Корректирующая декларация по НДС в сторону уменьшения налога – что следует учесть?

- Опубликовано 24.07.2017 22:01

- Просмотров: 9654

Иногда после окончания отчетного периода обнаруживается, что при расчете налога допустили ошибку, и к вычету был принят не весь входящий НДС. Как поступить в такой ситуации? Можно подать корректирующую декларацию на уменьшение суммы налога, но тогда нужно быть готовыми общаться с представителями ФНС о причинах ситуации. А можно попытаться не потерять право на вычет другими способами. Давайте рассмотрим несколько примеров.

1. Не был предъявлен к вычету НДС по товарам, услугам или материалам

Такая ситуация возможна в том случае, если какие-то документы пришли с опозданием, или их просто забыли своевременно внести в программу. Данный случай является самым простым, ведь налогоплательщик имеет право переносить вычет НДС по приобретенным товарам, материалам и услугам в течение трех лет с даты принятия их на учет.

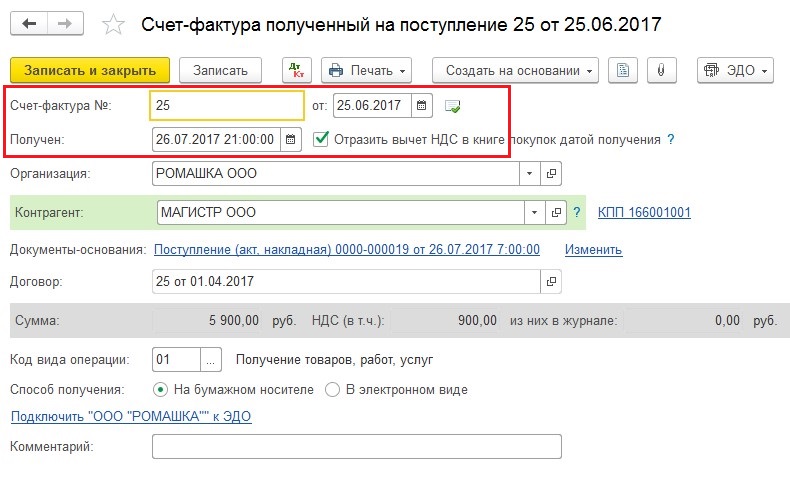

То есть если документы были получены позже, чем отправлена декларация, то мы вносим данные в программу с текущей датой получения и указываем корректные реквизиты счета-фактуры.

2. Не был предъявлен к вычету исчисленный НДС с авансов после отражения факта реализации

Достаточно часто на практике встречаюсь ошибкой, когда при зачете авансов от покупателей не был предъявлен к вычету НДС, исчисленный ранее с предоплаты. Возникает такая ошибка в том случае, если не были своевременно и корректно проведены все регламентные операции по НДС (подробнее об общей схеме работы с «авансовым» НДС можно прочитать в статье НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8).

В данном случае, проблема состоит в том, что вычет НДС с авансов мы не имеем права переносить на следующие налоговые периоды, а значит, если не подадим корректировку декларации, то совсем потеряем возможность получить данный вычет. Но в то же время, если мы сдадим корректирующий отчет с суммой НДС к уменьшению, то получим некоторые неприятные запросы от ФНС (требование о предоставлении пояснений, подтверждающих документов, вызов налогоплательщика и т.д.).

Как же поступить? Я советую в этом случае подать корректирующий отчет, отразив в нем вычет НДС с авансов, однако, вместе с тем, уменьшить суммы вычета по товарам, материалам и услугам ровно на сумму добавленного НДС. В этом случае, мы сохраним право на вычет данной суммы (ведь вычет по товарам, материалам и услугам можно переносить на следующие налоговые периоды), но не уменьшим налог к уплате и не привлечем лишнее внимание представителей ФНС.

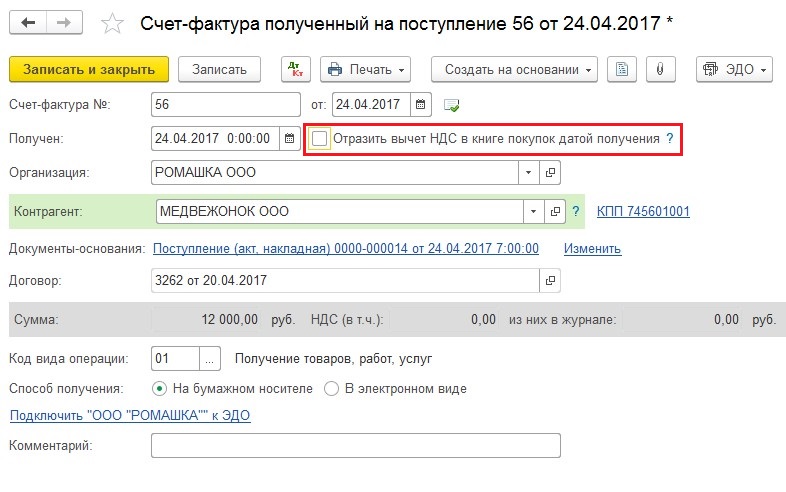

В программе для переноса вычета по ТМЦ на следующие налоговые периоды нужно зайти в счета-фактуры, вычет по которым должен быть перенесен, и снять галочку «Отразить вычет НДС в книге покупок датой получения». После этого в ходе проведения регламентных операций информация по данному счету-фактуре будет попадать в документ «Формирование записей книги покупок», откуда её нужно будет удалить в текущем налоговом периоде и оставить в одном из следующих периодов (в течение трех лет), когда возникнет необходимость предъявить данный НДС к вычету.

Подробнее о механизме переноса вычетов по НДС я рассказывала в видеоуроке Документ "Формирование записей книги покупок" в программе 1С: Бухгалтерия предприятия 8.

Также в при заполнении данного документа можно заявить по какому-либо счету-фактуре сумму вычета частично, чтобы подогнать НДС к уплате и добиться совпадения сумм НДС в первичной и корректирующей декларациях (если сумма налога к уплате будет та же, что и в исходном отчете, то последствия корректировки будут минимальными).

3. Не был предъявлен к вычету НДС по основным средствам

НДС по основным средствам мы отражаем в особом порядке. Для того, чтобы предъявить данный налог к вычету, необходимо принять к учету ОС и, опять же, выполнить регламентные операции по НДС. Если это забыли сделать в периоде принятия основного средства к учету, то единственный вариант не потерять данный вычет – подать корректирующий отчет, ведь вычет НДС по ОС мы также не можем переносить на следующие налоговые периоды.

В этом случае я также рекомендовала бы регулировать в корректируемом периоде сумму налога к уплате, перенося вычет по товарам, материалам или услугам на следующие налоговые периоды.

В завершении, мне хотелось бы сказать, что для избежания подобных ошибок очень важно перед формированием квартальной отчетности корректно выполнять все регламентные операции по учету НДС. Если у вас есть желание полноценно освоить эту и другие темы, связанные с расчетом данного запутанного налога, я советую Вам наш видеокурс "НДС: от понятия до декларации"! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме "теория + практика в 1С". Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации.

А если у вас возникли вопросы или желание обсудить рассмотренные ситуации, то буду очень рада вашим комментариям под статьей.

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов