Договоры ГПХ в 1С: Зарплата и управление персоналом 8 редакции 3.1

- Опубликовано 03.07.2017 00:48

- Просмотров: 313867

Договор гражданско-правового характера – одна из разновидностей оформления трудовых отношений. Как правило, такой договор заключается для выполнения разовой работы, когда нецелесообразно нанимать работника по трудовому договору. Данные отношения регулируются Гражданским кодексом. В статье предлагаю рассмотреть пример по начислению в 1С: ЗУП 8 редакции 3.1 дохода работнику, который вступил с организацией в отношения по договору гражданско-правового характера.

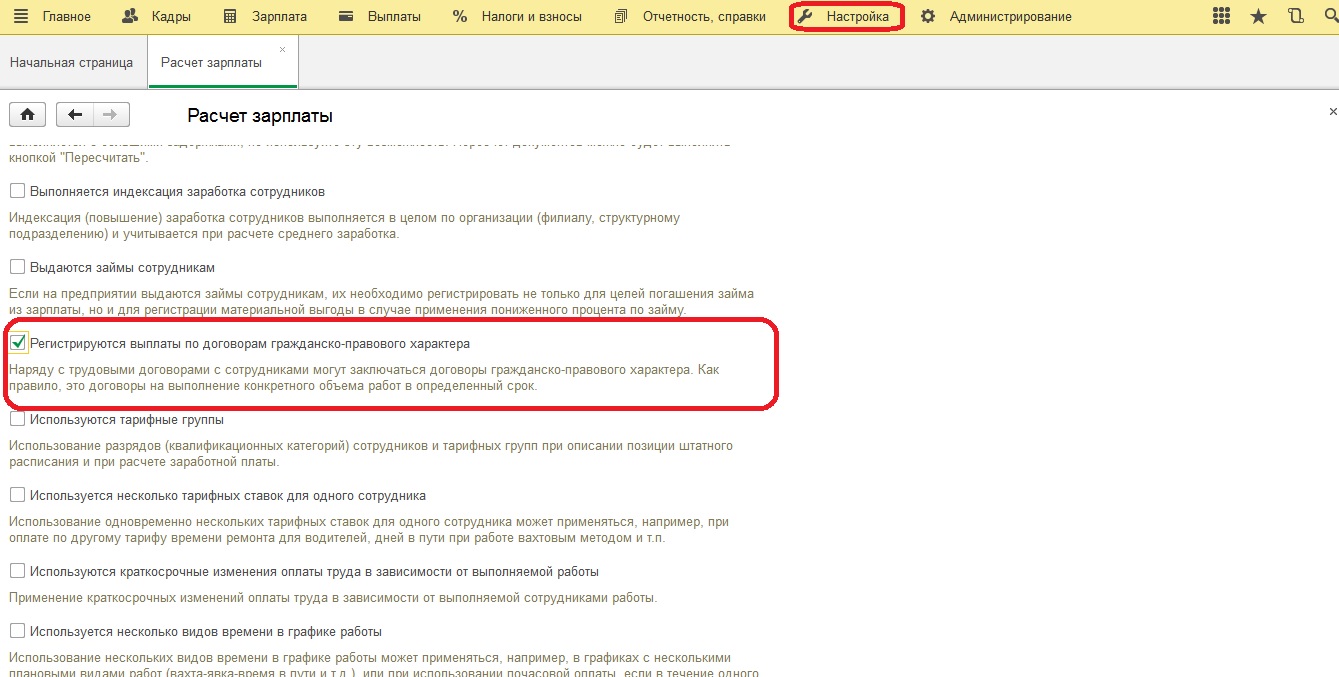

Для того, чтобы в программе была возможность регистрировать договоры подряда и производить по ним начисления, необходимо произвести соответствующие настройки. Зайдем в раздел «Настройки» - «Расчет зарплаты» и устанавливаем соответствующую галочку.

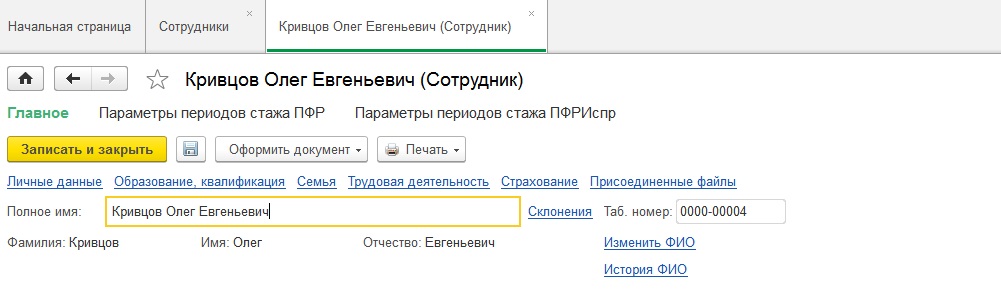

Исполнителя работ, то есть подрядчика, нужно зарегистрировать в справочнике «Сотрудники» и указать необходимые сведения о нем.

Раздел «Кадры» - «Сотрудники» - «Создать».

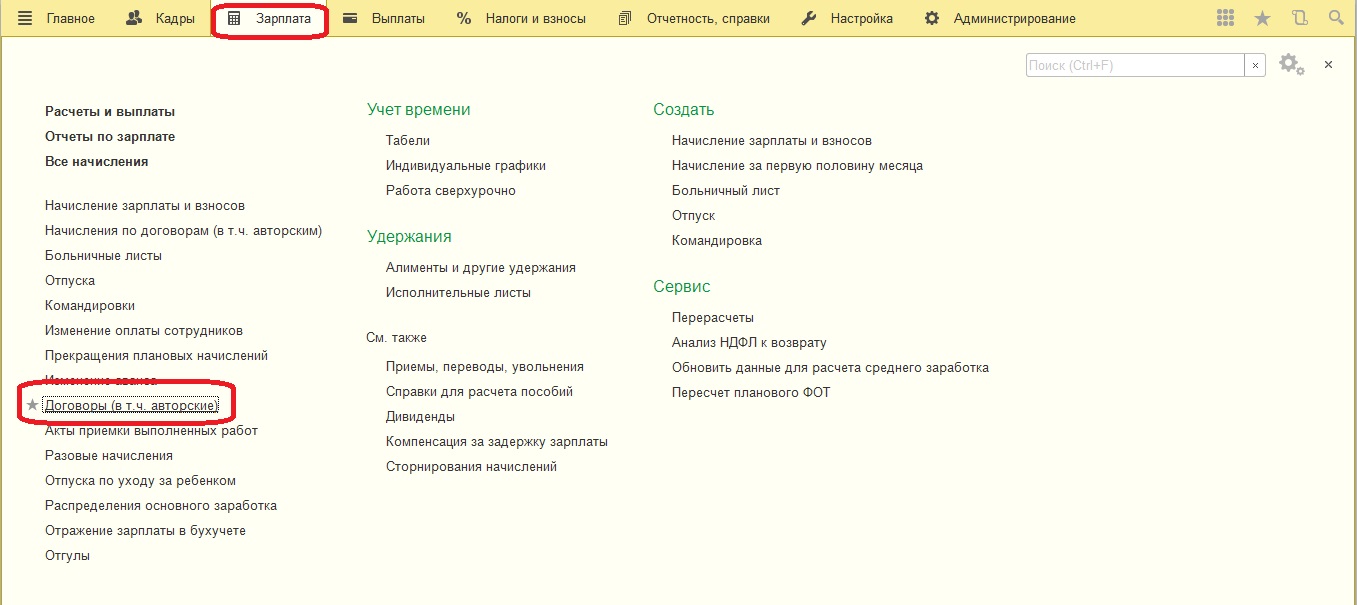

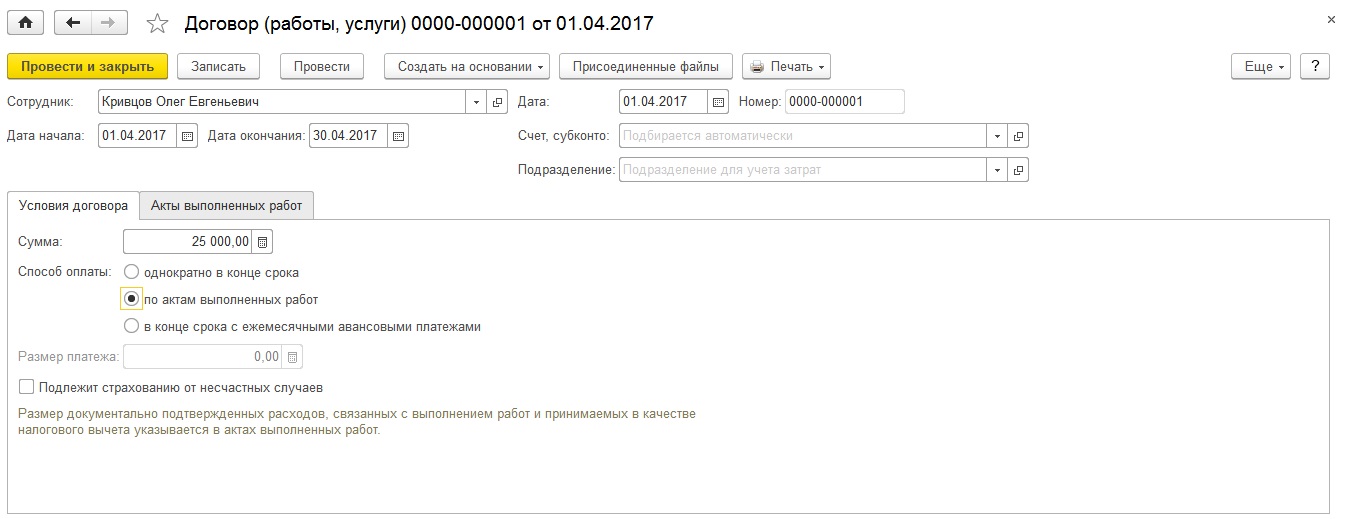

Чтобы отразить условия договора ГПХ, необходимо создать документ «Договор (работы, услуги)», который находится в разделе «Зарплата». Щелкаем по кнопке «Создать» и выбираем «Договор (работы, услуги)».

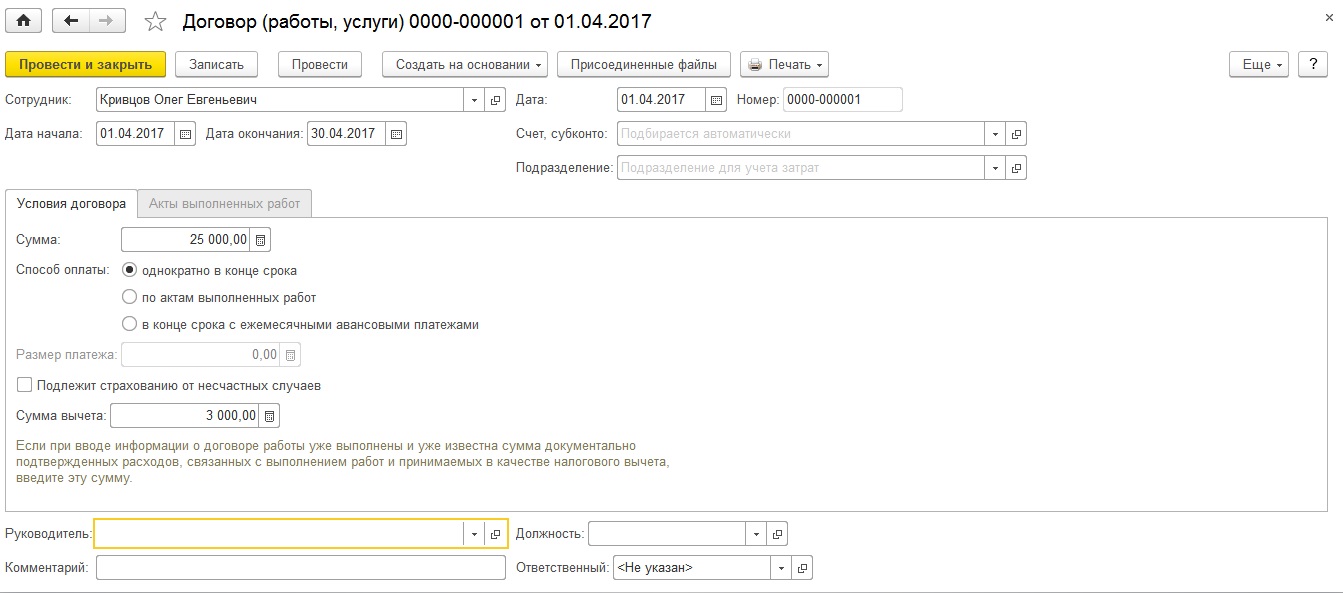

В шапке документа нужно указать сотрудника – исполнителя работ, данные о котором мы ранее ввели в справочник «Сотрудники». В полях «Дата начала» и «Дата окончания» следует указать срок действия договора.

В поле «Сумма» необходимо отразить сумму дохода за выполненные работы. В поле «Способ оплаты» указываем условия оплаты по договору:

- если установить переключатель на поле «Однократно в конце месяца», то оплата работы будет производиться один раз после окончания договора;

- переключатель на поле «По актам выполненных работ» означает, что оплачиваться работа будет по факту регистрации документа «Акт приемки выполненных работ»;

- если установлен переключатель на поле «В конце срока с ежемесячными авансовыми платежами», то оплата по договору будет начисляться ежемесячно без актов о выполненных работах.

Сначала выберем первый вариант с выплатой в конце срока.

Страховые взносы по договору начисляются на обязательное пенсионное и медицинское страхование. Не осуществляется страхование на случай материнства и нетрудоспособности, а также не начисляются взносы в ФСС от НС. Если же такая обязанность предусмотрена договором, то их необходимо уплатить, для этого нужно поставить галочку «Подлежит страхованию от несчастных случаев».

Далее укажем «Сумму вычета», если таковая имеется. Этот реквизитпредполагает, что работник может получить налоговый вычет, подтвердив свои расходы, связанные с выполнением работ.

После ввода основных данных нам остается только по факту окончания договора начислить работнику оплату за выполнение работ подряда документом «Начисление зарплаты и взносов» или «Начисление по договорам».

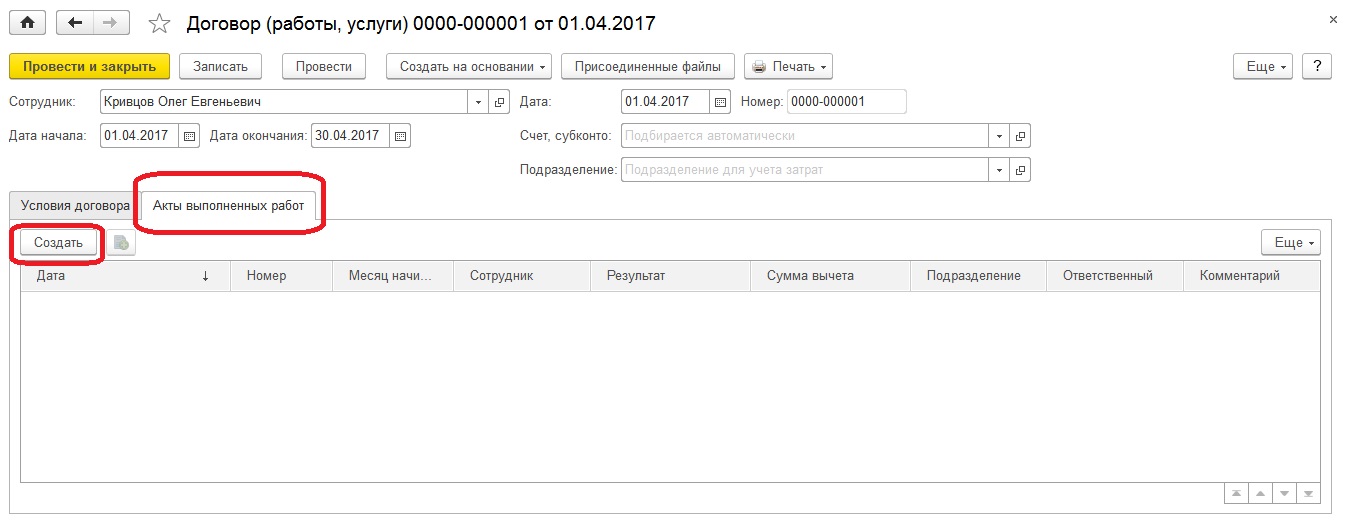

Теперь рассмотрим ситуацию, когдаоплата будет производиться по актам приемки выполненных работ. Для этого установим переключатель на поле «по актам выполненных работ».

Видим, что пропал реквизит «Сумма вычета». Данную сумму можно будет указать уже непосредственно в документе «Акт выполненных работ».

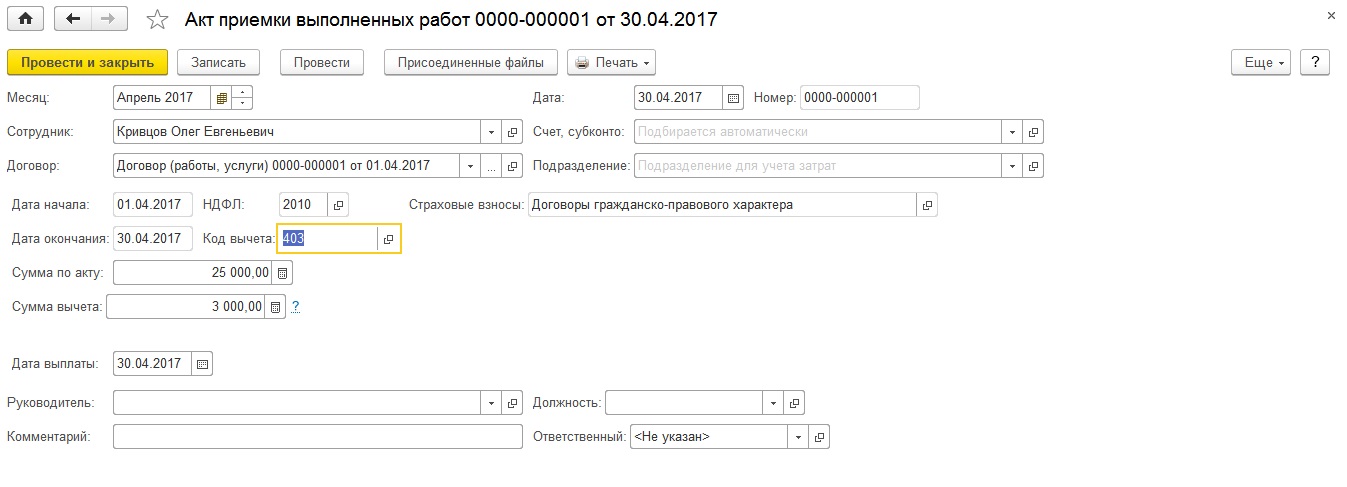

Для регистрации выполненных работ и начисления суммы вознаграждения нужно оформить документ «Акт приемки выполненных работ». Его можно сформировать на основании договора по кнопке «Создать на основании» или перейти на вкладку «Акты выполненных работ» и создать там новый документ.

Поля «Сотрудник», «Договор», «Дата начала» и «Дата окончания» заполняются автоматически на основании договора. «Сумма по акту» устанавливается такая же, как в договоре. Вручную указываем «Сумму вычета». Проводим и закрываем.

По кнопке «Печать» имеется возможность формирования печатной формы «Акт приема-передачи выполненных работ (услуг)».

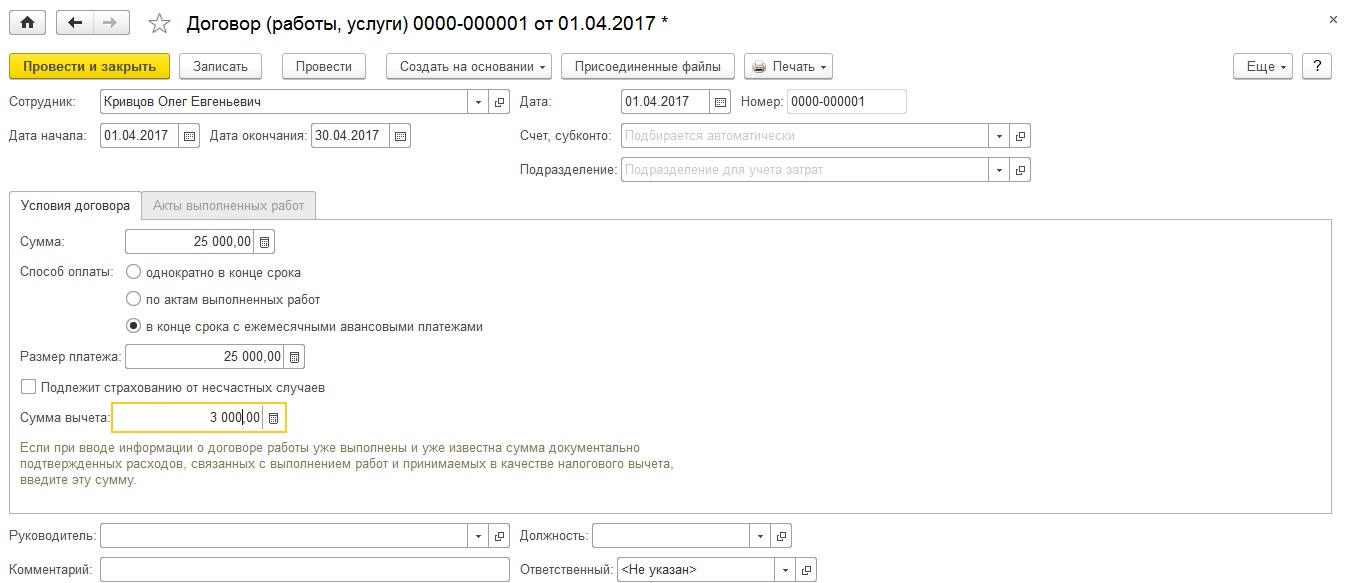

И последнее, если работы подоговору ГПХоплачиваются ежемесячно и без актов выполненных работ, то устанавливаем переключатель «в конце срока с ежемесячными авансовыми платежами». Становится активным поле «Размер платежа», в нем указываем сумму ежемесячных платежей. Эта сумма будет автоматически попадать в документы «Начисление зарплаты и взносов» или «Начисление по договорам» до даты окончания договора.

Раньше в программе оплата по договорам подряда начислялась только при окончательном расчете зарплаты, то есть только в документе «Начисление зарплаты и взносов», а выплата попадала в ведомость зарплаты за месяц. Но в новой версии «1С:Зарплата и управление персоналом» 3.1.2 стало доступно начисление и выплата дохода отдельно от итогового расчета зарплаты.

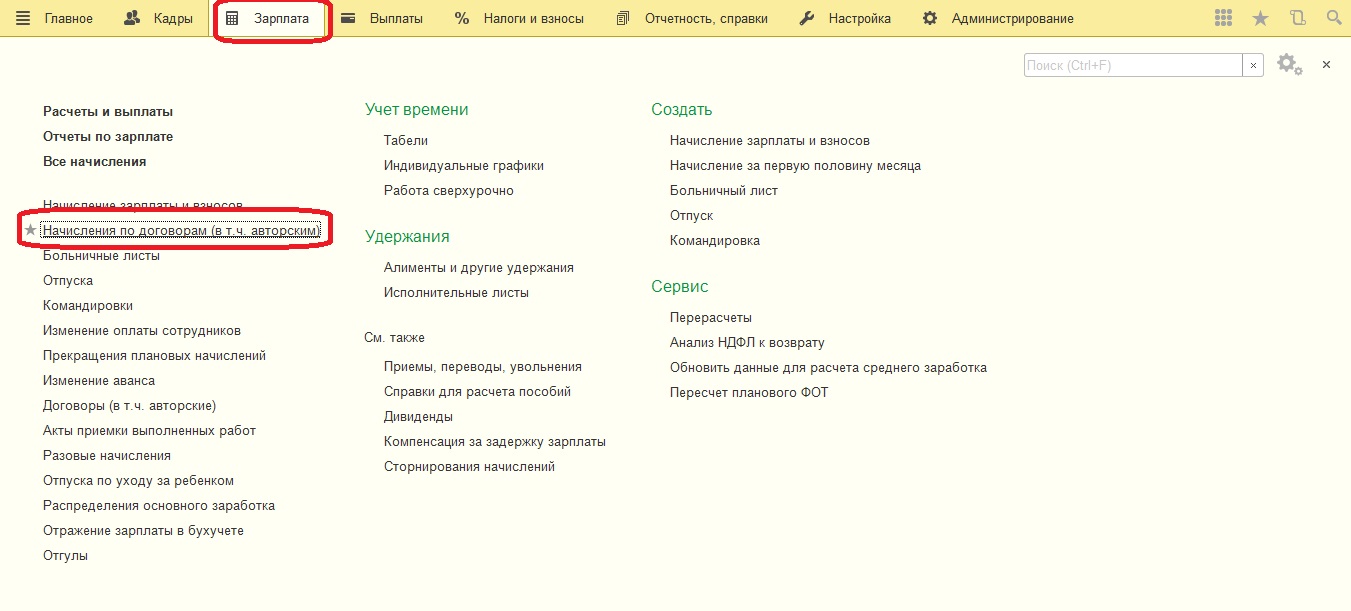

Добавлен новый документ «Начисление по договорам (в т.ч. авторским)» (радел «Зарплата»).

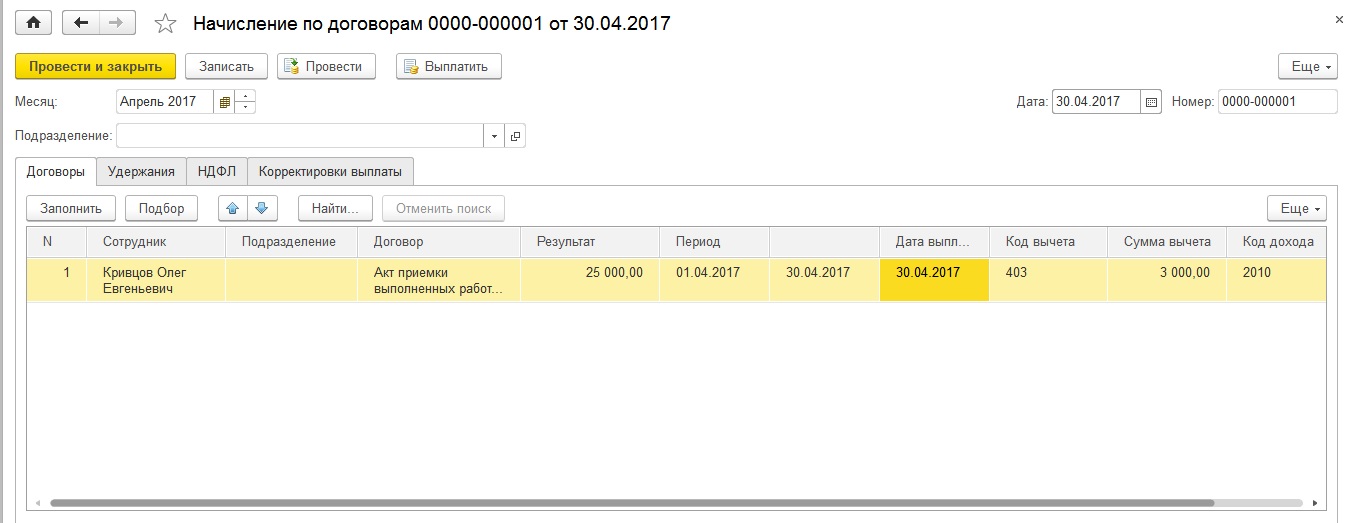

С помощью этого документа произвести начисление по договору подрядастало возможным ив середине месяца. В данном документе также реализован расчет сумм удержаний и НДФЛ. При этом начисление страховых взносов выполняется только при итоговом расчете зарплаты, то есть в документе «Начисление зарплаты и взносов».

Данный документ будет заполнен автоматически при нажатии на кнопку «Заполнить».

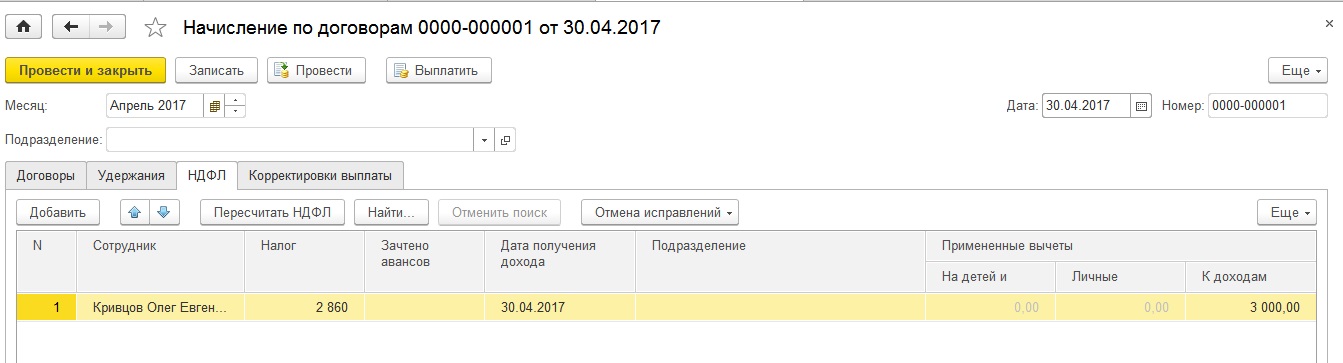

Расчет НДФЛ производится на соответствующей вкладке.

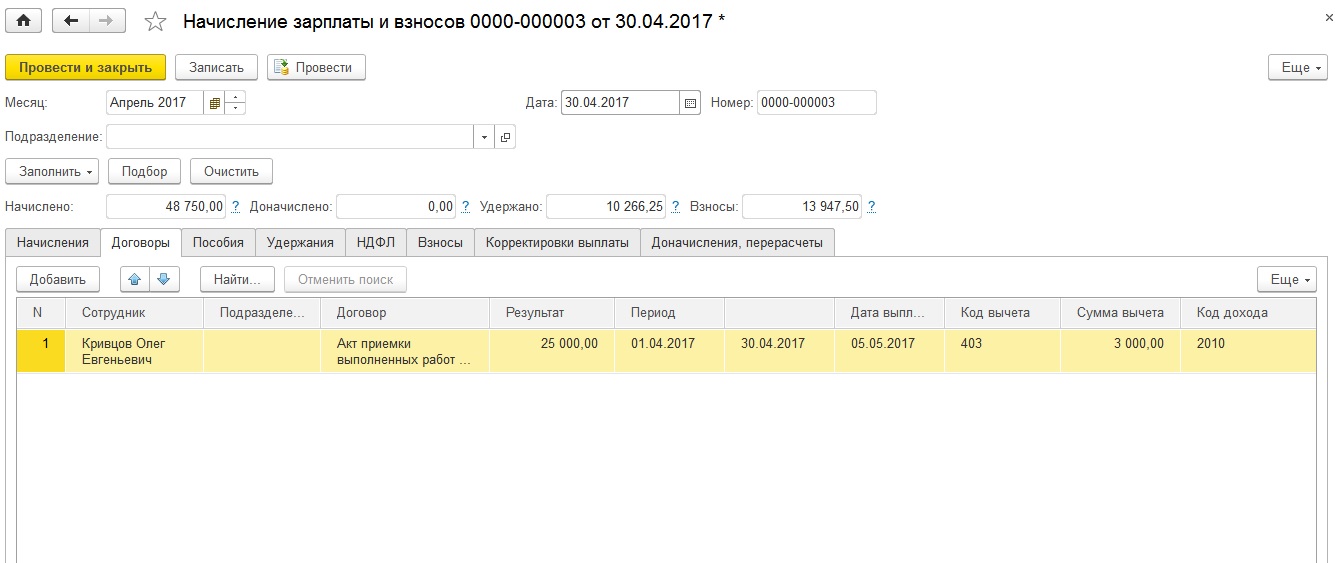

Если же начисление по договору подряда будет производиться при итоговом расчете зарплаты, тогда следует воспользоваться документом «Начисление зарплаты и взносов». Расчет данного дохода будет отражен на вкладке «Договоры».

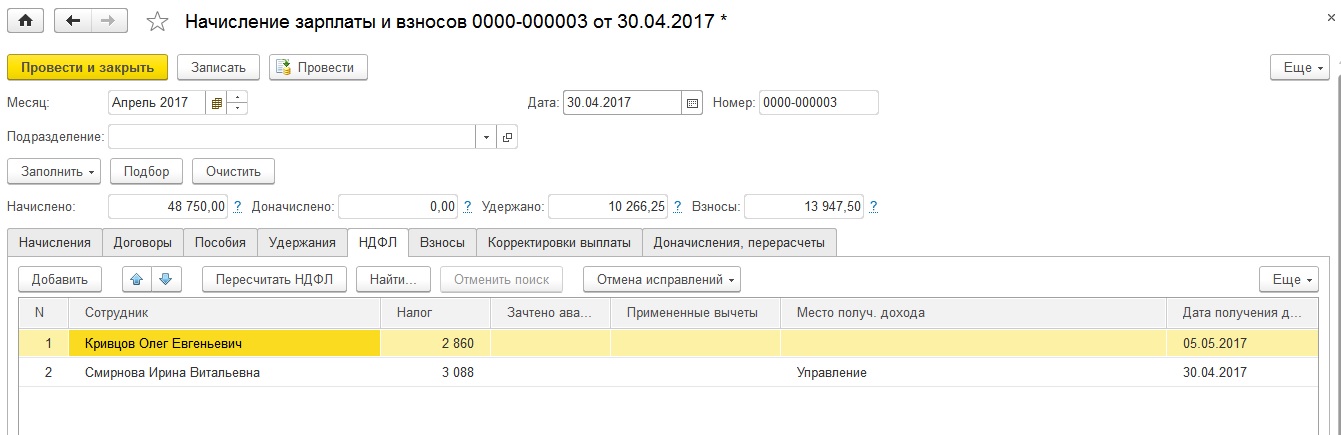

Результат расчета НДФЛ показан на вкладке «НДФЛ».

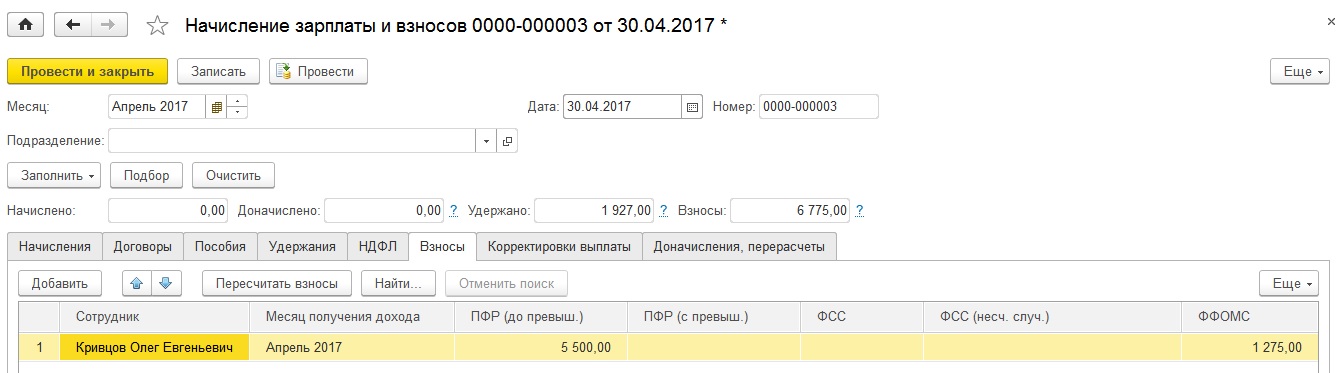

А результаты расчета страховых взносов отражены на вкладке «Взносы».

Автор статьи: Татьяна Лукина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Статья написана в 2017-м году и с того времени очень многое изменилось. В документе "Договор ГПХ" можно выбирать сотрудников, которые работают по основному договору. Можете создавать и отдельно сотрудника, решаете сами. В программе есть отчетность, которая реагирует на сотрудников чисто по договору ГПХ и штатных с договором. Так что это Ваш выбор.

Галина, добрый день. Вы в базе 1С создали новый договор ГПХ или пытаетесь переделать условия старого договора ГПХ?

Наталья, здравствуйте.

По идее Вы должны составить доп.соглашение об изменении суммы договора в связи с частичным закрытием и расторжением. Если да, то мы бы рекомендовали не только изменить дату окончания договора, но и сумму. В комментариях можете сделать обоснование почему так сделали.

На данный момент это никак не влияет на ваш учет, но в будущем может выйти релиз с какими-нибудь изменениями в договорах ГПХ и невыплаченный остаток может вылезать к уплате. Поэтому будет логичнее этот договор сейчас полностью откорректироват ь, чтобы потом к нему не возвращаться.

Один вопрос остался. Если закрыта актами только часть договора, а дальше решили не продолжать с ним работать и через несколько месяцев расторгли договор. Как отразить это в ЗУПе? Достаточно изменить дату окончания договора на дату расторжения?

просто и доходчиво!

Должно быть НДФЛ 2860 база НДФЛ 22000

ПФР должно быть 4840, а не 5500.

Вопрос. Как сделать, чтобы налог считался правильно.

Подскажите,плиз , у нас, к сожалению такая схема не велась, а на каждую авансовую выплату (сделали так системщики 1 С - сказали типа самый безопасный вариант - и декларации будут без разницы, и большие суммы по взносам не накапливаются с договора) делался акт и закрывался начислением (т.е. с аванса удерживался и выплачивался НДФЛ - тут все норм как и должно быть), и начислялись и перечислялись взносы (вот в рамках этих перечислений), если конечно есть практика, на сколько мы неправомерно все сделали и что теперь делать? - пересдавать все РСВ и писать письма в налоговую на перенос уплаченных ранее сумм в необходимый период, хотя нигде ничего не прописано, что не имеем права авансом перечислять взносы... или оставить все как есть и уже новые делать как рекомендовали? спасибо

Добрый день! Возможны оба варианта, всё зависит от условий договора, если ввод договора ГПХ осуществляется по схеме, указанной в статье, суммы попадают в отчеты 6НДФЛ и 2НДФЛ.

Добрый день! Дело в том, что учет авансов по договорам ГПХ в 1С:ЗУП 3 не автоматизирован . Обычно пользуемся следующей схемой учета в программе:

1) Для учета НДФЛ с авансов по используем документ"Операц ия учета НДФЛ", в котором заполняем закладки "Доходы" (сумма выплаченнго аванса) и "Исчислено по 13%" (сумма НДФЛ с авансов).

2) Делаем ведомость на выплату аванса, в которой указывается сумма аванса и НДФЛ

3) После закрытия акта по договору, проводим начисление по ГПХ в 1С:ЗУП 3.

Подскажи? пожалуйста? какой из вышеперечисленн ых способов выбрать для оплаты физ. лицу по ГПХ договору аренды помещения под офис? Актами или авансово? И будт ли расчеты попадать в 2ндфл по году и в 6ндфл поквартально?

Помогите? пожалуйста? нигде не нашла ответов? везде только аренда автотранспорта? а про аренду помещения ни слова детально (((

Добрый день.

Если настроить, как указано выше, выбрав счет 76, то проводка получается Дт 76 Кт 70. Как сделать, чтобы ложилась на 26, но в корреспонденции с 76, а не с 70. Версия 8.2 давала настраивать любые варианты. Новая - вызывает одни вопросы и возмущения

В программе завели договор ГПХ с выплатами «в конце срока с ежемесячными авансовыми платежами». В начисление попал только в первом месяце. В последующих месяцах начисление по договорам не попадает в документ "Начисление зарплаты и взносов. С чем это может быть связано.

И выше уже был вопрос, но остался не отвеченным. У меня такая же проблема. Договор ГПХ в моем случае не предусматривает начисление и уплату страховых взносов. При формировании "Отражение зарплаты в бухучете" по этому договору начисляе ПФР И ФФОМС. Как этого избежать?

Здравствуйте!

Могли бы Вы указать ссылку на разъяснения, которые дает 1С. Буду очень признательна

Добрый день!

Вы можете настроить отражение в БУ для сотрудника (закладка Выплаты, учет зарплаты) или непосредственно для договора(счет, субконто). В ЗУП 3.0 вы вводите только наименование (например "Отражение договор ГПХ"), а в БП 3.0 в справочнике "Способы учета зарплаты" нужно создать элемент с таким же наименованием ("Отражение договор ГПХ") и уже в БП указать счета (76) и субконто.

Подскажите, где правильно настроить выгрузку, чтобы оплата по ГПХ ложилась отдельно не на 70 счет, а на 76. В программе версии 3.1 вроде все поставили, а она все равно выгружается на 70.

Тогда скорее п. 1 пп. 2.

Нашла позицию 1С по этому вопросу:

Рекомендации от 1С:

Предполагается, что в документе программы "Договор на выполнение работ с физ. лицом" указывается только сумма вознаграждения по договору.

Сумма компенсируемых расходов (фактически понесенных затрат) в этом документе никаким образом указываться не должна.

Да, на сумму таких затрат может быть предоставлен вычет с кодом 403, при этом сумма вычета, как правило, становится известной по факту выполнения работ и указывается непосредственно в документе "Начисление зарплаты сотрудникам организаций"

Если же договор заключен так, что в нем указана только одна сумма (сумма вознаграждения) , которая включает в себя и сумму компенсируемых затрат по этому договору (что является спорным с точки зрения п. 2 ст. 709 ГК РФ), то можно в документ программы "Договор на выполнение работ с физ. лицом" с предопределенны м видом расчета "Оплата по договорам подряда" внести только ту часть суммы, которая не является компенсацией затрат, а сумму компенсации затрат выделить в отдельный вид расчета, настроить в соответствии с предполагаемыми требованиями (обложение взносами, НДФЛ, отражение в учете и

т.п.) и регистрировать эту сумму отдельным документом.

Ст. 422 НК РФ п. 2 пп. 2 абзац 8.

Добрый день! Уточните, пожалуйста, на основании каких нормативных документов вычет должен быть применен при расчете страховых вхносов?

В примере вычет применен при расчете НДФЛ, речь идет о профессионально м налоговом вычете.

"Исполнители получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-прав ового характера, вправе воспользоваться профессиональны м налоговым вычетом, предусмотренным ст. 221 НК РФ, в сумме документально подтвержденных расходов. То есть физлицо, с которым сотрудничает организация по договору ГПХ, может получить налоговый вычет, подтвердив свои расходы, которые он понес по гражданско-прав овому договору."

О вычете для работодателя при начислении страховых взносов было бы интересно узнать информацию.

Добрый день! Михаил, у вас получилось? у меня та же проблема.

Здравствуйте!

В документе "Договор" можно указать способ отражения в бухгалтерском учете (счет, субконто), например 26-76.

Договор ГПХ в моем случае не предусматривает начисление и уплату страховых взносов. При формировании "Отражение зарплаты в бухучете" по этому человеку (с которым заключили договор на один месяц 01.07.2017-31.0 7.2017)начисляе тся ПФР И ФФОМС. Как этого избежать? Договор уже закрыт, вознаграждение и НДФЛ выплачены в июле (27 и 28.07.2017).

Здравствуйте! Нужно больше информации. На каких условиях был заключен договор (как осуществлялась оплата)? Были ли произведены какие-то выплаты авансом? Осуществляется ли их возврат при расторжении договора?