Приобретение основных средств, бывших в употреблении, в 1С: Бухгалтерии ред. 3.0

- Опубликовано 04.09.2020 08:16

- Автор: Administrator

- Просмотров: 32940

Бизнес как автомобиль – сам катится только вниз. Поэтому для его роста и развития требуется обновление и пополнение основных средств. В целях экономии денежных средств многие предприятия прибегают к покупке не нового оборудования или транспортных средств. И тут возникают первые трудности: по какой стоимости принимать, к какой амортизационной группе отнести, как узнать срок эксплуатации и прочие. Разберём несколько примеров покупки поддержанного оборудования.

Стоимость основного средства менее 40 000 рублей

Согласно пункту 5 ПБУ 6/01 активы стоимостью не более 40 000 рублей могут отражаться в бухгалтерском учете в составе материально-производственных запасов. Исходя из этого при приобретении бывшего в употреблении основного средства срок его эксплуатации или было ли оно амортизировано у бывшего владельца значения иметь не будут.

Обращаем ваше внимание, что, говоря про стоимость 40 000 рублей, имеется ввиду реальная выкупная стоимость по договору без НДС, а не остаточная стоимость этого объекта у предыдущего собственника, которую он указал в акте по форме № ОС-1.

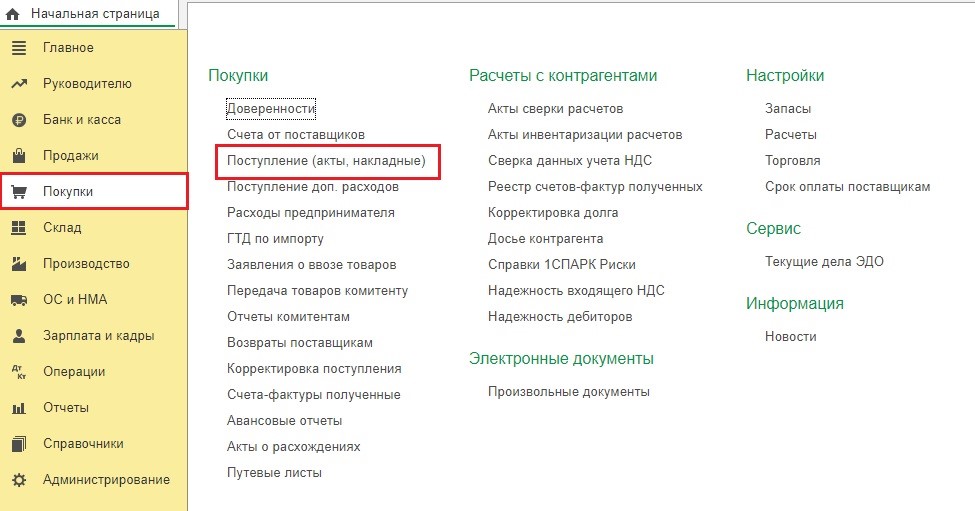

Отражение такой покупки в программном продукте 1С: Бухгалтерия ред. 3.0 оформляется в разделе «Покупки» - «Поступление (акты, накладные)».

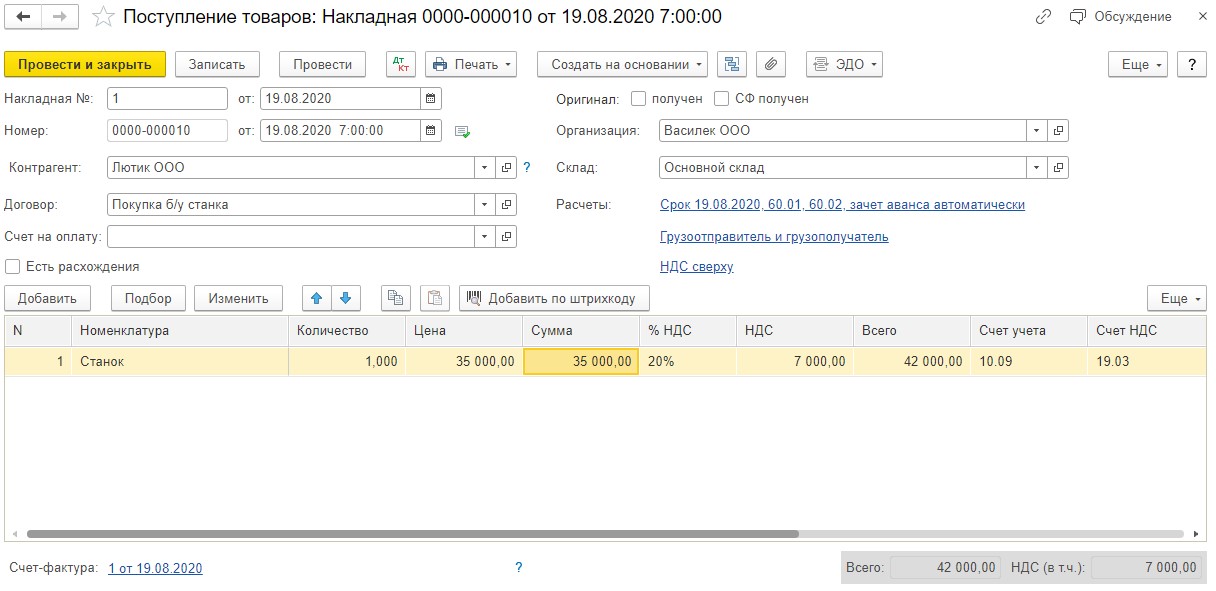

В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего списка выберем «Товары (накладная)». Заполним все графы данными из накладной. Для верного отражения имущества на счетах учёта номенклатуру следует создавать с видом номенклатуры «Инвентарь и хозяйственные принадлежности».

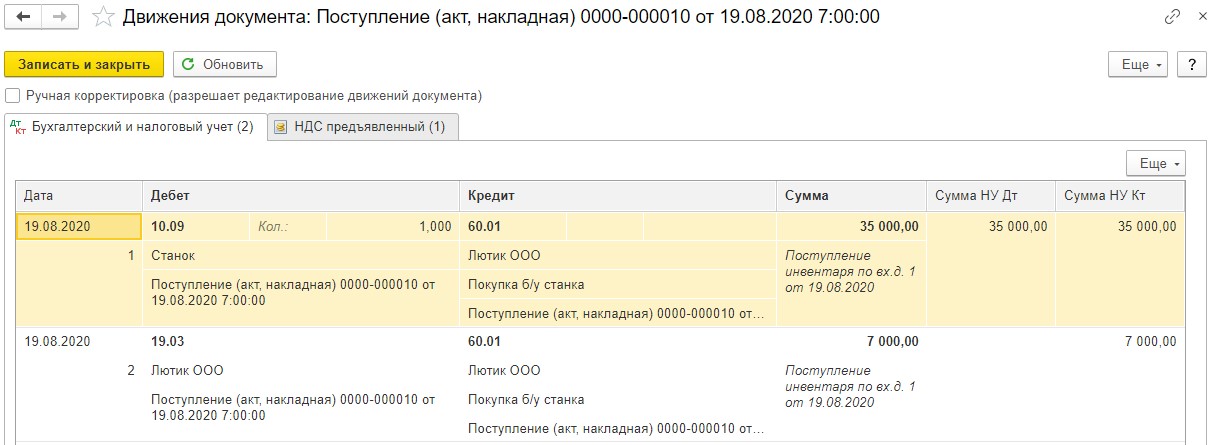

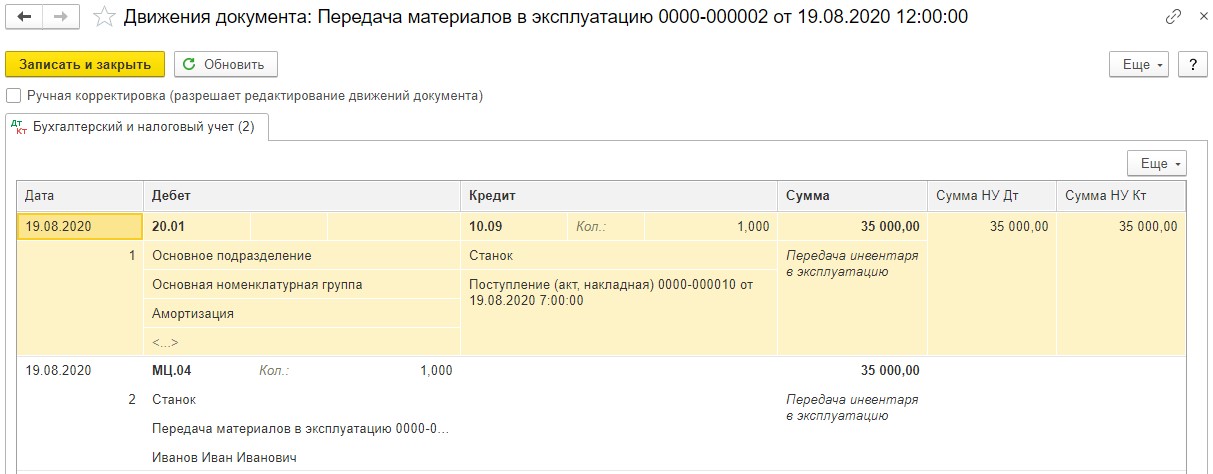

Проведённый документ создаст проводки:

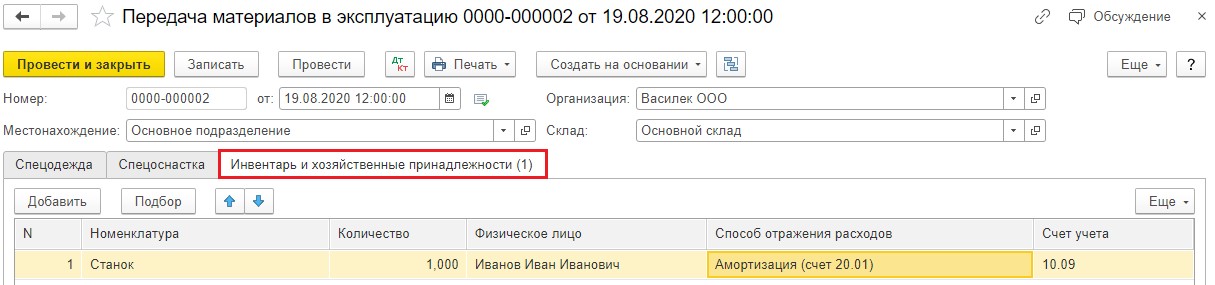

При вводе оборудования в эксплуатацию вводится документ «Передача материалов в эксплуатацию» в разделе «Склад». Заполнять следует вкладку «Инвентарь и хозяйственные принадлежности».

При проведении документа стоимость основного средства единовременно учитывается в расходах по налогу на прибыль, согласно пункту 1 статьи 256 и пункту 1 статьи 254 НК РФ.

Также учёт инвентаря продолжает вестись на забалансовом счёте МЦ.04.

Стоимость основного средства от 40 000 до 100 000 рублей

При приобретении имущества, стоимостью от 40 до 100 тысяч рублей первым делом необходимо определить срок полезного использования этого имущества.

Если вы решили, что он более 12 месяцев, то вы должны включить этот объект в состав амортизируемого имущества по бухгалтерскому учёту, так как его стоимость более 40 000 рублей.

В налоговом учёте немного иные критерии оценки. Так, в пункте 1 статьи 256 НК РФ сказано, что амортизируемым имуществом является то, которое стоит более 100 000 рублей.

Исходя из этого такое оборудование в момент его ввода в эксплуатацию будет полностью списано на затраты в налоговом учёте и начнёт амортизироваться в бухгалтерском.

При этом вам не нужно привязываться к той же амортизационной группе, что и бывший владелец, как этого требует налоговый кодекс.

Для целей бухгалтерского учета организация вправе самостоятельно определить срок полезного использования для бывшего в употреблении основного средства, руководствуясь пунктом 20 ПБУ 6/01.

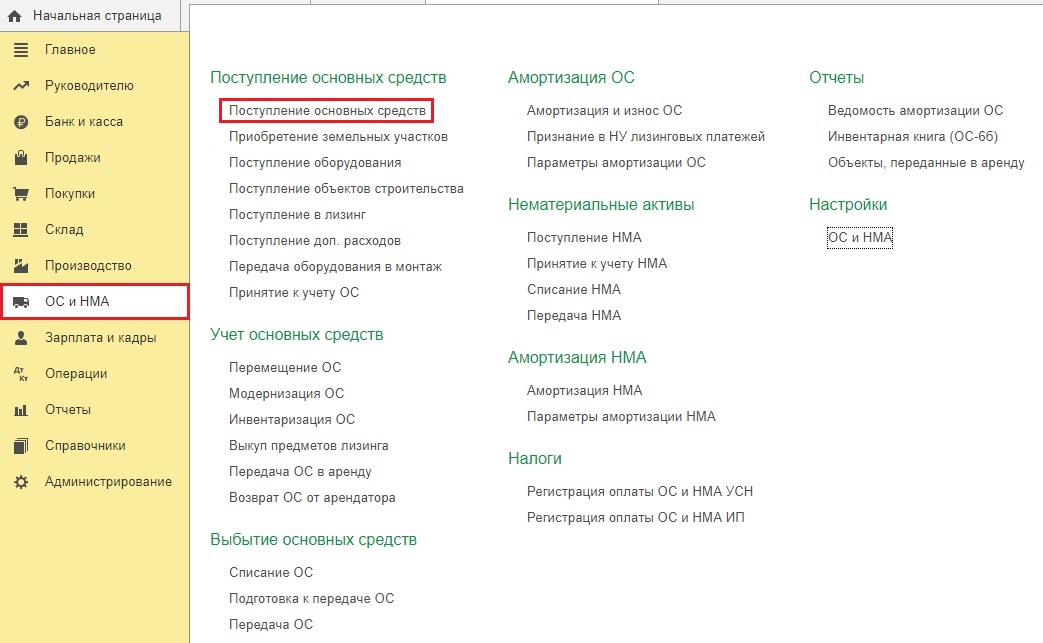

Для отражения такой операции перейдём в раздел «ОС и НМА» и выберем пункт «Поступление основных средств».

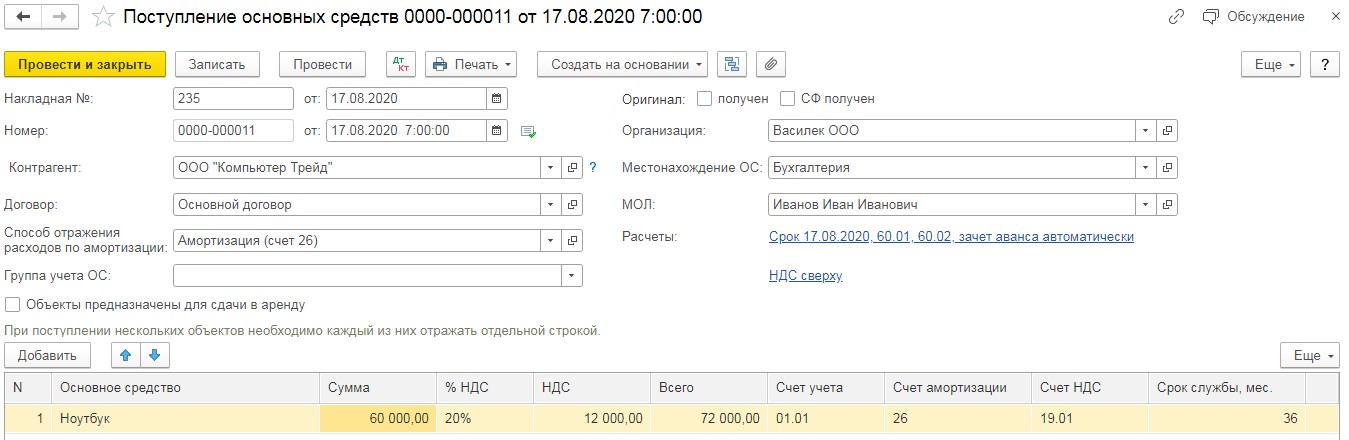

Заполним стандартные данные любой покупки, такие как номер и дата накладной, контрагент, договор. Далее нам нужно указать в каком подразделении будет находится данное оборудование, кто будет являться материально-ответственным лицом и на каком счёте мы планируем отражать затраты по амортизации.

Затем в табличной части документа следует создать новое основное средство, указав группу учёта ОС, ОКОФ и амортизационную группу. После выбора созданного нами оборудования, заполняем стоимость приобретения, ставку НДС и срок службы.

При проведении документа программа создаст следующие проводки:

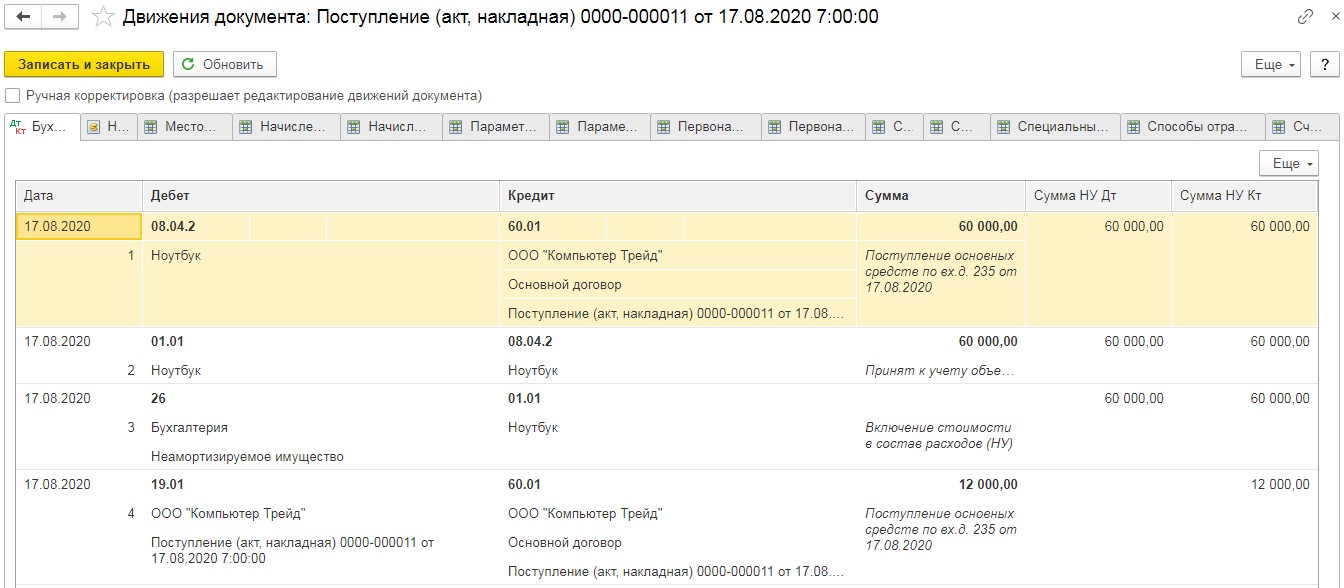

Проанализируем их.

В первой строке мы видим поступление внеоборотного актива от поставщика на сумму, за исключением НДС. НДС при этом выделен на 19 счёт в четвёртой строке.

Вторая строка показывает нам ввод в эксплуатацию основного средства, как по бухгалтерскому, так и по налоговому учёту.

И, наконец, в третьей строке стоимость основного средства отнесена на затраты в налоговом учёте.

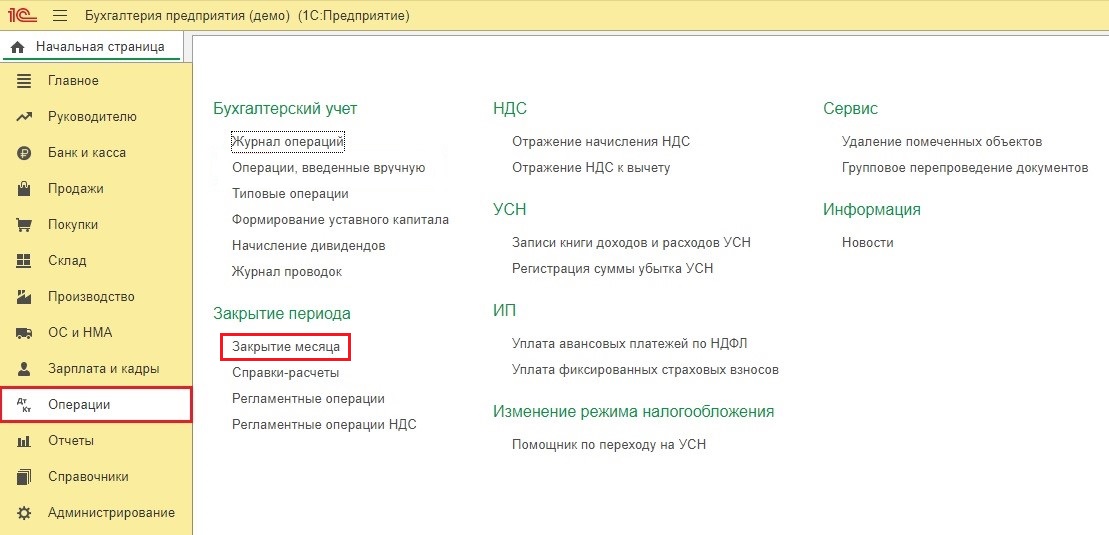

В дальнейшем амортизация будет начисляться только по бухгалтерскому учёту. Проверим. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца».

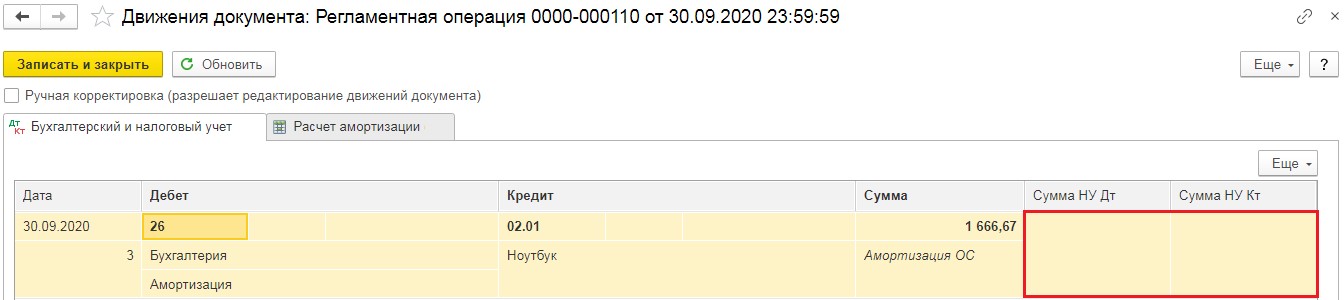

Выберем месяц, следующий за месяцем ввода в эксплуатацию, кликнем на пункт «Амортизация и износ основных средств» и из выпадающего списка выберем пункт «Выполнить операцию». После того как данная операция будет написана зелёным шрифтом, ещё раз нажмём на неё и выберем пункт «Показать проводки».

Обратите внимание, что амортизация начисляется лишь в бухгалтерском учёте, исходя из наших данных: 60 000 рублей / 36 месяцев = 1 666,67 рублей.

Стоимость основного средства свыше 100 000 рублей

Перейдём к самому сложному примеру нашей статьи, когда оборудование, ранее бывшее в употреблении, принимается к составу амортизируемого имущества и в бухгалтерском, и в налоговом учётах.

Первым делом определим срок полезного использования. Тут хочется отметить, что объекты основных средств, бывшие в употреблении, включаются в состав той амортизационный группы, в которую они были включены у предыдущего собственника. Такая позиция изложена в пункте 12 статьи 258 НК РФ. Узнать амортизационную группу вы можете, посмотрев в Акт по форме №ОС-1.

Есть ещё один нюанс: если согласно учётной политике предприятия вы используете линейный метод начисления амортизации, то вы имеете право уменьшить срок полезного использования не нового оборудования на количество месяцев их эксплуатации предыдущим собственником. Данное право закреплено в пункте 7 статьи 258 НК РФ.

Если же вы используете нелинейный метод, то срок полезного использования основных средств значения не имеет. Главное - включить объект в ту амортизационную группу, в которой он учитывался у бывшего владельца.

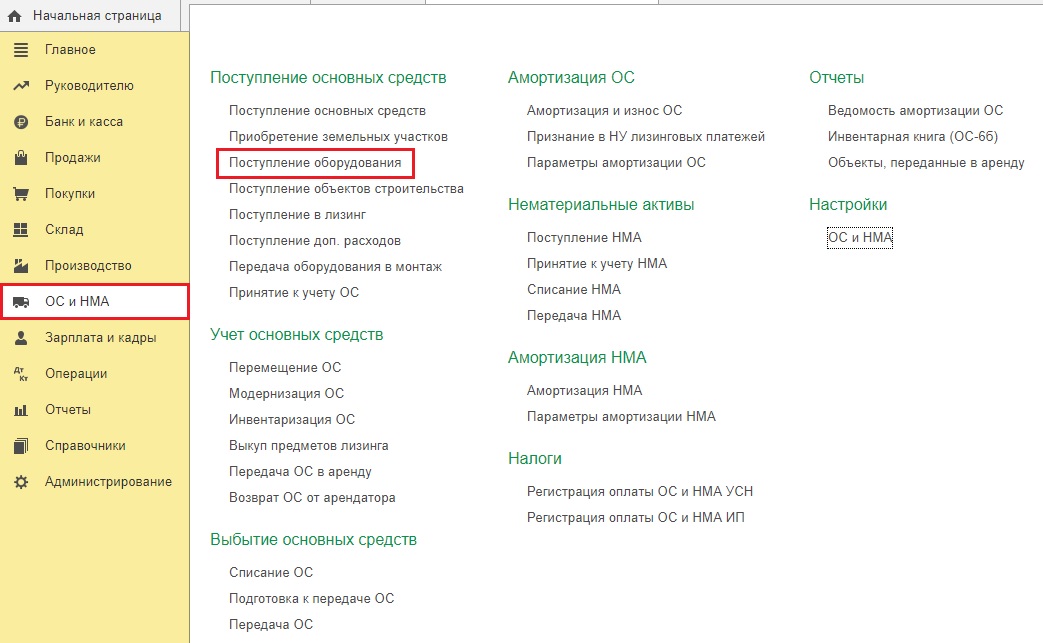

Для отражения поступления основного средства воспользуемся документом «Поступление оборудования» в разделе «ОС и НМА».

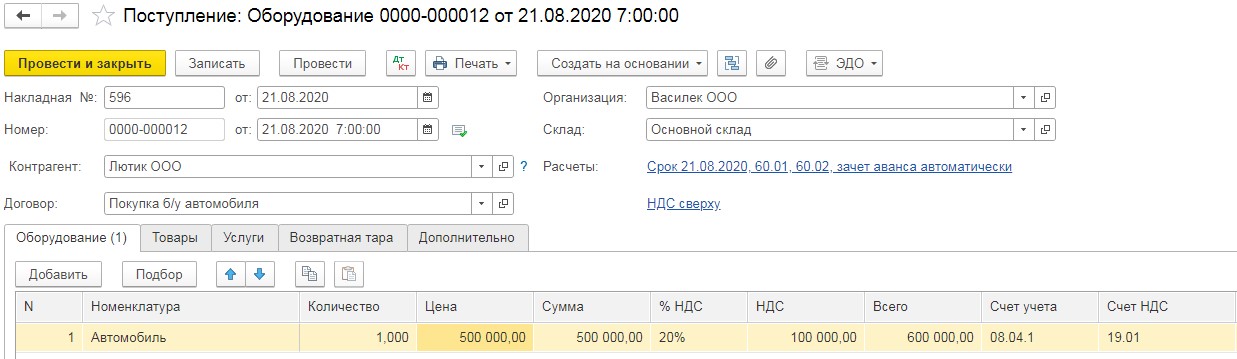

По нашему примеру мы приобретаем бывший в употреблении автомобиль, после чего ставим его на учёт в органах ГИБДД и включаем госпошлину, уплаченную за регистрацию, в стоимость основного средства.

В соответствии с пунктом 8 ПБУ 6/01 госпошлина может включаться в первоначальную стоимость автомобиля, если регистрация в органах ГИБДД была произведена позже ввода в эксплуатацию. Налоговый кодекс придерживается таких же критериев, это сказано в пункте 1 статьи 257 НК РФ.

Перейдём к заполнению документа. Укажем, когда, у кого и по какому договору было приобретено основное средство. В табличной части необходимо создать новый элемент справочника «Номенклатура» с видом номенклатуры «Оборудование (объекты основных средств)», а затем указать количество и сумму покупки.

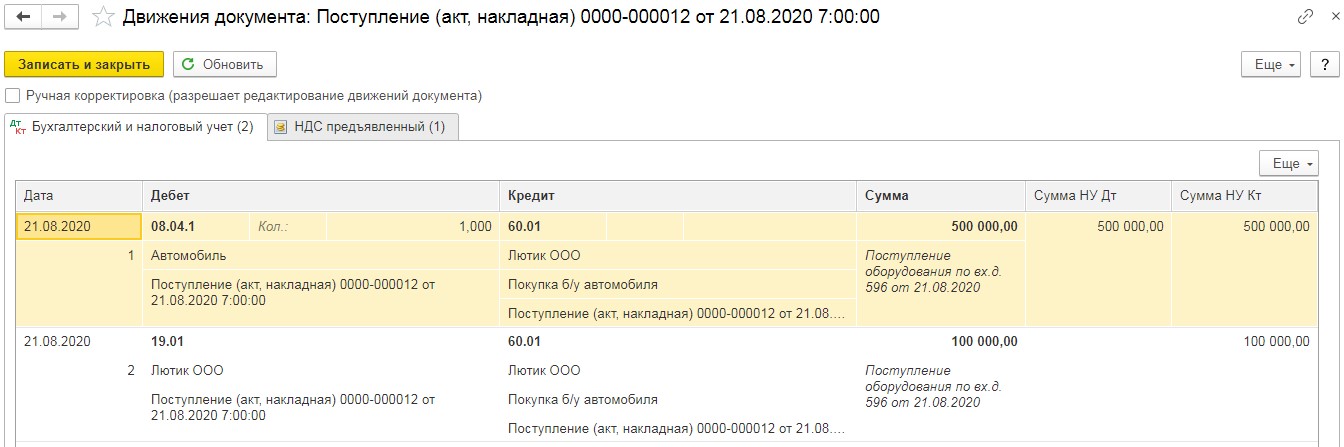

Проведённый документ создаст проводки:

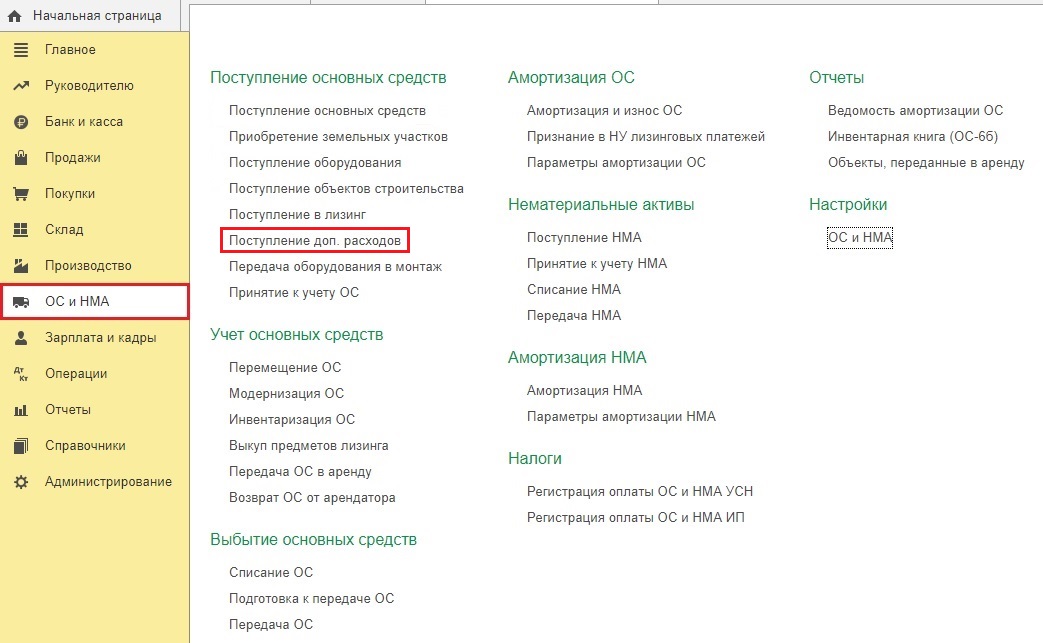

Теперь введём документ «Поступление доп. расходов».

Удобнее всего это сделать, нажав на кнопку «Создать на основании» в документе покупки основного средства. Либо вызвать данный документ из раздела «ОС и НМА».

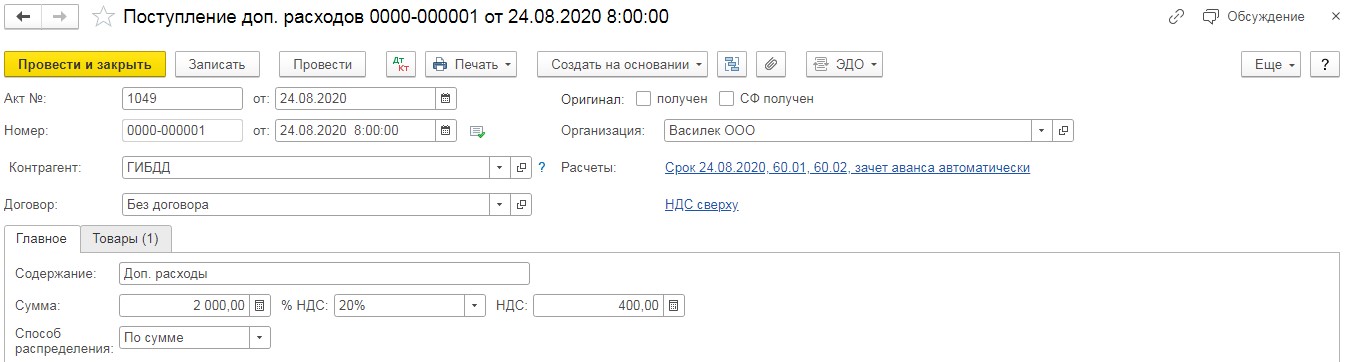

В открывшемся окне укажем контрагента, сумму дополнительных расходов и способ распределения этих расходов на приобретаемые объекты. В нашем примере способ распределения не имеет значения, так как приобретается только один объект. Вкладка «Товары» будет заполнена автоматически, в связи с тем, что мы воспользовались механизмом ввода на основании.

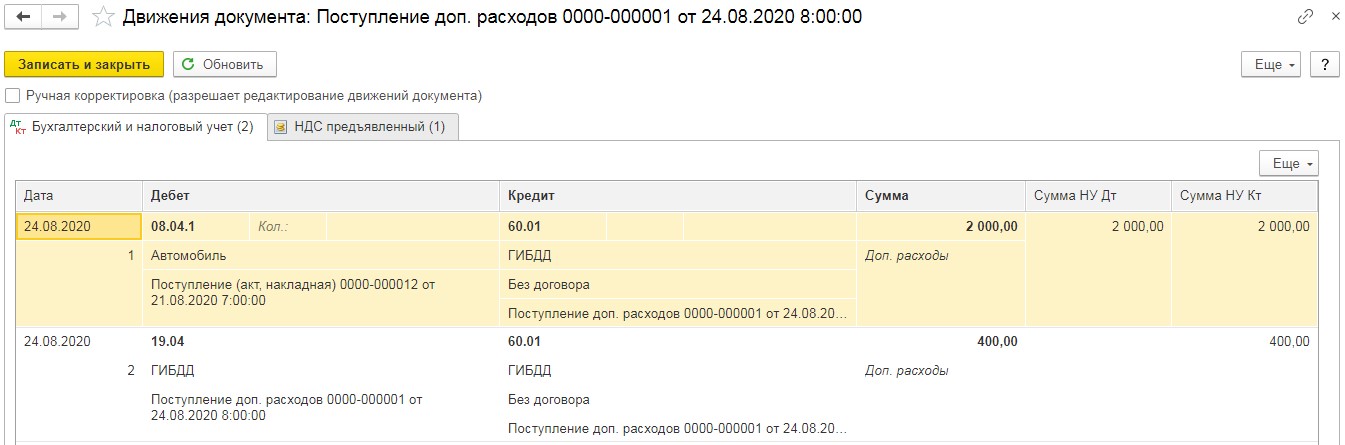

Проведённый документ создаст проводки:

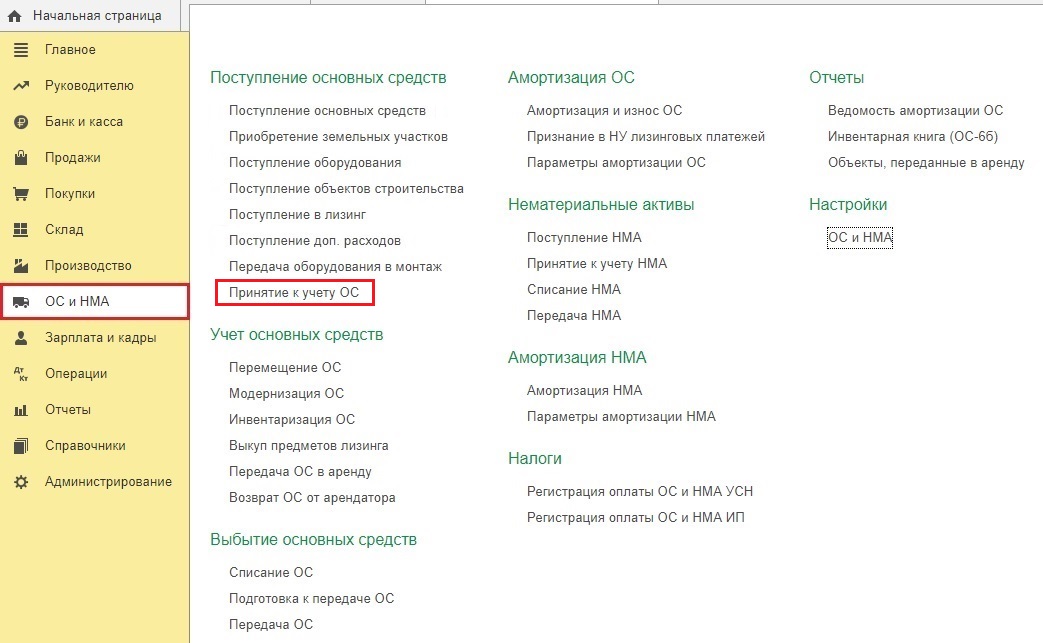

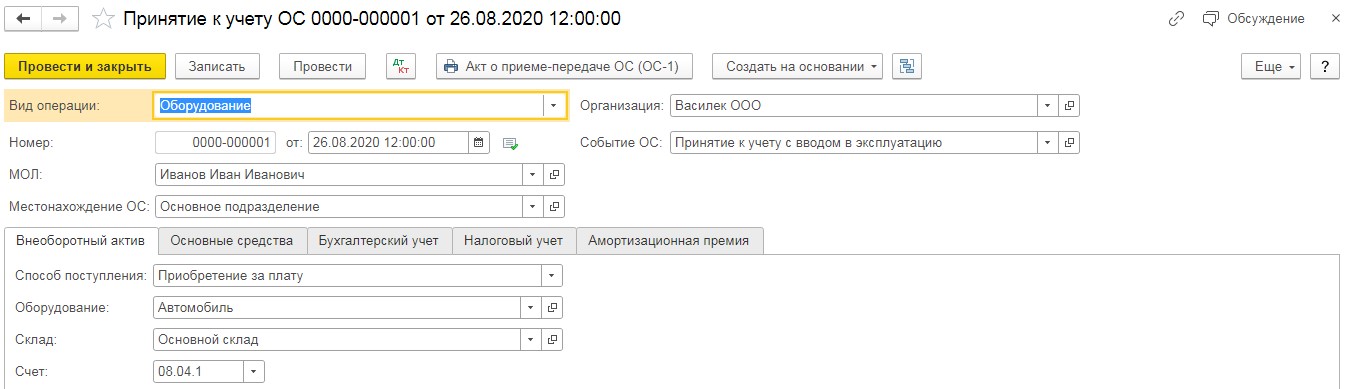

После того как все дополнительные расходы введены, переходим к документу «Принятие к учёту ОС» в разделе «ОС и НМА».

Укажем дату ввода в эксплуатацию, способ поступления основного средства в организацию, сроки полезного использования и способы начисления амортизации.

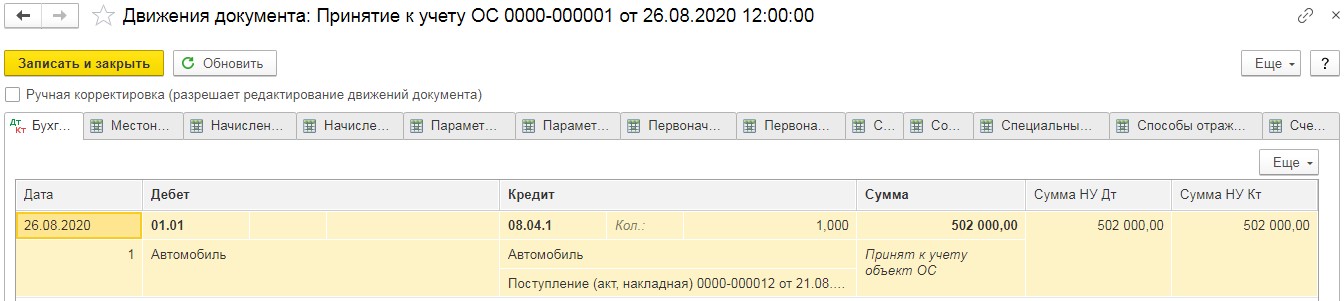

Подробнее про заполнение данного документа вы можете прочитать в наших статьях Приобретение и регистрация автотранспортного средства в 1С: Бухгалтерии ред. 3.0. – ч. 1 и Приобретение и регистрация автотранспортного средства в 1С: Бухгалтерии ред. 3.0. – ч. 2. Заполненный и проведённый документ создаст следующие проводки:

Обратите внимание на сумму: мы приобретали автомобиль за 500 000 рублей без НДС и ещё 2 000 заплатили за государственную регистрацию. Таким образом, первоначальная стоимость основного средства составила 502 000 рублей.

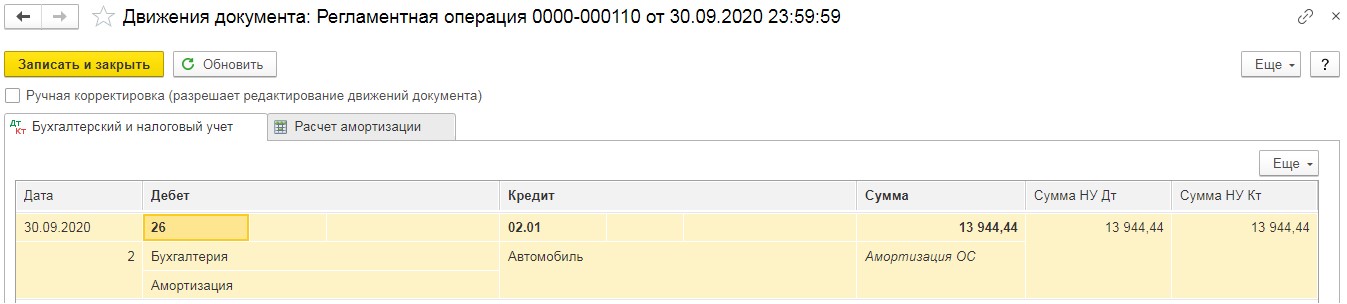

Проверим начисление амортизации, для этого перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». Укажем следующий месяц, за месяцем ввода в эксплуатацию, кликнем на пункт «Амортизация и износ основных средств» и из выпадающего меню выберем «Выполнить операцию». После того, как данная строка станет зелёной, ещё раз нажмём на неё и выберем пункт «Показать проводки».

По нашему примеру, автомобиль изначально принимался к учёту со сроком полезного использования – 48 месяцев, а через год был продан нам. Соответственно при принятии к учёту мы отнесли его также к третьей амортизационной группе, и в связи с применением линейного метода начисления амортизации, зачли годы начисленной амортизации у бывшего владельца. Получился срок равный 36 месяцам.

Рассчитаем амортизацию: 502 000 рублей / 36 месяцев = 13 944,44 рублей, что мы и видим в результате проведения регламентной операции.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. В таком случае, налогоплательщи к вправе самостоятельно определять СПИ этого основного средства с учетом требований техники безопасности и других факторов.