Аванс по договорам ГПХ в программах 1С: платим или нет?

- Опубликовано 05.09.2022 08:23

- Автор: Administrator

- Просмотров: 7614

Коллеги, сегодня будем разбирать непростую тему, связанную с авансами по договорам ГПХ. Часто с этими выплатами возникает множество вопросов и нюансов: нужно ли удерживать НДФЛ или нет? За какой период сумма договора ГПХ должна попадать в базу для исчисления страховых взносов? В данной публикации постараемся ответить на эти два вопроса и приведем практические примеры в программах 1С. К сожалению, усложняет ситуацию тот факт, что автоматизированных решений в 1С по этому вопросу нет. Поэтому пользователям приходится искать самостоятельные пути решения. Мы предложим вам один универсальный и, возможно, самый упрощенный вариант, который существует на данный момент времени.

Сначала поговорим о законодательстве.

Начнем с налога на доходы физических лиц.

НДФЛ с аванса по договору ГПХ - спорный вопрос, поскольку есть несколько нюансов по его удержанию или отсутствию.

Как гласит пп. 1 п. 1 ст. 223 НК РФ, дата фактического получения дохода при его получении в денежной форме определяется как день выплаты этого дохода. Вместе с тем аванс не является оплатой оказанной услуги (выполненной работы). И в случае ее невыполнения, расторжения договора он должен быть возвращен заказчику.

И, если с аванса договорнику сразу удержать НДФЛ, то в случае возврата денежных средств (по различным обстоятельствам) договорник вернет сумму выплаты, но не сам НДФЛ. Тогда организация должна будет возвращать излишне уплаченный налог из налоговой. Либо договорник может заявить о вычетах, что будет говорить об излишне удержанном НДФЛ.

Так же в Постановлении Десятого арбитражного апелляционного суда от 05.08.2015 г. по делу № А41-3712/11 было указано, что объектом удержания НДФЛ может являться объект экономической выгоды и, в случае, с договорником, оценить экономическую выгоду можно только по факту принятия работ, поэтому НДФЛ с аванса удержать нельзя.

Минфин же считает, что при выплате аванса физлицу по ГПД компания должна удержать НДФЛ (Письмо № 03-04-05/54027). Ранее аналогичные рекомендации были даны в Письме № 03-04-06/46733.

Учитывая позицию Минфина и противоречивую судебную практику, полагаем, что при выплате аванса физлицу по ГПД компании в целях снижения налоговых рисков целесообразнее удержать из этой суммы НДФЛ.

В нашем примере мы принимаем точку зрения Минфина и удерживаем НДФЛ с сотрудника. Такой алгоритм заложен в программах 1С.

Перейдем к примеру:

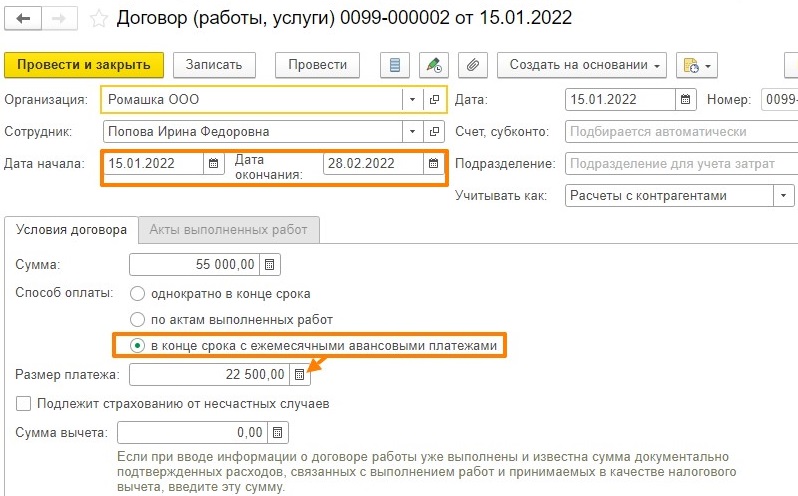

Организация заключила договор с физическим лицом на выполнение определенных работ/услуг:

- Стоимость всего договора составляет 55 000 руб. Срок договора - с 15.01.2022 по 28.02.2022.

- Авансовый платеж равен половине стоимости договора - 22 500 руб. и выплачивается в конце первого месяца действия договора.

В 1С: ЗУП ред. 3.1 перейдем в раздел «Зарплата» и выберем пункт «Договоры (в т.ч. авторские)».

Данные договора заполняем как обычно, за исключением способа оплаты. При уплате авансовых платежей переключатель установим в значение «в конце срока с ежемесячными авансовыми платежами».

Важный нюанс: галочку «подлежит страхованию от несчастных случаев» не ставим!

Однако, не забывайте, что это ненадолго! С 01.01.2023 г. из НК РФ будет исключена норма о том, что выплаты исполнителям по ГПД освобождаются от обложения взносами на социальное страхование. Соответствующие изменения в пп. 2 п. 3 ст. 422 НК РФ предусмотрены Федеральным законом от 14.07.2022 № 239-ФЗ. С 01.01.2023 г. скорее всего этого поля в программах 1С не будет во избежание недоразумений с налоговиками.

Проводим и закрываем договор.

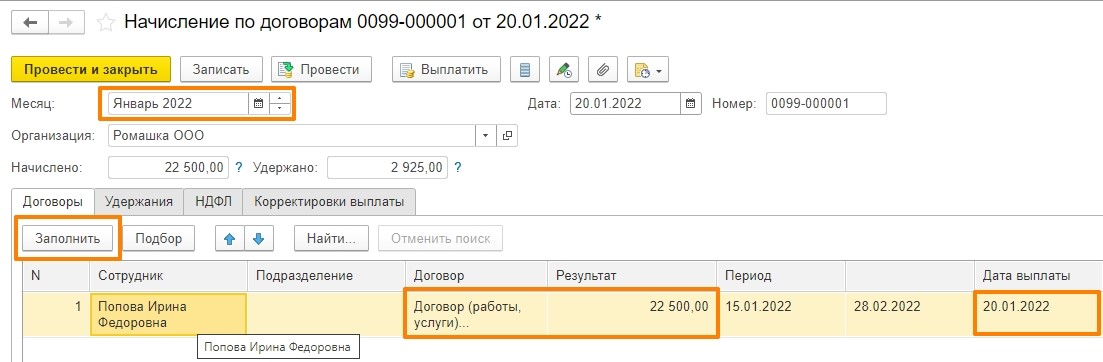

Далее в разделе «Зарплата» сформируем документ «Начисление по договорам (в т.ч. авторским)».

Создадим новое начисление, которое автоматически заполнит все необходимые данные по команде «Заполнить».

По данным из ранее введенного договора программа подставит нужную нам сумму аванса, а также рассчитает НДФЛ:

22 500 * 13% = 2 925 руб.

Если же Вы не считаете нужным его удерживать, следует удалить строку из расшифровки НДФЛ.

Алгоритм действий в 1С: Бухгалтерии предприятия ред. 3.0 можно посмотреть здесь.

Теперь нам надо разобраться, что делать со страховыми взносами.

Четких разъяснений по этому поводу нет, но есть:

1. Письмо Минфина России от 23.06.2020 г. № 03-04-05/54027;

2. Письмо Минфина России от 21.02.2020 г. № 03-15-06/12725;

3. Письмо Минфина России 21.07.2017 г. № 03-04-06/46733.

Исходя из информации в указанных документах, рекомендации практически однозначны: включать в базу по страховым взносам суммы ГПХ только при окончательном расчете.

Однако в силу п. 1 ст. 424 НК РФ датой осуществления выплат и иных вознаграждений для компании-страхователя является день начисления данных сумм в пользу физического лица.

Поэтому решать вам, однако, заметим, что первый способ содержит наименьшие налоговые риски для организации.

Продолжим наш пример и рассмотрим именно первый способ, но, если ваша организация считает иначе, следующий пункт инструкции следует пропустить.

В 1С: ЗУП ред. 3.1 сделаем сторно базы по страховым взносам на сумму аванса, поскольку документ «Начисление по договорам» сделал движение «Приход» в регистр накопления «Учет доходов для исчисления страховых взносов».

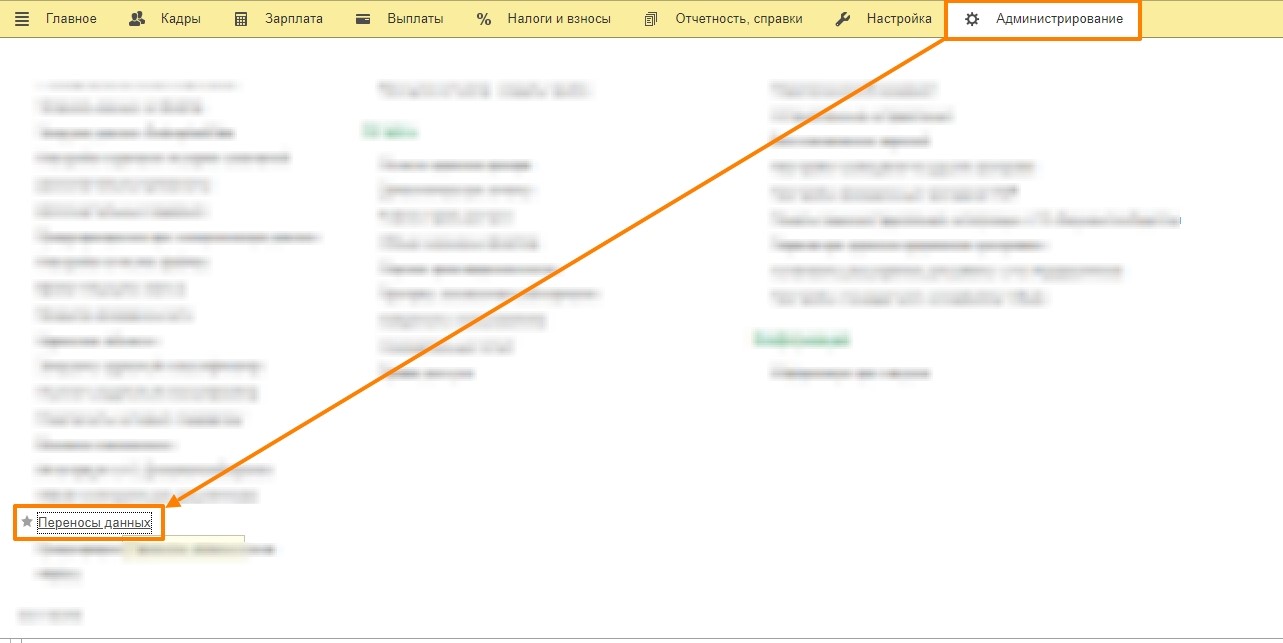

Перейдем в раздел «Администрирование» и выберите пункт «Перенос данных».

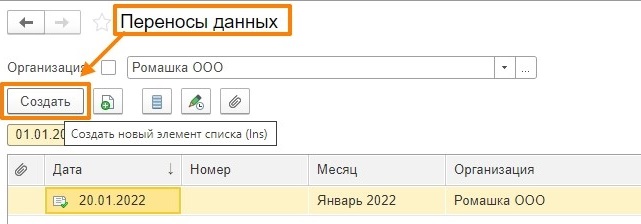

Создаем новый документ «Перенос данных»

Не пугайтесь названия документа, этот документ можно сравнить с Бухгалтерской справкой (Операцией, введенной вручную) в 1С: Бухгалтерии предприятия 3.0, поскольку их функционал идентичен, за исключением проводок, которых нет в 1С: ЗУП ред. 3.1

Заполним документ.

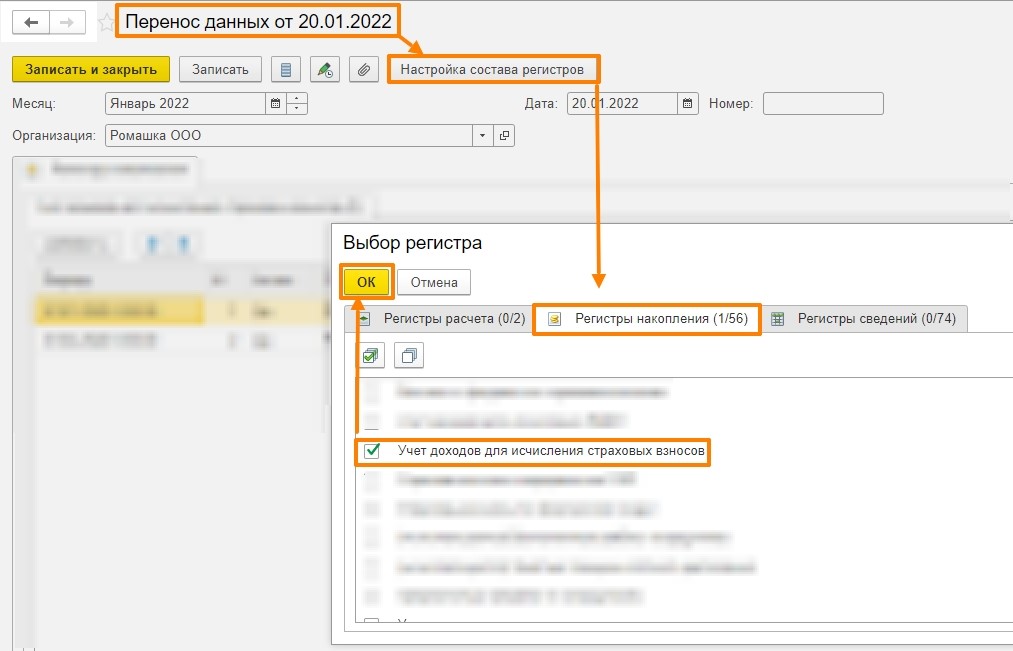

По кнопке «Настройка состава регистров» в регистрах накопления поставим галочку напротив регистра «Учет доходов для исчисления страховых взносов».

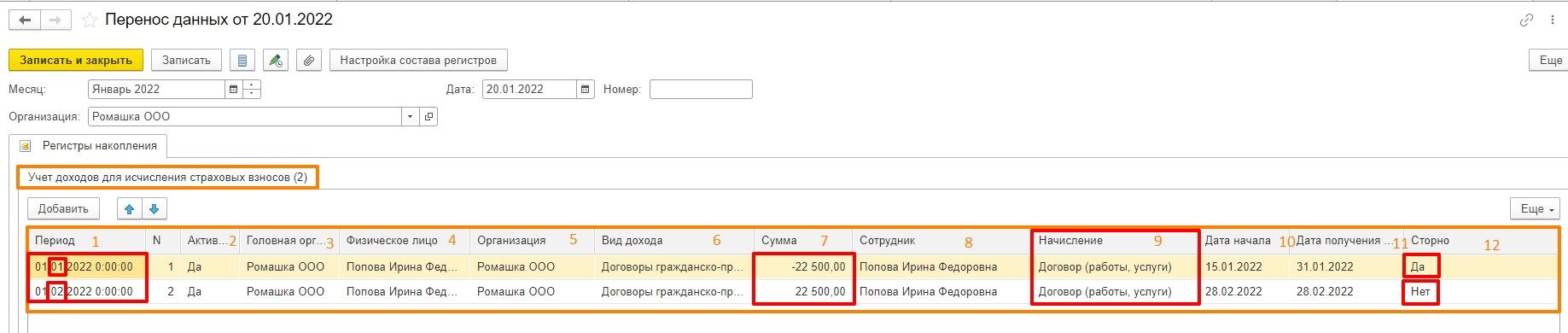

Заполняем поля, как показано на скриншоте ниже:

● Период - для первой строки - дата начала месяца, в котором произошло начисление аванса; для второй - дата начала месяца, в котором будет Акт выполненных работ;

● Активность - Да;

● Головная организация;

● Физическое лицо - договорник;

● Организация;

● Вид дохода - Договоры гражданско-правового характера;

● Сотрудник;

● Начисление - Виды особых начислений и удержаний - Договор (работы, услуги);

● Дата начала - для первой строки - дата заключения договора; для второй строки - начало следующего месяца;

● Дата получения дохода - конец каждого из месяцев, в котором был аванс и закрытие договора.

● Сторно - для первой строки - да; для второй строки - нет.

Записываем и закрываем данный документ.

Поздравляем! Самый сложный этап окончен!

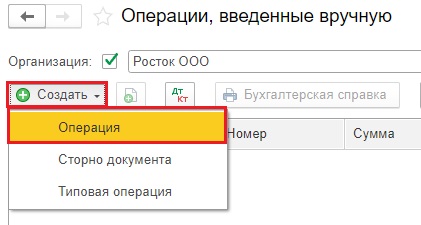

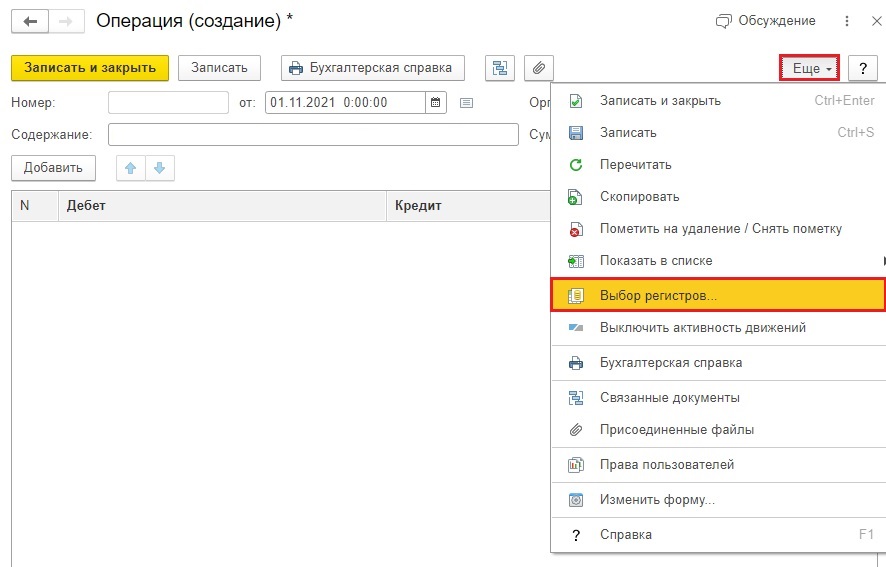

Сразу скажем, что в 1С: Бухгалтерии предприятия ред. 3.0 такие же регистры нужно воспроизвести в ручной операции в одноименном разделе «Операции».

Вернемся к 1С: ЗУП ред. 3.1.

Далее сделаем выплату аванса по договору ГПХ.

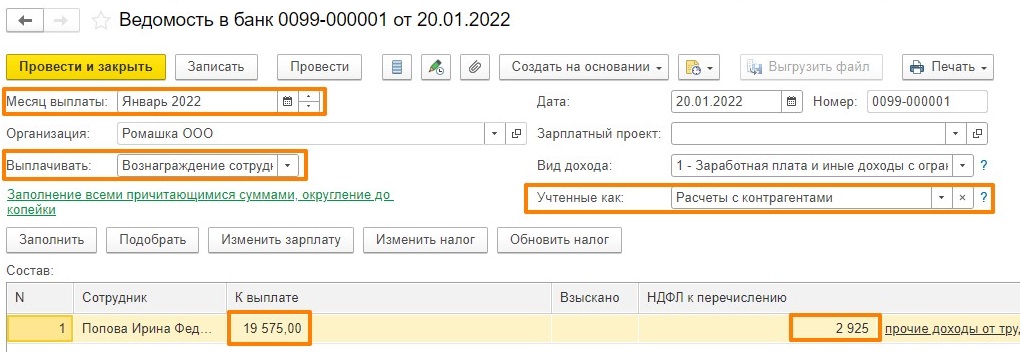

В разделе «Выплаты» создадим «Ведомость в банк» (или в кассу).

● Месяц выплаты - Январь 2022;

● Выплачивать - Вознаграждение сотрудникам по договорам ГПХ;

● Учтенные как - Расчеты с контрагентами;

● Заполняем сотрудника через кнопку «Подбор» (чтобы наверняка).

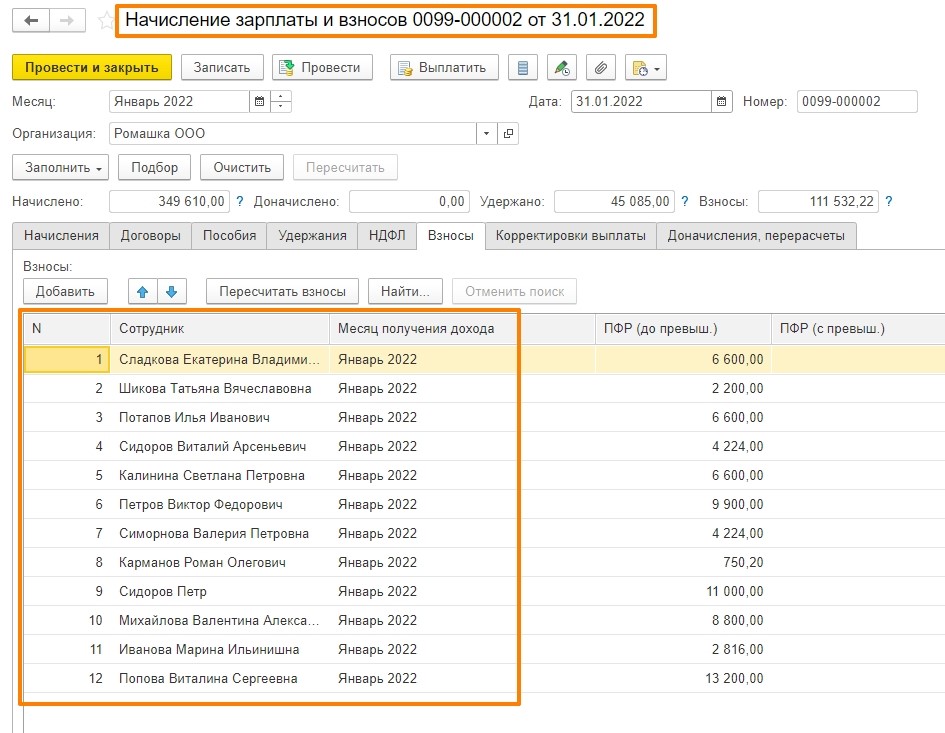

Начисляем заработную плату в обычном порядке и проверяем, что договорник отсутствует на вкладке «Взносы».

Раздел «Зарплата» - «Начисление зарплаты и взносов».

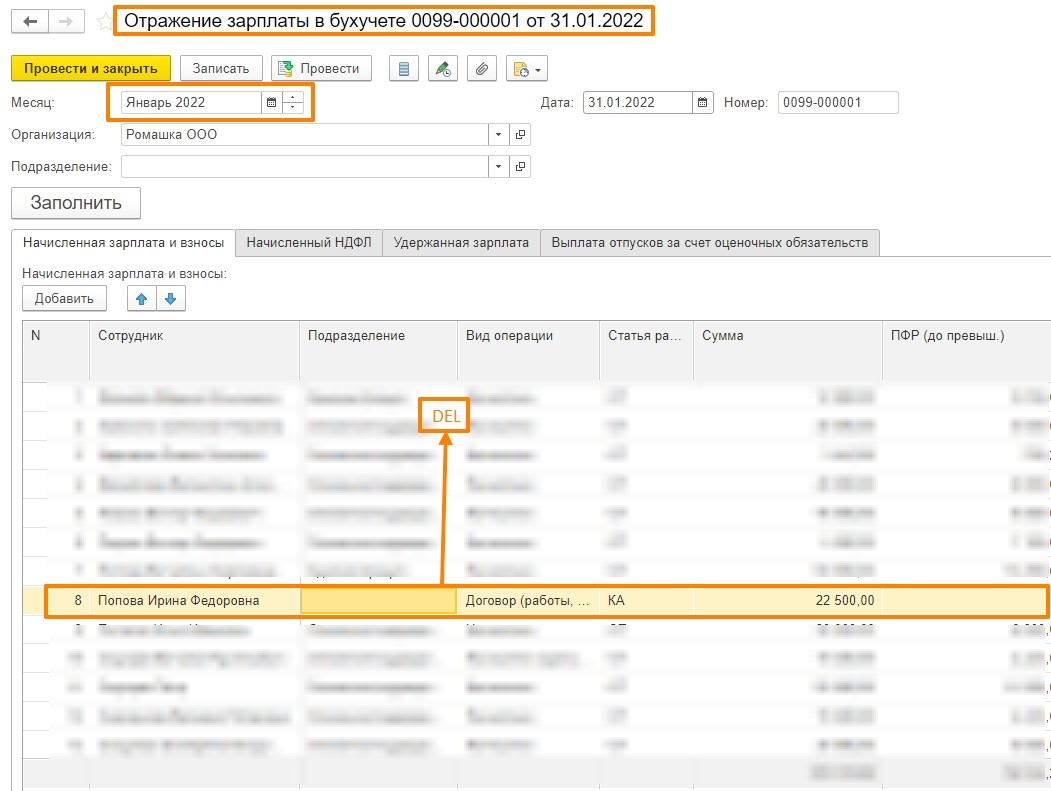

6. После всех взаиморасчетов как обычно сделаем документ «Отражение зарплаты в бухучете» в разделе «Зарплата».

Находим нужную строку во вкладке «Начисленная зарплата и взносы» с нашим договорником и удаляем ее. То же самое делаем на вкладке «Начисленный НДФЛ». Т.к. мы не можем принять в расходы выплаченный аванс без закрывающих документов.

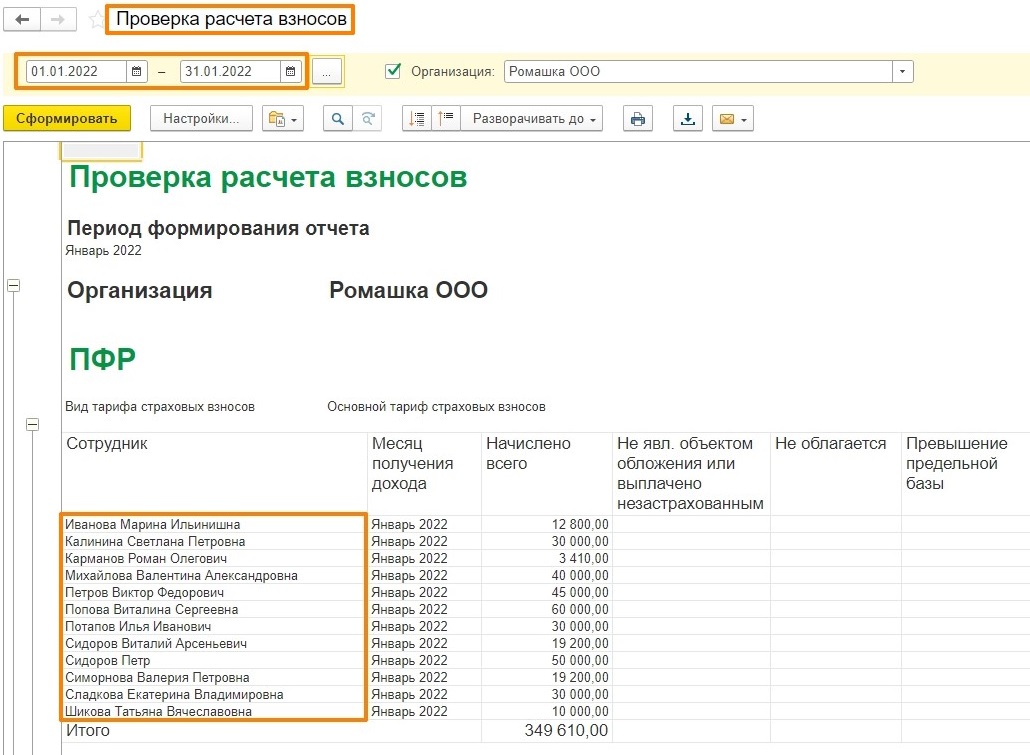

Проверим начисленные взносы за Январь и убедимся, что база верная, т.е. без учета аванса договорника.

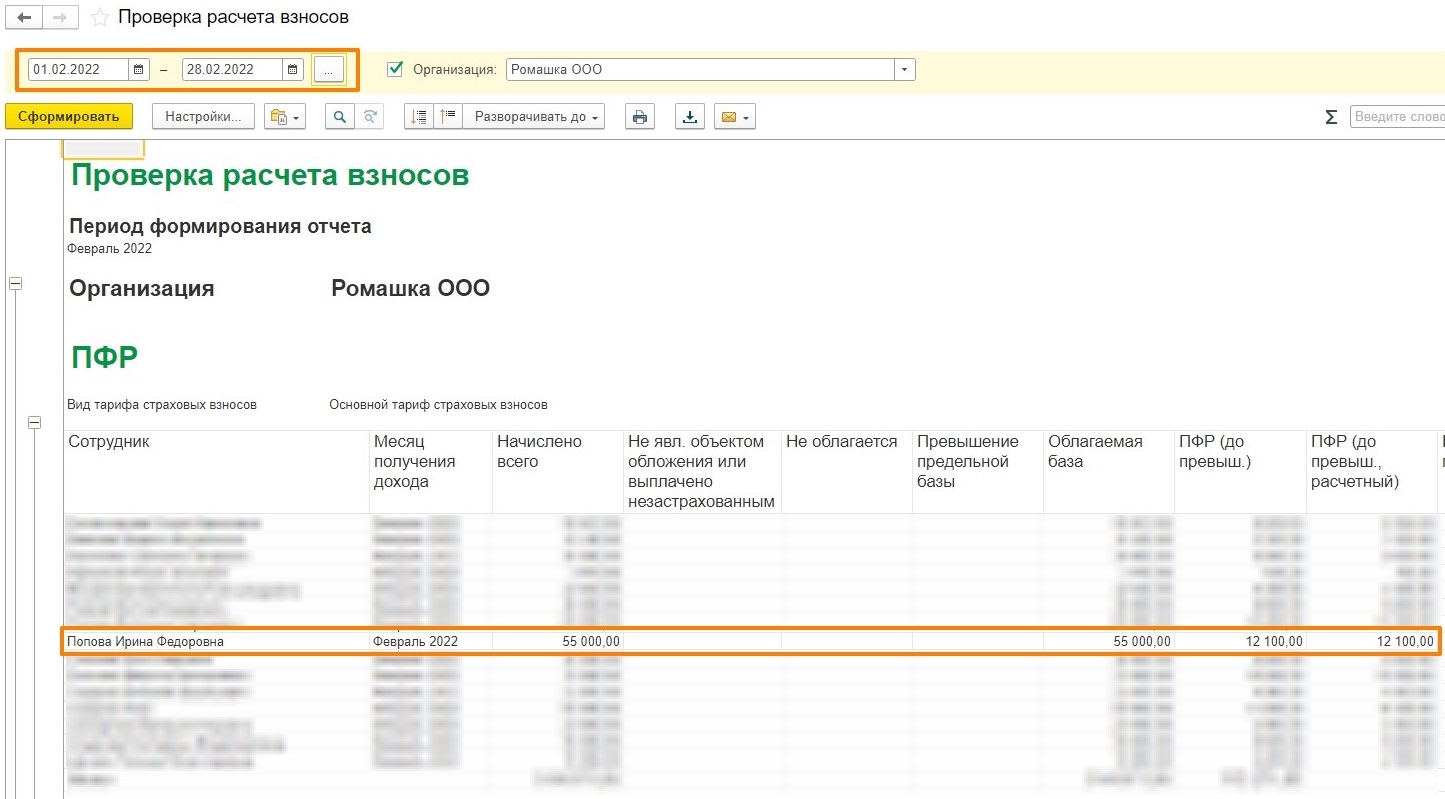

Сделаем это в разделе «Налоги и взносы» - «Отчеты по налогам и взносам» с помощью отчета «Проверка расчета взносов».

Видим, что Поповой И.Ф. в списке нет.

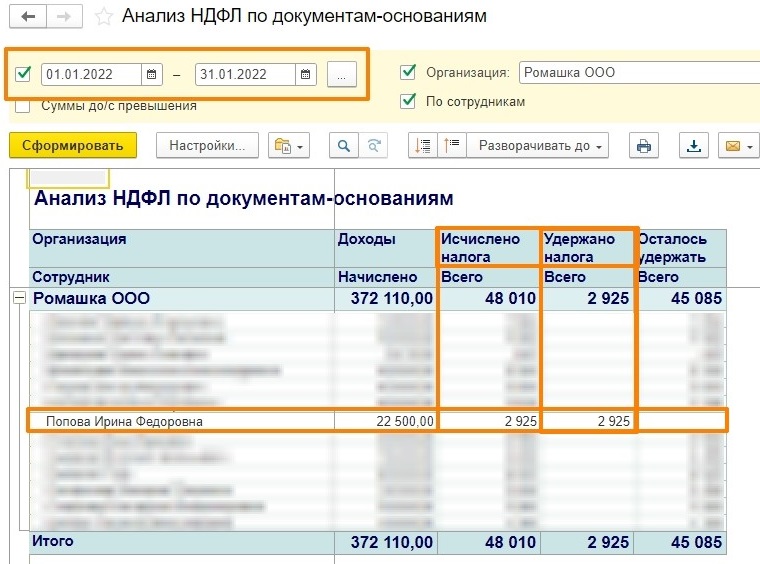

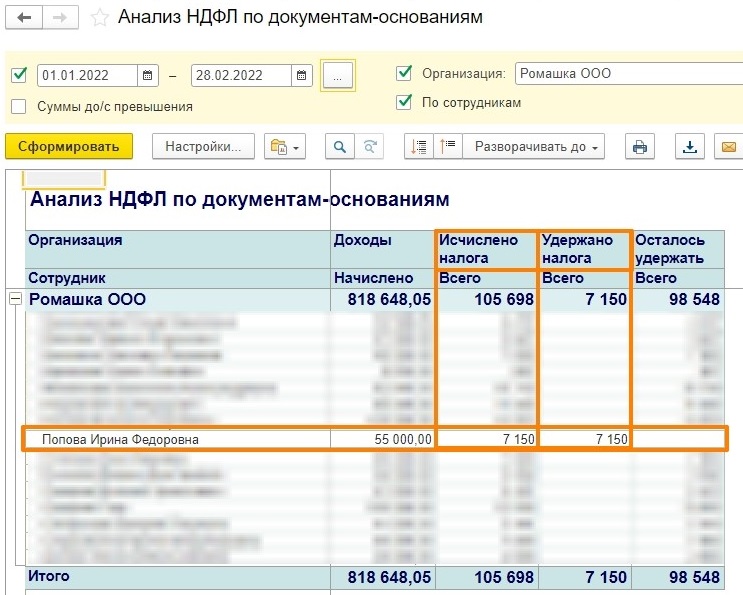

Проверим исчисленный и удержанный НДФЛ за Январь по договорнику в разделе «Налоги и взносы» - «Отчеты по налогам и взносам» - «Анализ НДФЛ по документам-основаниям».

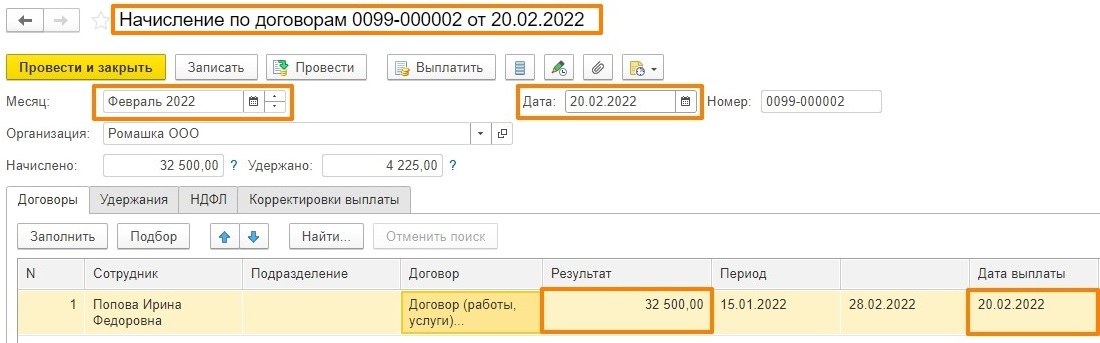

Рассчитаем сумму к начислению за Февраль по договорнику в разделе «Зарплата» - «Начисление по договорам (в т.ч. авторским)».

Проверяем сумму начислений и исчисленного НДФЛ.

32 500 * 13% = 4 225 руб.

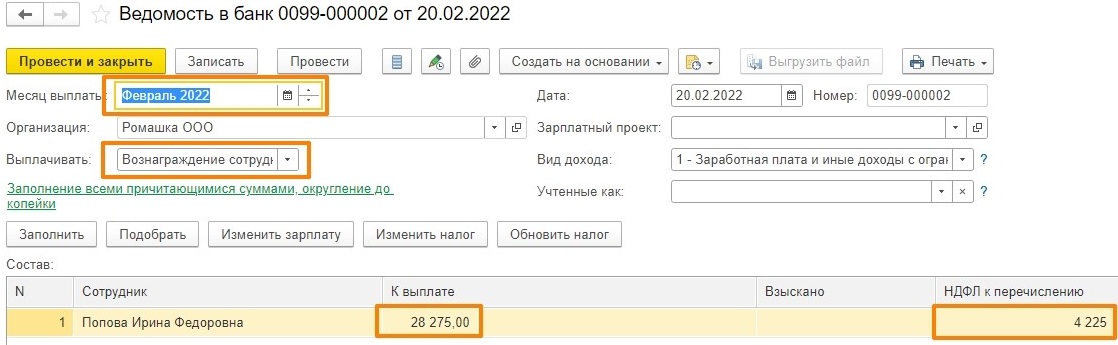

Создадим ведомость на выплату зарплаты в разделе «Выплаты» - «Ведомости в банк» (или кассу).

● Месяц выплаты - Февраль

● Выплачивать - Вознаграждение сотрудникам по договорам ГПХ;

● Учтенные как - Расчеты с контрагентами;

● Заполняем сотрудника через кнопку “Подбор” (чтобы наверняка);

Проверяем сумму к выплате и НДФЛ к удержанию.

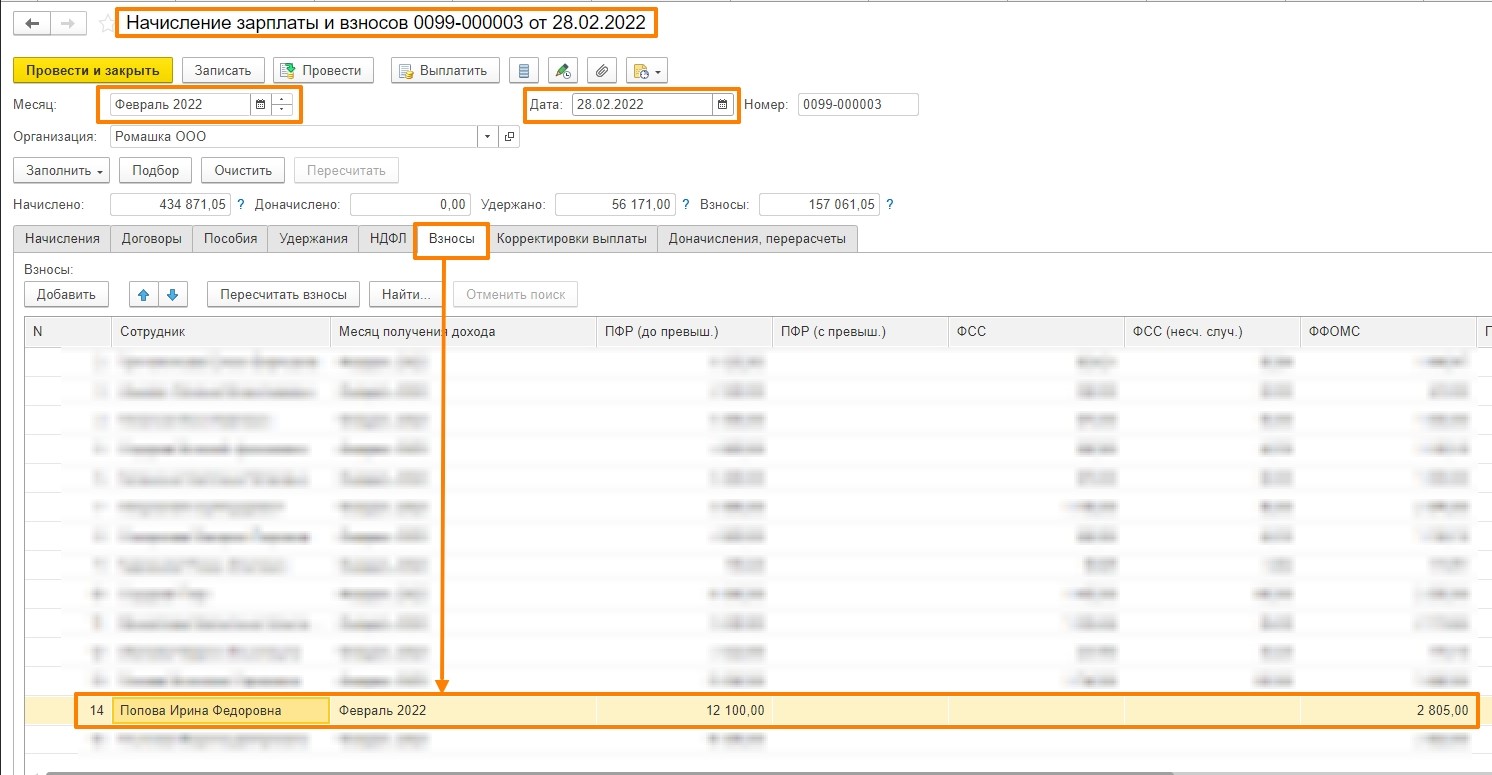

Начисляем зарплату и проверяем страховые взносы по договорнику.

Общая сумма по договору ГПХ = 55 000 руб.

По начисленным взносам ПФР можно уже понять, что взносы исчислены верно: 55 000 * 22% = 12 100 руб.

Проверим их так же через отчет «Проверка расчета взносов» раздела «Налоги и взносы» - «Отчеты по налогам и взносам».

И проверим НДФЛ в отчете «Анализ НДФЛ по документам-основаниям».

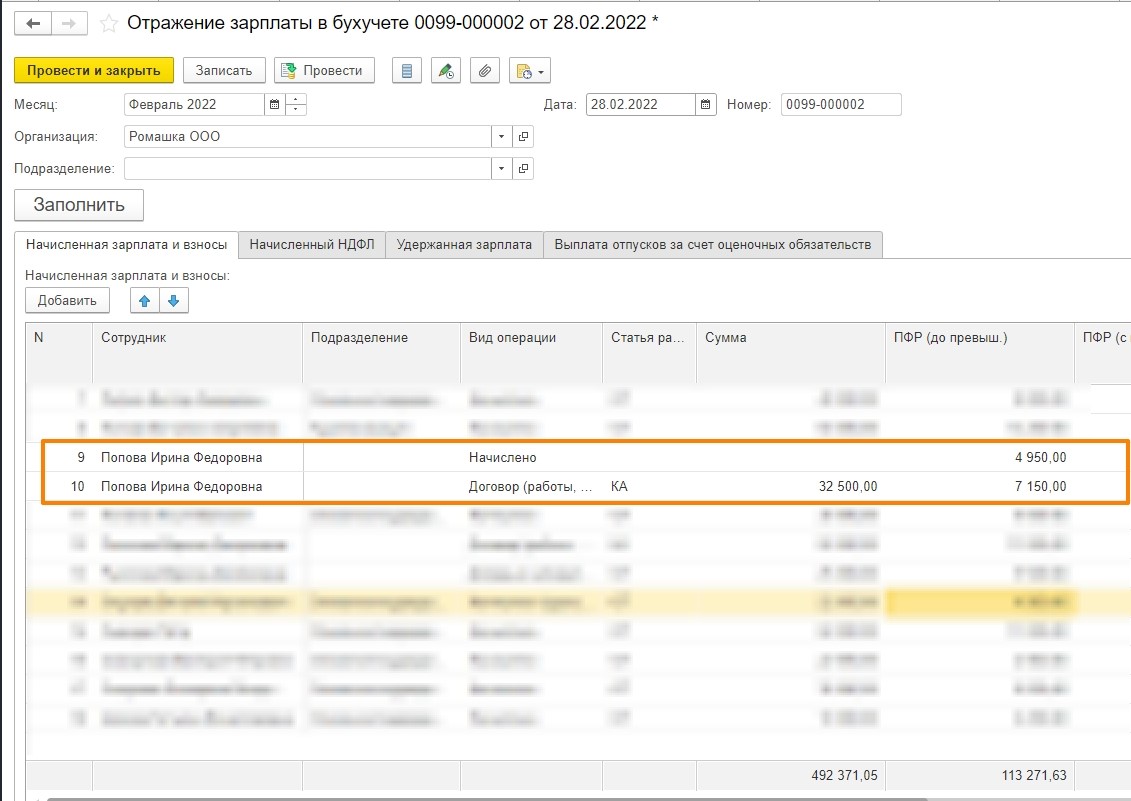

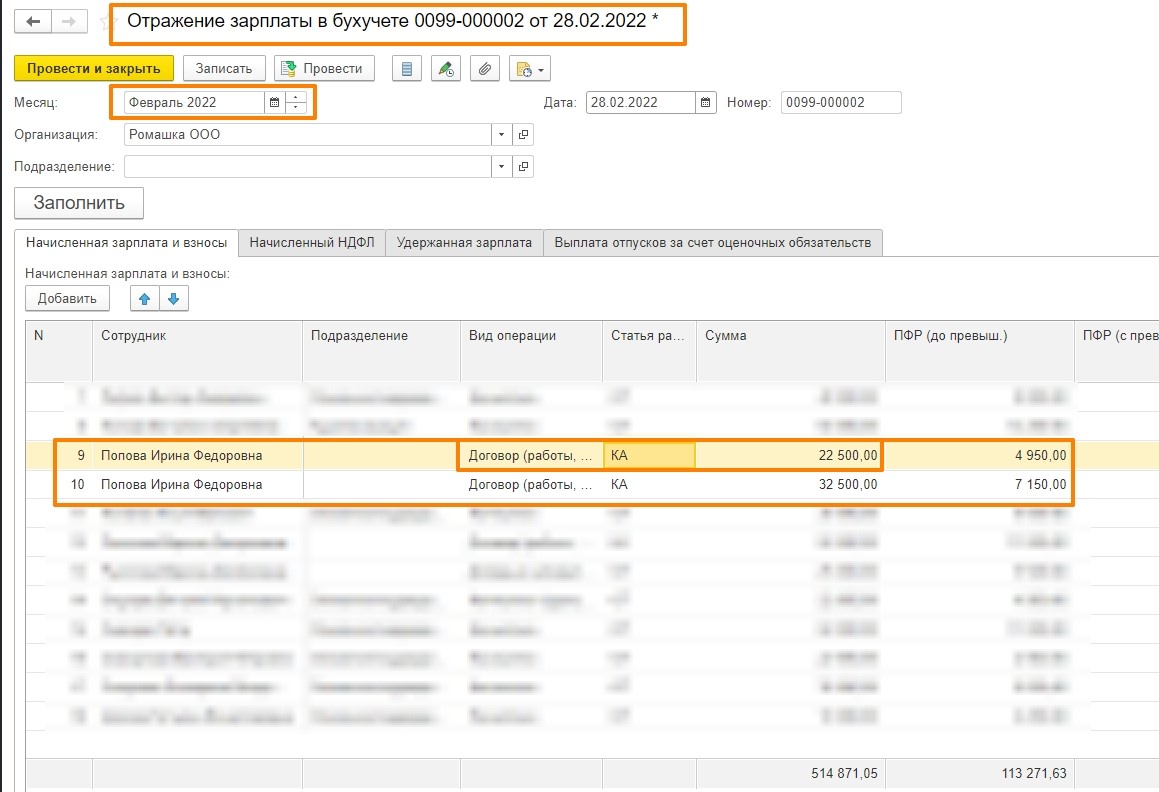

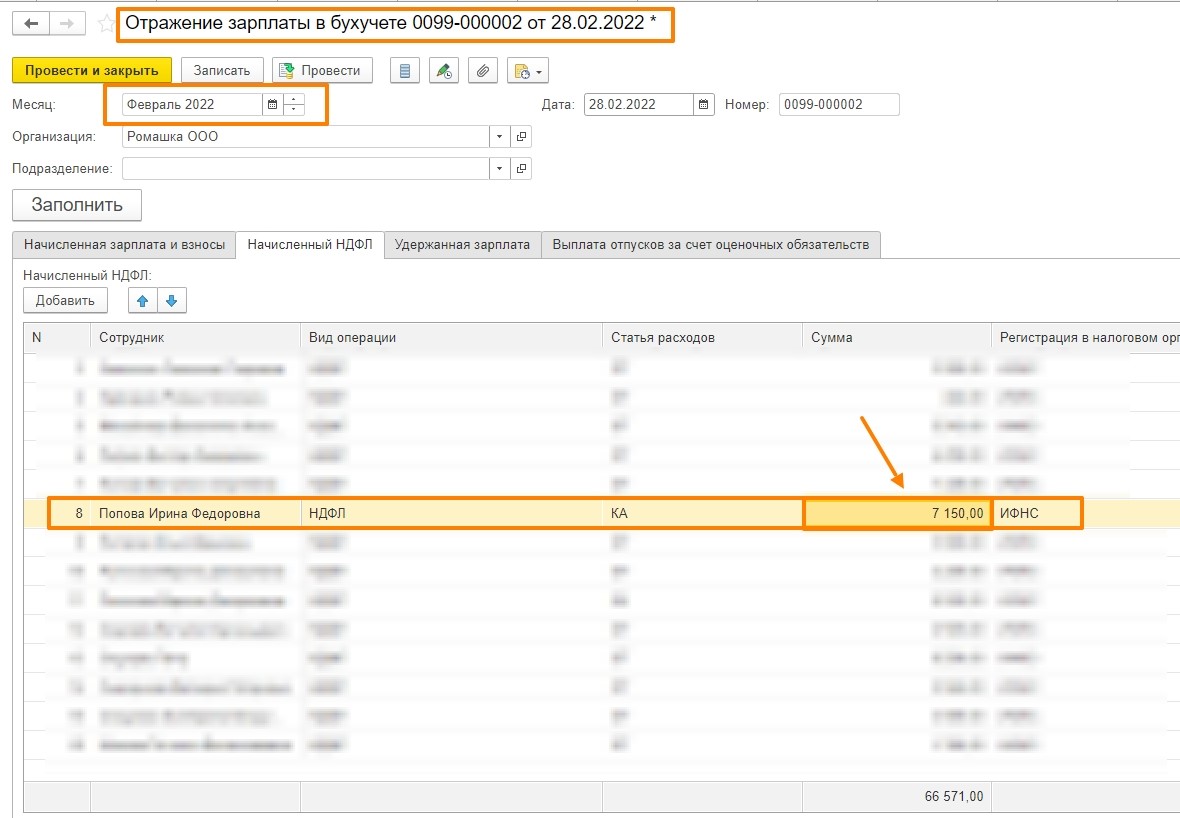

Сделаем документ «Отражение зарплаты в бухучете» в разделе «Зарплата».

Изначально документ заполняется так:

Нам нужно привести его к следующему виду:

Также поправляем и НДФЛ:

Готово! Можно выгружать в 1С: Бухгалтерию предприятия ред. 3.0.

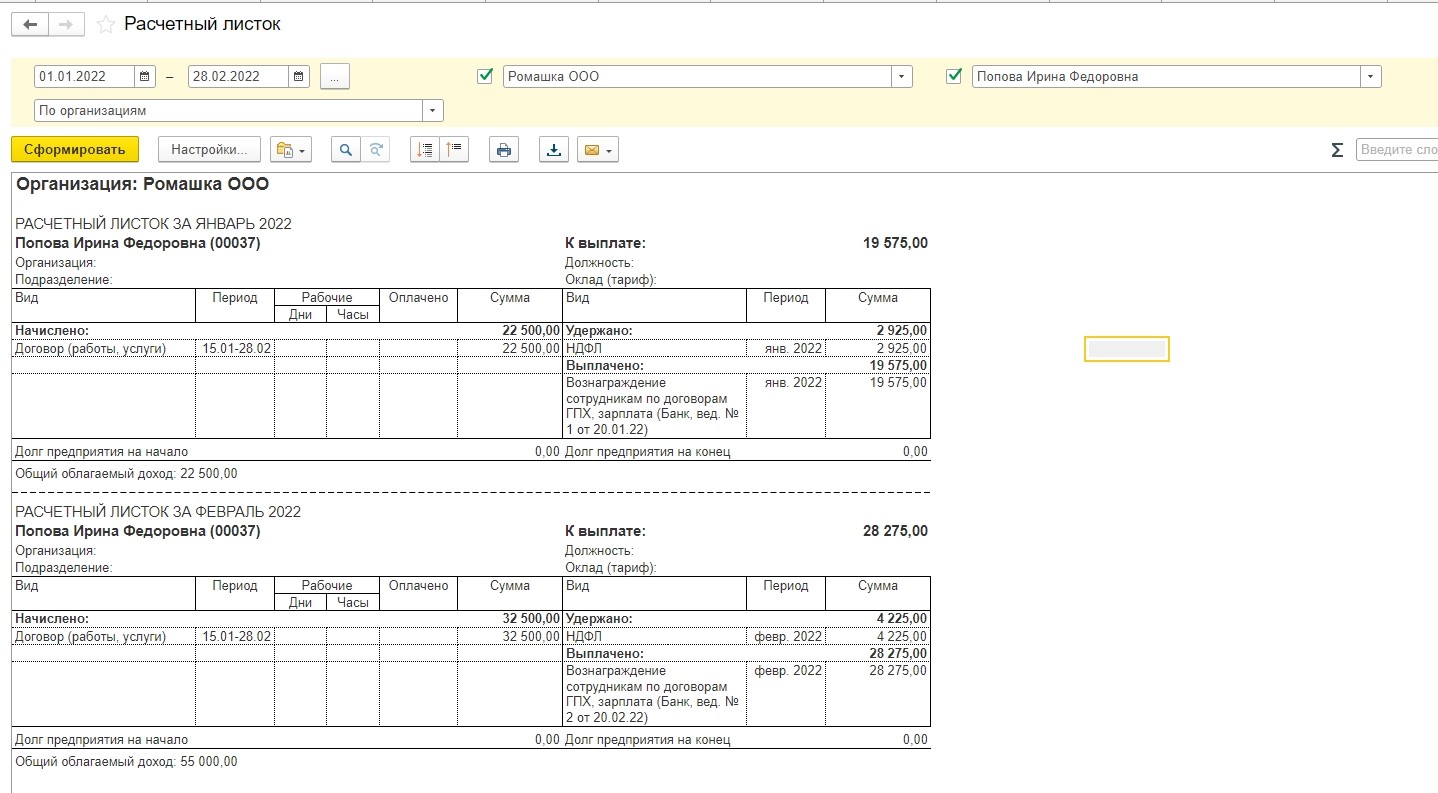

Так же проверим расчетный листок сотрудника и убедимся, что в нем все верно.

Автор статьи: Татьяна Букаренко

Понравилась статья? Подпишитесь на рассылку новых материалов