Неправильно заполняется декларация по налогу на прибыль. В чем причина?

- Опубликовано 15.09.2014 21:52

- Просмотров: 55735

Наверно, чаще всего вручную заполняется именно декларация по налогу на прибыль. Происходит это потому, что программа упорно ставит туда совсем не те цифры, которые фигурируют в оборотно-сальдовой ведомости. Прямые расходы становятся практически нулевыми, а косвенные наоборот - зашкаливают. Почему это происходит и как заполнить декларацию по налогу на прибыль нажатием одной кнопки?

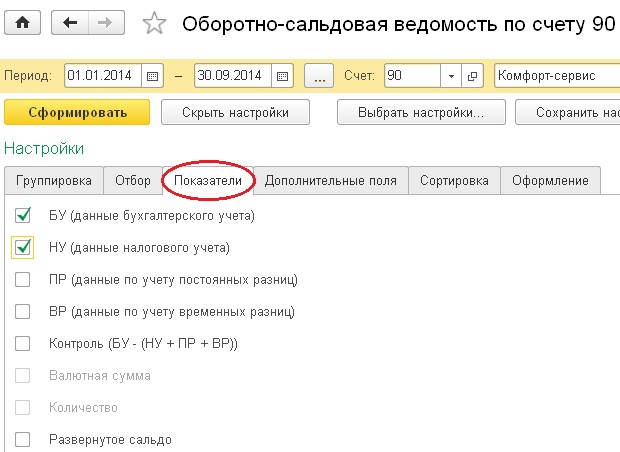

Рассматривать заполнение декларации мы будем на примере программы 1С: Бухгалтерия предприятия 8. В этой программе ведется не только хорошо знакомый и понятный бухгалтерский учет, но также и учет налоговый, поэтому в каждой проводке есть несколько сумм. Налоговая отчетность, в т.ч. и отчетность по налогу на прибыль, заполняется исключительно по данным этого учета. Давайте сформируем оборотно-сальдовую ведомость, включив в неё суммы по налоговому учету. Для этого в форме отчета нажимаем кнопку "Показать настройки", переходим на вкладку "Показатели" и ставим галочки "БУ" и "НУ".

Если Вы сформируете ОСВ по всем счетам, то увидите, что для некоторых счетов данные налогового учета совпадают с бухгалтерским, для некоторых - нет, а по нескольким счетам налоговый учет не ведется вообще. Несовпадение данных БУ и НУ может быть оправданно, а может быть обычной ошибкой, для каждого счета нужно разбираться отдельно. Например, нередка ситуация, когда различается стоимость ОС для бухгалтерского и налогового учета, как следствие - разные суммы амортизации и ежемесячное отличие на счетах затрат, но в данном случае всё так и должно быть, это правильно.

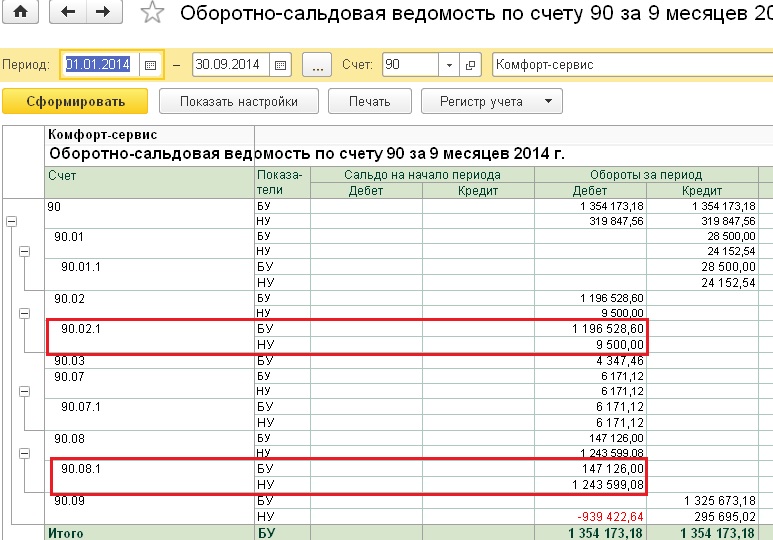

А вот дальше в статье речь пойдет об одной из самых популярных ошибок и рассматривать мы будем 90 счета, ведь именно на основании этих данных заполняются суммы доходов и расходов в декларации по прибыли. Очень часто я вижу примерно такую картину в оборотно-сальдовой ведомости по 90 счету.

Получается, что на счете 90.02 (прямые затраты) сумма по БУ значительно больше, чем по НУ, а вот на счете 90.08 (косвенные затраты) ситуация прямо противоположная. Соответственно, в декларации по налогу на прибыль большинство расходов будут отнесены в графу косвенных.

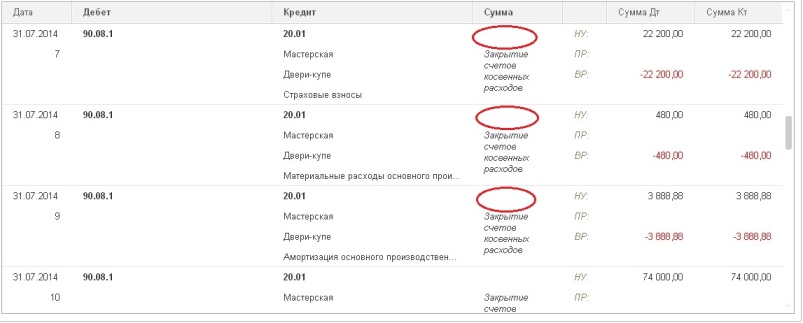

Проводки по этим счетам формируются программой самостоятельно в момент закрытия месяца. И если в такой ситуации посмотреть результат проведения регламентной операции "Закрытие счетов 20, 23, 25, 26", то Вы увидите большое количество проводок с нулевой суммой по БУ. Как правило, это проводки со счета 20 на счет 90.08, которые уже по такой корреспонденции счетов кажутся немного странными, т.к. в данном случае прямые затраты производства закрываются на счет косвенных затрат.

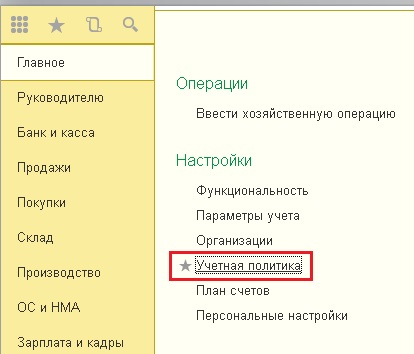

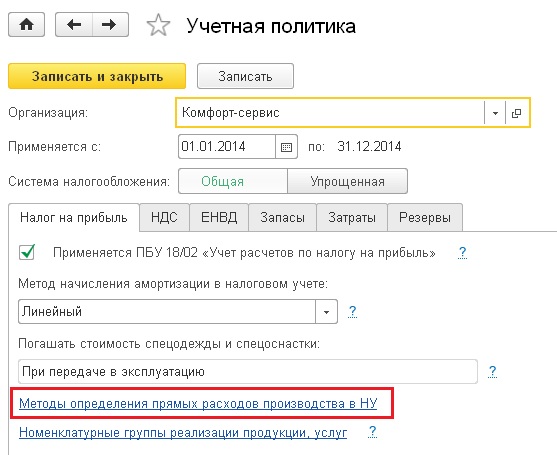

Как правило, такие проблемы с ведением налогового начинаются с того момента, когда не сделаны необходимые настройки в учетной политике, а именно - не указан перечень прямых затрат для целей НУ. Для того, чтобы исправить эту ошибку, нужно зайти на вкладку "Главное" и выбрать пункт "Учетная политика".

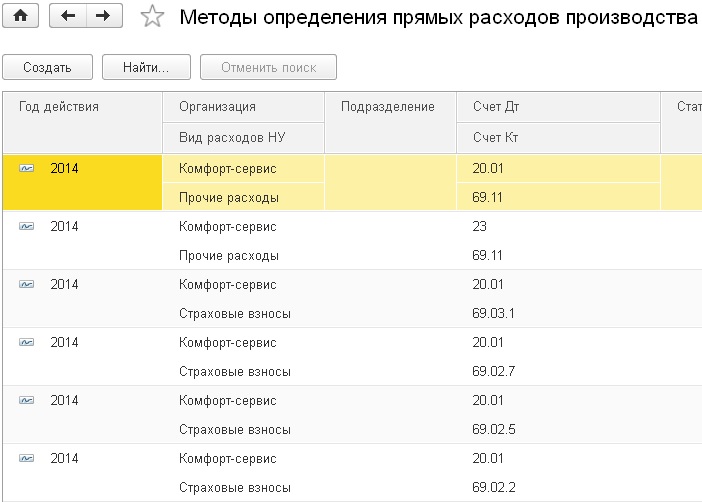

Открываете учетную политику нужной организации и выбираете пункт "Методы определения прямых расходов производства в НУ".

Если методы не указаны, то программа предложит заполнить список самостоятельно в соответствие с законодательством, можно с ней согласиться и при необходимости просто добавить некоторые записи.

В том случае, если настройки сделаны верно, после повторного закрытия месяца не должно быть проводок с 20/23 на 90.08 с нулевыми суммами по БУ, а прямые и косвенные затраты будут трактоваться и попадать в декларацию верно. Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке. Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Переплата налога 1 и 2 квартала 2015 года не отражается в декларации за 1 квартал 2016 года.

Когда Вы заполнили декларацию за 9 месяцев 2015 года с убытком, то излишне начисленный налог был отражен в уменьшении налога по соответствующим строкам декларации. Проверьте. Поскольку по году тоже был убыток, то в декларации за год налог был 0.

Декларацию за 1 квартал 2016 года считаете, исходя из доходов и расходов этого периода. Убыток учтете в декларации за 2016 год.

Прил.4 Л.2 заполнен. Я разобралась в чем разница между ОСВ (налог на прибыль) и в декларации за 1 кв.2016г. В 1 и 2 квартале 2015 г. была прибыль и соответственно был уплачен налог, а вот по итогам 3 квартала и 2015 года были убытки. Подскажите, где в декларации за 1 кв. 2016 г. можно указать данную сумму переплаты (именно эта переплата и вносит разногласие)

Светлана, а Прил.4 Листа 2 Декларации у Вас заполнены? Если там нет данных, то декларация не увидит Ваш убыток - это первое. А во-вторых, уменьшать прибыль на расходы прошлых периодов можно только по итогам года.

Вообще хорошо бы, чтобы страховые взносы всё же остались именно страховыми взносами :) Как они у Вас отражаются на счетах затрат? Вместе с заработной платой учитываются по статье Оплата труда? Или выделены в отдельную статью? Если посмотреть по ОСВ

УРА! Я нашла ошибку! Вид расходов НУ должен быть: Оплата труда, и все

Доброе утро! Суммы, попадающие в косвенные расходы - это страховые взносы (копеечка в копеечку).

Здравствуйте! Проверьте, не прошли ли эти суммы по другим субконто? Например, статьи затрат отличаются от общих статей по оплате труда

Здравствуйте! В каких-то моментах неприменение ПБУ 18/02, конечно, повлияет на отчетность. Но именно материал данной статьи актуален и для Вашего случая, тут разницы нет, применяется ПБУ 18 или не применяется.

Здравствуйте! Во-первых, проверьте даты. Например, если учетная политика у Вас создана на период 01.01.2014-31.1 2.2015, то все записи будут в качестве года действия брать 2014, лучше разделить учетную политику, чтобы она была на год и перезаполнить список.

Во-вторых, посмотрите по проводкам в закрытии месяца, какие именно статьи уходят на 90.08 и проверьте еще раз виды этих статей в справочнике. Возможно, там указан другой вид, и настройка на него не распространяютс я.

Читать Ваши мысли я еще не научилась