Учет независимой (в т.ч. банковской) гарантии у принципала на ОСН согласно ПБУ 18/02 в 1С: Бухгалтерии предприятия ред.3.0

- Опубликовано 12.01.2024 11:05

- Автор: Administrator

- Просмотров: 2580

Ни одна компания не застрахована от рисков неисполнения условий договора своими контрагентами. Особенно, это касается оплаты покупателем или заказчиком задолженности по товарам, работам или услугам. В этом случае поставщик или подрядчик может обезопасить себя, предусмотрев в договоре или соглашении с контрагентом обеспечение договорных обязательств путем предоставления гарантии. Как вести учет такой гарантии на стороне принципала в 1С: Бухгалтерии предприятия ред. 3.0 расскажем в этой публикации.

Независимой гарантией можно обеспечить следующие обязательства:

- по оплате оказанных услуг, выполненных работ или поставленных товаров;

- по возврату аванса или займа, по уплате неустоек (пеней, штрафов);

- по поставке товаров, оказанию услуг, выполнению работ;

- по гарантийным обязательствам;

- по уплате налогов, авансовых платежей и страховых взносов при получении отсрочки или рассрочки более чем на 6 месяцев (в этом случае подходит только банковская гарантия, выданная ВЭБ.РФ или банком из утвержденного Минфином специального перечня, который можно посмотреть на официальном сайте министерства). В этом случае кредитор по обязательству (бенефициар) - налоговый орган.

Что же представляет из себя независимая гарантия?

Обратимся к ГК РФ.

Независимая гарантия – это один из способов обеспечения исполнения обязательств по договору, которая может выдаваться банками или иными кредитными организациями (банковские гарантии), а также другими коммерческими организациями (п. 1 ст. 329, п. 3 ст. 368 ГК РФ).

Сторонами независимой гарантии являются (п.1 ст. 368 ГК РФ):

- принципал —должник по обязательству, по чьей просьбе гарант выдает независимую гарантию;

- бенефициар — кредитор, в чью пользу выдается независимая гарантия;

- гарант - принимает на себя обязательство по просьбе принципала уплатить бенефициару определенную денежную сумму в соответствии с условиями данного гарантом обязательства.

Независимая гарантия выдается в письменной форме (п. 2 статьи 434 ГК РФ), позволяющей достоверно определить условия гарантии и удостовериться в подлинности ее выдачи определенным лицом в порядке, установленном законодательством, обычаями или соглашением гаранта с бенефициаром (п.2 ст. 368 ГК РФ).

Что обязательно должно быть указано в независимой гарантии (п.4 ст. 368 ГК РФ):

- дата выдачи;

- принципал;

- бенефициар;

- гарант;

- основное обязательство, исполнение по которому обеспечивается гарантией;

- денежная сумма, подлежащая выплате, или порядок ее определения;

- срок действия гарантии;

- обстоятельства, при наступлении которых должна быть выплачена сумма гарантии.

Обязательство гаранта перед бенефициаром по независимой гарантии прекращается (ст. 378 ГК РФ):

1) уплатой бенефициару суммы, на которую выдана независимая гарантия;

2) окончанием определенного в независимой гарантии срока, на который она выдана;

3) вследствие отказа бенефициара от своих прав по гарантии;

4) по соглашению гаранта с бенефициаром о прекращении этого обязательства.

Банковская гарантия является разновидностью независимой гарантии (п. 3 ст. 368 ГК РФ).

Особенности учета банковской гарантии у принципала зависит от того, с чем связано ее получение.

Мы рассмотрим на примерах, как отразить в программе 1С: Бухгалтерия предприятия ред. 3.0 вознаграждение за выдачу банковской гарантии на обеспечение обязательств по уплате товаров и работ (услуг).

Выдача гарантии и ее исполнение

Между должником (принципалом) и гарантом заключается соглашение (договор) о выдаче гарантии, в котором определяются условия ее предоставления и размер вознаграждения гаранта. Для оформления банковской гарантии понадобится собрать комплект документов.

Обычно в комплект входят следующие документы:

- заявление о предоставлении банковской гарантии (по форме банка);

- копии учредительных документов (в частности, устав);

- выписка из ЕГРЮЛ;

- копии документов о назначении руководителя, копия его паспорта;

- бухгалтерская (а иногда и налоговая) отчетность за предыдущий год и последний отчетный период;

- справка из налоговой об отсутствии задолженности.

Банк рассмотрит представленные документы и при положительном решении заключит с принципалом договор на выдачу гарантии.

Гарантия вступает в силу с момента, когда гарант направит или передаст бланк выданной гарантии бенефициару в письменной форме или в форме электронного документа, подписанного электронной подписью (если в ней не предусмотрено иное). В соглашении о предоставлении гарантии желательно предусмотреть условие об уведомлении гарантом принципала о состоявшемся факте выдачи гарантии.

При наступлении обстоятельств, предусмотренных гарантией (например, принципал вовремя не оплатит поставленный по договору товар или не погасит налоговую задолженность перед бюджетом), бенефициар может потребовать от гаранта выплату гарантийной суммы (п. 4 ст. 368, п. 1 ст. 374 ГК РФ). Причем сделать это можно только в пределах срока действия гарантии (если иное не указано в самой гарантии) (п. 2 ст. 374 ГК РФ; п. 4 Обзора, утв. Президиумом ВС 05.06.2019).

Для получения денег бенефициар должен направить гаранту письменное требование, приложив к нему указанные в гарантии документы. Оформить их надо в точности как определено в тексте гарантии (п. 1 ст. 374 ГК РФ). Гарант должен письменно уведомить принципала и о получении требования бенефициара (а также передать ему копию этого требования со всеми относящимися к нему документами), и о прекращении гарантии (п. 1 ст. 375, п. 3 ст. 378 ГК РФ).

Нужно ли принципалу отражать банковскую гарантию на забалансовом счете?

Так как принципал получает гарантию не для себя, а для бенефициара, то счет 008 «Обеспечения обязательств и платежей полученные» он не использует. Этот счет использует у себя в учете бенефициар.

Также, принципал не использует и счет 009 «Обеспечения обязательств и платежей выданные». Этот счет использует у себя в учете гарант.

Но если свои обязательства принципал не выполнил, то его кредитором становится гарант. И в этом случае принципал отражает гарантию отражается за балансом:

ДТ 008 — получена гарантия банка для обеспечения исполнения обязательства перед бенефициаром;

ДТ 009 — выдано обеспечение бенефициару от гаранта.

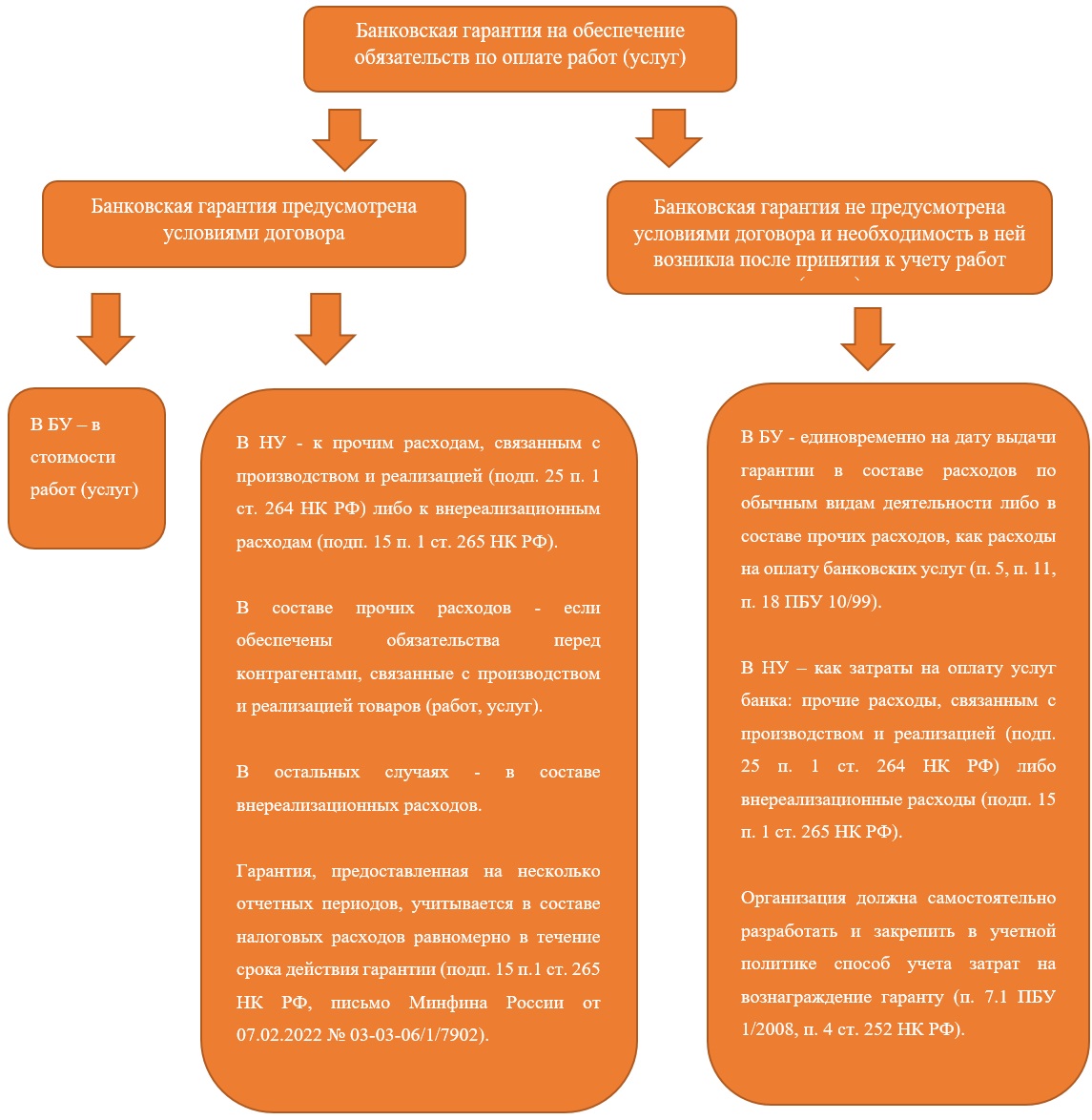

Учет вознаграждения по банковской гарантии на обеспечение обязательств по оплате МПЗ и ОС

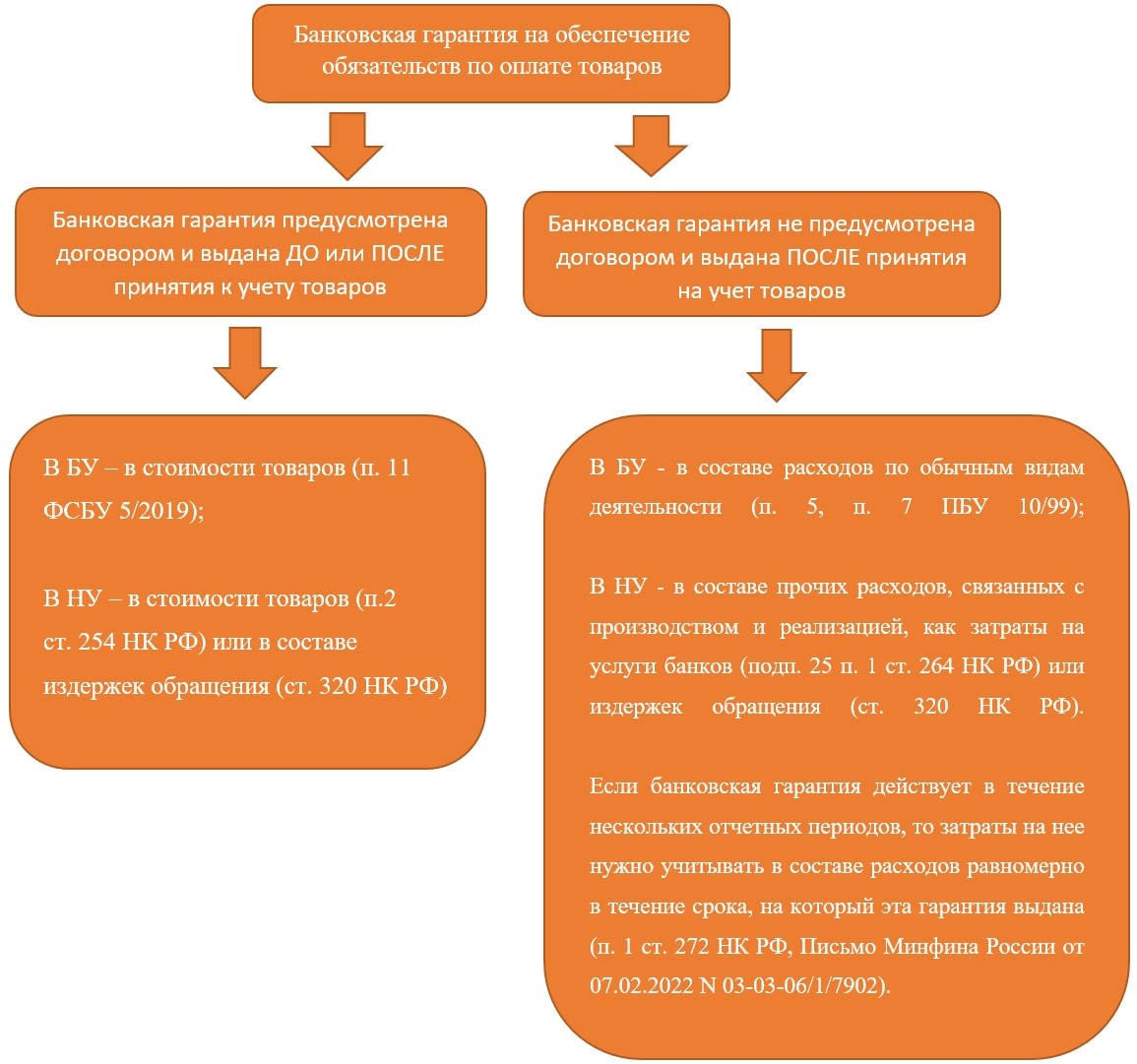

В таблице показано, как учитывается вознаграждение за выдачу банковской гарантии по оплате товаров в бухгалтерском и налоговом учете при условии, когда банковская гарантия предусмотрена условиями договора и получена до принятия к учету товаров и когда банковская гарантия не предусмотрена условиями договора и получена после принятия к учету товаров.

В любом случае, организация должна самостоятельно разработать и закрепить в учетной политике способ учета затрат на вознаграждение гаранту (п. 7.1 ПБУ 1/2008).

Условия примера

Покупатель ООО «Предприятие» и поставщик ООО «Поставщик» заключили договор на поставку товара на сумму 2 000 000,00 руб., в т.ч. НДС. Договором предусмотрено, что покупатель обеспечивает свои обязательства перед поставщиком по оплате товаров банковской гарантией.

Для получения банковской гарантии ООО «Предприятие» обратилось в ПАО «Сбербанк». Между ООО «Предприятие» и ПАО «Сбербанк» был заключен договор на выдачу банковской гарантии, согласно которой ПАО «Сбербанк» становится гарантом по обязательствам принципала ООО «Предприятие» перед бенефициаром ООО «Поставщик».

31.08.2023 оплачено вознаграждение банку за предоставление банковской гарантии в размере 2% от суммы гарантии (40 000,00 руб., без НДС). Банковская гарантия выдана банком 01.09.2023 сроком на 3 месяца: с 01.09.2023 по 30.11.2023.

Согласно учетной политике организации, в бухгалтерском и налоговом учете стоимость банковской гарантии на обеспечение обязательств по оплате приобретенных материальных ценностей включается в первоначальную стоимость этих ценностей. До момента включения в стоимость затраты на гарантию учитываются на счете 97 «Расходы будущих периодов».

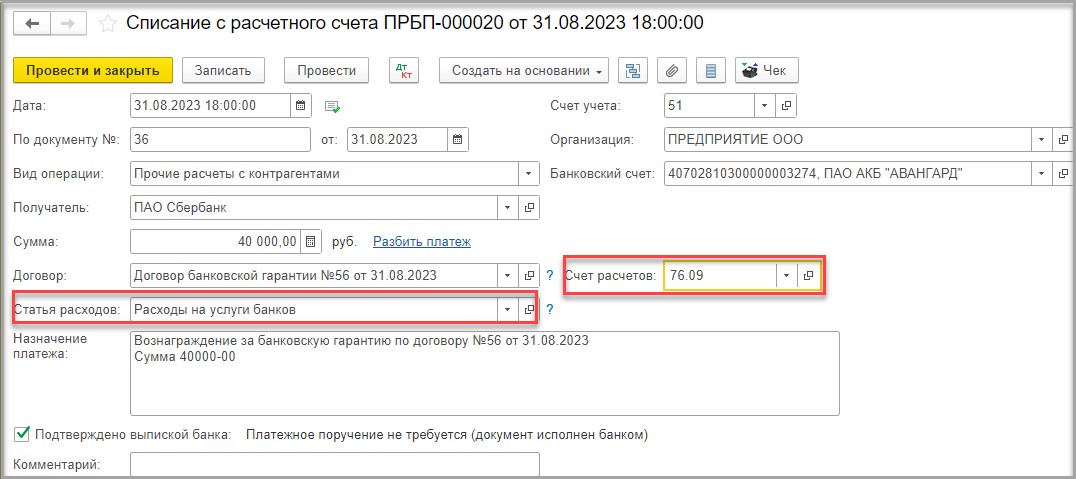

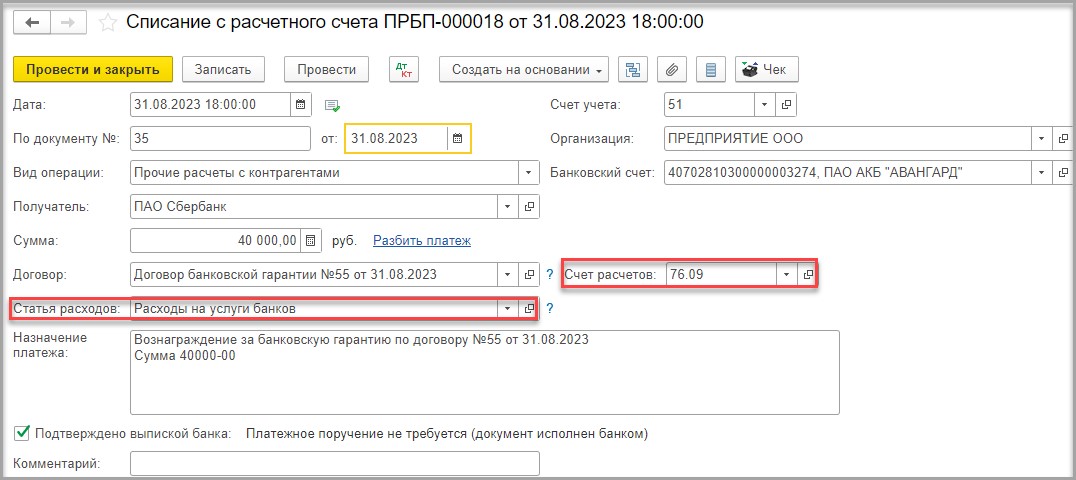

Шаг 1 - Уплата вознаграждения банку

31.08.2023 организация уплачивает банку вознаграждение за выдачу банковской гарантии в сумме 40 000,00 рублей документом «Списание с расчетного счета» в разделе «Банк и касса» - «Банковские выписки».

В поле «Вид операции» указываем «Прочие расчеты с контрагентами».

В поле «Статья расходов» выбираем «Расходы на услуги банков».

В поле «Счет расчетов» указываем 76.09.

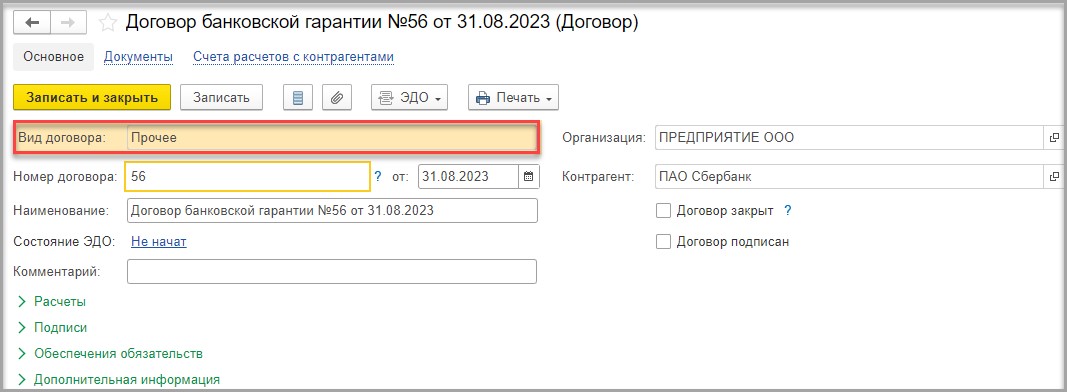

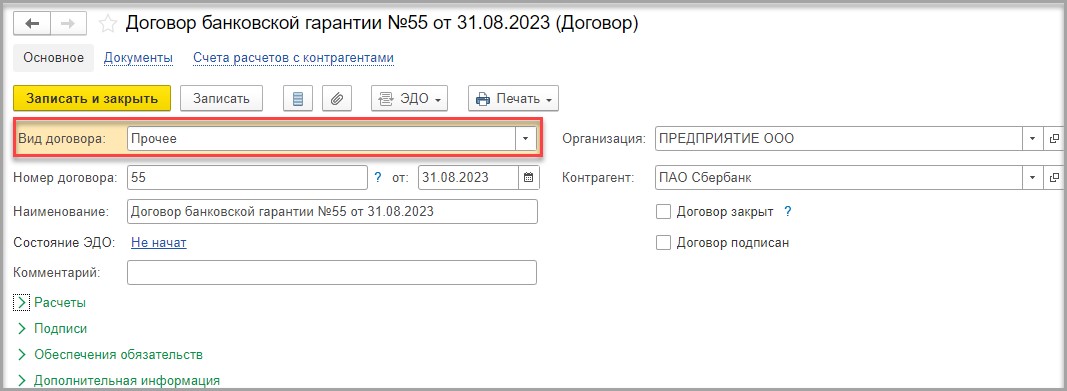

При создании договора с банком вид договора указываем «Прочее»:

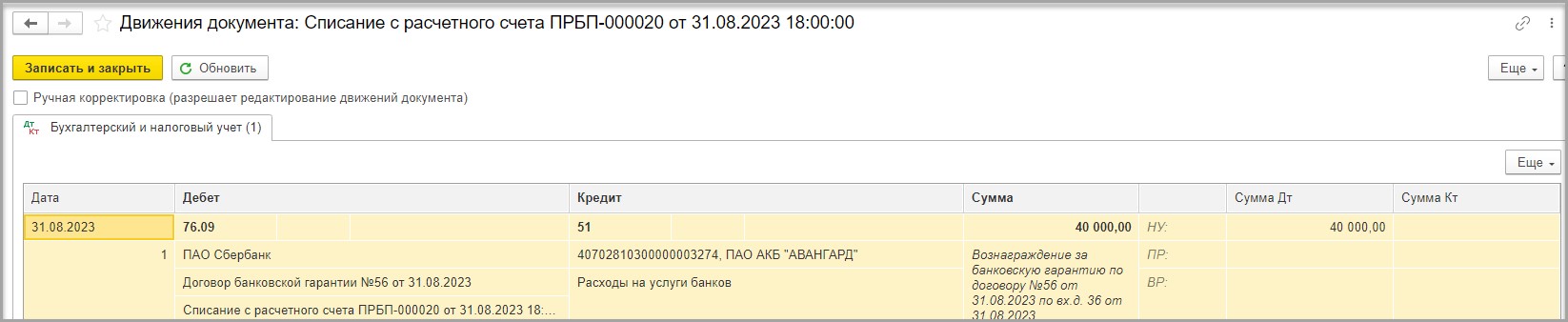

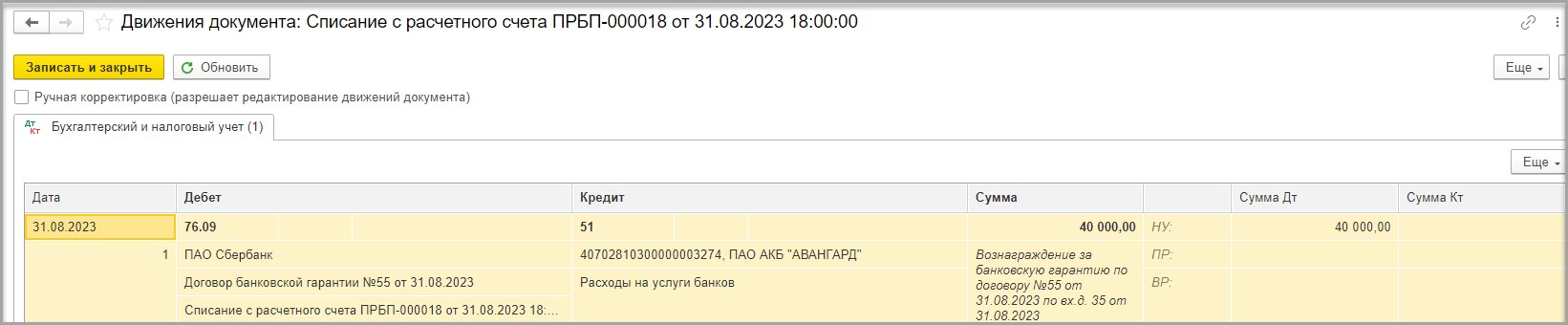

В движениях документа видим следующие проводки:

ДТ 76.09 – КТ 51 – уплачено вознаграждение за выдачу банковской гарантии.

Шаг 2 - Проведение в учете вознаграждения за банковскую гарантию

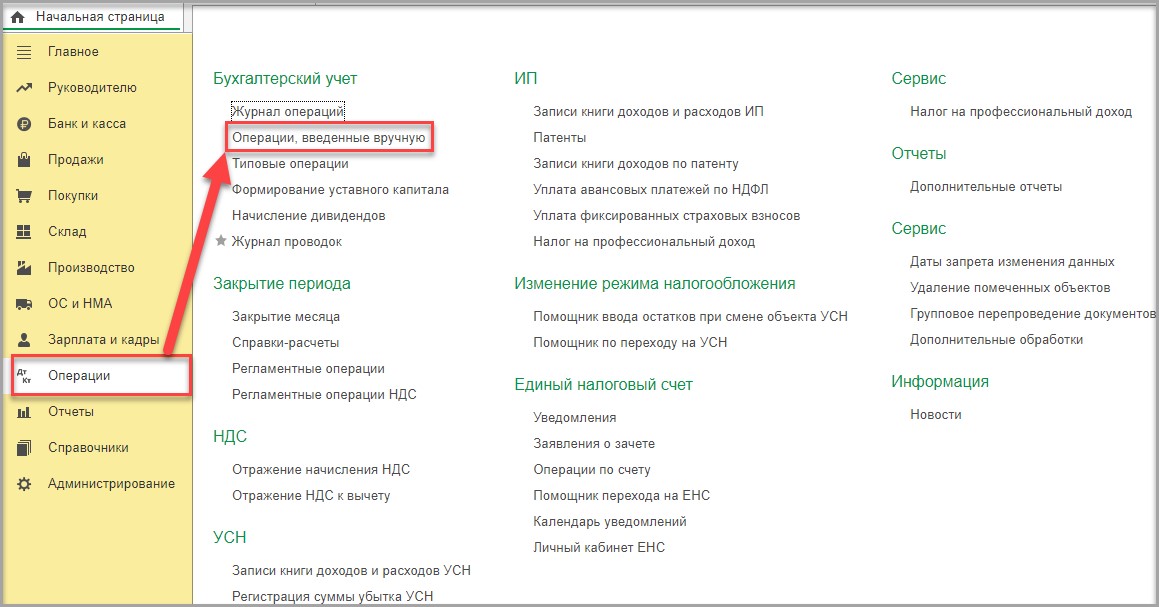

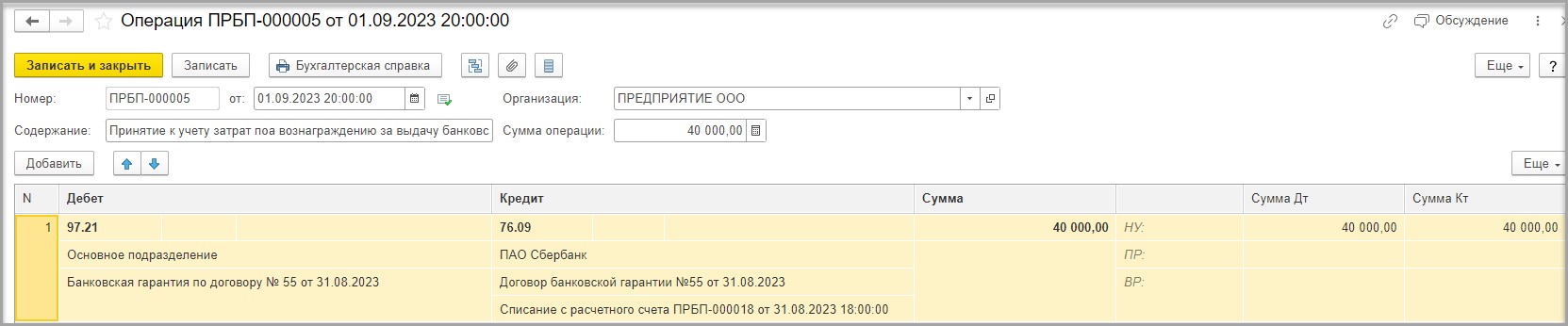

На дату выдачи банковской гарантии организация проводит в учете затраты по вознаграждению за выдачу банковской гарантии с помощью документа «Операция».

Документ «Операция» создается в разделе «Операции» - «Бухгалтерский учет» - «Операции, введенные вручную»:

Дата документа – это дата выдачи банковской гарантии.

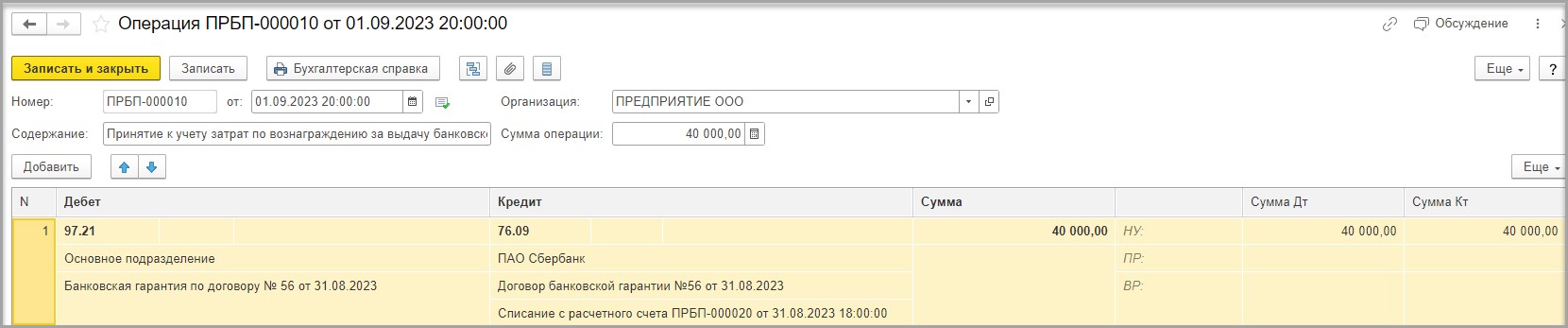

Заполняем табличную части следующим образом.

Нажимаем кнопку «Добавить».

В колонке «Дебет» указываем счет 97.21 «Прочие расходы будущих периодов».

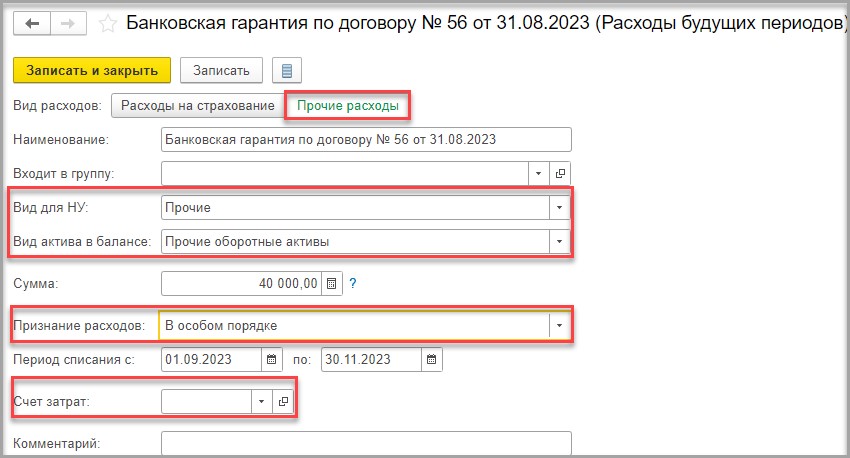

Для аналитики к счету 97.21 создадим элемент справочника «Расходы будущих периодов» следующим образом.

Установим «Вид расходов» как «Прочие расходы».

В поле «Вид для НУ» укажем «Прочие».

В поле «Вид актива в балансе» укажем «Прочие оборотные активы».

В поле «Сумма» укажем стоимость вознаграждения за банковскую гарантию.

В поле «Признание расходов» укажем «В особом порядке», так как в БУ и НУ затраты будут признаны в стоимости приобретенного товара.

В поле «Период списания с и по» укажем срок действия банковской гарантии.

Поле «Счет затрат» мы заполнять не будем, так как расходы будут включены в стоимость товаров.

Выберем созданный элемент справочника «Банковская гарантия по договору №56 от 31.08.2023» как аналитику к счету 97.21.

В колонке «Кредит» укажем счет 76.09, контрагента – банк, договор с банком и документ уплаты вознаграждения.

В колонках «Сумма», «Сумма ДТ НУ» и «Сумма КТ НУ» укажем сумму 40 000,00 рублей.

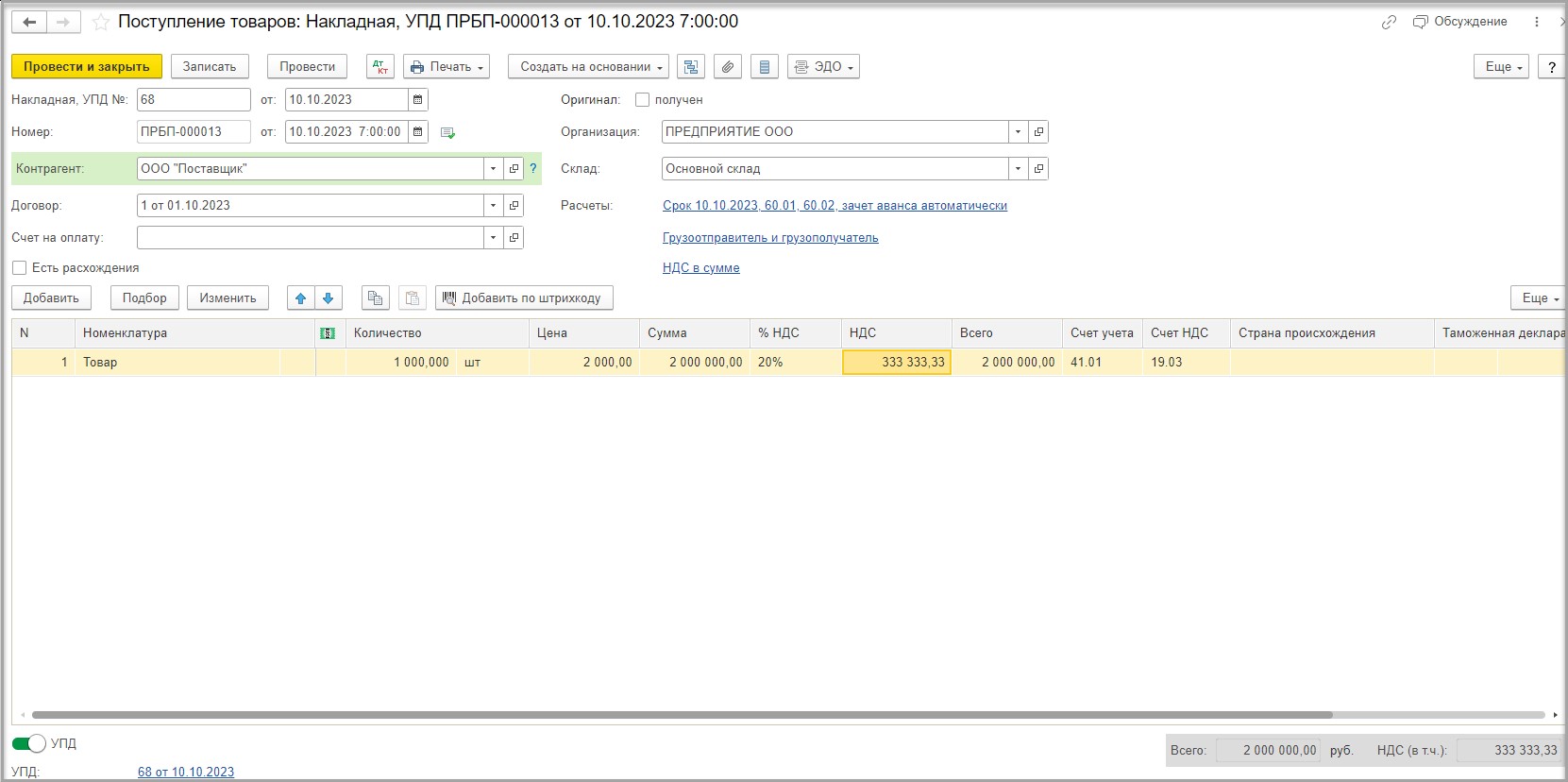

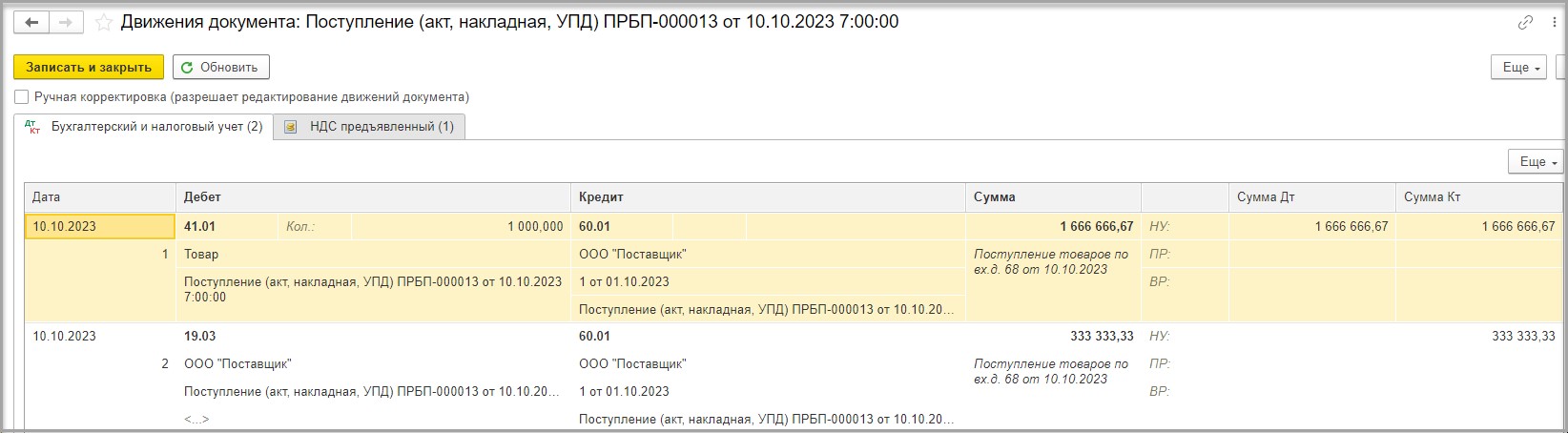

Шаг 3 - Принятие к учету товаров

10.10.2023 организация – принципал принимает к учету товары от поставщика:

В движениях документа видим следующие проводки:

ДТ 41.01 – КТ 60.01 – приняты к учету товары;

ДТ 19.03 – КТ 60.01 – НДС, предъявленный поставщиком.

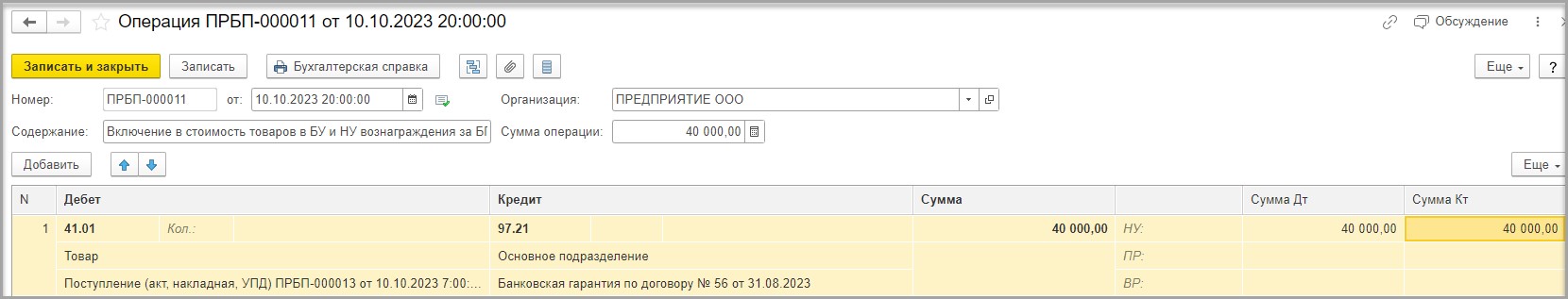

Шаг 4 - Включение суммы вознаграждения за банковскую гарантию в стоимость товаров.

Создаем документ «Операция» датой принятия к учету товаров.

В колонке «Дебет» указываем счет учета товаров – 41.01, товар и документ поступления товара.

В колонке «Кредит» указываем счет 97.21 и выбираем элемент справочника «Банковская гарантия по договору №56 от 31.08.2023».

В колонке «Сумма», «Сумма ДТ НУ» и «Сумма КТ НУ» указываем сумму вознаграждения 40 000,00 рублей.

И проводим документ.

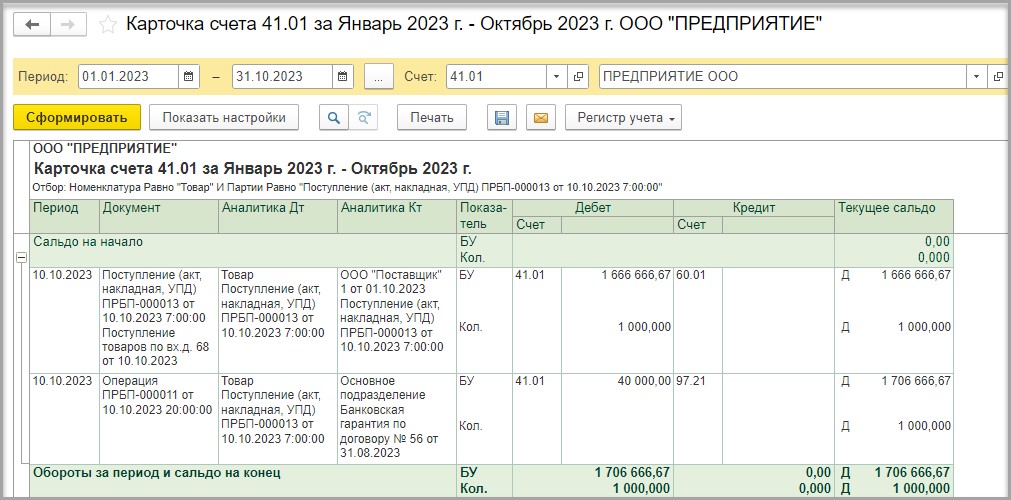

Сформируем ОСВ по счету 41.01. Видим, что сумма вознаграждения увеличила себестоимость товара.

Здесь нужно отметить, что корректнее было бы использовать документ «Поступление доп. расходов» для включения вознаграждения за выдачу банковской гарантии в стоимость приобретенных товаров. Но дело в том, что в этот документ можно выбрать только договор с видом «С поставщиком», а наш договор с банком имеет вид договора «Прочее», поэтому этот документ нам не подходит.

Шаг 5 - Учет вознаграждения по банковской гарантии на обеспечение обязательств по оплате работ (услуг)

В таблице показано, как учитывается вознаграждение за выдачу банковской гарантии по оплате работ (услуг) в бухгалтерском и налоговом учете при условии, когда банковская гарантия предусмотрена условиями договора и получена до принятия к учету работ (услуг) и когда банковская гарантия не предусмотрена условиями договора и получена после принятия к учету работ (услуг).

Организация должна самостоятельно разработать и закрепить в учетной политике способ учета затрат на вознаграждение гаранту (п. 7.1 ПБУ 1/2008, п. 4 ст. 252 НК РФ).

Условия примера, когда банковская гарантия предусмотрена договором и получена ДО принятия к учету акта выполненных работ.

Заказчик ООО «Предприятие» и подрядчик ООО «Поставщик» заключили договор на проведение текущих ремонтных работ производственных помещений на сумму 2 000 000,00 руб., в т.ч. НДС. Договором предусмотрено, что заказчик обеспечивает свои обязательства перед подрядчиком по оплате работ банковской гарантией.

Для получения банковской гарантии ООО «Предприятие» обратилось в ПАО «Сбербанк». Между ООО «Предприятие» и ПАО «Сбербанк» был заключен договор на выдачу банковской гарантии, согласно которой ПАО «Сбербанк» становится гарантом по обязательствам принципала ООО «Предприятие» перед бенефициаром ООО «Поставщик». 31.08.2023 оплачено вознаграждение банку за предоставление банковской гарантии в размере 2% от суммы гарантии (40 000,00 руб., без НДС). Банковская гарантия выдана банком 01.09.2023 сроком на 3 месяца: с 01.09.2023 по 30.11.2023.

Акт выполненных работ по ремонту производственных помещений подписан 10.10.2023. Принципал погасил задолженность по договору перед бенефициаром полностью 05.11.2023. В этом случае банковская гарантия на дату погашения задолженности досрочно прекратила свое действие.

Согласно учетной политике организации, в бухгалтерском учете банковская гарантия будет признана в прочих расходах, связанных с производством и реализацией единовременно, на дату принятия к учету акта выполненных работ по ремонту производственных помещений.

В налоговом учете расходы на вознаграждение за банковскую гарантию будут признаны в составе прочих расходов в течении срока действия банковской гарантии.

Шаг 1 - Оплата вознаграждения гаранту

31.08.2023 организация – принципал перечисляет вознаграждение за выдачу банковской гарантии банку – гаранту, согласно условиям договора.

В поле «Вид операции» указываем «Прочие расчеты с контрагентами».

В поле «Статья расходов» выбираем «Расходы на услуги банков».

В поле «Счет расчетов» указываем 76.09.

Посмотрим, как создан договор с банком:

В движениях документа видим следующие проводки:

ДТ 76.09 – КТ 51 – уплачено вознаграждение за выдачу банковской гарантии.

Шаг 2 - Учет затрат на получение банковской гарантии

На дату выдачи банковской гарантии организация проводит в учете затраты по вознаграждению за выдачу банковской гарантии с помощью документа «Операция».

Табличную часть заполняем с помощью команды «Добавить».

В колонке «Дебет» указываем счет 97.21 «Прочие расходы будущих периодов».

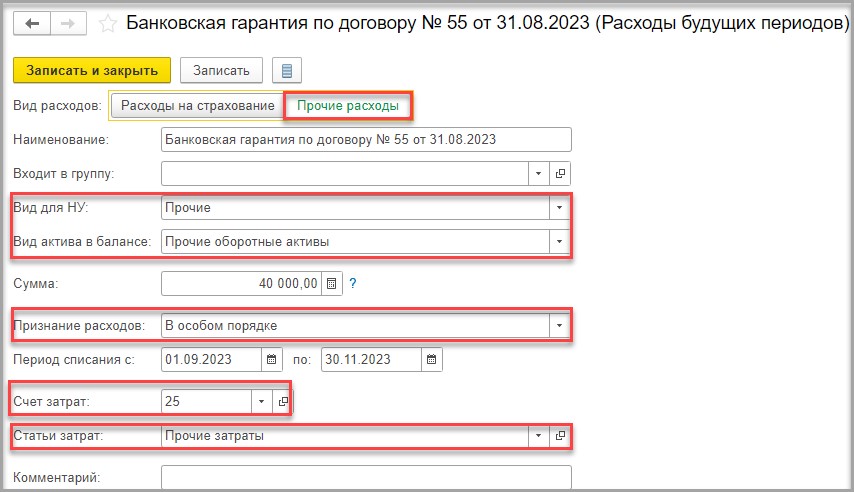

Для аналитики к счету 97.21 создадим элемент справочника «Расходы будущих периодов» следующим образом.

Установим «Вид расходов» как «Прочие расходы».

В поле «Вид для НУ» укажем «Прочие».

В поле «Вид актива в балансе» укажем «Прочие оборотные активы».

В поле «Сумма» укажем стоимость вознаграждения за банковскую гарантию.

В поле «Признание расходов» укажем «В особом порядке», так как в БУ и НУ затраты будут признаны по-разному.

В поле «Период списания с и по» укажем срок действия банковской гарантии.

Поле «Счет затрат» укажем счет 25.

В поле «Статья затрат» укажем «Прочие затраты».

Выберем созданный элемент справочника «Банковская гарантия по договору №55 от 31.08.2023» как аналитику к счету 97.21.

В колонке «Кредит» укажем счет 76.09, контрагента – банк, договор с банком и документ уплаты вознаграждения.

В колонках «Сумма», «Сумма ДТ НУ» и «Сумма КТ НУ» укажем сумму 40 000,00 рублей.

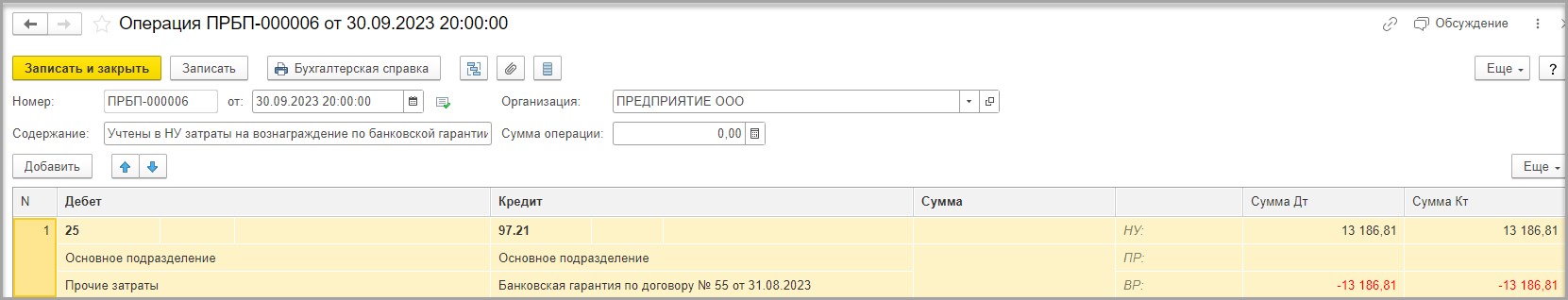

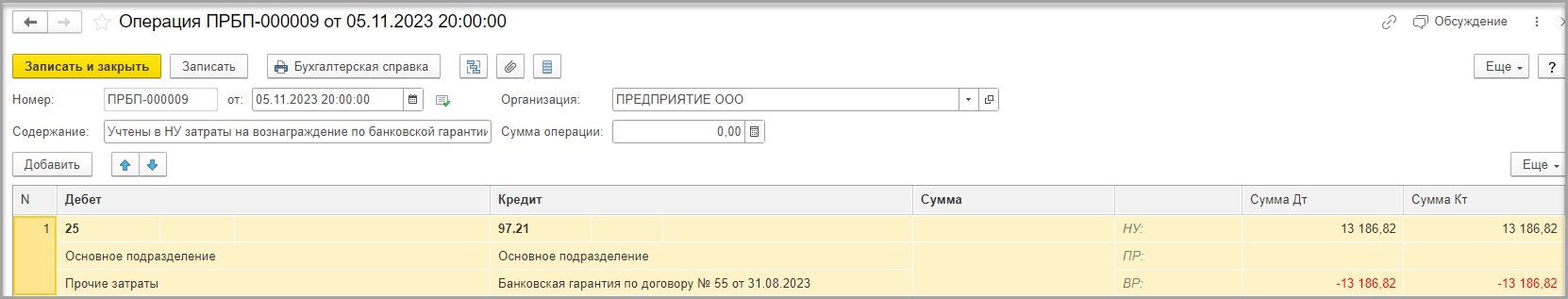

Шаг 3 - Отражение в НУ затрат на вознаграждение по банковской гарантии за сентябрь 2023

Затраты на вознаграждение за выдачу гарантии в налоговом учете отразим с помощью документа «Операция».

Рассчитаем сумму вознаграждения, приходящуюся на сентябрь месяц: общая сумма вознаграждения гаранту / Кол-во дней действия гарантии х Кол-во дней в текущем месяце = 40 000,00 / 91 * 30 = 13 186,81 руб.

В колонке «Дебет» укажем счет 25 и статью затрат «Прочие затраты» как и для принятых ремонтных работ.

В колонке «Кредит» укажем счет 97.21 и элемент справочника РБП «Банковская гарантия по договору №55 от 31.08.2023».

Колонку «Сумма» в БУ не заполняем.

В колонке «Сумма ДТ НУ» укажем 13 186,81 рублей.

Также мы помним равенство БУ = НУ + ПР + ВР и поэтому укажем временную разницу – 13 186,81 для соблюдения этого равенства.

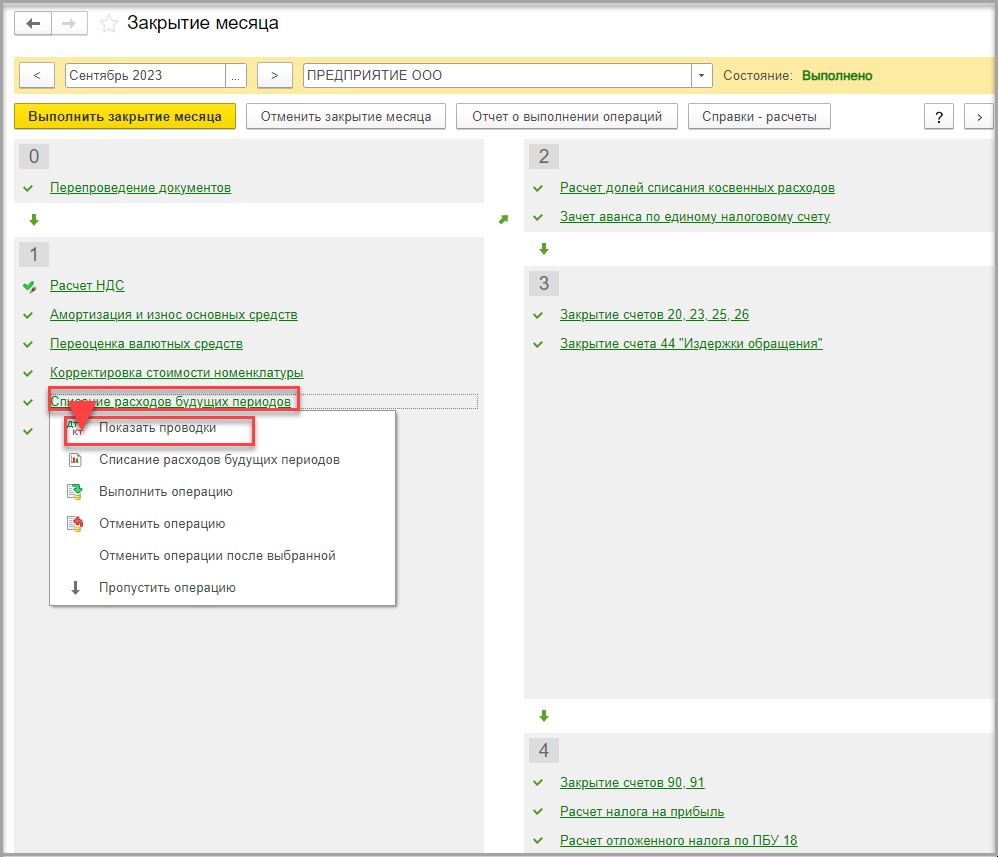

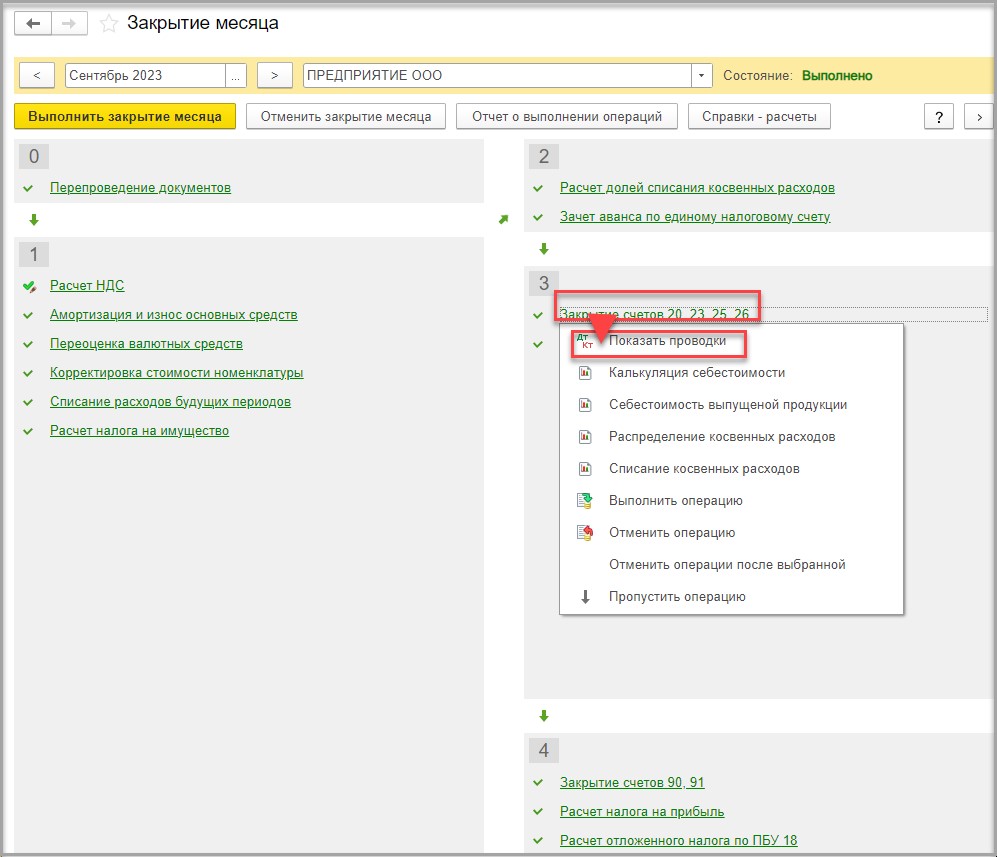

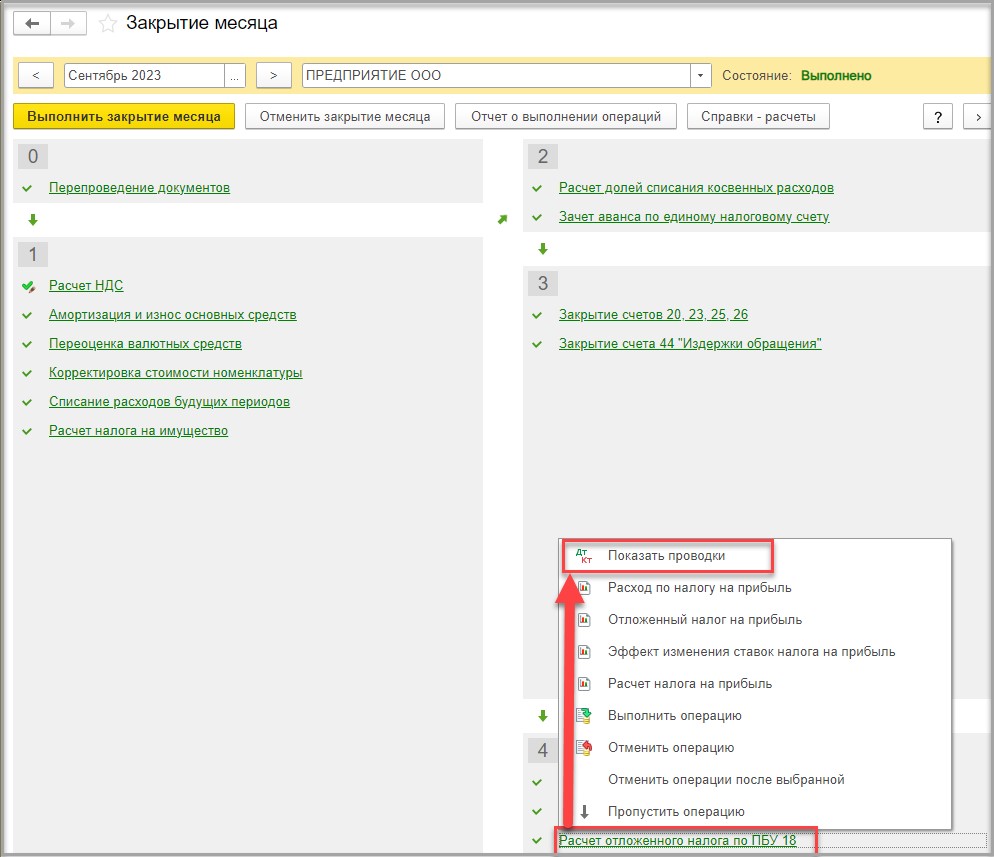

Шаг 4 - Закрытие месяца

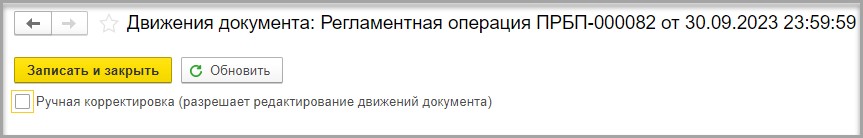

При проведении регламентной операции «Закрытие месяца» регламентная операция «Списание расходов будущих периодов» не формирует проводки, так как в карточке РБП мы установили значение «В особом порядке» в поле «Признание расходов».

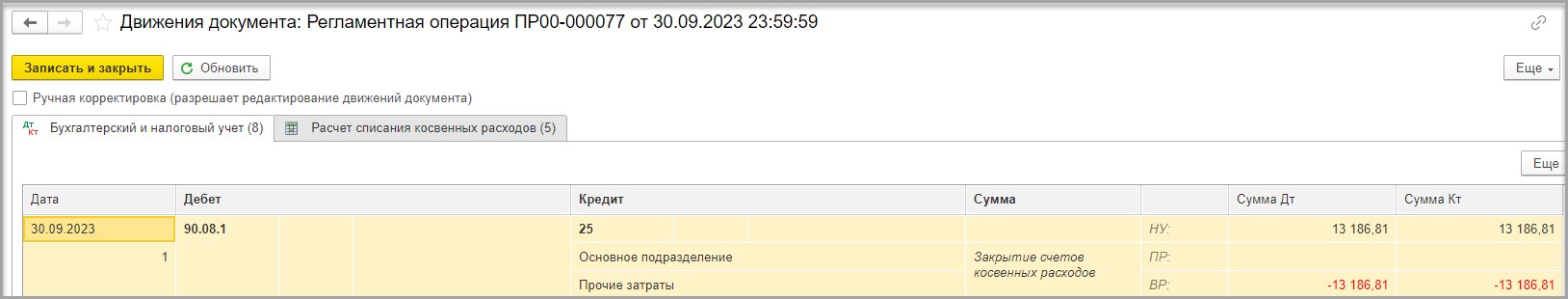

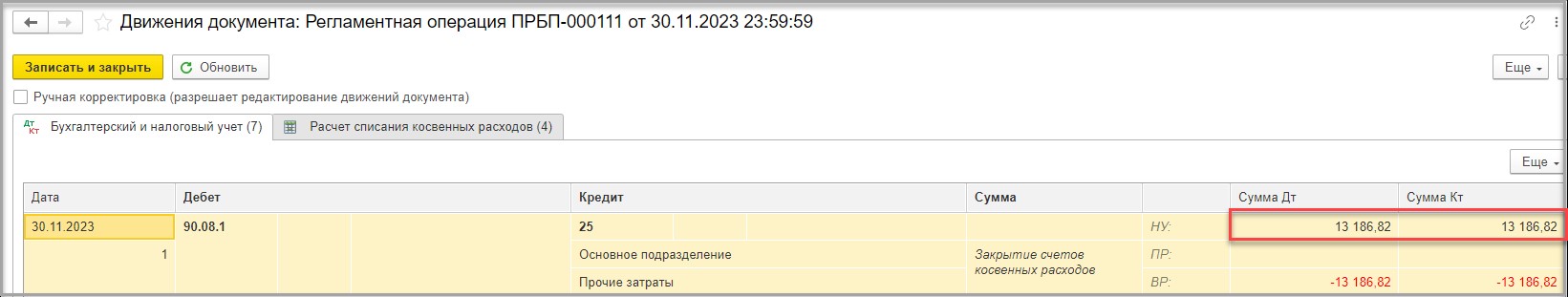

Посмотрим проводки по закрытию затратных счетов из регламентной операции «Закрытие месяца»:

В движениях документа видим следующие проводки:

ДТ 90.08 – КТ 25 – закрытие 25 счета только в НУ, так как в БУ мы не отражали затраты на вознаграждение гаранту.

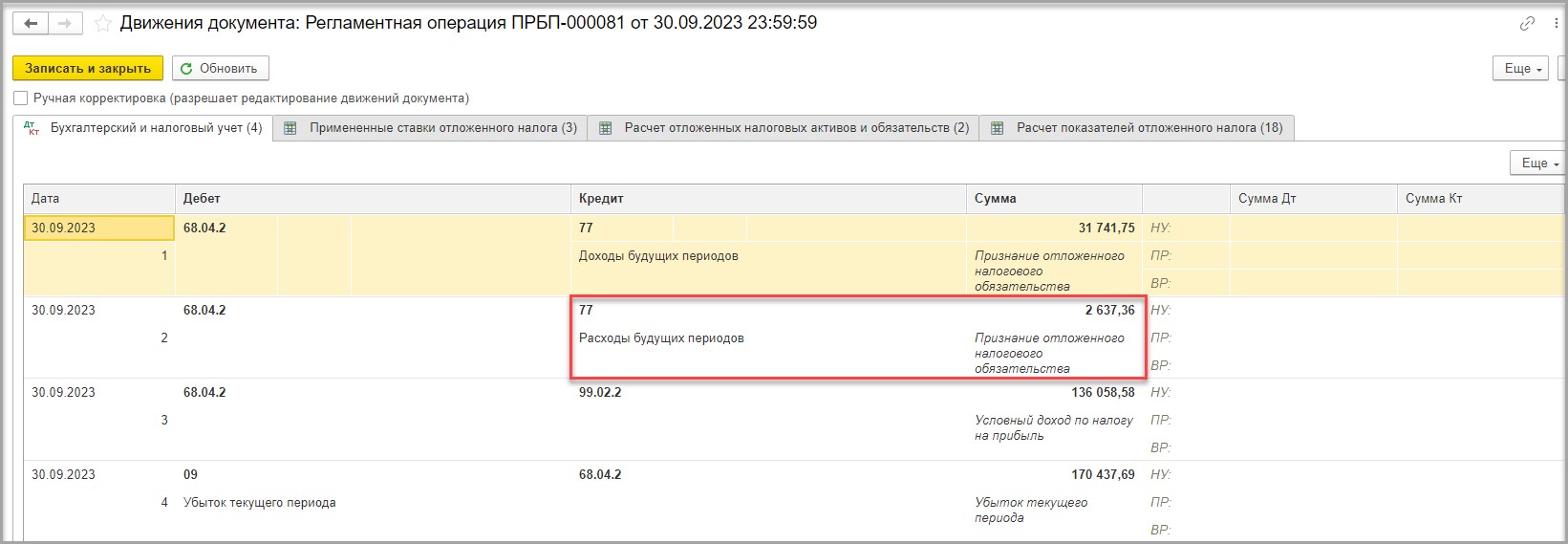

Шаг 5 - Признано ОНО с разницы в стоимости банковской гарантии в БУ и НУ

Так как в БУ и НУ у нас различаются способы учета вознаграждения за банковскую гарантию, то возникают временные разницы. Организация применяет балансовый метод с постоянными и временными разницами.

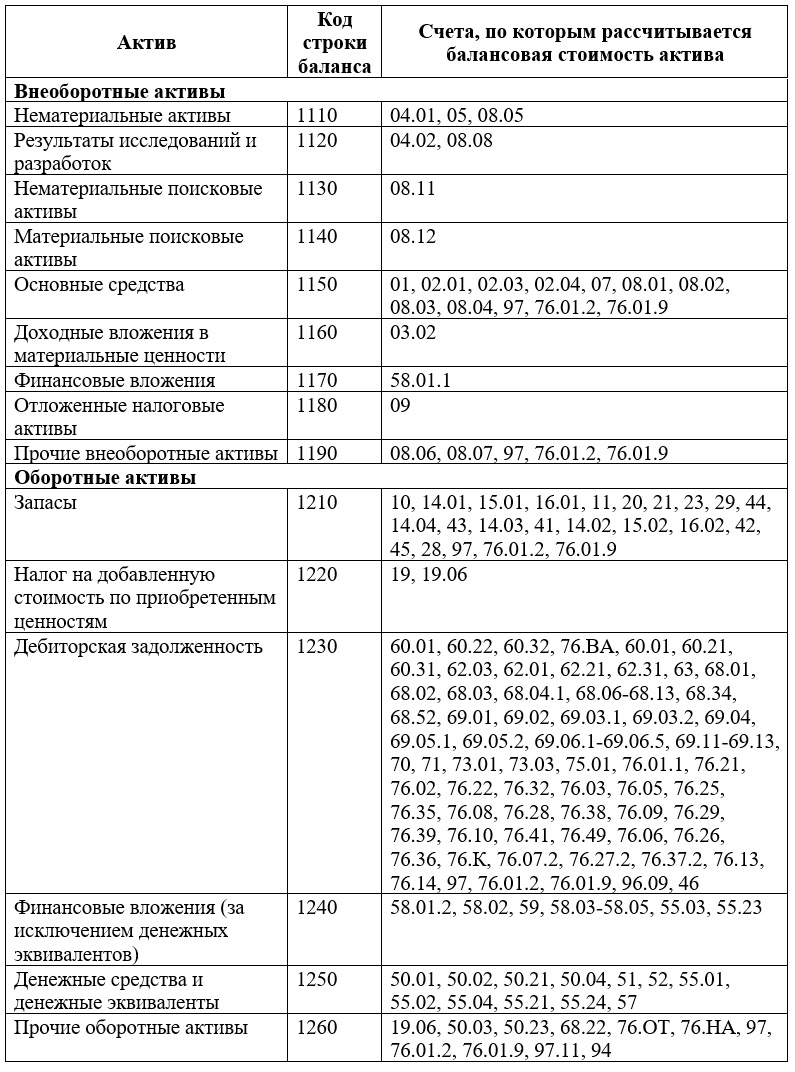

Обратимся к таблице активов и счетам, по которым рассчитывается балансовая стоимость актива.

Найдем в таблице счет 97.21 в строке 1260 «Прочие оборотные активы»:

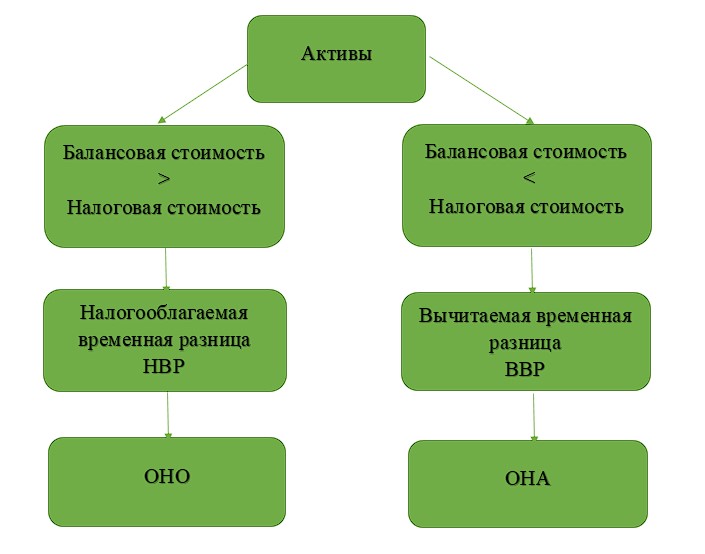

Затем определим вид временной разницы и вид актива или обязательства по таблице, приведенной ниже.

Расчет:

Балансовая стоимость независимой гарантии на конец месяца = 40 000,00 руб.

Налоговая стоимость независимой гарантии на конец месяца (первоначальная оценка, уменьшенная на сумму признанных в расходах затрат) 40 000,00 - 13 186,81= 26 813,19 руб.

Балансовая стоимость > налоговая стоимость, значит, это налогооблагаемая временная разница (НВР) и отложенное налоговое обязательство (ОНО).

Признано ОНО = Разница между балансовой и налоговой стоимостью * 20 % = (40 000,00 - 26 813,19) х 20 % = 2 637,36 руб.

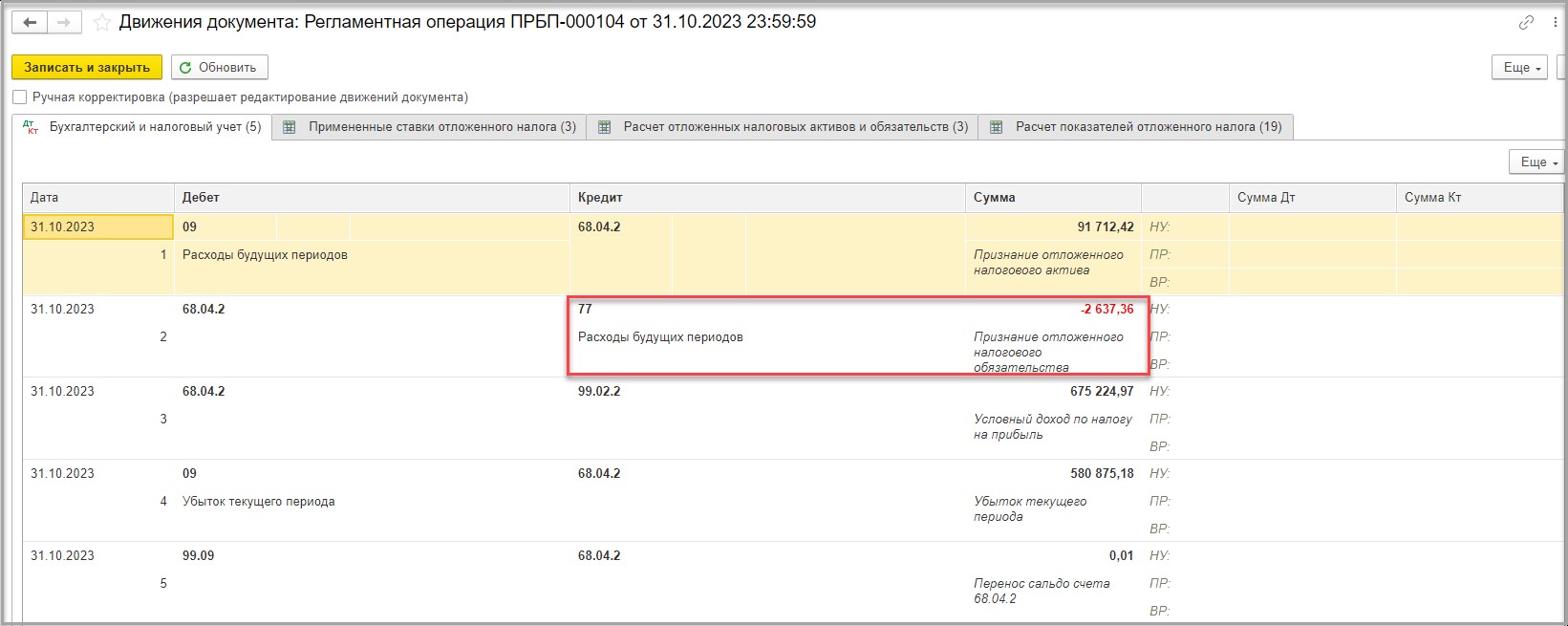

Посмотрим проводки регламентной операции «Расчет отложенного налога по ПБУ 18»:

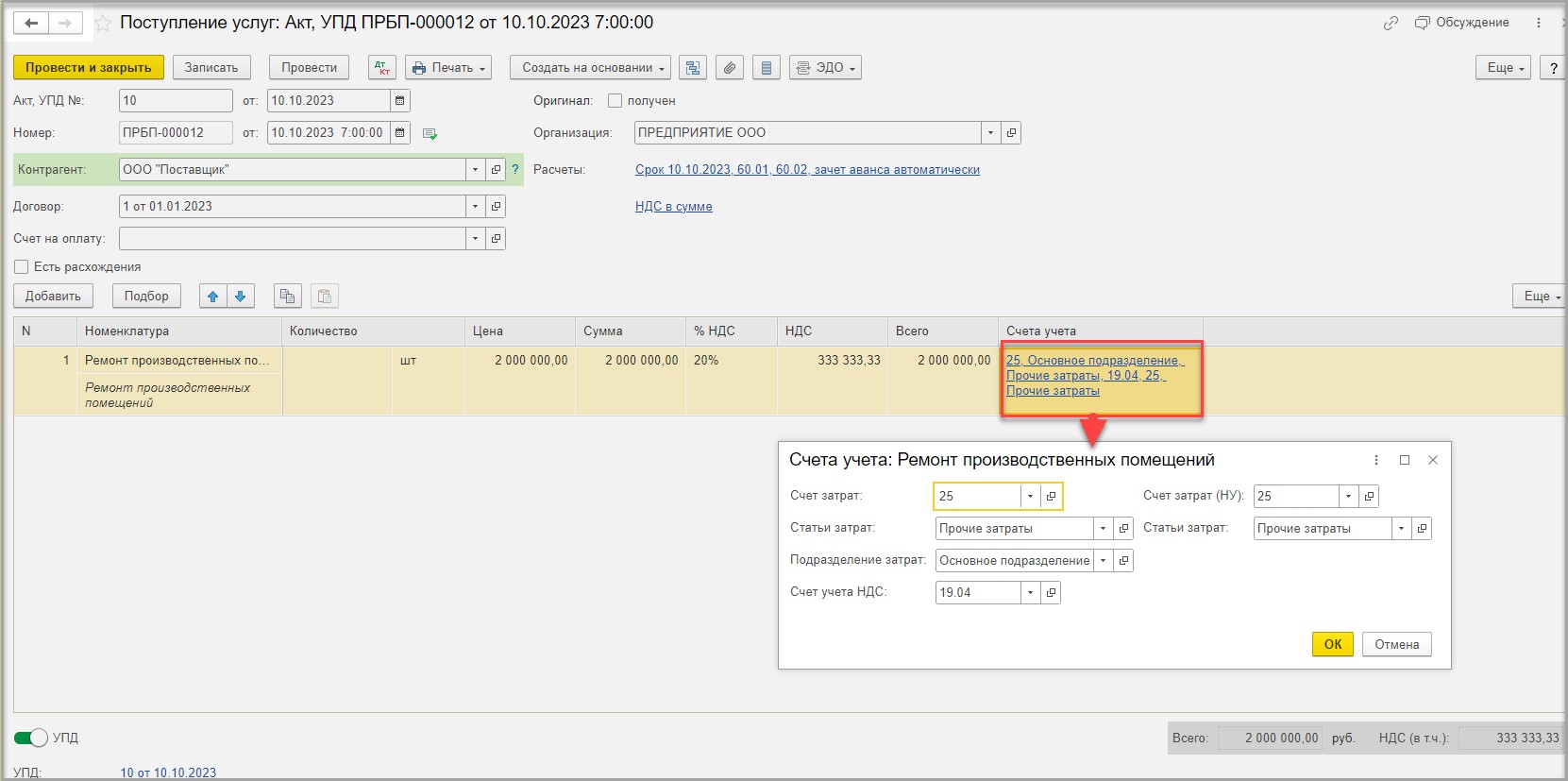

Шаг 6 - Принятие работ

10.10.2023 организация принимает к учету выполненные поставщиком работы по ремонту производственных помещений.

Счет затрат указываем 25, статью затрат – прочие затраты.

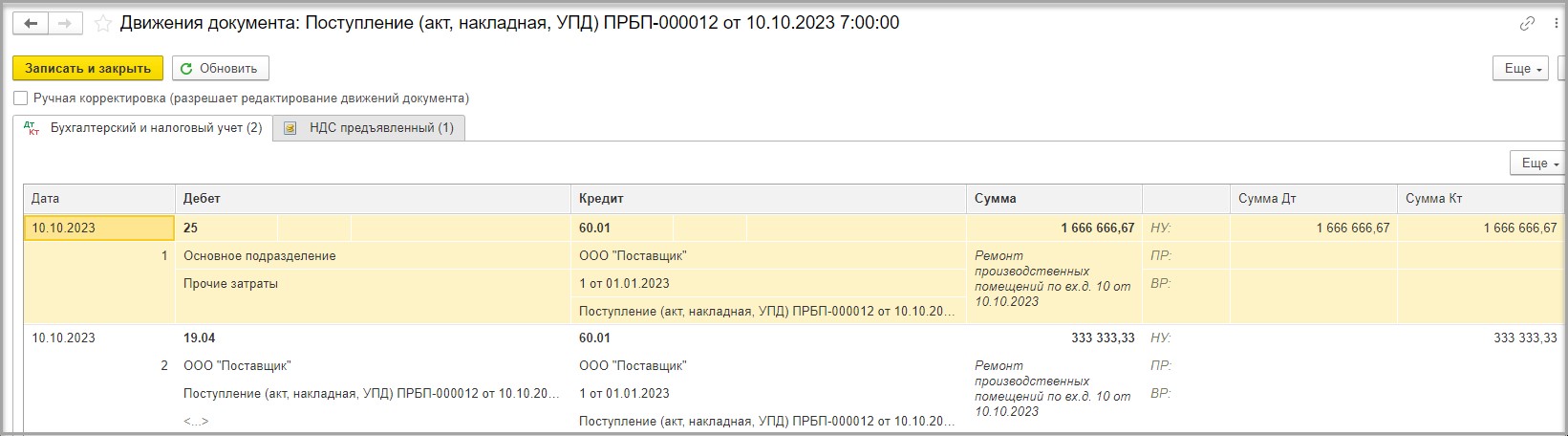

В движениях документа видим следующие проводки:

ДТ 25 – КТ 60.01 – приняты к учету затраты на ремонт производственных помещений;

ДТ 19.04 – КТ 60.01 – предъявлен НДС поставщиком.

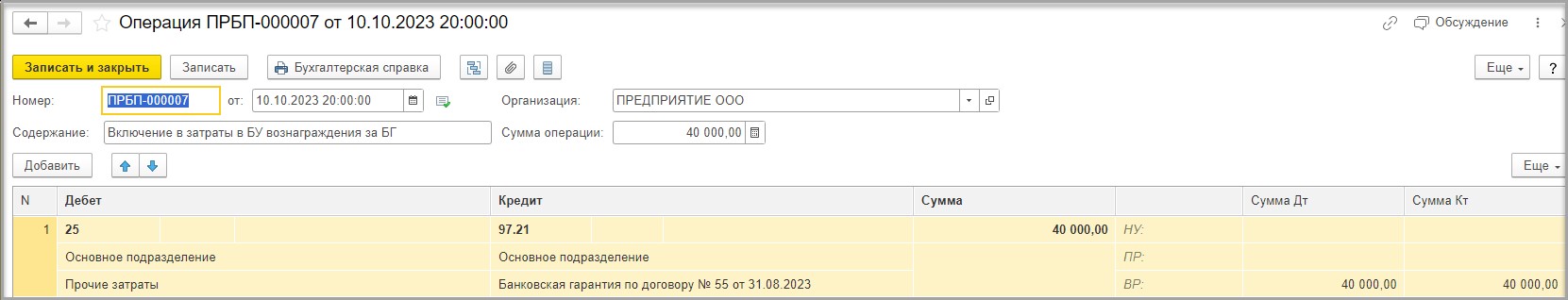

Шаг 7 - Затраты на вознаграждение гаранту в бухгалтерском учете

На дату принятия к учету затрат на ремонт производственных помещений проводим в бухгалтерском учете вознаграждение за выдачу банковской гарантии на тот же счет и статью затрат, что и сами затраты по ремонту с помощью документа «Операция».

В колонке «Дебет» укажем счет 25 и статью затрат «Прочие затраты» как и для принятых ремонтных работ.

В колонке «Кредит» укажем счет 97.21 и элемент справочника РБП «Банковская гарантия по договору №55 от 31.08.2023».

В колонке «Сумма» в БУ укажем 40 000,00 рублей.

В колонках «Сумма ДТ НУ» и «Сумма КТ НУ» не указываем ничего.

Также мы помним равенство БУ = НУ + ПР + ВР и поэтому укажем временную разницу – 40 000,00 в поле «ВР ДТ» и «ВР КТ» для соблюдения этого равенства.

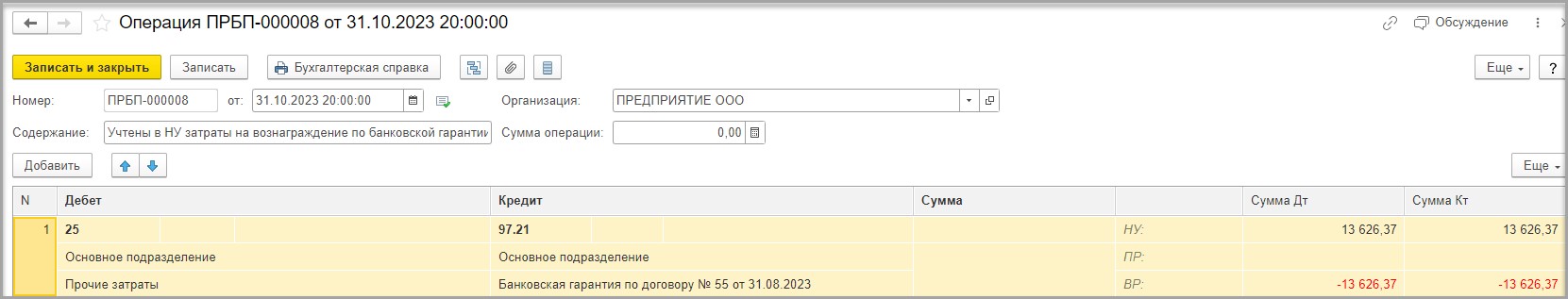

Шаг 8 - Затраты на вознаграждение гаранту в налоговом учете за октябрь 2023

Затраты на вознаграждение гаранту включаем в расходы в налоговом учете в части, приходящейся на текущий месяц.

Расчет: общая сумма вознаграждения гаранту / Кол-во дней действия гарантии х Кол-во дней в текущем месяце = 40 000,00 / 91 * 31 = 13 626,37 руб.

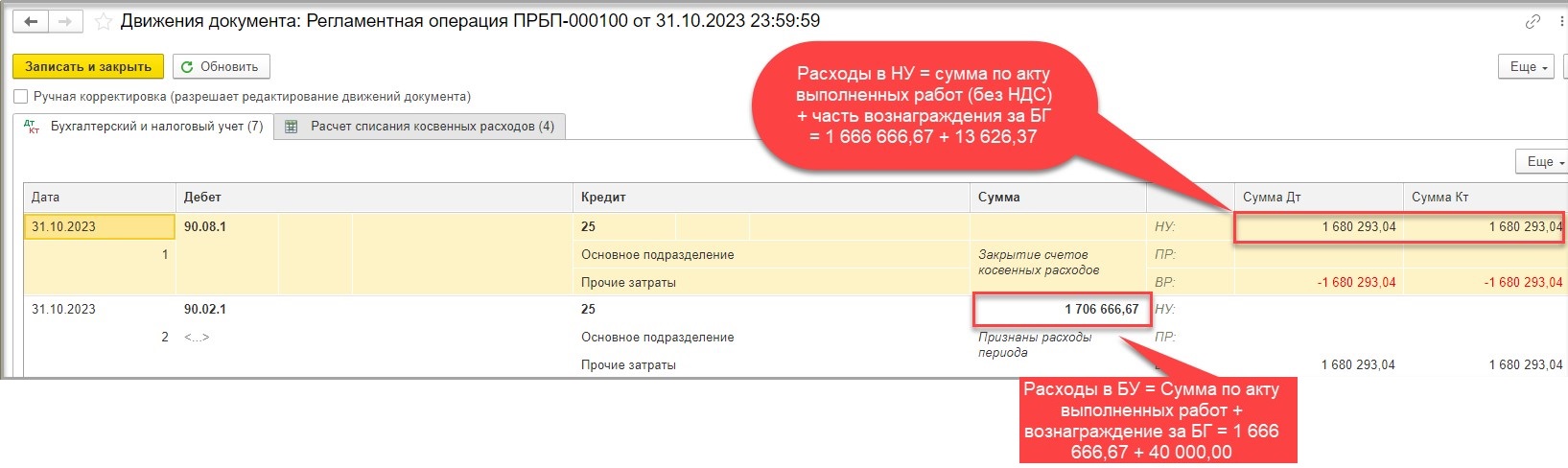

Шаг 9 - Закрытие месяца

Проводим регламентную операцию «Закрытие месяца» за октябрь 2023.

При закрытии счета 25 в налоговом учете мы видим сумму 1 680 293,04, которая получилась следующим образом: 1 666 666,67 (сумма по акту выполненных работ без НДС) + 13 626,37 (сумма вознаграждения в НУ, приходящаяся на октябрь).

В бухгалтерском учете сумма затрат 1 706 666,67 сложилась из суммы 1 666 666,67 (сумма по акту выполненных работ без НДС) + 40 000,00 (сумма вознаграждения за выдачу банковской гарантии).

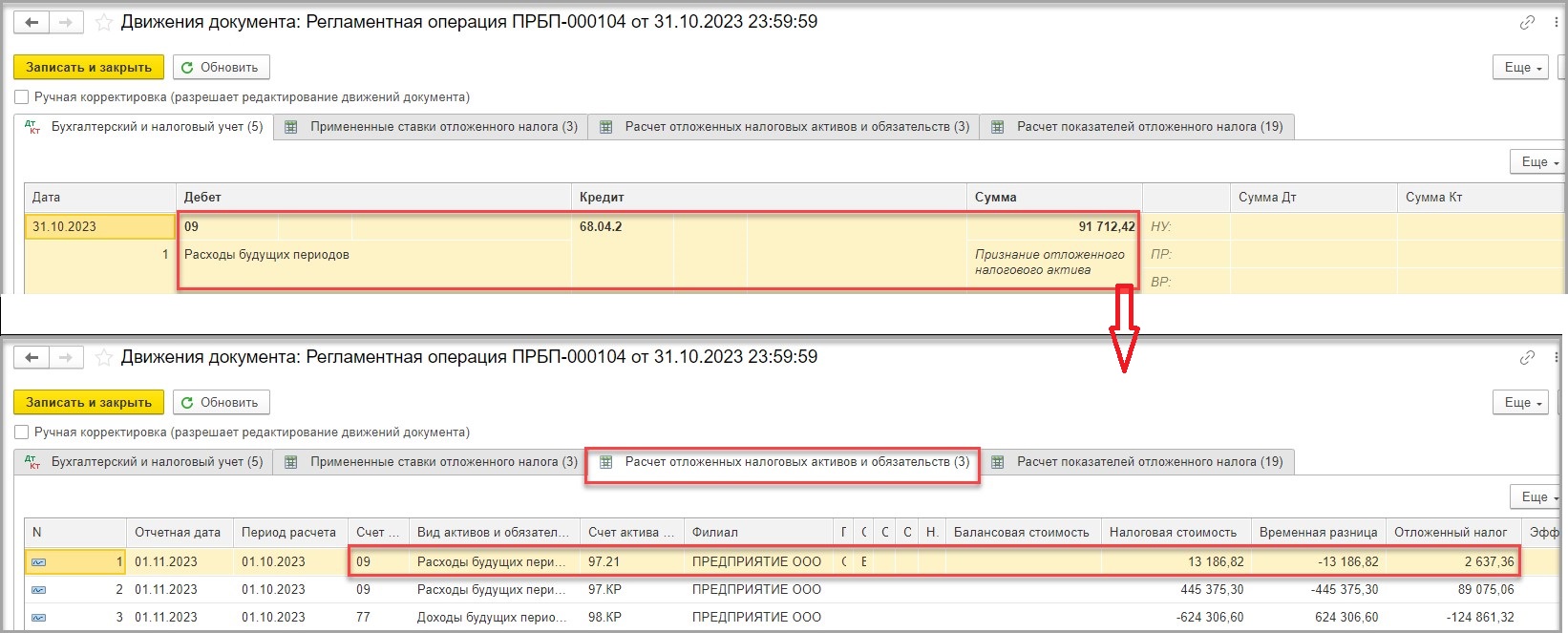

Регламентная операция «Расчет отложенного налога по ПБУ 18».

В октябре у нас появляется вычитаемая временная разница и ОНА на счете 09 (вновь обратимся к нашей таблице определения временных разниц и отложенных налогов).

Расчет:

Балансовая стоимость банковской гарантии на конец месяца = 0,00 руб. (стоимость гарантии была списана в расходы в БУ единовременно)

Налоговая стоимость банковской гарантии на конец месяца (первоначальная оценка, уменьшенная на сумму признанных в расходах затрат) = 40 000,00 - (13 186,81+ 13 626,37) = 13 186,82 руб.

Признание ОНА = Разница между балансовой и налоговой стоимостью * 20 % = (0 – 13 186,82) х 20 % = 2 637,36 руб.

Также у нас происходит уменьшение (или списание) ОНО с разницы в стоимости независимой гарантии в БУ и НУ.

Отметим следующее.

Если ОНА и ОНО уменьшаются (погашаются) в том же календарном году, в котором признаны, то уменьшение (погашение) отражается проводкой с той же корреспонденцией счетов, что и признание, но со знаком "минус" (СТОРНО) в пределах суммы ранее признанного ОНА и ОНО.

Расчет:

Балансовая стоимость независимой гарантии на конец месяца = 0,00 руб. (стоимость независимой гарантии была списана в расходы в БУ единовременно)

Налоговая стоимость независимой гарантии на конец месяца (первоначальная оценка, уменьшенная на сумму признанных в расходах затрат, см. операции 3.1, 6.1) = 40 000,00 - (13 186,81+ 13 626,37) = 13 186,82 руб.

Уменьшение ОНО = Разница между балансовой и налоговой стоимостью * 20 % = (0 – 13 186,82) х 20 % = 2 637,36 руб.

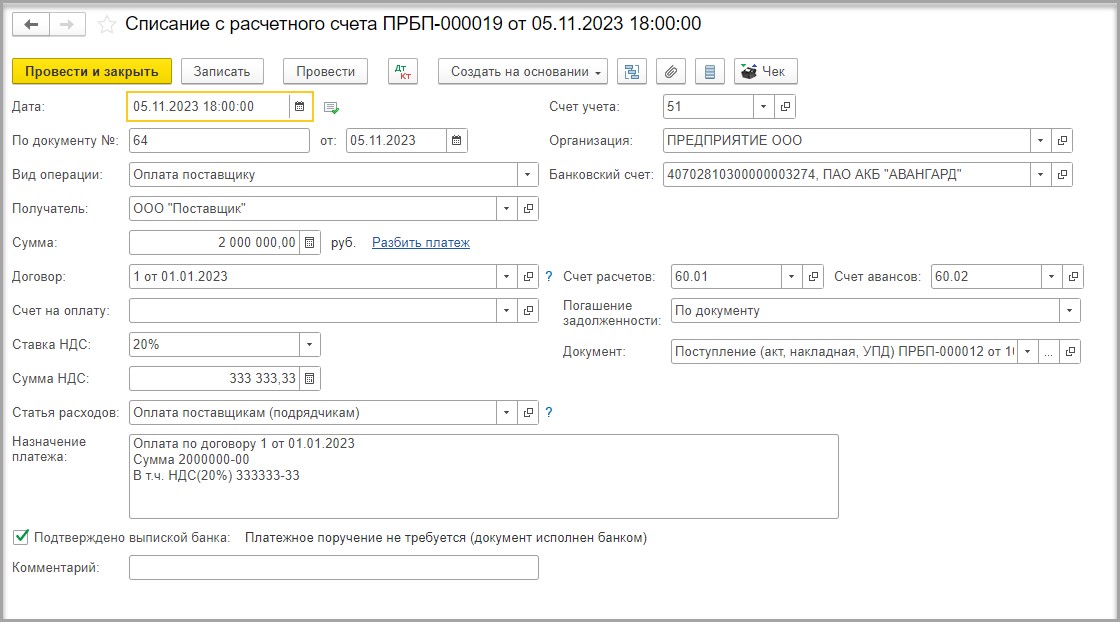

Оплата поставщику.

05.11.2023 организация – принципал погашает свою задолженность перед бенефициаром.

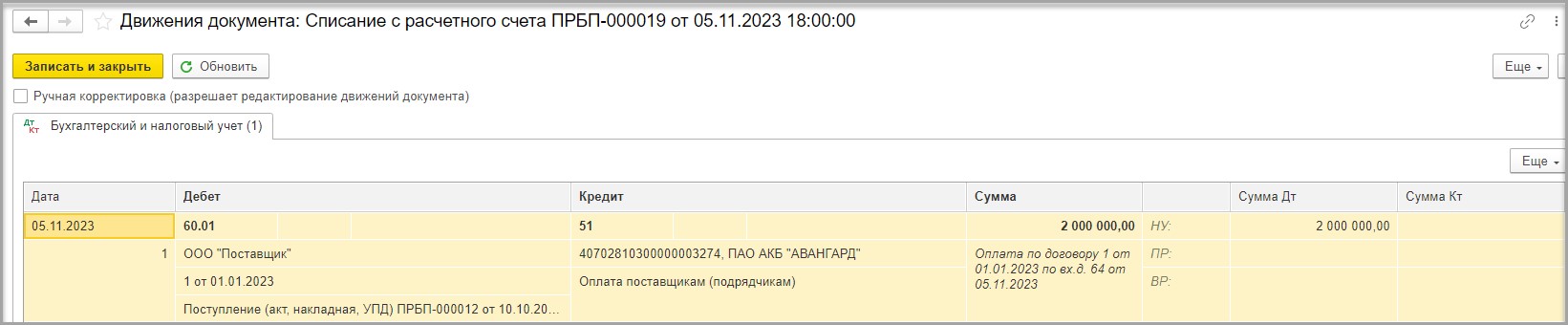

В движениях документа видим следующие проводки:

ДТ 60.01 – КТ 51 – погашена задолженность поставщику.

Так как гарантия досрочно прекратила свое действие, оставшиеся затраты на вознаграждение гаранта включаем в расходы в НУ (на дату погашения обязательства перед поставщиком):

40 000,00 – (13 186,81 + 13 626,37) = 13 183,82 рубля.

Закрытие затратных счетов в составе регламентной операции «Закрытие месяца»:

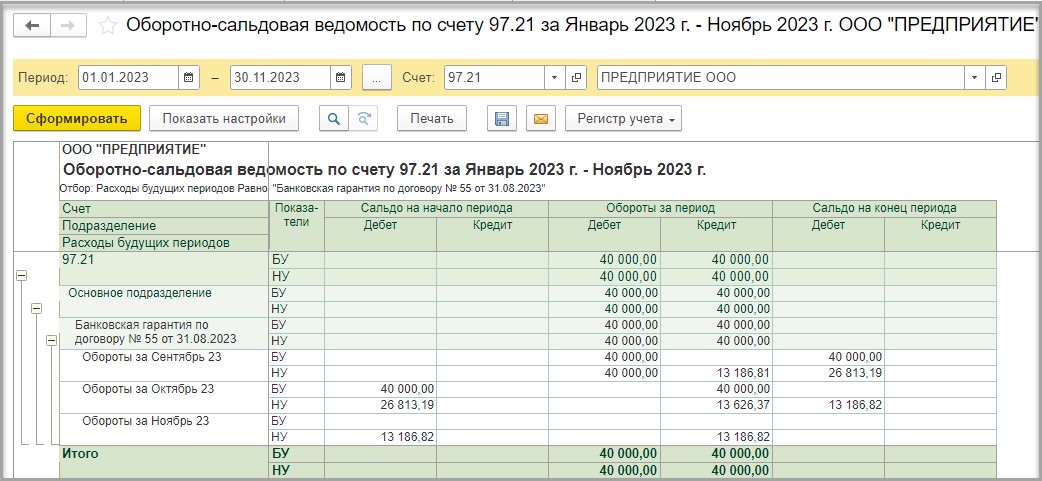

Посмотрим ОСВ по счету 97.21 по месяцам:

Из-за различных способов отражения расходов на вознаграждение за выдачу банковской гарантии в бухгалтерском и налоговом учете обороты в БУ и НУ по месяцам у нас будут различаться.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов