Компенсация работодателю затрат на обучение сотрудника при его увольнении в программах 1С

- Опубликовано 29.04.2023 10:54

- Автор: Administrator

- Просмотров: 4364

Недавно мы подробно разобрали учет расходов на обучение сотрудников при ОСН и УСН. Теперь давайте рассмотрим ситуацию, когда мы оплатили сотруднику обучение, но срок, предусмотренный нашим с ним договором, он не отработал, уволившись раньше. Согласно законодательству мы должны признать внереализационный доход в периоде увольнения сотрудника пропрционально неотработанному времени (согласно положениям ст. 249 ТК РФ и пп.2 п.3 ст.264 НК РФ, письмо Минфина от 5 сентября 2016 г. N 03-03-06/1/51687). Рассмотрим пример компенсации затрат работодателю в 1С: Бухгалтерии предприятия ред. 3.0 и 1С: ЗУП ред. 3.1.

Допустим, мы оплатили обучение сотрудника в сумме 60 000 рублей в 2020 году, и с 1 мая 2021 года он приступил к работе. Согласно условиям заключенного с сотрудником договора, он должен был отработать 3 года. Однако он принял решение уволиться с 1 мая 2023 г., отработав только 2 года, последний день работы – 30 апреля 2023 г. Работник должен возместить нам 20 000 рублей за неотработанное время.

Сначала разберем этот пример в 1С: Бухгалтерии предприятия ред. 3.0

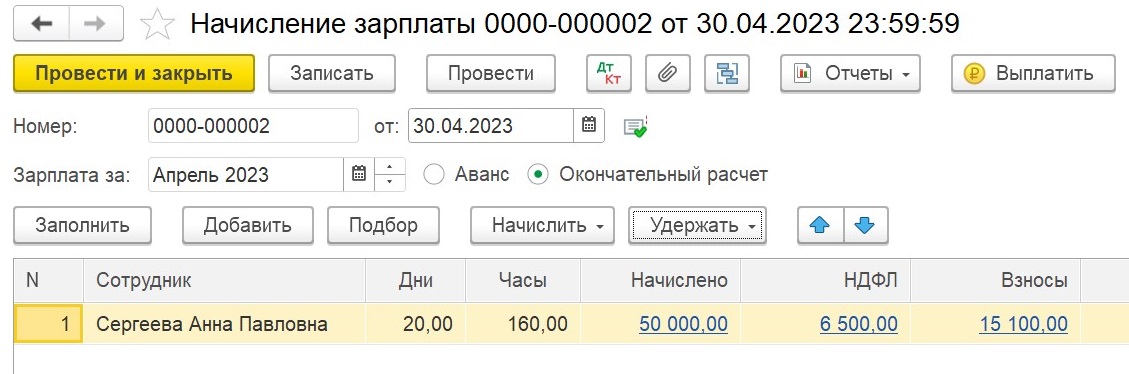

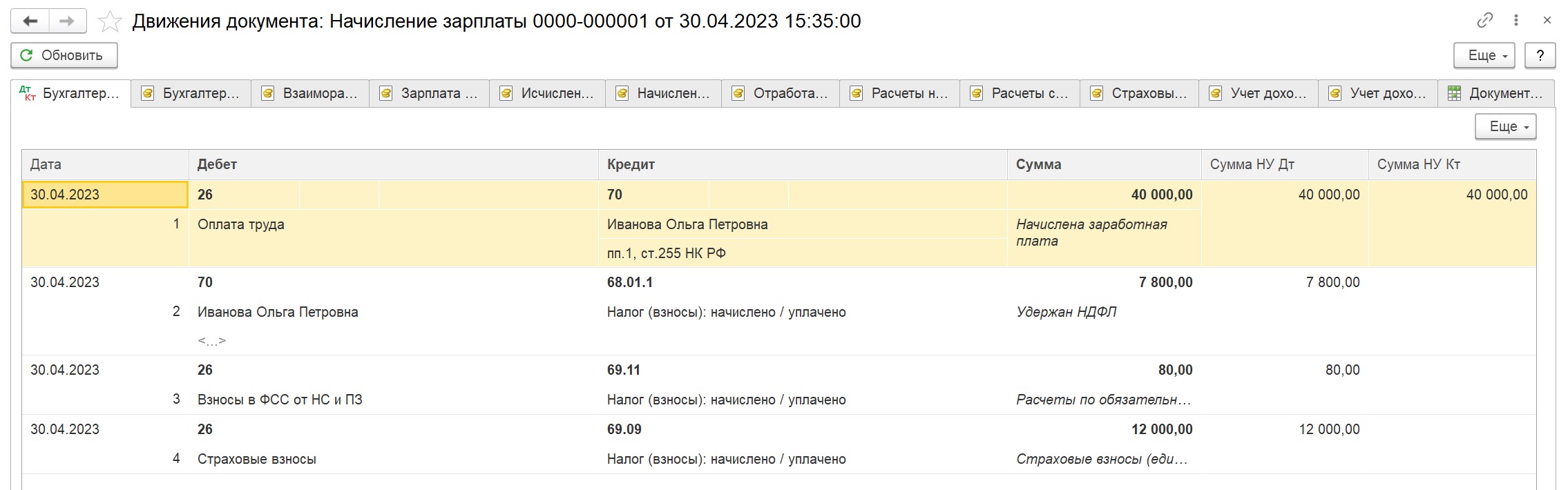

Начисляем сотруднику заработную плату 30 апреля документом «Начисление зарплаты» в разделе «Зарплата и кадры» - «Все начисления».

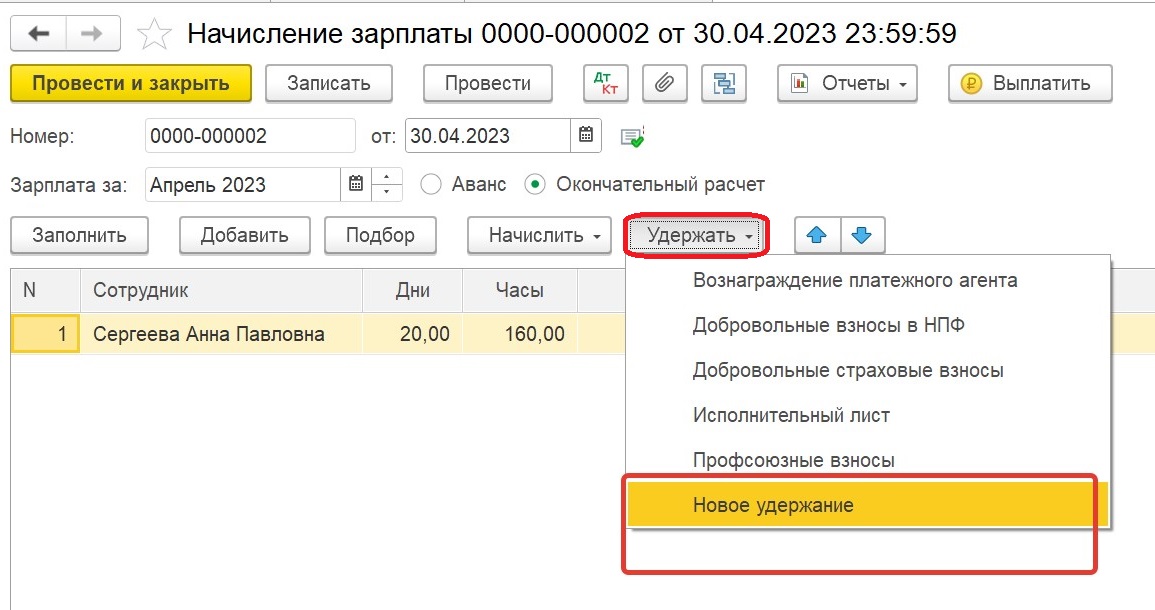

Далее производим удержание суммы, которую должен компенсировать работник в этом же документе по команде «Удержать»:

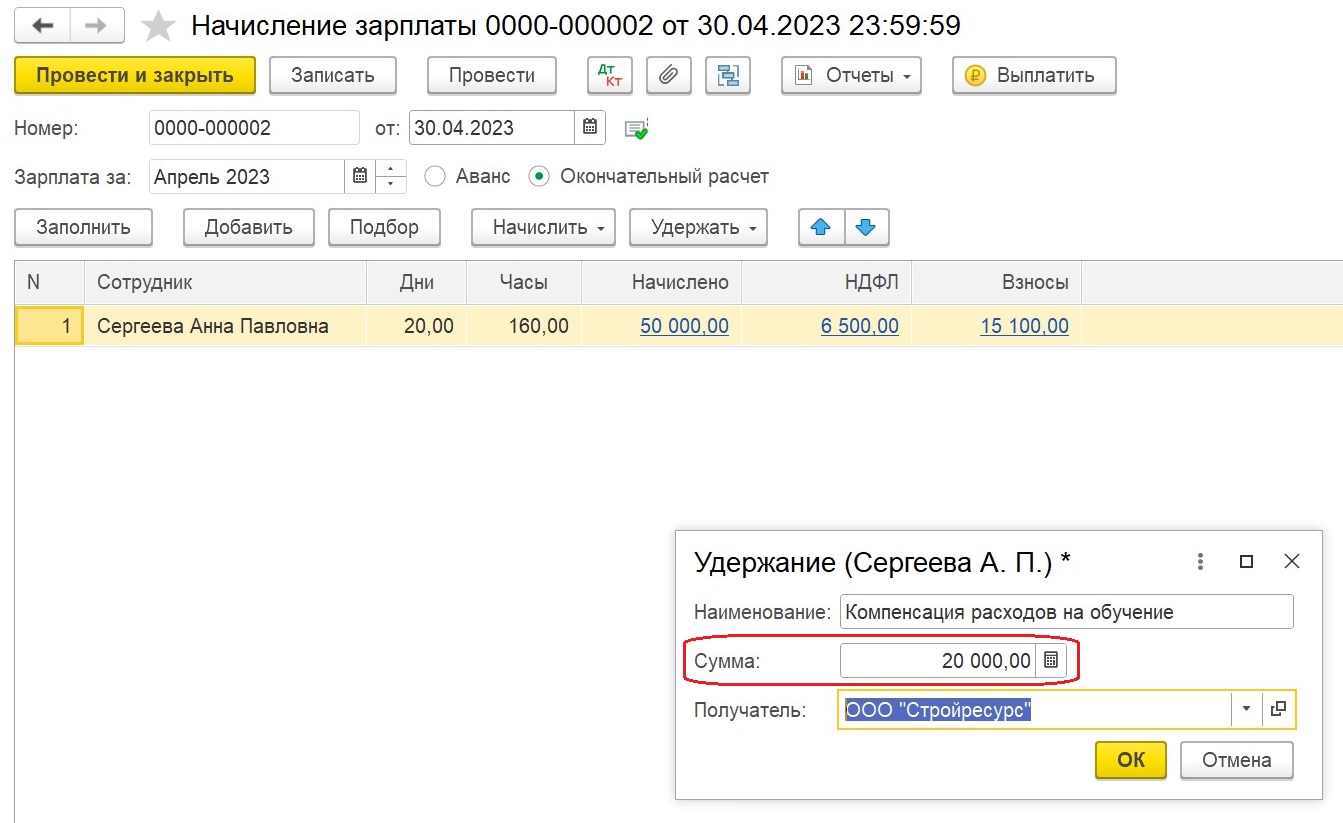

Если у вас ранее не было такого удержания, то вводим новое наименование. В открывшемся окошке вносим конкретную сумму:

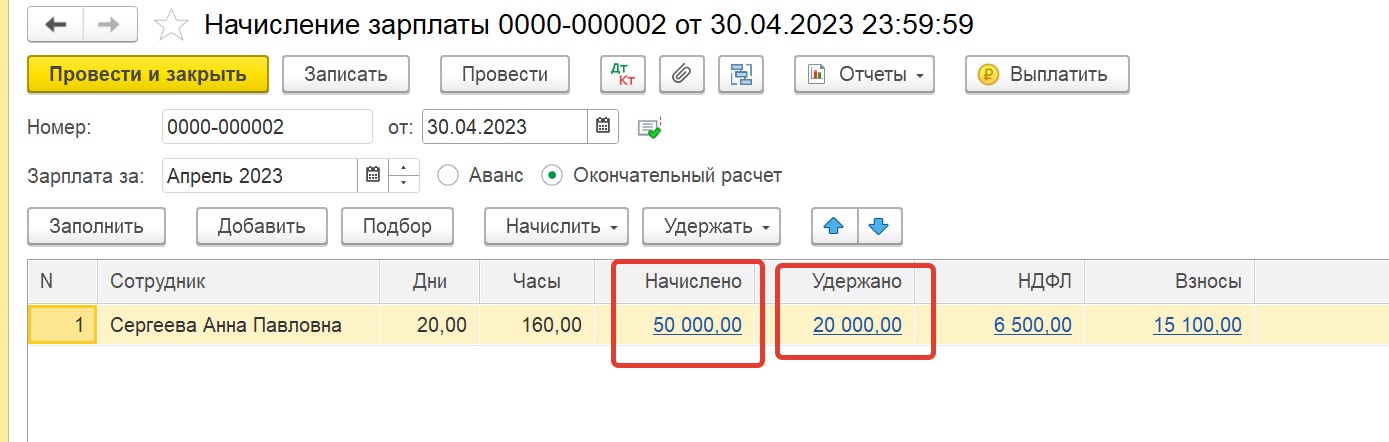

Нажимаем кнопку «ОК», и видим, что в документе начисления отразилось наше удержание.

Обратите внимание, что мы удерживаем всю сумму несмотря на то, что она превышает 20 %, предусмотренных ст. 138 НК РФ. В данном случае мы руководствуемся правилами, установленным ст. 247–249 ТК РФ, поскольку мы производим удержание в рамках правил о материальной ответственности работников. Удержание в этом случае не может быть больше среднемесячного заработка работника! Если же, например, сумма взыскания превышает размер среднемесячного заработка работника, мы должны заключить с работником письменное соглашение о том, что он погасит добровольно оставшуюся сумму. Если работник против добровольного возмещения расходов, то работодателю придется решать вопрос только через суд путем взыскания с работника затрат, понесенных работодателем на обучение работника.

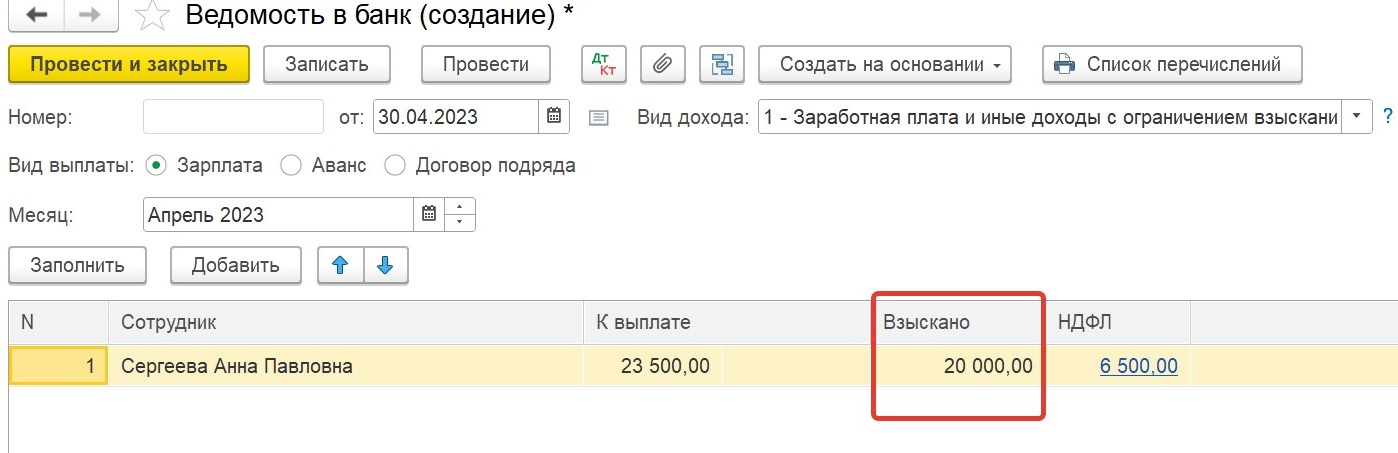

Далее создаем ведомость на выплату сотруднику в разделе «Зарплата и кадры» - «Ведомости в банк / кассу»:

Сумма к выплате работнику указана с учетом всех удержаний (6500 рублей НДФЛ и 20000 компенсация за обучение).

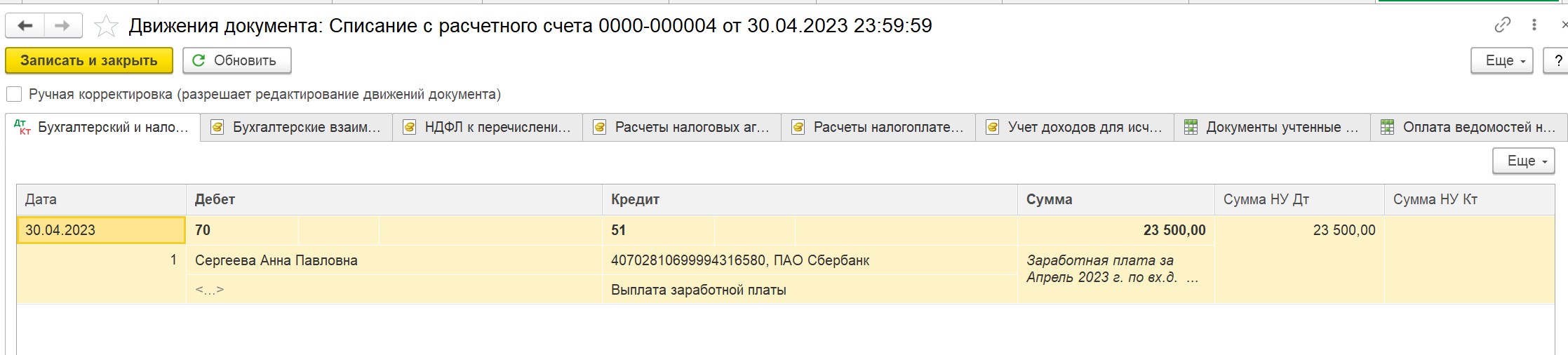

Давайте обратим внимание на то, что ни документ начисления, ни документ выплаты не создают проводок по удержанию из заработной платы сотрудника:

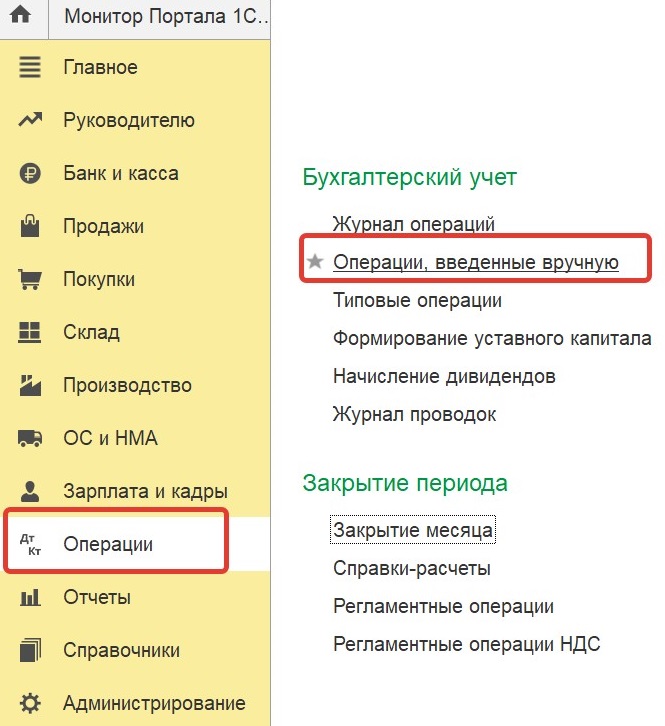

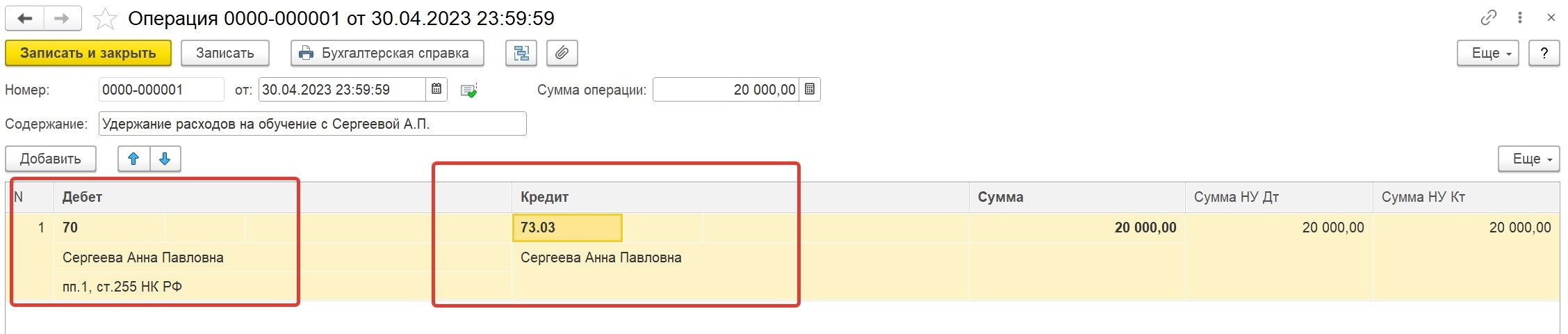

Для регистрации данного факта в бухгалтерском учете необходимо дополнительно воспользоваться документом «Операция» (раздел «Операции» - «Операции, введенные вручную»).

Создаем операцию и заполняем удержание из заработной платы нашего сотрудника (Дт70) в кредит счета 73.03.

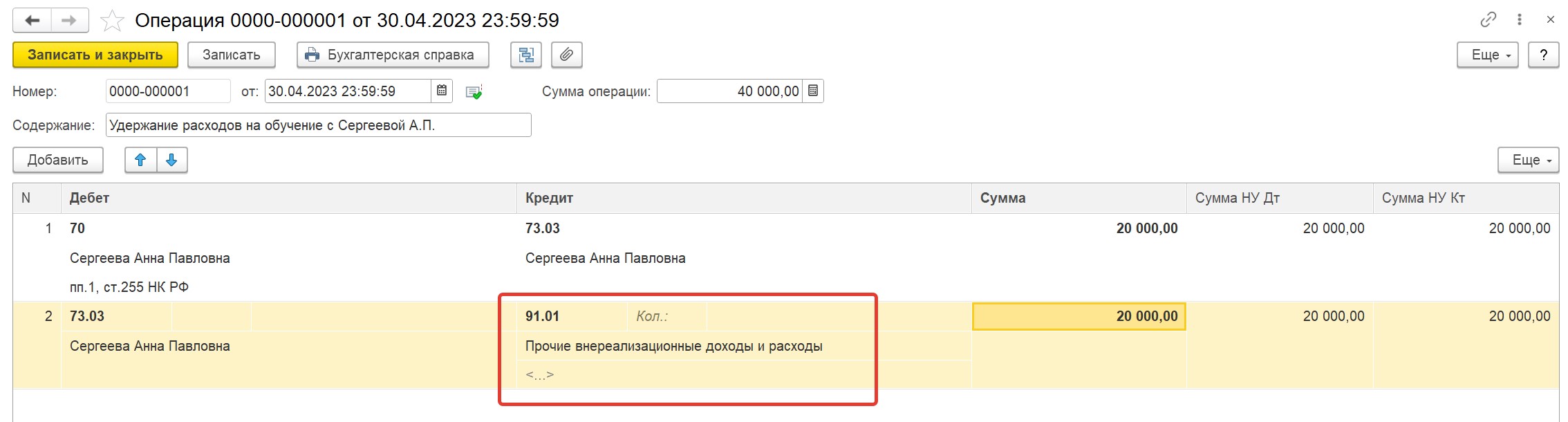

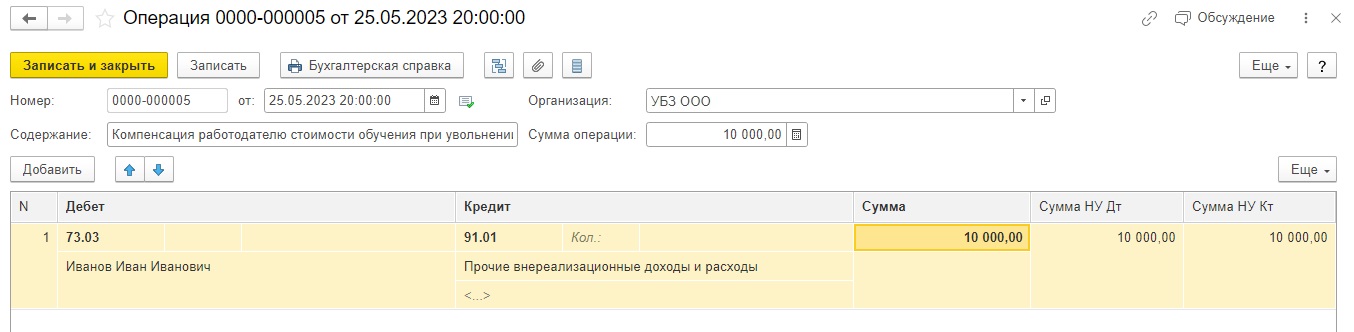

Полученное от уволившегося работника возмещение включают в налоговые доходы согласно Письма Минфина от 05.09.2016 № 03-03-06/1/51687.

Также в этой операции мы отражаем внереализационный доход, полученный в связи возмещением расходов сотрудником:

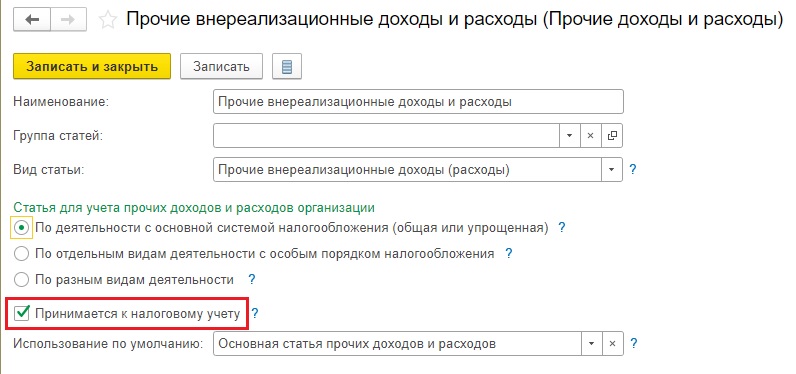

Не забудьте проверить, чтобы у выбранного субконто Прочих доходов и расходов стояла галочка «Принимается к налоговому учету». Только в этом случае сумма попадет в декларацию по налогу на прибыль.

Если галочка не стоит, то создайте новый пункт справочника «Прочие доходы и расходы» с галочкой.

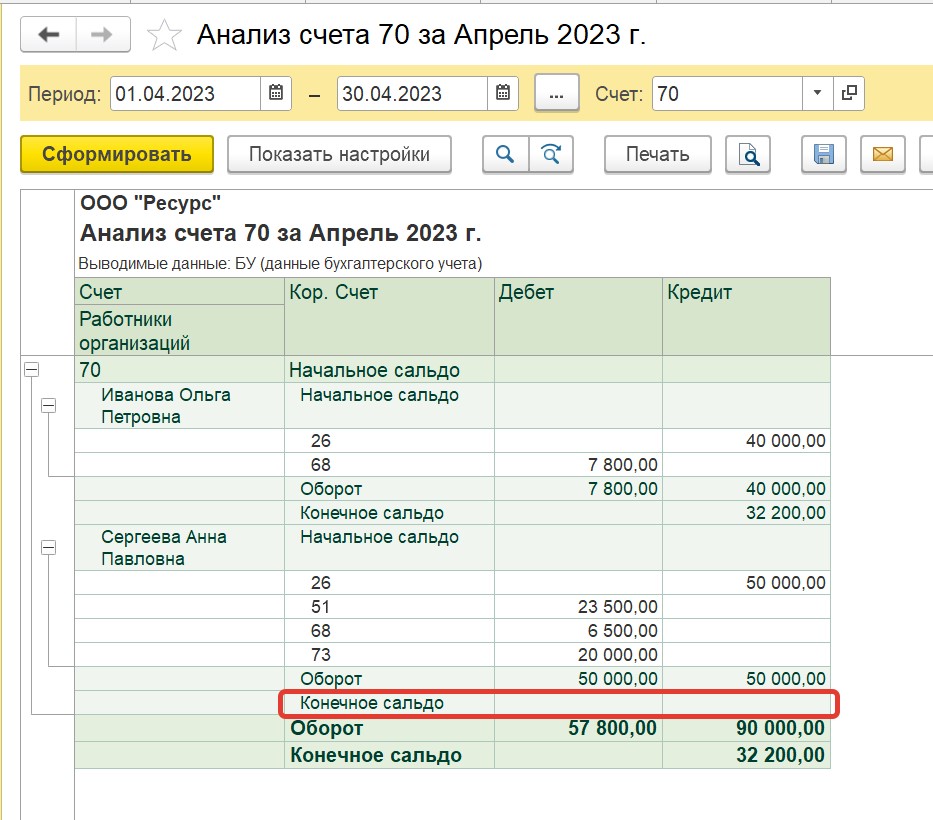

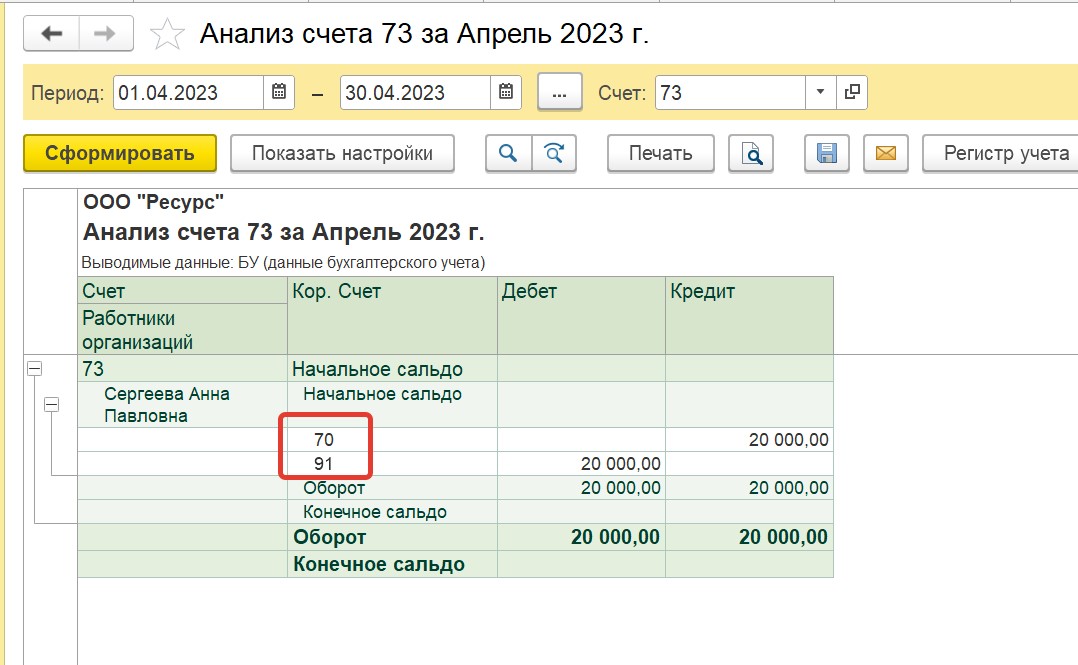

Для проверки проведенных нами операций можем сформировать анализ счетов 70 и 73:

Как видно из анализа, все наши документы отражены, и сальдо по расчетам с сотрудником на конец месяца отсутствует.

На счете 73 «не закрытых» сумм не осталось.

Теперь посмотрим подобный пример в 1С: ЗУП ред. 3.1.

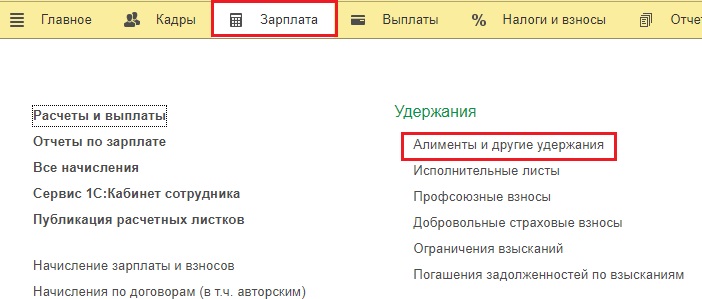

Для начала нам нужно ввести новый вид удержания зайти в раздел «Зарплата» - «Алименты и другие удержания».

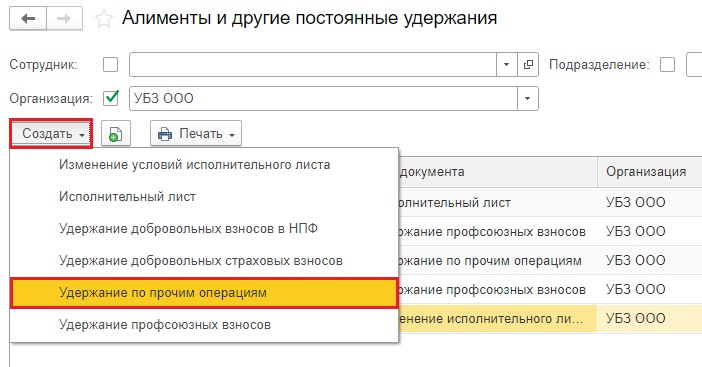

Создадим новый вид «Удержания по прочим операциям».

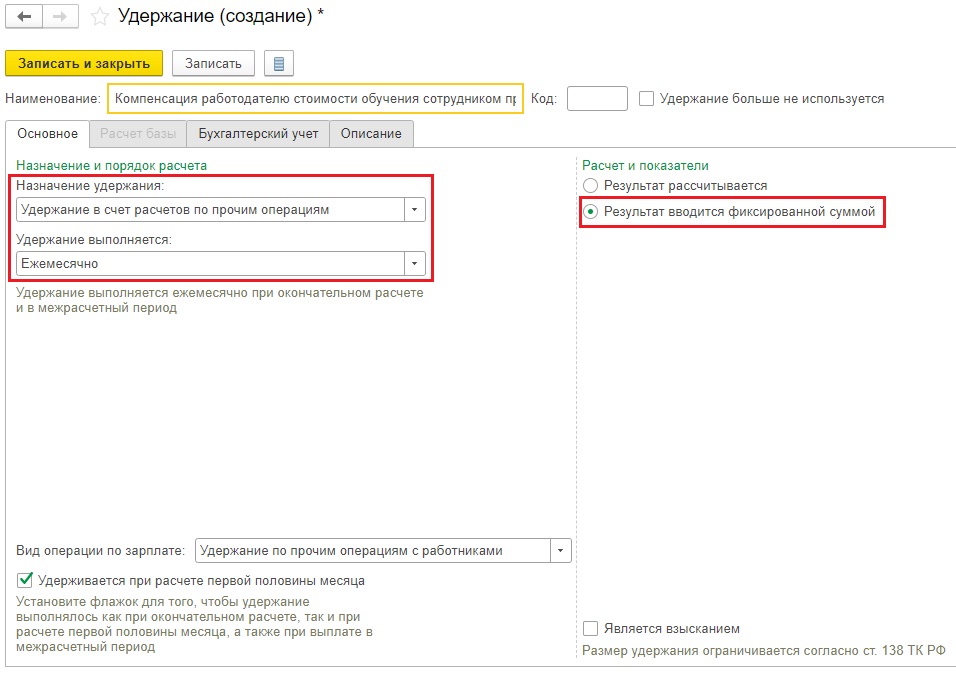

В настройках удержания укажем назначение удержания и частоту выполнения.

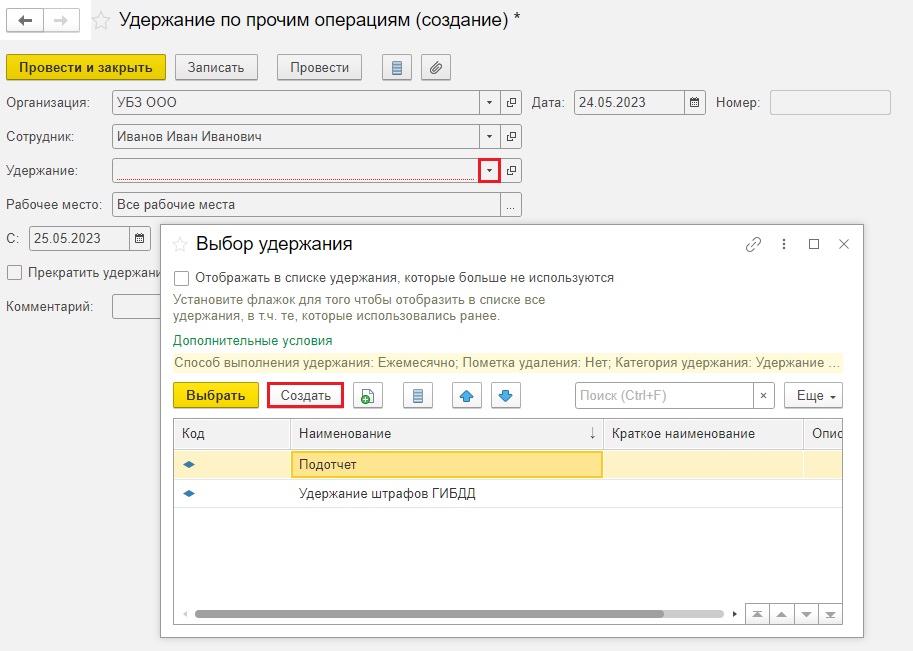

Сохраним новый вид удержания и подтянем его в документ «Удержание по прочим операциям».

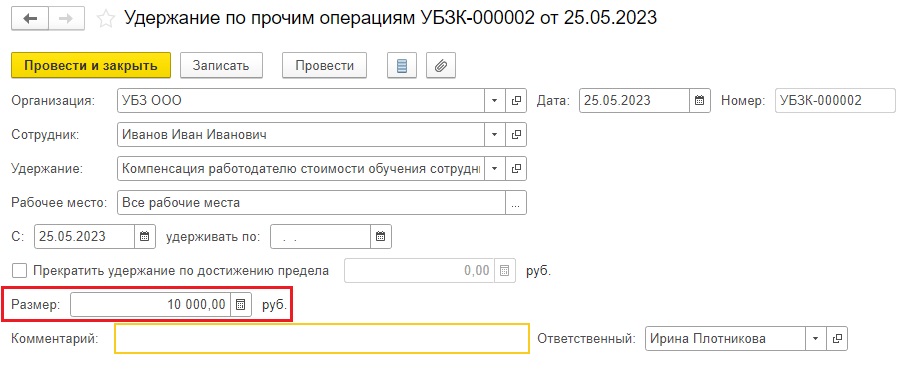

Допустим работник Иванов И.И. увольняется 25 мая 2023 г. На момент увольнения сотрудник не отработал ранее оговоренное время и согласен компенсировать работодателю 10 000 рублей за свое обучение.

Укажем эту сумму в документе Удержания и сохраним его.

В разделе «Кадры» - «Приемы, переводы, увольнения» сформируем новое увольнение.

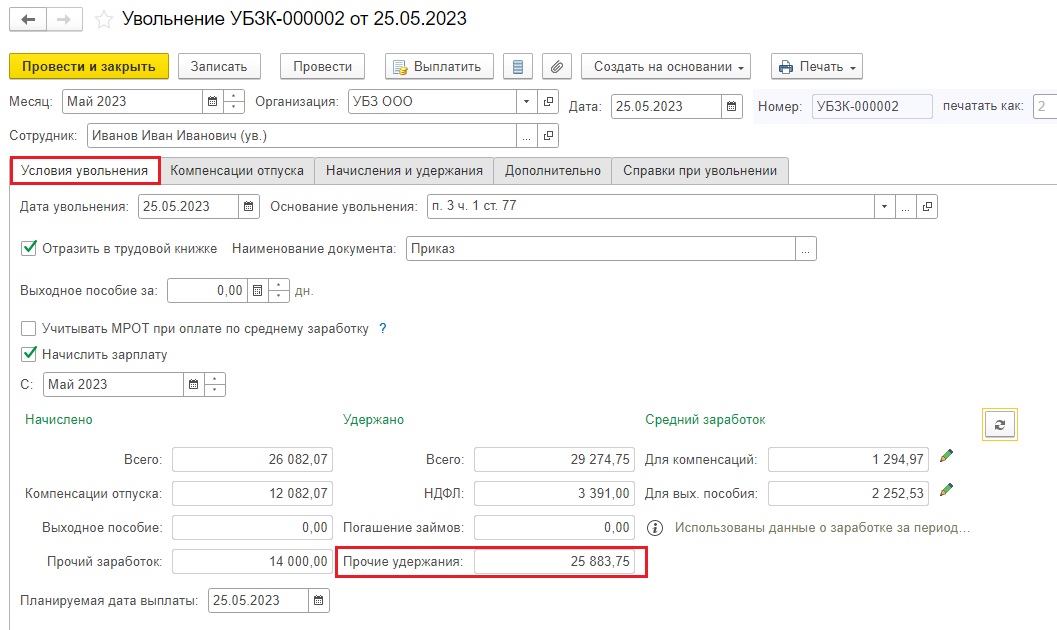

Полный расчет с сотрудником можно увидеть на вкладке «Условия увольнения». Видим, что там начислилась и зарплата за май, и компенсация за неотработанные дни отпуска, а также есть сумма по строке «Прочие удержания».

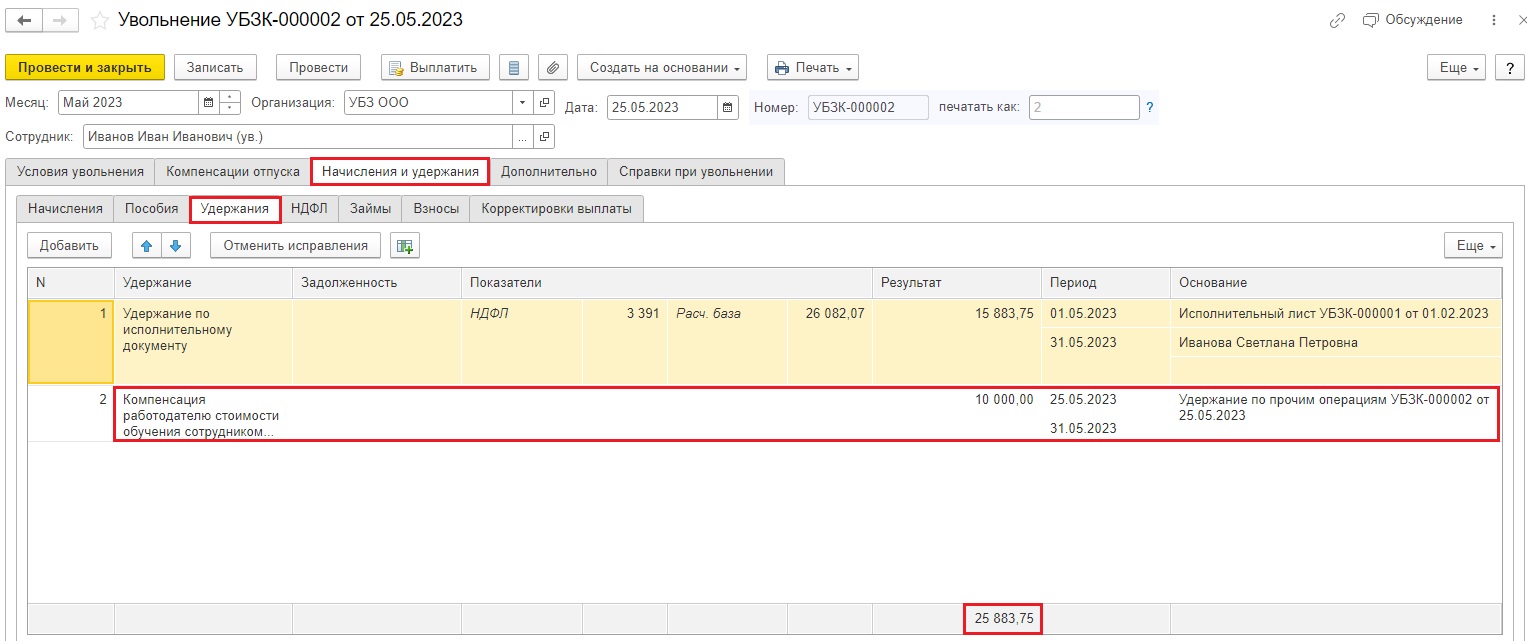

Расшифровку сумм удержаний можно посмотреть во вкладке «Начисления и удержания» - «Удержания».

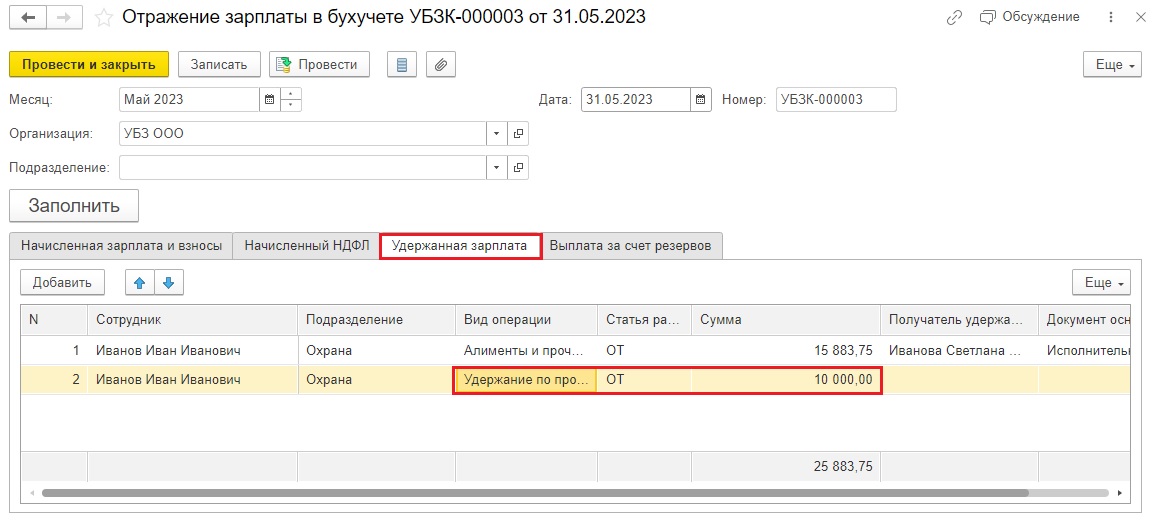

В конце месяца в разделе «Зарплата» необходимо сформировать документ «Отражение зарплаты в бухучете», чтобы данные синхронизировались в 1С: Бухгалтерию предприятия ред. 3.0.

Сумма удержаний отражается во вкладке «Удержанная зарплата».

После синхронизации в 1С: Бухгалтерии предприятия эта запись сформирует проводку Д 70 К 73.03.

Вам останется лишь создать ручную операцию начисления внереализационного дохода.

Автор статьи: Евгения Шимова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии