Переквалификация договора с самозанятым в трудовой в программах 1С

- Опубликовано 08.06.2023 18:41

- Автор: Administrator

- Просмотров: 4413

В последнее время налоговики всё чаще стали выявлять нарушения в работе с самозанятыми. Причины разные: недобросовестные плательщики НПД не пробивают чек при получении денежных средств, или ещё хуже аннулируют его, если возникают недопонимания с заказчиком. Однако самую распространенную ошибку допускают сами организации/ИП – многие бухгалтеры не вникают в нюансы законодательства и заключают договор с самозанятым, который являлся их бывшим работником в течение двух предыдущих лет, чего делать категорически нельзя. Буквально 1-2 квартала с момента первого такого платежа бывшему сотруднику и компании уже летит «письмо счастья» от контроллеров. И тут уже не помогут рекомендации из нашего видеоурока по стандартным требованиям налоговиков к работе с самозанятыми, здесь уже, к сожалению, попадание «в яблочко». Придется переквалифицировать договор, доначислять НДФЛ и взносы. Как это сделать в программах 1С расскажем в данной статье.

Для работы и роста любой компании, необходимы работники, сотрудники, специалисты. Оплата труда – одна из самых весомых статей затрат, т.к. включает в себя не только заработную плату работника, а также налог на доходы и страховые взносы. И, конечно, каждый работодатель ищет пути снижения этих затрат.

Суммы зависят от основания взаимоотношений работника и работодателя. Основанием может быть:

1) трудовой договор (человек устроен в штат, договор бессрочный, имеется рабочее место, выполняются правила внутреннего трудового распорядка и т.д.);

2) гражданско-правовой договор (договор срочный, т.е. на срок выполнения определенных работ или услуг, исполнитель не является штатным работником, не подчиняется правилам внутреннего трудового распорядка, выполняет действия, предусмотренные договором).

Трудовой договор заключается только с физическим лицом. Работодатель выплачивает работнику заработную плату, удерживает НДФЛ и перечисляет страховые взносы «за свой счет».

Гражданско-правовые договоры разнообразны и могут быть заключены с организациями, ИП и физическими лицами.

Рассмотрим договоры с физическими лицами (не ИП), т.е. для выполнения каких-то работ (договор подряда) или оказания каких-то услуг (договор оказания услуг) «нанимают» физическое лицо. Работник может оставаться «просто» физическим лицом (электрик Иванов И.И., договор на замену розеток в офисе), в этом случае оплата работ приравнивается к выплатам по трудовым отношениям. А может работник/физическое лицо быть зарегистрирован как самозанятый – плательщик налога на профессиональный доход.

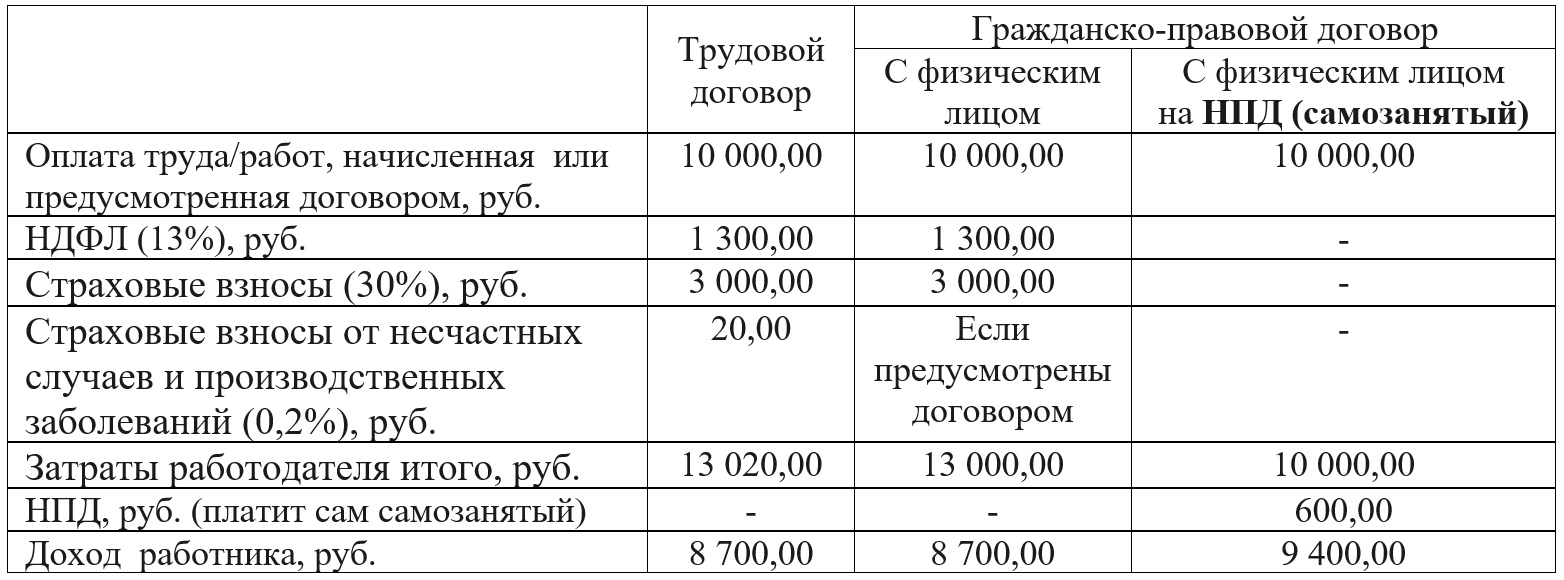

Для сравнения затрат работодателя и доходов работника по договору подряда или работника, зарегистрированного как самозанятый, приведем такую понятную табличку:

Видим, что работник получит больше, если зарегистрируется в качестве самозанятого. И компания в этом случае также сэкономит на налогах и взносах.

До 2023 года страховые взносы при заключении договора ГПХ с физическим лицом (не самозанятым) были меньше, т.е. работодателю было выгоднее не устраивать работника в штат, а платить по договору. С 2023 года отношения между работником и работодателям по трудовым и гражданско-правовым договорам уровняли, даже со временем работникам по договорам ГПХ можно будет оплачивать пособия.

Получается, на сегодняшний день более экономными для работодателя остаются отношения с плательщиками налога на профессиональный доход. НО! Чтобы безопасно выстраивать эти отношения, необходимо знать все тонкости и ограничения этой системы налогообложения, чтобы не потерять больше при проверке налоговой, чем сэкономили при заключении договора.

НПД (Федеральный закон от 27.11.2018 N 422-ФЗ (ред. от 28.12.2022) «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»):

• Налог на профессиональный доход — это специальный налоговый режим для «самозанятых» граждан. Они получают доход от самостоятельного ведения деятельности или использования имущества.

• Переход на специальный налоговый режим осуществляется добровольно.

• Физические лица, перешедшие на этот налоговый режим (самозанятые), могут платить с доходов от самостоятельной деятельности налог 4 или 6%. Это позволяет легально вести бизнес и получать доход от подработок без рисков получения штрафа за незаконную предпринимательскую деятельность.

• Регистрация в налоговой без визита в инспекцию, в мобильном приложении «Мой налог».

• Учет доходов ведется в мобильном приложении. Там же оформляется чек на полученные деньги за работу (кассовый аппарат не нужен). Налог рассчитывается автоматически.

• Отчетность не представляется.

• Страховые взносы не платятся.

• Можно совмещать с основным трудоустройством.

Ограничения по видам деятельности, условиям ее осуществления или видам дохода указанны в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ. Например, не могут применять НПД:

• лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке;

• лица, имеющие работников, с которыми они состоят в трудовых отношениях;

• доход не должен превысить 2,4 млн. рублей за календарный год и т.д.

Не признаются объектом налогообложения доходы:

• получаемые в рамках трудовых отношений;

• от продажи недвижимого имущества, транспортных средств;

• от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад;

• в натуральной форме и т.д.

Часто споры между налоговой и работодателями возникают вследствие перечисления денег физическим лицам, которые не указаны в отчетности, как штатные работники данной организации. Инспекторы указывают, что информация в отчетности ошибочна и настаивают на доплате налогов и взносов с выплат физическим лицам. Добросовестный работодатель поясняет/доказывает налоговой, что оплачивает работы по договорам ГПХ, сотрудничает с самозанятыми.

Однако не всегда работодатель может оправдаться перед налоговой. Возможны неправомерные действия, как со стороны организации, так и со стороны самозанятого. Рассмотрим реальный отражения операций по сделке с самозанятым, а также переквалификация этой сделки в договор ГПХ с физическим лицом.

В декабре 2022 года организация заключила договор с самозанятым Урусовым М.И. на выполнение услуг «Создание проекта производственной линии». Проект в декабре составлен и оплачен, подписан акт, выписан чек самозанятым. В марте 2023 года ИФНС выставила требование, в котором инспектор указал, что Урусов М.И. работал в организации в 2022 году. Согласно законодательству, он не мог оказывать услуги бывшему работодателю в течение 2 лет (422-ФЗ). Налоговая предложила переквалифицировать договор в трудовой и доплатить НДФЛ и страховые взносы. Организация оправдалась тем, что трудового договора быть не может, т.к. работник уволился в ноябре 2022 года, оказывает услуги разным организациям. Данному работодателю была оказана единовременная услуга в определенный срок за определенную плату. В ответ на требование, был представлен договор оказания услуг с физическим лицом. Пересчитаны и оплачены НДФЛ и страховые взносы. Представлены корректировочные отчеты. Чеки самозанятый аннулировал самостоятельно.

Рассмотрим полностью алгоритм этих операций в 1С: Бухгалтерии предприятия ред. 3.0, затем коснемся программы 1С: ЗУП ред. 3.1.

В декабре 2022 года, в программе была отражена сделка с самозанятым. Договор заключен 01.12.2022 г. Услуга оказана и оплачена 14.12.2022 г. Подписан акт, оформлен чек.

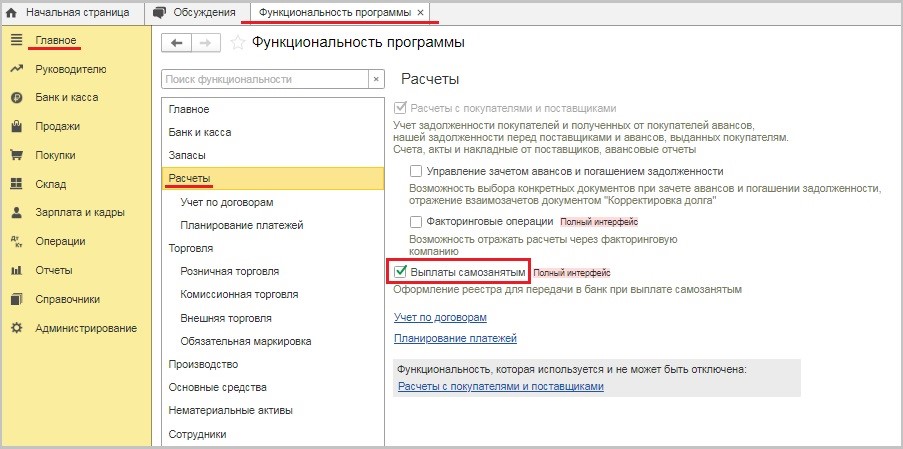

Для отражения операций с физическим лицом на НПД в программе необходимо включить данный функционал на вкладке «Расчеты» в разделе «Главное» - «Функциональность»:

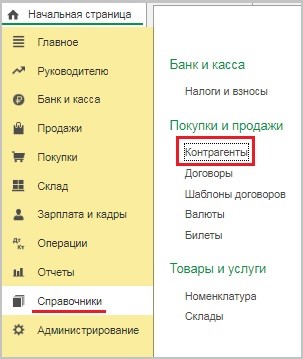

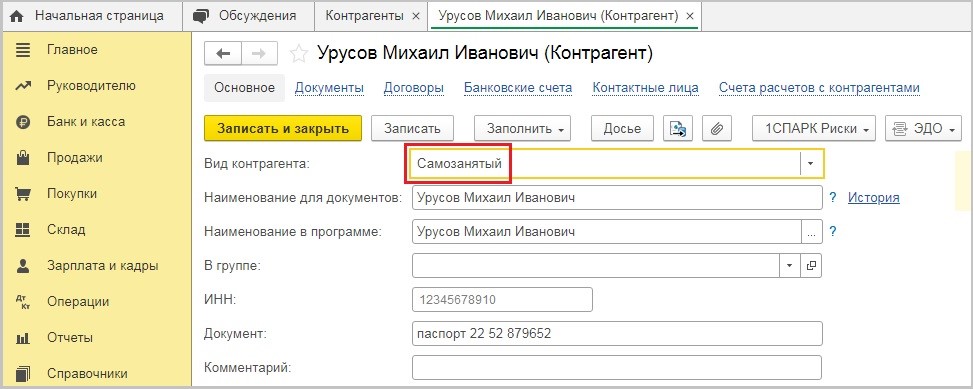

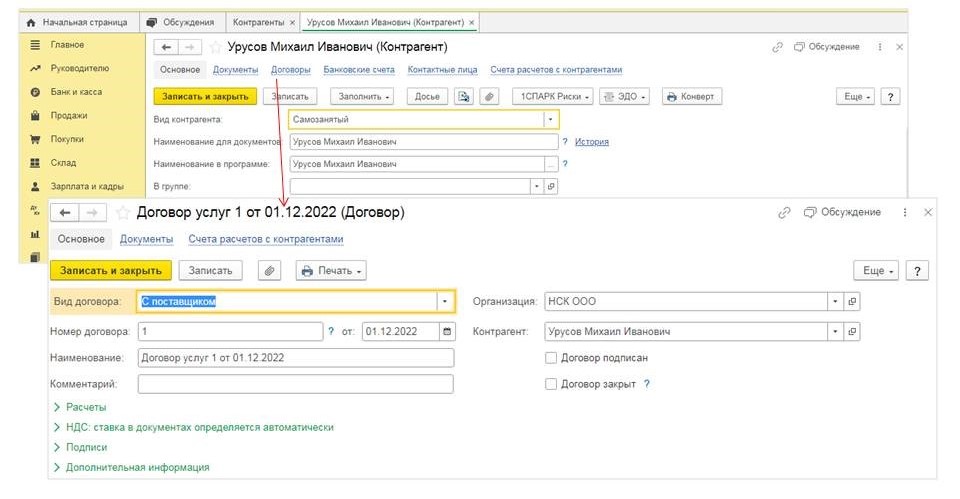

Далее вводим «Контрагента» (самозанятого) в разделе «Справочники» - «Контрагенты»:

Очень важно корректно указать вид контрагента – «Самозанятый».

Создаем договор с самозанятым:

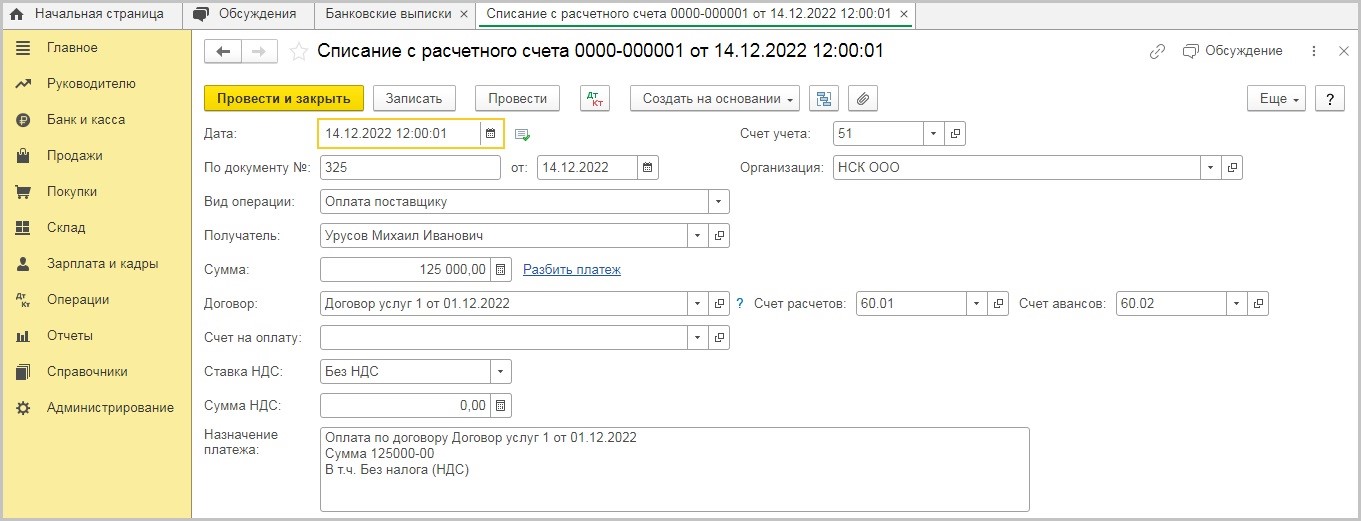

Отражаем оплату самозанятому в разделе «Банк и касса» - «Банковские выписки» документом «Списание с расчетного счета»:

Счета расчетов с самозанятым могут быть 60 или 76 с разными субсчетами. Выбор счетов необходимо закрепить в учетной политике! В данном примере расчеты с самозанятым на 60 счете, используется вид операции «Оплата поставщику». Если по учетной политике счет расчетов 76, рекомендуется использовать вид операции «Прочее списание».

Мы написали несколько статей по работе с самозанятыми, где указывали какой счет учета лучше использовать в том или ином случае:

- Работа с самозанятыми - новые возможности 1С: Бухгалтерии предприятия ред. 3.0;

- Аванс самозанятому в 1С: Бухгалтерии предприятия ред. 3.0;

- Поступление ТМЦ от самозанятого в 1С: Бухгалтерии предприятия ред.3.0.

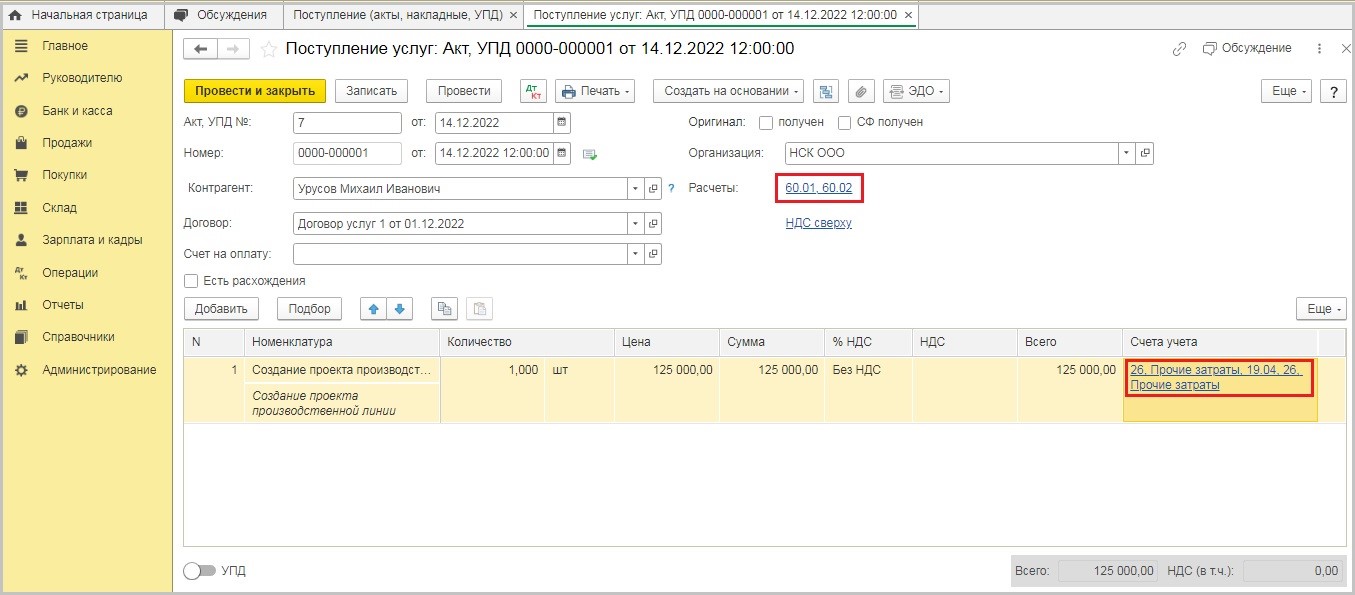

На основании оформленного чека самозанятого и подписанного акта отразим в программе оказанную услугу.

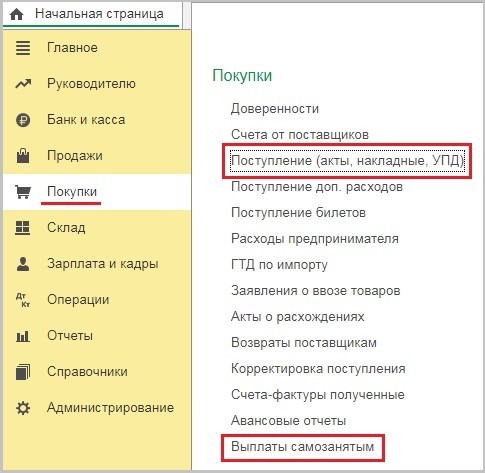

Сделать это можно двумя документами из раздела «Покупки»:

- «Выплаты самозанятым» используется в том случае, когда самозанятый сначала оказывает услуги, а затем получает оплату; документ формирует проводку по дебету затратного счета (20,23,25,26,44) и по кредиту 76.16.

- «Поступление (акты, накладные, УПД)» используем в оставшихся случаях.

В нашем примере оплату провели с видом операции «Оплата поставщику», счет учета выбран 60, поэтому воспользуемся документом «Поступление (акты, накладные, УПД)»:

Счет учета затрат может быть 20, 25, 26, 44. Выбор счета необходимо закрепить в учетной политике!

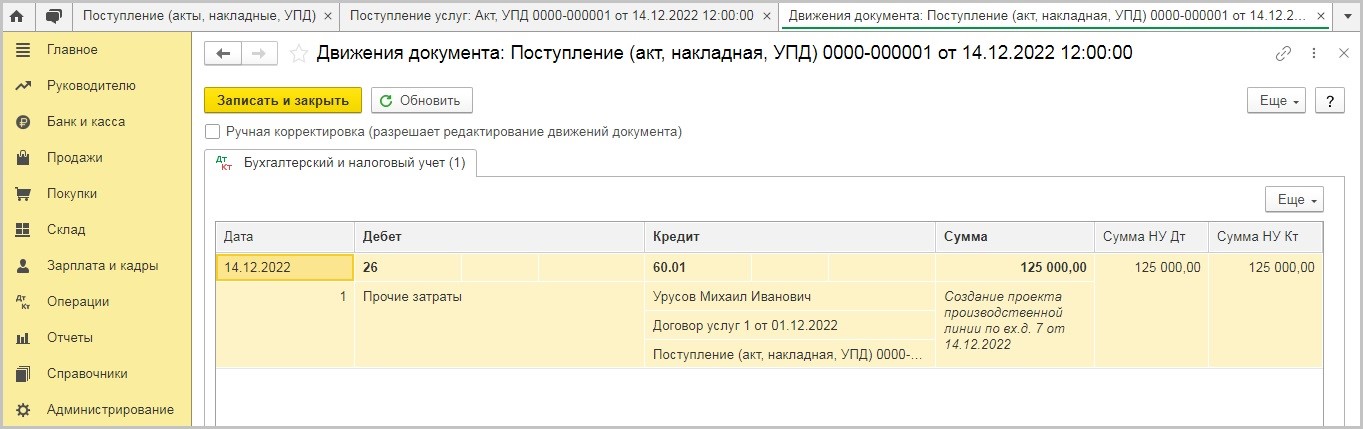

В данном примере счет затрат 26, услуга самозанятого отразилась в учете:

Таким образом, в декабре 2022 услуги самозанятого оплачены, в расходах отражены. НДФЛ и страховые взносы не оплачены, т.к. не предусмотрены системой налогообложения НПД.

В марте организация получает требование, в котором указано, что Урусов М.И. являлся работником ООО «НСК». С выплаченной суммы 125000 рублей 00 копеек налоговая требует начислить НДФЛ и взносы по полной программе, переквалифицировав договор с самозанятым в трудовой.

Организация согласилась с налоговой, что договор с Урусовым М.И., как с самозанятым был не правомерен. Самозанятый чеки аннулировал. Но трудового договора быть не могло. Договор переквалифицировали в гражданско-правовой с физическим лицом.

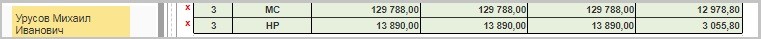

По расчетам бухгалтера, учитывая, что работник получил «на руки» 125 000 рублей 00 копеек:

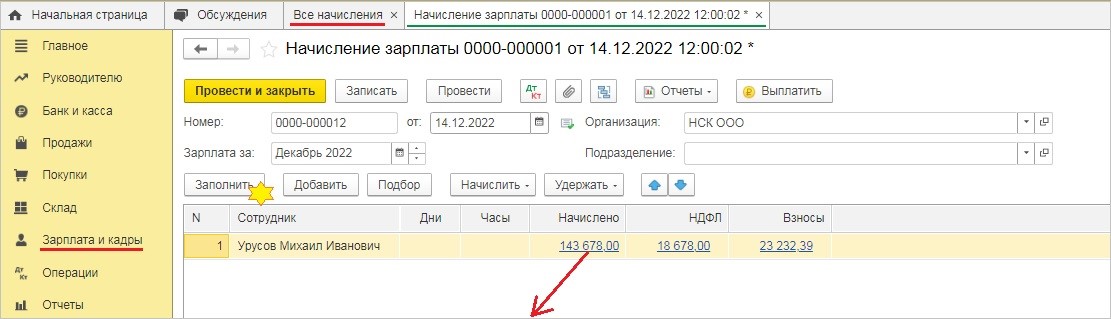

• начислить за работу необходимо было 143 678,00;

• удержать НДФЛ (13%) 18 678,00;

• начислить страховые взносы 23 232,39 (организация относится к малым, имеет право на льготные тарифы):

– ПФР (22 % от МРОТ 13 890,00 и 10% от превышения МРОТ 129 788,00) 16 034,60;

– ФФОМС (5,1 % от МРОТ 13 890,00 и 5% от превышения МРОТ 129 788,00) 7 197,79;

– взносы в ФСС по договору ГПХ в 2022 году не оплачивались;

– взносы ФСС нс и пз (травматизм) договором не предусмотрены.

Лайфхак! Чтобы понять какая сумма должна быть начислена можно воспользоваться формулой:

Сумма к выплате на руки / 0,87 = Сумма к начислению

125000 / 0,87 = 143678 рублей

Лайфхак работает только для расчета сумм без вычетов НДФЛ.

Таким образом, по расчетам организации сумма налога и взносов к доплате получилась меньше, чем в требовании. Налоговая инспекция «с этим согласилась».

Важно! Оплатить НДФЛ и страховые взносы необходимо на ЕНС до подачи корректирующих отчетов, чтобы не было штрафов! Т.е. сальдо ЕНС на момент представления отчетов должно быть положительным. Уведомления подавать не надо, налоговая распределит средства на основании корректирующих отчетов.

В программу необходимо внести изменения. Помечаем на удаление услугу от самозанятого.

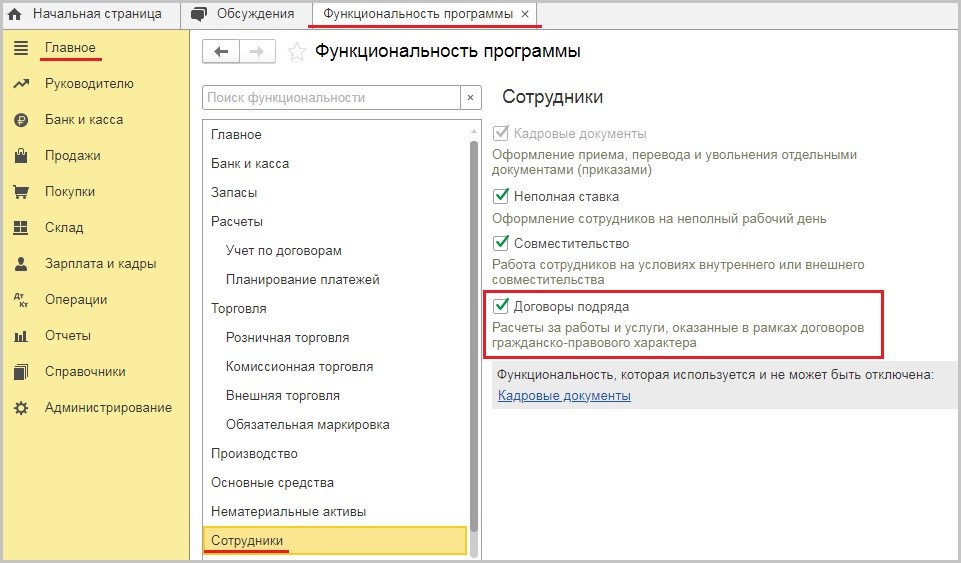

Проверим включены ли настройки программы для договоров ГПХ также в разделе «Главное» - «Функциональность» в пункте «Сотрудники»:

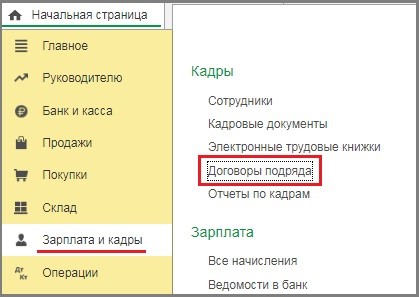

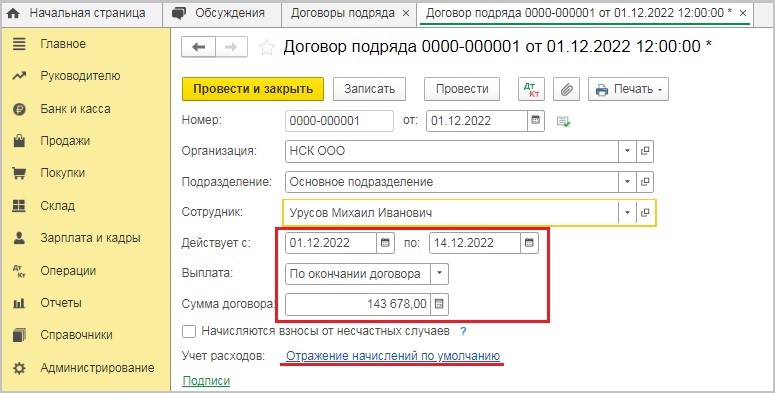

Создадим договор подряда в разделе «Договоры подряда»:

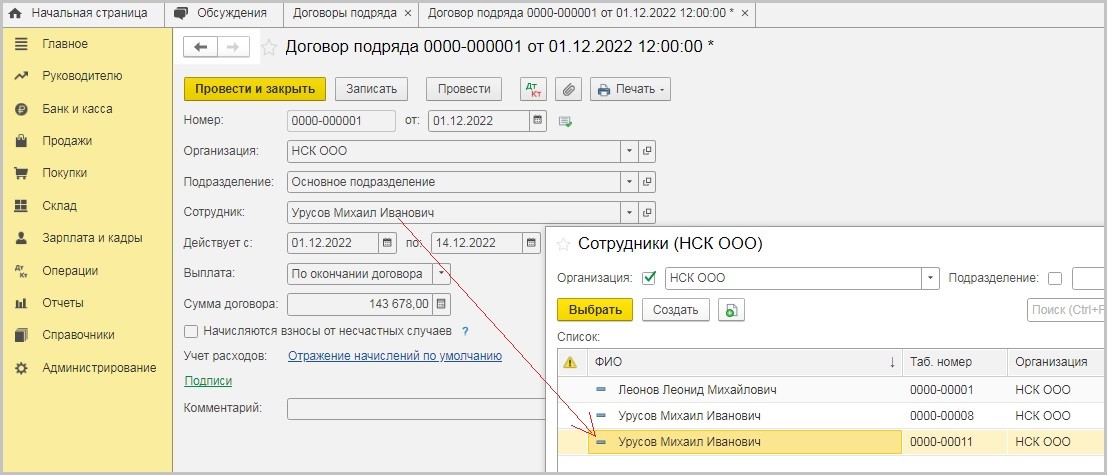

Сотрудника Урусова М.И. вносим в программу, как новое лицо:

Указываем срок договора, когда будут проходить выплаты, в данном примере выбираем «по окончании договора», вносим сумму. Выбираем способ учета расходов. При корректном заполнении договора подряда выплаты физическому лицу, налог и взносы будут начисляться автоматически.

Чтобы начислить оплату за работу, т.е. отразить это в расходах, воспользуемся документом «Начисление зарплаты» в разделе «Зарплата и кадры», нажмем кнопку «Заполнить»:

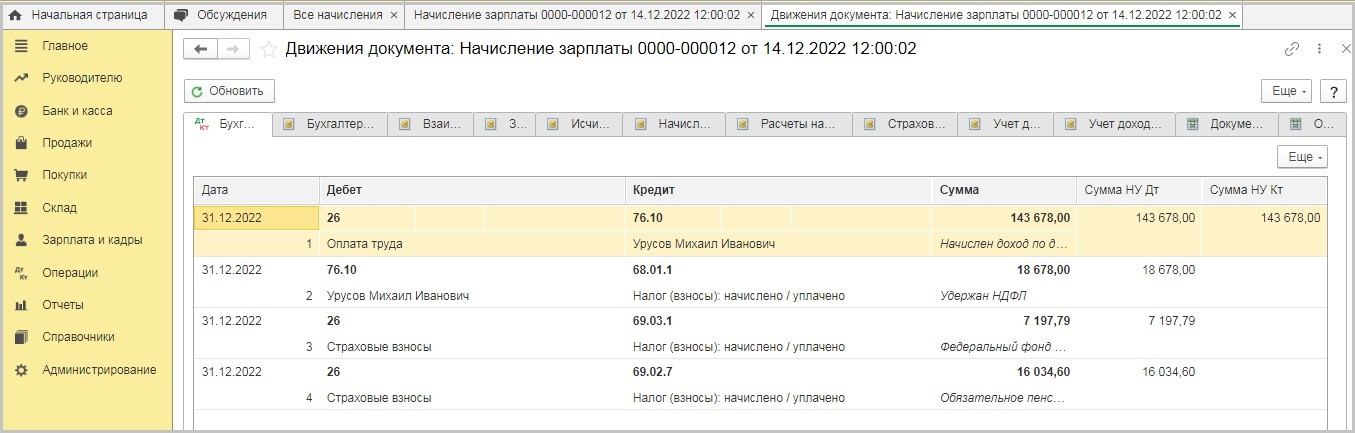

Программа корректно отразила бухгалтерские проводки и суммы:

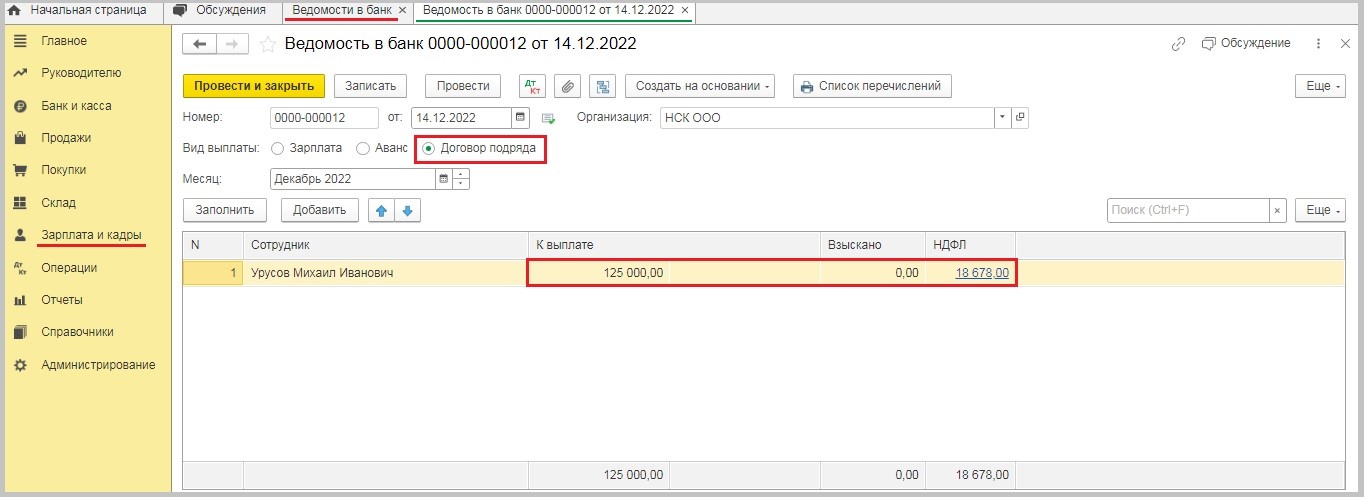

Проверьте, чтобы в ведомости в банк корректно отразилась сумма по договору подряда к выплате и НДФЛ:

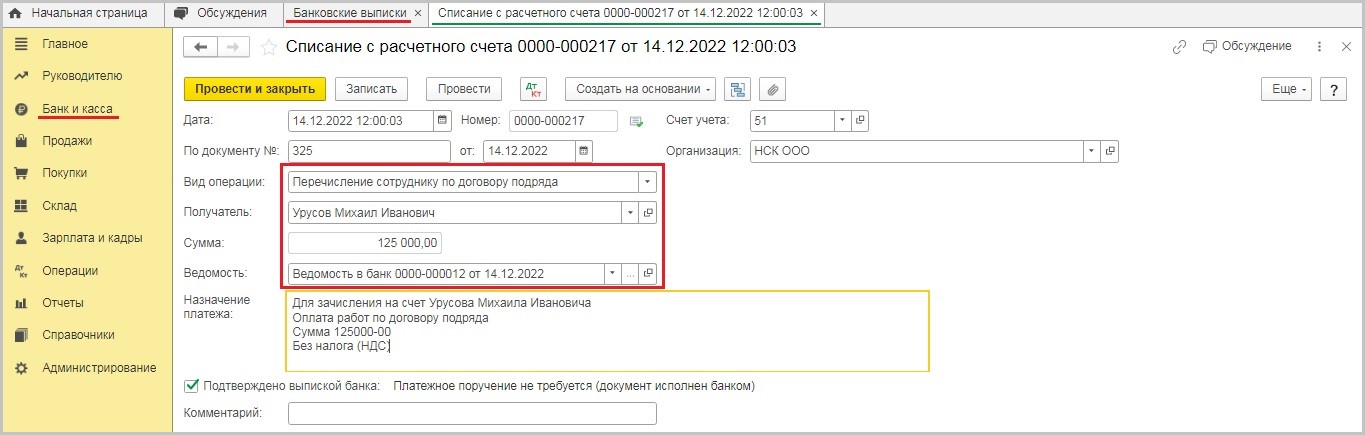

Исправляем выписку банка, вместо вида операции «Оплата поставщику» укажем «Перечисление сотруднику по договору подряда»:

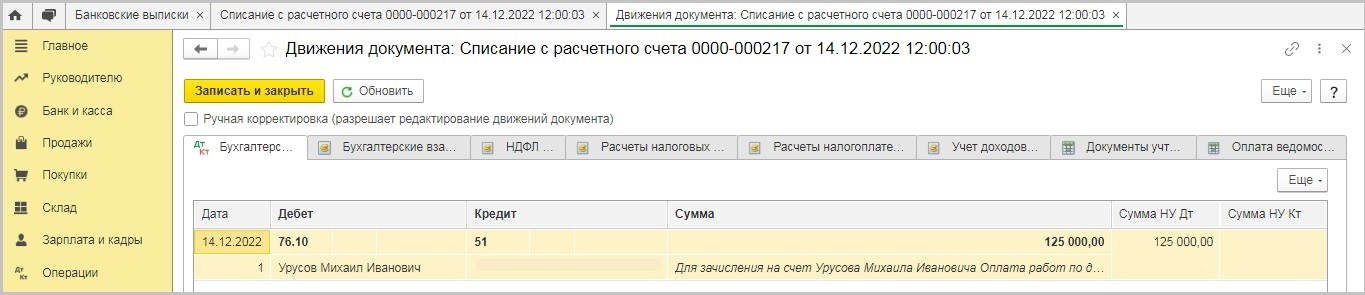

Проверим проводки документа:

Не забываем оплатить в текущем 2023 г. недоплаченные взносы и НДФЛ на ЕНС.

Теперь приступим к корректировке отчетов:

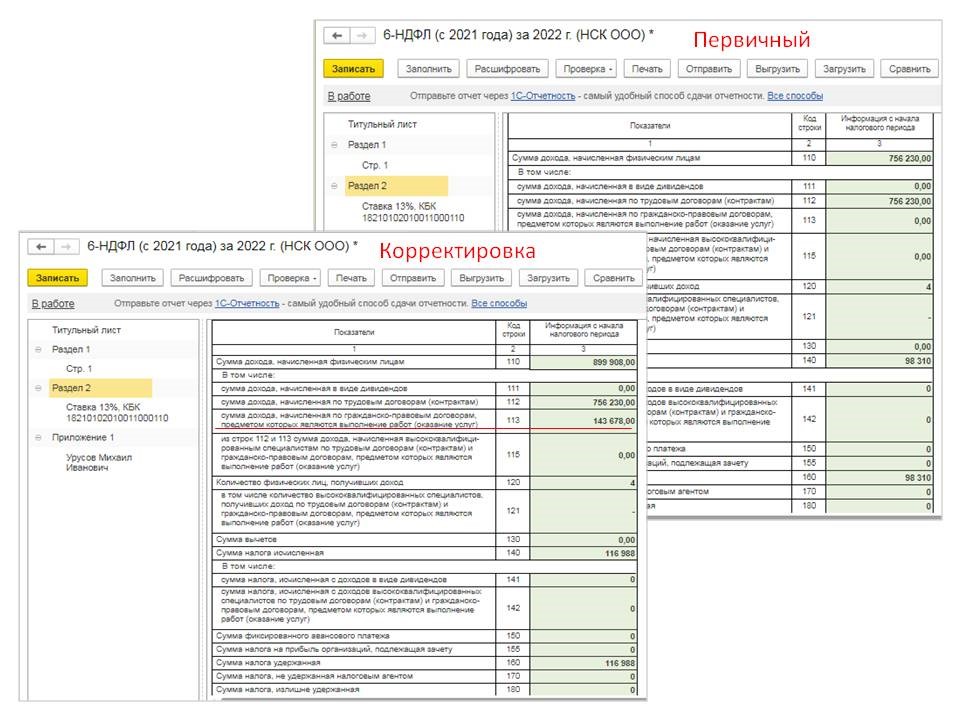

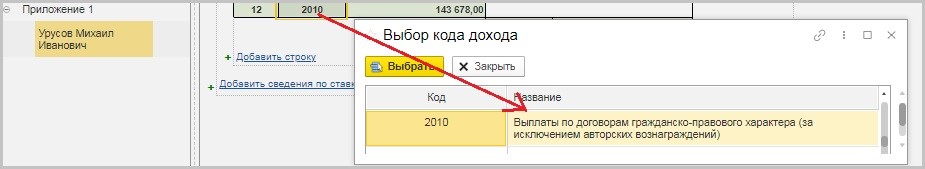

1) 6-НДФЛ, раздел 1 и 2 претерпят изменения:

В Приложении 1 появится новая справка на нашего работника:

2) Расчет по страховым взносам.

Будут скорректированы Раздел 1 (строки 030, 033, 050, 053), Подразделы 1.1, 1.2 (строки 010, 020, 030, 050, 060, 061).

В Разделе 3 программа учла льготный тариф для малого бизнеса:

3) Исправления в программе коснулись 2022 года, требование налоговой как раз прилетело до момента сдачи годовой отчетности и декларации по ОСН, поэтому корректировки этих форм отчетности не потребовались.

Можно ли при обнаружении ошибок сдать уточненную бухгалтерскую отчетность в налоговый орган?

Да, можно. Бухгалтерская (финансовая) отчетность, в которой исправлена ошибка, представляется в налоговый орган не позднее 31 июля года, следующего за отчетным годом. Если отчетность утверждена после 31 июля года, следующего за отчетным, ее исправленный экземпляр представляется не позднее чем через 10 рабочих дней со дня, следующего за днем утверждения отчетности, но не позднее 31 декабря года, следующего за отчетным. Вносить исправления после утверждения отчетности нельзя (ч. 9 ст. 13, ч. 5 ст. 18 Закона о бухгалтерском учете).

Если вы решите пересдавать бухгалтерскую отчетность, то вместе с ней нужно будет и пересдать декларацию по налогу на прибыль.

Если организация на УСН, то переквалификация договора с самозанятым в договор ГПХ или трудовой никак не отразится на декларации по УСН, т.к. взносы и НДФЛ с этого договора не оплачены в 2022 г., а значит условие попадания расходов в КУДИР 2022 г. не выполнено.

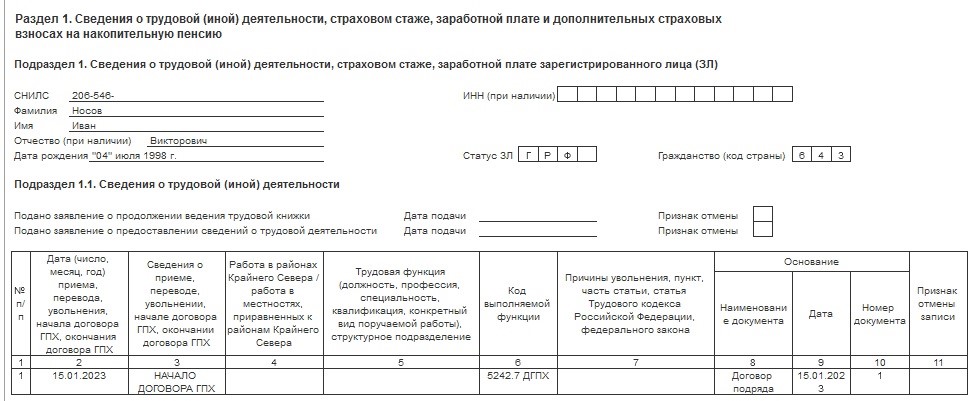

Если подобная ситуация случится в 2023 году, то дополнительно бухгалтеру нужно будет сдать отчетность в СФР по форме ЕФС-1. Т.к. отношения по трудовым договорам и гражданско-правовым уровняли, в социальный фонд необходимо сообщать и о заключении трудовых, и о заключенных договоров ГПХ.

Пример заполнения:

Мы разобрали подробно алгоритм действий в 1С: Бухгалтерии предприятия ред. 3.0. Если вы начисляете зарплату в 1С: ЗУП ред. 3.1, то необходимо создать начисление по договору ГПХ и сформировать такие же корректировки отчетности.

Автор статьи: Ольга Долгих

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии