Учет операционной аренды у арендодателя по ФСБУ 25/2018 в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 27.12.2023 18:07

- Автор: Administrator

- Просмотров: 4063

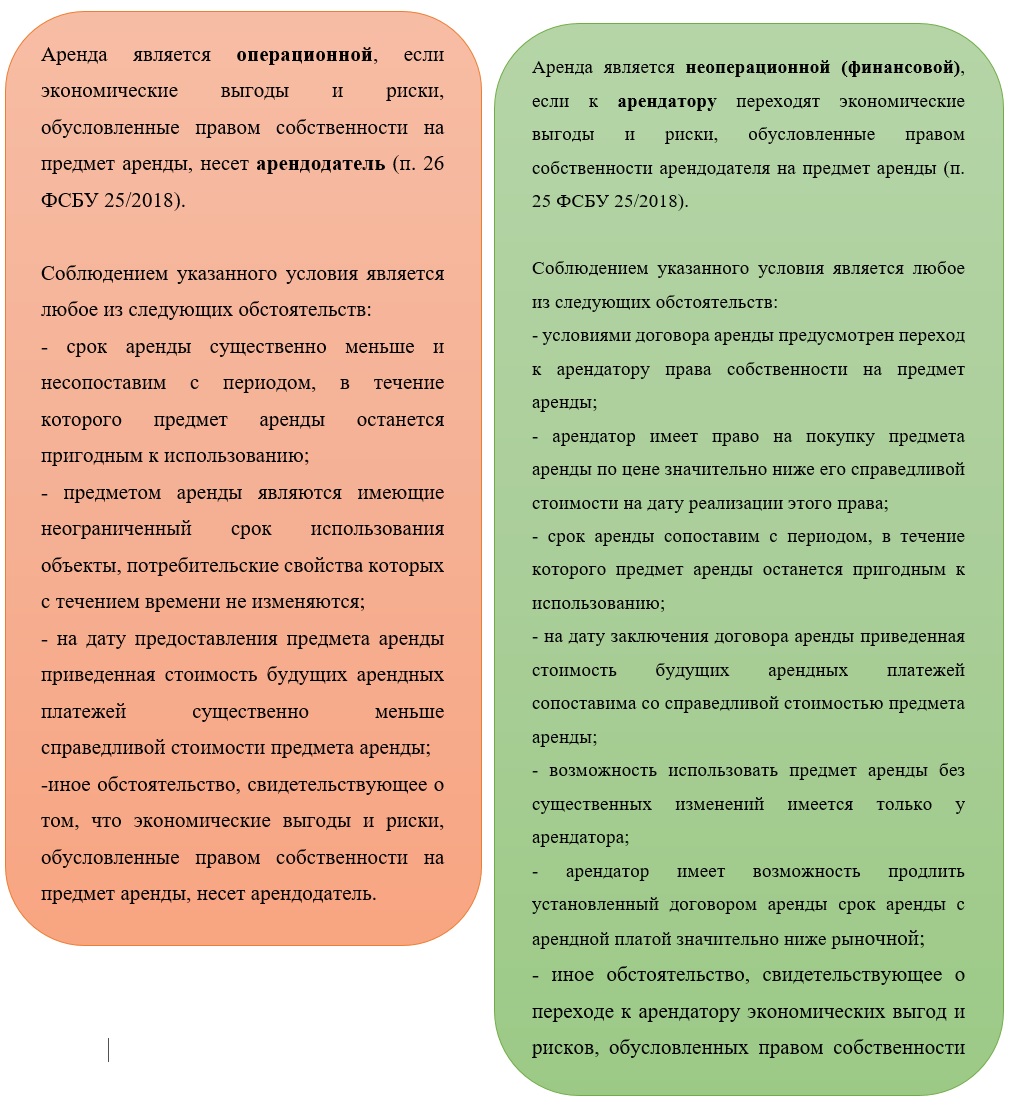

Со вступлением в силу ФСБУ 25/2018 с 01.01.2022 г. отражение операций по договорам аренды в бухгалтерском учете должно осуществляться в соответствии с требованиями Стандарта (п. 48 ПБУ 25/2018) как у арендатора, так и у арендодателя. Каждая сторона договора аренды организует и ведет бухгалтерский учет соответствующих объектов независимо друг от друга, так как у арендатора и арендодателя возникают разные по своей сути объекты учета. Что изменилось в учете малого предприятия-арендатора на примерах в 1С: Бухгалтерии предприятия мы подробно рассказали в видеоуроке, поэтому, если вы что-то берете в аренду обязательно посмотрите его. Арендодатель должен классифицировать каждый договор аренды с учетом требования приоритета содержания перед формой (п. 24 ФСБУ 25/2018) и относить объекты учета аренды либо к операционной аренде, либо к неоперационной (финансовой). В этой публикации мы расскажем про учет операционной аренды в 1С: Бухгалтерии предприятия ред. 3.0.

Договор субаренды для целей учета по ФСБУ 25/2018 также классифицируется первым арендатором, который в свою очередь становится арендодателем для субарендатора, исходя из его условий как договор операционной или финансовой аренды (п. 24, 27 ФСБУ 25/2018). При этом если первый арендатор признает в учете по договору аренды право пользования активом и обязательство по аренде, то такие объекты учета субаренды классифицируются им как объекты учета операционной аренды (п. 27 ФСБУ 25/2018).

В программе 1С: Бухгалтерия предприятия ред. 3.0 версии ПРОФ и КОРП автоматизирован учет только операционной аренды.

Учет неоперационной (финансовой) аренды поддержан только в специализированных решениях 1С.

Арендодатель, имеющий право на применение упрощенных способов бухгалтерского учета, может классифицировать все объекты учета аренды в качестве объектов учета операционной аренды, за исключением следующих случаев (п. 28 ПБУ 25/2018):

- условиями договора аренды предусмотрен переход к арендатору права собственности на предмет аренды;

- арендатор имеет право на покупку предмета аренды по цене значительно ниже его справедливой стоимости на дату реализации этого права.

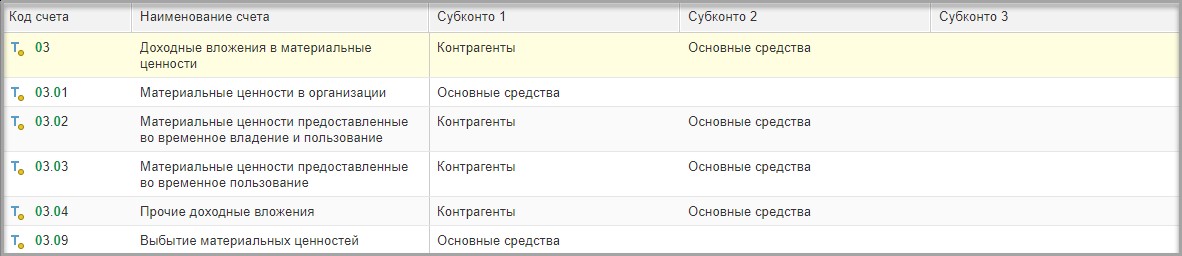

Объекты основных средств, предназначенные исключительно для сдачи в аренду, учитываются на счете 03 «Доходные вложения в материальные ценности».

К счету 03 открыты следующие субсчета:

На счете 03.01 «Материальные ценности в организации» учитываются ОС, находящихся на складе организации в периоды до передачи во временное пользование очередному арендатору.

Счета 03.02 «Материальные ценности, предоставленные во временное владение и пользование» и 03.03 «Материальные ценности, предоставленные во временное пользование» предназначены для обобщения информации о наличии и движении вложений организации в часть имущества, здания, помещения, оборудование и другие материальные ценности, предоставленные организацией за плату во временное владение и пользование с целью получения дохода.

Счет 03.04 «Прочие доходные вложения» предназначен для обобщения информации о наличии и движении прочих доходных вложений организации с целью получения дохода.

На счете 03.09 «Выбытие материальных ценностей» отражается остаточная стоимость ОС при его выбытии.

Амортизация основных средств, учитываемых на счете 03, учитывается на счете 02.02.

Арендодатель не изменяет прежний принятый порядок учета актива в связи с его передачей в аренду (п. 41 ФСБУ 25/2018).

Доходы от операционной аренды признаются равномерно или на основе другого систематического подхода (п. 42 Стандарта).

Арендные платежи у арендодателя отражаются следующим образом:

- в составе доходов от обычных видов деятельности – если предоставление имущества в аренду является предметом деятельности организации (п. 5 ПБУ 9/99);

- в качестве прочих доходов – в ином случае (п.7 ПБУ 9/99).

Аналогично признается в расходах и начисленная амортизация (п. 5, 11 ПБУ 10/99).

Налог на добавленную стоимость

В общем случае операции оказания услуги по сдаче имущества в аренду на территории РФ признаются объектом обложения НДС (подп. 1 п. 1 ст. 146 НК РФ).

Моментом определения налоговой базы по НДС при оказании услуг по аренде имущества считается наиболее ранняя из дат (п. 1 ст. 167 НК РФ, письма Минфина России от 23.01.2019 № 03-07-11/3435, от 28.02.2013 № 03-07-11/5941):

- день оплаты (частичной оплаты) в счет предстоящего оказания услуг;

- последний день налогового периода, в котором оказываются эти услуги.

Операция по передаче предмета аренды арендатору не является объектом обложения НДС (подп. 1 п. 1 ст. 146 НК РФ), так как право собственности на него не переходит к арендатору.

Налог на прибыль у арендодателя

Передача имущества в аренду и его возврат от арендатора в налоговом учете не отражается, поскольку доходов и расходов на момент передачи не возникает (п. 1 ст. 39 НК РФ).

Переданные в аренду основные средства из состава амортизируемого имущества не исключаются. По ним продолжается начисление амортизации (исключение - если объект аренды не является имуществом, не подлежащим амортизации для целей налогового учета (п. 3 ст. 256 НК РФ)).

Сумма начисленной амортизации ежемесячно признается (п. 3 ст. 272 НК РФ):

- в расходах, связанных с производством и реализацией – если имущество предоставляется в аренду на систематической основе;

- во внереализационных расходах – если имущество в аренду предоставляется периодически (подп. 3 п. 2 ст. 253, подп. 1 п. 1 ст. 265 НК РФ).

Доходы от сдачи имущества в аренду в виде арендной платы учитываются (Письмо Минфина России от 07.02.2011 N 03-03-06/1/74):

- в составе доходов от реализации - если предоставление имущества в аренду является одним из основных видов деятельности организации и носит систематический характер (п. 1 ст. 249 НК РФ);

- в составе внереализационных доходов - в ином случае (п. 4 ст. 250 НК РФ).

Налог на имущество у арендодателя

Недвижимое имущество, переданное в аренду, облагается налогом на имущество у арендодателя независимо от способа исчисления налога (по кадастровой или среднегодовой стоимости) (п. 3 ст. 378 НК РФ).

Какие документы оформляют арендодатель и арендатор?

Согласно ст. 606 ГК РФ, по договору аренды арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование или во временное пользование.

Договор аренды должен быть заключен в письменной форме, если хотя бы одна из его сторон является юридическим лицом или индивидуальным предпринимателем (п. 3 ст. 23, п. 2 ст. 434, п. 1 ст. 609 ГК РФ).

При этом договор аренды здания или сооружения, заключенный на срок не менее года, подлежит государственной регистрации и считается заключенным с момента такой регистрации (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Передача в аренду объектов аренды может оформляться двусторонним актом приема-передачи или иным документом. Форму акта можно согласовать в качестве приложения к договору аренды, включив в нее обязательные реквизиты первичного учетного документа (п. 1 ст. 655 ГК РФ, ч. 2 ст. 9 ФЗ от 06.12.2011 N 402-ФЗ).

При оказании арендодателем услуг по аренде он выставляет арендатору счет-фактуру и исчисляет НДС (подп. 1 п. 1 ст. 146, п. 1 ст. 167, п. 3 ст. 168, п. 1 ст. 169 НК РФ).

Возврат арендованного объекта основных средств от арендатора также оформляется двусторонним актом приема-передачи (ст. 655 ГК РФ). Форму акта можно согласовать в качестве приложения к договору аренды.

Условия нашего примера:

Организация – арендодатель имеет в собственности нежилое помещение, приобретенное специально для сдачи в аренду. Имущество учитывается на счете 03.01 «Материальные ценности в организации».

С 01.01.2023 – 31.12.2023 заключен договор аренды нежилого помещения с арендатором на сумму 1 440 000,00, в т.ч. НДС 240 000,00 рублей.

Нежилое помещение передано арендатору по акту приема-передачи 01.01.2023.

Арендная плата перечисляется арендатором ежемесячно 5 числа в размере 120 000,00 рублей, в т.ч. НДС 20 000,00 рублей.

Арендодатель ежемесячно выставляет документы (УПД) на услуги по аренде последним днем месяца.

После завершения договора аренды арендатор возвращает арендованное имущество арендодателю по акту приема-передачи 31.12.2023.

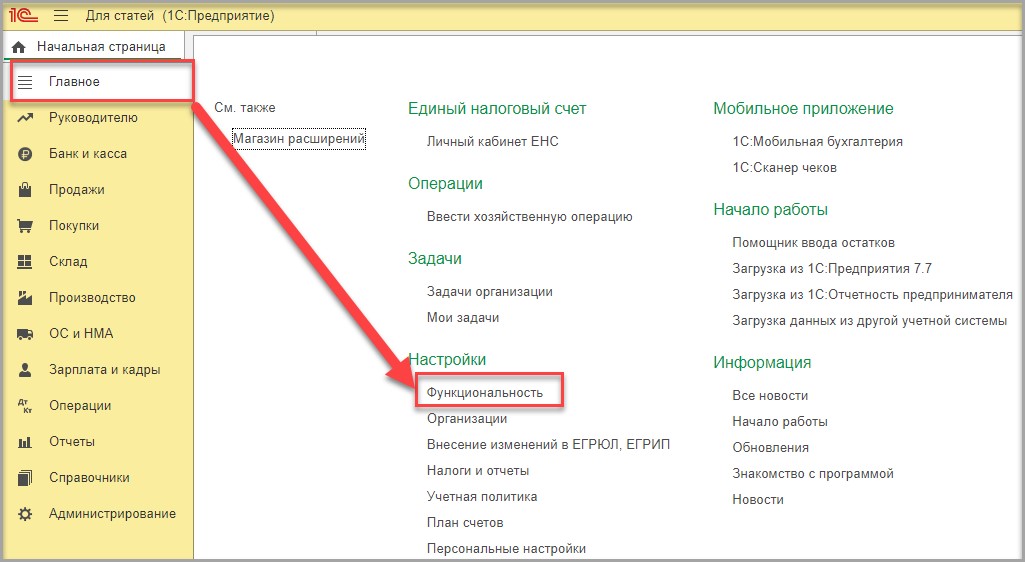

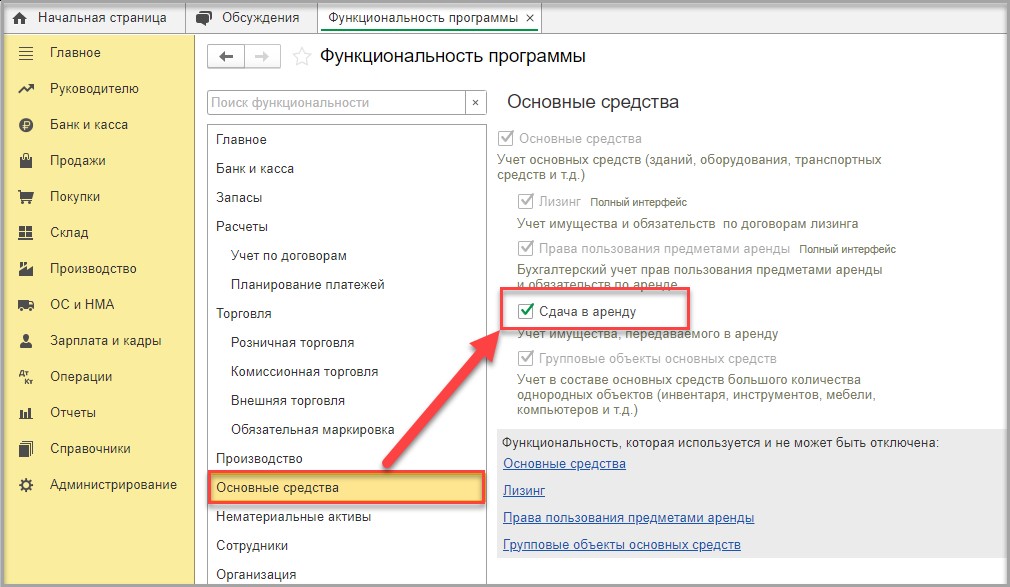

Шаг 1 - Настройки программы

Для проведения операций по сдаче в аренду в программе нужно сделать необходимые настройки.

Заходим в раздел «Главное» - подраздел «Настройки» - «Функциональность».

На вкладке «Основные средства» должен быть установлен флажок в поле «Сдача в аренду».

Шаг 2 - Передача в аренду

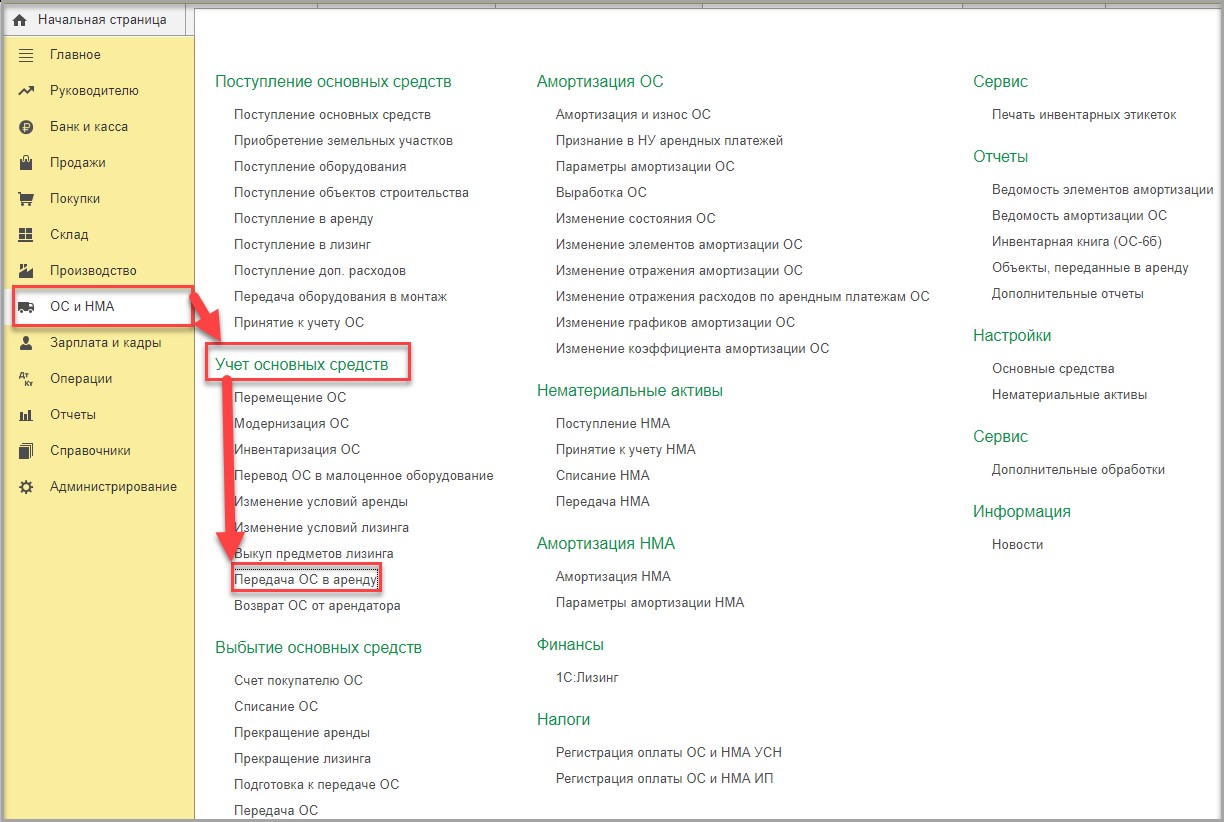

Передача нежилого помещения в аренду оформляется документом «Передача ОС в аренду», который находится в разделе «ОС и НМА» - «Учет основных средств» - «Передача ОС в аренду»:

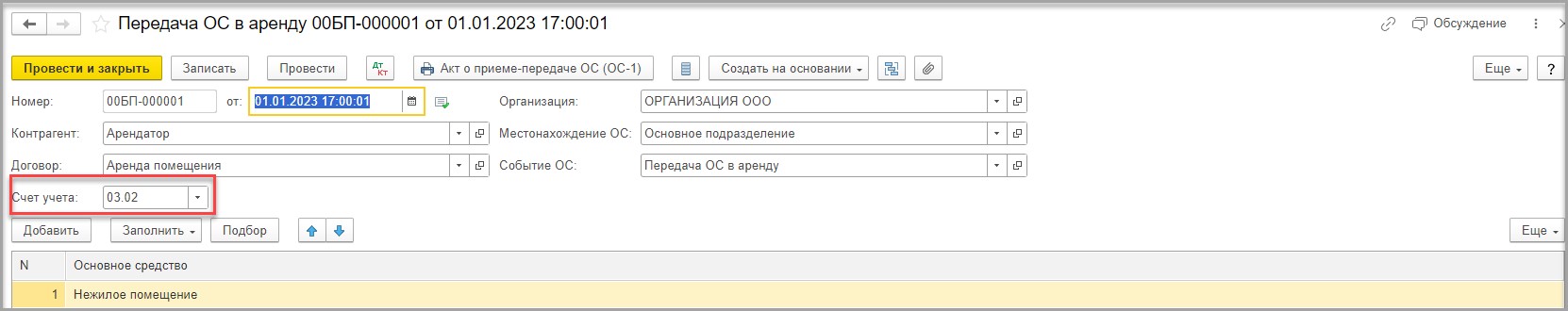

Дата документа – это дата акта приема - передачи в аренду помещения.

Счет учета 03.02 заполняется в документе автоматически.

В табличной части указываем основное средство, предназначенное для сдачи в аренду.

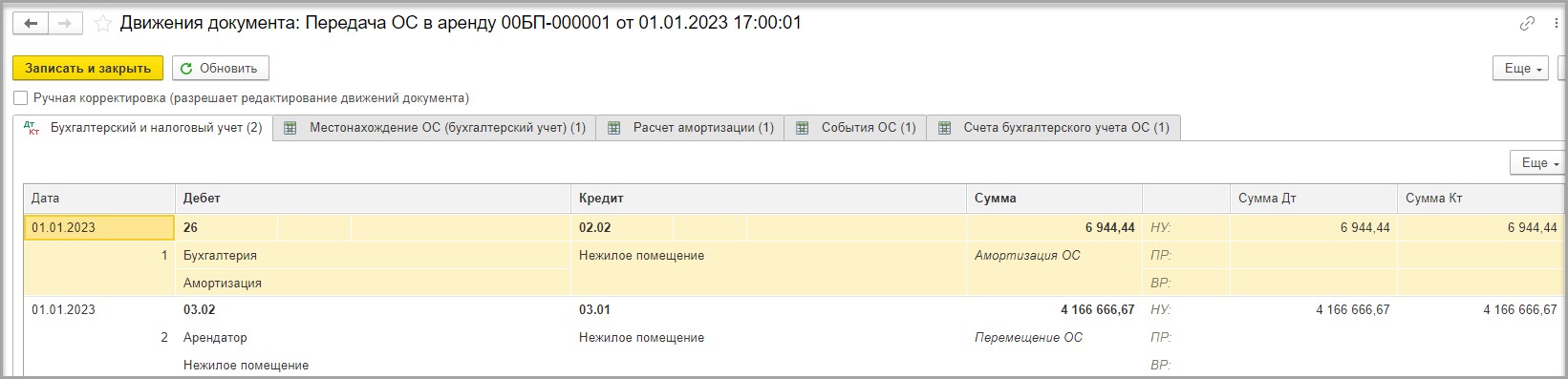

В движениях документа видим следующие проводки:

ДТ 26 – КТ 02.02 – начислена амортизация за месяц передачи в аренду;

ДТ 03.02 – КТ 03.01 – ОС перемещено в состав ОС, сданных в аренду.

Шаг 3 - Поступление арендной платы

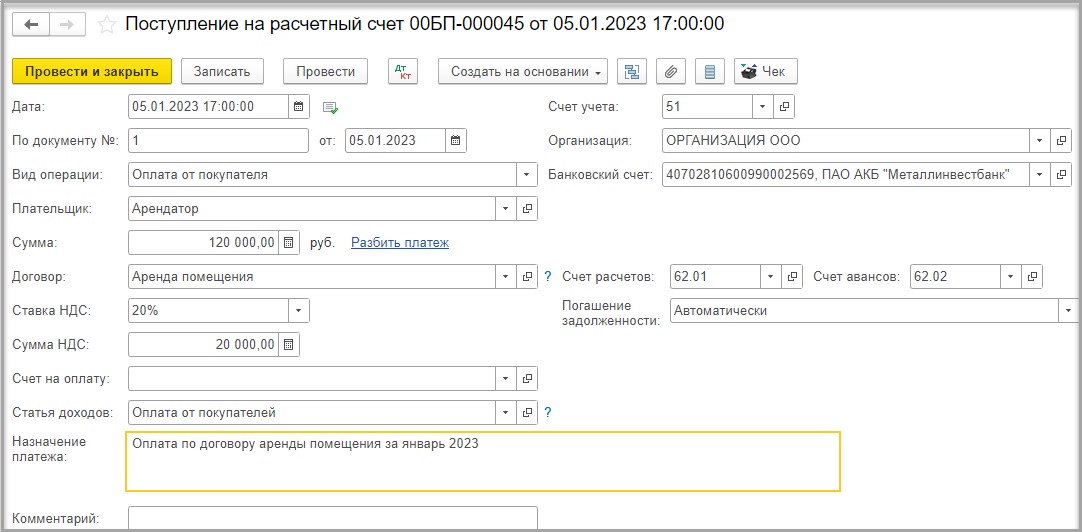

Ежемесячно 5 числа арендатор уплачивает арендный платеж арендодателю.

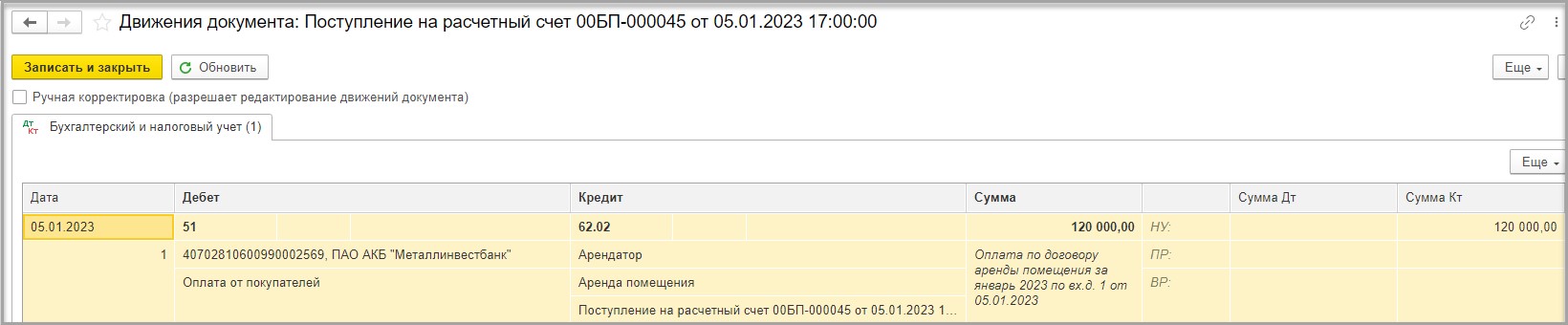

В движениях документа мы видим следующую проводку:

ДТ 51 – КТ 62.02 – поступил авансовый платеж по арендной плате от арендатора.

Аналогично отражается ежемесячная оплата от арендатора с февраля по декабрь.

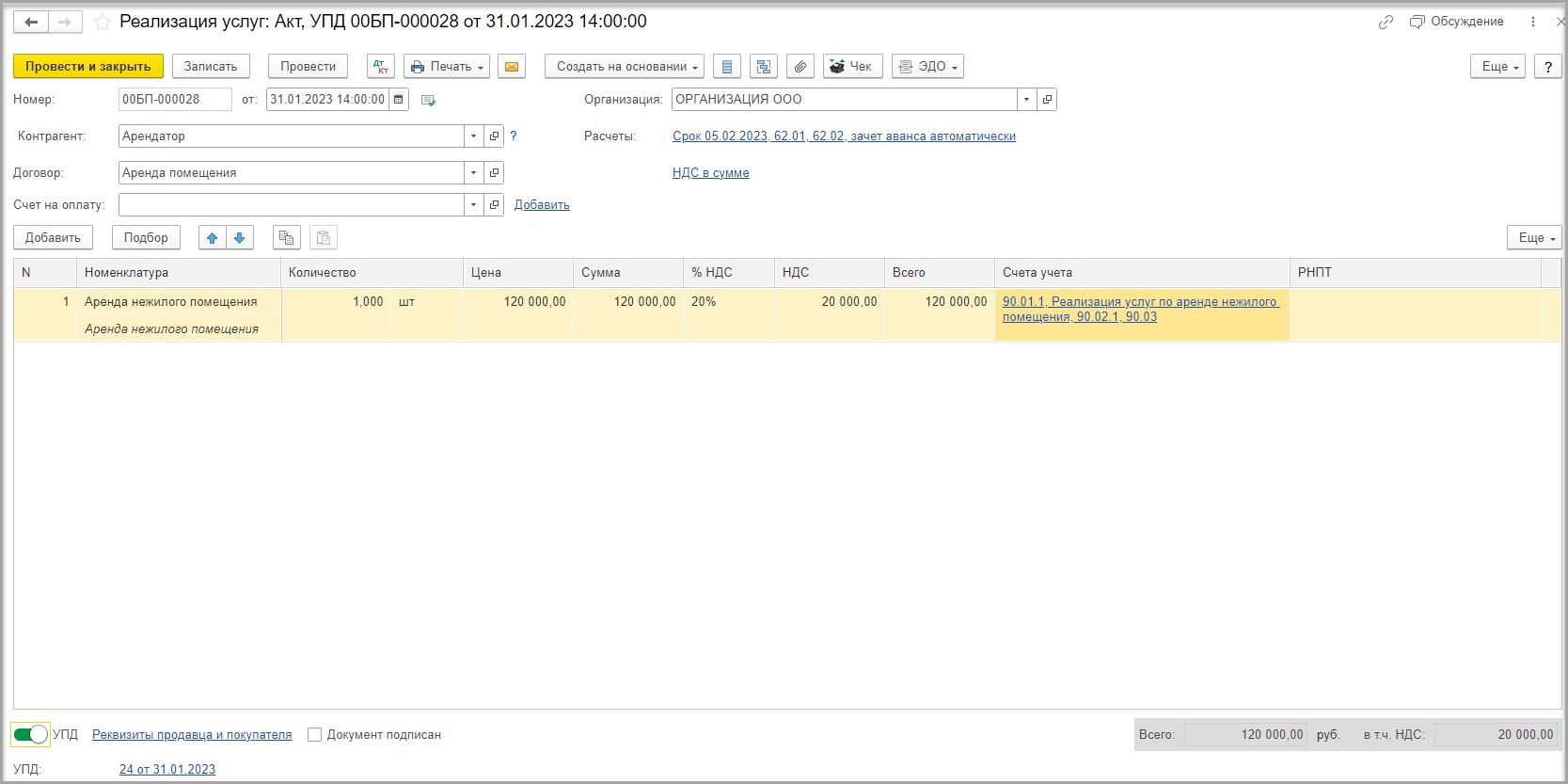

Шаг 4 - Реализация услуг по аренде

Ежемесячно на последний день месяца арендодатель выставляет УПД на услуги аренды:

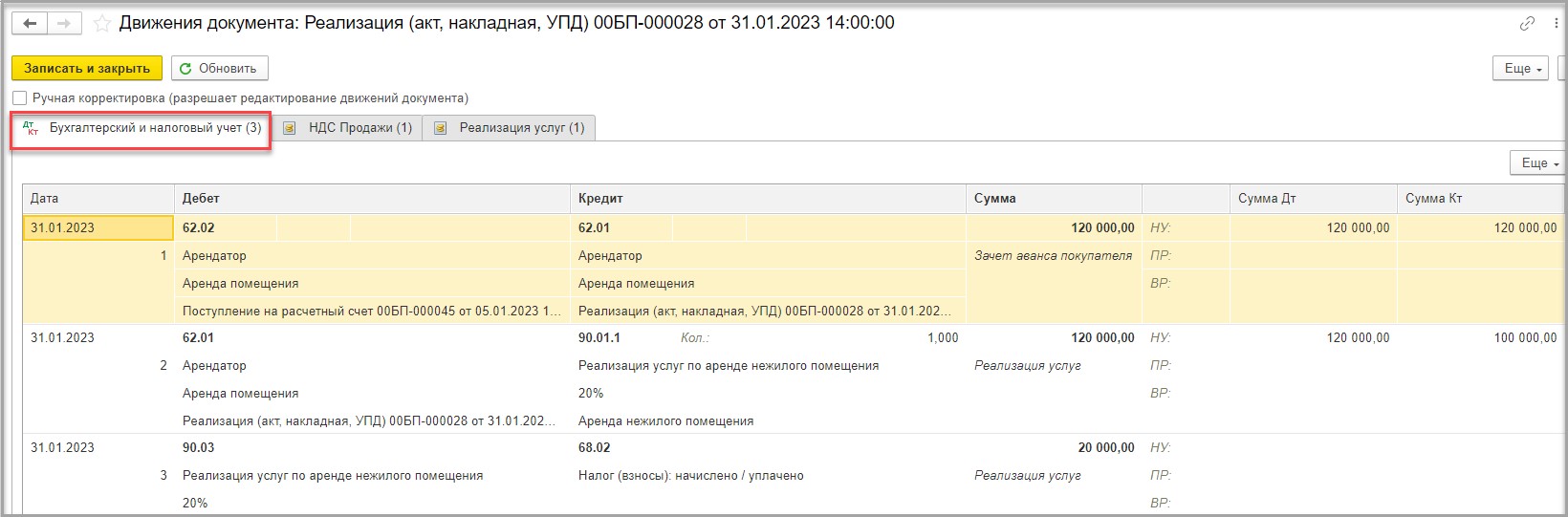

В движениях документа мы видим следующие проводки:

ДТ 62.02 – КТ 62.01 – зачтен аванс арендатора;

ДТ 62.01 – КТ 90.01 – отражена выручка по реализации услуг аренды;

ДТ 90.03 – КТ 68.02 – начислен НДС по реализации услуг аренды.

Аналогично отражается реализация услуг аренды помещения с февраля по декабрь.

Шаг 5 - Начисление амортизации ОС

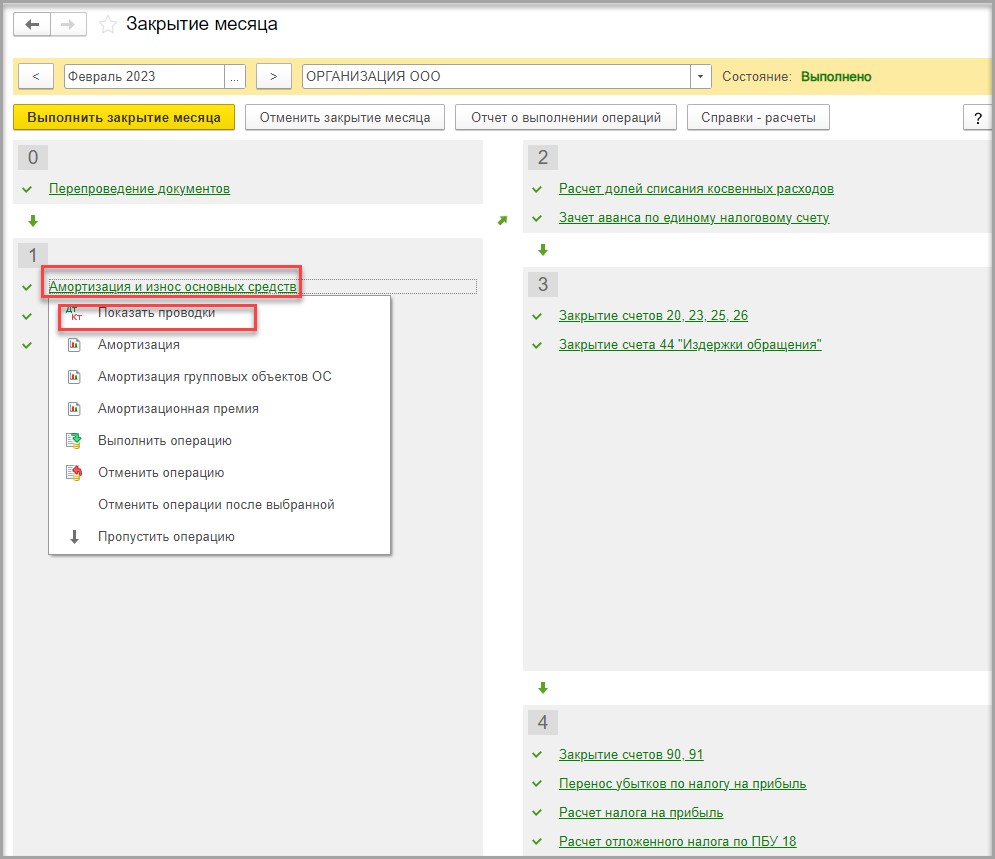

Ежемесячно с февраля по ноябрь амортизация будет начисляться при проведении регламентной операции «Закрытие месяца».

В месяце передачи в аренду ОС и возврате из аренды амортизация начисляется в документах «Передача ОС в аренду» и «Возврат ОС от арендатора».

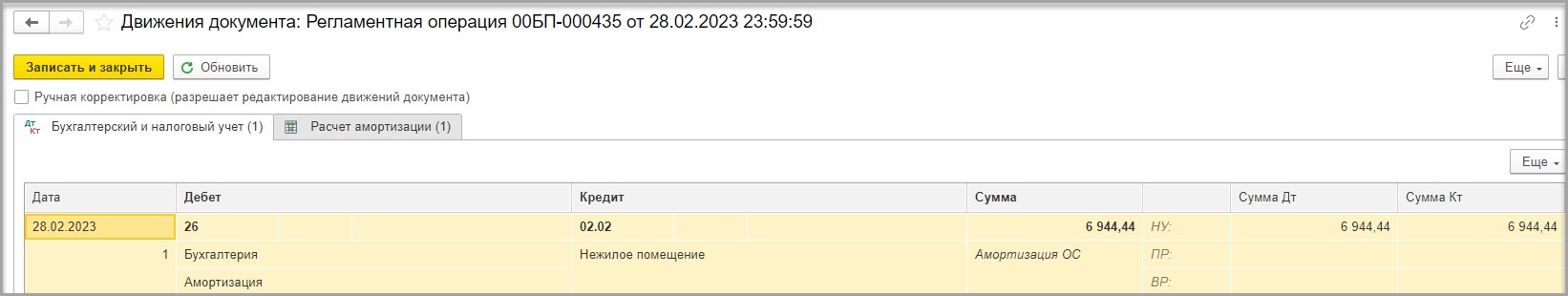

Проводки по начислению амортизации можно посмотреть, нажав на зеленую гиперссылку «Амортизация и износ ОС» - «Показать проводки»:

В движениях документа видим следующие проводки:

ДТ 26 – КТ 02.02 – начислена амортизация по сданному в аренду помещению.

Шаг 6 - Возврат ОС от арендатора

Согласно условиям договора, 31.12.2023 арендатор возвращает арендованное помещение арендодателю.

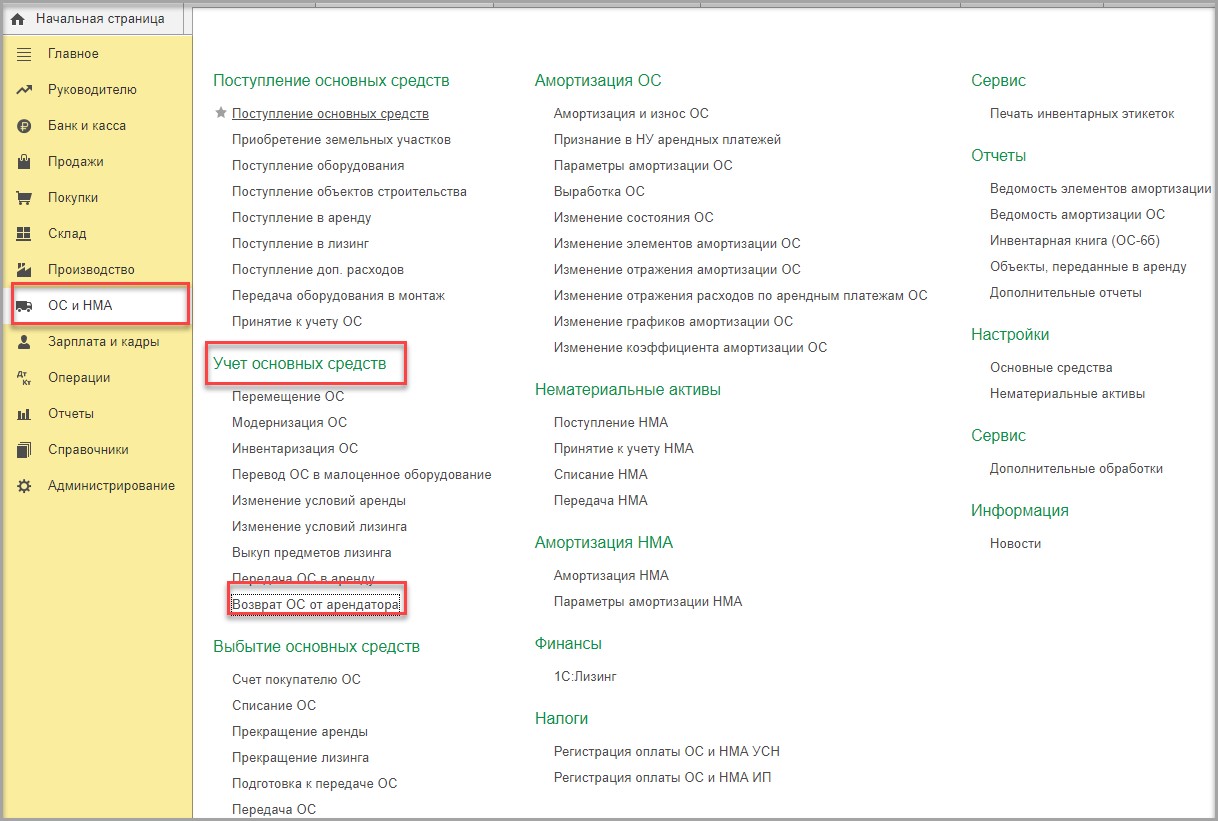

Возврат арендованного помещения оформляется документом «Возврат ОС от арендатора», который находится в разделе «ОС и НМА» - «Учет основных средств» - «Возврат ОС от арендатора»:

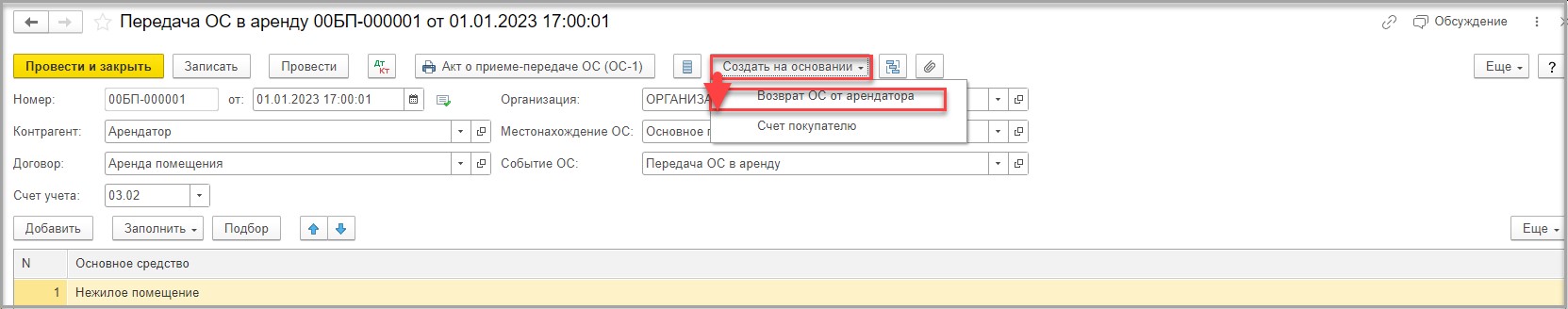

Также этот документ можно сформировать на основании документа «Передача ОС в аренду». В этом случае табличная часть заполнится автоматически по документу – основанию:

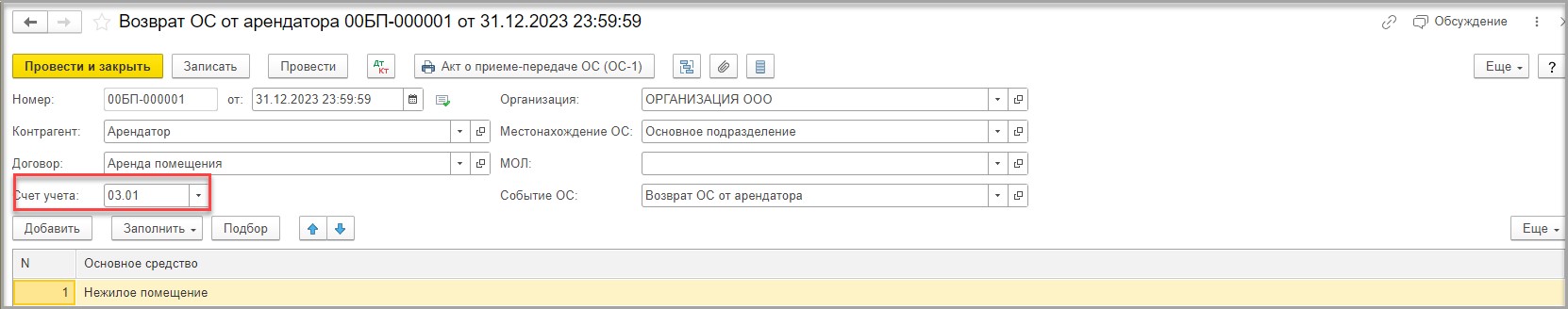

В документе «Возврат ОС от арендатора» указываем дату возврата арендуемого ОС.

Счет учета 03.01 устанавливается автоматически.

В табличной части заполняем возвращаемое основное средство.

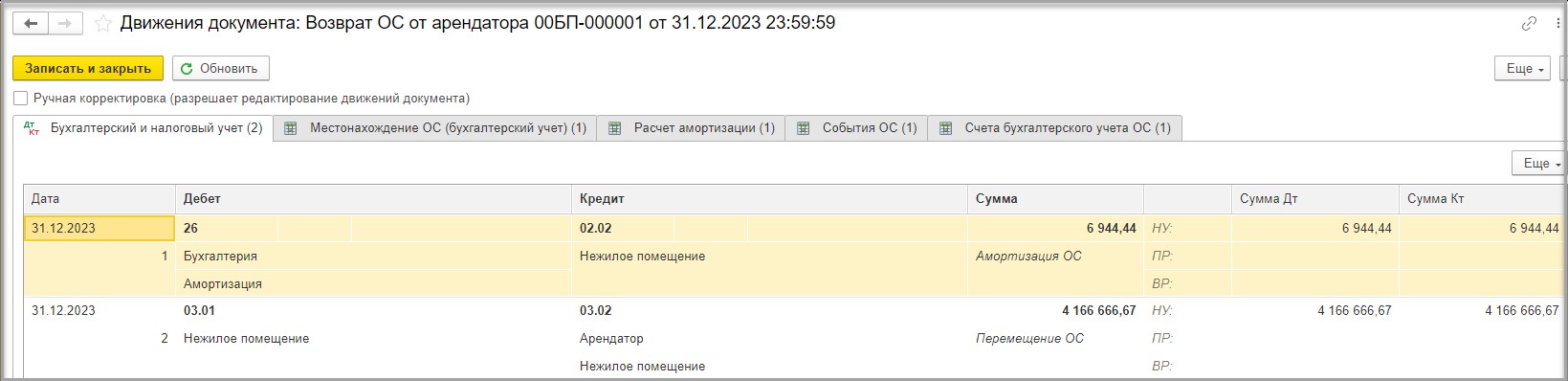

В движениях документа мы видим следующие проводки:

ДТ 26 – КТ 02.02 – начислена амортизация за декабрь месяц;

ДТ 03.01 – КТ 03.02 – ОС перемещено в состав ОС в организации.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Благодарю за ответ