Уплата взносов в СРО в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 06.05.2022 07:17

- Автор: Administrator

- Просмотров: 40306

«Театр начинается с вешалки», а проектные, строительные, изыскательские и другие подобные организации начинаются со вступления в саморегулируемые организации (СРО). Особенно бухгалтера ставит в тупик тот факт, что оплата в эти фонды происходит регулярно, а вот закрывающих бухгалтерских документов от них не дождешься. Почему так происходит и как это отразить в 1С: Бухгалтерии предприятия ред. 3.0 для предприятий на ОСН и УСН, чтобы исключить вопросы со стороны проверяющих органов, поговорим в данной публикации.

Пробежимся быстро по теоретической части.

Согласно ч. 1, 3 ст. 3 Федерального закона от 01.12.2007 № 315-ФЗ «О саморегулируемых организациях» (далее - Закон № 315-ФЗ) саморегулируемая организация (СРО) – это такая некоммерческая организация, которая:

- объединяет субъектов предпринимательской (профессиональной) деятельности по отраслевому признаку или по определенной профессии;

- предназначена для регулирования предпринимательской и профессиональной деятельности в части обеспечения выполнения законодательных требований, единых стандартов и правил;

-обеспечивает дополнительную имущественную ответственность каждого члена перед потребителями произведенных товаров (работ, услуг) и иными лицами.

Членство в СРО может быть, как обязательным в силу закона, так и добровольным (ч. 1, 2 ст. 5 Закона № 315-ФЗ).

Привычных нам закрывающих бухгалтерских документов СРО действительно не выдают в силу специфики своей деятельности. Они не продают товары, не оказывают услуги, не выполняют работы. Организации вступают в СРО для того чтобы иметь право выполнения тех или иных строительных, проектных, изыскательских работ.

Поэтому закрывающими документами, которые будут подтверждать расходы при вступлении в СРО и оплате членских взносов, будут являться:

• оригинал свидетельства о допуске СРО,

• выписка из реестра членов СРО;

• копии протоколов общего собрания членов НП СРО об утверждении размера вступительного и членского взносов;

• счета, выставленные СРО на оплату вышеуказанных взносов;

• документы, подтверждающие оплату взносов (выписки банка, платежные поручения с отметкой банка об оплате);

Взносы членов СРО подразделяются на вступительные, членские и целевые (п. 1 ст. 12 Закона N 315-ФЗ). Членские взносы носят регулярный характер. Соответственно, вступительный и целевые взносы являются единовременными.

Регулярность уплаты членских взносов устанавливает соответствующая СРО - ежемесячно, ежеквартально, каждые полгода, каждый год.

Вступительные, целевые, компенсационные взносы для организаций на ОСН в 1С: Бухгалтерии предприятия ред. 3.0

Обычно такие взносы существенны по своей сумме и поэтому платятся единожды.

Расходы по уплате вступительного взноса и взноса в компенсационный фонд являются обязательными условиями для получения права на выполнение определенных работ. Поэтому они подлежат учету в составе расходов по обычным видам деятельности и, следовательно, отражаются организацией - членом СРО на счетах учета затрат.

Согласно пункту 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления.

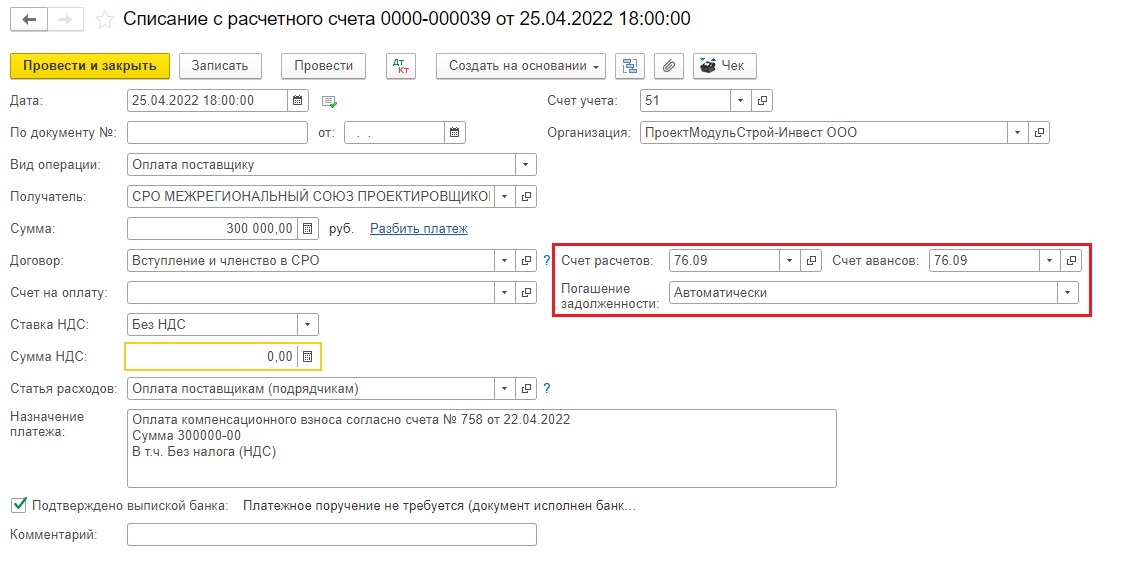

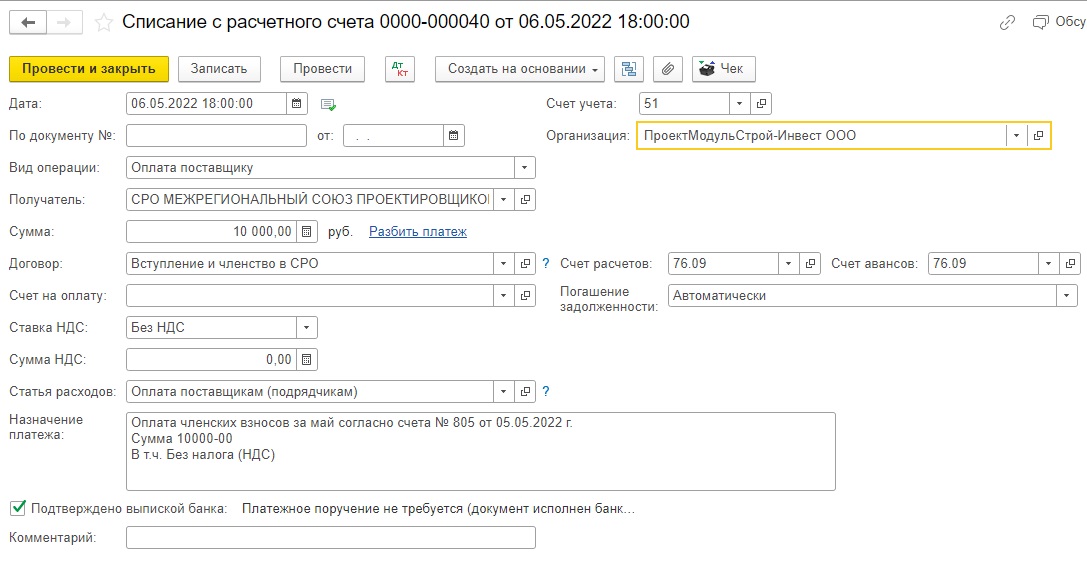

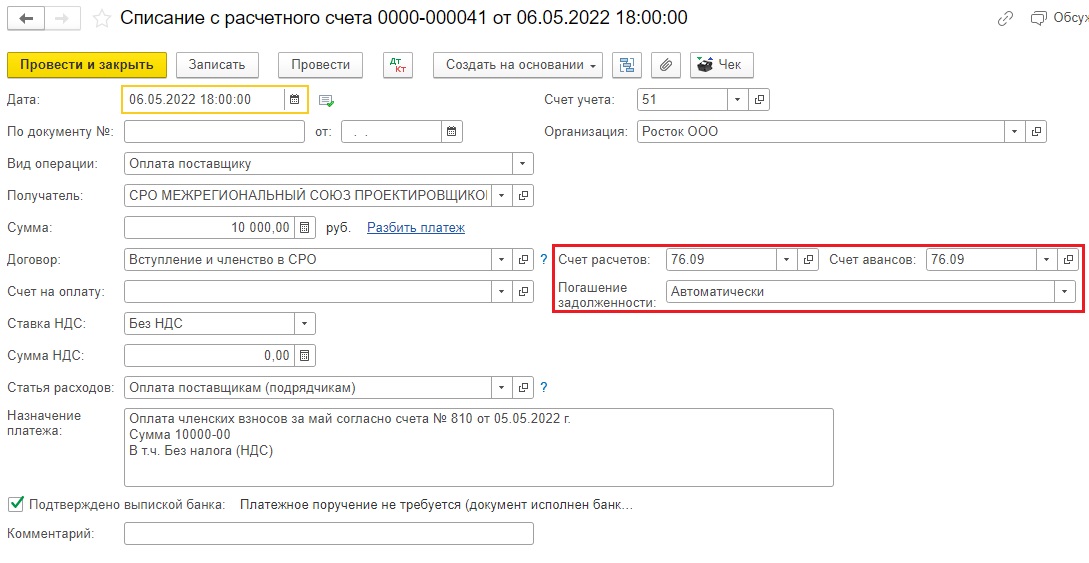

В программе 1С: Бухгалтерия предприятия ред. 3.0 нам необходимо провести списание с расчетного счета организации.

Вид операции выбираем «Оплата поставщику», указываем нужного нам контрагента. Платежи в саморегулируемые организации методологи и разработчики 1С рекомендуют проводить через счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами». Вероятно, это связано с тем, что данные организации не совсем уж прямые наши поставщики, да и актов от них нет, поэтому целесообразнее отнести такие операции на прочие расчеты.

Погашение задолженности «Автоматически» меньше всего способствует появлению проблем с закрытием документов, поэтому всегда советуем выбирать именно этот способ.

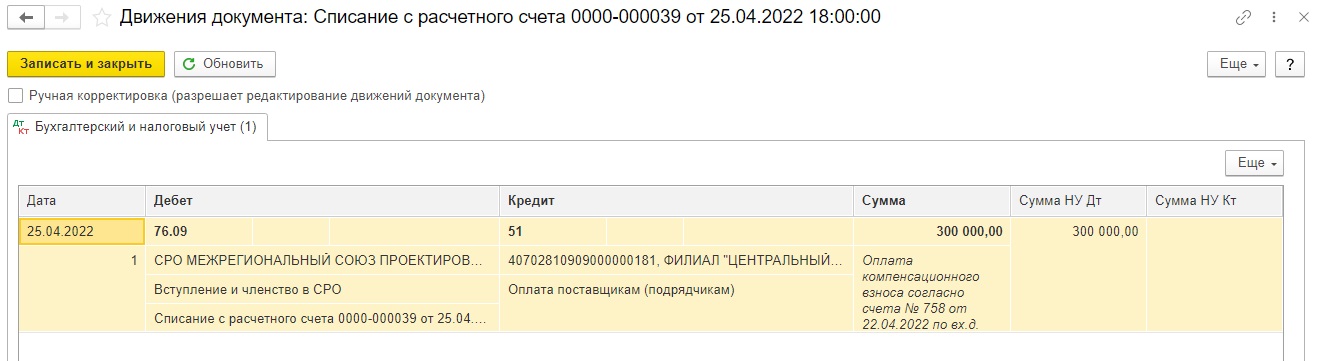

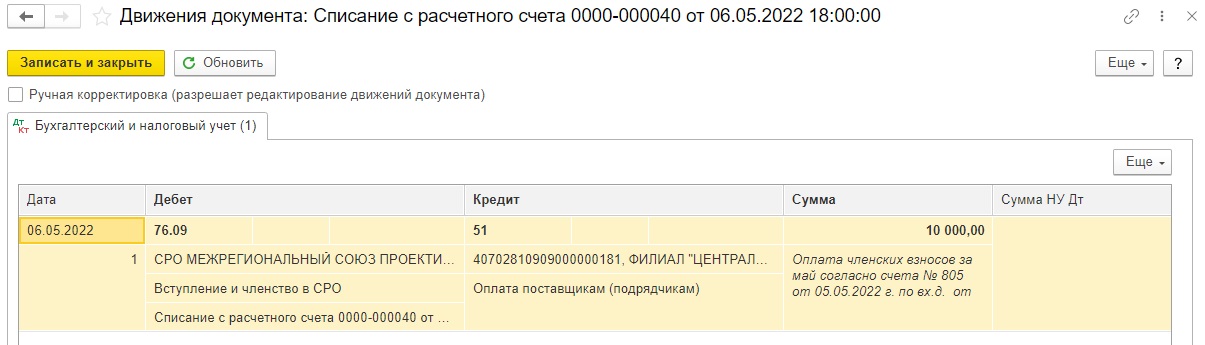

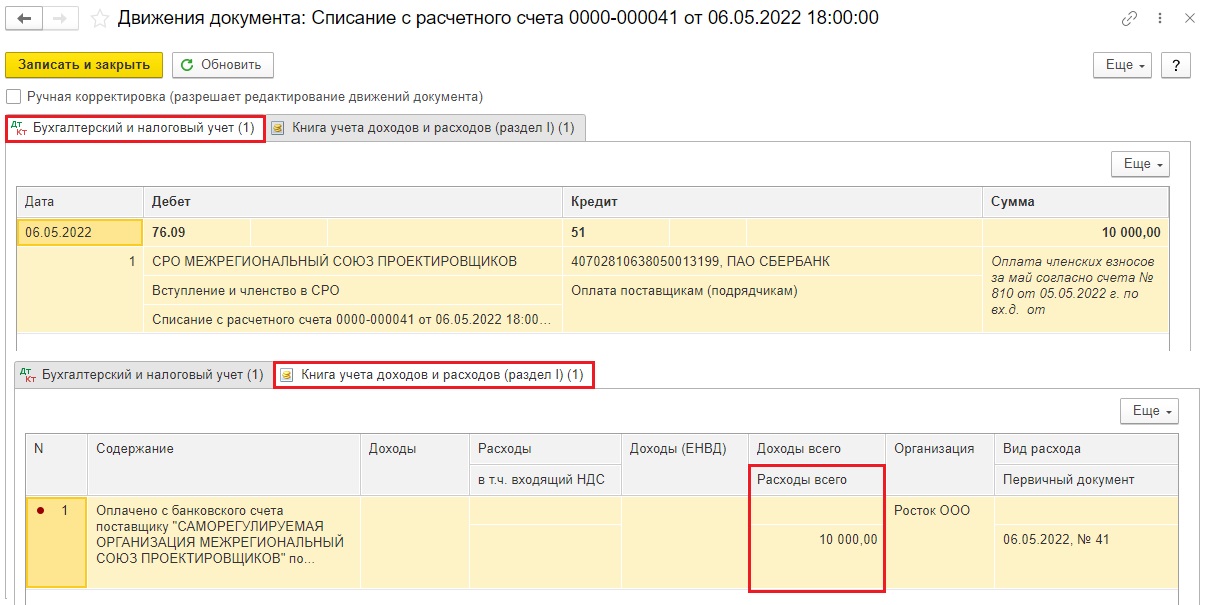

В результате формируется проводка Дт 76.09 Кт 51.

Теперь нам необходимо закрыть эту сумму.

Напоминаем, что бухгалтерские документы СРО не выдает, поэтому в качестве обоснования создания бухгалтерской операции подложите копию официальных документов от СРО, перечисленных нами выше.

Вероятнее всего вы будете использовать Свидетельство о допуске к определенному виду или видам работ. А так как оно является бессрочным, методологи 1С считают, что датой признания расходов на уплату взносов является дата выдачи такого свидетельства.

Проектные/строительные/изыскательские организации в целях детализации расходов собирают затраты на 20 счете с разбивкой по номенклатурным группам, которые обозначают конкретные сделки (проекты) с контрагентами.

Будем честными: вряд ли организация будет вступать в СРО просто так. Во-первых, это удовольствие не из дешевых. Во-вторых, для членства в СРО у вас должен быть набран штат специалистов, соответствующих условиям СРО (по образованию, опыту и стажу работы, по повышению квалификации и т.д.). А это тоже затраты и не маленькие. Поэтому обычно вступление в СРО планируют те организации, которые предварительно договорились с заказчиком на выполнение тех или иных работ, требующих допуска СРО. Более того в стоимость договора с заказчиком и закладываются затраты на вступление в СРО.

Соответственно, если на момент получения свидетельства у вас есть планируемый реальный объект работ, то затраты можно отнести на него.

Например, наша организация планирует заключить договор на проектирование детского сада в г. Краснодаре по ул. Северной.

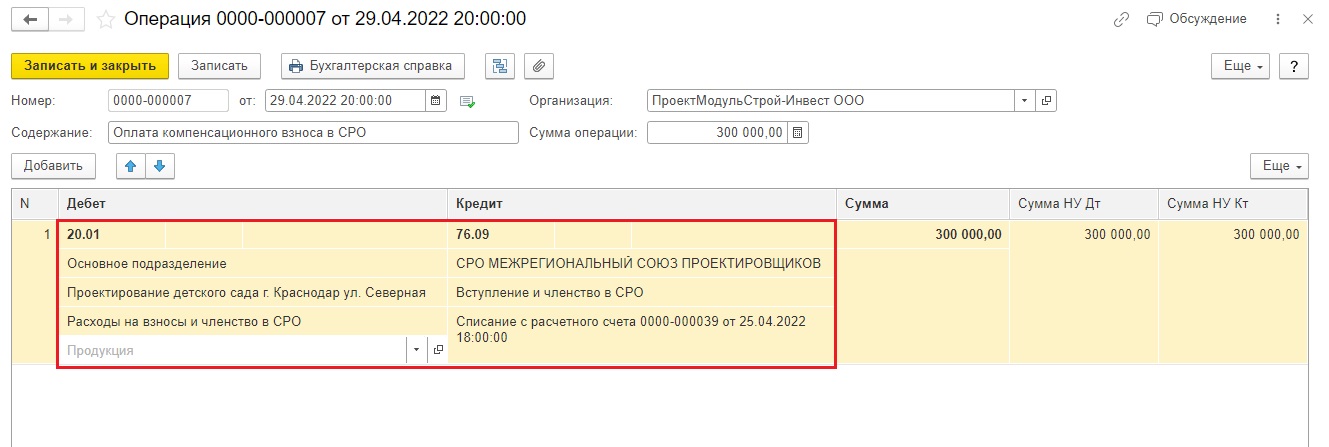

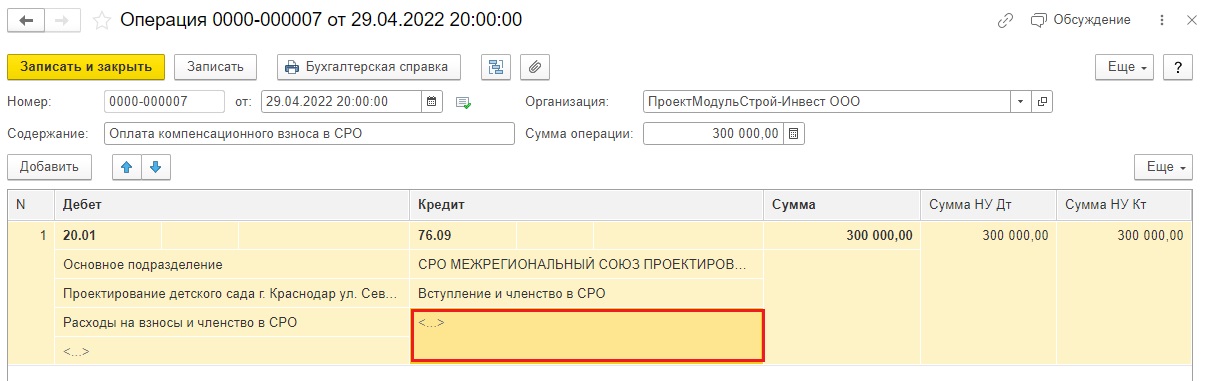

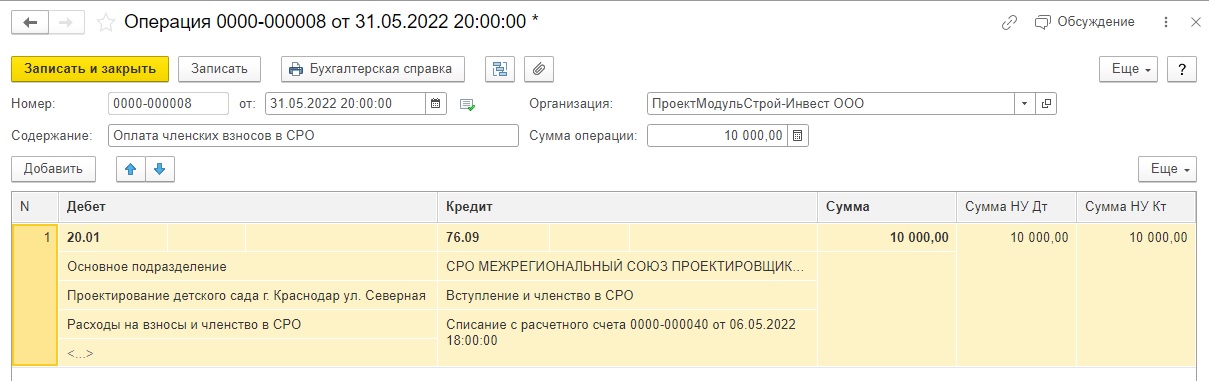

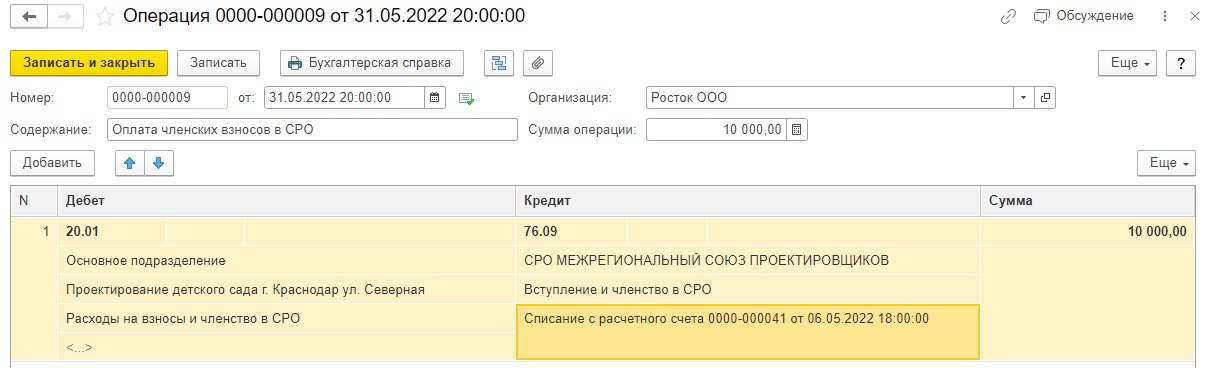

В разделе «Операции» выбираем пункт «Операции, введенные вручную» и создаем новую операцию.

Отнесем затраты в дебет 20 счета, номенклатурную группу назовем «Проектирование детского сада г. Краснодар ул. Северная», статью затрат можете выбрать из предлагаемого программой списка, а можете создать новую.

По кредиту укажем счет 76.09. Очень важно заполнить все субконто: контрагента, договор и документ расчетов. Без указания этих данных 76 счет закроется некорректно.

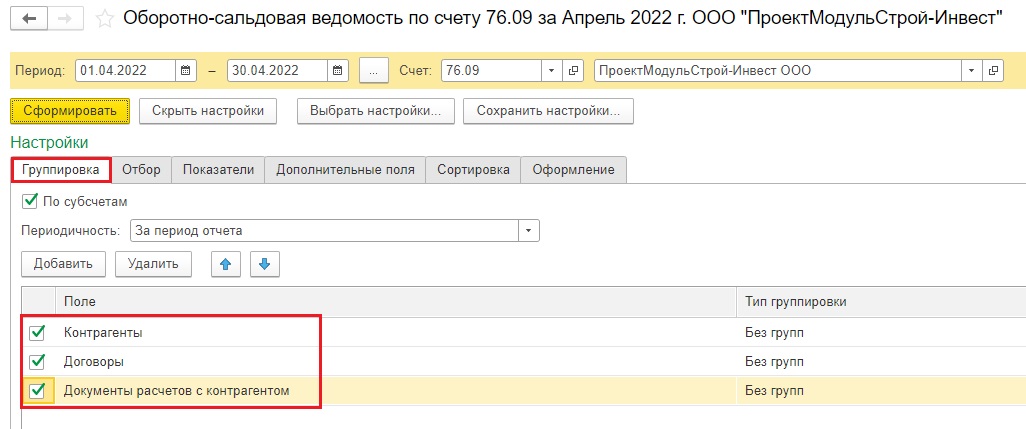

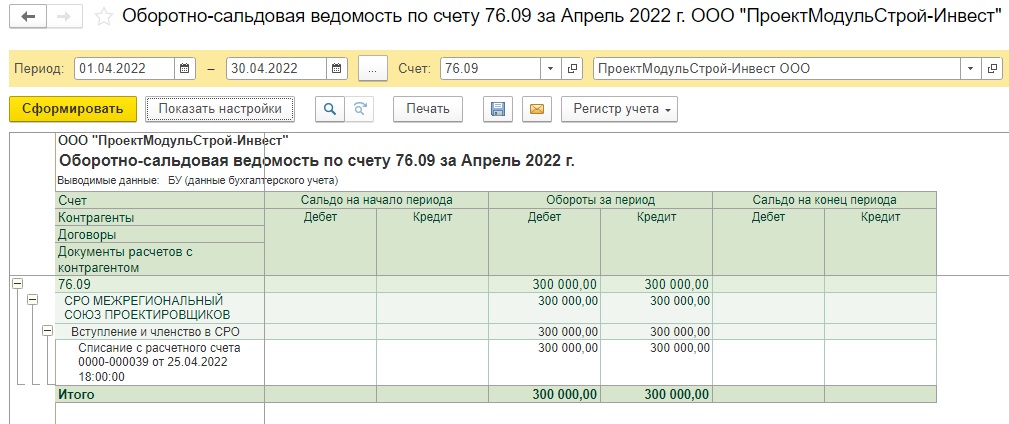

Сформируем оборотно-сальдовую ведомость по счету 76.09 в разделе «Отчеты».

Для получения максимальной детализации данных в настройках ОСВ на вкладке «Группировка» отметим галочкой все три поля: «Контрагенты», «Договоры» и «Документ расчетов с контрагентом».

Видим, что всё закрылось корректно.

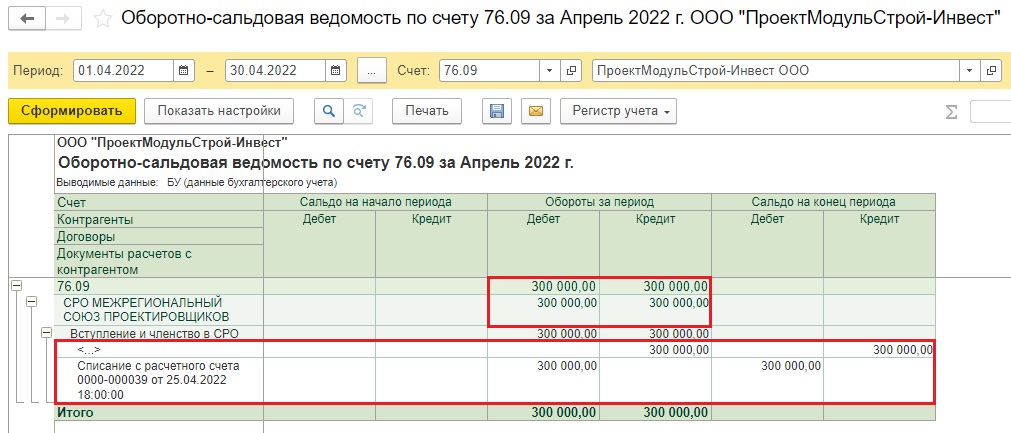

Сразу приведем пример, что будет, если заполнить не все поля операции, введенной вручную.

Например, оставим пустым документ расчетов с контрагентом:

С вышеуказанными настройками сформируем снова ОСВ по 76 счету.

Видим, что в целом расчеты закрылись, но появился документ <…>, который однозначно повлечет за собой проблемы с попаданием данной суммы в отчетность.

Поэтому лучше таких недочетов не допускать.

Еще больше информации по ошибкам, связанным с отсутствием указания того или иного субконто, можно посмотреть в этом видеоуроке.

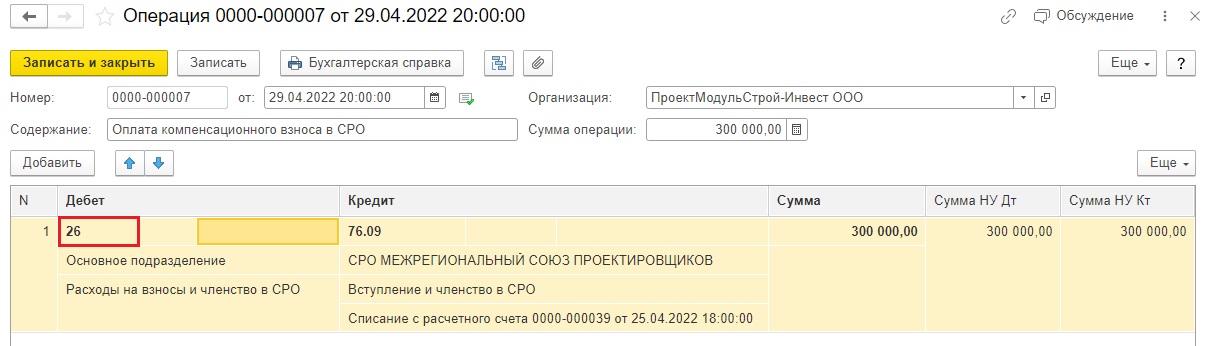

Если на момент получения свидетельства о вступлении в СРО у вас нет планируемого объекта работ, то затраты можно отнести на счет 26.

Членские взносы в СРО для организаций на ОСН в 1С: Бухгалтерии предприятия ред. 3.0

Организация - член СРО учитывает расходы по уплате регулярных членских взносов в составе расходов по обычным видам деятельности (п. 5 ПБУ 10/99 "Расходы организации", утв. Приказом Минфина России от 06.05.1999 № 33н).

Расходы на уплату членских взносов в СРО признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (п. 18 ПБУ 10/99).

Расходы в виде уплаты членских взносов в СРО признаются в расходах по налогу на прибыль при применении метода начисления единовременно в соответствии с пп. 29 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ. При этом необходимо, чтобы их уплата являлась условием для осуществления деятельности организации - члена СРО (Письмо Минфина России от 12.01.2018 N 03-03-06/1/797).

Следует иметь в виду, что в иных случаях, в том числе когда обязательность уплаты платежей некоммерческой организации обусловлена соглашением с такой СРО, расходы на уплату членских взносов нельзя учесть при исчислении налога на прибыль (Письмо Минфина России от 06.02.2015 N 03-03-06/1/4991).

Алгоритм действий бухгалтера по учету членских взносов в программе 1С аналогичен.

Сначала вводим списание с расчетного счета:

Затем закрываем эту сумму операцией, введенной вручную.

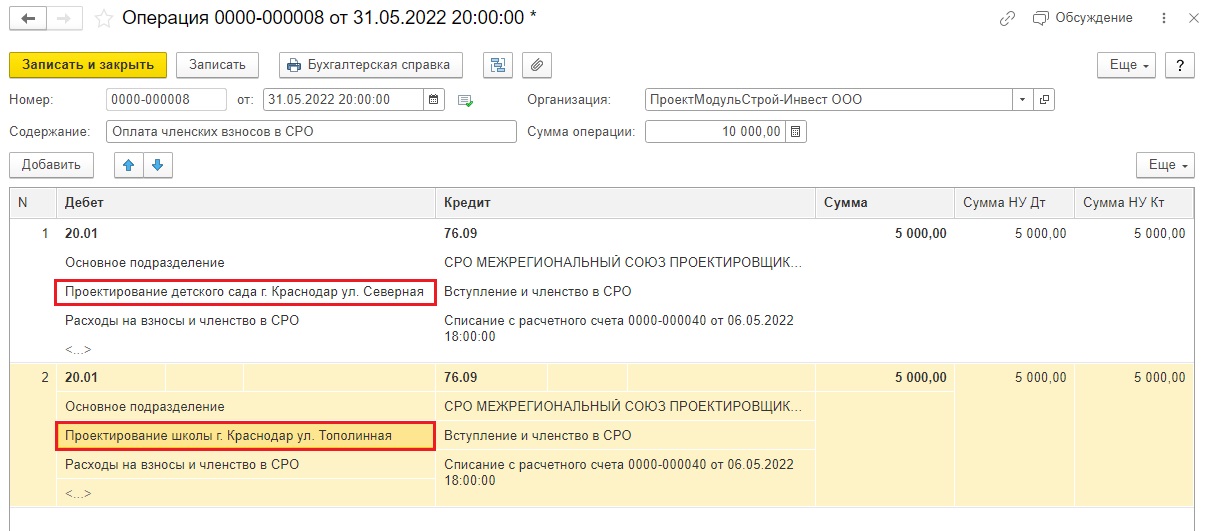

Так как членские взносы платятся на постоянной основе, а количество объектов у вас будет несомненно расти, то можно распределять эти суммы между всеми имеющимися на тот момент времени объектами:

Обратите внимание! Если членские взносы перечисляются раз в год (полугодие), то их необходимо распределить между отчетными периодами либо равными долями, либо пропорционально выручке, либо иным способом, закрепленным учетной политикой организации (п. 2, 19 ПБУ 10/99, п. 7.1 ПБУ 1/2008).

Отражение операций с платежами в СРО для организаций на УСН в 1С: Бухгалтерии предприятия ред. 3.0

Налогоплательщики, применяющие УСН с объектом налогообложения "доходы, уменьшенные на величину расходов", имеют право учитывать в расходах вступительные, членские и целевые взносы, уплачиваемые в соответствии с Федеральным законом от 01.12.2007 N 315-ФЗ "О саморегулируемых организациях" (подп. 32.1 п. 1 ст. 346.16 НК РФ).

В других случаях членские взносы учесть в расходах при УСН нельзя (п. 1 ст. 346.16 НК РФ).

Например, вы не сможете учесть членские взносы в СРО, если:

- заплатили их не за себя, а за своих работников (Письмо Минфина России от 20.02.2015 N 03-11-06/2/8437);

- внесли их в СРО, на которые не распространяется действие Закона о саморегулируемых организациях. Например, это СРО, объединяющие кредитные потребительские кооперативы (Письмо Минфина России от 01.12.2016 N 03-11-06/2/71327).

В 1С: Бухгалтерии предприятия ред. 3.0 нам необходимо выполнить аналогичные операции, что и для организаций на ОСН, только добавив запись в КУДИР.

Приведем пример отражения членских взносов.

Для целей УСН это услуги, а для попадания услуг в КУДИР необходимо выполнение двух условий: оплата и оприходование в 1С.

Сначала проведем документ оплаты членских взносов:

Провалившись в проводки документа видно, что в КУДИР затраты пока не попали, т.к. нет оприходования услуг.

Теперь введем операцию, введенную вручную:

К сожалению, Операция формирует только проводки в бухгалтерском учете, а для попадания данных в КУДИР необходима запись по регистрам налогового учета.

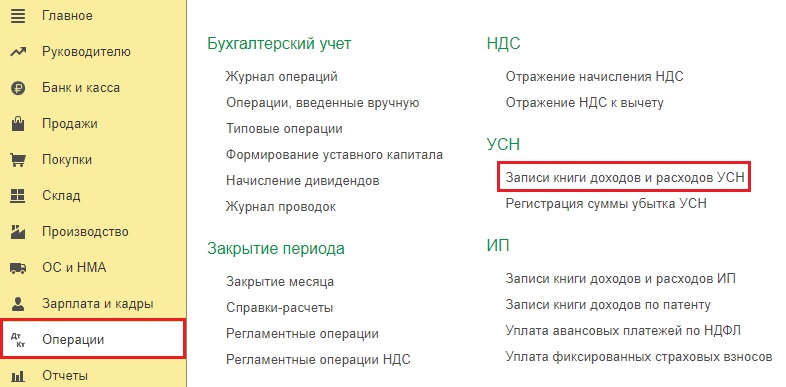

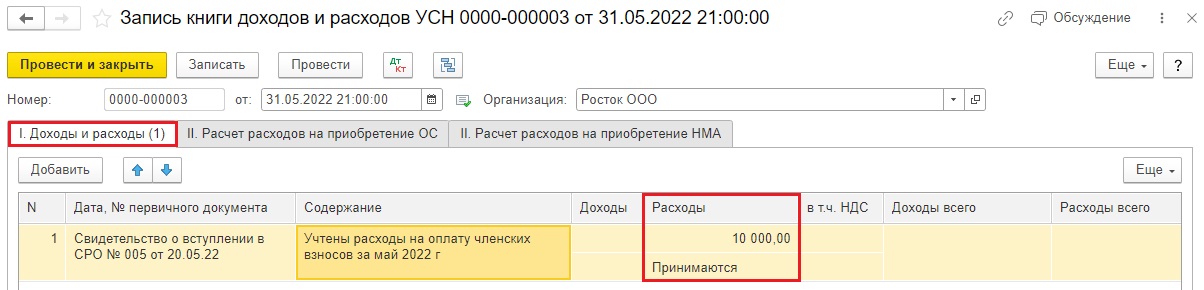

Поэтому зайдем в раздел «Операции», выберем пункт «Записи книги доходов и расходов УСН» и создадим новую запись.

На вкладке «Доходы и расходы (1)» введем необходимые данные.

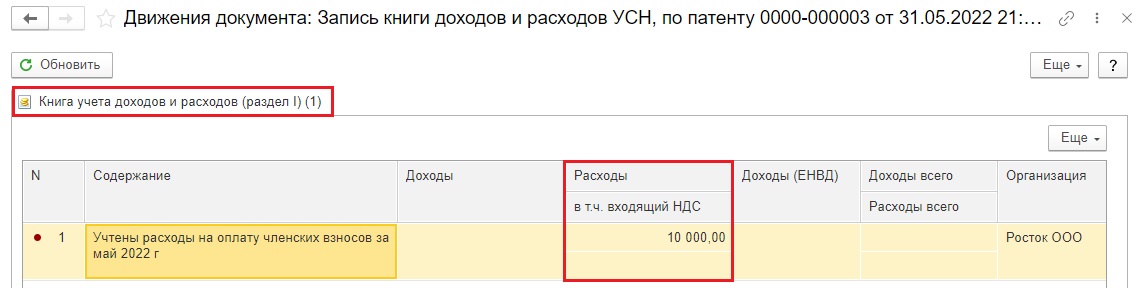

Провалившись в проводки этого документа увидим, что появился нужный нам регистр «КУДИР (раздел I)» с суммой членских взносов.

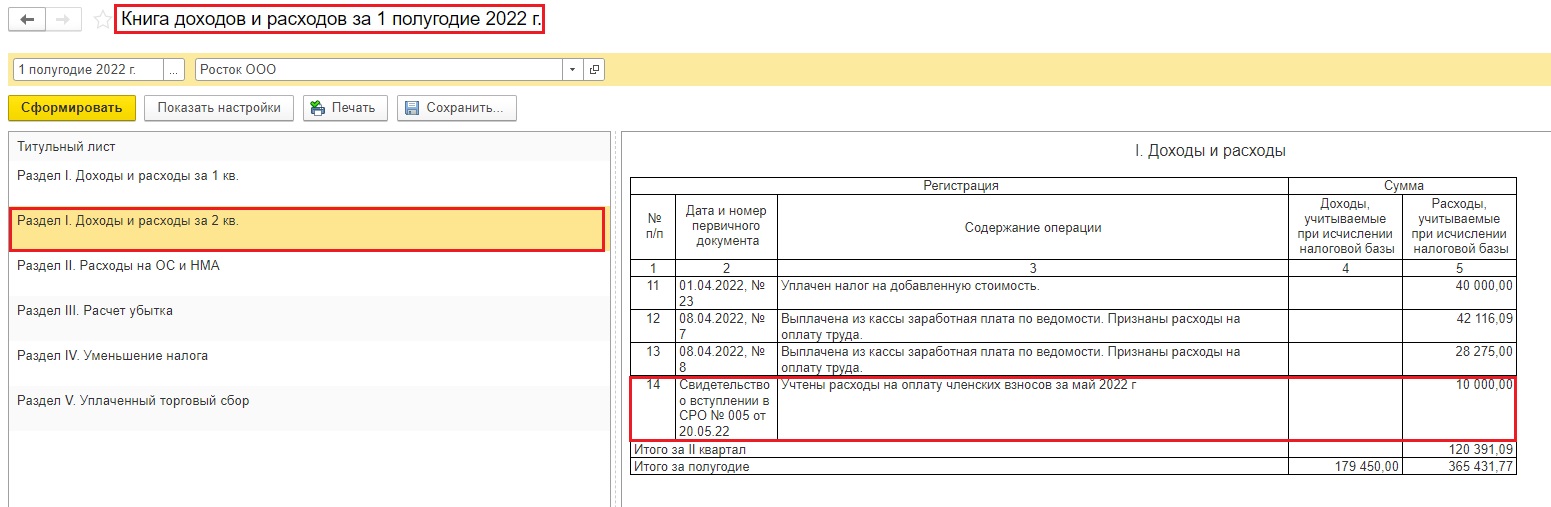

В отчете «Книга учета доходов и расходов» раздела «Отчеты» эта запись также присутствует.

Компенсационные и целевые взносы в СРО при УСН отражаются точно также.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Екатерина, добрый день. Мы упомянули этот момент в статье. Такие членские взносы, когда вы их платите не за организацию, а за своих работников, учесть в расходах при УСН нельзя (Письмо Минфина России от 20.02.2015 N 03-11-06/2/8437).

В таком случае вы делаете обычное поступление услуг, счета расчетов будут 60.01 и 60.02, погашение задолженности "автоматически" . В табличной части в колонке "Расходы в НУ" ставите НЕ ПРИНИМАЕМЫЕ. В списании с расчетного счета при оплате таких членских взносов у вас будет вид операции "Оплата поставщику", счета расчетов тоже 60.01 и 60.02, погашение задолженности "автоматически" .