Как ИП перейти с НПД на УСН в середине года?

- Опубликовано 29.05.2024 13:20

- Просмотров: 14947

Выбрав ИП на НПД, вы выбираете одну из самых удобных, незатейливых форм ведения бизнеса. Страховые взносы только по желанию и никаких отчетов (в случае простого учета). Это ли не мечта предпринимателя? Но иногда бывают случаи, когда ИП нужно перейти с НПД на УСН, ЕСХН, или выгоднее приобрести патент на свою деятельность. Многие предприниматели и бухгалтеры зачастую думают, что это можно сделать только начиная с нового года. Да, добровольно перейти с НПД на другие спецрежимы в середине года нельзя. Но всё же есть несколько способов сделать это. В данной статье мы рассмотрим возможные варианты.

При добровольном отказе от применения НПД ИП не может перейти на УСН в течение года, так как это возможно только для вновь зарегистрированных ИП. Для действующего ИП переход на УСН возможен только с начала нового календарного года, то есть с 1 января (п. п. 1, 2 ст. 346.13 НК РФ, Письма ФНС России от 16.07.2021 N БС-19-11/263@, Минфина России от 11.03.2019 N 03-11-11/15272).

Напомним, что если ИП добровольно отказывается от НПД и хочет перейти на УСН с начала года, то вместе с заявлением на УСН также подает заявление о снятии с учета плательщика НПД через приложение «Мой налог» (или же единый портал Госуслуг, или же уполномоченную кредитную организацию.

Перейти на УСН можно в середине года в тех случаях, когда вы утратили право на применение НПД:

1. Один из самых распространенных случаев - когда предприниматель достигает лимита выручки 2,4 млн рублей по НПД. Свыше этой суммы приложение «Мой налог» уже не даст пробивать чеки, поэтому ИП снимается с учета как НПД и подает заявление на УСН (или ЕСХН).

2. Но, что делать, если до превышения лимита еще далеко, а с НПД перейти очень нужно?!

Здесь посмотрим ограничения по применению НПД. Такими являются: найм сотрудника, продажа подакцизных товаров, агентская деятельность, добыча и продажа полезных ископаемых, продажа товаров несобственного производства и др. То есть, если предприниматель нарушил одно из этих условий, то ему необходимо принудительно сняться с учета НПД.

В большинстве случаев ИП переходит на УСН в связи с новой деятельностью по продаже товаров несобственного производства. Какие действия ему нужно предпринять?

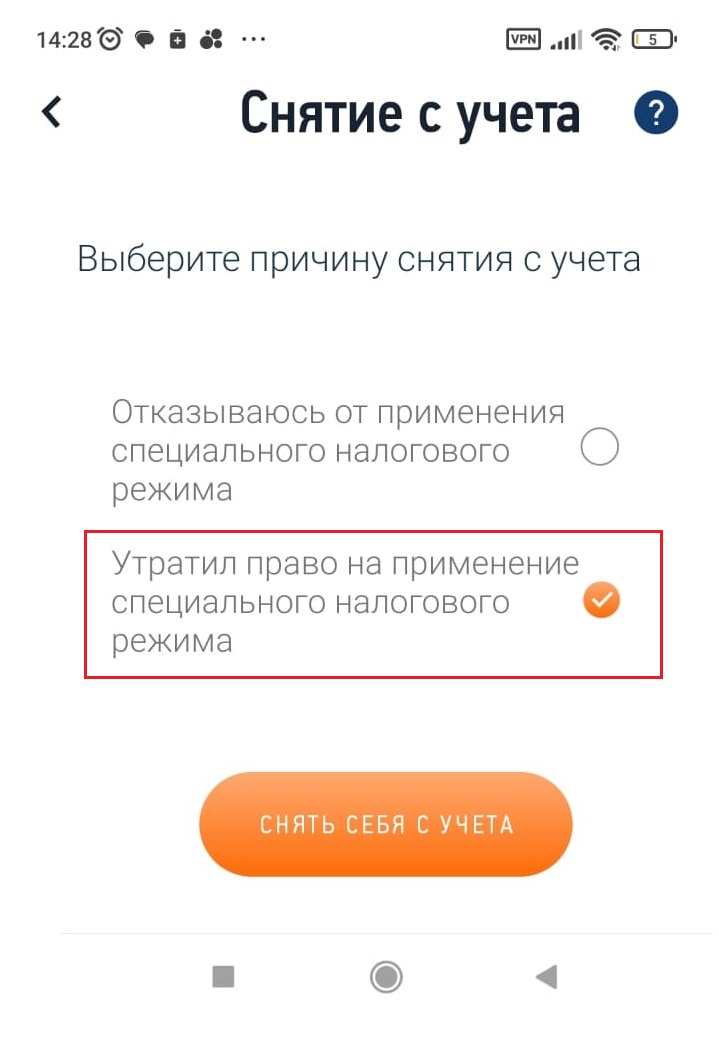

Пробить чек на товар, после этого ИП утрачивает право применения НПД. Далее снимается с учета в приложении «Мой налог». Заходим в приложении в раздел меню «Профиль» - «Сняться с учета НПД». Важный момент: ставим галочку «Утратил право на применение специального налогового режима»:

При наличии у налогового органа информации об утрате налогоплательщиком права на применение специального налогового режима снятие налогоплательщика с учета в налоговом органе осуществляется по инициативе налогового органа.

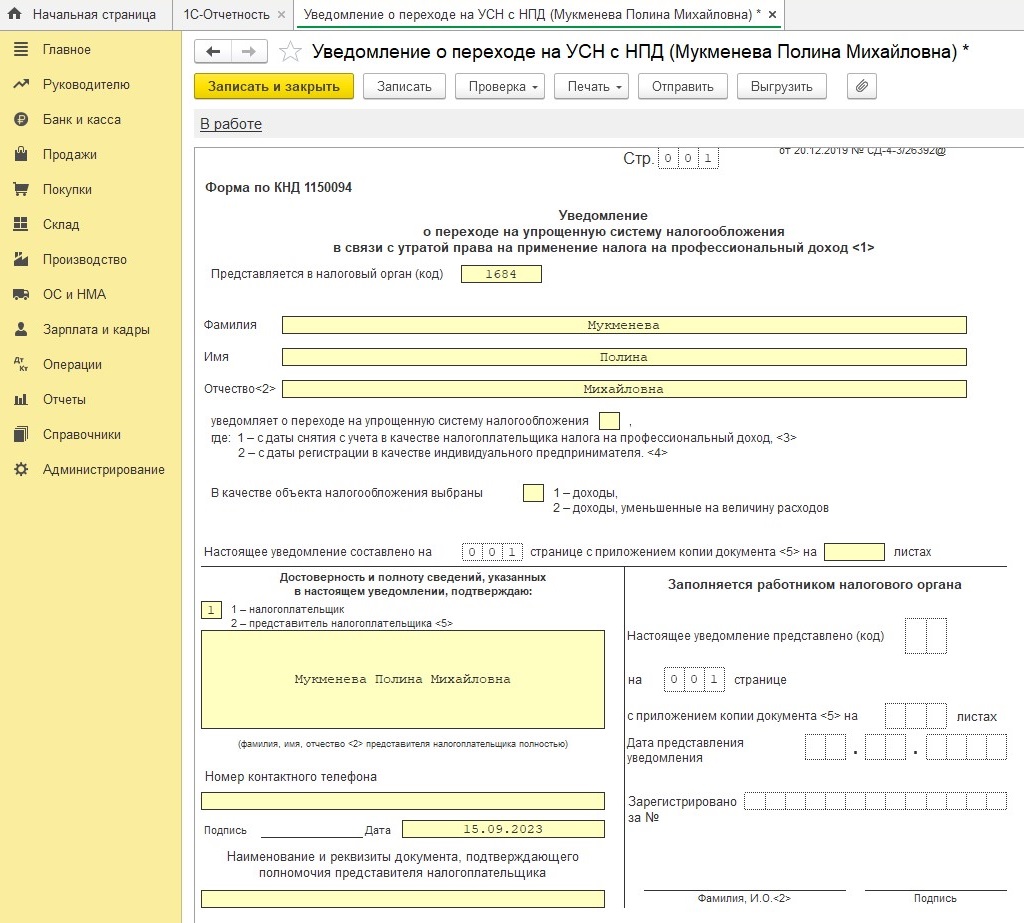

Теперь, чтобы ИП не остаться на общей системе налогообложения (куда он попадает автоматически в системе ФНС), необходимо в течение 20 календарных дней с даты снятия учета в качестве плательщика НПД подать в инспекцию по месту жительства уведомление о переходе на УСН по форме 1150094.

Сделать это можно (Письмо ФНС России от 20.12.2019 N СД-4-3/26392@):

- лично или через представителя;

- по почте заказным письмом;

- по ТКС с применением квалифицированной электронной подписи или через Личный кабинет налогоплательщика ИП.

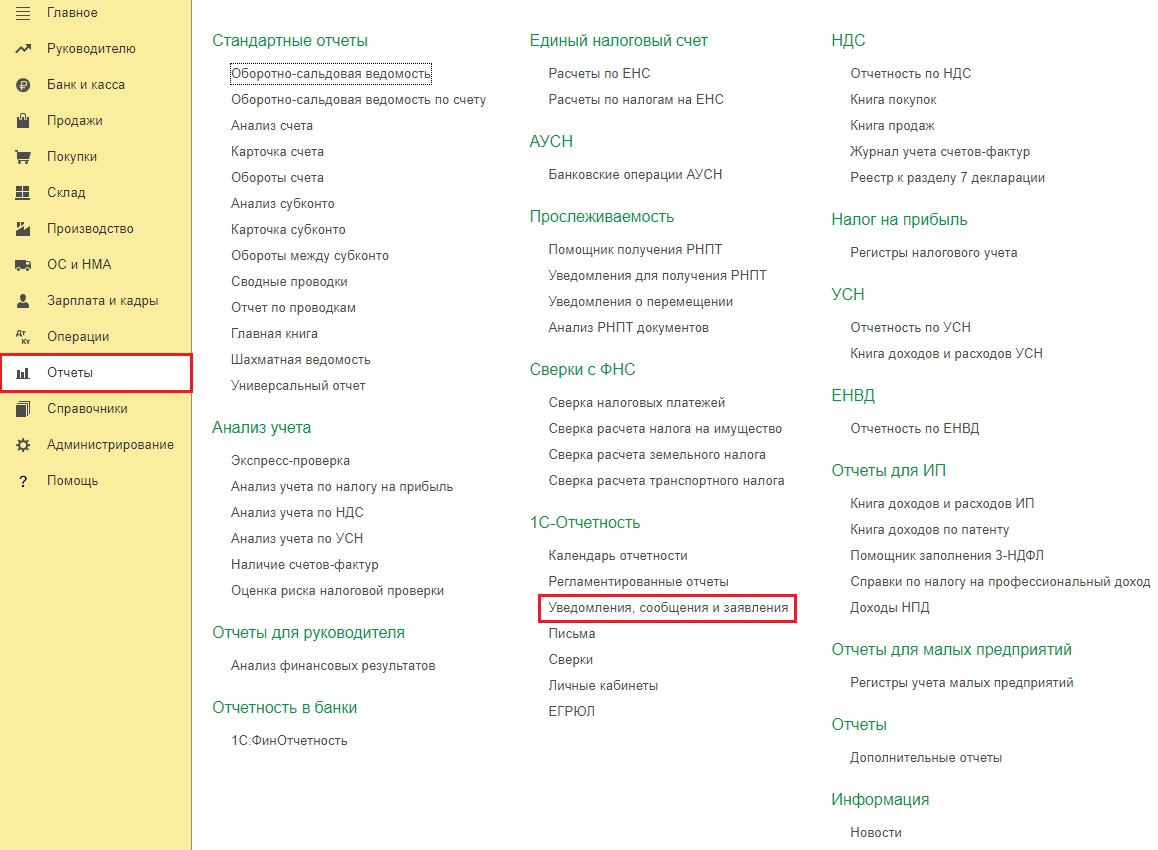

Такое уведомление можно сформировать в 1С: Бухгалтерии предприятия ред. 3.0 в разделе меню «Отчеты» - «1С-Отчетность» - «Уведомления, сообщения, заявления»

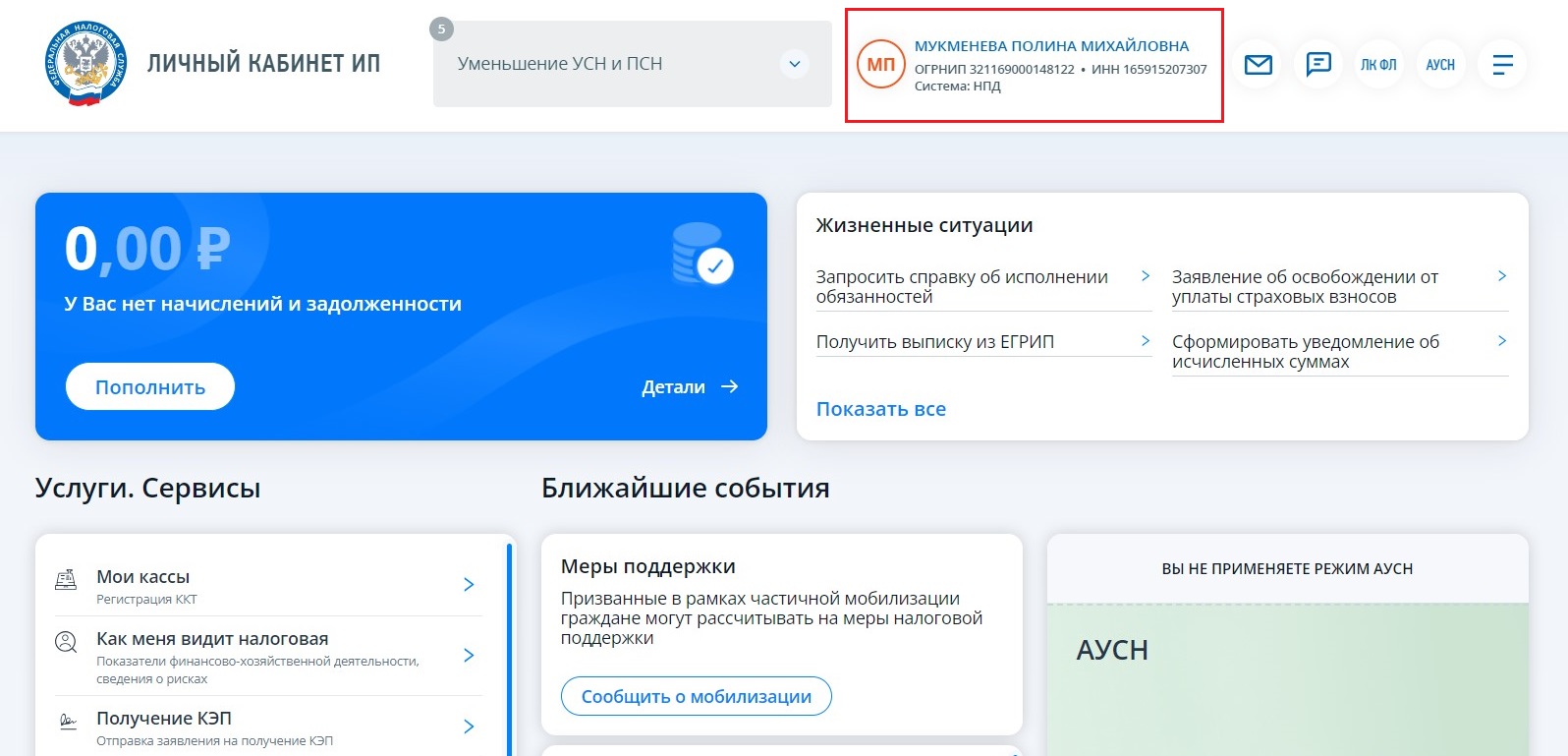

Применение УСН считается с даты снятия с учета в качестве плательщика НПД. Проконтролировать этот процесс можно в личном кабинете ИП (в правом верхнем углу НПД сменится на УСН).

Несомненно, каждая ситуация предпринимателя уникальна, шаблонных рекомендаций здесь быть не может. Есть предприниматели, которым нужно перейти на ЕСХН. Соответственно после утраты права на применение НПД ИП подают уведомление о переходе на ЕСХН.

Также если предприниматель решил заниматься новыми видами деятельности, например, розничная торговля, салон красоты и т.д., то ИП в некоторых случаях выгоднее приобрести патент. Отказать ИП на НПД в выдаче патента не имеют права, в закрытом перечне причин для отказа отсутствует статус НПД.

Что происходит после выдачи патента? Смотрим пп. 7 п.2 ст.4 ч.2 422-ФЗ. «Лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 настоящего Федерального закона». То есть ИП утрачивает право применения НПД, должен сняться с учета в качестве плательщика НПД. И также может в течение 20 календарных дней подать уведомление на УСН. Таким образом, ИП будет применять УСН и патент.

ИП с новыми видами деятельности необходимо перепроверить, есть ли у него на них соответствующие ОКВЭД, и в случае отсутствия добавить необходимые виды экономической деятельности, например, через 1С: Бухгалтерию предприятия.

Автор статьи: Полина Мукменева

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии