Принудительное включение доходов по начислениям в строки раздела 2 отчета 6-НДФЛ в программах 1С

- Опубликовано 22.02.2022 08:56

- Просмотров: 3343

Уже больше полугода что в 1С: Бухгалтерии предприятия ред. 3.0, что в 1С: ЗУП ред. 3.1 у пользователей есть возможность принудительно включать доходы в строки 110-113 раздела 2 отчета 6-НДФЛ. В данной публикации рассмотрим все плюсы и минусы этого функционала, ну а вы сами решите воспользуетесь ли им в своей профессиональной деятельности.

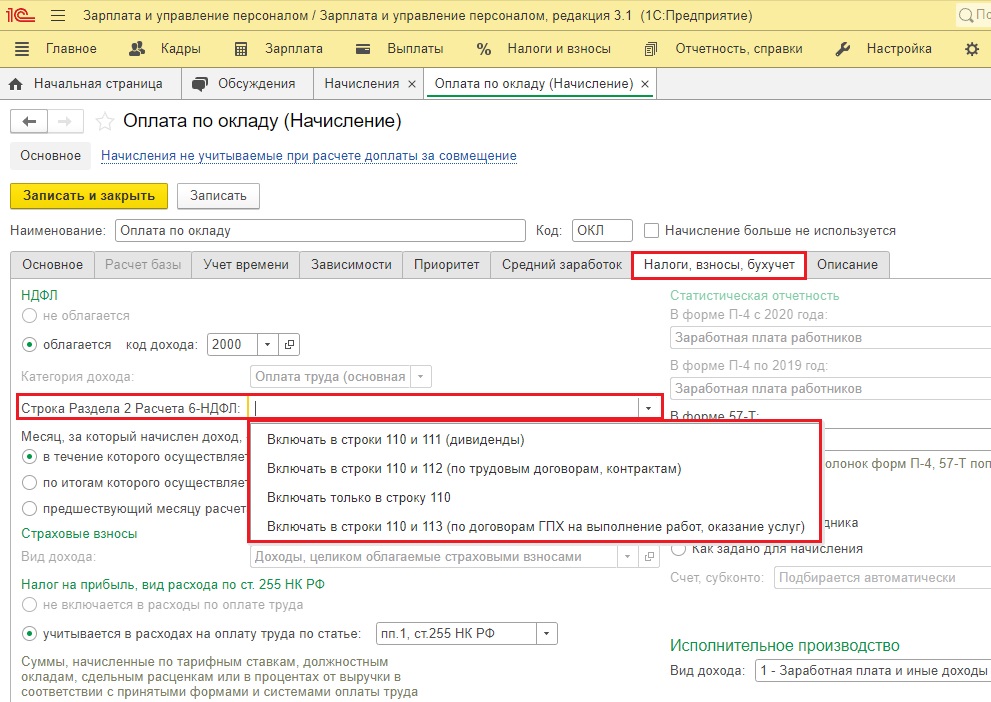

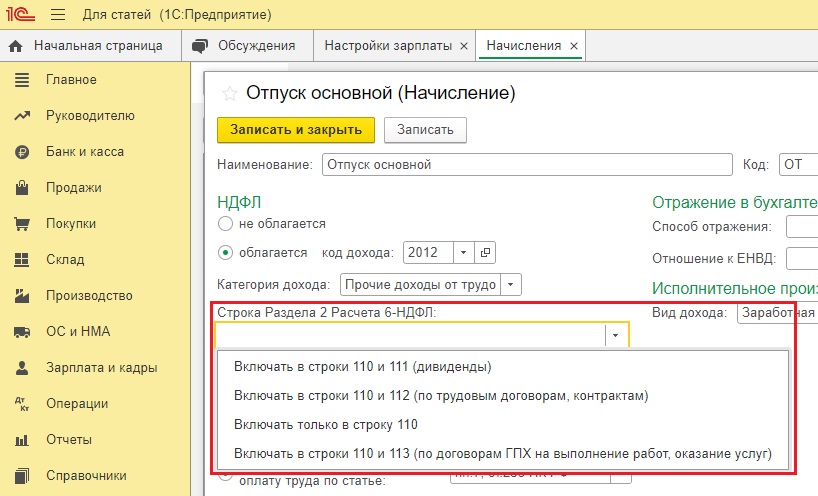

Речь пойдет вот об этой настройке:

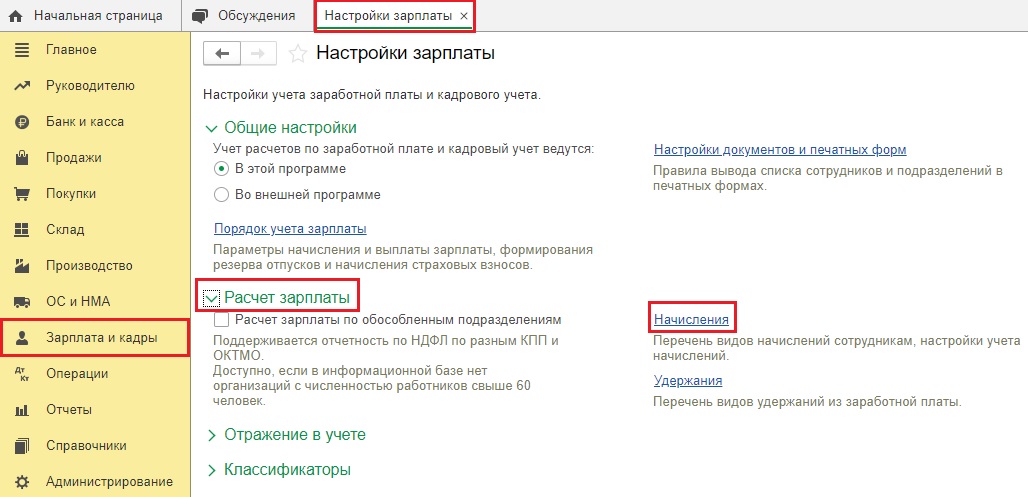

В 1С: Бухгалтерии предприятия добраться до нее можно в разделе «Зарплата и кадры» - «Настройки зарплаты» - «Расчет зарплаты» - «Начисления».

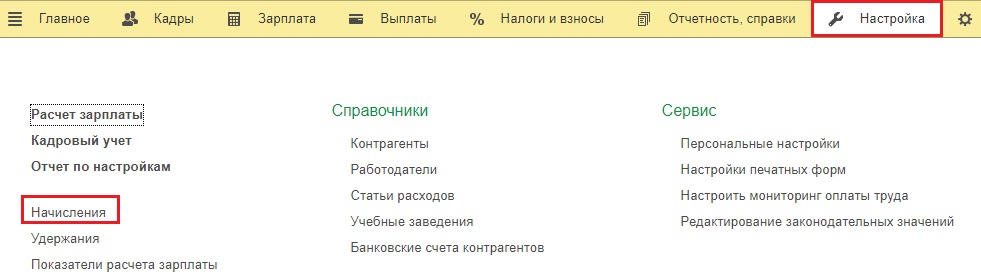

В 1С: ЗУП это раздел «Настройка», пункт «Начисления».

Провалившись в любое начисление, эта строка будет доступна к редактированию.

Давайте сначала о плюсах!

Разработчики добавили эту настройку после многочисленных просьб пользователей, у которых возникали сложности не с обычными видами начислений, таких как премия или заработная плата, а индивидуальными, например, выдача подарков, призов физическим лицам (не сотрудникам организации), всяких прочих доходов, выплаты бывшим работникам и т.д.

Вот если у вас такие неоднозначные виды начислений и нет четких разъяснений от контролирующих органов по какой строке 6-НДФЛ они должны учитываться, то мы однозначно рекомендуем заполнять в начислении это поле.

Если же у вас стандартные начисления, никаких причуд нет, то это поле можно не заполнять.

Если настройка не установлена, то включение доходов в строки 112 и 113 определяется как обычно, т.е. по следующим правилам:

- в строке 112 отражаются доходы с категориями «Оплата труда», «Оплата труда в натуральной форме» и «Прочие доходы от трудовой деятельности», а также доходы с кодами (независимо от наличия трудового договора на день получения дохода): 2000, 2002, 2003, 2012, 2013, 2014, 2300, 2530. Для кодов 2760, 2762, 2710, 2720, 4800 программа проверяет наличие трудового договора;

- в строке 113 отражаются доходы с кодами 2001, 2010, а также доходы, полученные в дни, когда есть только договор ГПХ: 2760, 2720, 4800.

Теперь о минусах.

Безусловно, эта настройка «на руку» только тем пользователям, кто не хочет разбираться в алгоритмах учета заработной платы. Ну а почему бы и нет? Зачем тратить время, пытаясь понять методику работы программы, разбираться в нюансах законодательства, если можно у всех начислений прописать «насильное» включение в ту или иную строку 6-НДФЛ и, вуаля, всё попадает в раздел 2!

Однако и здесь пользователей подстерегают очередные сложности:

1) Эта настройка работает только с момента ее активации, т.е. чтобы поправить прошлые периоды, нужно перезаполнить документы, касающиеся этого начисления. Особенно это чревато «слётом» данных не только по НДФЛ, но и по остальным налогам в 1С: Бухгалтерии предприятия. Ну или наоборот, если вы по каким-то причинам решите перепровести закрытие месяца, то готовьтесь к тому, что данные в ранее сданной отчетности могут кардинально измениться!

2) Программа понимает в какую строку нужно поставить тот или иной доход в том числе и по коду дохода (например, для оплаты по окладу код дохода 2000, для отпускных – 2012 и т.д.). В результате, если вы указали и код дохода, и добавили «насильное» включение той или иной строки в 6-НДФЛ, то может возникнуть всё что угодно: от непопадания данных в отчетность до их задвоения.

3) Не забывайте, что заполнять декларации вручную – это прошлый век! Это как скакать на коне, когда все вокруг ездят на автомобилях и летают на самолетах. Поверьте, лучше один раз потратить время и разобраться с алгоритмами начисления зарплаты с помощью наших курсов по 6-НДФЛ, по 1С: ЗУП, чем каждый квартал судорожно собирать и перепроверять каждую цифру в отчете на калькуляторе!

Автор статьи: Светлана Михайлова

Понравилась статья? Подпишитесь на рассылку новых материалов