Компенсация арендодателю коммунальных услуг в 1С: Бухгалтерии 8 ред. 3.0

- Опубликовано 05.03.2020 22:21

- Автор: Administrator

- Просмотров: 25489

В настоящее время аренда нежилого помещения у физического лица для нужд организации – совсем не редкость. Но при заключении договора у арендатора возникает немало вопросов: что такое постоянная и переменная часть арендной платы, как их отражать в учете? Наиболее сложным моментом является компенсация коммунальных услуг, т.е. переменной части арендной платы. В данной статье разберем нюансы возмещения таких расходов арендодателю и их отражение на счетах учета в программе 1С: Бухгалтерия предприятия 8 ред. 3.0.

Договор аренды, состоящий из основной и переменной частей арендной платы, требует особого внимания со стороны арендатора.

С основной частью арендной платы вопросов, как правило, не возникает, так как обеим сторонам ясно, что основная часть — это постоянная величина, состоящая из стоимости аренды недвижимого имущества. Данные выплаты физическому лицу полностью облагаются НДФЛ (п. 2 ст. 226, ст. 228 НК РФ), который перечисляется в бюджет не позднее дня, следующего за днем выплаты арендной платы арендодателю (п. 6 ст. 226 НК РФ).

Ознакомиться с нюансами отражения расходов на оплату основной части арендной платы вы можете в нашей статье Аренда имущества у физического лица – учет в программах 1С.

Что же касается переменной части арендной платы, то в договоре необходимо детально прописать все ее составляющие. Переменная часть напрямую зависит от объема потребленных арендатором услуг ресурсоснабжающих организаций. Сумма переменной части арендной платы будет отражать начисления коммунальных служб и меняться из месяца в месяц.

Переменная часть арендной платы, для арендодателя является приоритетным условием договора, так как значительное потребление арендатором коммунальных услуг может существенно увеличить расходы арендодателя, тем самым сделать сдачу в аренду недвижимого имущества убыточным.

Под коммунальными услугами понимается осуществление деятельности обслуживающих организаций по подаче коммунальных ресурсов потребителю для благоприятного и безопасного использования недвижимого имущества.

К коммунальным услугам относятся водоснабжение, электроснабжение, газоснабжение, отопление, водоотведение.

В договорные отношения с коммунальщиками, как правило, вступает арендодатель, следовательно, он и будет являться плательщиком коммунальных услуг. Предложение от арендатора напрямую заключить договор с обслуживающими компаниями не всегда находит понимание со стороны коммунальных служб. Коммунальщикам надежнее заключить договор с собственником нежилого помещения, нежели с арендатором. В рамках настоящей статьи речь пойдет об арендодателе плательщике коммунальных услуг.

При перечислении в договоре видов коммунальных услуг, возмещаемых арендодателю, арендатору необходимо помнить, что освобождаются от НДФЛ лишь те коммунальные услуги, стоимость которых напрямую зависит от их фактического потребления арендатором. Если же стоимость коммунальных услуг не зависит от их фактического потребления арендатором, то такие услуги будут облагаться НДФЛ (Письма Минфина России от 12.11.2013 № 03-04-06/48313, от 17.04.2013 № 03-04-06/12985).

Фактически потребленные арендатором коммунальные ресурсы легко отследить по индивидуальным счетчикам. Возмещение арендодателю стоимости коммунальных услуг по таким счетчикам не облагается НДФЛ. Компенсируя арендодателю расходы на общедомовые нужды, согласно показаниям общих счетчиков, арендатор обязан уплатить с этих сумм НДФЛ, так как такие выплаты для арендодателя будут являться доходом.

Для целей налога на прибыль расходы, в виде переменной части арендной платы, будут отражаться датой представления арендодателем подтверждающих документов арендатору (п.п. 3 п. 7 ст.272 НК РФ). Поэтому арендодатель может беспрепятственно представлять документы на понесенные им расходы сразу за несколько месяцев.

Важно помнить, что арендатор должен возмещать только фактически понесенные арендодателем расходы, а не те, которые он только собирается понести. Следовательно, арендодатель должен за счет собственных средств оплачивать счета по коммунальным услугам, выставленные на его имя обслуживающими организациями. И только после оплаты представлять арендатору пакет документов на возмещение, куда помимо квитанций и счетов на оплату от поставщиков коммунальных услуг будут входить и платежные документы, подтверждающие факт понесенных расходов.

Если представленные арендатору счета от коммунальных служб не были оплачены арендодателем, то арендатор не вправе возмещать такие расходы.

Производить оплату счетов от коммунальных служб арендодатель может с привлечением платежных агентов (платежные терминалы или иные способы оплаты), при этом оплачивая банковскую комиссию. Компенсацию арендодателю таких расходов (комиссий банка) арендатор может учесть для целей налога на прибыль только в том случае, если это предусмотрено договором аренды (п. 1 ст. 252 НК РФ; п.п. 1 и 2 ст. 614 ГК РФ).

Если же договором не предусмотрено включение в переменную часть арендной платы, комиссий банка, то учитывать компенсацию таких расходов арендатору нельзя.

Рассмотрим отражение этих операций в программе 1С: Бухгалтерия ред. 3.0. Вести расчеты с арендодателем необходимо на счете 76.05 «Расчеты с прочими поставщиками и подрядчиками».

Начисление коммунальных платежей производится документом «Услуги (акт)».

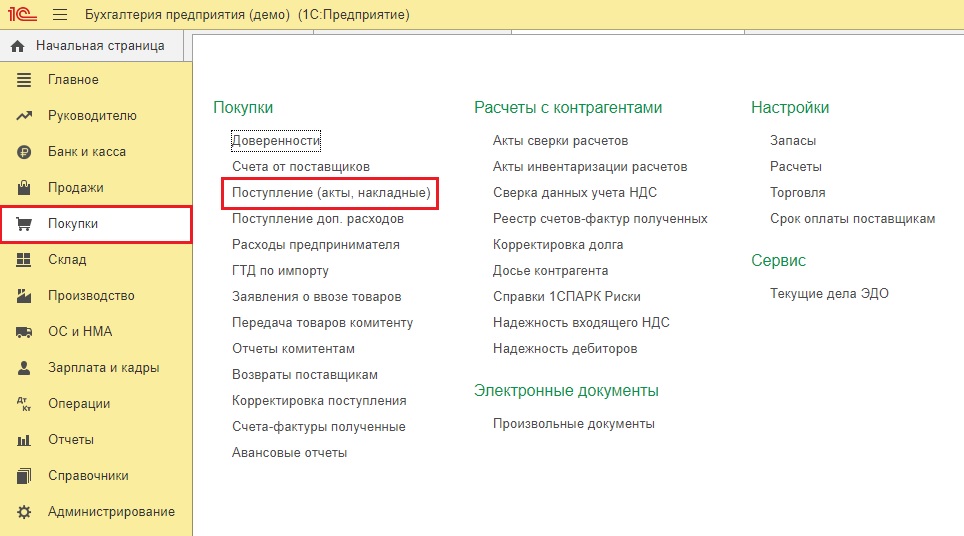

Для этого зайдем в раздел «Покупки», далее ссылка – «Поступления (акты, накладные)».

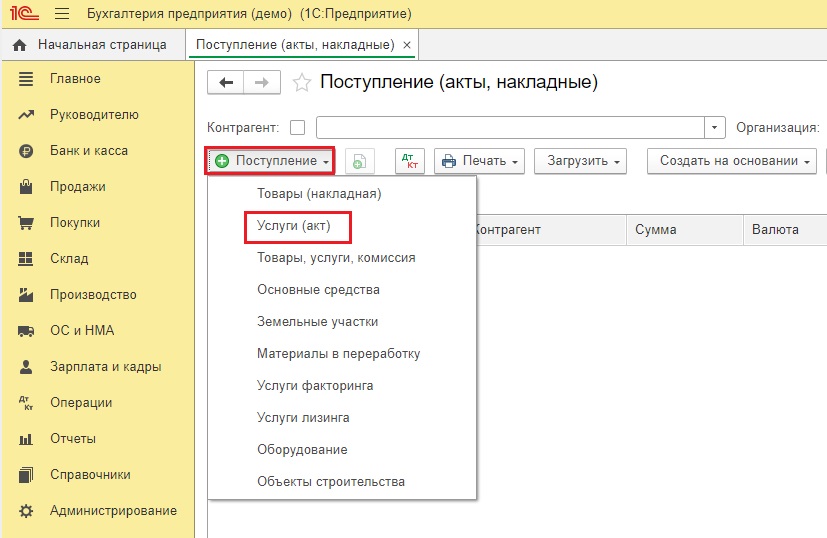

По кнопке «Поступление» создаем новый документ с видом «Услуги (акт)».

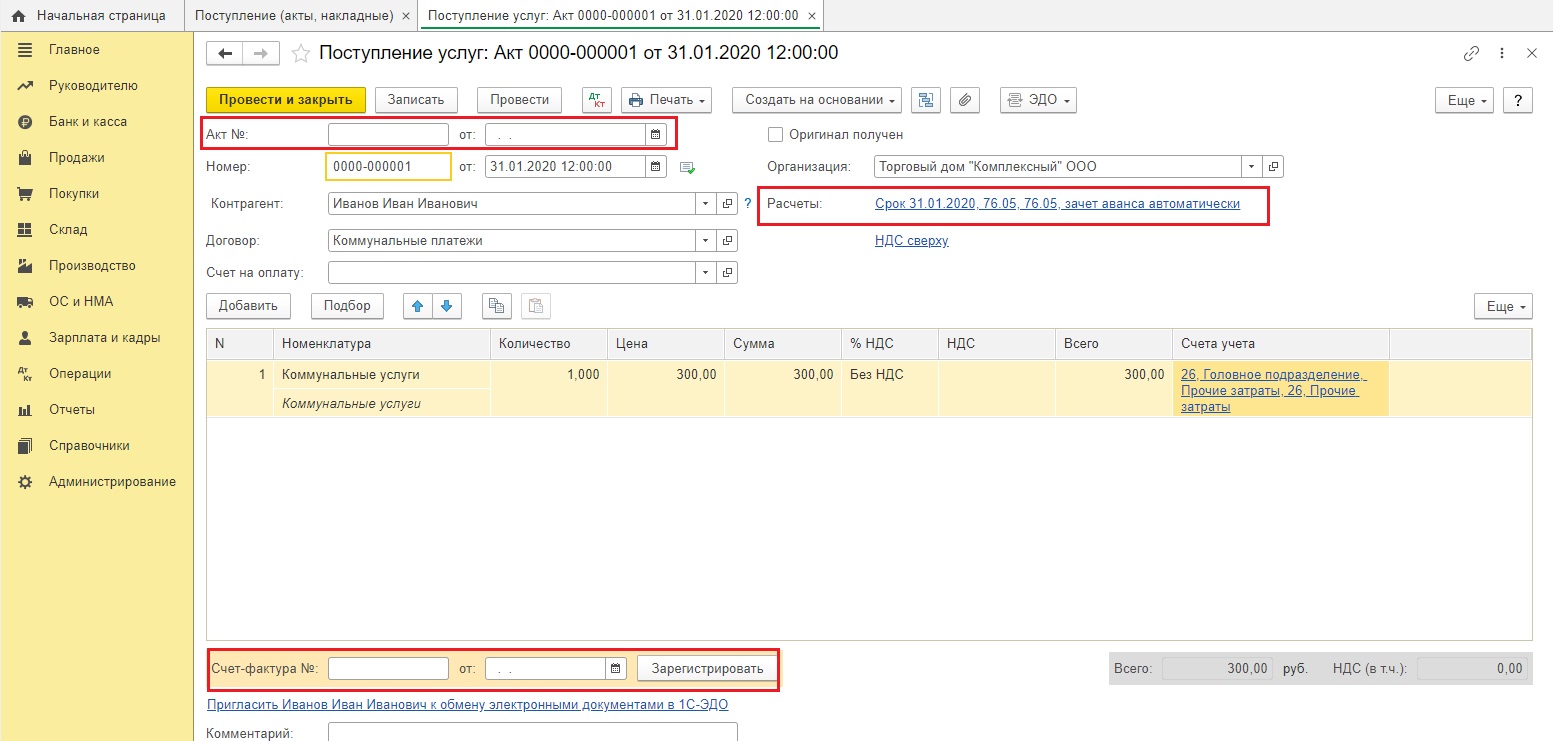

Обращаем ваше внимание, что в данном случае в документе «Поступление услуг» номер и дата акта и счет-фактуры не заполняются. Указываем корректный счет учета 76.05, вносим контрагента, договор и оказываемую нам услугу.

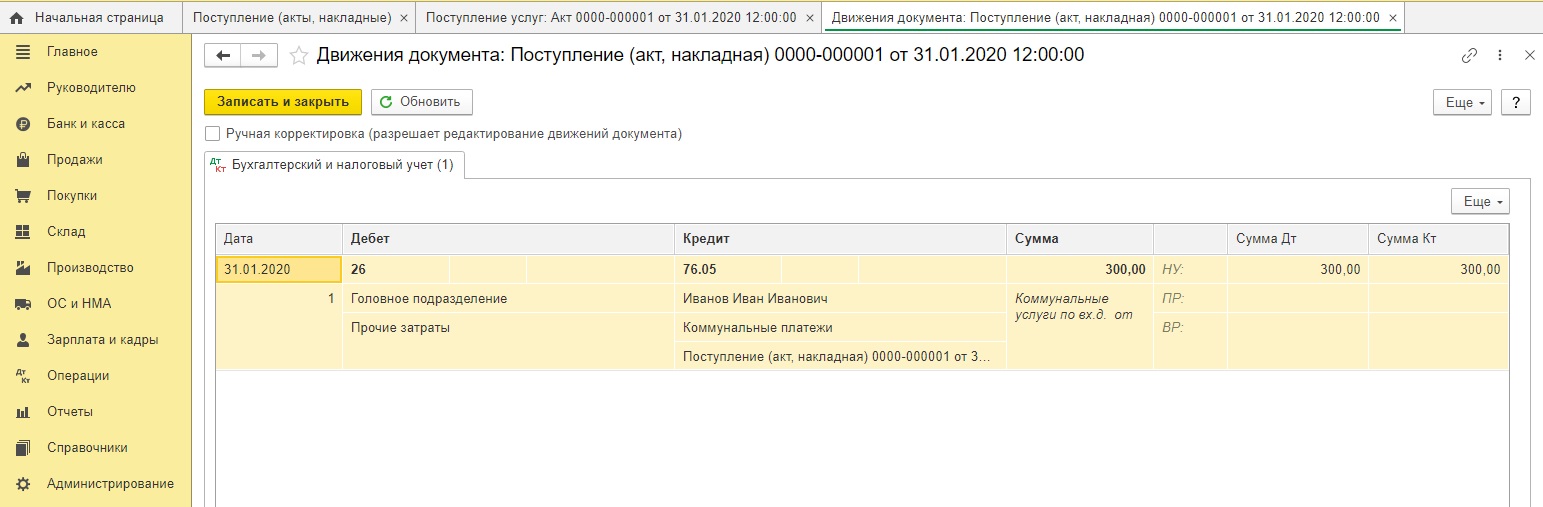

Документ формирует проводку Дт 26 Кт 76.05 - начислены коммунальные платежи по договору аренды недвижимого имущества.

Для того, чтобы иметь возможность отслеживать суммы возмещенных коммунальных услуг по конкретному договору аренды, необходимо создать новый договор, назвав его «Коммунальные услуги» (как в разбираемом примере), либо «Коммунальные услуги по договору аренды №», если договоров аренды недвижимого имущества несколько.

Также такая детализация позволит без труда разделить суммы по основной и переменной части арендной платы, что увеличит наглядность сделанных операций и уменьшит риск допущенных ошибок.

Выплачивать компенсацию за коммунальные услуги арендатор может из кассы организации документом «Выдача наличных», либо с расчетного счета документом «Списание с расчетного счета».

В 1С: Бухгалтерия предприятия 8 ред. 3.0 выдача наличных денежных средств из кассы будет выглядеть следующим образом.

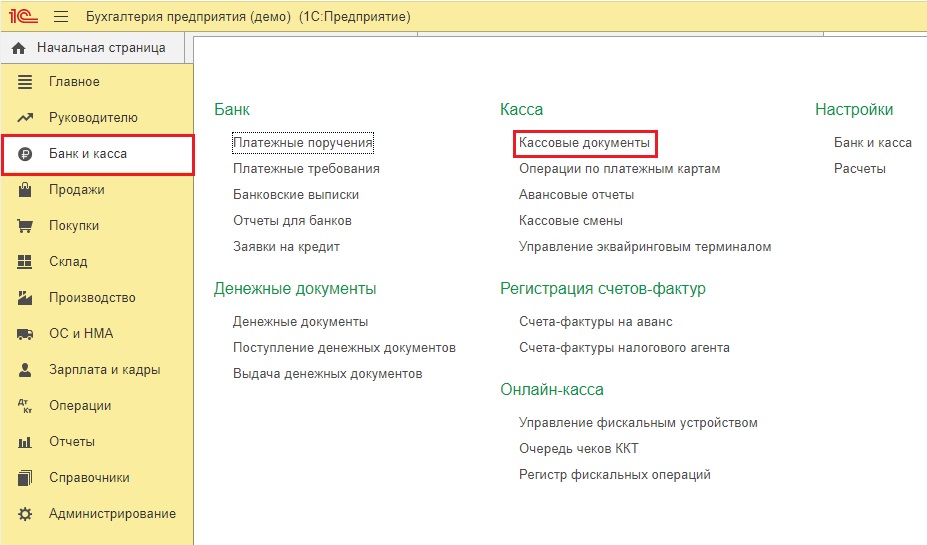

Заходим в раздел «Банк и касса», далее гиперссылка «Кассовые документы».

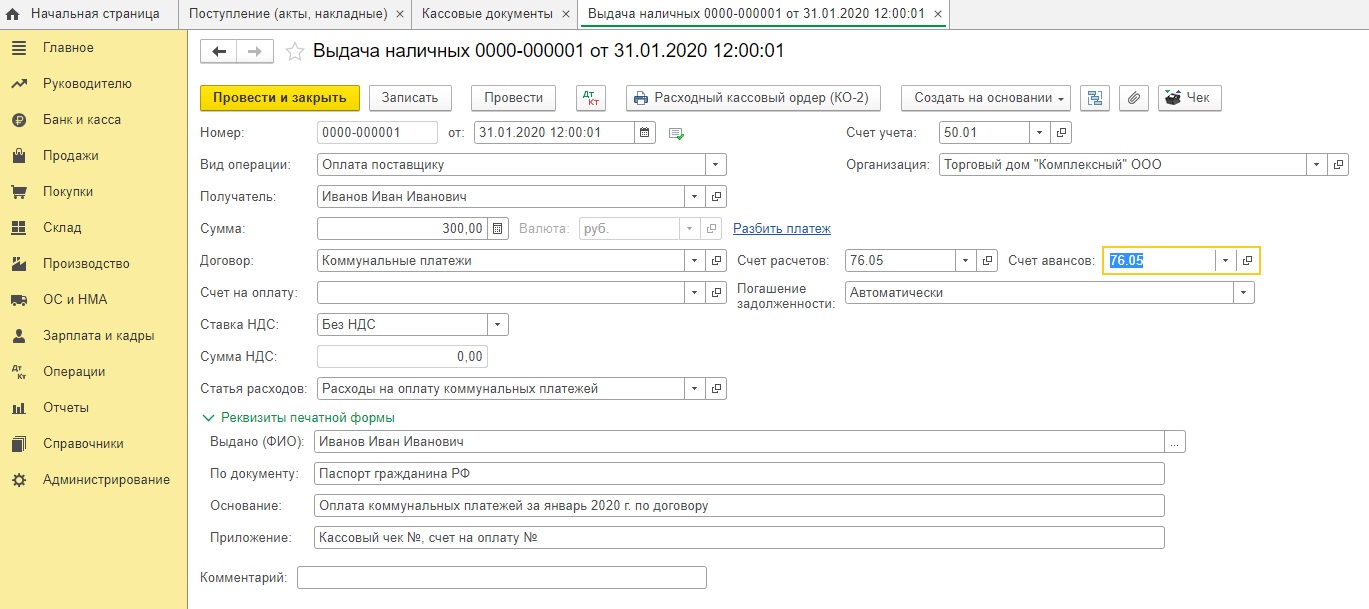

Создаем документ «Выдача наличных» с видом операции «Оплата поставщику». Указываем контрагента, сумму, договор, корректные счета расчетов, обязательно заполняем реквизиты печатной формы.

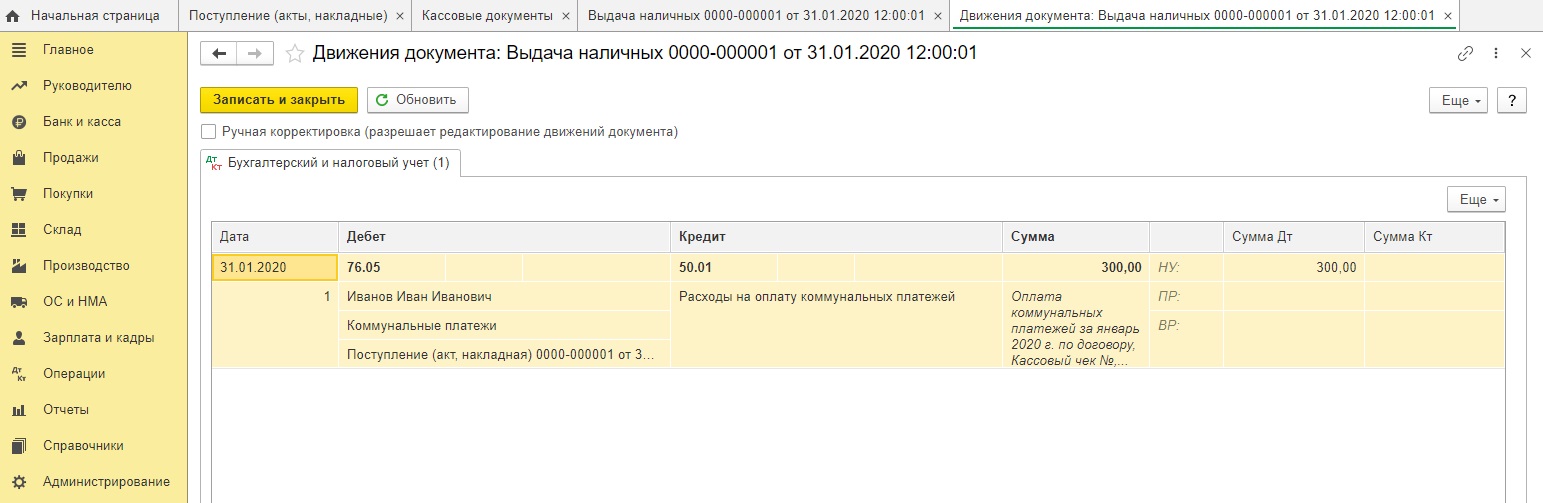

После проведения документа формируется проводка Дт 76.05 Кт 50.01 - произведена оплата компенсации коммунальных услуг арендодателю из кассы арендатора.

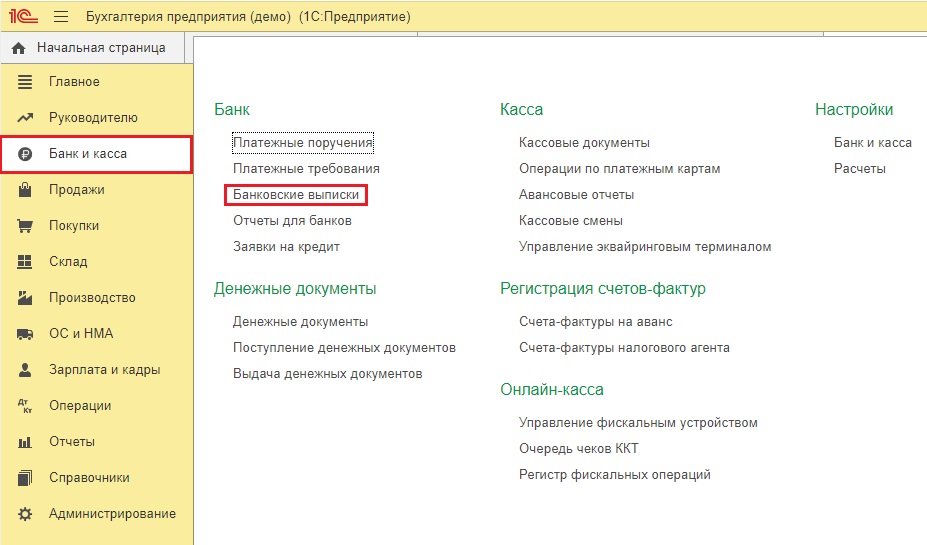

Если же выплата арендодателю компенсаций происходит с расчетного счета арендатора, то это отражается в программе следующим образом. Заходим в раздел меню «Банк и касса», далее гиперссылка «Банковские выписки».

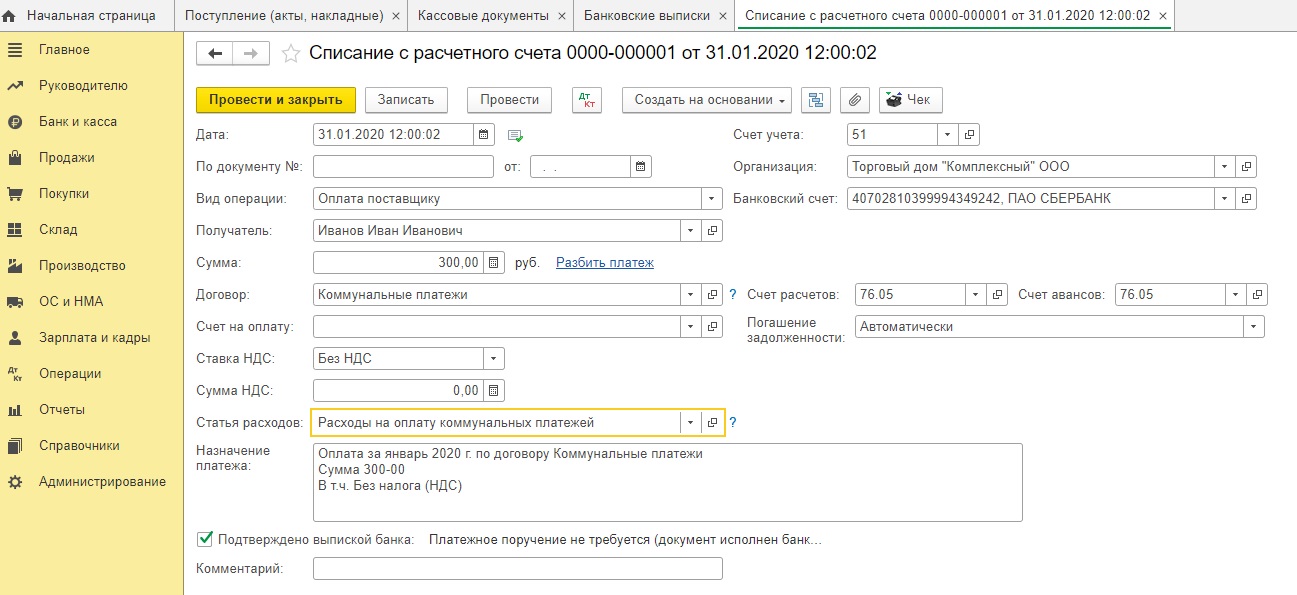

Создаем документ «Списание с расчетного счета» с видом операции «Оплата поставщику». В документе также заполняем все необходимые вкладки, включая корректные счета учета.

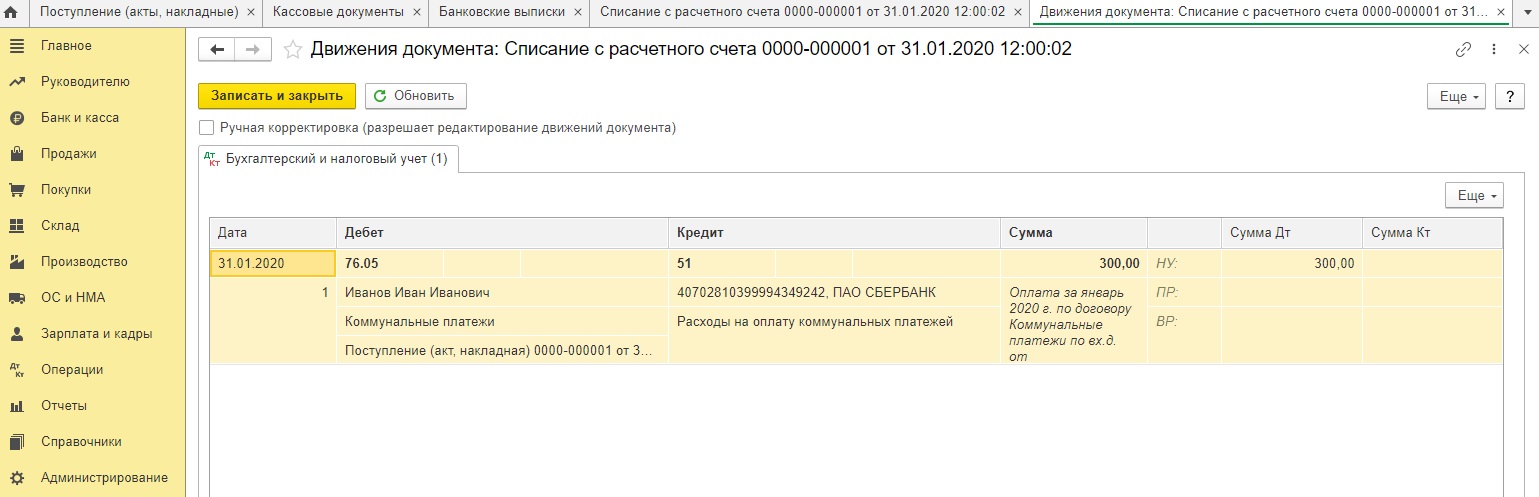

После проведения документа «Списания с расчетного счета» в программе формируются проводки Дт 76.05 Кт 51 - произведена оплата компенсации коммунальных услуг арендодателю с расчетного счета арендатора.

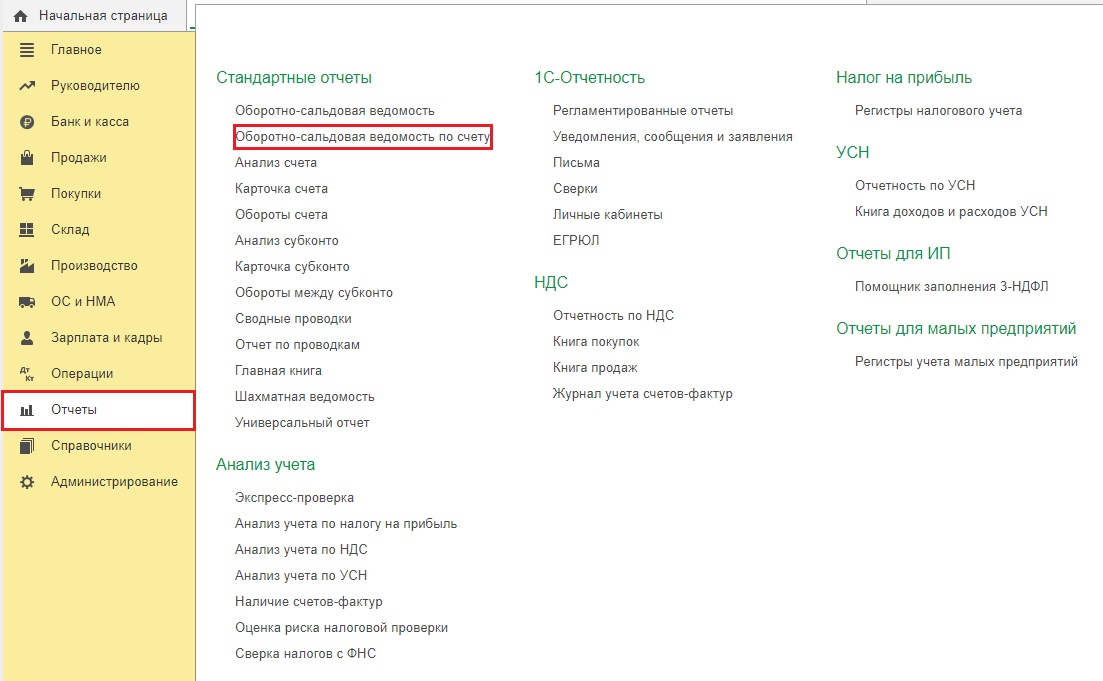

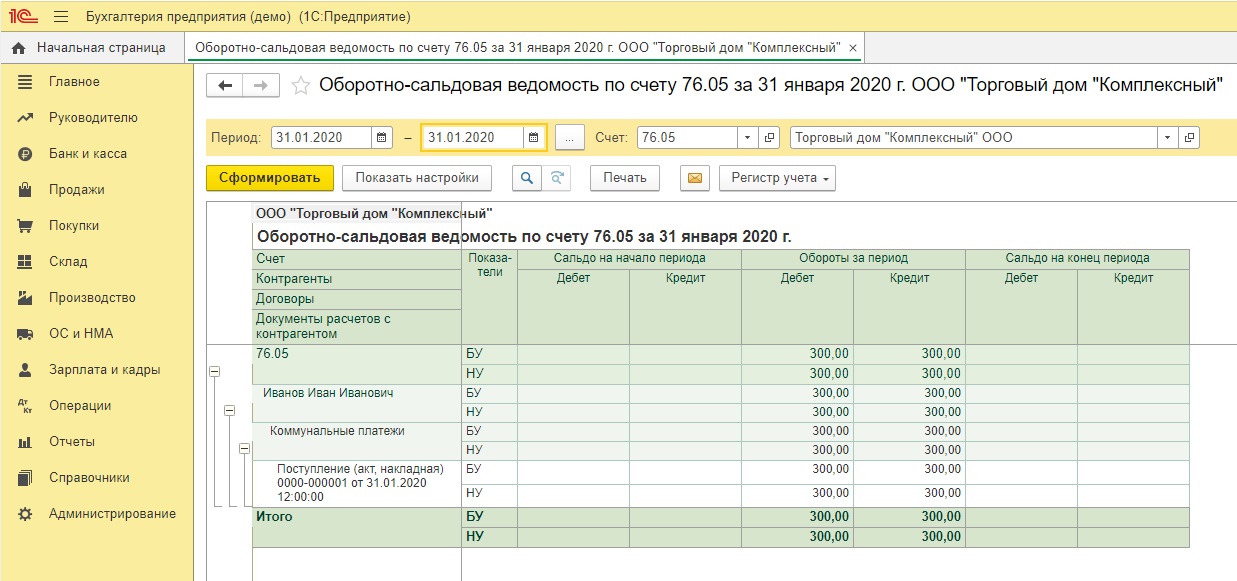

Проверяем корректность отражения сделанных операций на счетах учета с помощью Обротно-сальдовой ведомости по счету 76.05. Для этого заходим в раздел меню «Отчеты», далее «Оборотно-сальдовая ведомость по счету».

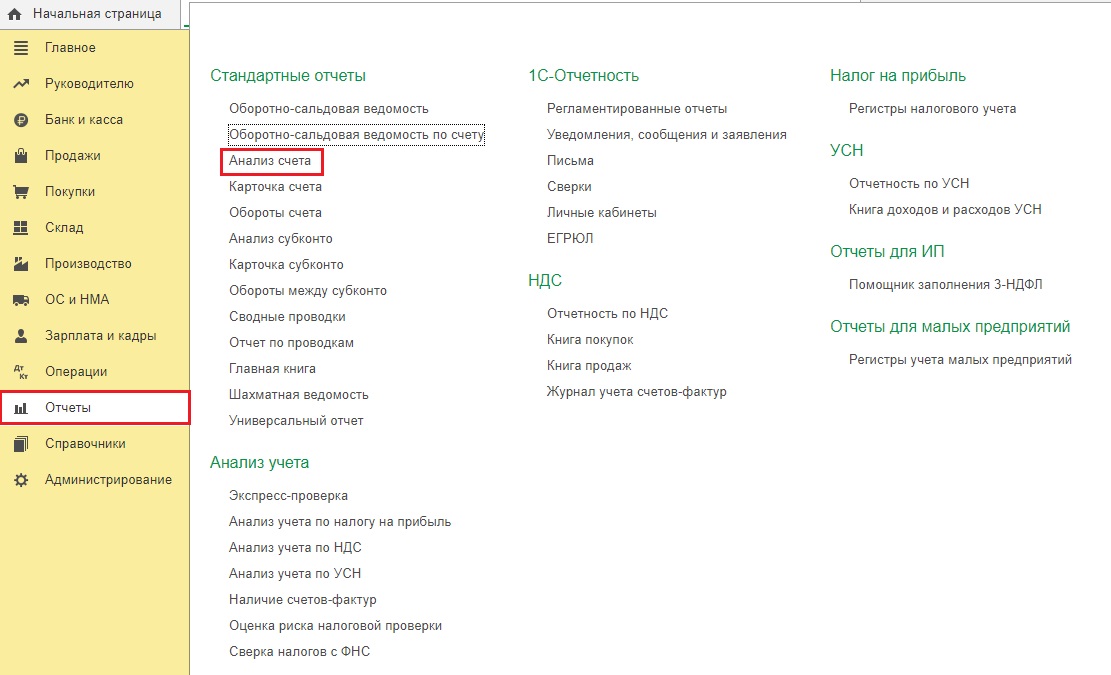

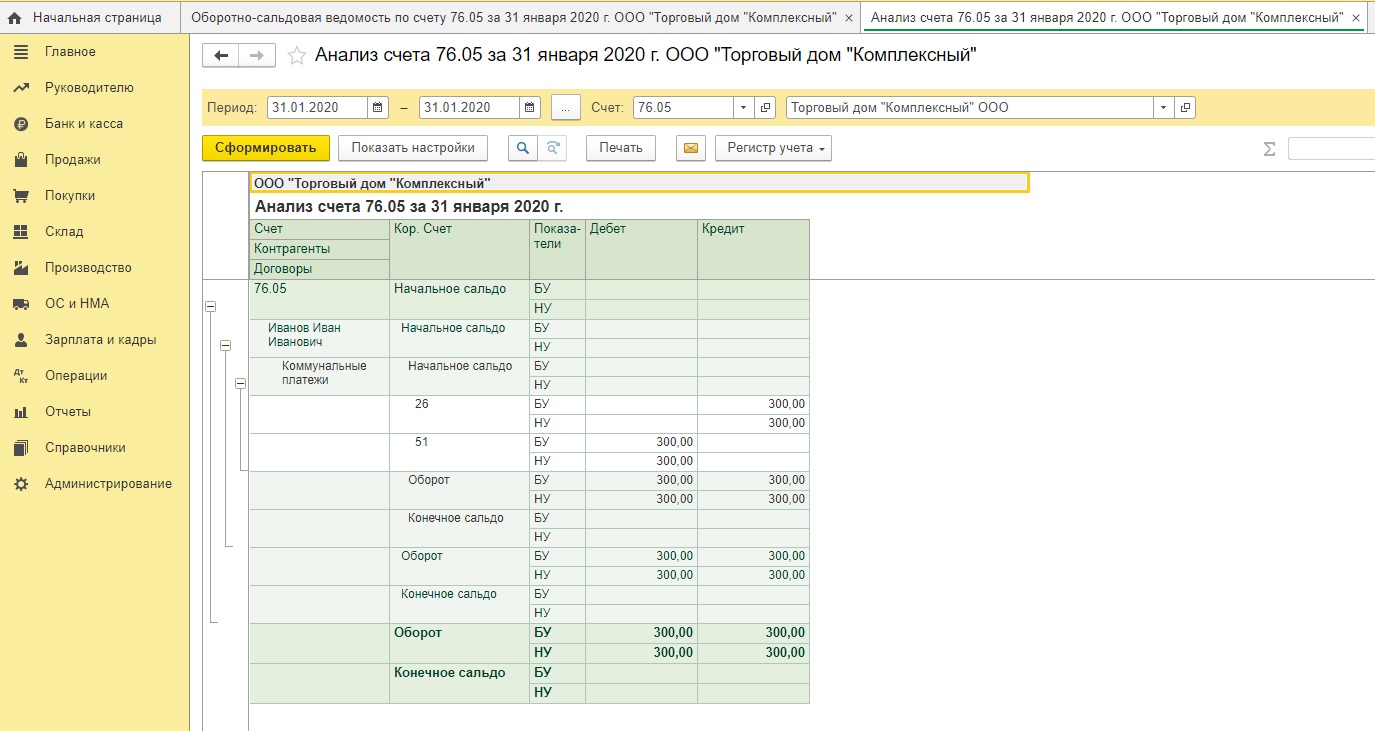

Также для проверки осуществленных операций полезным будет отчет «Анализ счета», он, помимо прочего, позволит отследить правильность выбранных счетов. Этот документ также находится в разделе меню «Отчеты».

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Подскажите, пожалуйста, я правильно понимаю, что если арендуем помещение у физ.лица и при этом отдельно платим аренду и коммунальные расходы, то оплату аренды мы должны в банковской выписке проводить как физ.лицу (чтобы потом отразить НДФЛ в базе 1С), а оплату коммунальных платежей в банковской выписке нужно отразить как оплату поставщику?

[quote name="Маргарита "]Здравствуйте. Спасибо за статью. Для меня это так своевременно. Подскажите, а если арендует ИП на УСН доходы минус расходы у юрлица и оплачивает коммунальные услуги. Как в этом случае ?И арендодатель квитанцию об оплате не даёт ( ждёт когда мы оплатим и он тогда оплачивает коммуналку) это для нас чем-то чревато?

Маргарита, добрый день.

Если арендатор оплачивает коммунальные услуги через агента (арендодателя), то такие расходы можно учесть в качестве материальных на основании пп. 5 п. 1 ст. 346.16 НК РФ после их оплаты (пп. 1 п. 2 ст. 346.17 НК РФ).

В связи с тем, что агентский договор является возмездным, арендатор также вправе учесть в расходах и сумму агентского вознаграждения, уплаченную арендодателю (пп. 24 п. 1 ст. 346.16 НК РФ).

Надежда, здравствуйте.

В вашем случае мы бы рекомендовали отталкиваться от НДФЛ, т.к. его нужно строго оплатить на следующий день. Ведь этот нюанс потом проверит ФНС в ходе проверки 6-НДФЛ.

А сами расходы для целей налога на прибыль принимайте той датой, когда была оплата.Ничего страшного не будет, если даже эти расходы будут "переходящие" из одного отчетного периода в другой: например, за март Вы заплатили в апреле, в апреле же документы и приняли.

Датой осуществления внереализационн ых и прочих расходов признается дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщи ку документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода - для расходов:

переменная часть, не облагаемая ндфл - можно провести последним числом месяца, если за январь - 31.01, а вот эта облагаемая часть - как зафиксировать дату получения перевыставленно го счета, если нужно на след. день заплатить ндфл, счета дай боже числу к 10 приходят в месяце, следующим за отчетным. Этот платеж тоже может повышаться, изменяться, его вместе с арендной платой не выплатишь.

с уважением,

Надежда, добрый вечер. Да, Вам необходимо выделять отдельно переменную часть, облагаемую НДФЛ, и необлагаемую.

и что, пост часть ар. платы на 76.10 учитывать, а перем. на 76.05? и что, если в переменной части есть расход, облагаемый ндфл - его отдельно выделять?

с уважением,