Учет прочих расходов НКО в 1С: Бухгалтерии ред. 3.0

- Опубликовано 11.09.2020 20:16

- Просмотров: 30358

Каждая некоммерческая организация, равно как и коммерческая, в своей деятельности сталкивается с прочими расходами, такими как расходы на услуги банка, штрафные санкции, расходы по возмещению убытков и пр. О том, как отражать такие расходы в учете некоммерческих организаций мы и поговорим сегодня в нашей статье.

Отражение в учете НКО расходов на услуги банка

Начнем, пожалуй, с банковских расходов, с которыми ежедневно сталкивается любая организация.

Банк – коммерческая организация и за свои операции взимает плату. К таким операциям относятся, например, обслуживание расчетного счета, проведение платежного поручения, пересчет наличных, предоставление заверенных копий документов и пр. Кредитное учреждение в рамках договора банковского счета сразу спишет комиссию за проведение операции с расчетного счета. Организации не придется для этого делать никаких дополнительных действий, и списанная банком комиссия найдет свое отражение в банковской выписке.

Сегодня практически все организации получают банковские выписки электронно в системе Клиент Банк. Далее в программе 1С: Бухгалтерия можно действовать двумя способами:

1) Отразить операции по выписке в ручном режиме;

2) Загрузить выписку с помощью файла, сформированного в системе Клиент Банк.

Большинство организаций действуют вторым способом.

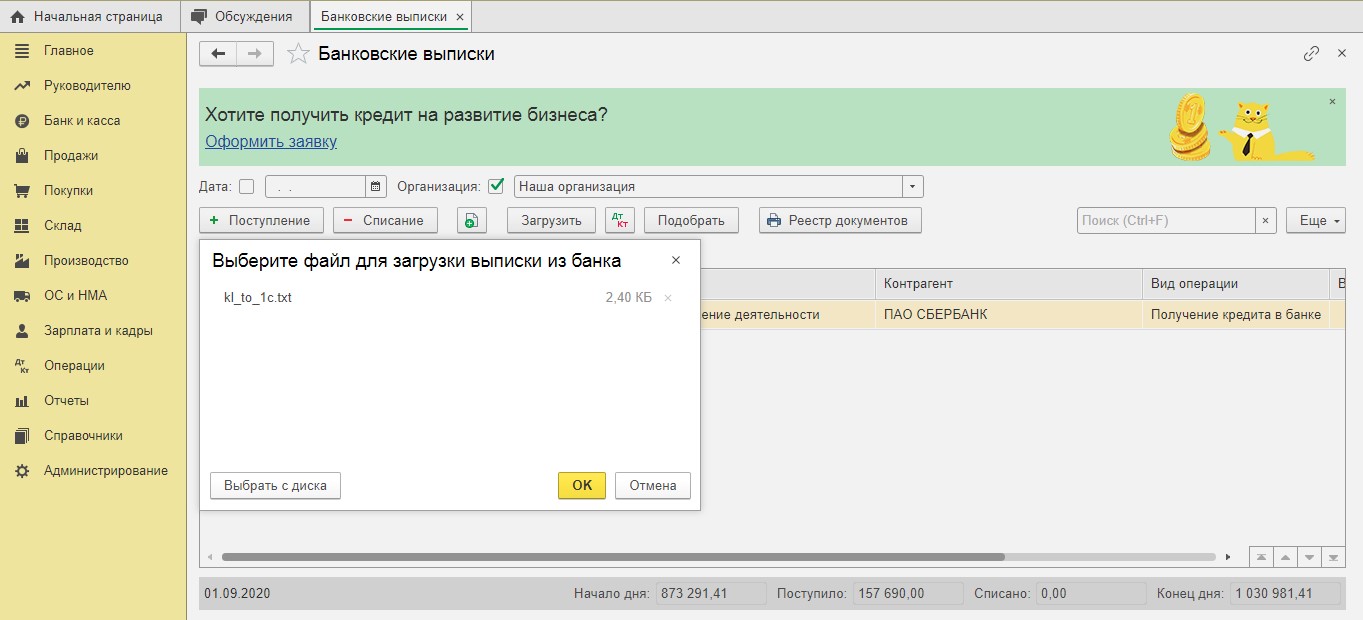

Итак, в системе Клиент Банк нужно сформировать выписку за определенную дату в формате «1с» - это текстовый формат файла с расширением « .txt», по умолчанию имя файла «kl_to_1c».

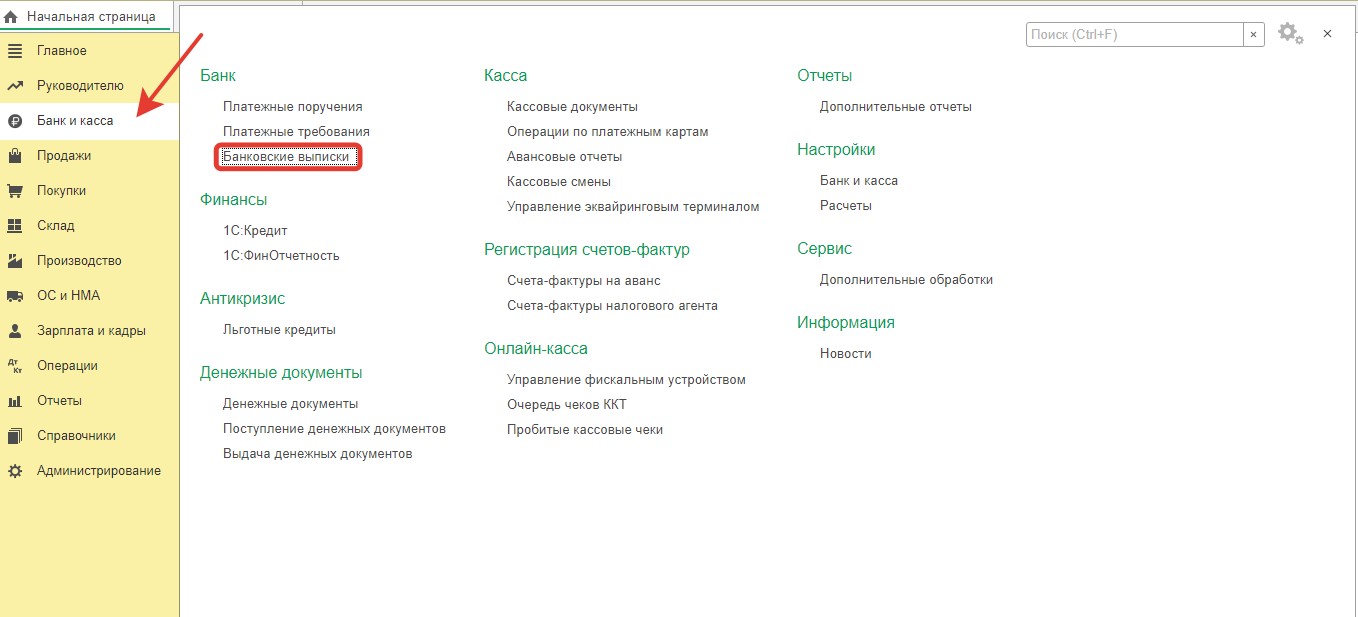

Затем в программе в разделе «Банк и Касса» выбираем пункт «Банковские выписки»:

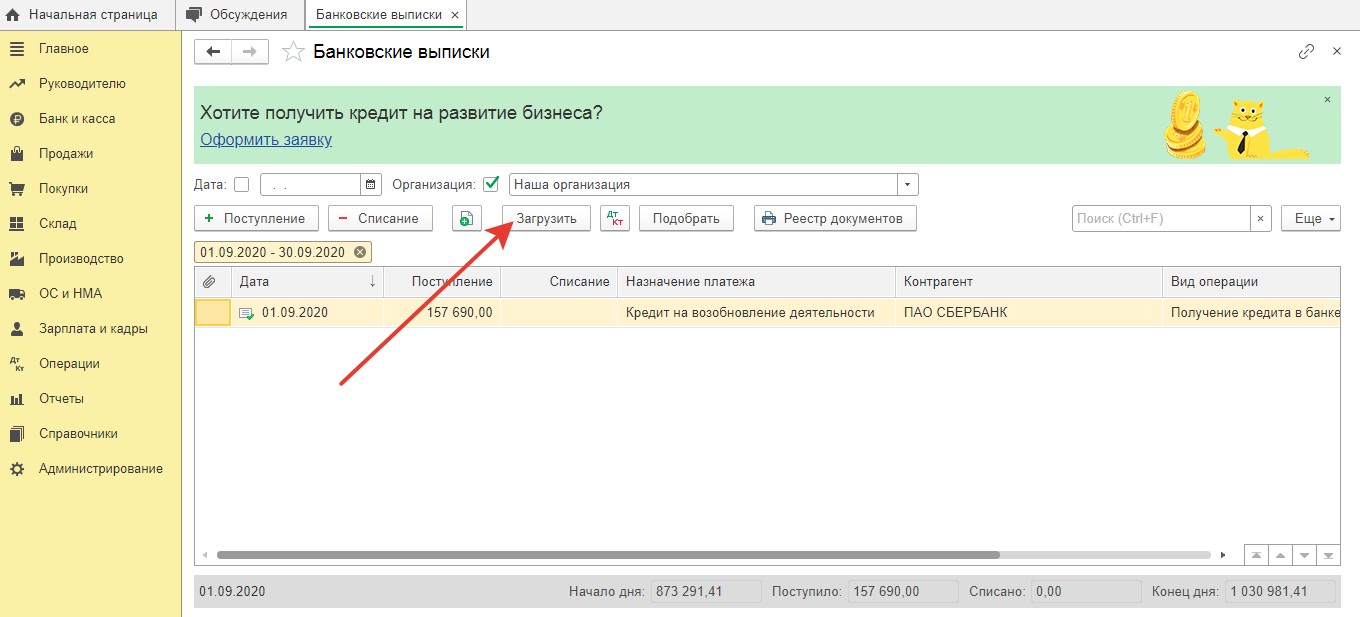

В открывшемся окне нажимаем кнопку «Загрузить»:

Программа предложит выбрать файл с диска – тот самый, который мы сохранили из Клиент Банка:

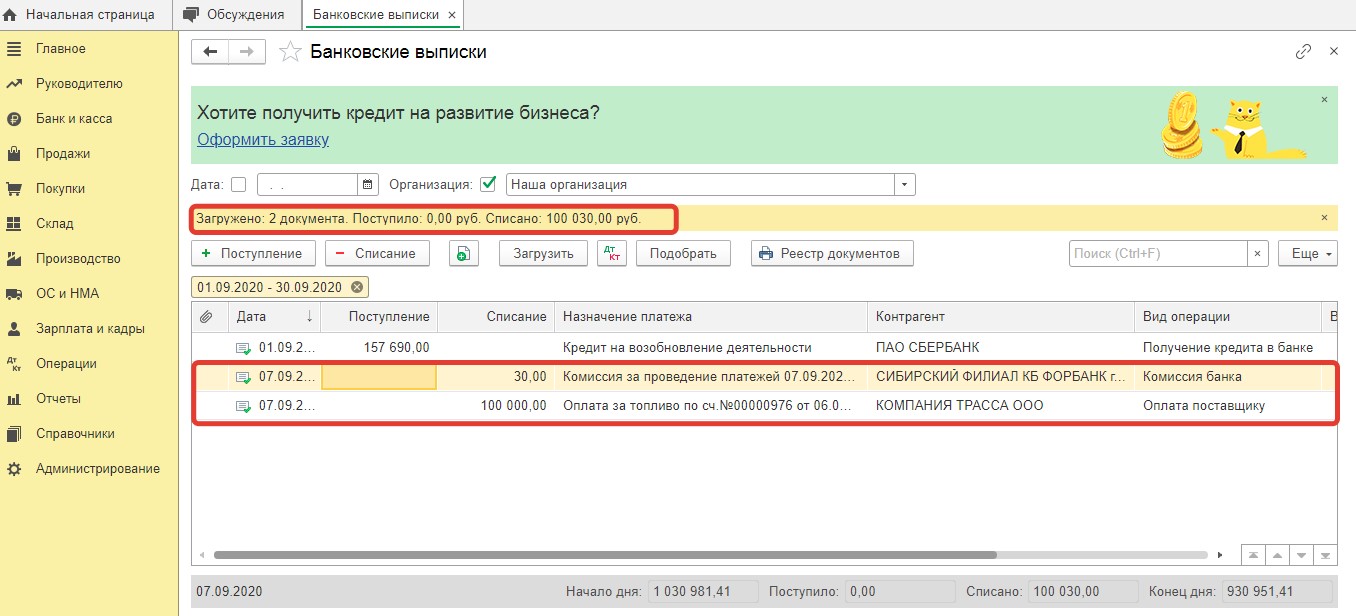

После выбора загрузочного файла и нажатия на кнопку «ОК» программа начнет загрузку выписки. По окончании загрузки будет указано сколько документов загружено и на какую сумму, а самом журнале банковских выписок отразятся все загруженные операции:

В числе загруженных операций мы увидим и операцию по отражению комиссии банка. В нашем случае – плата за списание денежных средств по платежному поручению на оплату ТМЦ поставщику.

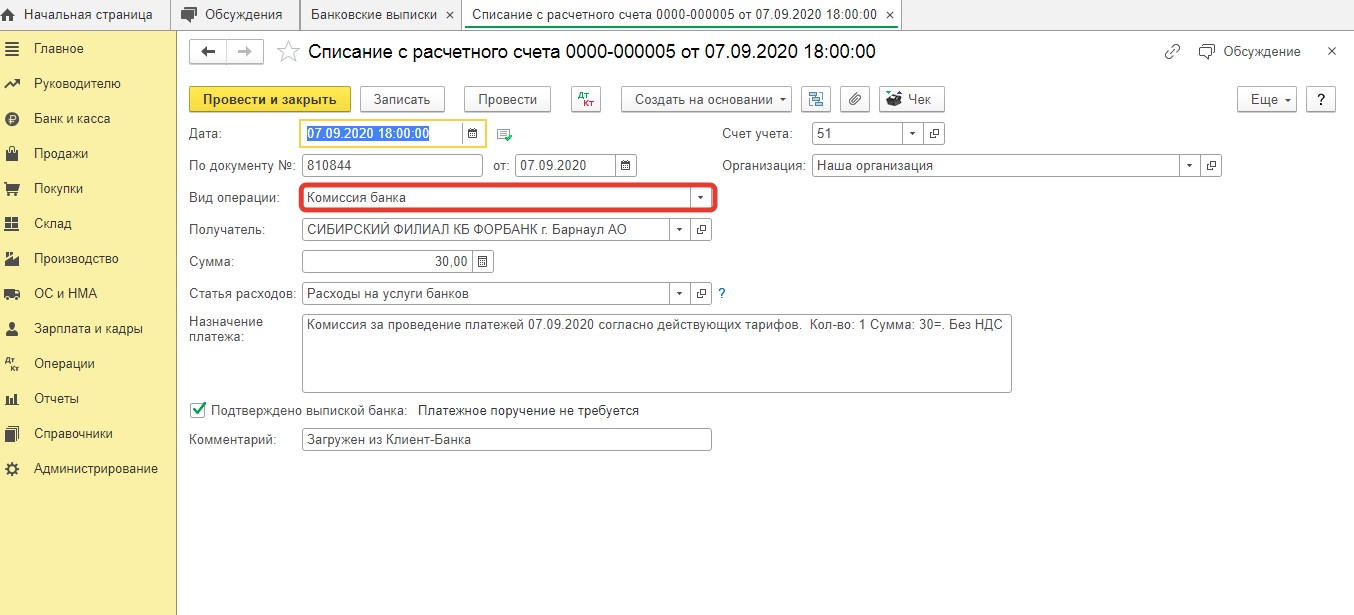

По умолчанию плату за услуги банка программа отражает операцией с видом «Комиссия банка»:

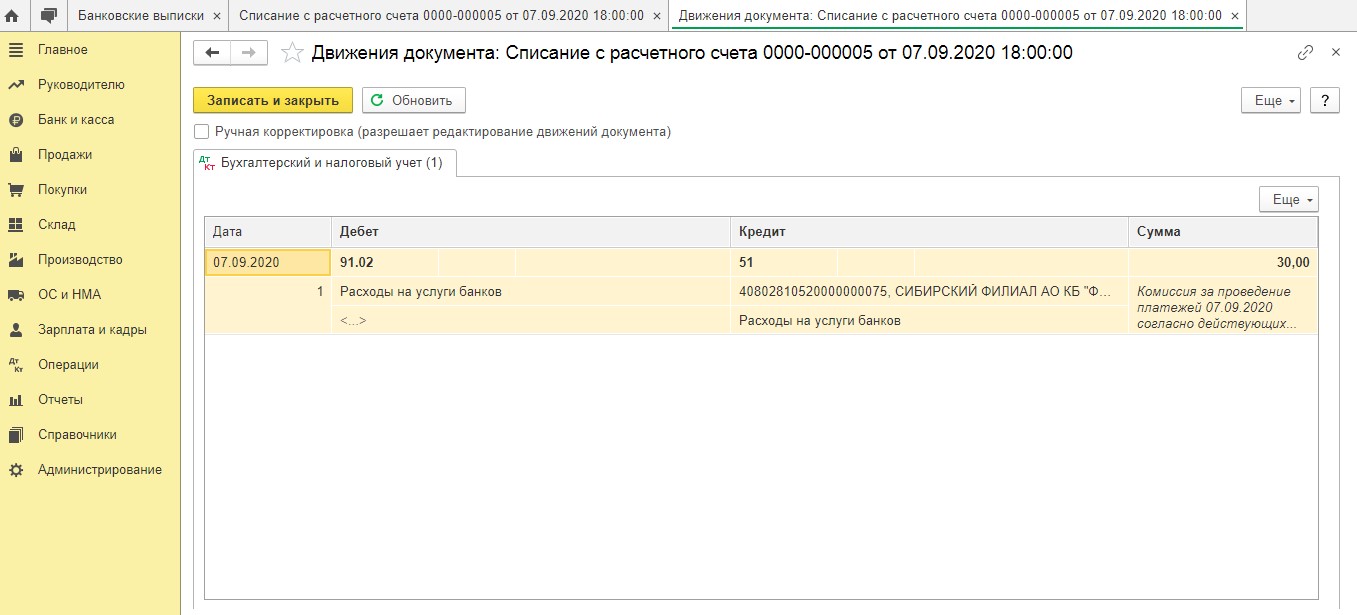

Это предусматривает формирование проводки с использованием счета 91.02 «Прочие расходы»:

Типовая 1С: Бухгалтерия ред. 3.0 предусматривает учет в коммерческих организациях. А согласно Плану счетов бухгалтерского учета (утв. Приказом Минфина РФ от 31.10.2000 г. № 94н) расходы, связанные с оплатой услуг, оказываемых кредитными организациями, отражаются по дебету счета 91 «Прочие доходы и расходы» в корреспонденции со счетами учета расчетов. Поэтому при выборе вида операции «Комиссия банка» программа отражает проводки по учету в коммерческих организациях.

В случае, когда некоммерческие организации ведут учет не в отраслевом решении, а в типовой 1С: Бухгалтерии ред. 3.0, то расходы, связанные с уставной (некоммерческой) деятельностью, они отражают на счетах 20, 26 с последующим их списанием на счет 86 (а не на 90 счет, как в коммерческих организациях).

В случае с комиссией банка можно действовать двумя способами:

1 способ. С использованием счетов 20 и 26

2 способ. С использованием напрямую счета 86

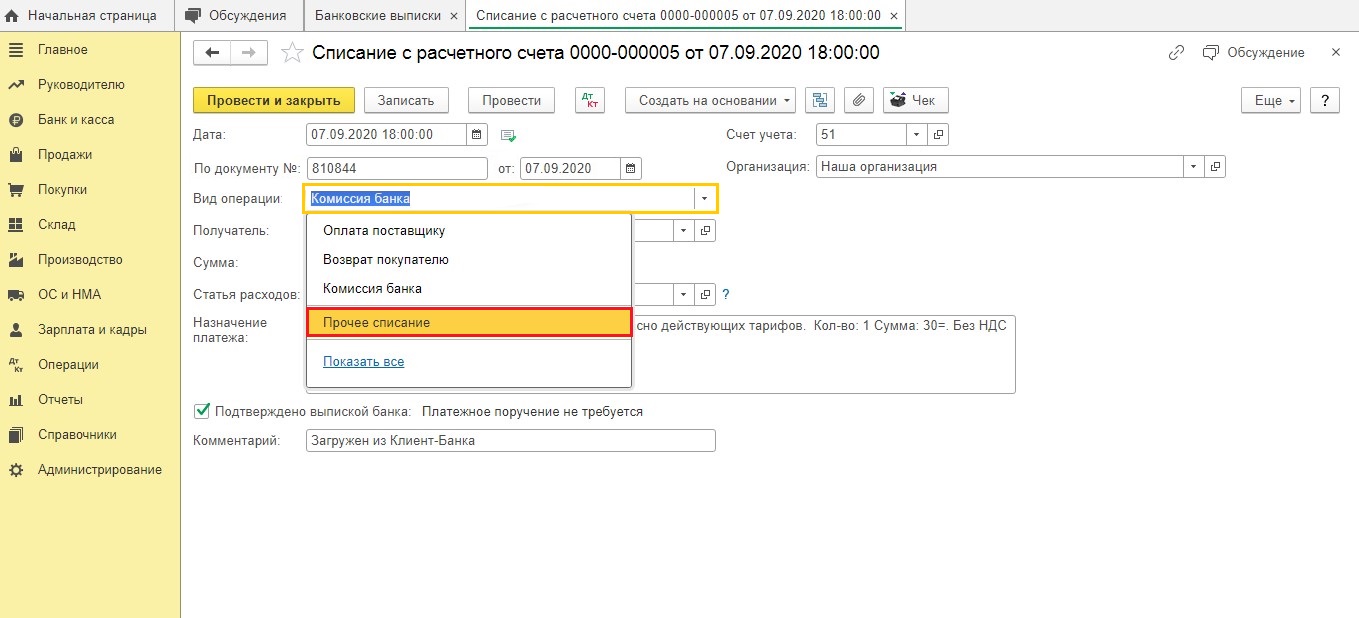

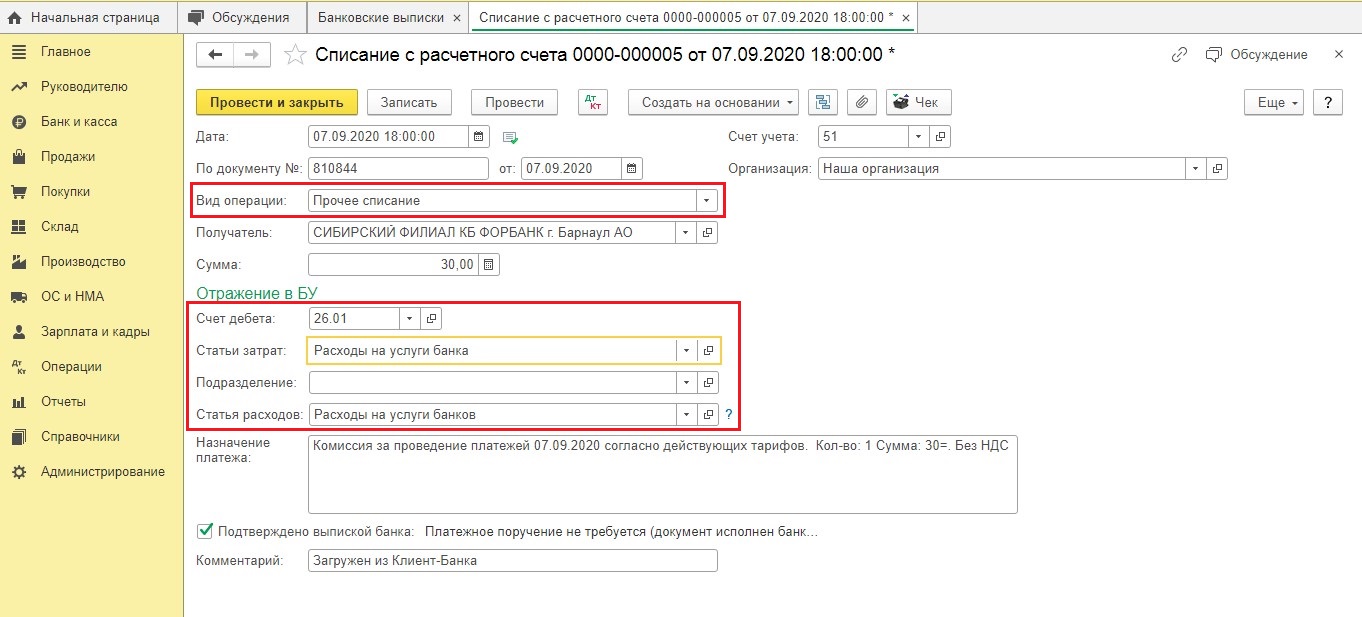

При выборе любого из способов для отражения банковской комиссии необходимо выбирать вид операции «Прочее списание». То есть, загрузив автоматически банковскую выписку, нужно войти в операцию по отражению комиссии и изменить вид операции с «Комиссия банка» на вид операции «Прочее списание»:

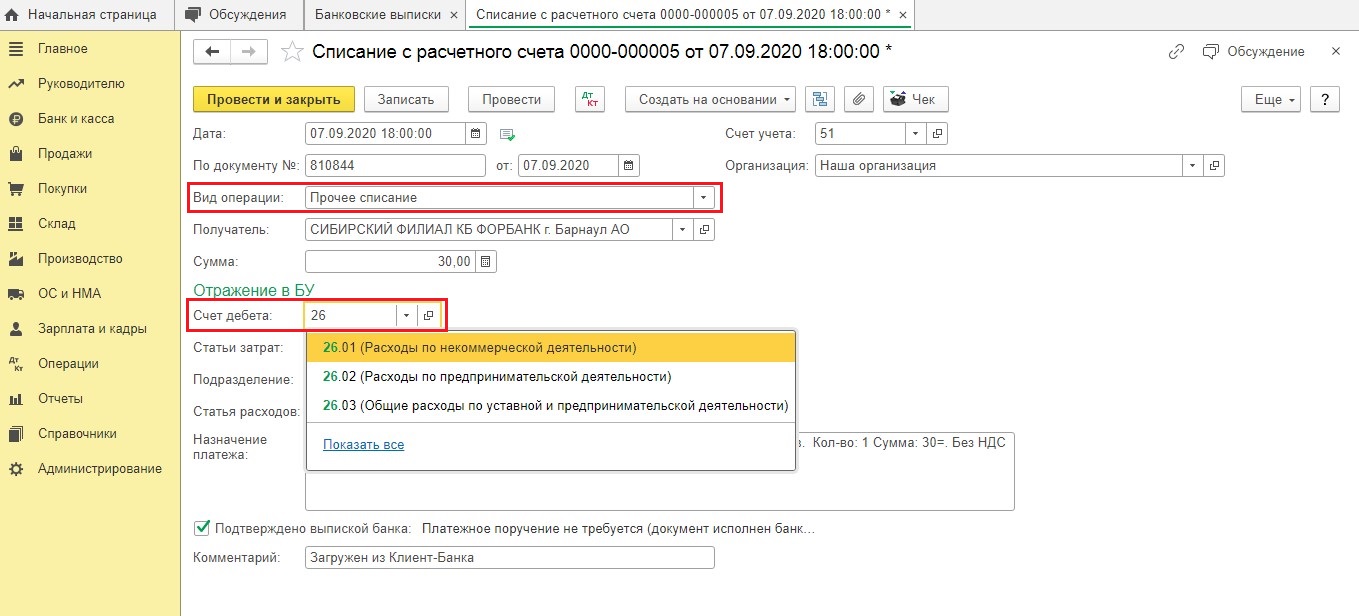

После чего необходимо выбрать вместо счета 91 счет 26 либо 86 – в зависимости от выбранного способа:

1 способ. С использованием счетов 20 и 26.

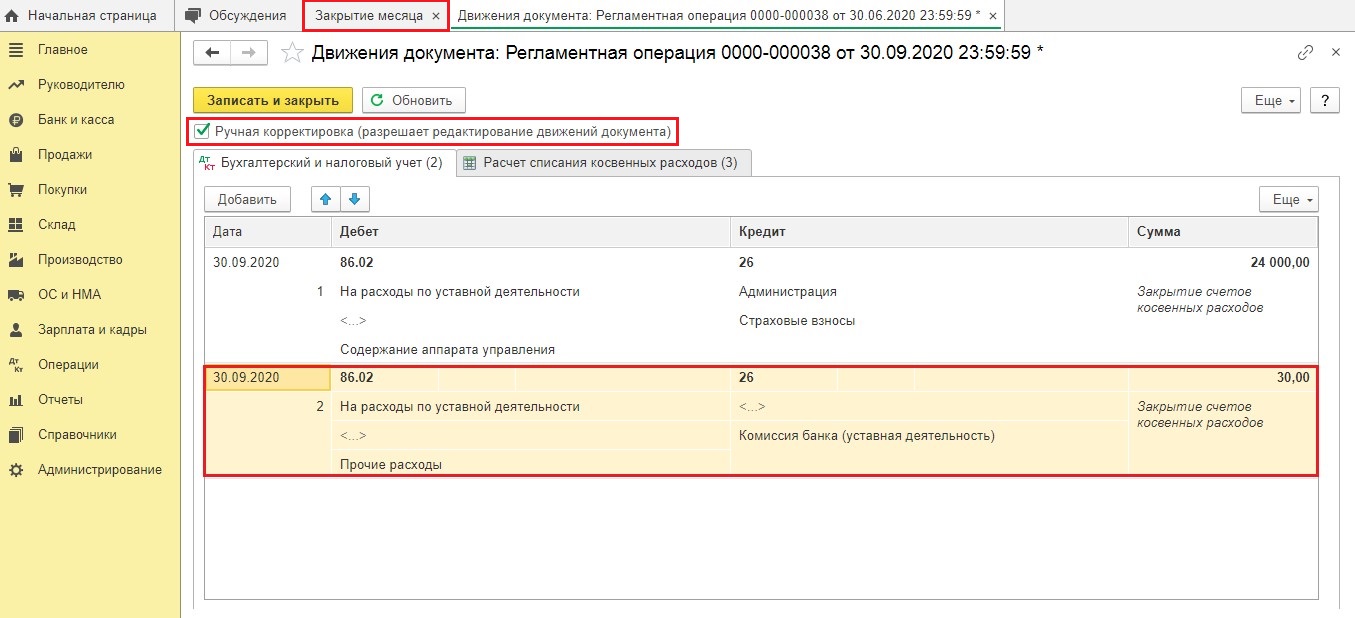

При выборе данного способа в конце месяца все затраты, собранные на счете 26, операцией «Закрытие месяца» (в режиме ручной корректировки) закрываются на счет 86:

2 способ. С использованием напрямую счета 86.

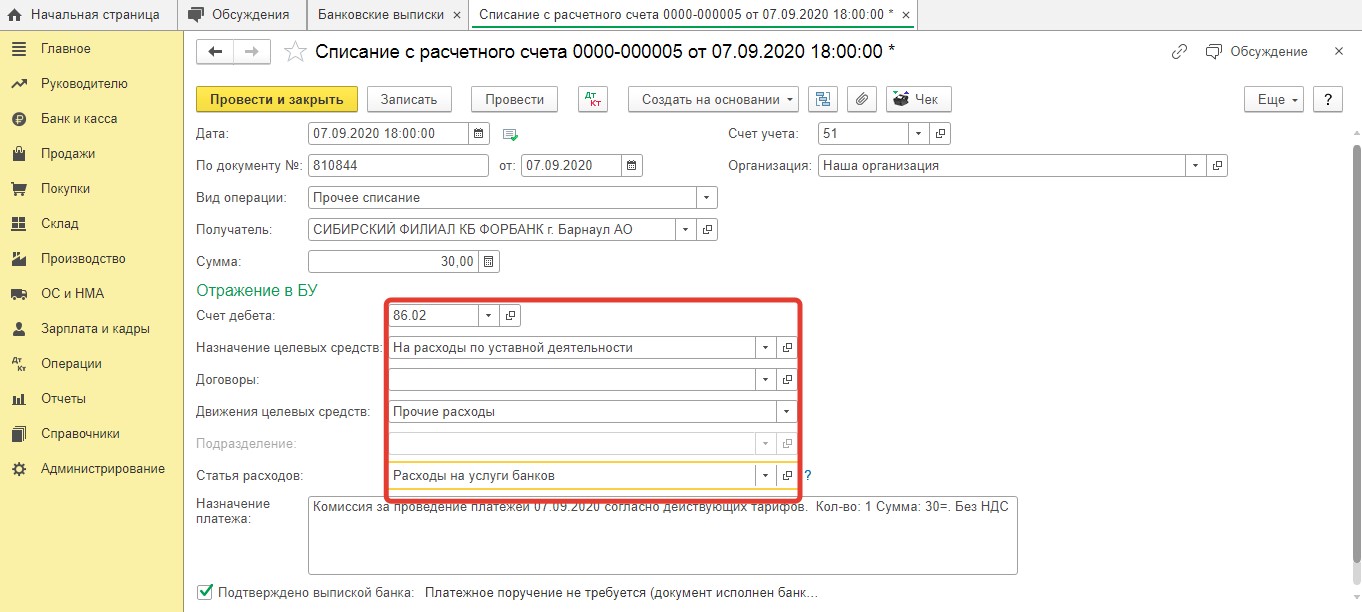

Для упрощения учета можно комиссию банка сразу отражать на 86 счете (по аналогии отражения комиссии на 91 счете в коммерческих организациях). В этом случае в загруженной операции по списанию комиссии банка выбрать счет 86.02:

Отражение в учете НКО штрафов и пеней по налогам и сборам

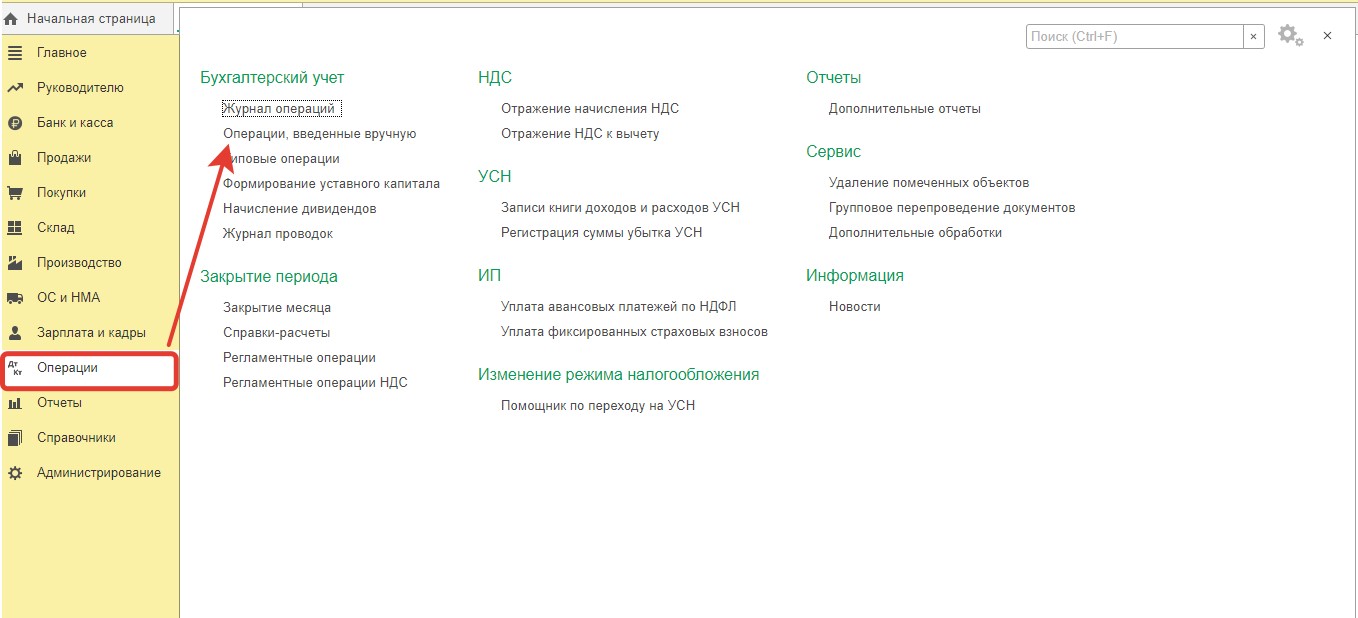

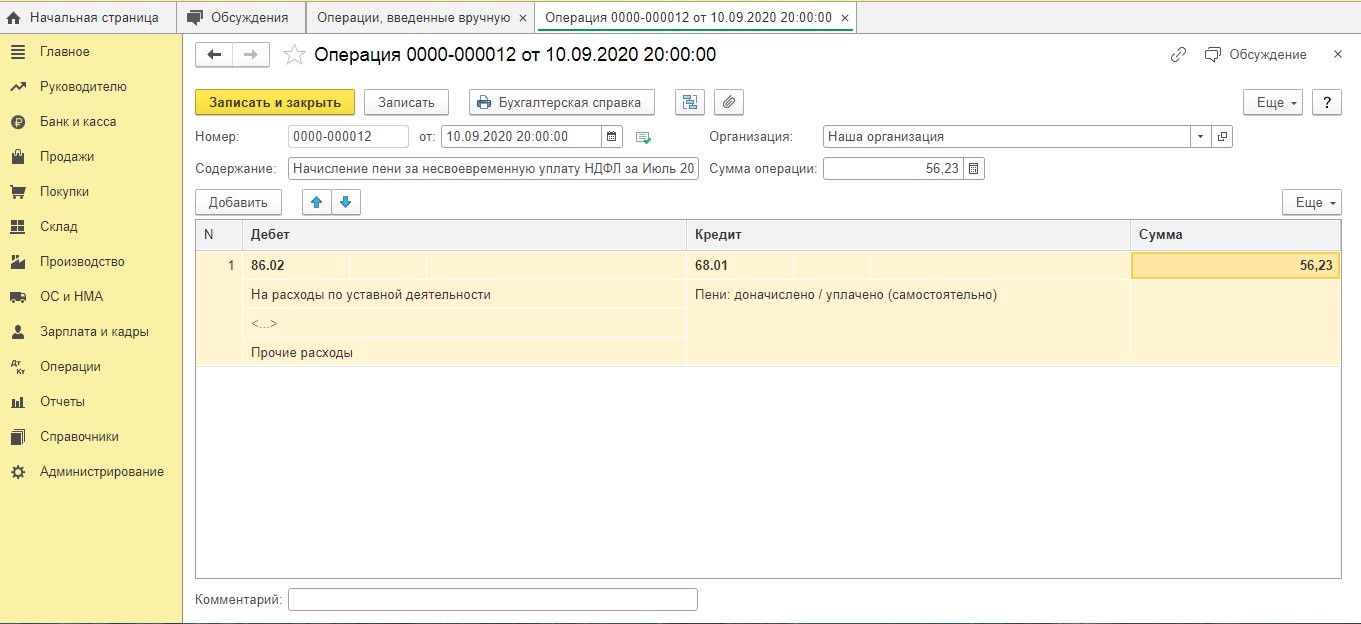

В программе 1С: Бухгалтерия ред. 3.0 не предусмотрено специального документа для отражения штрафных санкций за несвоевременную сдачу отчетности и уплату налогов. Начисление пеней и штрафов происходит с помощью документа «Операции, введенные вручную» в разделе «Операции»:

Согласно Плану счетов бухгалтерского учета (утв. Приказом Минфина РФ от 31.10.2000 г. № 94н) для отражения сумм причитающихся налоговых санкций предусмотрен счет 99 «Прибыли и убытки» в корреспонденции со счетом учета расчетов с бюджетом по налогам:

Дт 99.01 Кт 68,69

Здесь опять оговоримся, что такая проводка делается в коммерческих организациях.

В некоммерческих же организациях вместо счета 99 используется счет 86:

Еще один важный момент, вызывающий вопросы: какой датой начислять штрафные санкции?

Когда пени и штрафы были начислены организации в результате проверки контролирующих органов, то датой будет момент вступления в силу соответствующего решения ФНС.

В случае, если плательщик самостоятельно обнаружил, к примеру, недоплату по налогу, то он может доплатить налог, а вот пени можно не уплачивать самостоятельно, а дождаться требования из ФНС.

Когда же организация сдает уточненную декларацию (расчет), которая привела к увеличению суммы налога (взноса), то, чтобы избежать штрафа, до подачи уточненки необходимо заплатить налог/взнос и пени. В таком случае датой начисления пеней будет дата утверждения расчета (включая расчет пеней) руководителем компании.

Отражение в учете НКО штрафных санкций по договорам с контрагентами

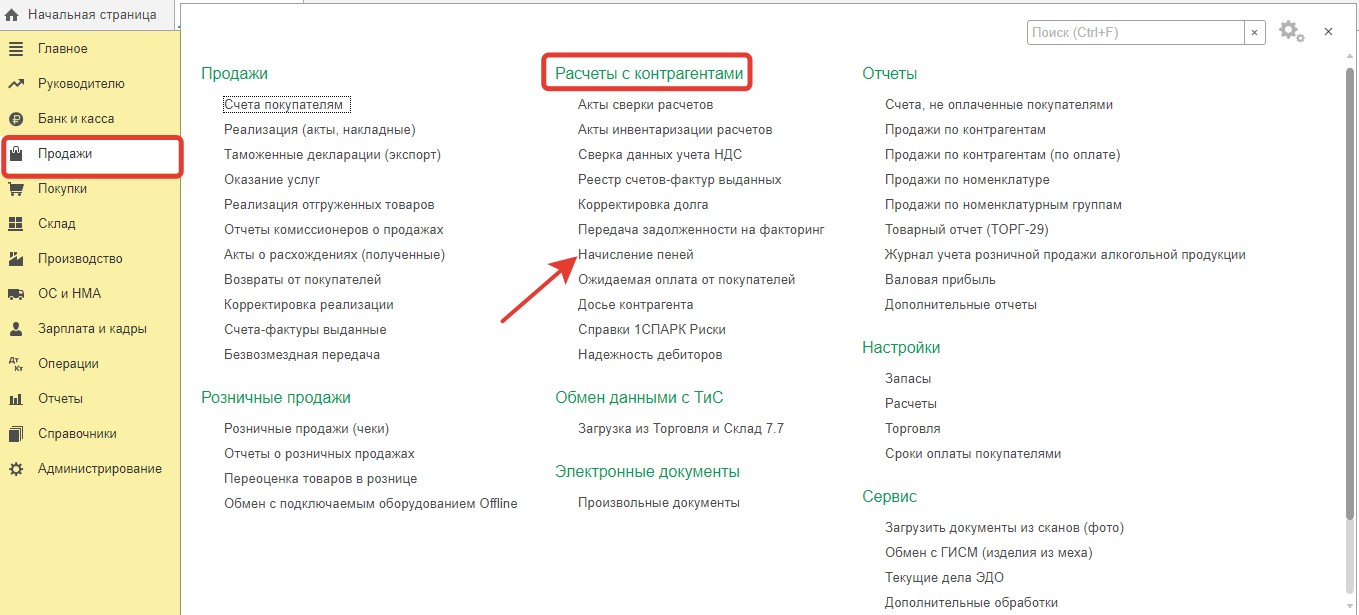

В отличие от налоговых штрафных санкций для санкций по договорам с контрагентами в программе предусмотрен специальный документ «Начисление пеней», который находится в разделе «Продажи» - «Расчеты с контрагентами».

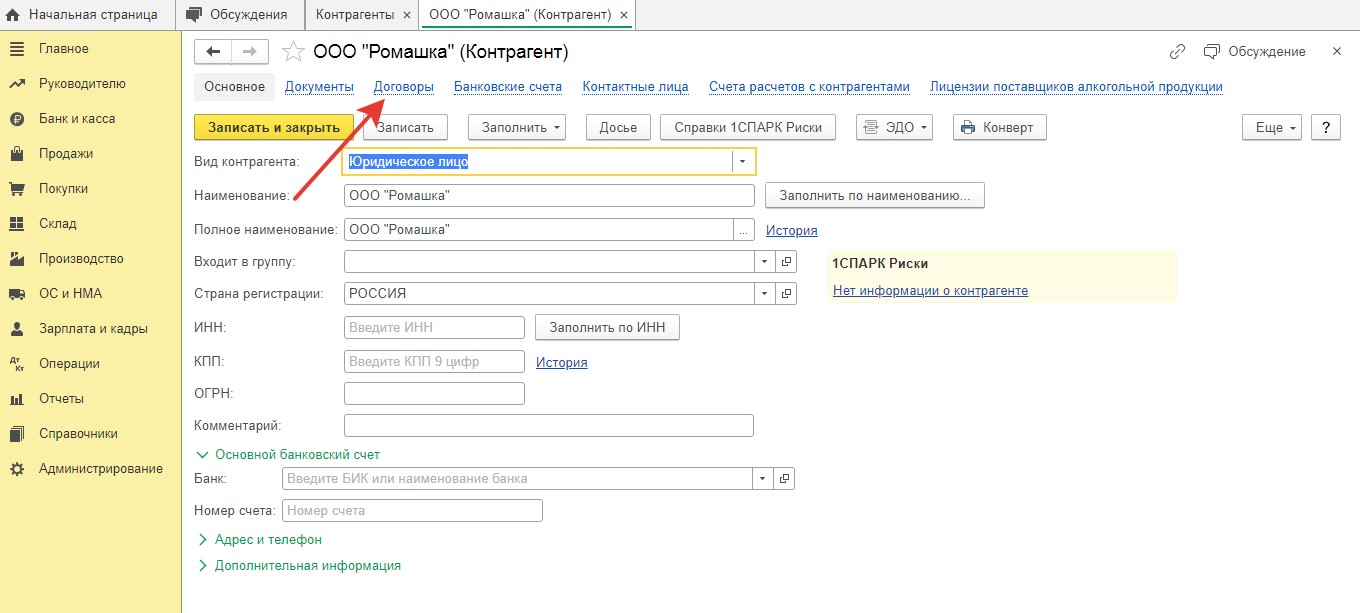

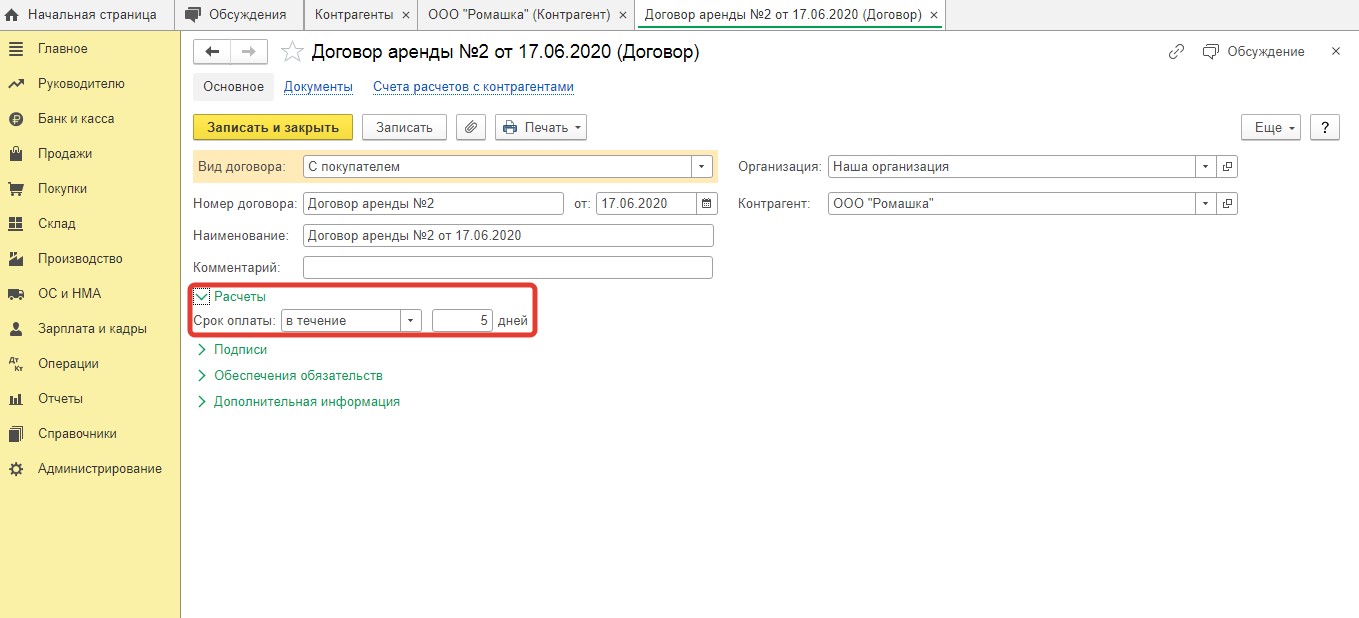

К примеру наша некоммерческая организация, помимо уставной деятельности, занимается сдачей собственного здания на территории поселка в аренду. Так 17 июня она заключила договор аренды с ООО «Ромашка», согласно которому срок оплаты за аренду здания установлен 5 дней.

Чтобы программа автоматически могла рассчитать штрафные санкции по договору, необходимо этот срок указать при создании договора контрагента (справочник «Контрагенты»):

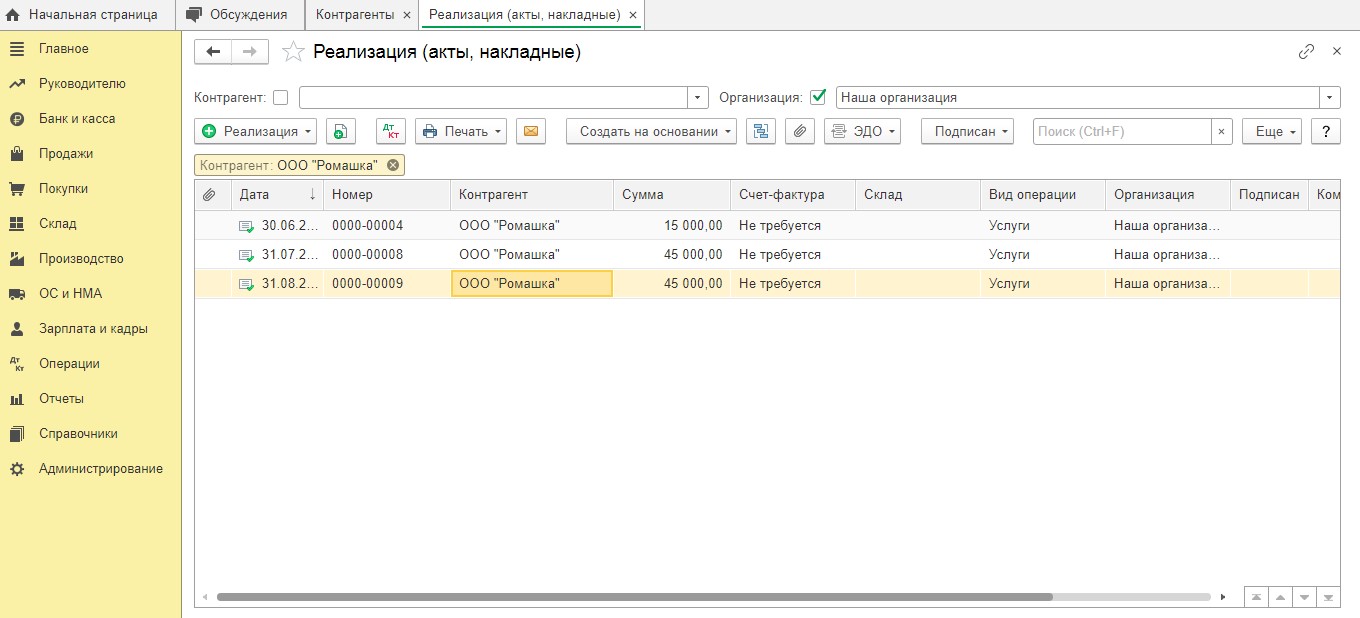

За июнь-август была начислена арендная плата:

Однако денежные средства от ООО «Ромашка» по состоянию на 10 сентября не поступили.

В программе 1С: Бухгалтерия ред. 3.0 начисление пеней по договорам с контрагентами отражается специальным документом: «Продажи» – «Расчеты с контрагентами» – «Начисление пеней»:

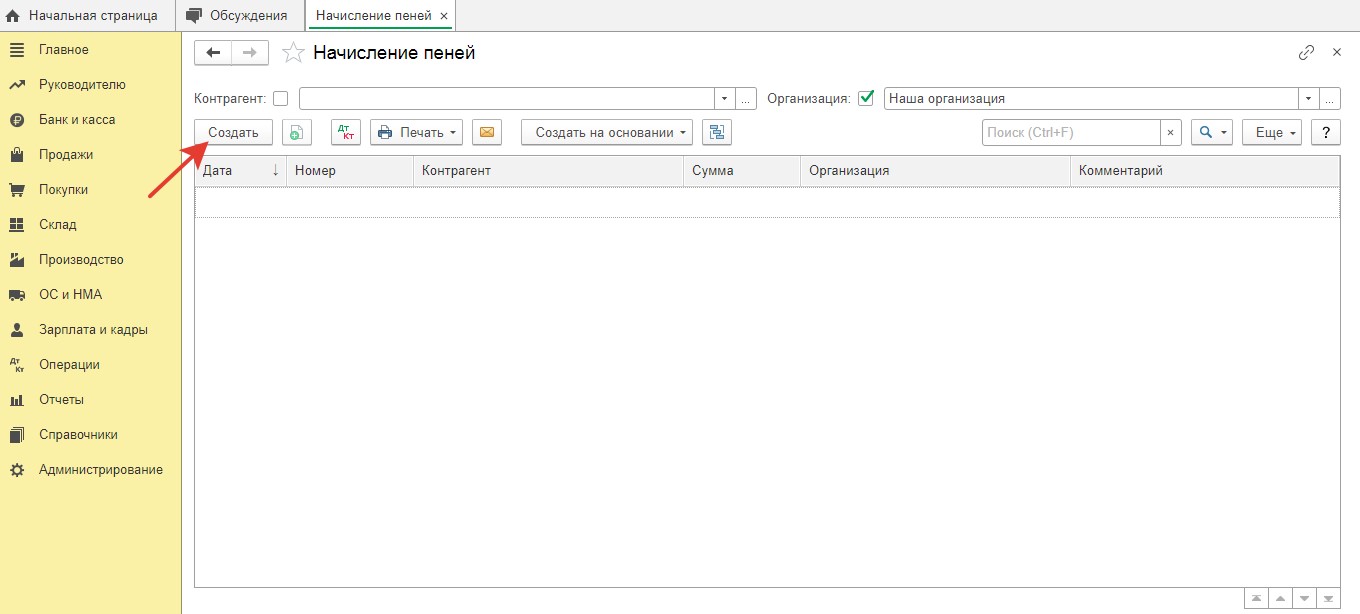

Создадим новый документ:

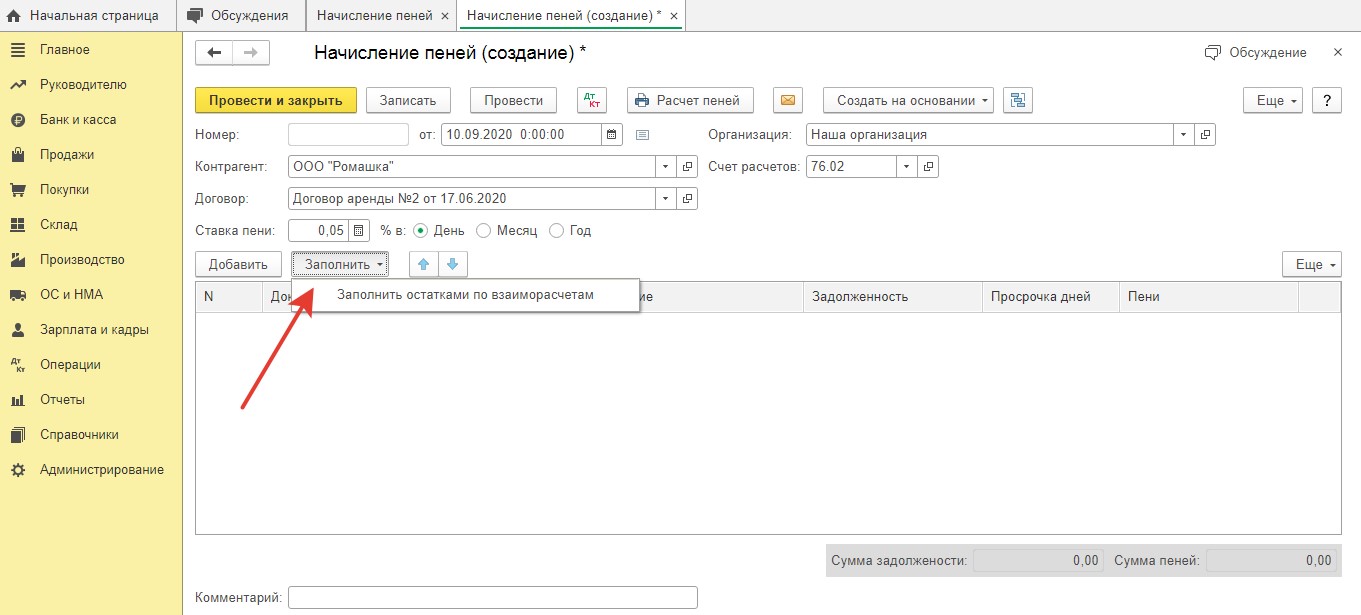

Заполним контрагента, договор, ставку пени и нажмем кнопку «Заполнить» для заполнения табличной части:

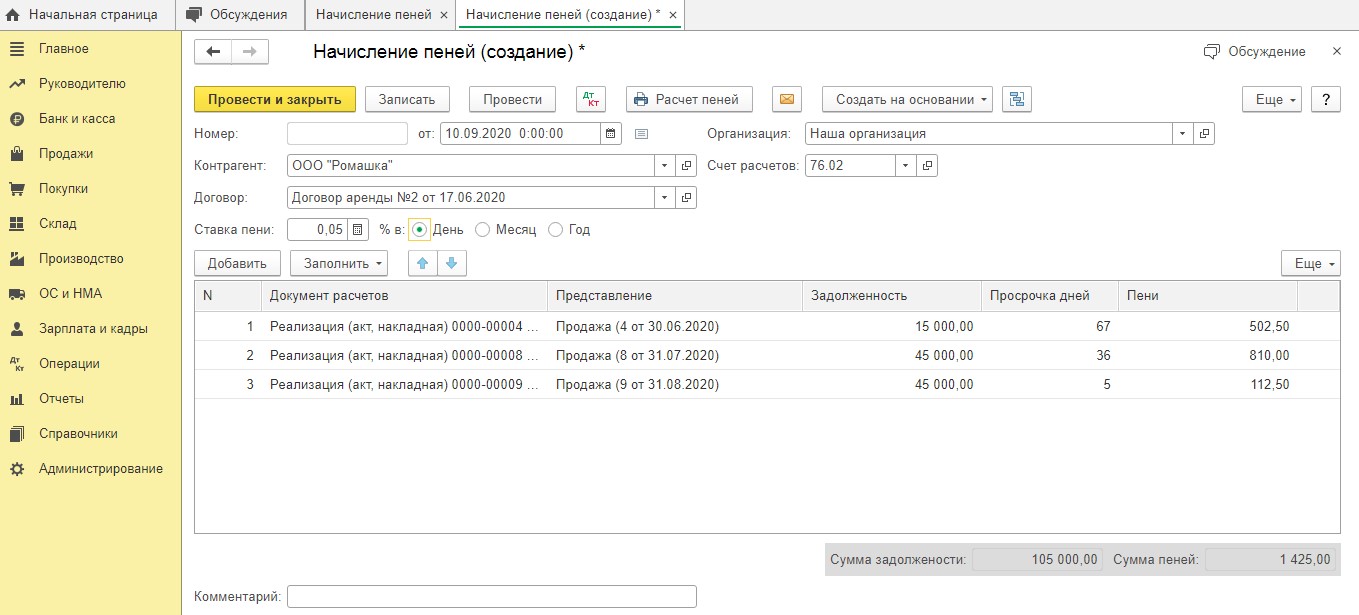

Программа рассчитает пени автоматически, останется только провести документ:

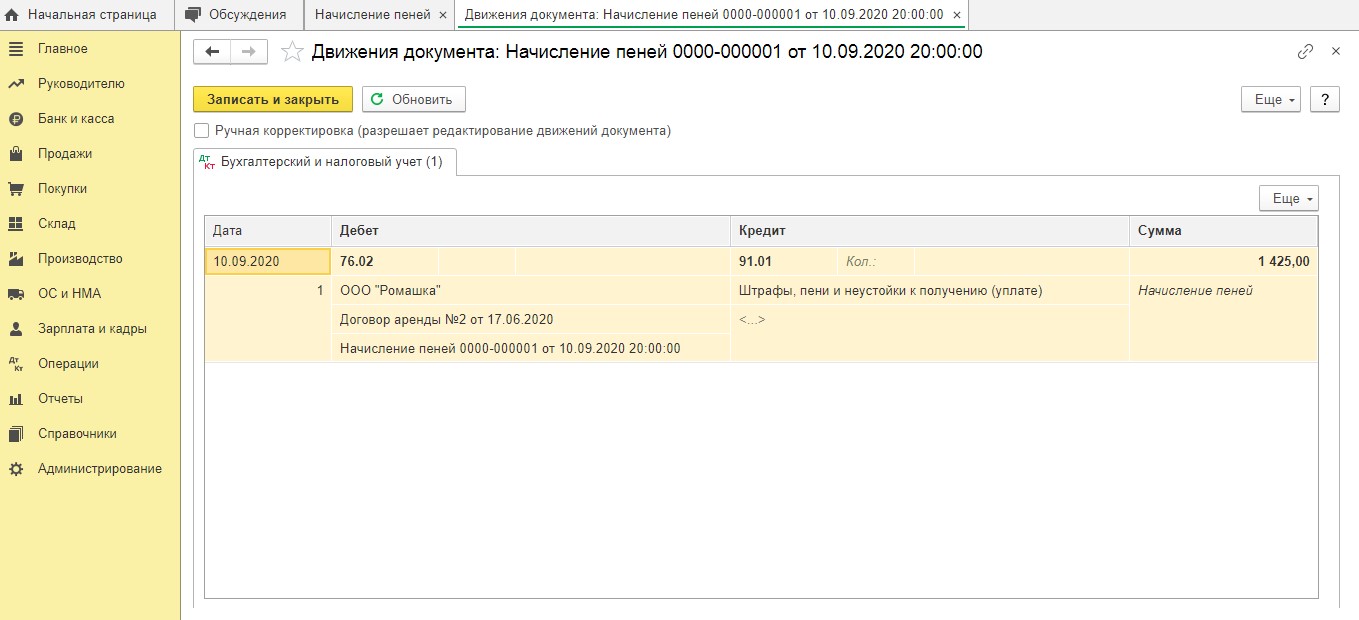

После проведения сформируются проводки:

Обратите внимание, что данный документ некоммерческие организации используют, как правило, в случае ведения предпринимательской деятельности. Однако вопрос начисления штрафных санкций актуален и при ведении уставной деятельности.

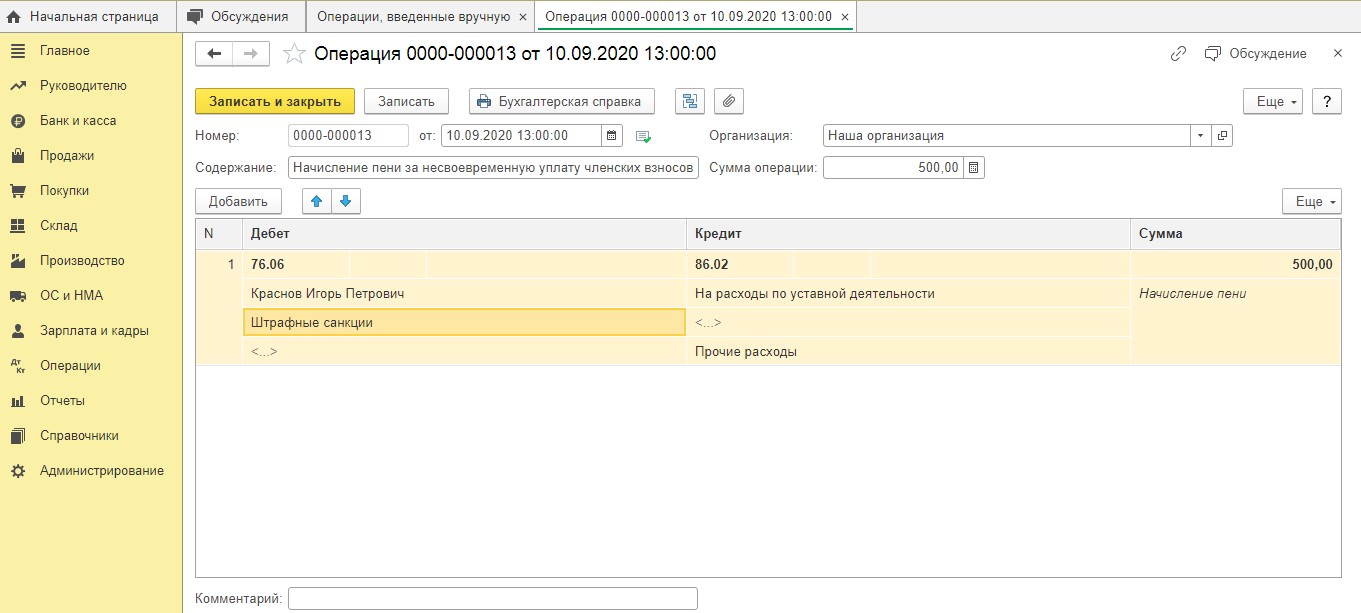

Например, согласно Положению о начислении членских взносов, как правило, всегда предусмотрены санкции за их неуплату в определенный срок. В этом случае штрафные санкции придется начислять аналогично налоговым пеням – через документ «Операция» вручную:

Основанием для начисления таких пени являются решение суда, либо факт признания их плательщиком (фактическая уплата):

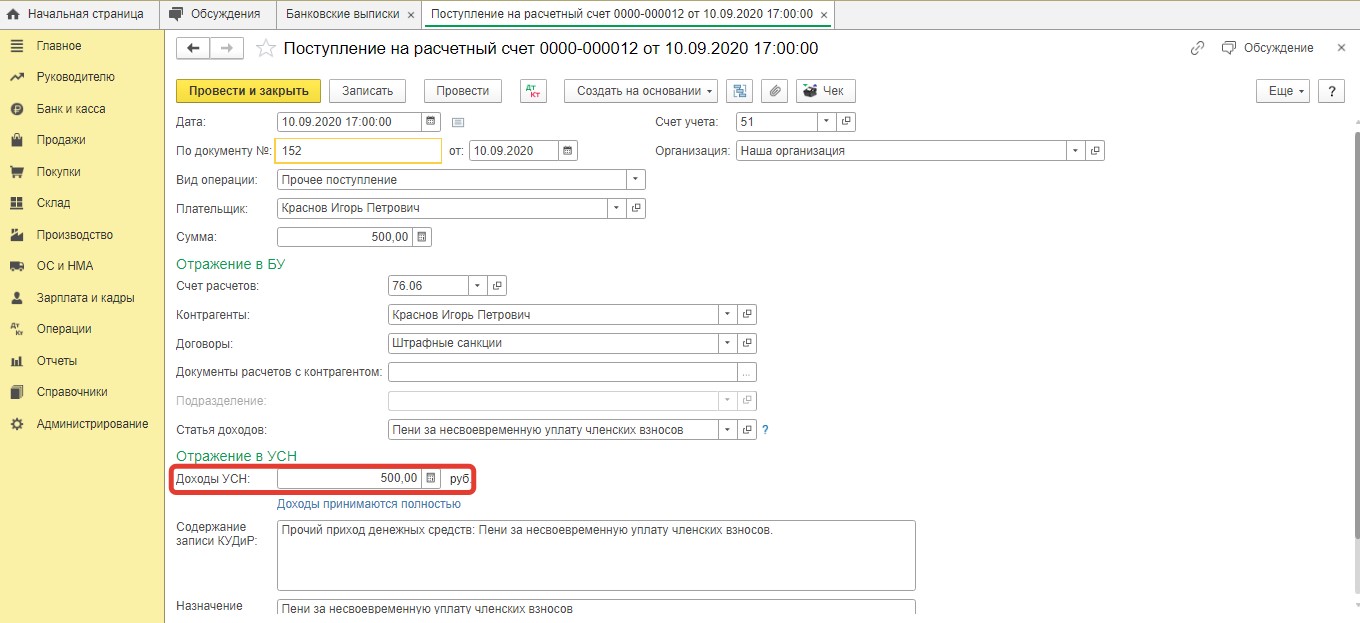

Важно! Некоммерческие организации на упрощенке могут не учитывать доходы по статье 251 НК РФ. Перечень доходов, не подлежащих налогообложению в соответствии со статьей 251 Кодекса, является закрытым. В данной статье доходы в виде пени за несвоевременную уплату членских взносов отсутствуют, поэтому данные доходы подлежат налогообложению налогом, уплачиваемым в связи с применением упрощенной системы налогообложения.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии