Лизинг и переход на ФСБУ 25 для малого предприятия – основное средство на балансе лизингополучателя

- Опубликовано 28.03.2022 09:15

- Просмотров: 32747

Этой статьей мы завершаем цикл статей по переходу на ФСБУ лизингового имущества организаций. Если вы до сих пор не знаете, что же делать с договорами лизинга при переходе на ФСБУ 25/2018 «Бухгалтерский учет аренды»?, то скорее ознакомьтесь с данным материалом. В этой статье разберем самый популярный пример учета имущества в лизинге – на балансе лизингополучателя. Как ни странно, переход на ФСБУ 25 в этом случае будет даже несколько проще, чем в случае, когда основное средство на учете лизингодателя. Рассмотрим по шагам, какие показатели нужно рассчитать, и как это сделать в 1С: Бухгалтерии предприятия ред. 3.0.

На этот раз условия примера будут такими:

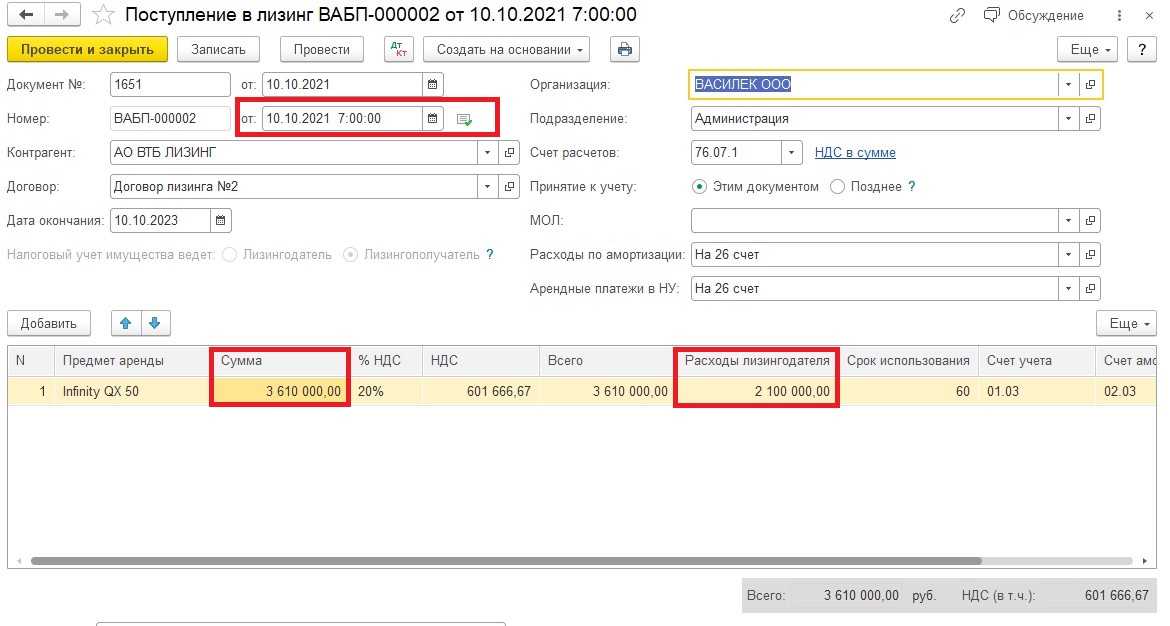

- общая сумма платежей по договору лизинга, включая выкупную стоимость - 3 610 000 руб. (в т.ч. НДС 20% – 601 666,67 руб.);

- выкупная стоимость - 10 000 руб. (в т.ч. НДС 20% - 1 666,67 руб.);

- ежемесячный платеж - 100 000 руб. (в т.ч. НДС 20% - 16 666,67 руб.), авансовый платеж - 1 200 000 рублей с НДС;

- срок действия договора лизинга – 24 мес. (10.10.2021 - 10.10.2023);

- СПИ для начисления амортизации - 60 месяцев;

- сумма расходов лизингодателя на приобретение предмета лизинга - 2 100 000 рублей (сумма без НДС);

- лизингополучатель - малое предприятие, имеющее право на ведение упрощенного учета и отчетность.

Какие предприятия имеют право на упрощенные способы учета?

Прежде чем приступим к лизинговым операциям давайте сразу проясним этот момент, чтобы исключить поток вопросов.

Упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, вправе применять следующие коммерческие организации (при условии, что они не являются микрофинансовыми, а их бухгалтерская отчетность не подлежит обязательному аудиту):

- субъекты малого предпринимательства;

- организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 N 244-ФЗ «Об инновационном центре «Сколково» (п. п. 1, 3 ч. 4, п. п. 1, 4 ч. 5 ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ).

Друзья, упрощенные способы ведения учета НЕ ОЗНАЧАЮТ, что их могут использовать только предприятия на упрощенной системе налогообложения! Запомните, пожалуйста, не играет роль ваша система налогообложения!!! Вы можете быть и на общей системе налогообложения, но при этом, например, относиться к субъектам малого предпринимательства, а значит можете вести упрощенный учет!

Надеемся, что этот нюанс понятен. Возвращаемся к нашему лизингу.

Первоначальный документ «Поступление в лизинг» в разделе «ОС и НМА» выглядел следующим образом:

Итак, если организация приняла решение не использовать право на перспективный переход (п. 52 ФСБУ 25), то она должна признать в учете ППА (право пользования активом) и АО (арендные обязательства).

Но так как организация имеет право на применение упрощенных способов ведения учета, то при признании АО может просто посчитать сумму будущих арендных платежей, не применяя дисконтирование.

ППА = справедливая стоимость предмета лизинга

В одной из прошлых статей мы уже писали, что для её определения можно руководствоваться п. 1 Рекомендация Р-133/2021-ОК Лизинг «Справедливая стоимость предмета лизинга».

В нашем случае будем считать, что ППА = сумма расходов лизингодателя, то есть 2 100 000 руб. без НДС.

Предмет лизинга по условиям договора числится на балансе лизингополучателя.

Что это значит?

Автомобиль был принят к бухгалтерскому учету как основное средство с первоначальной стоимостью, равной общей сумме задолженности по договору лизинга без учета НДС (выкупная стоимость тоже была включена в эту сумму).

То есть до перехода на ФСБУ 25/2018 предмет лизинга учитывался как основное средство, а после перехода будет учитываться как ППА. При этом ППА также отражается на счете 01.03, нужно только скорректировать сумму.

Пока все понятно? Идем дальше...

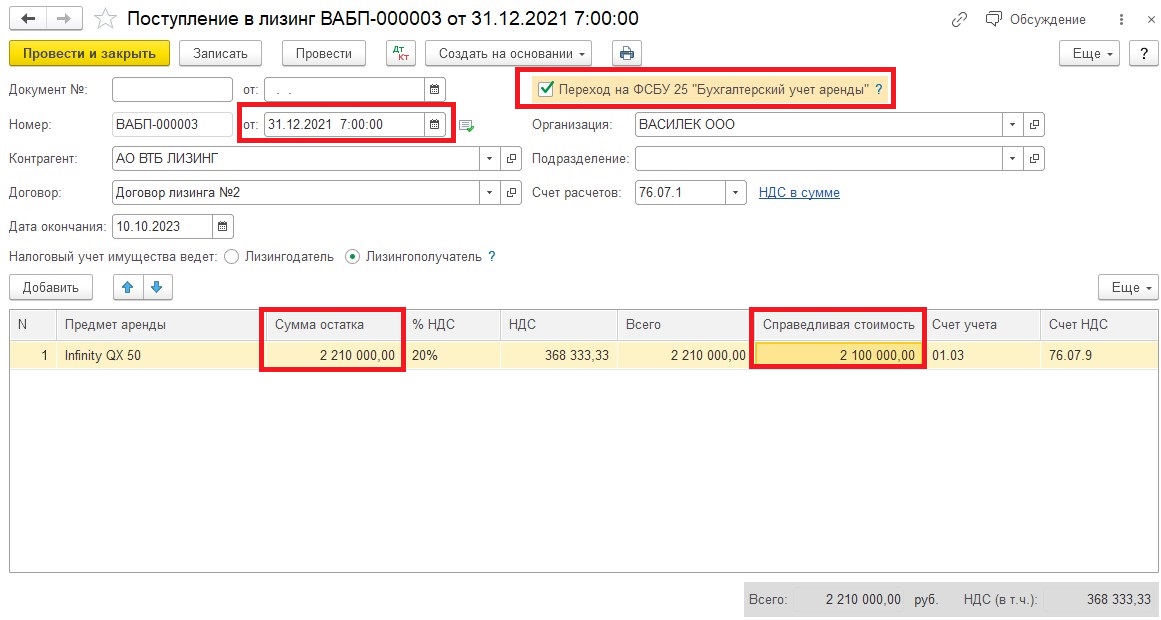

АО - сумма оставшихся платежей по договору

До окончания срока действия договора остался 22 платежа + выкупная цена:

22 * 100 000 + 10 000 = 2 210 000 (в т.ч. НДС 20% - 368 333,33)

Для того, чтобы внести эти данные в 1С: Бухгалтерию предприятия, нужно перейти на вкладку «ОС и НМА» и создать документ «Поступление в лизинг».

Дата документа - 31.12.2021 г., после выбора такой даты автоматически устанавливается флажок «Переход на ФСБУ 25 «Бухгалтерский учет аренды».

Заполняем шапку документа так, как показано на рисунке.

В табличную часть добавляем предмет лизинга, указываем сумму рассчитанного арендного обязательства.

В колонке «Справедливая стоимость» - сумма расходов лизингодателя без НДС - 2 100 000 руб.

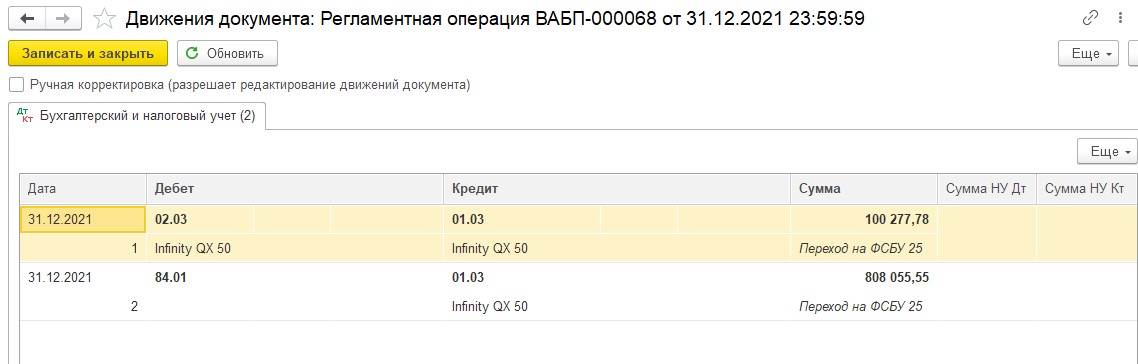

Документ не формирует проводок по счетам бухгалтерского учета, все проводки формируются при выполнении операции «Переход на ФСБУ 25» при закрытии декабря.

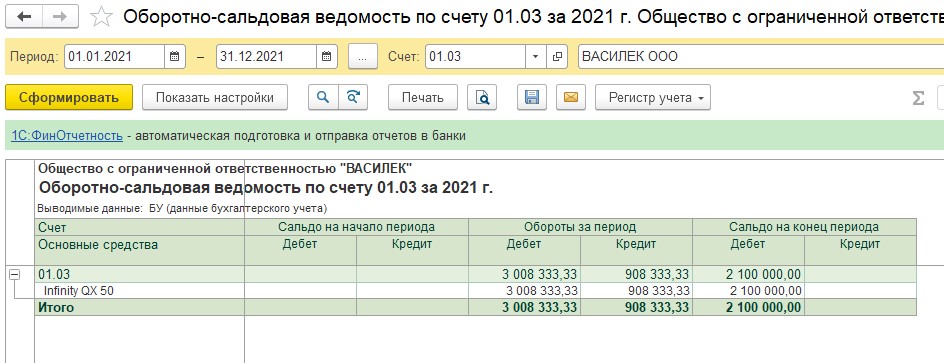

В ИТОГЕ: единственное, что в этом примере делает программа при переходе на ФСБУ 25 - это корректирует стоимость предмета лизинга на счете 01.03, а также пересчитывает сумму начисленной амортизации, исходя из новой стоимости.

Справедливая стоимость оказалась меньше общей суммы платежей по договору лизинга, поэтому сформирована проводка в дебет счета 84.01, уменьшающая чистую прибыль.

На счете 01.03 теперь отражается ППА по указанной нами справедливой стоимости.

Но если бы организация не имела права на упрощенный учет и отчетность, то должна была бы рассчитать приведенную стоимость арендных обязательств, в этом случае проводок при переходе было бы больше.

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии