Учет факторинговых операций у поставщика в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 28.04.2022 09:20

- Просмотров: 59676

Перед предприятиями – продавцами зачастую стоит сложный вопрос: на каких условиях оплаты заключать договоры с покупателями? То или иное условие имеет как плюсы, так и минусы. Например, условие полной предоплаты или аванса удобно для продавца, но может отпугнуть потенциального покупателя, отсрочка или рассрочка платежа очень удобны для покупателя, но несут в себе риски для продавца потерять собственные средства. В этом случае продавец может рассмотреть такой инструмент финансирования, как факторинг, который может предоставить как самостоятельная факторинговая компания, так и отдел кредитно-финансового учреждения, специализирующийся на данном виде продукта. В данной статье поговорим о факторинге в учете поставщика в 1С: Бухгалтерии предприятия ред. 3.0. А уже в следующей публикации ловите инструкцию в учете покупателя.

Что такое факторинг?

Его преимущества и недостатки

Факторинг является одной из современных форм рефинансирования дебиторской задолженности.

Это финансовая операция, при которой специализированная факторинговая компания (фактор) приобретает у поставщика (клиента) все права по истребованию долга с покупателя, и сама с него взыскивает долг.

Предоставление услуг факторинга (финансирования под уступку денежного требования) регулируется статьями 824-833 ГК РФ.

Договор факторинга может быть заключен на срок от одного до трех – четырех лет. Третья сторона, покупатель, в договоре может и не участвовать. В договоре факторинга обязательно прописываются права и обязанности сторон сделки, процедура предоставления фактором финансирования поставщику (клиенту), переуступка долговых требований и их инкассирование, порядок осуществления взаимных расчетов.

Для каждого из участников сделки факторинг имеет свои преимущества.

Так, поставщик (клиент) освобождается от риска задержки и (или) неуплаты долга, у него увеличивается скорость оборота денежных средств, снижаются расходы по контролю дебиторской задолженности, он получает ускорение оборачиваемости товаров и инкассации дебиторской задолженности, возможность увеличения объема продаж и числа покупателей за счет предоставления им отсрочек платежа. Кроме того, факторинг позволяет поставщику более точно планировать движение денежных потоков.

Покупателю факторинг дает возможность получения товарного кредита, обычно на срок до трех месяцев, избежание риска получения некачественного товара, увеличения объема закупок в условиях отсутствия необходимости оплаты по факту поставки, ускорение оборачиваемости запасов.

Для факторинговой компании (фактора) это рискованный, но высокодоходный вид кредитования, позволяющий получать проценты по кредиту и комиссионное вознаграждение, а также расширять комплекс применяемых технологий и предоставляемых банковских продуктов.

Оценка эффективности факторинга для поставщика (клиента) определяется сравнением расходов по данной операции со средним уровнем процентной ставки по краткосрочному банковскому кредитованию.

К основным недостаткам факторинга можно отнести следующие:

- уступить требования можно только по договорам с отсрочкой платежа; если с покупателем заключен обычный договор, по которому покупатель просрочил оплату, обратиться в факторинговую компанию не получится;

- факторинговая компания работает только по безналичному расчету, дебитору расплатиться с поставщиком наличными без ведома фактора не получится;

- для факторинга нужно собрать много документов: первый пакет по бизнесу клиента (список такой же, как при получении кредита), второй пакет по дебитору (анкета и ОСВ за 6-12 месяцев), все подтверждающие документы по сделке с покупателем;

- фактор фиксирует сроки оплаты и договориться с дебитором о других сроках оплаты или возврате товара не получится, т.к. фактор остановит финансирование;

- высокая стоимость, которая складывается из оплаты за кредит, за риски, администрирование и информационные услуги.

Еще стоит отметить, что договором факторинга устанавливается максимальный лимит финансирования клиента и он не может его превысить. Если клиент выбрал свой лимит по договору, а дебитор еще не погасил свои обязательства, то лимит возобновляется только после погашения обязательств дебитором.

Виды факторинга

1. Традиционный, обеспечительный, модель инкассо – цессии факторинг

1.1. Традиционный факторинг

При традиционном факторинге фактор выкупает денежные требования у клиента, внося авансом часть суммы и погашая остаток при наступлении срока оплаты (пп. 1 п. 1 ст. 824 ГК РФ). По такому договору фактор приобретает право на все суммы, которые он получит от должника по этому требованию, и клиент не несет ответственности перед фактором, если полученная сумма оказалась меньше цены приобретения данного требования.

Однако, договором факторинга может быть предусмотрено условие, что клиент принимает на себя поручительство за должника в случае непогашения долга (п. 3 ст. 824, п. 1 ст. 390 ГК РФ). Если договором факторинга не запрещено, то фактор может уступить приобретенные требования иным лицам (п. 1 ст. 829 ГК РФ).

К договору традиционного факторинга применяются правила договора купли-продажи в той части, которая не противоречит нормам о факторинге и существу отношений (п. 5 ст. 824 ГК РФ).

1.2. Обеспечительный факторинг

При обеспечительном факторинге клиент уступает денежные требования в обеспечение своих обязательств перед фактором, например, по возврату предоставленного фактором займа (пп. 1 п. 1 ст. 824 ГК РФ).

В отличие от традиционного при обеспечительном факторинге фактор перечисляет деньги клиенту не как оплату за уступленные ему денежные требования, а в виде займа или кредита.

При этом денежные обязательства клиента перед фактором погашаются за счет средств должника. Если должник заплатит больше, фактор обязан вернуть клиенту разницу. Если меньше – клиент обязан погасить оставшуюся часть долга самостоятельно (п. 2 ст. 831 ГК РФ).

Также по этому виду факторинга фактор обязан предоставлять клиенту отчет (п. 2 ст. 831 ГК РФ), и не имеет права на последующую уступку денежного требования (если только иное не оговорено в договоре) (п. 2 ст. 829 ГК РФ).

К обеспечительному факторингу применяются правила о займе (кредите) в части, не противоречащей нормам о факторинге и существу отношений (п. 5 ст. 824 ГК РФ).

1.3. Факторинг по модели инкассо-цессии

При данном виде факторинга клиент уступает денежные требования фактору в обмен на услуги фактора по учету денежных требований клиента и истребованию с должников оплаты по этим требованиям (пп. 2, 3 п. 1 ст. 824 ГК РФ).

В этом случае фактор не приобретает права на деньги, получаемые от должников клиента, и обязан все полученные суммы передать клиенту. Однако при этом он вправе передать деньги клиенту за вычетом стоимости своих услуг по взысканию задолженности.

Как и при обеспечительном факторинге, фактор обязан предоставлять клиенту отчет и не имеет права на последующую уступку требований, переданных ему клиентом (п. 3 ст. 831, п. 2 ст. 829 ГК РФ).

К данному виду факторинга применяются правила о договоре возмездного оказания услуг в той части, в которой они не противоречат нормам о факторинге и существу отношений (п. 5 ст. 824 ГК РФ).

2. Факторинг с регрессом и без

По праву обратного требования к поставщику возместить уплаченную сумму, факторинг бывает с регрессом или без.

Факторинг с регрессом - это тот, при котором фактор может потребовать заплатить долг клиента, если должник не платит по уступленному требованию. В этом случае дебиторская задолженность остается на балансе клиента. При неуплате задолженности покупателем факторинг превращается для клиента в кредит с уплатой процентов за пользование денежными средствами (п. 3 ст. 827 ГК РФ). Такой вид факторинга обычно дешевле.

Факторингом без регресса называют такой факторинг, при котором финансовый агент, напротив, самостоятельно несет все убытки из-за того, что должник ему не платит по уступленному клиентом требованию. Клиент при этом не отвечает за неисполнение или ненадлежащее исполнение должником уступленного фактору требования. Именно это правило действует по умолчанию, если в договоре сторонами не предусмотрено иное (п. 3 ст. 827 ГК РФ). Такой факторинг сводит все риски к нулю, но обычно дороже, чем факторинг с регрессом.

3. Открытый и закрытый факторинг

По уведомлению должника об участии в сделке различают открытый и закрытый факторинг. При открытом факторинге должник уведомляется об участии в сделке (п. 1 ст. 830 ГК РФ). При закрытом факторинге должник не уведомляется об участии в факторинговой сделке, денежные средства перечисляются на счет поставщика, а он самостоятельно оплачивает вознаграждение компании-фактору (п. 1 ст. 824 ГК РФ).

4. Прямой и реверсивный факторинг

Данные виды факторинга выделяются в зависимости от того, кто инициирует получение финансирования от фактора под уступку денежного требования.

Прямой факторинг имеет место в случае, когда инициатором выступает клиент - кредитор по уступаемому денежному требованию. Договор в этом случае заключается между фактором и клиентом. При этом фактор оказывает услуги именно клиенту, который их и оплачивает. Именно такую структуру отношений по договору факторинга предусматривает п. 1 ст. 824 ГК РФ.

Реверсивный (закупочный) факторинг - это факторинг, который инициирует должник для того, чтобы рассчитаться за товары, которые он закупает. Преимущество такого варианта для должника в том, что он позволяет ему не сразу расплачиваться за товар (работы, услуги), даже когда контрагенты не предоставляют ему отсрочку.

При реверсивном факторинге может быть заключен трехсторонний договор факторинга (п. 2 ст. 421 ГК РФ), по которому фактор оплачивает счета клиента по заявкам должника, приобретая таким образом требования к последнему.

Начнем с изучения операций факторинга у поставщика – клиента.

Факторинг у поставщика (клиента) в 1С: Бухгалтерии предприятия ред. 3.0

Невозможно охватить все многообразие условий договоров факторинга, которые заключаются между фактором и клиентом.

Мы рассмотрим пример традиционного, безрегрессного, прямого факторинга у клиента-продавца в программе 1С: Бухгалтерии предприятия ред. 3.0.

Между фактором ООО «Факторинговая Компания» и ООО «Василек» заключен договор факторинга. Условия договора факторинга у нас следующие:

1. ООО «Василек» уступает фактору ООО «Факторинговая Компания» денежные требования к дебитору ООО «БЕТА» в размере 100% от суммы дебиторской задолженности.

2. Фактор ООО «Факторинговая Компания» финансирует клиента ООО «Василек» под уступленные денежные требования к ООО «БЕТА». Размер финансирования составляет 100% от суммы уступленного денежного требования по реестру. 90 % от размера финансирования перечисляется не позднее 3 рабочих дней после утверждения реестра, остальные 10% - после поступления полной оплаты от ООО «БЕТА».

3. За оказание клиенту услуг по административному управлению дебиторской задолженностью и иных финансовых услуг клиент уплачивает фактору вознаграждение. Вознаграждение выплачивается ежемесячно в размере 20 000,00 рублей. В течение 3 рабочих дней с даты окончания отчетного месяца финансовый агент рассчитывает сумму вознаграждения и выставляет в адрес клиента счет, акт оказанных услуг и счет-фактуру. Клиент после получения документов должен не позднее 3 рабочих дней оплатить финансовому агенту сумму вознаграждения.

4. За предоставленное финансирование фактор начисляет проценты в размере 10 % годовых, начиная с даты перечисления финансирования клиенту до даты погашения задолженности дебитором (включительно). В случае, если дебитор не погашает задолженность в срок, установленный договором, то с даты просрочки до даты погашения задолженности начисляются проценты в размере 15%.

Рассмотрим пошагово все операции.

1. Реализация товара покупателю

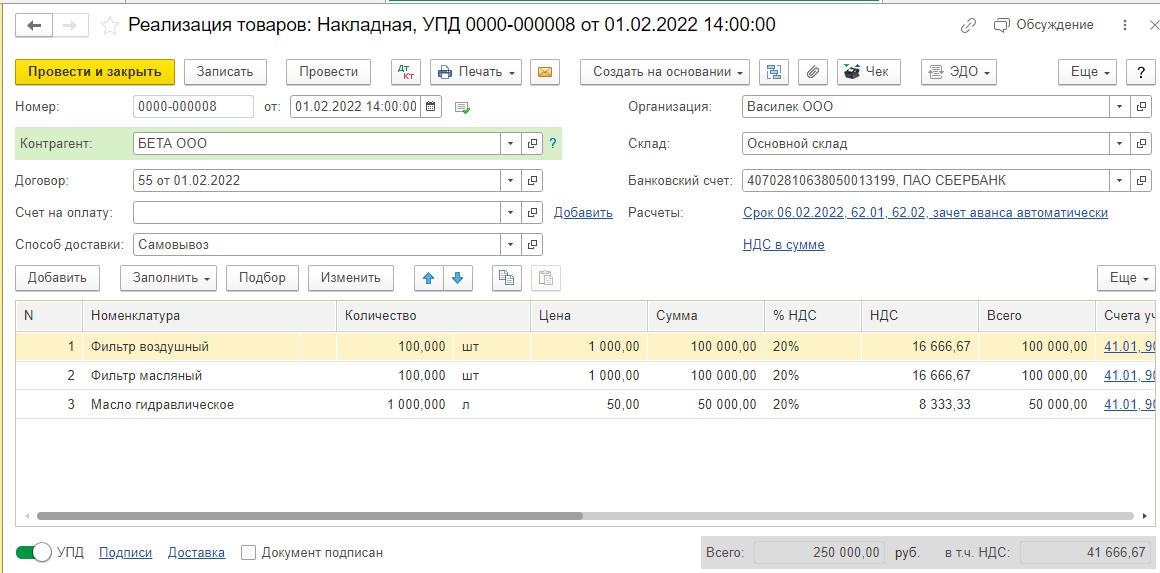

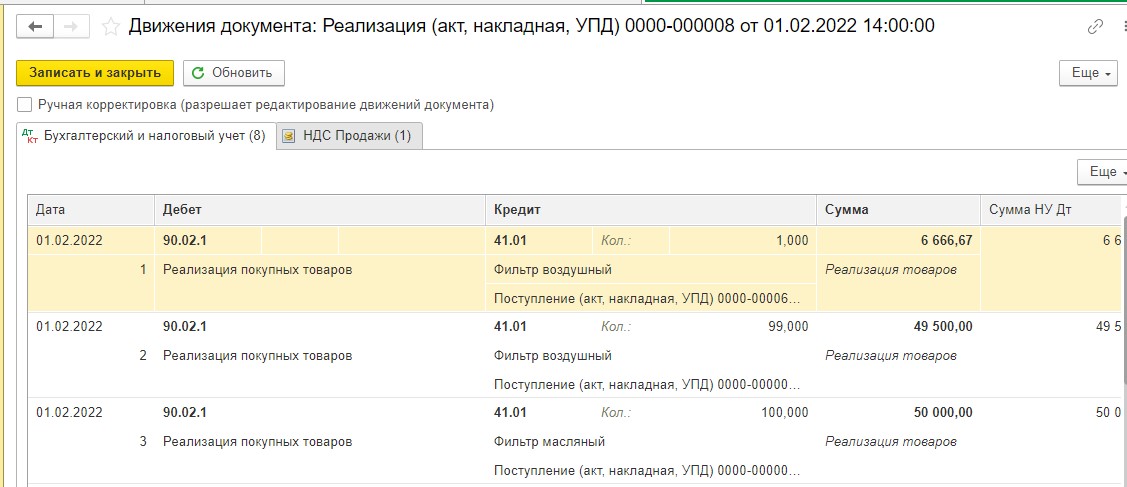

Поставщик ООО «Василек» заключил договор на поставку запасных частей с ООО «БЕТА» с отсрочкой оплаты задолженности 30 дней. В рамках договора в адрес покупателя была осуществлена реализация товара на сумму 250 000,00 рублей:

2. Уступка денежного требования фактору

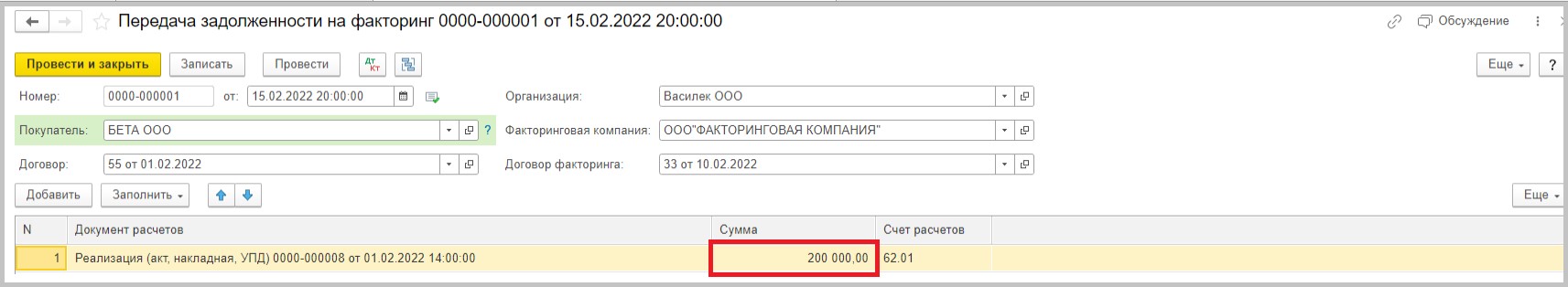

По причине потребности в денежных средствах ООО «Василек» уступает право на денежные требования к ООО «БЕТА» фактору ООО «Факторинговая Компания». Согласно условиям договора, ООО «Василек» составляет реестр уступленных требований и передает его фактору 15.02.2022 г. Денежное требование переходит к фактору с момента подписания им Реестра уступленных требований, т.е. 15.02.2022 г. Не позднее 3 дней с даты подписания Реестра фактором, он должен перечислить финансирование на счет Клиента. После полного погашения задолженности Дебитором, фактор перечисляет оставшуюся часть (10%) на счет Клиента. После согласования реестра со стороны фактора, Клиент в течение 10 рабочих дней должен передать оригиналы документов, подтверждающих отгрузку товара, подписанных Клиентом (Поставщиком) и Дебитором (Покупателем), при нарушении этого условия договора он должен будет уплатить штраф в размере 0,1% за каждый день просрочки. (Это условие приведено как пример одного из пунктов договора).

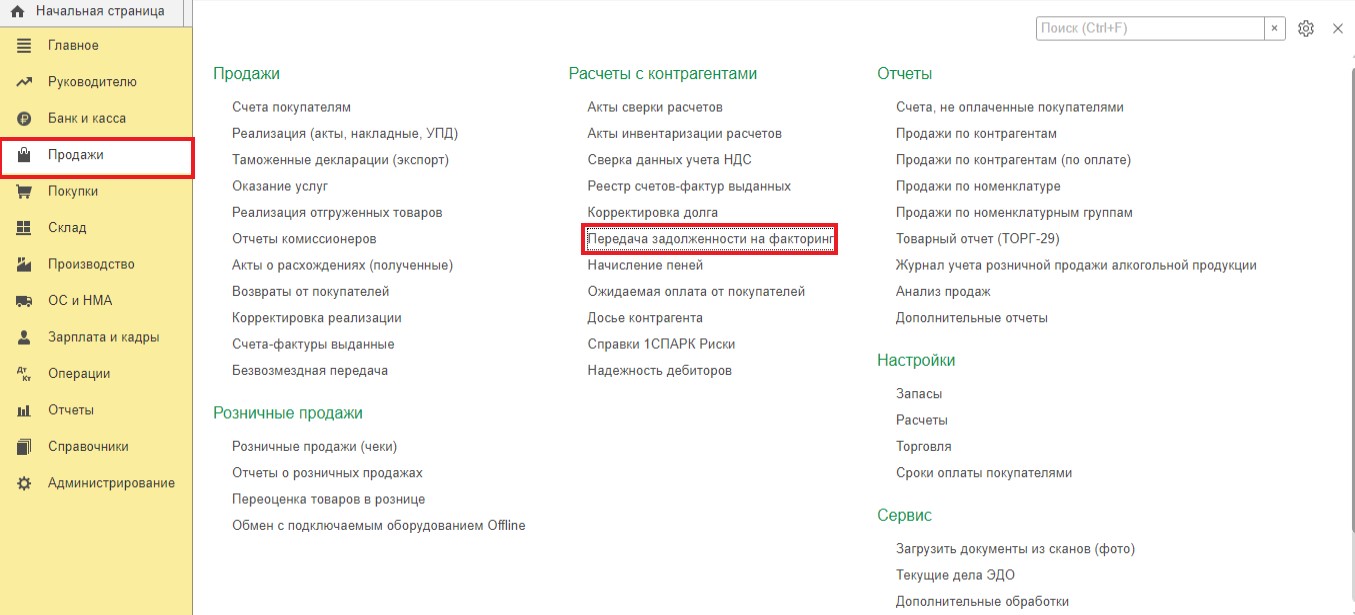

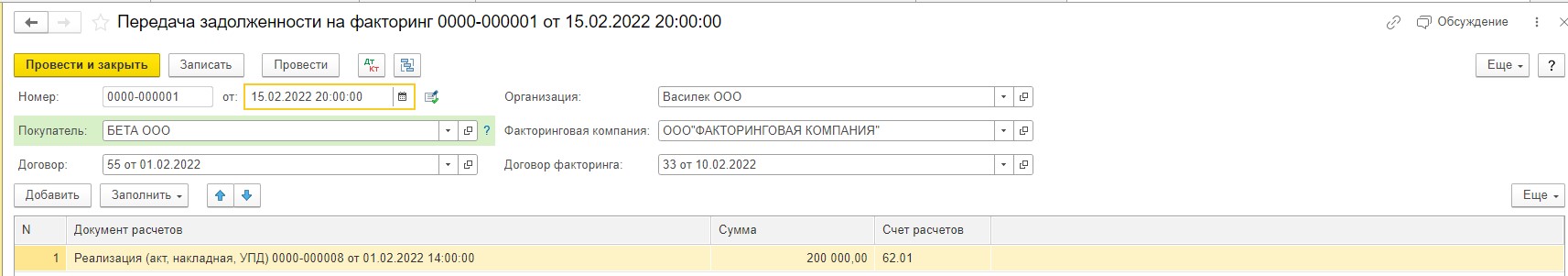

15.02.2022 ООО «Василек» передает задолженность ООО «БЕТА» фактору. Для этого нужно на вкладке «Продажи» найти операцию «Передача задолженности на факторинг»:

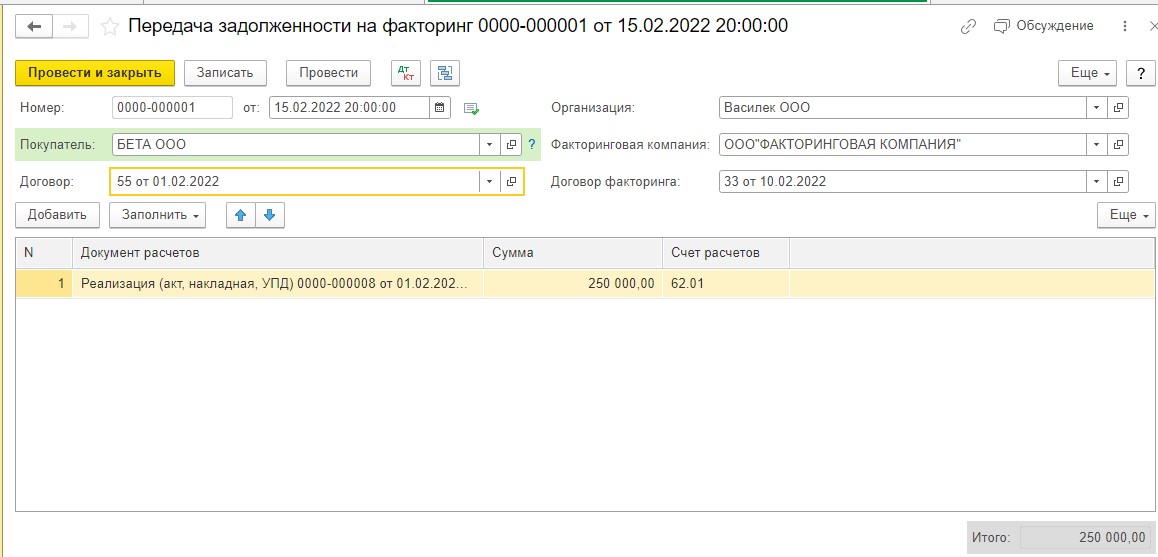

Далее, заполняем поля документа:

- Покупатель - ООО «БЕТА»;

- В поле «Договор» выбираем договор с покупателем;

- В поле «Факторинговая компания» выбираем ООО «Факторинговая Компания»;

- В поле «Договор факторинга» выбираем договор, заключенный с фактором.

По кнопке «Заполнить» заполняем табличную часть и корректируем (по необходимости) список задолженности. Он должен быть равен перечню по передаваемому реестру факторинговой компании:

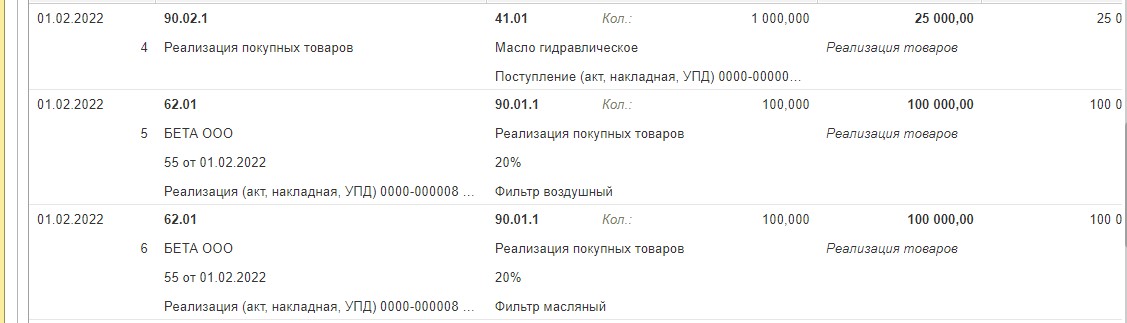

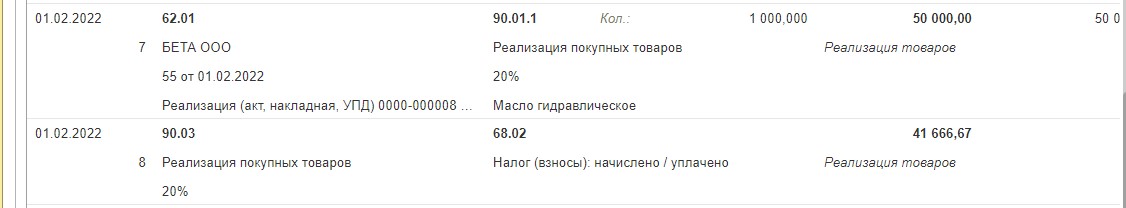

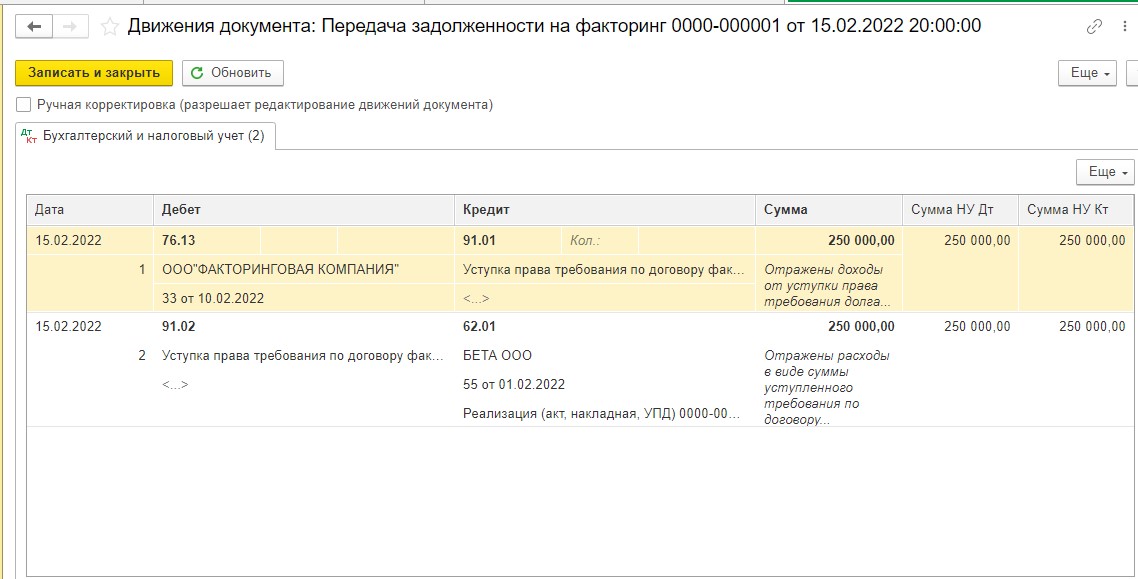

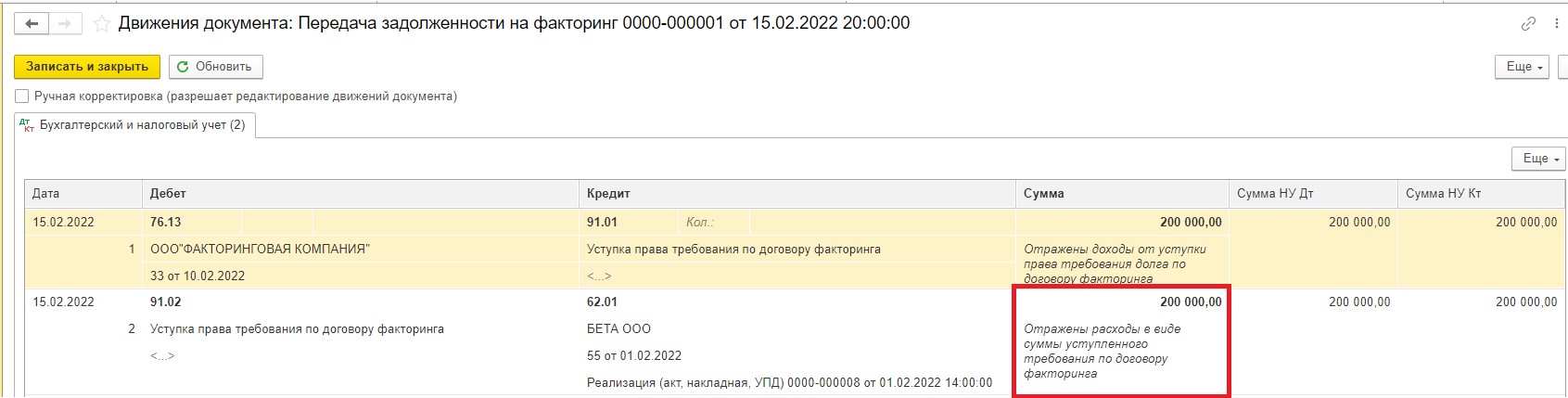

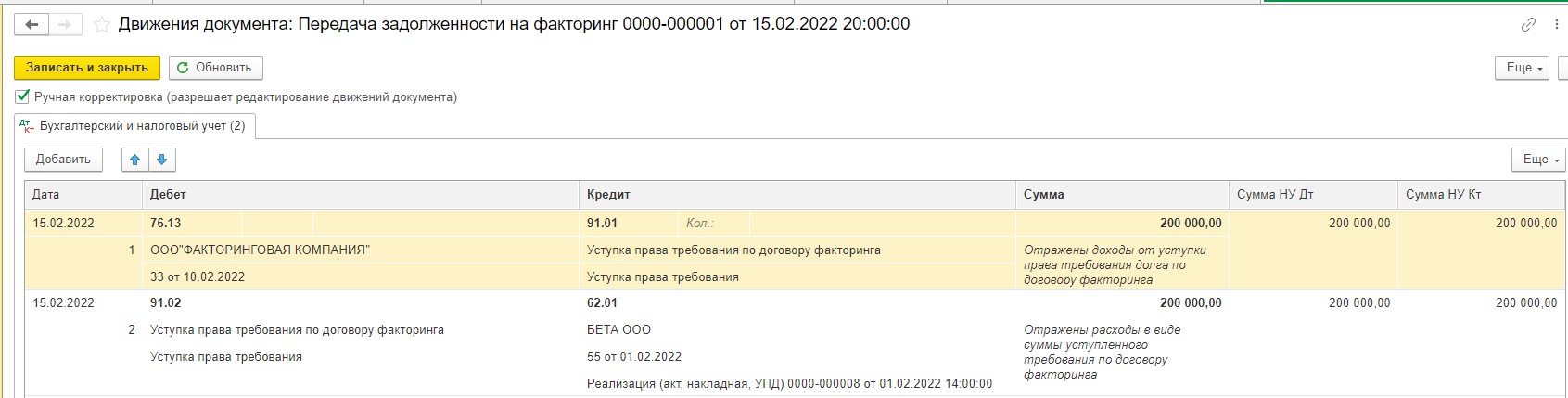

В движениях документа у нас следующие проводки:

ДТ 76.13 – КТ 91.01 – уступлено право требования по договору факторинга;

ДТ 91.02 – КТ 62.01 – отражены расходы в сумме уступленного требования по договору факторинга.

Сумма уступленного требования у нас равна сумме дебиторской задолженности. Никакого дохода от этой операции у нас не возникает.

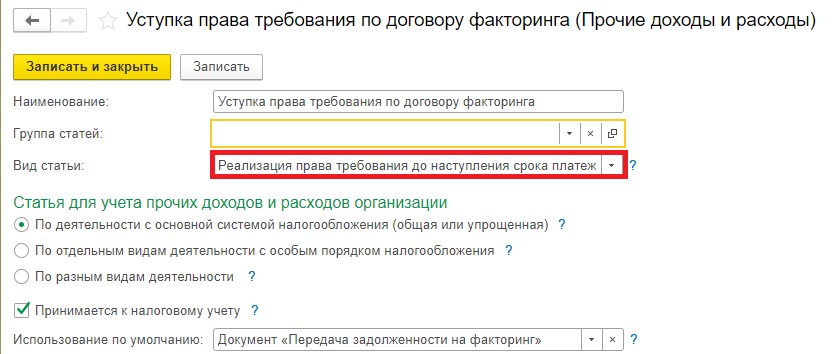

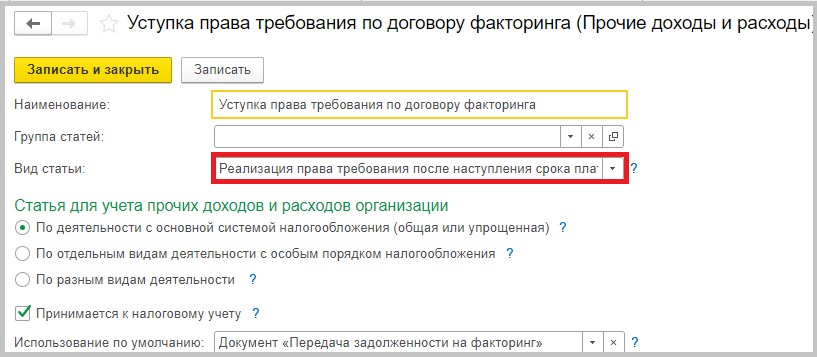

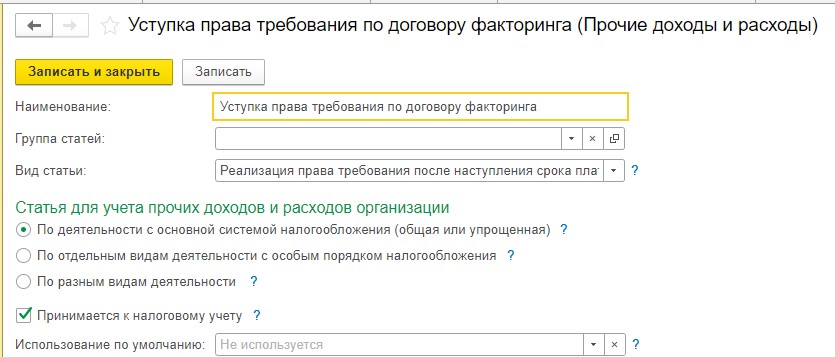

Чтобы эта операция правильно отразилась в декларации на прибыль, мы должны вид статьи выбрать «Реализация права требования до наступления срока платежа»:

Далее, мы должны начислить НДС на операцию уступки права требования, так как передача имущественных прав на территории РФ признается самостоятельным объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 НК РФ). Особенности определения налоговой базы по таким операциям установлены ст. 155 НК РФ.

НДС начисляется в день передачи требования фактору (пп. 1 п. 1 ст. 167 НК РФ).

Обычно это (п. 2 ст. 826 ГК РФ):

- дата заключения договора факторинга - для существующих требований;

- дата возникновения требования - для будущих требований;

- иная дата, установленная договором факторинга.

Если по договору факторинга поставщик (клиент) уступает право требования, возникшее на основании договора реализации товаров (работ, услуг), и фактор приобретает право на все суммы по нему, то НДС начисляется с разницы между ценой уступки требования (без учета НДС) и размером уступленного требования (с НДС):

НДС = (цена уступки требования (без НДС) – размер уступленного долга (с НДС)) х 20%

НДС к уплате не будет, если цена уступки равна размеру требования или меньше. (абз. 2 п. 1 ст. 155 НК РФ).

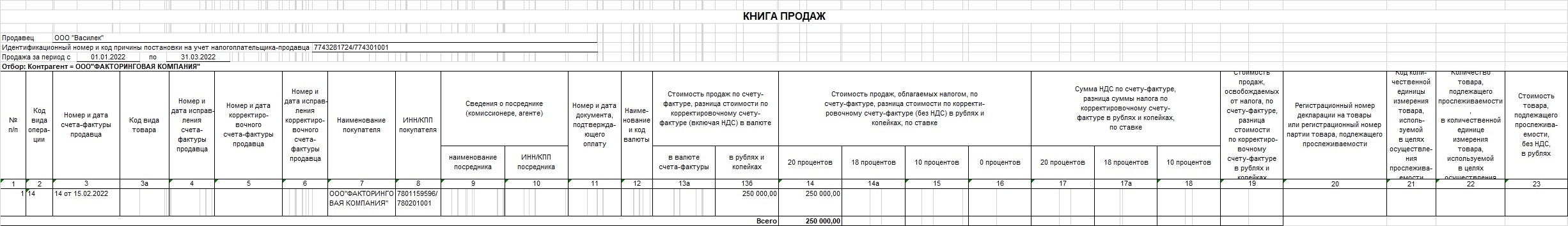

Счет-фактуру мы должны выставить не позднее пяти календарных дней с даты передачи требования и зарегистрировать в книге продаж, несмотря на то, что НДС у нас равен нулю, т.к. сумма уступленного требования и дебиторской задолженности у нас одинаковые (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, пп. 3 п.2 Приложения N 5 к Постановлению Правительства РФ от 26.12.2011 N 1137). В графах 5 и 8 нам нужно поставить нули (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, пп. "д", "з" п. 2 Правил заполнения счета-фактуры).

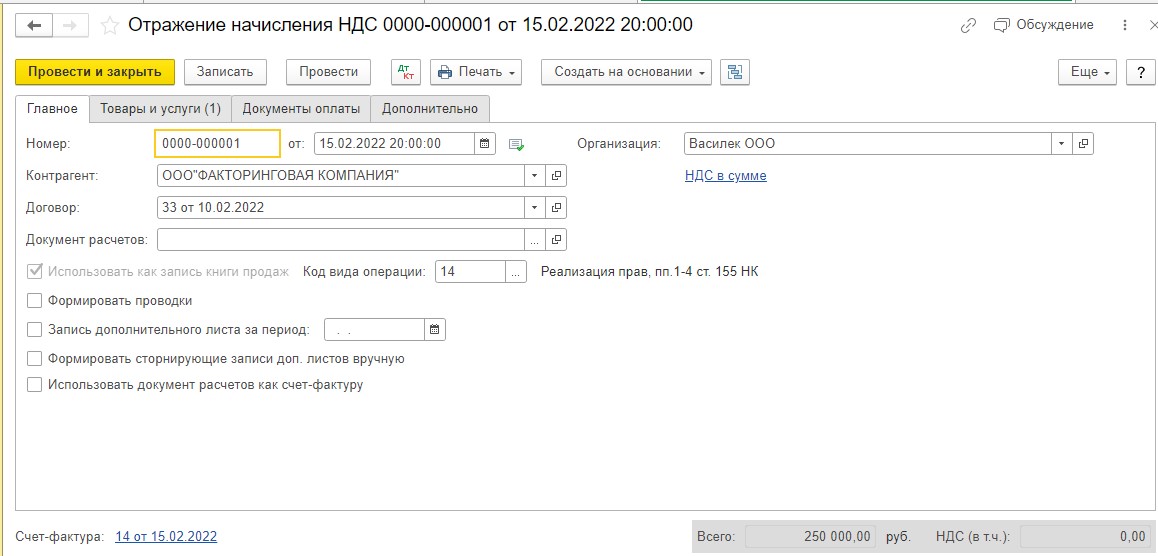

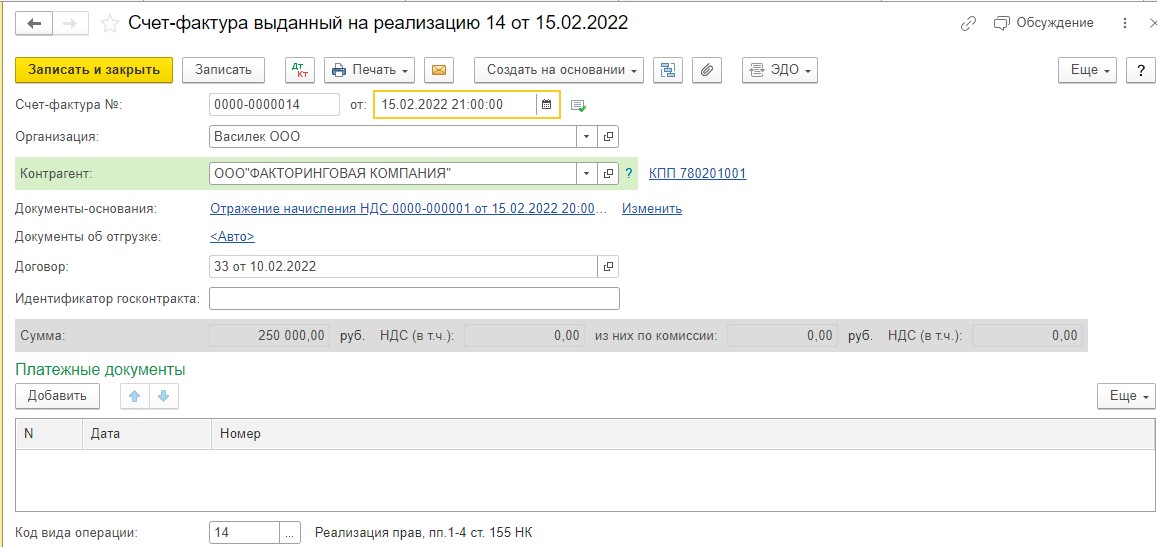

Документом «Передача задолженности на факторинг» не предусмотрено введение счета-фактуры выданный. Поэтому мы начислим НДС документом «Отражение начисления НДС».

В разделе «Операции» находим документ «Отражение начисления НДС». Создаем его. Заполняем следующим образом:

- в поле «От» нужно указать дату начисления НДС – это дата уступки дебиторской задолженности.

- в полях «Контрагент» и «Договор» выбираем факторинговую компанию и договор ней.

- в поле «Код вида операции» ставим код 14 – "Реализация прав, пп. 1-4 ст. 155 НК".

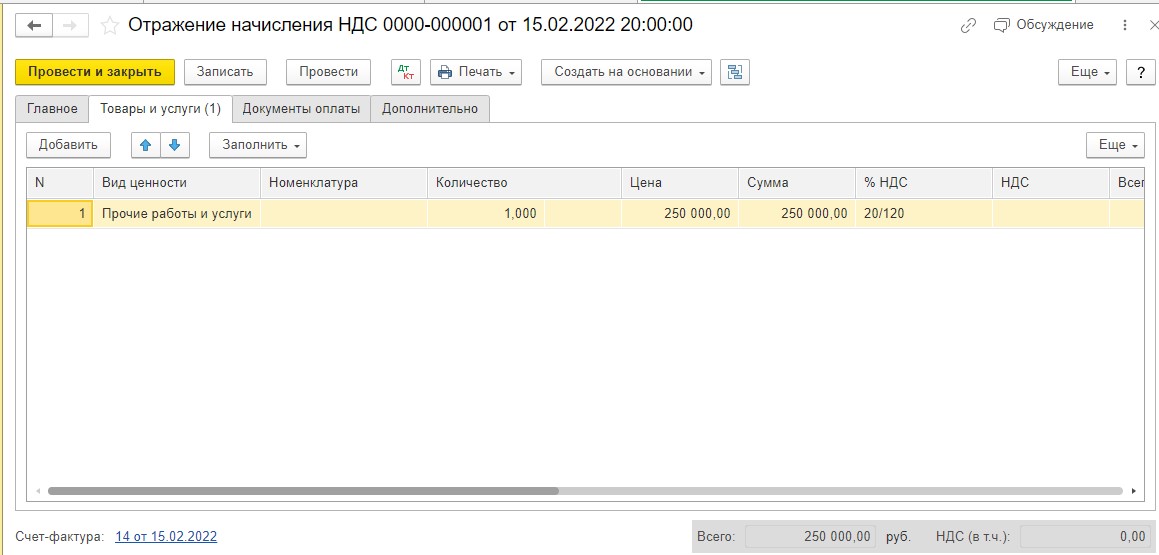

- на закладке «Товары и услуги» указываем "Прочие работы и услуги";

- в колонке «Цена» указываем стоимость, за которую уступлена дебиторская задолженность;

- в колонке «% НДС» указываем расчетную ставку НДС и обнуляем значение, указанное в колонке НДС, так как мы уступили требования по цене, равной стоимости требования и НДС с суммы сделки равен нулю;

- в колонке «Событие» выбираем "Реализация".

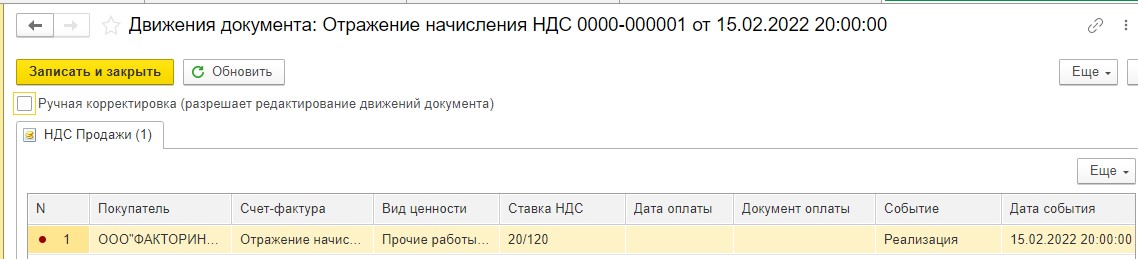

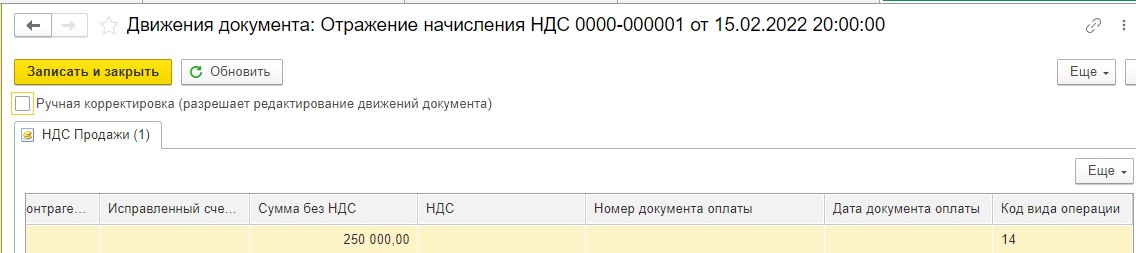

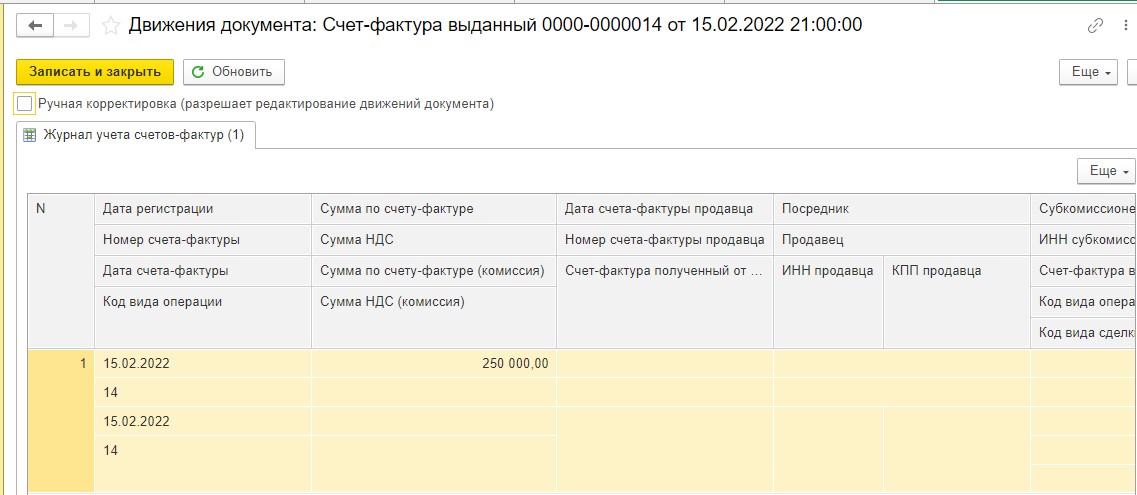

Посмотрим движения документа:

В движениях документа мы видим, что НДС у нас равен нулю.

Также посмотрим документ счет-фактура выданный:

В регистре документа «Журнал учета счетов-фактур» мы видим, что наш счет-фактура зарегистрирован в данном журнале, с кодом вида операции 14, сумма НДС равна нулю.

Документ не формирует движений. Но запись этого счета-фактуры все равно у нас отразится в книге продаж.

Далее мы посмотрим этот отчет.

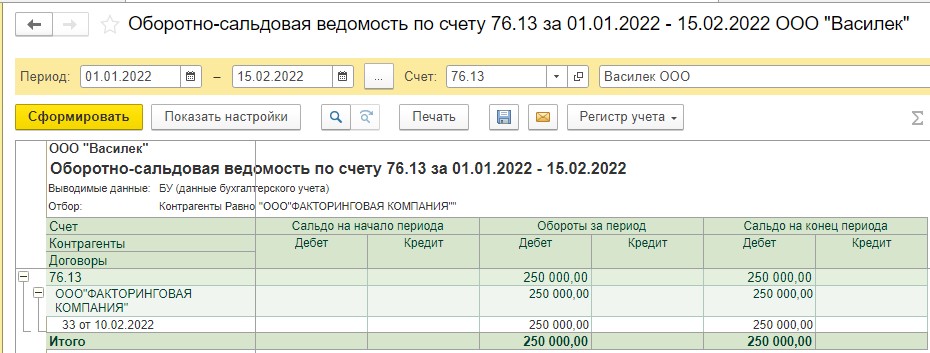

Сформируем ОСВ по счету 76.13 на дату уступки:

Мы видим на счете 76.13 задолженность фактора по уступленному денежному требованию.

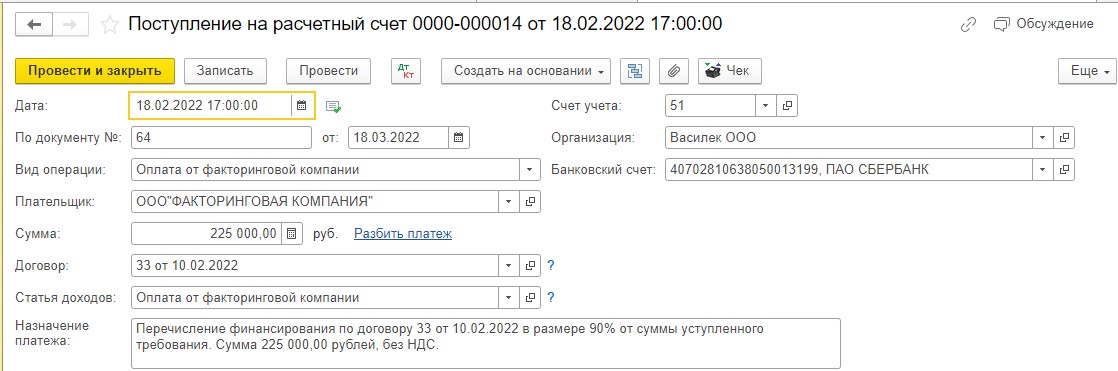

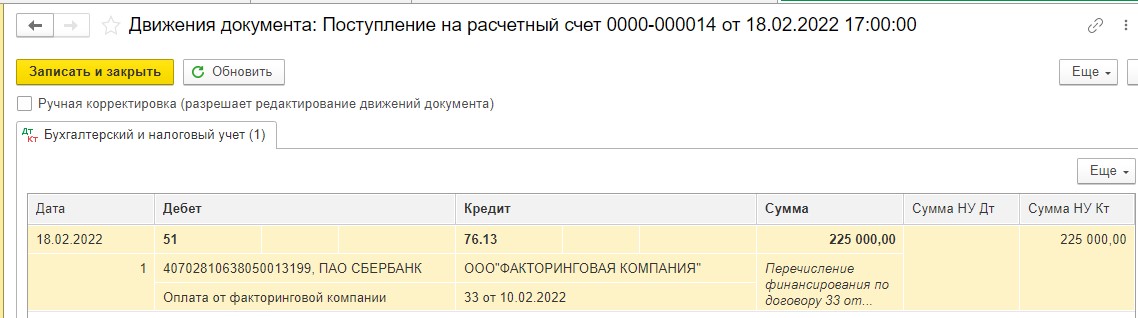

3. Перечисление финансирования фактором

18.02.2022 ООО «Факторинговая компания» перечисляет первую часть финансирования в размере 90%:

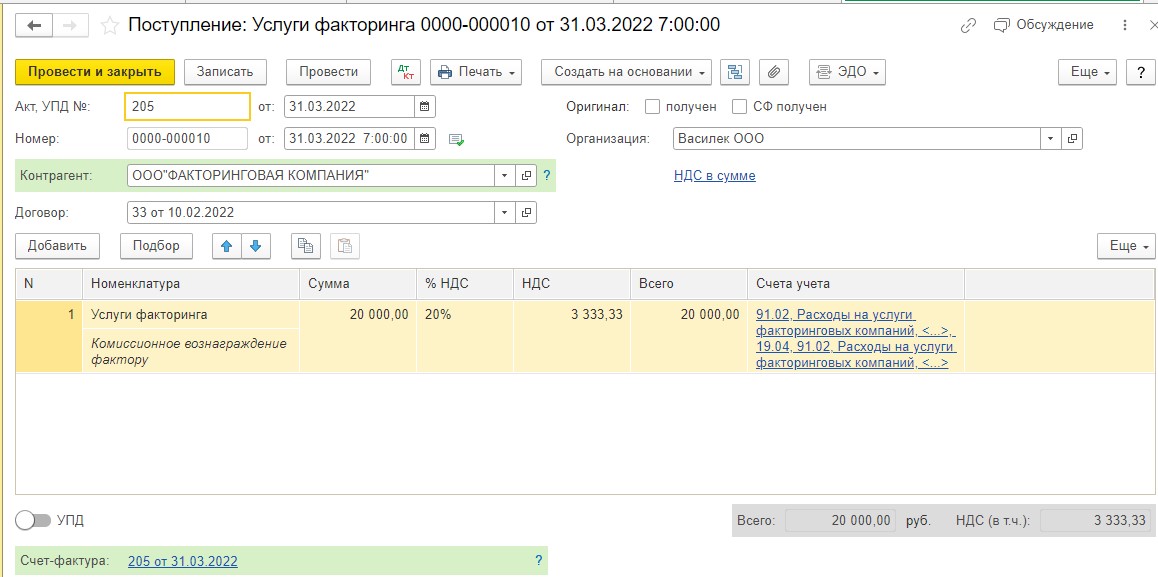

4. Отражение в учете комиссионного вознаграждения фактору

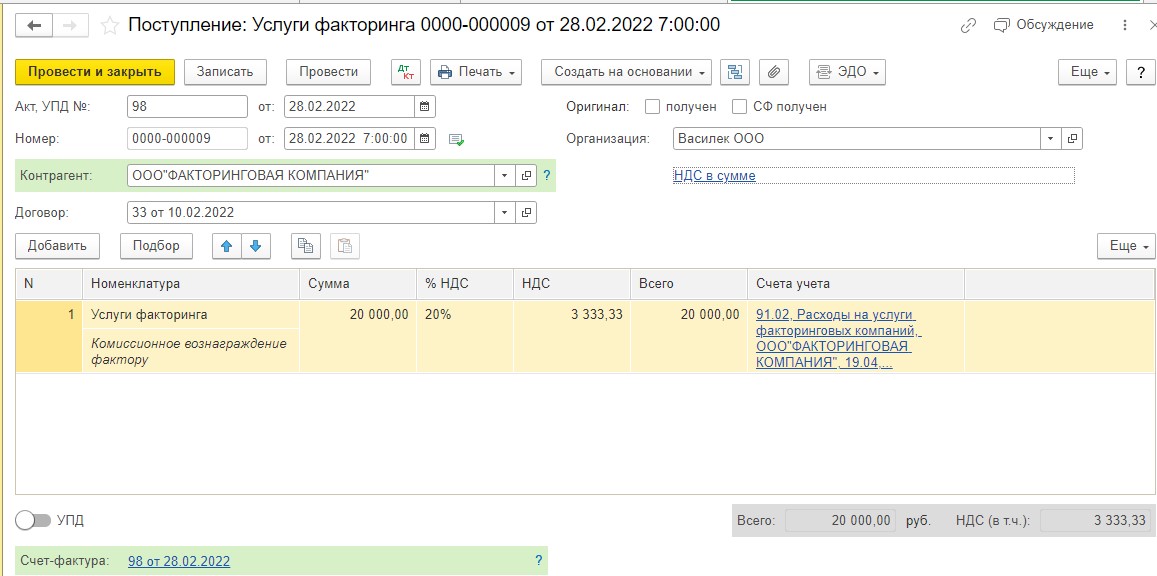

По окончании отчетного месяца фактором выставлен счет, акт и счет-фактура на сумму вознаграждения в размере 20 000,00 рублей с НДС.

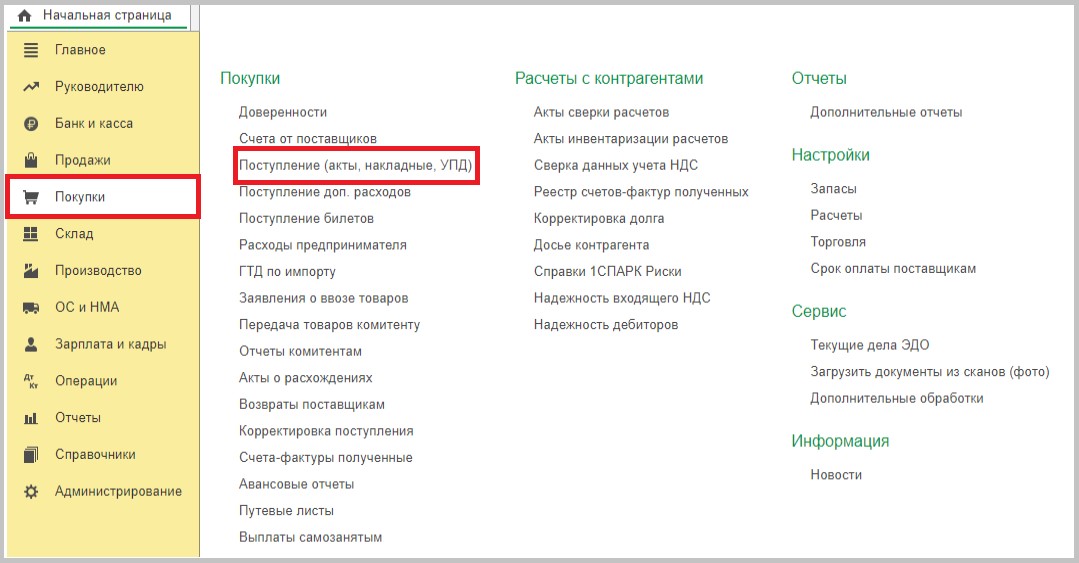

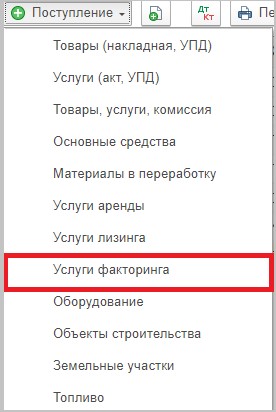

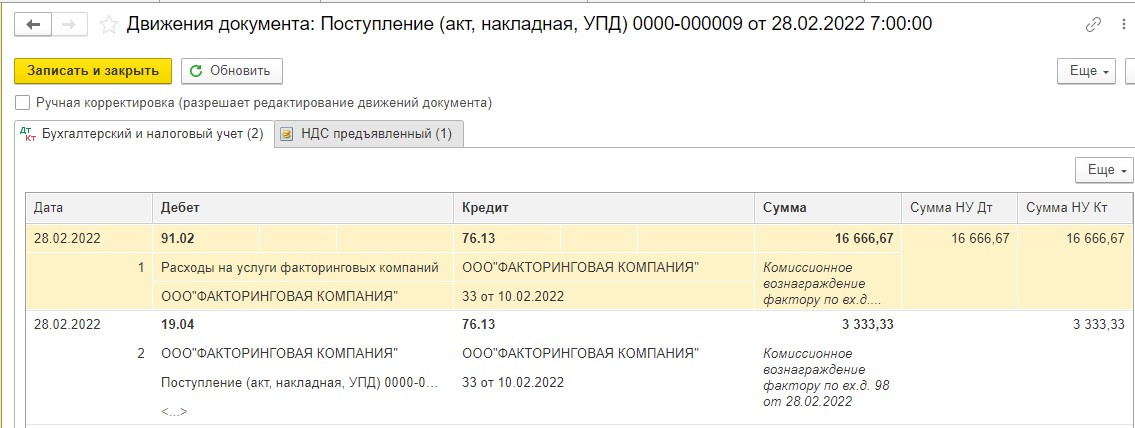

Комиссионное вознаграждение проводим в учете документом «Услуги факторинга».

Для этого заходим на вкладку «Покупки» - «Поступление (акты, накладные, УПД)» - «Услуги факторинга»:

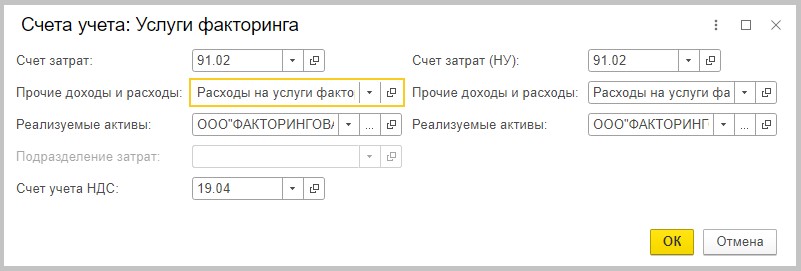

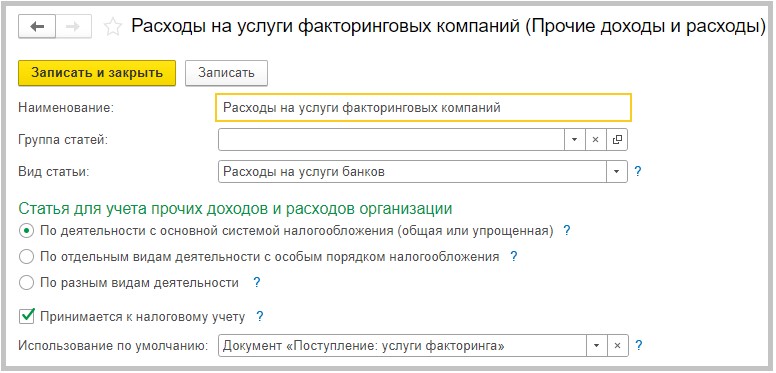

Счет затрат выбираем 91.02 – Прочие доходы и расходы - Расходы на услуги факторинга (вид статьи автоматически выбран «Расходы на услуги банков»):

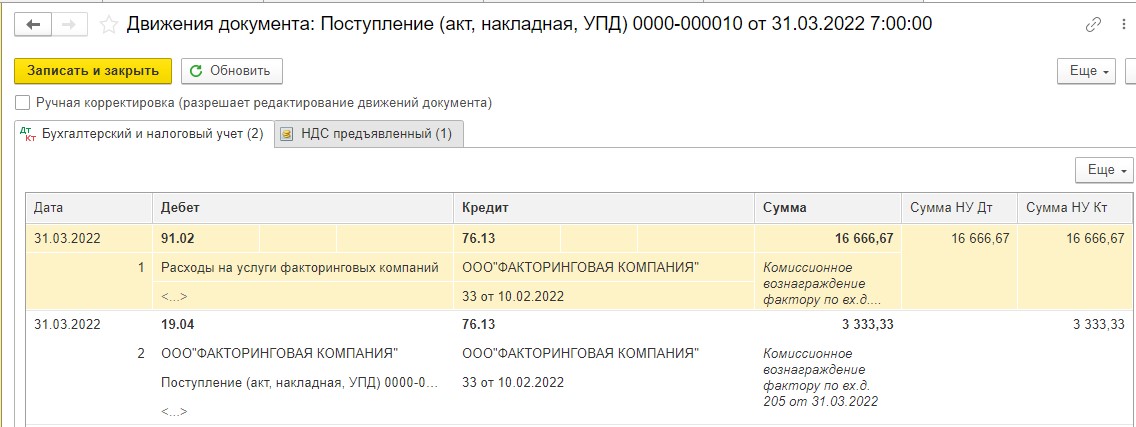

ДТ 91.02 - КТ 76.13 – отражены в расходах услуги факторинга;

ДТ 19.04 - КТ 76.13 – выделен НДС по услугам факторинга.

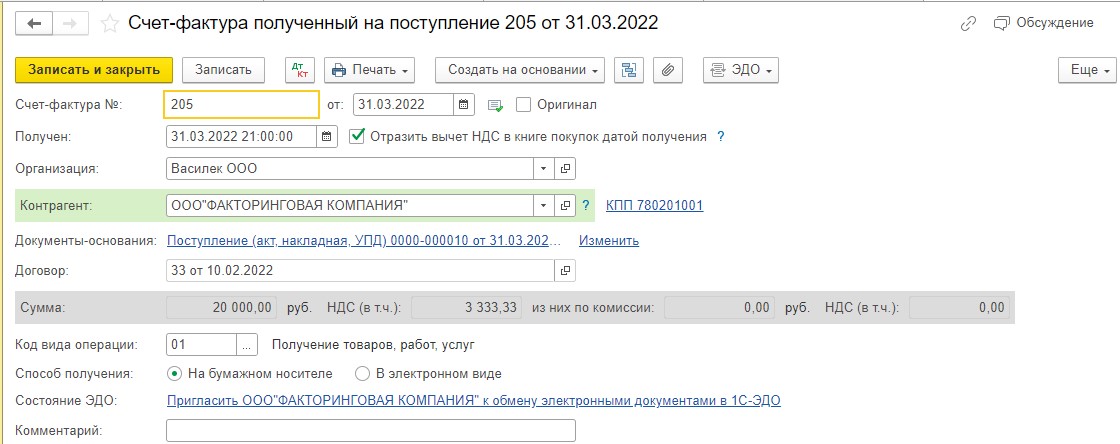

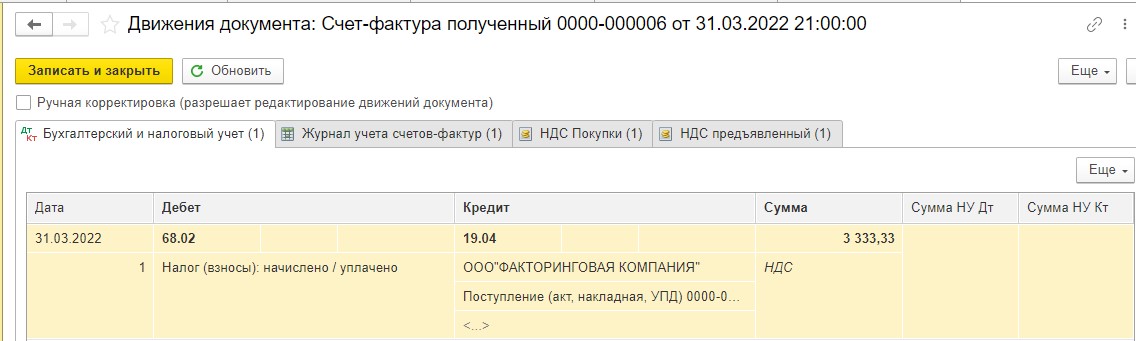

Со стоимости факторинговых услуг у поставщика (клиента) есть право принять к вычету НДС, если соблюдены общие условия для вычета (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ): услуги приняты к учету, правильно оформлен счет-фактура и т.д. Есть мнение, что нельзя принять к вычету НДС по услугам фактора, если в основе требования, которое клиент ему уступает, лежат товары (работы, услуги), не облагаемые НДС. Но уступка права требования - это отдельная операция, которая является новым объектом обложения и облагается НДС, даже если в основе требования лежат необлагаемые товары (работы, услуги). Поэтому услуги фактора связаны с облагаемой операцией - с уступкой требования, а значит, "входной" НДС по ним можно принять к вычету.

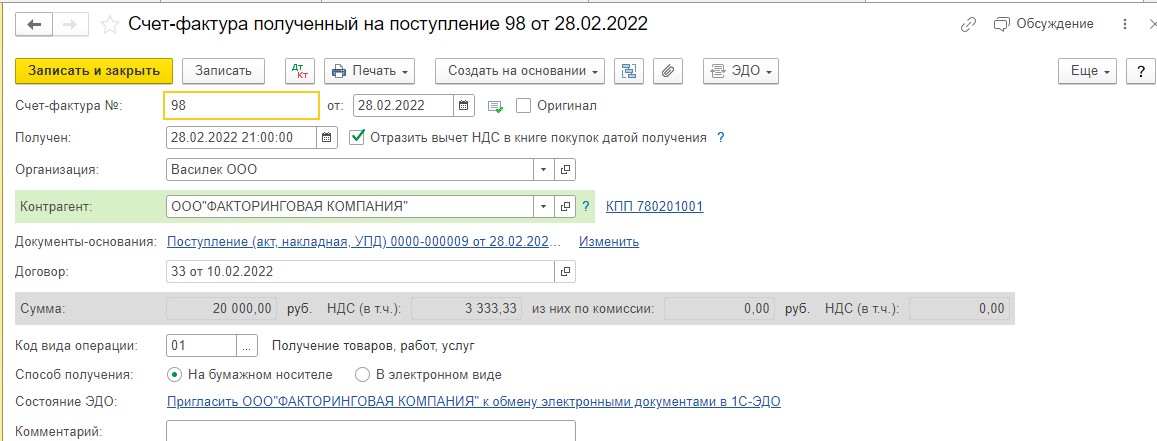

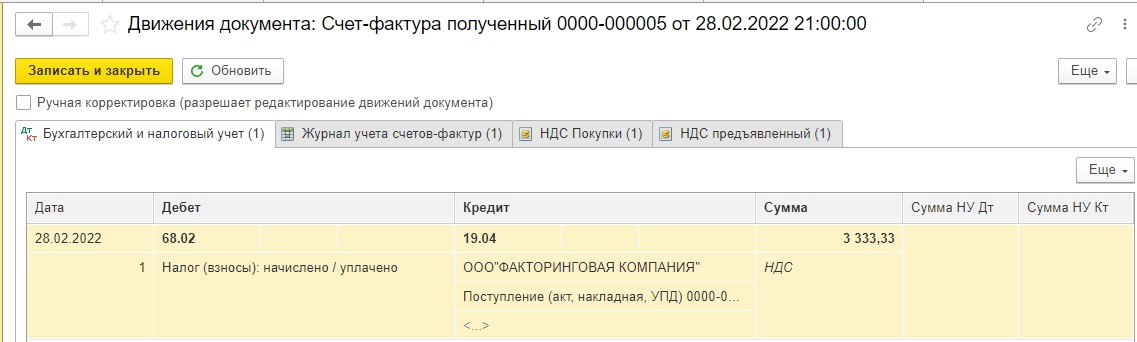

На основании документа поступления услуг вводим документ «Счет-фактура полученный»:

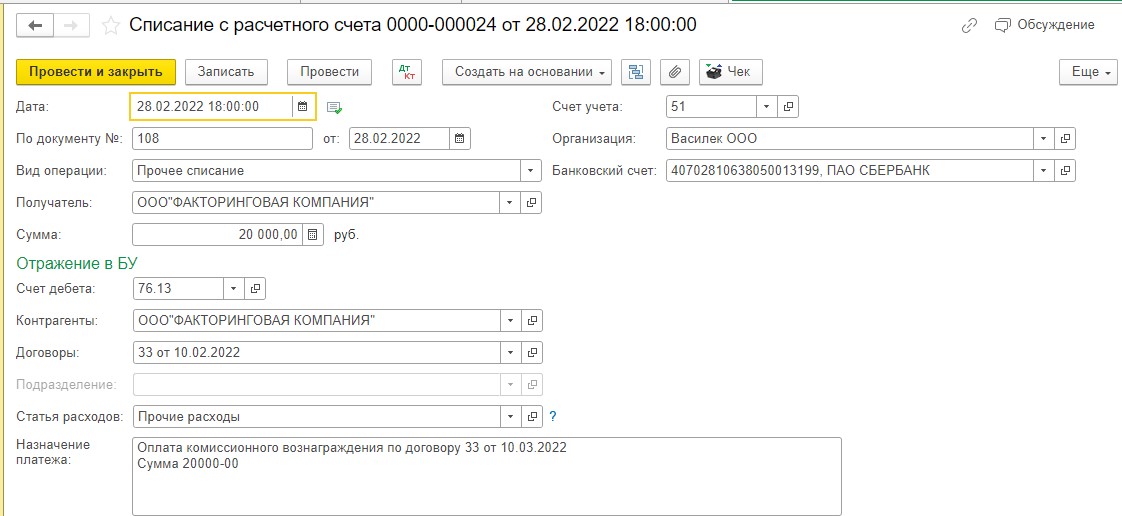

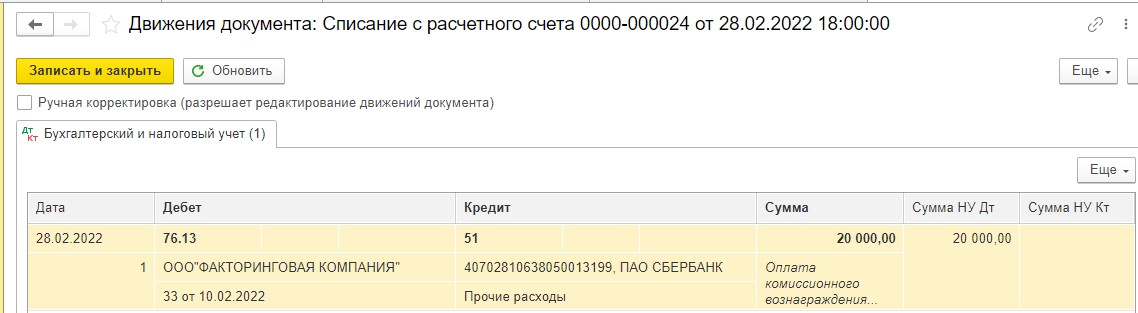

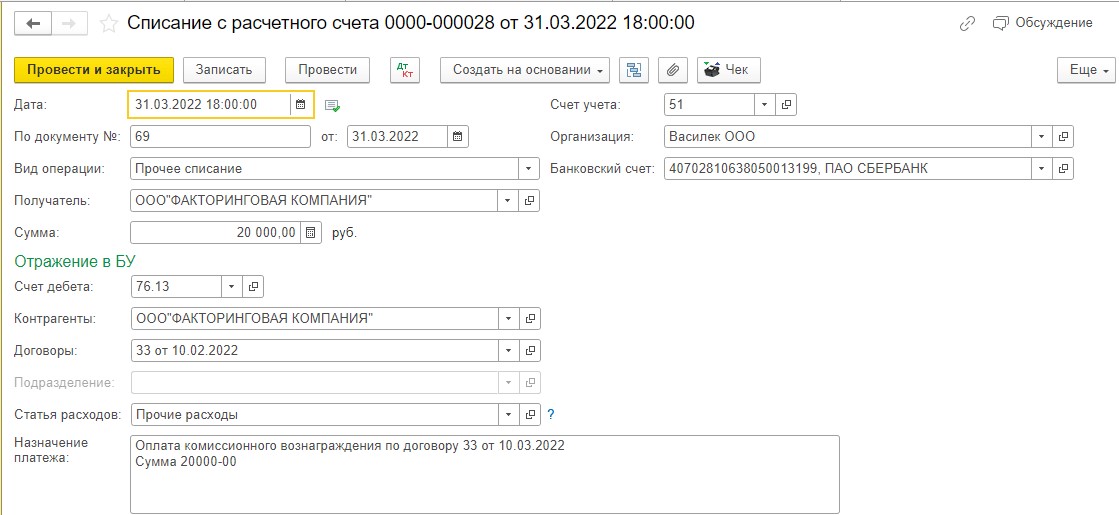

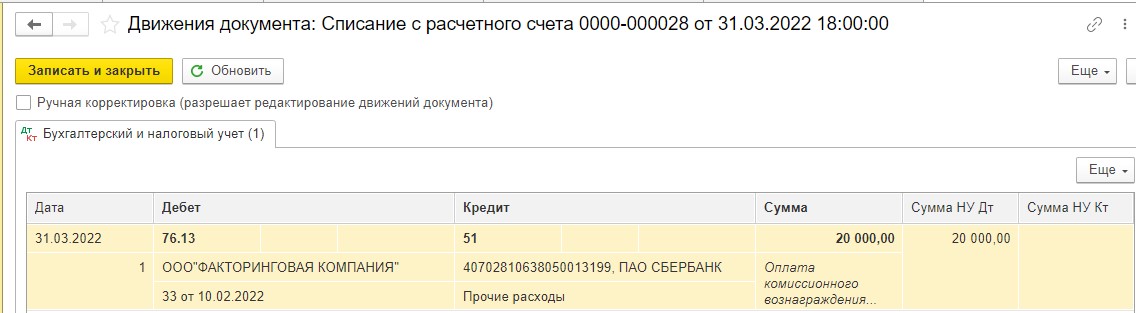

5. Перечисление комиссионного вознаграждения фактору

28.02.2022 ООО «Василек» перечисляет комиссионное вознаграждение фактору:

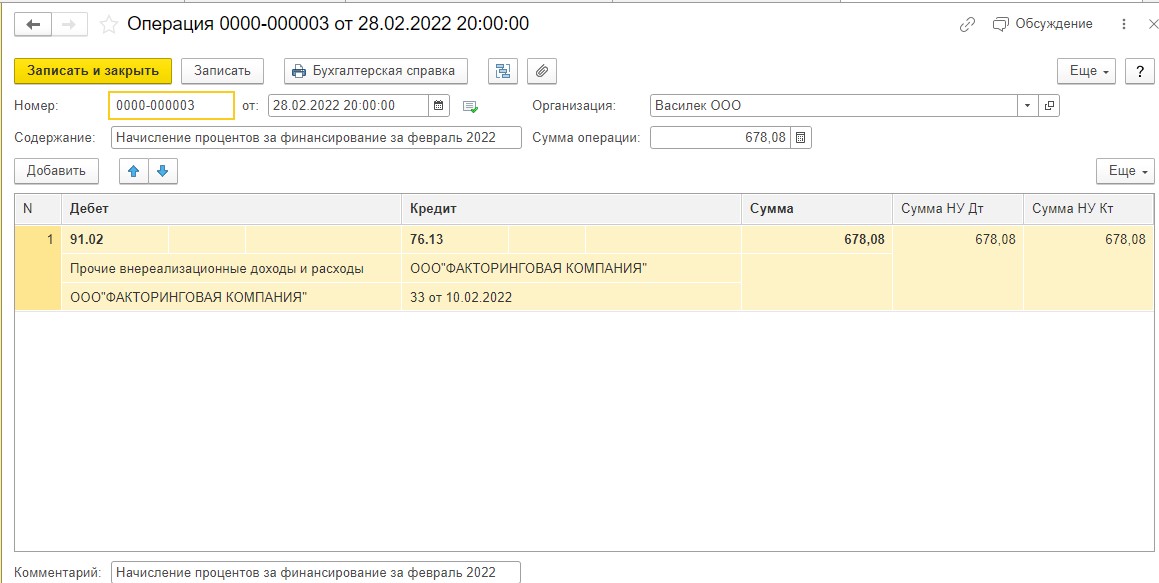

6. Начисление процентов за финансирование

Далее, нам нужно отразить в учете проценты за финансирование за период 18.02.2022 – 28.02.2022.

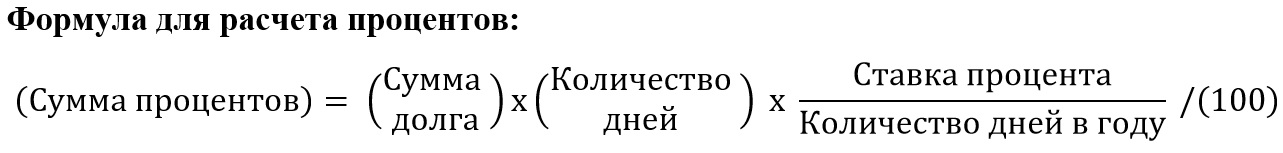

Для начала нужно рассчитать их по следующей формуле:

За февраль: 678,08 рублей = 225 000,00 рублей х 11 дней х 10 / 365 / 100

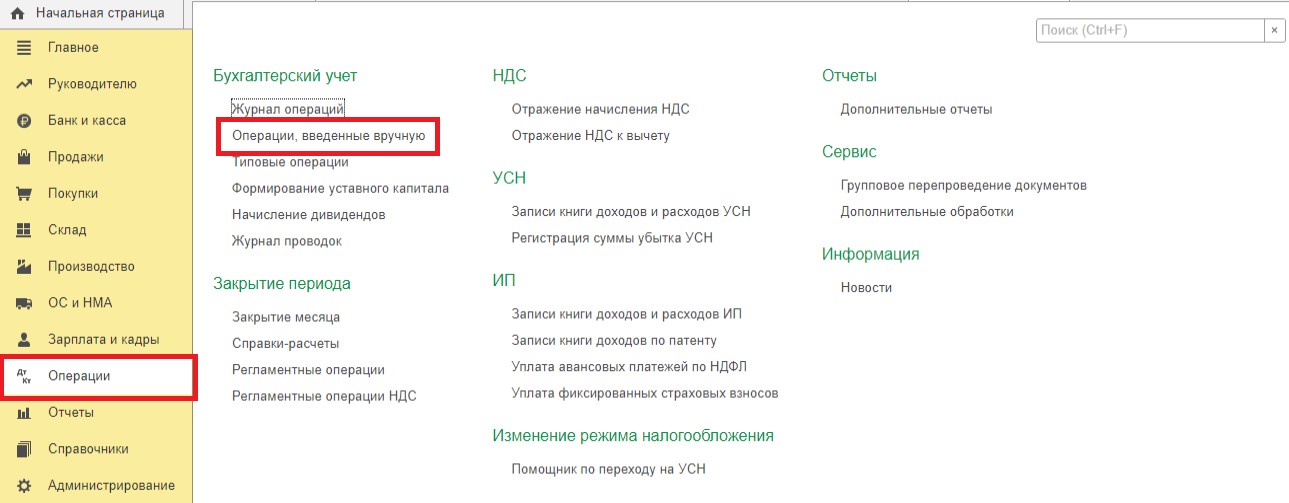

Проценты в программе начисляются операцией вручную в разделе «Операции»:

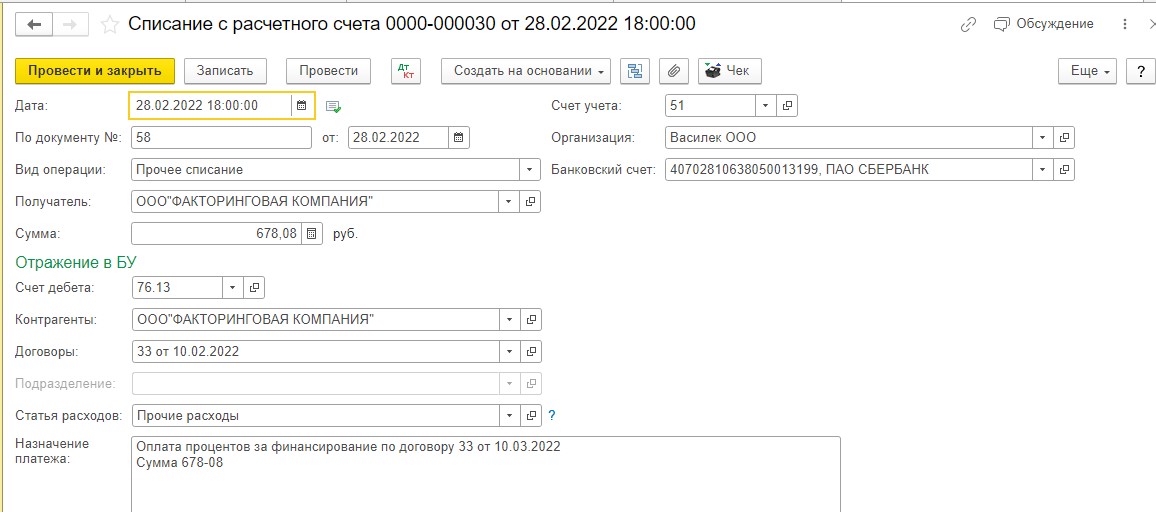

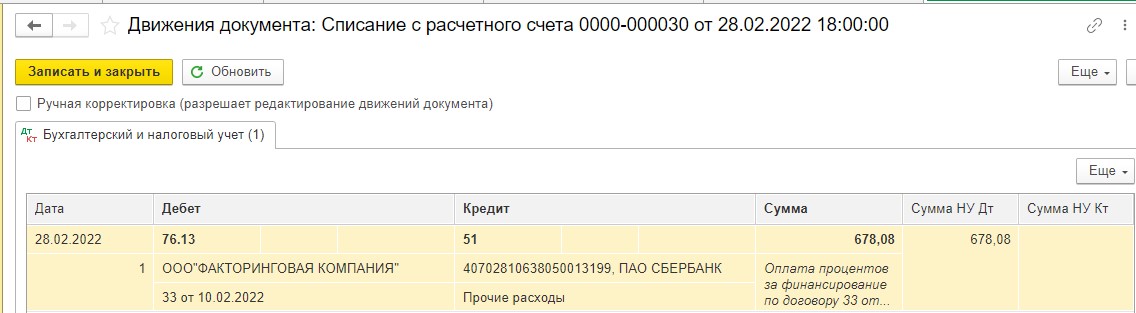

7. Оплата процентов за финансирование фактору

Оплата процентов за финансирование фактору:

8. Перечисление остатка финансирования клиенту

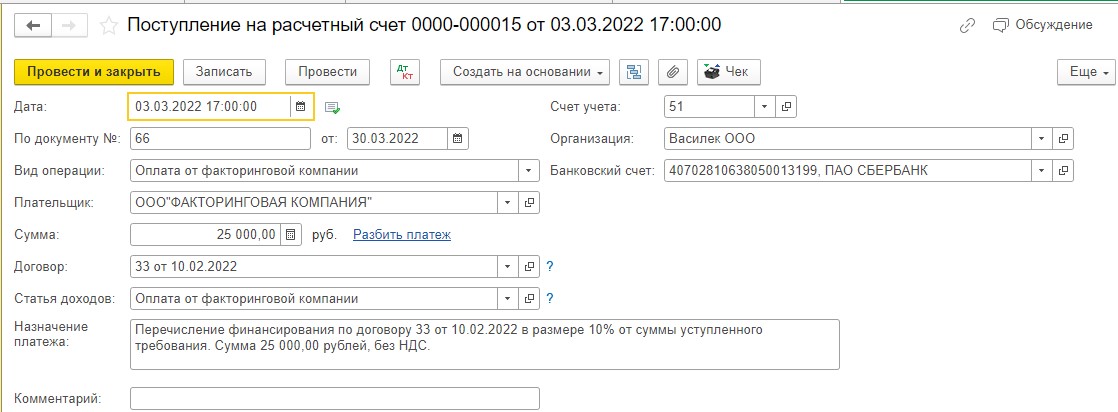

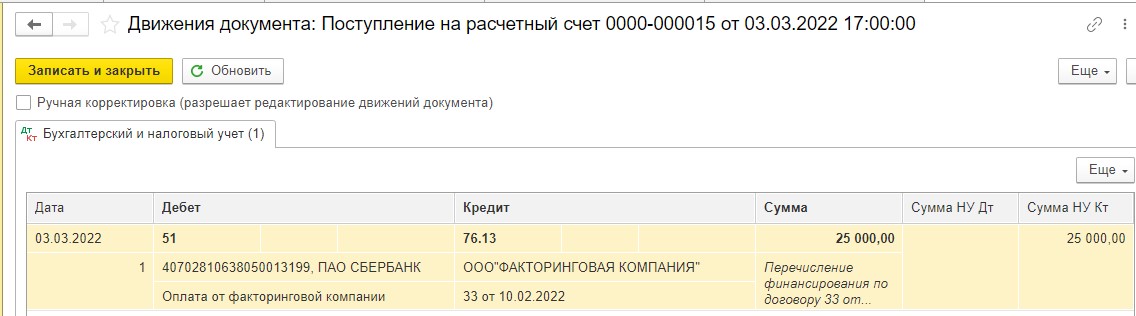

После погашения задолженности дебитора ООО «БЕТА» перед фактором, последний перечисляет оставшиеся 10% клиенту ООО «Василек» (для упрощения предположим, что дебитор перечислил фактору денежные средства также 03.03.2022):

9. Начисление процентов за финансирование и их уплата за март

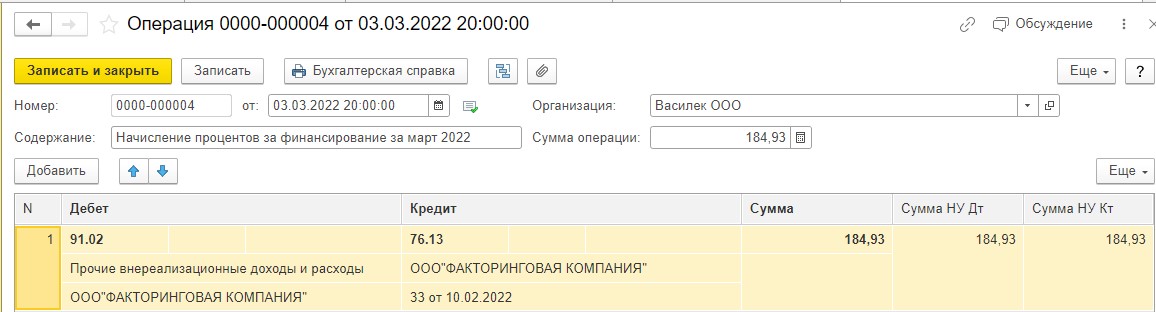

Далее, начисляем проценты за финансирование за март:

За март 184,93 рубля = 225 000,00 рублей х 3 дня х 10 / 365 / 100

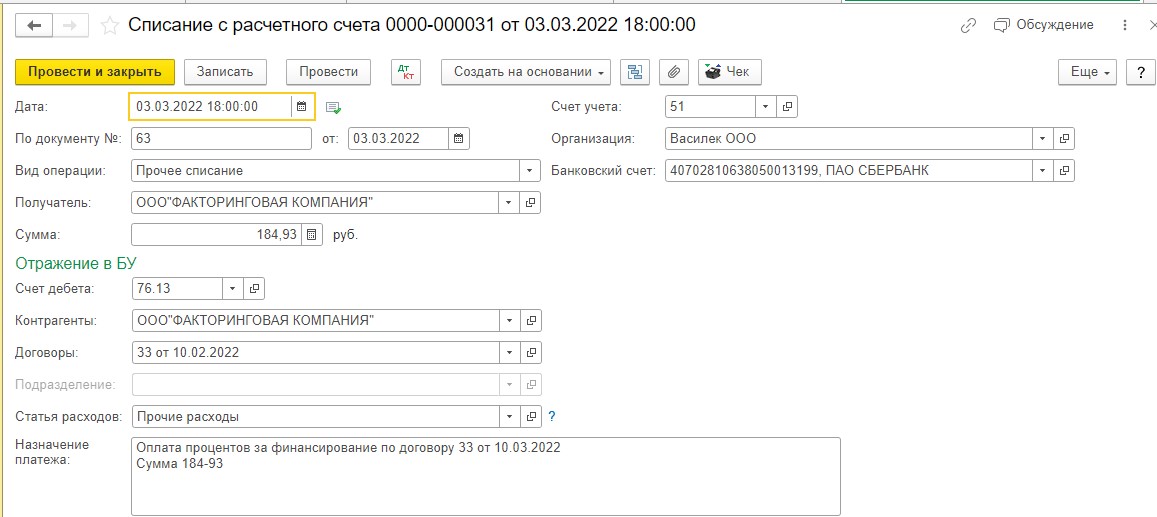

Перечисляем проценты фактору:

10. Отражение в учете комиссионного вознаграждения фактору

За март факторинговая компания также выставляет акт на оказанные услуги:

Проводим документ «Счет-фактура» полученный:

11. Перечисление вознаграждения фактору за март

Перечисляем вознаграждение за март месяц фактору:

Посмотрим книгу продаж за 1 квартал. Мы видим наш счет-фактуру от 14.02.2022, с КВО 14, сумма НДС равна нулю:

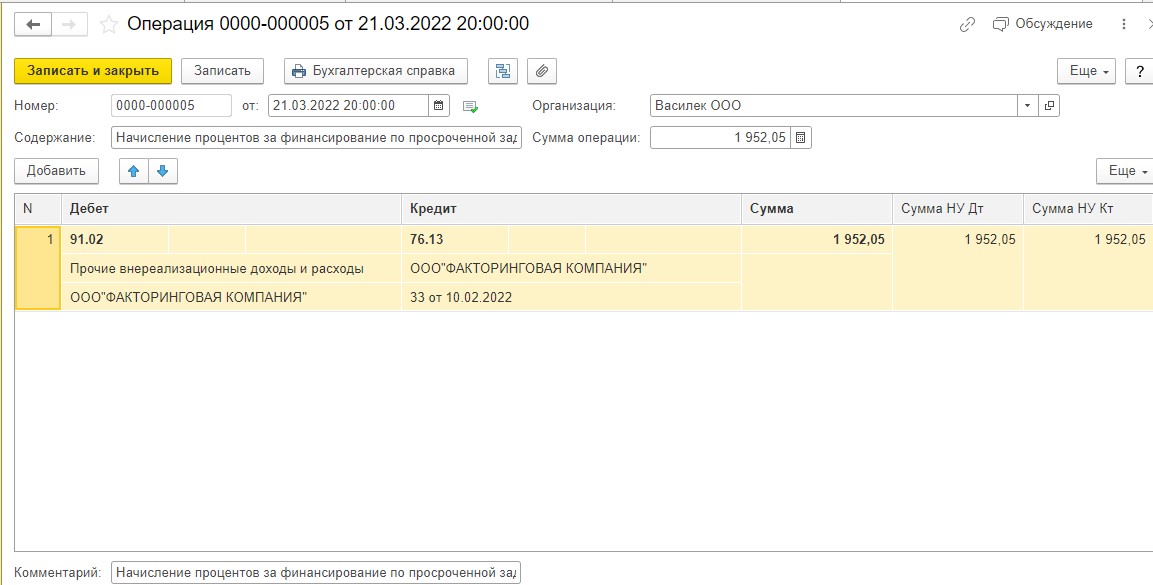

12. Начисление процентов на просрочку оплаты дебитором

Усложним наш пример.

Допустим, дебитор ООО «БЕТА» не оплатил задолженность в срок 03.03.2022, а оплатил ее 21.03.2022. Тогда, согласно условиям договора, с этой даты, 03.03.2022 начинается начисление процентов в размере 15%:

250 000,00 рублей х 19 дней х 15 / 365 / 100 = 1 952,05 рубля.

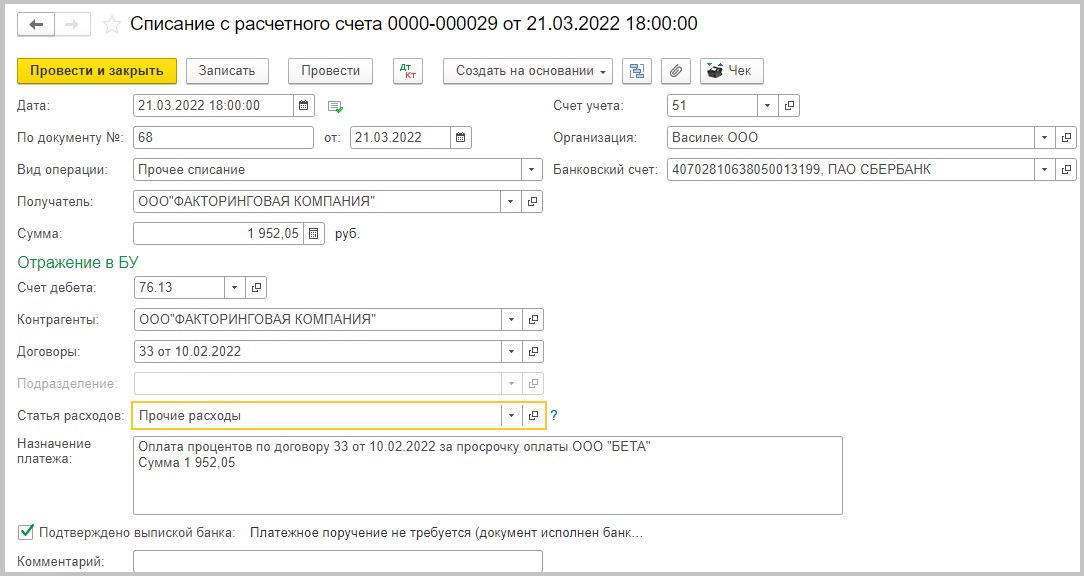

Перечисляем проценты за просрочку оплаты фактору:

13. Отражение уступки права требования в декларации по налогу на прибыль

Согласно разъяснениям, приведенным в Письме МФ РФ от 04.03.2013 N 03-03-06/1/6366, отражение операций факторинга в декларации по налогу на прибыль аналогично отражению уступки права требования по договору цессии.

Уступка права требования отражается в декларации по прибыли в зависимости от того, передана задолженность фактору до или после наступления срока платежа, а также получен ли убыток от уступки права требования или оно продано без убытка.

Срок платежа определяется на основании условий договора реализации товаров (работ, услуг), действующего на дату уступки права требования. В случае если срок платежа изменяется до даты уступки права требования в соответствии с положениями гл. 29 ГК РФ, то такой срок определяется из условий договора с учетом внесенных в него изменений. Такой вывод следует из Письма Минфина России от 20.01.2014 N 03-03-06/2/1395.

В нашем примере выше была рассмотрена уступка требования фактору без убытка до наступления срока платежа. Ниже рассмотрим примеры, как в декларации по налогу на прибыль отразить уступку права требования до и после наступления срока платежа, с убытком или без него.

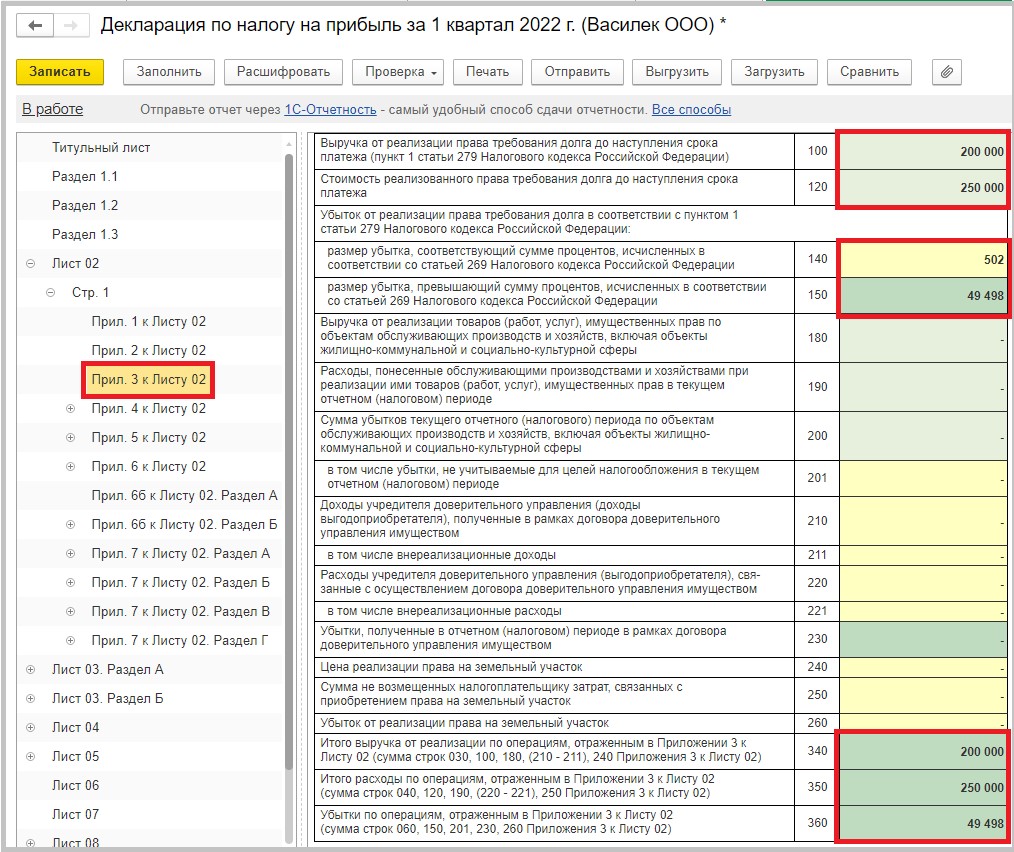

1. Требование, уступленное до наступления срока платежа.

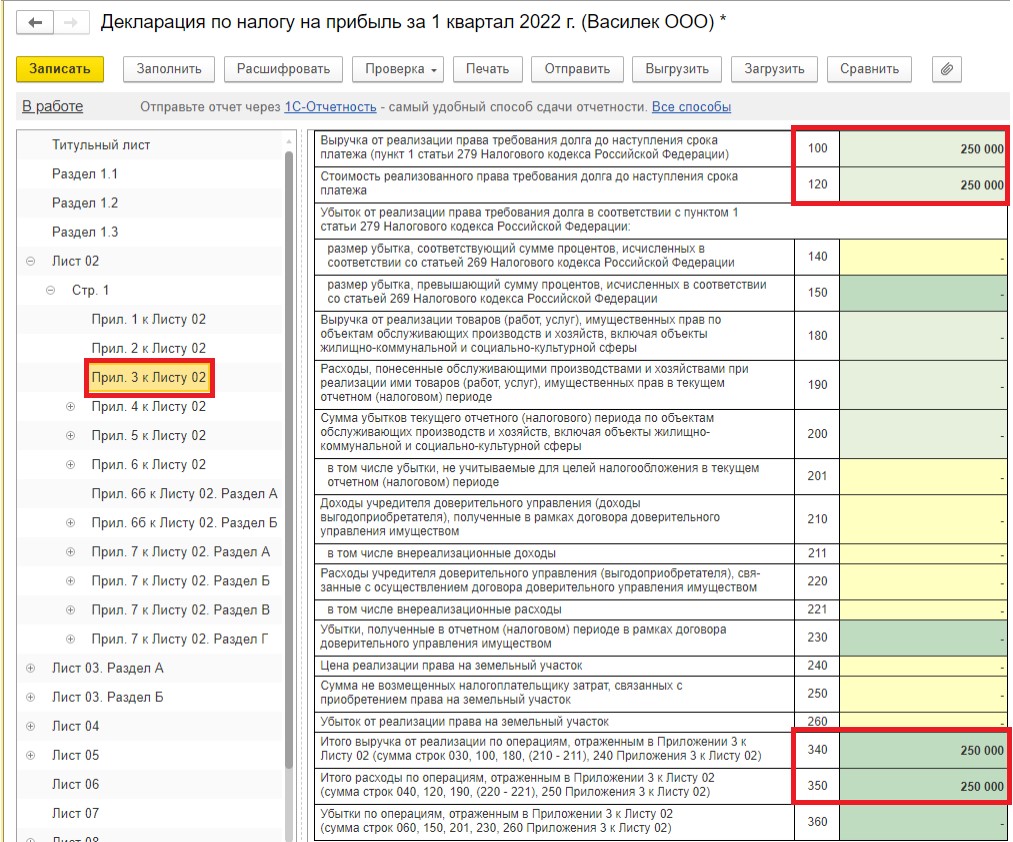

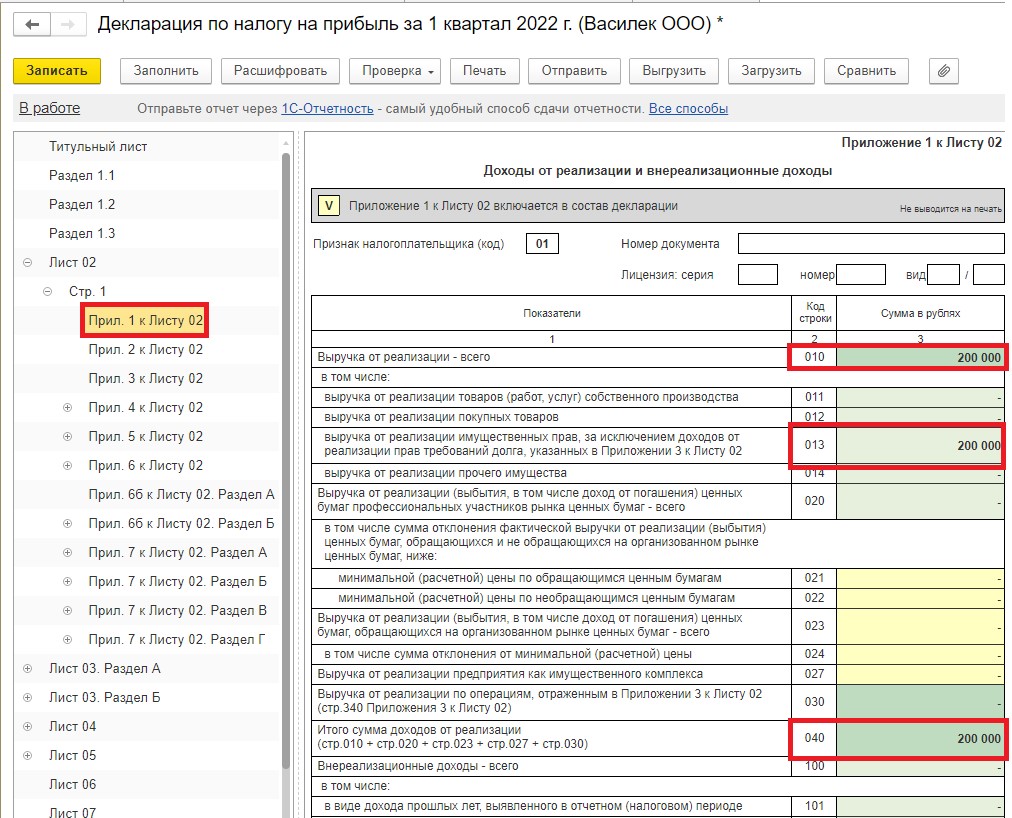

Если требование уступлено до наступления срока платежа, то в декларации на прибыль отражаем (п. п. 8.2, 8.6, 8.7 Порядка заполнения декларации по налогу на прибыль):

- по строке 100 Приложения N 3 к листу 02 - выручку от реализации права требования долга.

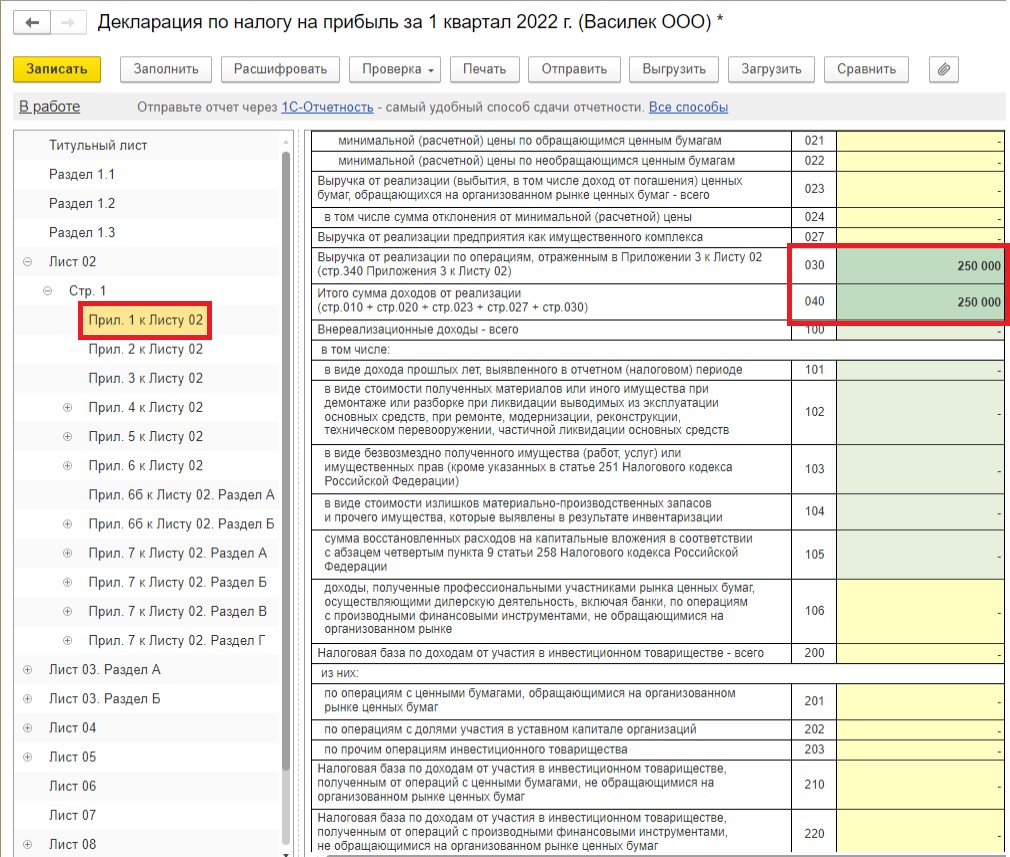

Эту сумму включите в состав показателя строки 340 Приложения N 3 к листу 02.

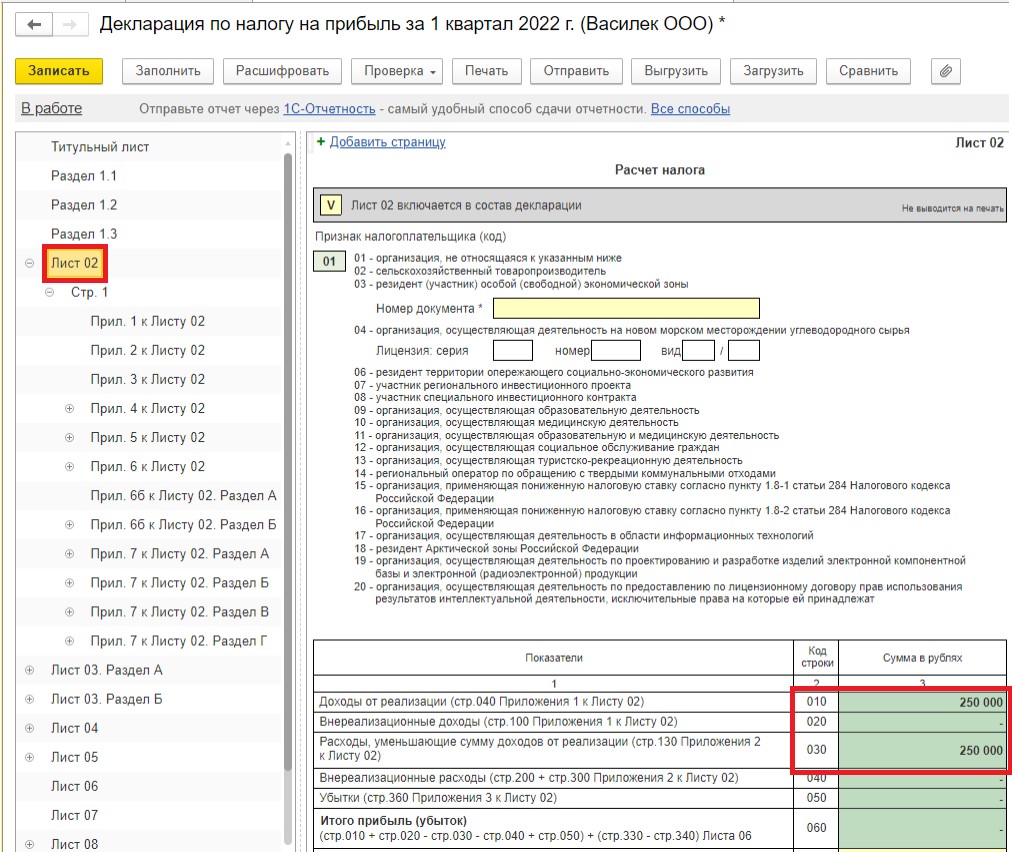

Далее общая сумма строки 340 переносится в строку 030 Приложения N 1 к листу 02 и формирует итоговую сумму доходов от реализации (строка 040 этого приложения). Данный итог нужно перенести в строку 010 листа 02 декларации.

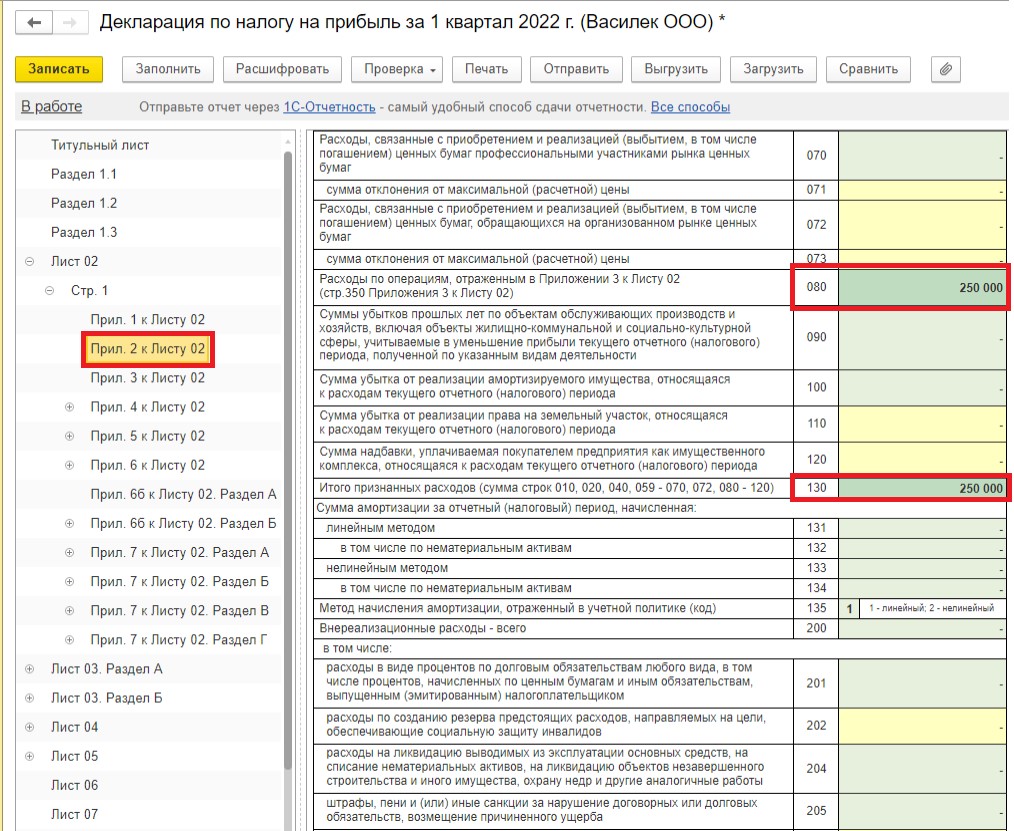

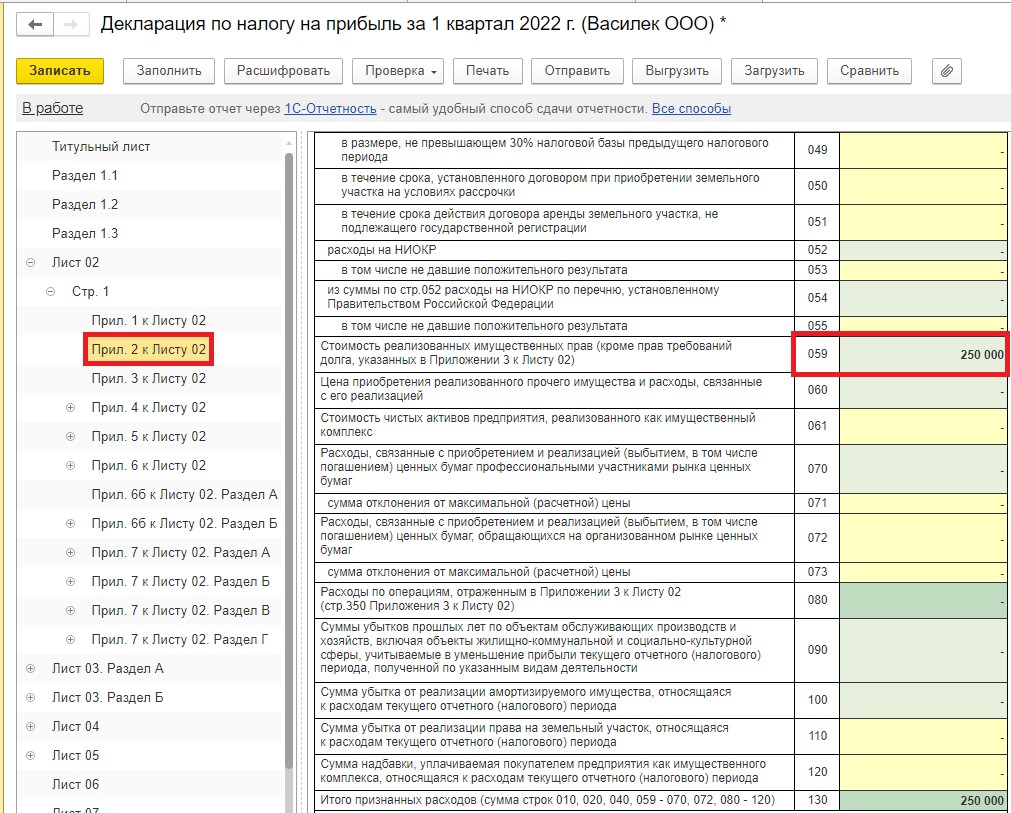

- по строке 120 Приложения N 3 к листу 02 - сумму уступленного долга с НДС. Эту сумму включаем в состав показателя строки 350 Приложения N 3 к листу 02 декларации по налогу на прибыль. Далее общая сумма строки 350 переносится в строку 080 Приложения N 2 к листу 02 и формирует итоговый показатель строки 130 этого приложения. Данный итог нужно перенести в строку 030 листа 02 декларации.

Если право требования долга уступлено до наступления срока платежа с убытком (то есть, с отрицательной разницей между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг)), то согласно п. 1 ст. 279 НК РФ размер убытка для целей налогообложения не может превышать сумму процентов, которую налогоплательщик уплатил бы по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, предусмотренного договором на реализацию товаров (работ, услуг).

При этом сумма процентов рассчитывается одним из двух методов по выбору первоначального кредитора:

- исходя из максимальной ставки процента, установленной для соответствующего вида валюты п. 1.2 ст. 269 НК РФ;

- исходя из ставки процента, подтвержденной в соответствии с методами, установленными разд. V.1 НК РФ.

Выбранный порядок учета убытка должен быть закреплен в учетной политике организации (абз. 2 п. 1 ст. 279 НК РФ).

Приведем пример расчета процентов согласно п.1.2. ст.269 НК РФ.

Формула для расчета размера убытка для целей налогообложения исходя из максимальной ставки процента:

Сумма процентов рублях = сумма убытка х ключевую ставку ЦБ х максимальное значение процентной ставки х количество дней от даты уступки до даты платежа / 365 дней

Рассчитаем по условиям нашего примера:

1. Количество дней от уступки права требования до наступления срока платежа 17 дней (право требования уступлено 15.02.2022, срок оплаты задолженности 03.03.2022).

2. Ключевая ставка ЦБ с 15.02 – 27.02 – 9,5%, 28.02 – 03.03 – 20%.

3. Максимальное значение процентной ставки от 0 до 180 процентов ключевой ставки Центрального банка Российской Федерации на период с 1 января 2022 года по 31 декабря 2023 года.

Сумма процентов = (50 000 руб. x 9,5% х 180% х 13 дней /365+ 50 000,00 х 20% x 180% х 4 дня/ 365 дней) = 304,52 + 197,26 = 501,78 рублей.

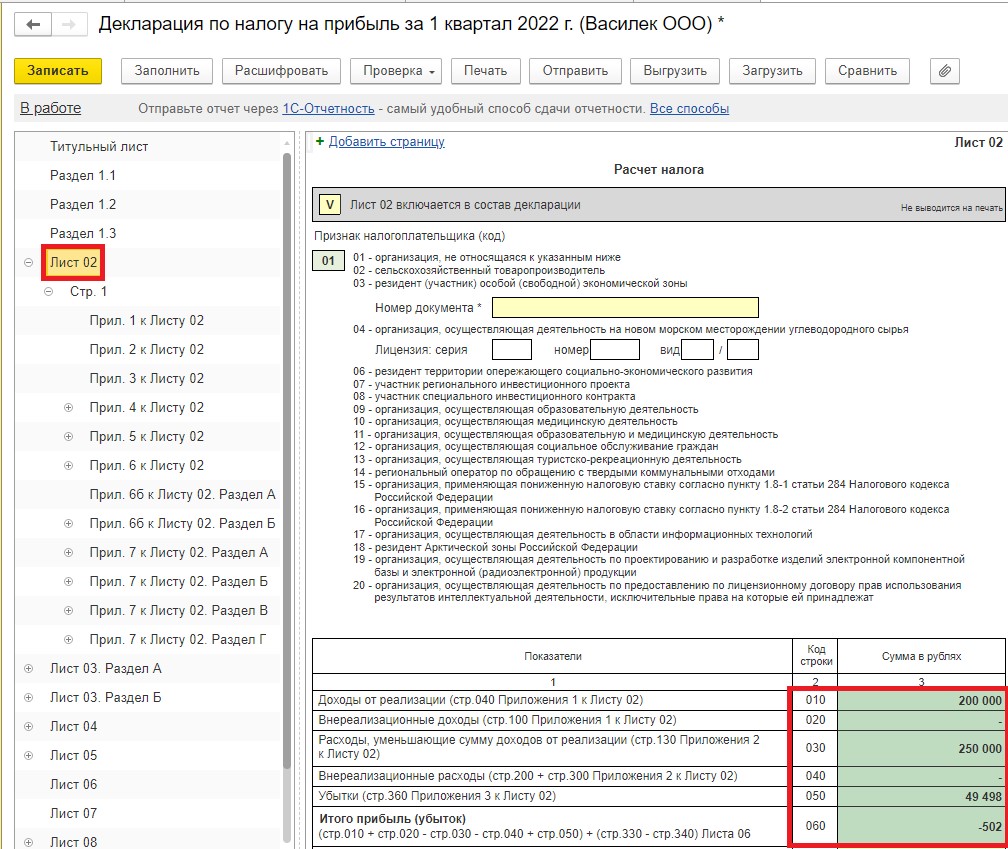

Убыток при продаже права требования долга, срок платежа которого не наступил, отражаем так (п. п. 8.2, 8.8 Порядка заполнения декларации по налогу на прибыль):

- по строке 140 Приложения N 3 к листу 02 - предельная величина убытка, которая рассчитана по правилам п. 1 ст. 279 НК РФ (исходя из максимальной ставки процента, установленной для определенного вида валюты: от 0 до 180 процентов период с 1 января 2020 года по 31 декабря 2023 года) – 501,78 рублей;

- по строке 150 Приложения N 3 к листу 02 - сумма убытка, которая превышает предельную величину – 49 498,22 рублей.

Приведем пример, как это отразить в программе.

Допустим, что мы уступили право требования долга фактора с убытком за 200 000,00 рублей. В документе «Передача на факторинг» в графе «Сумма» мы корректируем сумму задолженности:

Посмотрим движения документа. Мы видим, что в расходы у нас списалась сумма 200 000,00 рублей.

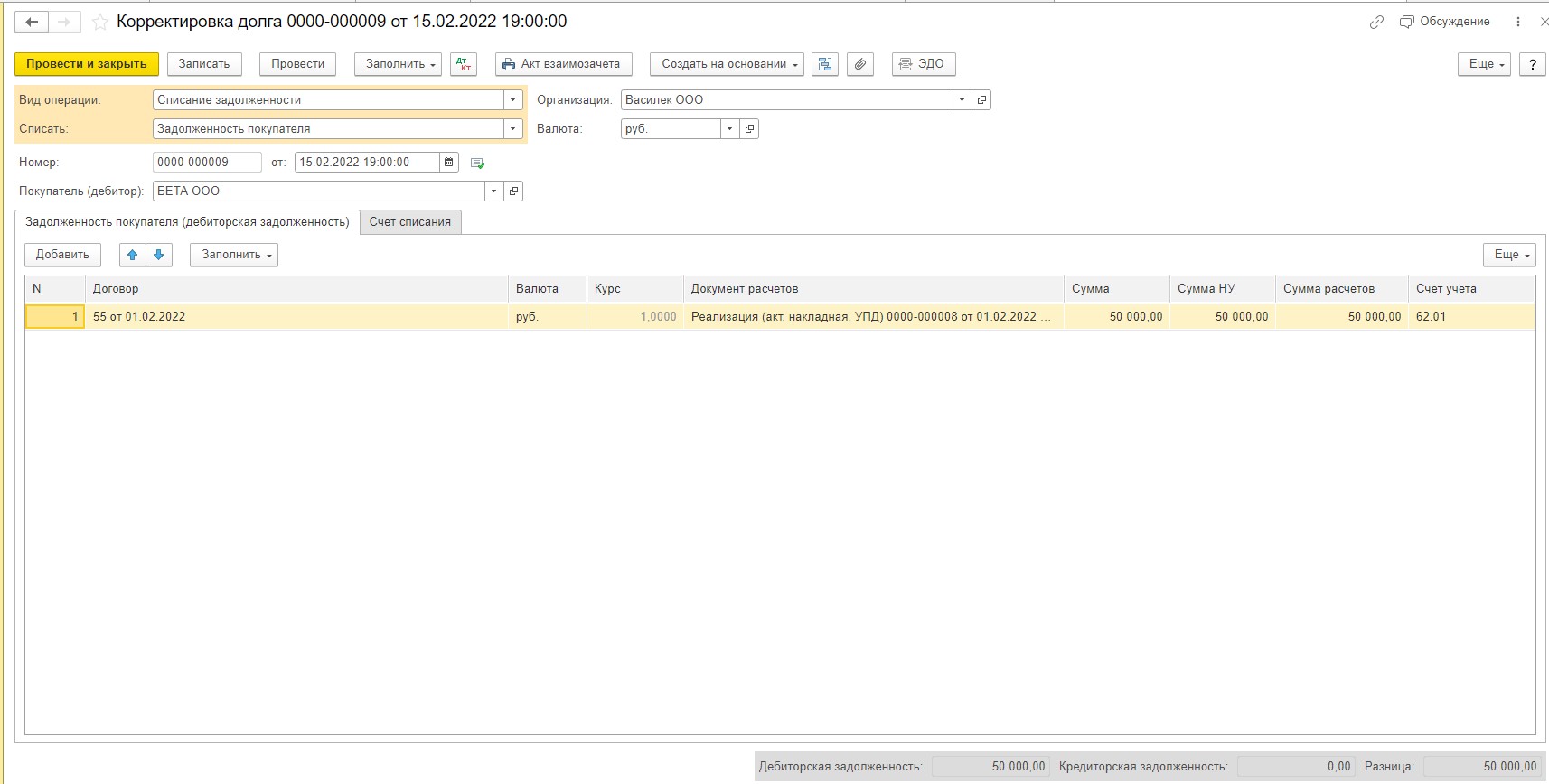

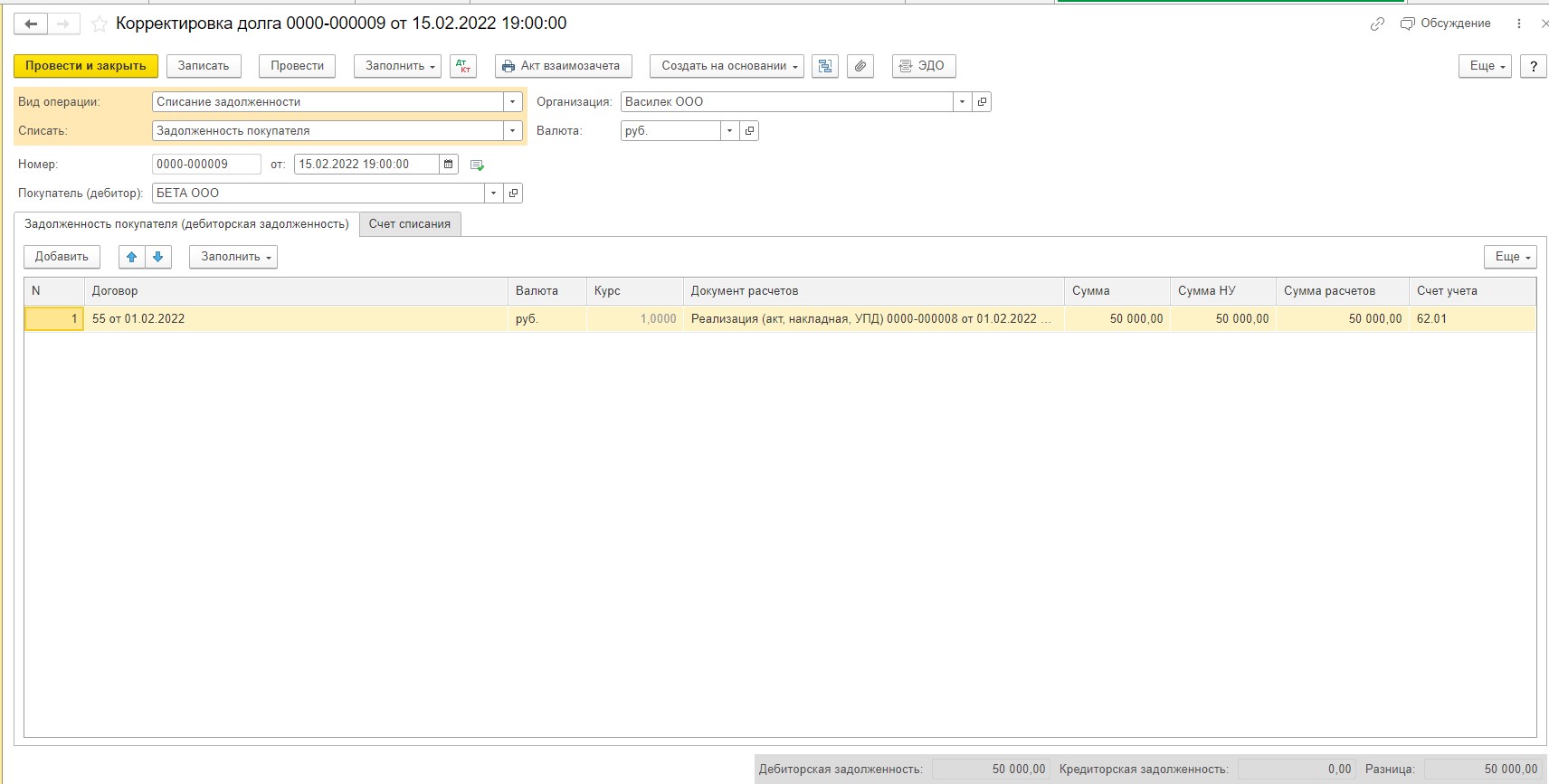

Далее, мы должны списать задолженность покупателя документом «Корректировка долга» - «Списание задолженности покупателя»:

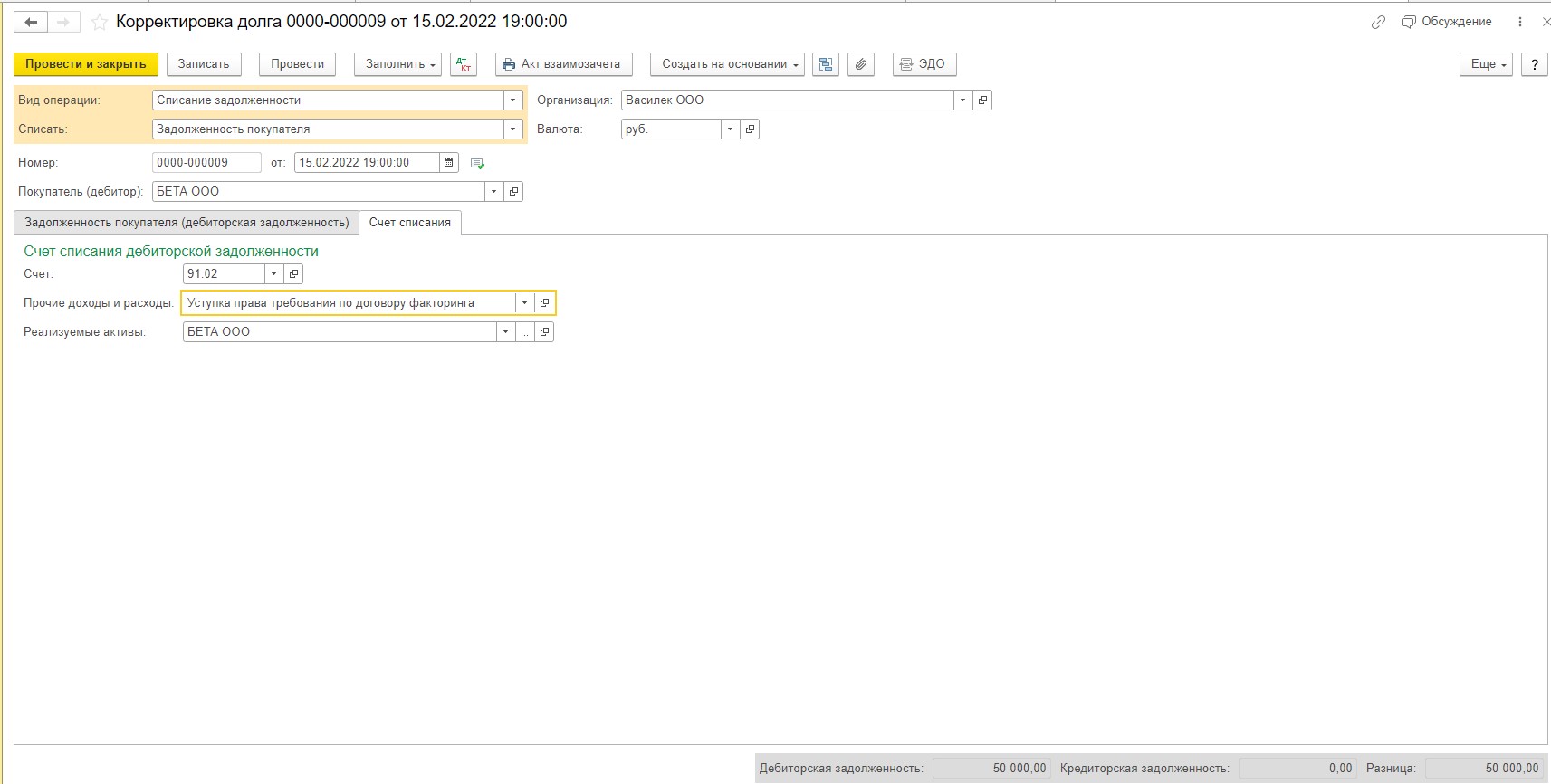

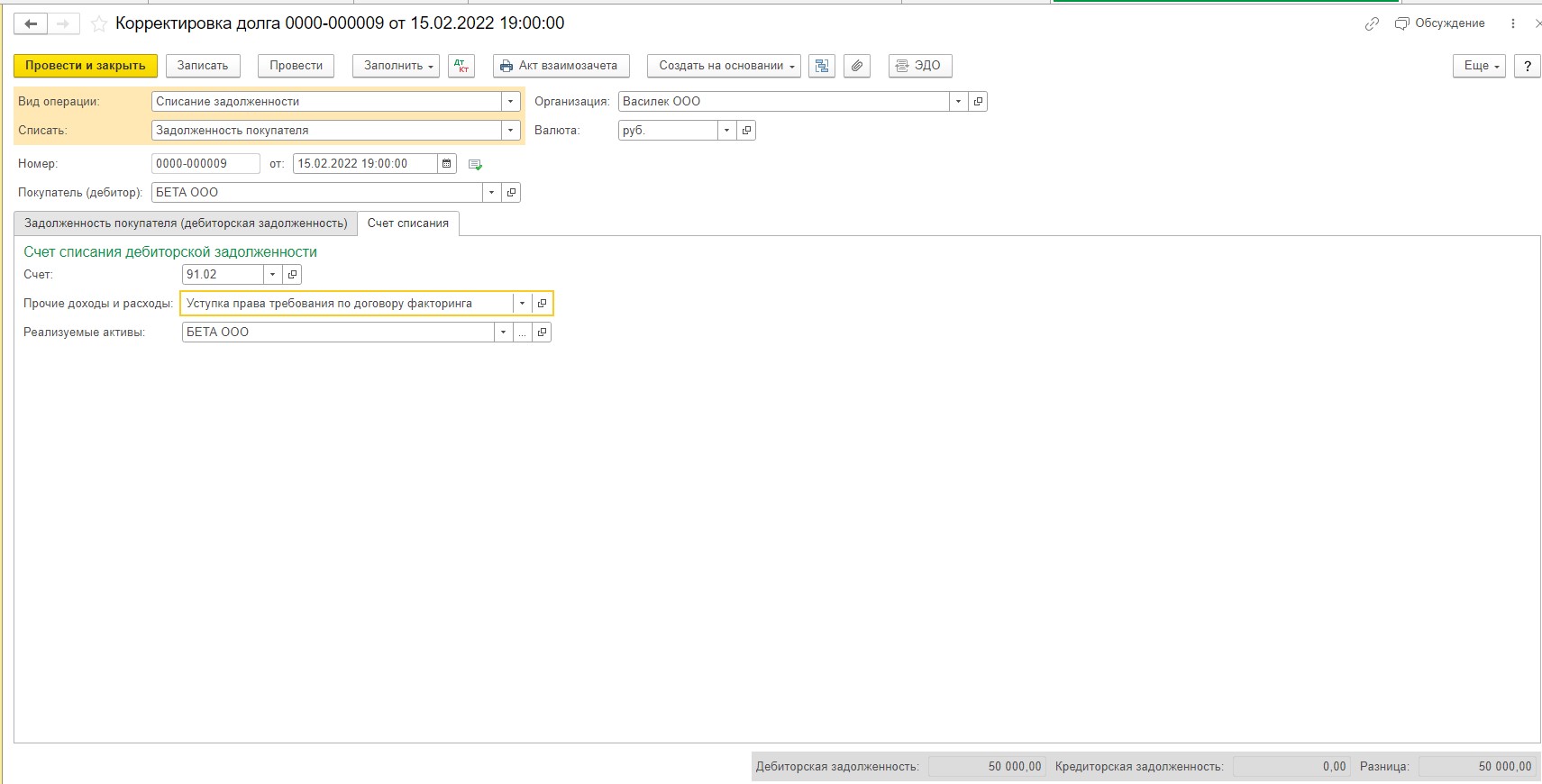

Счет списания у нас будет также 91.02 «Уступка права требования по договору факторинга»:

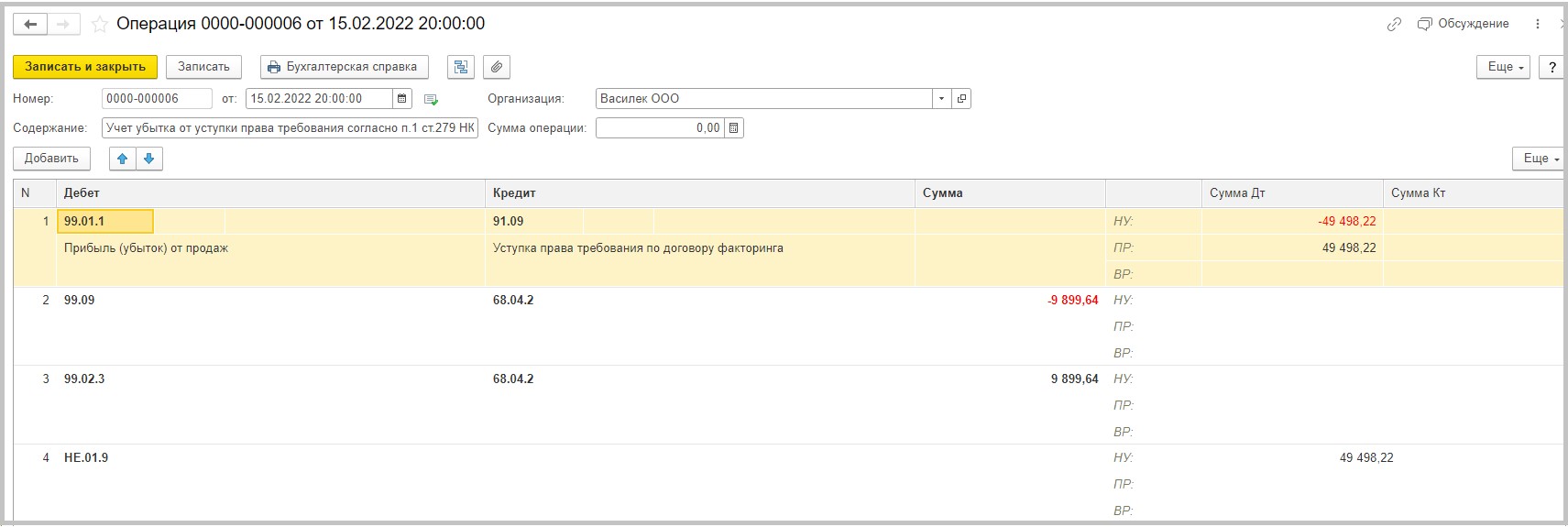

Далее, чтобы нам правильно отразить сумму убытка в декларации, мы должны поправить данные в налоговом учете, то есть уменьшить расходы на сумму 49 498,22 рубля, тем самым увеличив налоговую базу. Счет 91.02 нам трогать нельзя, так как по нему заполняется Приложение 3 к Листу 02. А в бухгалтерском учете, в соответствии с ПБУ 18/02, необходимо начислить соответствующее постоянное налоговое обязательство (ПНО).

Одним из вариантов отражения убытка и ПНО может быть следующий (бухгалтерской справкой):

ПНО рассчитывается от суммы убытка, не принимаемого к налоговому учету следующим образом: ПНО = ПР * СТнп = 49 498,22 * 20% = 9899,64 руб.

Сумму из строки 150 Приложения N 3 к листу 02 также включаем в состав показателя строки 360 этого же Приложения. Далее общую сумму строки 360 переносим в строку 050 листа 02, чтобы увеличить налоговую базу. Такую корректировку нужно сделать, потому что в строках 010 и 030 листа 02 выручка от реализации и стоимость реализованного права требования указываются в полной сумме, а не в размере предельной величины, которая учитывается при расчете налога.

2. Требование, уступленное после наступления срока платежа.

Если требование фактору уступлено после наступления срока платежа, то в документе «Передача задолженности на факторинг» нужно выбрать вид статьи «Реализация права требования после наступления срока платежа:

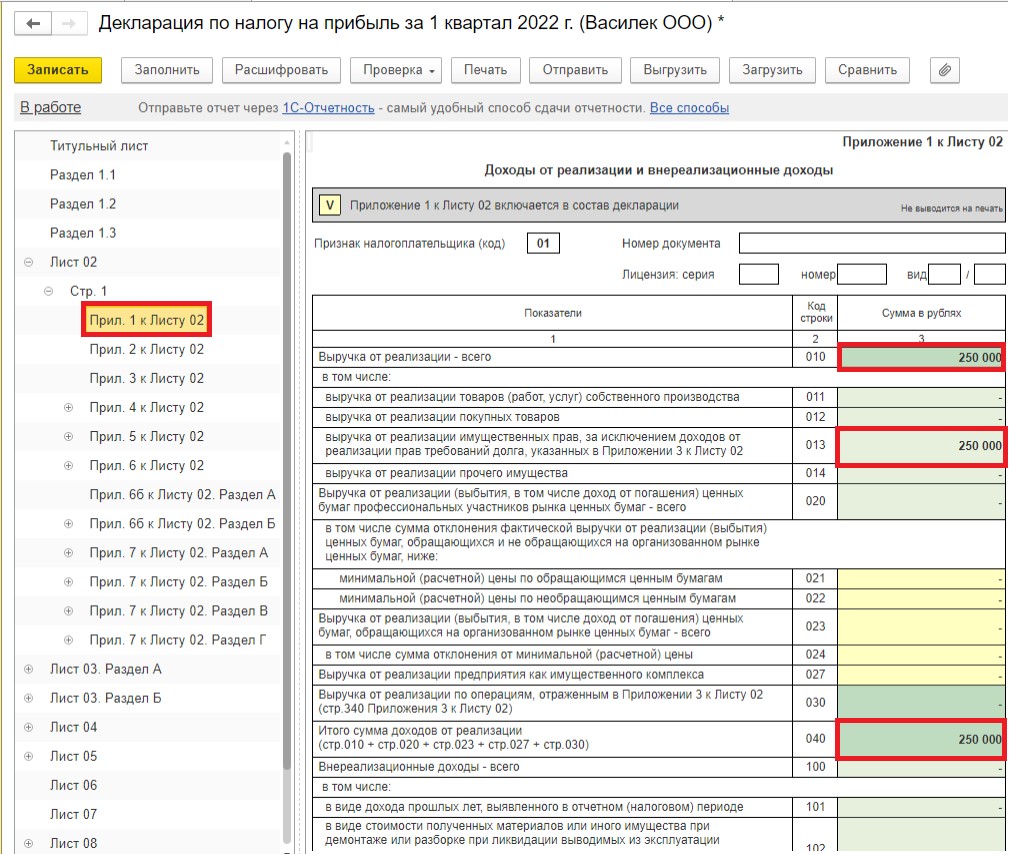

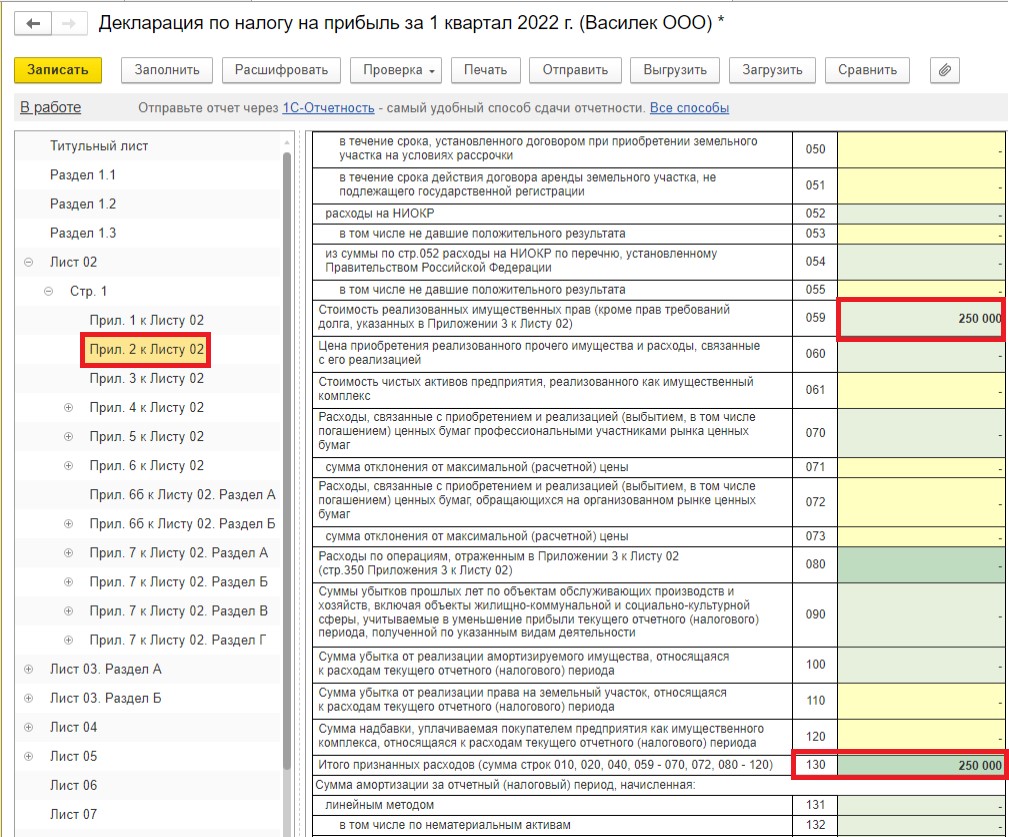

В декларации нужно отразить (п. п. 6.2, 7.5 Порядка заполнения декларации по налогу на прибыль):

- по строке 013 Приложения N 1 к листу 02 - выручку от реализации права требования;

- по строке 059 Приложения N 2 к листу 02 - сумму уступленного долга с НДС. Ее нужно включить в состав показателя строки 130 Приложения N 2 к листу 02. По строке 300 Приложения N 2 к листу 02 убыток отражать не надо.

Если право требования уступается после наступления срока платежа с убытком, то убыток признается для целей налогообложения прибыли единовременно на дату уступки права требования (п. 2 ст. 279 НК РФ).

В документе «Передача задолженности на факторинг» указываем сумму, которую передаем фактору, в данном случае это уступка права требования с убытком:

Выбираем статью «Реализация права требования после наступления срока платежа»:

Далее, документом «Корректировка долга» списываем остаток задолженности покупателя:

В декларации нужно отразить (п. п. 6.2, 7.5 Порядка заполнения декларации по налогу на прибыль):

- по строке 013 Приложения N 1 к листу 02 - выручку от реализации права требования;

- по строке 059 Приложения N 2 к листу 02 - сумму уступленного долга с НДС. Ее нужно включить в состав показателя строки 130 Приложения N 2 к листу 02. По строке 300 Приложения N 2 к листу 02 убыток отражать не надо.

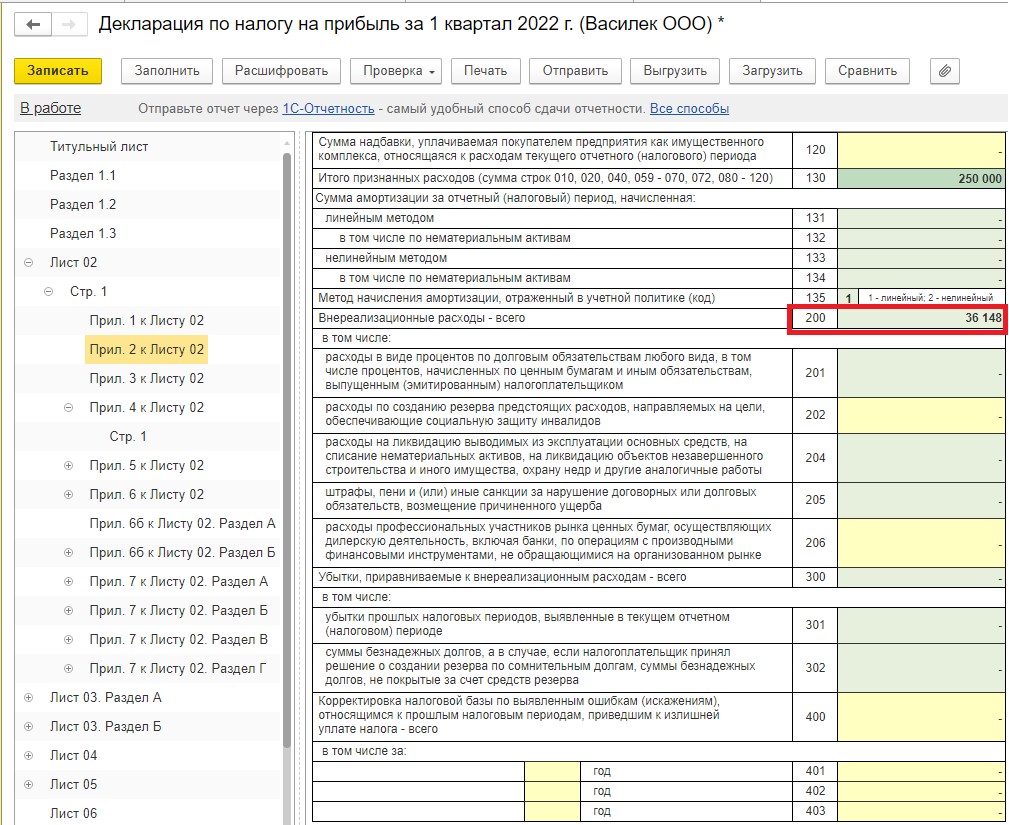

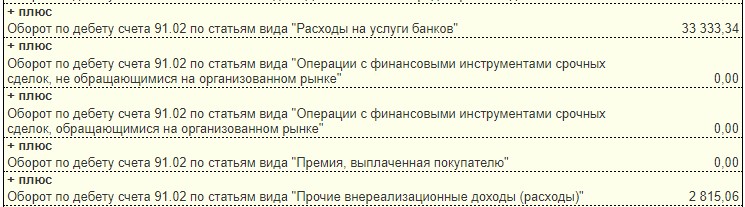

Отражение в декларации по налогу на прибыль комиссионного вознаграждения фактору и процентов за финансирование

Расходы по оплате услуг финансового агента по осуществлению факторинговых операций могут быть учтены в составе прочих расходов, если они связаны с производством и реализацией товаров (работ, услуг) (статья 264 НК РФ), или в составе внереализационных расходов, непосредственно не связанных с производством и реализацией (статья 265 НК РФ), при условии, что эти расходы экономически обоснованы и документально подтверждены. В налоговой декларации их следует отразить по строкам 010-040 Приложения 2 к листу 02.

По поводу комиссионного вознаграждения, выраженного в процентах, существует две точки зрения.

Первая, официальная, заключается в том, что комиссионные вознаграждения по договору факторинга, выраженные в процентах, учитываются в расходах с учетом ограничений, установленных ст. 269 НК РФ (Письмо Минфина России от 13.05.2009 N 03-07-11/136, Письмо Минфина России от 04.08.2008 N 03-03-06/1/437, Письмо Минфина России от 06.11.2007 N 03-03-06/1/772, Письмо Минфина России от 20.07.2006 N 03-03-04/1/597, Письмо Минфина России от 20.06.2006 N 03-03-04/1/529, Письмо Минфина России от 18.01.2006 N 03-03-04/1/33, Письмо УФНС России по г. Москве от 17.08.2012 N 16-15/076186@).

Вторая, основанная на позициях судов, что в этом случае ст.269 НК РФ не применяется (Постановление ФАС Московского округа от 16.02.2011 N КА-А40/16965-10 по делу N А40-160420/09-115-1142, Постановление ФАС Уральского округа от 10.04.2008 N Ф09-2195/08-С2 по делу N А76-4118/07, Постановление ФАС Уральского округа от 02.11.2005 N Ф09-4898/05-С7, Постановление ФАС Поволжского округа от 19.04.2007 по делу N А12-14131/06-С61-5/38).

В декларации эти затраты учитываются в составе внереализационных расходов (как расходы в виде процентов) (пп. 2 п. 1 ст. 265 НК РФ).

В следующей статье рассмотрим факторинговые операции в учете у покупателя.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии