Перенос вычета НДС по основным средствам в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 18.07.2022 08:26

Практически ни одна компания в процессе осуществления хозяйственной деятельности не может обойтись без основных средств (ОС). К примеру, это может быть недвижимое имущество или дорогостоящее оборудование. Но что делать с входящим НДС, который, как правило, составляет внушительную сумму? Каким образом принять его к вычету и можно ли это сделать, разделив его на части? Обо всех нюансах и вариантах переноса вычета НДС по основным средствам в 1С: Бухгалтерии предприятия ред. 3.0 расскажем в этом материале.

Налоговый кодекс разрешает налогоплательщику принять уплаченный поставщику НДС к вычету в полном объеме, но сделать это возможно, если компания сможет выполнить три условия:

1. Если приобретенное ОС предполагается использовать в облагаемой НДС деятельности;

2. Если данные объекты налогоплательщик поставил на учет;

3. Если у компании имеется правильно оформленный счет-фактура от поставщика.

Все перечисленные выше условия понятны, пожалуй, кроме второго пункта. Стоит более детально разобраться, что подразумевается под фразой «принять к учету». Это значит отразить на 01 счете или на 08?

Внесем ясность: все дело в том, что налоговое законодательство не содержит каких – либо четких критериев, на основании которых ОС считается принятым к учету. До 2016 года Минфин считал, что НДС по ОС можно принять к вычету, только если имущество отражено на 01 счете. Но позже данный федеральный орган в письме от 18.11.2016 г. № 03-07-11/67999 изложил иную точку зрения, заявив, что налогоплательщик имеет право принять к вычету НДС в течение 3 лет после отражения объекта на 08 счёте.

Если обратиться к судебной практике, то большинство арбитров считают, что счет учета в данном случае совершенно не важен.

Поэтому в настоящее время принять к вычету входящий НДС по ОС возможно, отразив объект на 08 счете. При возникновении претензий со стороны налоговой инспекции, компания имеет высокие шансы на победу в суде.

Если же приобретённый налогоплательщиком объект требует монтажа, для доведения его до состояния, пригодного к эксплуатации, то в таком случае Минфин одобряет принятие НДС к вычету в момент отражения объекта на счете 07. (письмо Минфина России от 29.01.2010 № 03-07- 08/20).

Но что делать, если вычет по НДС по ОС слишком большой и компания, соблюдая требование о безопасной доле вычета не хочет привлекать к себе излишнее внимание контролеров и подавать декларацию по НДС с суммой к возмещению. Можно ли раздробить сумму налога, указанную в одном счет-фактуре на части и принять их в разных налоговых периодах, тем самым избежав возмещения налога из бюджета?

В силу п 1. ст 172 НК РФ Минфин твердо настаивает на позиции, что сумму налога по ОС налогоплательщику дробить строго запрещено.

Если же компания несмотря на запрет решит частями заявлять НДС по ОС к вычету, то она однозначно натолкнется на непонимание со стороны налоговиков и налогоплательщику придется доказывать свое право в суде. Справедливости ради заметим, что судьи не часто, но все же поддерживают компании. Но если налогоплательщик не настроен на судебные тяжбы и не уверен в своих силах, то лучше от дробления налога отказаться и заявлять вычет по приобретенным ОС целиком в одном квартале.

Но работает ли данное правило, если в счет-фактуре не один, а к примеру 2 объекта ОС. В таком случае считается ли дроблением принятие входящего налога к вычету по каждому из объектов в разных налоговых периодах?

Как мы уже заметили ранее, дробить НДС по одному счет-фактуре нельзя, но только если в данном документе указан один объект. Если же в счет-фактуре присутствует несколько ОС, то к вычету можно принять входной НДС в части каждого из объектов ОС в разных налоговых периодах, соблюдая 3-летний срок.

Например, организация приобрела 2 станка. Входной НДС по двум объекта ОС указан в одном счете-фактуре. Налогоплательщик вправе принять к вычету в текущем налоговом периоде НДС, доносящийся к одному станку, а сумму налога по второму объекту перенести на следующий период.

Но если его нельзя дробить, но можно перенести, то возникает закономерный вопрос: каков срок давности вычета?

Налоговый кодекс в п 1.1 ст. 172 устанавливает, что вычет можно заявить только в 3-летний срок после принятия на учет объекта.

Но как же бухгалтеру рассчитать и не пропустить данный срок?

Для большей наглядности, объясним на примере.

Налогоплательщик приобрел некое ОС и отразил его в учете на 08 счете в 3 квартале 2022 года. Компания имеет полное право заявить вычет в декларации по НДС в любом квартале, приходящемся на период с 01 июля 2022 года по 30 сентября 2025 года.

Однако, обратите внимание, что в 3 квартале 2025 года можно заявить данный вычет лишь в том случае, если декларация будет представлена в налоговый орган до 30 сентября 2025 года.

Но все мы знаем, что в соответствии с законодательством, налогоплательщики имеют право представлять декларации по НДС в срок не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

И если бухгалтер сдаст декларацию в период с 1 по 25 октября 2025 года, то такая декларация будет относиться уже к 4 кварталу. А срок 3 года, как мы уже определили выше, истекает 30 сентября 2025 года. Следовательно, при подаче декларации в октябре 2025 года налогоплательщику в вычете будет отказано.

То есть можно сделать такой вывод:

Срок права на вычет истекает в последний день квартала, на который приходится окончание 3-летнего срока. Законодательством не предусмотрено продление данного срока на дни, отведенные для представление налоговой декларации.

Следовательно, так как подача декларации в последний день месяца, а именно 30 сентября 2025 года, мало вероятна, то, чтоб не лишиться права на вычет, налогоплательщику безопаснее заявить вычет в предпоследнем квартале, а именно в декларации за 2 квартал 2025 года.

Что же делать, если срок был пропущен?

Если по каким-то причинам налогоплательщик пропустил отведенный законодателями срок, то он может подать уточненную налоговую декларацию по НДС. Конечно, инспекторы с особым пристрастием будут проверять такую декларацию и запросят у компании пояснения.

С теорией все понятно, но как реализовать все это на практике, а именно в программе 1С: Бухгалтерия 3.0 пока не очень непонятно. Тем более, когда есть столько вариантов.

А вариантов действительно не мало. Разберем все возможные.

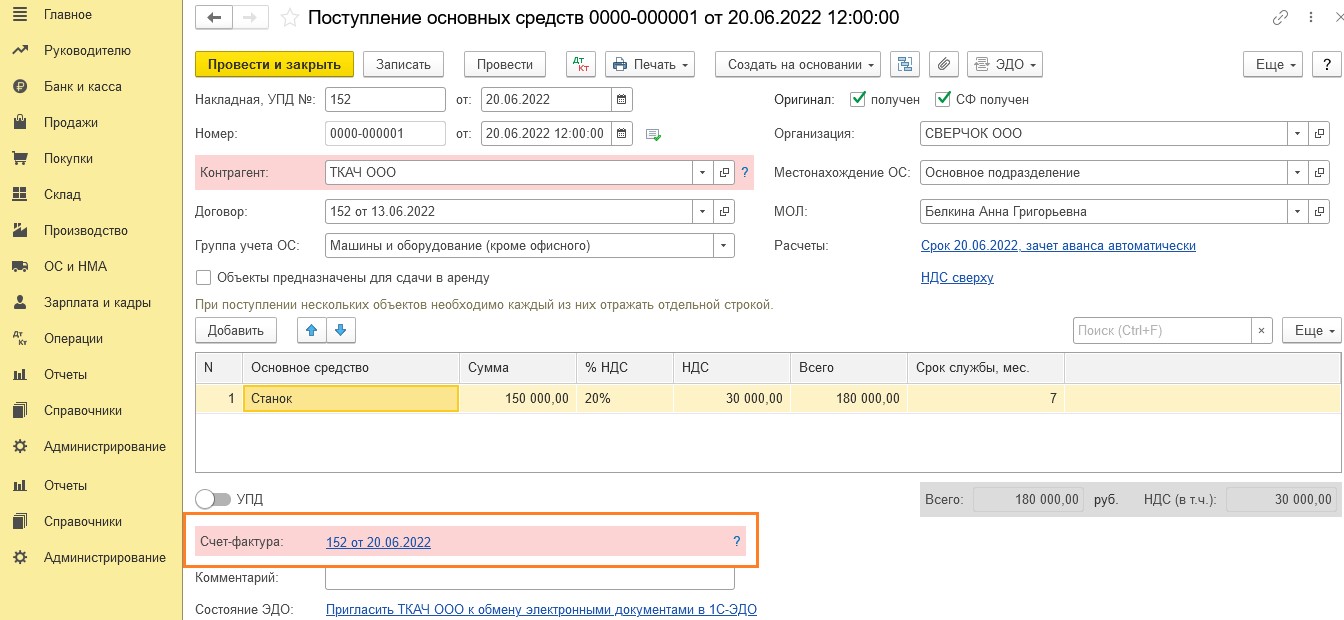

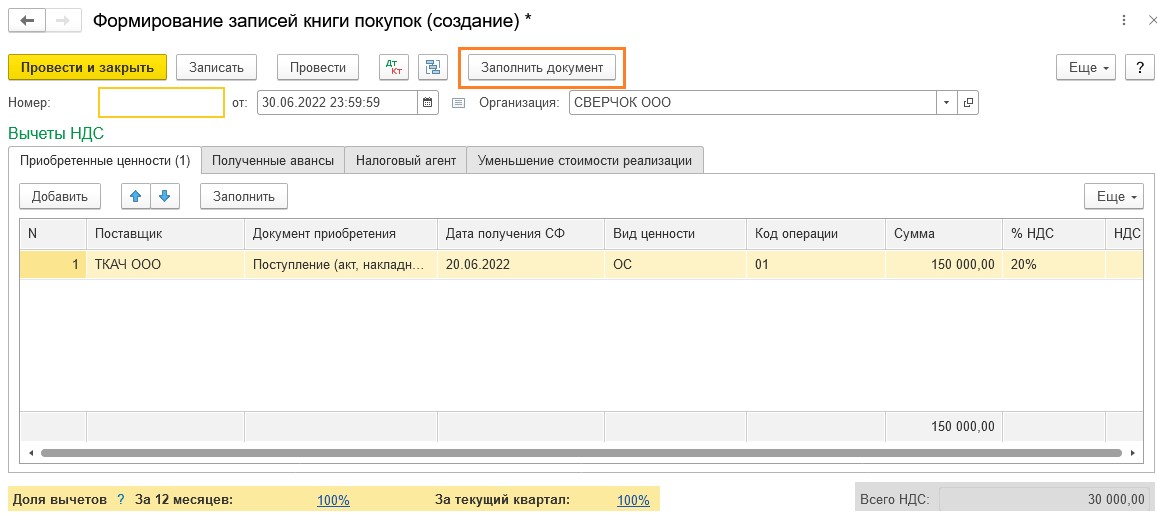

Поставим задачу: ООО «СВЕРЧОК» приобрело у ООО «ТКАЧ» станок за 180 000, (в т.ч. НДС - 30 000,00 руб.). Станок был введен в эксплуатацию и принят к учету как ОС.

Обратим внимание, что ООО «СВЕРЧОК» осуществляет только облагаемые НДС операции и не ведет раздельный учет НДС.

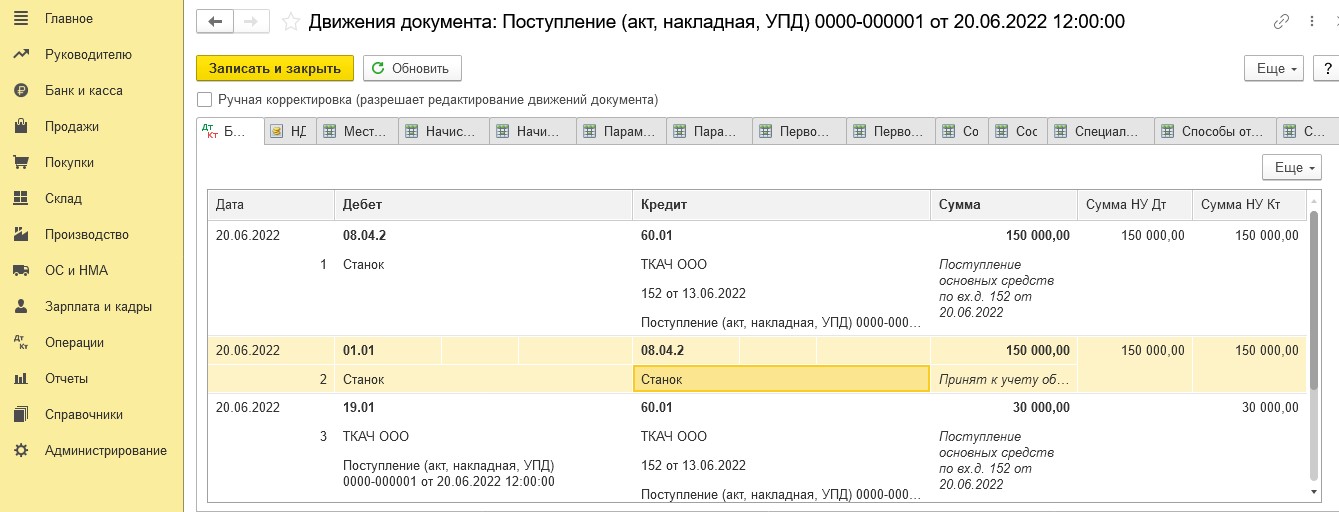

Посмотрим, какие проводки сделала программа. Видим, что объект ОС числится на 01 счете, но, как мы уже говорили ранее, вычет по НДС по ОС может быть произведен, если ОС числится и на 08 счете.

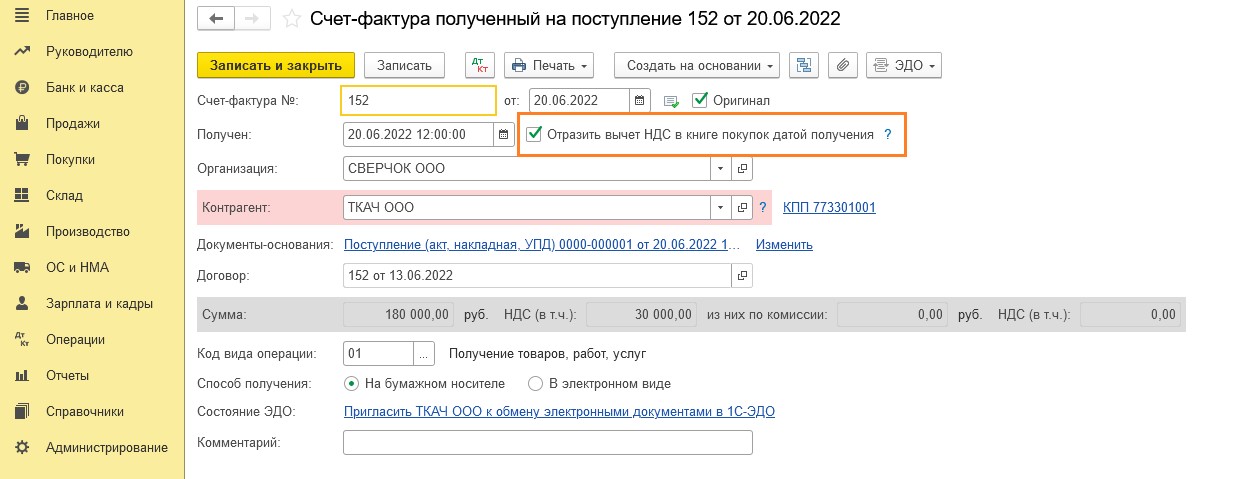

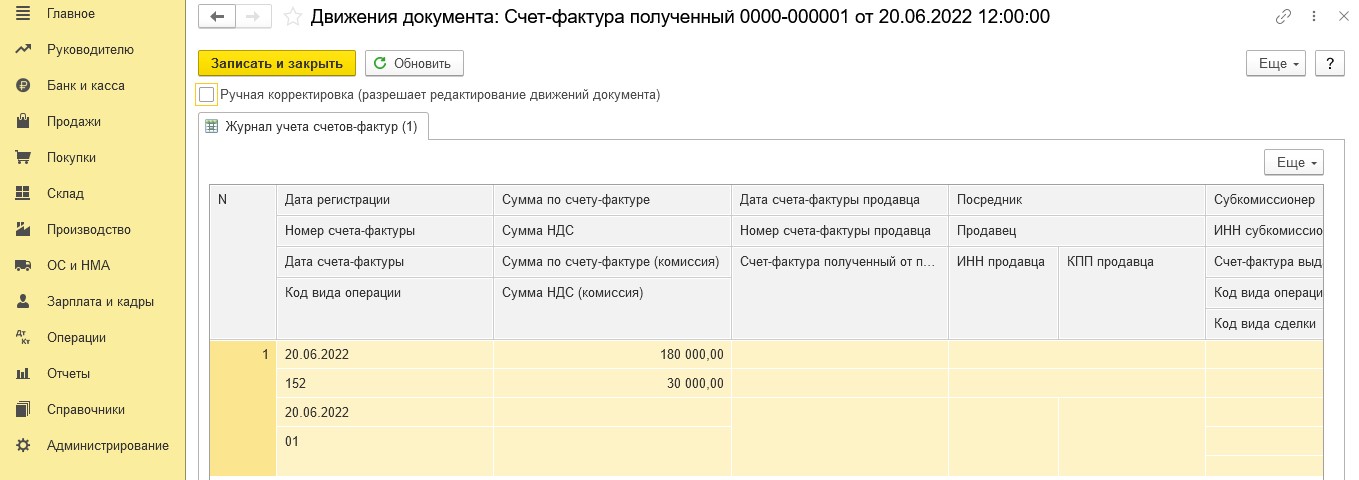

Программа автоматически создала документ счет-фактура полученный. И несмотря на то, что в документе установлена галочка "Отразить вычет НДС в книге покупок датой получения", пользователю все равно в обязательном порядке придется отражать вычет входного НДС по приобретенным объектам ОС с помощью специального документа "Формирование записей книги покупок".

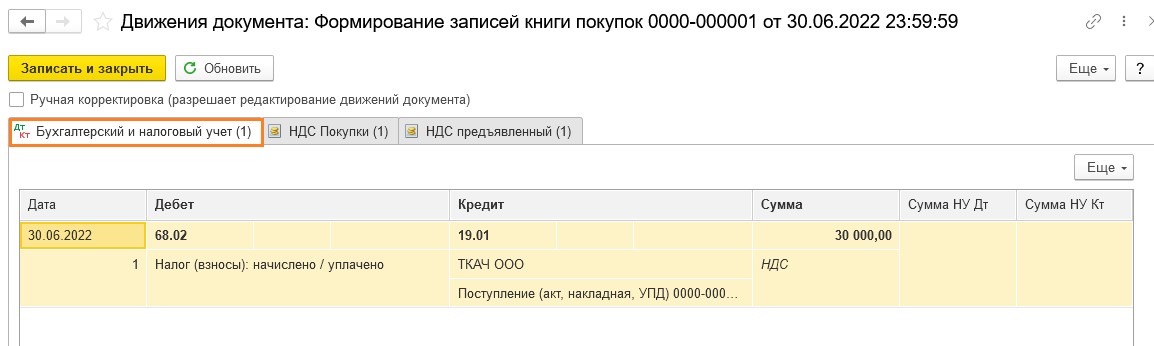

Все дело в том, что документ не формирует нужных нам проводок, а именно Дт 68.02 и Кт 19.01.

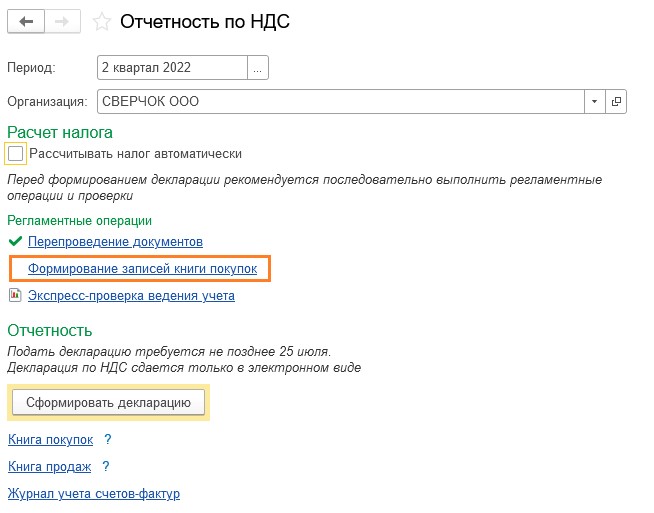

Итак, чтоб предъявить к вычету входной НДС по станку требуется создать документ "Формирование записей книги покупок".

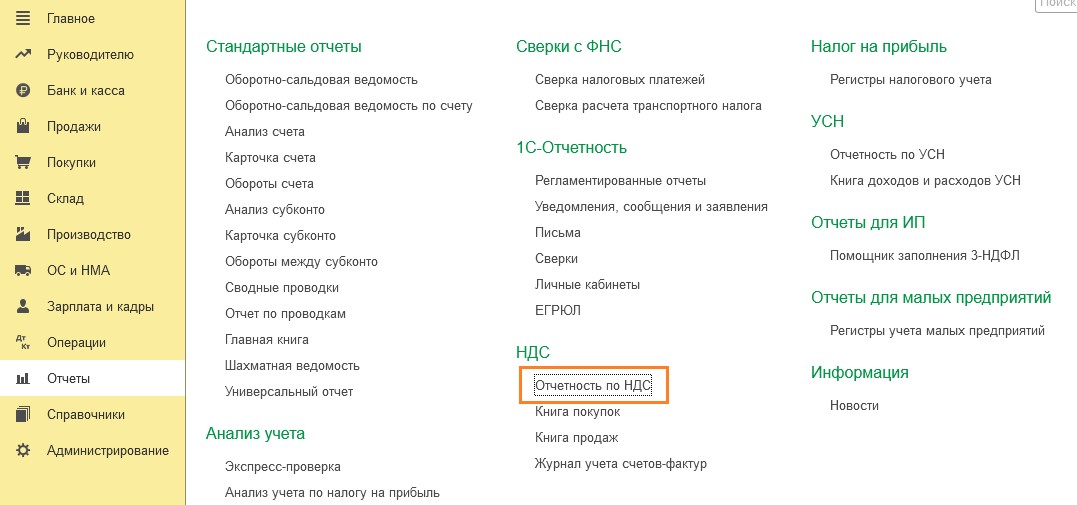

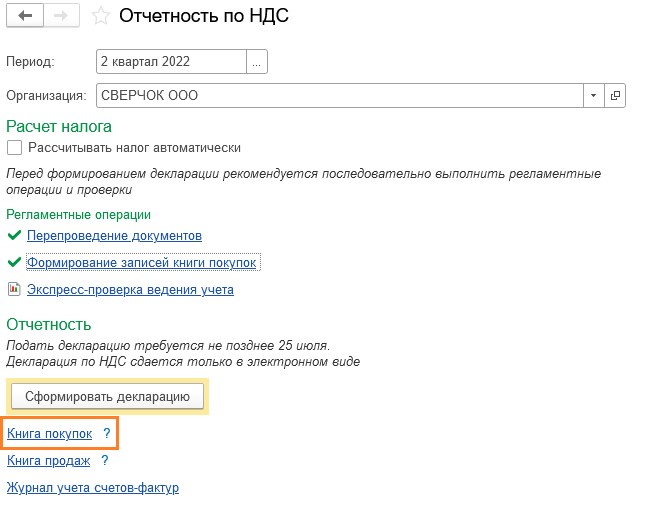

Для этого воспользуемся помощником по НДС.

Найдем ссылку на нужный нам документ и создадим его.

Чтоб заполнить документ автоматически, нужно воспользоваться одноименной кнопкой.

И теперь мы получили нужную нам проводку на сумму налога, который мы планируем принять к вычету.

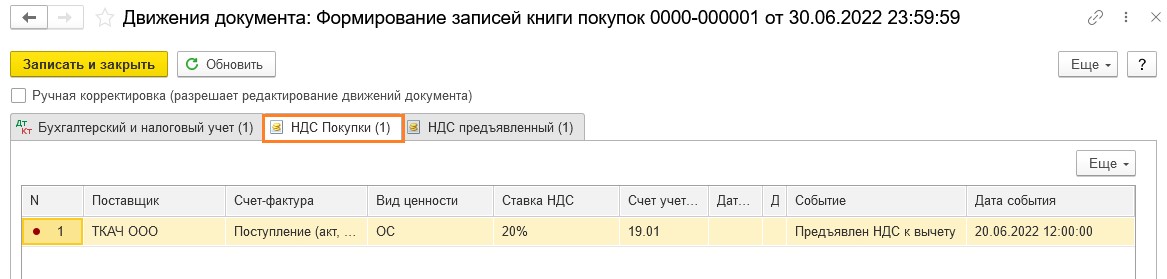

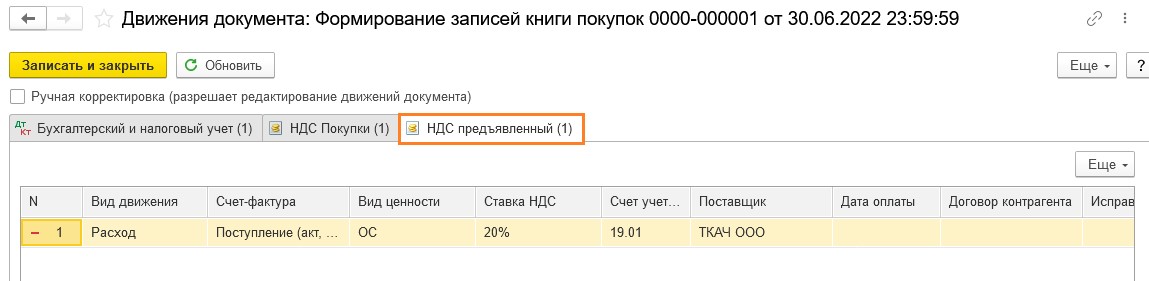

Кроме того, создана запись в регистре "НДС Покупки", на основании которой программа произведет отражение суммы входного налога в книге покупок.

А также на последней закладке будет отражена запись с видом «Расход» с указанием суммы НДС, предъявленной к вычету.

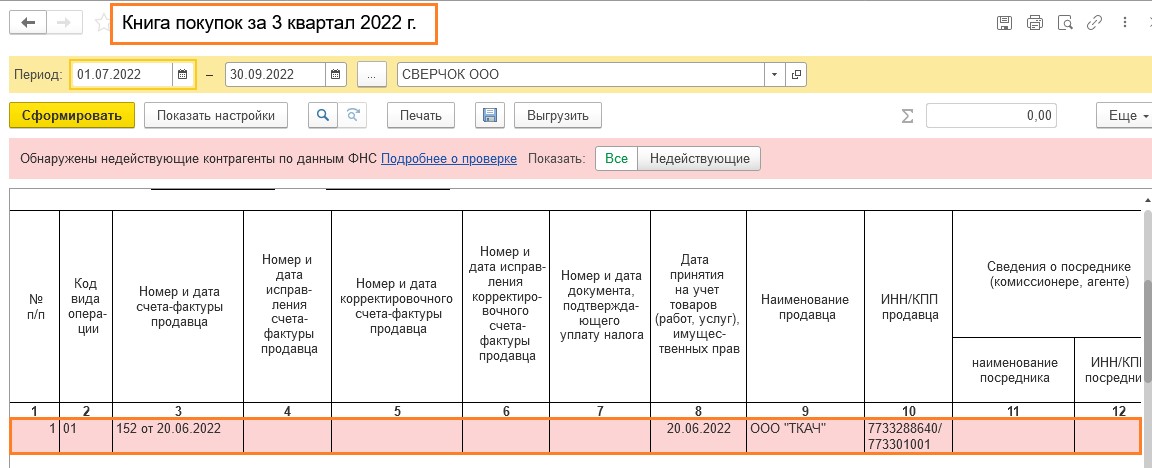

Вернемся к помощнику и перейдем по ссылке «Книга покупок».

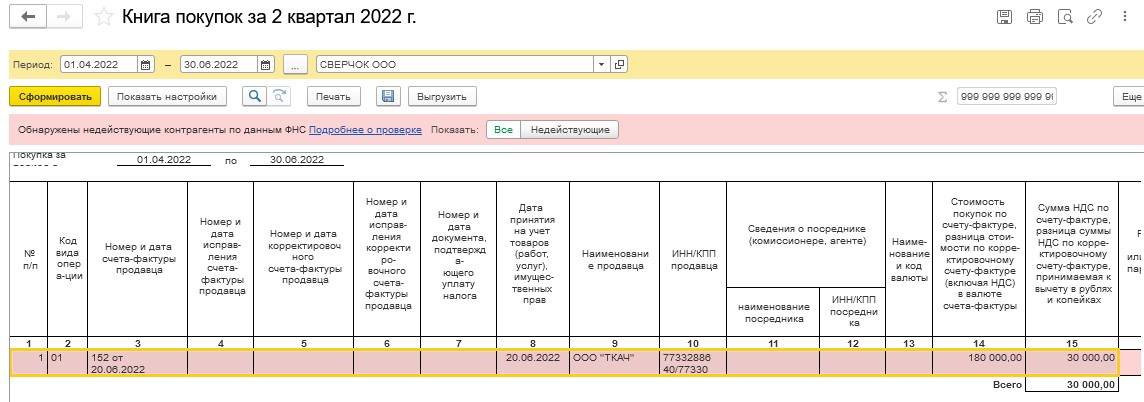

Увидим, что счет-фактура был зарегистрирован в книге покупок за 2 квартал 2022 года.

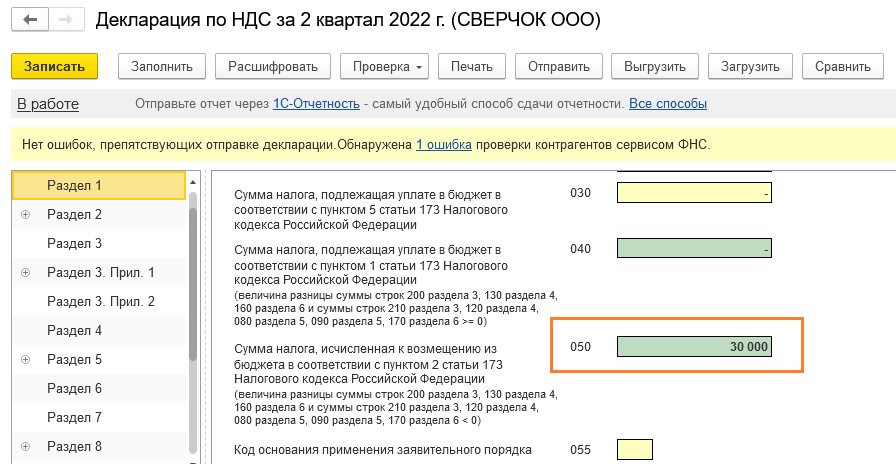

И все было бы чудесно, если бы у компании в данном отчетном периоде был бы исходящий НДС. Но реализации во 2 квартале 2022 года у ООО «СВЕРЧОК» не было. И формируя декларацию по НДС в Разделе 1 появилась сумма налога к возмещению из бюджета.

Не каждая компания решиться на возмещение НДС, собственно, и ООО «СВЕРЧОК» приняла решение перенести вычет на 3 квартал 2022 года.

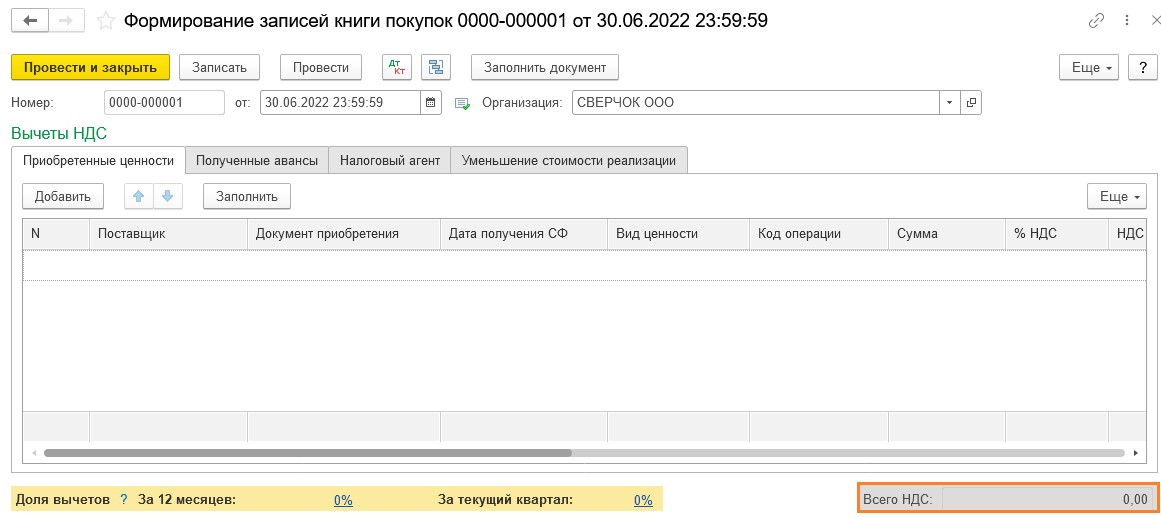

Чтоб перенести вычет на другой квартал нужно просто удалить строку с счет-фактурой и данный вычет отразится при формировании записей книги покупок в следующем квартале.

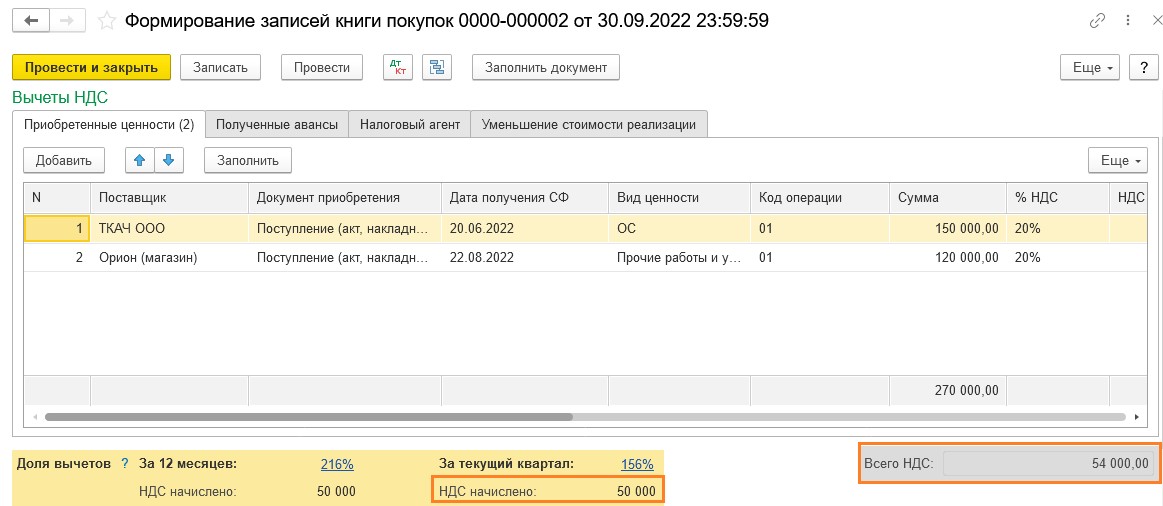

В 3 квартале была реализация, а значит и был НДС к уплате, следовательно, есть возможность применить вычет.

Снова воспользуемся помощником по НДС и произведем формирование записей книги покупок.

Заполним документ.

Видим, что ООО «СВЕРЧОК» в 3 квартале совершил еще одну покупку и сумма уплаченного поставщику налога также попала в документ на ряду с суммой по приобретенному во 2 квартале ОС. Следовательно, сумма вычетов по НДС за 3 квартал у нас составили 54 000,00 рублей, а начислено по реализации НДС только 50 000,00 рублей. То есть в данном квартале у нас снова получится декларация по НДС с суммой налога к возмещению из бюджета.

У налогоплательщика, если он не желает возмещать НДС из бюджета, в данной ситуации есть два варианта:

1. Можно снова перенести вычет по НДС по ОС на следующий квартал;

или

2. Перенести на другой отчетный период вычет по поставщику ООО «Орион».

ООО «СВЕРЧОК» принял решения в этом квартале принять к вычету входной НДС по ОС, так как его «дробить» нельзя, а по поставщику ООО «Орион» входной НДС можно будет принять частями, при необходимости.

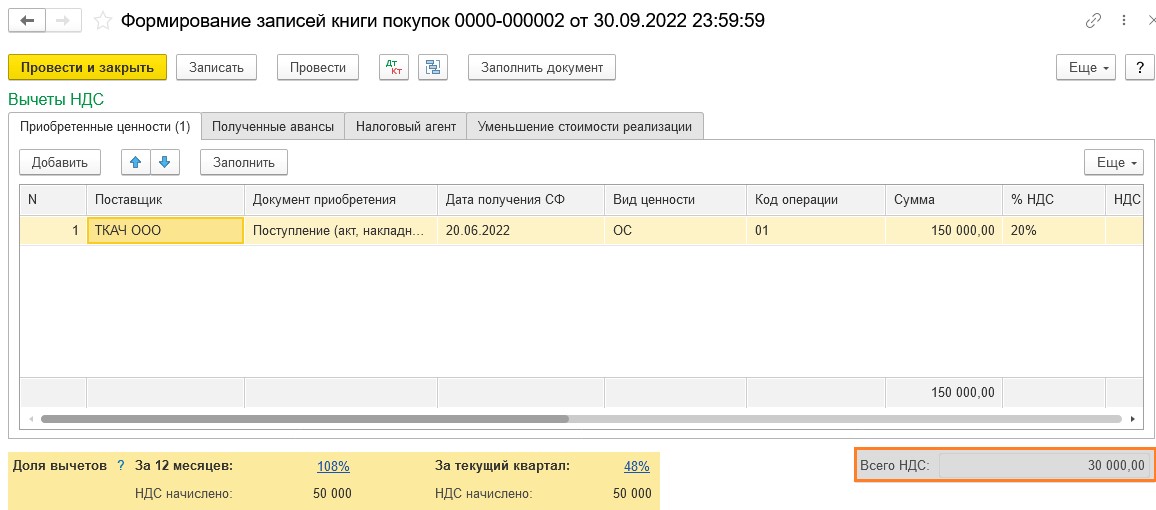

Удалим из документа строку с ООО «Орион» и проведем документ.

В книге покупок за 3 квартал 2022г. отражена нужная нам счет-фактура.

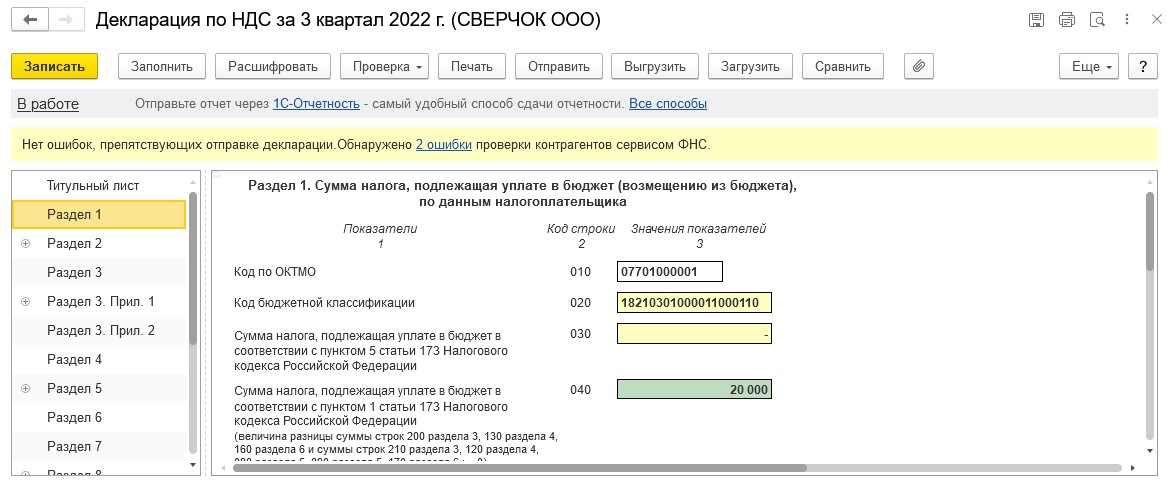

Теперь в декларации по НДС отражена сумма налога, подлежащая уплате в бюджет.

Но может так случиться, что сумма входного налога по приобретенному ОС будет очень велика для налогоплательщика и он все же примет решения возместить налог из бюджета.

Зная, что тема «Возмещение НДС» ни на шутку пугает бухгалтеров, мы в закрытом клубе «Учет без забот» подготовили для вас подробную видео инструкцию, в которой разобрали все возможные варианты развития событий, с учетом сложившейся судебной практики. Присоединяйтесь!

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов