Помощник перехода на ЕНС в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 28.12.2022 16:21

- Просмотров: 69345

С 01.01.2023 г. жизнь бухгалтера уже не будет прежней: новые правила перечисления налогов и взносов, единый налоговый счет, новые сроки сдачи отчетности и т.д. Мы долго ждали, когда выйдет обновление с нужным функционалом. И вот этот момент настал. 27 декабря 2022 г. вышел релиз 3.0.127.49 в 1С: Бухгалтерии предприятия ред. 3.0, в котором есть помощник перехода на ЕНС. Локальные версии программ 1С можете обновлять самостоятельно, облачные версии обновятся постепенно в течение нескольких дней. В этой статье расскажем, как перейти на единый налоговый счет в программе 1С: Бухгалтерии предприятия ред. 3.0. Сохраняйте статью в закладки, делитесь с коллегами, задавайте вопросы в комментариях, будем разбираться с новшествами законодательства вместе!

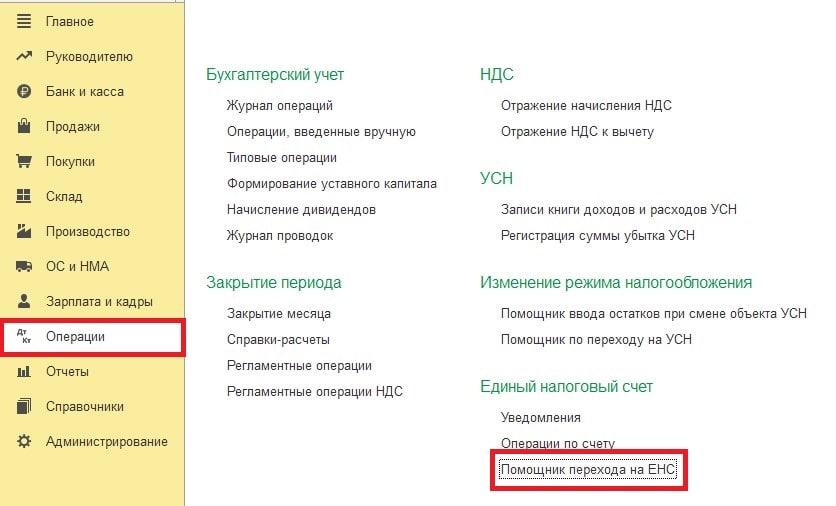

Шаг 1. Итак, нужная ссылка находится в разделе «Операции» - «Помощник перехода на ЕНС».

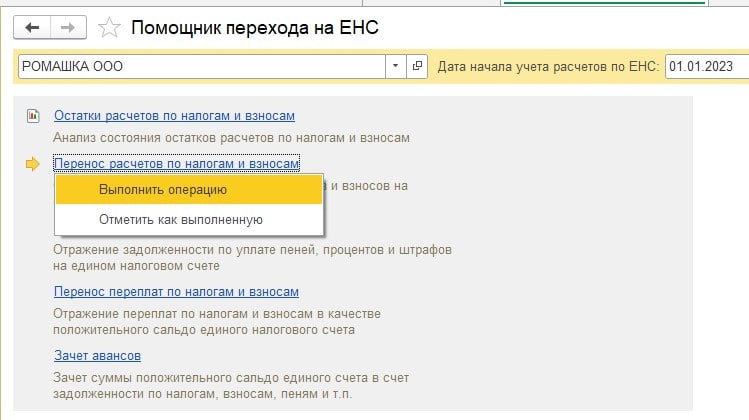

В форме помощника, первым делом, предлагается проверить остатки расчетов по налогам и взносам. При выборе этого пункта открывается стандартный отчет «Анализ счета» по счетам 68 и 69.

Именно суммы из этого отчета будут перенесены на новый счет 68.90.

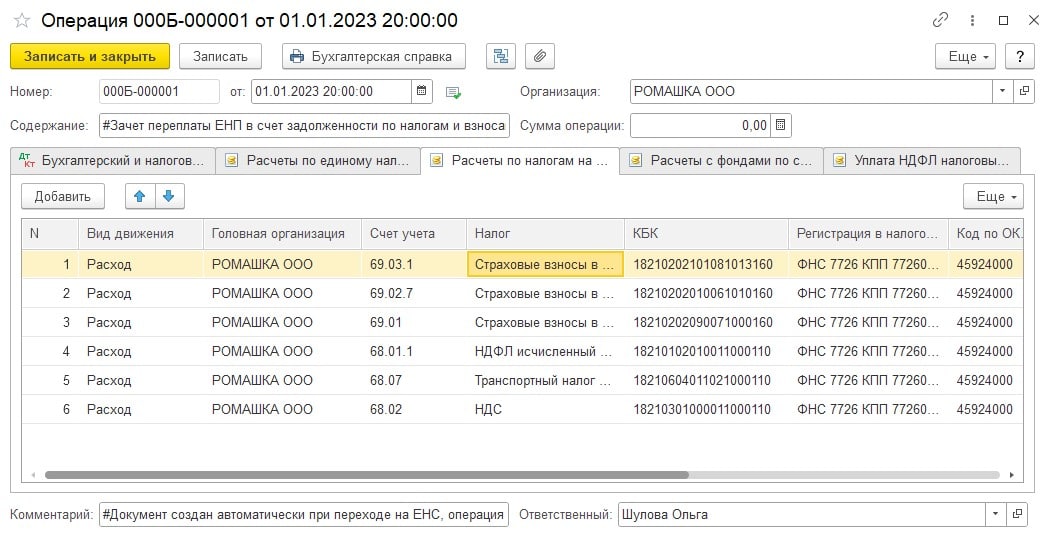

Шаг 2. Далее идет операция «Перенос расчетов по налогам и взносам».

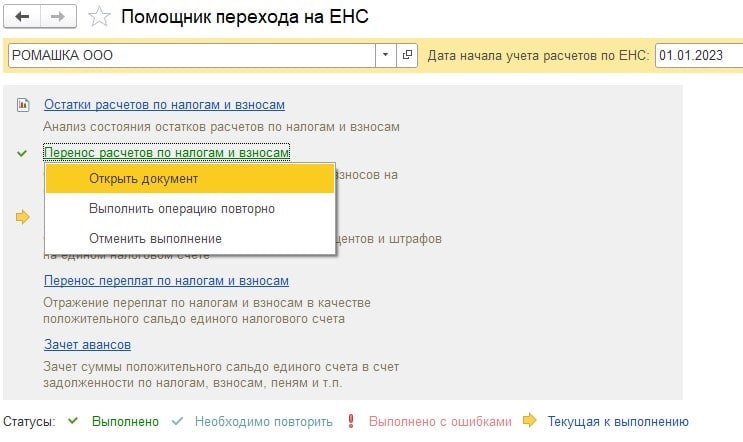

По щелчку на ссылку создается документ, который можно открыть повторным щелчком.

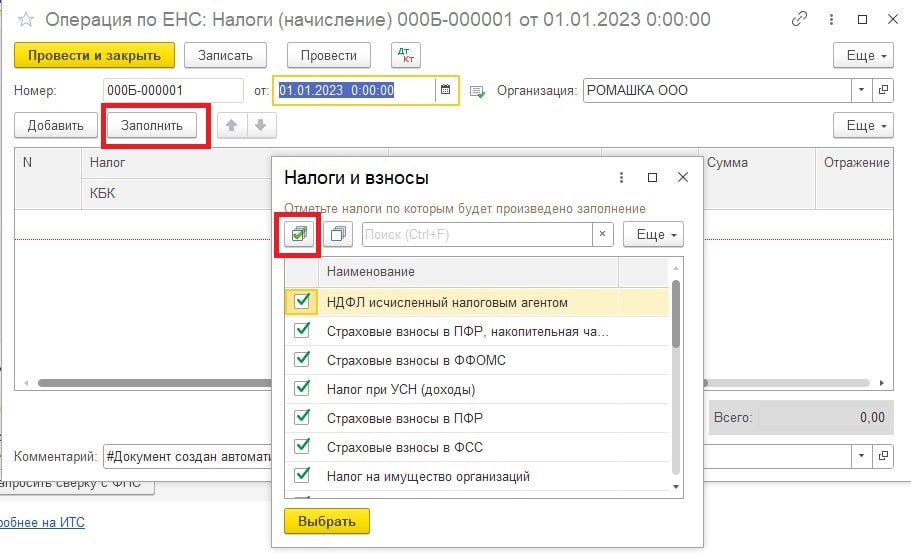

В документе нужно нажать на кнопку «Заполнить» и отметить галочками те налоги и взносы, задолженность по которым нужно перенести. Можно отметить сразу все.

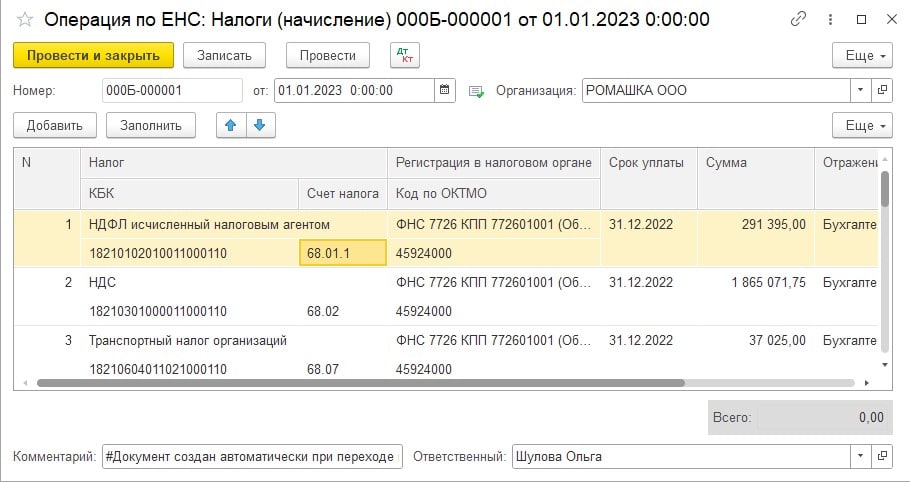

Обратите внимание: в этот документ попадает только информация о ЗАДОЛЖЕННОСТИ по налогам и взносам на конец года!

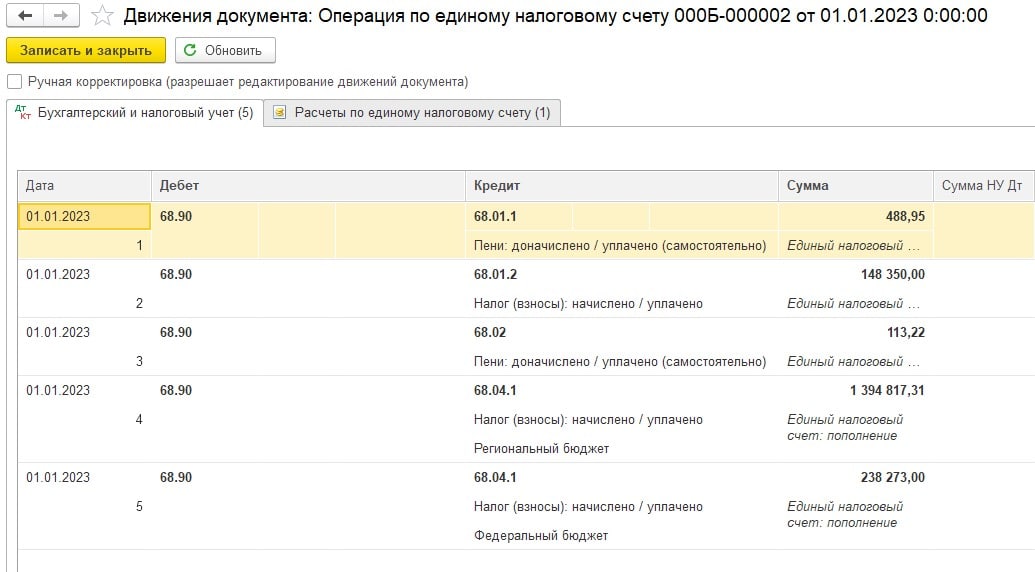

Документ формирует проводки между счетами, на которых ранее учитывались расчеты по налогам и взносам, и счетом 68.90 (счет 68.90 идет по кредиту).

Шаг 3. Затем таким же образом можно перенести задолженность по налоговым санкциям (пени, штрафы), если она есть - это следующий пункт помощника.

Шаг 4. Далее идет пункт «Перенос переплат по налогам и взносам» - в этот документ уже попадают только ПЕРЕПЛАТЫ по налогам и взносам. И формируются проводки в дебет счета 68.90.

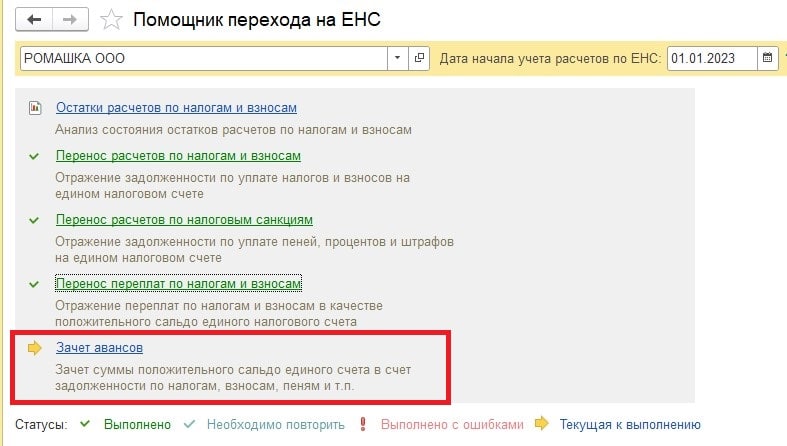

Шаг 5. Но проводки есть не только по счетам бухгалтерского учета, но и по служебным регистрам. Отдельно по задолженности и отдельно по переплате, так как они сформированы разными документами. Для того, чтобы зачесть эти суммы между собой, нужен последний пункт помощника – «Зачет авансов».

При зачете не формируются проводки по счету 68.90, только по служебным регистрам. Но этот пункт обязательно нужно выполнить для корректного заполнения документов и отчетов в 2023 году. Не пропускайте его!

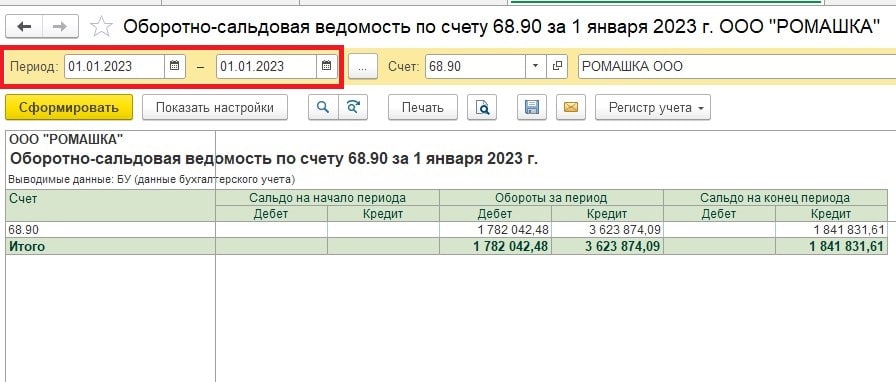

Шаг 6. После выполнения всех пунктов помощника можно сформировать ОСВ по счету 68.90 и оценить полученный результат.

Проводки создаются датой 01.01.2023 г., поэтому ОСВ формируем именно за этот день.

Коллеги, как вам такие нововведения? Поделитесь впечатлениями в комментариях. Понятен принцип работы? Или остались вопросы?

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Нововведение

Добрый день! Сейчас появились новые формы для проведения сверки. В последних обновлениях 1С они уже есть. Например, Справка о наличии сальдо.

Но ФНС в разных регионах пока говорят о том, что у них еще не завершены операции по переходу и начальные остатки не готовы. Просят запрашивать сверки по ЕНС позже.

Добрый день!

Если начальное сальдо на 1 января 2023 года не совпадает, то сначала нужно разобраться в причинах. При этом учесть, что момент начисления налогов и взносов в карточке у ФНС и в базе 1С отличаются. Например, в настоящее время все страховые взносы, уплаченные за 4 квартал, по данным ФНС являются переплатой, т.к. еще не подан РСВ за 2022 год. А в 1С этой "переплаты" нет.

Если все нюансы сверки учтены, и сальдо все равно не сходится, нужно попробовать найти ошибку. Например, изменились данные учета в 1С, начисленная сумма налога за какой-то из прошлых периодов стала другой, а уточненную декларацию не подали.

Если же причину ошибки установить не удалось или её уже нет возможности исправить, то можно списать разницу в начальном сальдо на 91 счет. Именно такой порядок исправление ошибок в бухгалтерском учете закреплен действующим ПБУ.

Я нигде не нашла методов сверки с налоговой - что делать, если сальдо начальное не совпадает с 1С?

Каждый налог, как и раньше, будет рассчитываться отдельно и учитываться на привычных счетах. Но при наступлении срока оплаты суммы нужно будет переносить на общий счет 68.90.

О том, как это работает в 1С, у нас сегодня вышла новая статья.

Добрый день!

Все же мы пришли к выводу, что переносить остатки лучше позже, когда год будет закрыт.

Автоматически программа никакие изменения не проведет, нужно будет исправлять данные вручную.

Сейчас остались некоторые вопросы в части методики определения сальдо на 01.01.23, возможно, позже появятся еще разъяснения.

Пока советуем спокойно закрывать год и разбираться с отражением текущих платежей 2023 года, на эту тему у нас сегодня вышла новая статья.

Добрый день! Я бы советовала исправить все ошибки и провести корректировки до переноса

Обязательно ли нужно запрашивать сверку с ФНС?

И как будет начисление по УСН по году? И сейчас вряд ли кто то будет сводить баланс и закрывать год и делать реформацию баланса. И как переводить все на ЕНП с 01.01.2023 в 1С если год не закрыт?

Суммы налогов и взносов, начисленные за декабрь, помощник не будет учитывать, и они не будут переноситься на счет 68.90. По этим налогам и взносам будут формироваться документы "Уведомление об исчисленных суммах налогов" при достижении срока уплаты налога/взносов.

В настоящее время программа переносит ту задолженность, срок уплаты которой наступил в 2022 году, но задолженность при этом не была погашена, а также переплату.