Аренда личного автомобиля сотрудника без экипажа в программах 1С

- Опубликовано 06.02.2024 15:56

- Просмотров: 31356

Ни для кого не секрет, что организация может использовать при необходимости личный автомобиль сотрудника в служебных целях. Для этого между сторонами должен быть заключен договор аренды транспортного средства. В этой связи Гражданский Кодекс определяет два вида договора: с экипажем и без него (ст. 632, 642 ГК РФ). Заключение договора аренды без экипажа предусматривает предоставление во временное пользование автомобиля. А договор аренды с экипажем подразумевает не только предоставление самого транспортного средства, но и услуг по его управлению. В этой публикации разберем на практическом примере какими налогами облагается аренда личного автомобиля сотрудника, а также как эти операции отразить в программах 1С: Бухгалтерия предприятия ред. 3.0 и 1С: ЗУП ред. 3.1.

Налог на прибыль

Независимо от того, какой заключен договор, с экипажем или без него, согласно пп. 10 п. 1 ст. 264 НК РФ, арендная плата относится к прочим расходам по налогу на прибыль, связанным с производством и реализацией.

В отношении расходов на техническое обслуживание ремонт, шиномонтаж, парковку, мойку и прочих расходов, возникающих в процессе эксплуатации автомобиля, следует учесть некоторые нюансы. Указанные расходы можно учесть, если в договоре аренды отсутствует условие о том, что такие расходы несет арендодатель (п. 1 ст. 252 НК РФ, ст. 636, 646 ГК РФ).

Важным моментом, является то, что расходы, направленные на поддержание надлежащего состояния автомобиля, могут быть учтены в целях налогообложения только в случае заключения договора без экипажа (п. 1 ст. 252 НК РФ, ст. 644 ГК РФ). В противном случае расходы не будут отнесены к экономически обоснованным (п. 1 ст. 634 ГК РФ).

Затраты на арендную плату, на техническое обслуживание и ремонт, парковку, мойку, и т.д. должны быть документально подтверждены. К учету такие расходы принимаются на основании первичных документов, которые должны содержать сведения о том, что понесенные траты совершены в отношении арендованного автомобиля.

НДФЛ и страховые взносы

Организация, оплачивая работнику доход по договору аренды автомобиля, должна удержать и перечислить НДФЛ (пп.4 п.1 ст. 208). Соответственно, такой доход должен быть отражен в 6-НДФЛ.

Страховые взносы начисляются только в случае заключения договора аренды с экипажем (п. 4 ст. 420 НК РФ,). Причем взносы начисляются на сумму выплат за услуги по управлению автомобилем и его технической эксплуатации, поскольку в таком случае такие выплаты приравниваются к выплате по гражданско-правовому договору. Причем, согласно разъяснениям Минфина, в Письме от 1.11.2017 г. N 03-15-06/71986 такие доходы не подлежат отражению в расчете по страховым взносам. Что касается взносов на страхование от несчастных случаев, то они начисляются только в том случае, если это определено договором аренды (п. 1 ст. 5, п. 1 ст. 20.1 ФЗ от 24.07.1998 № 125-ФЗ).

Практический пример разберем по данным 4 квартала 2023 г., но и в 2024 г. действуют такие же правила заполнения документов, поэтому пример актуальный на текущий день!

Организация занимается оптовой торговлей. 01.10.2023 г. ею был заключен договор аренды личного автомобиля со своим сотрудником Воробьевым Н.И. без предоставления услуг по его управлению, т.е. без экипажа. По условиям договора сумма арендной платы определена в размере 20 000 рублей. Оплата ежемесячного платежа по условиям договора должна осуществляться в последний день месяца аренды, либо накануне, если он выпадает на выходной день. Срок окончания договора – 31.12.2023 г. Отразим в программах 1С все действия, связанные с такой хозяйственной операцией.

Алгоритм действий в 1С: Бухгалтерии предприятия ред. 3.0

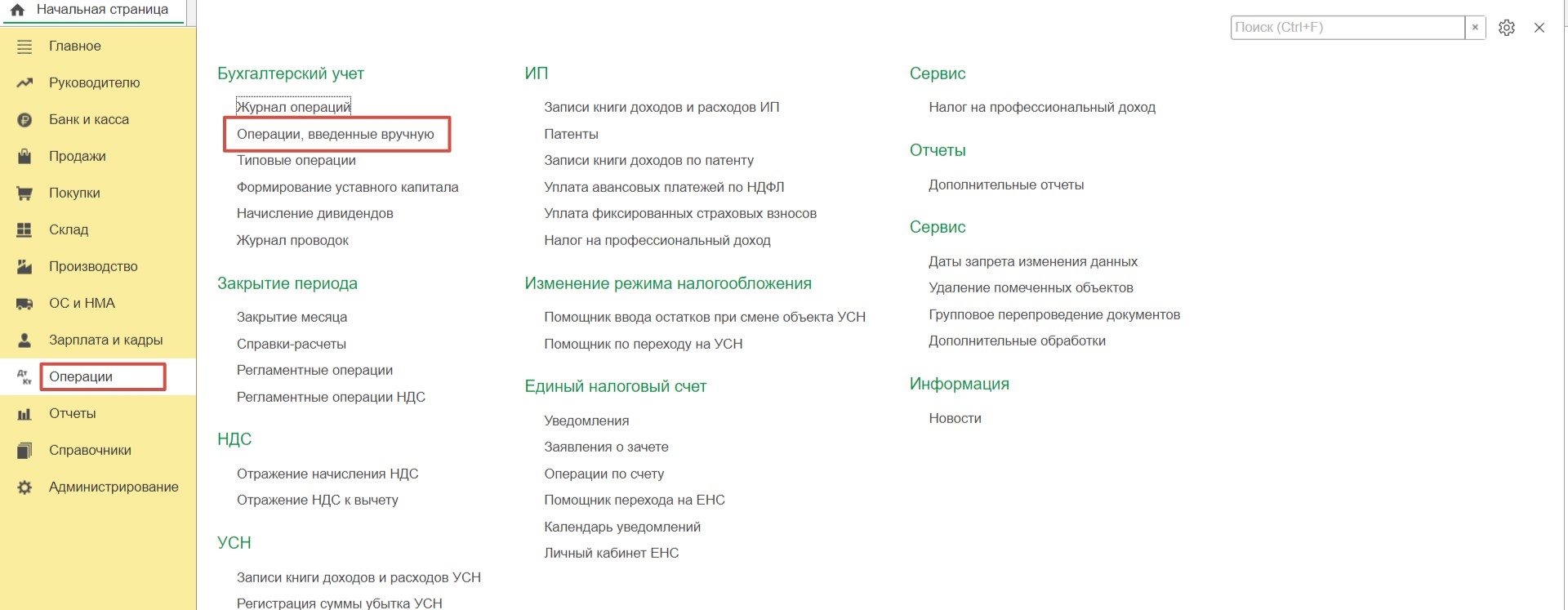

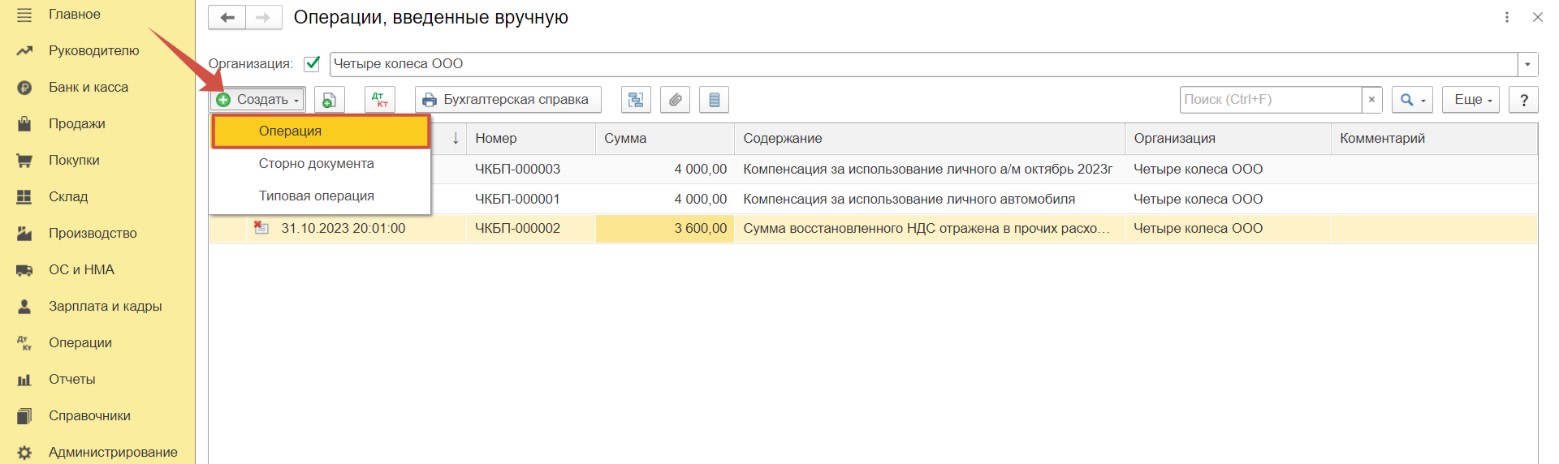

Шаг 1. Для отражения арендуемого объекта на забалансовом счете воспользуемся ручной операцией. Перейдем в раздел «Операции» - «Операции, введенные вручную» и создадим новый документ.

На основании подписанного договора аренды и акта приема-передачи имущества заполним все необходимые поля: дату, сотрудника, ОС, сумму.

Дата документа будет 01.10.2023, т.к. в этот день был заключен договор аренды.

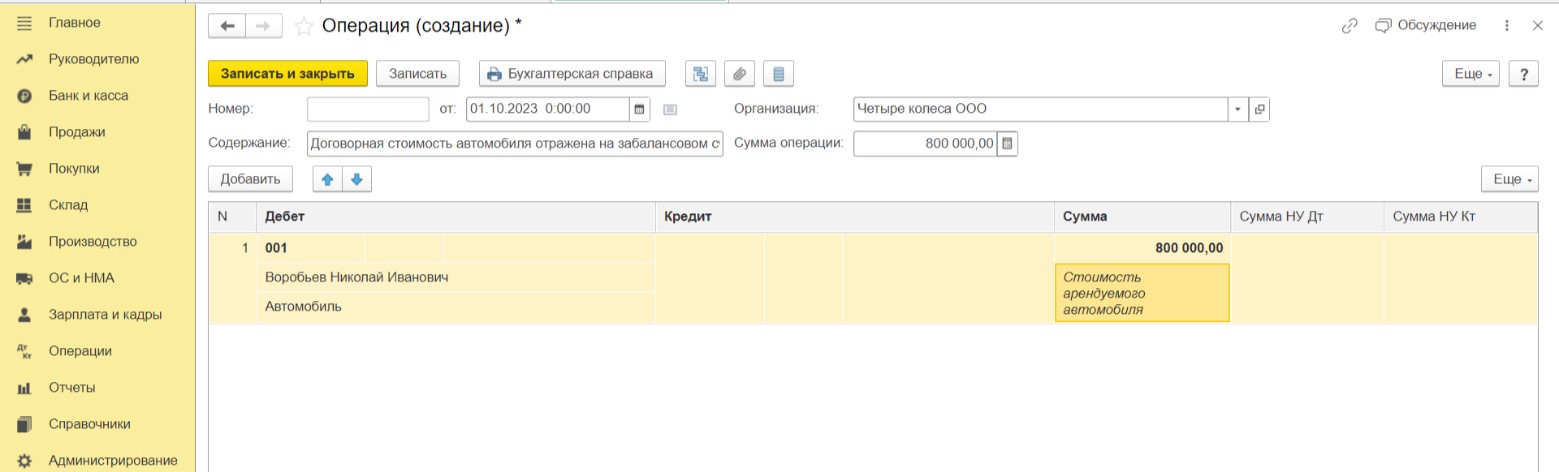

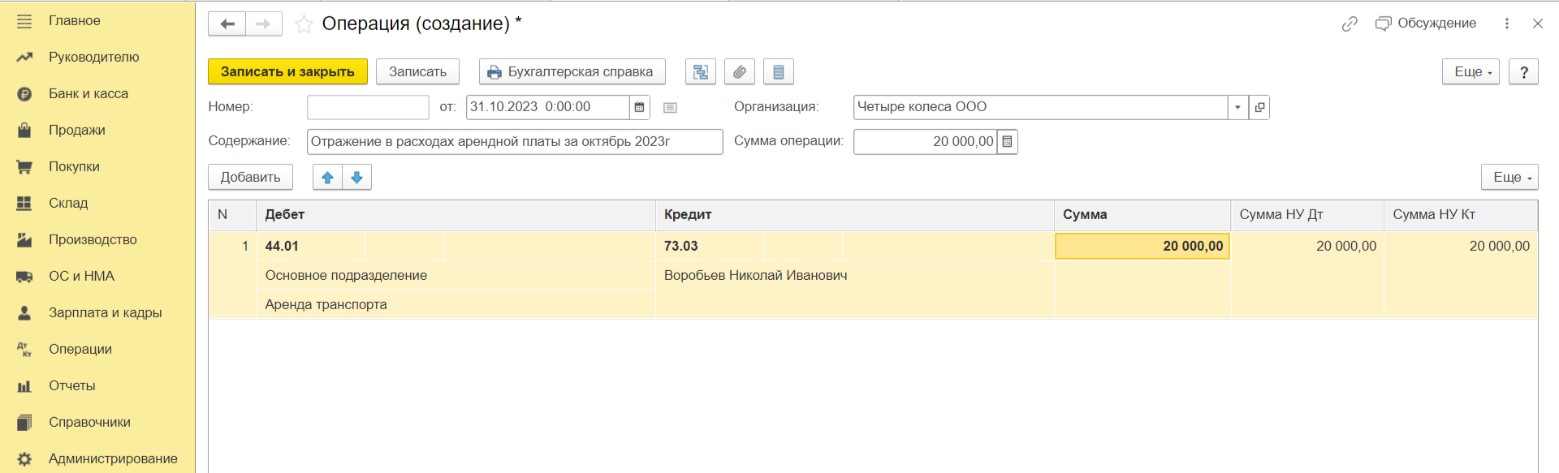

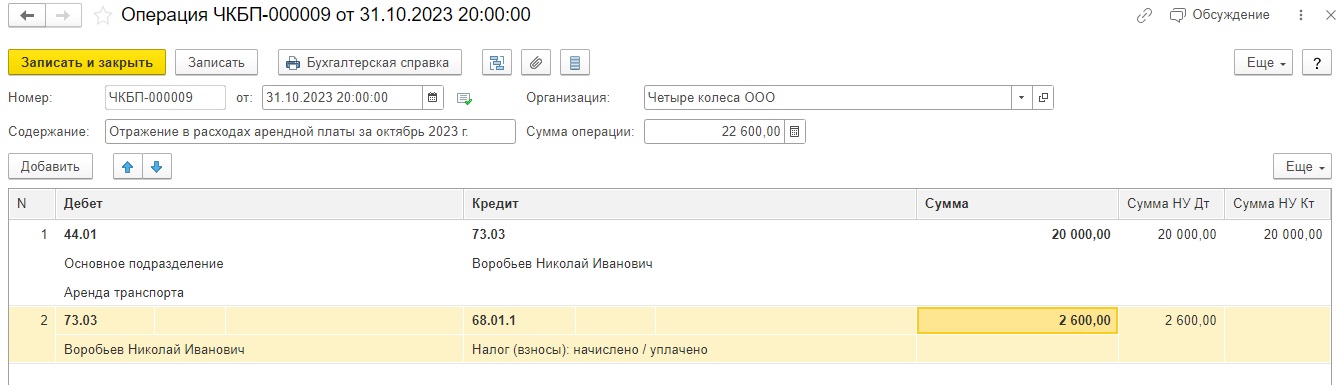

Шаг 2. Для отражения в расходах арендной платы за истекший месяц также зарегистрируем операцию, введенную вручную.

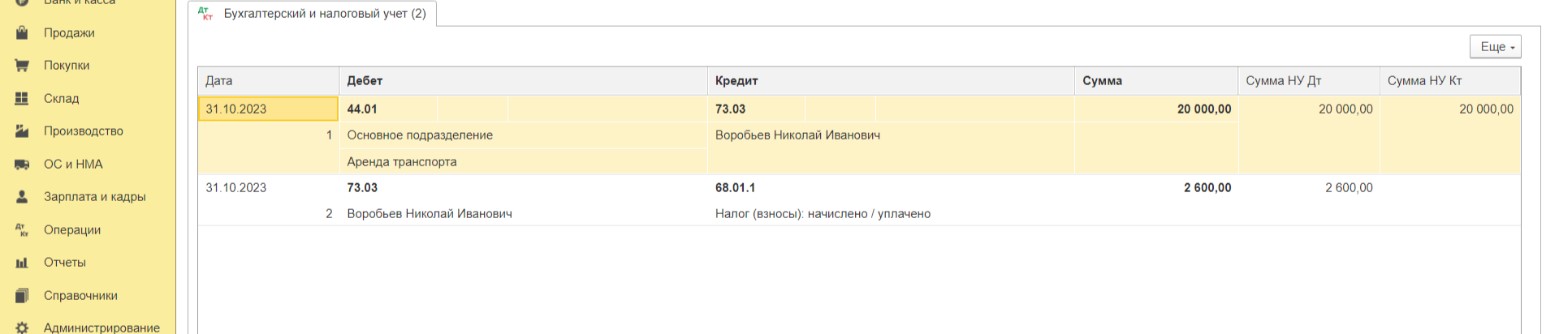

Задолженность перед сотрудником отразим по кредиту счета 73.03 «Расчеты с персоналом по прочим операциям». Сами затраты отнесем на счет 44, учитывая, что основной вид деятельности организации – оптовая торговля.

Важный нюанс: дата операции по начислению дохода, а также дата Операции учета НДФЛ, которую мы разберем далее, с 2023 г. должна быть равна реальной дате выплаты дохода сотруднику. Нельзя начислить аренду 31 октября, а выплатить 10 ноября, это некорректно с точки зрения законодательства. Если вы выплачиваете аренду за октябрь в ноябре, то документы (ручную операцию и операцию по учету НДФЛ) делаете ноябрьскими датами и это будет считаться доходом ноября, согласно законодательству.

В нашем примере мы выплачиваем доход в последний день месяца, в октябре это 31 число и этот день выпадает на вторник.

В декабре 2023 г., например, у нас последний день 31 декабря выпадает на воскресенье, поэтому выплата дохода будет осуществлена в пятницу 29 декабря, значит операцию по начислению дохода и операцию учета НДФЛ также будем отражать 29.12.2023 г.

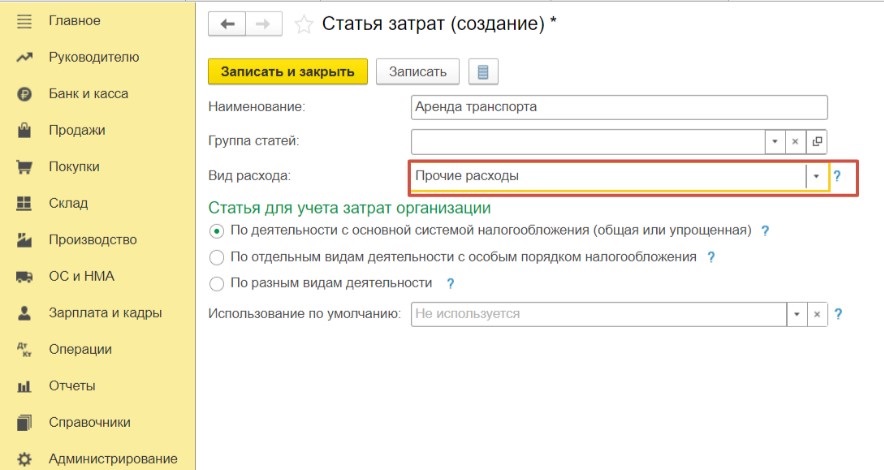

Обратите внимание, что при создании новой статьи затрат «Аренда транспорта» вид расходов «Прочие расходы». Это означает, что они будут учтены при расчете налога на прибыль.

Шаг 3. Перед выплатой арендной платы сотруднику нам необходимо удержать НДФЛ. Для этого добавим в ручную операцию проводку Д 73.03 К 68.01.1 на сумму НДФЛ (20000*13%=2600 руб.)

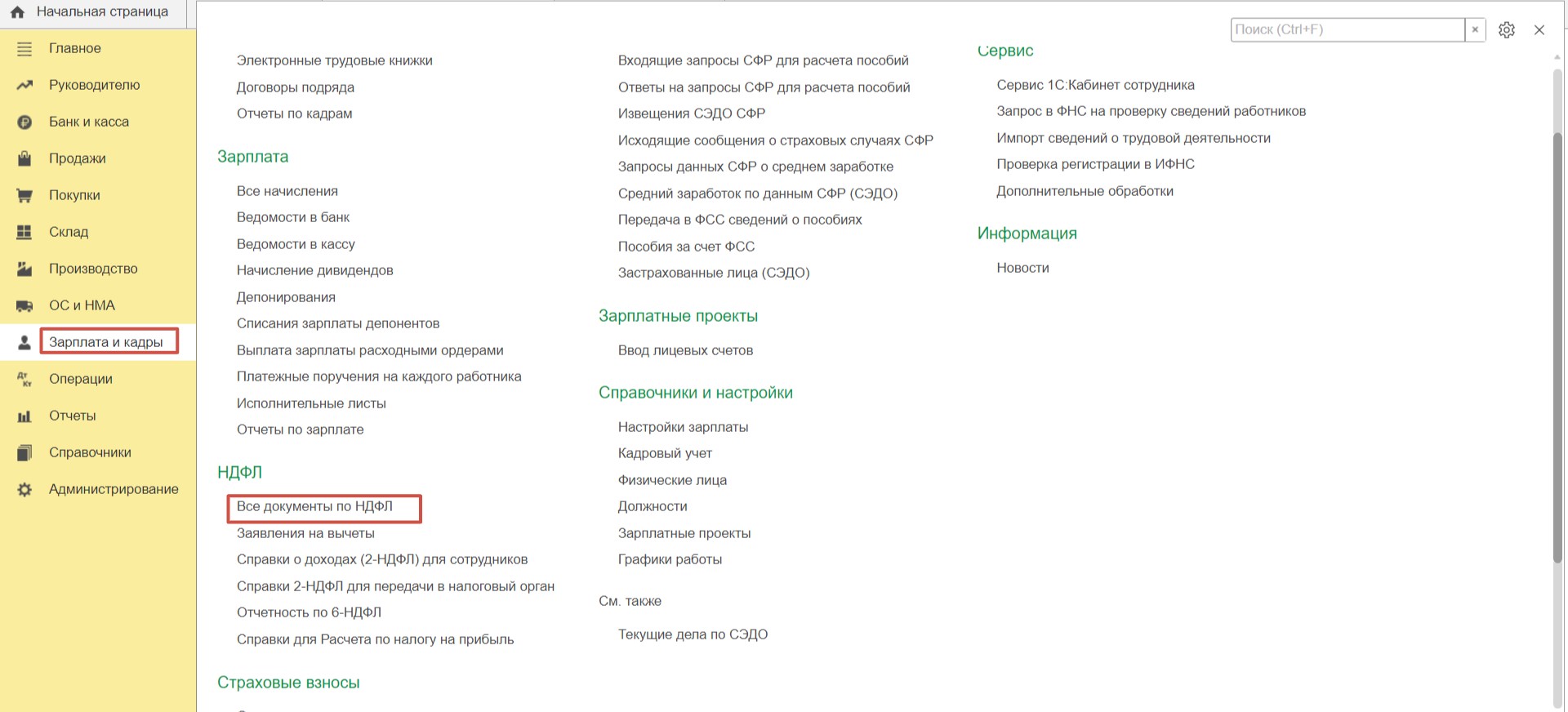

Шаг 4. Для корректного отражения выплаченного дохода, а также налога по нему в отчетности, необходимо ввести документ «Операция учета НДФЛ». Перейдем в раздел «Зарплата и кадры», выберем «Все документы по НДФЛ».

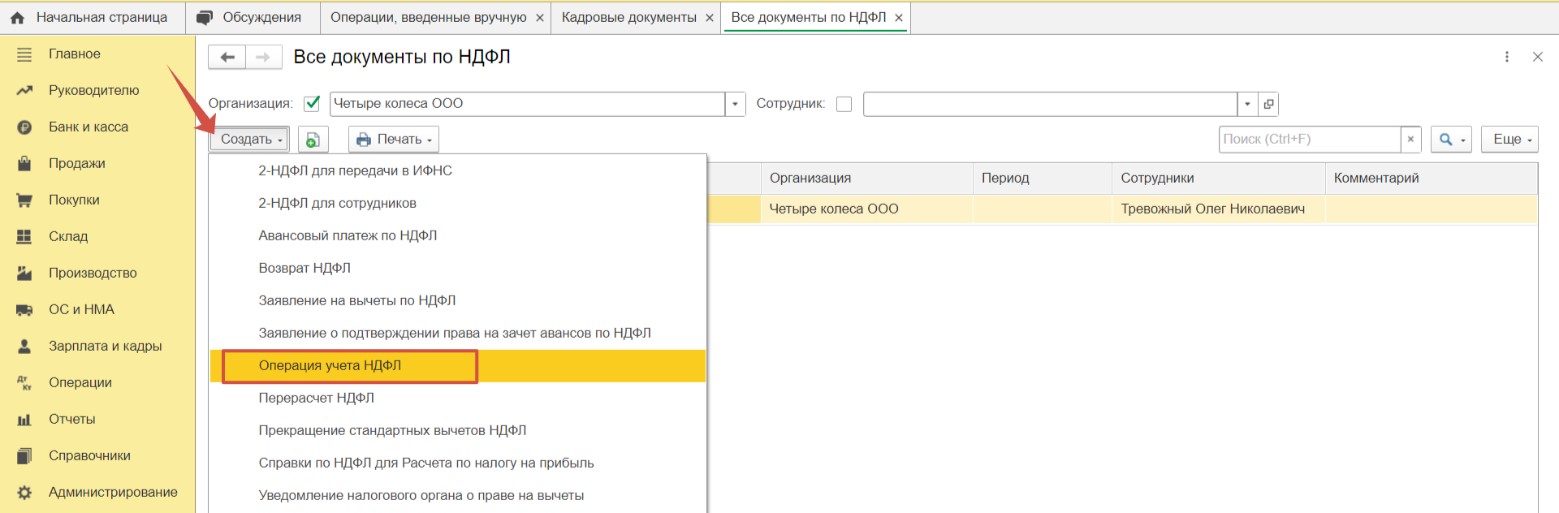

Создадим новую операцию учета НДФЛ.

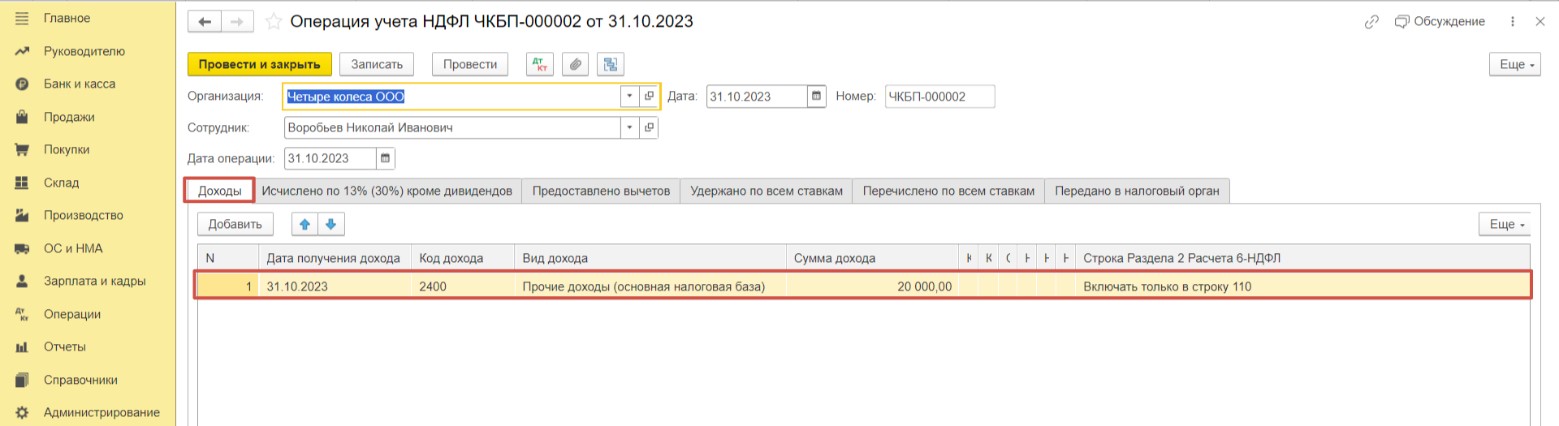

Заполнив дату и выбрав сотрудника, в пользу которого начислили доход, перейдем на вкладку «Доходы».

Датой получения дохода считается дата выплаты средств, в нашем случае это - 31.10.23. Выберем из предложенного списка нужный код дохода «2400», внесем сумму в размере 20 000 и укажем, что данный доход нужно отразить только по строке 110 отчета 6-НДФЛ.

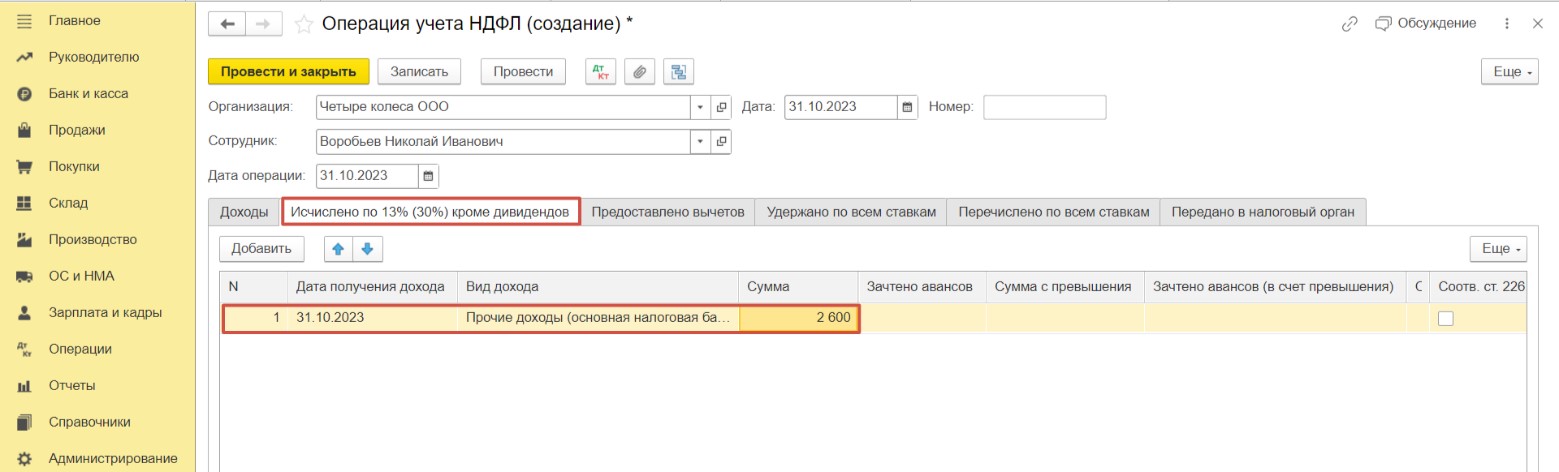

Далее перейдем на вкладку «Исчислено по 13% кроме дивидендов» и ее заполним.

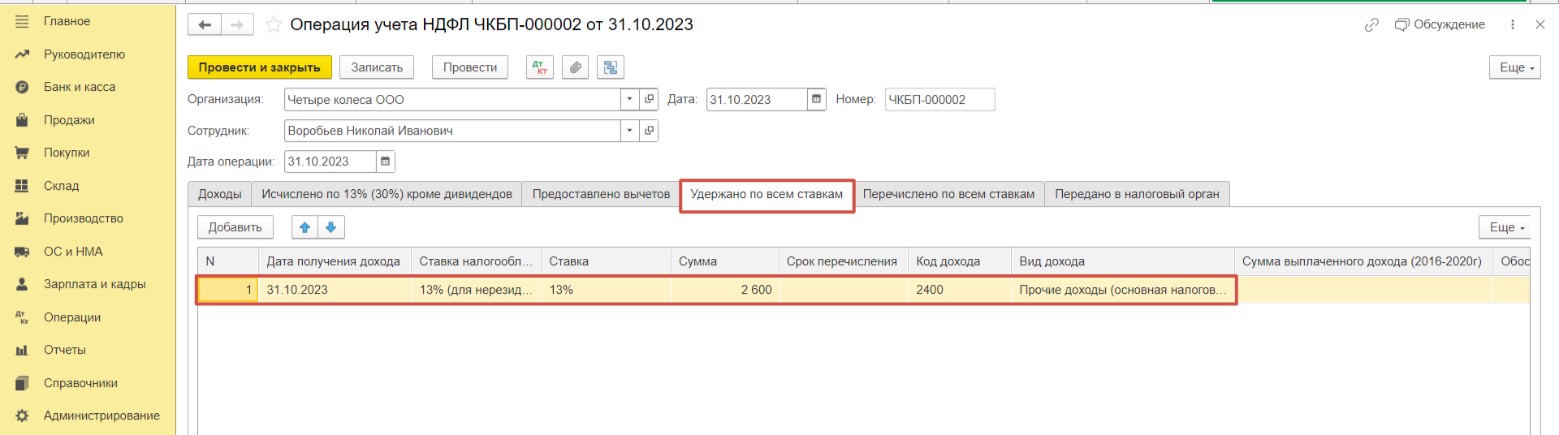

Далее внесем информацию на вкладке «Удержано по всем ставкам».

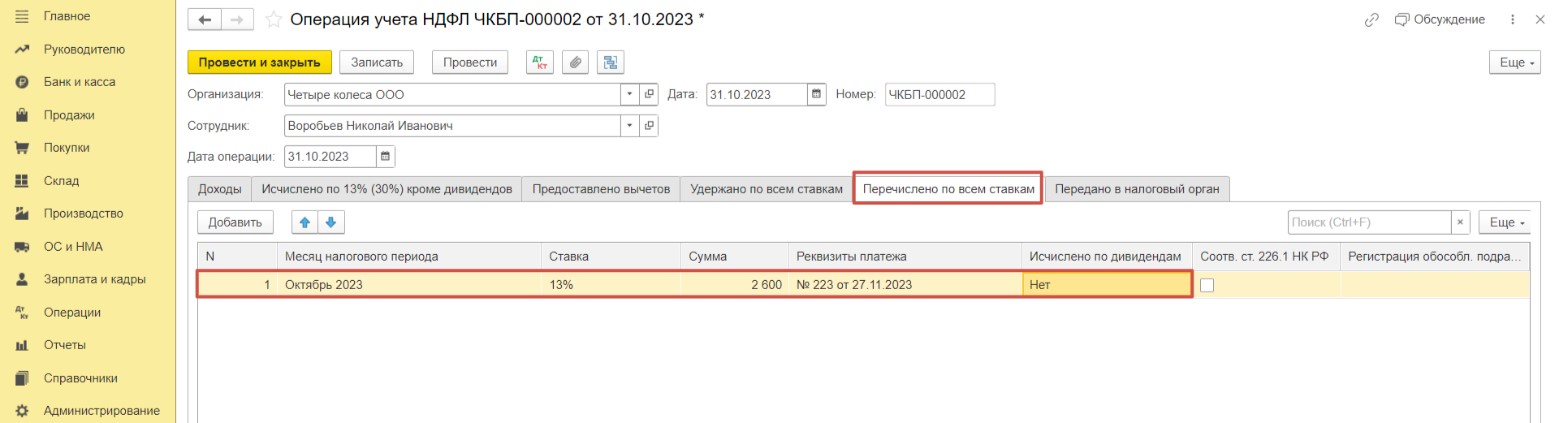

Вкладку «Перечислено по всем ставкам» в 2023 г. можно заполнить, а можно и оставить пустой.

С 2024 г. эту вкладку заполнять не нужно!

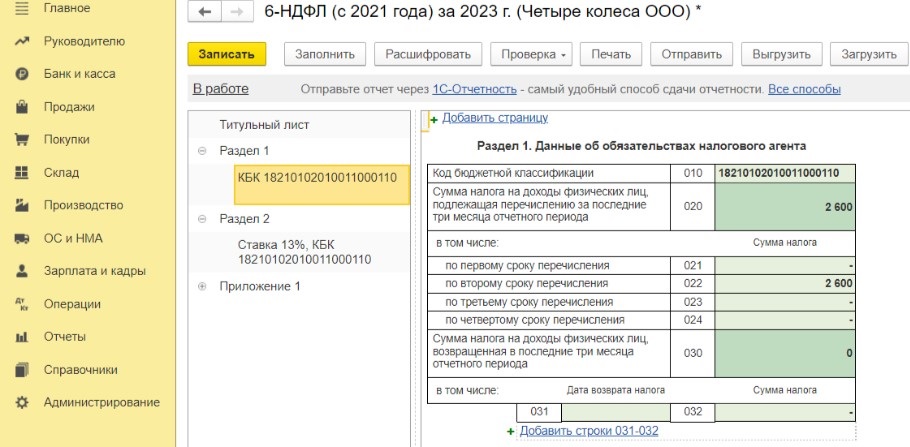

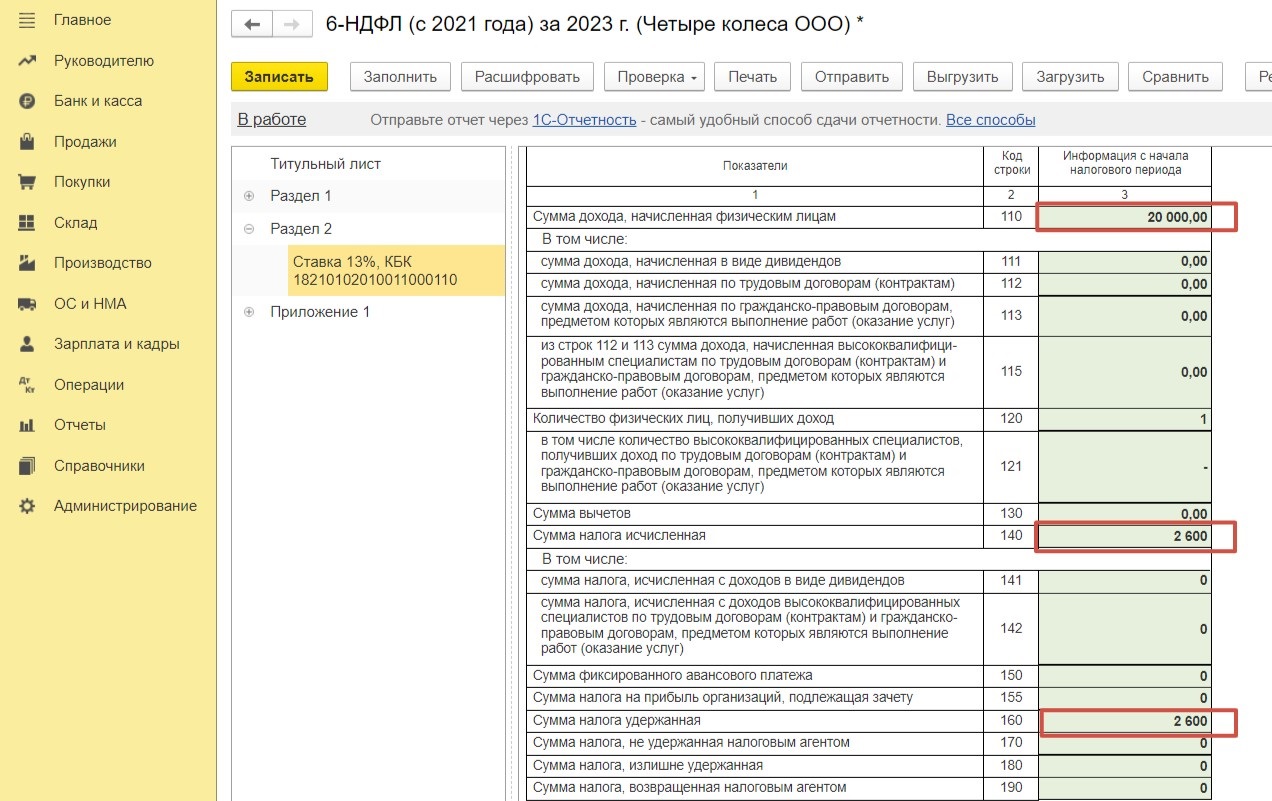

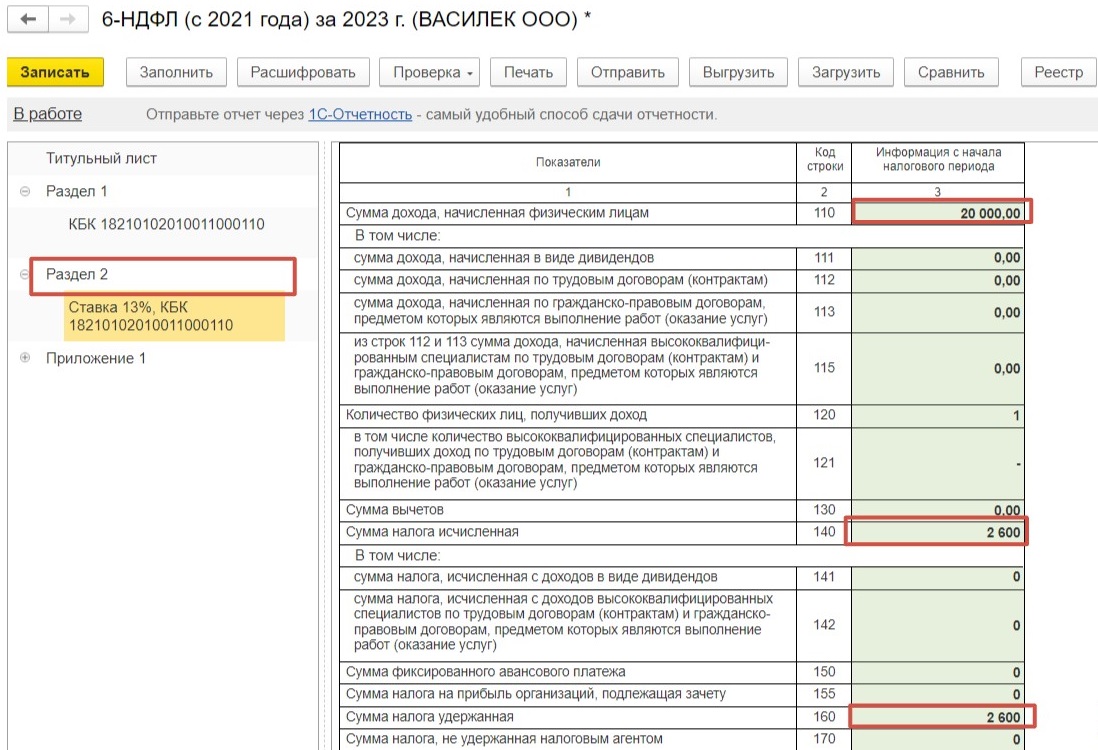

Давайте удостоверимся в том, что внесенные нами данные корректно отображаются в 6-НДФЛ. Для этого в разделе «Отчеты» - «Регламентированные отчеты» создадим и заполним 6-НДФЛ за 2023 г.

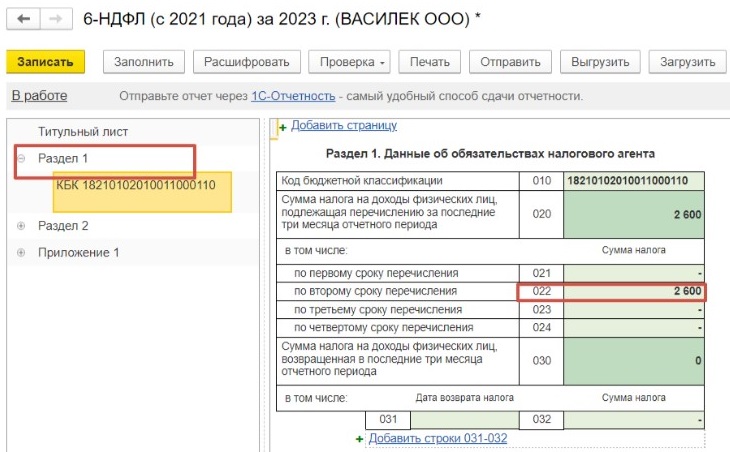

В разделе 1 сумма налога включена в отчет по строке 022. Выплата произведена 31.10, а это значит, что мы должны оплатить эту сумму до 28 ноября включительно – по второму сроку перечисления.

В разделе 2 сумма начисленного дохода включена в отчет по строке 110. Сумма налога исчисленного и удержанного включены в отчет по строкам 140 и 160 соответственно.

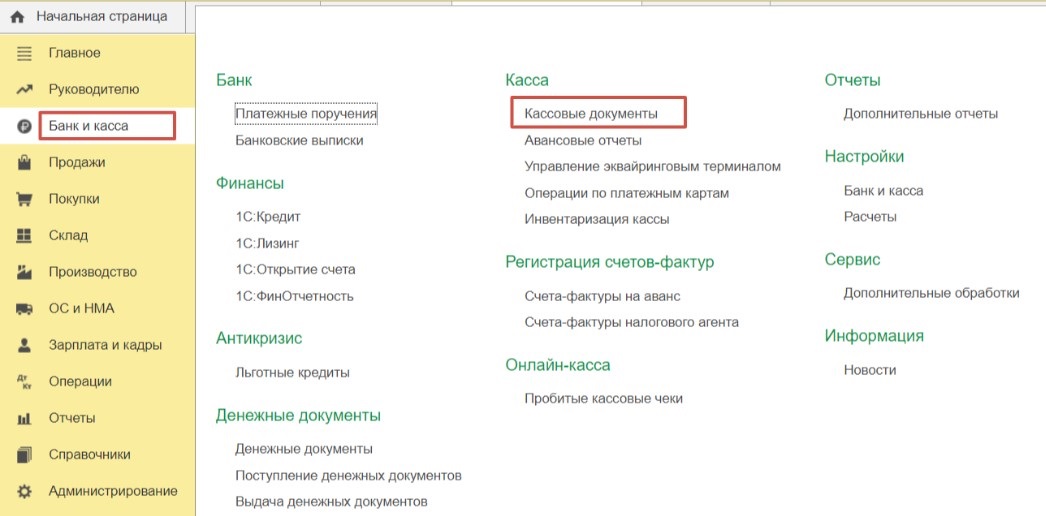

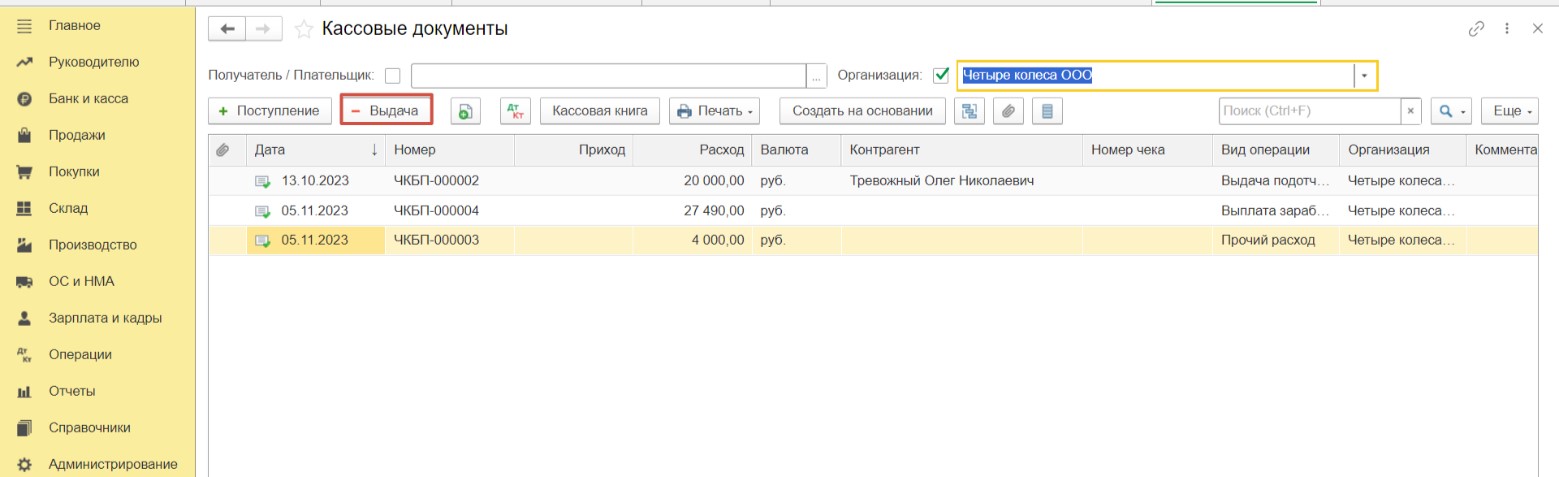

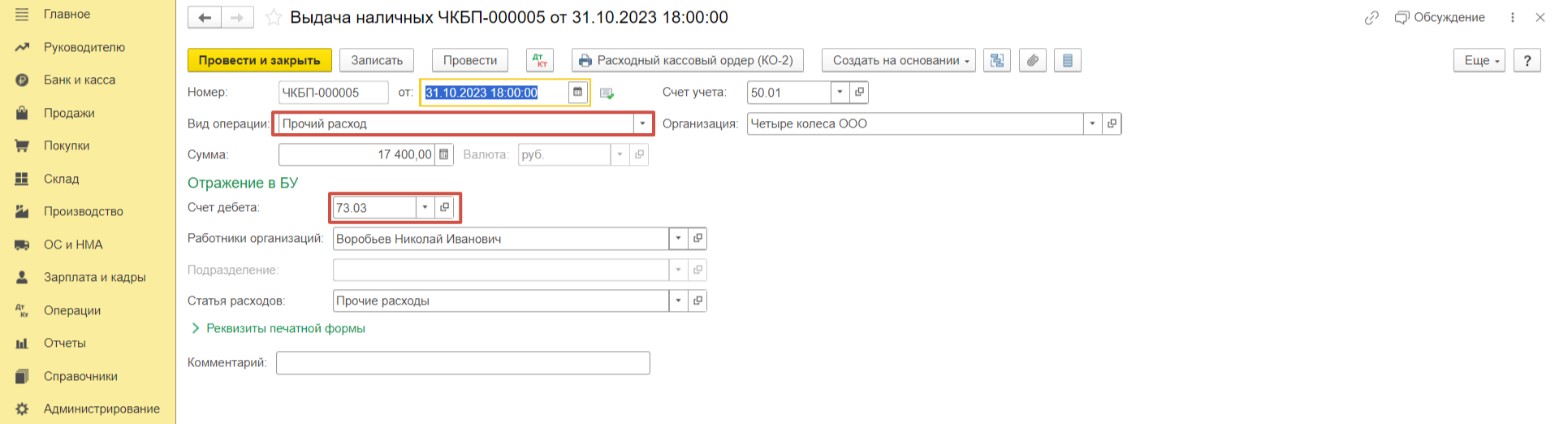

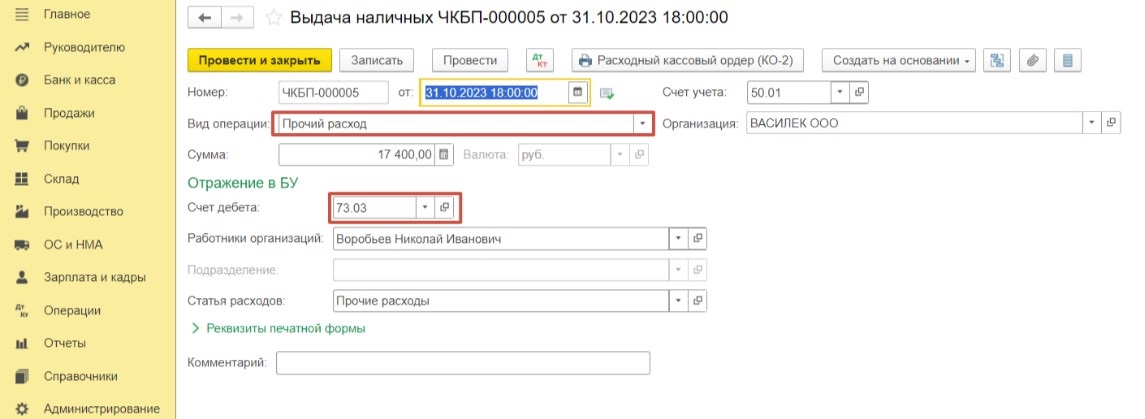

Шаг 5. Теперь перейдем к оплате арендной платы. В нашем примере оплата арендной платы пройдет наличными, вы же можете оплатить по безналу, вид операции в документах будет тот же – «Прочий расход» или «Прочее списание».

Перейдем на вкладку «Банк и касса», выберем пункт «Кассовые документы»

Создадим новый документ «Выдача».

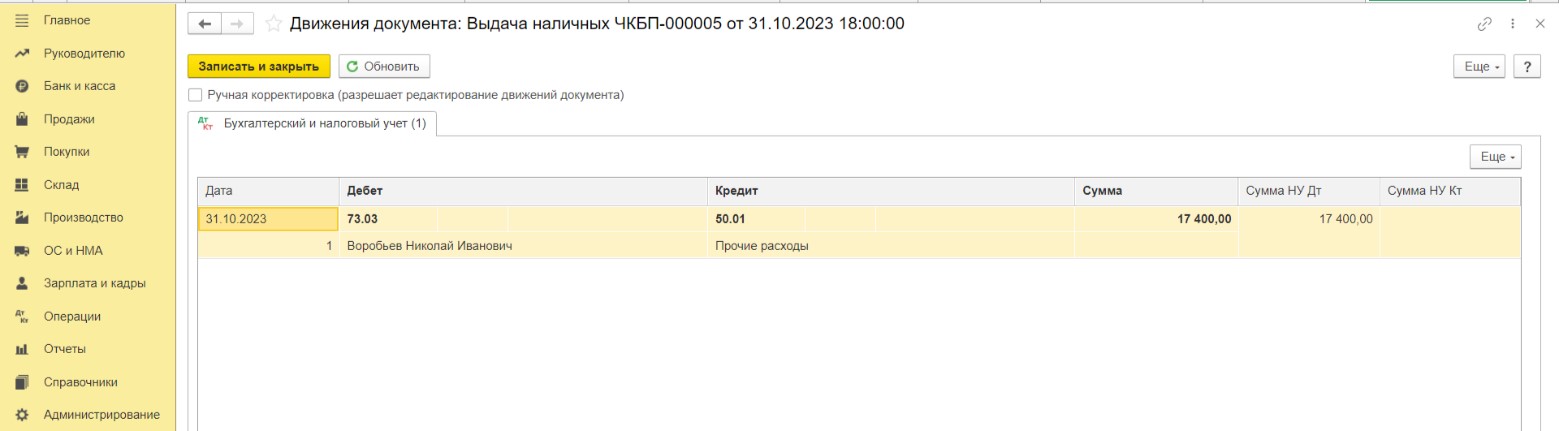

Проведем документ и обратимся к проводкам.

Таким образом, видим, что задолженность перед сотрудником погашена в размере суммы арендной платы, установленной договором, за минусом удержанного НДФЛ.

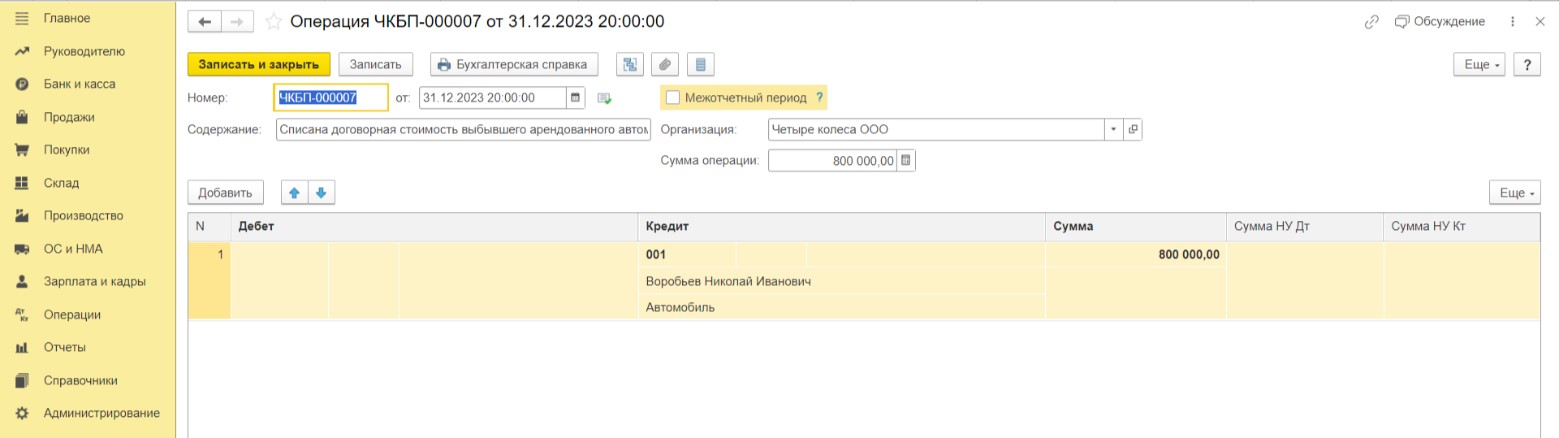

Шаг 6. В момент, когда действие договора аренды будет прекращено, в программе необходимо произвести списание стоимости арендованного автомобиля. В нашем примере – это 31.12.2023 г.

Для этого сделаем проводку, обратную той, что была зарегистрирована нами в шаге 1.

Алгоритм действий в 1С: ЗУП ред. 3.1

Следует отметить, что все операции, которые регистрируются в этом программном продукте, производятся только с целью исчисления НДФЛ и отражения его в отчетности. Зарегистрированный доход по договору аренды не будет учтен при заполнении ведомостей на выплату зарплаты. Предполагается, что расчеты, не касающиеся трудовых отношений, производятся в бухгалтерской программе (например, в 1С: Бухгалтерии предприятия по описанному выше алгоритму действий).

Т.е. при использовании программы ЗУП пользуемся инструкцией, описанной выше - кроме шагов 2, 3, 4. В таком случае операции, касающиеся удержания НДФЛ не будут продублированы, проводки выгрузятся автоматически при синхронизации с ЗУП.

Ниже представлен порядок действий, которые заменяют шаги 2, 3, 4.

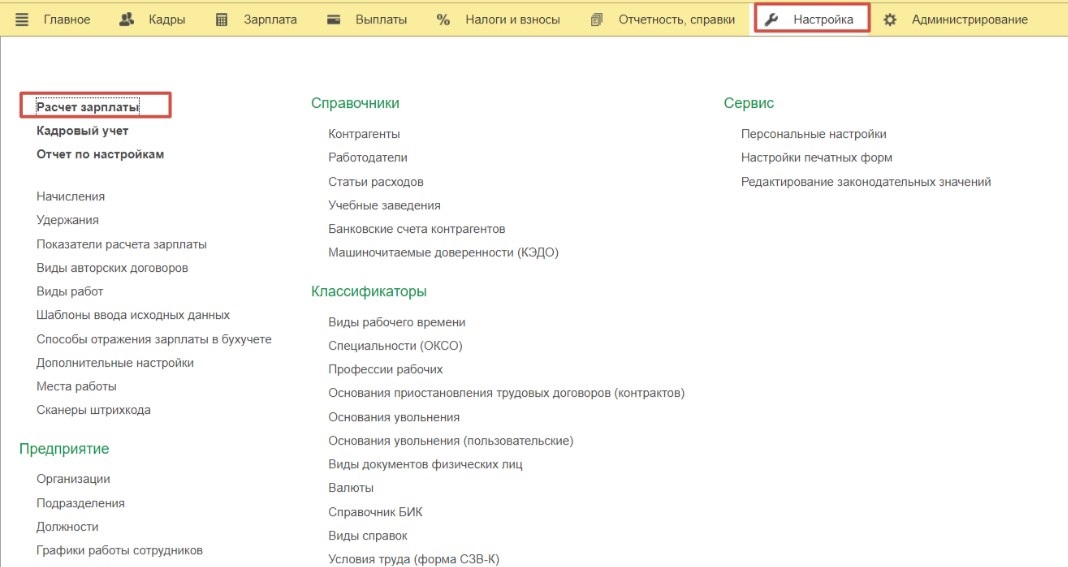

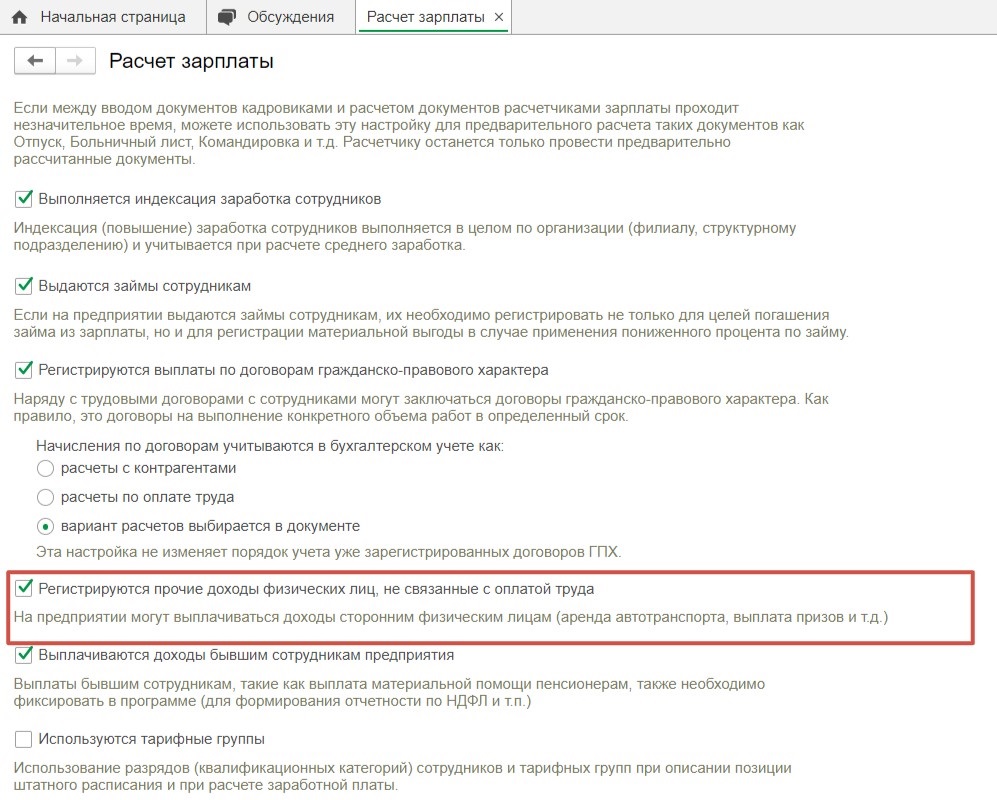

Шаг 1. Для возможности оформления начислений по договору аренды необходимо, чтобы были произведены специальные настройки.

В разделе «Настройка» нужно выбрать пункт «Расчет зарплаты».

Здесь должна быть установлена галка «Регистрировать прочие доходы физических лиц, не связанные с оплатой труда».

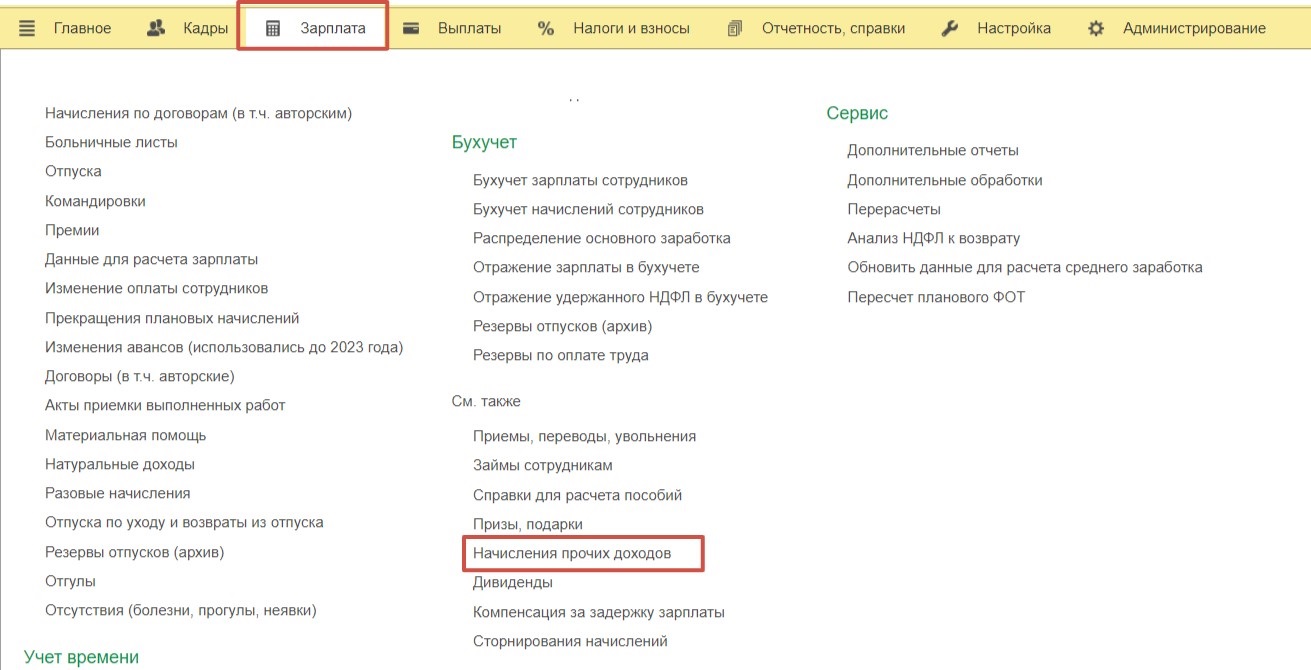

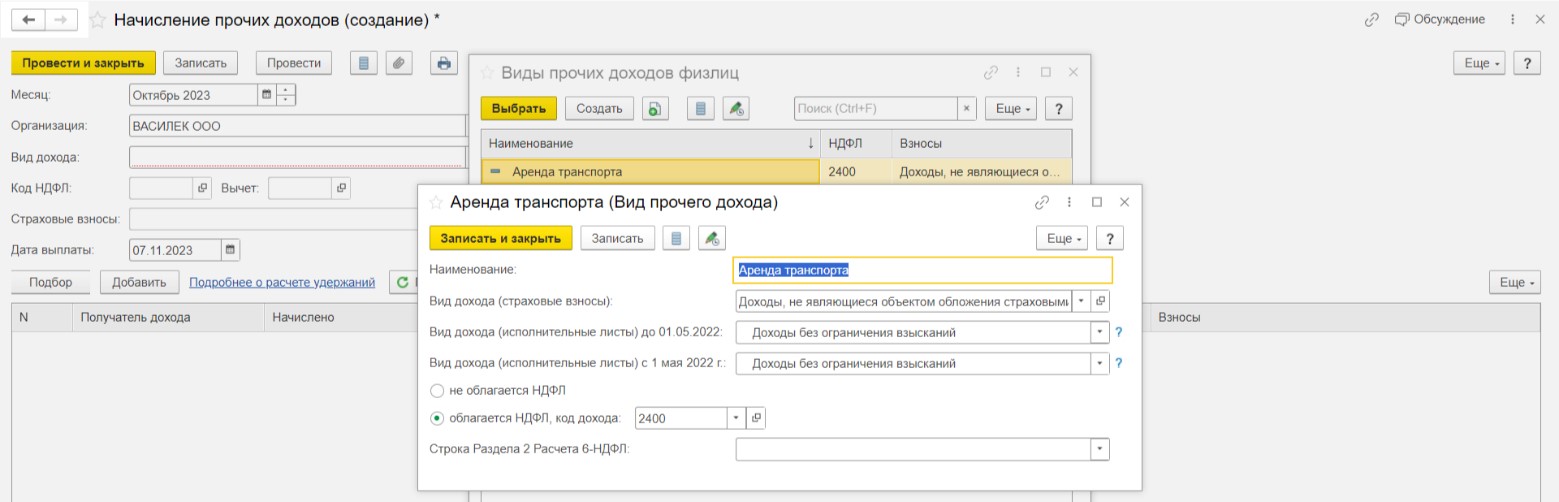

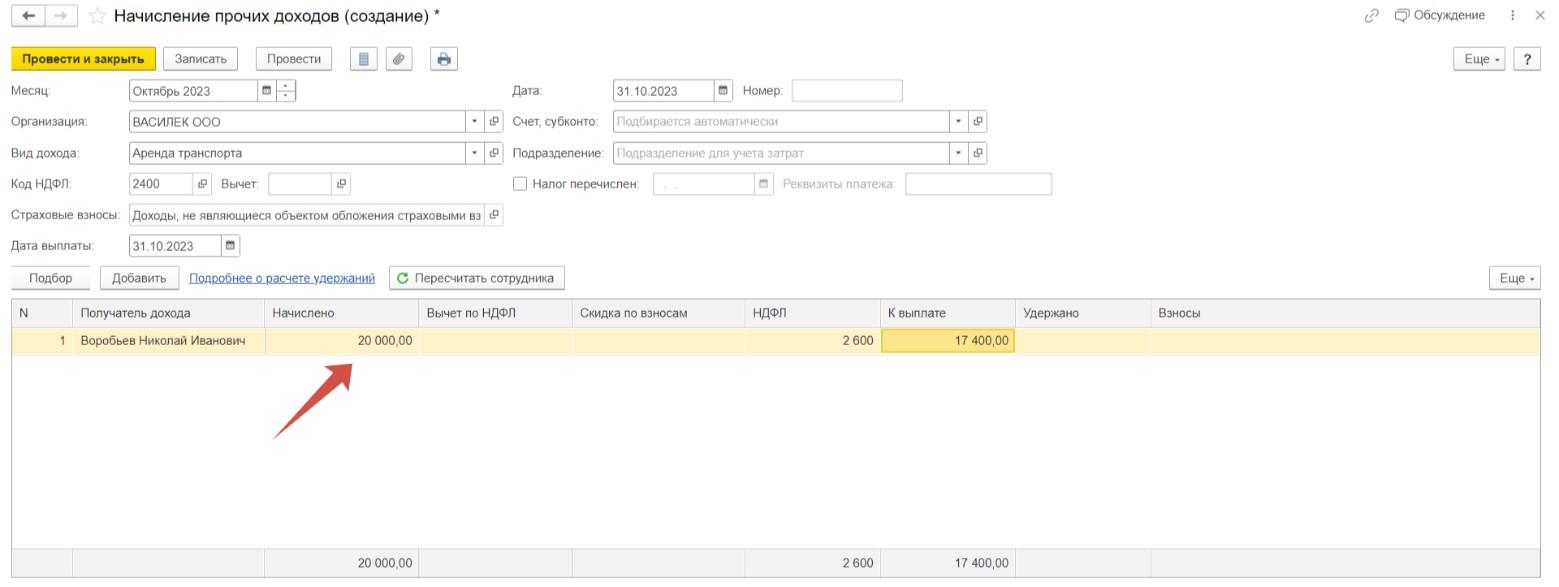

Шаг 2. Для того чтобы осуществить начисление дохода по договору аренды транспорта сотруднику, будем использовать документ «Начисление прочих доходов» в разделе «Зарплата».

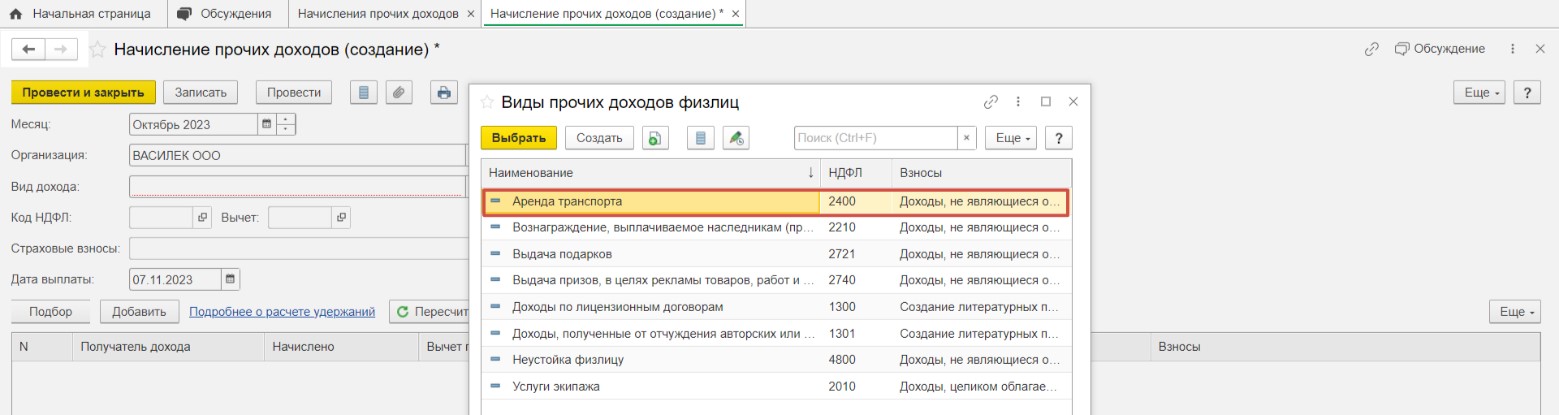

В справочнике «Виды прочих доходов физлиц» существует уже предустановленный разработчиками программы вид начисления «Аренда транспорта».

Настройки для такого вида начисления выглядят так.

При необходимости их можно отредактировать. После указания суммы в начислении автоматически заполнятся колонки «НДФЛ» и «К выплате».

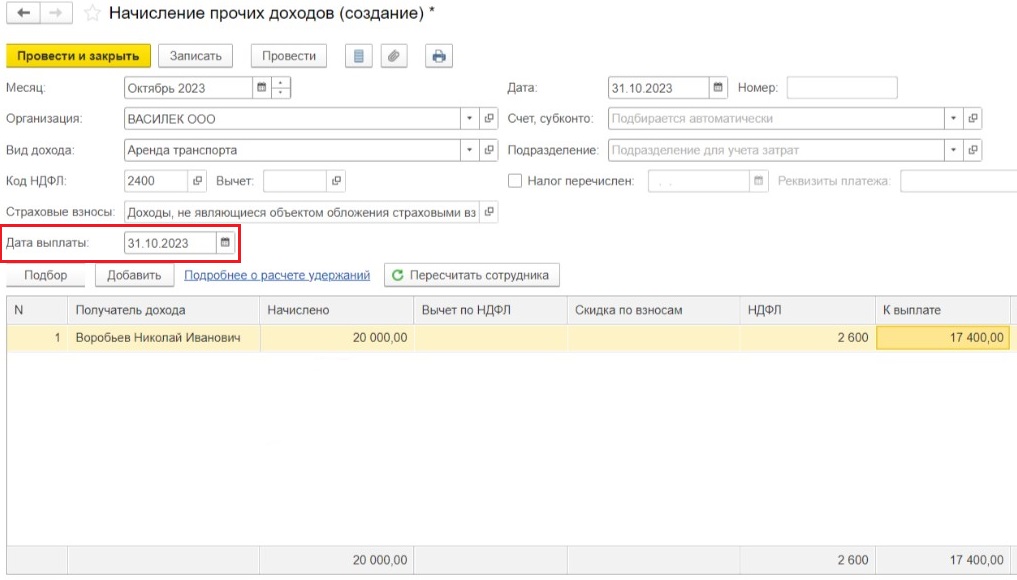

Очень важно корректно заполнить поле «Дату выплаты дохода», напоминаем, что оно должно соответствовать фактической дате выплаты. Нельзя начислить аренду 31 октября, а выплатить 10 ноября, это некорректно с точки зрения законодательства.

Если вы выплачиваете аренду за октябрь в ноябре, то документ «Начисление прочих доходов» делаете ноябрьскими датами и это будет считаться доходом ноября, согласно законодательству.

В нашем примере мы выплачиваем доход в последний день месяца, в октябре это 31 число и этот день выпадает на вторник, рабочий день.

В декабре 2023 г., например, у нас последний день 31 декабря выпадает на воскресенье, поэтому выплата дохода будет осуществлена в пятницу 29 декабря, значит дата выплаты в декабрьском документе Начисления прочих доходов будет 29.12.2023 г.

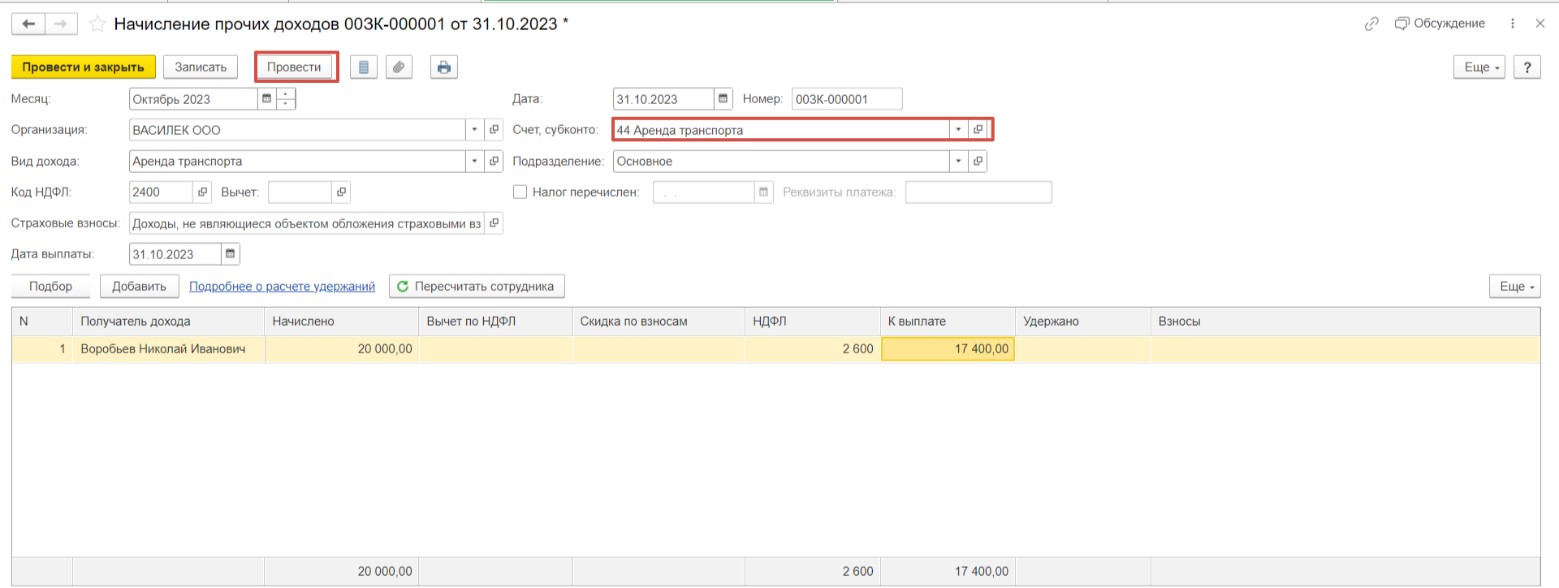

Вернемся к заполнению документа Начисления прочих доходов.

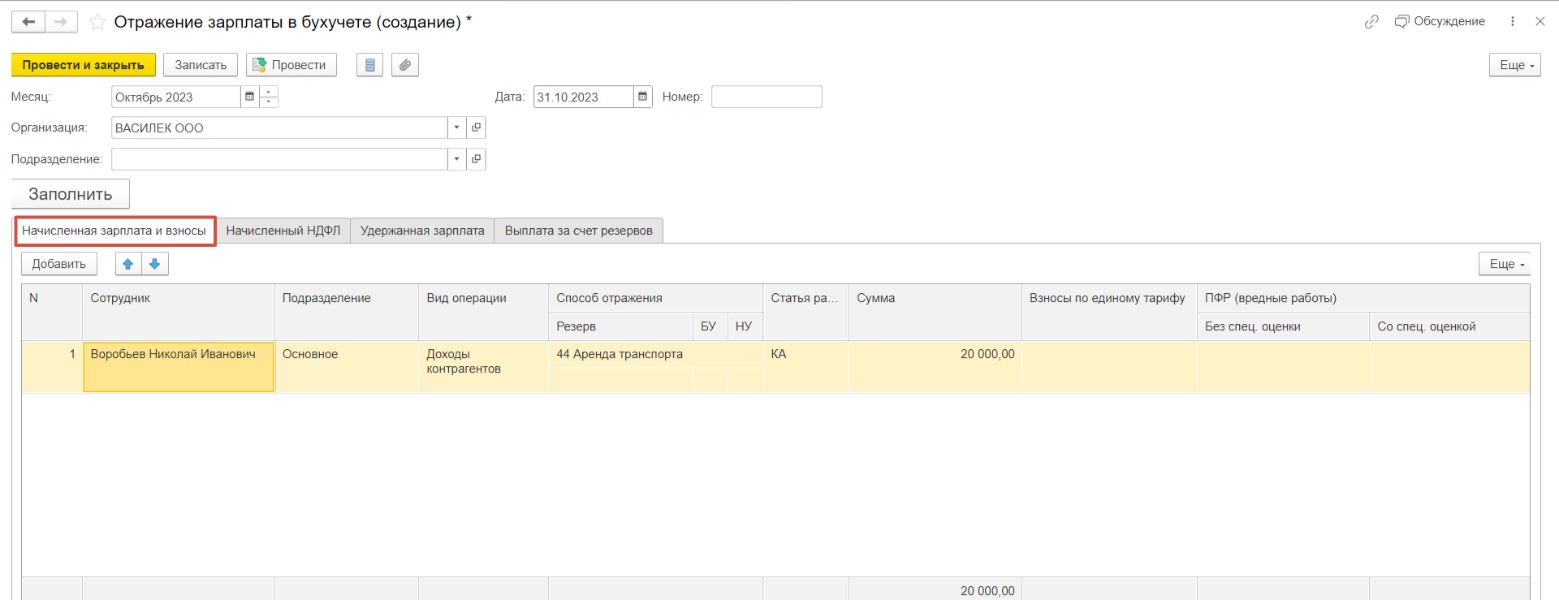

Поле «Счет, субконто» служит для уточнения способа отражения зарплаты в бухгалтерском учете. В нашем случае выбираем счет 44. Документ проводим.

Шаг 3. Проверим корректность заполнения 6-НДФЛ за 2023 г. в разделе «Отчетность, справки» - «1С-Отчетность».

Данные отражены верно.

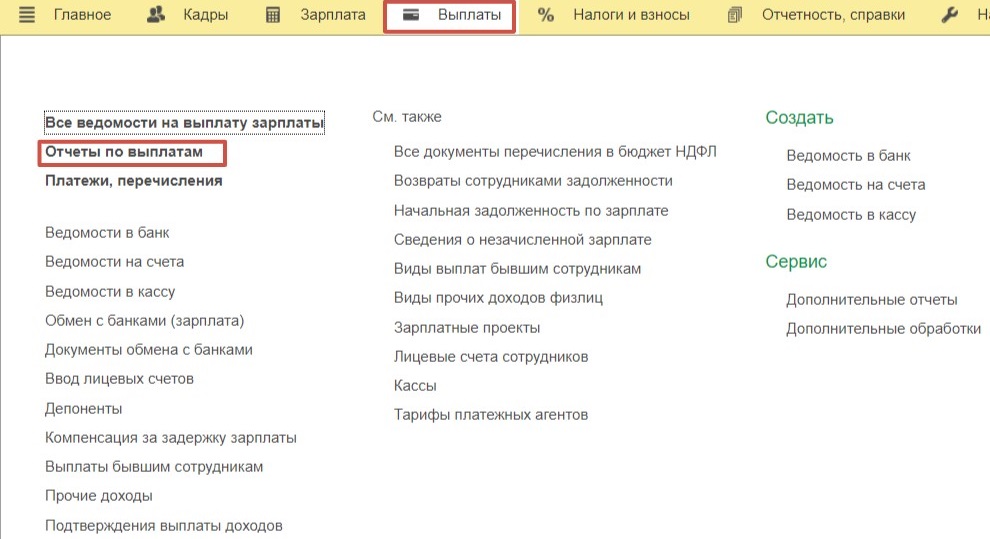

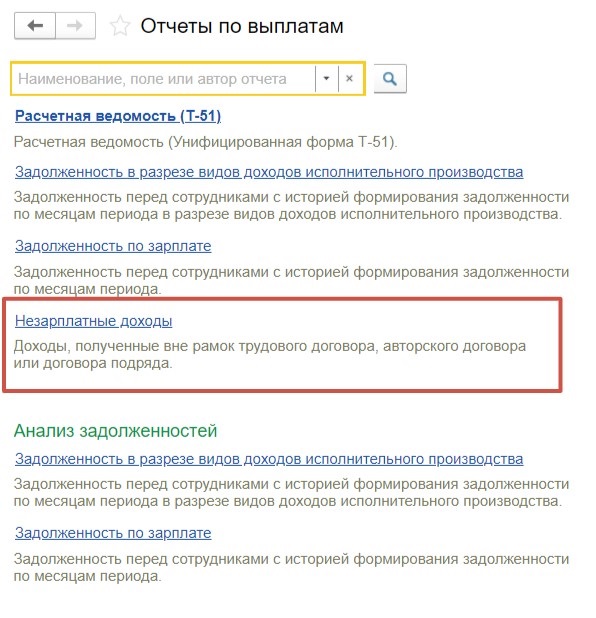

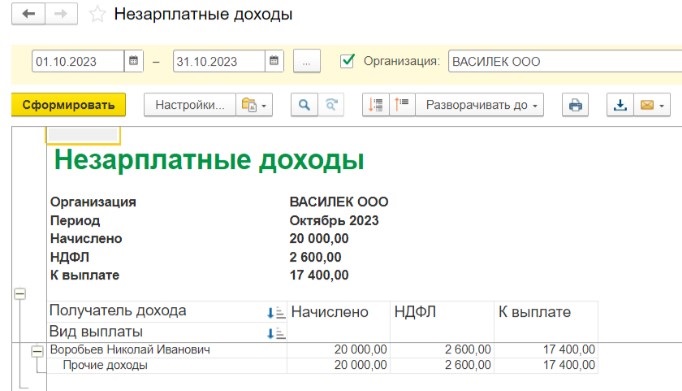

Шаг 4. Для контроля произведенных начислений прочих доходов можно использовать специализированный отчет по выплатам незарплатных доходов. Он находится в разделе «Выплаты» – «Отчеты по выплатам»

Так выглядит сформированный отчет.

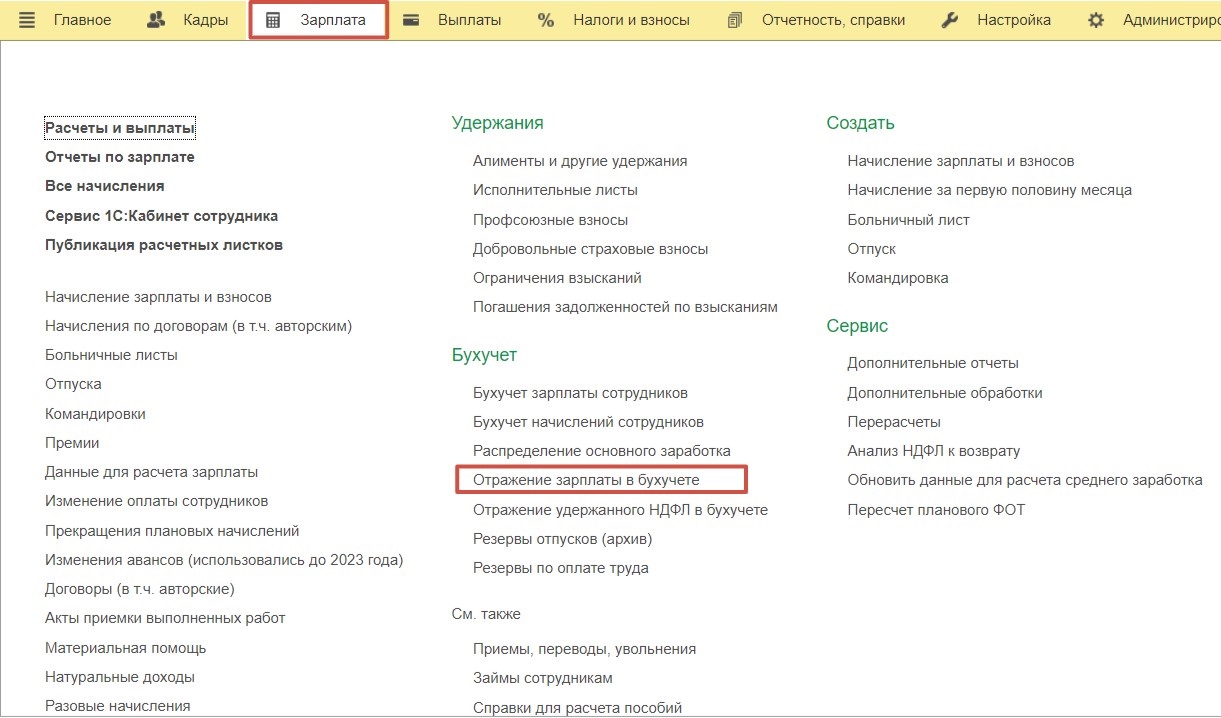

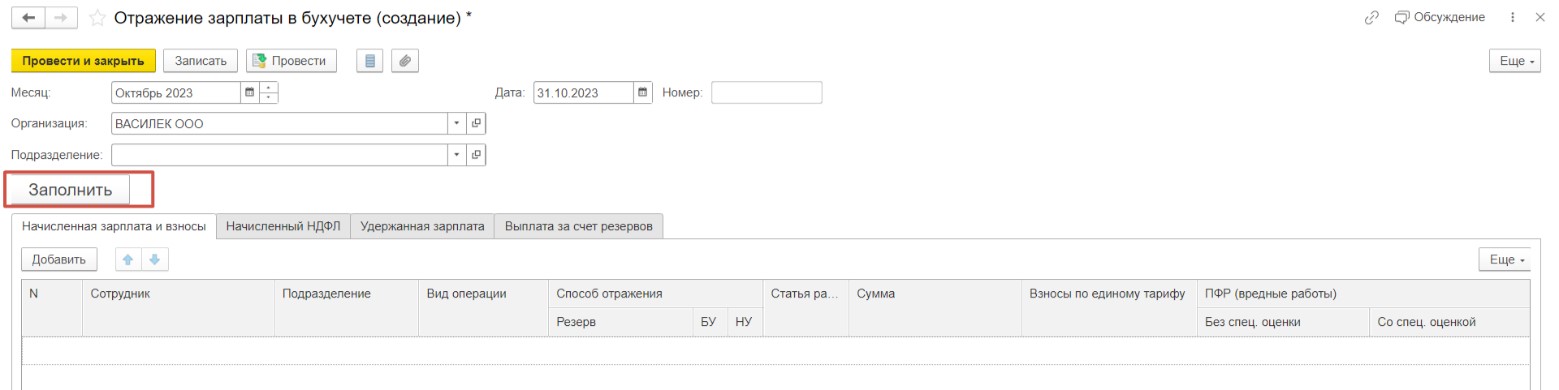

Шаг 5. Перед синхронизацией с 1С: Бухгалтерией предприятия необходимо заполнить документ «Отражение зарплаты в бухучете» в разделе «Зарплата».

По кнопке «Заполнить» в документ данные подтянутся автоматически.

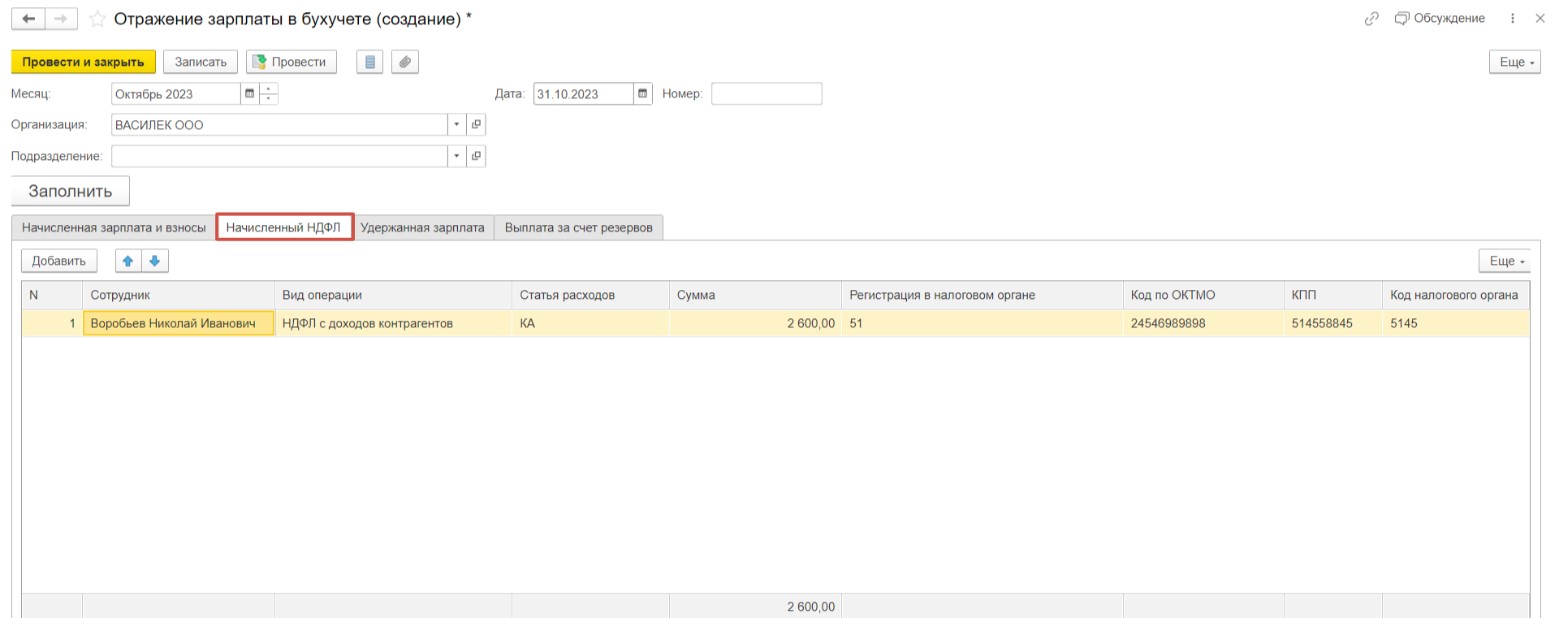

На вкладке «Начисленный НДФЛ» отразится наш НДФЛ.

Документ проведем.

После синхронизации с 1С: Бухгалтерией предприятия проводки этого факта хозяйственной жизни в проведенном документе «Отражение зарплаты в бухучете» в разделе «Зарплата» будут выглядеть так.

Шаг 6. Дальше вам нужно создать выдачу денег сотруднику наличными или безналично.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии