НДФЛ с материальной выгоды по займам в 2024 году в программах 1С

- Опубликовано 04.03.2024 09:00

- Просмотров: 21370

Никогда такого не было, и вот опять! До 2021 года все организации и ИП, выдававшие беспроцентные займы или займы со ставкой меньше, чем 2/3 ключевой ставки ЦБ РФ, должны были удерживать НДФЛ с материальной выгоды. Затем Федеральным законом от 26.03.2022 г. №67-ФЗ были внесены изменения в статью 217 Налогового кодекса РФ, предусматривающие освобождение от обложения НДФЛ доходов в виде материальной выгоды, полученных в 2021-2023 годах. 2023 год закончился, а значит, начиная с 1 января 2024 года мы вновь обязаны облагать НДФЛ материальную выгоду по займам. Для резидентов предусмотрена ставка 35%, для нерезидентов – 30%. Налог следует рассчитывать за каждый месяц использования заёмными средствами. При этом, начиная с января 2024 г., НДФЛ нужно будет исчислять и с доходов по тем договорам, срок действия которых начался до 2024 года. В этой публикации мы расскажем о том, что нужно сделать в 1С: Бухгалтерии предприятия ред. 3.0 и 1С: ЗУП ред. 3.1 для расчета НДФЛ с материальной выгоды.

Как рассчитать НДФЛ с материальной выгоды?

Рассмотрим пример: допустим сумма беспроцентного займа 100 000 рублей и срок погашения 1 месяц. Ставка рефинансирования на момент возврата составляет 16% (ознакомиться с текущими ставками вы можете на сайте Центробанка http://www.cbr.ru).

Если бы сотрудник взял заём, исходя из 2/3 ставки рефинансирования, то за январь он заплатил бы проценты за пользование займом в размере: 100 000 *2/3 * 16% / 365 дней * 31 день = 903,46 рублей. Но он получил беспроцентный заём, а значит 903,46 и есть его материальная выгода. Если сотрудник является резидентом РФ, то налог составит 903,46 * 35% = 316 рублей, а если нерезидент, то 903,46 * 30% = 271 рубль.

Алгоритм работы с новыми договорами займов, введёнными в 2024 году в 1С: ЗУП

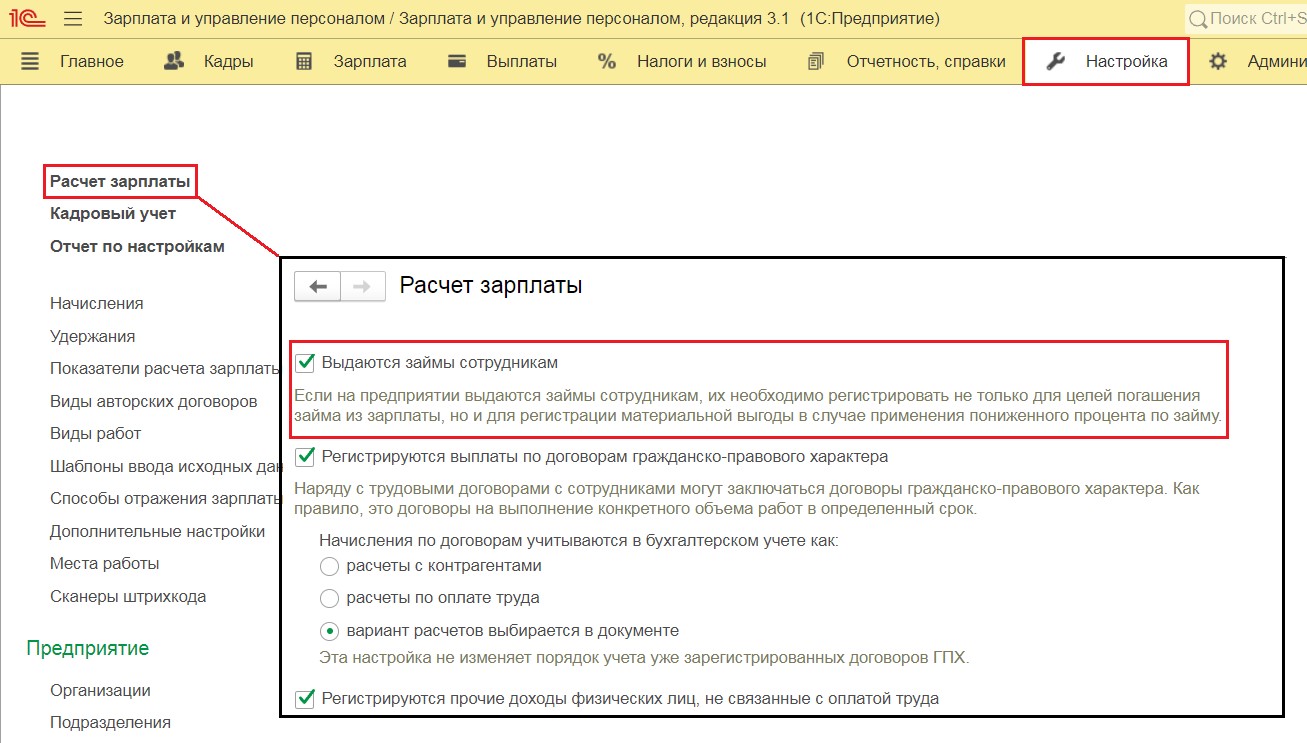

Для того, чтобы в программе 1С: ЗУП ред. 3.1 появилась возможность учитывать договоры займов необходимо установить флаг «Выдаются займы сотрудникам» в разделе «Настройка» в пункте «Расчёт зарплаты».

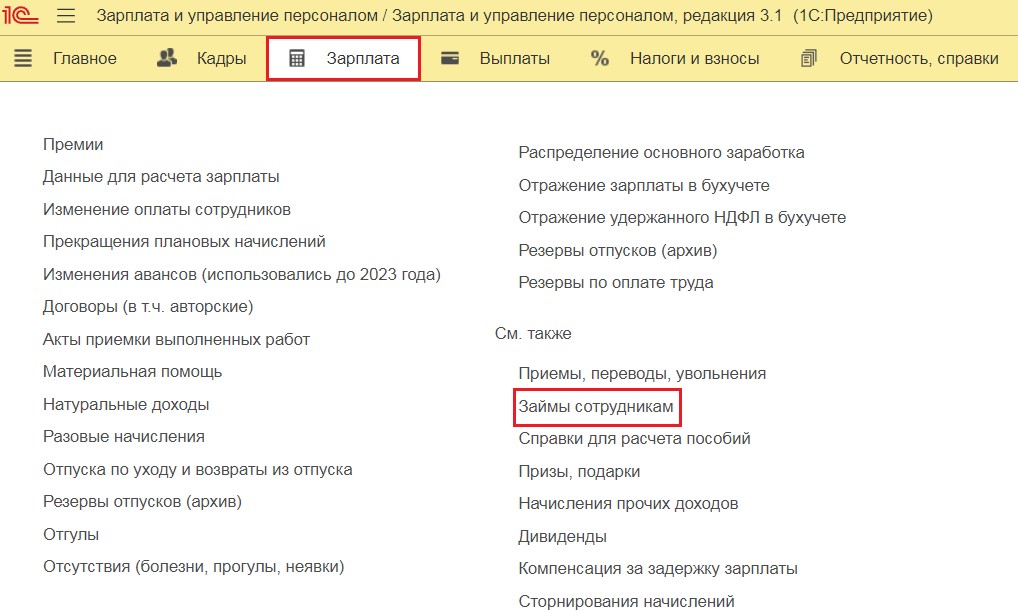

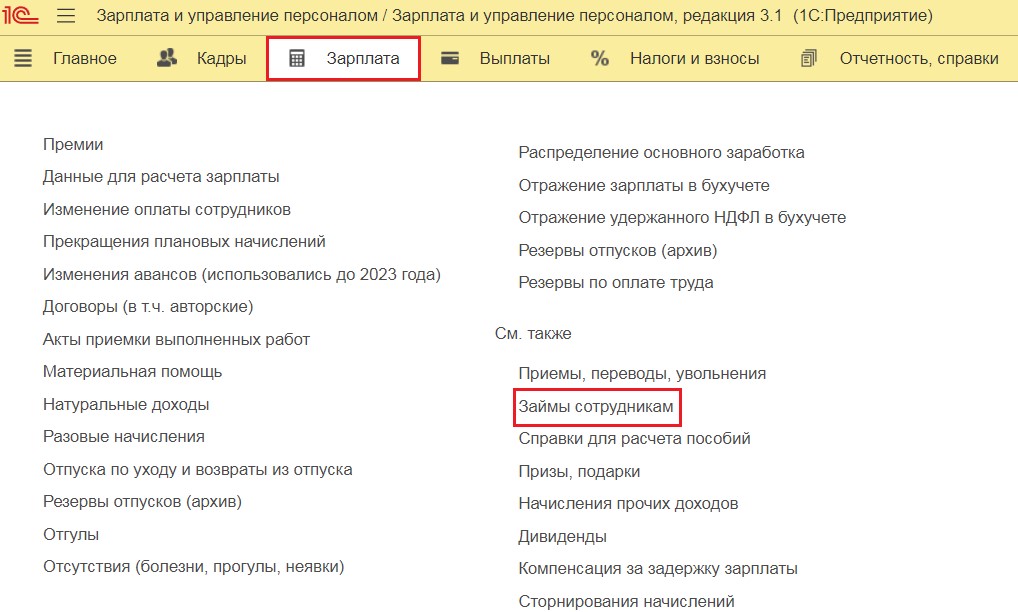

Данные о выдаваемых займах регистрируются в разделе «Зарплата» в пункте «Займы сотрудникам».

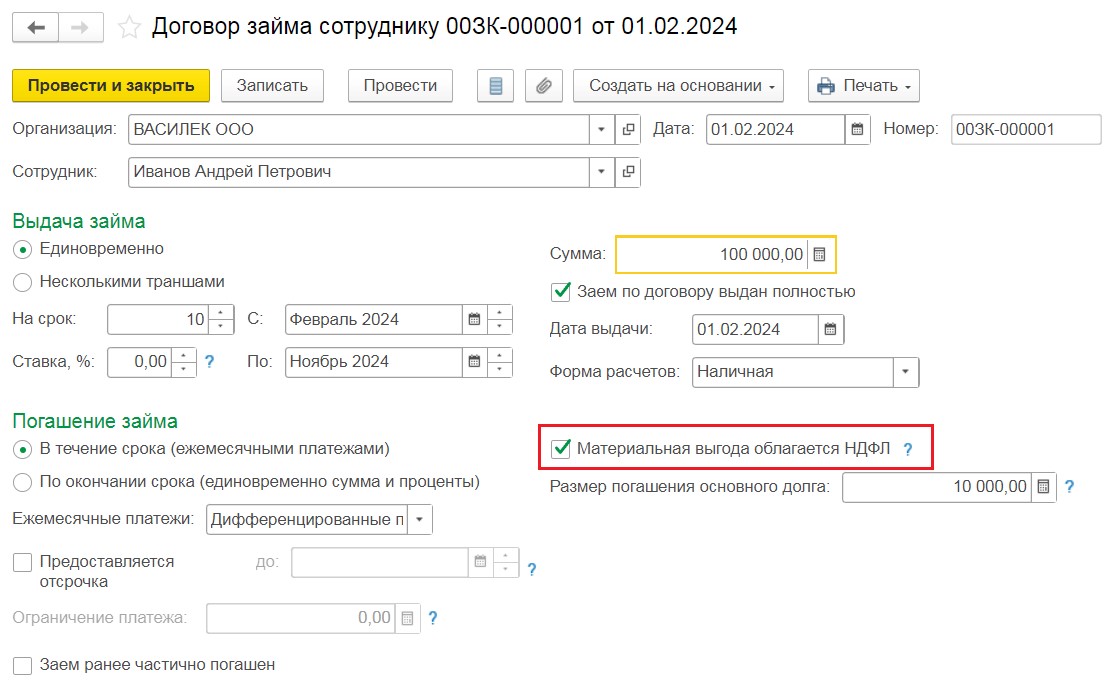

В открывшемся окне при помощи кнопки «Создать» введём «Договор займа сотруднику», укажем организацию, дату договора и выберем сотрудника из списка.

Выдача займа может производится двумя способами: либо единовременно, то есть полностью в один день, либо траншами, то есть частями. Если сумма займа выдана сотруднику на момент введения договора, то необходимо установить флаг «Заём по договору выдан полностью». Если заём будет выдан позднее, то данный факт нужно будет зарегистрировать дополнительным документом «Выдача займа сотруднику». Обязательным условием для автоматического расчёта и удержания НДФЛ с материальной выгоды является установка флага «Материальная выгода облагается НДФЛ».

Так же следует указать срок, на который выдаётся заём, ставку – если она есть, дату и форму выдачи.

Теперь разберёмся с погашением займа.

Осуществлять это можно ежемесячно или единовременно в конце срока.

При выборе ежемесячных платежей существует 4 вида списания задолженности:

• дифференцированные платежи состоят из суммы основного долга и процентов, начисленных на остаток займа;

• аннуитетные платежи – одинаковые ежемесячные платежи, включающие в себя и сумму процентов и сумму основного долга;

• только проценты – ежемесячно уплачиваются лишь проценты, заём погашается в конце срока договора;

• только заём – ежемесячно погашается только основной долг, а проценты уплачиваются в конце срока договора.

Размер погашения основного долга рассчитывается программой автоматически, исходя из суммы и срока займа.

Если погашение займа начнётся по истечение некого срока, то нужно установить флаг «Предоставляется отсрочка до» и указать месяц начала возврата задолженности. С момента выдачи займа, программой будут начисляться проценты, но удержания производиться не будут.

Если в графе «Ограничение платежа» установить сумму максимального месячного списания, и после закрытия основного долга останутся непогашенные проценты, то они будут списаны после окончания срока договора.

Если часть займа была погашена до момента ввода договора займа в программу, то необходимо установить соответствующий флаг.

После заполнения договора необходимо его сохранить по кнопке «Провести и закрыть». После сохранения есть возможность распечатать договор, график погашения займа, отчёт о погашении и карточку учёта договоров займа.

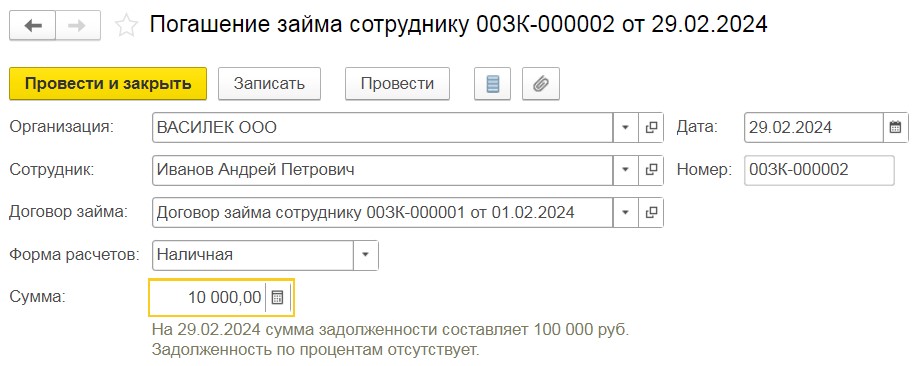

Гашение займа может производится двумя способами: либо вводом документа «Погашение займа сотруднику» до начисления заработной платы за месяц, либо расчётом удержаний при начислении ежемесячной заработной платы.

Разберем первый вариант. Ввести документ «Погашение займа сотруднику» можно в разделе «Зарплата» - «Займы сотрудникам». При заполнении нужно указать организацию, дату документа и выбрать сотрудника. Если у работника один договор займа, то он выберется автоматически. Если несколько, то выбираем из существующих. Сумму гашения нужно указывать вручную. Если она совпадает с суммой погашения по договору, то при начислении заработной платы будут рассчитаны лишь проценты или налог с материальной выгоды.

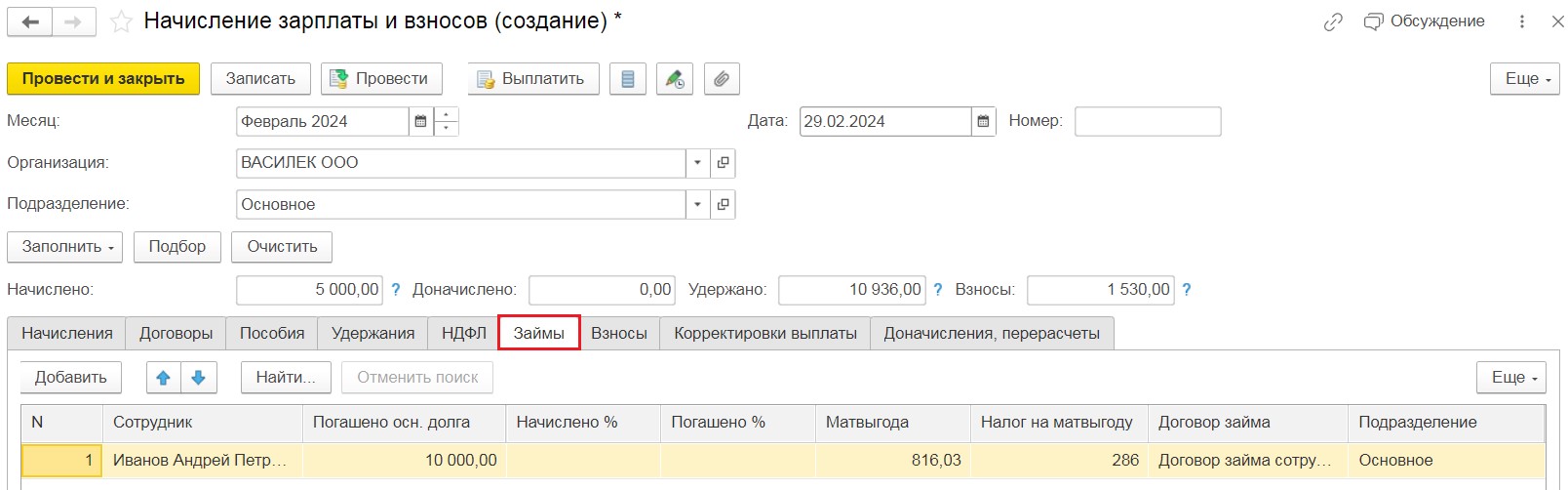

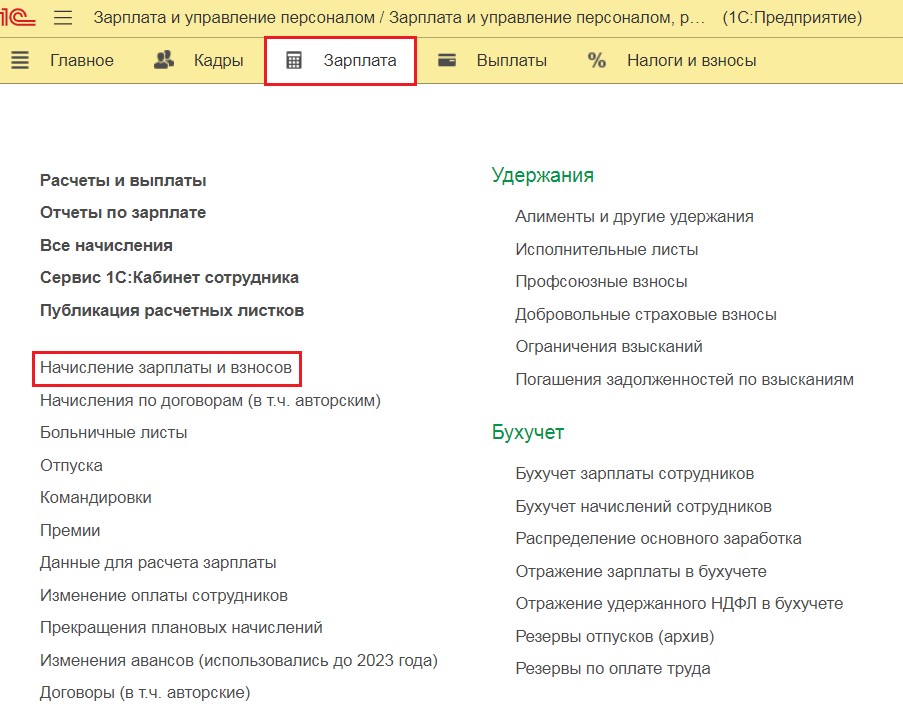

Теперь рассмотрим второй вариант, когда мы не вводим документ «Погашение займа сотруднику», а рассчитываем удержания при начислении заработной платы. В разделе «Зарплата» выберем пункт «Начисление зарплаты и взносов» и заполним документ. На закладке «Займы» будут рассчитаны: сумма погашенного основного долга, сумма процентов по займу, если они были указаны, размер материальной выгоды и подоходный налог.

Проверим расчёт материальной выгоды и налога.

Сумма займа в нашем примере составляла 100 000 рублей, и мы рассматриваем первый месяц удержания, то есть сумма долга по-прежнему 100 000 рублей.

Материальная выгода составила 100 000 рублей * 16% * 2/3 / 366 дней * 28 дней = 816,03 рублей

Подоходный налог равен 816,03 рублей * 35% = 286 рублей

В следующем месяце материальная выгода будет рассчитана от 90 000 рублей и составит при неизменной ключевой ставке 90 000 рублей * 16% *2/3 / 366 дней * 31 день = 813,12 рублей, а налог составит 813,12 рублей * 35% = 285 рублей.

Если бы в договоре всё же была указана процентная ставка, допустим, равная одному проценту, то материальная выгода была бы рассчитана следующим образом: 100 000 рублей * (2/3 ключевой ставки – 1%) / 366 дней * 28 дней = 739,53 рублей. Налог соответственно: 739,53 рублей * 35% = 259 рублей.

Алгоритм работы с договорами займов, введёнными до 2024 года, но продолжающими своё действие в 2024 году в 1С: ЗУП

Для корректного расчёта НДФЛ с материальной выгоды необходимо проверить настройки в программе.

Перейдем в меню «Зарплата» и выберем пункт «Займы сотрудникам».

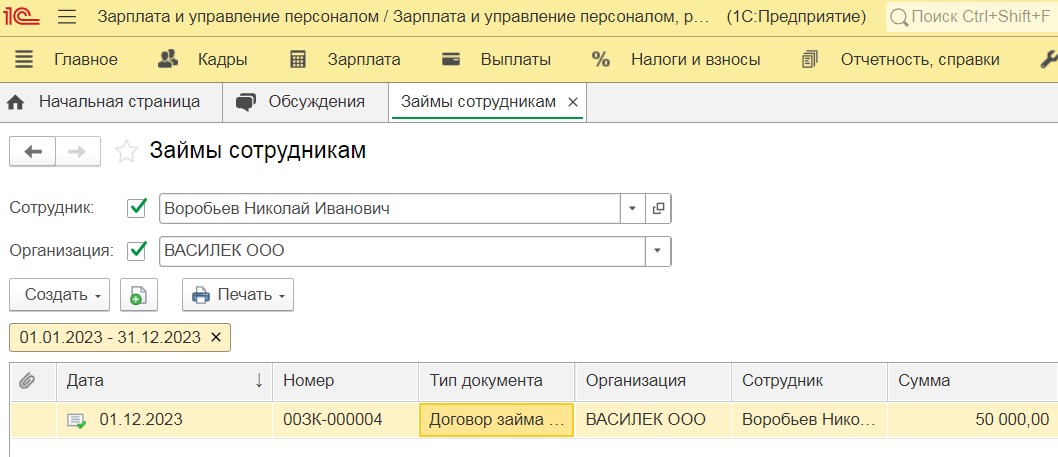

Этот раздел содержит всю информацию, касающуюся займов, выданных сотрудникам. Откроем действующий договор.

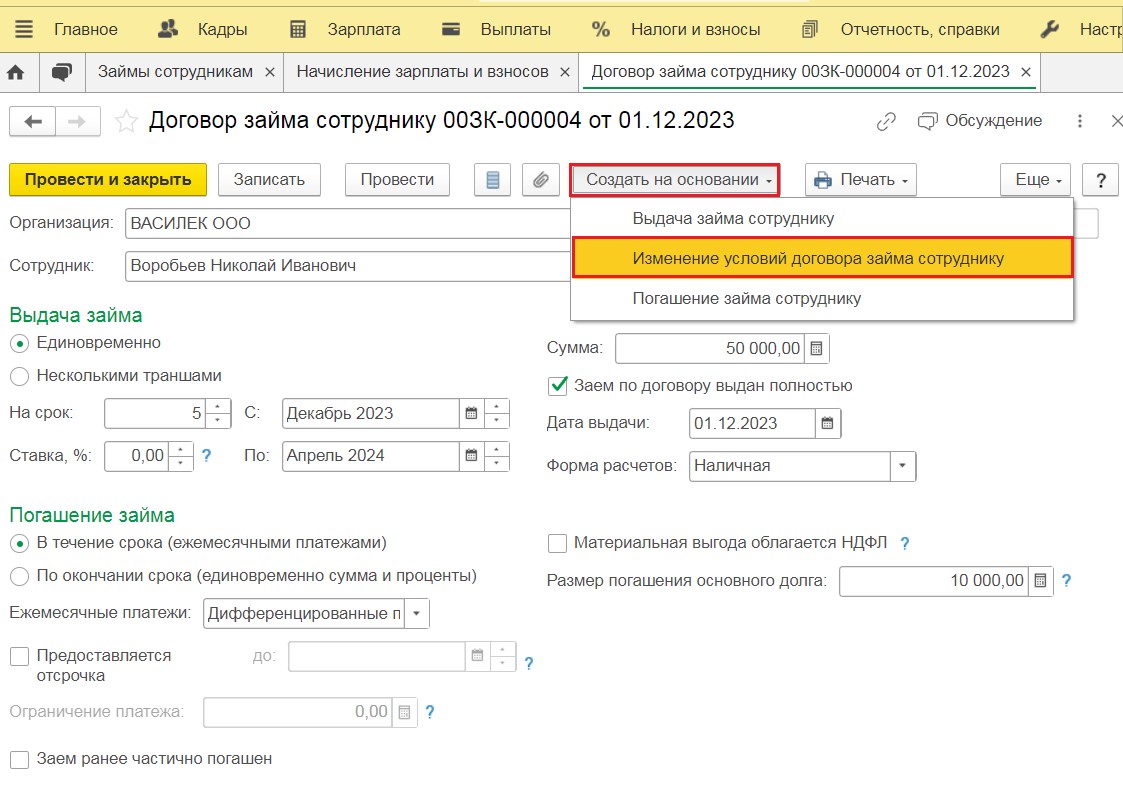

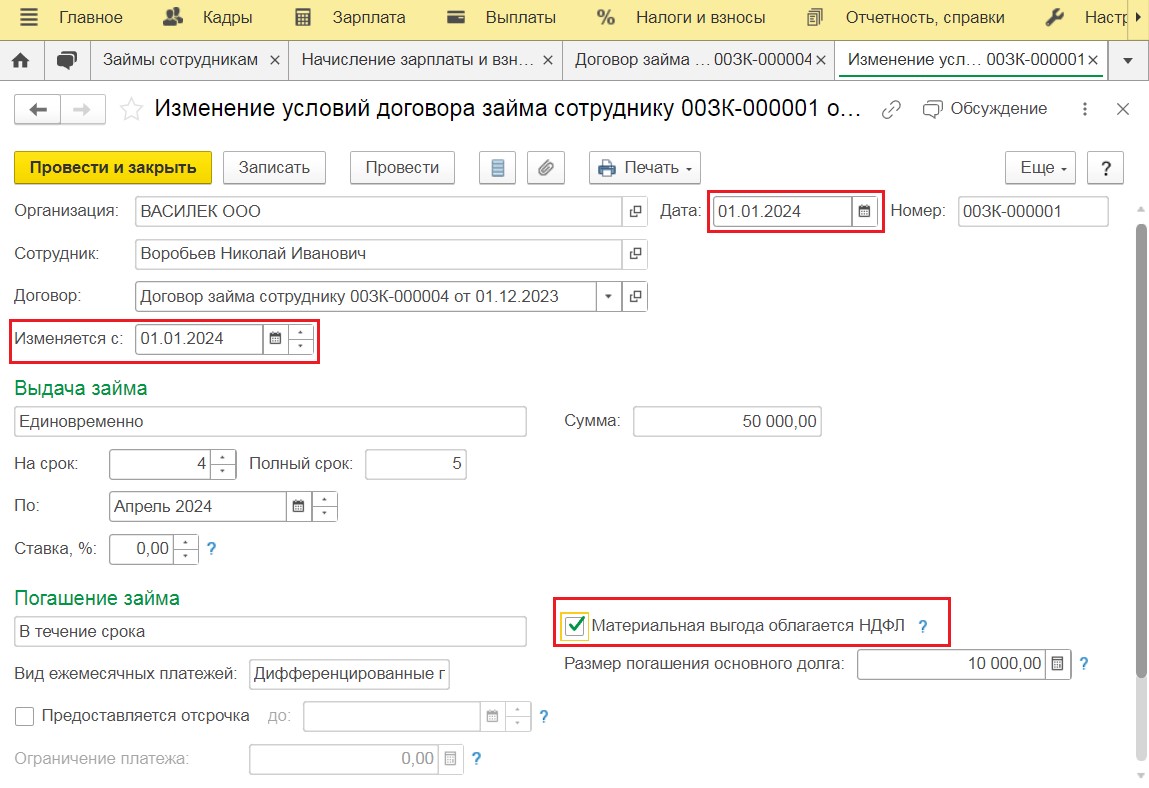

Для автоматизации расчета НДФЛ обязательно должна быть активирована галочка «Материальная выгода облагается НДФЛ». Но в 2021-2023 годах мы не устанавливали её в договорах, поэтому на основании договора необходимо ввести документ «Изменение условий в договор займа сотруднику».

Во вновь созданном документе необходимо установить флаг «Материальная выгода облагается НДФЛ» и обязательно зафиксировать, что изменения вступают в силу с 01.01.24г.

Гашение займа может производится двумя способами:

- либо вводом документа «Погашение займа сотруднику» до начисления заработной платы за месяц, и тогда при расчёте заработной платы будет рассчитываться лишь материальная выгода и НДФЛ с неё;

- либо и удержание займа, и расчёт материальной выгоды производится при начислении ежемесячной заработной платы.

Перейдём в раздел «Зарплата» и выберем пункт «Начисление зарплаты и взносов».

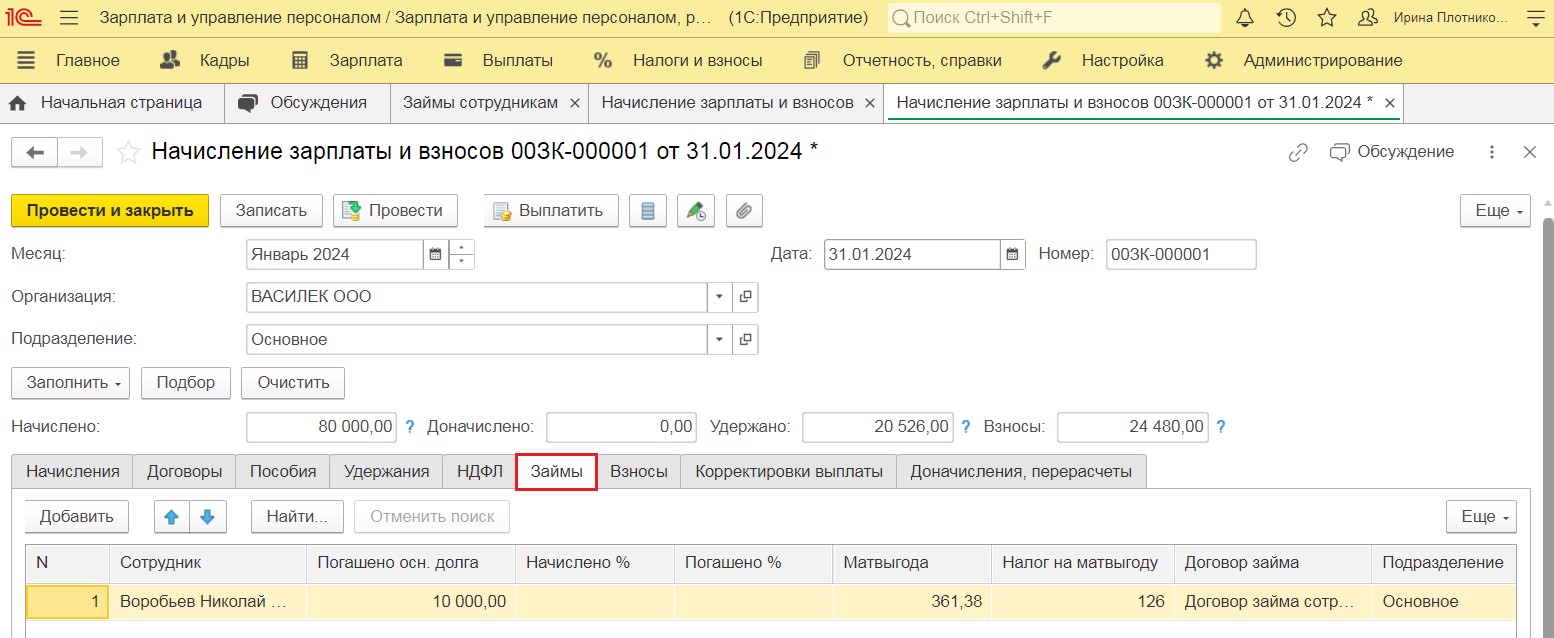

Введём новый документ при помощи кнопки «Создать». В созданном документе укажем месяц «Январь 2024» и нажмём на кнопку «Заполнить». Сумму удержанного займа, рассчитанной материальной выгоды и налога по ней можно увидеть в документе на вкладке «Займы».

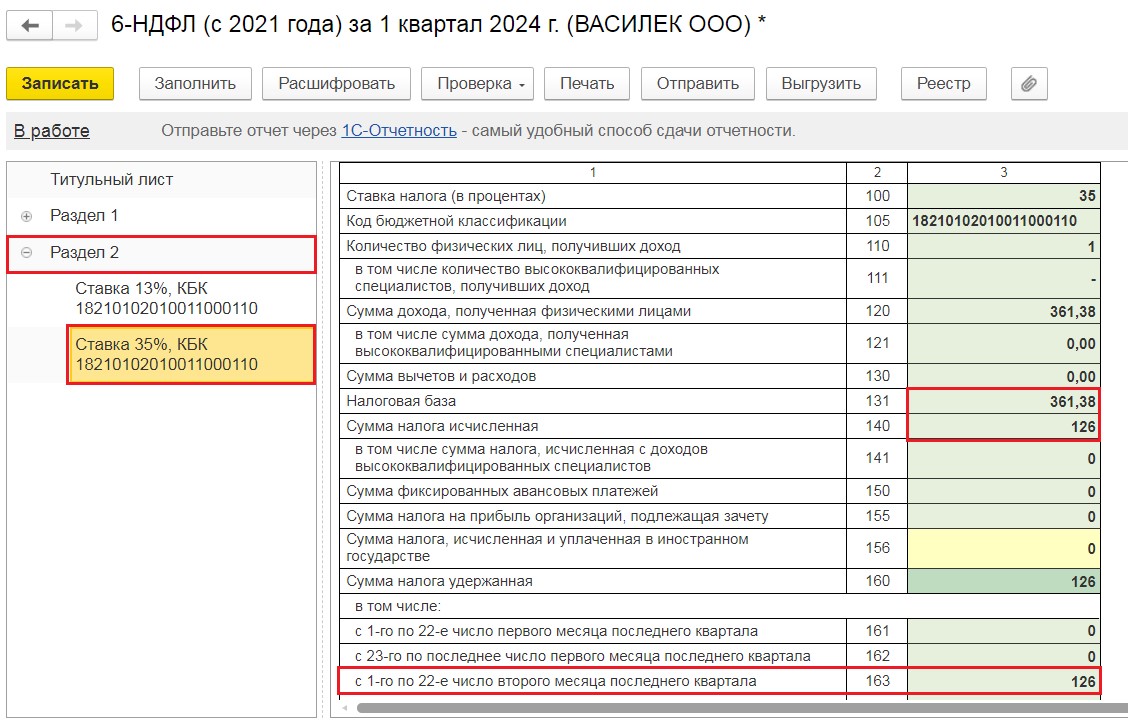

Материальная выгода была рассчитана следующим образом: остаток долга на 01.01.24г. составил 40000 рублей * 16% * 2/3 / 366 дней * 31 день = 361,38 рублей.

Подоходный налог = 361,38 рублей * 35% = 126 рублей.

Обратите внимание, если заработная плата за декабрь 2023 г. выплачивается в январе 2024 г., то НДФЛ с материальной выгоды по займам программой рассчитан не будет! Дело в том, что пп. 7 п.1 ст. 223 НК РФ определяет дату получения дохода по материальной выгоде последним днем месяца. А, как мы знаем, в декабре мы еще могли не рассчитывать налог.

НДФЛ с материальной выгоды в расчёте 6-НДФЛ

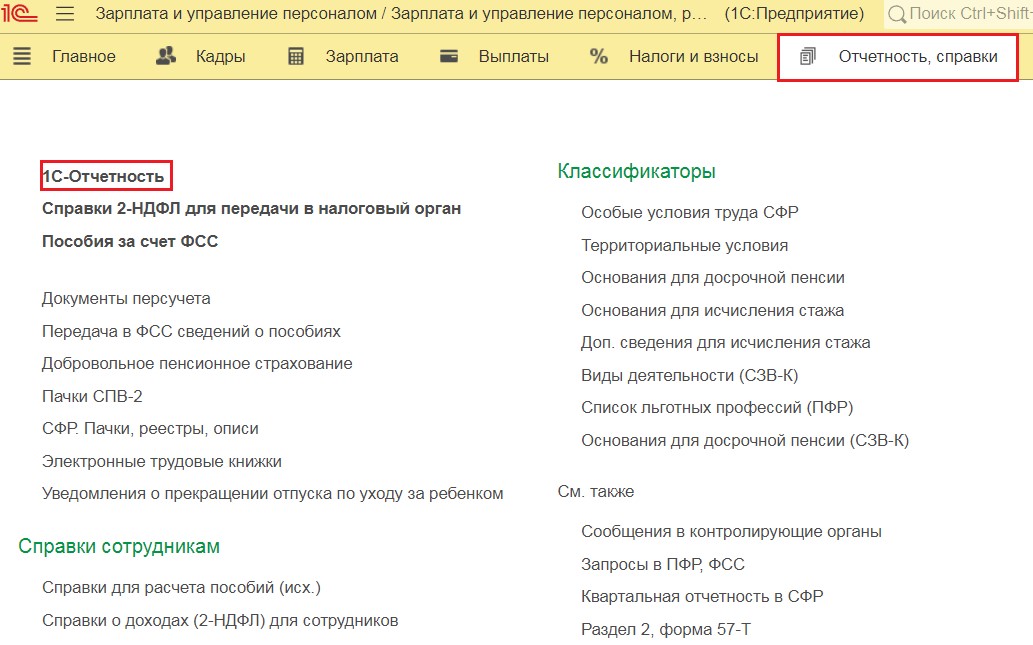

Перейдём в раздел «Отчётность, справки» и выберем пункт «1С- Отчётность».

В открывшемся окне нажмём на кнопку «Создать» и из предлагаемого списка выберем форму «6-НДФЛ (с 2021 года)». Затем выберем организацию и период формирования. После открытия декларации нажмём на кнопку «Заполнить».

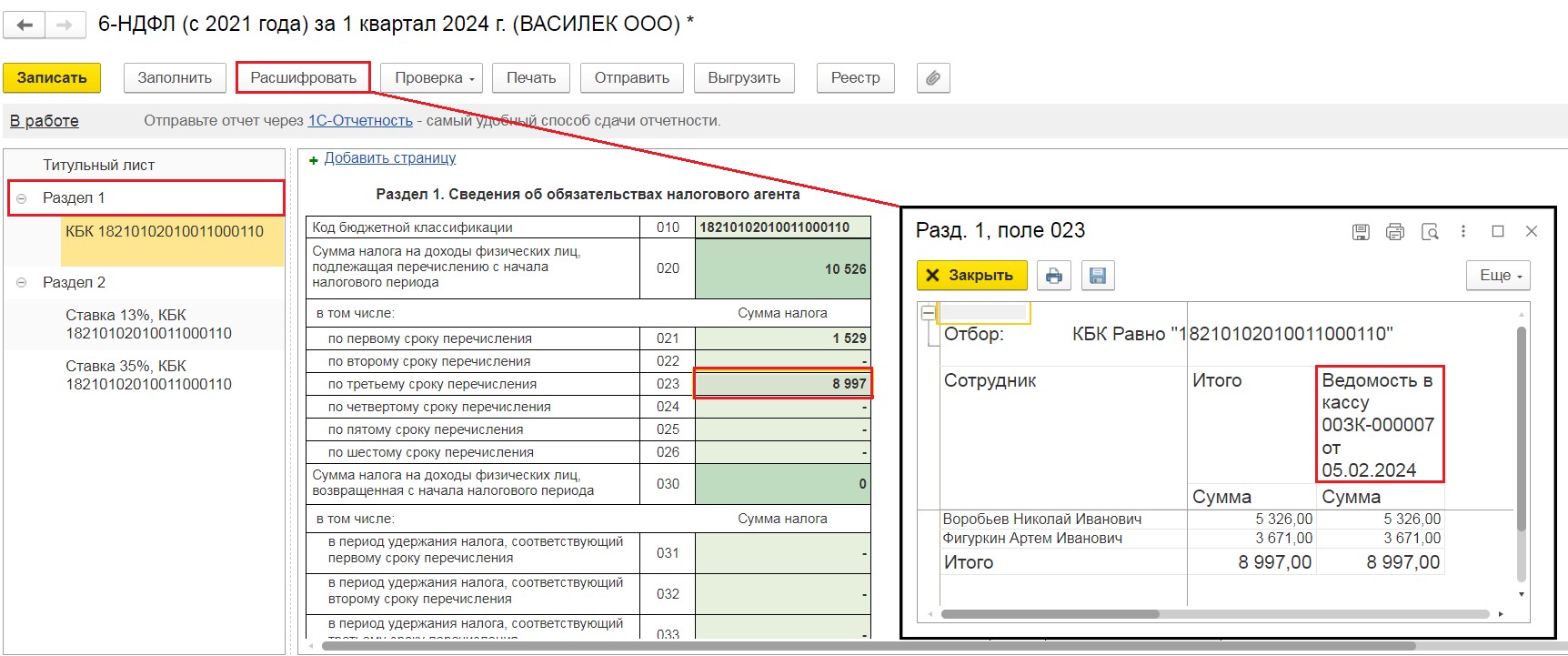

В Разделе 2 откроем Ставку 35% и проверим, что сумма материальной выгоды за январь будет отражена, как налоговая база, а исчисленный налог в графах исчисленного и удержанного налогов. Так как выплата заработной платы, в нашем примере была запланирована на 05.02.2024 года, подоходный налог попал в строку «с 1-го по 22-е число второго месяца последнего квартала».

При этом в Разделе 1 нет разбивки на ставки, и данная сумма будет отражена по третьему сроку перечисления вместе с иными суммами подоходного налога.

Алгоритм работы с материальной выгодой с займов в 1С: Бухгалтерии предприятия ред. 3.0

Механизм расчёта материальной выгоды по займам и НДФЛ с такой выгоды в этом продукте 1С не автоматизирован, поэтому будем пользоваться ручными операциями.

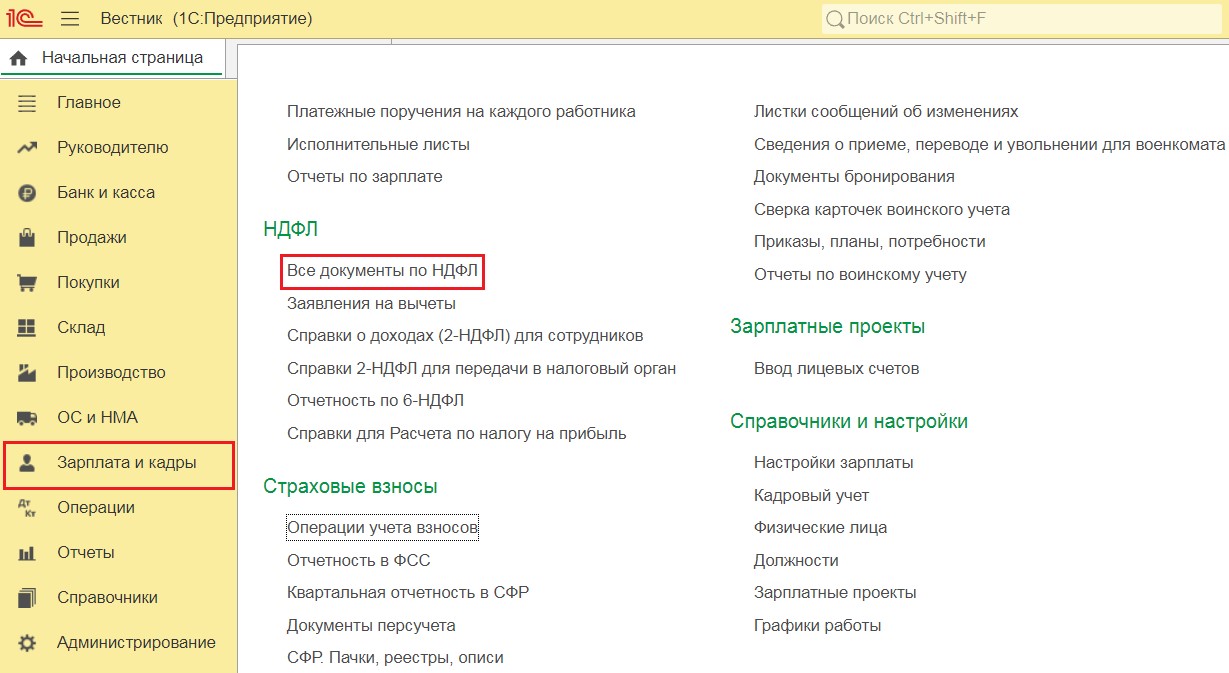

Сначала необходимо зарегистрировать доходы в виде материальной выгоды в документе «Операция учёта НДФЛ» для их отражения в отчётности по НДФЛ. Для этого в разделе «Зарплата и кадры» выберем пункт «Все документы по НДФЛ».

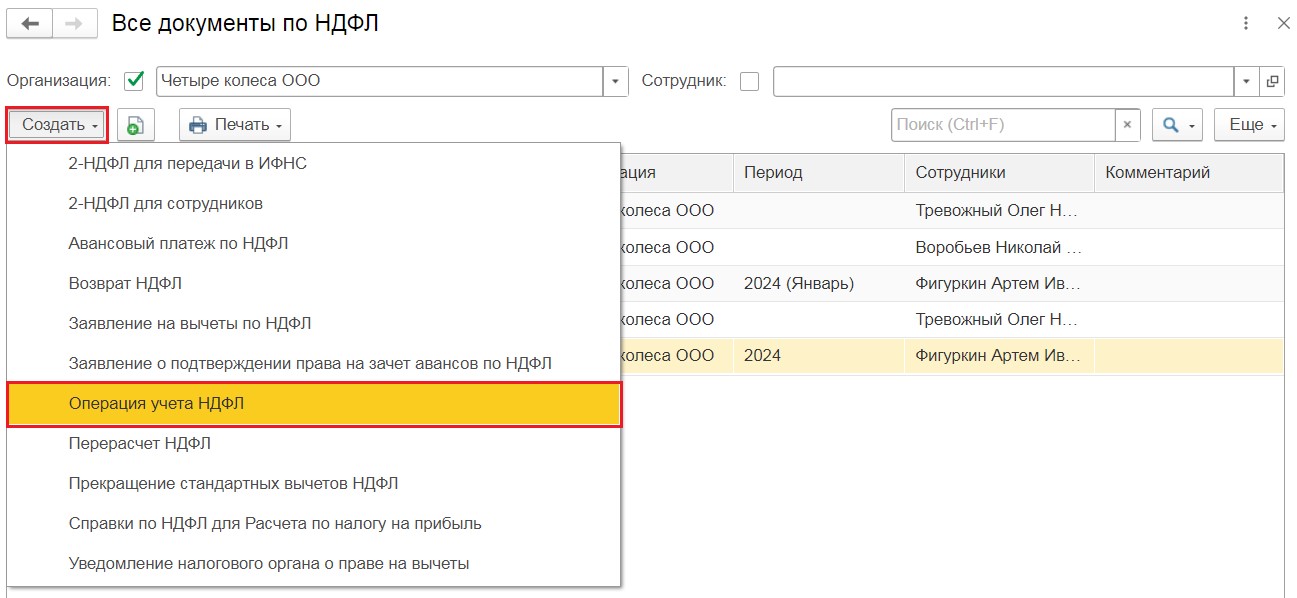

В открывшемся окне нажмём на кнопку «Создать» и из выпадающего списка выберем «Операция учёта НДФЛ».

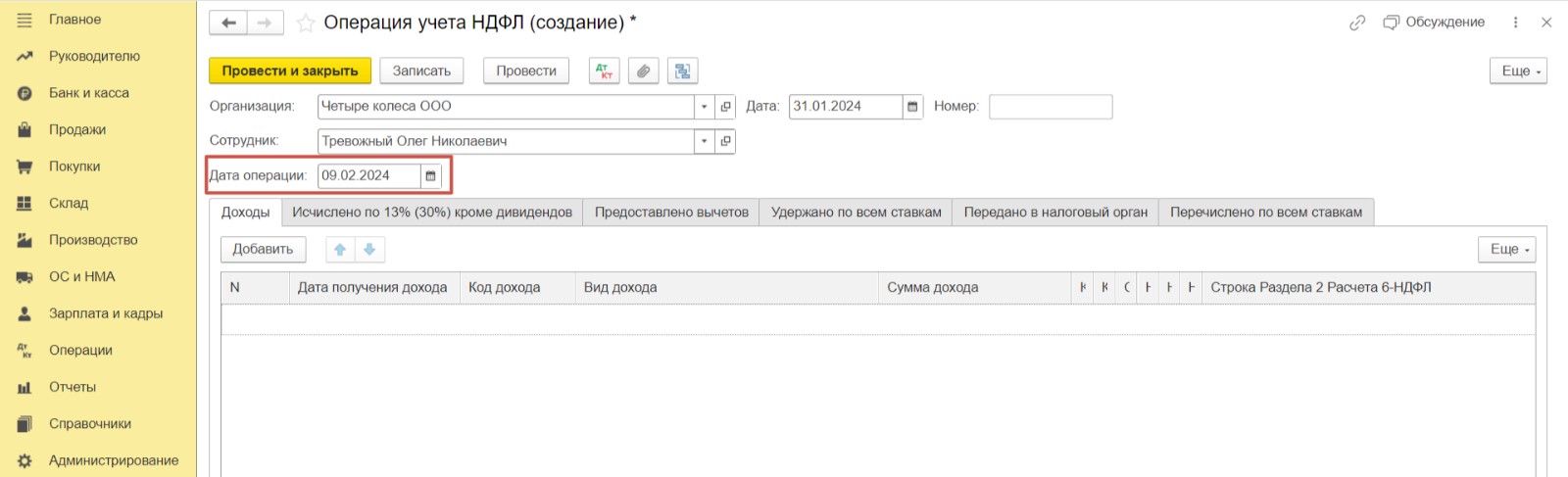

В открывшемся документе выберем сотрудника и укажем корректную дату операции. Она должна совпадать с датой удержания НДФЛ с материальной выгоды. В нашем случае это день выплаты зарплаты за январь.

Перейдем к заполнению табличной части. На вкладке «Доходы» по кнопке «Добавить» внесем необходимую информацию по строке.

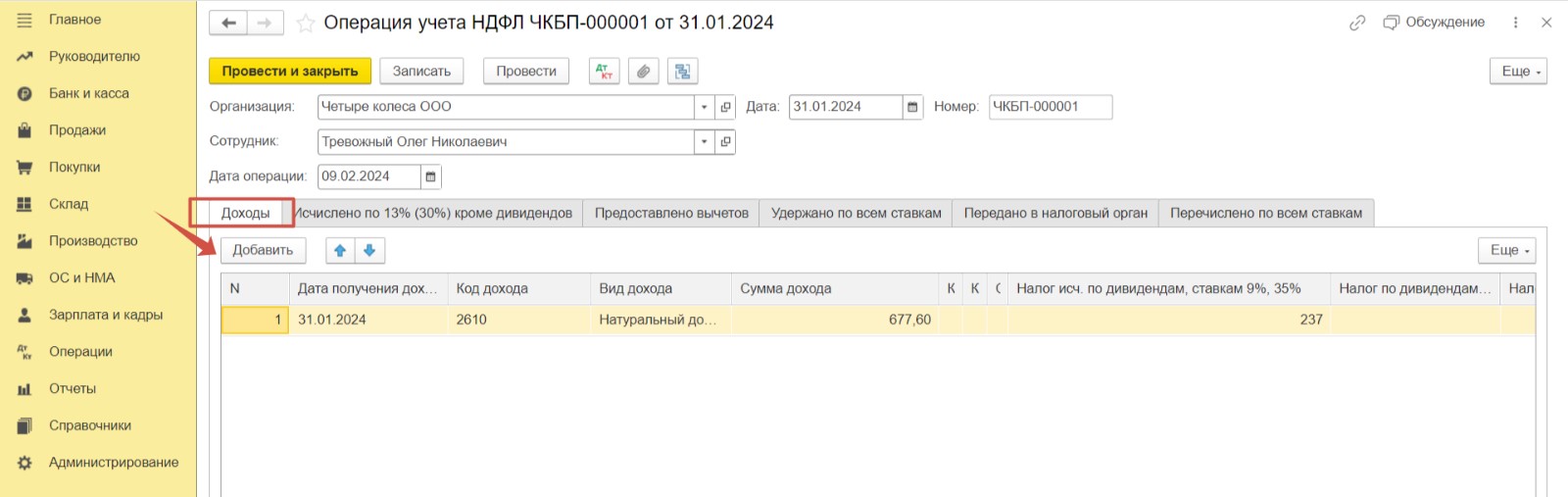

Согласно пп. 7 п.1 ст. 223 НК РФ датой получения дохода по материальной выгоде признается последний день месяца, т.е. в нашем случае 31.01.2024 г.

В столбце «Код дохода» укажем соответствующий код «2610: Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами».

В колонке «Вид дохода» выберем «Натуральный доход (основная налоговая база)»

Укажем сумму рассчитанной материальной выгоды и сумму НДФЛ по ней.

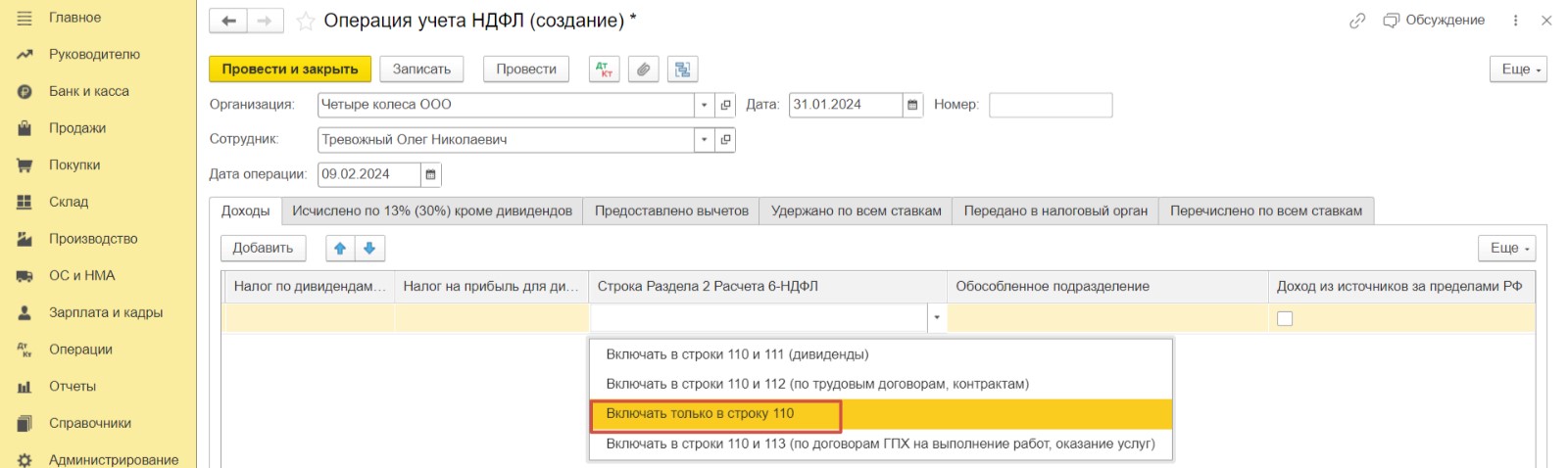

Попросим программу включать зарегистрированный доход только в стр. 110 расчета 6-НДФЛ.

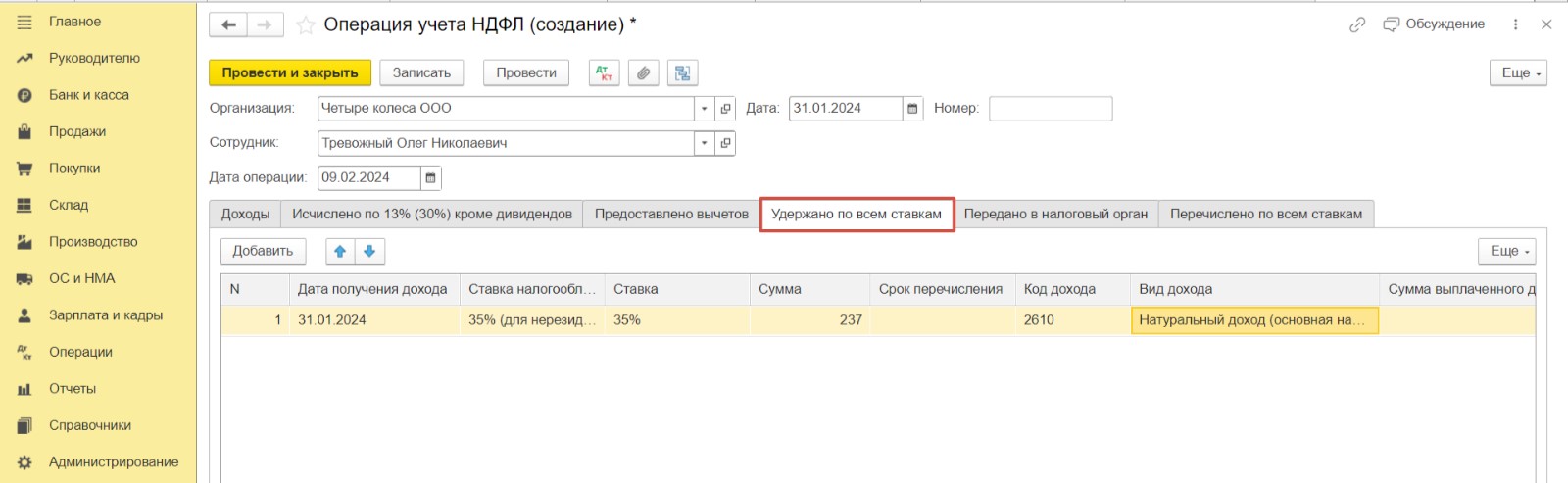

Данные нужно будет продублировать на вкладке «Удержано по всем ставкам». После чего документ следует «Провести и закрыть».

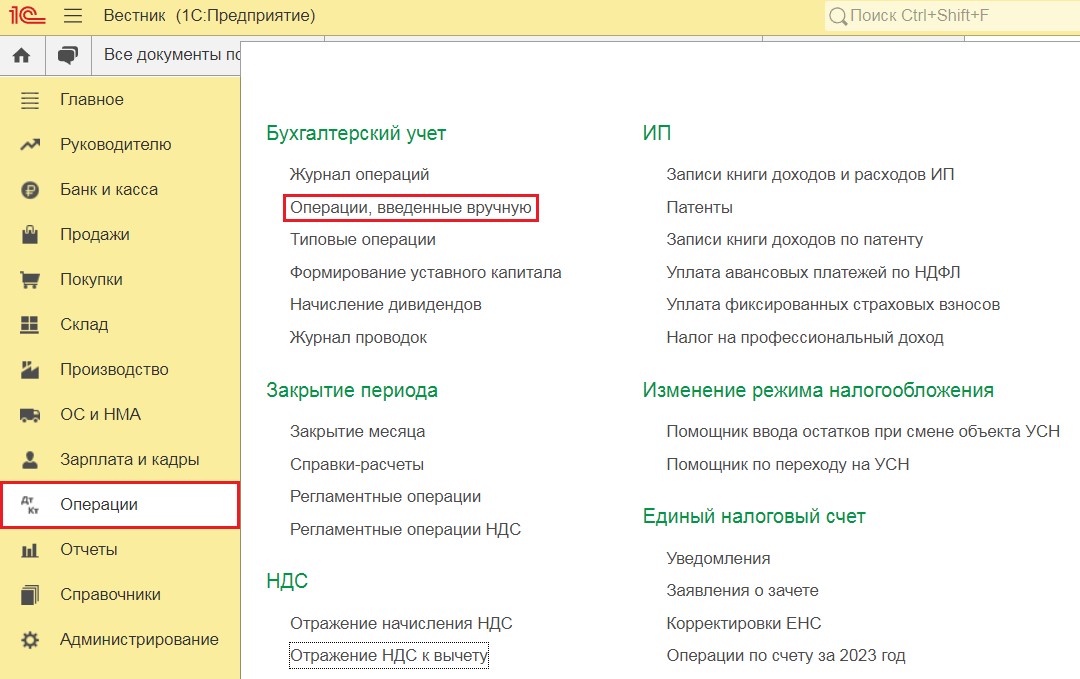

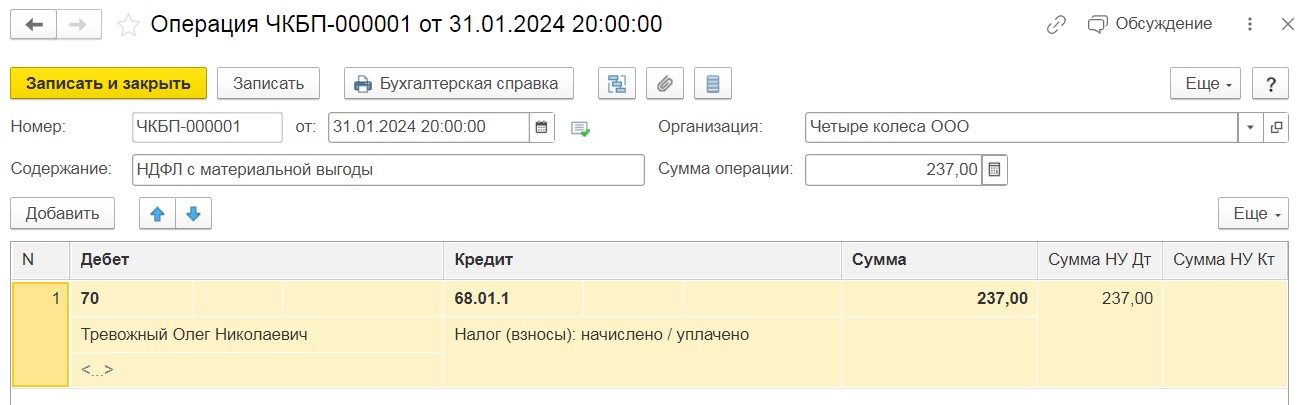

Для формирования бухгалтерских проводок в части отражения НДФЛ с доходов в виде материальной выгоды по займам воспользуемся документом «Операция». Зарегистрируем его в журнале, который находится в разделе «Операции» пункт «Операции, введенные вручную».

Укажем в документе следующую проводку.

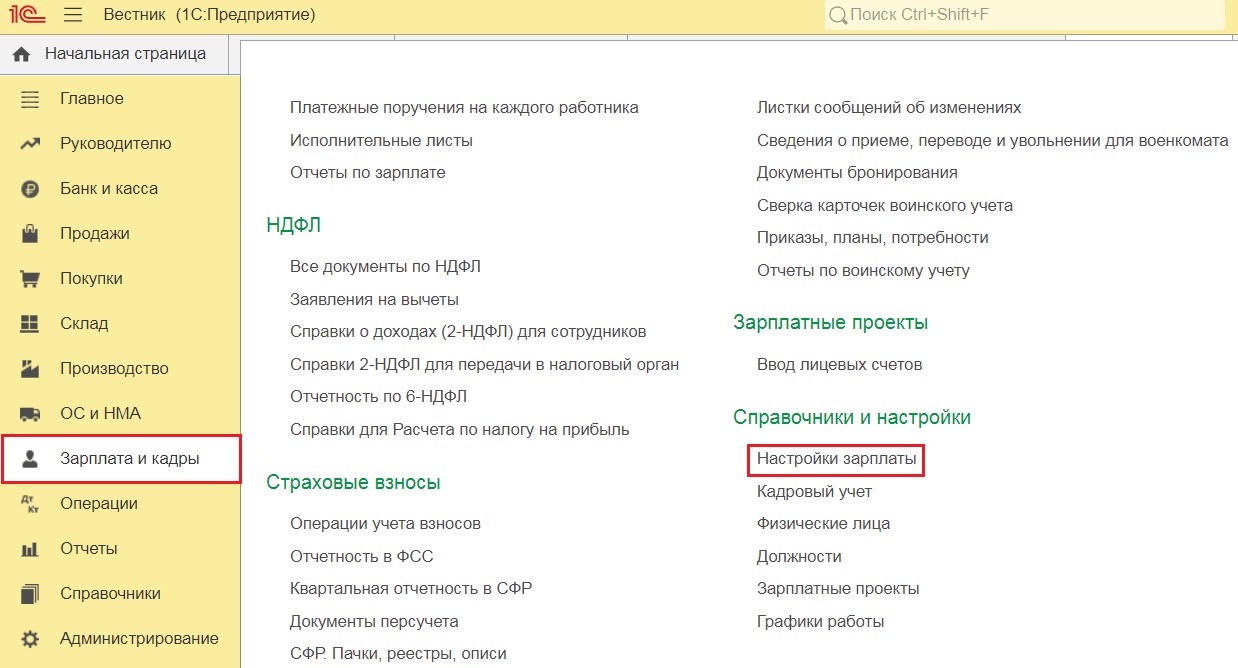

Для удержания из заработной платы сотрудника НДФЛ с материальной выгоды необходимо создать новое удержание. Для этого перейдем в раздел «Зарплата и кадры» и выберем «Настройка зарплаты».

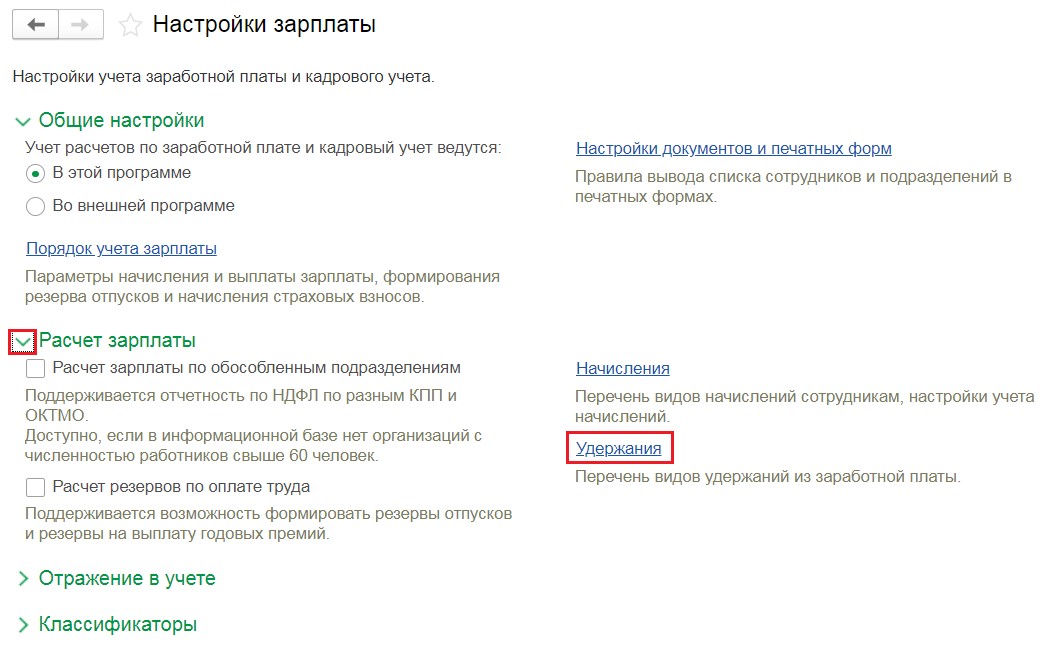

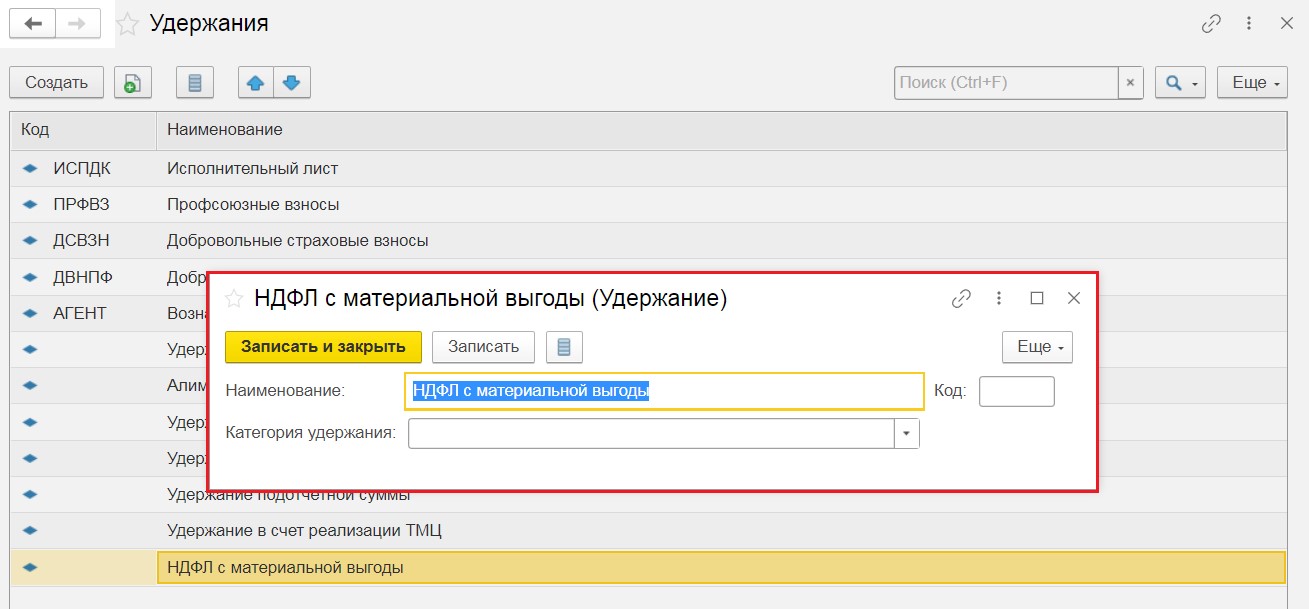

В открывшемся окне раскроем блок «Расчёт зарплаты» и перейдем по ссылке «Удержания».

Создадим новое удержание, для этого нажмём на кнопку «Создать», напишем наименование «НДФЛ с материальной выгоды» и нажмём на кнопку «Записать и закрыть».

После этого в документе начисления заработной платы появится возможность добавить данное удержание.

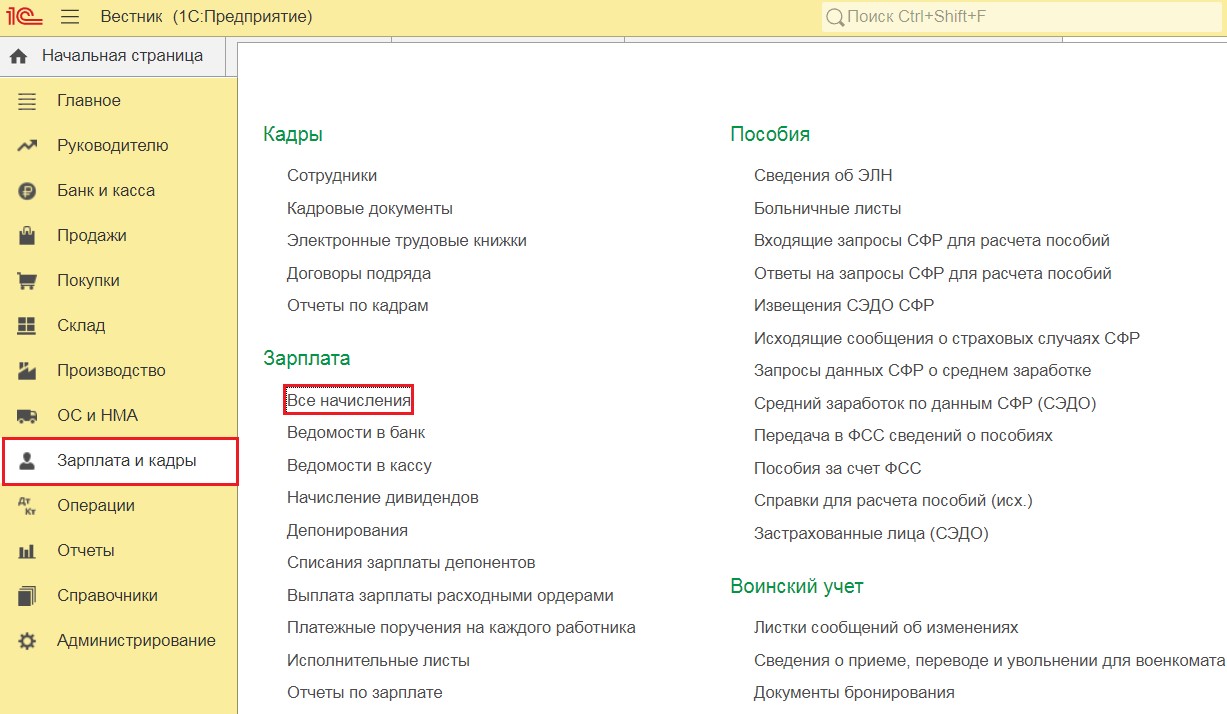

Перейдём к начислению зарплаты и взносов, для этого выберем раздел «Зарплата и кадры» пункт «Все начисления». В открывшемся окне нажмём на кнопку «Создать» и из выпадающего меню выберем пункт «Начисление зарплаты».

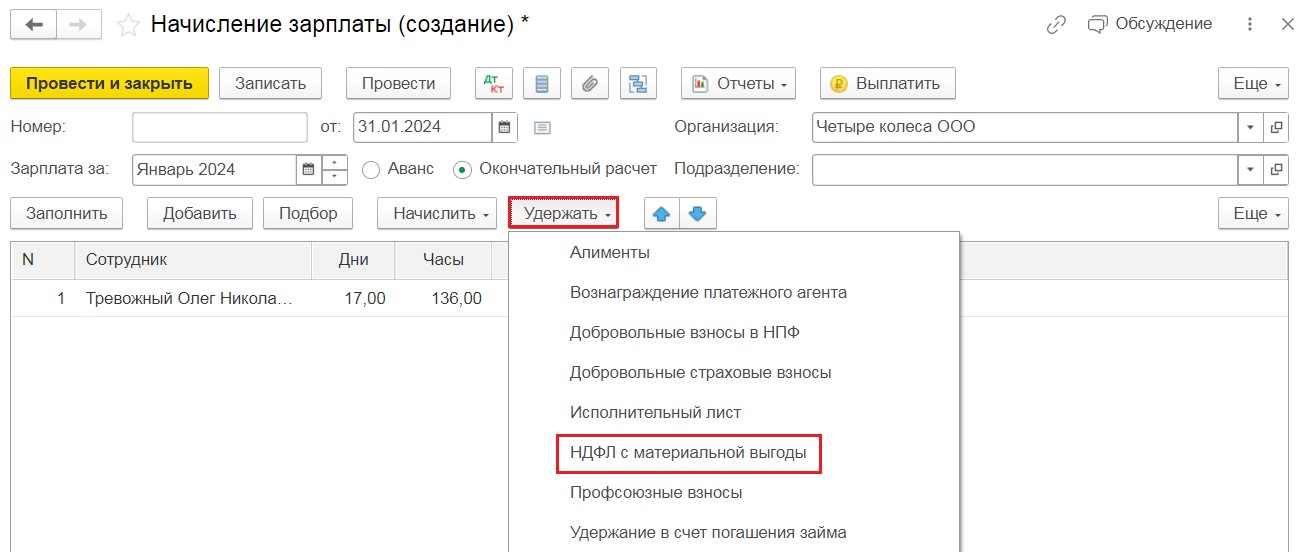

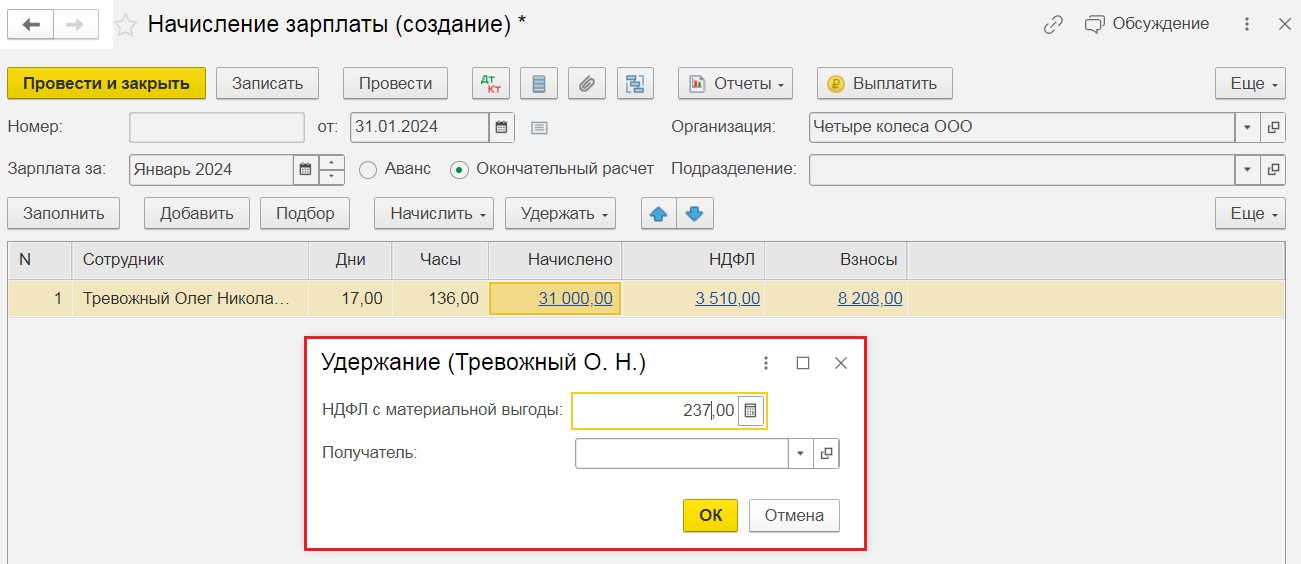

Затем заполним документ при помощи кнопки «Заполнить». После чего нажмём на кнопку «Удержать», выберем наше новое удержание «НДФЛ с материальной выгоды» и укажем сумму удержания.

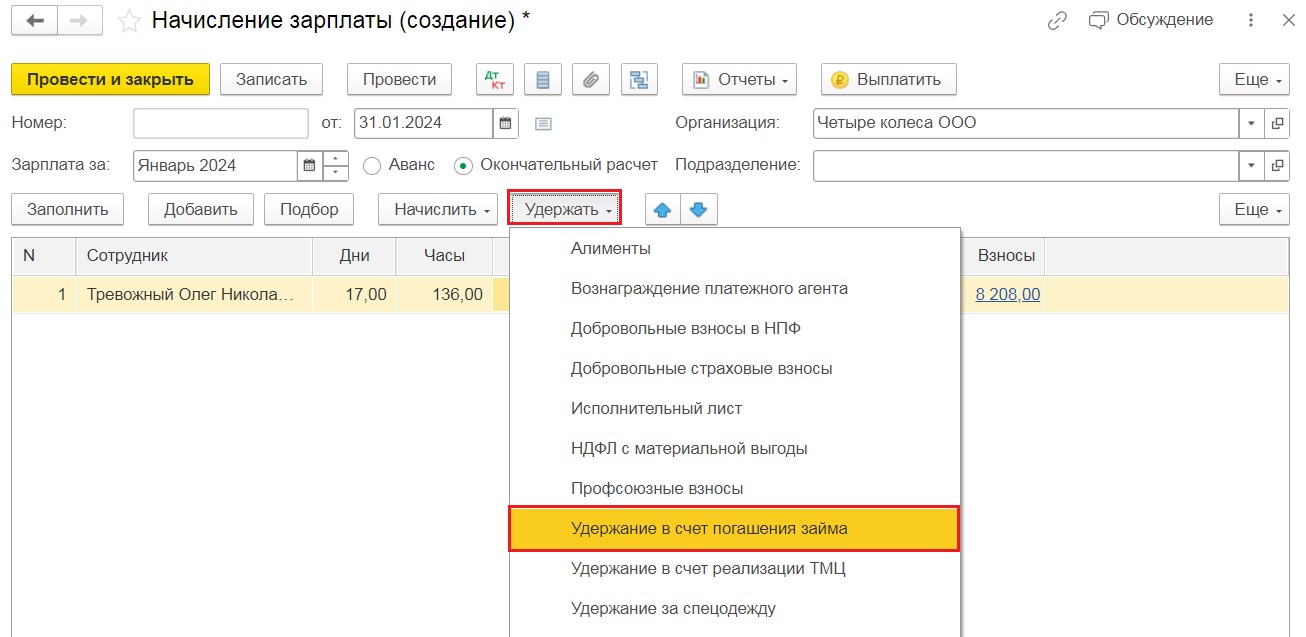

Если сотрудник не внёс ежемесячную сумму гашения займа в кассу или на расчётный счёт и попросил удерживать у него эту сумму из заработной платы, то необходимо ещё раз нажать на кнопку «Удержать», из выпадающего списка выбрать «Удержание в счёт погашения займа» и ввести сумму. Если такого вида удержания нет у вас в программе, то его необходимо создать аналогичным способом тому, что мы описывали для материальной выгоды.

Важно! Если заработная плата за декабрь 2023 года выплачивается в январе 2024, то НДФЛ с материальной выгоды по займам за декабрь 2023 года рассчитывать не нужно, так как, датой получения дохода по материальной выгоде является последний день месяца.

Авторы статьи:

Ольга Бердечникова

Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Не понятно, для чего нужен последний шаг:" Если сотрудник не внёс ежемесячную сумму гашения займа в кассу или на расчётный счёт и попросил удерживать у него эту сумму из заработной платы, то необходимо ещё раз нажать на кнопку «Удержать», из выпадающего списка выбрать «Удержание в счёт погашения займа» и ввести сумму. Если такого вида удержания нет у вас в программе, то его необходимо создать аналогичным способом тому, что мы описывали для материальной выгоды". Что он дает?

Нина, добрый день.

Законодательств о звучит так: Если работнику или взаимозависимом у физлицу выдан беспроцентный заем или заем по ставке ниже 2/3 ставки ЦБ, с 01.01.2024 за каждый месяц пользования займом надо считать НДФЛ с материальной выгоды (ст. ст. 212, 223 НК РФ).