Учет простого процентного векселя третьего лица, полученного от покупателя в оплату товаров, работ, услуг в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 03.05.2024 08:15

- Просмотров: 7614

Продолжим разбор сложных нестандартных ситуаций. В этом материале поговорим о случае, когда покупатель передал простой процентный вексель третьего лица в качестве полной предоплаты за товар поставщику в 1С: Бухгалтерии предприятия ред. 3.0.

Вексель – это ценная бумага (п. 2 ст. 142 ГК РФ), удостоверяющая безусловное, абстрактное и строго формальное предложение (переводной вексель) или обещание (простой вексель) уплатить денежную сумму (п. 2 ст. 1, п. 2 ст. 75 Положения о переводном и простом векселе).

Вексель имеет двойную правовую природу, и в зависимости от цели передачи векселя и условий конкретной сделки он может выступать: и как удостоверение заемного обязательства (аналог договора займа), и как средство расчета/платежа (ценная бумага).

Обращение векселя регулируется Федеральным законом от 11.03.1997 № 48-ФЗ «О переводном и простом векселе» и Положением о переводном и простом векселе, введенным в действие постановлением ЦИК СССР и СНК СССР от 07.08.1937 № 104/1341.

Вексель должен быть составлен только на бумаге (на бумажном носителе) (ст. 4 Закона № 48-ФЗ).

Вексель может быть простой и переводной.

По простому векселю обещает уплатить сам векселедатель, а по переводному векселю векселедатель предлагает уплатить другому лицу. При этом обещание или предложение уплатить определенную денежную сумму является безусловным, не зависящим от каких-либо обстоятельств.

Существо вексельного обязательства заключается в том, что выплате по векселю подлежит та сумма, которая в нем указана (вексельная сумма), а не та, которая причитается к получению по сделке, в рамках которой был выдан (передан) вексель.

Вексель может быть процентным или беспроцентным. Для признания условия о процентах необходимо указать в векселе их размер (п. 5, п. 77 Положения о векселе).

Рассмотрим подробно ситуацию, в которой покупатель передал простой процентный вексель третьего лица в качестве полной предоплаты за товар поставщику.

Бухгалтерский учет

Полученный в качестве предоплаты в счет предстоящей поставки товаров (работ, услуг) вексель третьего лица отражается в размере договорной стоимости товаров (работ, услуг) по ДТ 58.02 «Долговые ценные бумаги» в корреспонденции с КТ 62.02 «Расчеты по авансам полученным» (п. п. 3, 8, 14 ПБУ 19/02).

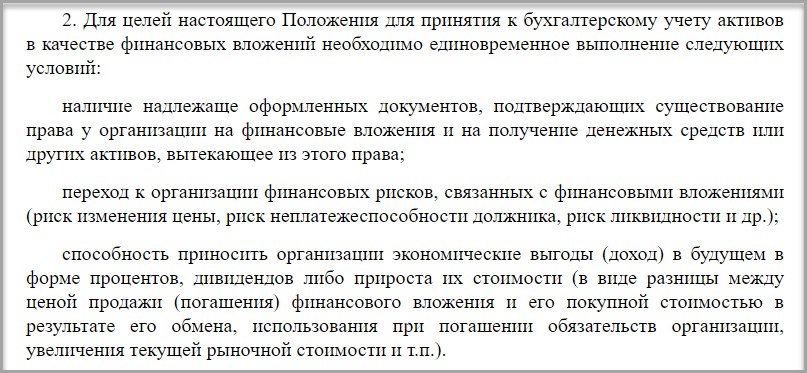

При этом такой вексель должен соответствовать условиям п.2 ПБУ 19/02:

Проценты по векселю, причитающиеся к уплате, признаются доходами от обычных видов деятельности, либо прочими поступлениями (п. 34 ПБУ 19/02) на конец каждого истекшего месяца и на дату погашения задолженности.

За день, когда вексель получен, проценты не начисляются (ст. 271 НК РФ, Письмо Минфина от 16.01.2017 N 03-03-06/1/1128).

Погашение векселя – это его выбытие (п. 25 ПБУ 19/02).

На дату погашения векселя признается прочий доход в размере указанной в нем вексельной суммы и начисленных процентов (п. п. 7, 11, 16 ПБУ 9/99, п. 34 ПБУ 19/02).

Одновременно в состав прочих расходов включается первоначальная стоимость погашенного векселя.

НДС

Переданный покупателем вексель третьего лица до отгрузки товаров является авансом. Поэтому, на дату принятия векселя к учету поставщик должен:

- начислить НДС (пп. 2 п. 1 ст. 167 НК РФ, Письмо Минфина России от 06.03.2009 N 03-07-15/39);

- выставить и зарегистрировать в книге продаж счет-фактуру (п. 17 Правил ведения книги продаж).

В строках 3, 4, 5 и 5а счета-фактуры нужно поставить прочерк (пп. "з" п. 1, п. 4 Правил заполнения счета-фактуры).

Если по процентному векселю сумма полученных процентов больше суммы процентов, рассчитанных исходя из ставки рефинансирования, которая действовала в соответствующий период, то с суммы превышения нужно уплатить НДС (пп.3 п.1 ст. 162 НК РФ).

Налог на прибыль

При методе начисления выручка (без учета НДС) от реализации товаров признается на дату их реализации в размере договорной стоимости. При этом факт их оплаты не имеет значения (п. 1 ст. 248, п. 1 ст. 249, п. 3 ст. 271 НК РФ). Поэтому для поставщика (подрядчика, исполнителя), применяющего этот метод, получение в счет оплаты товаров (работ, услуг) векселя третьего лица не имеет какого-либо значения.

Вексель к налоговому учету принимается по стоимости, равной погашаемой задолженности (с учетом НДС) за реализованные товары (работы, услуги).

Проценты по векселю векселедержатель учитывает в составе внереализационных доходов (п. 6 ч. 2 ст. 250, п. 3 ст. 43 НК РФ). При методе начисления такие доходы признаются ежемесячно на последнее число текущего месяца, а также на дату предъявления векселя к погашению (п. 6 ст. 271, абз. 3 п. 4 ст. 328 НК РФ).

По правилам п. п. 2, 3 ст. 280 НК РФ предъявление векселя к погашению приравнивается к реализации ценной бумаги.

Доходы и расходы по такой операции определяются с учетом положений данной статьи.

Доход складывается (п. 2 ст. 280 НК РФ) из суммы, погашаемой векселедателем и процентного (купонного) дохода, который организации уплатил векселедатель.

В доход от реализации (иного выбытия) ценных бумаг не включается процентный (купонный) доход, который ранее был учтен при налогообложении прибыли (п. 2 ст. 280 НК РФ).

Расходом будет цена приобретения векселя (п.3 ст. 280 НК РФ).

Пример в программе 1С: Бухгалтерия предприятия ред. 3.0

Между поставщиком и покупателем заключен договор на поставку товара с условием предоплаты 100% на сумму 600 000,00 рублей.

В счет предоплаты за товары покупатель предъявил простой процентный вексель третьего лица на сумму 600 000,00 под 16% годовых.

Вексель может быть предъявлен к платежу не ранее 30.04.2024.

Вексель получен поставщиком 31.01.2024

Поставщик отгрузил товар 15.02.2024

Предъявлен вексель к оплате 30.04.2024.

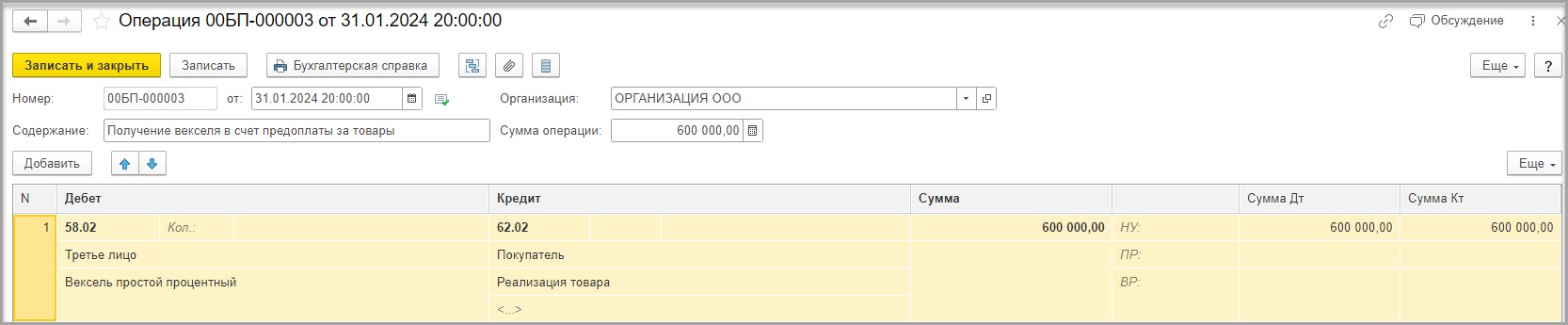

Шаг 1 – Получение от покупателя векселя третьего лица

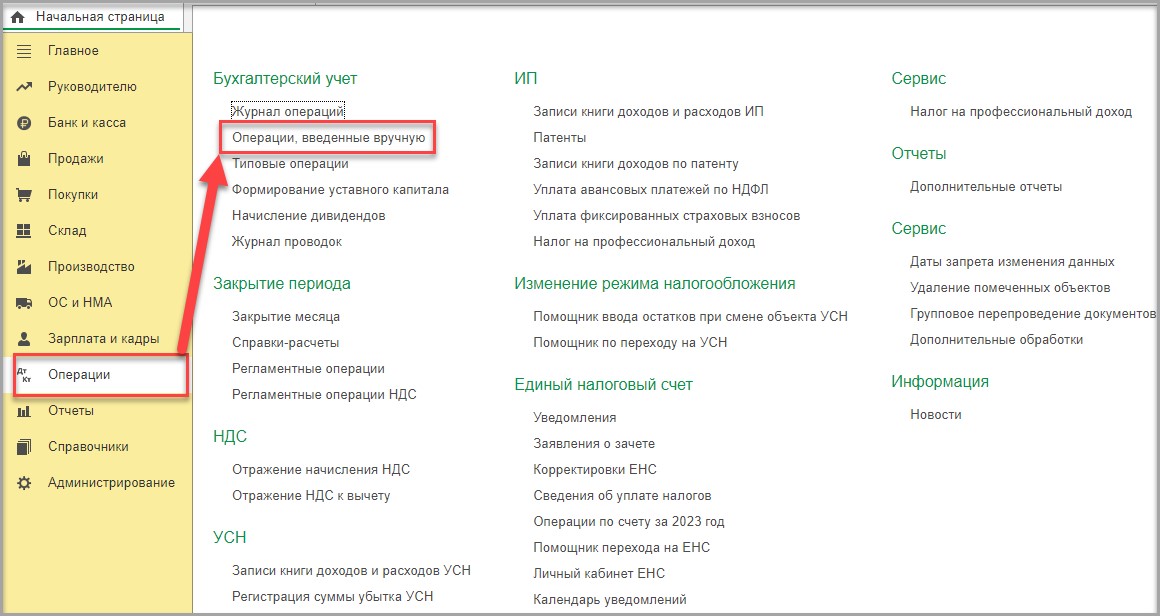

Получение от покупателя векселя третьего лица в счет предоплаты за товар оформим документом «Операция» в разделе «Операции» - «Бухгалтерский учет» - «Операции, введенные вручную»:

Дата документа – это дата получения векселя.

Заполним табличную часть по команде «Добавить».

В колонке «Дебет» укажем счет 58.02.

В Субконто 1 укажем контрагента - третье лицо, чей вексель получен от покупателя в счет аванса по договору;

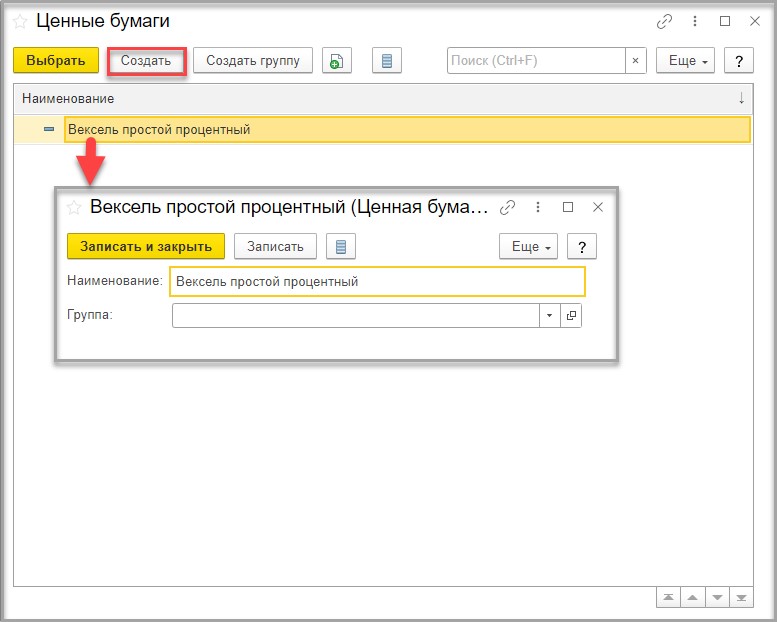

В Субконто 2 пройдем по синей гиперссылке «Показать все» и откроем справочник «Ценные бумаги». Добавляем новый элемент справочника. При его заполнении укажем данные (номер) полученного векселя.

В колонке «Кредит» укажем счет учета расчетов с покупателем, который передал вексель третьего лица в счет аванса по договору 62.02 и аналитику к нему (контрагента - покупателя, договор).

В колонке «Сумма» укажем сумму векселя, которая зачитывается в счет аванса, выданного покупателем по договору.

Колонки «Сумма НУ ДТ» и «Сумма НУ КТ» заполнятся автоматически.

Шаг 2 – Начисление НДС с аванса

Отражение начисления НДС.

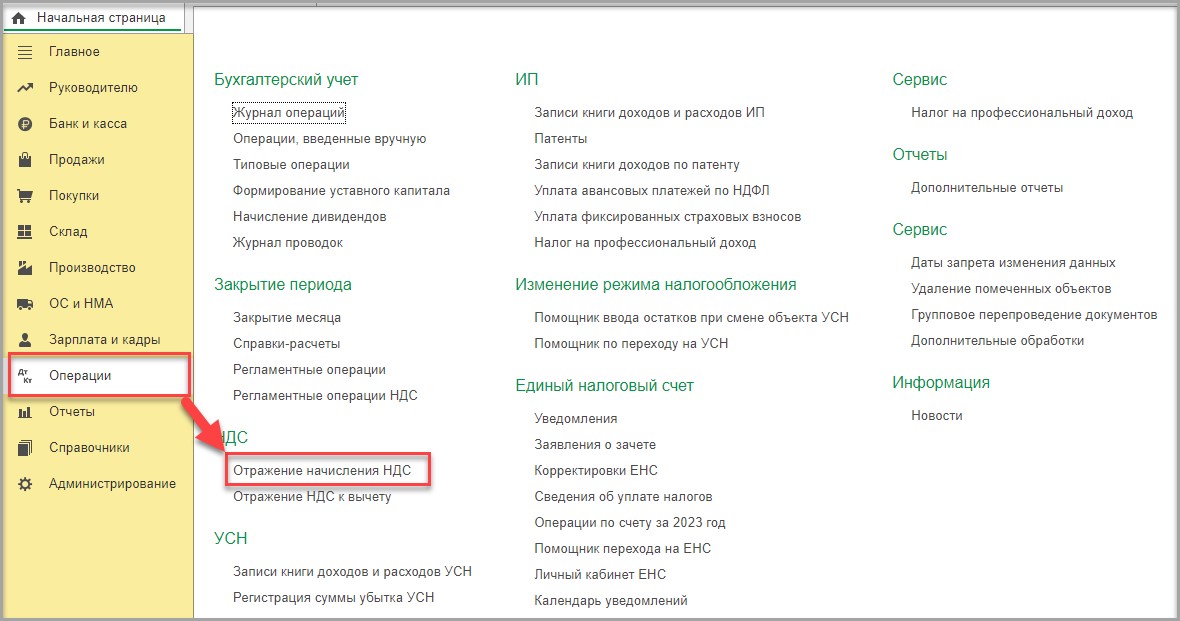

Начисление НДС с аванса оформим документом «Отражение начисления НДС» в разделе «Операции» - подраздел «НДС» - «Отражение начисления НДС»:

Заполним документ следующим образом.

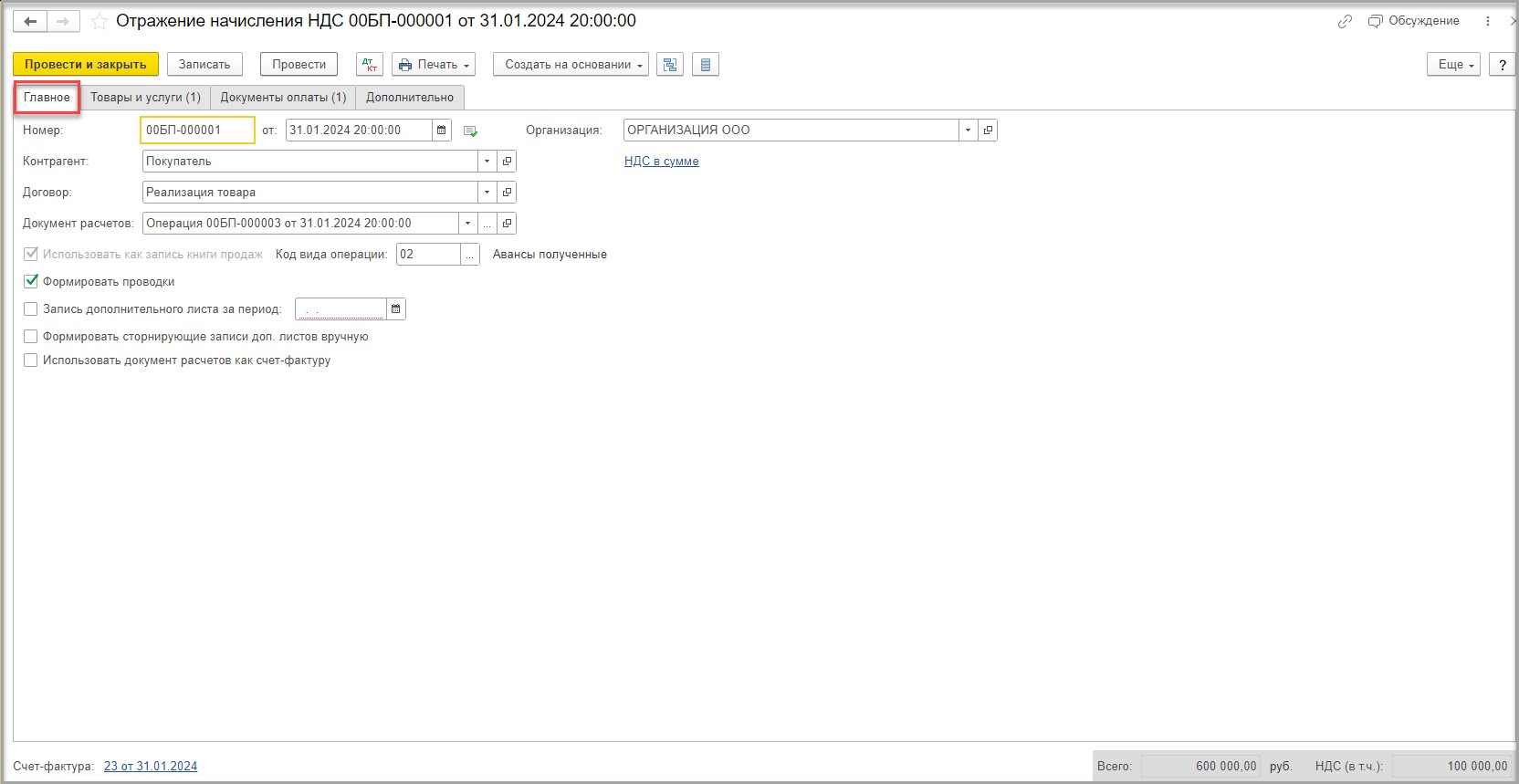

На вкладке «Главное» укажем:

- в поле «От» - дату начисления НДС;

- в поле «Контрагент» - контрагента – покупателя;

- в поле «Договор» - договор с покупателем;

- в поле «Документ расчетов» - документ «Операция», которым мы отразили поступление векселя.

Проставим галочку в поле «Использовать как запись книги продаж».

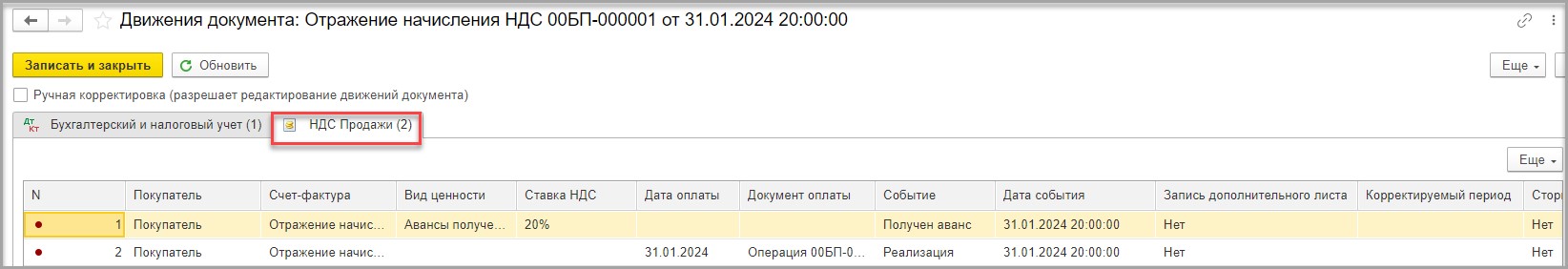

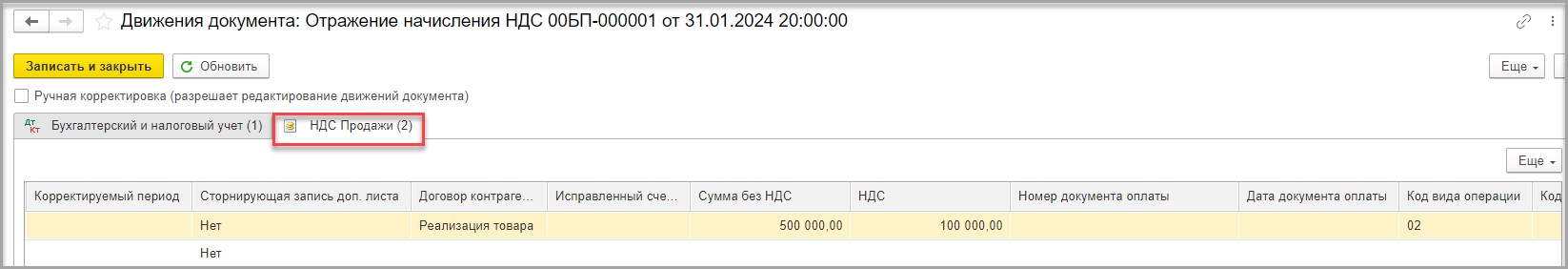

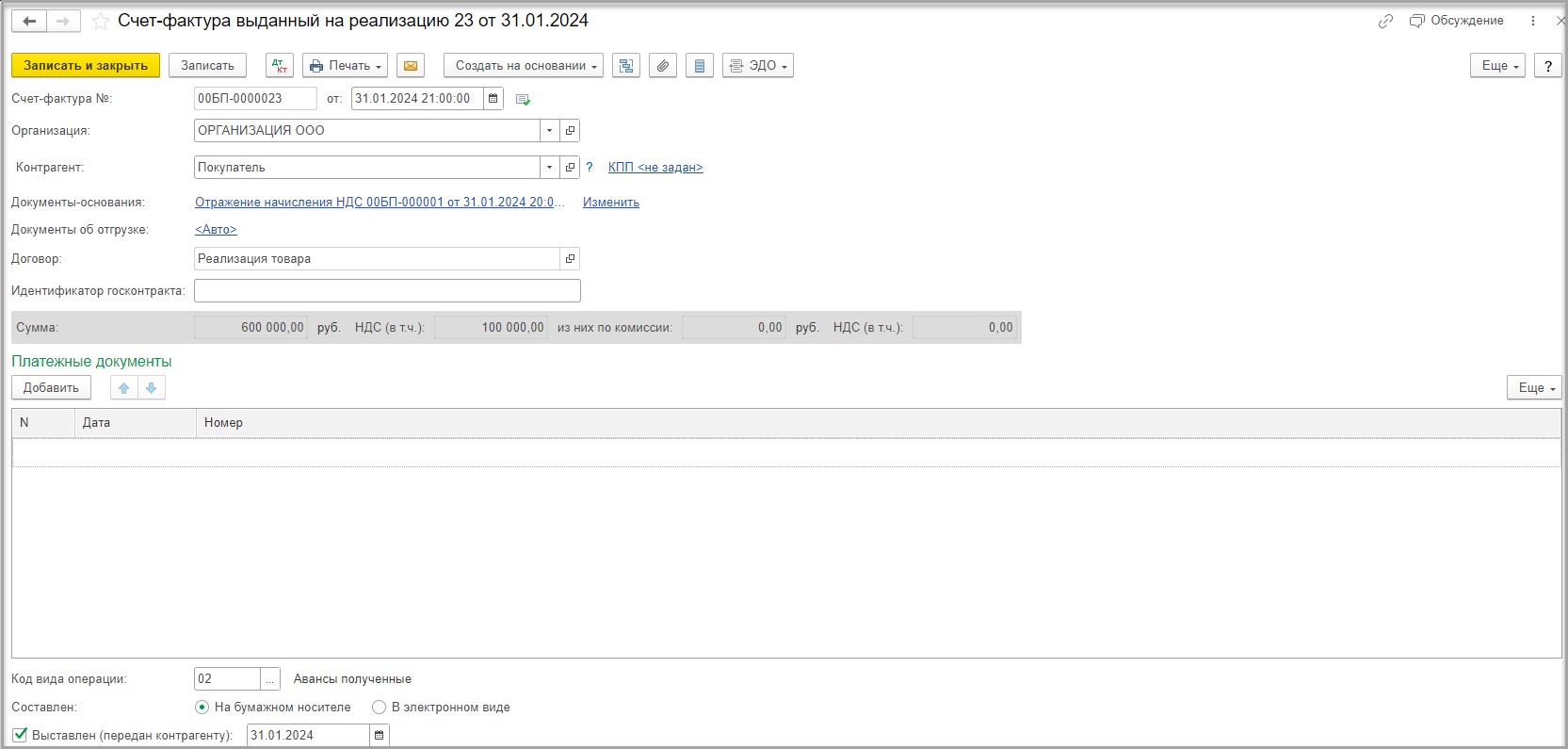

Код вида операции укажем 02.

Проставим галочку в поле «Формировать проводки».

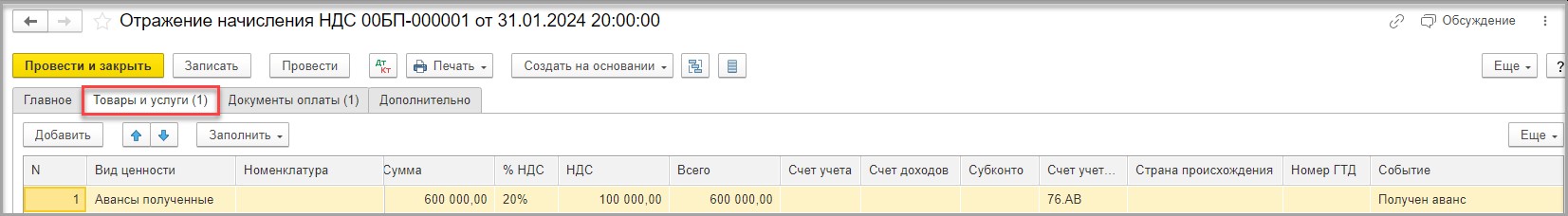

На вкладке «Товары и услуги» заполним табличную часть следующим образом:

В графе «Вид ценности» укажем «Авансы полученные».

В графе «Сумма» – 600 000,00 рублей.

В графе «% НДС» – 20%.

Сумма НДС рассчитается автоматически.

В графе «Счет учета НДС» укажем 76.АВ.

В графе «Событие» укажем «Получен аванс».

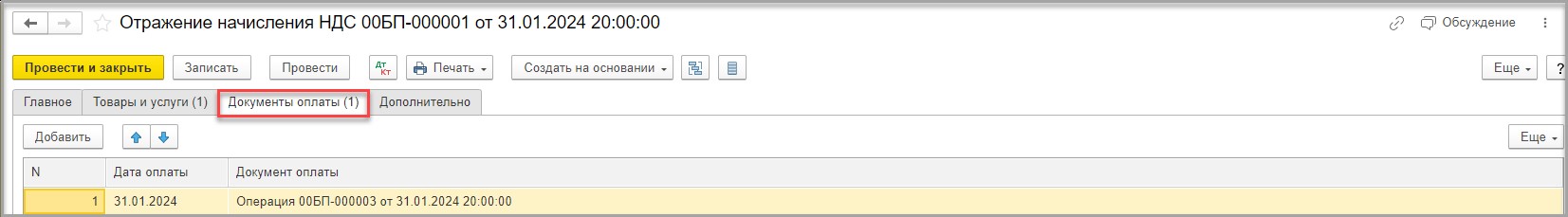

На вкладке «Документы оплаты» укажем дату оплаты 31.01.2024 и документ оплаты «Операция».

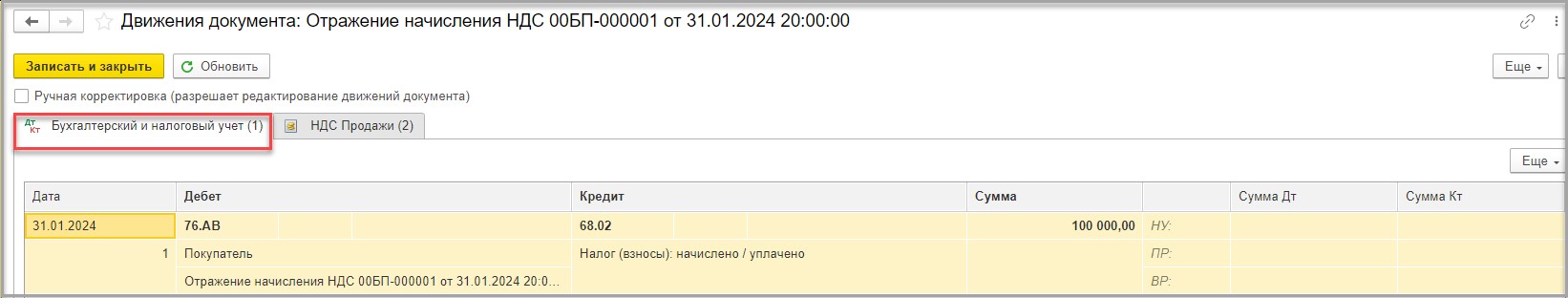

Проводки документа будут следующие:

ДТ 76.АВ – КТ 68.02 – начислен НДС с аванса.

В регистре «НДС продажи» видим запись для книги продаж.

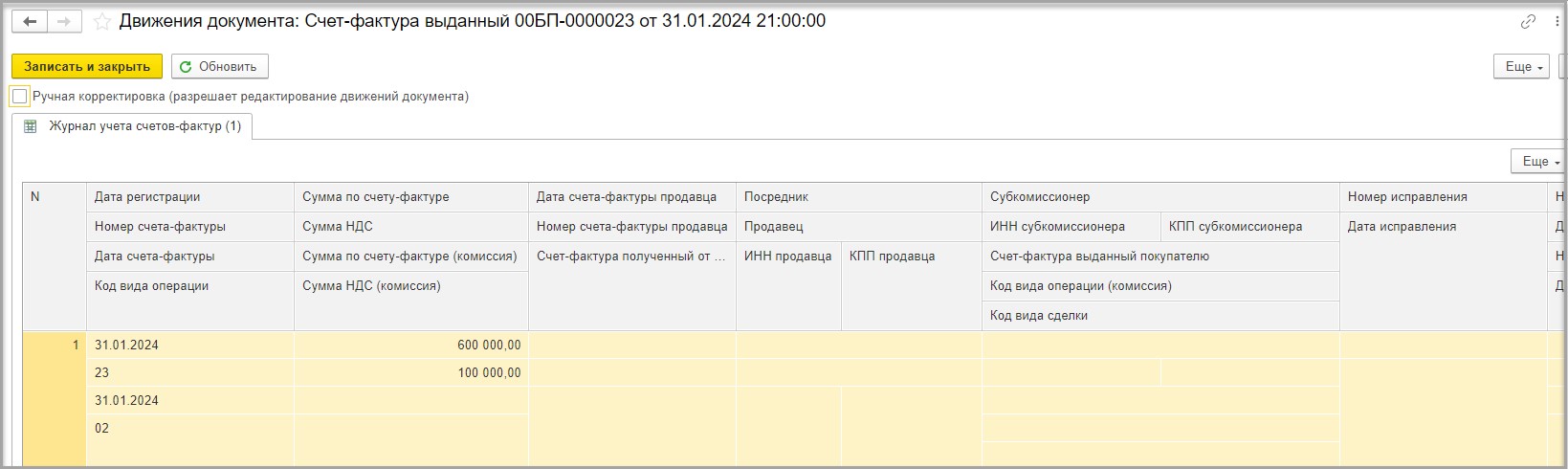

Зарегистрируем счет-фактуру внизу документа «Отражение начисления НДС».

Код вида операции укажем 02.

В движениях документа видим запись в регистре «Журнал учета счетов-фактур».

Шаг 3 – Реализация товара покупателю

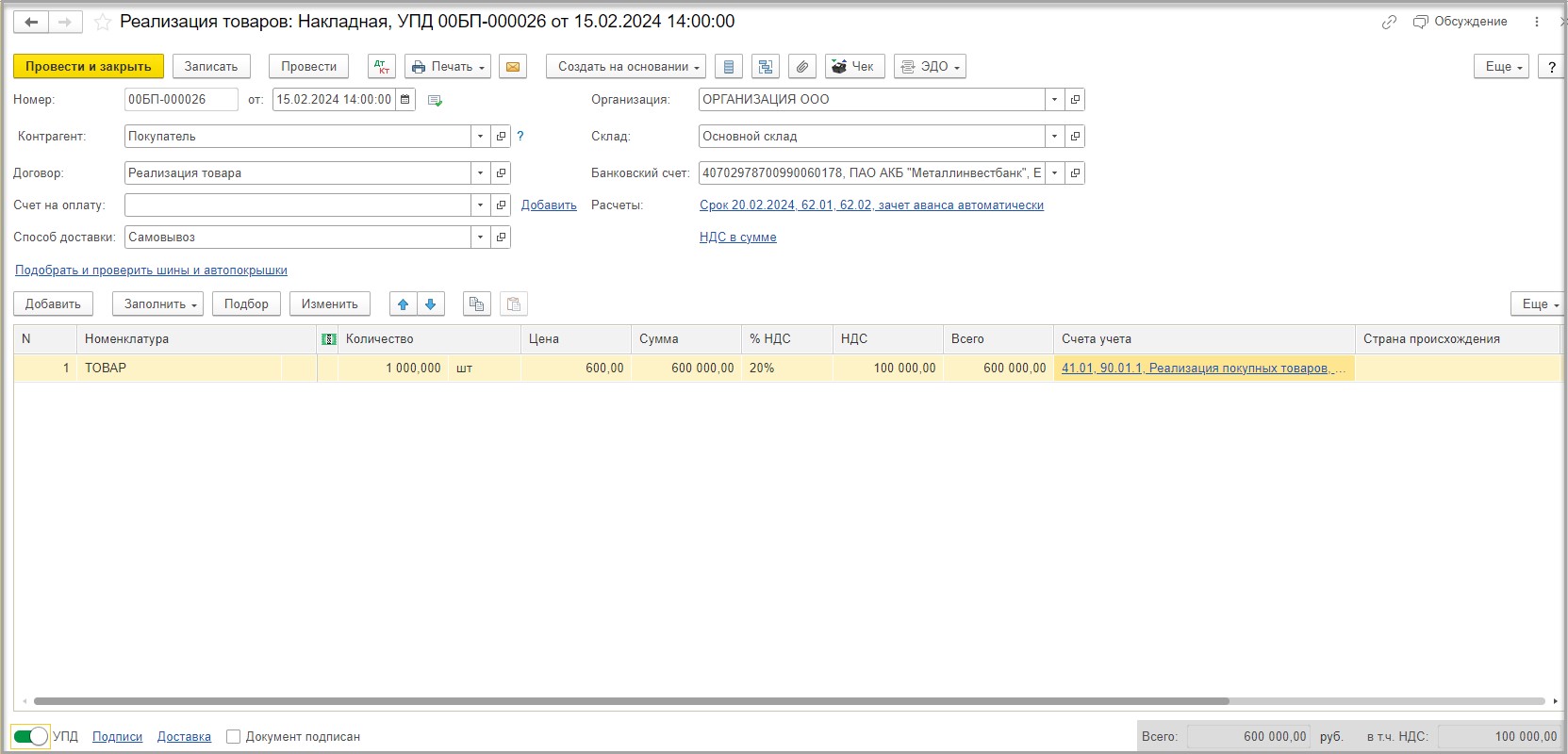

15.02.2024 поставщик проводит в адрес покупателя реализацию товаров.

В документе укажем контрагента – покупателя, договор.

В табличной части укажем номенклатуру, количество, цену, сумму, НДС реализуемого товара.

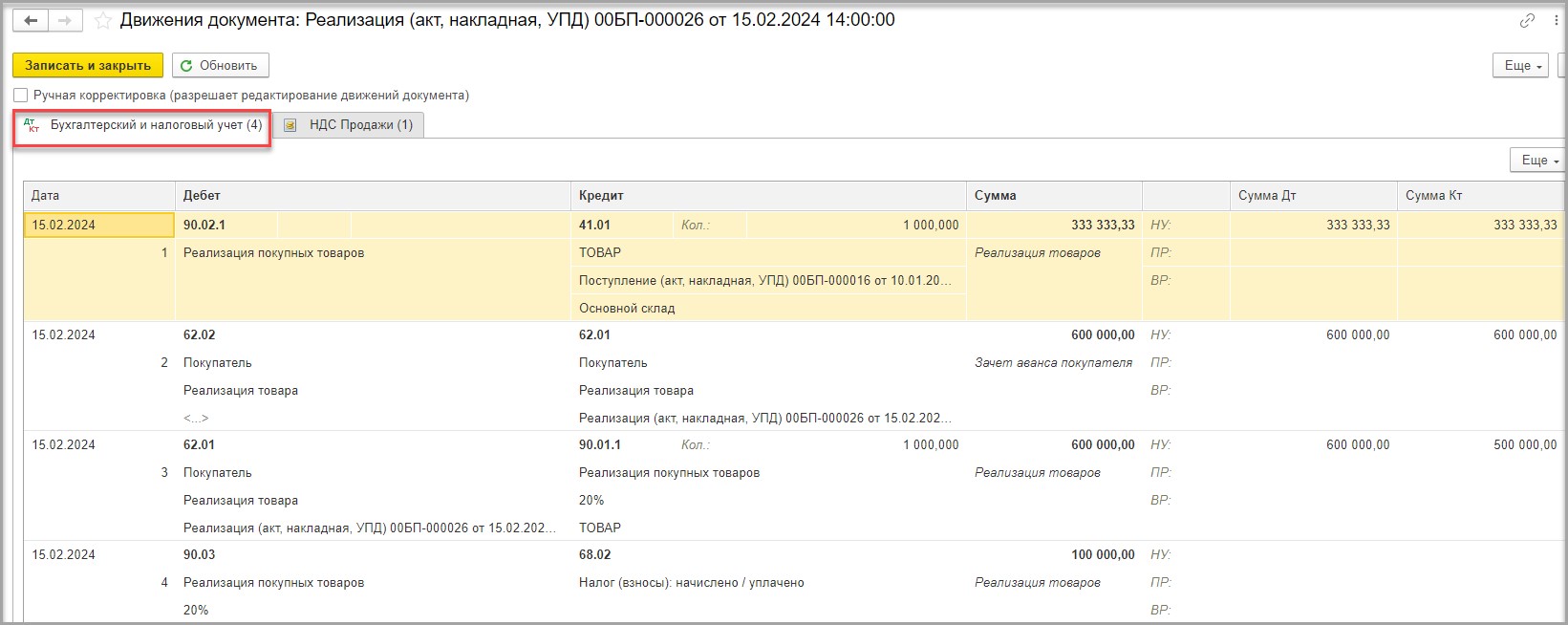

Проводки документа будут следующие:

ДТ 90.02 – КТ 41.01 – списана себестоимость товара;

ДТ 62.02 – КТ 62.01 – зачтен аванс покупателя;

ДТ 62.01 – КТ 90.01 – признана выручка от реализации товара;

ДТ 90.03 – КТ 68.02 – начислен НДС.

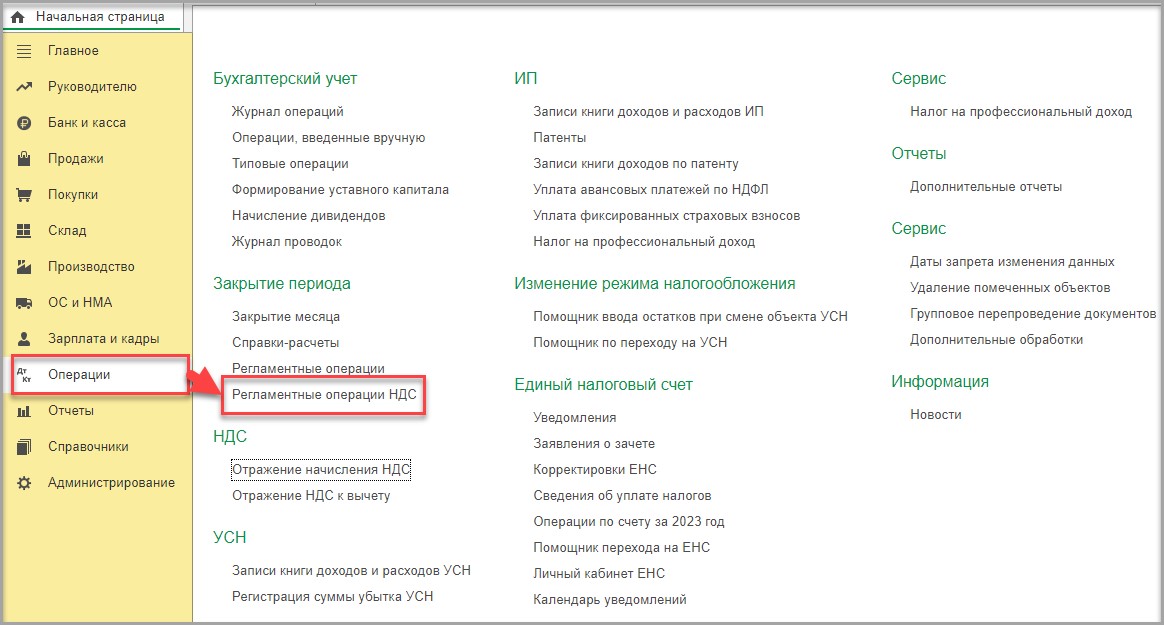

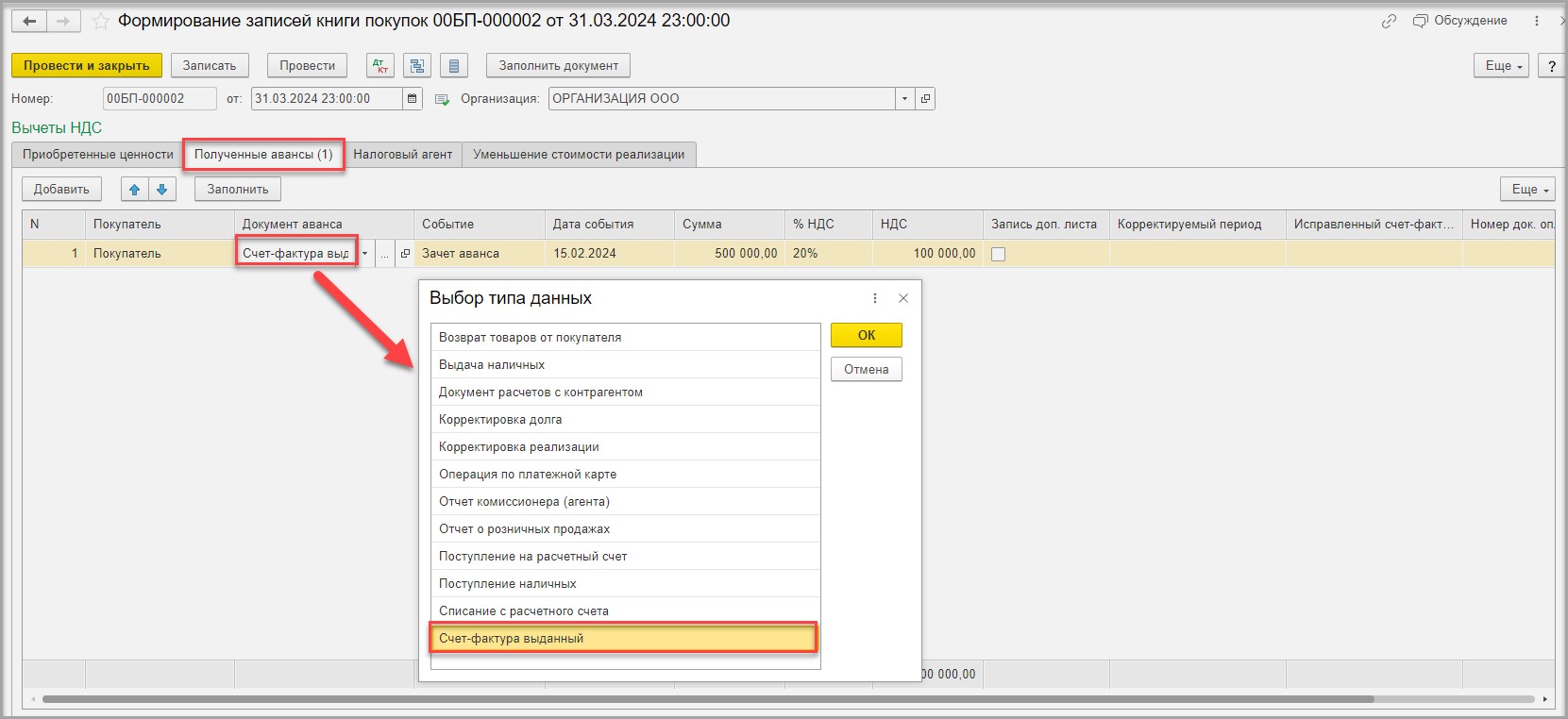

Шаг 4 – Формирование записей книги покупок

Для принятия НДС с аванса к вычету оформим регламентную операцию «Формирование записей книги покупок» за 1 квартал 2024 г. в разделе «Операции» - подраздел «Закрытие периода» - «Регламентные операции НДС».

Заполним табличную часть на вкладке «Полученные авансы».

В графе «Покупатель» укажем контрагента-покупателя.

В графе «Документ аванса» укажем счет-фактуру выданный на аванс.

В графе «Событие» укажем «Зачет аванса».

Дату события укажем 15.02.2024 – это дата реализации товара покупателю.

В графе «Сумма» укажем сумму без НДС.

В графе «% НДС» укажем 20%.

В графе «НДС» программа автоматически рассчитает сумму НДС.

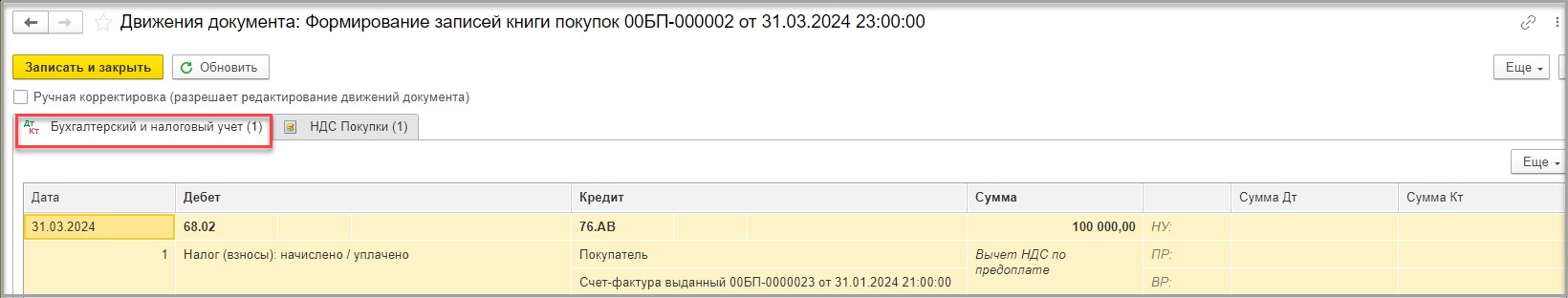

В движениях документа видим следующую проводку:

ДТ 68.02 – КТ 76.АВ – принят НДС к вычету.

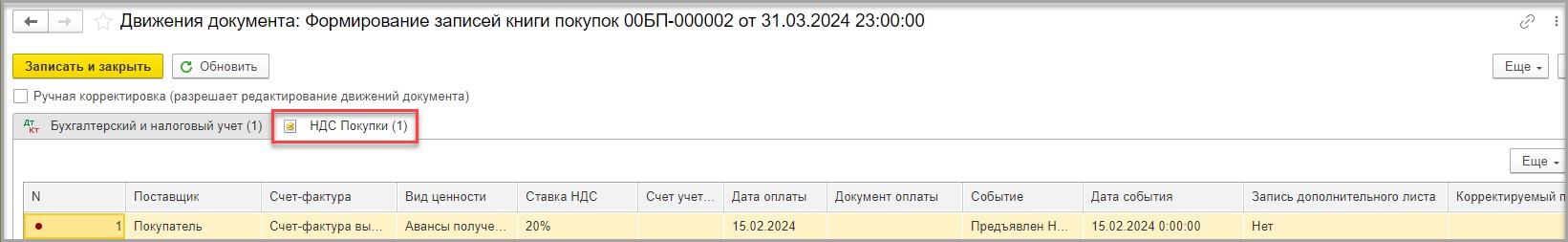

В регистре «НДС покупки» видим запись для книги покупок.

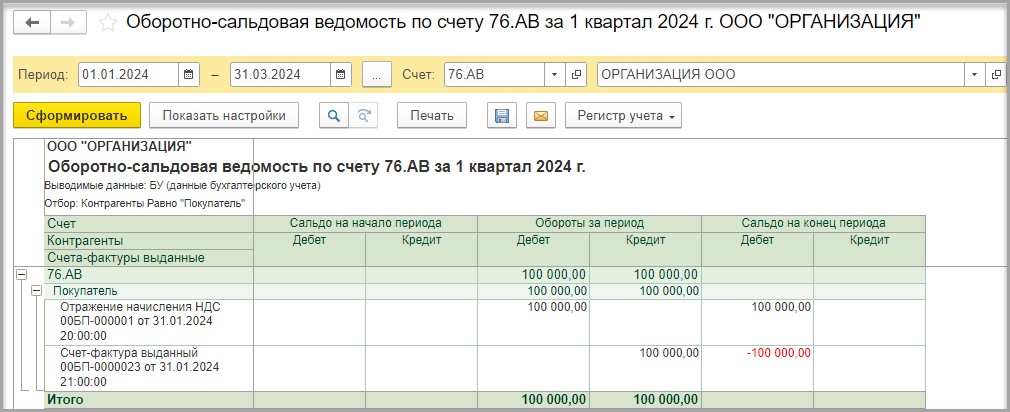

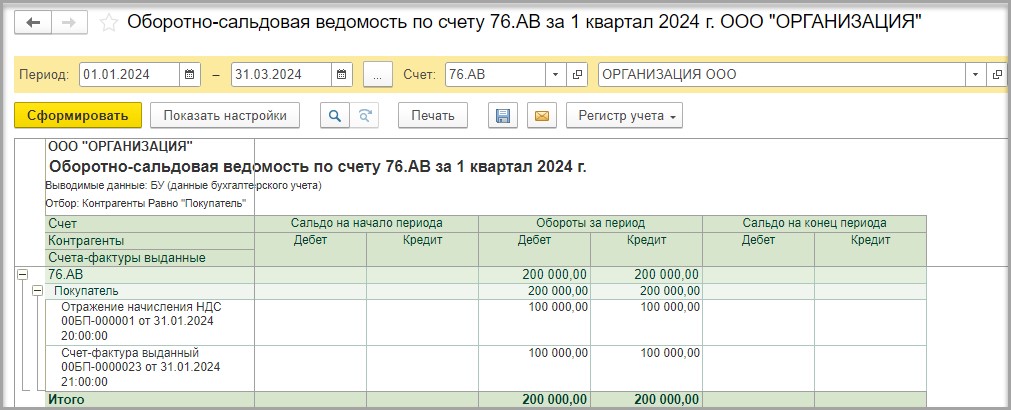

После проведения регламентной операции «Формирование записей книги покупок» в ОСВ по счету 76.АВ у нас вот такая картина.

Это из-за того, что в разделе «Полученные авансы» нет возможности выбрать документ аванса «Отражение НДС к вычету», а только счет-фактуру, введенную на его основании.

Поэтому, придется вручную закрыть расчеты по счету 76.АВ с помощью документа «Операция».

После проведения документа ОСВ по счету 76.АВ закрылась.

Шаг 5 – Начисление процентов по векселю (с 01.02.2024 по 29.02.2024)

Так как за день, когда вексель получен (31.01.2024), проценты не начисляются, согласно ст.271 НК РФ, Письма Минфина от 16.01.2017 №03-03-06/1/1128, начисление процентов начнется с 01.02.2024.

Проценты начисляются и включаются в доходы на последнее число каждого месяца и на день выбытия.

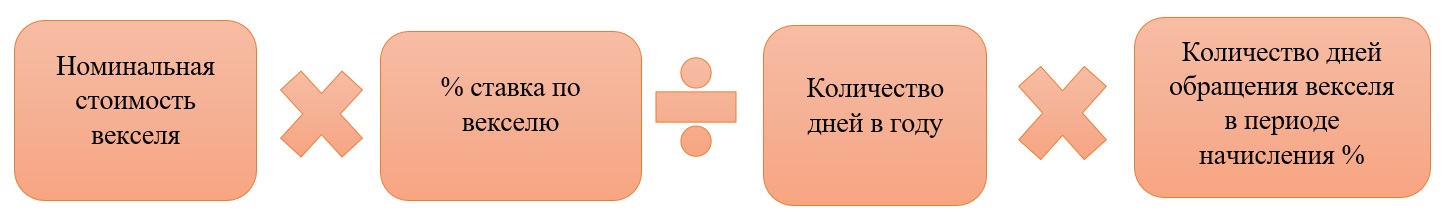

Проценты рассчитаем по следующей формуле:

600 000,00 х 16% / 366 х 29 = 7 606,56

Ключевая ставка Банка России с 01.01.2024 по 30.04.2024 составила 16%.

Поэтому рассчитанная сумма процентов по векселю не превышает сумму процентов, рассчитанную по ключевой ставке ЦБ РФ.

Соответственно, НДС с суммы превышения платить не нужно.

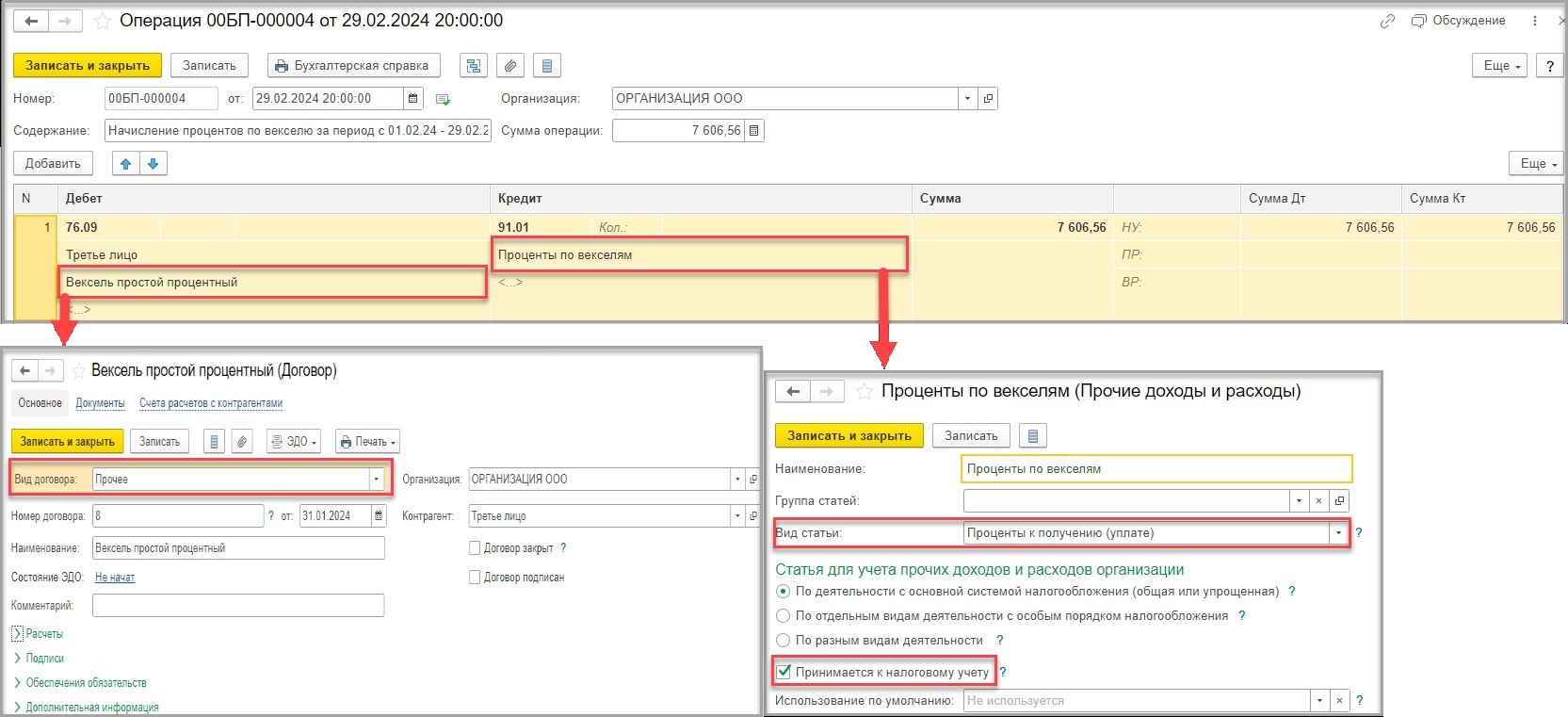

Проценты начислим документом «Операция» на последний день месяца.

В колонке «Дебет» укажем счет 76.09, контрагента – третье лицо и договор с контрагентом.

В колонке «Кредит» укажем счет 91.01 и статью прочих доходов и расходов «Проценты по векселям».

Статью создадим следующим образом.

Вид статьи укажем «Проценты к получению (уплате)».

Установим галочку в поле «Принимается к налоговому учету».

В колонке «Сумма», «Сумма НУ ДТ» и «Сумма НУ КТ» укажем сумму начисленных процентов.

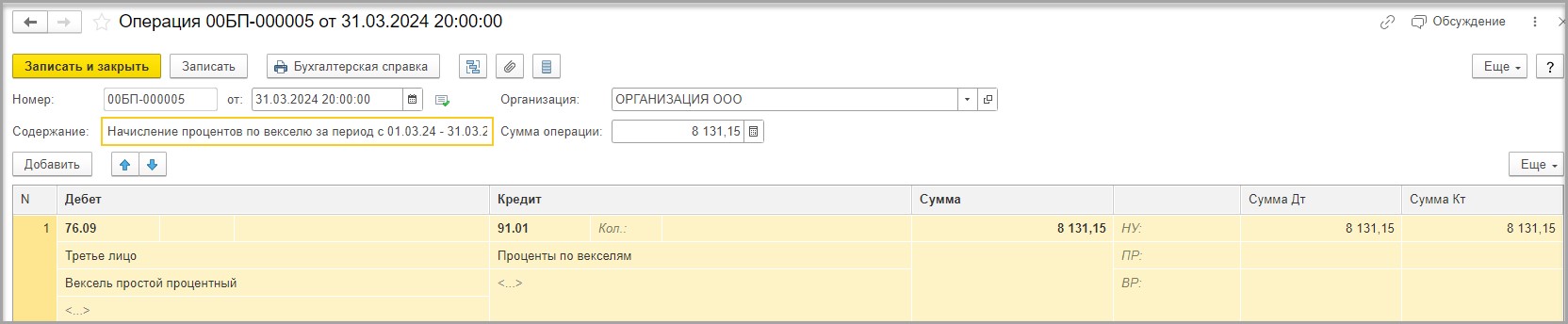

Шаг 6 – Начисление процентов по векселю (с 01.03.2024 по 31.03.2024)

Таким же образом начислим проценты за период с 01.03.2024 по 31.03.2024.

Рассчитаем сумму процентов: 600 000,00 х 16% / 366 х 31 = 8 131,15.

Шаг 7 – Погашение векселя и начисление процентов (с 01.04.2024 по 30.04.2024)

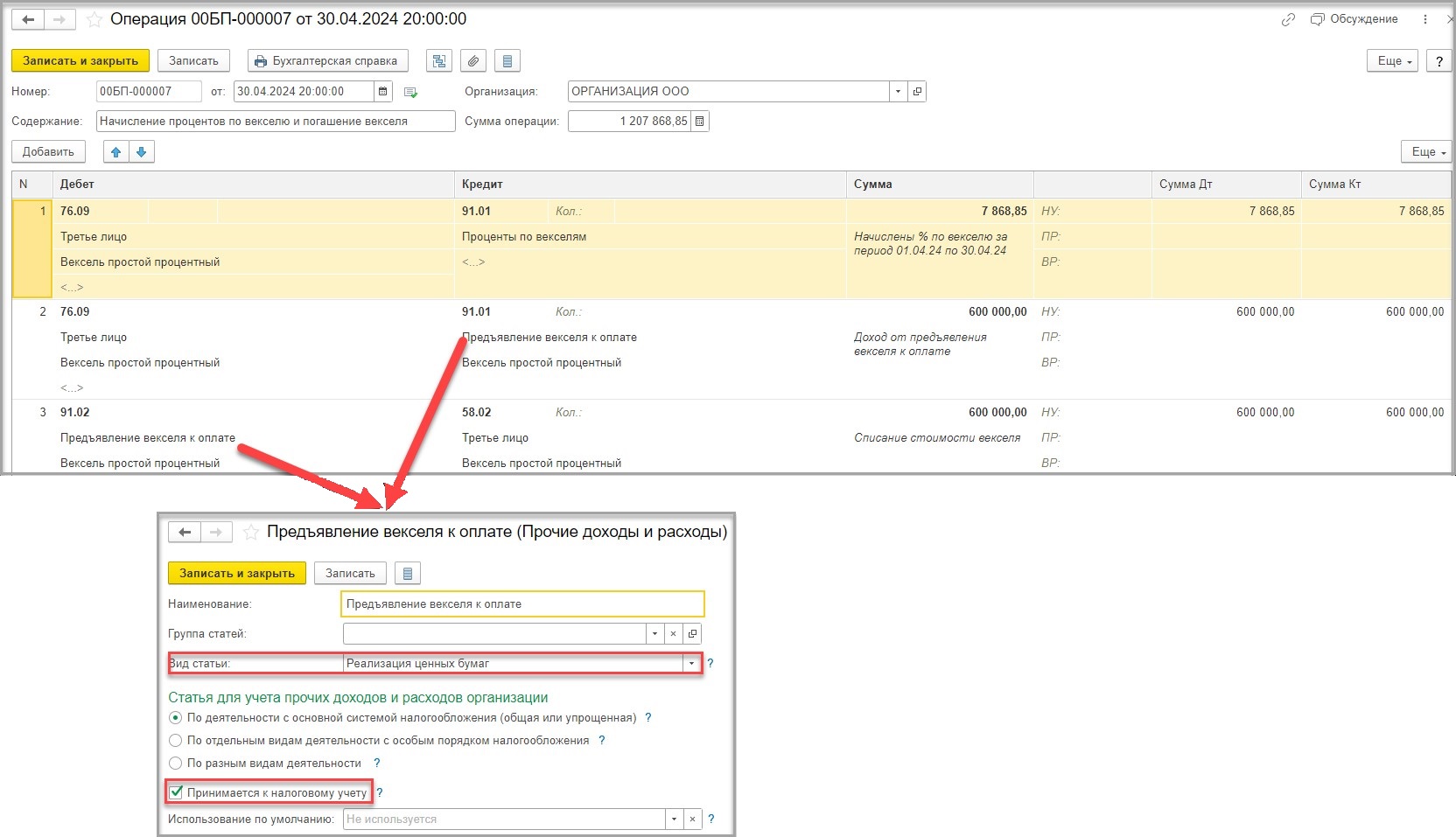

На дату погашения векселя оформим документ «Операция», в котором отразим начисление процентов по векселю за период 01.04.24 – 30.04.24, начисление дохода и списание стоимости векселя.

Проводка 1.

ДТ 76.09 – КТ 91.01 – начислены проценты по векселю.

В колонке «Дебет» указываем:

Счет 76.09, контрагента – третье лицо и договор.

В колонке «Кредит» указываем:

Счет 91.01 и аналитику к нему – статью прочих доходов и расходов «Проценты по векселям».

В колонке «Сумма» указываем сумму начисленных процентов по векселю:

600 000,00 х 16% / 366 х 30 = 7 868,85

Колонки «Сумма НУ ДТ» и «Сумма НУ КТ» заполнятся автоматически.

Проводка 2.

ДТ 76.09 – КТ 91.01 – начислен доход от предъявления векселя к оплате.

В колонке «Дебет» указываем:

Счет 76.09, контрагента – третье лицо и договор.

В колонке «Кредит» указываем:

Счет 91.01 и аналитику к нему - статью прочих доходов и расходов с видом «Реализация ценных бумаг» и установленным флажком «Принимается к налоговому учету».

В колонке «Сумма» указываем номинальную сумму векселя.

Колонки «Сумма НУ ДТ» и «Сумма НУ КТ» заполнятся автоматически.

Проводка 3.

ДТ 91.02 – КТ 58.02 – списание стоимости векселя.

В колонке «Дебет» указываем:

Счет 91.02 «Прочие расходы» и аналитику к нему - статью прочих доходов и расходов с видом «Реализация ценных бумаг» и установленным флажком «Принимается к налоговому учету».

В колонке «Кредит» указываем:

Счет 58.02 «Долговые ценные бумаги» и аналитику к нему: контрагента – третье лицо и ценную бумагу.

В колонке «Сумма» указываем стоимость векселя, предъявляемого к оплате, по которой он числится в учете.

Колонки «Сумма НУ ДТ» и «Сумма НУ КТ» заполнятся автоматически.

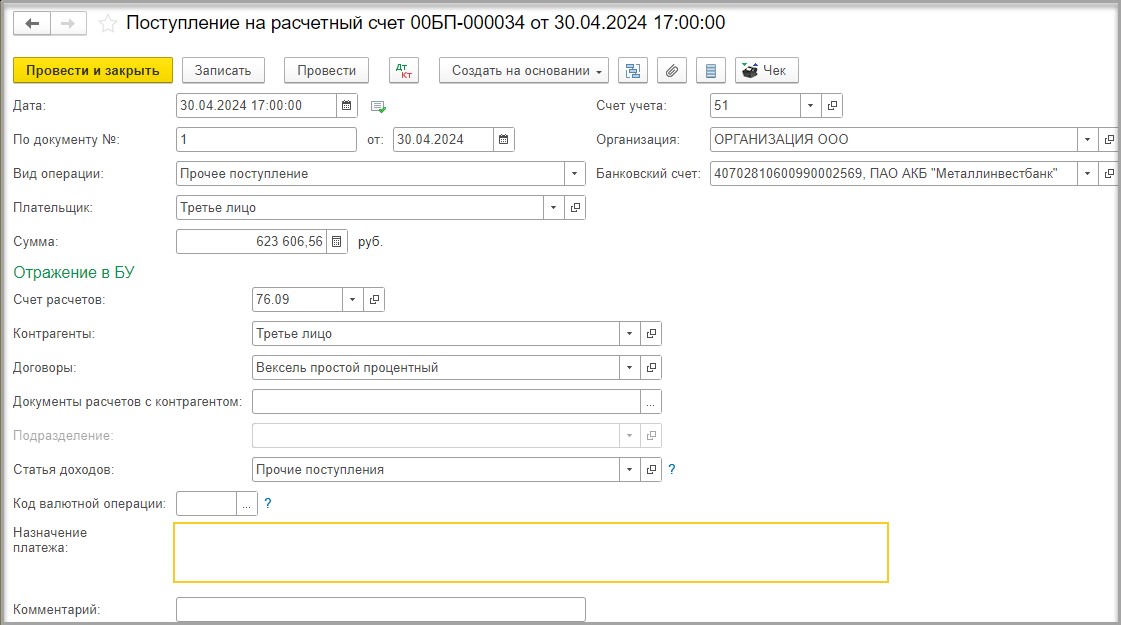

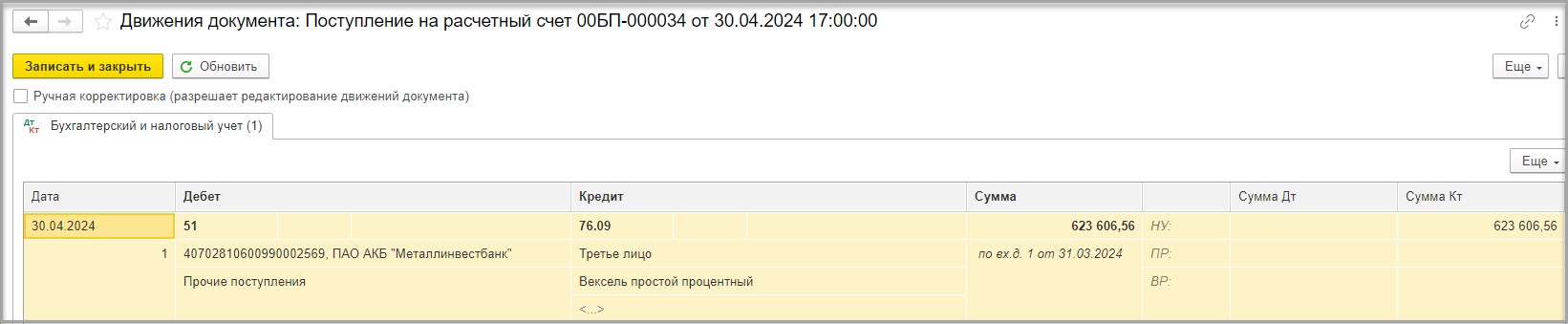

Шаг 8 – Получение денежных средств по векселю от третьего лица

После предъявления векселя к погашению, 30.04.2024 на расчетный счет поступили денежные средства от третьего лица по векселю (в т.ч. проценты).

Проводки документа следующие:

ДТ 51 – КТ 76.09 – получение денежных средств по векселю (номинал + проценты).

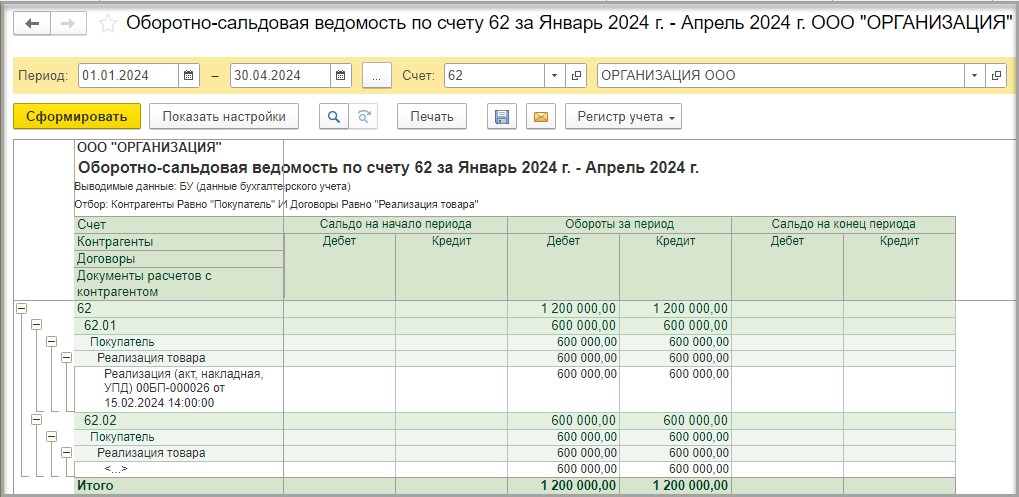

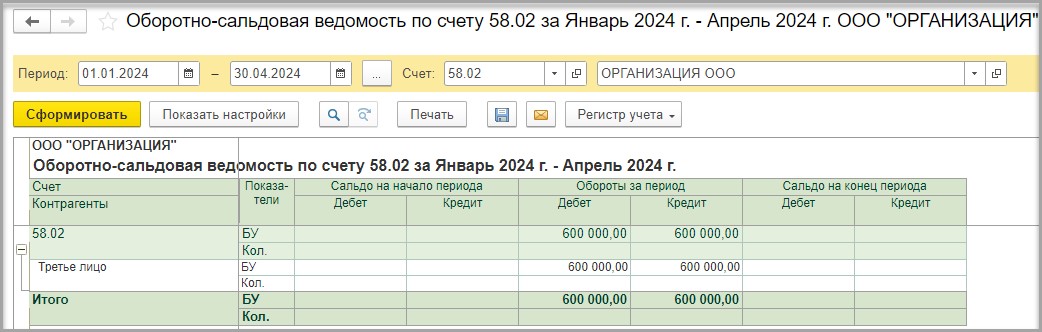

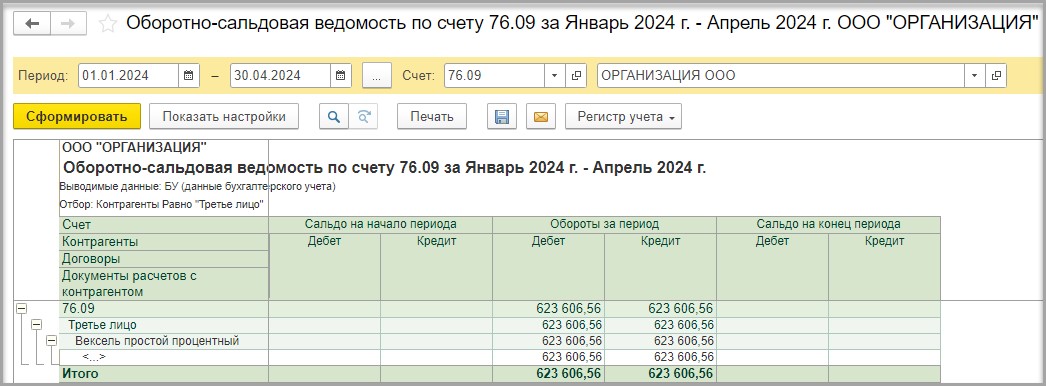

Чтобы увидеть, что все расчеты закрылись, сформируем ОСВ по счетам 62, 76.09 и 58.02.

ОСВ по счету 62:

ОСВ по счету 58.02:

ОСВ по счету 76.09:

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов