Кешбэк от банка в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 13.06.2024 10:07

- Просмотров: 46186

Чем только банки не пытаются удержать своих клиентов: дают скидки на обслуживание, круглосуточно проводят платежки, перечисляют бонусы в виде кешбэка на расчетный счет в рублях или баллах. Вот о кешбэке сегодня и поговорим. У одних компаний и ИП это совсем мелкие деньги, буквально копейки, а у других могут быть и приличные суммы. Но в любом случае бухгалтер задается вопросом: как проводить эти суммы в 1С: Бухгалтерии предприятия ред. 3.0, относить ли их к доходам? В этой публикации дадим ответы на эти вопросы.

Давайте пройдемся по законодательству по ситуации с кешбэком банка при разных системах налогообложения.

УСН

В силу п. 1 ст. 346.15 НК РФ при определении объекта налогообложения по УСН учитываются доходы, определяемые в порядке, установленном п. п. 1 и 2 ст. 248 НК РФ.

В соответствии с п. 1 ст. 248 НК РФ к доходам относятся доходы от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы.

Доходы от реализации определяются в порядке, установленном ст. 249 НК РФ. Внереализационные доходы определяются в порядке, установленном ст. 250 НК РФ.

При определении объекта налогообложения не учитываются доходы, указанные в ст. 251 НК РФ (пп. 1 п. 1.1 ст. 346.15 НК РФ).

Таким образом, учитывая, что суммы кешбэка, полученные от банка на расчетный счет, не предусмотрены в ст. 251 НК РФ, на основании ст. 250 НК РФ указанные суммы учитываются при определении объекта налогообложения по налогу, уплачиваемому в связи с применением УСН, в составе внереализационных доходов налогоплательщика.

Об этом говорится в Письме Минфина от 9 декабря 2021 г. № 03-11-11/100176.

Согласно п. 1 ст. 346.17 НК РФ датой получения налогоплательщиком, применяющим УСН, доходов признается день поступления денежных средств на счета в банках, так как это кассовый метод.

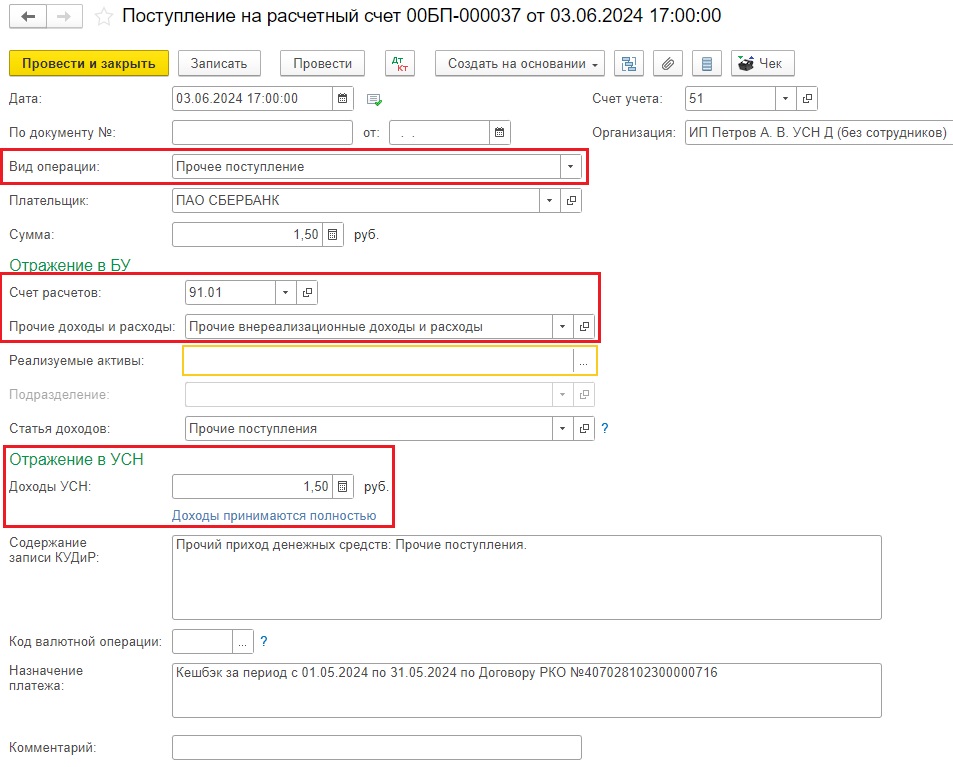

В 1С: Бухгалтерии предприятия ред. 3.0 поступление кешбэка на расчетный счет необходимо провести с видом операции «Прочее поступление», счет расчетов указать 91.01 и в поле «Доход УСН» обязательно продублировать сумму.

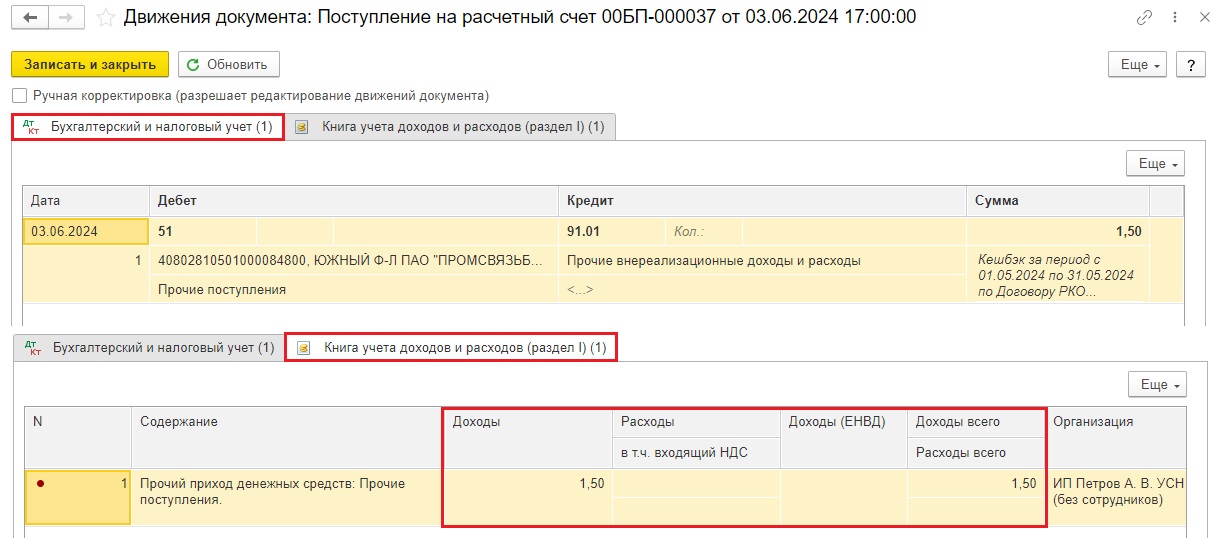

Таким образом формируется проводка Д 51 К 91.01 и этот внереализационный доход автоматически попадает в регистр «Книга учета доходов и расходов (раздел I)».

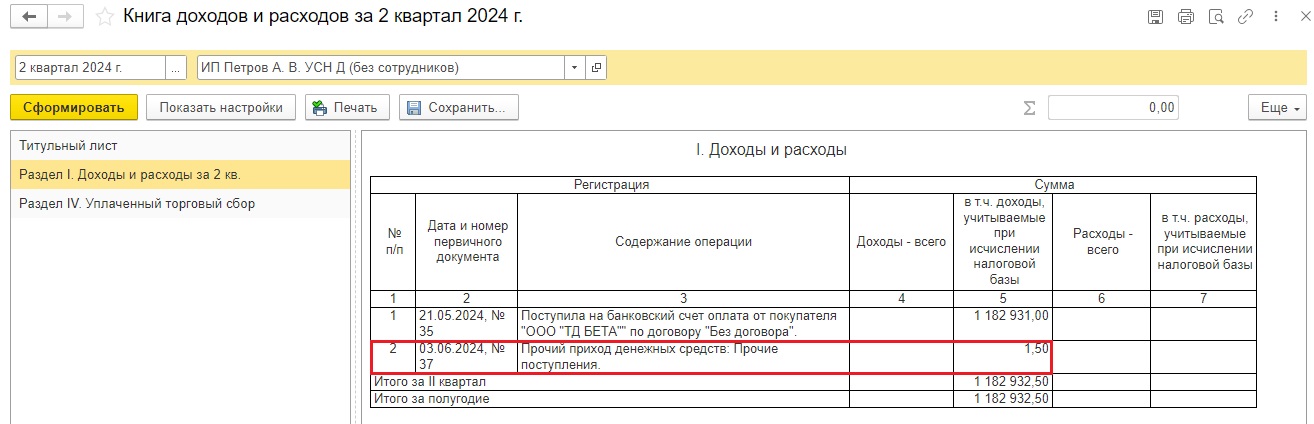

При формировании самой книги учета доходов и расходов вы также будете видеть эти суммы.

Бывают случаи, когда кешбэк приходит в иностранной валюте. В такой ситуации доходы в иностранной валюте пересчитайте в рубли по официальному курсу Банка России на дату их получения (п. 3 ст. 346.18 НК РФ). Если в дальнейшем курс поменяется, то переоценку делать не нужно, так как курсовые разницы при УСН не учитываются (п. 5 ст. 346.17 НК РФ).

ПСН

Если вы работаете с патентной системой налогообложения, то внереализационный доход с кешбэка относят не к патенту, а ко второй системе налогообложения, которую вы совмещаете с патентом: ОСНО, УСН или ЕСХН.

ОСН

К сожалению, нет официальных разъяснений по кешбэку для организаций или ИП на ОСНО. Поэтому исходим из общих рассуждений.

Есть ст. 251 НК РФ, в ней четко прописаны все необлагаемые доходы, которые могут быть получены организациями и ИП. Кешбэк от банка там, к сожалению, не поименован.

Поэтому следует обратиться к оставшимся двум подходящим статьям доходов:

- в ст. 249 НК РФ указаны доходы от реализации, что нам не подходит, так как банку вы ничего не реализовываете;

- в ст. 250 НК РФ перечислены внереализационные доходы. Так как перечень внереализационных доходов открытый, то логичнее кешбэк от банка отнести к ним.

При методе начисления внереализационные доходы признавайте в том отчетном (налоговом) периоде, в котором они возникли. Факт оплаты в данном случае значения не имеет (п. 1 ст. 271 НК РФ), кроме дат признания конкретных видов внереализационных доходов, которые указаны в п. п. 4 - 6 ст. 271 НК РФ, но в этих пунктах кешбэк от банка не поименован, поэтому безопаснее признать доход в отчетном периоде.

Что касается НДС, то на основании пп. 2 п. 1 ст. 162 НК РФ денежные средства, полученные налогоплательщиком и не связанные с оплатой реализованных этим налогоплательщиком товаров (работ, услуг), операции по реализации которых облагаются налогом на добавленную стоимость, в налоговую базу по налогу на добавленную стоимость не включаются. Поэтому денежные средства, получаемые налогоплательщиками на безвозмездной основе, налогом на добавленную стоимость не облагаются.

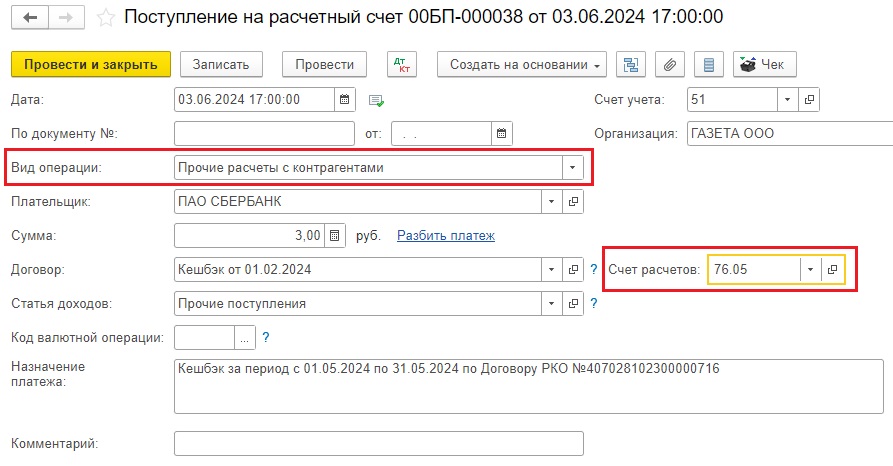

Исходя из этого в 1С: Бухгалтерии предприятия ред. 3.0 безопаснее проводить поступления кешбэка от банка при ОСН следующим образом.

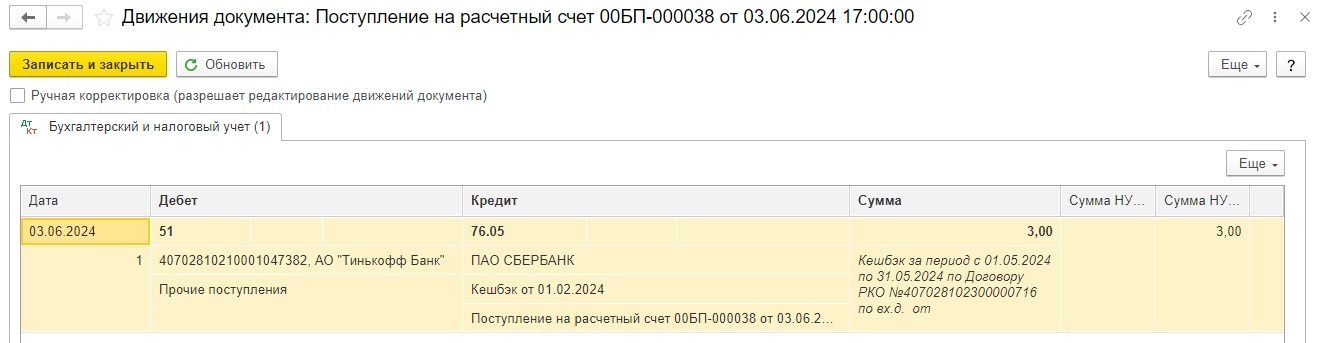

В поступлении на расчетный счет указать вид операции «Прочие расчеты с контрагентами», счет расчетов 76.05.

Проводка будет Д 51 К 76.05.

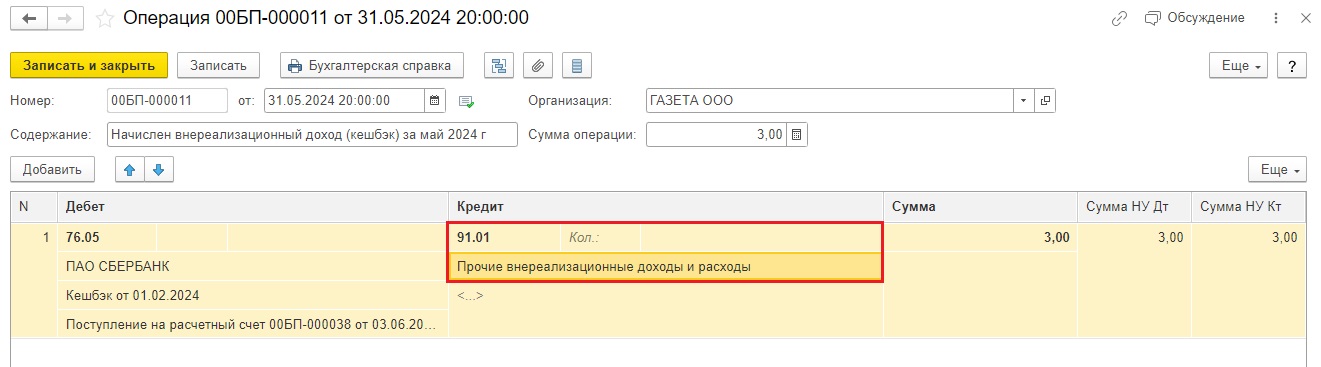

Так как это был кешбэк за май 2024 г., то далее необходимо создать в разделе меню «Операции» документ «Операции, введенные вручную» датой 31.05.2024 г. и добавить там проводку Д 76.05 К 91.01.

В целях избежания дальнейших проблем напоминаем, что все документы, которые вы проводите последним календарным днем месяца (31.05, 30.06 и т.д.) должны быть по времени ранее, чем 23:59:59. Это время предназначено только для регламентных операций, которые автоматически формируются при закрытии месяца.

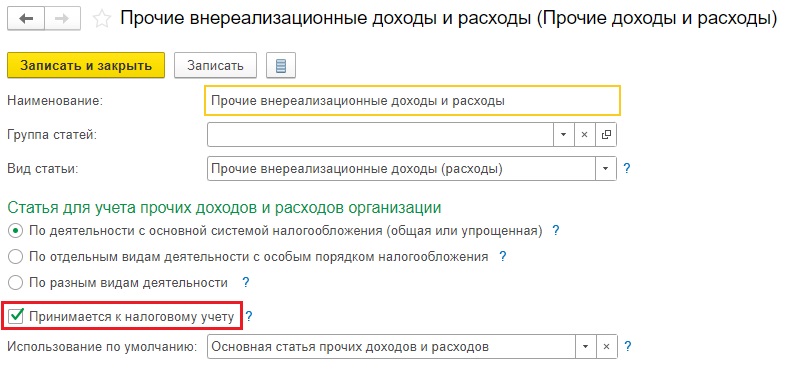

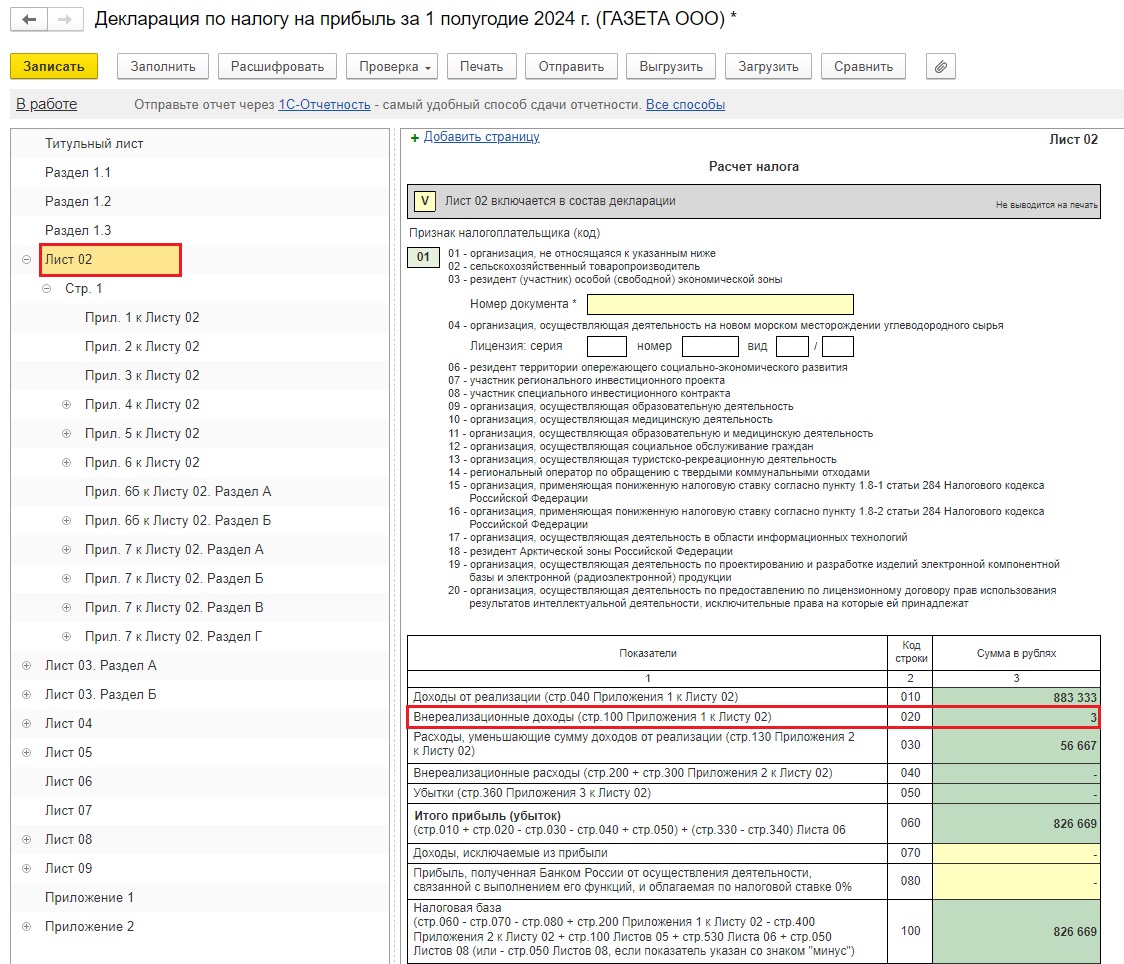

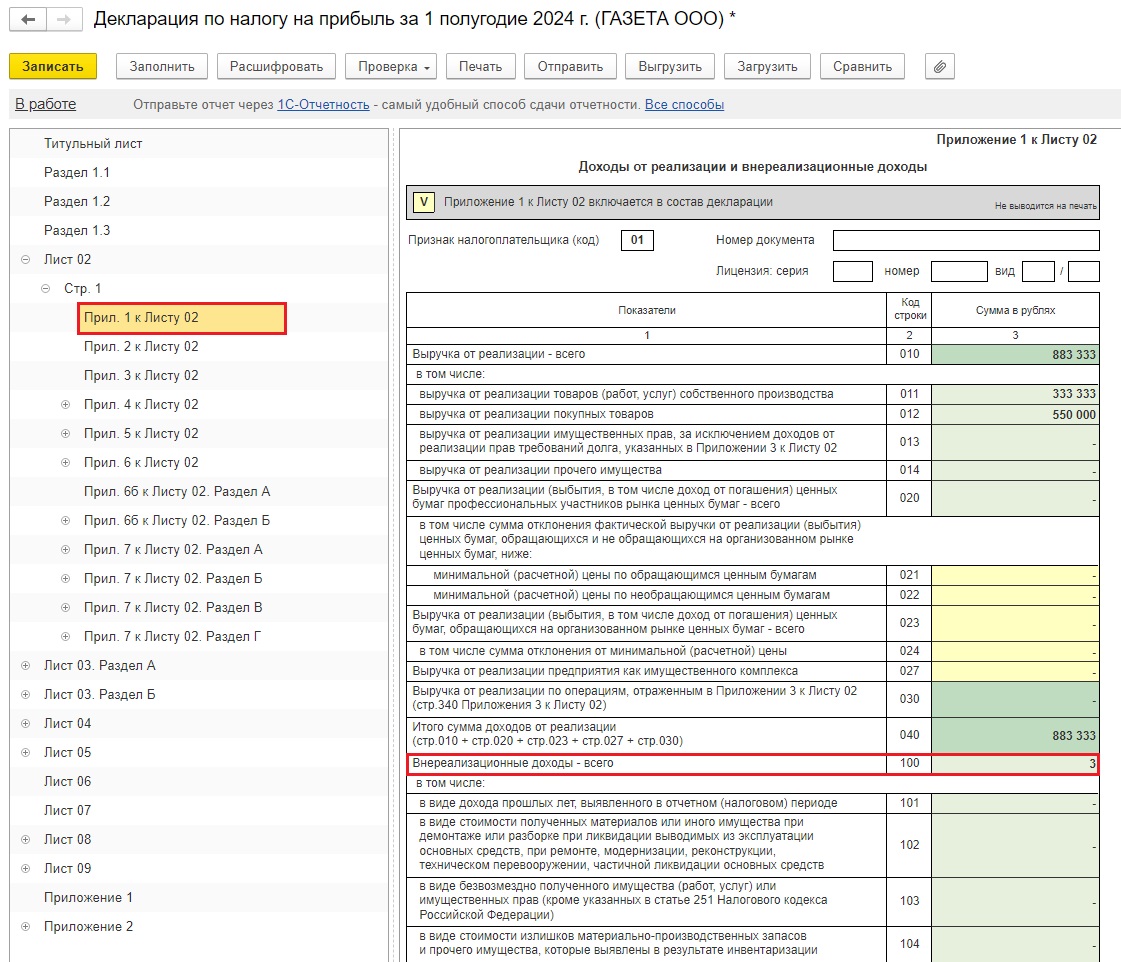

Очень важно, чтобы субконто прочих доходов и расходов на 91 счете было с галочкой «Принимается к НУ», только так внереализационный доход автоматически попадет в декларацию по налогу на прибыль.

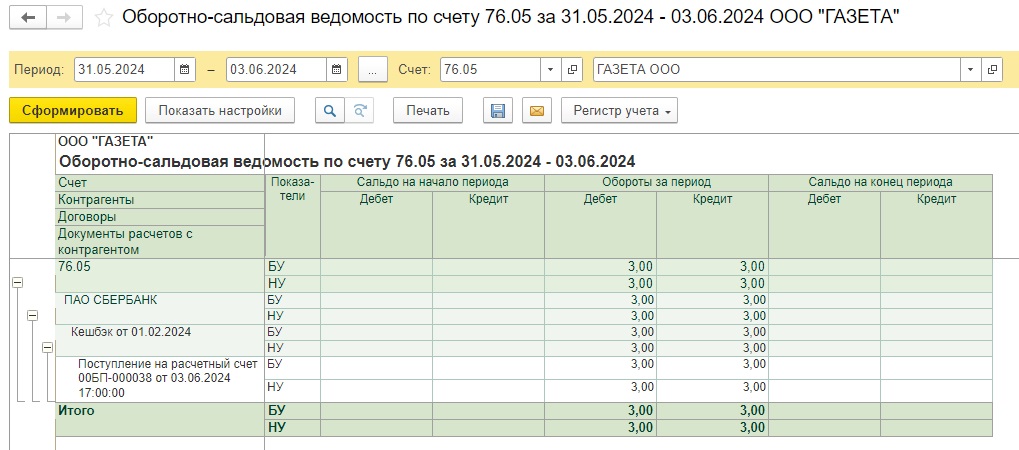

В оборотно-сальдовой ведомости по счету 76.05 также всё хорошо закрылось.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии