Недостача, выявленная при поступлении товара, в 1С: Комплексной автоматизации ред. 2.5

- Опубликовано 18.11.2024 15:06

- Просмотров: 11174

Каждая организация рано или поздно сталкивается с недостачами при получении товаров от поставщика. Вариантов оформления недостачи несколько, все зависит от конкретной ситуации. В данной статье мы расскажем как отразить недостачу, выявленную при поступлении товара, в программе 1С: Комплексная автоматизация 2.5 сразу на 2 практических примерах!

В первую очередь при выявлении расхождений между данными в первичных документах поставщика и фактическим наличием товара оформляется документ «Акт о расхождениях после поступления». На основании этого акта оформляются документы «Корректировка приобретения», «Списание недостач товаров» и другие.

Для возможности оформления документов «Акт о расхождениях после поступления» и «Корректировка приобретения» нужно сделать определенные настройки в программе.

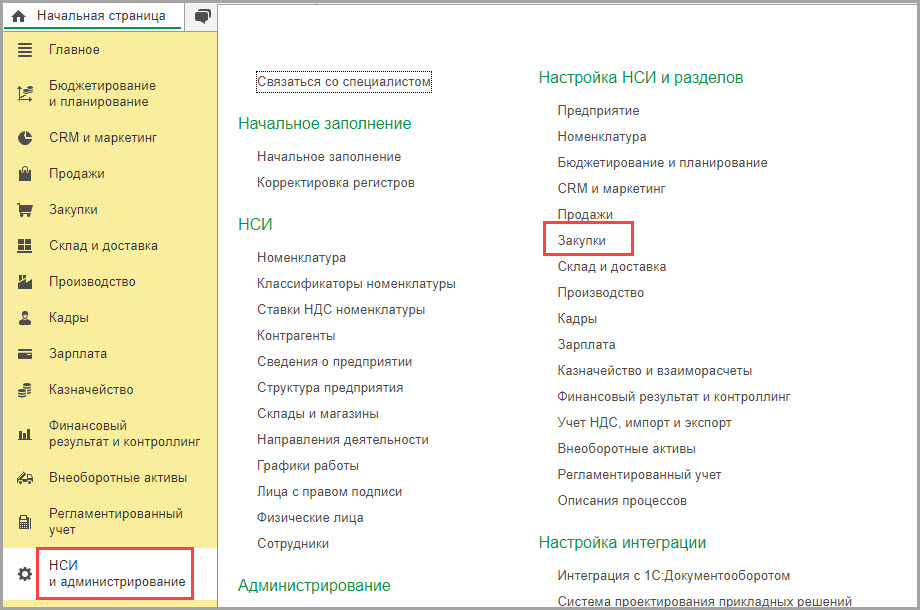

Зайдем в раздел «НСИ и администрирование» – подраздел «Настройка НСИ и разделов» – «Закупки».

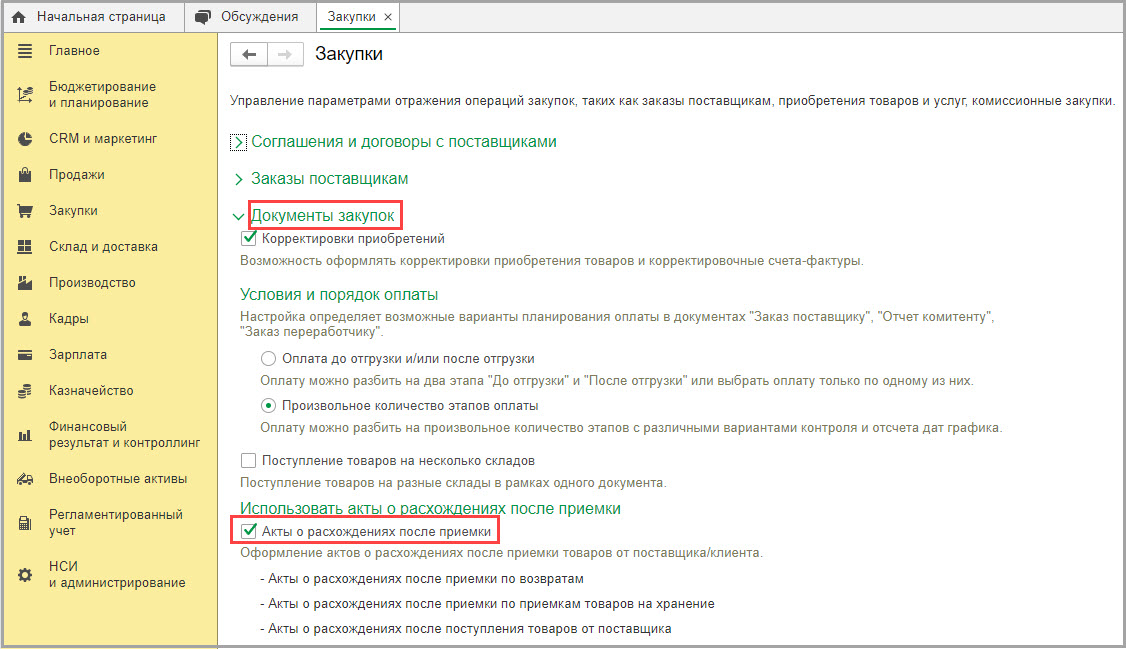

В рабочем месте «Закупки» нужно зайти в раздел «Документы закупок» и установить флажок в поле «Акты о расхождениях после приемки».

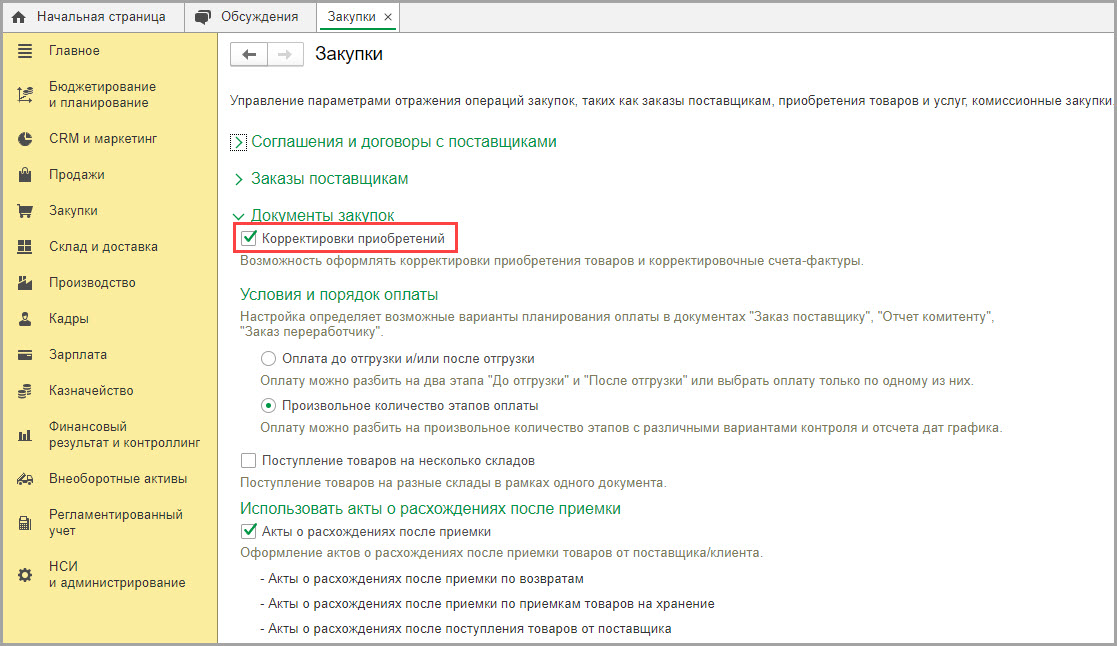

Для использования документа «Корректировка приобретения» включается функциональная опция также в разделе «НСИ и администрирование» – подраздел «Настройка НСИ и разделов» – «Закупки».

В рабочем месте «Закупки» в разделе «Документы закупок» установим флаг в поле «Корректировки приобретений».

Как оформить «Акт о расхождениях после поступления»?

Акт можно создать следующими способами:

- ввести на основании документа «Приобретение товаров и услуг». В акте заполняются все основные реквизиты (поставщик, соглашение, контрагент, организация, договор и т. д.), которые недоступны для корректировки. Табличная часть акта заполняется списком товаров из документа поступления;

- в разделе «Закупки» - подраздел «Закупки» - «Расхождения при поступлении»;

- в разделе «Закупки» - подраздел «Закупки» - «Накладные к оформлению» (закладка Контроль ордеров, команда «Оформить» – Акт о расхождениях).

В акте о расхождениях предусмотрены статусы.

Статус «Не согласовано» устанавливается при создании акта. В этом статусе регистрируются фактически принятые товары, расхождения согласуются с поставщиком товаров.

Статус «Обеспечивается» устанавливается, если необходимо обеспечить товары, которых нет в наличии для отработки расхождений.

Статус «Отрабатывается» устанавливается, если акт согласован с поставщиком. По акту можно отрабатывать расхождения и необходимые документы.

Статус «Отработано» означает, что отработаны расхождения и оформлены все необходимые документы по акту.

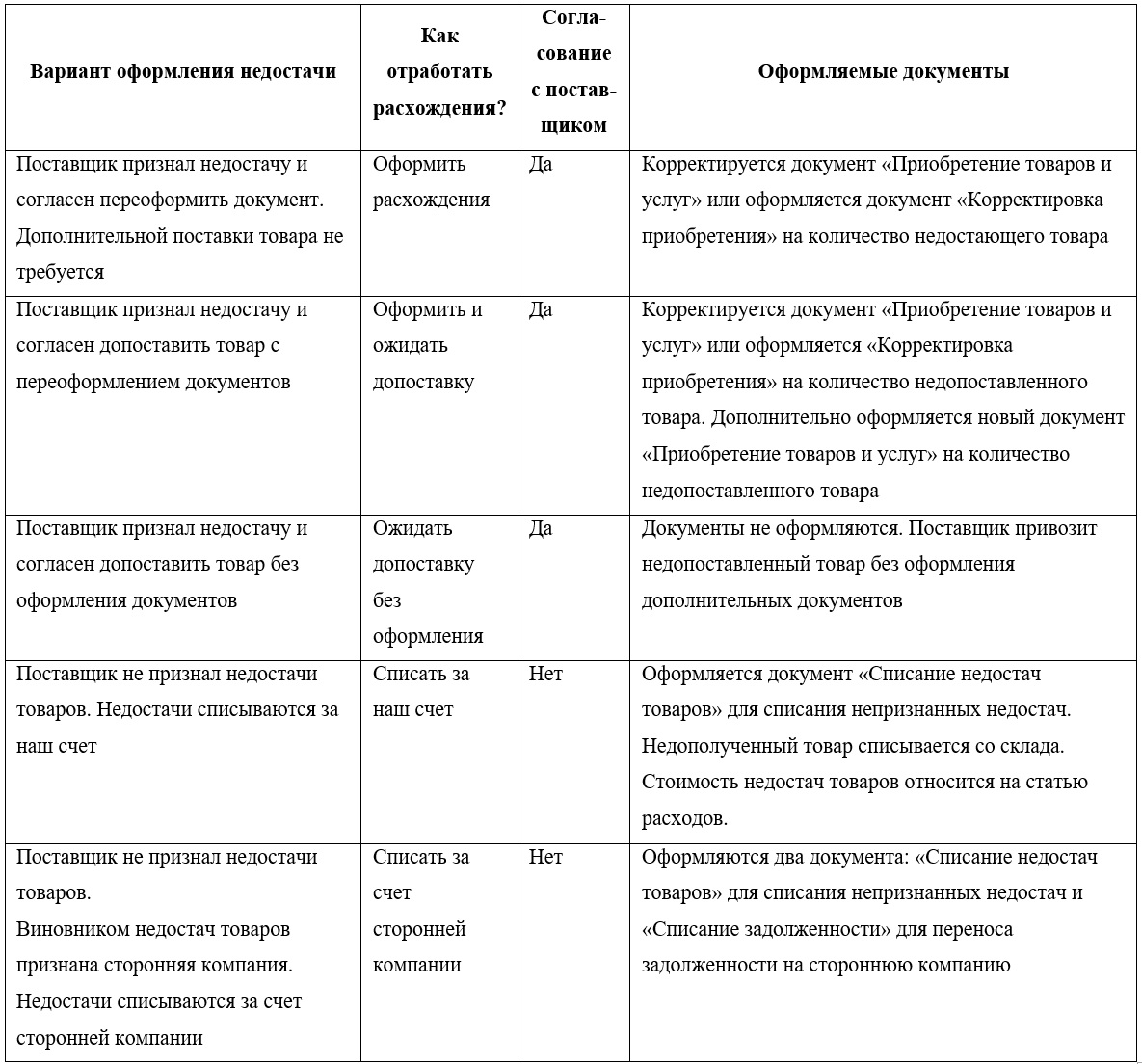

Дальнейшее оформление недостачи зависит от того, будет или нет поставщик оформлять эти расхождения, и как списать недостачу при отказе поставщика от расхождений.

В таблице приведены варианты оформления недостачи.

На основании зафиксированных расхождений можно оформить и распечатать акты о расхождениях (унифицированные формы ТОРГ-1, ТОРГ-2 и ТОРГ-3).

Мы не будем рассматривать все 5 вариантов оформления недостачи. А рассмотрим два наиболее актуальных.

Пример № 1 – Поставщик признал недостачу и выставил корректировочный счет-фактуру

Условия примера: При приемке товара обнаружена недостача 1 единицы товара. Составлен акт о расхождениях после приемки. Документы отправлены поставщику. Поставщик признал недостачу и оформил корректировочный счет-фактуру.

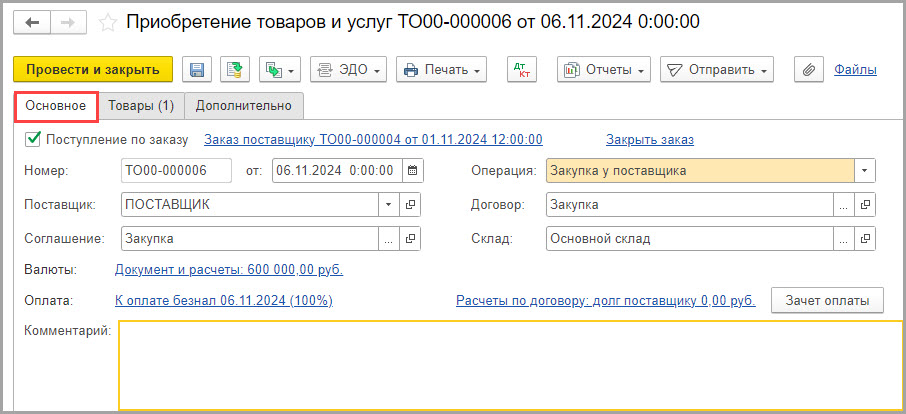

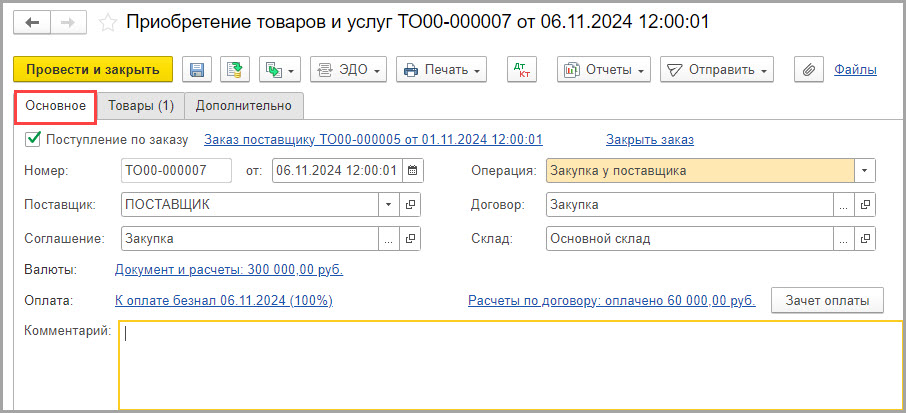

Поступление товаров от поставщика проведем документом «Приобретение товаров и услуг».

На вкладке «Основное» укажем контрагента – поставщика, соглашение.

В поле «Операция» укажем «Закупка у поставщика».

Также укажем договор с поставщиком и склад, на который приходуются товары.

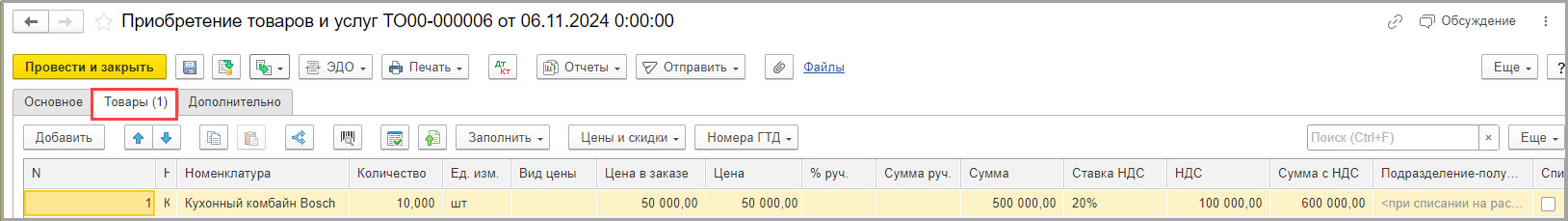

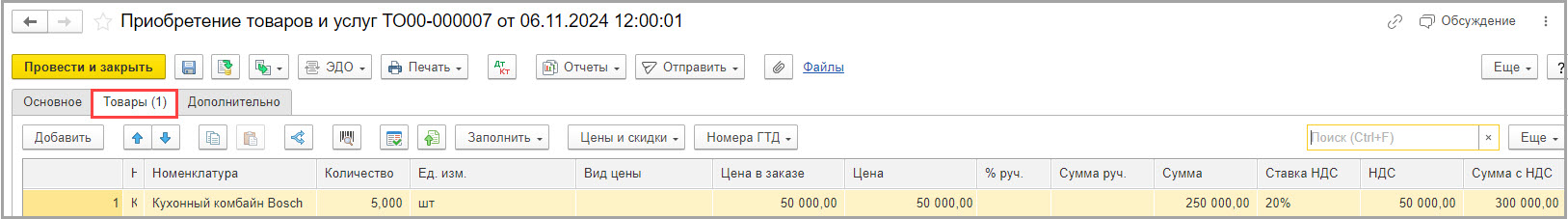

На вкладке «Товары» укажем номенклатуру поступившего товара, количество, цену, сумму, ставку и сумму НДС.

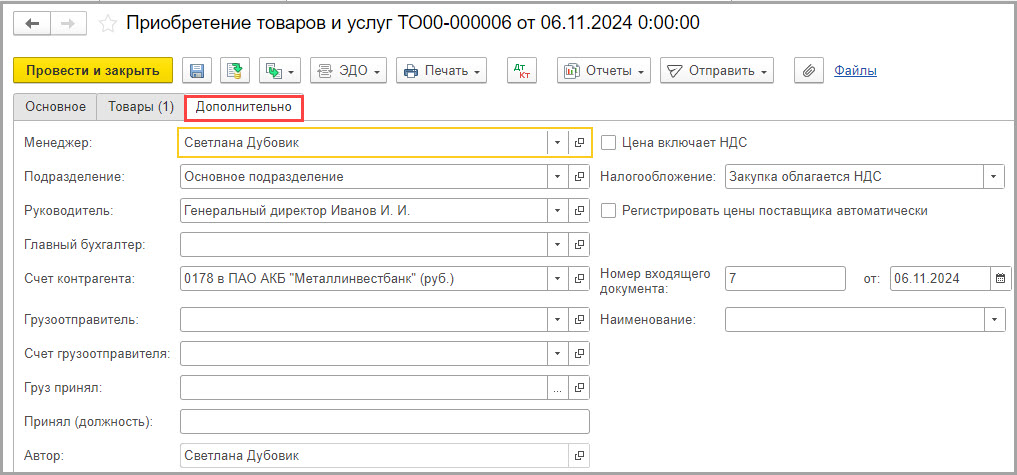

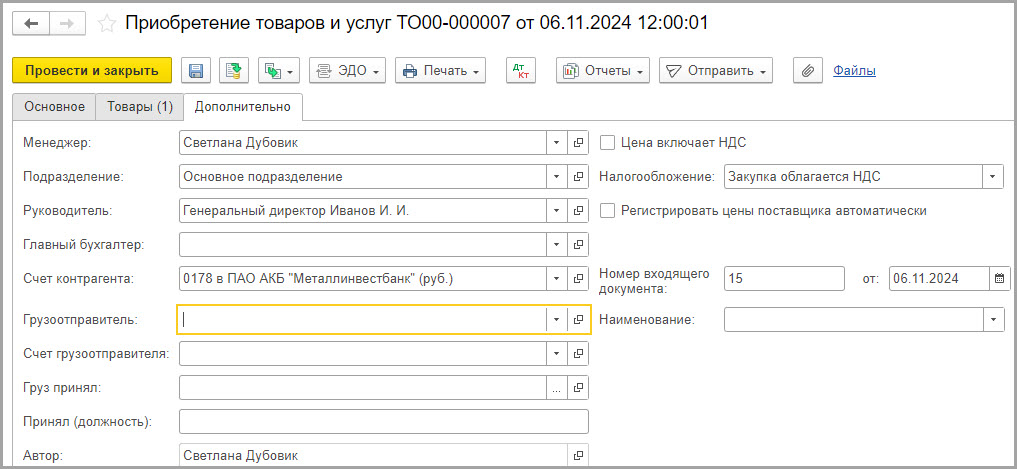

На вкладке «Дополнительно» укажем номер и дату входящего документа.

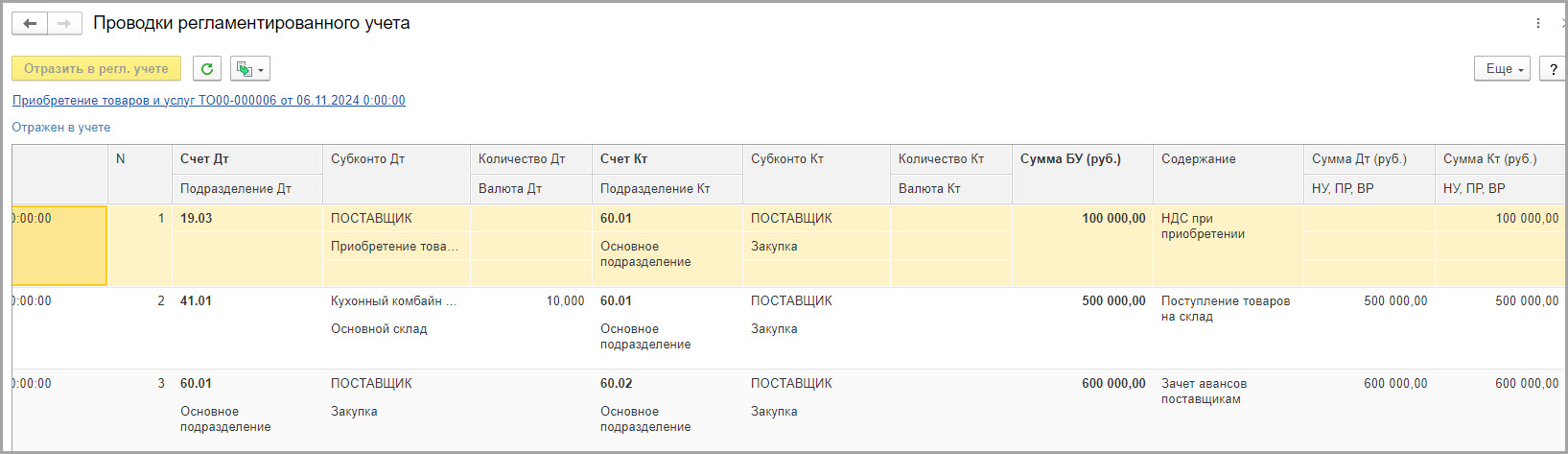

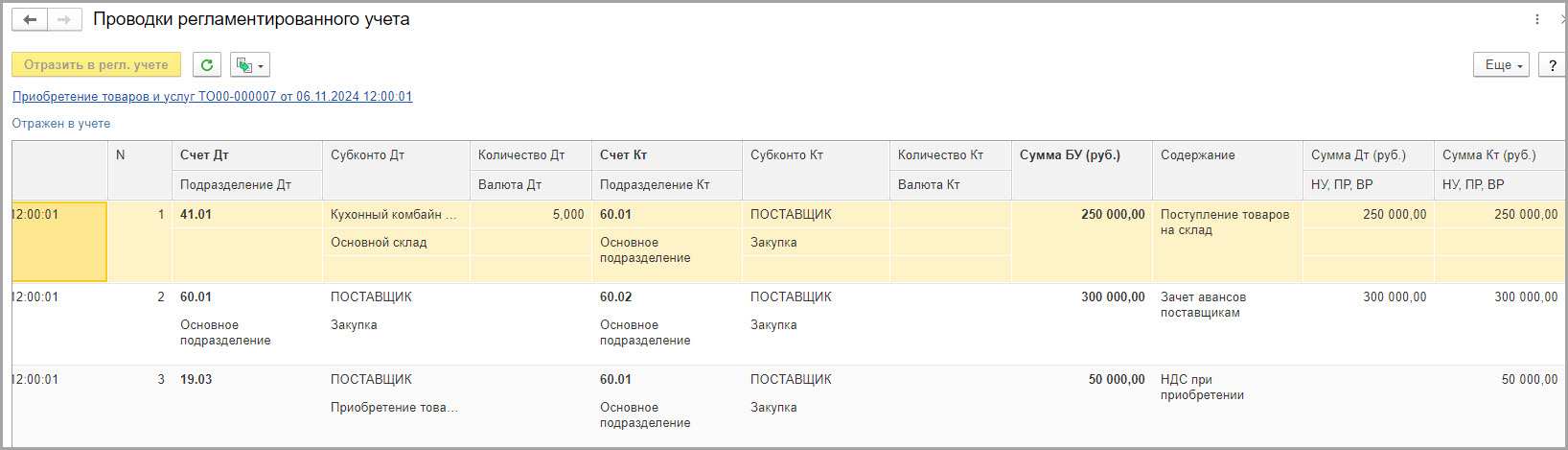

Выполним команду «Отразить в регл.учете».

Посмотрим движения документа:

ДТ 19.03 – КТ 60.01 – предъявлен НДС поставщиком;

ДТ 41.01 – КТ 60.01 – поступили товары от поставщика;

ДТ 60.01 – КТ 60.02 – зачтен аванс поставщику.

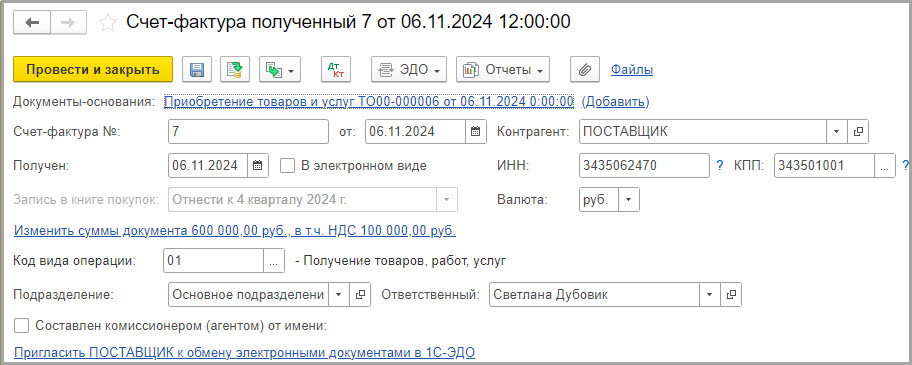

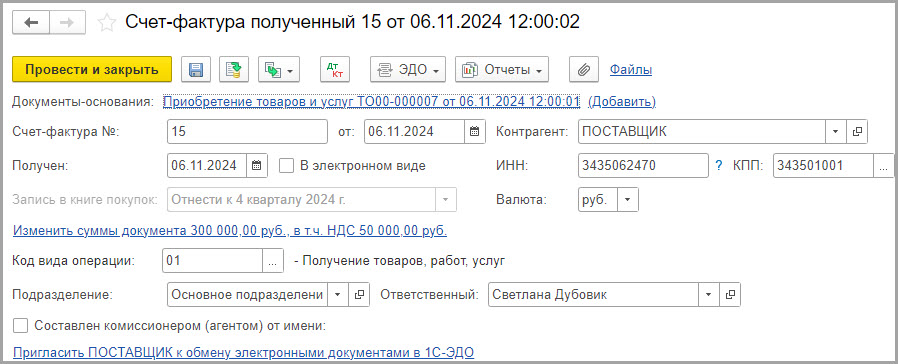

Зарегистрируем счет-фактуру, полученный от поставщика.

Укажем номер и дату счета-фактуры.

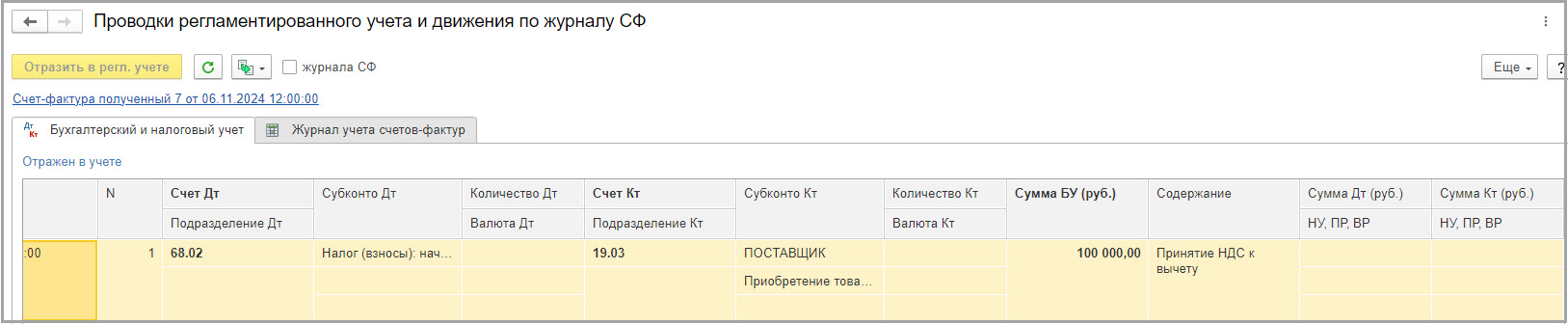

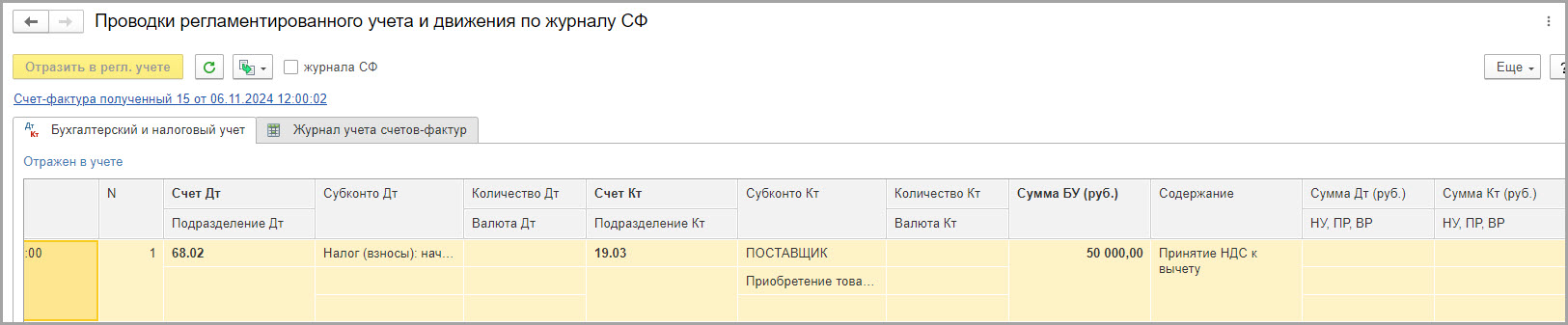

В движениях документа видим следующую проводку:

ДТ 68.02 – КТ 19.03 – принят НДС к вычету.

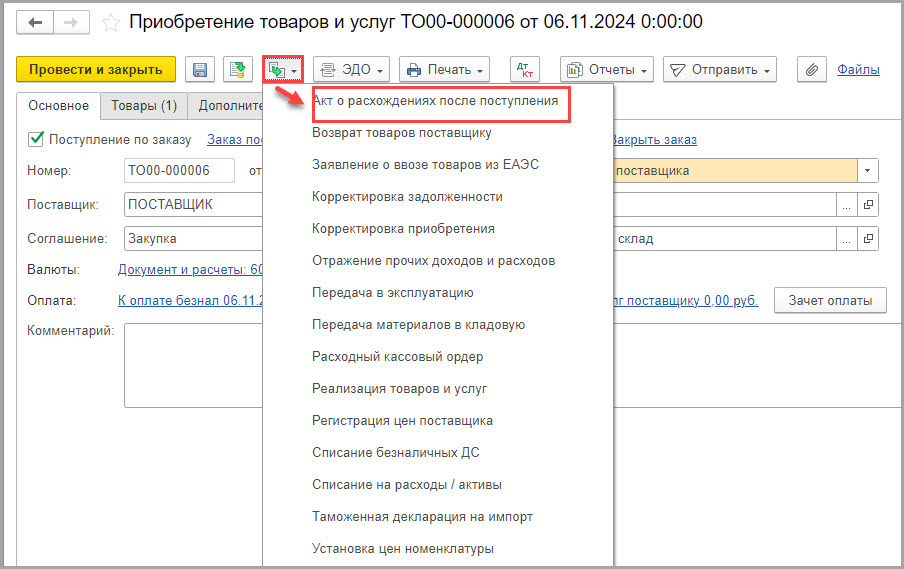

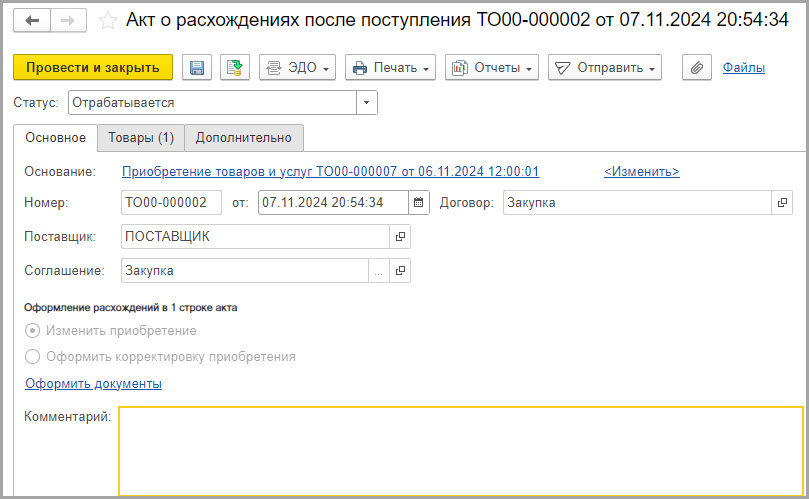

После обнаружения недостачи оформляем акт о расхождениях после поступления.

Документ создадим на основании документа «Приобретение товаров и услуг»:

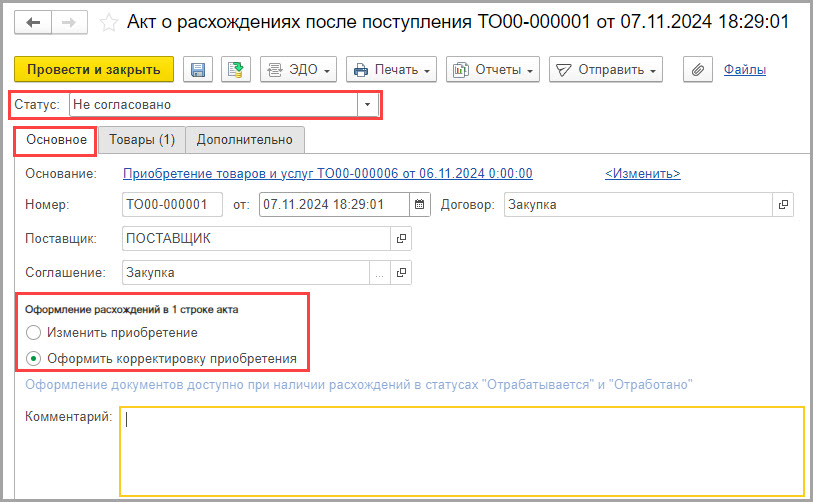

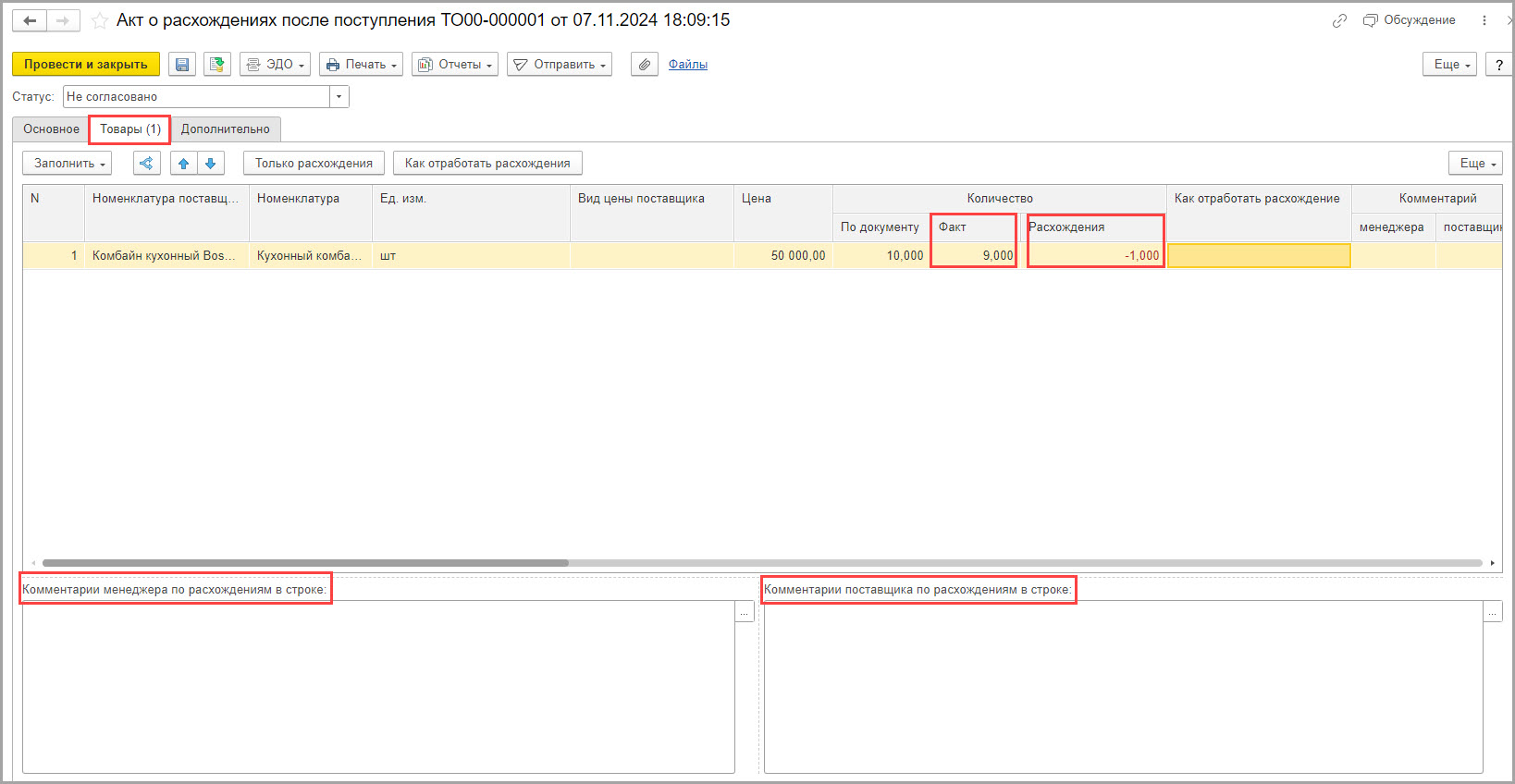

По умолчанию в документе установлен статус «Не согласовано».

На этом этапе на вкладке «Основное» пока ничего не заполняем. Оформление документов будет доступно в статусах «Отрабатывается» и «Отработано».

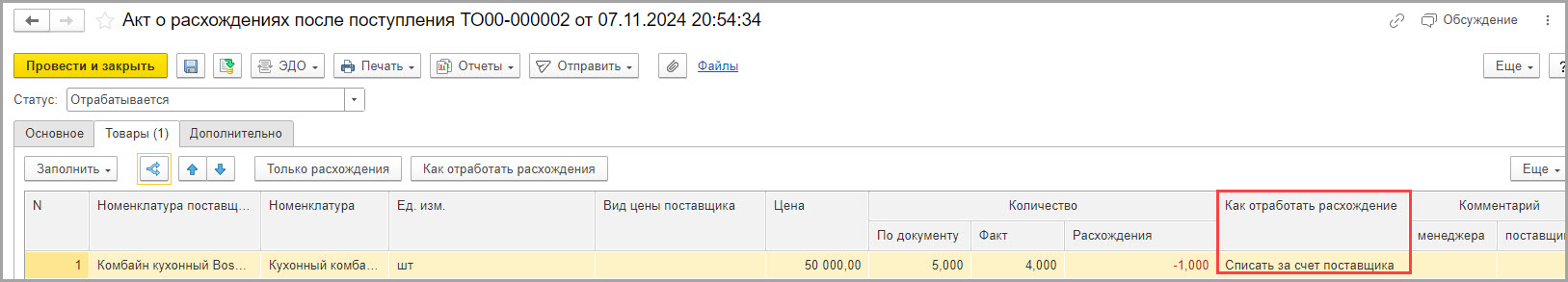

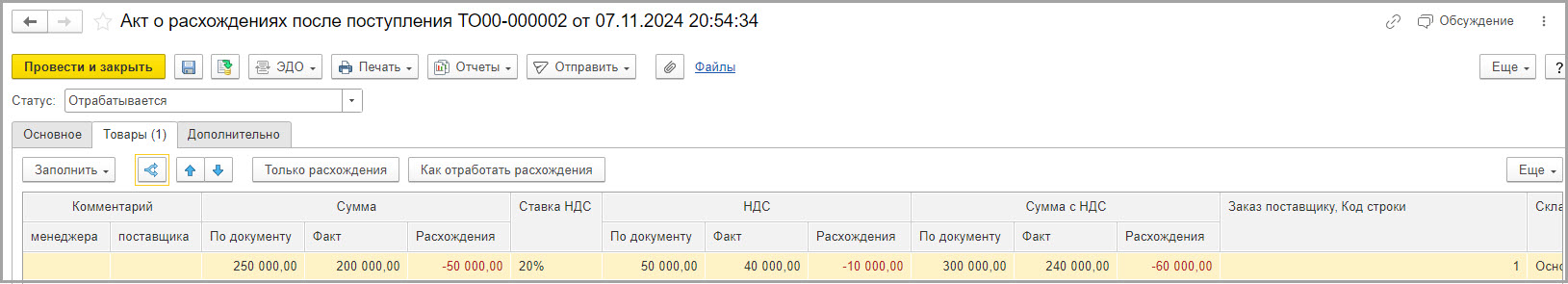

На вкладке «Товары» в графе «Факт» указываем фактическое количество полученного товара.

В графе «Расхождения» программа автоматически укажет количество недостающего товара.

В колонке «Комментарий» можно указать комментарий по выявленным в строке расхождениям со стороны менеджера и поставщика, от которого поступил товар.

Далее, менеджер согласует расхождения с поставщиком.

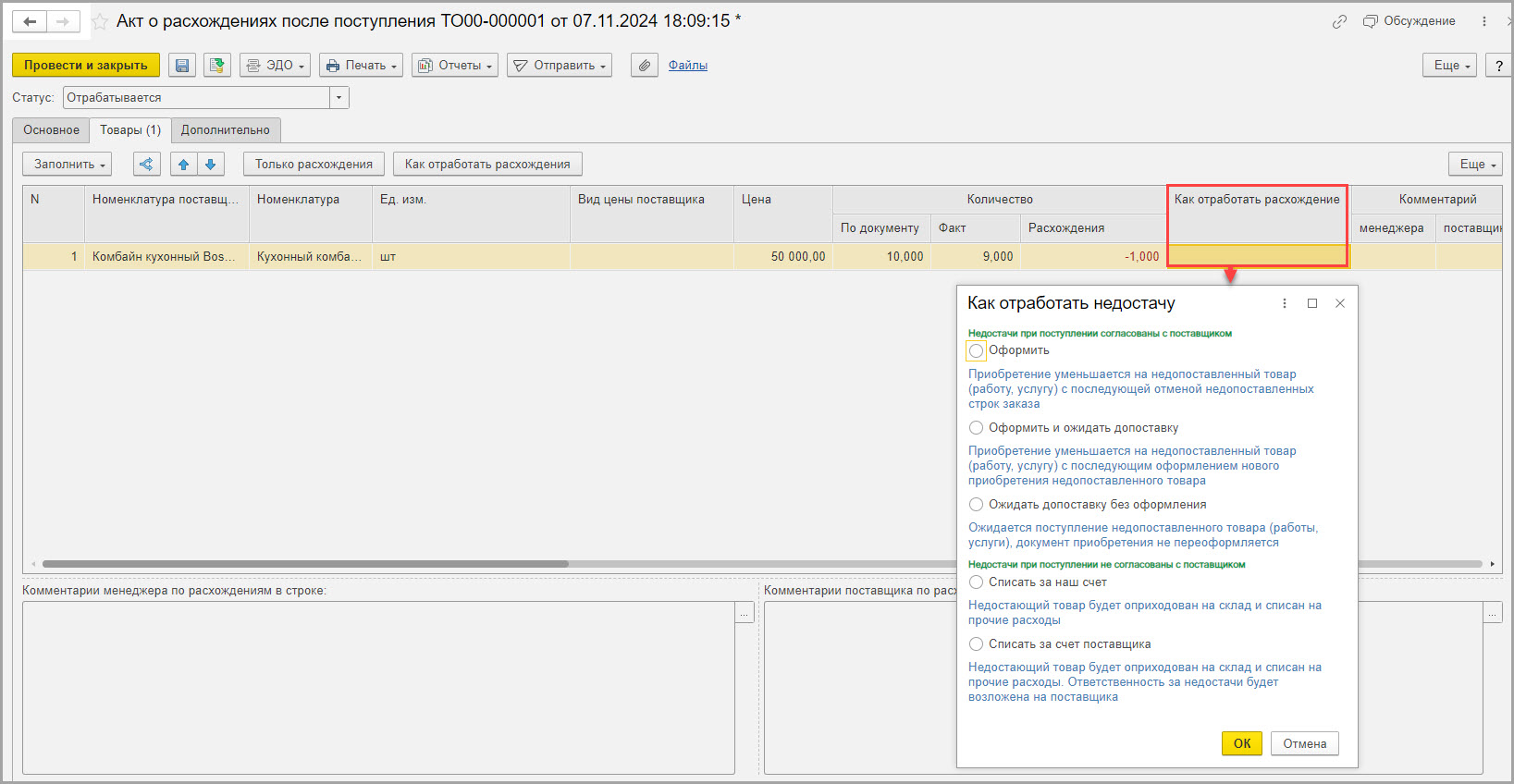

Когда расхождения согласованы, статус меняется на «Отрабатывается».

Статус устанавливается, если акт согласован с поставщиком. По акту можно отрабатывать расхождения и необходимые документы.

После установки данного статуса необходимо заполнить графу «Как отработать расхождения».

К выбору доступны следующие операции: оформить, оформить и ожидать допоставку, ожидать допоставку без оформления, списать за наш счет и списать за счет поставщика.

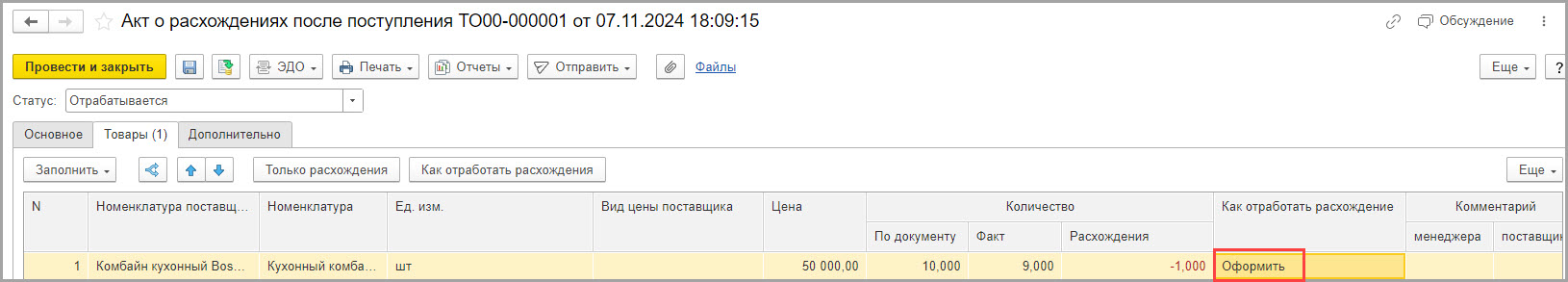

Мы укажем «Оформить».

При способе «Оформить» можно либо изменить документ «Приобретение товаров и услуг», либо оформить документ «Корректировка приобретения» на количество недостающего товара. Так как поставщик согласен выставить корректировочный счет-фактуру, мы будем оформлять документ «Корректировка приобретения».

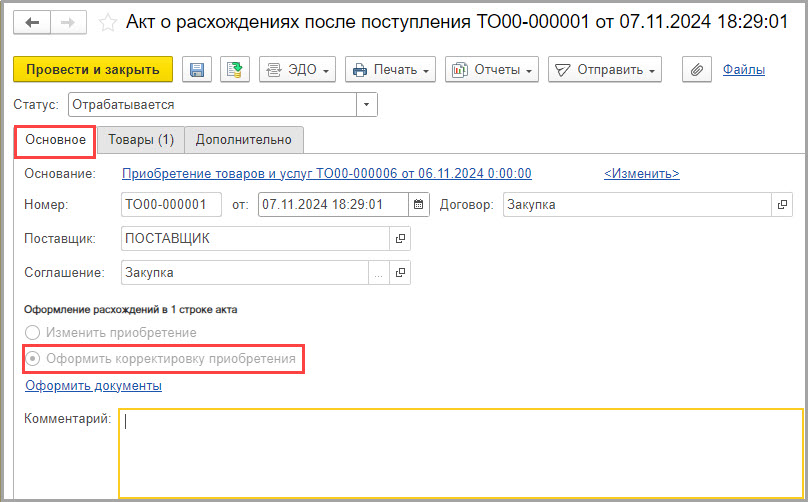

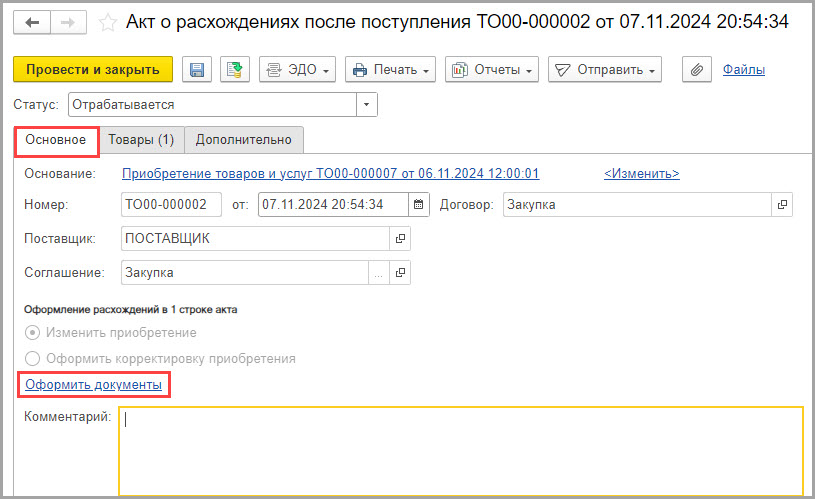

Переходим на вкладку «Основное».

В разделе «Оформление расхождений в 1 строке акта» установлен переключатель в поле «Оформить корректировку приобретения». Стоит отметить, что поменять переключатель можно только в статусе документа «Не согласовано». В статусе «Отрабатывается» этот раздел не активен.

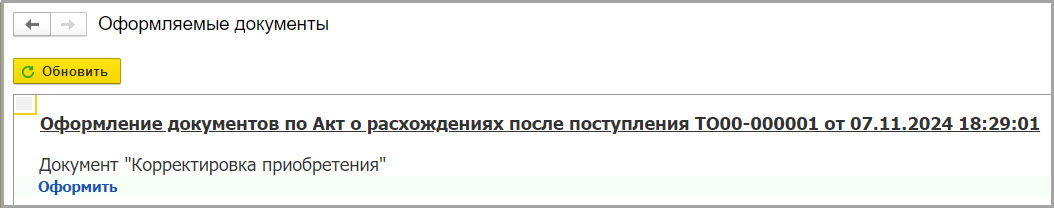

Нажимаем синюю гиперссылку «Оформить документы» и попадаем в рабочее место «Оформляемые документы».

Далее нажимаем «Оформить» и создается документ «Корректировка приобретения».

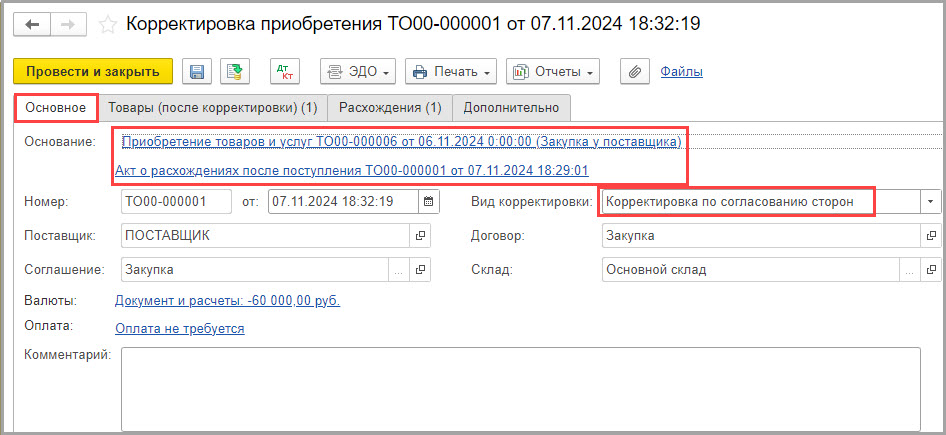

В документе «Корректировка приобретения» на вкладке «Основное» в поле «Основание» мы видим документы, на основании которых введен данный документ.

Данные о поставщике, соглашении, договоре и складе заполнены автоматически по документу – основания «Приобретение товаров и услуг».

В поле «Вид корректировки» укажем «Корректировка по согласованию сторон».

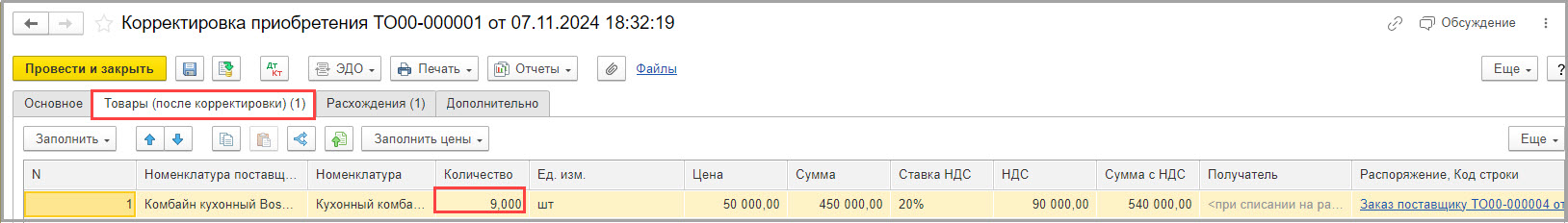

На вкладке «Товары после корректировки» в графе «Количество» указано фактическое количество товара.

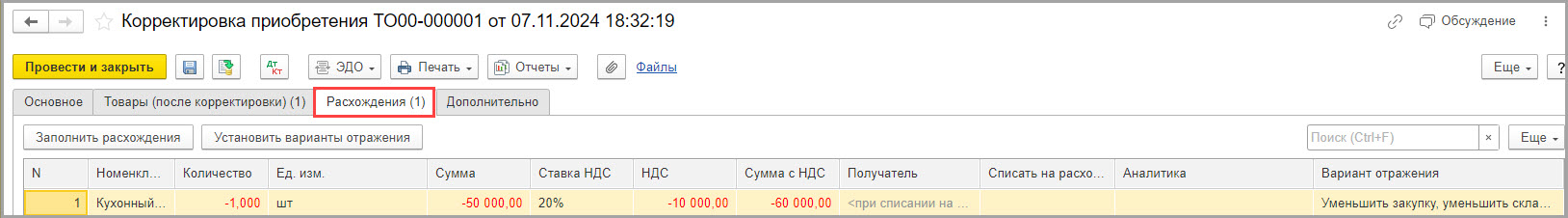

На вкладке «Расхождения» указано количество недостающего товара, сумма, НДС и сумма с НДС.

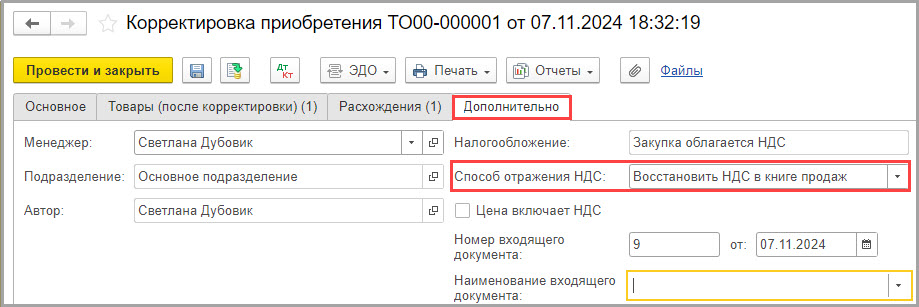

На вкладке «Дополнительно» в поле «Способ отражения НДС» укажем «Восстановить НДС в книге продаж», так как поставщик оформил КСФ.

Второй вариант «Уменьшить сумму НДС к вычету по исходному с/ф» не подходит, так как в этом случае в книге покупок будет уменьшена сумма НДС по первоначальному с/ф, но не отражен корректировочный с/ф.

В поле «Номер входящего документа» укажем номер документа и дату.

Выполним команду «Отразить в регл. учете».

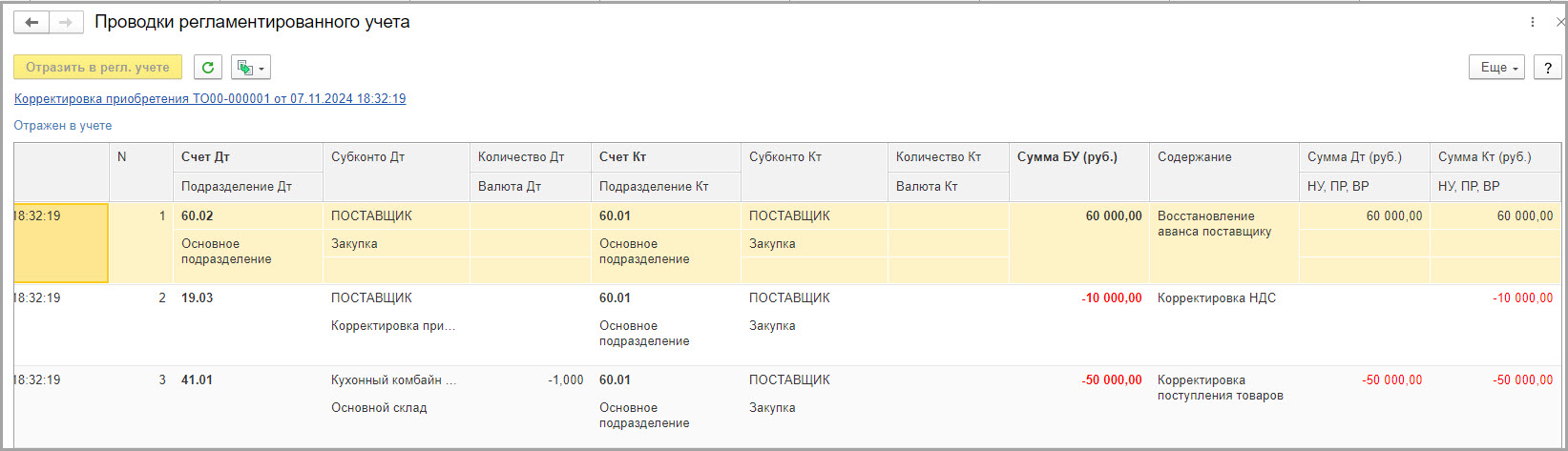

В движениях документа видим следующие проводки:

ДТ 60.02 – КТ 60.01 – восстановлен аванс поставщику;

ДТ 19.03 – КТ 60.01 – сторно суммы НДС, предъявленного поставщиком;

ДТ 41.01 – КТ 60.01 – сторно поступления товара.

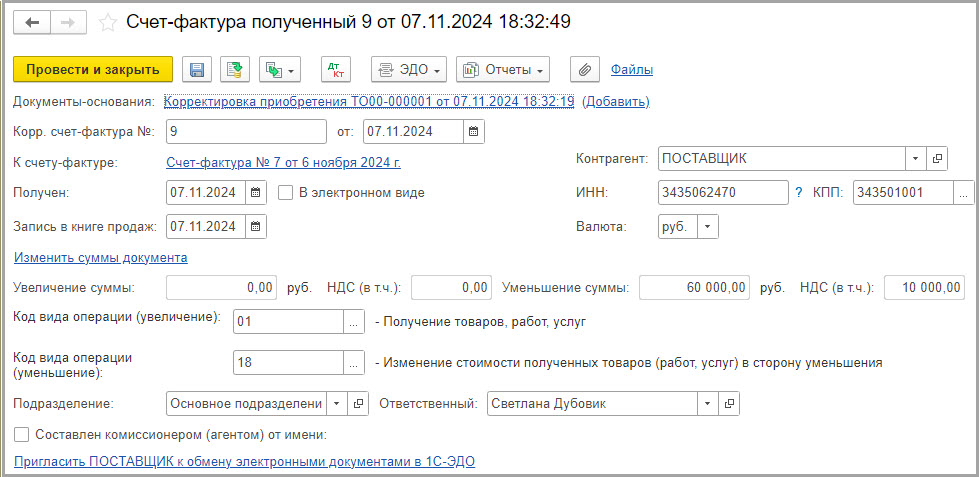

Зарегистрируем корректировочный счет-фактуру.

В поле «Корр.счет-фактура №» укажем номер корректировочного счета-фактуры, выставленного поставщиком.

В поле «от» укажем дату КСФ.

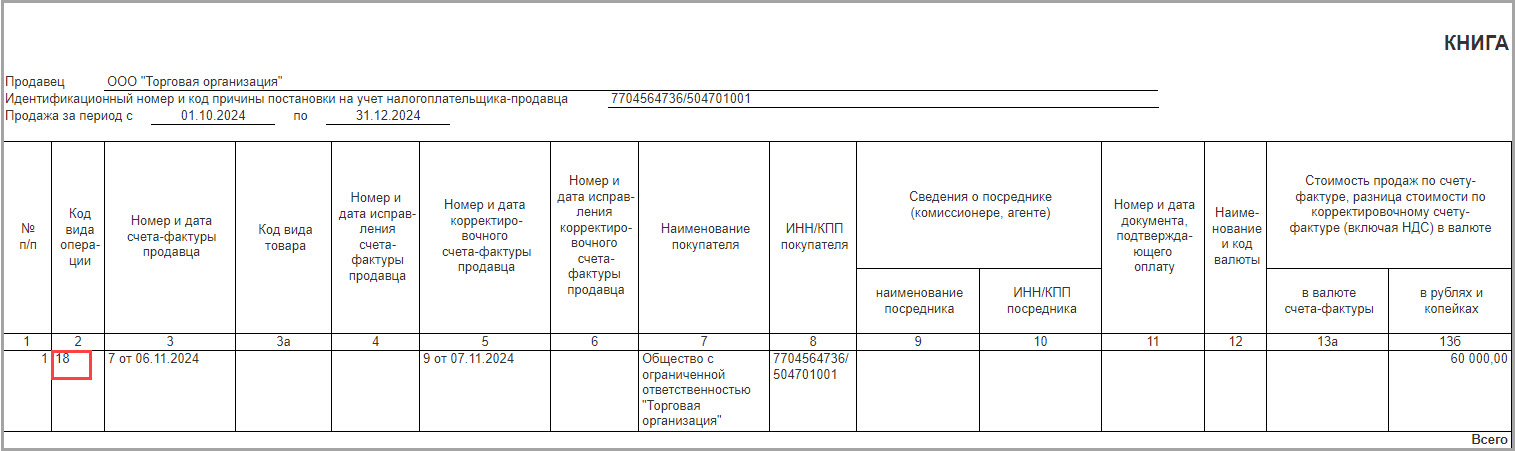

Код вида операции указан «18» - изменение стоимости полученных товаров (работ, услуг) в сторону уменьшения.

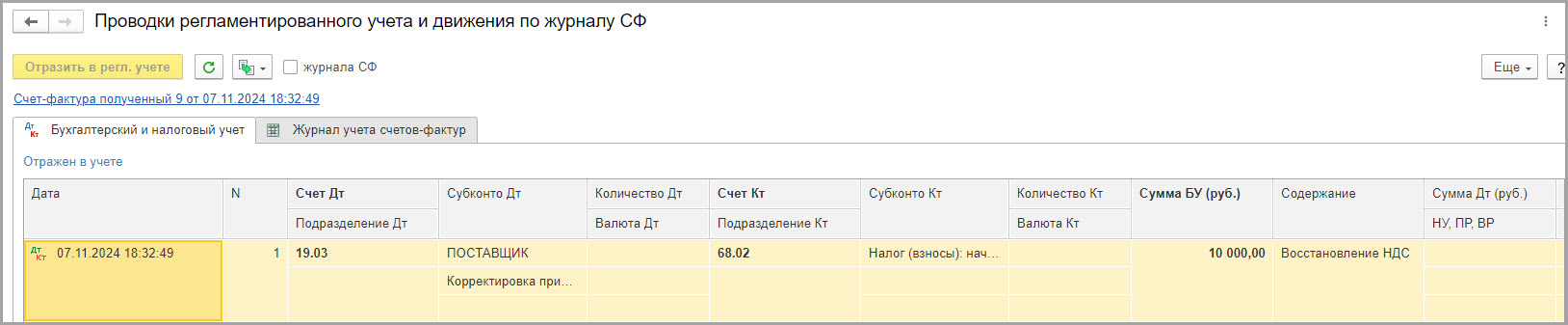

Проводки документа будут следующие:

ДТ 19.03 – КТ 68.02 – восстановлен НДС.

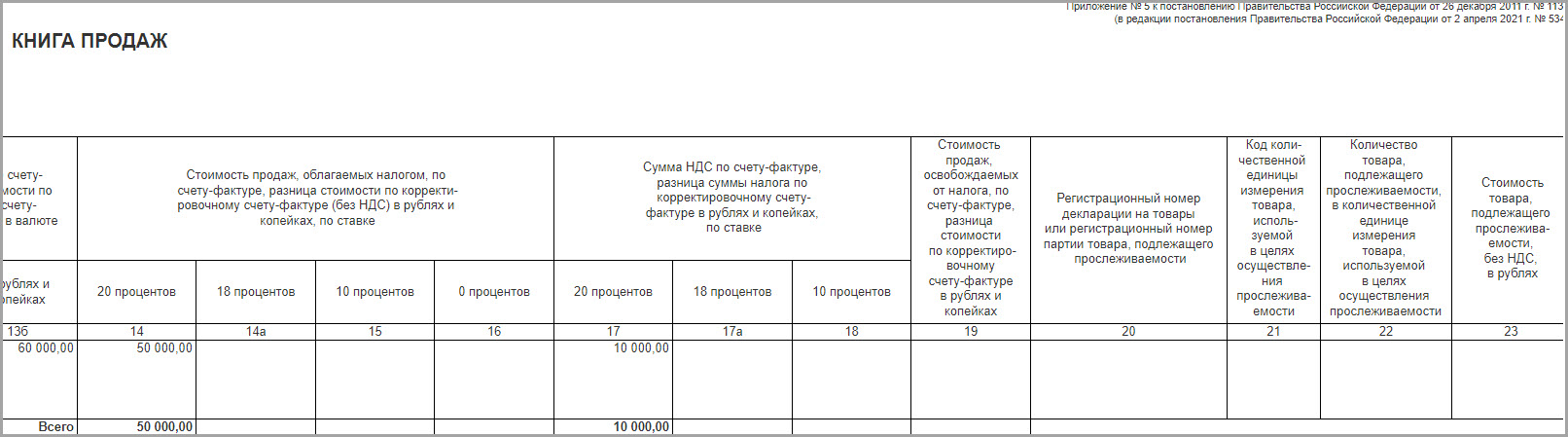

Сформируем отчет «Книга продаж» чтобы убедиться, что сумма НДС восстановлена.

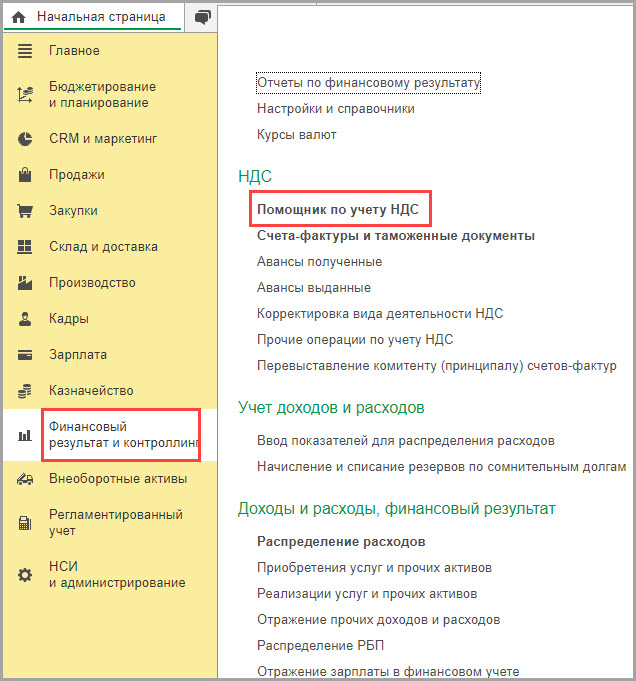

В разделе «Финансовый результат и контроллинг», подраздел «НДС» перейдем в «Помощник по учету НДС».

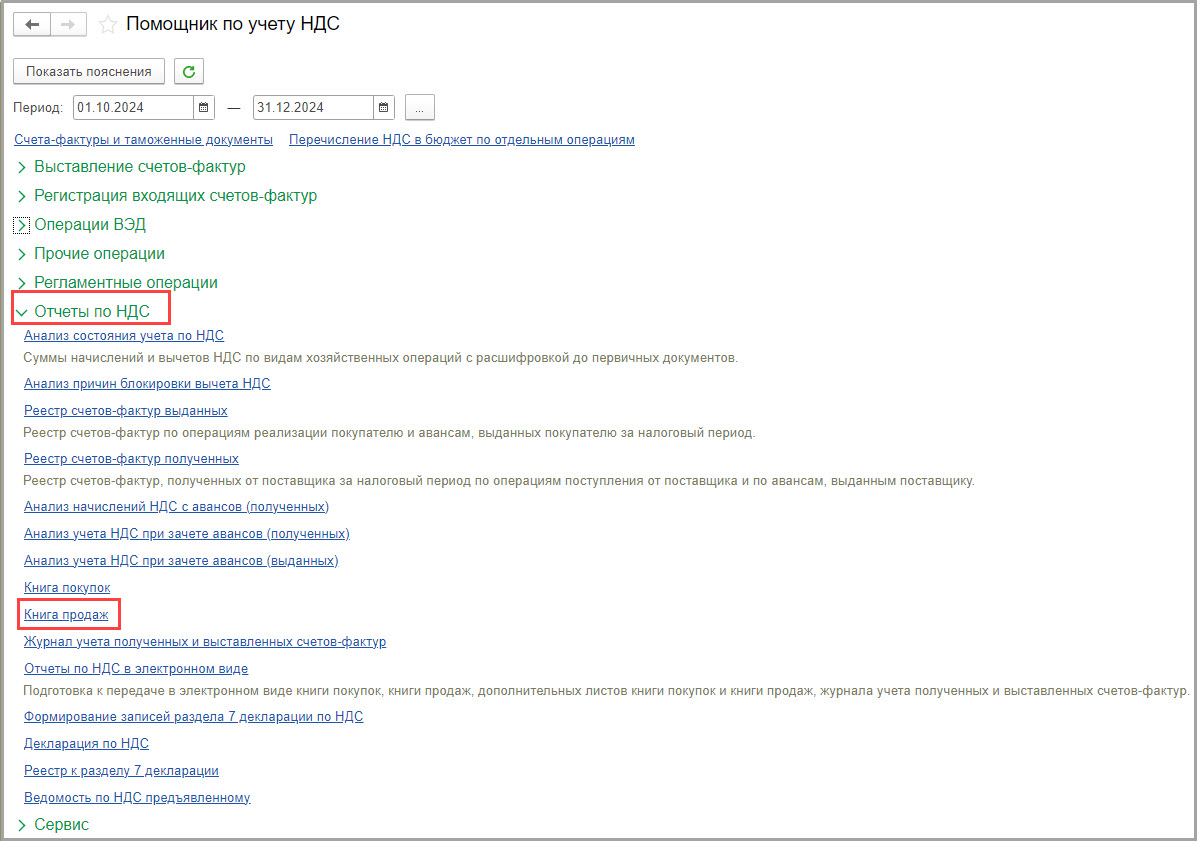

В рабочем месте «Помощник по учету НДС» зайдем в раздел «Отчеты по НДС».

Далее, пройдем по синей гиперссылке «Книга продаж» и сформируем отчет.

В Книге продаж мы видим КСФ с кодом вида операции 18 и восстановленной суммой НДС:

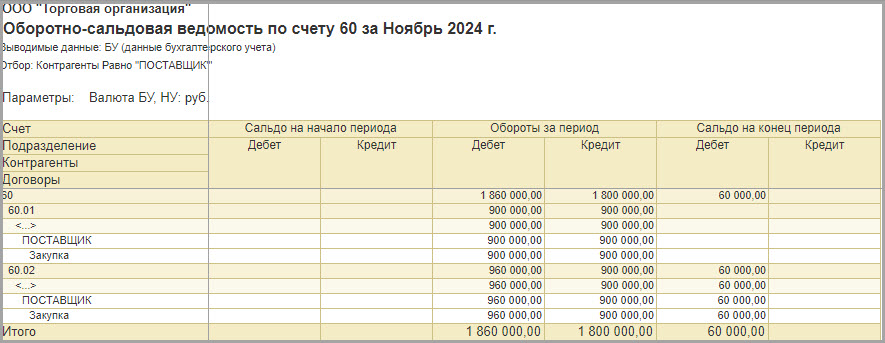

Также, сформируем ОСВ по счету 60.

Мы видим задолженность поставщика на сумму недопоставленного товара:

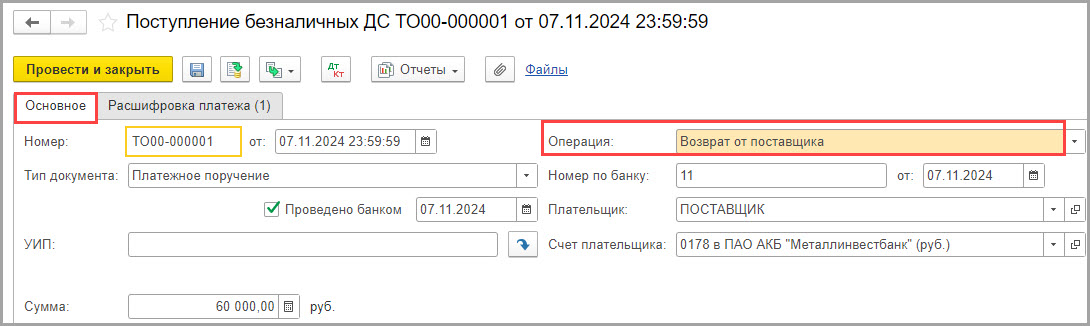

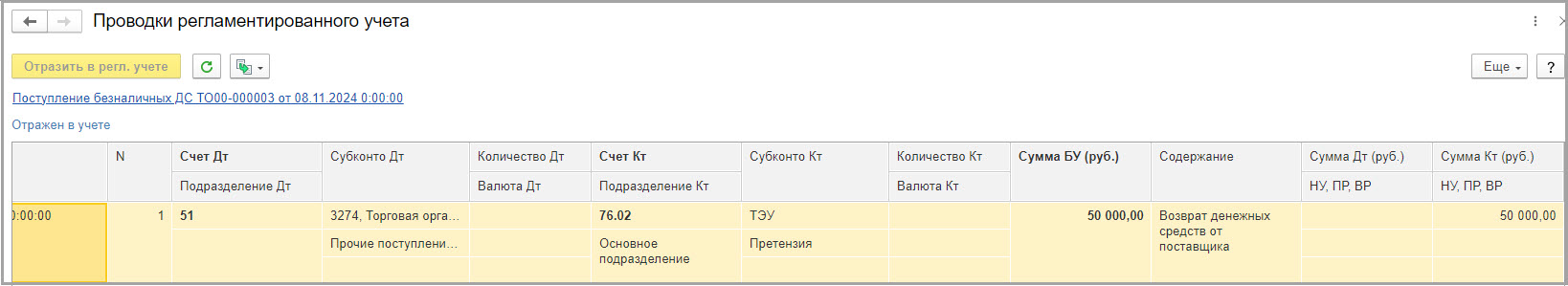

Возврат денежных средств от поставщика проведем документом «Поступление безналичных ДС».

В поле «Операция» укажем «Возврат от поставщика».

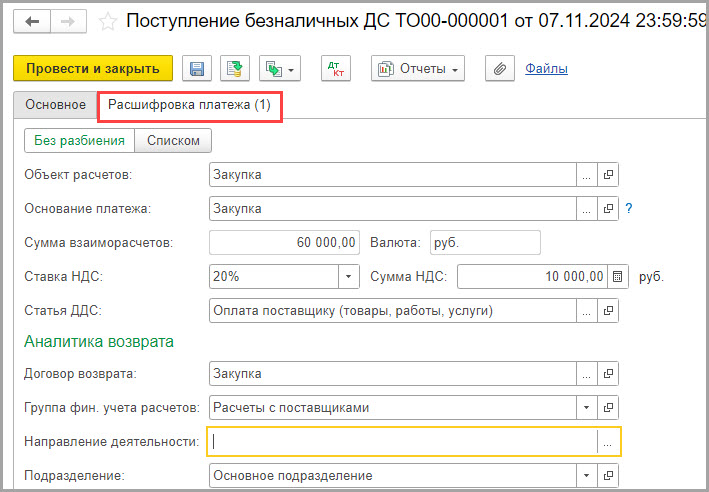

На вкладке «Расшифровка платежа» укажем объект расчетов (в нашем случае договор с поставщиком), сумму, договор с поставщиком и ГФУ расчетов.

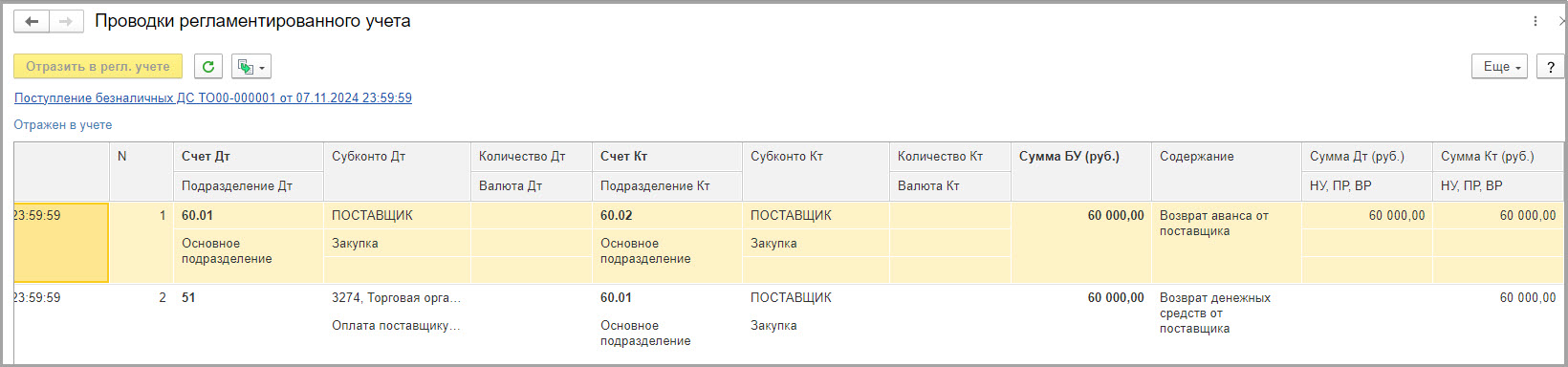

В движениях документа видим следующие проводки:

ДТ 60.01 – КТ 60.02 – возврат аванса от поставщика;

ДТ 51 – КТ 60.01 – возврат денежных средств от поставщика.

Пример № 2 – Виновником недостачи товара признана компания – перевозчик товара. Перевозчик компенсирует сумму недостачи.

Условия примера: компания – перевозчик потеряла товар при перевозке. Право собственности на товар перешло покупателю при передаче товара перевозчику. В адрес перевозчика была выставлена претензия. Перевозчик свою вину признал компенсировал стоимость утраченного товара.

Мы рассмотрим два варианта оформления недостачи.

В первом варианте недостача будет списана в расходы, а претензия перевозчику отражена в доходах. Это типовой вариант в программе.

Во втором варианте мы спишем недостачу на счет расчетов по претензии с перевозчиком. И это – нетиповой вариант отражения недостачи.

ВАРИАНТ № 1

Нам нужно недостачу списать в расходы, а претензию перевозчику отразить в доходах.

Поступление товаров от поставщика отразим документом «Приобретение товаров и услуг».

На вкладке «Основное» укажем контрагента – поставщика, соглашение.

В поле «Операция» укажем «Закупка у поставщика».

Также укажем договор с поставщиком и склад, на который приходуются товары.

На вкладке «Товары» укажем номенклатуру поступившего товара, количество, цену, сумму, ставку и сумму НДС.

На вкладке «Дополнительно» укажем номер и дату входящего документа.

В движениях документа видим следующие проводки:

ДТ 41.01 – КТ 60.01 – поступили товары;

ДТ 60.01 – КТ 60.02 – зачтен аванс поставщику;

ДТ 19.03 – КТ 60.01 – предъявлен НДС поставщиком.

Далее, зарегистрируем счет-фактуру, полученный от поставщика:

В движениях документа видим следующую проводку:

ДТ 68.02 – КТ 19.03 – НДС принят к вычету.

После выявления недостачи, менеджер оформляет документ «Акт о расхождениях после поступления».

Сначала акт о расхождениях отрабатывается в статусе «Не согласовано» и уточняются виновные лица, составляется претензия. Мы пропустим этот этап, он подробно описан в предыдущем примере.

Перейдем сразу к этапу оформления расхождений в статусе «Отрабатывается».

На вкладке «Товары» в графе «Как отработать расхождения» укажем «Списать за счет поставщика».

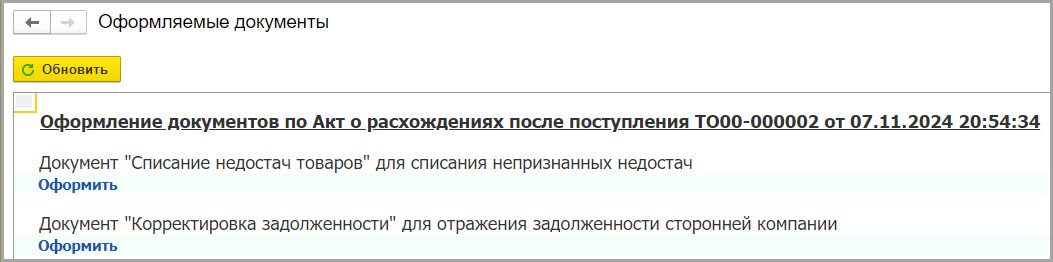

Вернемся на вкладку «Основное» и пройдем по синей гиперссылке «Оформить документы»:

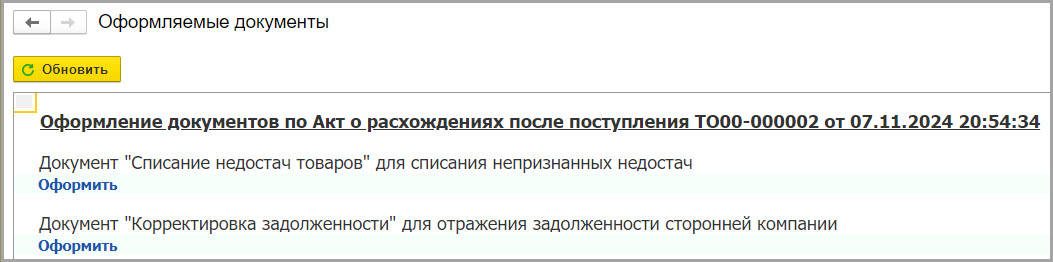

В рабочем месте будет доступно оформление двух документов: «Списание недостач товаров» и «Корректировка задолженности»:

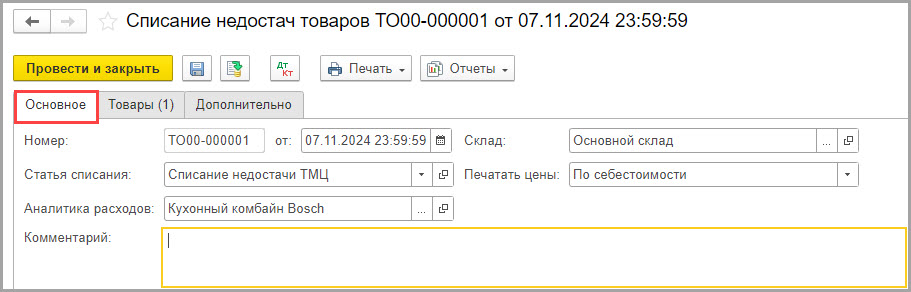

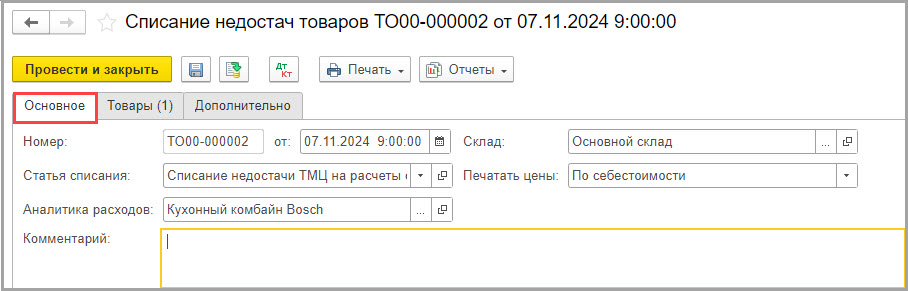

Сначала оформим документ «Списание недостач товаров».

На вкладке «Основное» укажем статью списания и аналитику расходов.

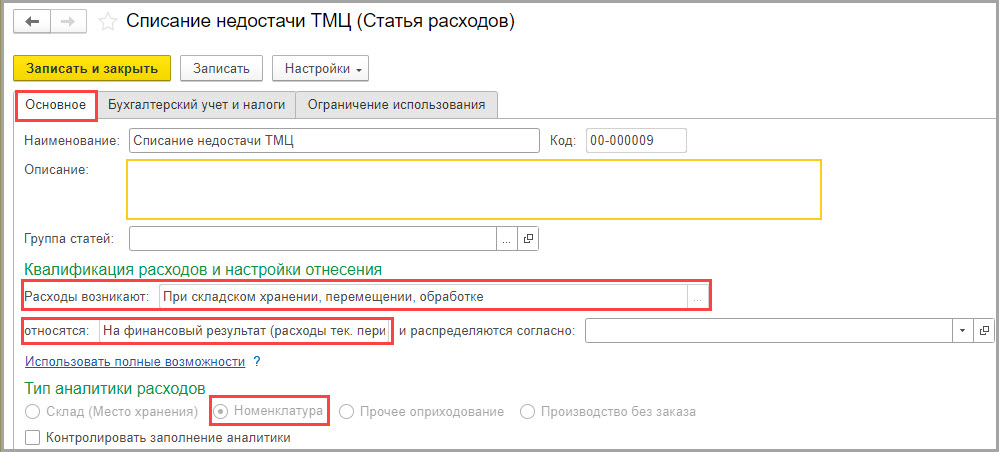

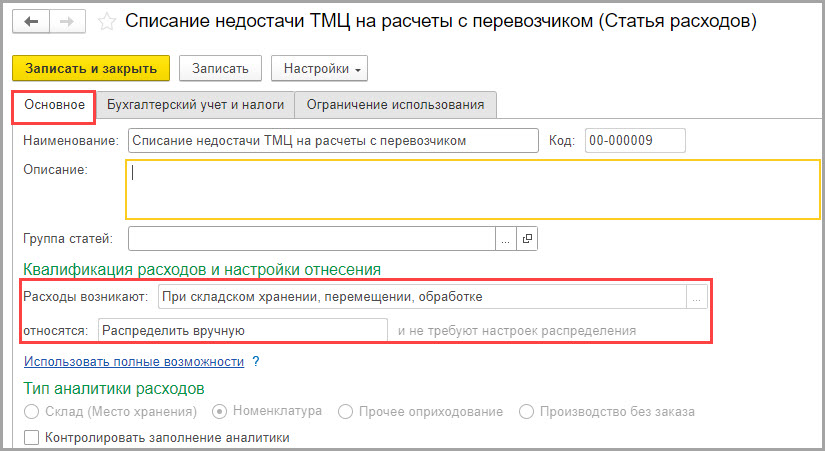

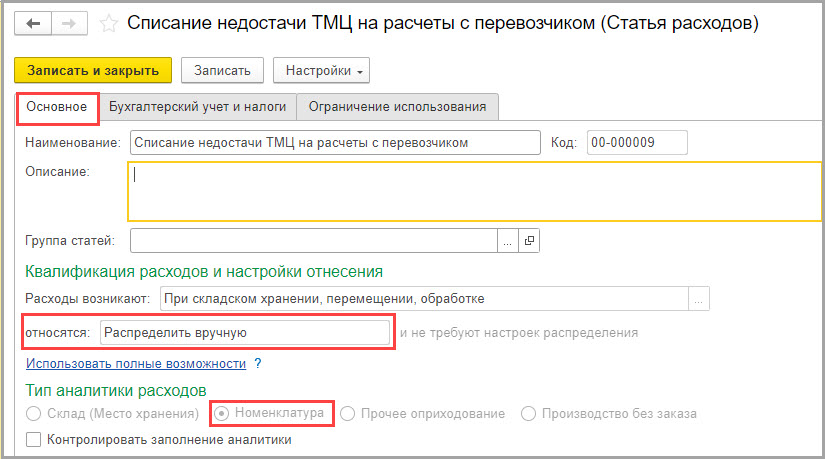

Статью списания оформим следующим образом.

На вкладке «Основное» в разделе «Квалификация расходов и настройки отнесения» укажем, что расходы возникают «При складском хранении, перемещении, обработке» и относятся «На финансовый результат (расходы текущего периода)».

Тип аналитики расходов укажем «Номенклатура».

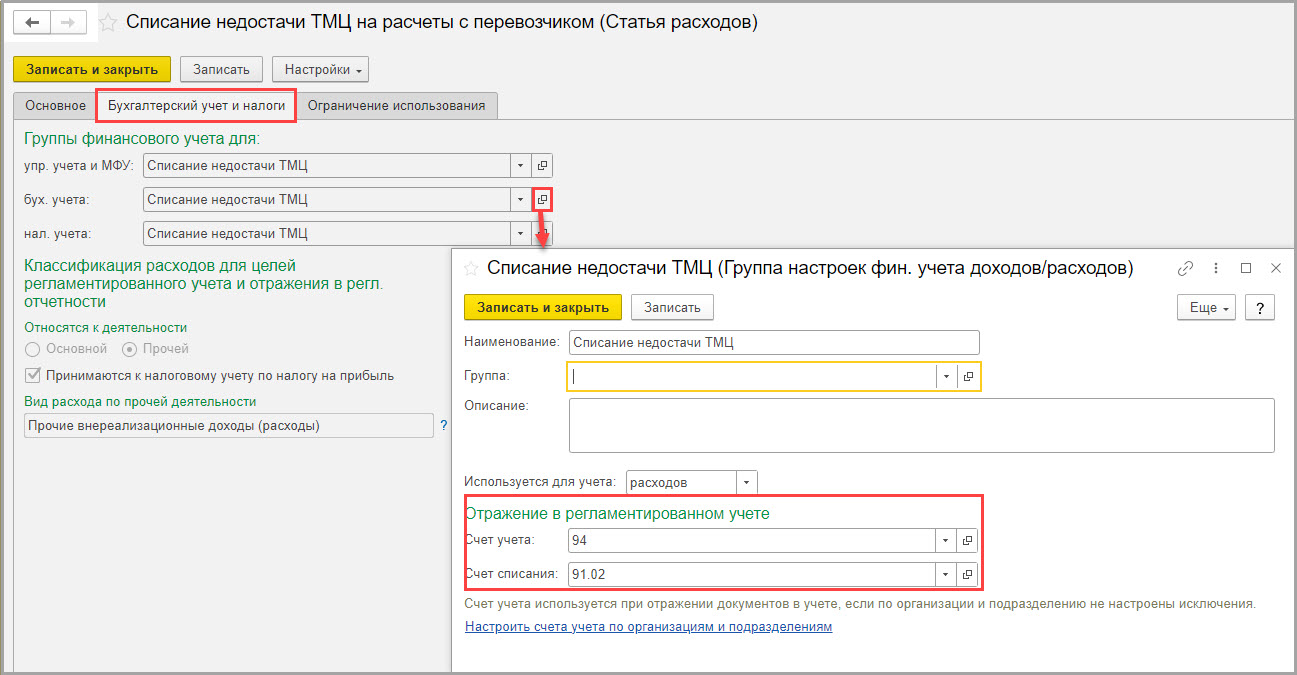

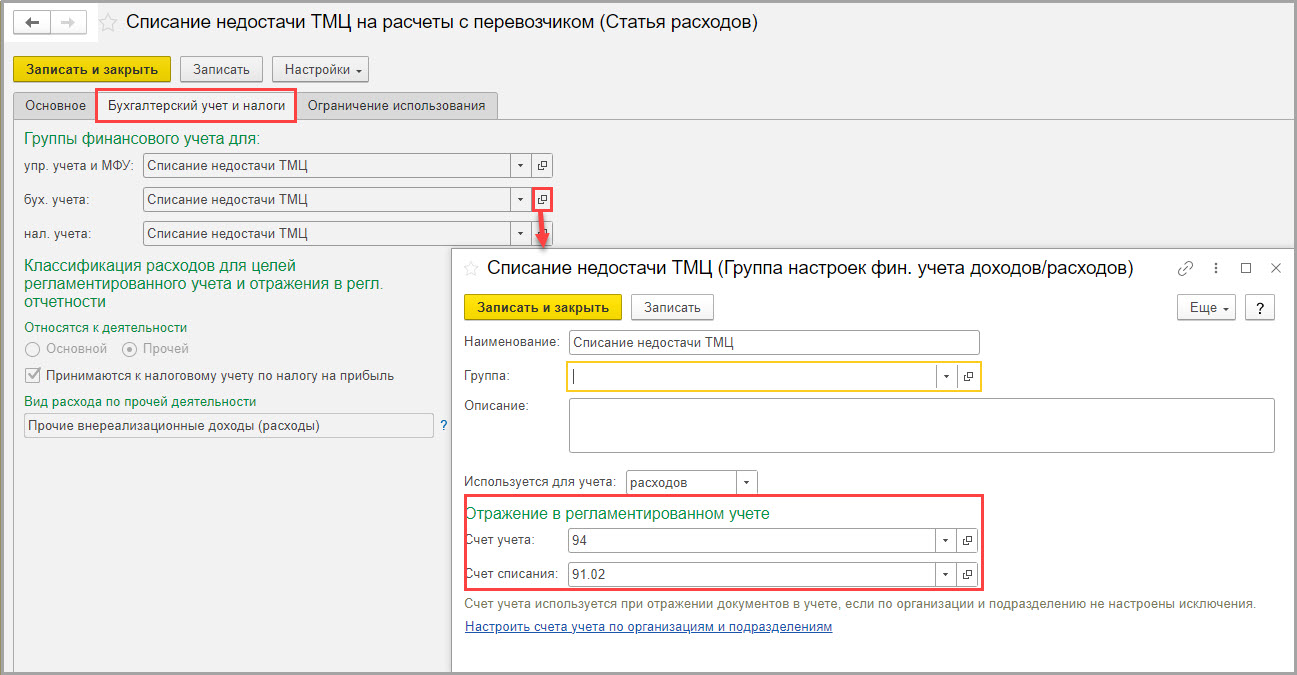

На вкладке «Бухгалтерский учет и налоги» укажем ГФУ доходов и расходов «Списание недостачи ТМЦ».

ГФУ заполним следующим образом.

В разделе «Отражение в регламентированном учете» укажем счет учета 94, счет списания – 91.02.

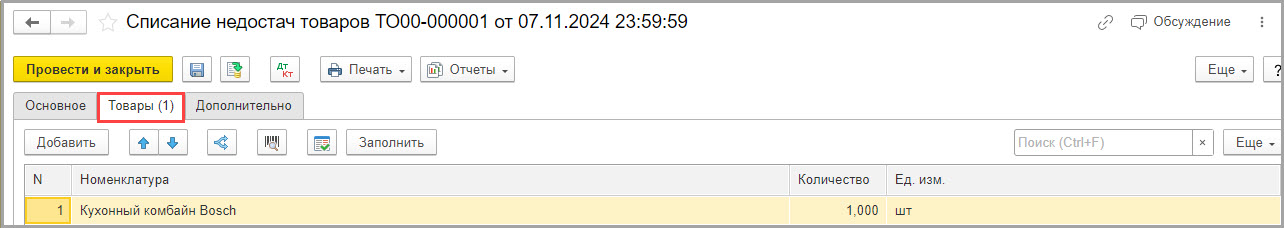

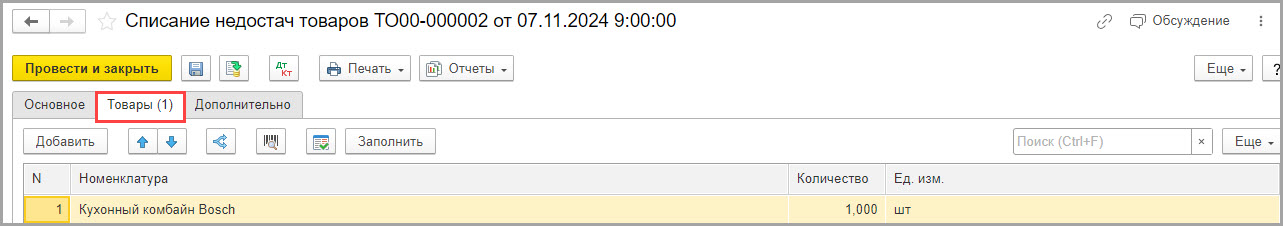

На вкладке «Товары» автоматически указан недостающий товар:

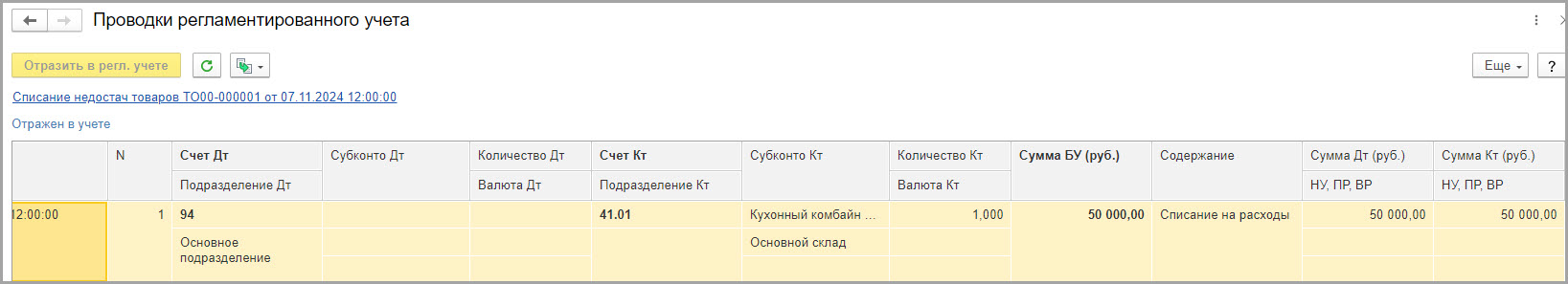

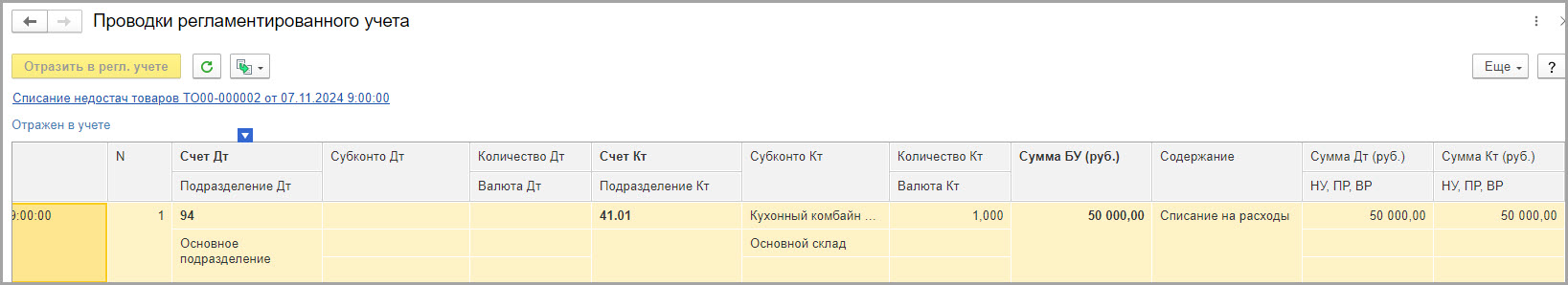

Проводки документа будут следующими:

ДТ 94 – КТ 41.01 – отражена недостача товара.

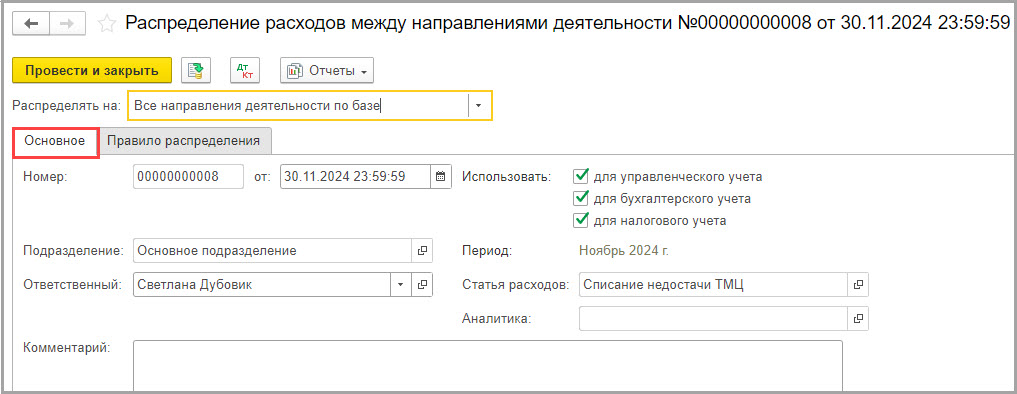

При проведении регламентной операции «Закрытие месяца» сумма со счета 94 закроется в ДТ счета 91.02 регламентной операцией «Распределение расходов по направлениям деятельности».

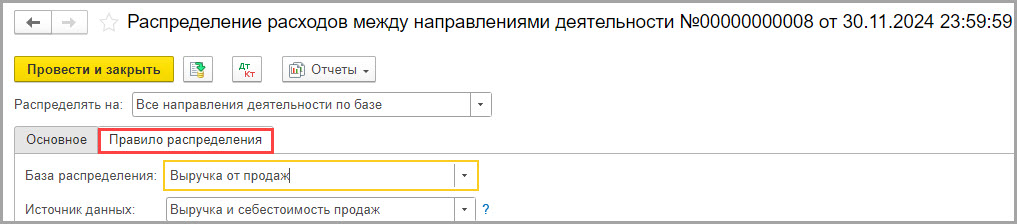

На вкладке «Правило распределения» нужно указать базу распределения:

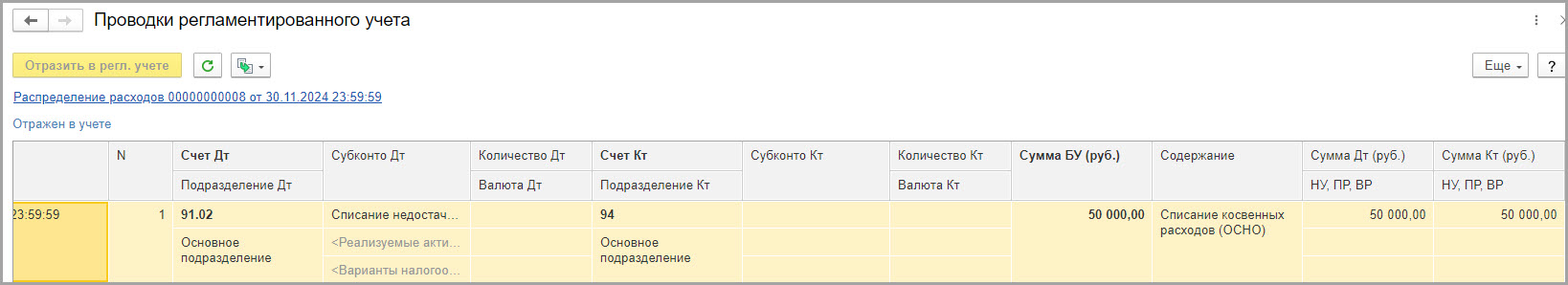

Проводки документа будут следующими:

ДТ 91.02 – КТ 94 – сумма недостачи списана в расходы.

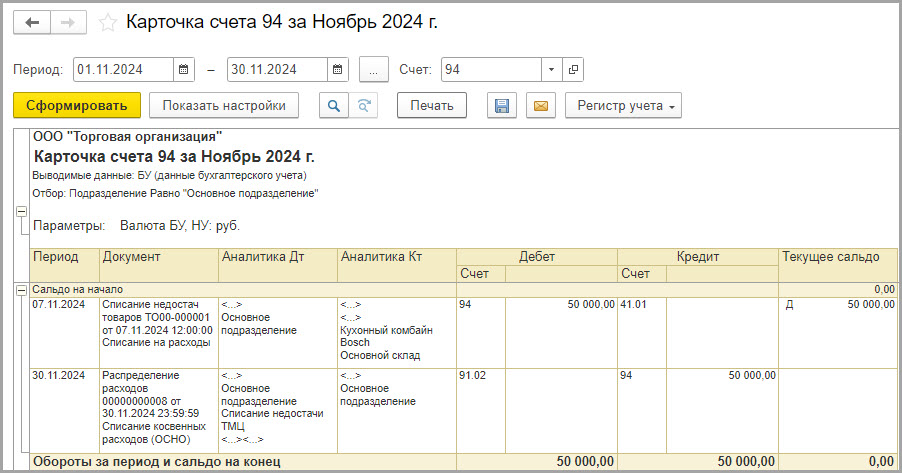

Сформируем ОСВ по счету 94.

Мы видим, что счет 94 закрыт.

Тут следует отметить, что если необходимо закрывать счет 94 вручную, то настройка статьи расходов должна быть следующая. В поле «Относятся» нужно указать «Распределить вручную».

В этом случае нужно будет оформлять документ «Списание расходов» и в этом документе определять счет, на который будет закрываться счет 94. Например, это может быть счет 73.02, если недостачу нужно удержать с сотрудника.

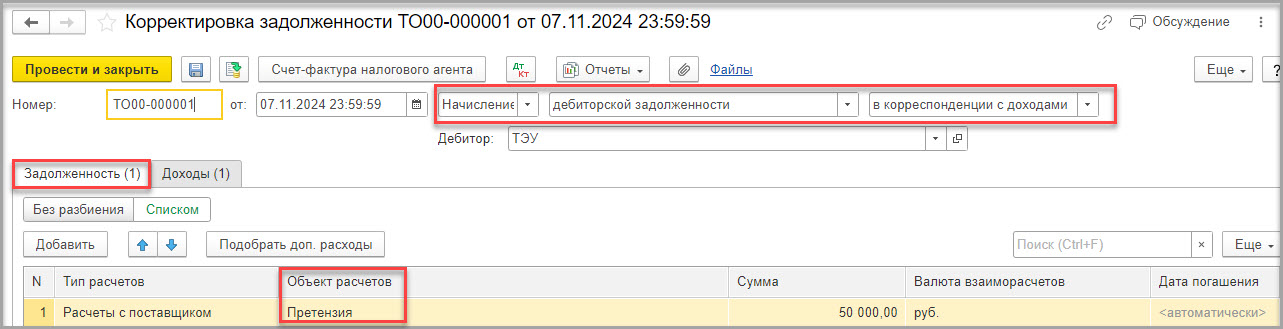

Далее, вернемся в документ «Акт о расхождениях после приемки» и оформим документ «Корректировка задолженности».

В шапке документа укажем начисление дебиторской задолженности в корреспонденции с доходами.

На вкладке «Задолженность» в табличной части укажем:

- тип расчетов – расчеты с поставщиком;

- объект расчетов – договор «Претензия»;

- сумму претензии.

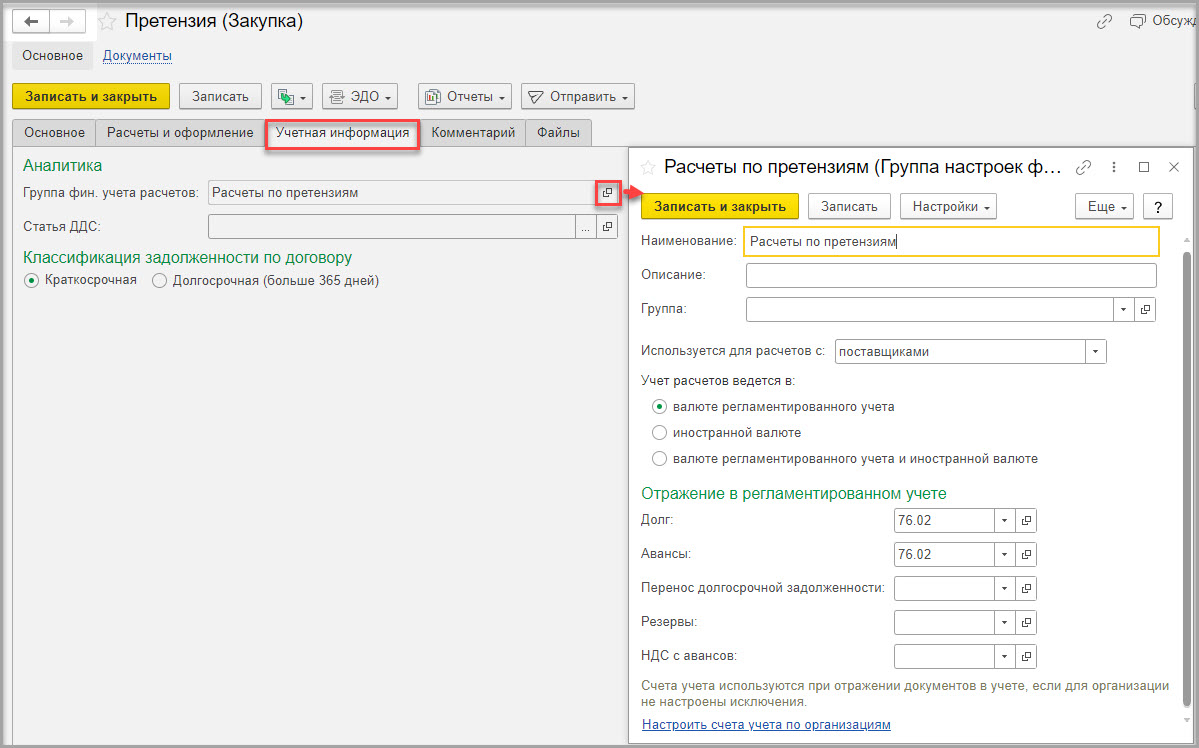

Создадим новый договор с поставщиком и назовем его «Претензия».

В договоре укажем ГФУ расчетов «Расчеты по претензии» с указанием счетов учета 76.02 для отражения в регламентированном учете:

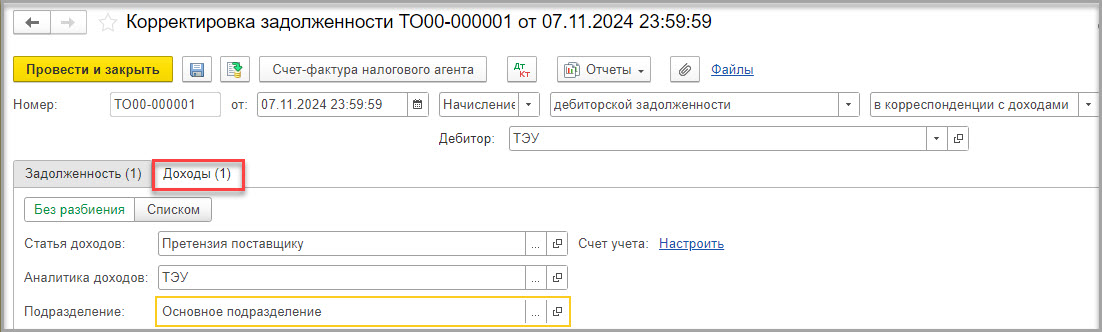

На вкладке «Доходы» укажем статью доходов и аналитику.

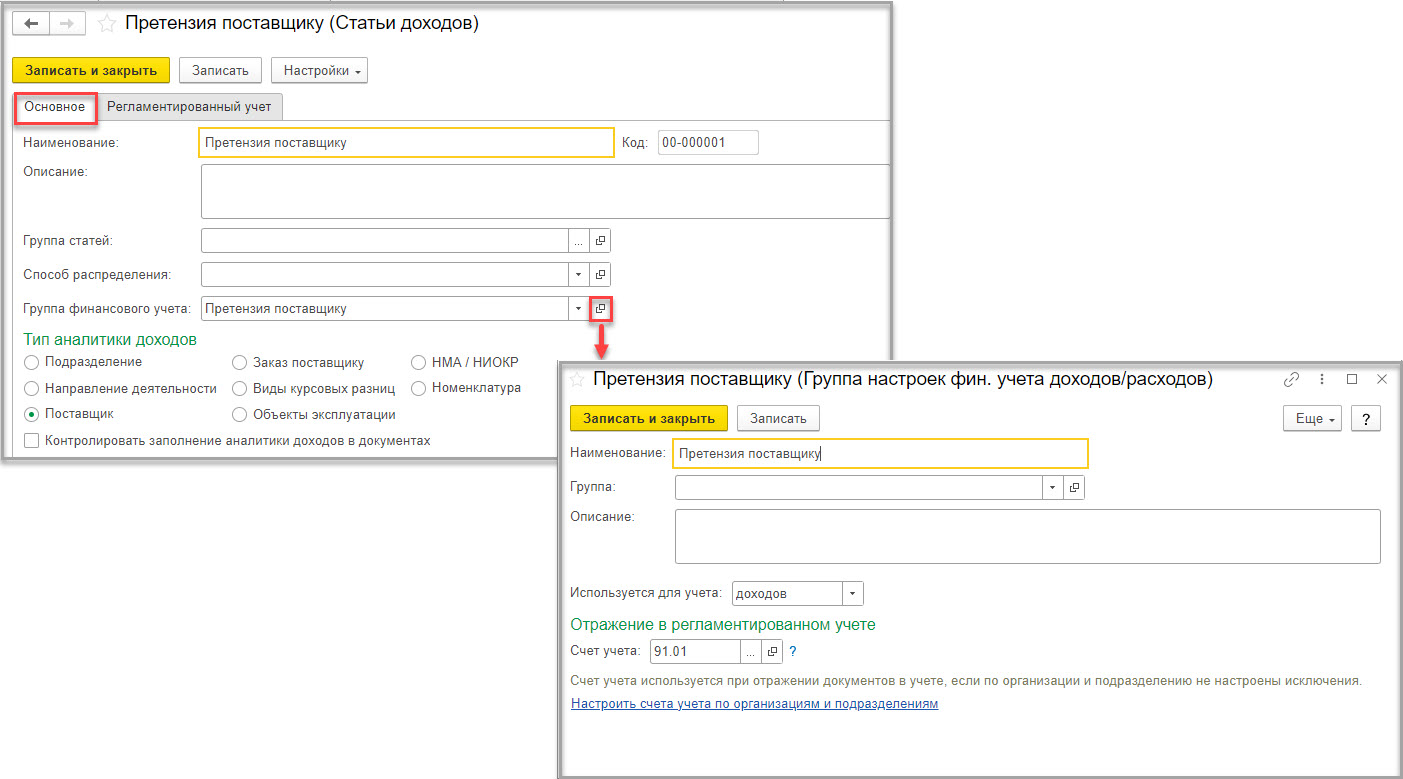

Статью доходов заполним следующим образом.

На вкладке «Основное» укажем наименование статьи, ГФУ доходов и тип аналитики доходов.

ГФУ доходов заполним следующим образом.

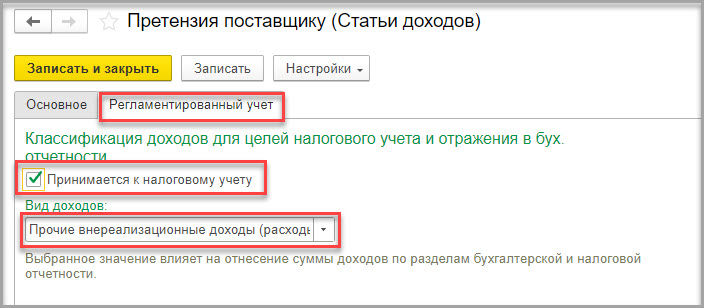

На вкладке «Регламентированный учет» поставим галочку в поле «Принимается к налоговому учету» и вид доходов «Прочие внереализационные доходы (расходы)».

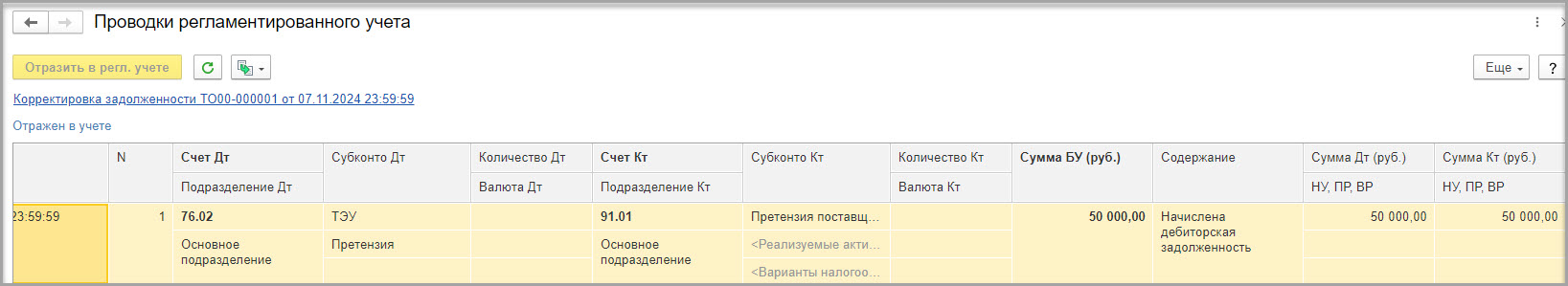

После выполнения команды «Отразить в регл. учете» видим следующую проводку:

ДТ 76.02 – КТ 91.01 – отражена в доходах претензия поставщику.

Далее, перевозчик компенсирует недостачу.

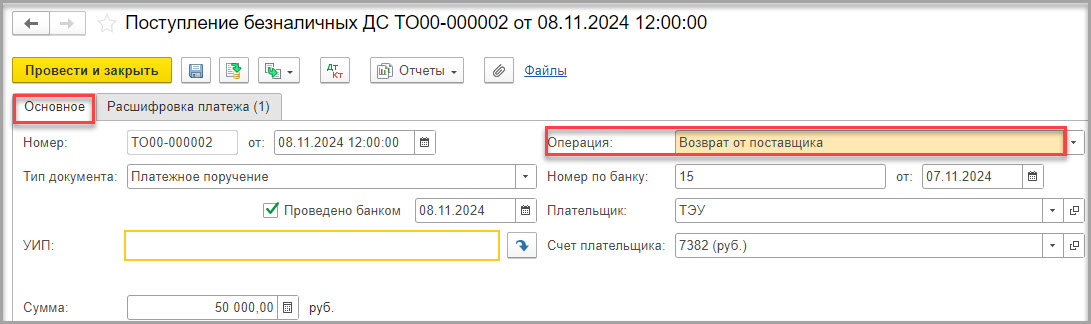

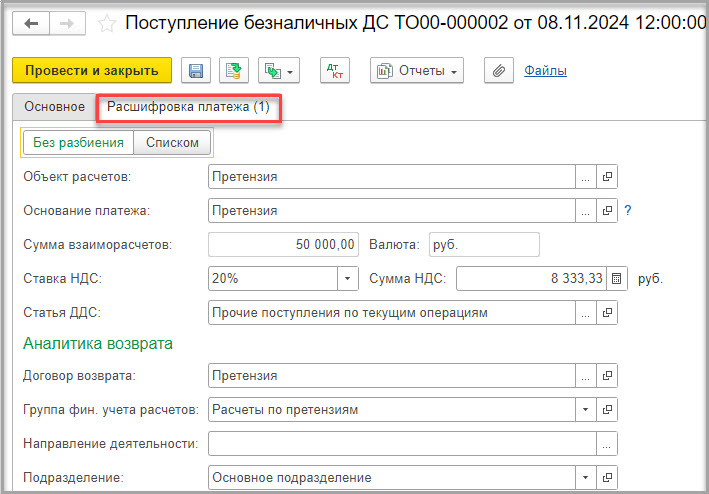

Поступление компенсации от перевозчика оформим с помощью документа «Поступление безналичных ДС».

На вкладке «Основное» вид операции укажем «Возврат от поставщика»:

На вкладке «Расшифровка платежа» укажем объект расчетов, основание платежа, поступившую сумму, договор возврата, ГФУ.

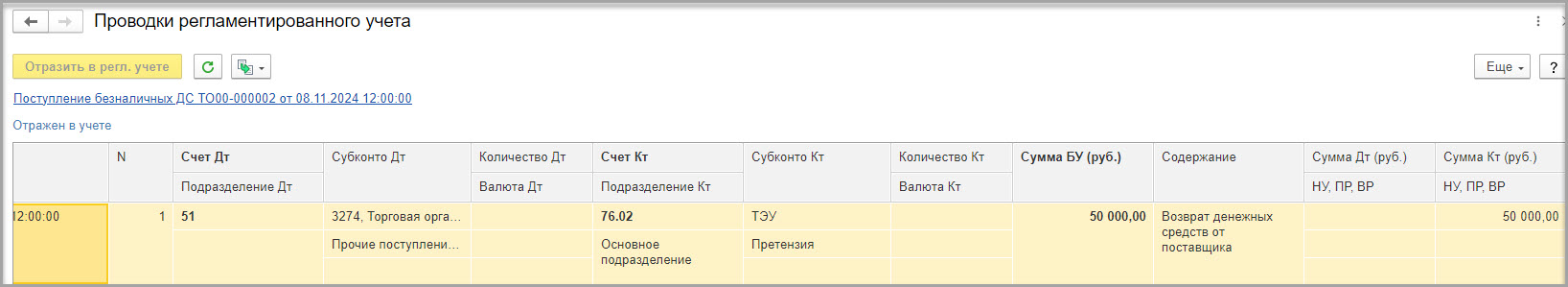

Проводки документа будут следующие:

ДТ 51 – КТ 76.02 – поступили денежные средства по претензии.

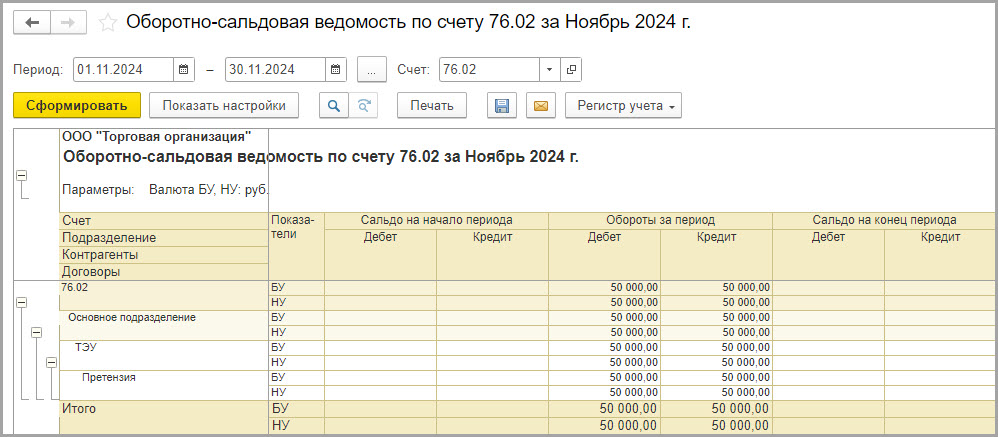

Сформируем ОСВ по счету 76.02.

Мы видим, что все расчеты по претензии закрылись:

ВАРИАНТ № 2

Спишем недостачу на счет расчетов по претензии с перевозчиком.

При этом варианте сначала также оформляется «Акт о расхождениях после поступления».

На вкладке «Товары» в графе «Как отработать расхождения» укажем «Списать за счет поставщика».

На вкладке «Основное» акта о расхождениях после поступления пройдем по синей гиперссылке «Оформить документы».

В рабочем месте будет доступно оформление двух документов: «Списание недостач товаров» и «Корректировка задолженности»:

Оформим документ «Списание недостач товаров».

На вкладке «Основное» укажем статью списания и аналитику расходов.

Статью списания оформим следующим образом.

На вкладке «Основное» в разделе «Квалификация расходов и настройки отнесения» укажем, что расходы возникают «При складском хранении, перемещении, обработке» и распределяются вручную. Мы выберем распределение вручную, так как нам нужно закрыть 94 счет на счет 76.02.

На вкладке «Бухгалтерский учет и налоги» укажем ГФУ доходов и расходов «Списание недостачи ТМЦ»:

На вкладке «Товары» автоматически указан недостающий товар:

Проводки документа будут следующими:

ДТ 94 – КТ 41.01 – отражена недостача товара.

А вот вместо второго документа «Корректировка задолженности» мы оформим документ «Списание расходов». Почему?

А потому, что нам сумму, отраженную по дебету счета 94, нужно отнести на счет расчетов по претензиям с перевозчиком. А документ «Корректировка задолженности» начислит задолженность перевозчика только в корреспонденции со счетом 91.01.

Нам же нужно отнести недостачу, отнесенную в ДТ счета 94 на счет 76.02.

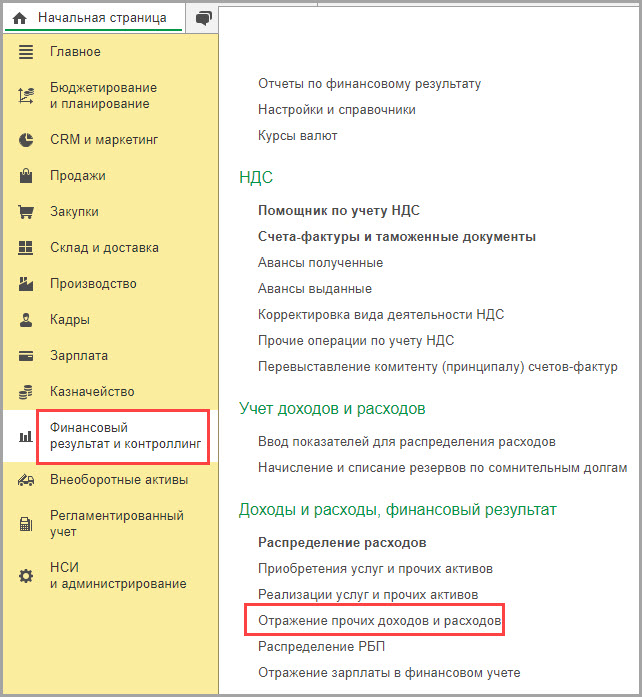

Зайдем в раздел «Финансовый результат и контроллинг» - подраздел «Доходы и расходы, финансовый результат» - Отражение прочих доходов и расходов.

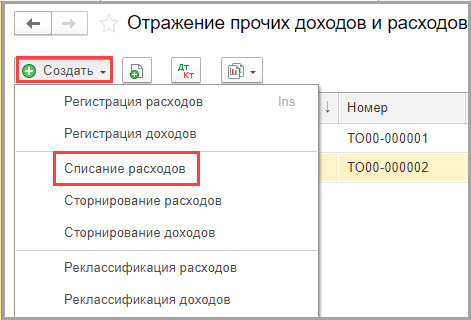

В рабочем месте «Отражение прочих доходов и расходов» создадим документ «Списание расходов» с помощью команды «Создать»:

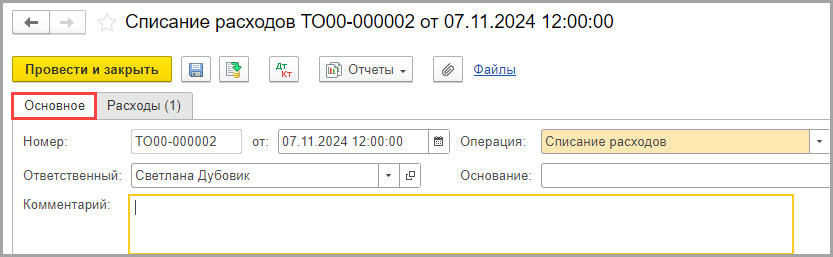

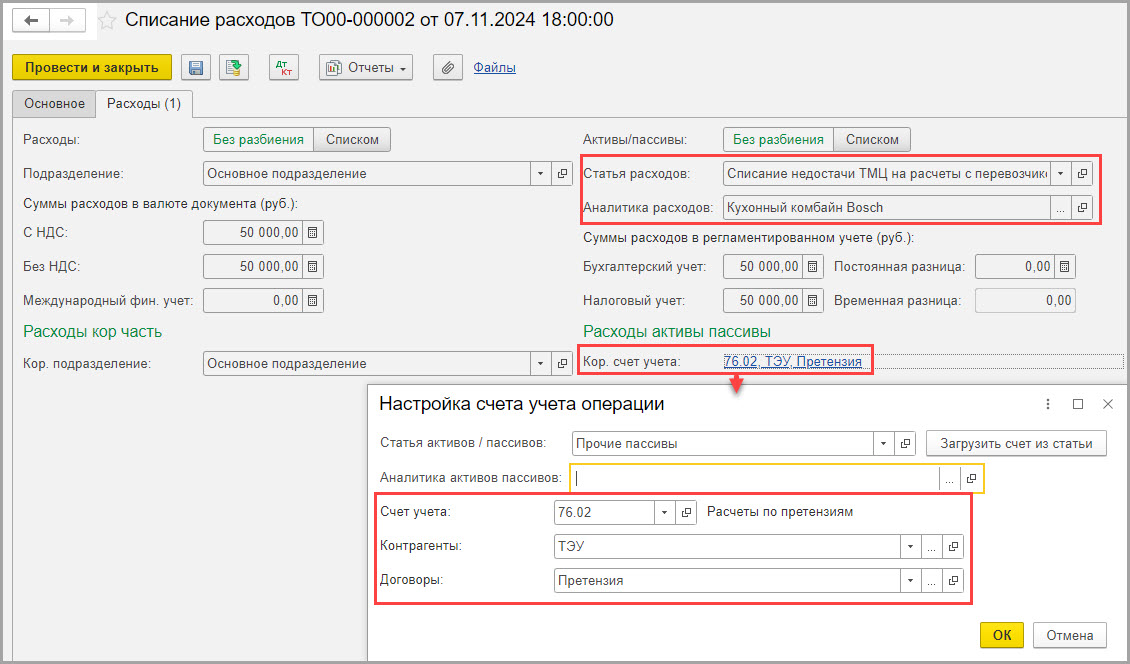

На вкладке «Основное» укажем операцию «Списание расходов»:

На вкладке «Расходы» укажем сумму расходов.

В поле «Статья расходов» укажем статью расходов, которую указали в документе «Списание недостач товаров» и аналитику расходов.

В разделе «Расходы активы/пассивы» пройдем по синей гиперссылке в поле «Корр.счет учета» и в форме «Настройка счета учета операции» укажем счет учета 76.02, контрагента – перевозчика и договор, по которому отражаются расчеты по претензии.

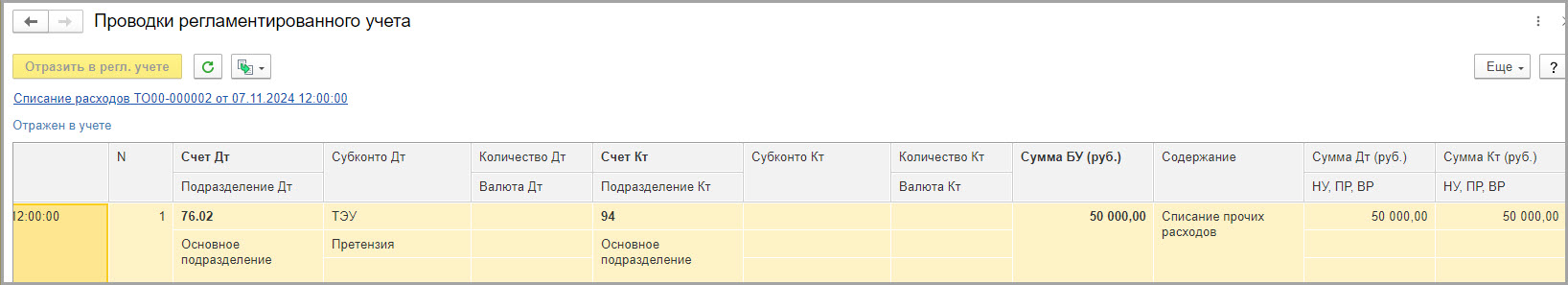

Посмотрим проводки документа:

ДТ 76.02 – КТ 94 – сумма недостачи отнесена на расчеты по претензиям.

Обратите внимание! Если сумма возмещения превышает балансовую стоимость товара, дополнительно нужно отразить доход на разницу: ДТ 76.02 - КТ 91.01.

Эту операцию можно отразить документом «Регистрации доходов».

Далее перевозчик компенсирует недостачу.

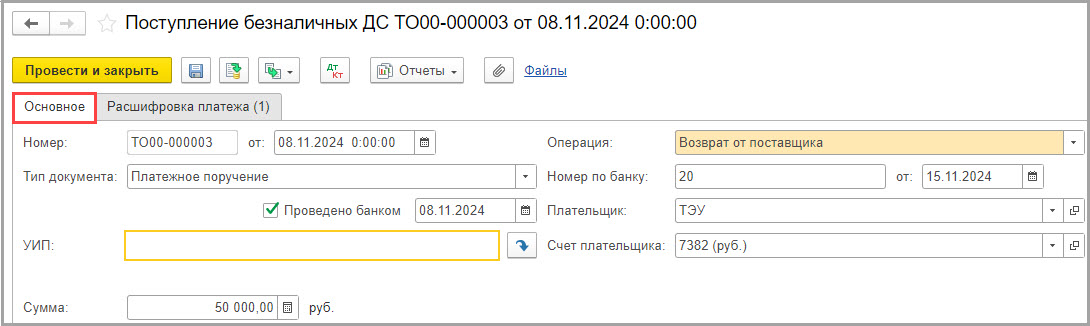

Поступление компенсации от перевозчика оформим с помощью документа «Поступление безналичных ДС».

На вкладке «Основное» вид операции укажем «Возврат от поставщика»:

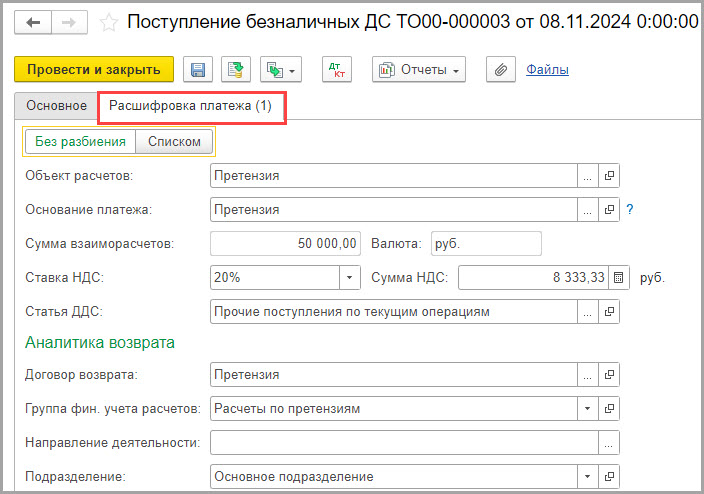

На вкладке «Расшифровка платежа» укажем объект расчетов, основание платежа, поступившую сумму, договор возврата, ГФУ.

В движениях документа видим следующую проводку:

ДТ 51 – КТ 76.02 – возмещение недостачи по претензии.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов