Формирование резерва отпусков по методу МСФО в 1С: ЗУП ред. 3.1

- Опубликовано 27.11.2024 12:23

- Автор: Administrator

- Просмотров: 14868

Ранее на нашем сайте была опубликована статья, в которой мы рассказали для чего создаются резервы на оплату труда, кто и как должен их формировать, какие бывают методики расчета для сумм отчислений в резерв. И также на практическом примере мы рассмотрели порядок действий в программе 1С: ЗУП ред. 3.1 при формировании «отпускного» резерва по нормативному методу. Обязательно ознакомьтесь с данной публикацией. Уверены, что вы найдете для себя полезную информацию. Продолжим разговор о резервах отпусков. Тема сегодняшней статьи – особенности формирования резерва отпусков по методу МСФО на практическом примере в 1С: ЗУП ред. 3.1.

Сначала коротко напомним, что для начисления резервов может быть использован один из двух методов:

- нормативный метод;

- метод МСФО.

При нормативном способе расчета нужно сначала рассчитать процент ежемесячных отчислений в резерв. При этом в основе расчета лежат суммы предполагаемых расходов на оплату отпускных и общего фонда оплаты труда, включая страховые взносы. Таким образом, сумма ежемесячных отчислений будет равна произведению исчисленного процента и суммы фактически начисленной заработной платы.

Для того чтобы объяснить общий принцип расчета по методике МСФО, его часто сравнивают с начислением компенсации за неиспользованный отпуск сотруднику при увольнении. То есть при расчете ежемесячных отчислений в резерв рассчитывается средний размер заработной платы и умножается на число дней, причитающиеся сотруднику за отработанный период. Таким образом, метод МСФО является более точным.

Теперь рассмотрим особенности формирования резерва на оплату труда на примере «отпускного» резерва по методу МСФО в программе 1С: ЗУП ред. 3.1.

Настройка программы

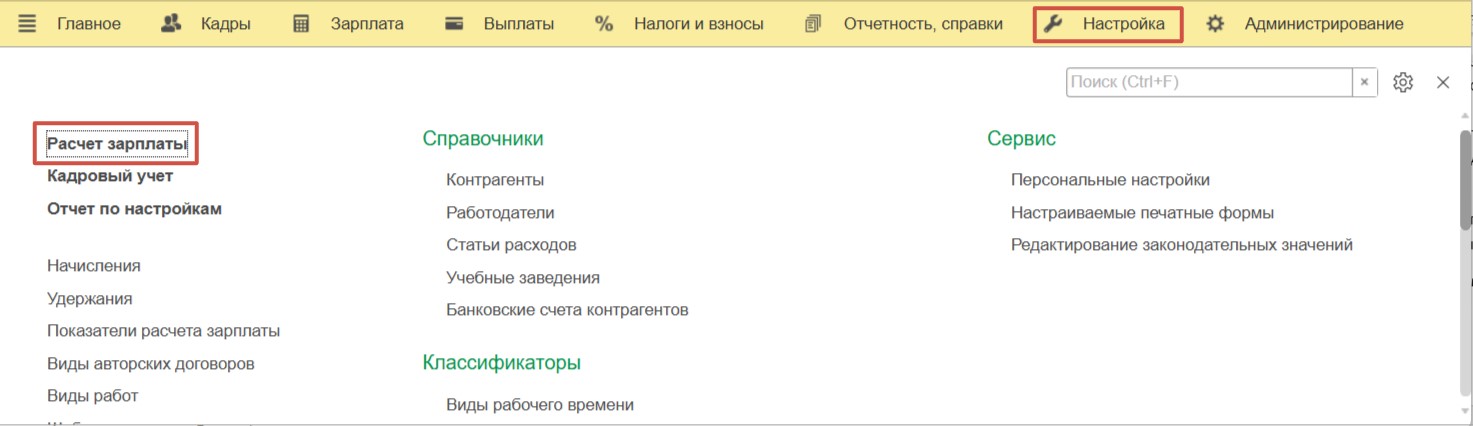

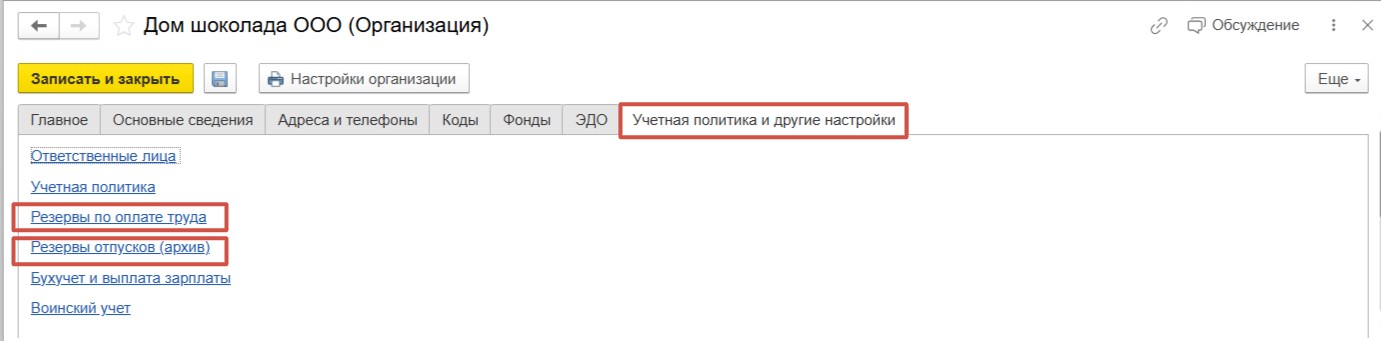

Для начала мы должны убедиться в корректных настройках программы. Перейдем в раздел меню «Настройка» и выберем подраздел «Расчет зарплаты».

Для возможности вести учет резервов на оплату труда должен быть установлен флаг «Использовать резервы по оплате труда».

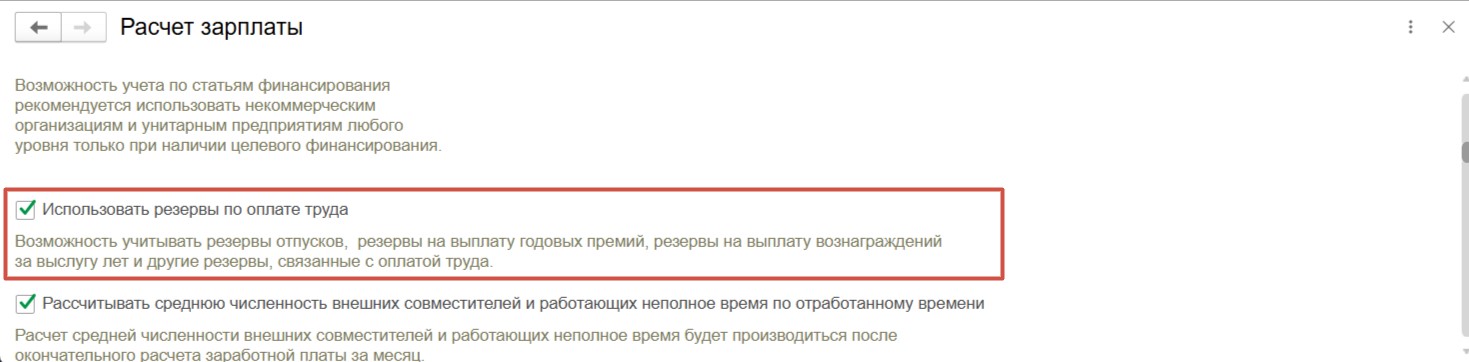

После этого давайте вернемся в раздел меню «Настройка» и в подразделе «Предприятие» выберем пункт Организации».

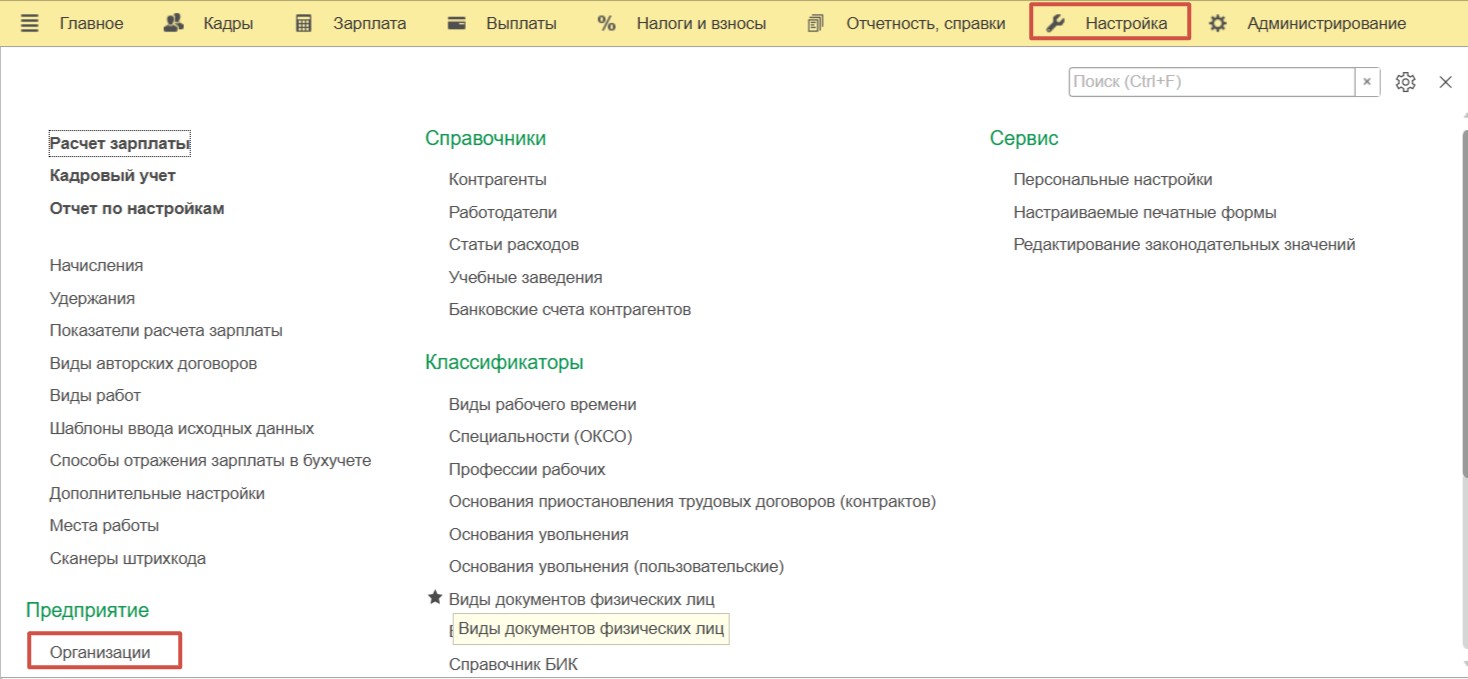

На вкладке «Учетная политика и другие настройки» мы можем увидеть две ссылки, относящиеся к резервам. Однако ссылка «Резервы отпусков (архив)» на сегодняшний день не используется. Если вы формировали резервы по отпускам до 2023 года, то там вы найдете настройки для их расчета.

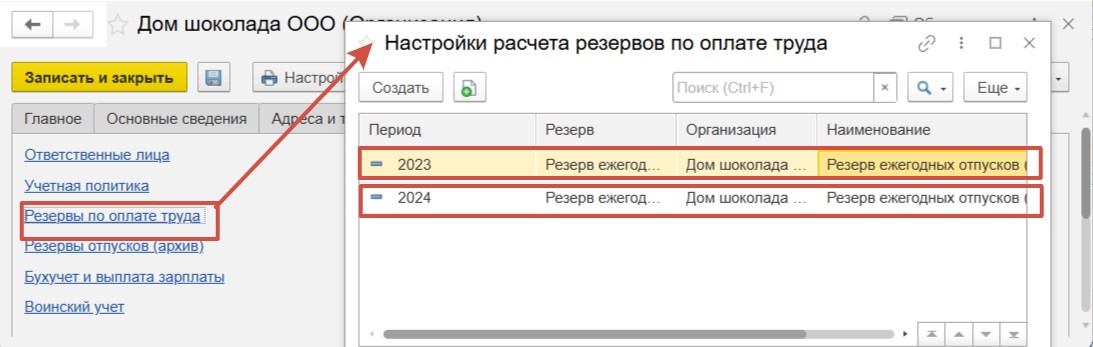

Начиная с 2023 года, настройки для расчета резервов по оплате труда вводятся по ссылке «Резервы по оплате труда».

Итак, перейдя по указанной ссылке видим, что на данный момент в программе зарегистрированы настройки для 2023 года и 2024 года.

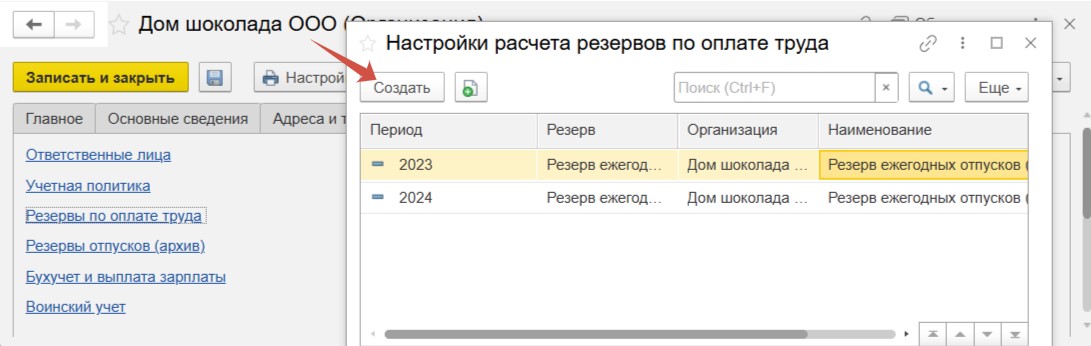

В начале каждого года необходимо регистрировать новую настройку на год, в которой необходимо зафиксировать особенности расчета резерва, закрепленные в учетной политике вашей организации. Для этого нужно использовать команду «Создать».

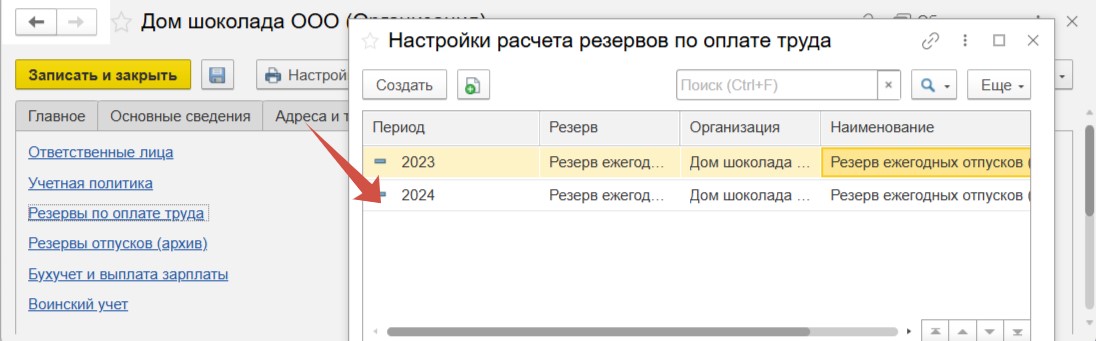

Давайте на примере 2024 года рассмотрим, как выглядит форма для настроек расчета отчислений в резерв. Двойным щелчком мыши переходим по строке.

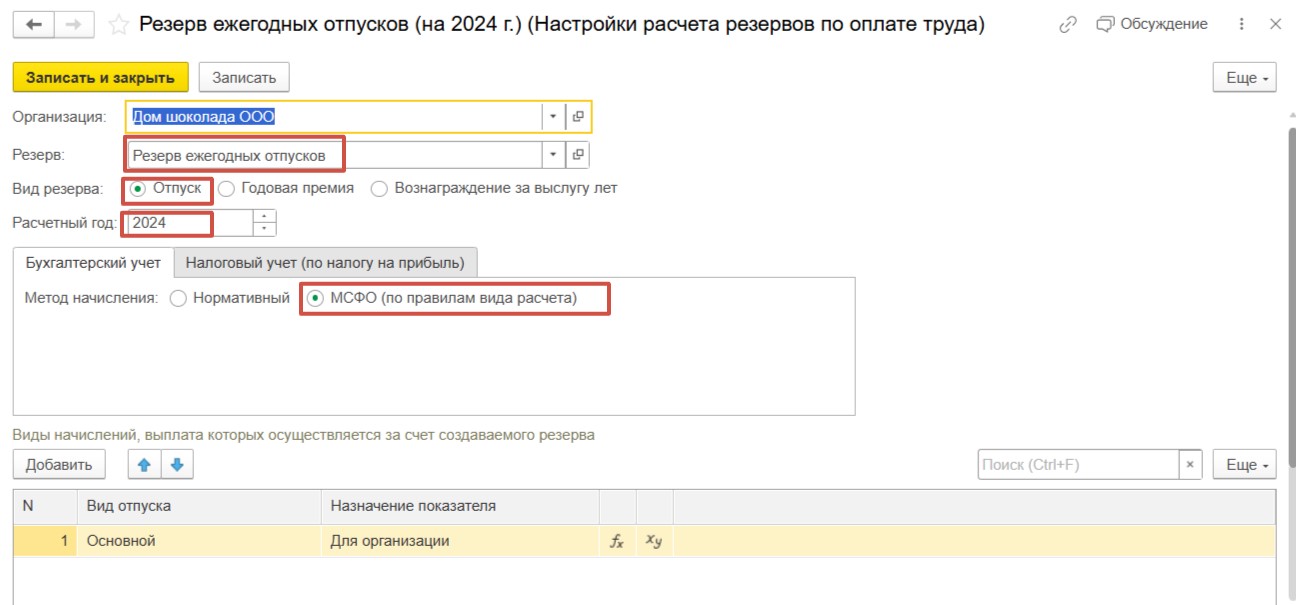

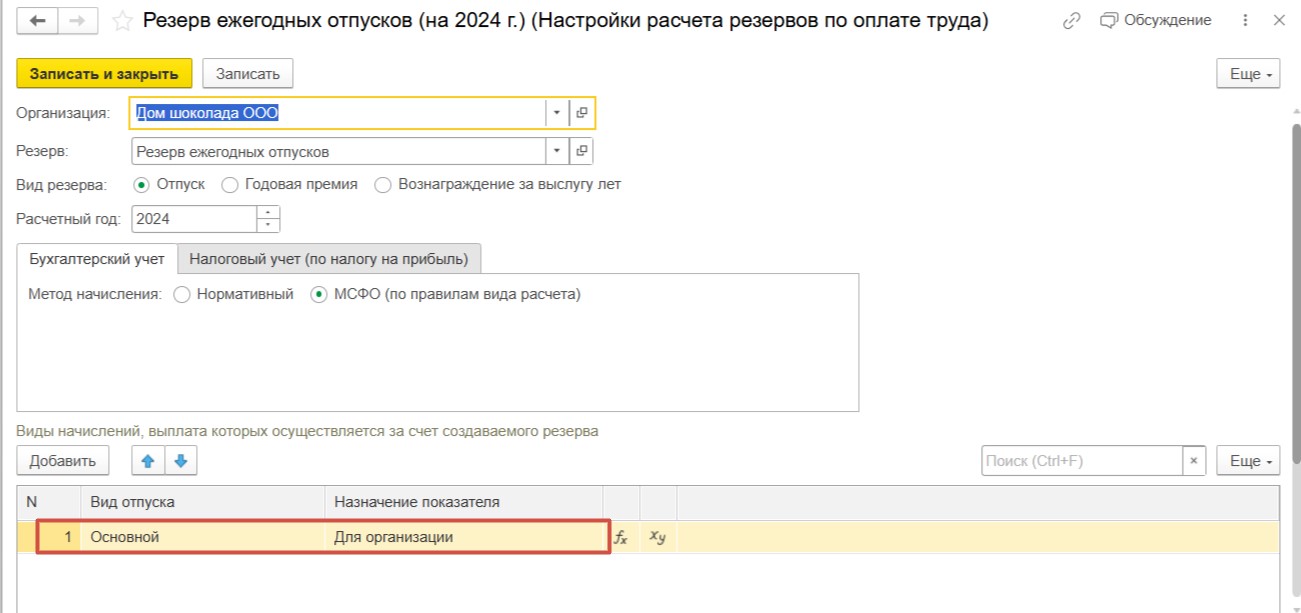

Итак, в поле «Резерв» мы выбрали значение «Резерв ежегодных отпусков».

Установили переключатель «Отпуск» в поле «Вид резерва» и выбрали год, для которого будет действовать текущая настройка.

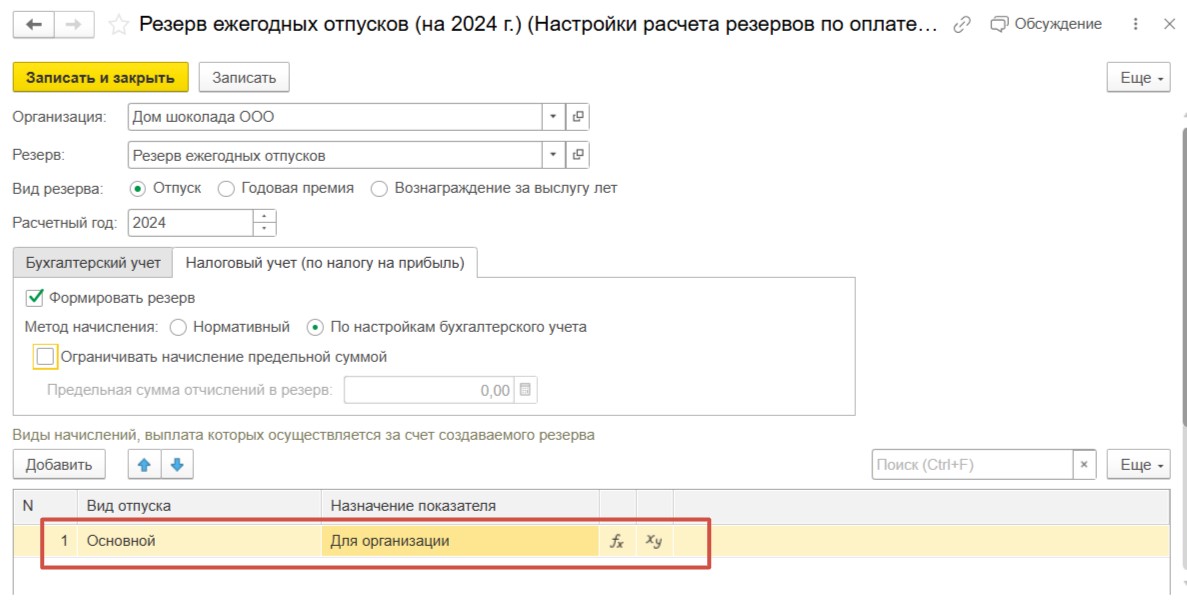

В поле «Метод начисления» установлен переключатель «МСФО (по правилам вида расчета)».

В табличной части выбран только один вид отпуска – основной. Если у вас в организации есть другие виды отпусков, например, дополнительные, и вы решили включить расходы по ним в резерв, их можно добавить в расчет, нажав кнопку «Добавить» и выбрав соответствующий вид отпуска.

В колонке «Назначение показателя» мы выбрали расчет в целом для организации.

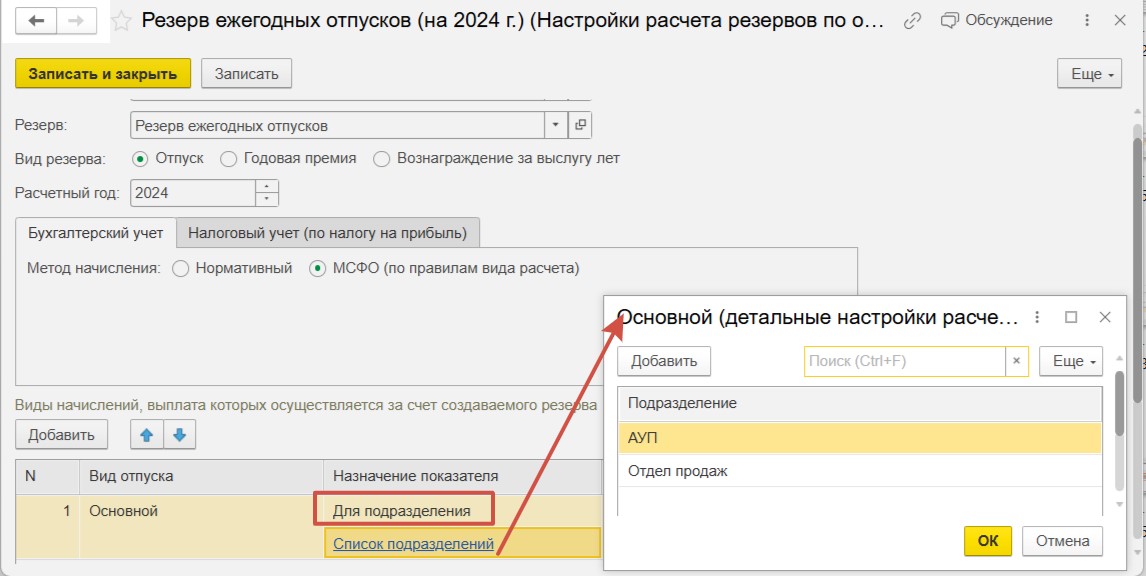

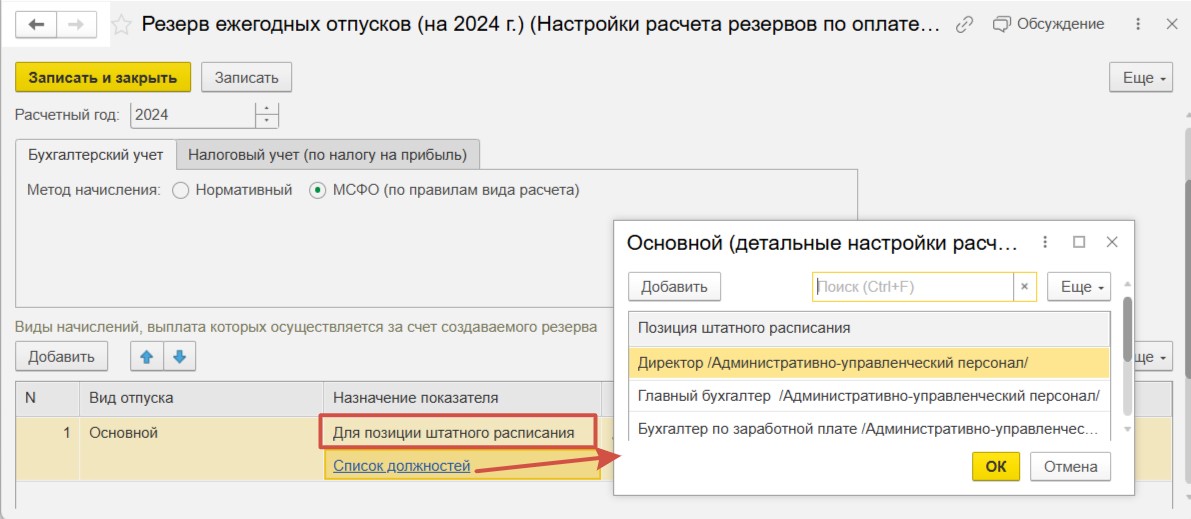

Однако, также предусмотрена возможность выбора того, как вид расчета будет учитываться при начислении резерва:

для подразделений с выбором соответствующего списка

или для позиций штатного расписания.

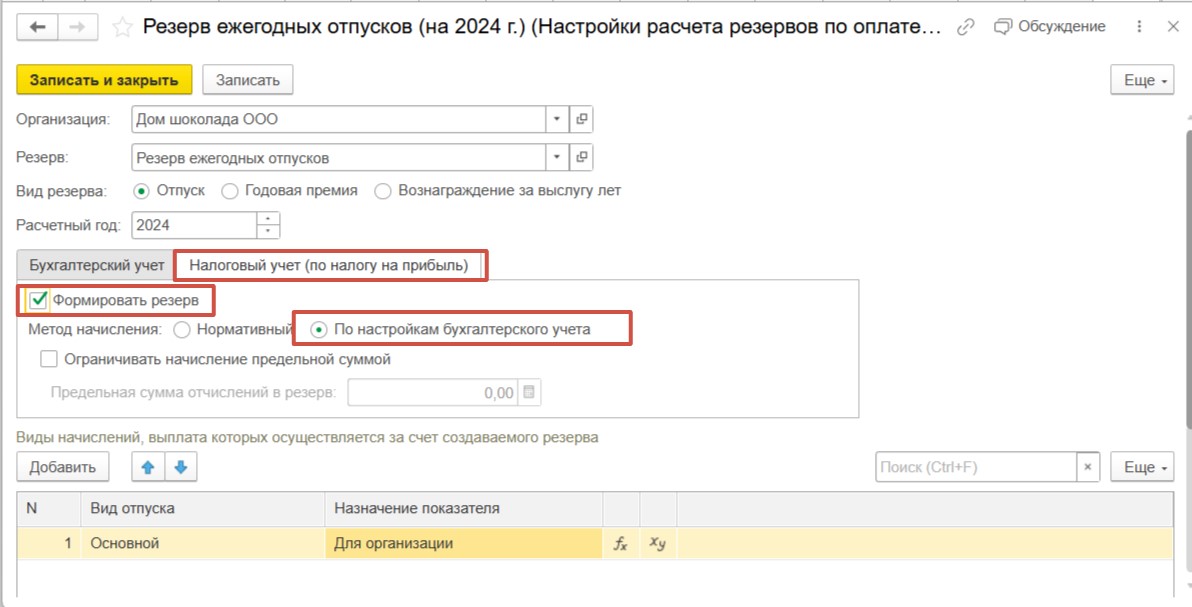

Для целей сближения бухгалтерского и налогового учета в учетной политике организации зафиксировано положение о формировании резервов в налоговом учете по методу МСФО.

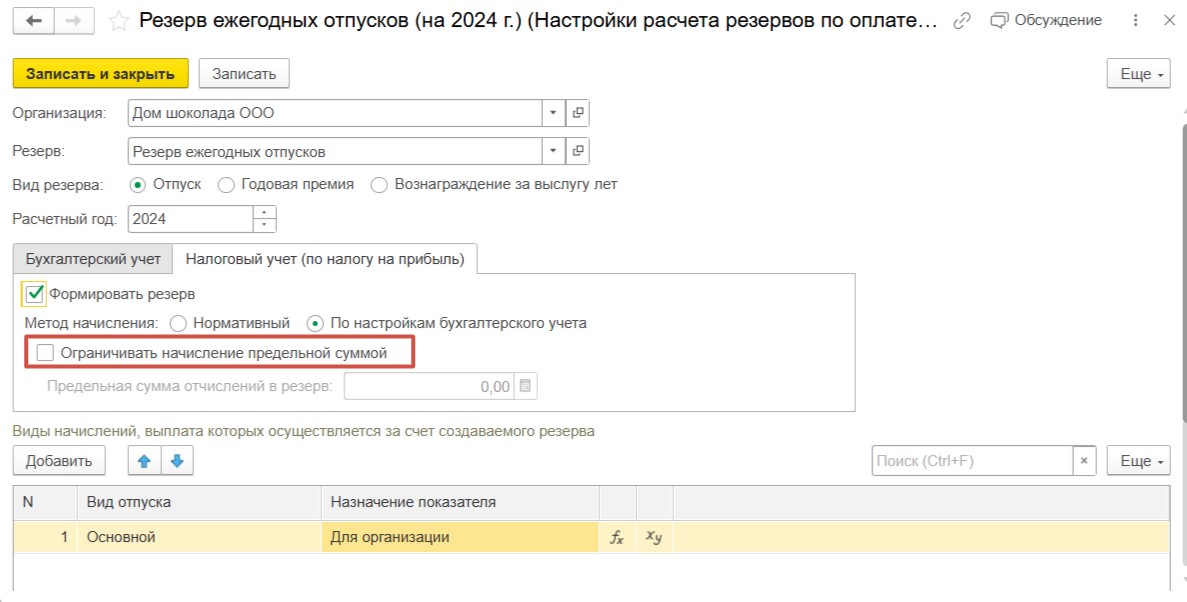

В связи с этим сделаны соответствующие настройки на вкладке «Налоговый учет (по налогу на прибыль)» - установлен флаг «Формировать резерв» и выбран метод начисления «По настройкам бухгалтерского учета». Напомним, что строгой обязанности формировать резервы в налоговом учете нет.

В нашем примере флаг «Ограничивать начисление предельной суммой» снят. Это значит, что резерв будет синхронно начисляться и в бухгалтерском, и в налоговом учете до конца года.

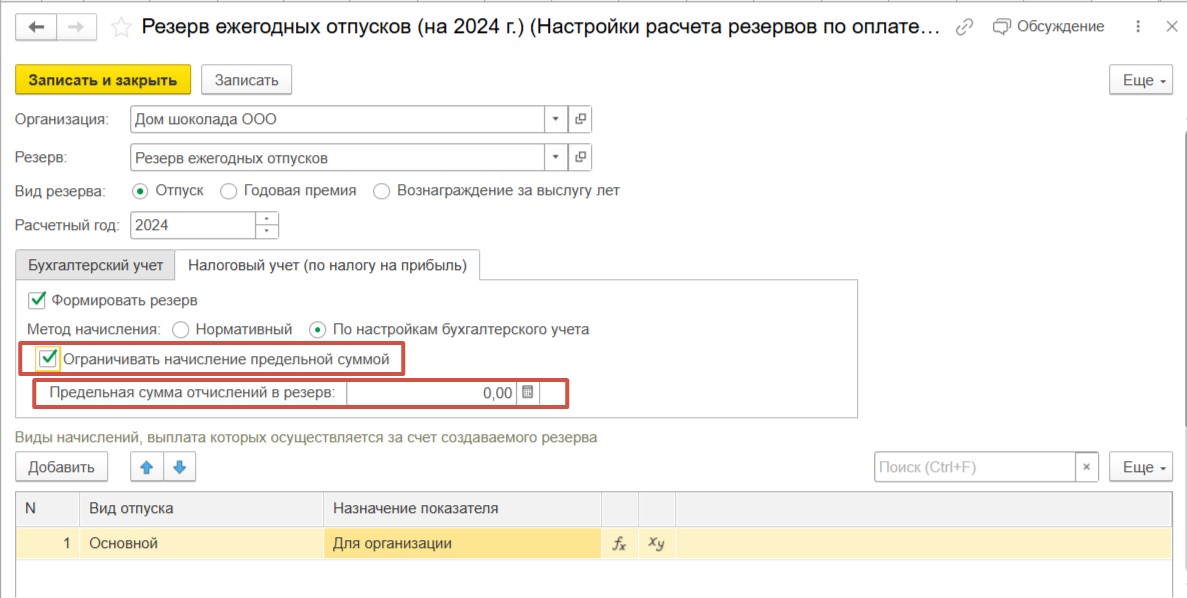

Если указанный флаг будет активирован, то станет доступно для редактирования поле «Предельная сумма отчислений в резерв». Как рассчитать этот показатель мы рассказывали в нашей статье. При превышении указанного лимита начисление резерва в налоговом учете происходить не будет. Данная настройка не учитывается для отчислений в резерв по бухгалтерскому учету.

Принцип заполнения табличной части на вкладке по налоговому учету аналогичен первой вкладке.

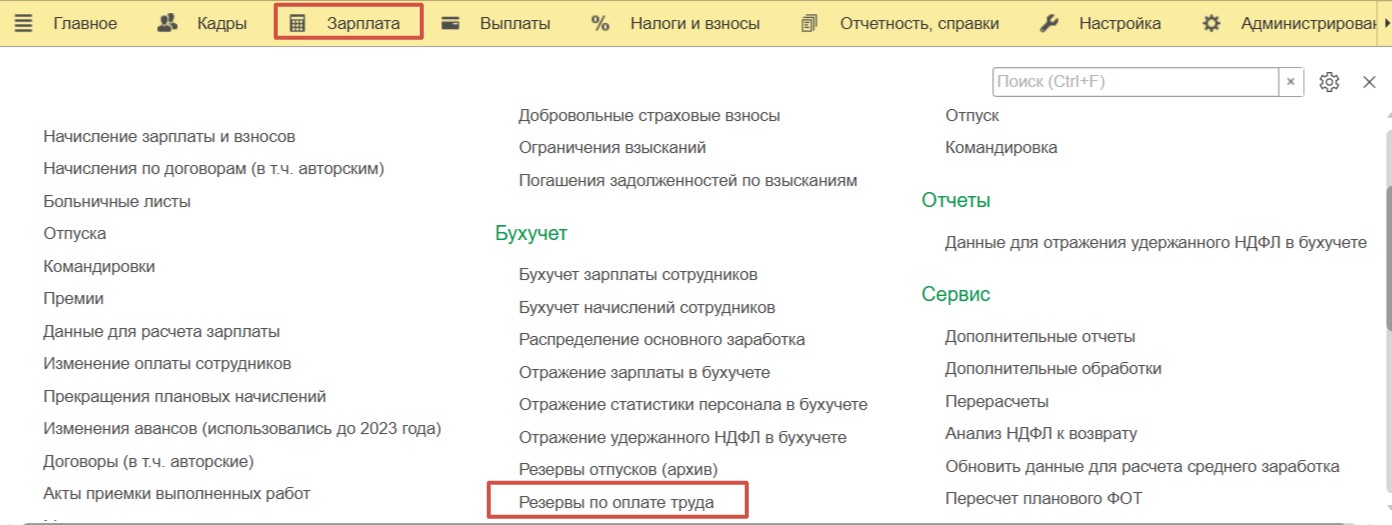

Итак, мы рассмотрели, как выглядит настройка для расчета резерва. Но для начисления резерва ввести такую настройку недостаточно. Ежемесячно мы должны регистрировать документ «Резервы по оплате труда» в разделе меню «Зарплата».

Регистрируем документ «Резервы по оплате труда»

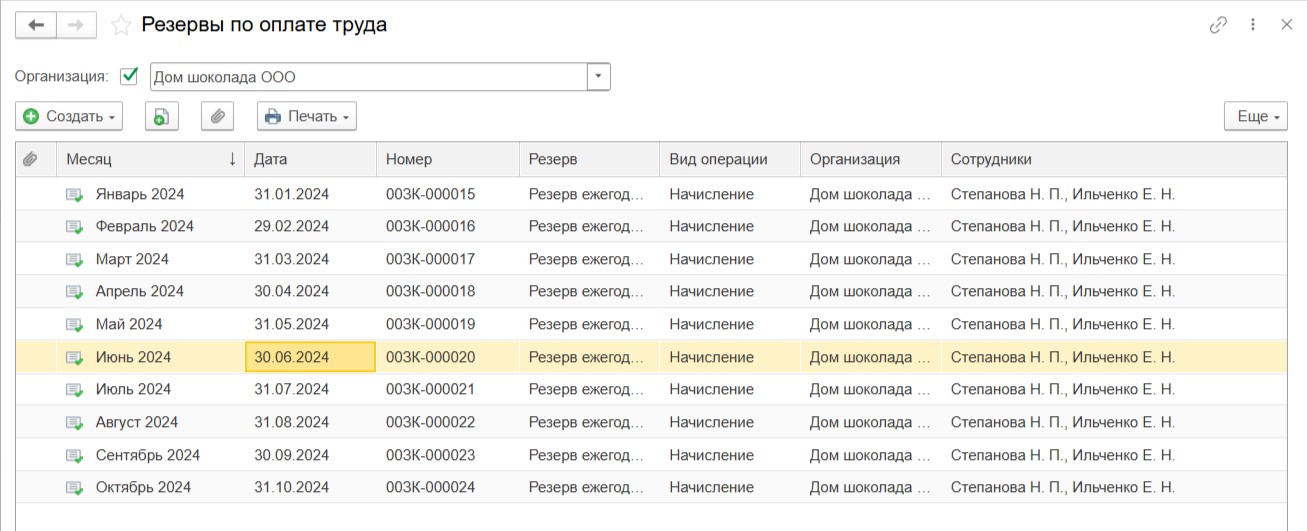

Сформируем документ «Резервы по оплате труда» за ноябрь. Для этого перейдем в раздел меню «Зарплата» и выберем пункт «Резервы по оплате труда» в подразделе «Бухучет».

Документ «Резервы по оплате труда» регистрируется ежемесячно последним числом месяца.

ВНИМАНИЕ! Для корректного расчета сумм в документе «Резервы по оплате труда» в программе сначала вводится документ окончательного расчета по заработной плате «Начисление зарплаты и взносов» в разделе меню «Зарплата» - «Все начисления», а также документ «Отражение зарплаты в бухучете» в разделе меню «Зарплата» - «Отражение зарплаты в бухучете».

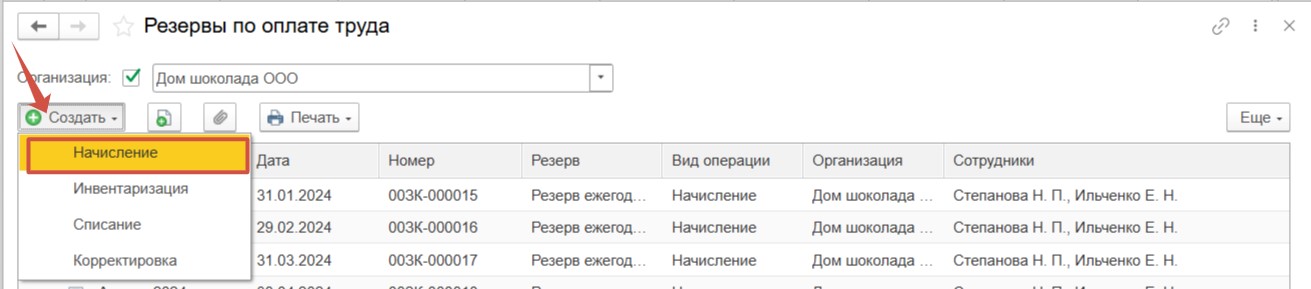

Нажимаем на кнопку «Создать» и выбираем пункт «Начисление».

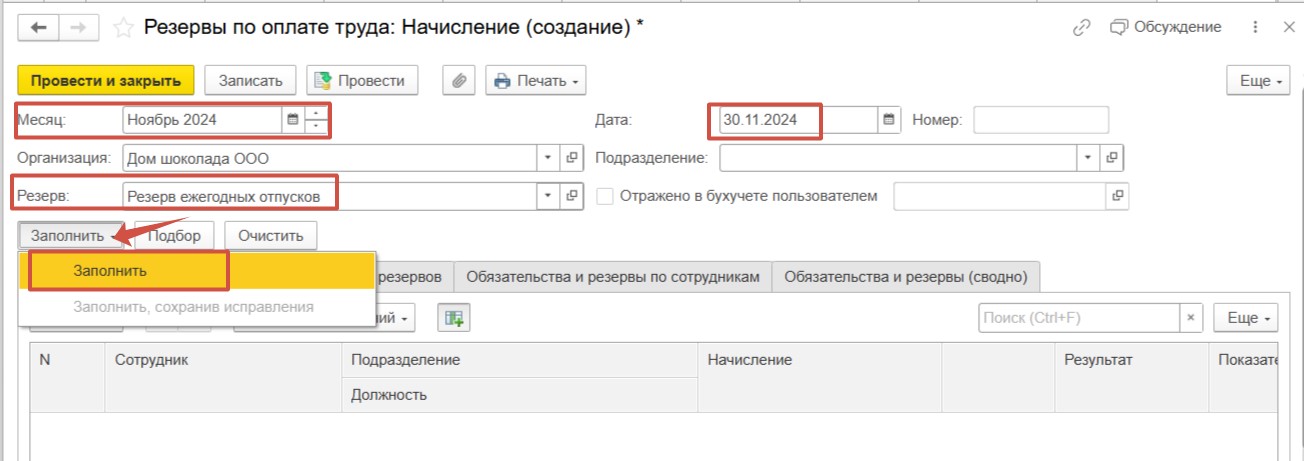

Выбираем месяц формирования резерва и дату. Теперь заполним документ, используя команду «Заполнить» - «Заполнить».

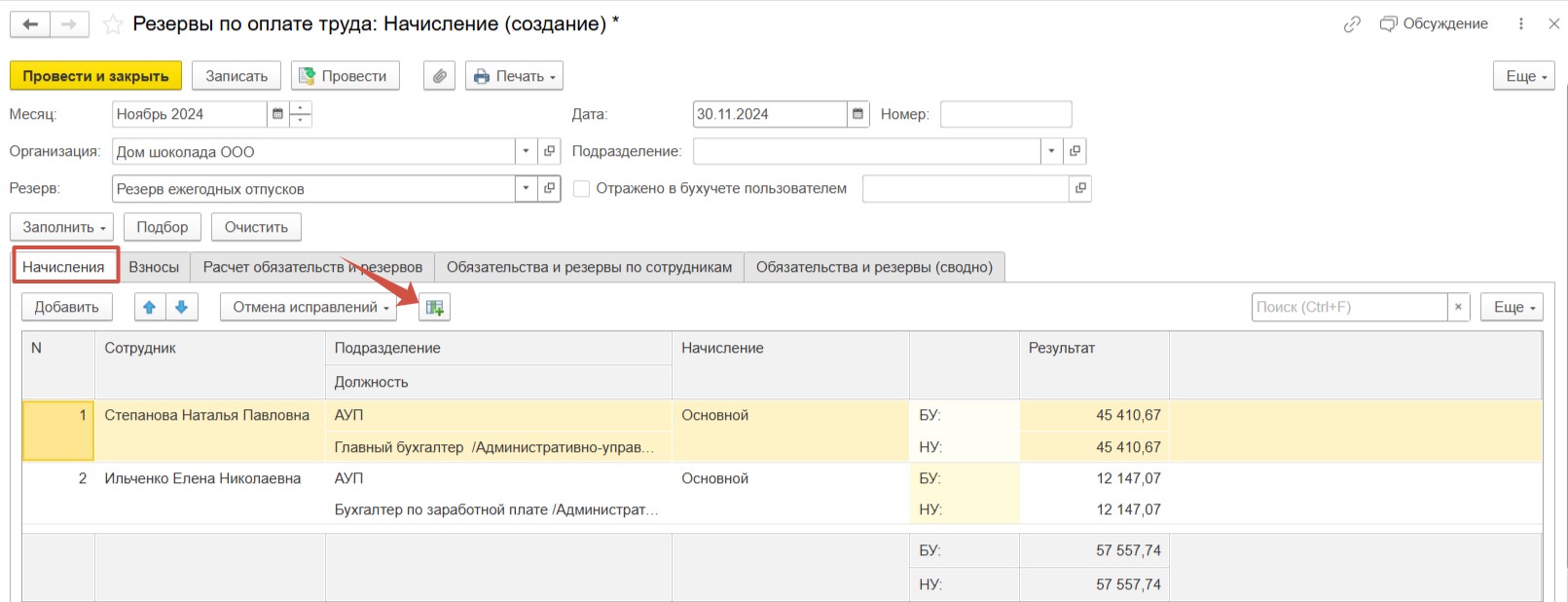

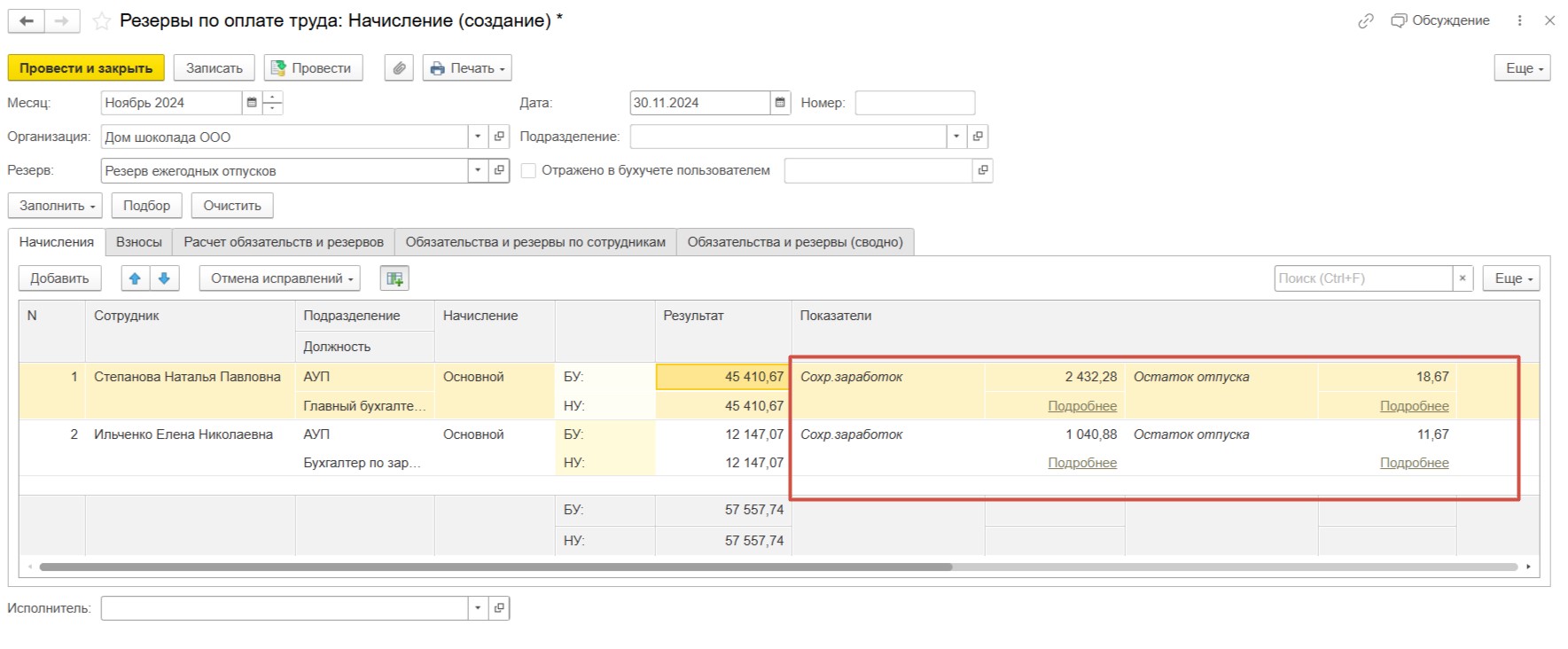

Документ заполнился. На вкладках «Начисления» и «Взносы» есть специальная кнопка, при нажатии которой, мы сможем увидеть подробности расчета указанных в табличной части сумм. Нажмем её.

Теперь в табличной части мы видим блок дополнительной информации, позволяющий понять, как программа произвела расчет.

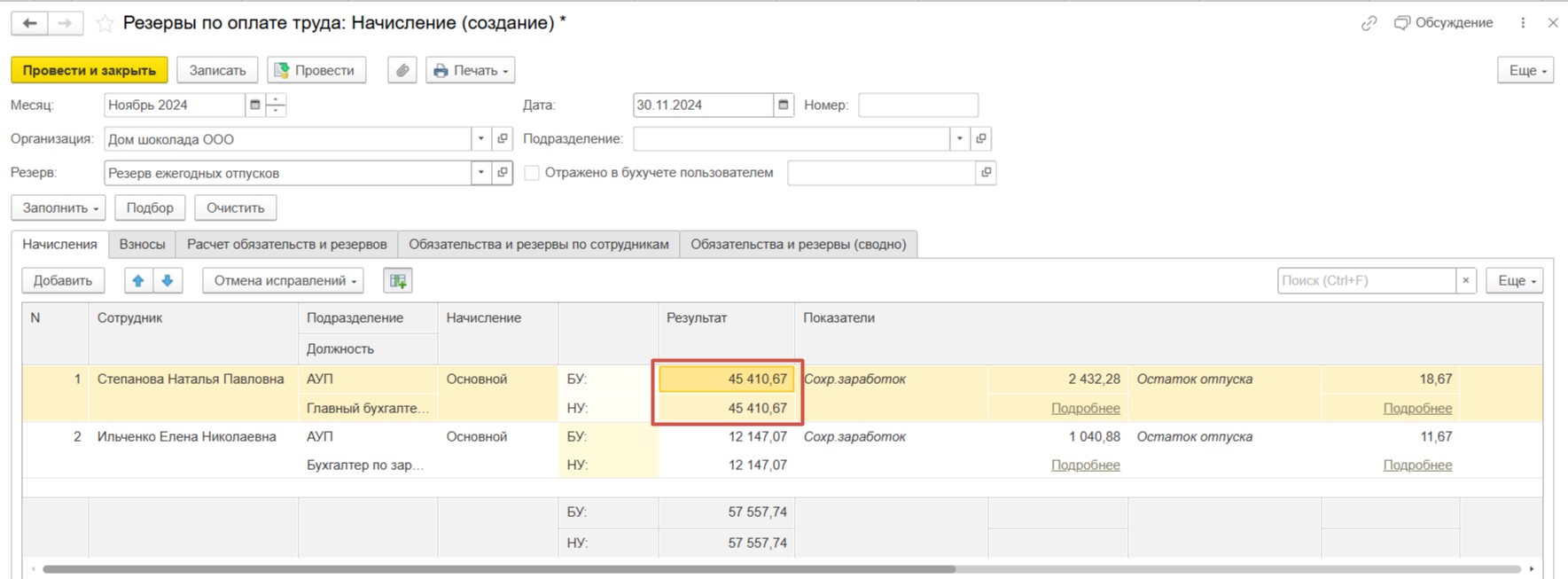

Например, как получился результат 45 410,67 по сотруднице Степановой Н.П.?

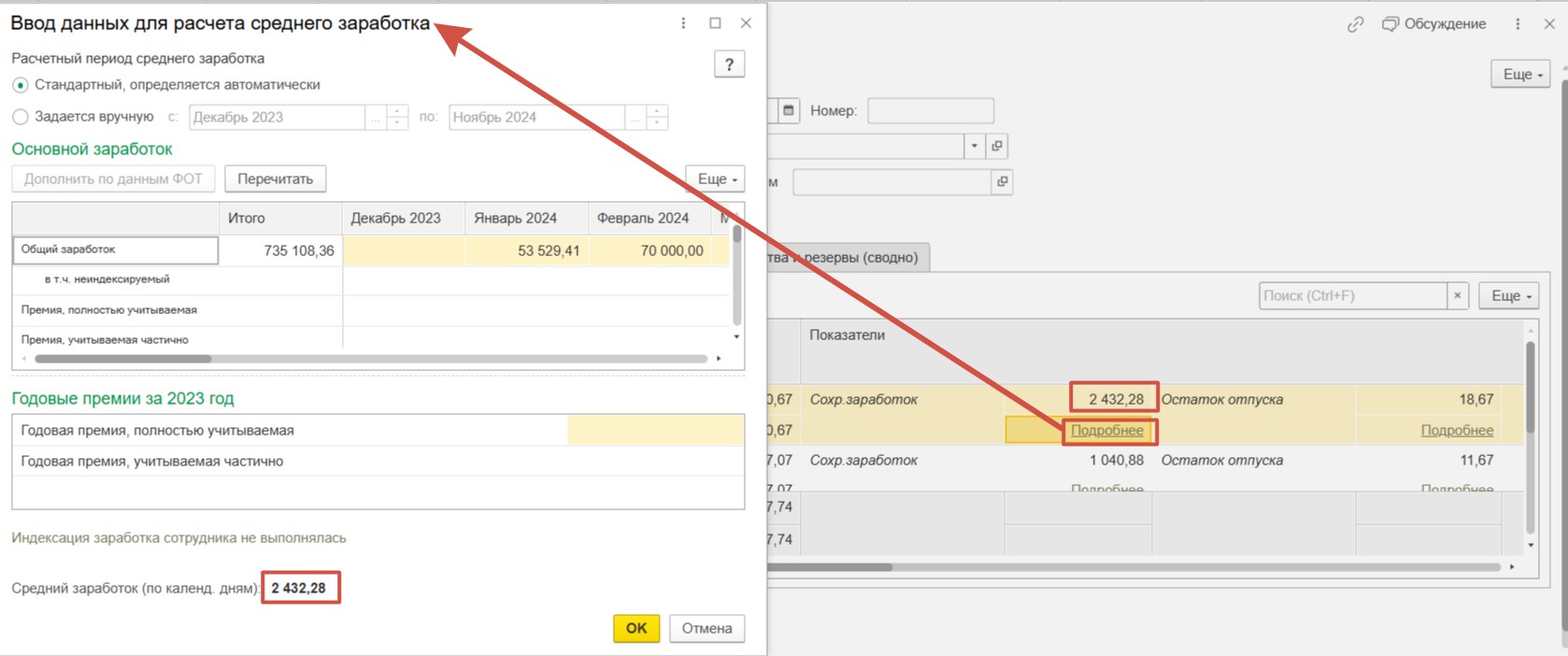

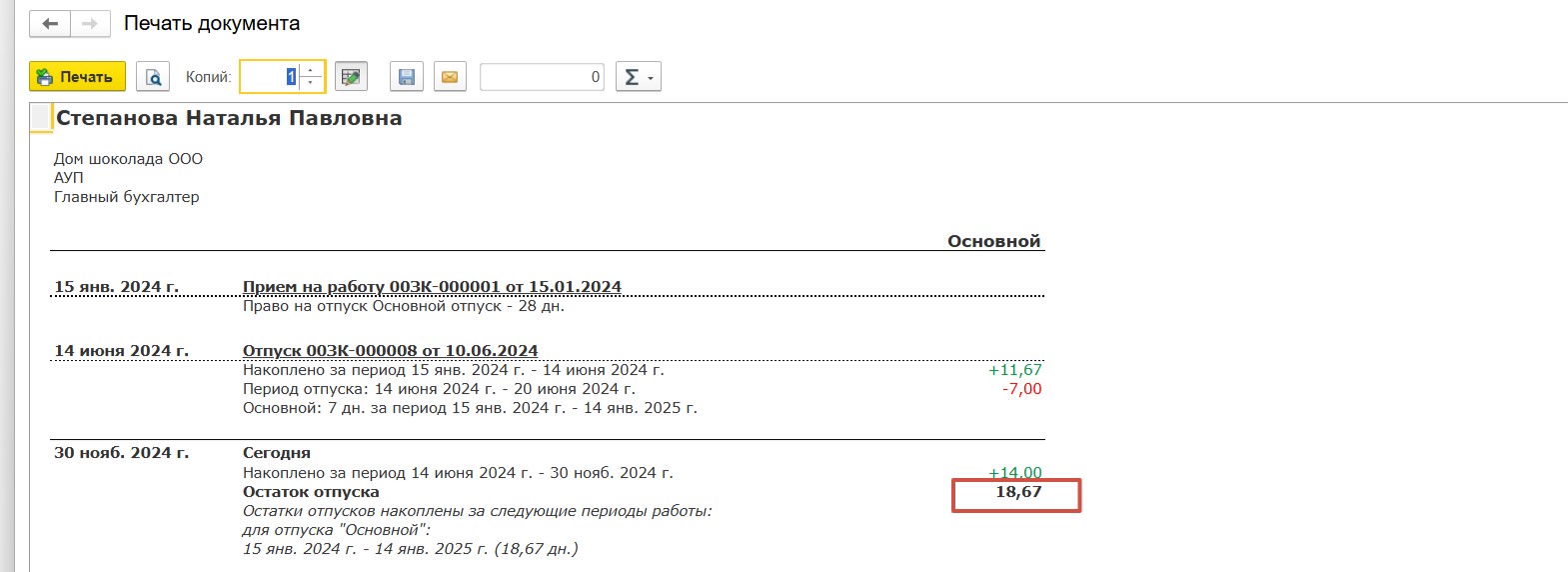

Программа рассчитывает средний заработок и умножает данную сумму на количество дней отпуска, которое полагается сотруднику на дату составления документа. То есть 2 432,28 * 18,67 = 45 410, 67. Эта сумма была бы равна сумме компенсации отпуска при увольнении, если бы сотрудник увольнялся в этот день.

Под суммой среднего заработка есть ссылка «Подробнее». Нажав на неё, программа покажет, как производился расчет.

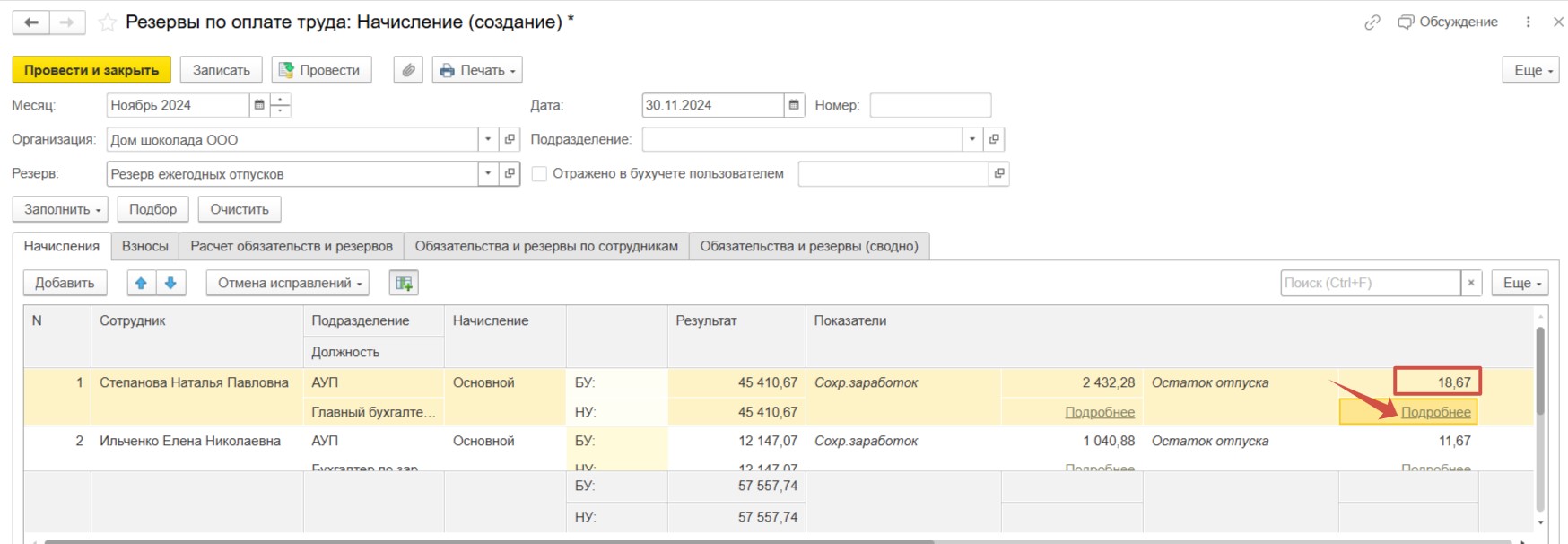

Под ячейкой с остатком отпуска есть аналогичная ссылка «Подробнее».

Нажав на неё, программа выдаст отчет о том, как сотрудник использовал отпуск. Остаток отпуска на дату составления документа 30.11.24 видим в конце справки.

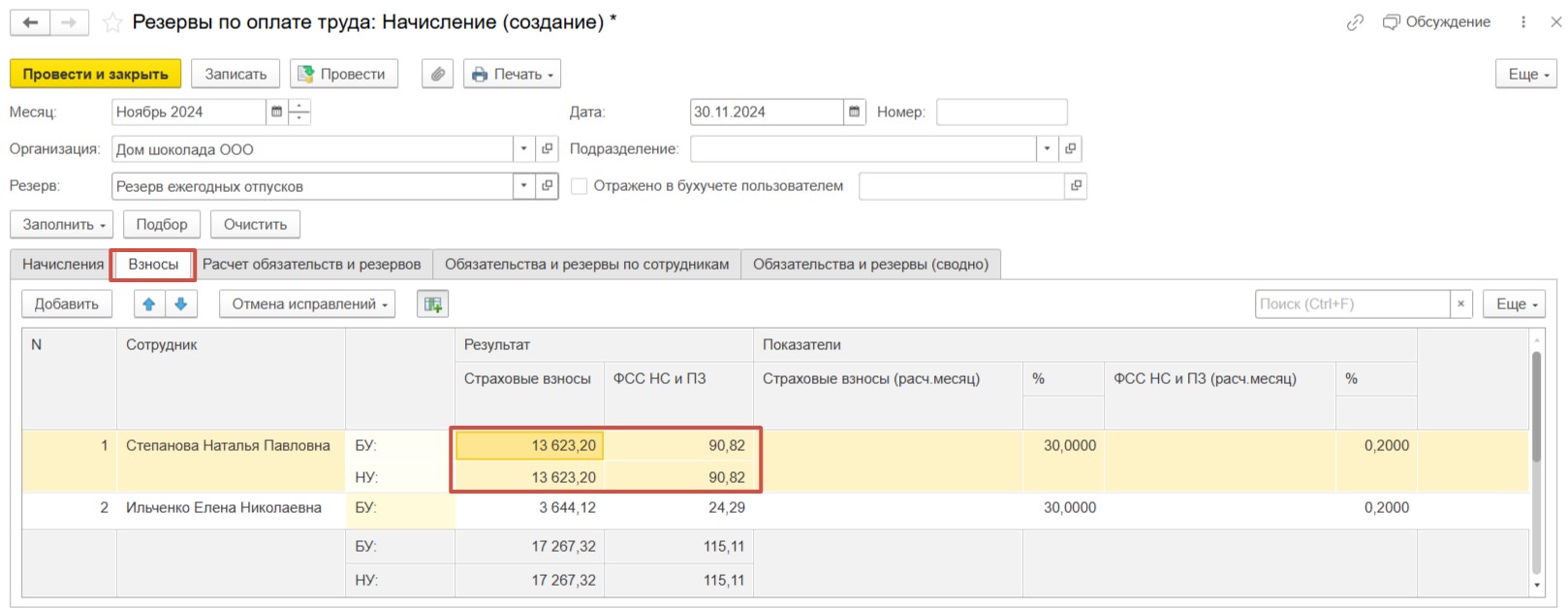

Вкладка «Взносы» рассчитывается так: показатели, исчисленные на вкладке «Начисления» умножаются на тариф страховых взносов и взносов на травматизм.

Например, по сотруднице Степановой Н.П. была начислена сумма 45 410,67. Умножаем ее на тарифы взносов:

45 410,67 * 30% = 13 623,20 – получили сумму страховых взносов.

45 410,67 * 0,2% = 90,82 – получили сумму взносов в ФСС от НС и ПЗ.

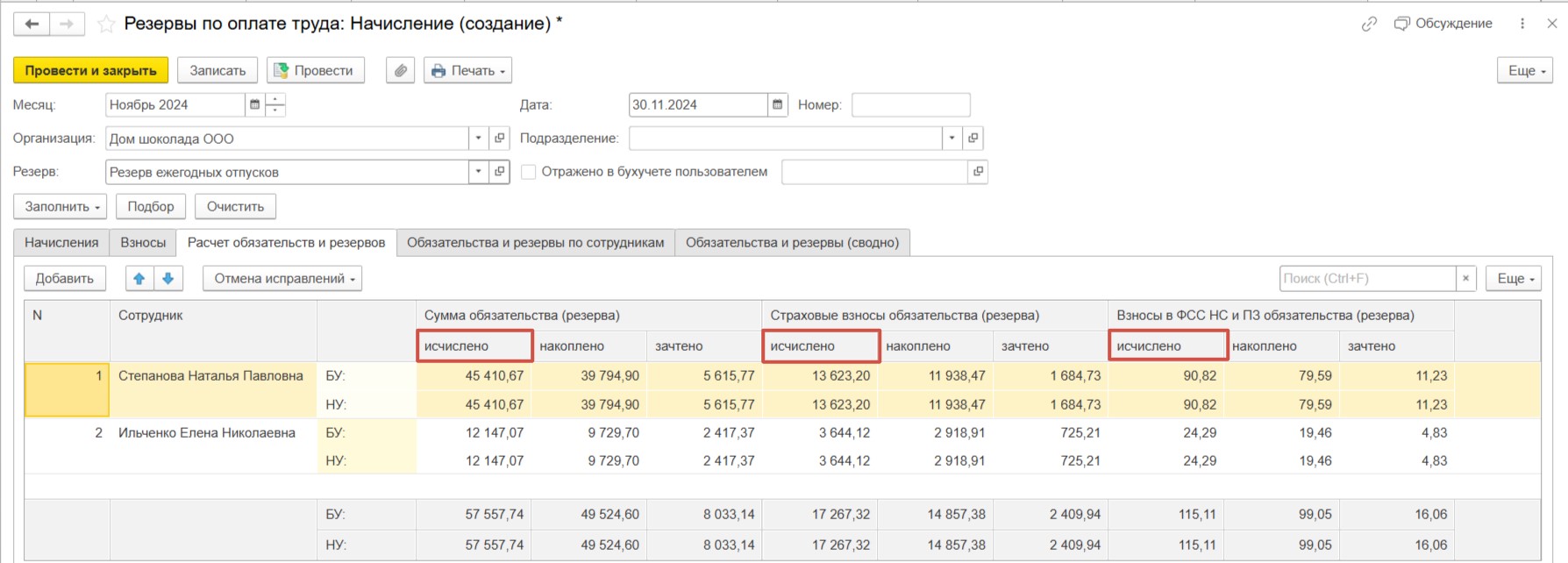

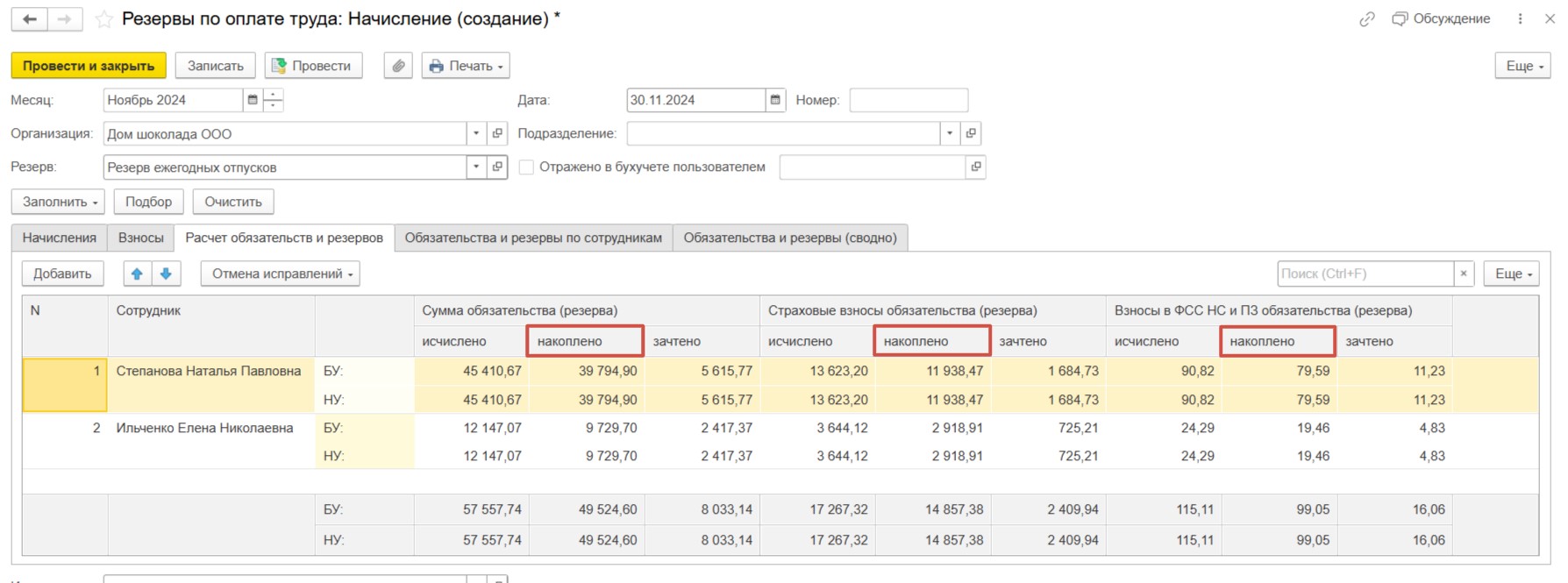

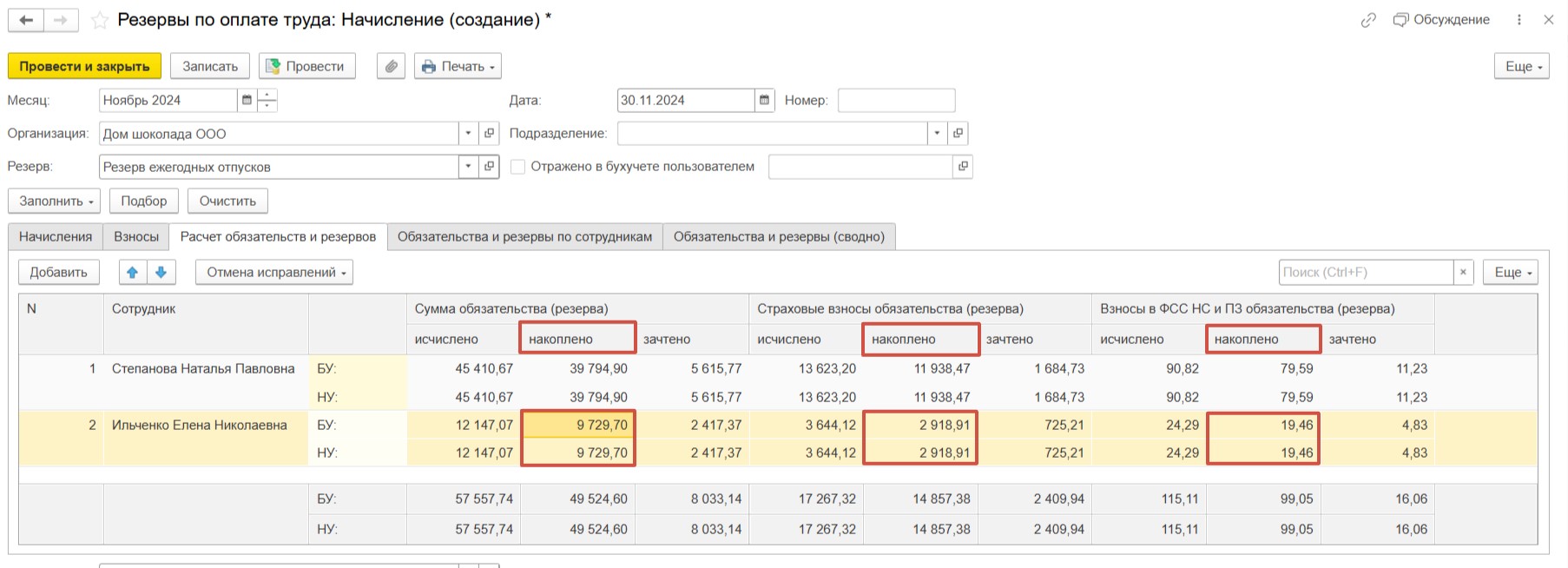

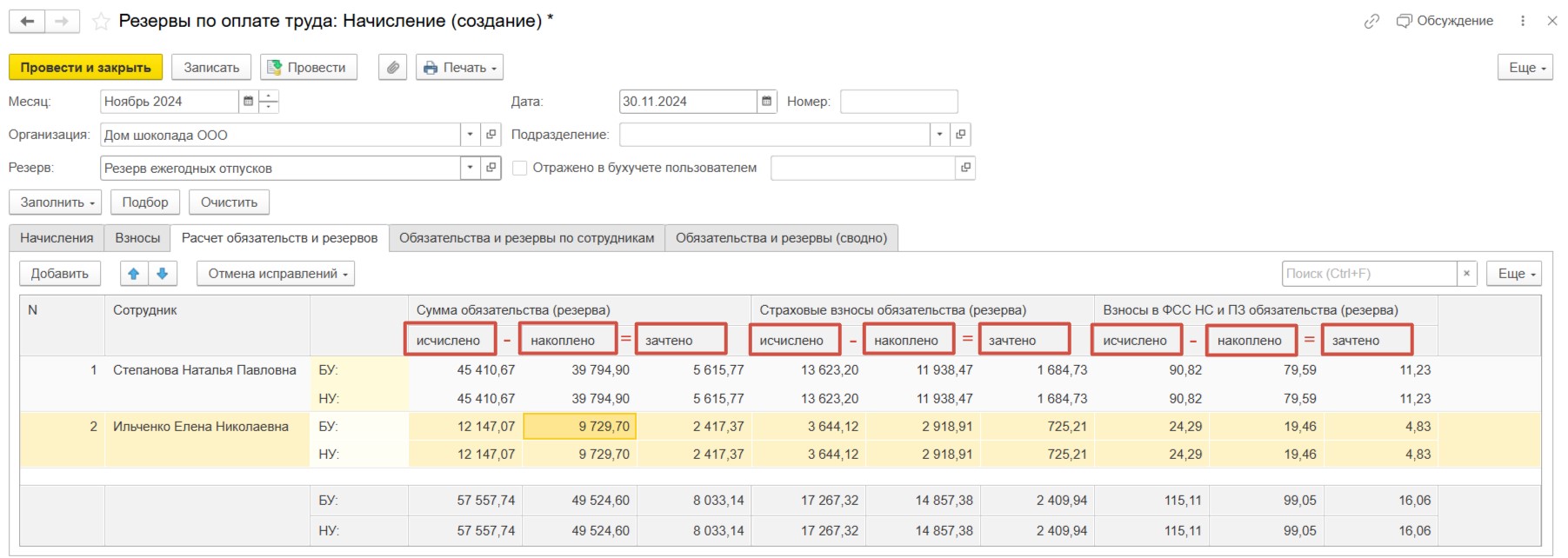

Далее следует вкладка «Расчет обязательств и резервов». Для сумм обязательства (резерва) и взносов предусмотрены три колонки «исчислено», «накоплено», «зачтено».

По колонке «исчислено» отражены суммы, исчисленные на вкладках «Начисления» и «Взносы».

Значение в колонке «накоплено» должно соответствовать сумме накопленного резерва, уменьшенной на сумму осуществленных выплат за счет резерва (включая страховые взносы).

Проверим расчет по колонке «накоплено» для сотрудницы Ильченко Е.Н., которая в ноябре была в отпуске.

Для начала давайте проследим, в каких документах по учету резервов будет отражена информация об отпуске.

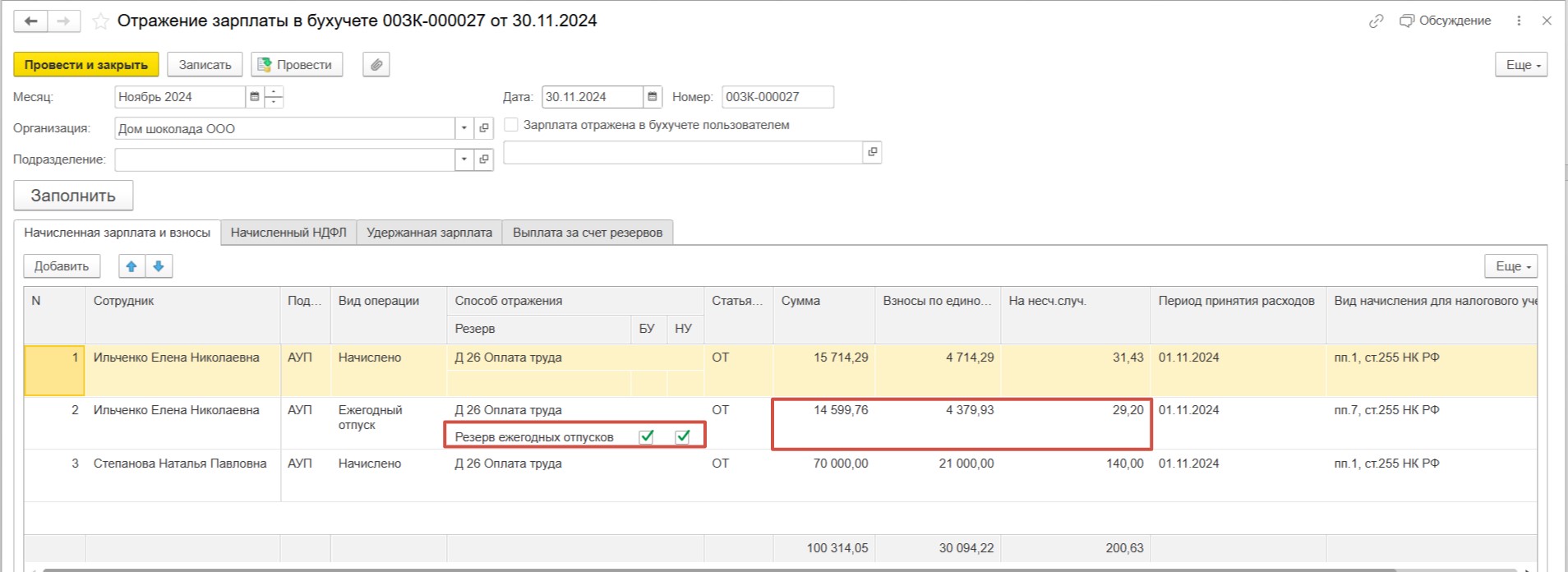

В ноябре сотруднице были начислены и выплачены отпускные в размере 14 599,76. По данному начислению были начислены страховые взносы в размере 4 379,93 и взносы на травматизм в размере 29,20.

Данные будут отражены в документе «Отражение зарплаты в бухучете» в разделе меню «Зарплата» - «Отражение зарплаты в бухучете» на вкладке «Начисленная зарплата и взносы»

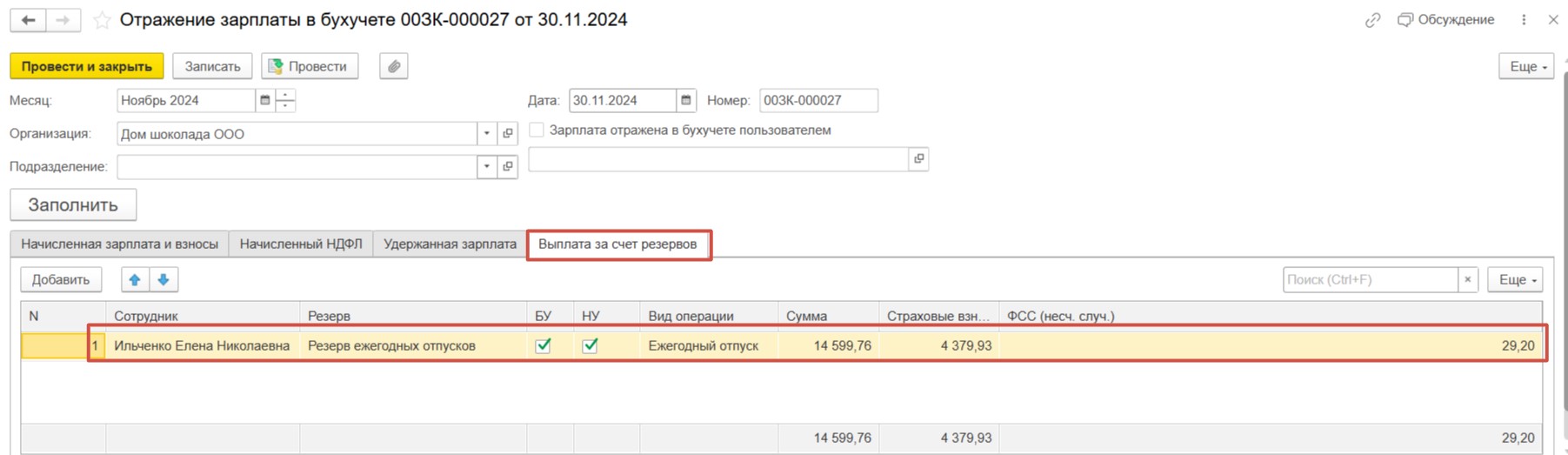

н на вкладке «Выплата за счет резервов».

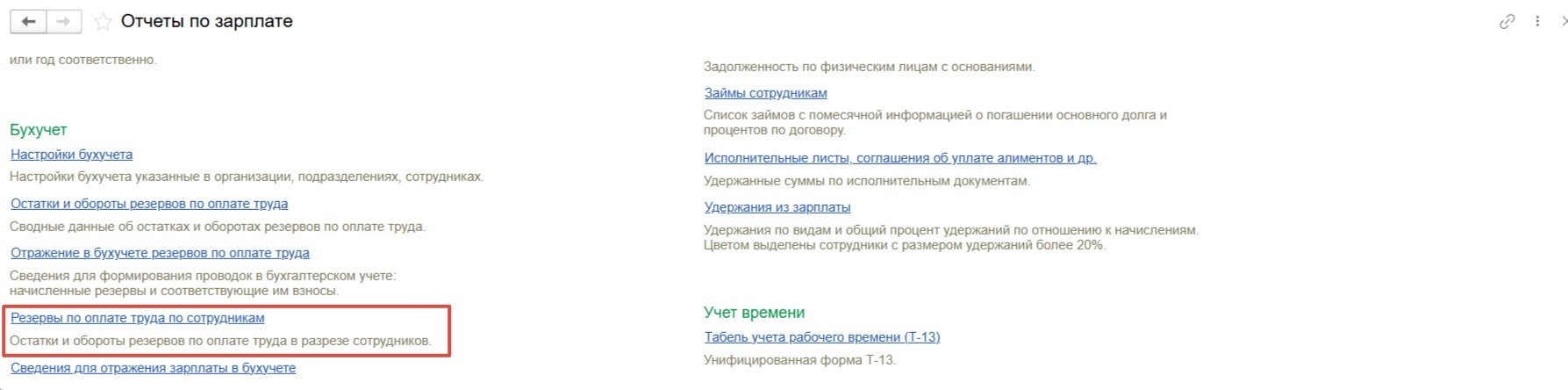

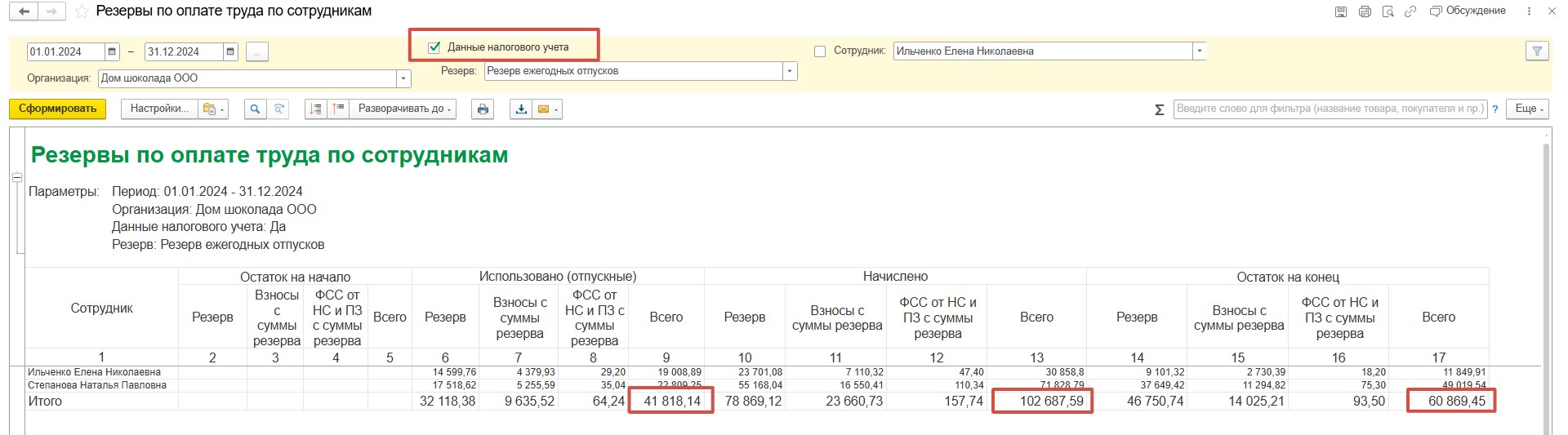

Теперь давайте сформируем отчет «Резервы по оплате труда по сотрудникам» в разделе «Зарплата» - «Отчеты по зарплате».

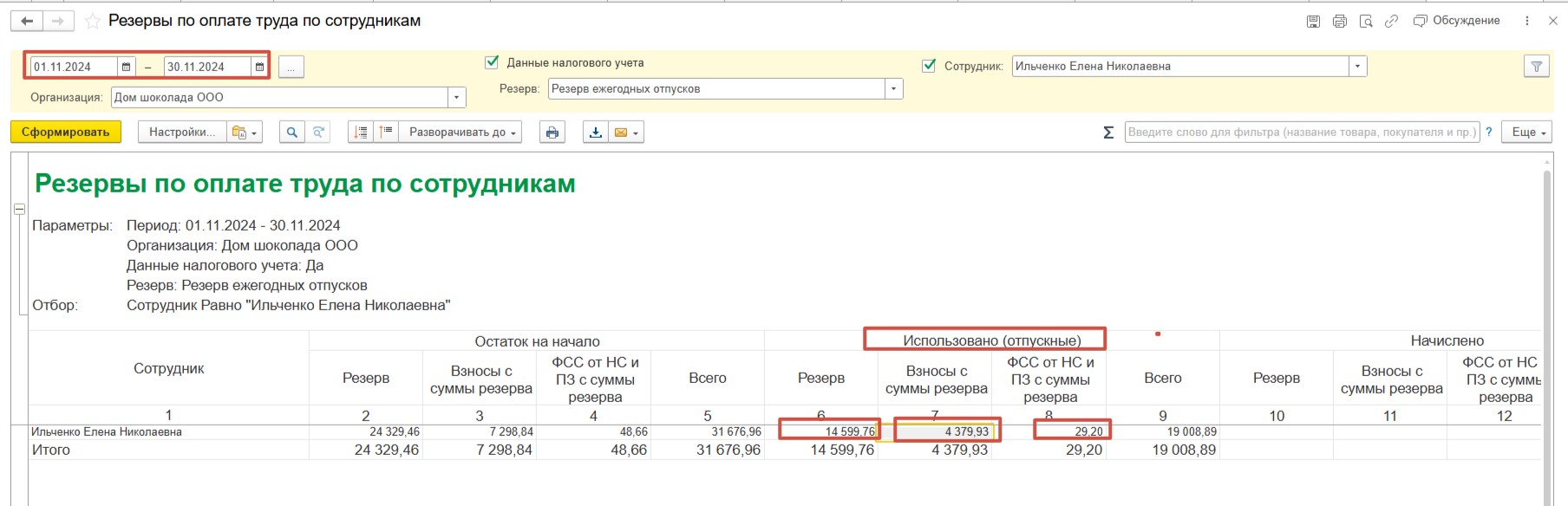

Сформируем отчет за ноябрь и увидим, что суммы отпускных и взносов оказались в колонке «Использовано (отпускные)»

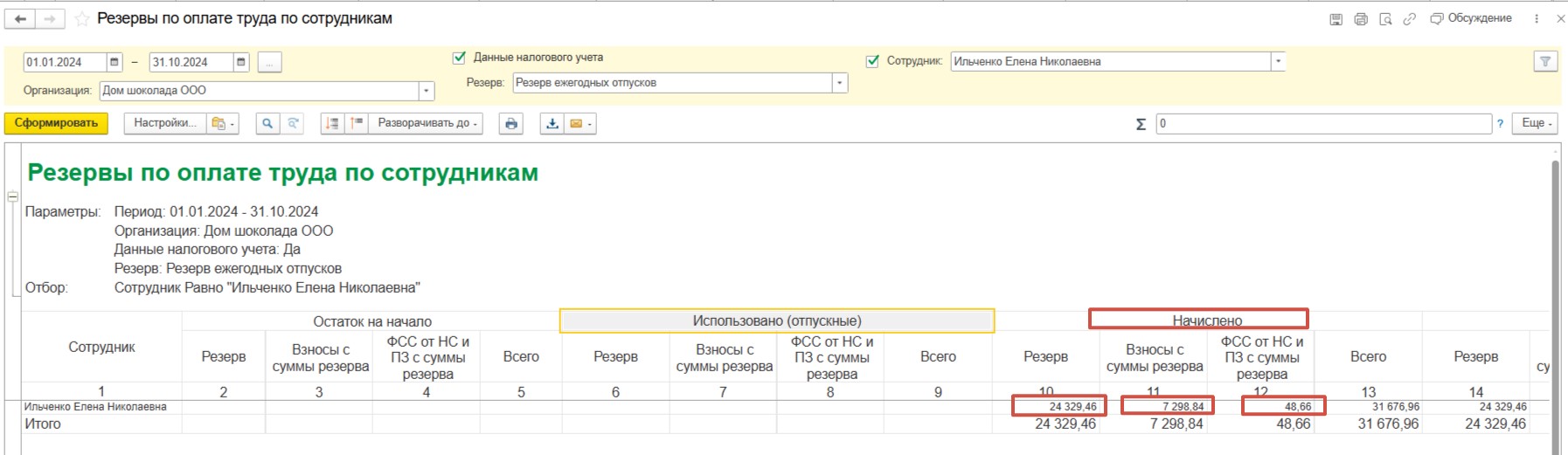

Переформируем отчет за период с января по октябрь и увидим, что на конец октября у сотрудницы Ильченко Е.Н. были накоплены суммы по резерву – 24 329,46 руб., по страховым взносам –7 298,84 руб., по взносам на травматизм - 48,66 руб.

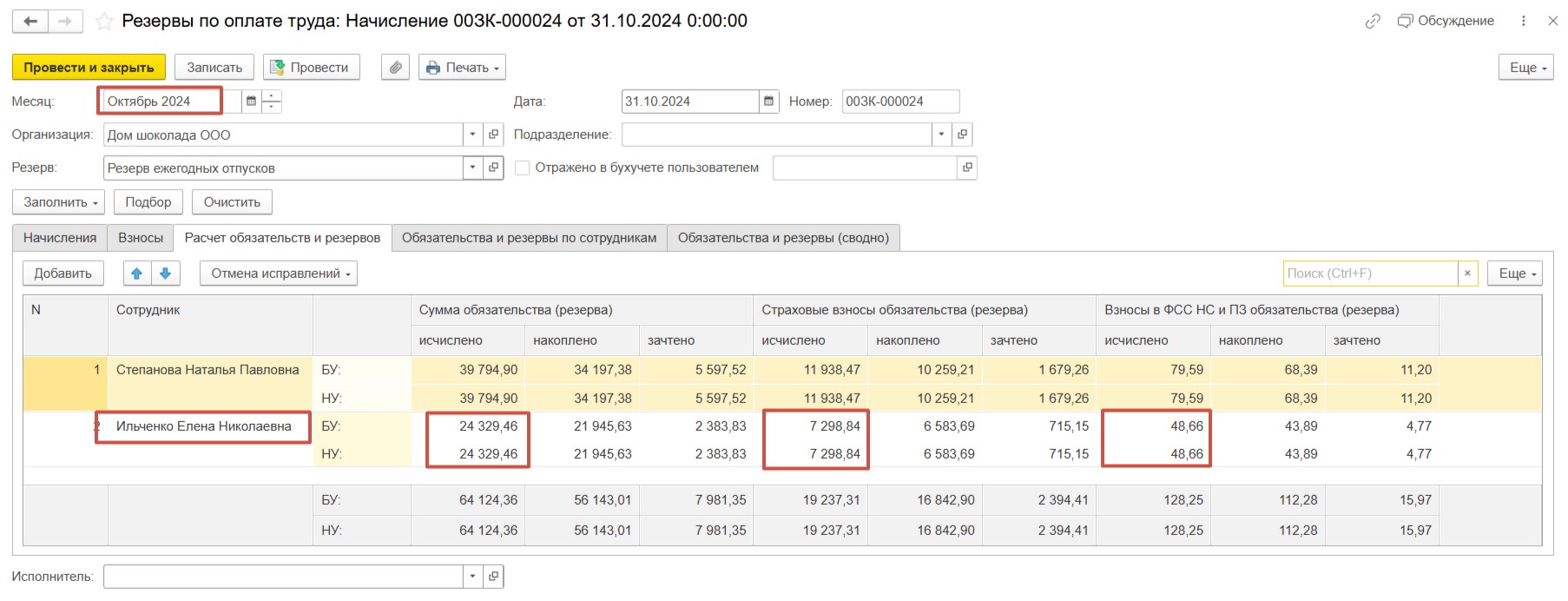

Эти же значения мы увидим, если откроем документ «Резервы по оплате труда» за октябрь по колонкам «исчислено».

Для того чтобы рассчитать сумму в колонке «накоплено» мы должны вычесть из накопленных сумм те, что были использованы:

24 329,46 – 14 599, 76 = 9 729,70

7 298, 84 – 4 379,93 = 2 918,91

48,66 – 29,20 = 19,46.

Значения совпадают.

Рассчитать показатели, исчисленные по колонкам «зачтено», просто – это разница между суммами в колонках «исчислено» и «накоплено».

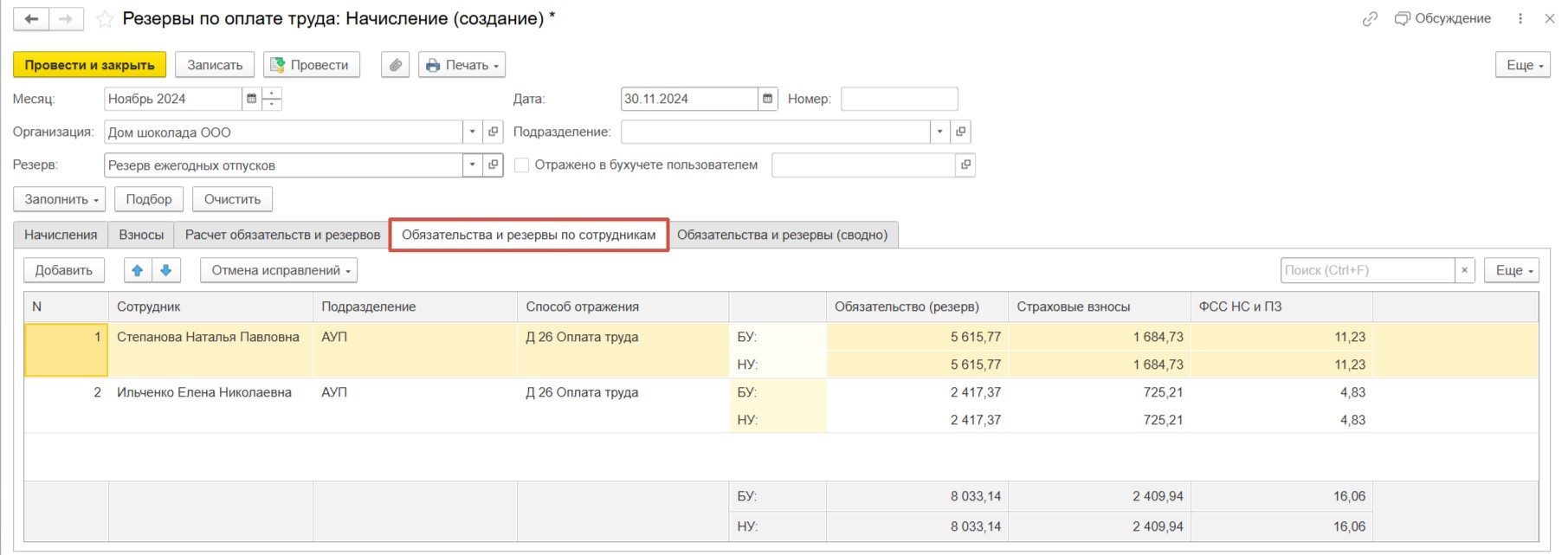

Вкладка «Обязательства и резервы по сотрудникам» дублирует результаты, исчисленные по колонке «зачтено» из прошлой вкладки.

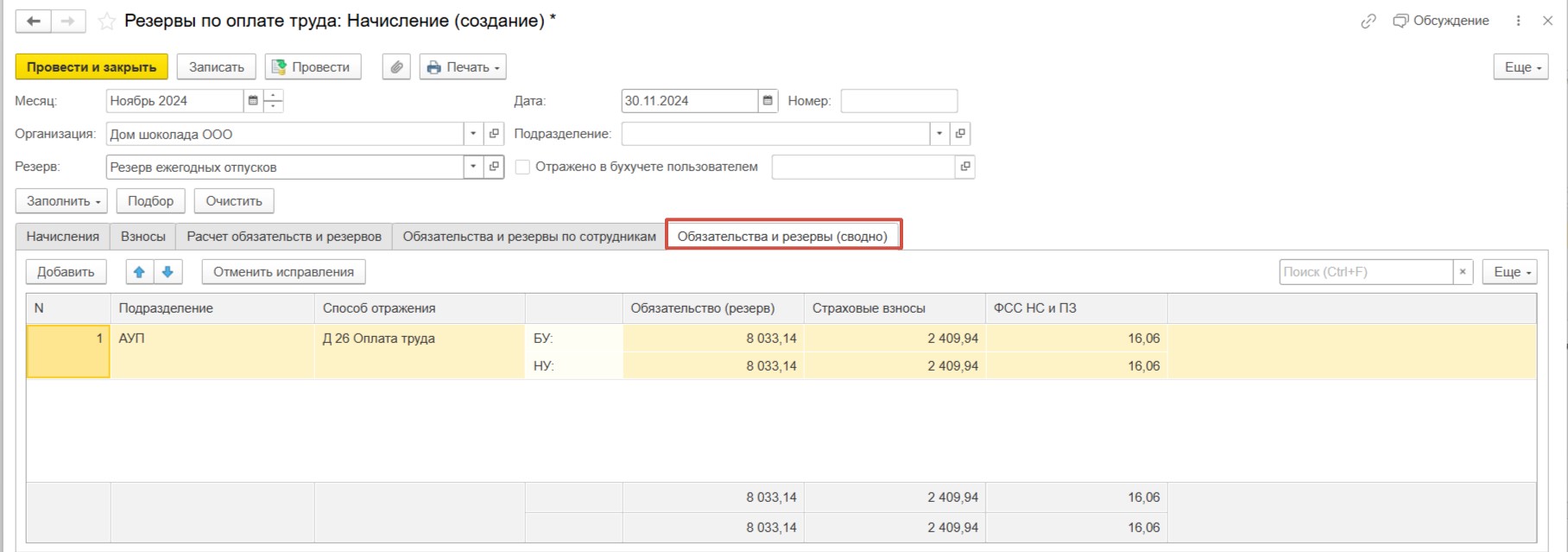

Вкладка «Обязательства и резервы (сводно)» содержит сводные данные, которые будут перенесены в программу 1С: Бухгалтерия предприятия при синхронизации для формирования проводок на счетах учета.

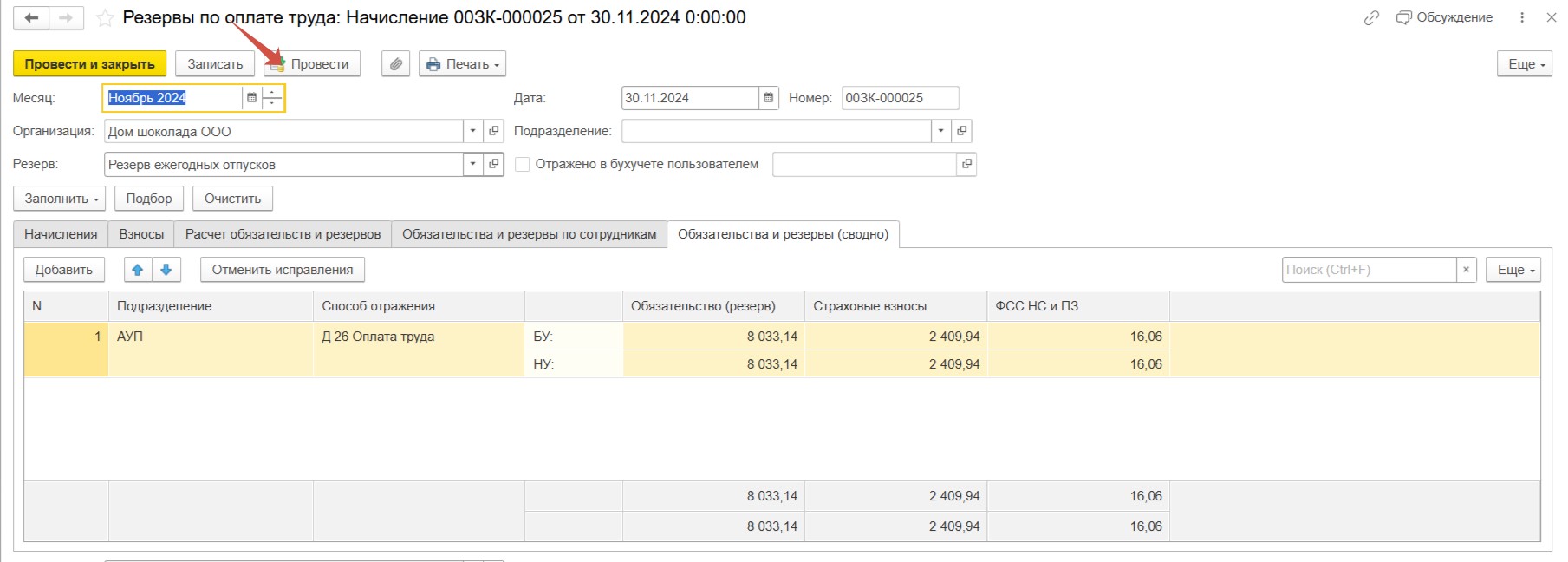

Проведем документ.

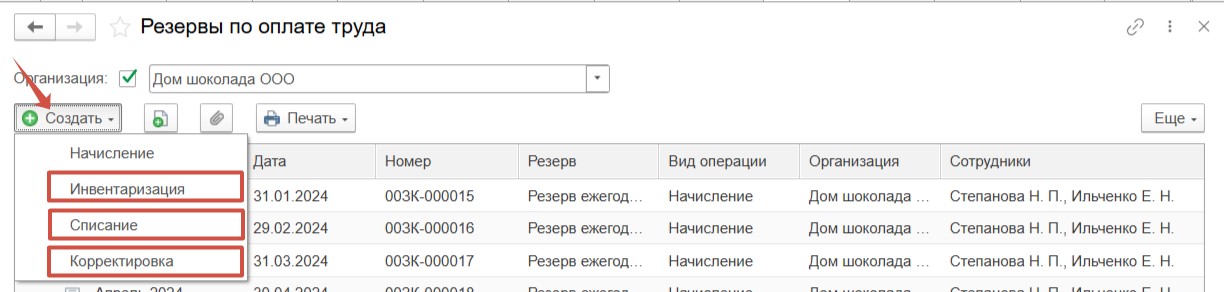

Вернемся в журнал документов «Резервы на оплату труда». При нажатии на кнопку «Создать» помимо документа «Начисление, который мы только что зарегистрировали, здесь есть и другие документы.

Документ «Инвентаризация» формируется, как правило в конце года. С помощью документа «Списание» можно скорректировать сумму резерва. Документом «Корректировка» пользуются в том случае, если нужно внести исправления в созданные ранее документы «Резервы по оплате труда».

Выполним синхронизацию с программой 1С: Бухгалтерия предприятия в разделе меню «Администрирование» - «Синхронизация данных».

Какие проводки формируются в программе 1С: Бухгалтерия по отпускным резервам после синхронизации?

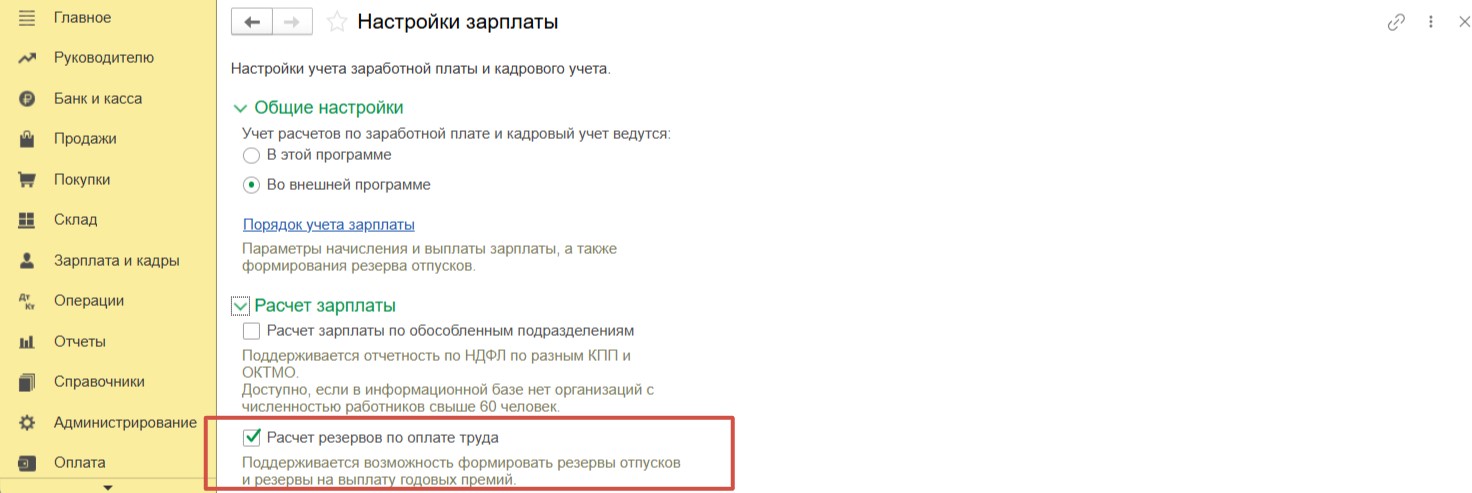

Для возможности формирования резервов по оплате труда в программе 1С: Бухгалтерия предприятия ред. 3.0 в разделе «Администрирование» - «Параметры учета» - «Настройки зарплаты» должен быть установлен флаг «Расчет резервов по оплате труда».

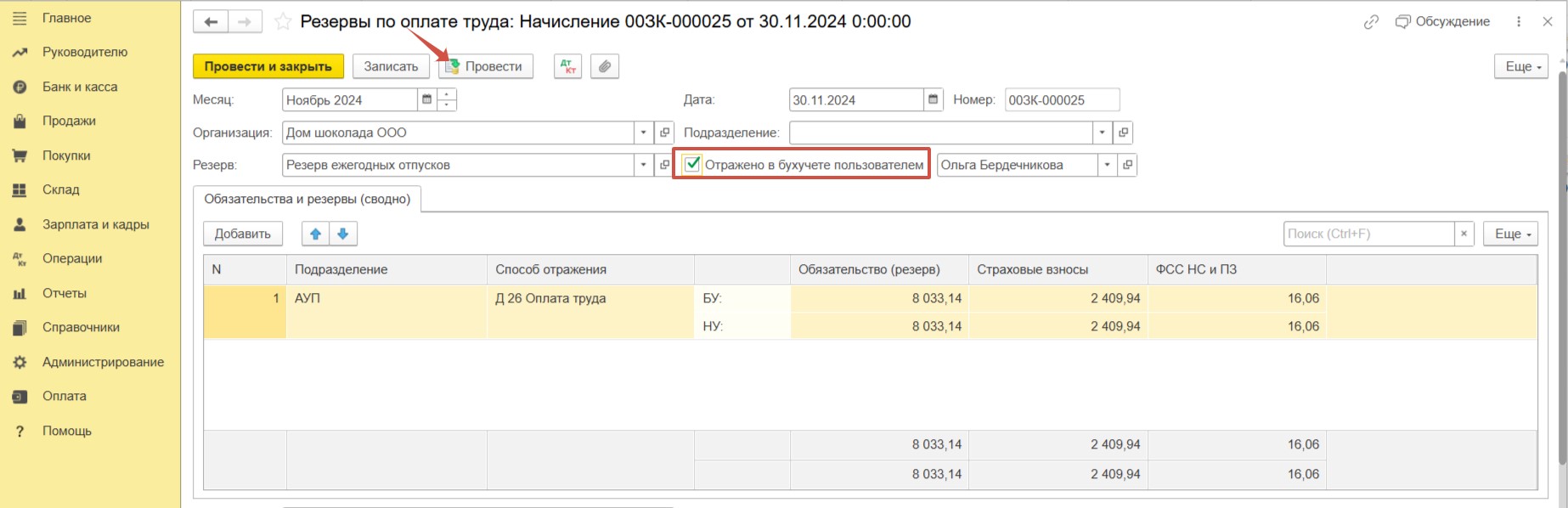

После того, как будет проведена синхронизация между программой 1С: ЗУП и 1С: Бухгалтерия предприятия в бухгалтерской программе перейдем в раздел меню «Зарплата и кадры» и выберем пункт «Резервы по оплате труда». Откроем последний документ от 30.11. Для формирования проводок установим флаг «Отражено в бухучете пользователем» и проведем документ.

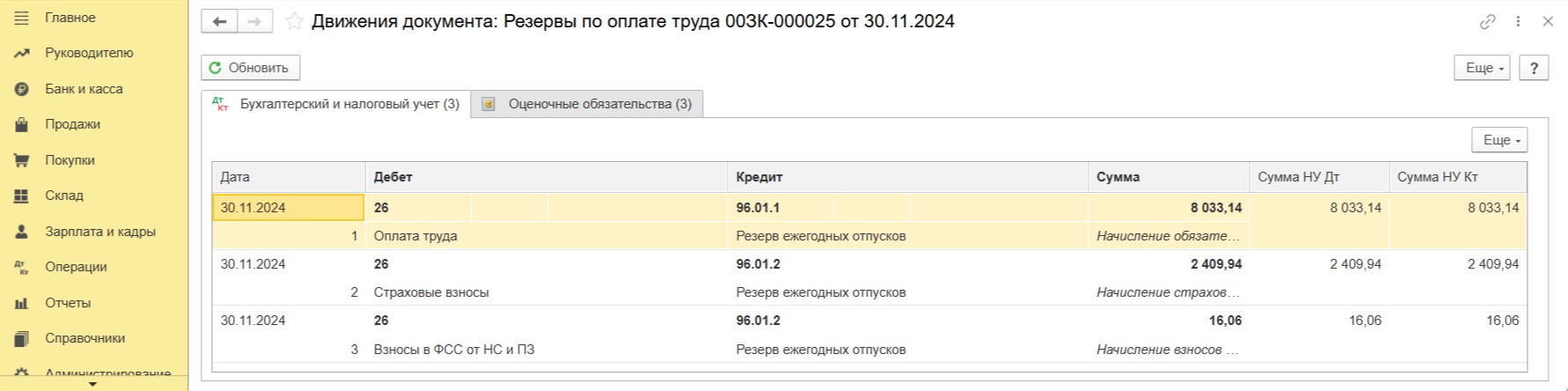

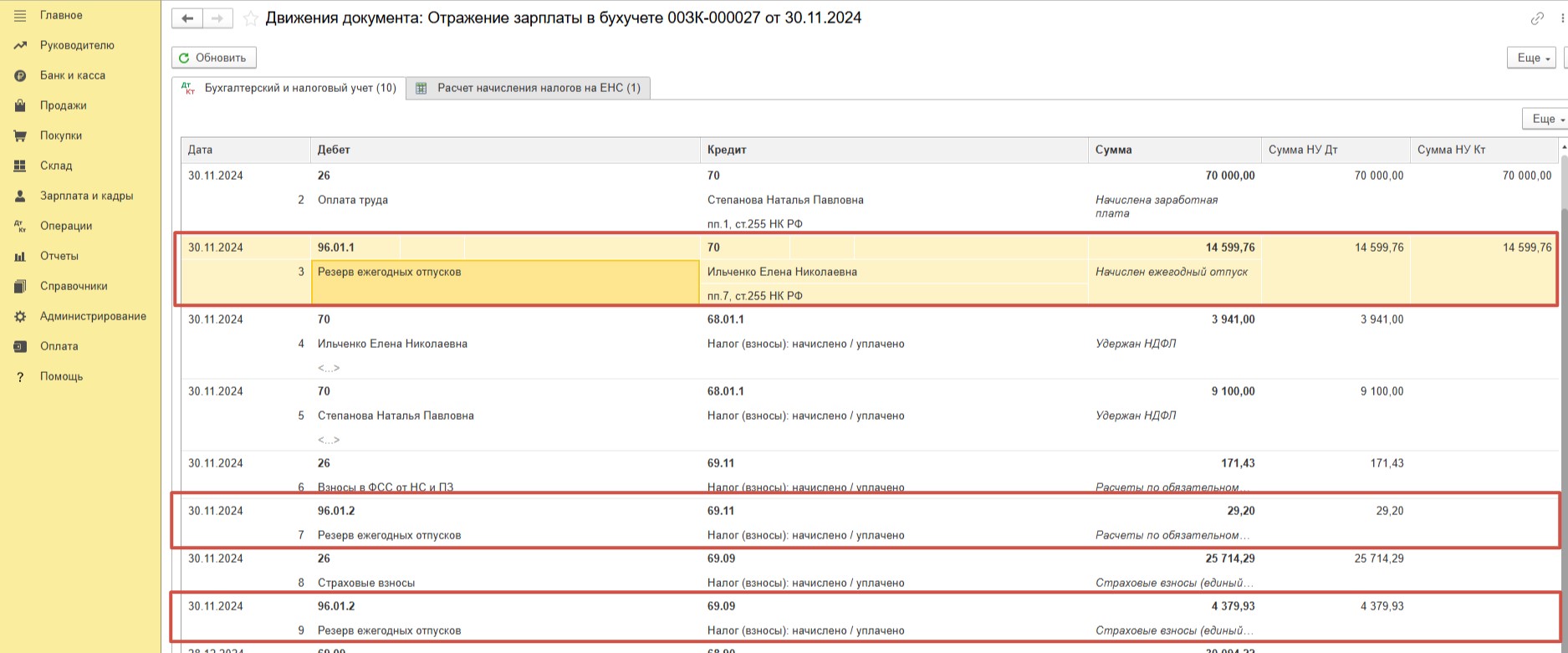

Перейдем к сформированным проводкам. Видим, что суммы начисленного резерва отнесены на счет 96.01. При этом на счете 96.01.1 отражены суммы основного резерва, а по счету 96.01.2 видим суммы по начисленным страховым взносам и взносам на травматизм. По дебету расходы отнесены на затратный счет.

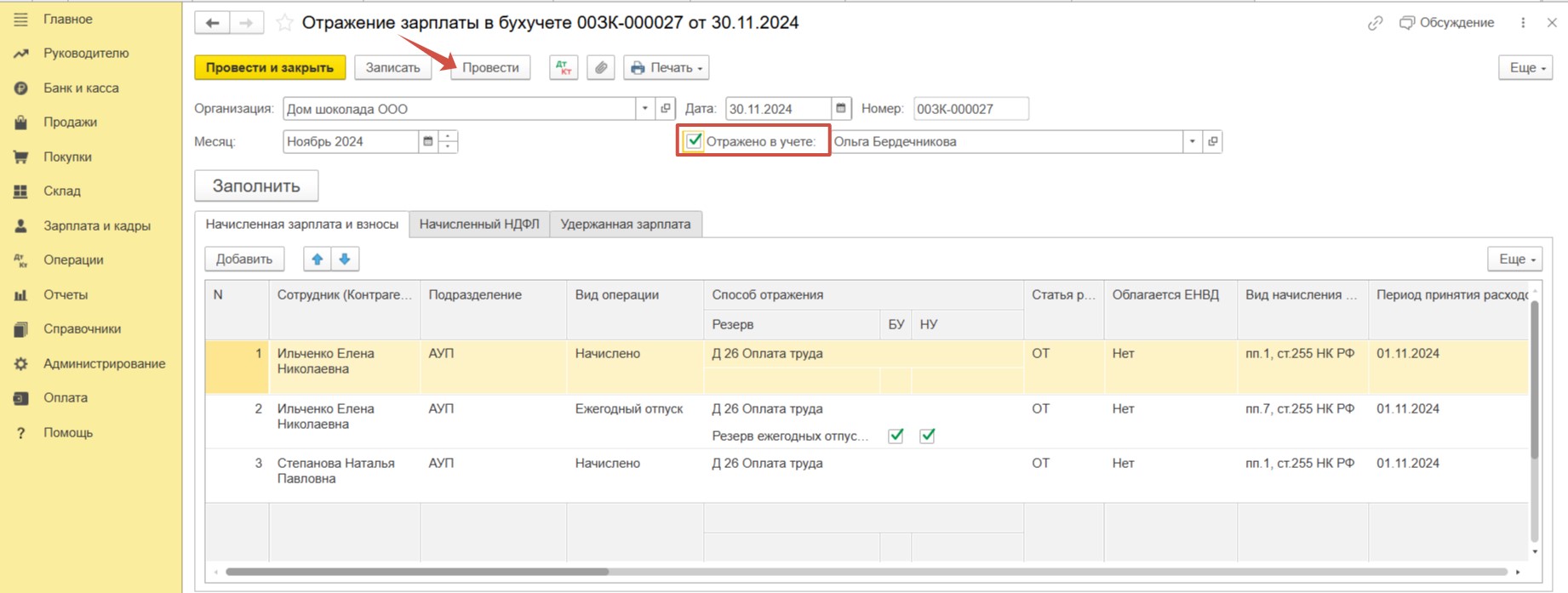

Теперь перейдем в раздел меню «Зарплата и кадры» - «Отражения зарплаты в бухучете» откроем документ от 30.11. Установим флаг «Отражено в учете» и проведем документ.

В числе прочих видим проводки по списанию сумм из резерва, которые предназначены для оплаты отпускных, включая страховые взносы, по сотруднице Ильиченко Е.Н.

Использование суммы из основного резерва отражено проводкой Дт 96.01.1 Кт 70, а сумм по страховым взносам и взносам на травматизм проводками Дт 96.01.2 Кт 69.09. и Дт 96.01.2 Кт 69.11 соответственно.

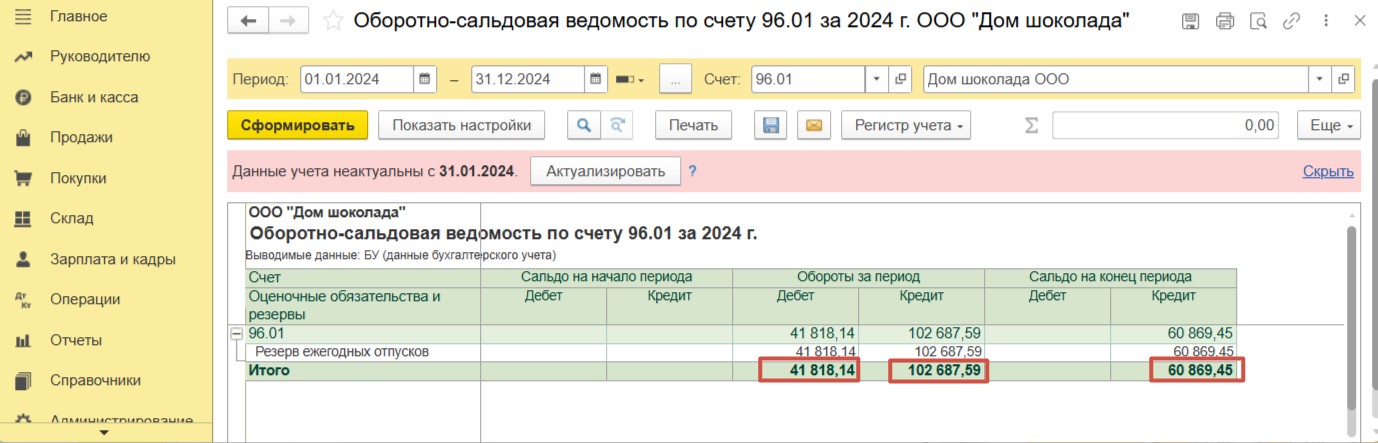

Рекомендуем вам регулярно производить сверку показателей по суммам резерва в программе 1С: Бухгалтерия предприятия с данными в программе 1С: ЗУП. Для этого можно в бухгалтерской программе в разделе «Отчеты» сформировать оборотно-сальдовую ведомость по счету 96.

Так, по дебету мы видим сумму использованного резерва, по кредиту – сумму начисленного резерва. Остаток на конец ноября составляет 60 869,45.

Сверим эти данные с показателями в отчете «Резервы по оплате труда по сотрудникам», который можно сформировать в 1С: ЗУП в разделе «Зарплата» - «Отчеты по зарплате». Наверху формы отчета сейчас установлен флаг «Данные налогового учета». В нашей ситуации такая настройки роли не играет, поскольку у нас не возникает разниц между налоговым и бухгалтерским учетом. Если флаг будет снят, в отчете будут отражены данные по бухгалтерскому учету.

Данные совпадают.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии