Формирование резерва отпусков по нормативному методу в 1С: ЗУП ред. 3.1

- Опубликовано 26.11.2024 16:20

- Автор: Administrator

- Просмотров: 27161

Несмотря на то, что ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы», обязывающее организации формировать резервы на оплату труда, вступило в силу еще в 2011 году, по сей день у бухгалтеров остается немало вопросов по поводу их начисления. Сегодня мы поговорим о том, какие организации обязаны формировать резервы, какие бывают методики для расчета резервов и в чем их отличия, а также рассмотрим порядок формирования резерва на примере «отпускного» резерва в программе 1С: ЗУП ред. 3.1. В данной статье мы на практическом примере рассмотрим формирование резерва по нормативному методу. Об особенностях метода МСФО мы расскажем в следующей публикации.

Для чего формируется резерв на оплату труда?

По сути, цель формирования резервов – равномерное распределение предстоящих расходов в течение календарного года.

При этом резерв на оплату труда может включать в себя:

- резерв для выплаты отпусков;

- резерв для выплаты годовых премий;

- резерв для выплаты вознаграждения за выслугу лет.

Кто обязан формировать резервы на оплату труда?

В бухгалтерском учете резервы на оплату отпусков могут не создавать субъекты малого предпринимательства, коллегии адвокатов, некоммерческие организации и иные организации, у которых есть право применять упрощенные способы ведения бухгалтерского учета (п. 3 ПБУ 8/2010).

Для остальных организаций послаблений нет, и они обязаны формировать резервы на оплату труда по данным бухгалтерского учета.

В налоговом учете строгой обязанности формировать резервы нет вовсе. Организации могут формировать резервы, но это является их правом. (п.1 ст. 324.1 НК РФ).

Решение о формировании резервов на оплату труда должно быть закреплено в учетной политике организации. Там же указывается выбранный способ резервирования, а также представляется расчет предельной суммы отчислений и ежемесячного процента отчислений в резерв.

Но, как правило, бухгалтеры формируют резервы и по бухгалтерскому, и по налоговому учету и выбирают единый метод расчета для сближения показателей по двум видам учета.

Какие бывают методики расчета резерва?

Для начисления резервов может быть использован один из двух методов.

1. МСФО - метод обязательств. При таком расчете ежемесячно рассчитывается средний размер заработной платы и умножается на число дней отпуска, которые положены сотруднику за отработанное время. Как начисляется резерв по методу МСФО в программе 1С: ЗУП ред. 3.1. мы рассмотрим в следующей статье.

2. Нормативный метод, при котором необходимо рассчитать процент ежемесячных отчислений от ФОТ. Для расчета ежемесячной суммы отчислений необходимо сумму фактического ФОТ умножить на исчисленный процент.

Теперь обратимся к программе 1С: ЗУП ред. 3.1. и рассмотрим порядок действий для формирования резерва на отпуск. Напомним, что мы будем использовать нормативный метод.

Настройка программы

Начисление резервов по оплате труда, в том числе опускных, в программе 1С: ЗУП автоматизировано. Но сначала нужно сделать некоторые настройки в программе.

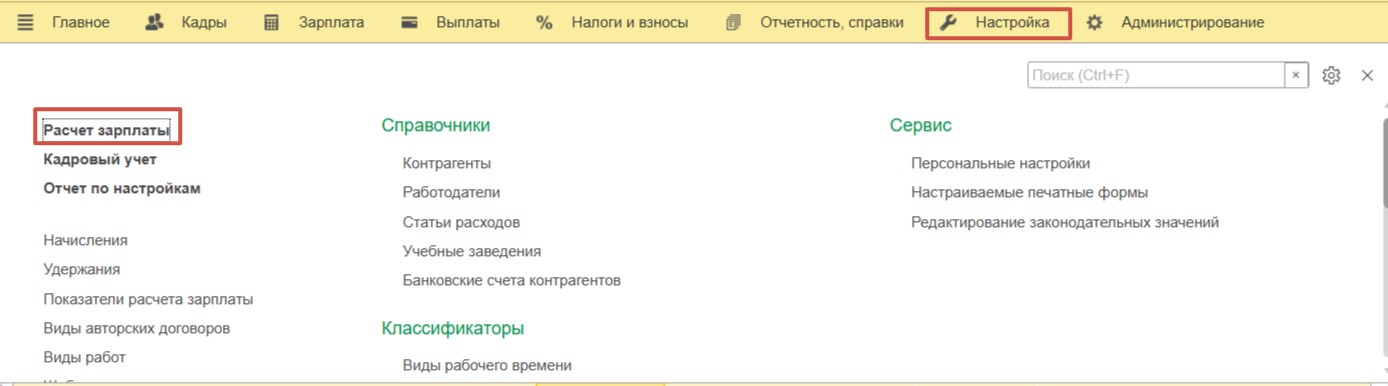

Перейдем в раздел меню «Настройка» и выберем пункт «Расчет зарплаты».

Убедитесь, что флаг «Использовать резервы по оплате труда» установлен.

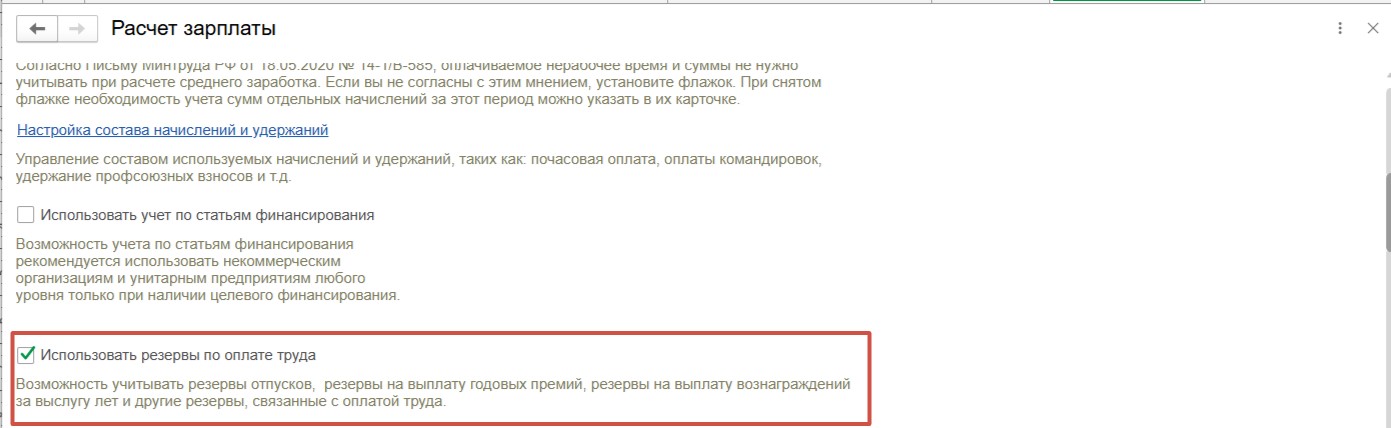

Вернемся на шаг назад в раздел меню «Настройка» и теперь перейдем в пункт «Организации».

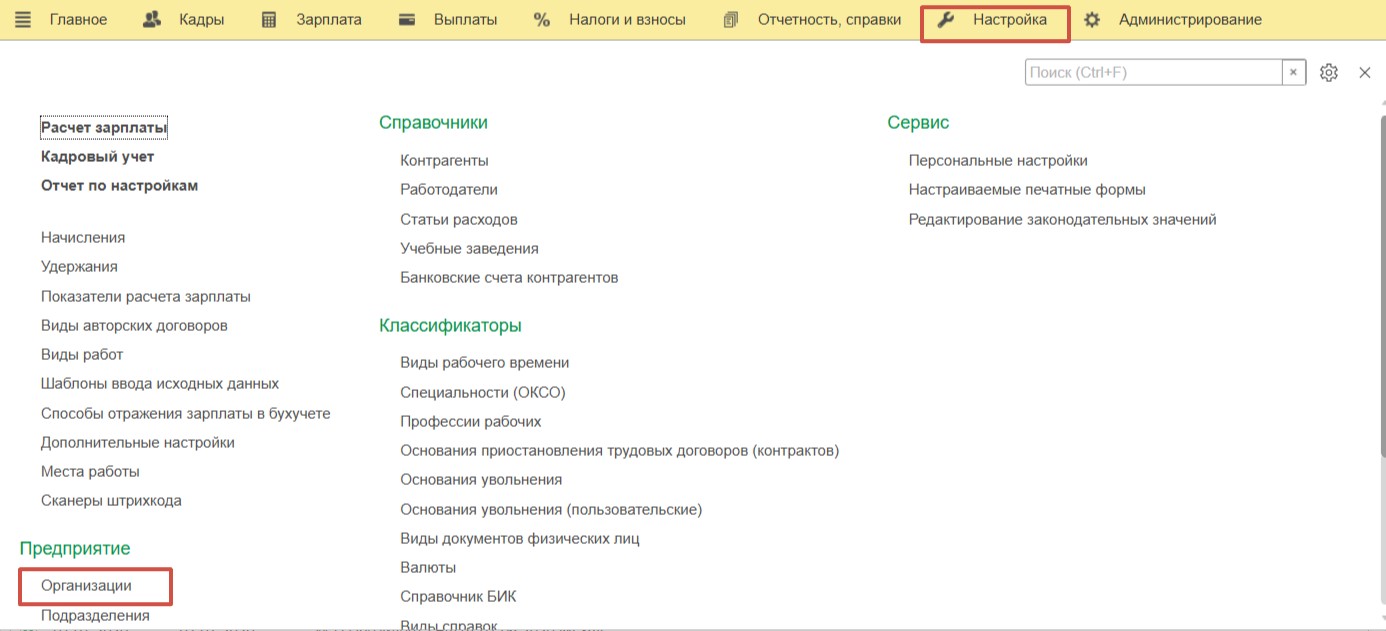

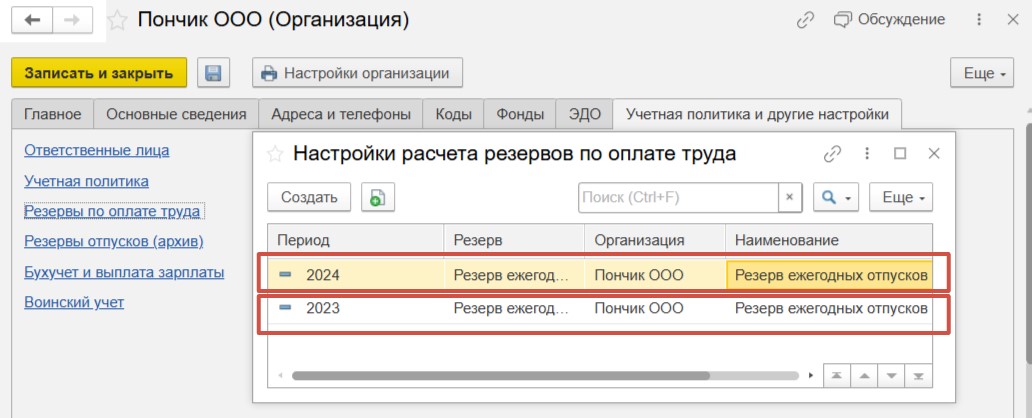

На вкладке «Учетная политика и другие настройки» есть ссылка «Резервы отпусков (архив)». Эту вкладку мы использовали до 2023 года. Начиная с 2023 года, для сохранения настроек расчета резерва мы используем ссылку «Резервы по оплате труда». Переходим по ней.

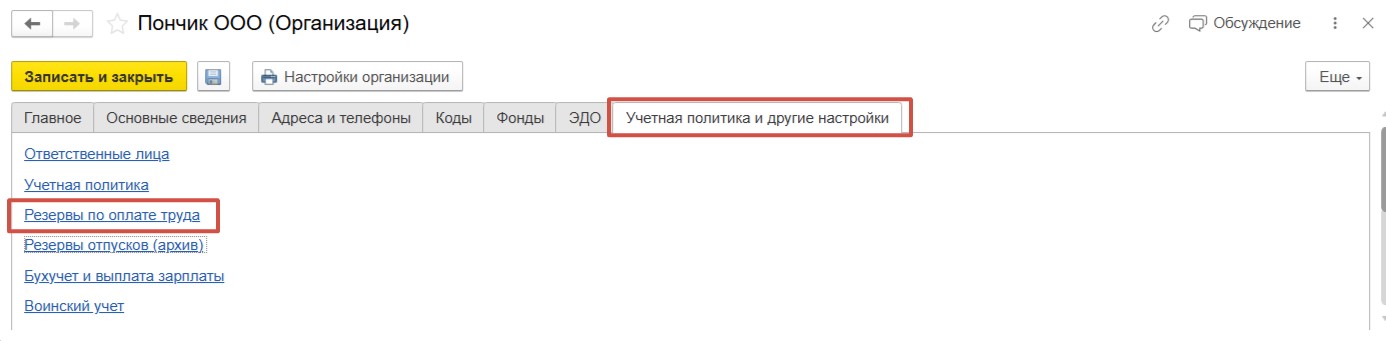

В открывшемся рабочем окне сейчас мы видим две строки. Одна строка относится к 2023 году, другая к 2024 году. Эти записи свидетельствуют о том, что ранее мы сохранили настройки для расчета резервов для 2023 и 2024 года.

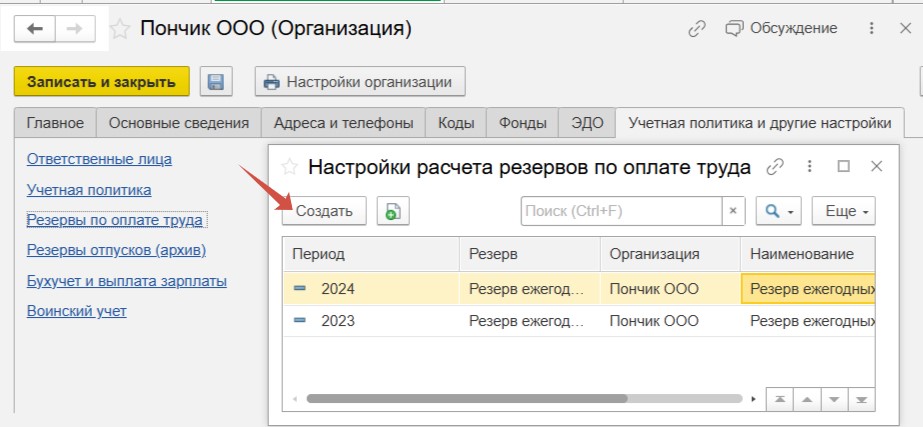

В начале каждого года необходимо создавать новую настройку расчета отпусков. Для этого следует использовать кнопку «Создать».

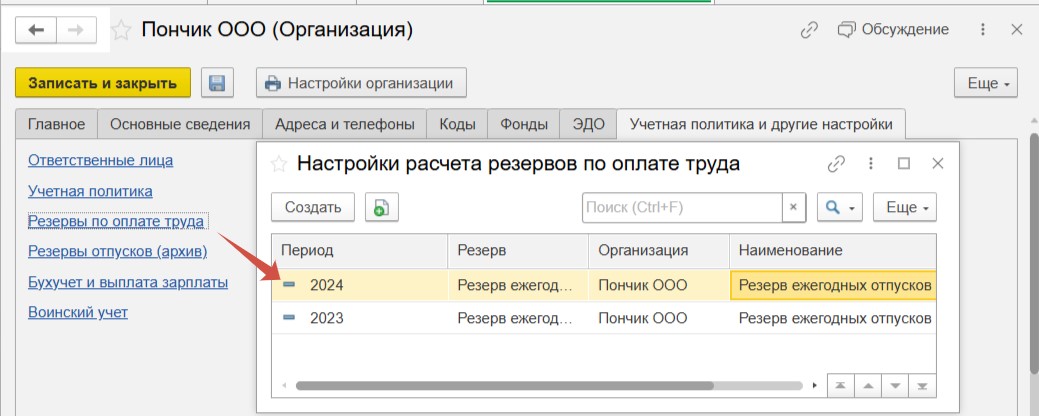

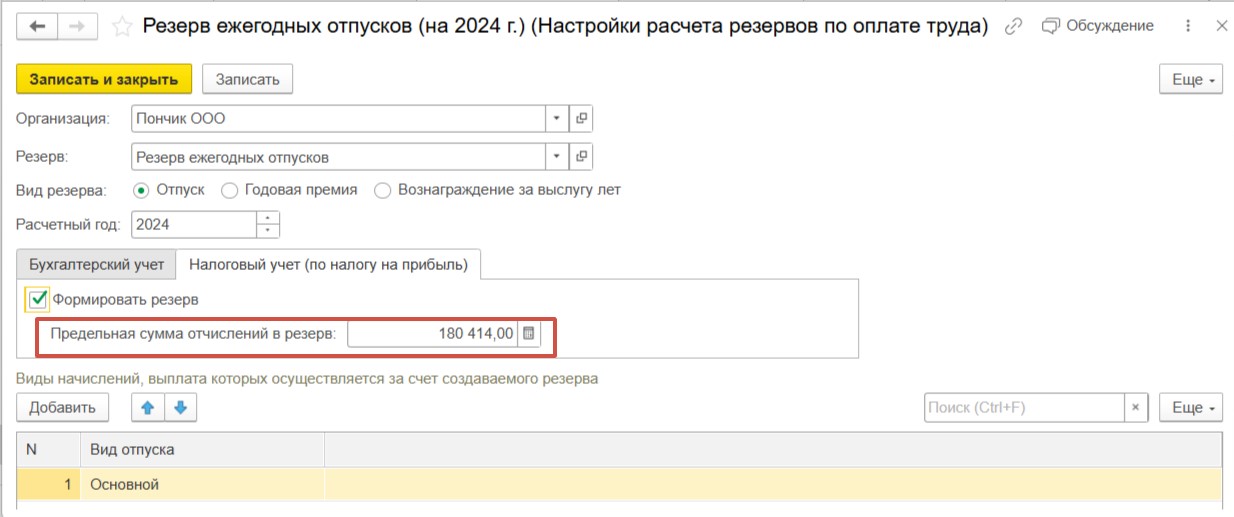

Давайте откроем строку за 2024 год и посмотрим, как выглядит рабочее окно для настроек расчета.

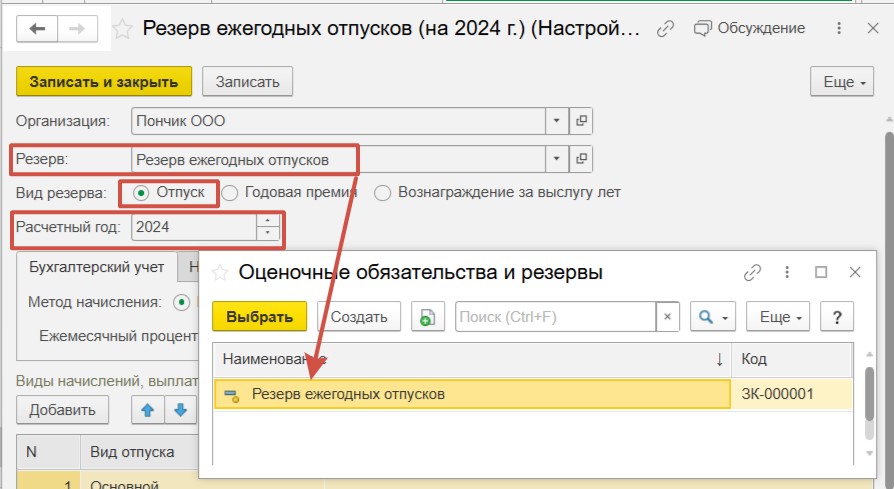

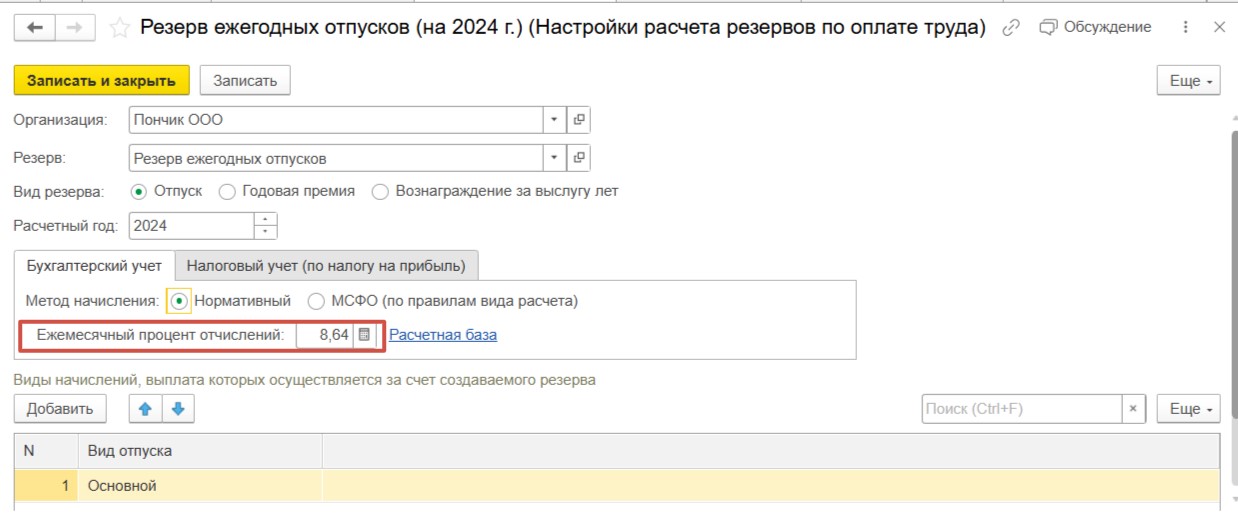

В поле «Резерв» мы выбрали резерв с наименованием «Резерв ежегодных отпусков». Это предопределенное значение.

Установили вид резерва «Отпуск» и указали для какого года мы формировали настройку.

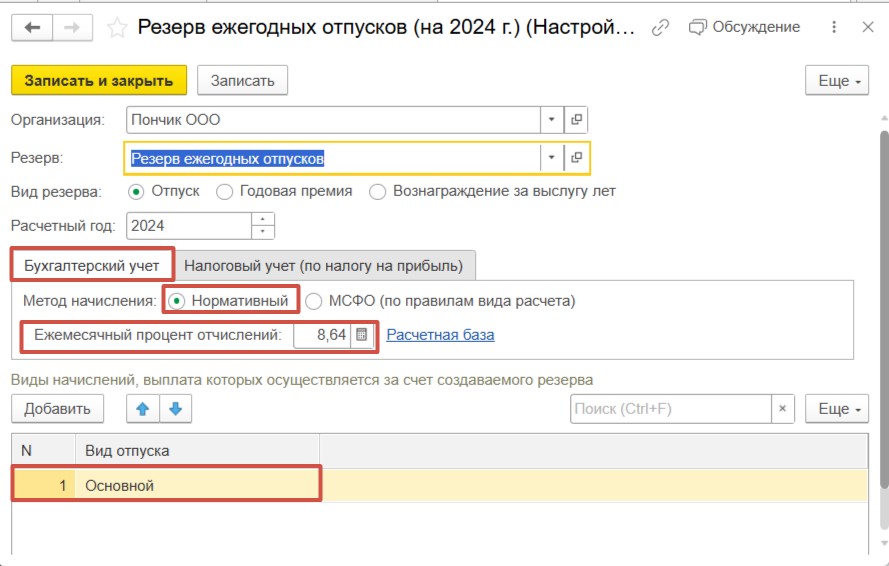

На вкладке «Бухгалтерский учет» установлен метод начисления «Нормативный», указан процент отчислений в резерв в размере 8,64%.

В нашем примере мы формируем резервы только по основным отпускам, поэтому в табличной части указан только один вид отпуска. Если у вас есть иные виды, добавьте их в таблицу при помощи кнопки «Добавить».

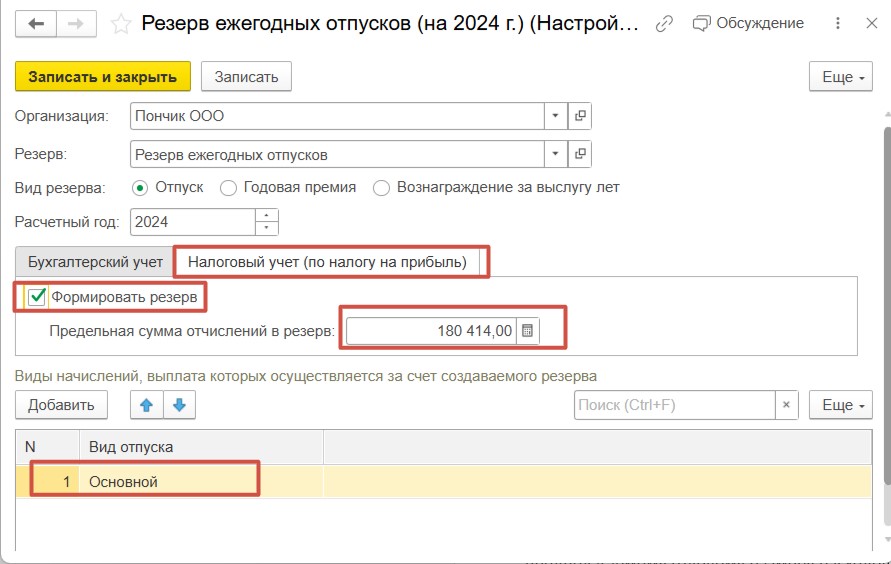

На вкладке «Налоговый учет (по налогу на прибыль)» установлен флаг «Формировать резерв» и указана предельная сумма отчислений в резерв в размере 180 414.

Табличная часть заполнено аналогично первой вкладке по бухгалтерскому учету.

При таких настройках программа будет автоматически производить расчет отчислений на основании указанного процента от суммы ФОТ и страховых взносов. По достижению предельной суммы в размере 180 414 программа перестанет формировать отчисления в налоговом учете.

Поскольку для двух видов учета выбран единый метод начисления, но по данным налогового учета указан лимит, то разницы между бухгалтерским и налоговым учетом возникнут, но только при превышении предельной суммы отчислений.

Как рассчитать процент и предельную сумму отчислений в резерв?

В соответствии с п. 1 ст. 324 НК РФ процент отчислений в резерв определяется как отношение предполагаемой годовой суммы расходов на оплату отпусков (включая сумму страховых взносов) к предполагаемому годовому размеру расходов на оплату труда (включая сумму страховых взносов).

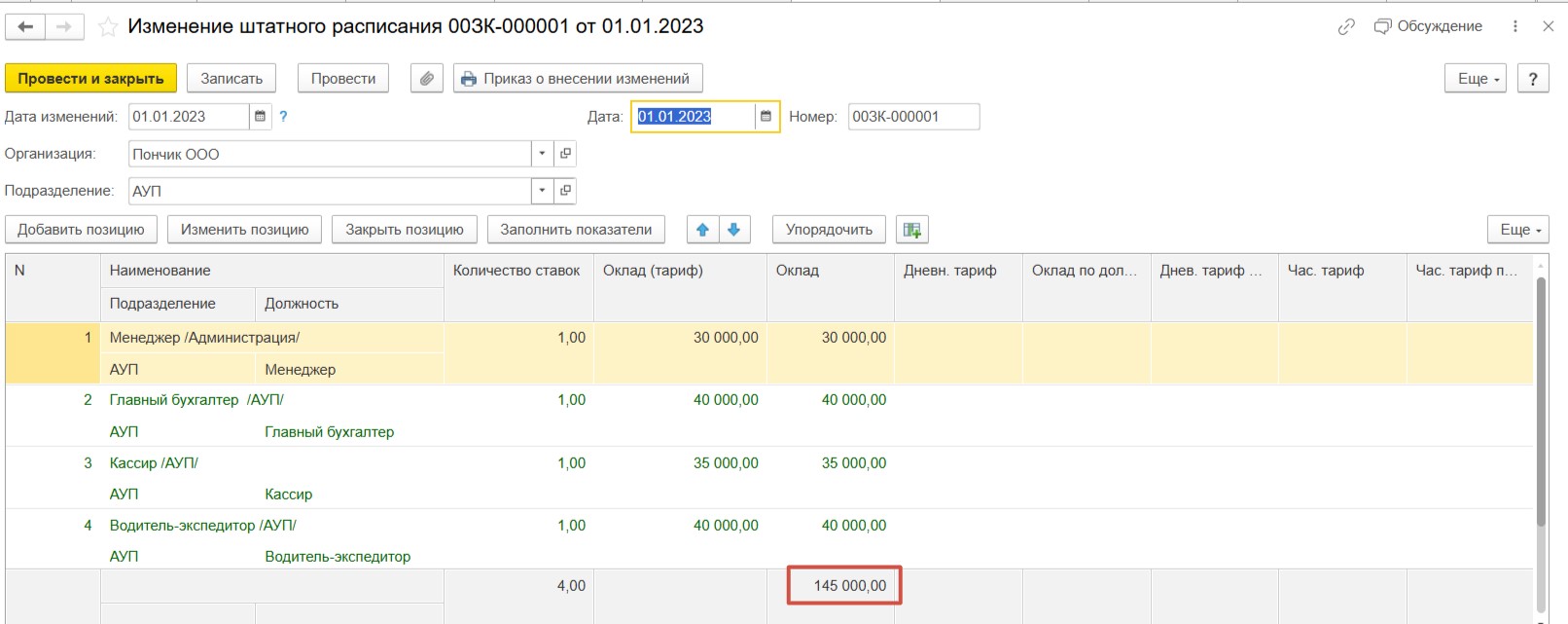

Проведем расчет процента ежемесячных отчислений, опираясь на данные штатного расписания.

Согласно штатному расписанию, месячный ФОТ составляет 145 000 рублей.

Поскольку в законодательстве нет четкого порядка для расчета показателей, предлагаем воспользоваться следующими формулами.

1. Предполагаемая годовая сумма расходов на оплату отпусков:

ФОТ (мес) / 29,3 * 28 = 145 000 / 29,3 * 28 = 138 567.

(29,3 – среднее число дней в месяце, 28 – число оплачиваемых дней отпуска за год)

2. Сумма страховых взносов и взносов от несчастных случаев на производстве и профессиональных заболеваний от предполагаемой суммы отпускных (организация применяет общий тариф страховых взносов, процент для взносов на травматизм составляет 0,2 %):

(п.1 * 30,2%)

138 567 * 30,2% = 41 847.

3. Предельная сумма отчислений в резерв:

(п.1 + п.2)

138 567 + 41 847 = 180 414.

4. Предполагаемая сумма расходов на оплату труда за год:

145 000 / 29,3 * 324 = 1 603 413.

(29,3 – среднее число дней в месяце, 324 – число календарных дней в году, уменьшенное на 28 дней ((29,3 * 12) – 28).

5. Сумма страховых взносов от предполагаемого размера оплаты труда:

(п.4 * 30,2%)

1 603 413 * 30,2% = 484 231.

6. Сумма предполагаемого размера отплаты труда с учетом страховых взносов:

(п.4 + п.6)

1 603 413 + 484 231 = 2 087 644.

7. Процент ежемесячных отчислений в резерв:

((п.3 / п.6) * 100)

180 414 / 2 087 644 * 100 = 8,64.

Таким образом, на основании данного расчета мы указали на вкладке «Бухгалтерский учет» в поле «Ежемесячный процент отчислений» значение 8,64,

а на вкладке «Налоговый учет (по налогу на прибыль)» в поле «Предельная сумма отчислений в резерв» сумму 180 414.

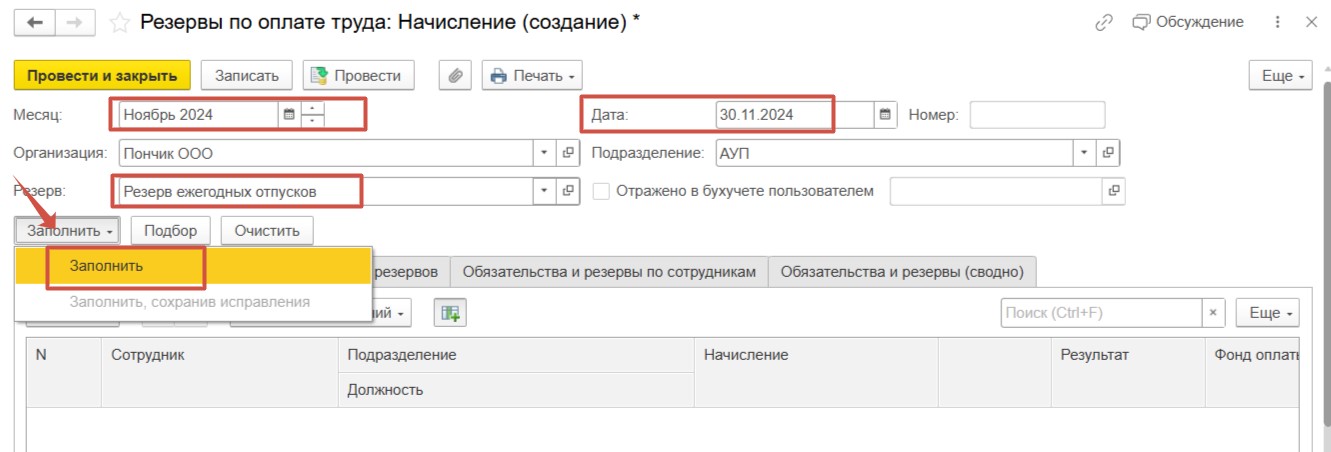

Регистрируем документ «Резервы по оплате труда»

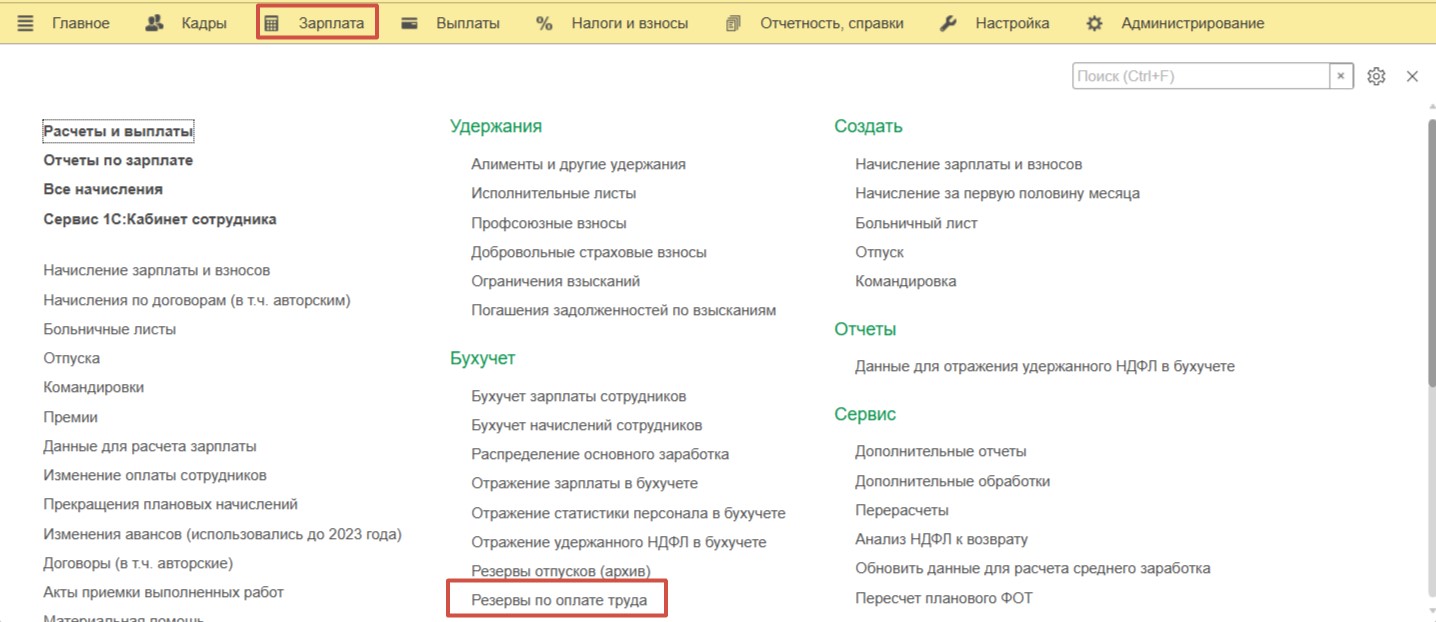

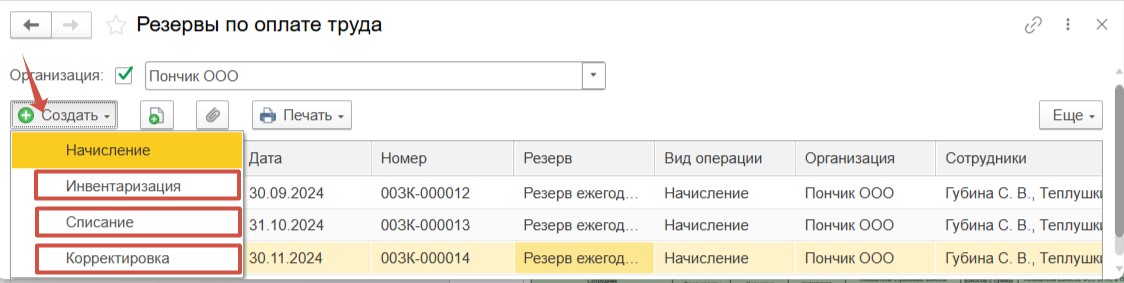

После того как в начале года мы задали в программе настройки для начисления резерва, ежемесячно мы должны формировать документ «Резервы по оплате труда», который находится в разделе меню «Зарплата».

ВАЖНО! Документ «Резервы по оплате труда» формируется ежемесячно после проведения документа «Начисление зарплаты и взносов» в разделе «Зарплата» и документа «Отражение зарплаты в бухучете в разделе «Зарплата» - «Отражение зарплаты в бухучете».

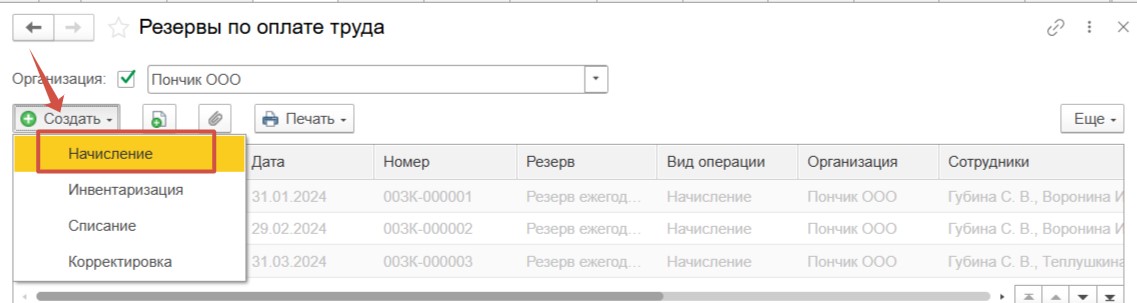

Нажимаем на кнопку «Создать» и выбираем тип документа «Начисление».

Выбираем месяц, за который мы будем формировать резерв, указываем последнее число месяца. Заполняем документ по одноименной команде.

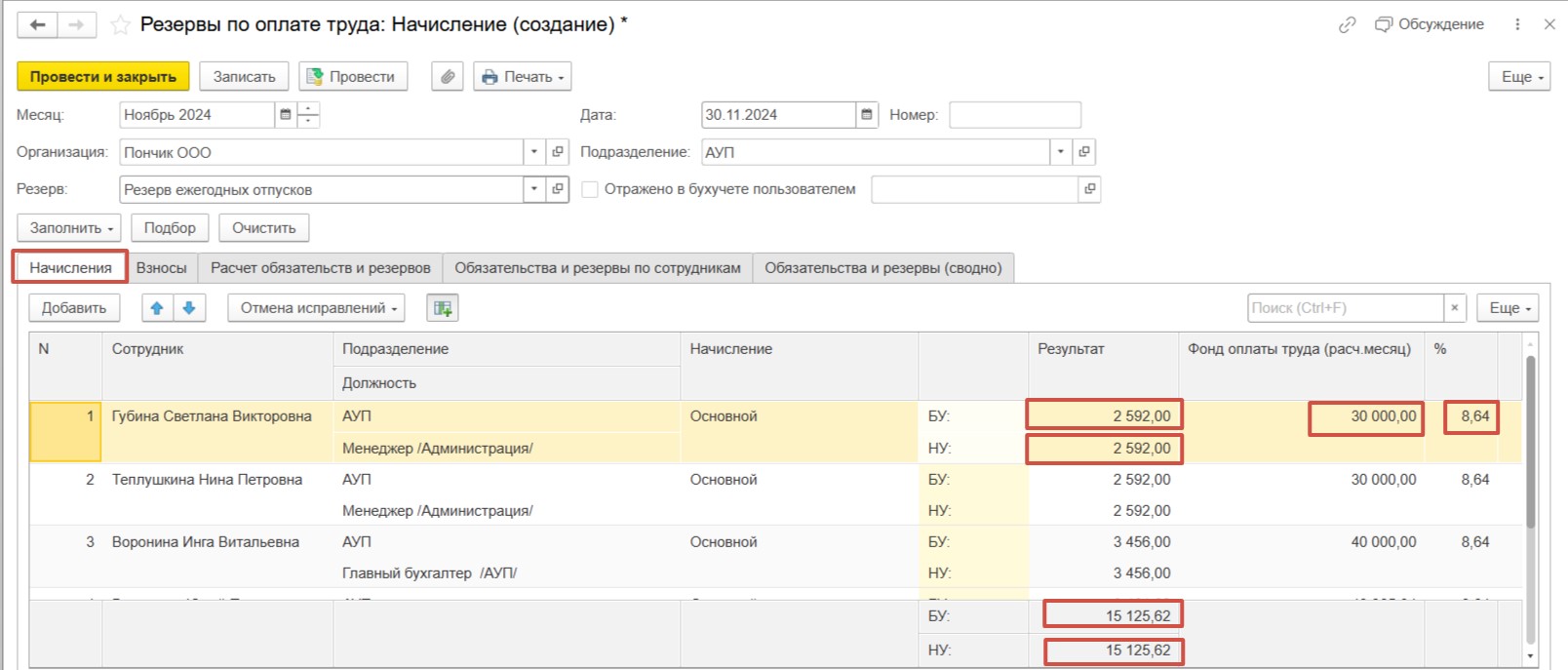

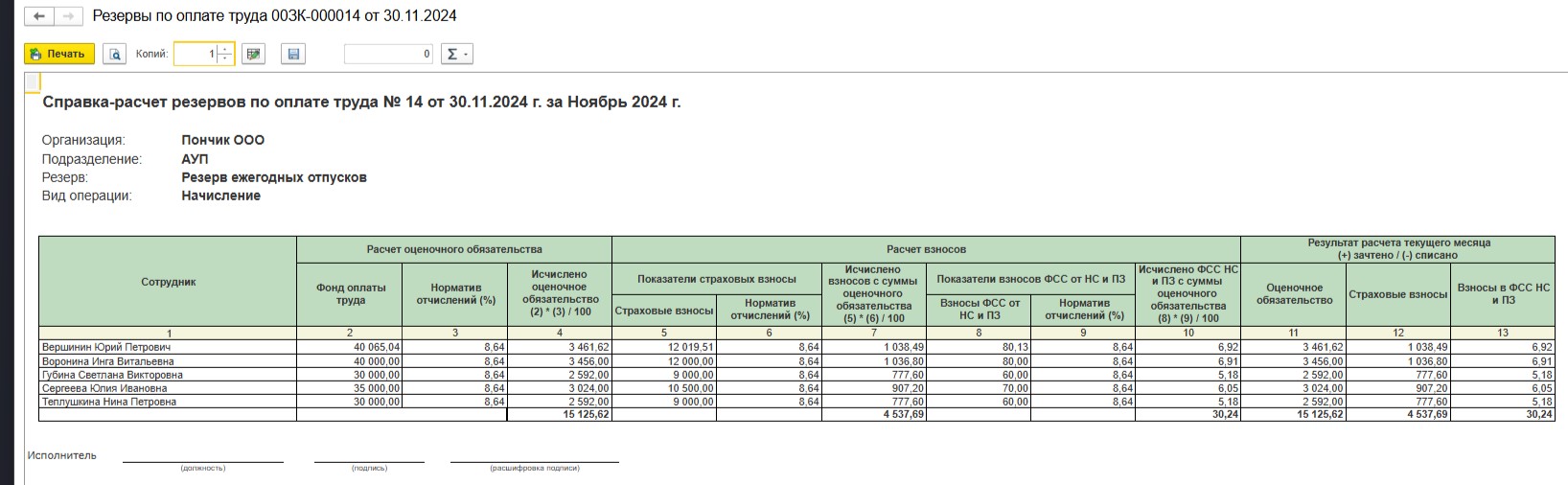

На первой вкладке «Начисления» программа производит расчет сумм, которые будут отнесены в резерв по сотрудникам.

Например, по сотруднице Губиной С.В. рассчитана сумма резерва по данным бухгалтерского и налогового учета в размере 2 592 руб. в соответствии с начисленной заработной платой и проценту, который мы указали в настройках расчета резерва (30 000 * 8,64% = 2 592).

Внизу документа видим общий результат по всем сотрудникам.

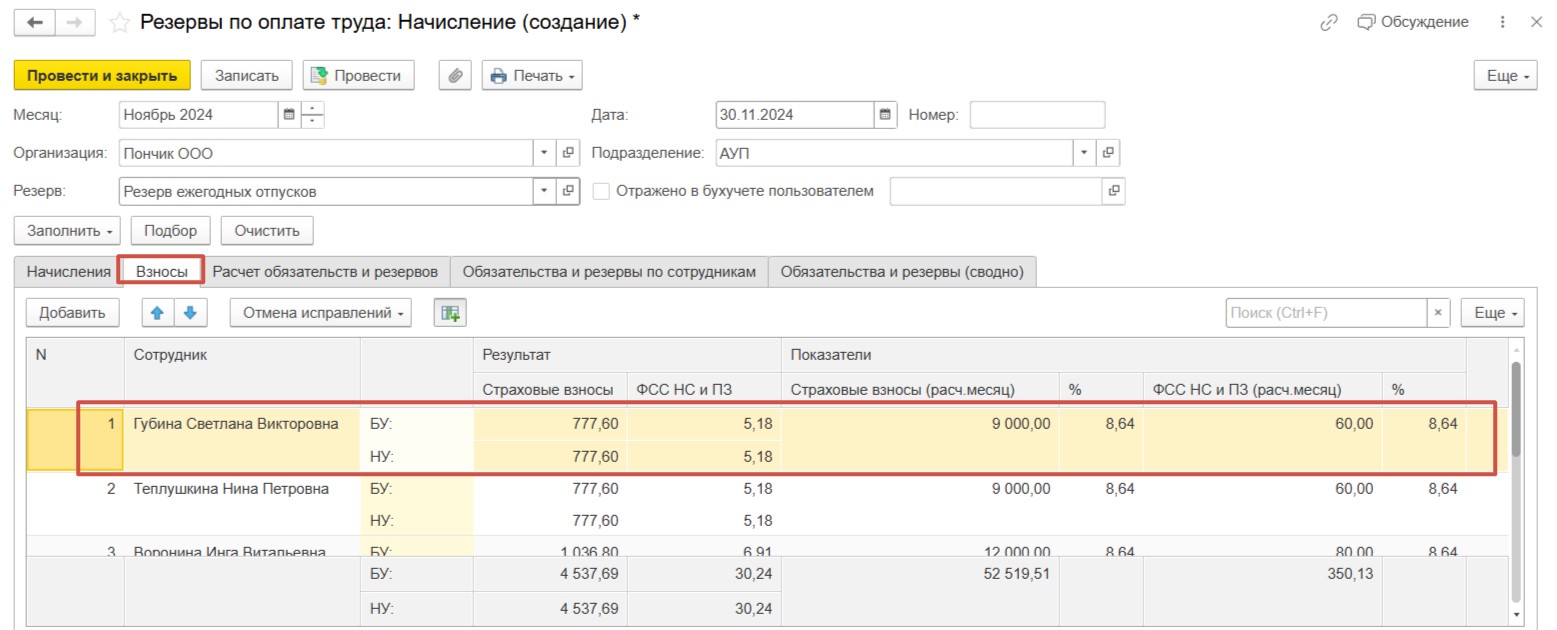

Такая же логика используется при расчете на вкладке «Взносы».

Например, сумма начисленных страховых взносов за месяц по сотруднице Губиной С.В. составляет 9 000. Умножаем на норматив 8,64%. Получаем 777,60.

Аналогичный расчет для взносов на травматизм. Сумма начисленных взносов равна 60. Умножаем на установленный процент 8,64%. Получаем 5,18.

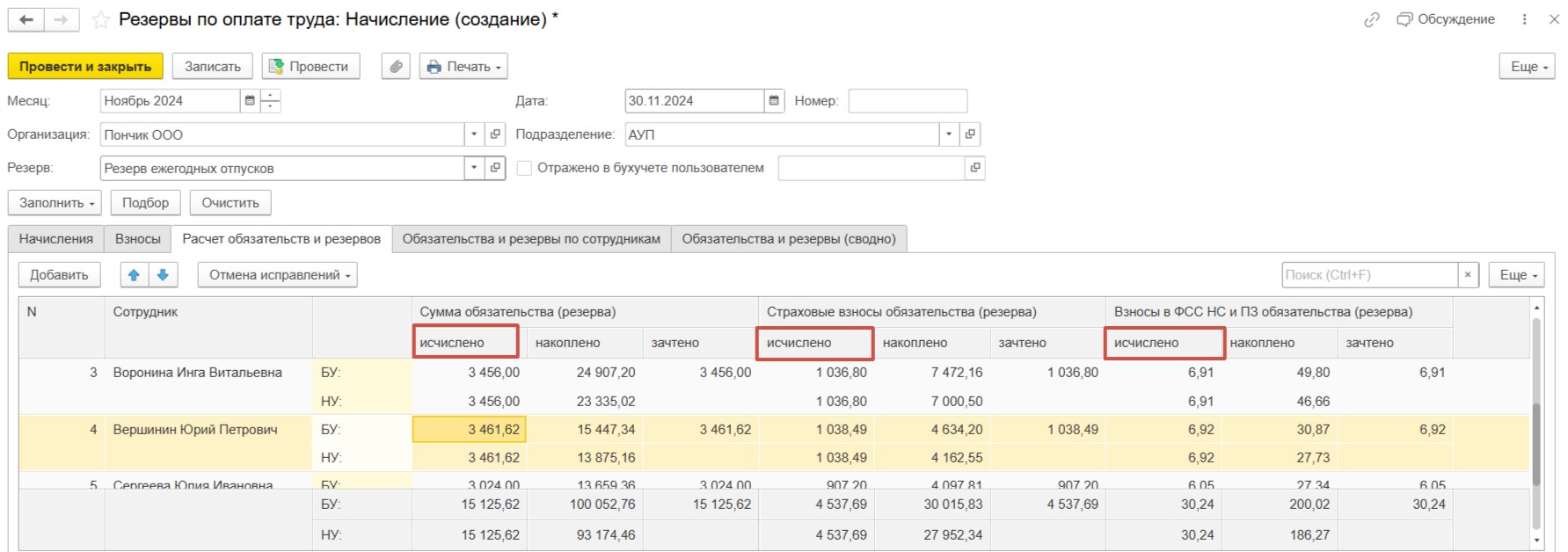

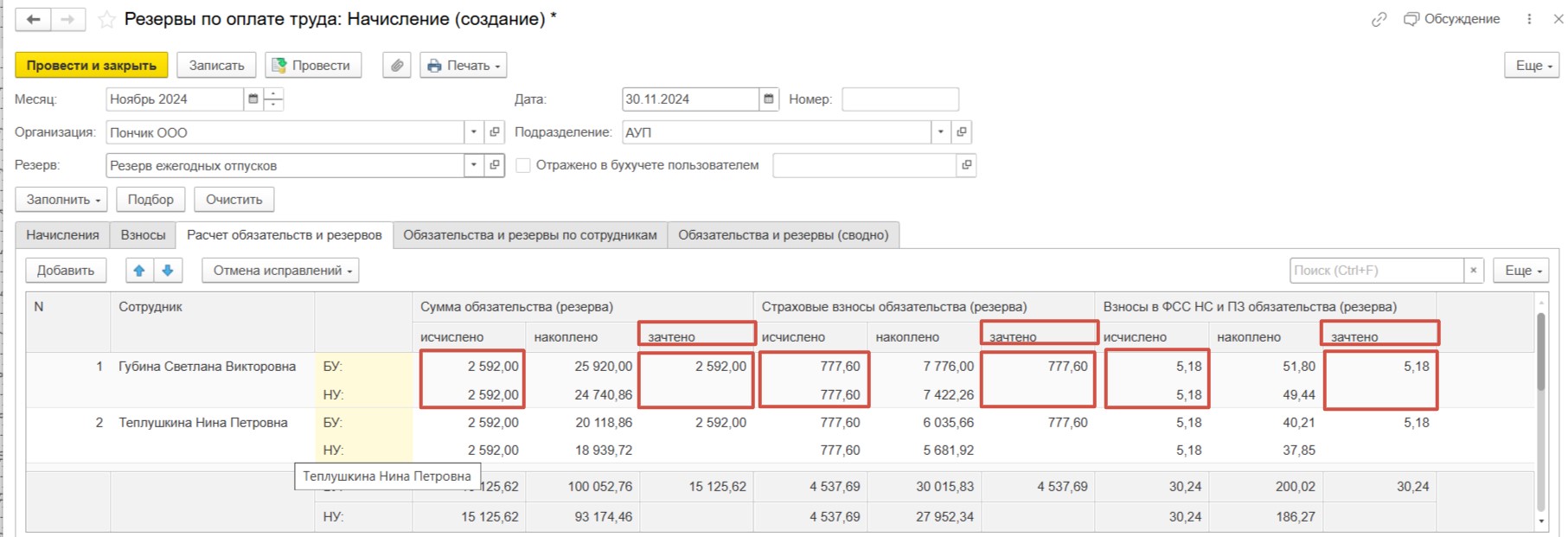

Переходим на вкладку «Расчет обязательств и резервов». Программа делает расчет в соответствии с выбранными настройками для резерва в разделе «Настройка» - «Организации».

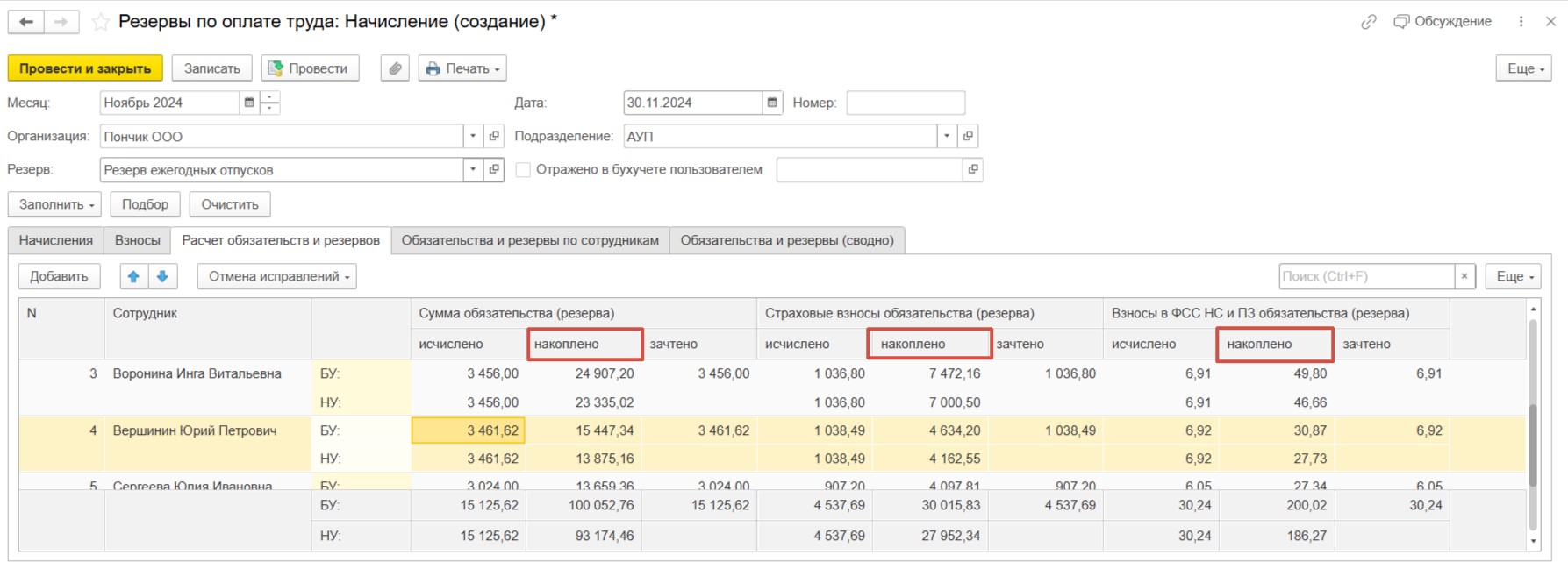

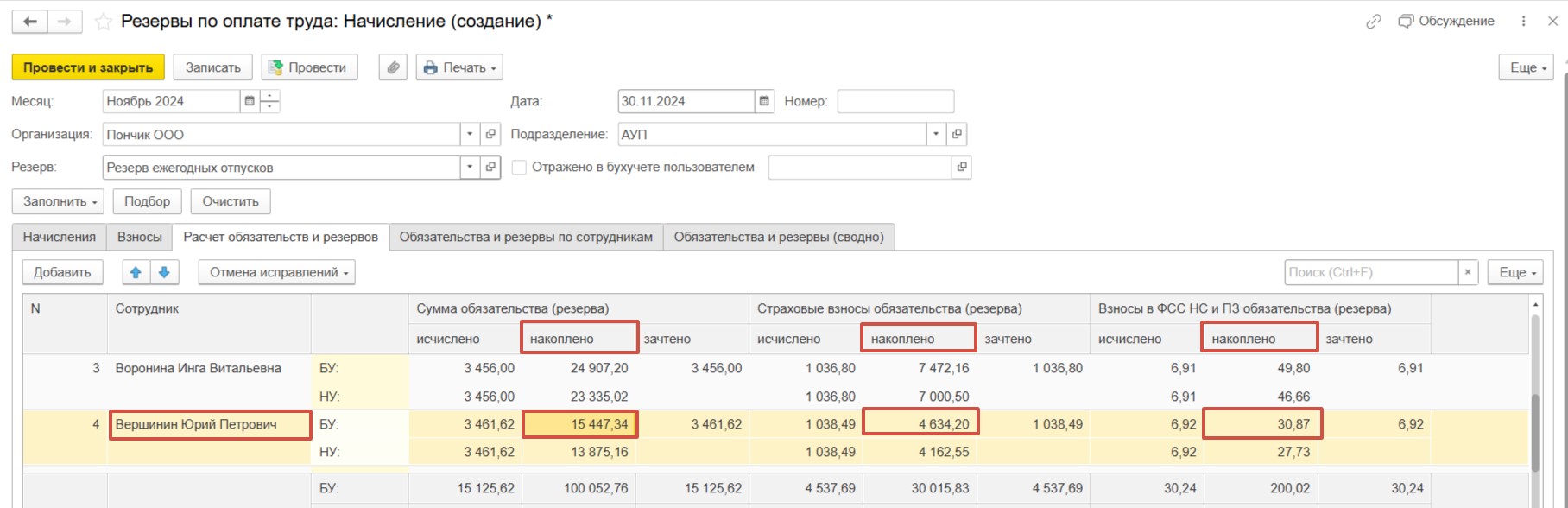

Для суммы резерва и взносов предусмотрены три колонки «исчислено», «накоплено», «зачтено».

В колонках «исчислено» отражены суммы, исчисленные на вкладках «Начисления и «Взносы».

В колонках «накоплено» отражается сумма накопленного резерва и страховых взносов за предыдущий период, уменьшенная на сумму начисленных выплат за счет резерва.

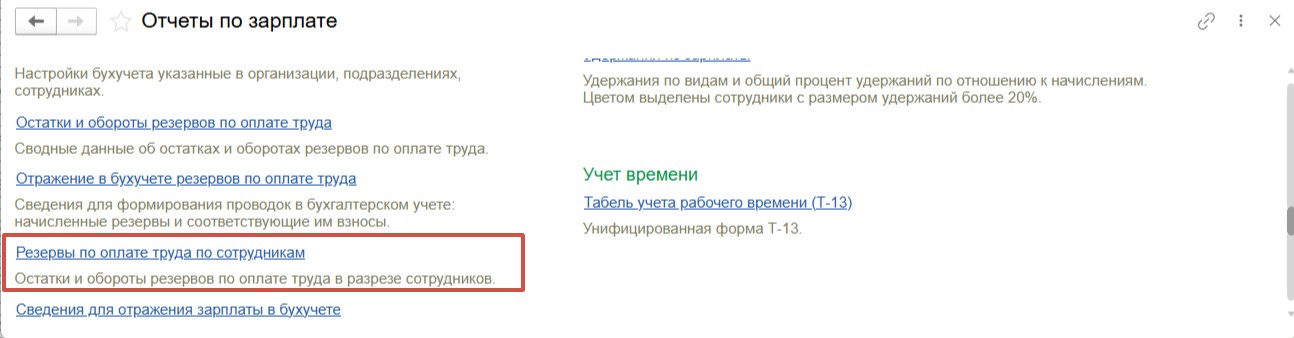

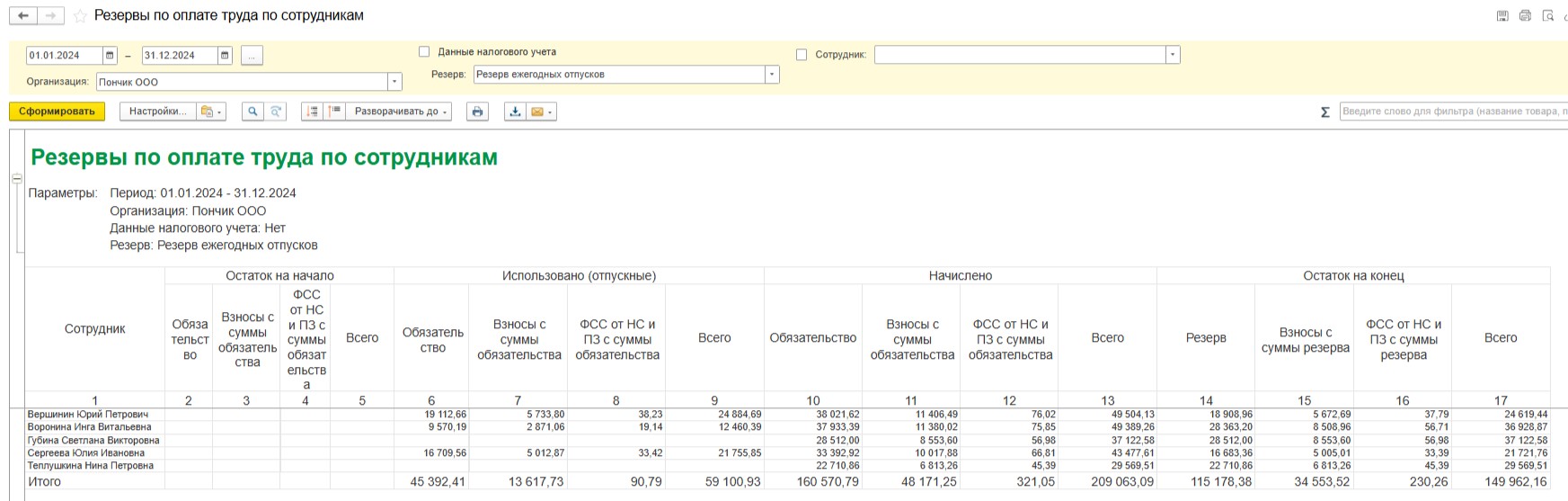

Давайте проверим расчет колонки «накоплено» по одному из сотрудников, который в ноябре был в отпуске. Для этого сформируем отчет «Резервы по оплате труда по сотрудникам» в разделе «Зарплата» - «Отчеты по зарплате».

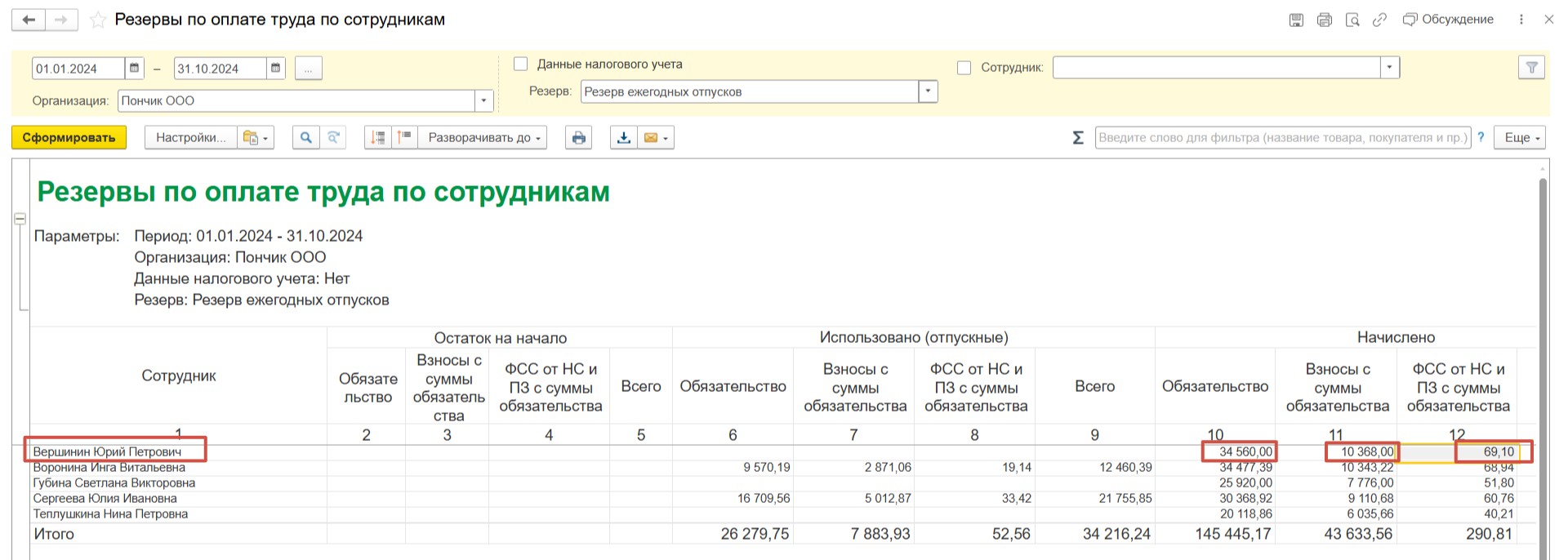

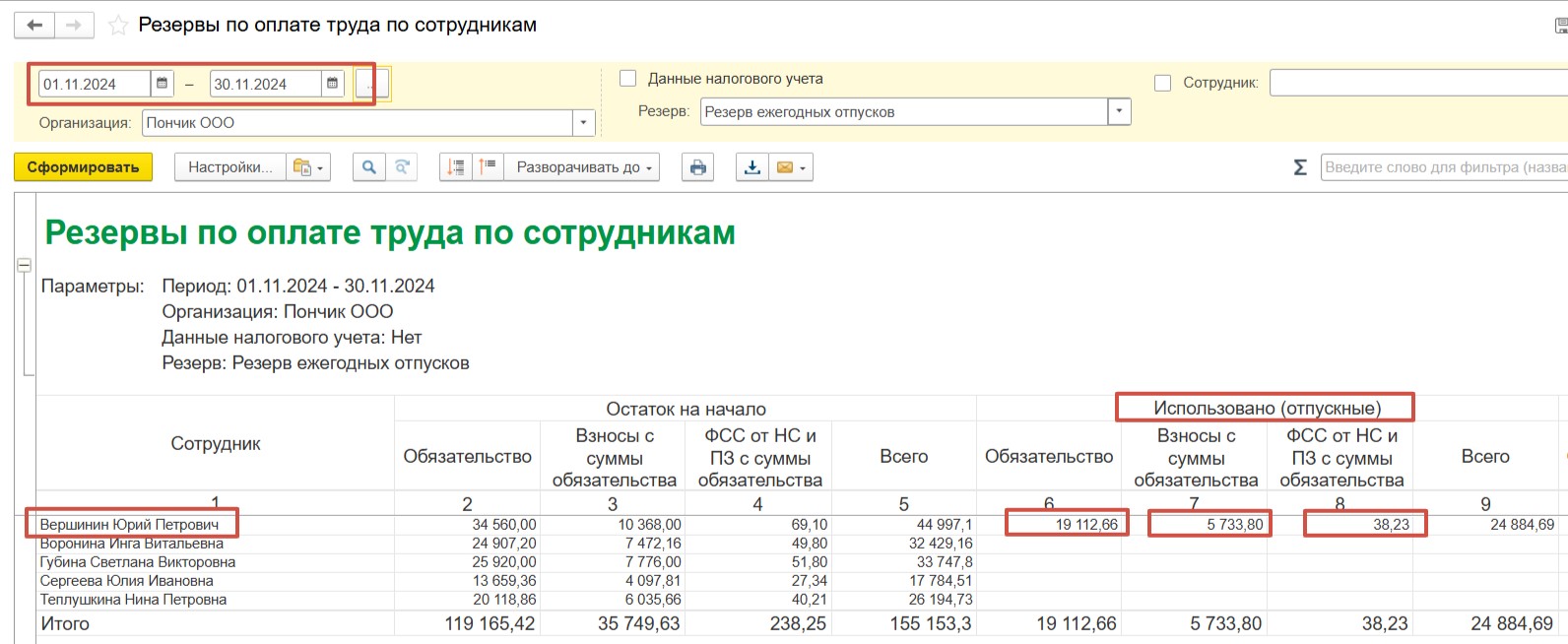

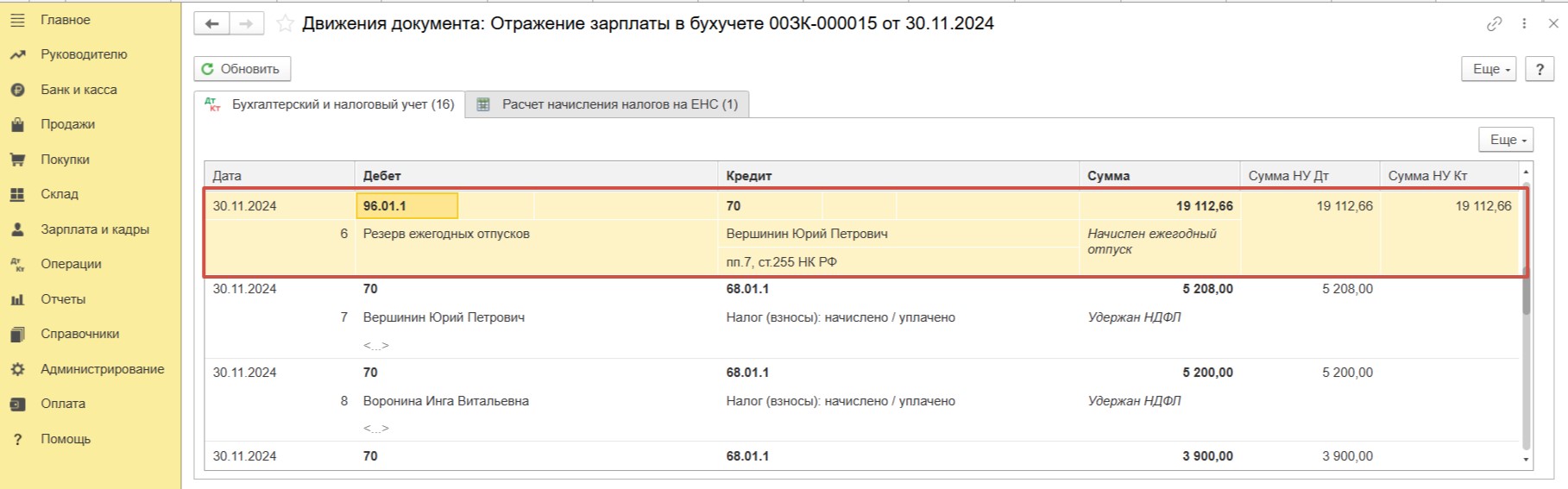

На конец прошлого месяца (октябрь) по сотруднику Вершинин Ю. П. были накоплены суммы по резерву – 34 560 руб., по страховым взносам – 10 368 руб., по взносам на травматизм - 69,10 руб.

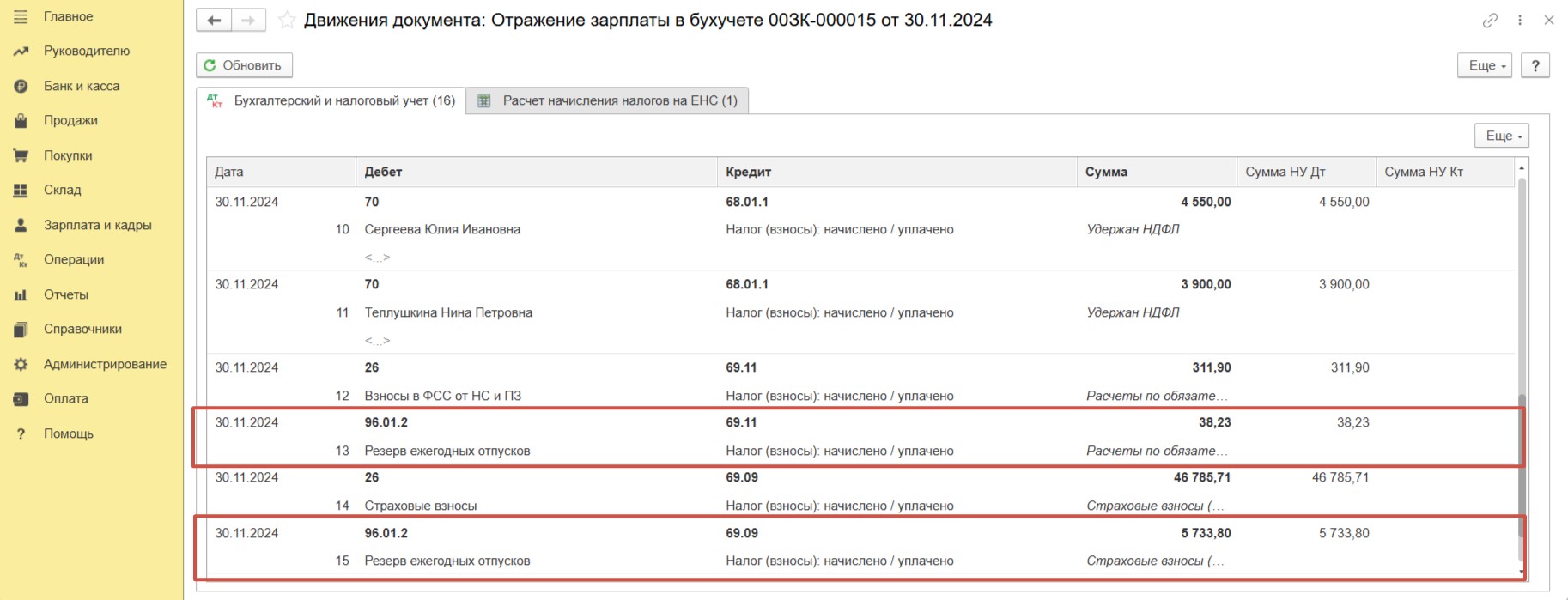

В ноябре сотруднику Вершинину были начислены отпускные в размере 19 112,66. На сумму отпускных начислены страховые взносы в размере 5 733,80 и взносы на травматизм в размере 38, 23. Указанные суммы уменьшили сумму ранее накопленного резерва.

Вычтем из накопленных использованные суммы:

34 560 – 19 112,66 = 15 447,34

10 368 – 5 733,80 = 4 634,20

69,10 – 38,23 = 30,87.

Суммы по колонке «накоплено» совпадают с нашим расчетом.

Также есть колонки «зачтено». Их значения должны совпадать с показателями в колонке «исчислено». В нашем случае показатели сходятся только по бухгалтерскому учету. И обратите внимание, что в налоговом учете суммы сейчас нет.

Отчисления перестали формироваться в налоговом учете, поскольку в настройках расчета резерва у нас была установлена предельная величина. При этом в бухгалтерском учете данный лимит не учитывается, и резерв продолжает начисляться.

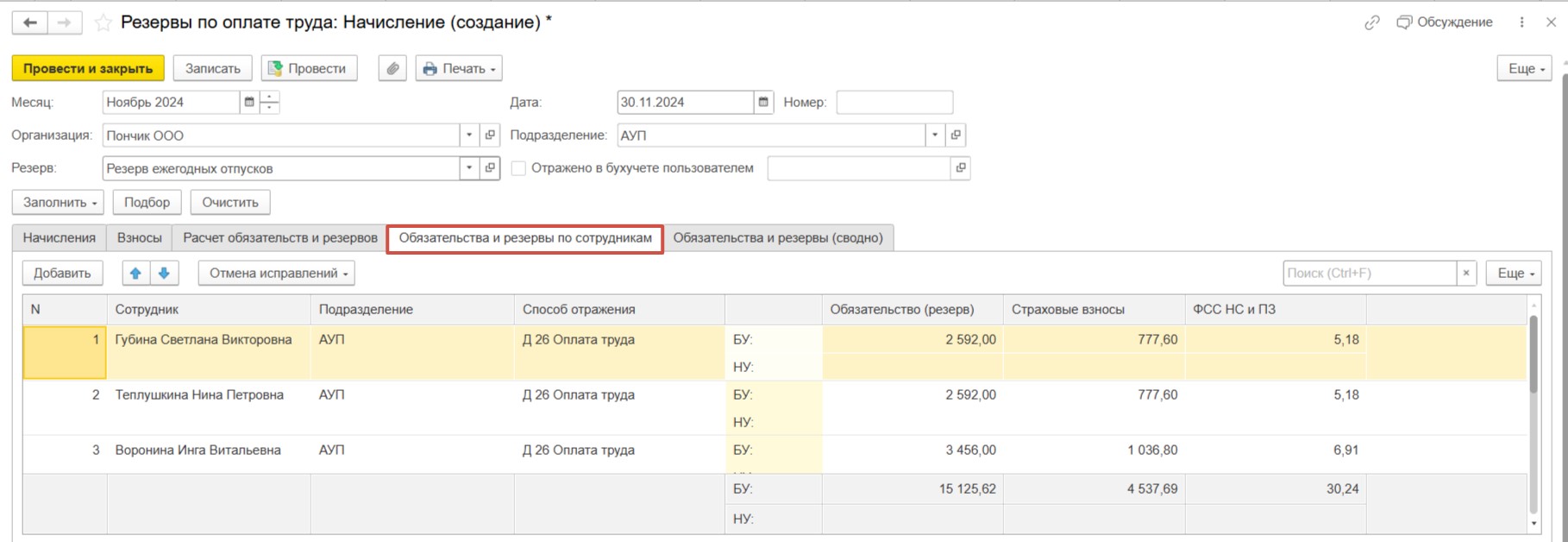

На вкладке «Обязательства и резервы по сотрудникам» отражены результаты, полученные по колонке «зачтено» из прошлой вкладки.

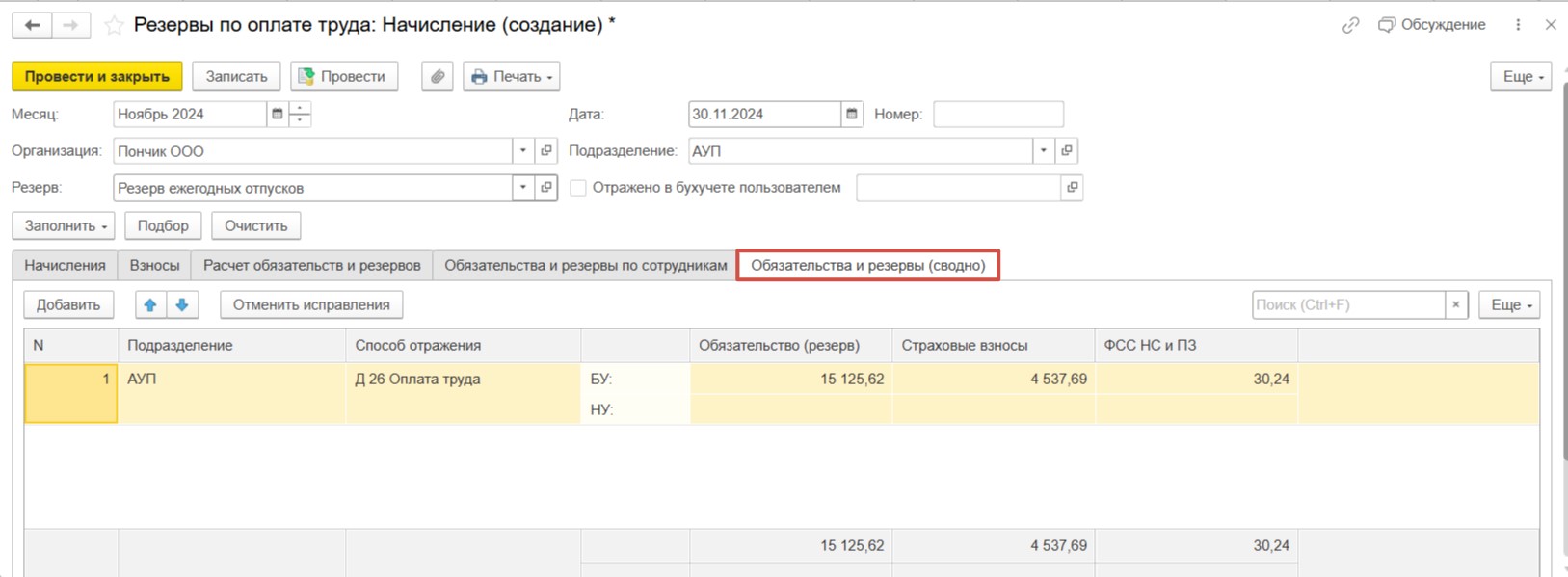

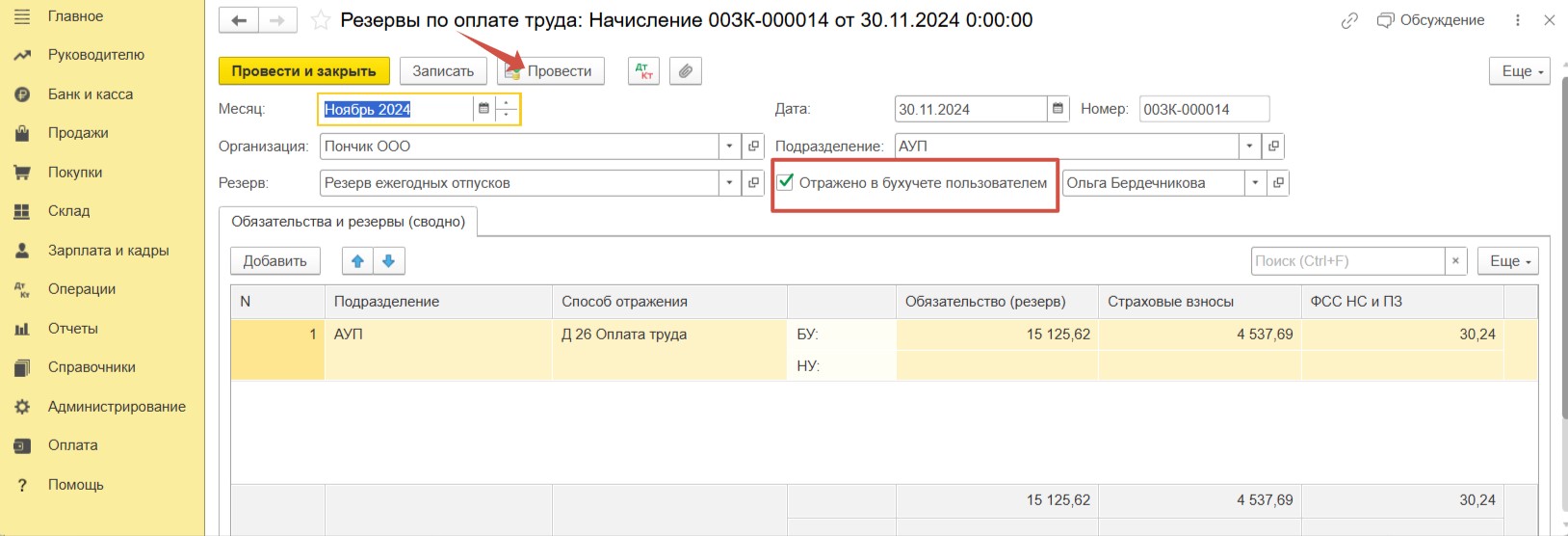

Последняя вкладка «Обязательства и резервы (сводно)» содержит сводные данные, которые впоследствии будут перенесены в бухгалтерскую программу для отражения на счетах учета.

Проведем документ.

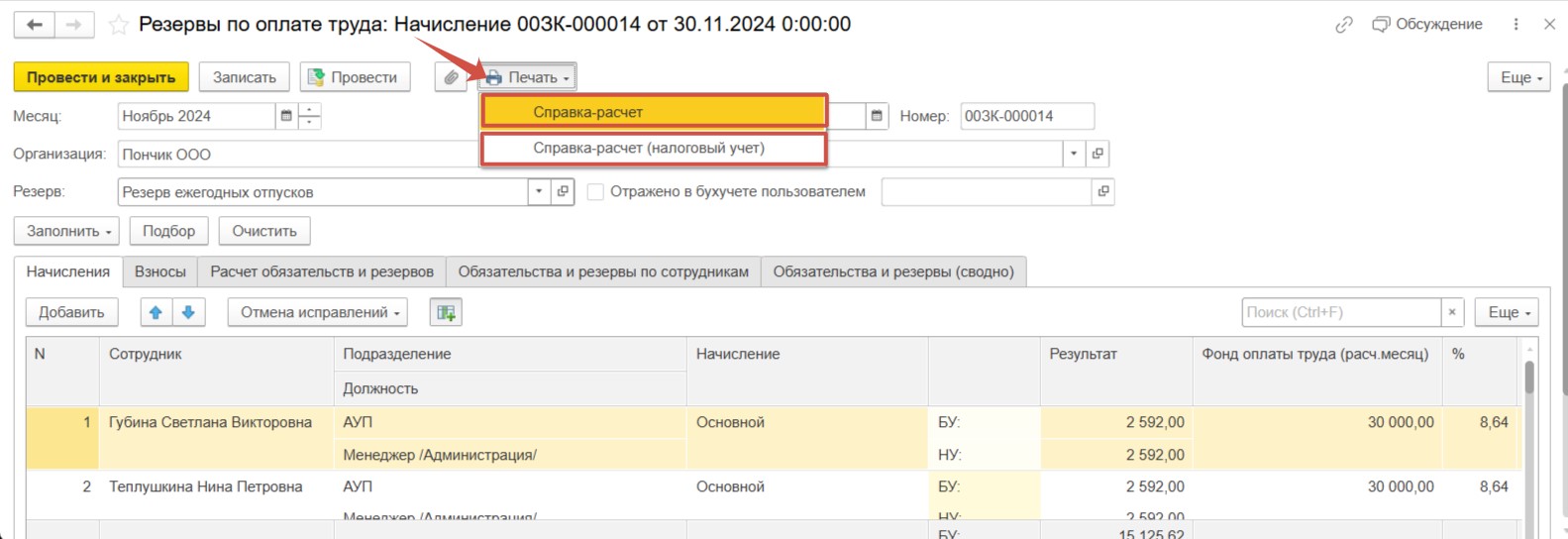

По кнопке «Печать» можно распечатать детальную справку-расчет.

Документ «Резервы по оплате труда» помимо типа «Начисление», который мы создали ранее, имеет еще несколько вариантов.

Документ «Инвентаризация» мы должны формировать в конце года. Документ «Списание» позволяет уменьшить сумму резерва, например, по уволенным сотрудникам. Документ «Корректировка» используется для внесения исправлений в созданные ранее документы «Резервы по оплате труда».

Теперь после того, как все действия в программе 1С: ЗУП выполнены, запустим синхронизацию с программой 1С: Бухгалтерия предприятия ред. 3.0 в разделе «Администрирование» - «Синхронизация данных».

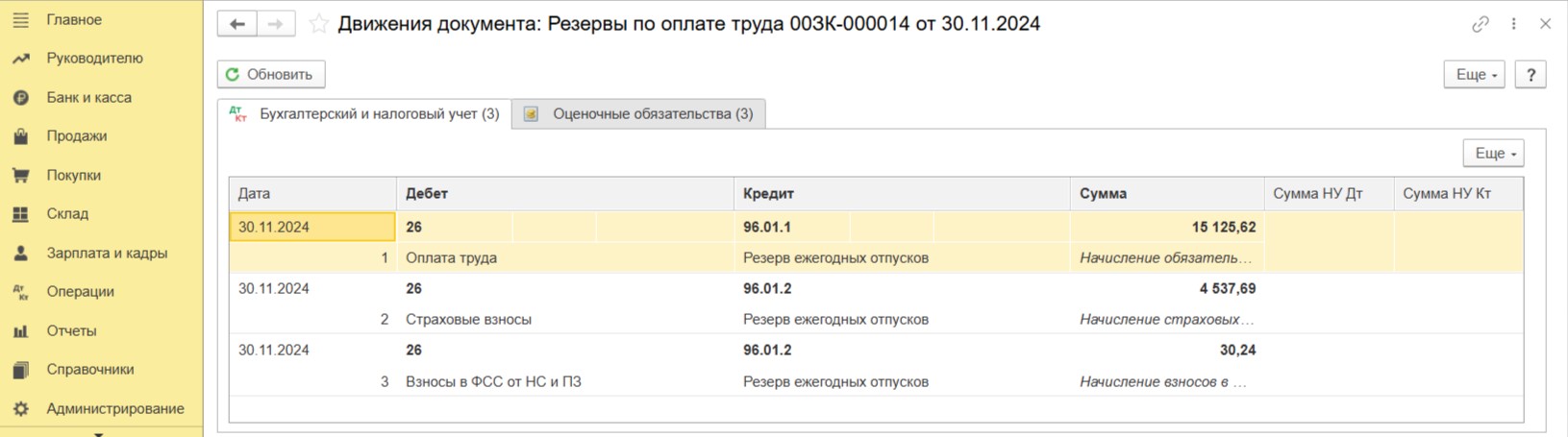

Какие проводки формируются в программе 1С: Бухгалтерия предприятия ред. 3.0 по отпускным резервам после синхронизации?

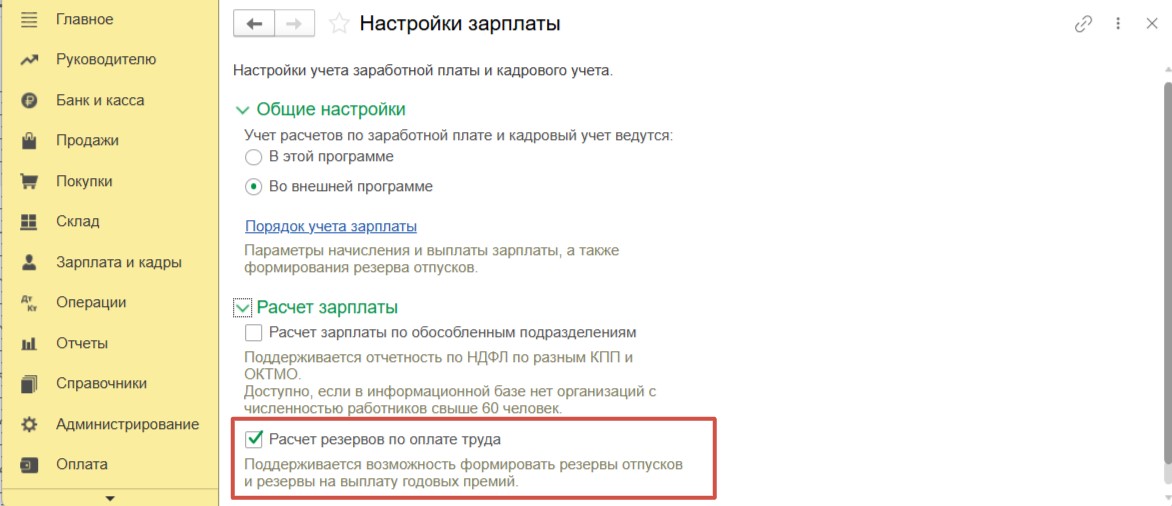

Обращаем ваше внимание, что в программе 1С: Бухгалтерия предприятия ред. 3.0 для работы с документами «Резервы на оплату труда» необходимо установить флаг «Расчет резервов по оплате труда» в разделе «Администрирование» - «Параметры учета» - «Настройки зарплаты».

После проведения синхронизации переходим в раздел «Зарплата и кадры» и выбираем пункт «Резервы по оплате труда». Здесь мы увидим документы формирования резервов, которые перенесены с зарплатной программы. Откроем документ от 30.11, установим флаг «Отражено в бухучете пользователем» и проведем его.

При проведении документа суммы относятся на счет затрат по дебету. По кредиту происходит начисление резерва на счет 96.01. Счет 96.01.1 используется для начисления сумм основного резерва, 96.01.2 для начисления резерва по страховых взносам и взносам на травматизм.

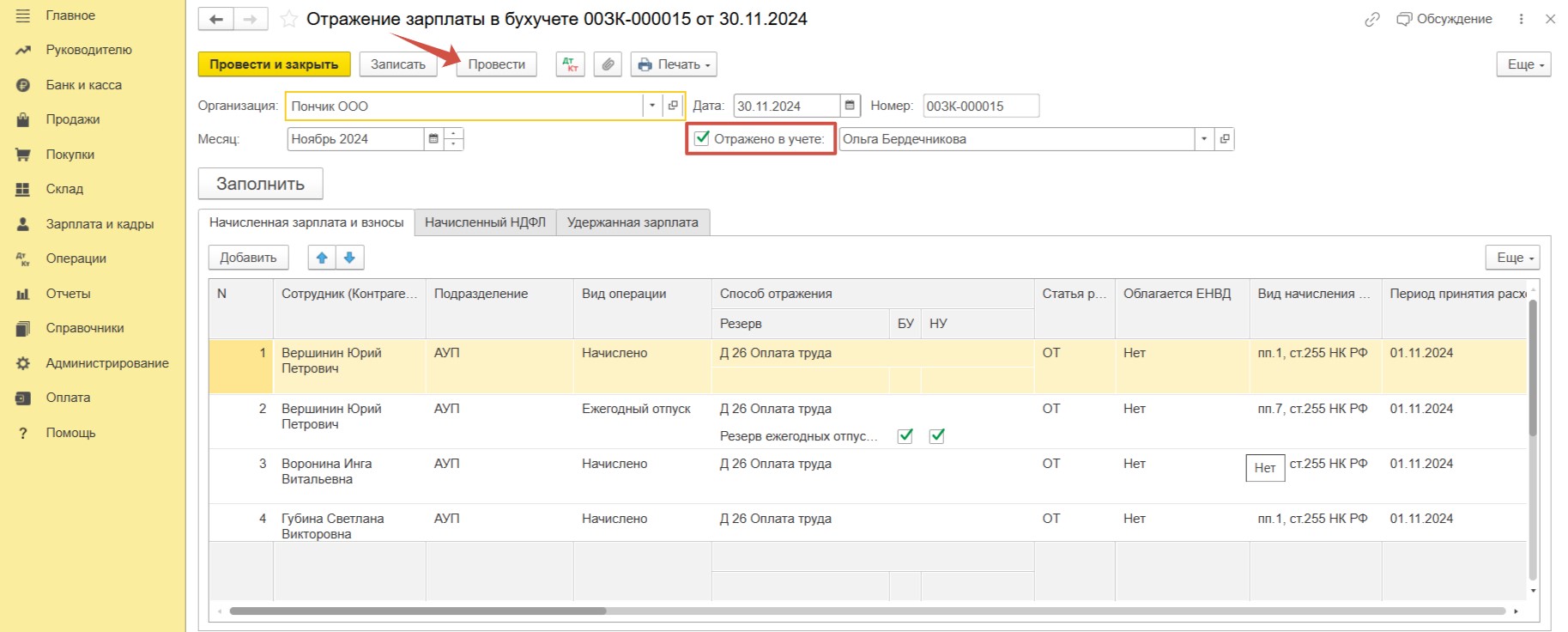

В разделе «Зарплата и кадры» - «Отражения зарплаты в бухучете» откроем документ от 30.11. Для формирования проводок нужно установить флаг «Отражено в учете» и провести документ.

Использование сумм из резерва по отпускным сотрудника Вершинина Ю.П. отражено проводкой Дт 96.01.1 Кт 70.

А для использованных сумм резерва по страховым взносам видим проводки Дт 96.01.2 Кт 69.09, по взносам на травматизм – Дт 96.01.2 Кт 69.11.

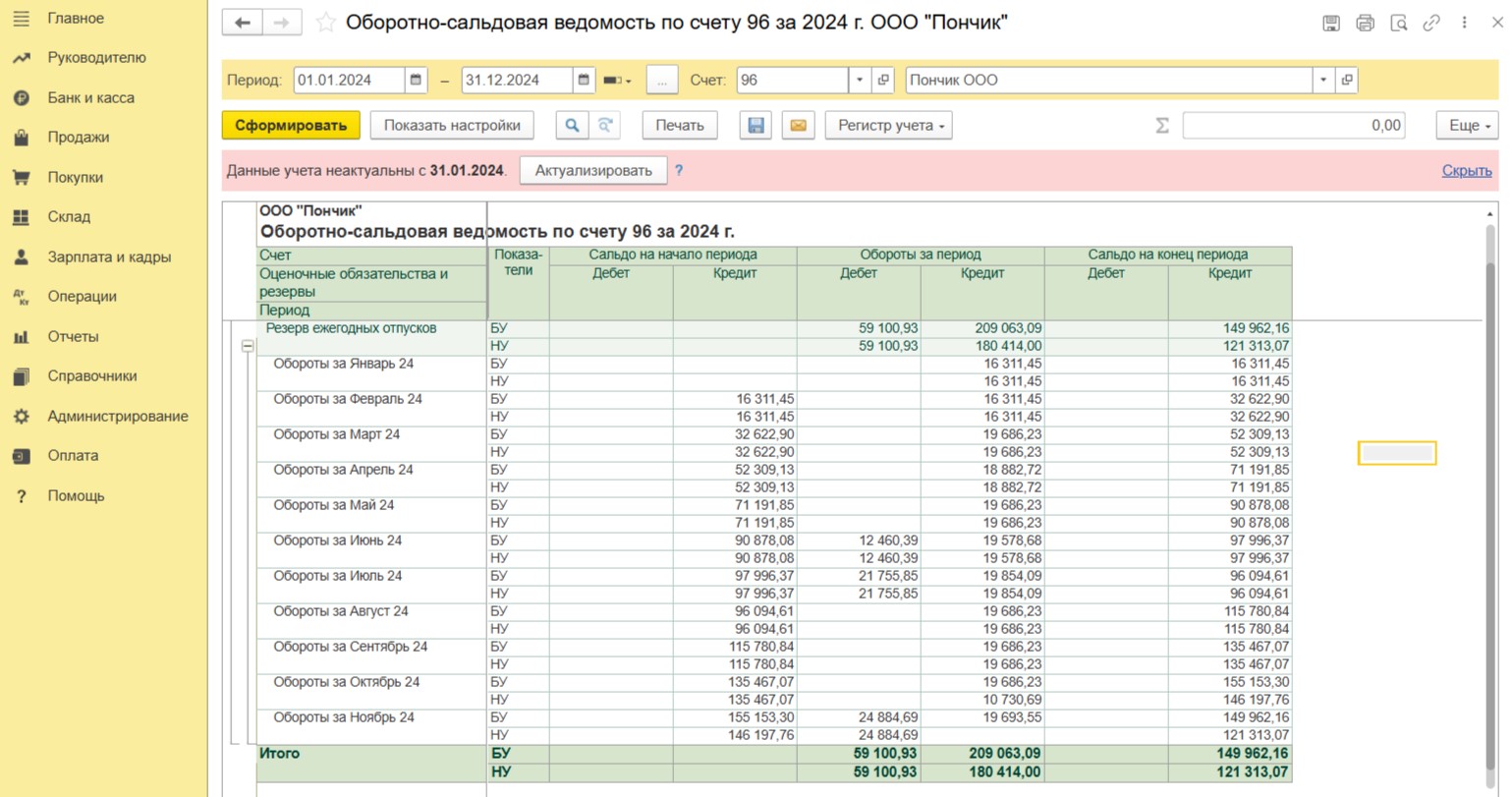

Для сверки показателей в программе 1С: Бухгалтерия с данными в 1С: ЗУП можно сформировать оборотно-сальдовую ведомость по счету 96 в разделе «Отчеты».

Данные можно сверить с уже знакомым нам отчетом «Резервы по оплате труда по сотрудникам» в программе 1С: ЗУП в разделе меню «Зарплата» - «Отчеты по зарплате». Это данные бухгалтерского учета.

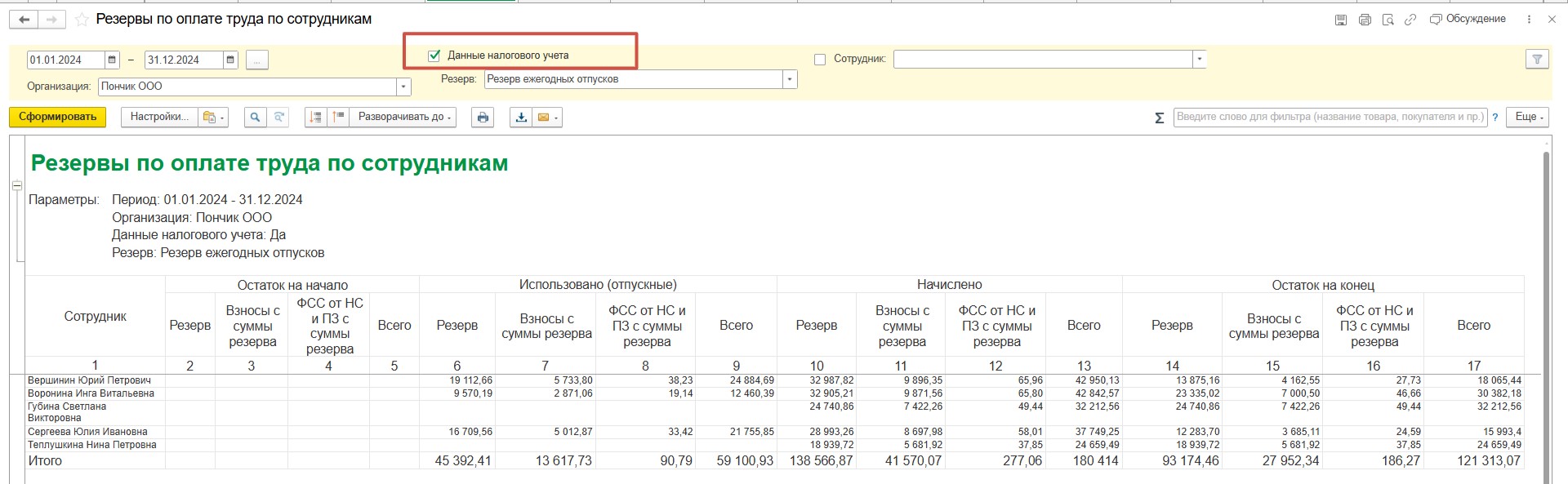

Также можно сформировать отчет по данным налогового учета. Для этого нужно установить соответствующий флаг вверху формы отчета.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии