Как настроить заполнение раздела 3 Декларации по УСН в учете НКО?

- Опубликовано 26.10.2021 08:44

- Просмотров: 47862

Нам очень приятно, что статьи по учету в некоммерческих организациях находят все больший отклик у читателей. И сегодня хотелось бы рассмотреть вопрос, который задавали в нашем Инстаграм-аккаунте. Дословно вопрос звучал следующим образом: «Как сделать так, чтобы сведения о целевом использовании денежных средств автоматически заполнялись в разделе 3 Декларации по УСН?» Для тех, кто ведет учет некоммерческих организаций в типовой 1С: Бухгалтерии предприятия ред. 3.0, сразу скажем, что программой не предусмотрено автоматическое заполнение раздела 3 декларации по УСН в НКО. Но в данной статье мы расскажем, как настроить программу и вести учет, чтобы заполнение раздела 3 не вызывало особых проблем.

Напомним, декларация по УСН состоит из трех разделов.

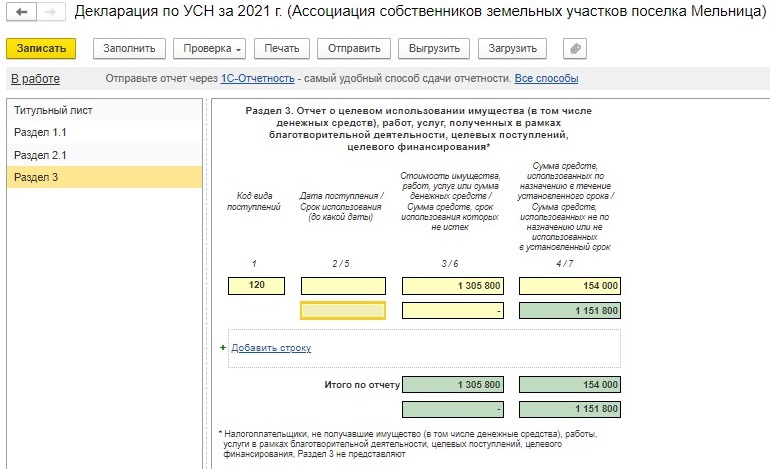

Первые два раздела заполняют все организации, вне зависимости от формы собственности, применяющие упрощенную систему налогообложения. Что касается раздела 3 – Отчета о целевом использовании имущества – то его заполняют некоммерческие организации.

Коммерческие организации заполняют этот раздел только в случае получения ими целевых средств. Инструкция по заполнению Раздела 3 Декларации УСН прописана в Порядке заполнения Декларации, утв. Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

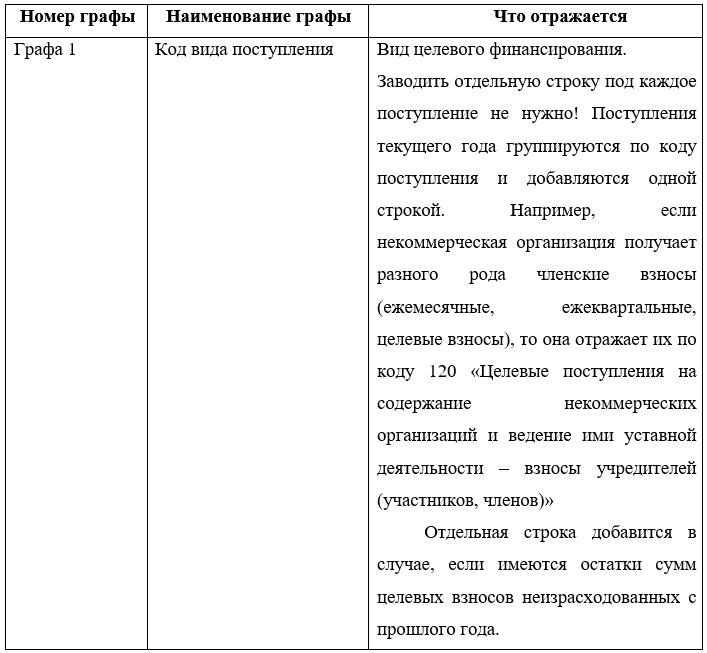

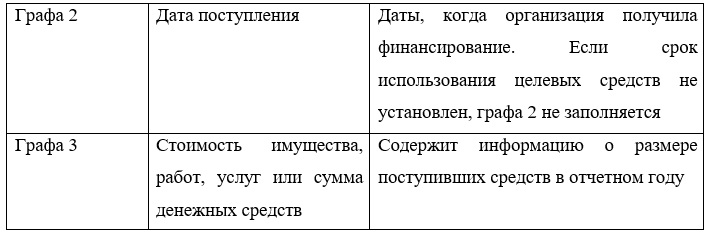

Раздел 3 декларации по УСН состоит всего из нескольких пунктов, но почему-то как раз именно они вызывают у большинства бухгалтеров множество вопросов.

В третьем разделе отражаются данные по разным категориям целевых средств: неизрасходованным деньгам прошлого периода, не потраченным средствам с неистёкшим сроком использования, а также средствам с неустановленным сроком пользования. Все средства делятся по кодам, которые приведены в Приложении № 5 к Порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения:

Начинают заполнение раздела 3 Декларации с переноса остатков из Раздела 3 декларации за предшествующий период, если тогда имелись подобные поступления. В отчет за текущий период отдельной строкой переносятся данные по неиспользованным ранее средствам целевого финансирования, по которым крайние сроки расходования не истекли (остатки отражаются и по бессрочному финансированию). При этом в графу 3 сумма переносится из графы 6 Раздела 3 предыдущего отчетного периода.

Алгоритм заполнения раздела 3

Графы 2 и 5 в соответствии с Порядком заполнения декларации, обязательны для заполнения:

• благотворительными организациями, попадающими под действие Федерального закона от 11 августа 1995 г. № 135-ФЗ «О благотворительной деятельности и благотворительных организациях»,

• некоммерческими организациями, если они получили целевые средства с указанием передающей стороной срока использования;

• коммерческими организациями, получившими средства целевого финансирования согласно пункту 1 статьи 251 Кодекса, по которым установлен срок использования.

Для всех остальных организаций данные графы не обязательны к заполнению.

Если внесены данные в графу 7, эти суммы должны быть учтены в составе внереализационных доходных поступлений. Датой зачисления таких средств в доходы считается момент фактического осуществления нецелевого расхода.

В Разделе 3 по всем графам должны быть подведены итоги.

Не забываем о том, что в 3 разделе отражаются только те поступления, которые не попадают под обложение единым налогом. То есть если организация ведет наряду с уставной коммерческую деятельность, включать в этот раздел поступления от нее не нужно.

Один из главных вопросов, который возникает у бухгалтеров, заполняющих 3 раздел, каким методом – кассовым или методом начисления – нужно его заполнять?

Согласно п. 1 ст. 346.17 НК РФ доходы при УСНО по общему правилу признаются кассовым методом. Именно по такому методу заполняют и декларацию, в том числе и раздел 3. Несмотря на это, многие бухгалтера продолжают заполнять третий раздел по данным 86 счета, используя таким образом метод начисления. Они объясняют это тем, что при заполнении раздела методом начисления, декларация УСН сойдется с показателями «Отчета о целевом использовании средств», входящего в состав бухгалтерской отчетности. Это поможет избежать вопросов со стороны контролирующих органов.

Настройка учета в программе: как упростить заполнение раздела 3 Декларации?

Рассмотрим на примере, как заполнять декларацию, в том числе раздел 3, в программе 1С: Бухгалтерия предприятия ред. 3.0.

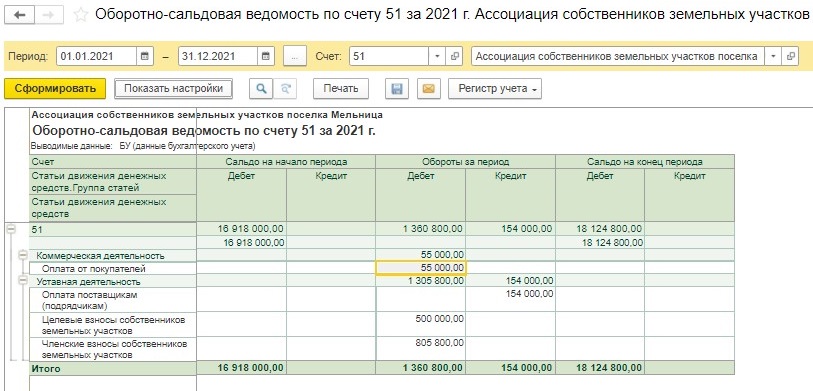

Некоммерческая организация, занимающаяся управлением и эксплуатацией коттеджного поселка, ведет наряду с уставную коммерческую деятельность по сдаче собственного здания на территории поселка в аренду. Организация применяет УСН.

Основными источниками формирования имущества Ассоциации в 2021 году были:

• членские взносы – 805 800 руб.

• целевые взносы на строительство дороги – 500 000 руб.

• арендная плата от арендаторов – 55 000 руб.

Налогоплательщик, применяющий УСН, в силу п. 1.1 ст. 346.15 НК РФ не обязан включать в облагаемую базу целевые поступления (целевое финансирование), полученные на ведение уставной деятельности. В нашем случае к таковым относятся членские и целевые взносы.

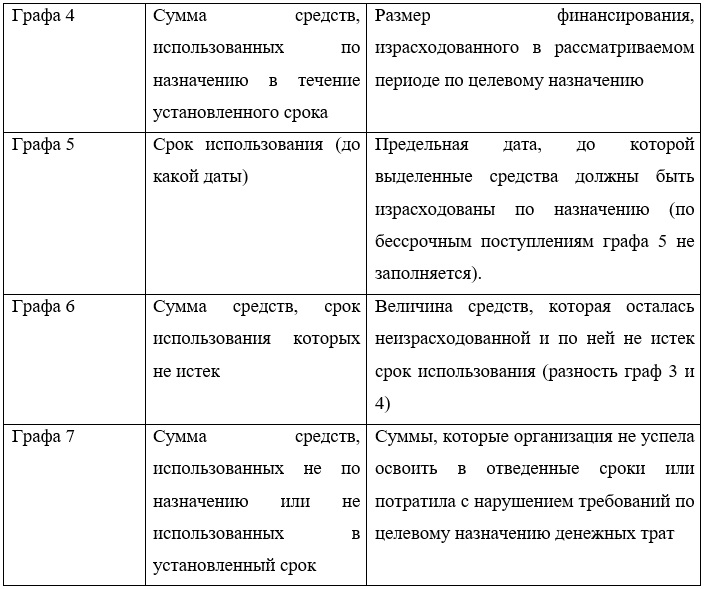

При заполнении 2 раздела декларации в строке «Сумма полученных доходов» будет учтена только арендная плата, т.к. только поступления от сдачи в аренду относятся к коммерческой деятельности, с которой организации придется заплатить налог:

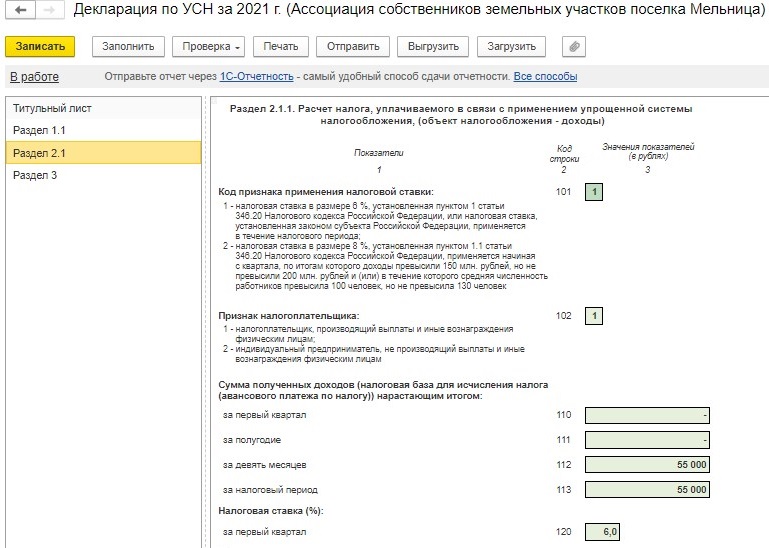

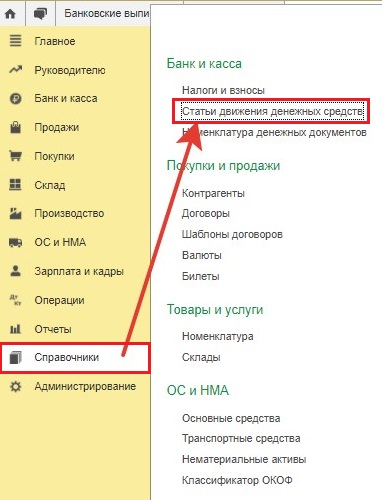

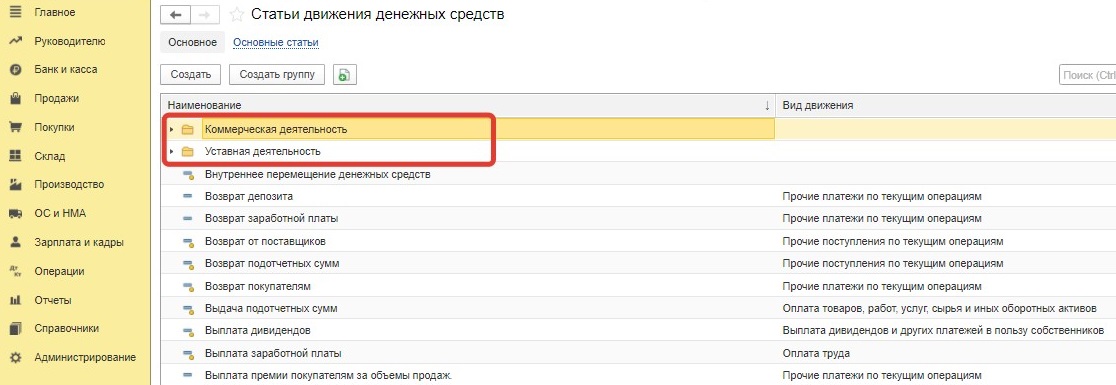

Что касается заполнения третьего раздела декларации, то, как уже говорилось выше, его заполняют кассовым методом. Поэтому для удобства и быстроты его заполнения рекомендуем настроить справочник «Статьи движения денежных средств» по группам. Для этого перейдем в справочник «Статьи движения денежных средств» и создадим в нем группы «Уставная деятельность» и «Коммерческая деятельность»:

И нужные статьи перенесем (или при необходимости создадим) в эти группы:

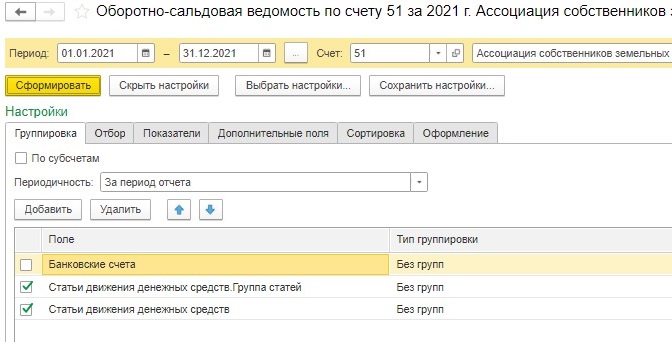

Для заполнения раздела 3 декларации кассовым методом сформируем в программе оборотно-сальдовую ведомость по счету 51 в разрезе групп:

Тогда при формировании оборотно-сальдовой ведомости мы увидим, какие поступления должны попасть в третий раздел:

Важно! Если денежные средства поступают в организацию как наличным, так и безналичным путем, то для заполнения декларации сформируйте оборотно-сальдовые ведомости по счетам 50 и 51 в разрезе групп.

Как видим, при разбивке статей движения денежных средств по группам заполнение декларации значительно упрощается. Особенно это почувствуют организации, которые занимаются коммерческой и уставной деятельностью и у которых поступления денежных средств за год весьма значительны.

И напоследок напомним, что с 20 марта 2021 года вступила в силу новая форма декларации (утв. Приказом ФНС от 25.12.2020 № ЕД-7-3/958). Её обязательно применять с отчётности за 2021 год.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

А именно, за 22 год был остаток, за 23 год, был остаток, и теперь 24 год надо внести остатки за 23, либо можно предыдущие года не указывать. А оставить текущий год за который сдаётся отчёт.

Очень необходимая информация.Подп исана на Ваши рассылки, так как уже пользуюсь Вашими материалами и по другим вопросам в учете НКО.