Формирование себестоимости импортного товара согласно ФСБУ 5/2019 «Запасы» в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 14.01.2022 14:57

- Просмотров: 63055

Внедрение новых ФСБУ идет полным ходом, поэтому мы продолжаем готовить и выпускать для вас актуальные материалы по этой теме. В данной публикации рассмотрим затраты покупателя, которые формируют себестоимость импортных покупных товаров, согласно ФСБУ 5/2019 «Запасы». Что именно относится к таким затратам, и как их отражать в 1С: Бухгалтерии предприятия ред. 3.0, да еще и на примере поступления прослеживаемого товара, читайте далее.

Согласно Федерального стандарта ФСБУ 5/2019 «Запасы», утв. Приказом Минфина России от 15.11.2019 № 180н, запасы признаются в бухгалтерском учете по фактической себестоимости.

Фактическая себестоимость приобретенных за плату запасов, в состав которых входит сырье, материалы, товары и иные запасы, формируется исходя из всех затрат на их приобретение, приведение их в состояние и местоположение, необходимые для продажи, потребления или использования (п. 10 ФСБУ 5/2019).

В фактическую себестоимость запасов, приобретенных за плату, включаются (п. п. 11, 12 ФСБУ 5/2019):

- суммы, уплачиваемые продавцу по договору со всеми скидками и накидками (без НДС);

- затраты по заготовлению и доставке запасов до места их продажи или использования;

- затраты по доведению запасов до состояния, в котором они будут пригодны к дальнейшему использованию: по доработке, сортировке, фасовке, улучшению технических характеристик;

- оценочное обязательство по приобретенным (созданным) запасам по демонтажу, утилизации запасов и восстановлению окружающей среды;

- проценты, включаемые в стоимость инвестиционного актива, связанные с приобретением (созданием) запасов;

- другие затраты, связанные с покупкой или созданием запасов.

Включение затрат на хранение запасов в фактическую себестоимость разрешено только в случаях, если хранение – это часть процесса подготовки запасов к потреблению либо является условием их приобретения. Например, в фактическую себестоимость нужно включать таможенные сборы за хранение запасов на складе временного хранения или плату за хранение запасов при их приобретении по двойному складскому свидетельству.

Перечислим затраты, которые включаются в себестоимость покупных товаров, и какими документами они должны быть подтверждены.

1. Транспортные расходы на доставку товара

Для оказания транспортно-экспедиционных услуг исполнитель заключает с заказчиком договор транспортной экспедиции. Основные положения договора транспортной экспедиции изложены в главе 41 ГК РФ. Согласно такому договору исполнитель (экспедитор) должен оказать заказчику (клиенту) услугу по перевозке груза. Частью договора экспедиции являются экспедиторские документы. К ним относятся: поручение экспедитору, экспедиторская расписка и складская расписка. Поручение экспедитору заполняет заказчик. В нем определяется перечень услуг и условия их оказания. Экспедиторской распиской подтверждается факт получения груза исполнителем. Складская расписка оформляется в случае получения исполнителем груза на хранение. Порядок оформления и формы документов утверждены Приказом от 11.02.2008 № 23 Министерства Транспорта РФ.

В качестве подтверждения факта оказания услуг исполнитель предоставляет транспортную накладную. Транспортная накладная является первичным документом, на ее основании заказчик признает расходы на перевозку, а перевозчик подтверждает выручку (Письмо ФНС от 19.04.2021 N СД-4-2/5238@). Также перевозчик оформляет акт об оказании услуг и счет-фактуру либо УПД, если он плательщик НДС, или просто акт, если не плательщик.

2. Информационно-консультационные услуги по оформлению таможенной декларации. Отражение таможенной стоимости, таможенной пошлины, акцизов в учете на основании данных таможенной декларации

Импорт товаров на территорию РФ оформляется таможенной декларацией. Импортируемый товар является объектом налогообложения НДС (пп. 4 п. 1 ст. 146 НК РФ). «Ввозной» НДС является не только налоговым, но и таможенным платежом (пп. 3 п. 1 ст. 46 ТК ЕАЭС). Порядок исчисления и уплаты «ввозного НДС» регулируется одновременно НК РФ, ТК ЕАЭС, а также ФЗ от 27.11.2010 № 311-ФЗ «О таможенном регулировании в Российской Федерации».

Согласно п. 1 ст. 160 НК РФ при ввозе товаров на территорию РФ налоговая база определяется как сумма таможенной стоимости этих товаров, таможенной пошлины и акцизов (по подакцизным товарам).

Данные таможенной декларации (таможенная стоимость, таможенная пошлина, акциз, таможенный сбор) должны быть внесены в программу как дополнительные расходы, формирующие себестоимость импортного товара. Таможенная декларация необходима для заявления налогового вычета суммы НДС, уплаченной в составе таможенного платежа. Таможенная декларация на ввозимые товары и платежные документы, подтверждающие факт уплаты налога таможенному органу, регистрируются в книге покупок.

В таможенной декларации также содержатся данные, необходимые для учета прослеживаемых товаров. Это код ТН ВЭД, который указан в декларации таможенной стоимости и порядковый номер партии товара в таможенной декларации - РНПТ. Перечень прослеживаемых товаров был установлен Постановлением Правительства РФ от 01.07.2021 N 1108 «Об утверждении Положения о национальной системе прослеживаемости товаров».

Оформлением таможенной декларации и совершением таможенных операций для помещения товаров под таможенную процедуру занимается таможенный представитель. Таможенный представитель – это российское юридическое лицо, включенное в реестр таможенных представителей. Организация-покупатель является декларантом. Отношения таможенного представителя с декларантом строятся на основе договора.

Документом, подтверждающим оказанную услугу, является акт об оказании услуг и непосредственно сама таможенная декларация.

3. Утилизационный сбор

Утилизационный сбор является обязательным неналоговым платежом в бюджет, который уплачивается на таможне. Он является компенсацией за вредное воздействие отходов производства и потребления на человека и окружающую среду. Утилизационный сбор уплачивается лицами, которые ввозят транспортные средства на территорию РФ, осуществляют производство транспортных средств или приобрели транспортные средства у лиц, не уплативших его ранее по п.6 ст.24.1 ФЗ от 24.06.1998 N 89-ФЗ либо в нарушение, за каждое колесное транспортное средство, каждую самоходную машину и прицепы к ним. Утилизационный сбор не уплачивается, если транспортное средство было ввезено на территорию РФ в качестве личного имущества и по другим причинам, указанным в п.6, ст.24.1 ФЗ от 24.06.1998 N 89-ФЗ. Плательщики самостоятельно должны рассчитать размер утилизационного сбора согласно перечня видов и категорий транспортных средств по форме, утвержденной федеральной налоговой службой. Размер утилизационного сбора утвержден постановлением Правительства РФ от 26 декабря 2013 г. N 1291.

4. Работы по погрузке и выгрузке товаров

Для погрузки или выгрузки любого крупногабаритного груза покупатель нанимает организацию, которая с помощью крана, манипулятора либо другого механизма сможет осуществить погрузку или выгрузку груза. Для подтверждения выполненной работы исполнитель оформляет справку (форма № ЭСМ-7) и акт выполненных работ и счет-фактуру/УПД либо просто акт выполненных работ. Стоимость работ указывается в договорных ценах, по которым осуществляются расчеты заказчика с исполнителем.

5. Хранение товаров на складе временного хранения (СВХ)

Товар, ввозимый на территорию РФ, может быть помещен на склад временного хранения для прохождения процедуры таможенного контроля. Учредителем склада временного хранения является или юридическое лицо, или таможенный орган. Владелец СВХ должен быть включен в реестр владельцев СВХ в соответствии с ч. 24 ст. 337 ФЗ. После оформления таможенным органом документов, необходимых для помещения товаров на СВХ, владелец СВХ (таможенный орган, учредивший СВХ) размещает товары в местах хранения товаров, определяет количество грузовых мест и вес товаров (исключение - случаи временного хранения товаров на открытой площадке без их выгрузки из транспортного средства).

Владелец СВХ (таможенный орган, учредивший СВХ) должен:

1) обеспечивать сохранность товаров в неизменном состоянии и ограничивать к ним доступ посторонних лиц без разрешения таможенного органа;

2) своевременно выполнять транспортировку, взвешивание, определение количества товаров, погрузку, разгрузку и иные действия по требованию таможенного органа;

3) своевременно выдавать товары с территории СВХ при получении разрешения от таможенного органа.

Отношения между покупателем импортного товара и владельцем СВХ строятся на основании договора, в котором прописывается перечень оказываемых услуг и тарифы. Оказанные услуги подтверждаются актом оказания услуг, который выставляет исполнитель.

Отражение всех вышеперечисленных дополнительных расходов в 1С: Бухгалтерии предприятия ред. 3.0

По условиям нашего примера 20.10.2021 ООО «Василек» подписал контракт с поставщиком «Иностранный поставщик» на поставку телескопического погрузчика. Стоимость товара 50 тысяч USD. Дополнительно покупателем были понесены следующие расходы на:

- транспортно-экспедиционные услуги по перевозке груза от поставщика в Италии до таможни и от таможни до склада покупателя;

- таможенный сбор, таможенная пошлина, уплата ввозного НДС (без акциза, т.к. это не подакцизный товар;

- утилизационный сбор;

-информационно-консультационные услуги по оформлению таможенной декларации;

- хранение груза на складе временного хранения;

- услуги крана для выгрузки погрузчика на складе покупателя.

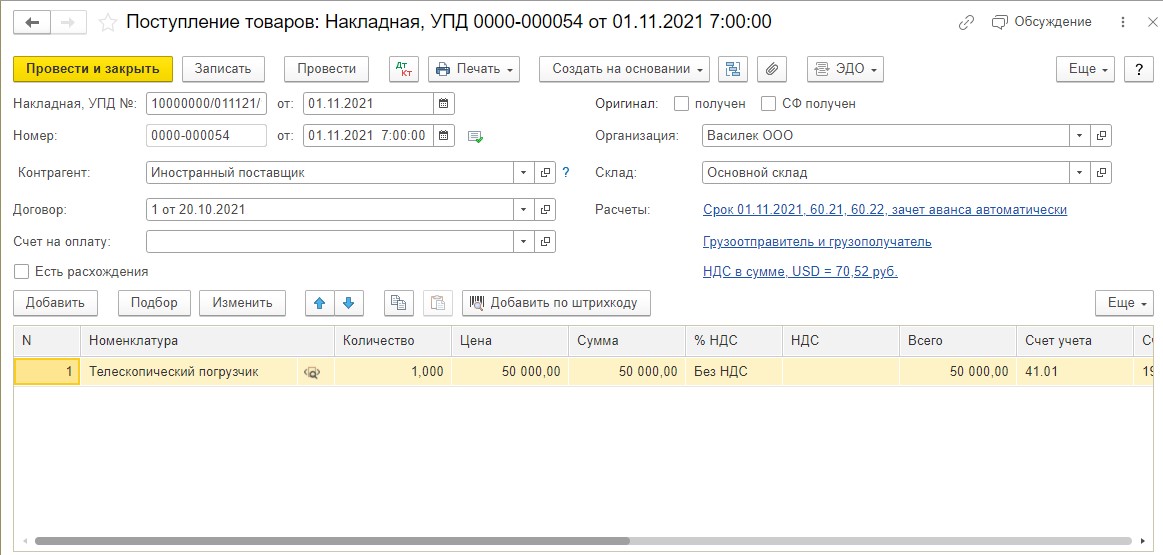

Шаг 1. 01.11.2021 ООО «Василек» проводит в учете поступление импортного товара от поставщика «Иностранный поставщик» телескопического погрузчика по дате таможенной декларации 10000000/011121/1111111 по цене 50 000,00 USD (для упрощения опустим предоплату и сформируем рублевую стоимость по курсу на дату поступления товара 01.11.2021).

Известно, что погрузчики являются прослеживаемым товаром.

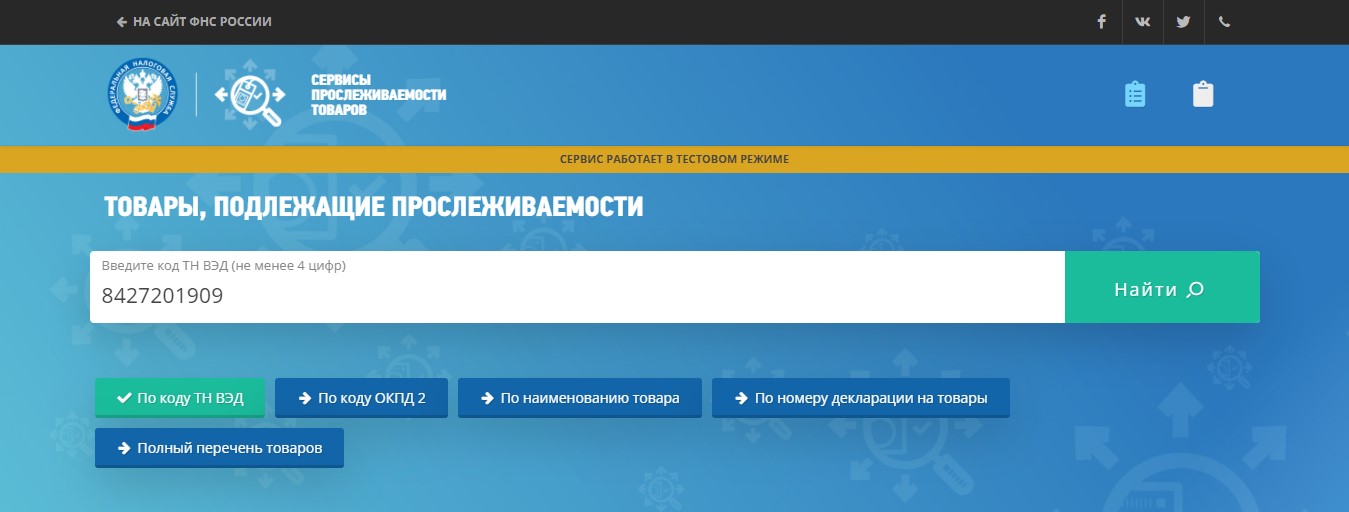

Чтобы проверить, является ли данный погрузчик прослеживаемым, нужно на сайте ФНС России проверить его по коду ТН ВЭД.

Для этого нужно из декларации таможенной стоимости, которая является приложением к таможенной декларации, взять код ТН ВЭД телескопического погрузчика и ввести его в поисковую строку в сервисе «Товары, подлежащие прослеживаемости» на сайте ФНС России:

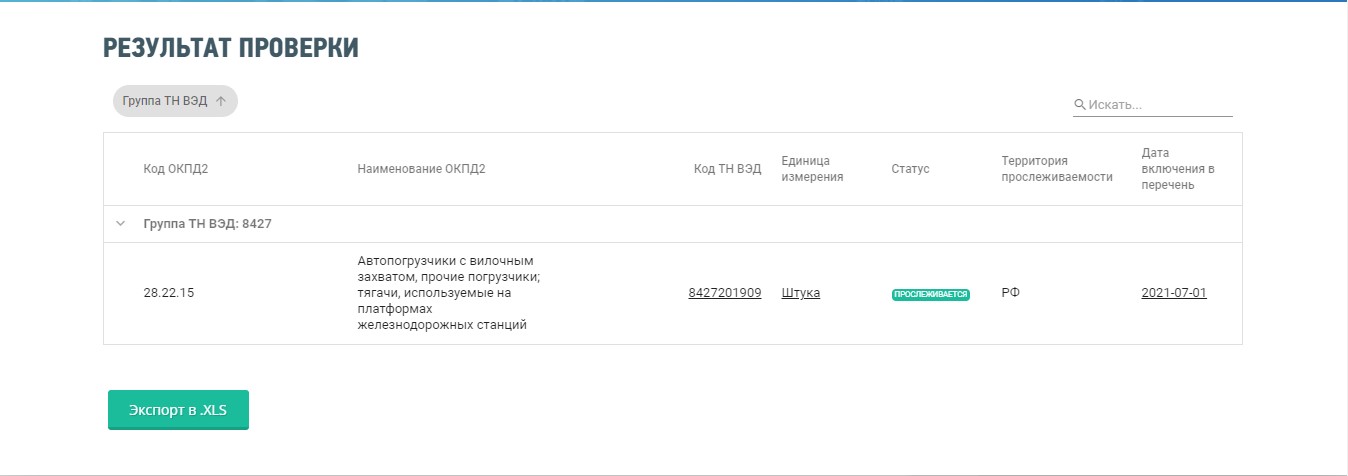

Результат проверки подтвердил, что данный погрузчик действительно является прослеживаемым товаром, а значит необходимо присвоить ему номер РНПТ и указать код ТН ВЭД при внесении номенклатуры в программу.

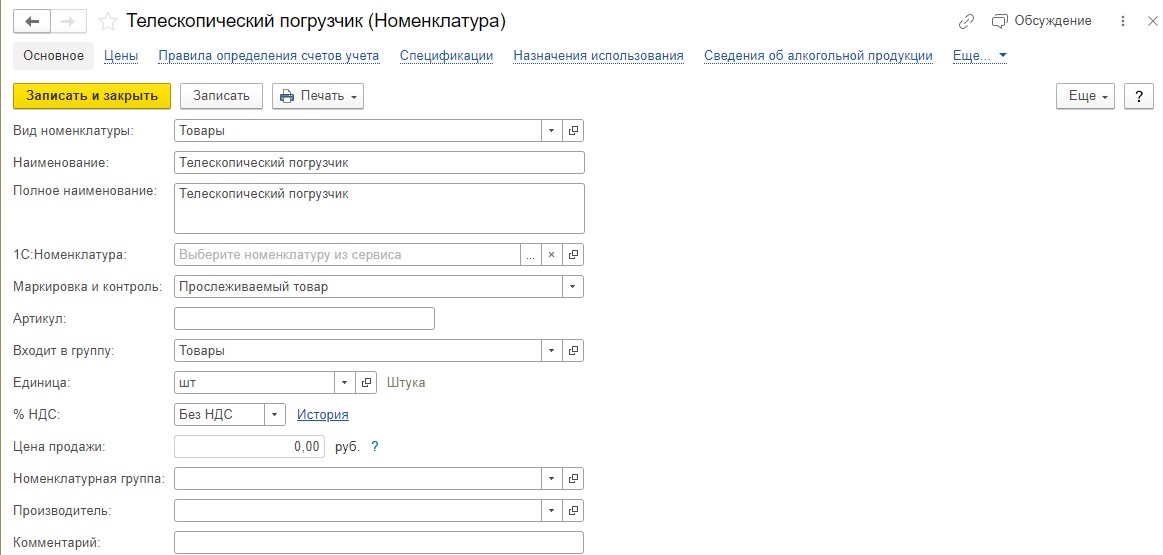

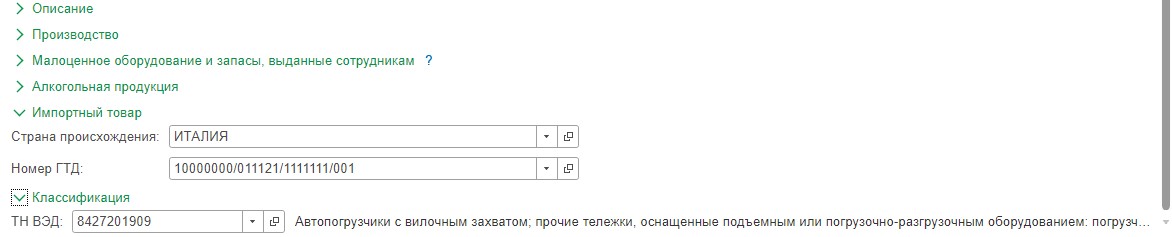

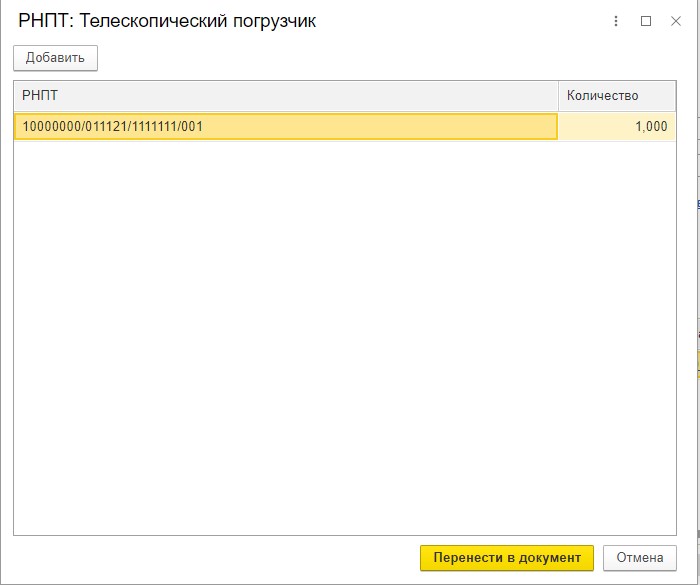

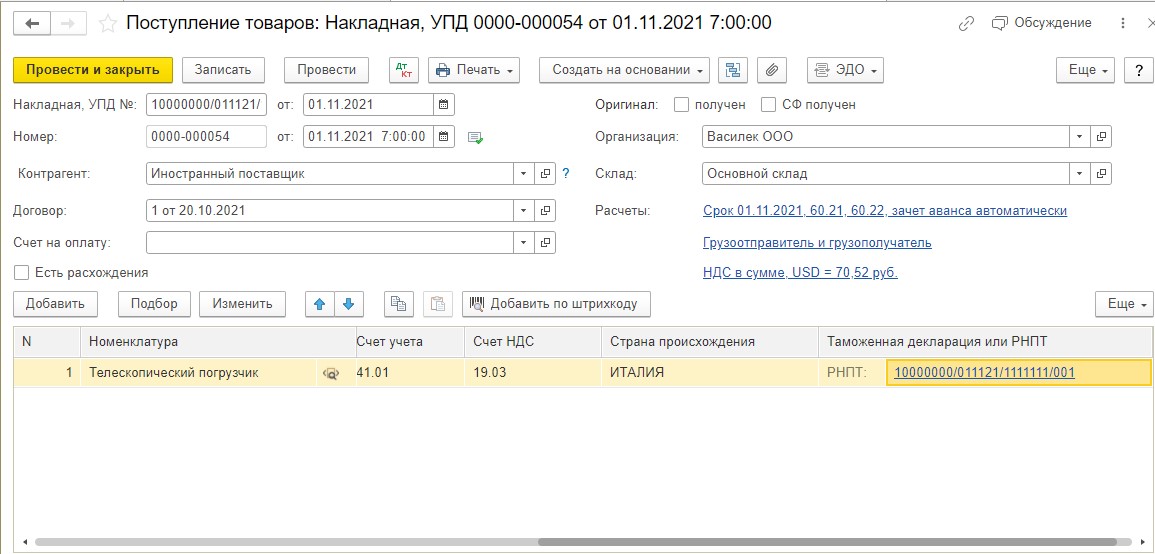

При заполнении карточки номенклатуры на вкладке «Маркировка и контроль» выбираем «Прослеживаемый товар». Заполняем страну происхождения: «Италия». Далее, заполняем номер таможенной декларации и сами присваиваем номер РНПТ (это порядковый номер партии прослеживаемого товара в таможенной декларации): 10000000/011121/1111111/001.

Далее, на вкладке «Классификация» выбираем код ТНВЭД 8427201909 из классификатора ТН ВЭД «Автопогрузчики с вилочным захватом; прочие тележки, оснащенные подъемным или погрузочно-разгрузочным оборудованием: погрузчики и тележки, оснащенные подъемным или погрузочно-разгрузочным оборудованием, прочие: прочие»:

После заполнения карточки номенклатуры переносим ее в табличную часть. У товара появился значок прослеживаемости  .

.

Далее в поле «Таможенная декларация или РНПТ» выбираем из списка номер РНПТ телескопического погрузчика, заполняем количество и нажимаем кнопку «Перенести в документ»:

Далее заполняем все необходимые данные в табличной части и проводим документ:

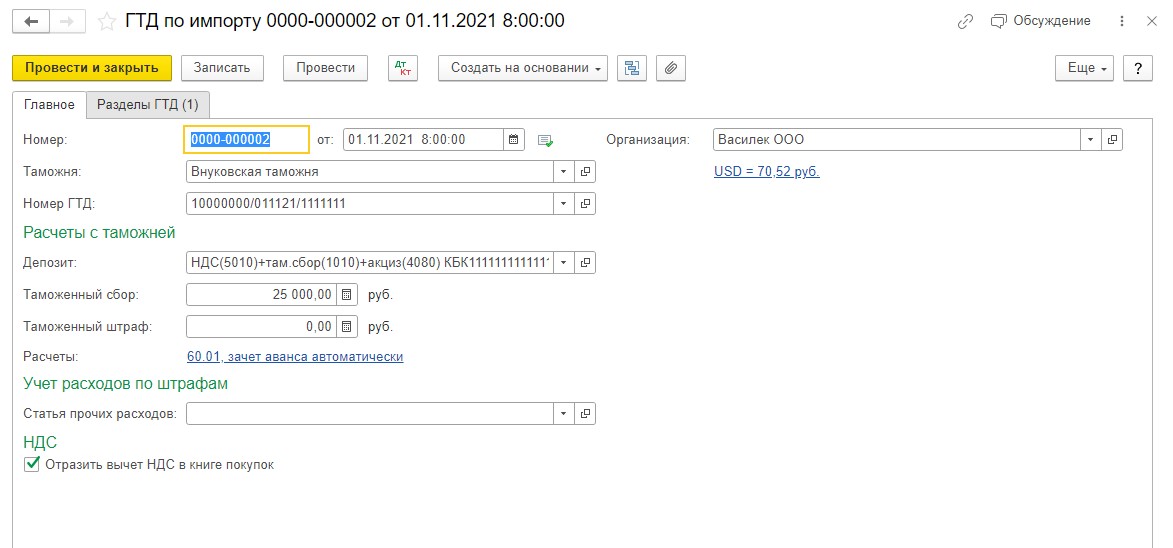

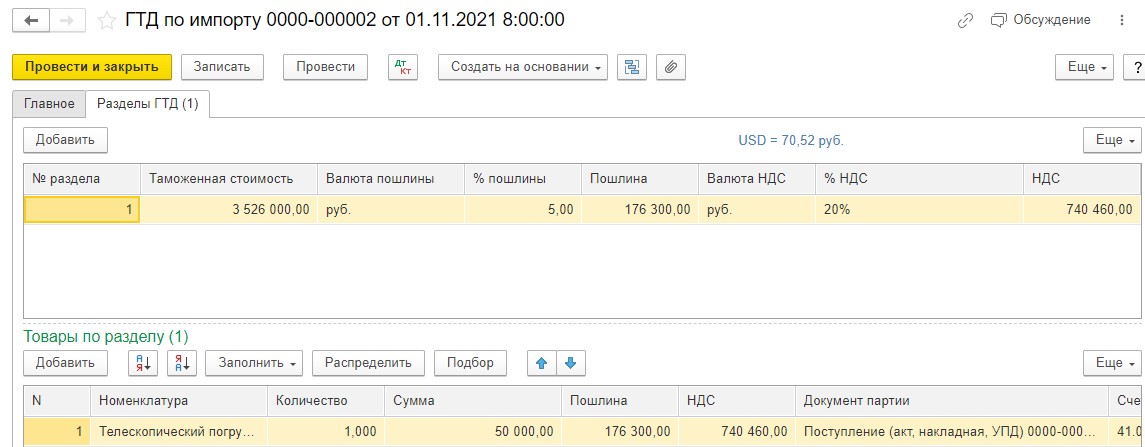

Шаг 2. Для отражения таможенного сбора, таможенной пошлины и ввозного НДС на основании документа «Поступление товаров» вводим документ «ГТД по импорту».

Таможенную стоимость, таможенную пошлину и НДС таможенный орган исчисляет по курсу иностранной валюты к валюте РФ, установленному ЦБ РФ и действующему на день регистрации таможенной декларации (п. 8 ст. 38 ТК ЕАЭС, ст. 33 Федерального закона от 03.08.2018 № 289-ФЗ).

По данным таможенной декларации заполняем сумму таможенного сбора в сумме 25 000,00 рублей на вкладке «Главное», а также на вкладке «Разделы ГТД» таможенную стоимость 3 526 000,00 рублей, размер пошлины 5 %, сумму пошлины 176 300,00 рублей и НДС 20% - 740 460,00 рублей:

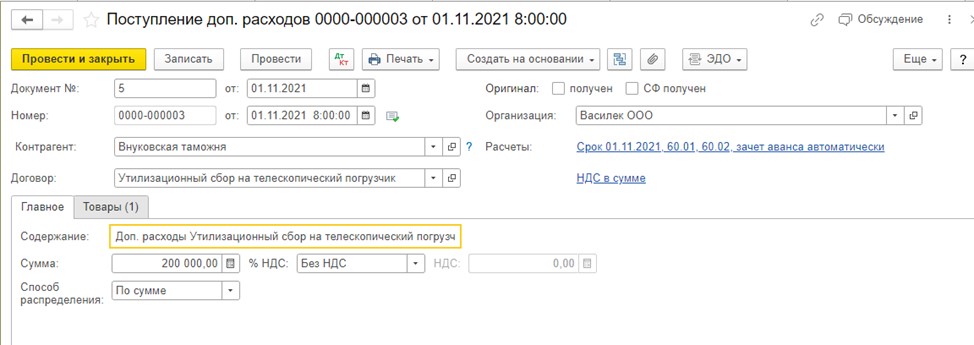

Шаг 3. Следующий расход, который тоже должен быть включен с себестоимость товара, это утилизационный сбор в сумме 200 000,00 рублей. Его мы также отражаем документом «Поступление доп. расходов»:

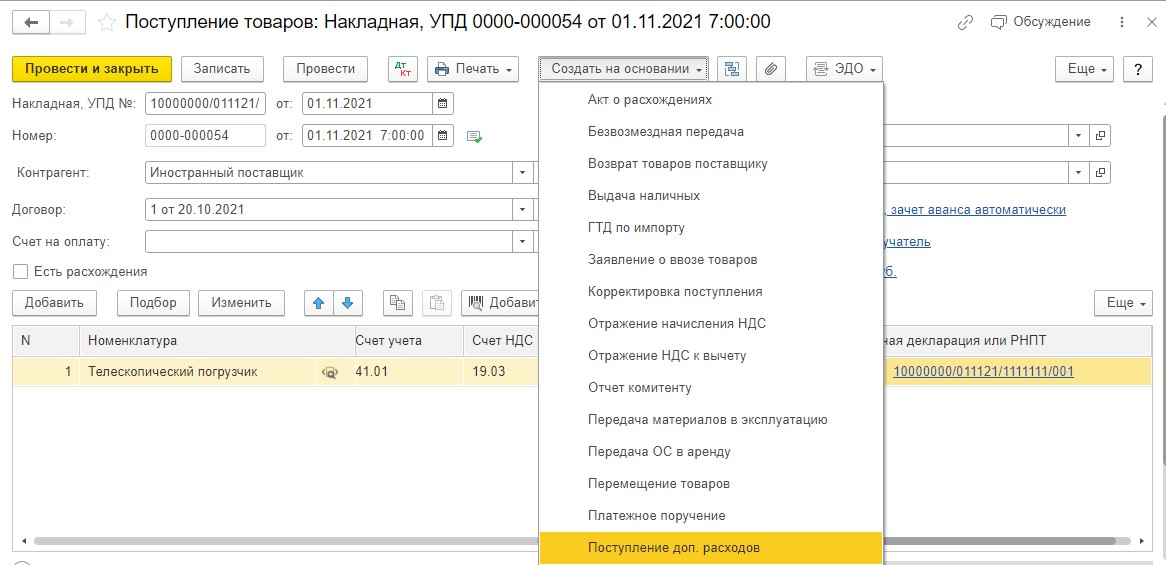

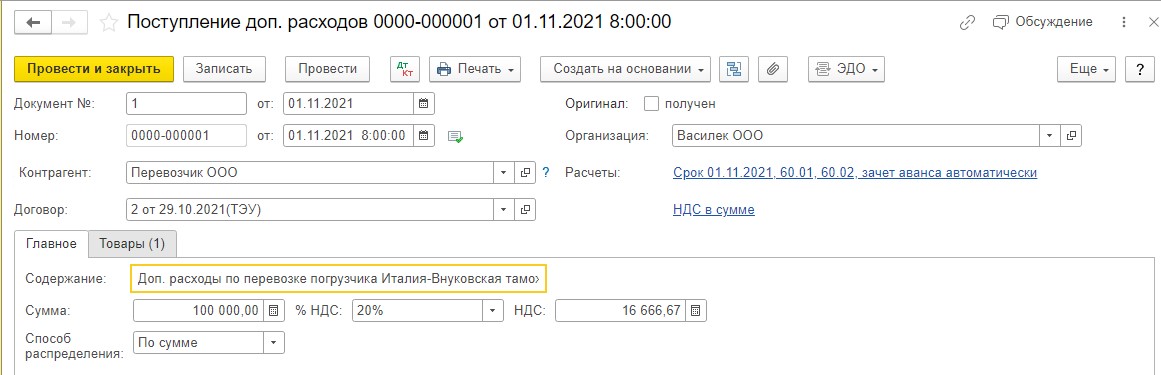

Шаг 4. Следующий расход, включаемый в себестоимость товара – это услуга перевозки товара от поставщика до таможенного органа в сумме 100 000,00 рублей. Он отражается в учете также на основании документа «Поступление товаров» документом «Поступление доп. расходов»:

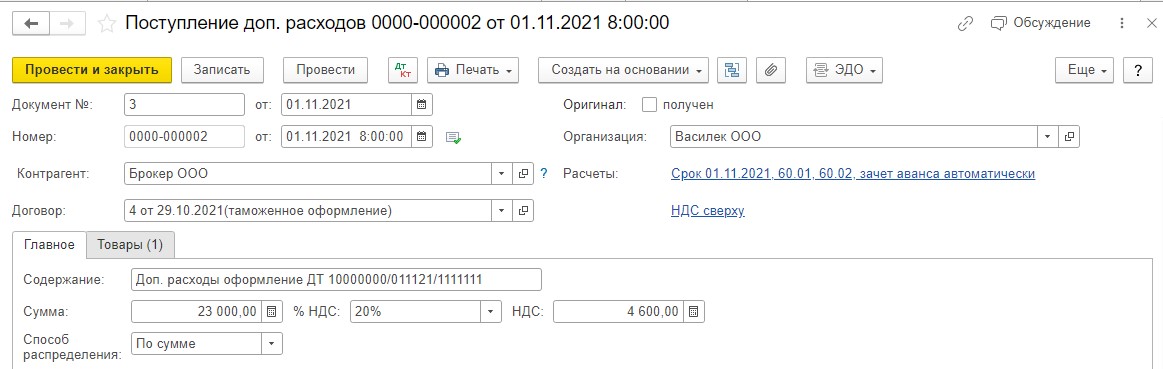

Шаг 5. Следующие расходы, которые также относятся на себестоимость товара – это расходы на информационно-консультационные услуги по таможенному оформлению ТД 10000000/011121/1111111 в сумме 23 000,00 рублей, которые оказал таможенный представитель:

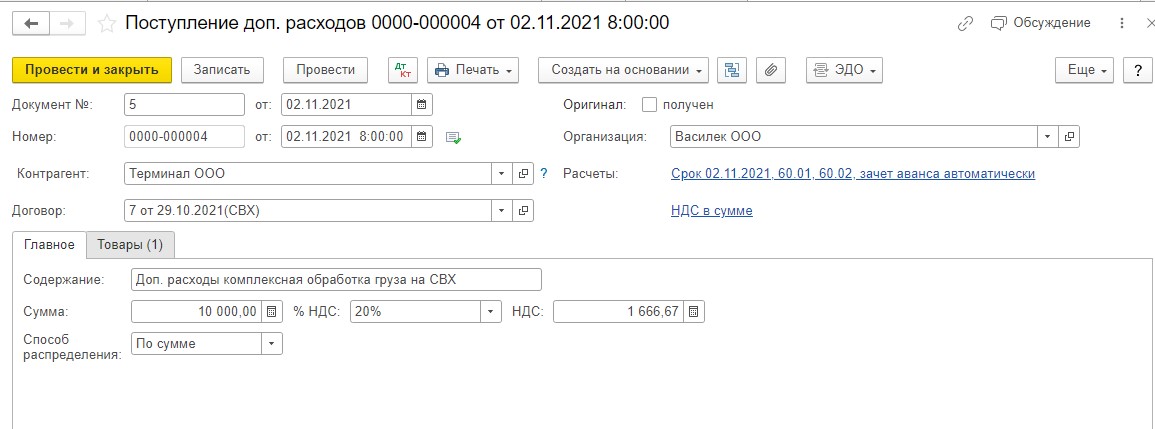

Шаг 6. Затем проводим расходы по услуге комплексного хранения груза на складе СВХ в сумме 10 000,00 рублей также документом «Поступление доп. расходов»:

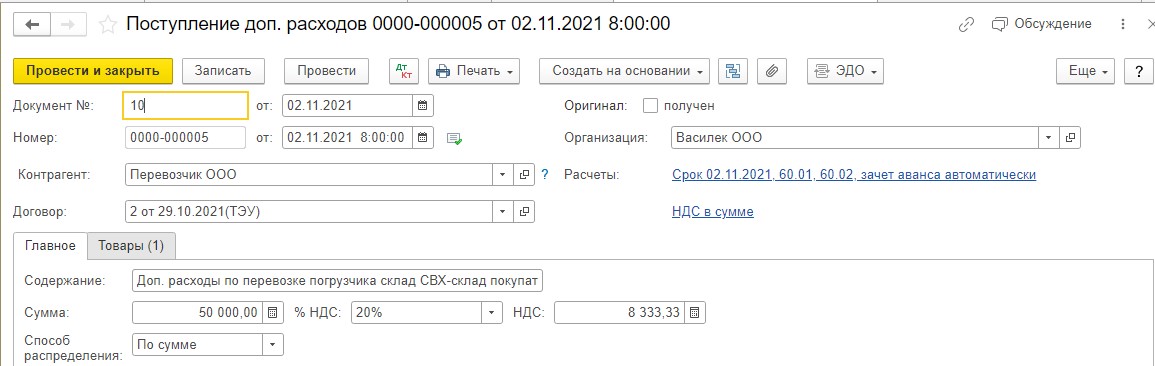

Шаг 7. Далее отражаем расходы по перевозке груза с таможни до склада покупателя в сумме 50 000,00 рублей также документом «Поступление доп. расходов»:

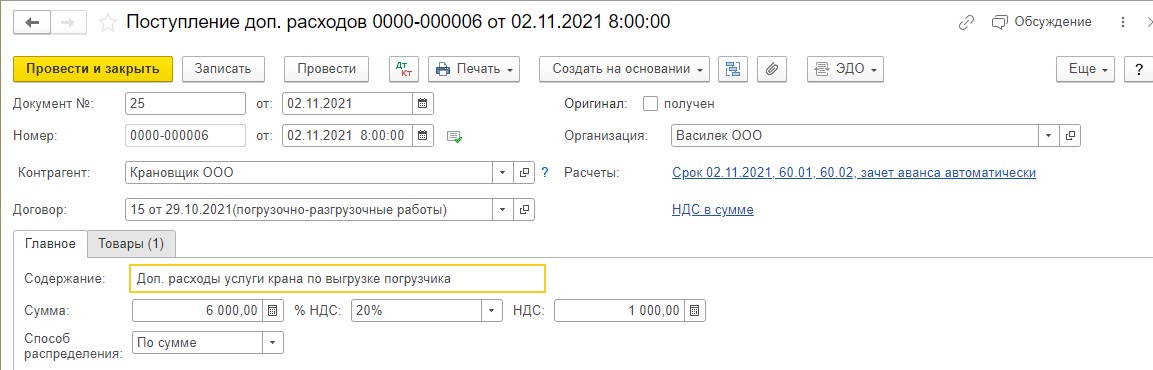

Шаг 8. И последние расходы – на услуги крана по выгрузке погрузчика на склад покупателя в сумме 6 000,00 рублей:

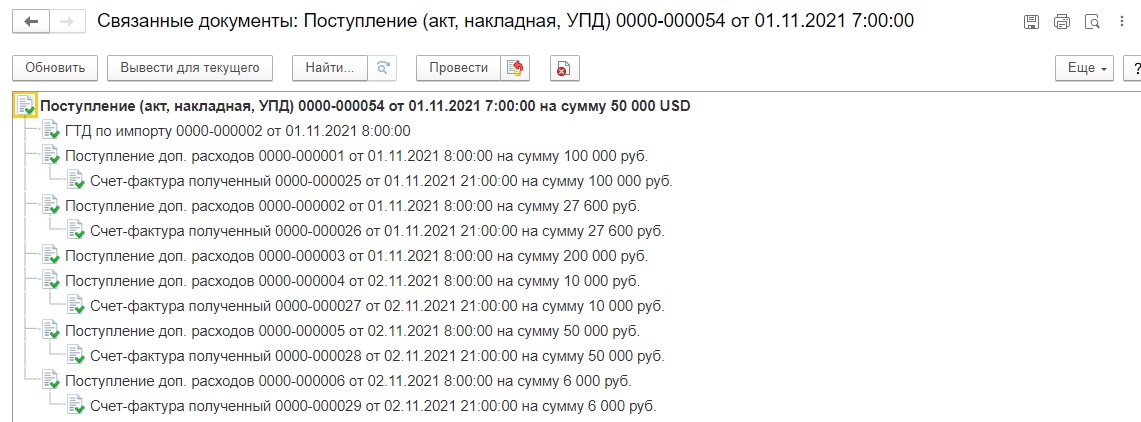

По дереву связанных документов можно посмотреть все дополнительные расходы, которые формируют себестоимость погрузчика:

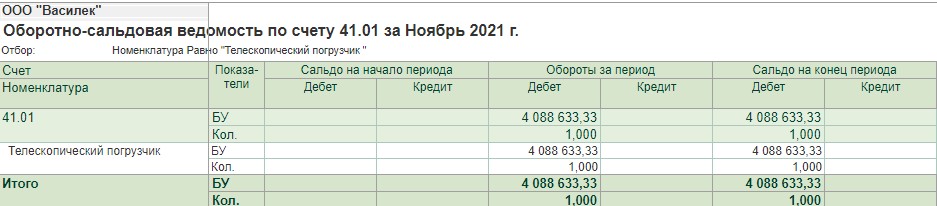

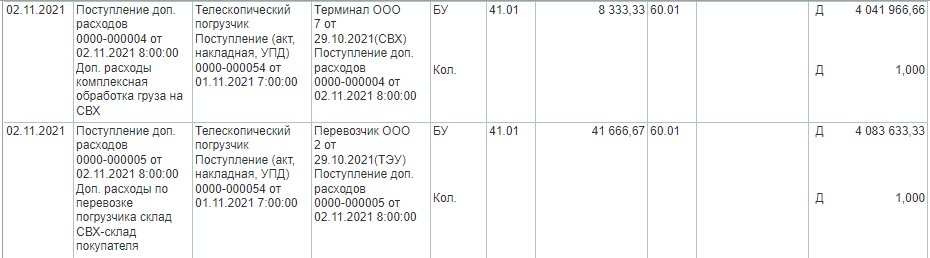

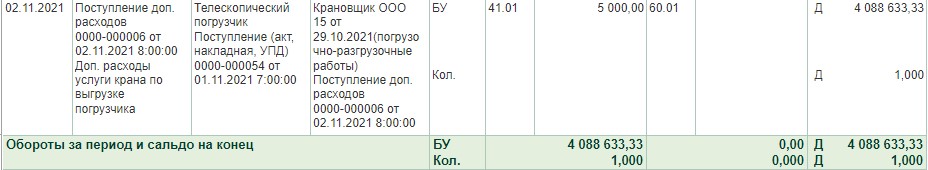

Сформируем ОСВ счета 41.01 по номенклатуре «Телескопический погрузчик» и проверим себестоимость нашего погрузчика с учетом всех доп. расходов, отнесенных на его себестоимость:

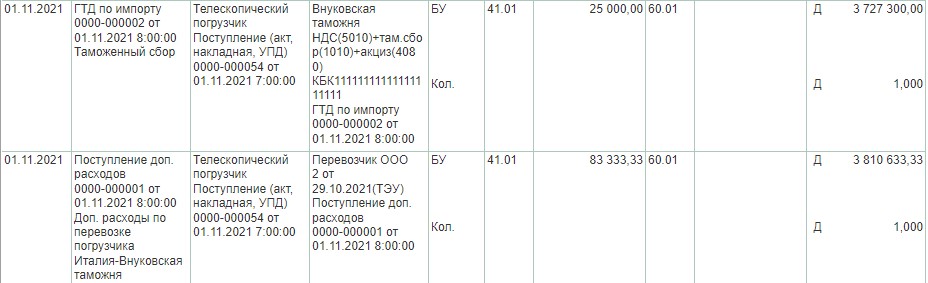

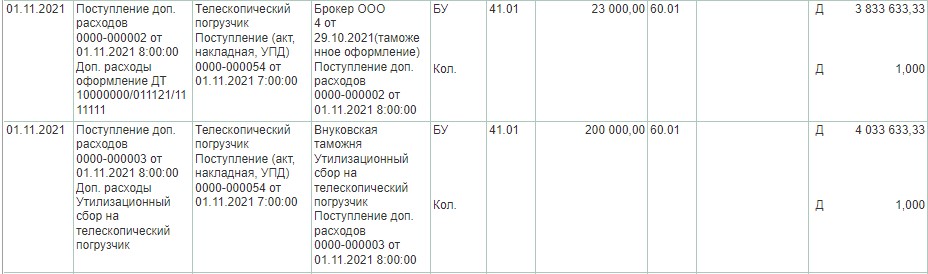

Раскрыв карточку счета 41.01, можно посмотреть все суммы дополнительных расходов, из которых сложилась себестоимость погрузчика:

Итак, на конкретном примере мы рассмотрели, как формируется себестоимость импортного товара с учетом всех затрат по его доставке, таможенному оформлению, хранению, согласно ФСБУ 5/2019.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии