Сотрудник не вернул подотчётную сумму – что делать в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 26.01.2022 07:18

- Просмотров: 36351

Выдача денежных средств под отчёт является неотъемлемой частью хозяйственной деятельности организации. В данной публикации мы рассмотрим такой острый и насущный вопрос, как невозврат подотчётной суммы: в каких случаях нужно удержать эти суммы с зарплаты сотрудника, в каких – простить, как это всё оформить в 1С: Бухгалтерии предприятия. Ведь очень часто налоговые органы предъявляют к расчётам с подотчётными лицами и оформлению подтверждающих документов немало претензий. Особенно, если сотрудник своевременно или вовсе не вернул подотчётную сумму. Кроме того, нередко под видом подотчётных сумм, выданных физическому лицу, скрываются иные выплаты, например, его вознаграждение, которое в результате необоснованно не облагается НДФЛ и страховыми взносами. Обо всем этом и не только читайте далее.

Часто распространена и такая ситуация, когда единственный участник (он же директор) или несколько участников, которые занимают руководящие посты в организации, получают деньги под отчет, либо снимают их с корпоративной карты. А после могут не отчитываться об израсходованных суммах.

Бухгалтеру приходиться самостоятельно решать, как быть с таким подотчетом. Ведь при проверке инспекторы могут выданные под отчёт деньги признать личным доходом директора и предъявить организации претензии по неудержанию НДФЛ и неначислению страховых взносов, попутно начислив пени и выставив штрафы. Судьи, вероятнее всего поддержат решение налоговой инспекции.

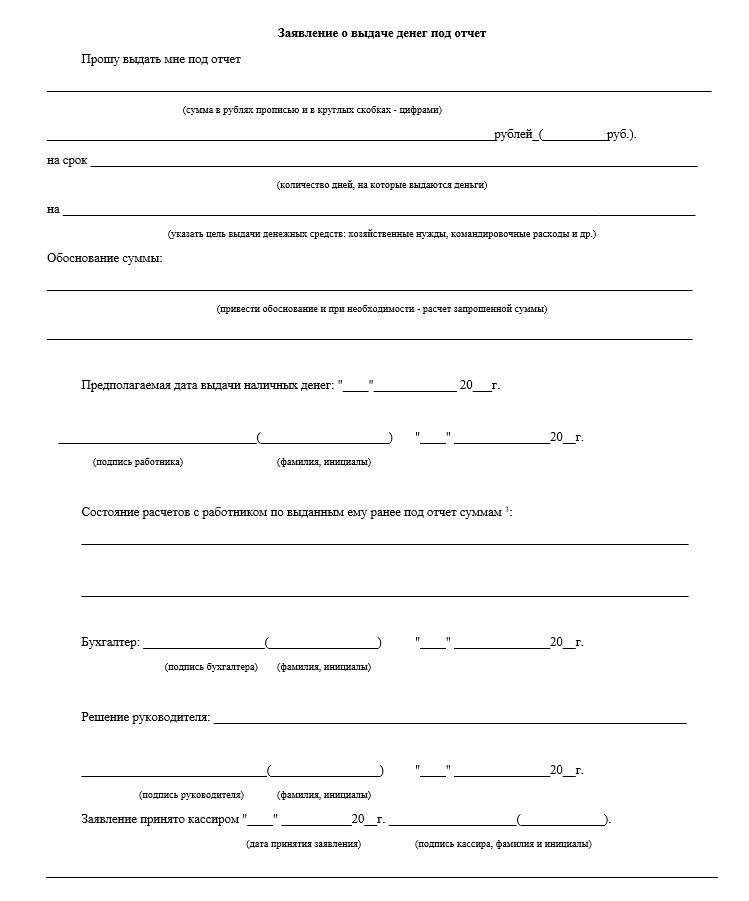

Напомним, что для выдачи наличных денег сотруднику под отчёт в организации оформляется распорядительный документ (заявление), в нем указывается срок, на который они выдаются.

Примерный образец заявления может выглядеть следующим образом:

Подотчётное лицо обязано предъявить авансовый отчет с прилагаемыми подтверждающими документами в срок, указанный в заявлении.

В отношении командировочных сумм действует отдельная норма, согласно которой по возвращении из командировки сотрудник обязан представить работодателю в течение трёх рабочих дней авансовый отчёт об израсходованных суммах.

Как же быть, если работник своевременно не отчитался о подотчетных суммах и не вернул их остаток, не подтвержденный расходными документами?

При отсутствии документального подтверждения произведённых сотрудником расходов из выданных под отчёт средств работодатель может принять решение о необходимости возврата работником этих средств или отказаться от требования возврата.

Рассмотрим подробнее последствия и возможные варианты решения ситуации, а также способы отражения в 1С: Бухгалтерии предприятия ред. 3.0 на практическом примере.

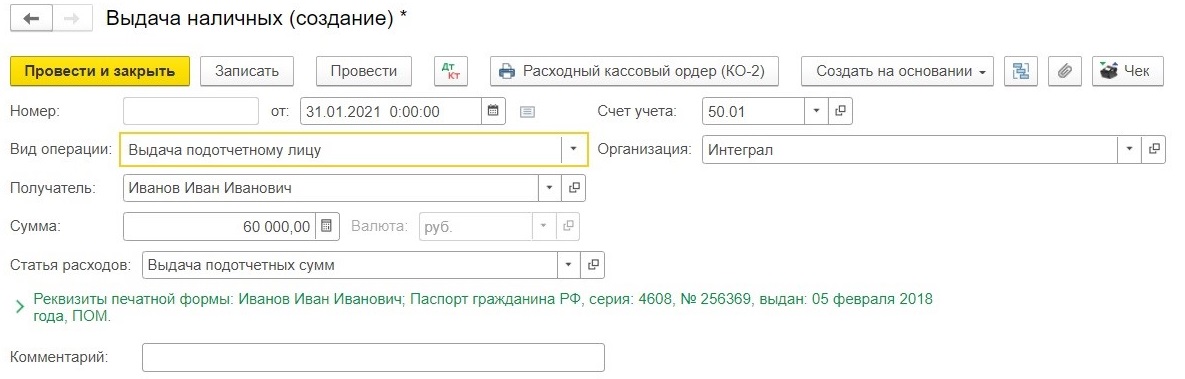

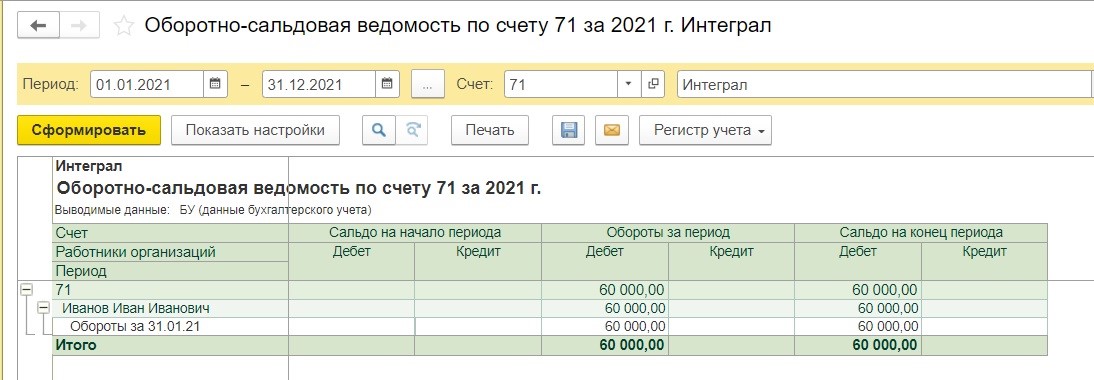

В начале 2021 года сотруднику выданы средства под отчёт сроком на 1 месяц.

По состоянию на ноябрь месяц авансовый отчёт работником не представлен, подотчетная сумма не возвращена.

Что делать бухгалтеру?

Если подотчётное лицо не вернуло деньги в срок, то этот факт надо отразить в бухгалтерском учёте.

Существует несколько вариантов:

• Работник вносит в кассу недостающую сумму – самый идеальный вариант, но в то же время самый маловероятный;

• Подотчётная сумма может быть удержана из заработной платы сотрудника по распоряжению руководителя и с согласия сотрудника;

• При наличии разногласий между сотрудником и работодателям вопрос решается в судебном порядке;

• Руководитель организации принимает решение простить долг.

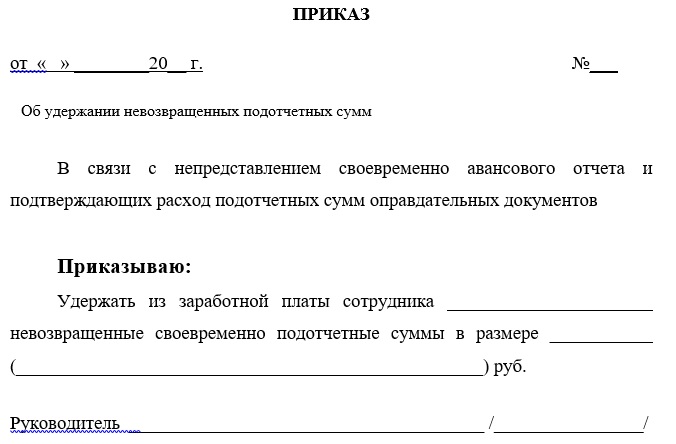

Как удержать из зарплаты подотчётные суммы с согласия сотрудника?

В первую очередь необходимо составить приказ об удержании.

Оформить его нужно не позднее одного месяца со дня окончания срока, установленного для возврата подотчётной суммы, если этот срок нарушен, то взыскать задолженность можно в судебном порядке.

- получить согласие сотрудника на удержание (письмо Роструда от 07.10.2019 № ПГ/25778-6-1). Оно оформляется в произвольной форме.

Если сотрудник не согласен на удержание, взыскать задолженность можно будет только в судебном порядке.

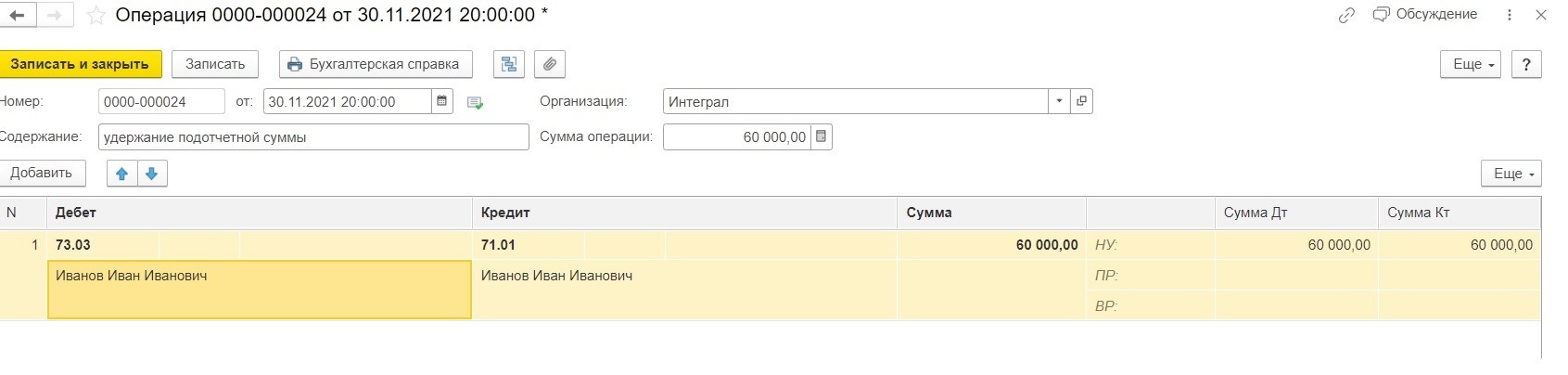

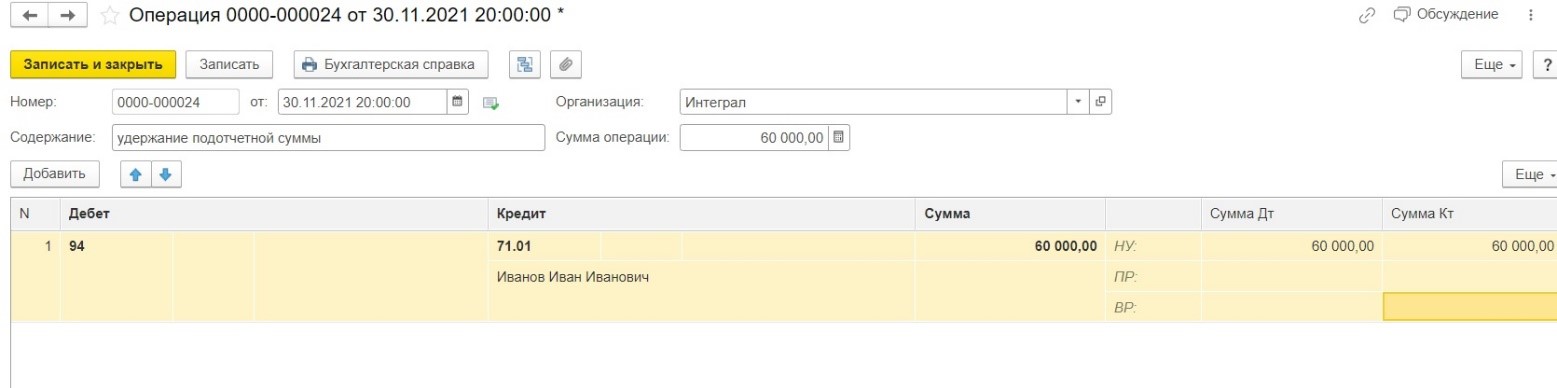

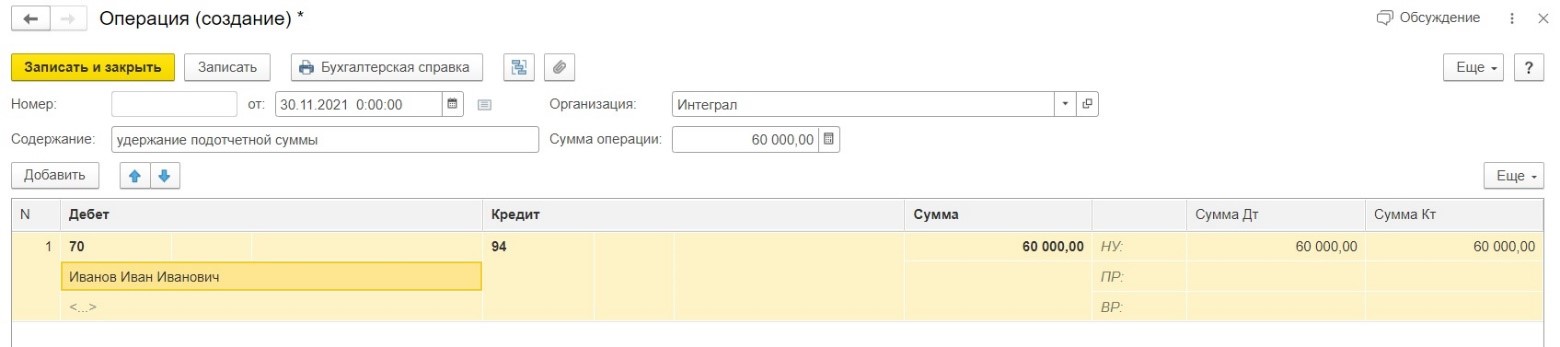

После получения согласия сотрудника на удержание задолженности из зарплаты, сумму долга можно перенести на счет 94 (если сумма будет возвращена сразу в полном объеме) или счет 73 (если будет удерживаться частями). Сделать это можно через документ «Операции, введенные вручную».

Удержание суммы из заработной платы можно провести аналогично через бухгалтерскую справку.

Однако если учёт зарплаты ведется в программе 1С: Бухгалтерия предприятия ред. 3.0, то в расчетном листке и расчетной ведомости не отразится удержание, введенное ручными проводками.

Его необходимо провести еще и через документ «Начисление зарплаты», введя новое удержание.

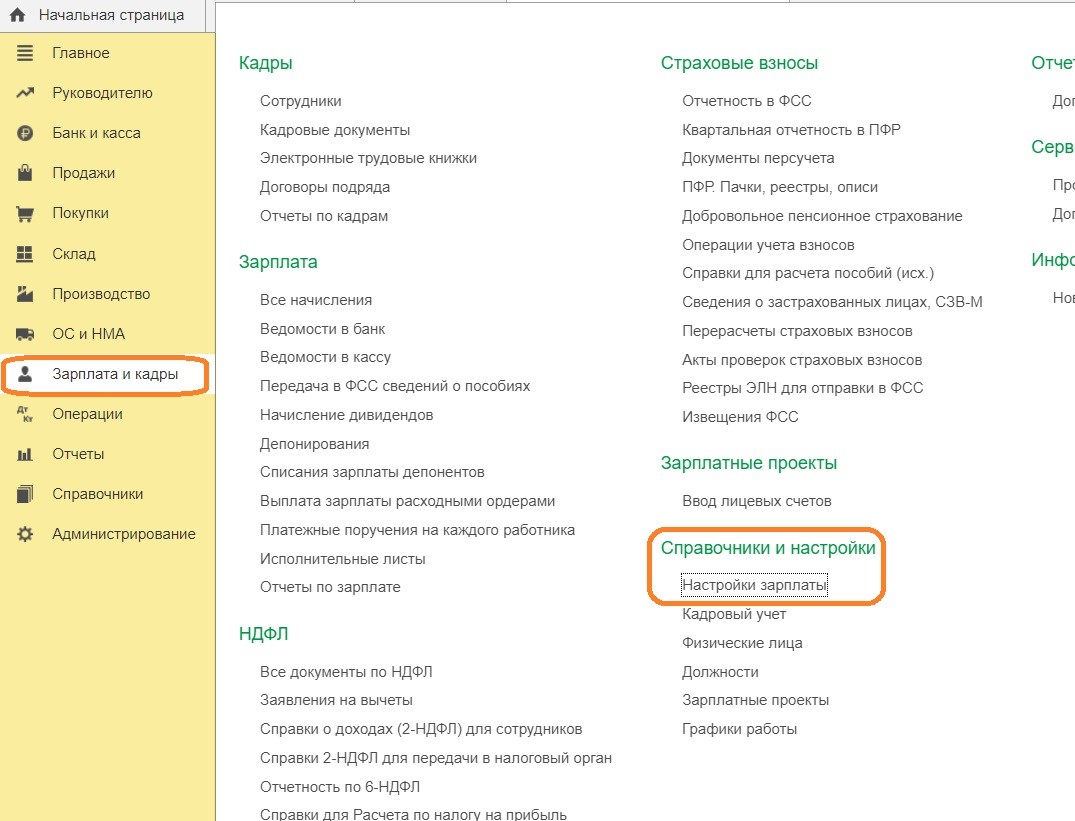

Для этого заходим в раздел «Зарплата и кадры», подраздел «Справочники и настройки», выбираем пункт «Настройки зарплаты».

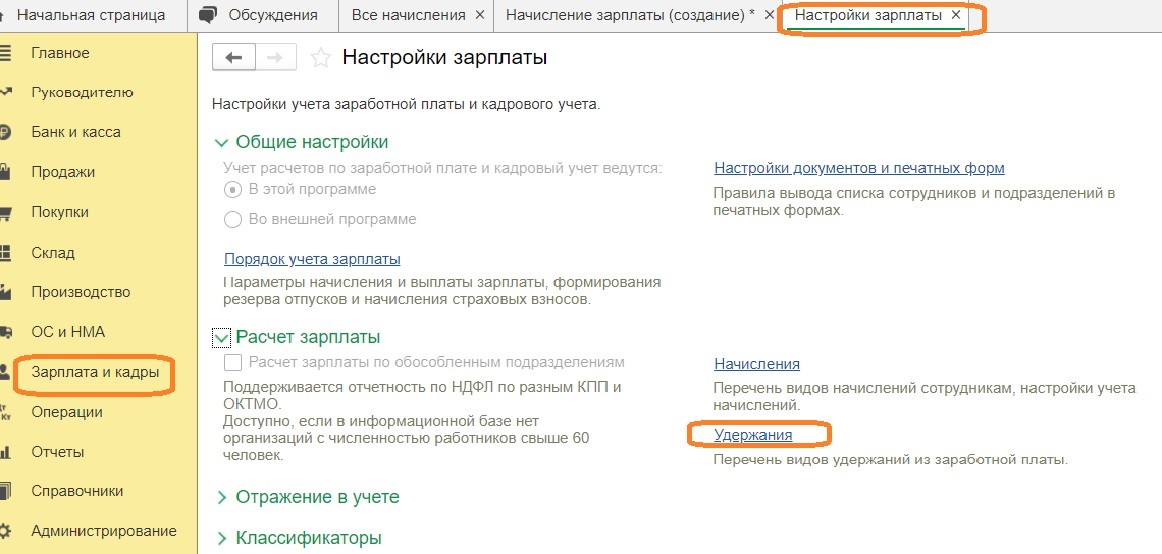

В открывшемся окне выбираем пункт «Удержания».

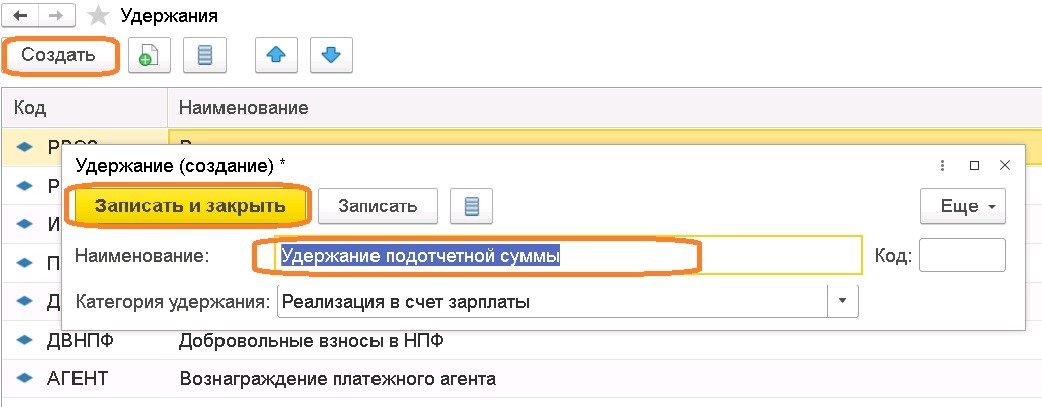

Создаем новое удержание.

Графу «Категория удержания» можно оставить пустой т.к. в программе не предусмотрено вида для данного элемента удержания.

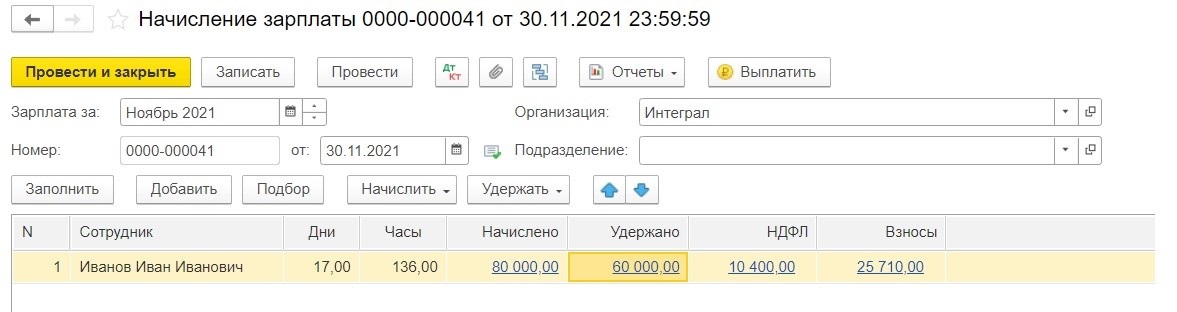

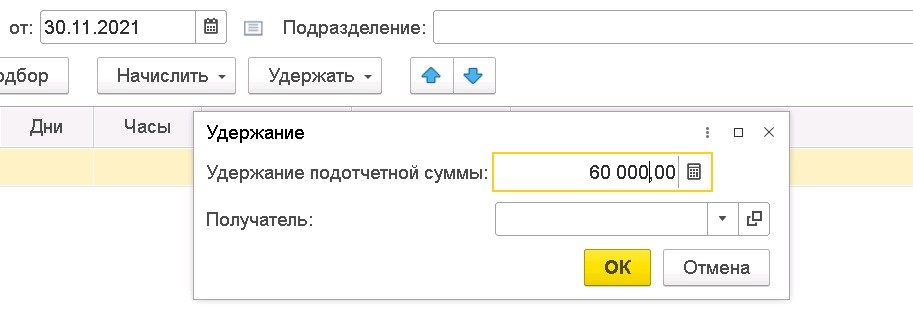

Далее создаем документ «Начисление зарплаты», в столбце «Удержано» добавим вновь созданное удержание, укажем сумму и получателя.

Важно помнить, что предельный размер удержаний из начисляемой заработной платы работника не может превышать 20%.

При удержании невозвращенной суммы подотчёта из зарплаты сотрудника, не нужно начислять:

• НДФЛ, т.к. доход отсутствует;

• страховые взносы, т.к. нет выплат, которые признаются объектом для начисления страховых взносов.

Однако, при длительном периоде пользования средствами или получения отсрочки платежа есть большой риск, что данная задолженность будет расценена как беспроцентный заем, а сотруднику начислен НДФЛ (35%) с материальной выгоды на экономии на процентах.

При удержании подотчётных сумм из зарплаты работника у организации не возникает ни доходов, ни расходов в целях налога на прибыль или УСН.

Алгоритм действий бухгалтера, если списана задолженность сотрудника по подотчетным суммам, которые не возвращены и не взысканы?

Отражение хозяйственной операции по списанию в бухгалтерском учёте будет одинаковое, списанная сумма будет признана прочим расходом, отнесена на счет 91.02 «Прочие расходы». Только даты признания будут различны в зависимости от причины списания.

Распространенными причинами списания задолженности являются:

• отказ организации от удержания (взыскания), в том числе путем прощения долга сотруднику

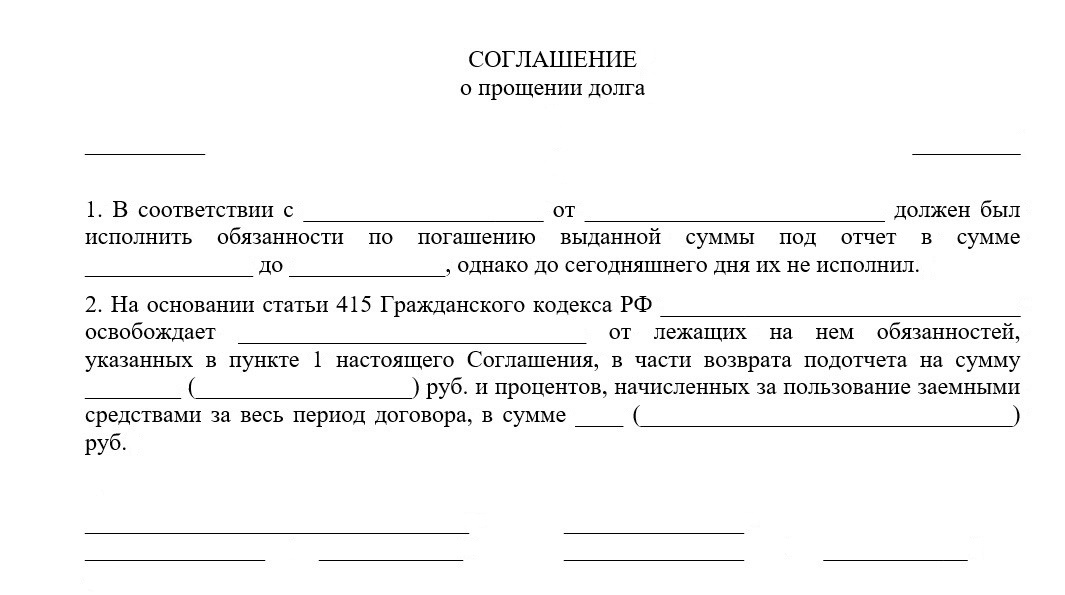

Прощение долга считается состоявшимся, если определен размер прощаемой задолженности, имеющей денежное выражение. Прощение долга должно быть оформлено в письменном виде. Например, путём заключения соглашения.

В этом случае у сотрудника - должника на дату прощения возникает доход, который облагается как НДФЛ, так и страховыми взносами.

Датой прекращения обязательства при прощении долга, как правило, считают день получения должником уведомления о прощении долга.

• отказ суда во взыскании подотчетной суммы с работника;

Есть случаи, когда организация может подать в суд на работника, если речь идет о намеренном непогашении задолженности со стороны должника. Или это бывший работник, и он не хочет или не может расплатиться с работодателем.

Согласно п. 3 ст. 392 ТК РФ организация имеет право обратиться в суд с требованием о взыскании с работника ущерба в течение года со дня его обнаружения.

Тогда у контролирующих органов не будет оснований для начисления НДФЛ и страховых взносов, если только работодатель не утратит возможность взыскать задолженность.

После вынесения решения судом документы о взыскании направляются судебному приставу, который принимает меры по взысканию. И после того, как те не увенчались успехом, выносит постановление об окончании исполнительного производства. Далее бывший работодатель спишет долг.

Дата фактического получения дохода определяется как день прекращения полностью или частично обязательства налогоплательщика по уплате задолженности в связи с ее признанием безнадежной.

На эту дату возникает доход, как для обложения НДФЛ, так и страховыми взносами (в случае если сотрудник не уволенный).

• истечение срока исковой давности и т.д.

Дата признания суммы долга работника доходом в целях налогообложения - день прекращения полностью или частично обязательства налогоплательщика по уплате задолженности в связи с признанием такой задолженности в установленном порядке безнадежной к взысканию (подп. 5 п. 1 ст. 223 НК РФ).

По сути получается, что сотрудник в течение трёх лет безвозмездно пользуется чужими денежными средствами (формально - подотчетными, а по сути - заемными), не получая при этом подлежащей налогообложению материальной выгоды. Наибольшие сомнения возникают, если выдача денежных средств под отчет с последующим списанием невозвращенных своевременно сумм носит не разовый, а систематический характер.

Удержать НДФЛ следует за счёт любых доходов в денежной форме, причитающихся работнику.

Если возможности удержать НДФЛ до окончания года нет (например, работник уже уволился), то организация должна в срок не позднее 1 марта следующего года письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

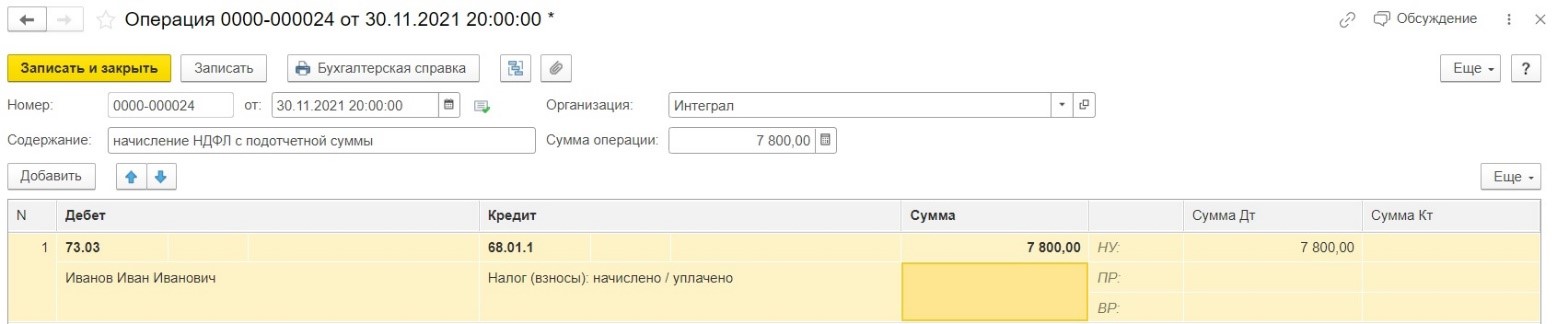

В 1С: Бухгалтерия предприятия ред. 3.0 проводки по начислению НДФЛ отражаются в операции, введённой вручную.

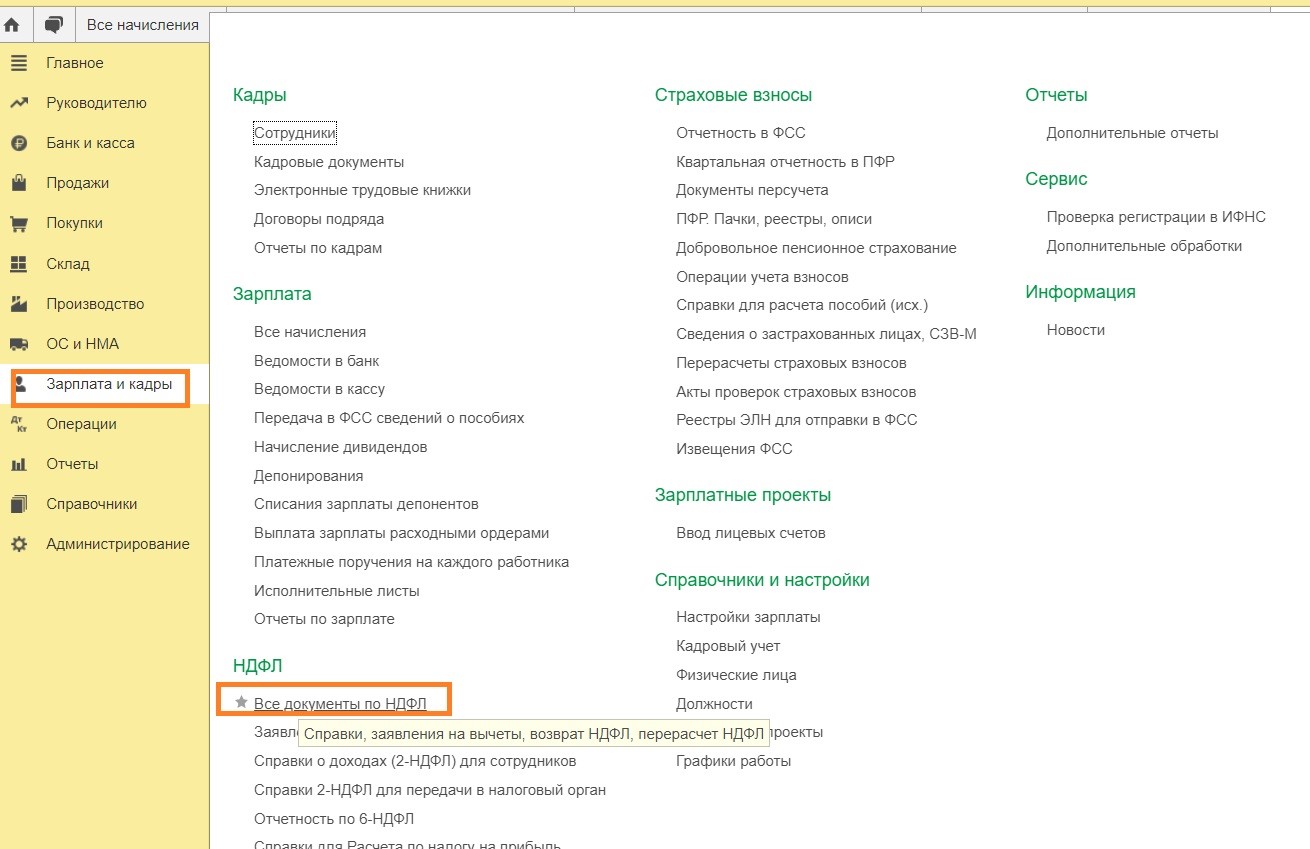

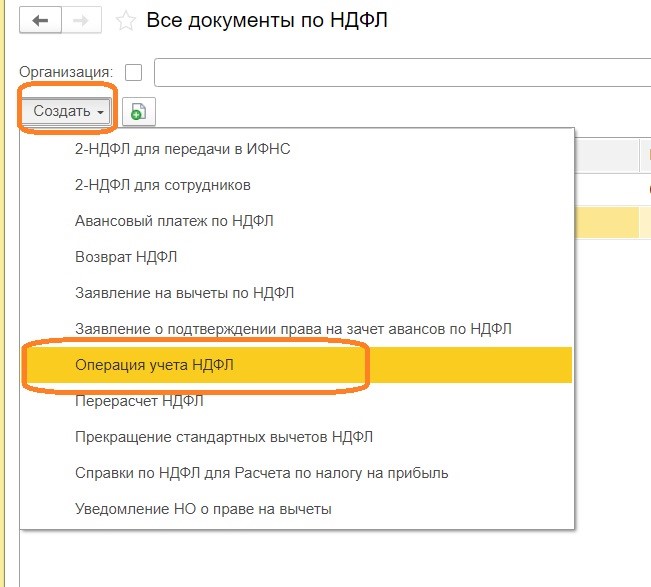

Чтобы сумма начисленного налога попала в отчетность по НДФЛ, следует создать документ «Операция учета НДФЛ». Он находится в разделе «Зарплата и кадры», блок НДФЛ.

По кнопке «Создать» в открывшемся списке выбираем «Операция учёта НДФЛ».

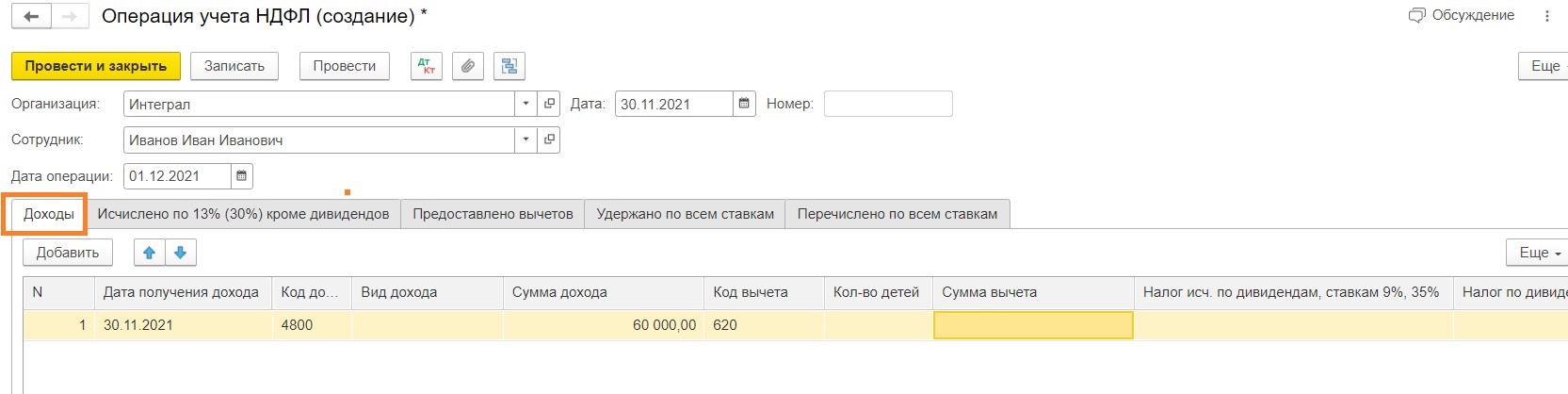

Заполняем документ, отражая информацию во всех вкладках.

В закладке «Доходы» заносим данные о сумме и коде дохода, дате получения дохода.

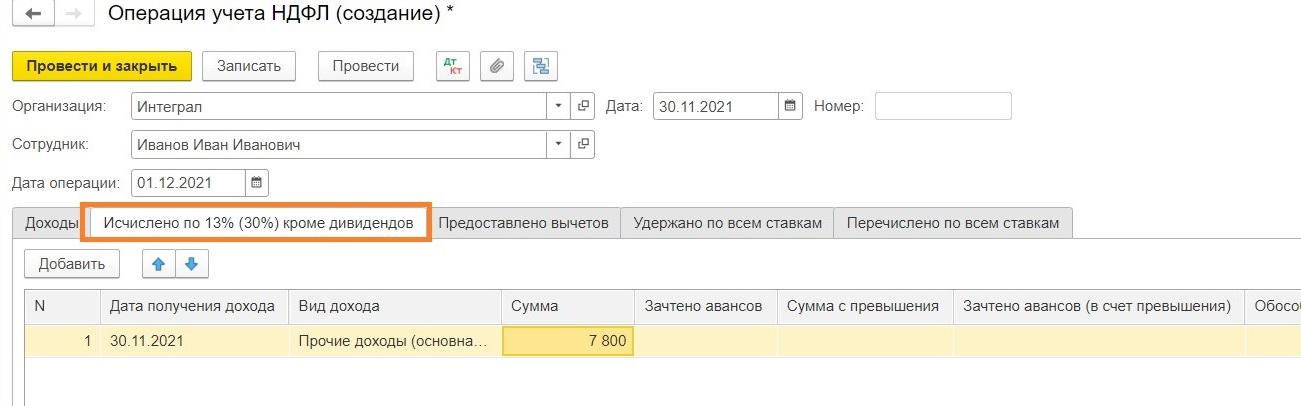

Следом заполняем вкладку «Исчислено по 13% кроме дивидендов».

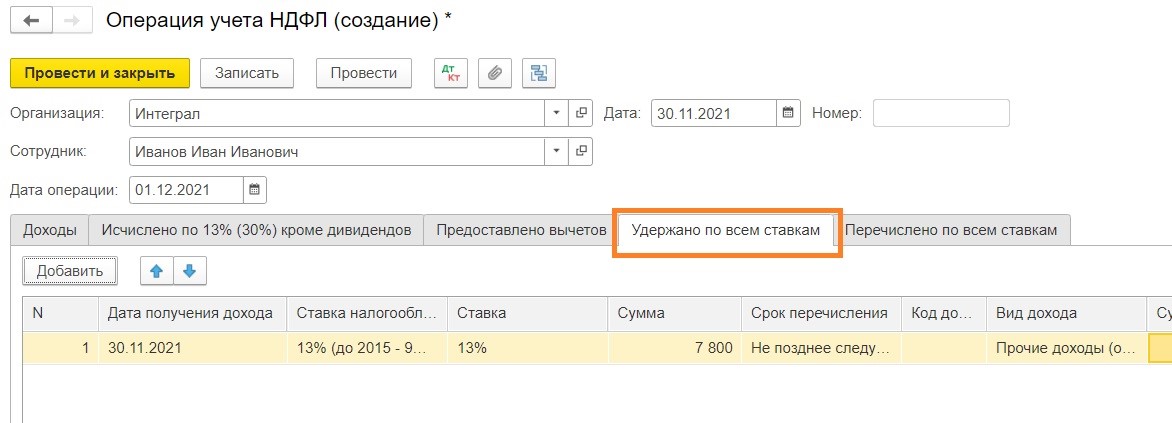

Далее вносим данные во вкладку «Удержано по всем ставкам».

Страховые взносы на подотчетные суммы также нужно начислять во всех случаях, когда эти суммы не были направлены на оплату расходов организации.

В 1С: Бухгалтерия предприятия ред. 3.0 проводки по начислению страховых взносов аналогично НДФЛ отражаются в операциях, введённых вручную.

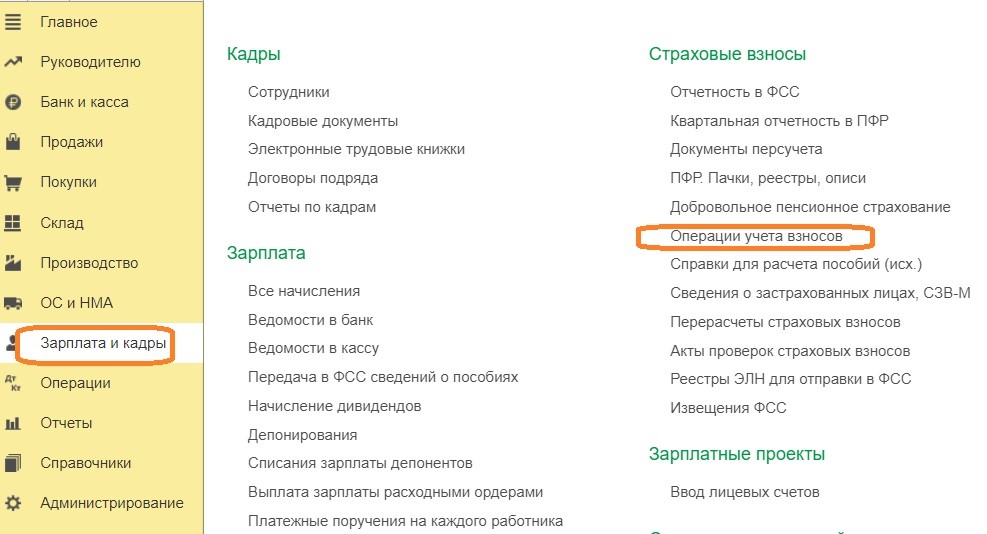

Чтобы суммы исчисленных страховых взносов попали в расчет страховых взносов и иные отчеты, следует зайти в раздел «Зарплата и кадры», подраздел «Страховые взносы» документ «Операции учета взносов».

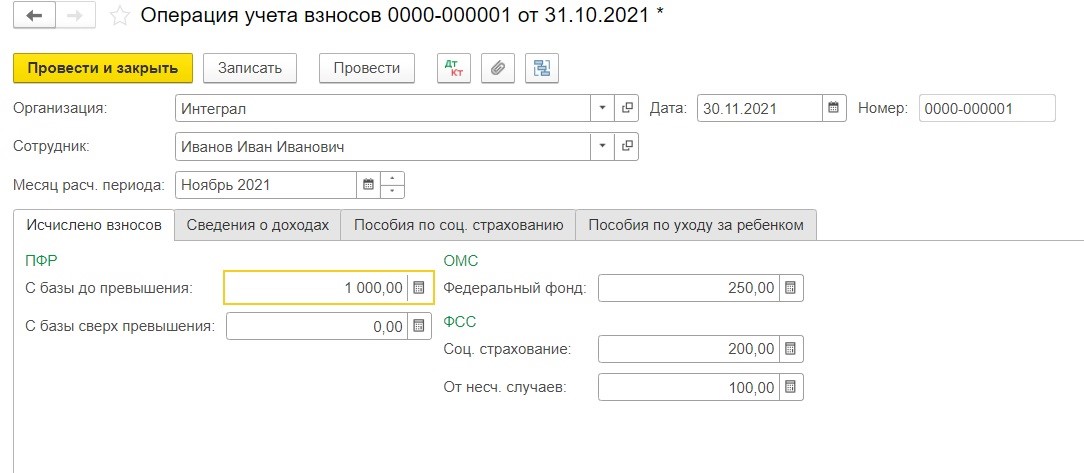

Создаем новый документ, на вкладке «Исчислено взносов» заполняем данные о размере начисленных взносов, исходя из тарифов, предусмотренных в вашей организации.

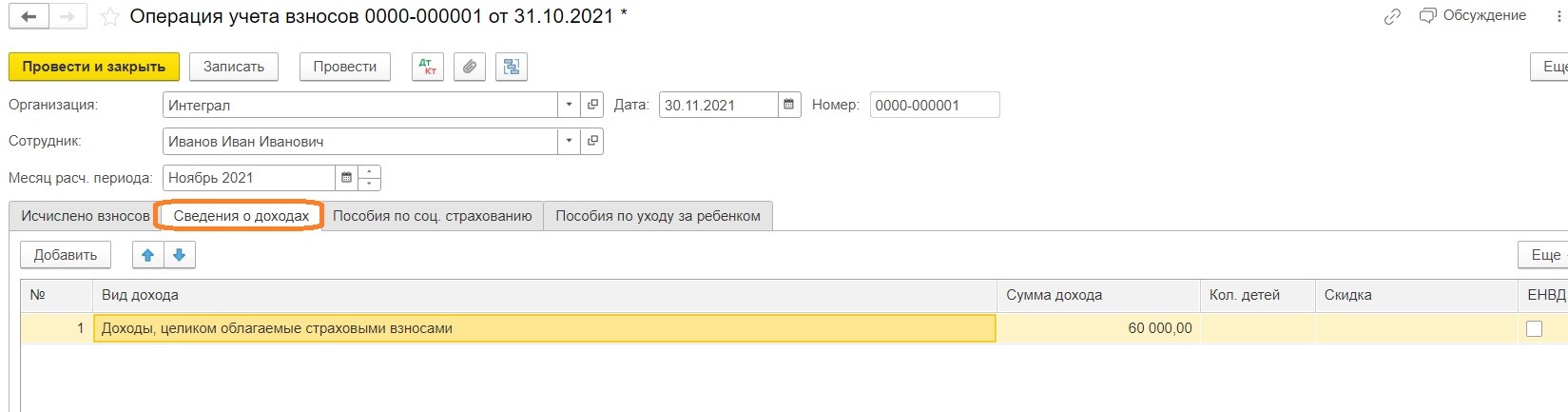

На закладке «Сведения о доходах» указываем сумму дохода.

Провести и закрыть документ.

Очень распространены случаи, когда задолженность сотрудника по счету 71 «Расчеты с подотчетными лицами» длительное время числится в учёте, а со стороны организации не принимается никаких действий по истребованию «зависшей» подотчетной суммы.

Если работодатель принял авансовый отчет без подтверждающих расходы первичных документов, это означает, что он отказался взыскивать с работника подотчетные суммы.

В данном случае налоговые органы считают расход подотчетных сумм неподтвержденным и подлежащим налогообложению.

Необходимо отметить, что в этих и подобных случаях работодатели подотчетных лиц фактически признают, что они приняли авансовые отчеты и не намерены требовать возмещения подотчетных средств от работников. С учетом отсутствия первичных документов, оформленных в соответствии с положениями законодательства, налоговики включают соответствующие суммы в доход работников, облагаемый НДФЛ и страховыми взносами, и суды с этим соглашаются.

Если работодатель докажет суду, что им и подотчетным лицом предпринимаются действия по возвращению задолженности по выданным под отчет средствам, то арбитры встанут на его сторону.

Если работодатель в течение продолжительного периода не принимает никаких мер по возврату задолженности подотчётного лица, то это бездействие может быть расценено судом как признание у подотчётного лица возникновения дохода, подлежащего налогообложению

Важный момент, что с 1 января 2020 года действуют поправки, внесенные в п. 5 ст. 208 и п. 9 ст. 226 НК РФ, согласно которым налоговый орган вправе доначислять НДФЛ по итогам налоговой проверки в случае неправомерного неудержания налога налоговым агентом за счет собственных средств налогового агента.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Как можно сохранить статью, например в избранном, чтобы не искать потом?