Расходы на поздравительные открытки для контрагентов в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 15.12.2020 16:15

- Просмотров: 13393

Получать небольшие «презенты» всегда приятно, пусть даже это всего лишь открытка. И, зная тонкости отражения их в учете, это не составит хлопот для бухгалтера. Однако частые споры по вопросу «Как учесть расходы на поздравительные открытки для контрагентов?» ставят многих в тупик. Можно ли такие затраты принять в состав расходов? По некоторым мнениям – это безвозмездная передача и такие расходы списать нельзя. Другая сторона считает, что это расходы на канцелярские товары или почтовые услуги. Кто прав? Давайте попробуем разобраться в этом вопросе и рассмотрим, как правильно это сделать в программе 1С: Бухгалтерия предприятия ред. 3.0.

Действительно, если организация дарит что-либо своим контрагентам, это действительно безвозмездная передача, такие расходы нельзя списать. Но касаемо обычных открыток и конвертов, их стоимость можно учесть в составе расходов.

Прежде всего отметим, что открытки могут быть представлены в двух вариантах:

1 вариант: если на открытке присутствует символика организации или ее фирменное наименование, то открытку можно считать рекламной и затраты на покупку таких открыток учитывать, как расходы на рекламу – покупка (изготовление) сувенирной продукции.

Согласно п. 1 ст. 3 ФЗ «О рекламе» от 13.03.2006 №38-ФЗ (ред. от 31.07.2020), «реклама - информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке».

2 вариант: обычные почтовые открытки, которые организация высылает контрагентам в качестве поздравления с каким-либо праздником – Новый год, 8 марта и т.п., можно учесть как затраты на канцелярию или почтовые услуги – пп. 24 и 25 п. 1 ст. 264 НК РФ. Такие открытки нельзя считать рекламой, т.к. она носит «адресный» характер и направлена на определенный круг лиц.

ПБУ 10/99 «Расходы организации» признает сумму затрат на открытки без учета НДС в составе прочих расходов предприятия. Входящий НДС поставщика открыток и почтовых услуг при наличии соответствующих документов принимается к вычету в полном объеме (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Что касается организаций на упрощенной системе налогообложения, то, к сожалению, в закрытом перечне расходов отсутствуют такие затраты. Однако многие бухгалтеры приходуют данные открытки в качестве разрешенных затрат на рекламу, либо же канцелярских и почтовых расходов. Ответственность за этот поступок в данном случае ложится на сотрудника.

Мы не рекомендуем «играть в кошки-мышки» с контролирующими органами.

Рассмотрим на примерах поступление и списание открыток и их отражение в учете.

Поступление открыток от поставщика и их списание в учете

ООО «Петровские зори» приобрели открытки для поздравления контрагентов с новым годом. На основании документа поставщика ООО «Почтовый голубь» оприходованы открытки «С Новым годом!» в количестве 100 штук на сумму 2100 руб., в т.ч. НДС. В преддверии праздника открытки разосланы контрагентам. В учетной политике организации предусмотрен учет открыток на счете 10.06 «Прочие материалы» как канцелярские товары.

Отразим поступление открыток от поставщика ООО «Почтовый голубь» на основании первичных документов.

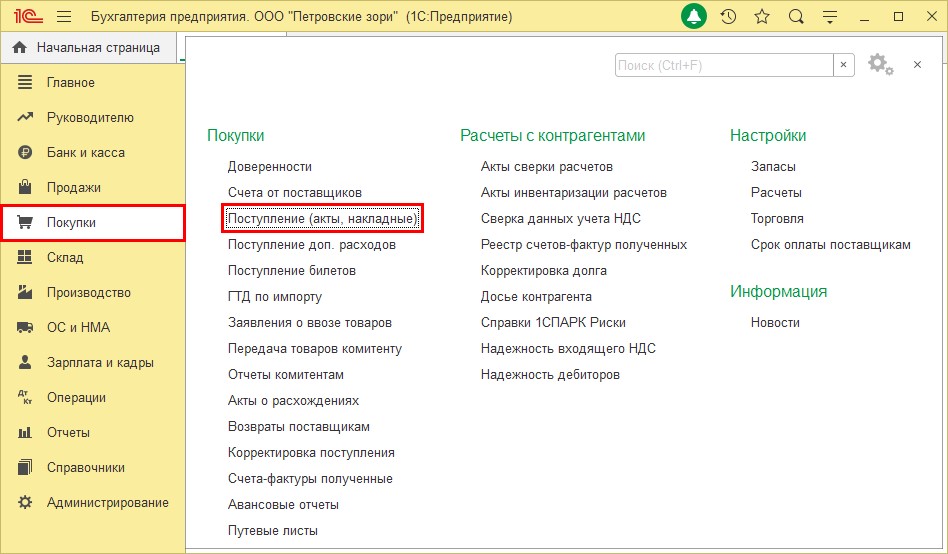

Шаг 1. Перейдите в раздел «Покупки» и выберите пункт «Поступление (акты, накладные)».

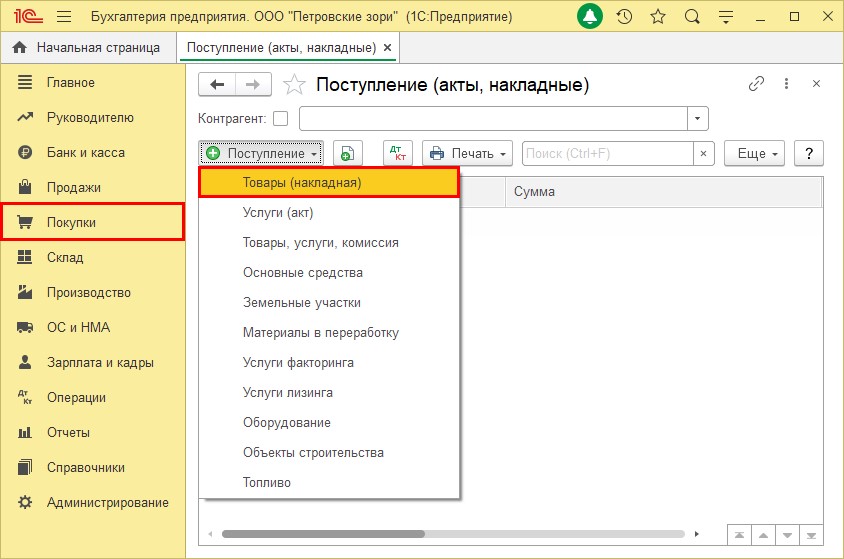

Шаг 2. В журнале документов нажмите кнопку «Создать» и выберите «Товары (накладная)».

Этим документом отражается не только поступление товаров, но и материалов. Счет номенклатуры, зависит от настройки карточки номенклатуры, к какому виду она отнесена пользователем – товары, материалы, спецодежда и т.п.

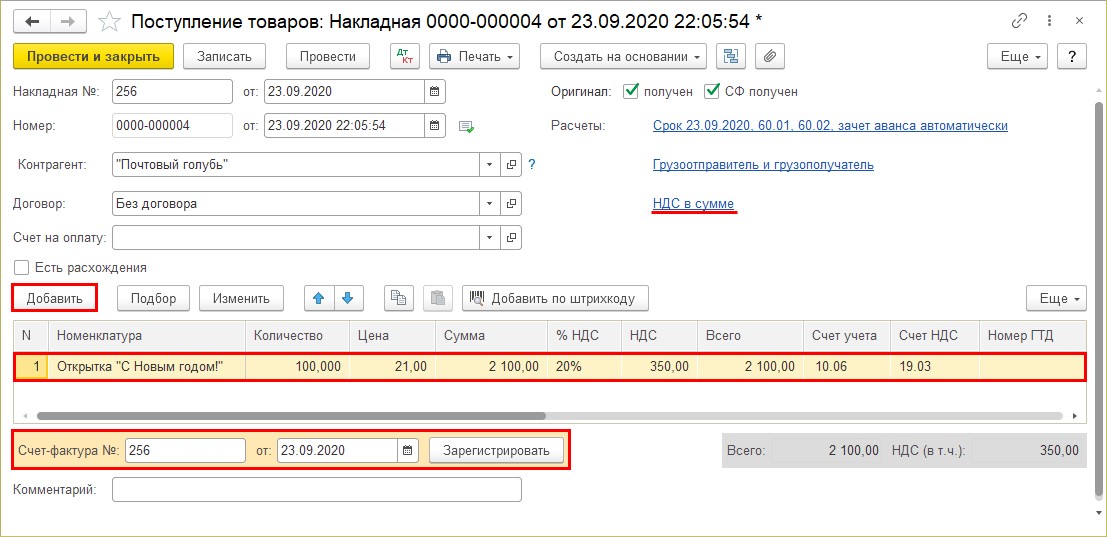

Шаг 3. Укажите данные первичного документа (номер и дату), выберите контрагента и укажите договор. Если приобретение без договора, то в поле «Договор» подставляется договор с одноименным названием.

С помощью кнопок «Добавить» или «Подбор» заполните табличную часть наименованиями номенклатуры и укажите количество и стоимость приобретаемых открыток.

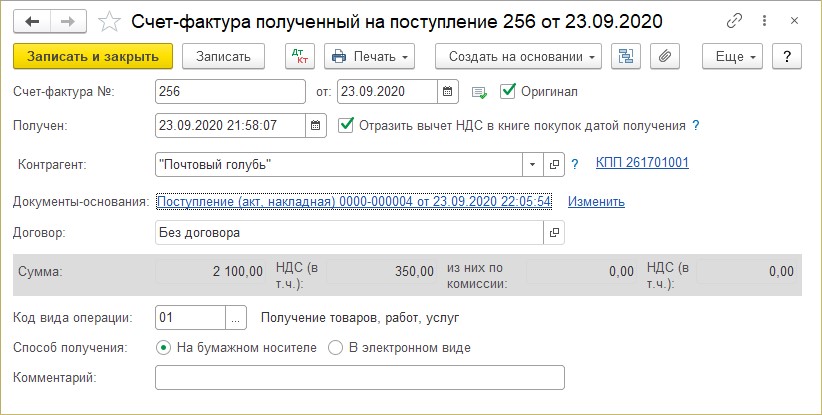

В нижней части документа укажите данные счета-фактуры поставщика и нажмите «Зарегистрировать». Но кнопку можно и не нажимать, т.к. при проведении документа, если указаны сведения о счет-фактуре, она зарегистрируется автоматически.

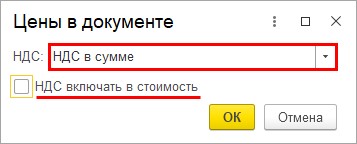

Обратите внимание на значение настройки НДС: в нашем примере «НДС в сумме» и НДС не включен в стоимость. Чтобы открыть настройку нажмите гиперссылку в документе с надписью НДС.

Шаг 4. Заполнив документ, проведите его по кнопке «Провести». Для просмотра проводок и записей регистров, сформированных поступлением, нажмите кнопку - «Показать проводки и другие движения документа».

- «Показать проводки и другие движения документа».

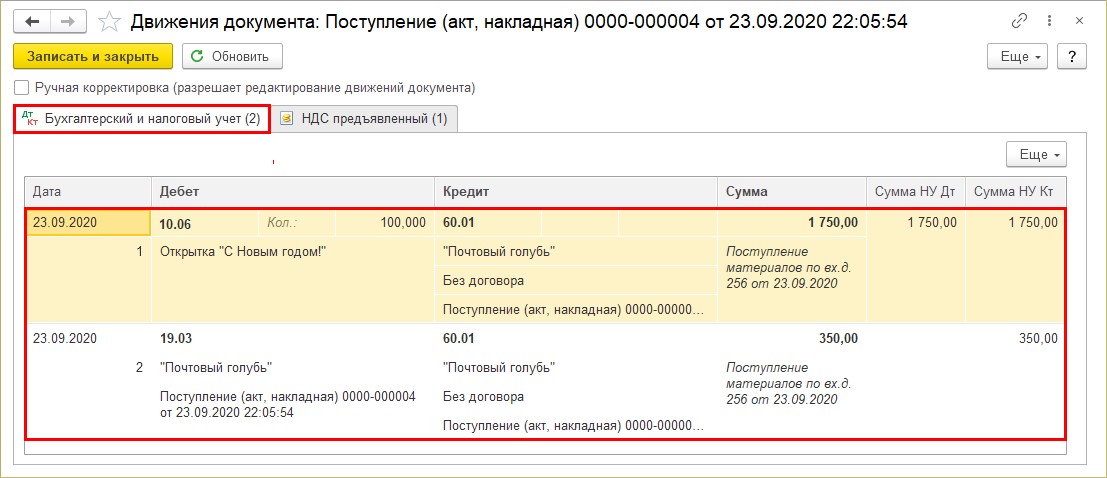

На закладке «Бухгалтерский и налоговый учет» отражены записи:

1. Оприходованы поступившие открытки от поставщика.

Дт 10.06 Кт 60.01 на сумму стоимости открыток без НДС – 1750руб.

2. Учтен входящий НДС.

Дт 19.03 Кт 60.01 на сумму НДС поставщика – 350 руб.

И на сумму НДС произведена запись в регистре «НДС предъявленный».

Шаг 5. Нажмите на гиперссылку номера сформированного «Счет-фактуры». Откроется документ, «привязанный» к нашему документу-основанию «Поступление (акт-накладная)».

Шаг 6. Нажмите кнопку , чтобы посмотреть движения документа.

, чтобы посмотреть движения документа.

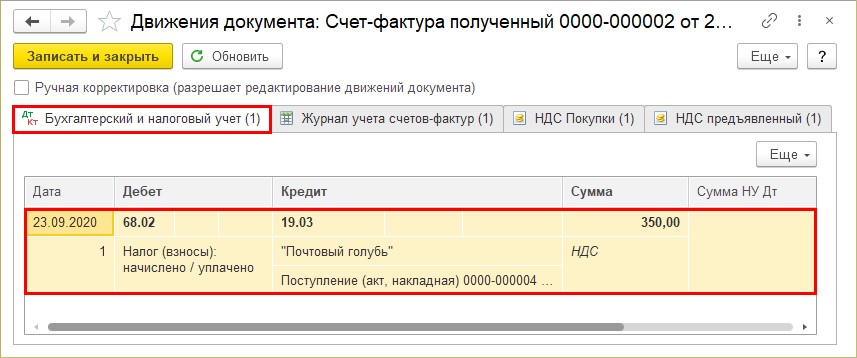

Принят к вычету входящий НДС поставщика.

Дт 68.2 Кт 19.03 – на сумму НДС поставщика по приобретенным открыткам – 350 руб.

Поступление открыток отражено в учете.

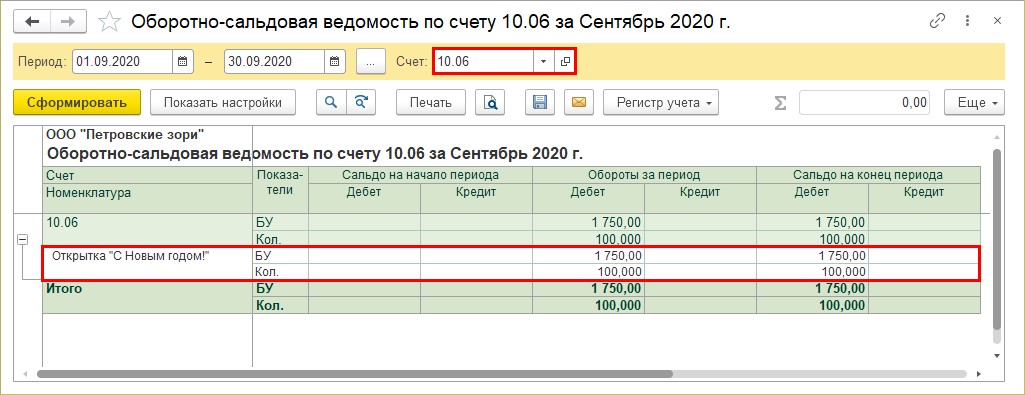

Шаг 7. Сформируйте отчет «Оборотно-сальдовая ведомость по счету», выбрав счет 10.06 «Прочие материалы».

Убедимся, что наши открытки «С Новым годом» оприходованы в количестве 100 штук по стоимости без НДС – 17,50 за штуку, на общую сумму 1750 руб.

Так как мы определили, что открытки, это не что иное как канцтовары, то списание их производится как обычно, с помощью документа «Требование-накладная».

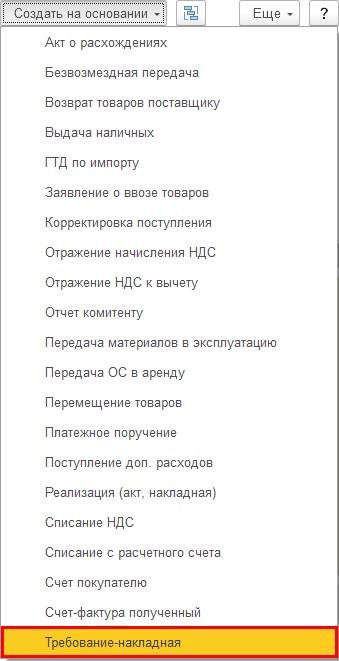

Документ «Требование-накладная», можно сформировать несколькими способами:

1 вариант: Из документа поступления, нажав кнопку «Создать на основании» и выбрав документ «Требование-накладная». В этом случае, все наименования из исходного документа перенесутся в создаваемый новый документ. Это облегчит ввод при большом объеме наименований и исключит возможность ошибки при подборе номенклатуры (особенно если в программе имеются дубли).

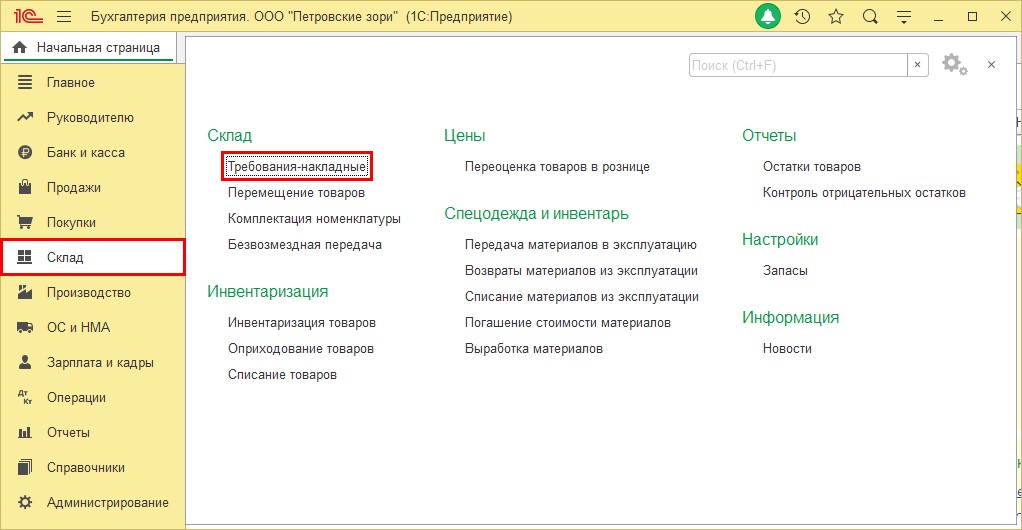

2 вариант: из раздела «Склад», создав новый документ «Требование-накладная».

Продолжим пример на втором варианте создания документа «Требование-накладная».

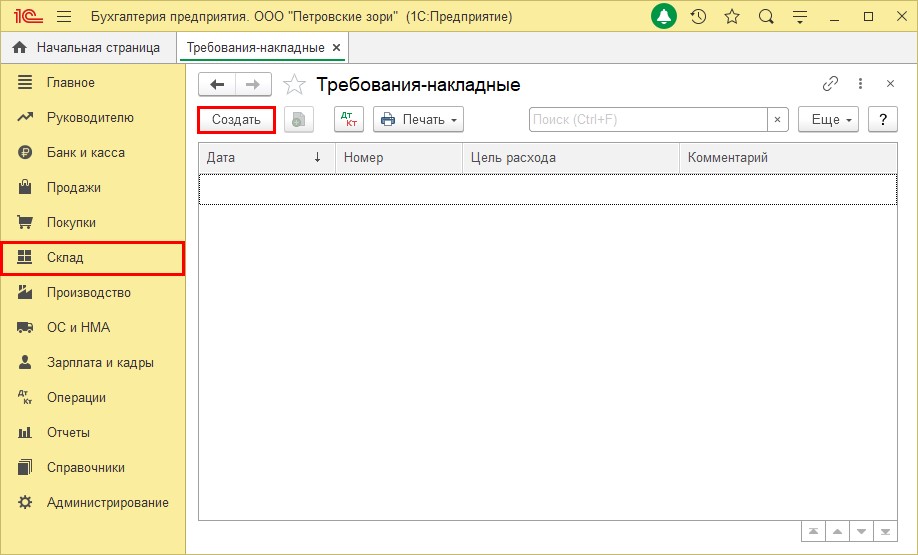

Шаг 8. Перейдите в журнал и нажмите кнопку «Создать».

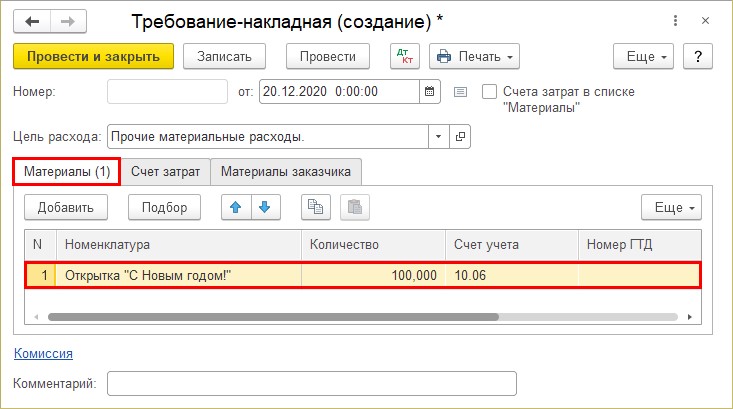

Шаг 9. На закладке «Материалы» подберите списываемую номенклатуру – Открытка «С Новым годом!» и укажите количество.

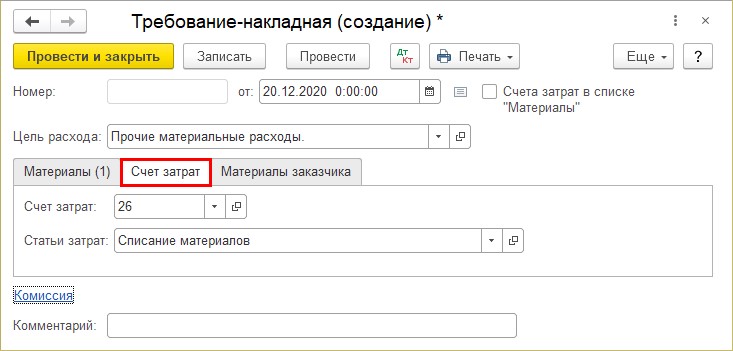

Если не установлена галочка «Счета затрат в списке «Материалы», то в документе имеется вторая закладка – «Счета».

Шаг 10. Перейдите на закладку счета и укажите счет отнесения затрат при списании наших открыток и статью затрат. В нашем примере, учетной политикой предусмотрен учет затрат на счете 26 «Общехозяйственные расходы».

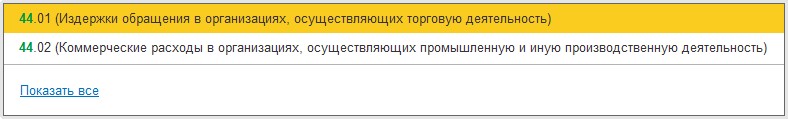

Но у вас может использоваться и другой счет, например, 44.01 «Издержки обращения в организациях» или 44.02 «Коммерческие расходы в организациях».

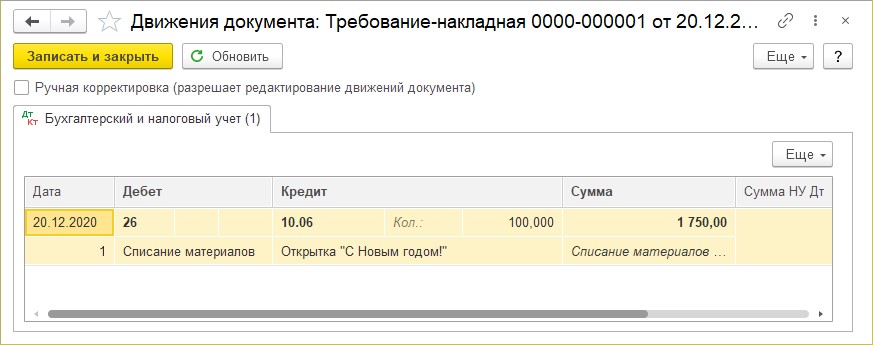

Шаг 11. Проведите документ и посмотрите проводки, сформированные «Требованием-накладной» - кнопка .

.

Отнесена на расходы стоимость открыток без НДС: Дт 26 Кт 10.06

Аналогичным образом отражаются в учете и конверты, если открытка контрагенту отправляется в конверте.

Возникает вопрос: «А как быть, если приобретенные открытки без марки? И у организации возникли дополнительные расходы по отправке этих открыток?» Сотрудник идет на почту, отправляет их через оператора почтовой службы, тем самым возникают еще и почтовые услуги.

Рассмотрим отражение этих расходов в учете.

Отправка открыток подотчетным лицом

В случае, если услуги оплачиваются через сотрудника организации, и ему на это выдаются денежные средства, то составляется документ «Авансовый отчет».

Подробно на этом документе в рамках данной статьи мы останавливаться не будем. О порядке его заполнения можно ознакомиться в нашей самой популярной публикации «Авансовый отчет - как заполнить в 1С: Бухгалтерии предприятия 8».

Уделим внимание лишь табличной части с отражением почтовых расходов.

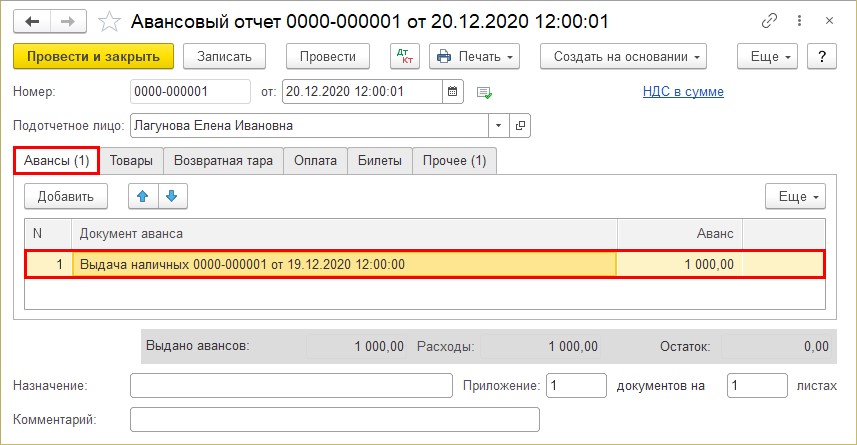

Допустим, Сотрудник Лагунова Е.И. занималась вопросом отправки открыток контрагентам. Ей была выдана из кассы на почтовые расходы сумма 1000 руб. Почтовые расходы подтверждены кассовым чеком ОАО «Почта России», о чем составлен авансовый отчет.

Рассмотрим отражение почтовых расходов пошагово.

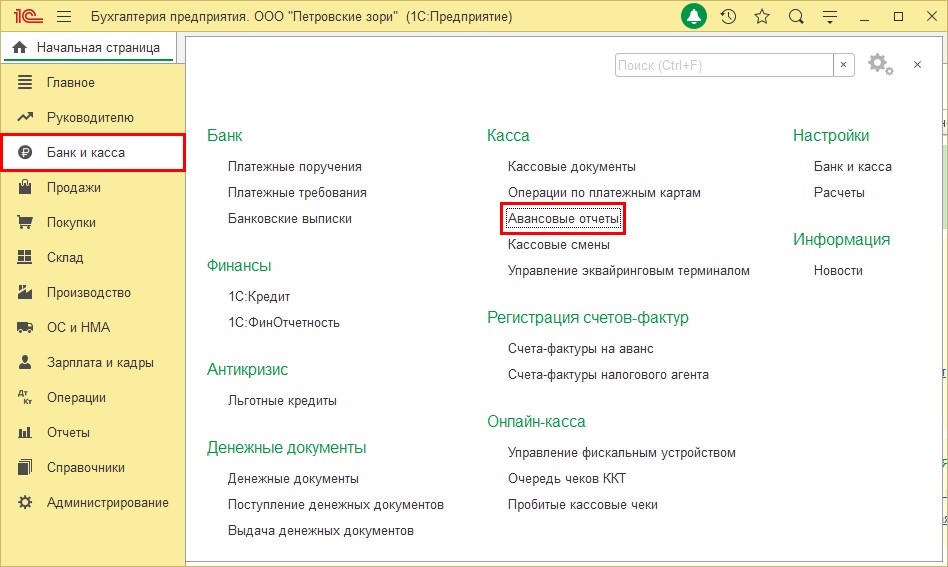

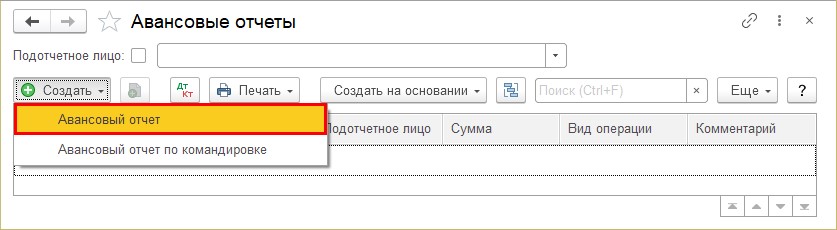

Шаг 1. Перейдите в раздел «касса и банк» - «Авансовый отчеты».

Шаг 2. Нажмите кнопку «Создать» и выберите документ «Авансовый отчет».

Шаг 3. На закладке «Авансы» укажите документ выдачи денежных средств сотруднику.

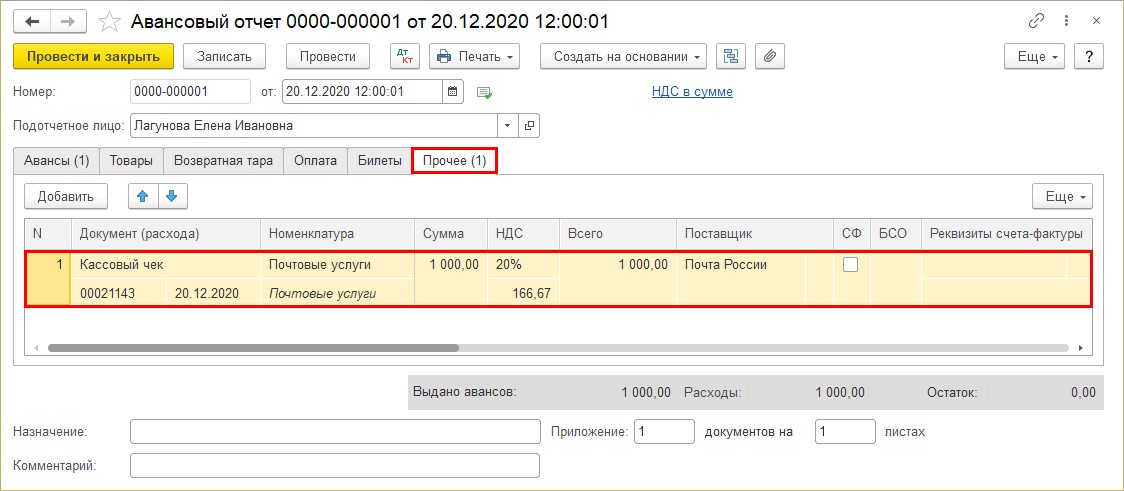

Шаг 4. Перейдите на закладку «Прочее» и с помощью кнопки «Добавить» внесите данные из документа расхода:

• вид документа – «Кассовый чек», его номер и дату;

• номенклатура – «Почтовые услуги», с указанием в карточке вида номенклатуры «Услуги»;

• сумму и поставщика.

Галочки СФ и БСО устанавливать не надо. Отметка СФ устанавливается, если поставщик предъявил счет-фактуру организации с указанием ее номера и даты. В таком случае при проведении программа автоматически сформирует документ «Счет-фактура».

Несмотря на то, что в чеке от почты России НДС выделен отдельной строкой, принимать к учету его нельзя. Более подробно о причинах этого явления мы писали ранее.

Обратите внимание на линеечку внизу документа – у нее есть продолжение, значит, табличная часть не законена.

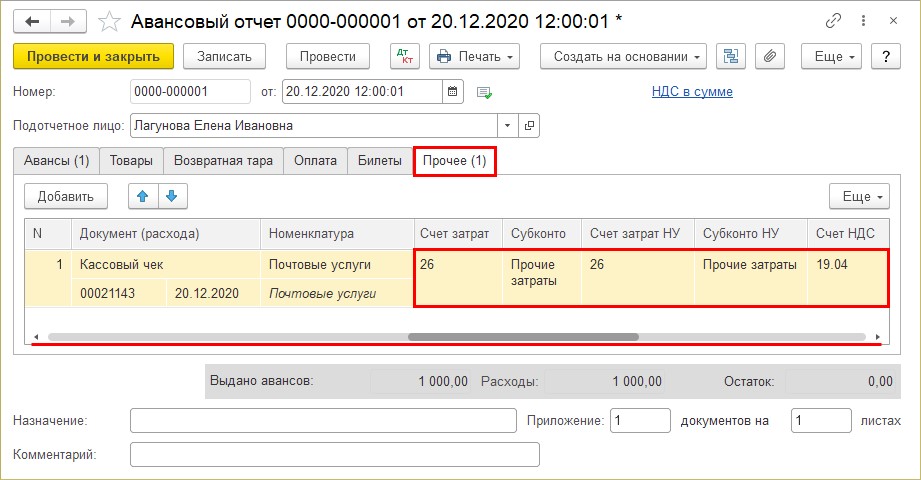

Шаг 5. Прокрутите «линеечку» и заполните поля:

• «Счет затрат» - в нашем примере счет 26 «Общепроизводственные затраты»;

• Субконто счета затрат – «Прочие затраты.

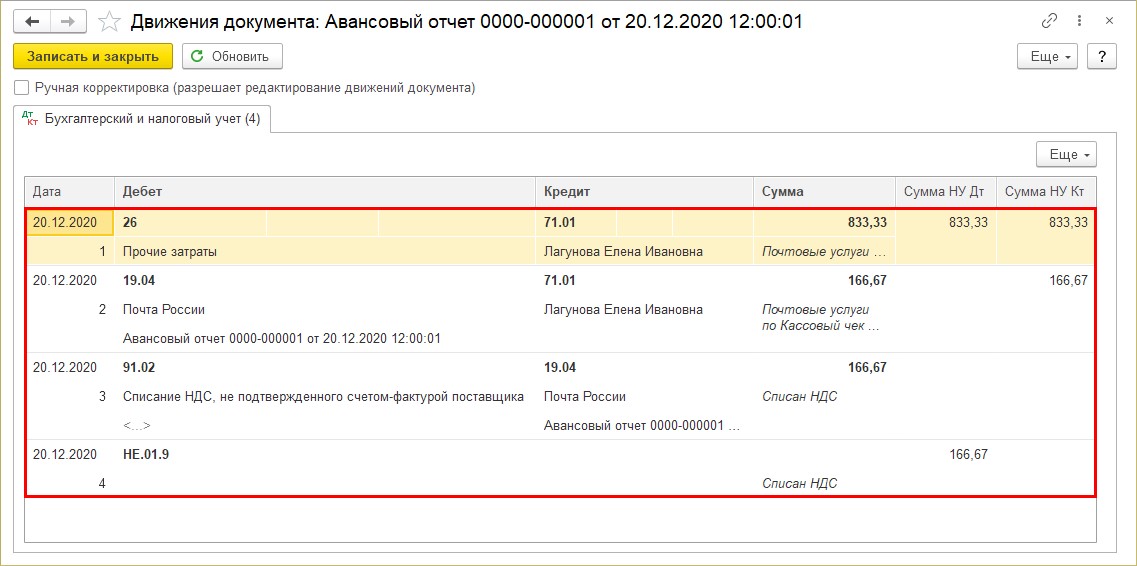

Шаг 6. Проведите документ и сформируйте отчет о движении документа – кнопка .

.

Отражена стоимость почтовых услуг в расходах организации:

Дт 26 Кт 71.01 – стоимость услуг без НДС, 833,33 руб.

Отражен входящий НДС:

Дт 19.04 Кт 71.01 – сумма НДС 166,67 руб.

Входящий НДС отнесен на расходы организации:

Дт 91.02 Кт 19.04 – сумма НДС 166,67 руб.

Справочно по дебету счета налогового учета НЕ01.09 отражена сумма НДС.

Вот таким образом отражаются в учете расходы на поздравительные открытки для контрагентов. Не забывайте, что отражаются не только открытки, но и конверты, марки и услуги почты на отправление этих открыток.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов