Правомерна ли блокировка счета за несдачу деклараций по НДС и налогу на прибыль, если вновь созданная организация не подала уведомление о переходе на УСН?

- Опубликовано 03.09.2021 07:37

- Просмотров: 2373

Все мы знаем, что вновь открывшиеся организации, а также индивидуальные предприниматели (ИП) могут выбрать либо общую систему налогообложения (ОСНО), либо упрощенную (УСН). И для работы на УСН вам необходимо подать в ФНС Уведомление о переходе на УСН. Если в течение 30 дней вы не успели этого сделать, то автоматически вы попадаете на общую систему налогообложения, где налоговики ждут от вас стандартных стандартов на ОСН: декларацию по НДС и налогу на прибыль. И если вы не сдали эти отчеты, то раньше блокировка счета была вполне ожидаема. Но сейчас вы можете это оспорить! В этой статье расскажем об одном интересном судебном деле, где суд встал на сторону налогоплательщика и мало того, что отменил все санкции ФНС, так еще заставил инспекторов возместить судебные расходы!

Понятно, что УСН будет более удобна для применения представителями малого и среднего бизнеса. И зачастую предприниматели предпочитают именно данный режим налогообложения.

В соответствии с действующим законодательством, переход и применение УСН является добровольным и самостоятельным решением каждой организации (или ИП).

Для того, чтобы начать применять УСН потребуется:

1. Подать Уведомление в ИФНС в момент регистрации организации или ИП, либо в течение 30 дней после регистрации.

2. Можно перейти на «упрощенку» с других налоговых режимов, но только со следующего календарного года. В этом случае, опять же необходимо подать Уведомление в срок до 31 декабря.

То есть получается, что в любом случае для того, чтобы применять УСН необходимо уведомить ИФНС о своем решении.

Но что будет, если вновь созданная организация (или ИП) забыла подать данное уведомление в налоговый орган в отведенный срок, а фактически применяла УСН? Значит ли это, что организация (или ИП) формально применяло ОСНО, а не УСН? И обязана ли она в таком случае отчитываться по НДС и налогу на прибыль?

Для ответа на данные вопросы обратимся к судебной практике.

Интересным выдался спор ИФНС и частного образовательного учреждения «Еврогимназия» с которым можно ознакомиться в Постановлении АС Западно-Сибирского округа от 19.07.2021 по делу N А70-17294/2020. Дело это очень интересное, обязательно прочтите!

Суть спора в следующем: вновь открывшееся учреждение (май 2019 года) фактически не уведомило в срок ИФНС о переходе на УСН. В свою очередь налоговики приостановили операции по банковским счетам «нарушителя» (июль 2020 года), сославшись на непредоставление налогоплательщиком декларации по НДС.

То есть налоговый орган, не имея от гимназии Уведомления о переходе на упрощенный налоговый режим посчитал, что учреждение применяет общий режим налогообложения и обязано было подать соответствующие декларации.

Гимназия же, в свою очередь, исправно уплачивала авансовые и налоговые платежи по УСН и подавала соответствующие декларации в спорный период. Кроме того, она зарегистрировала в ИФНС ККТ для учета выручки по УСН.

Спор перешел в судебное разбирательство и в итоге дошел до арбитражного суда.

Забегая вперед скажем, что данному учреждению удалось оспорить блокировку счета и отстоять свою правоту на применение «упрощенки», несмотря на запоздалое уведомление ИФНС о переходе на УСН.

Итак, проанализируем рассуждение арбитров.

Первое на что суд обратил внимание – это то, что выбор режима налогообложения является правом налогоплательщика.

Во-вторых, подача Уведомления в ИФНС носит не разрешительный, а уведомительный характер. А это значит, что правовое значение данного Уведомления состоит не в том, чтоб получить согласие от ИФНС, на применение того или иного налогового режима, а в том, чтобы уведомить инспекцию о своем добровольном выборе конкретного налогового режима.

В-третьих, суд отметил, что решение о применении УСН может быть выражено не только в письменной форме (путем подачи Уведомления), но и форме фактического применения данного режима. О чем в свою очередь может свидетельствовать уплата авансовых и налоговых платежей по УСН и предоставление соответствующих деклараций.

Кроме того, арбитражный суд описал функцию налогового органа, которая состоит в том, чтобы надлежащим образом администрировать поступающие налоговые платежи, а не в том, чтобы в принудительном порядке переводить организации с УСН на ОСНО, если данная компания соответствует критериям применения УСН.

Что же касается учреждения – заявителя, то несмотря на то, что оно не имело доказательств своевременного направления в ИФНС письменного Уведомления, оно фактически соответствовала критериям лиц, которые имеют право применять УСН.

Доказательством этого выступили следующие факты:

1. регистрация ККТ для учета выручки по УСН;

2. предоставление налоговой отчетности по УСН;

3. уплата авансовых и налоговых платежей по УСН.

Резюмируя все вышесказанное, можно отметить, что налоговая инспекция не вправе переводить компанию с УСН на ОСНО из-за неподанного в срок Уведомления, если, конечно, компания соответствует критериям УСН.

В судебной практике есть и более ранее дело, аналогичное рассмотренному нами (определение Верховного Суда РФ от 02.07.2019 № 310-ЭС19-1705 по делу № А62-5153/2017).

Коллеги, запомните!

Всё, что вы отправляете обычной Почтой России в контролирующие органы отправляйте заказным письмом с описью вложения!!!

Ведь этот суд случился из-за того, что организация отправила уведомление о переходе на УСН обычным письмом почты России, которое как назло потерялось в пути!

А еще лучше отправлять все документы по телекоммуникационным каналам связи! Ведь в любом случае вам надо отправлять ежемесячные отчеты, тот же самый СЗВ-М и СЗВ-ТД, соответственно, и заявление на переход на УСН в течение месяца также можно отправить.

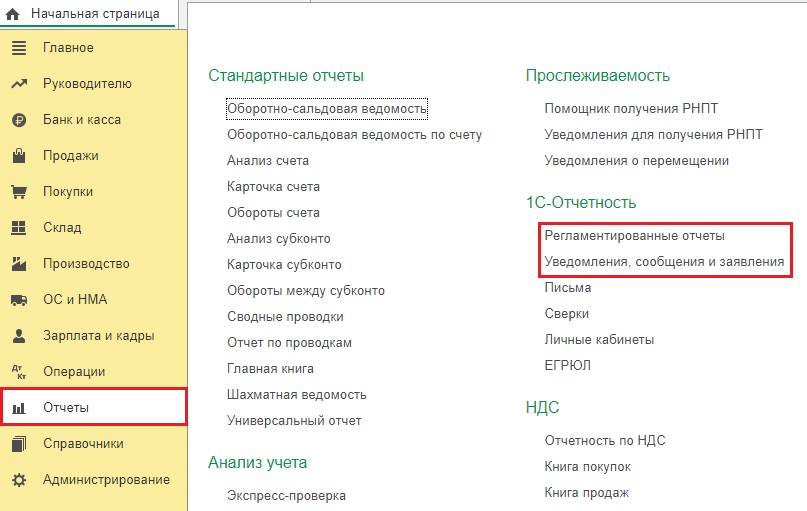

Сделать это необходимо в разделе «Отчеты», далее выбрать пункт «Регламентированные отчеты» или «Уведомления, заявления, сверки». Результат будет один и то же.

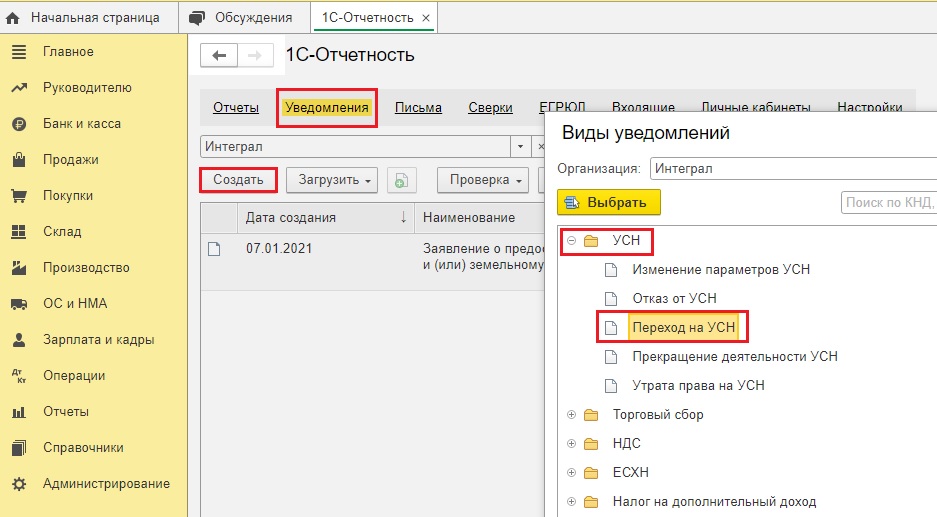

Вы попадете в 1С-Отчетность, где на вкладке «Уведомления» при нажатии кнопки «Создать» появится поле выбора уведомлений, в том числе и по переходу на УСН.

И еще маленькое уточнение: после отправки любого документа в контролирующие органы убедитесь в получении положительного протокола!

Нередко в спешке бухгалтер забывает посмотреть, что данная отправка успешно завершена. В этом случае отказ инспекторов, зафиксированный в программе 1С и незамеченный бухгалтером, может сыграть с последним злую шутку.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов