Начисление дивидендов в 1С: Бухгалтерии предприятия 8

- Опубликовано 26.11.2017 01:28

- Просмотров: 40646

При всем многообразии материалов на нашем сайте мы пока обошли вниманием важную и нужную тему – начисление дивидендов учредителям (акционерам) организации. Ведь конечной целью любой предпринимательской деятельности является получение прибыли. Замечательно, когда эта цель достигнута в полном объеме, компания функционирует успешно, а собственники могут насладиться результатами своего труда. Но как отразить факт начисления дивидендов и НДФЛ с этих доходов в программе 1С: Бухгалтерия предприятия 8 редакции 3.0? Давайте рассмотрим эту ситуацию на практических примерах.

Дивиденды сотрудникам организации

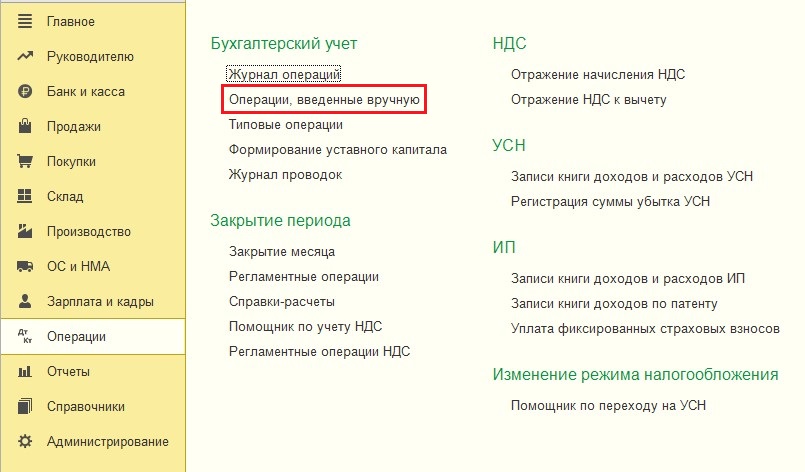

Для начисления дивидендов и удержания НДФЛ с данных доходов переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

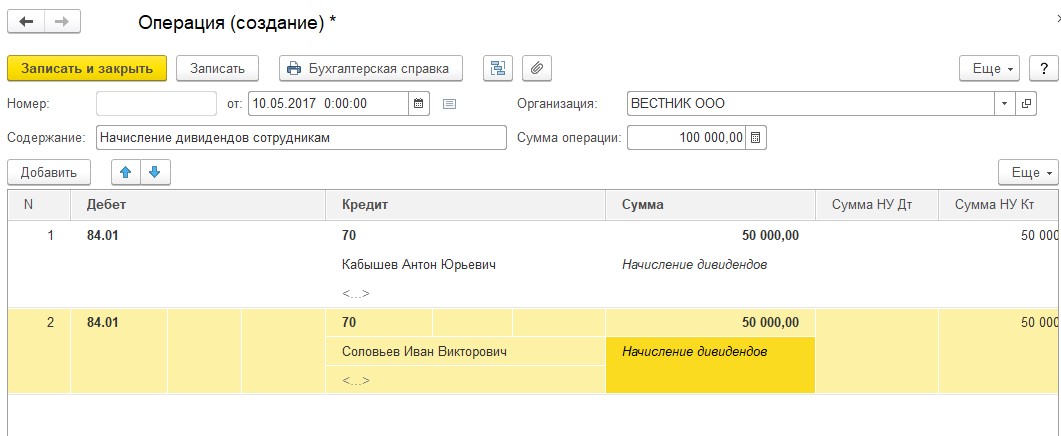

Создаем новый документ и добавляем проводку между счетами 84.01 и 70, т.к. речь идет об учредителях (акционерах), являющихся сотрудниками организации. В качестве даты документа указываем дату принятия решения о распределении чистой прибыли собранием учредителей.

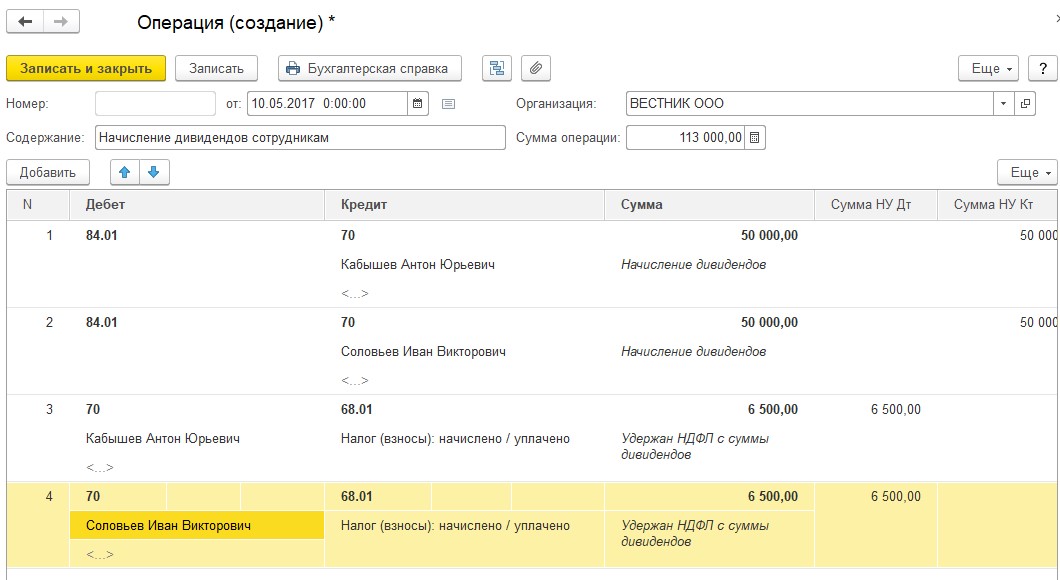

Также необходимо добавить в документ проводки по удержанию НДФЛ с сумм дивидендов.

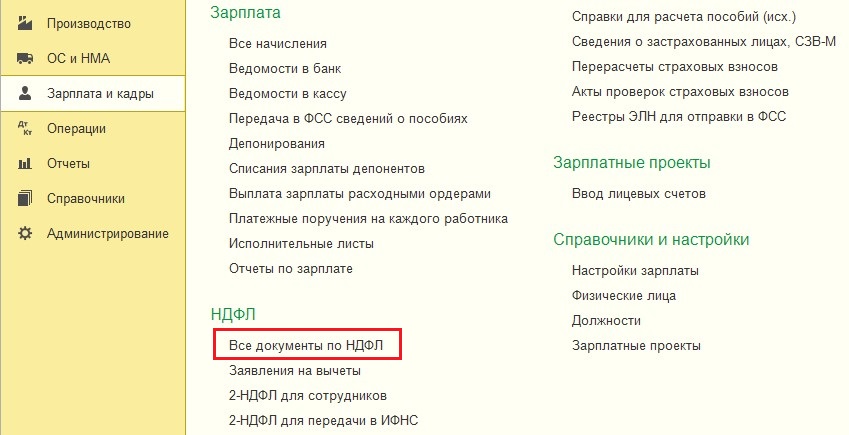

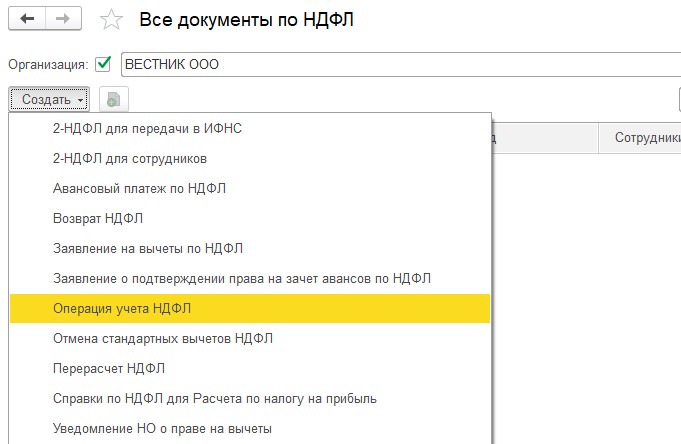

Но для того, чтобы налог был отражен в формах 2-НДФЛ и 6-НДФЛ, данных проводок недостаточно, нужно создать еще один документ, формирующий движения по регистрам учета НДФЛ. Переходим в раздел «Зарплата и кадры» и выбираем пункт «Все документы по НДФЛ».

Создаем для каждого сотрудника-учредителя документ «Операция учета НДФЛ».

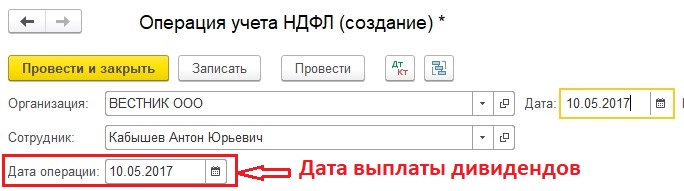

В шапке документа выбираем организацию и сотрудника. В поле «Дата операции» нужно указать дату выплаты дивидендов.

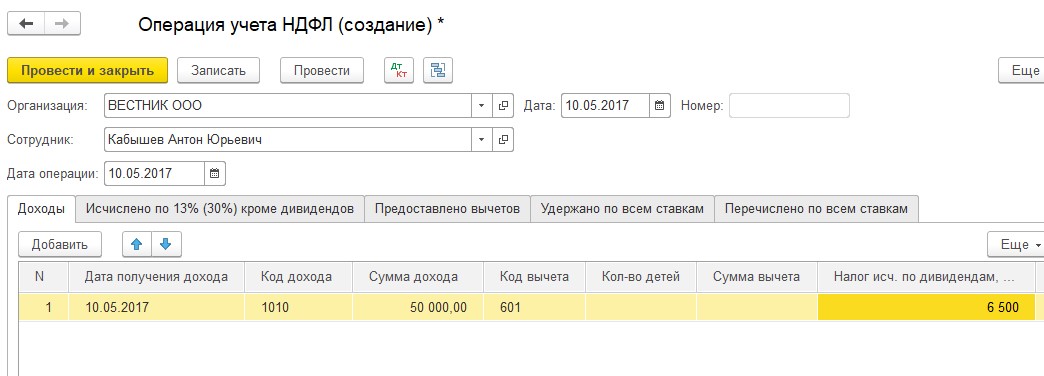

Заполняем вкладку «Доходы».

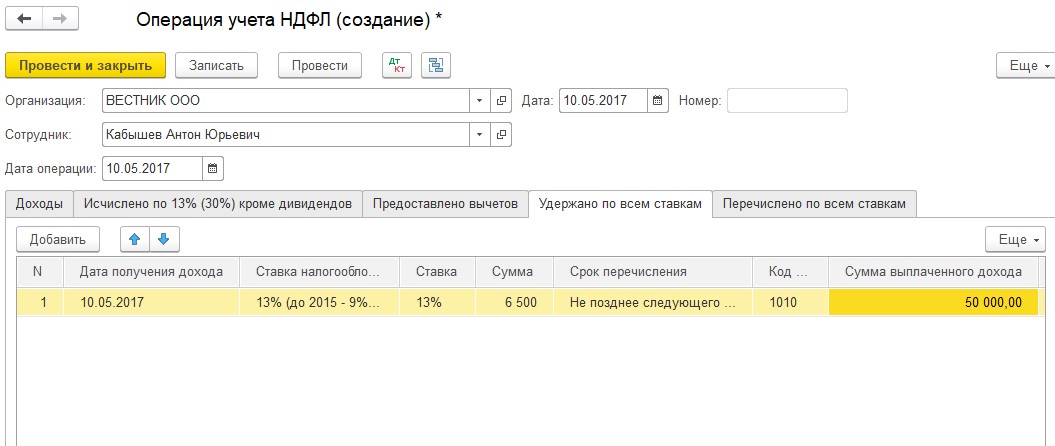

И вкладку «Удержано по всем ставкам».

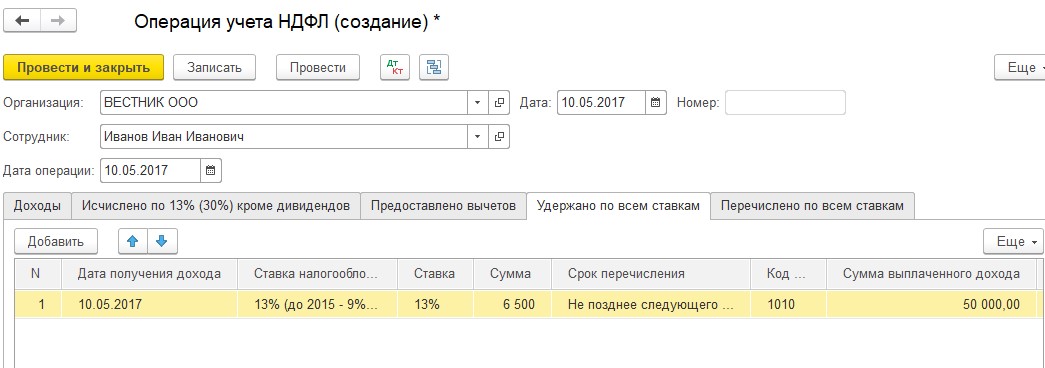

Внимательно вводите информацию об удержанном налоге, т.к. именно по данным этой вкладки будет заполняться 2 раздел формы 6-НДФЛ.

Дата получения дохода в данном случае – это дата выплаты дивидендов, а срок перечисления налога – «Не позднее следующего за выплатой дохода дня». Сумму выплаченного дохода указываем без вычета НДФЛ.

Также на обеих вкладках есть колонка «Включать в декларацию по прибыли». Эта галочка должна быть установлена, если регистрируются дивиденды, выплачиваемые АО. В этом случае сведения о начисленных суммах и удержанном налоге НЕ будут включены в форму 2-НДФЛ, а найдут своё отражение в декларации по налогу на прибыль.

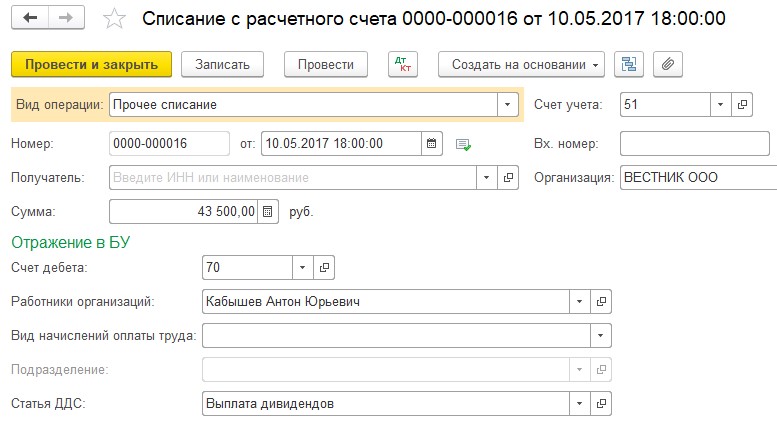

Проводим и закрываем документ. Остается только выплатить дивиденды, и здесь есть важный нюанс. Несмотря на то, что учредители являются сотрудниками организации, и начисления отражены на счете 70, они не должны быть включены в ведомости на выплату зарплаты. Соответственно, списание с расчетного счета или выдачу наличных из кассы нужно отражать с видом операции «Прочее списание» («Прочий расход»).

Дивиденды учредителям (акционерам), не являющимся сотрудниками организации

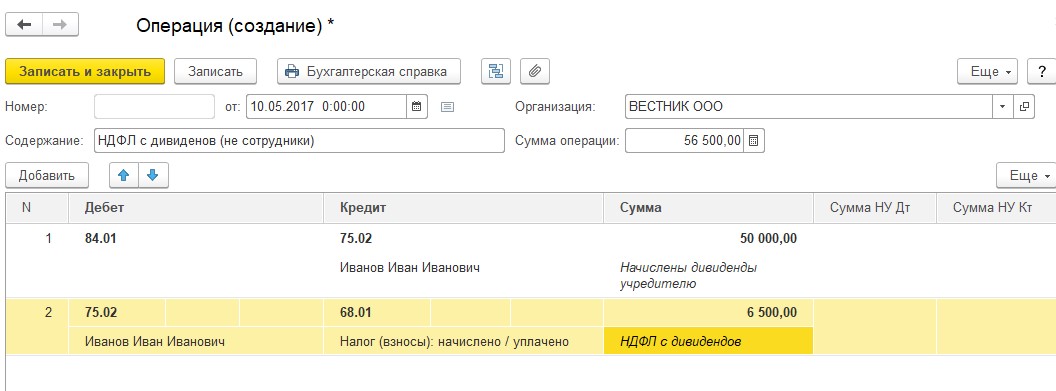

В том случае, если необходимо начислить дивиденды физическим лицам, не являющимся сотрудниками данной организации, порядок действий в 1С: Бухгалтерии будет аналогичным, изменения затронут только используемые счета учета: в данном случае начислять дивиденды и удерживать НДФЛ мы будем в корреспонденции со счетом 75.02, а не 70.

Проводки будут выглядеть следующим образом.

Обратите внимание, что в качестве аналитики на счете 75.02 используется справочник «Контрагенты», а не справочник «Физические лица», как на счете 70.

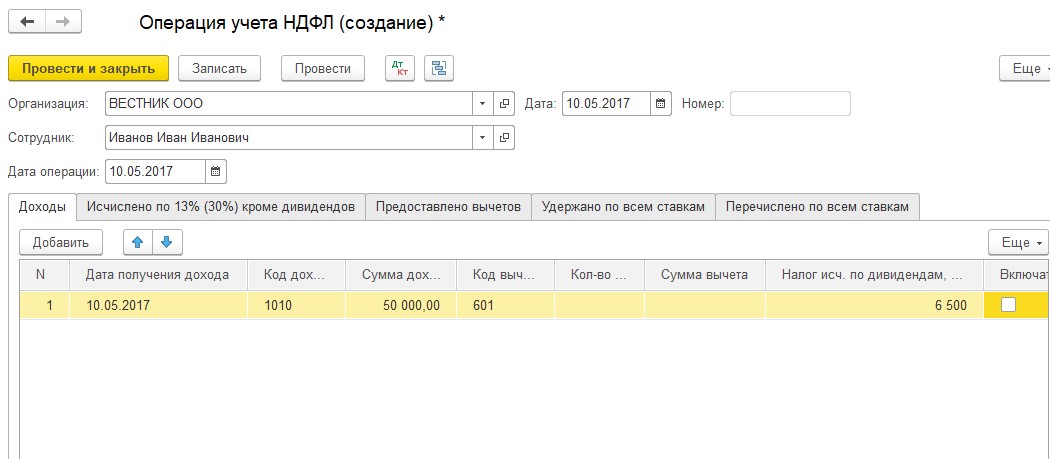

Для отражения информации о дивидендах в отчетных формах по НДФЛ заполняем документ «Операция учета НДФЛ», расположенный на вкладке «Зарплата и кадры» - «Все документы по НДФЛ». Но для работы с данным документом учредителя нужно будет добавить в справочник «Физические лица», т.к. мы не можем зафиксировать удержание НДФЛ с контрагента.

В качестве даты операции также указываем дату выплаты дивидендов. Аналогичным образом заполняем вкладку «Доходы»

и вкладку «Удержано по всем ставкам».

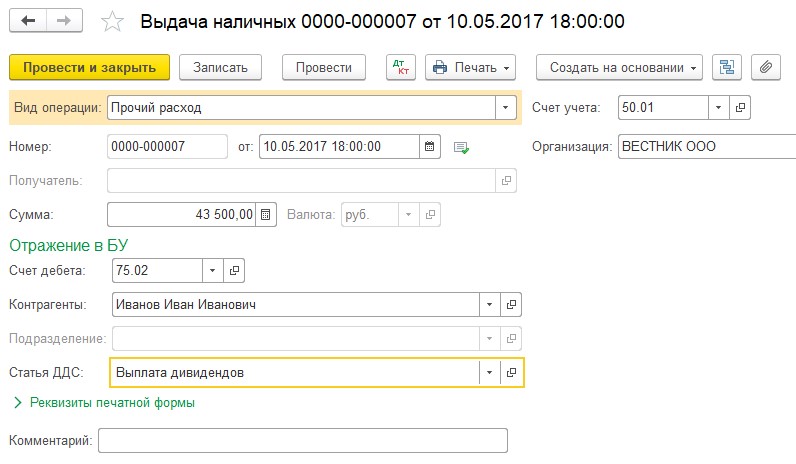

Проводим документ и регистрируем выплату дивидендов. В данном случае, как и в предыдущем примере, создаем списание с расчетного счета или выдачу наличных с видом операции «Прочее списание» («Прочий расход»), но в качестве корреспондирующего счета указываем 75.02.

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

А теперь самое интересное, с чем мне пришлось столкнуться: это строка выписки банка по уплате налога НДФЛ, которая формирует движение по регистрам по алгоритму с которым я не сумел разобраться. Когда уплата налога с заработной платы или отпусков и других удержаний и дивидендов производятся разными платежками, но в один день, разбивка сумм по работникам не поддается моему пониманию. Просьба объяснить, что это такое и как с этим бороться. А вообще это напоминает ранее применяемый алгоритм распределения взносов в ПФР.