Получение займа от учредителя-физического лица и его отражение в 1С: Бухгалтерии предприятия 8

- Опубликовано 10.07.2018 09:51

- Просмотров: 22339

Для начинающих компаний бывает сложно обходиться без дополнительной финансовой поддержки учредителя. Потребность в привлечении заемных средств возникает у организации при возникновении кассовых разрывов (временного недостатка денежных средств для текущей деятельности организации). Заем может быть процентный или беспроцентный. Порядок отражения беспроцентного займа учредителя (доля участия учредителя в УК более 50%) мы ранее рассматривали в статье Получение беспроцентного займа от учредителя в 1С: Бухгалтерии предприятия 8

В данной статье рассмотрим получение от учредителя-физического лица денежного займа и связанные с этим событием налоговые последствия, если:

- учредитель – сотрудник организации;

- учредитель – не сотрудник организации.

Бухгалтерский учет займа, выданного учредителем, ничем не отличается от бухгалтерского учета займа, выданного сторонними лицами. Договор займа оформляется в письменной форме, в нем определяют условия, на которых предоставляется заем. Это может быть краткосрочный заем на срок до 1 года (отражается по кредиту счета 66.03) или долгосрочный – на срок более 1 года (отражается по кредиту сч.67.03). В зависимости от способа предоставления (наличным или безналичным путем), поступление займа проводится по дебету счета 50 или 51.

К договору займа необходимо составить платежный календарь, в котором будет отражено ежемесячное начисление процентов за пользование займом с разбивкой по месяцам.

Используем формулу простого процента:

сумма процентов за текущий месяц = сумма займа / 365 дней * количество дней в текущем месяце * годовую процентную ставку.

Например, договор займа №1з от 11.05.2018 г. (сумма займа 10000,00 руб, 9,5% годовых)

|

Период кредитования |

Сумма основного долга, руб |

Процентная ставка (годовая) |

Количество дней в периоде кредитования |

Начисленные к уплате проценты (руб) |

Дата платежа процентов |

| Май 2018 | 10000,0 | 9,5 | 20 | 52,05 | 31.05.2018 |

| Июнь 2018 | 10000,0 | 9,5 | 30 | 78,08 | 30.06.2018 |

| Июль 2018 | 10000,0 | 9,5 | 31 | 80,68 | 31.07.2018 |

| Август 2018 | 10000,0 | 9,5 | 31 | 80,68 | 31.08.2018 |

| Сентябрь 2018 | 10000,0 | 9,5 | 30 | 78,08 | 30.09.2018 |

| Октябрь 2018 | 10000,0 | 9,5 | 31 | 80,68 | 31.10.2018 |

Рассмотрим, как это будет выглядеть в 1С: Бухгалтерия предприятия 8 редакции 3.0.

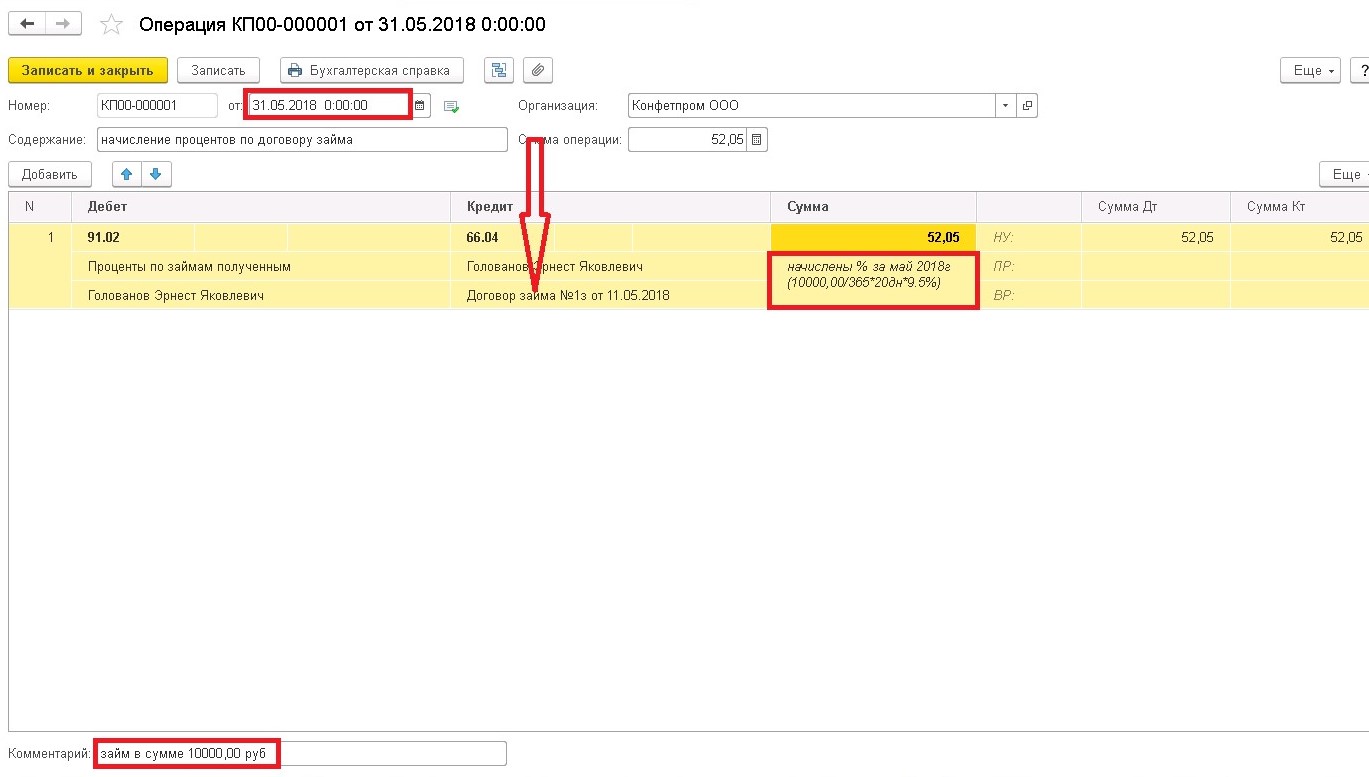

Раздел «Операции» - «Операции, введенные вручную». Ежемесячно на основании платежного календаря делаем проводку «Начисление процентов по договору займа»:

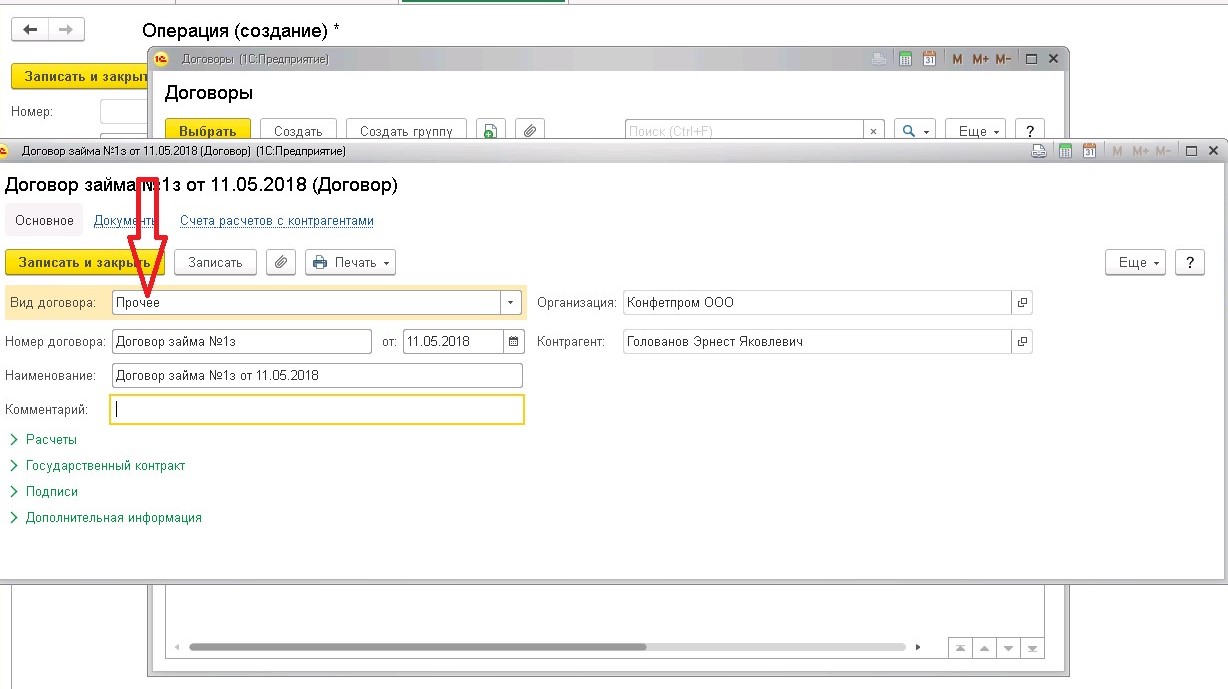

Важно: вид договора выбираем «Прочее».

Получение займа (сч. 66.03) в денежной форме не признается доходом организации, а возврат суммы займа не признается в составе расходов организации.

Проценты по договору займа (сч. 66.04), причитающиеся к уплате займодавцу, признаются в бухгалтерском учете прочими расходами, в налоговом учете – внереализационными расходами в полном объеме, отражаются равномерно и ежемесячно в последний день текущего месяца.

Так как учредитель – физическое лицо, у него возникает материальная выгода в виде суммы полученных процентов. Организация в этом случае выступает налоговым агентом и обязана удержать у источника дохода НДФЛ (13%). Дата фактического получения дохода – день выплаты (перечисления) процентов учредителю-физическому лицу.

Рассмотрим два варианта отражения удержания НДФЛ:

1. Учредитель: резидент, сотрудник организации

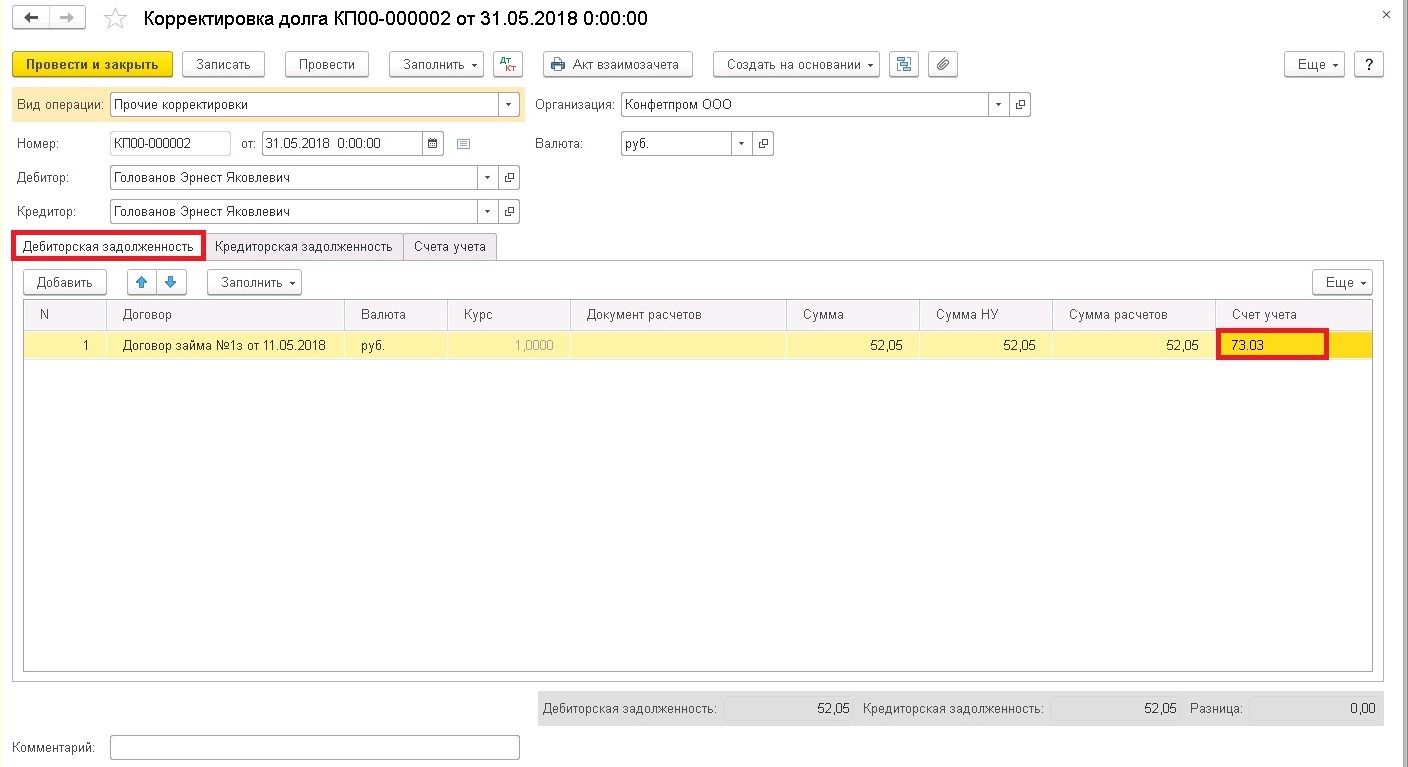

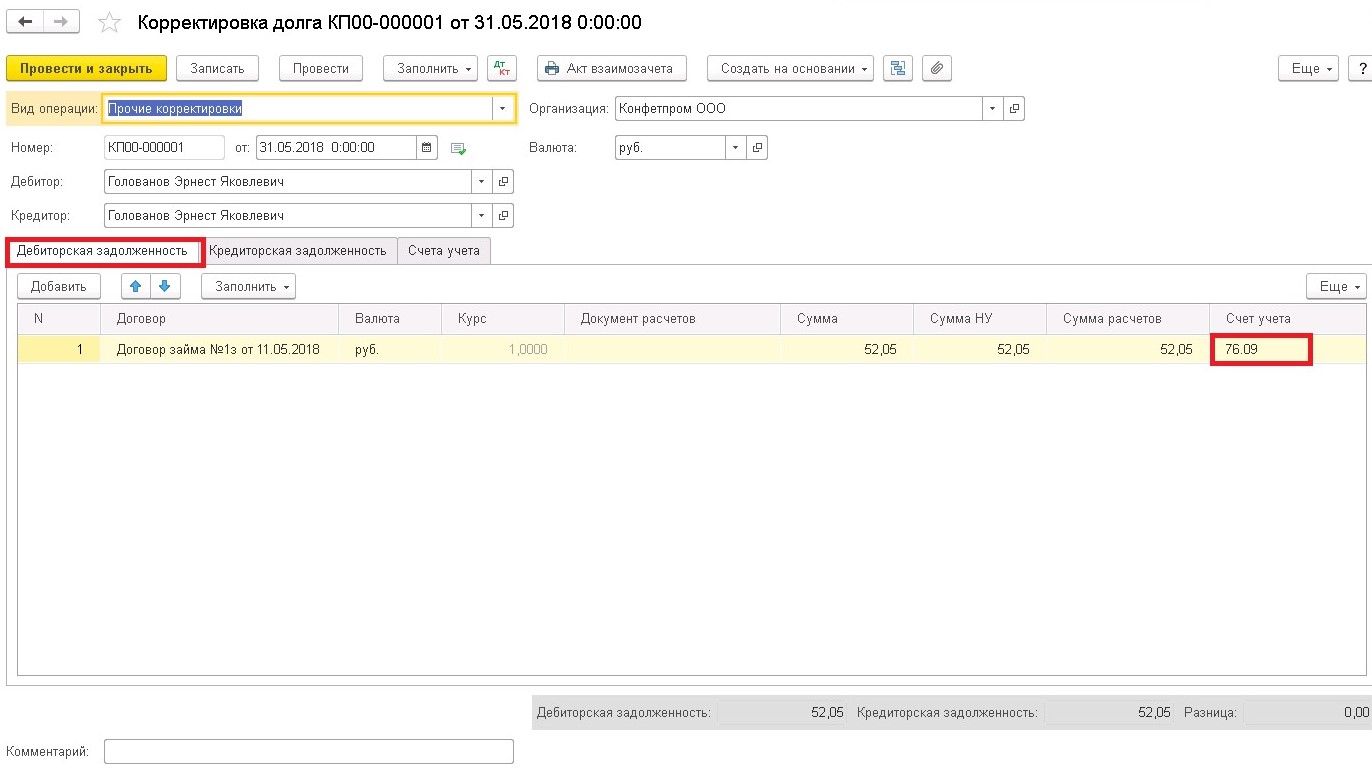

Используем документ «Корректировка долга» для перевода суммы процентов на учредителя-физическое лицо, сотрудника организации:

- Раздел «Покупки» - «Расчеты с контрагентами» - Документ «Корректировка долга» (Дт сч.66.04 Кт сч.73.03)

Документ «Корректировка долга» - Закладка «Дебиторская задолженность»:

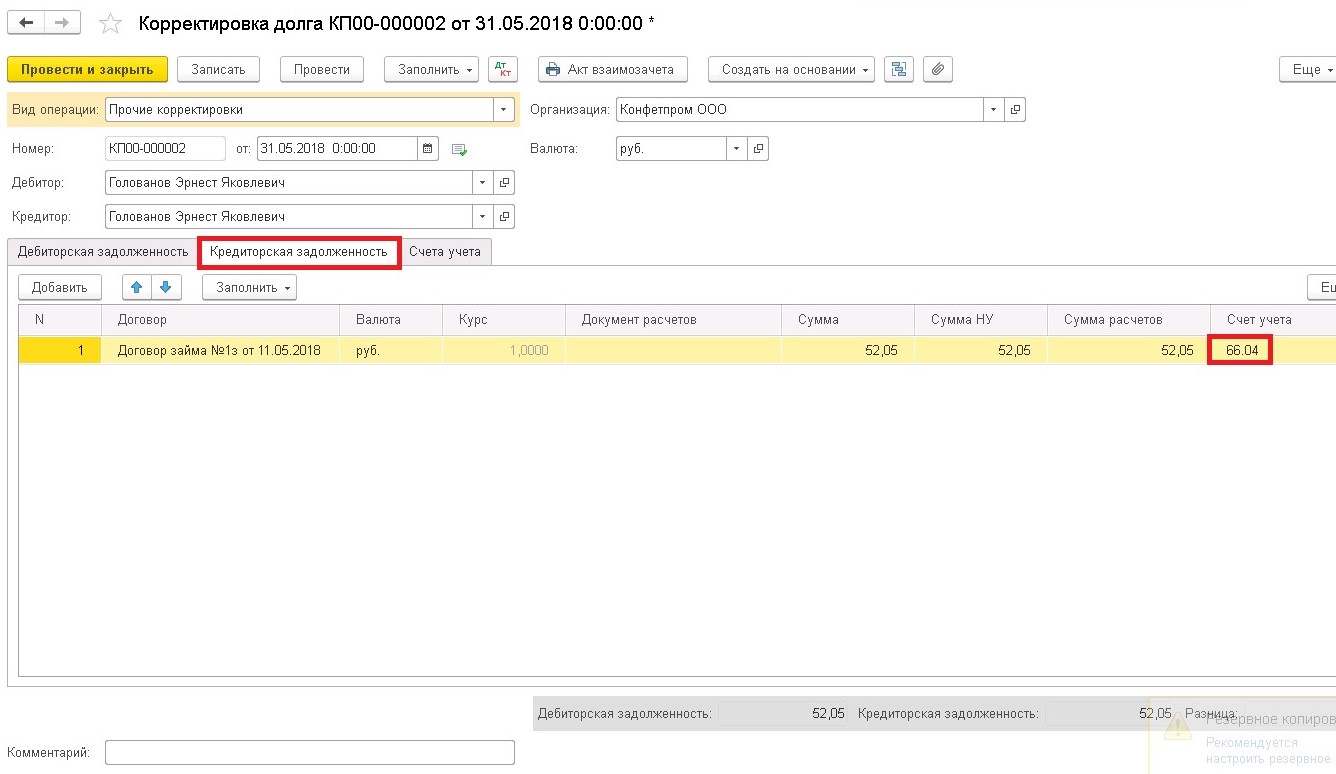

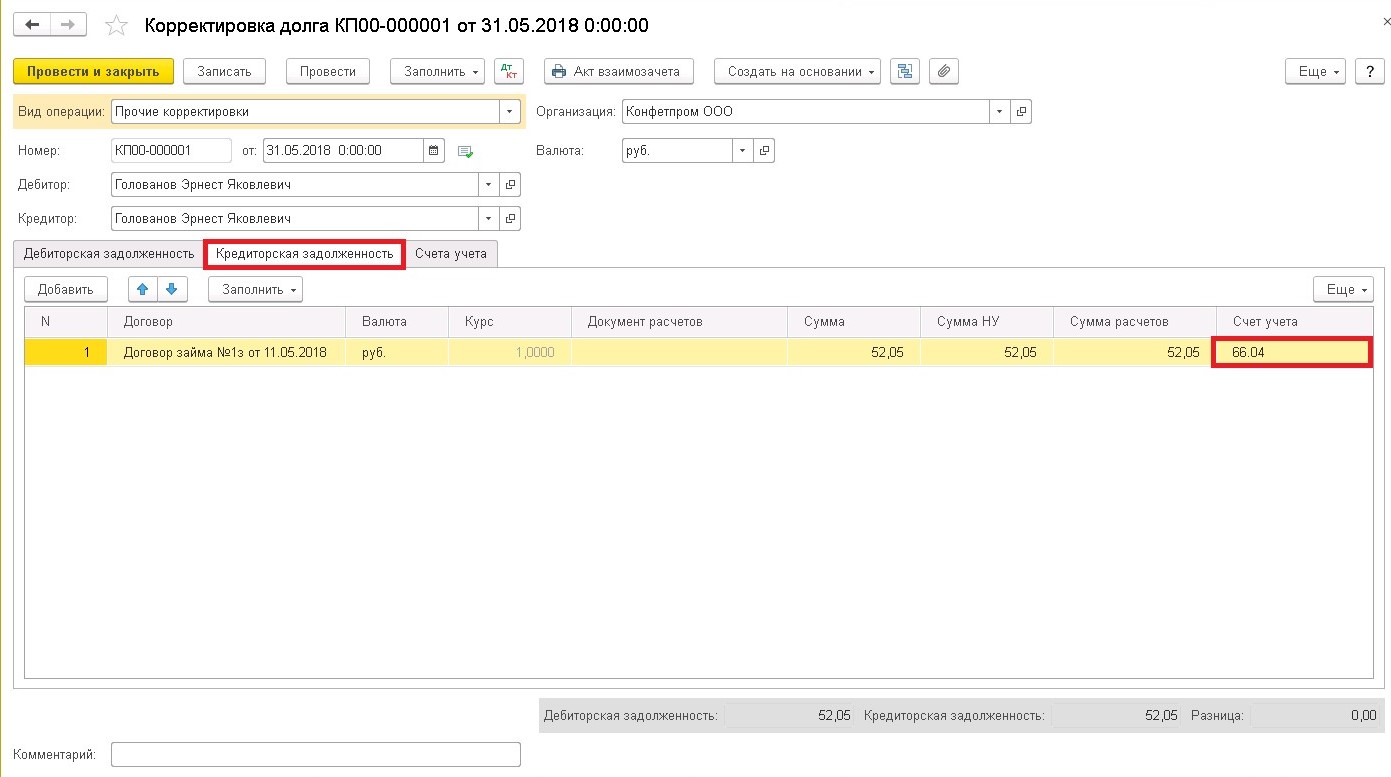

Документ «Корректировка долга» - Закладка «Кредиторская задолженность»:

На закладке «Счета учета» указываем счет списания кредиторской задолженности – 73.03 и выбираем сотрудника организации.

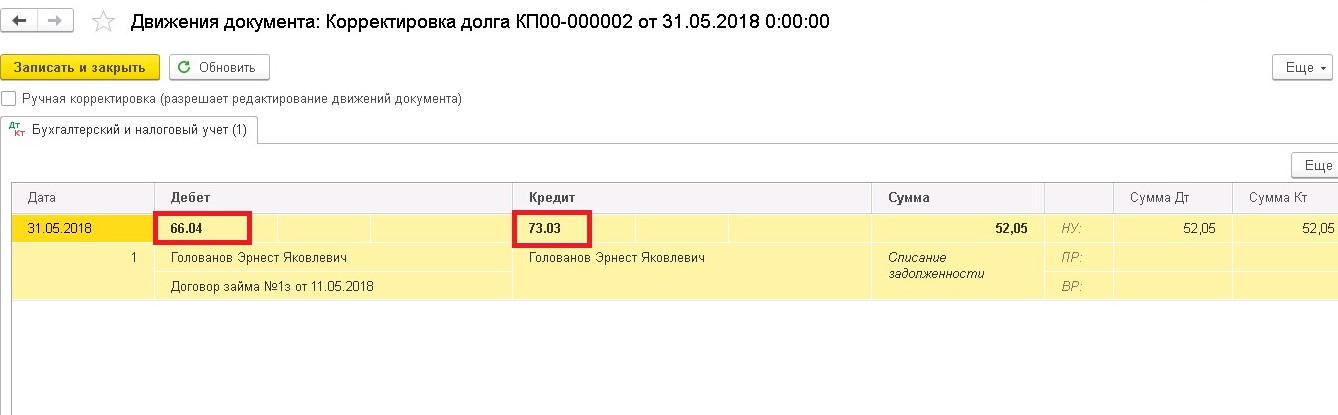

Бухгалтерские проводки по документу будут выглядеть так:

Также данную проводку можно сформировать документом «Операция, введенная вручную».

2.Учредитель: резидент, не работает в организации

Используем тот же документ «Корректировка долга» для перевода суммы процентов на учредителя-физическое лицо, не работающее в организации:

- Раздел «Покупки» - «Расчеты с контрагентами» - Документ «Корректировка долга»

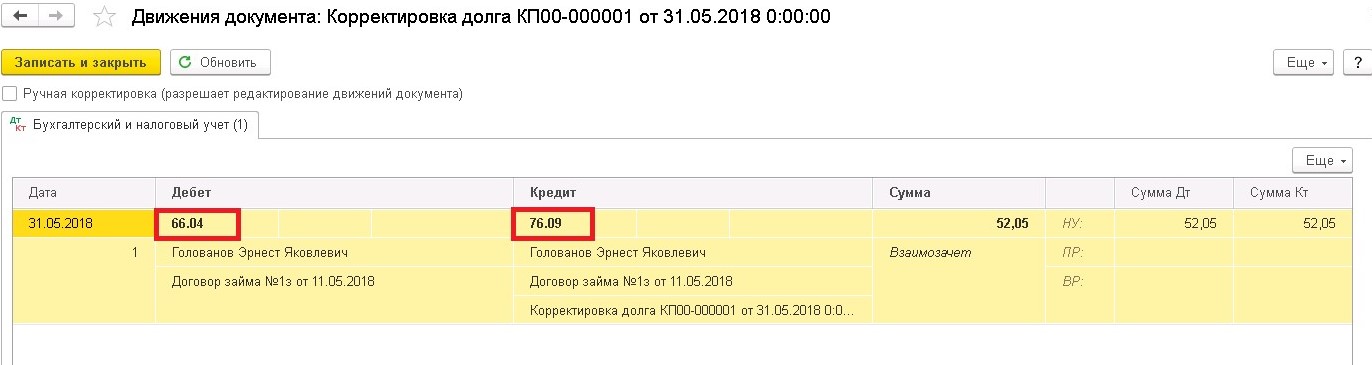

(Дт сч.66.04 Кт сч.76.09)

Бухгалтерские проводки по документу будут выглядеть так:

Далее ручной операцией удерживаем НДФЛ с суммы материальной выгоды:

В бухгалтерском учете:

Раздел «Операции» - «Бухгалтерский учет» - «Операции, введенные вручную»

Важно: удержание и перечисление НДФЛ производим в день выплаты (перечисления) процентов по договору займа.

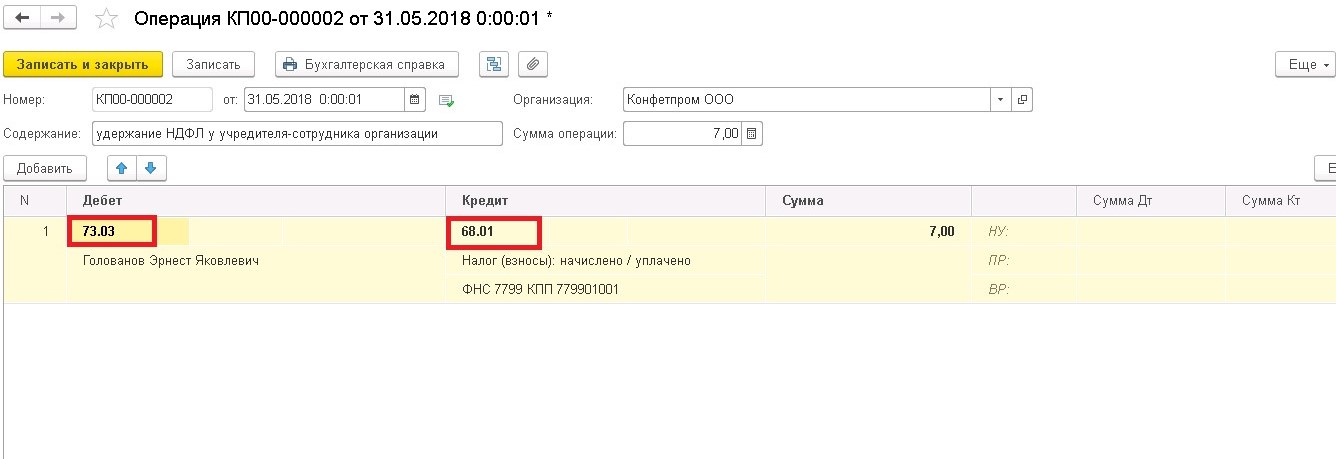

1.Удержание НДФЛ у учредителя-сотрудника организации:

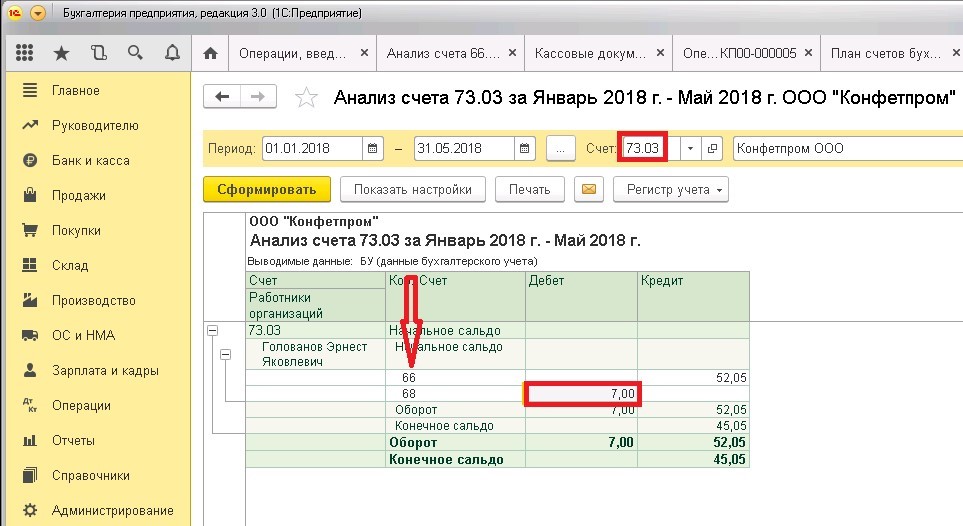

Для проверки формируем «Анализ счета» 73.03, субконто «Работники организаций».

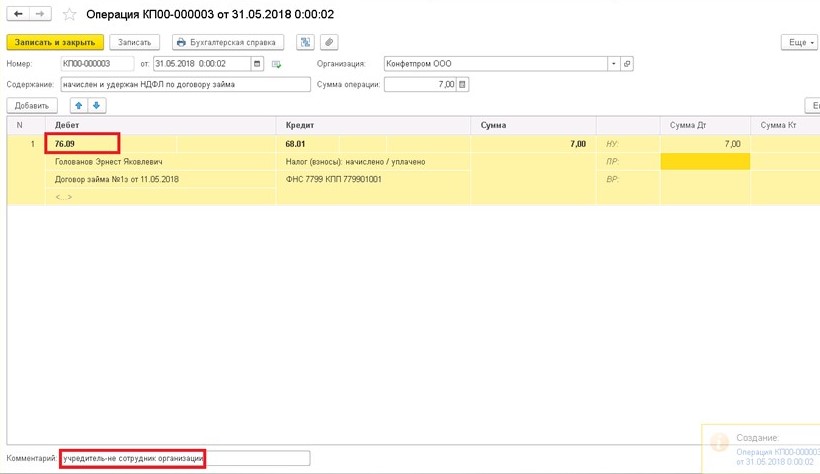

2. Удержание НДФЛ у учредителя-не сотрудника организации:

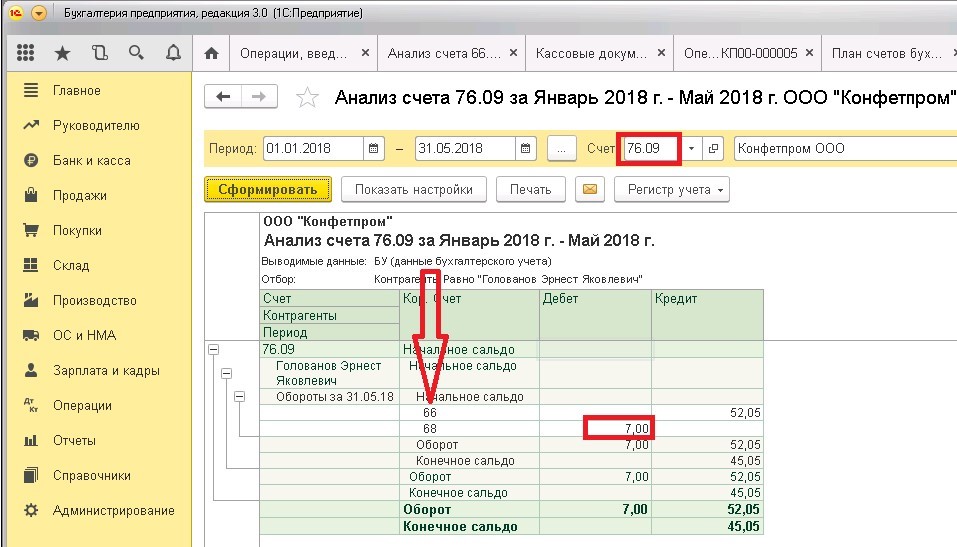

Для проверки формируем «Анализ счета» 76.09, субконто «Контрагенты».

В налоговом учете:

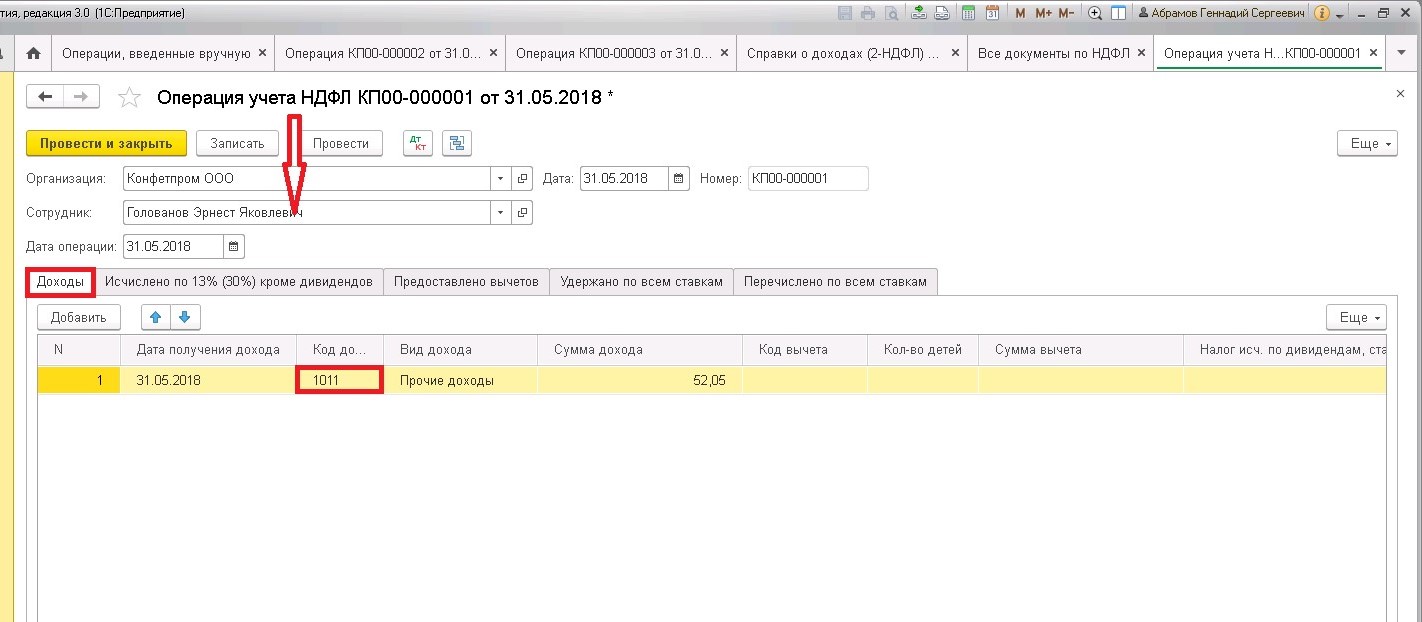

Раздел «Зарплата и Кадры» - «Операция учета НДФЛ».

Доходы:

Код дохода 1011- Проценты, включая дисконт, полученный по долговому обязательству любого вида (за исключением доходов с кодами 1110, 2800 и 3020).

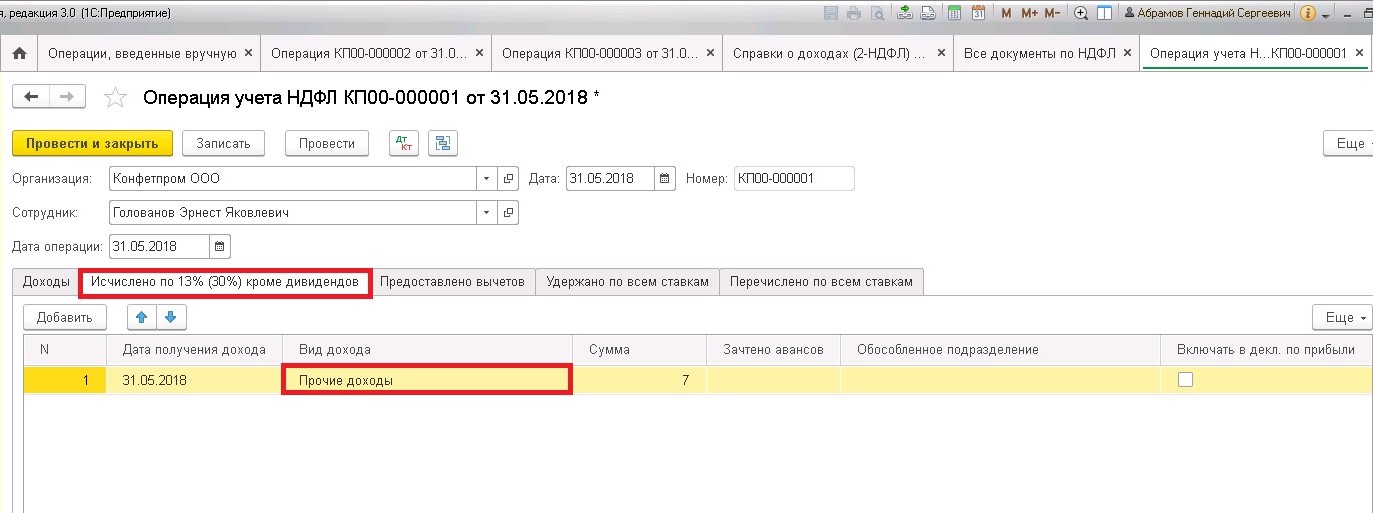

Исчислено налога:

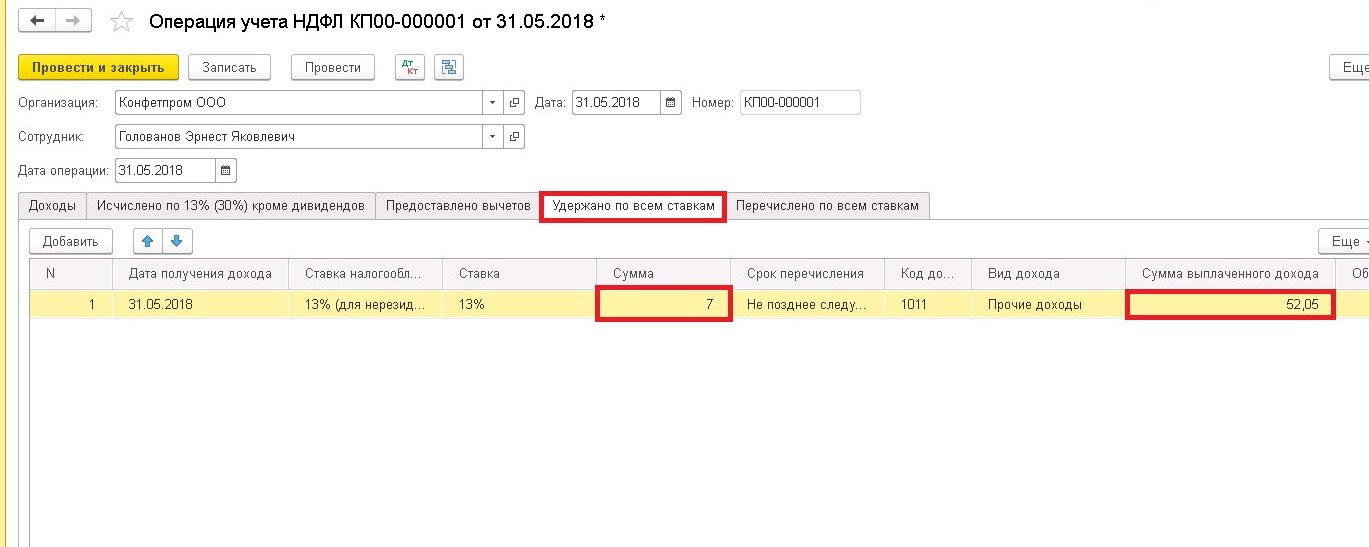

Удержано налога:

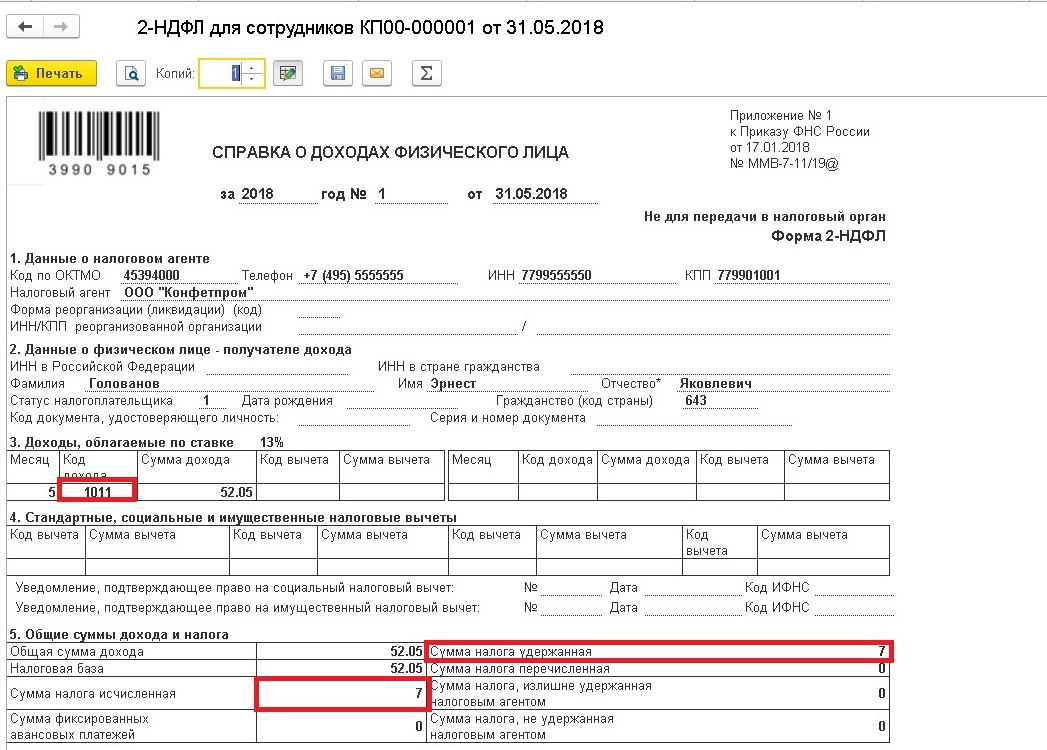

Для проверки правильности отражения начисления (удержания) НДФЛ формируем справку 2-НДФЛ:

Учредитель компании напрямую заинтересован в поступательном развитии бизнеса; логично, что в дальнейшем он может отказаться от погашения долговых обязательств заемщиком-организацией. Прощение долга учредителем, как вариант помощи организации, рассмотрим в одной из следующих статей.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов