Фиксированные страховые взносы за себя при закрытии ИП в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 06.12.2022 16:01

- Автор: Administrator

- Просмотров: 11851

Открыть ИП или ООО достаточно легко! А вот, чтобы закрыть организацию или того же ИП – нужно потрудиться. И в программах 1С есть свои нюансы таких специфических операций. В этой публикации раскроем секрет по какой формуле считаются фиксированные страховые взносы ИП за себя, а главное, как они начисляются в 1С: Бухгалтерии предприятия ред. 3.0.

Допустим, наш ИП Симонов С.И. прекратил свою деятельность 01.11.2022 г.

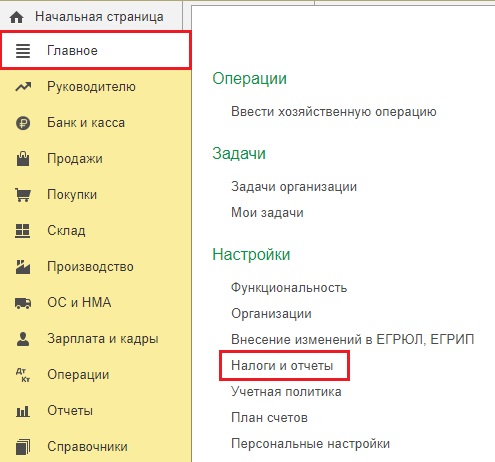

Зайдем в раздел «Главное» – «Налоги и взносы».

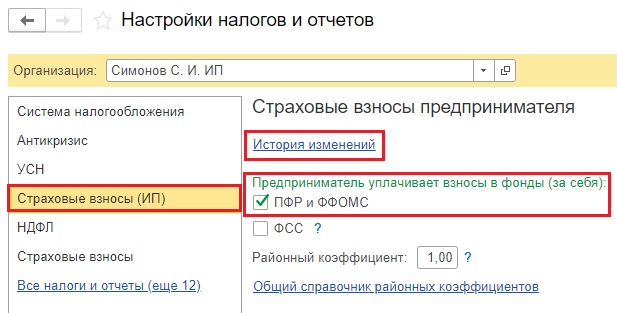

В открывшемся окне нас интересует пункт «Страховые взносы ИП».

Здесь стоит галочка, что предприниматель уплачивает взносы в фонды за себя.

Нам необходимо снять эту галочку.

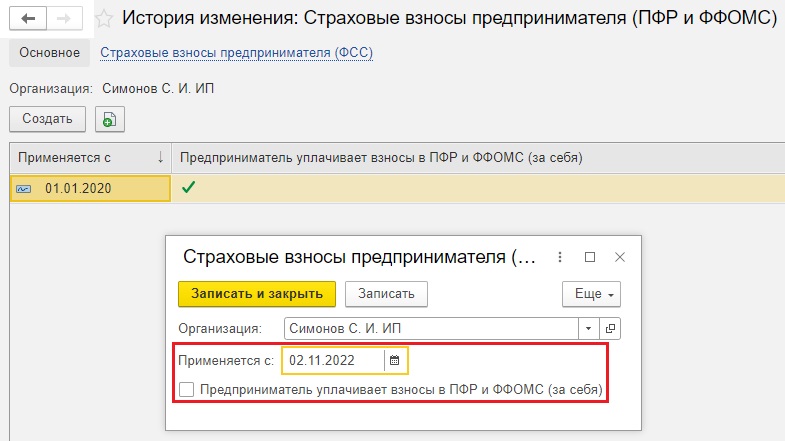

Корректно это будет сделать, нажав на синюю гиперссылку «История изменений».

Добавим новую запись в этом регистре, укажем, что с 02.11.2022 г. предприниматель уже не уплачивает взносы в ПФР и ФФОМС (за себя).

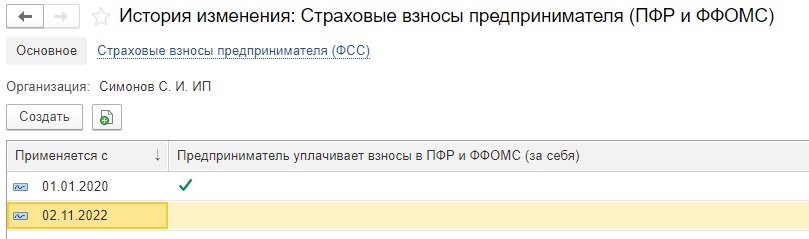

В результате в регистре будут 2 записи: первая об открытии ИП с галочкой начисления и уплаты взносов, а вторая – о закрытии ИП.

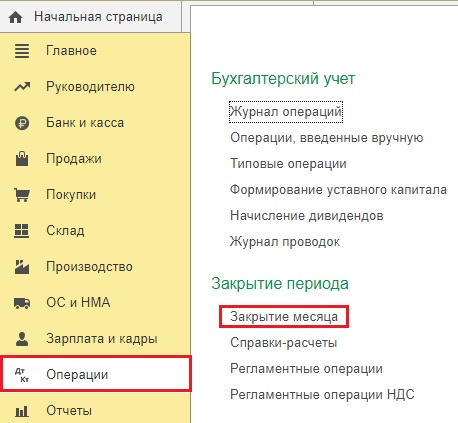

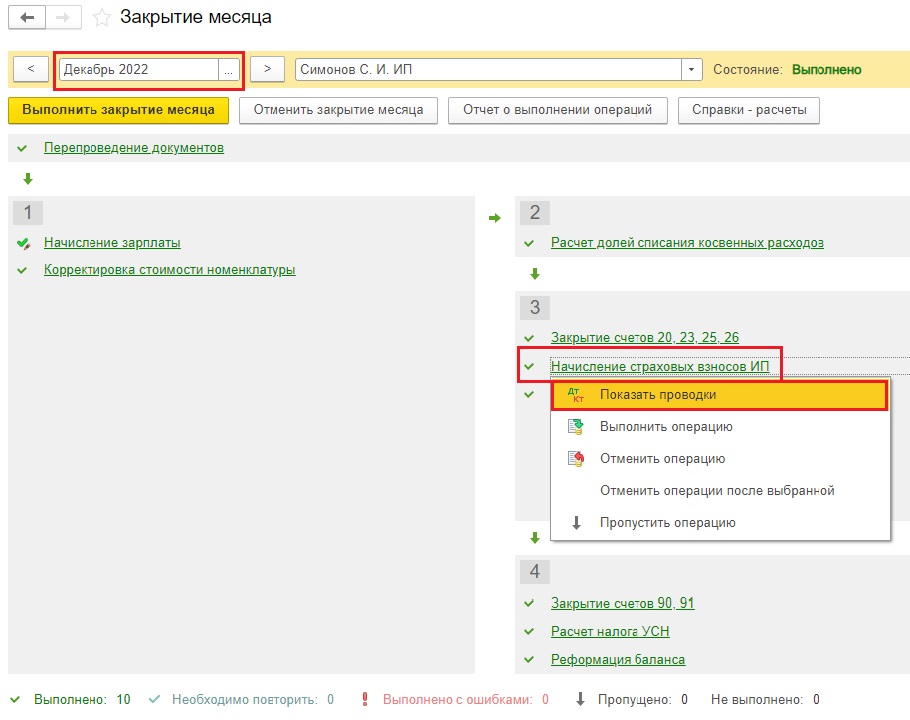

Теперь нам надо убедиться, что программа сделает верный расчет фиксированных страховых взносов при выполнении регламентной операции «Закрытие месяца» в разделе «Операции».

Важный нюанс: начисление фиксированных страховых взносов ИП в программе происходит в декабре месяце. Всегда. Даже если ИП закрылся в феврале, мае, июле – не важно, начисление всё равно будет в декабре. Поэтому просто выполните закрытие месяца в хронологическом порядке до конца года.

Прежде чем мы посмотрим проводки, давайте обратимся к законодательству.

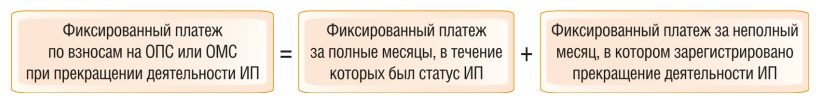

Согласно п. 5 ст. 430 НК РФ и Письму Минфина России от 24.12.2020 № 03-15-05/113662 фиксированные страховые взносы за год прекращения деятельности рассчитываются пропорционально количеству полных календарных месяцев, в течение которых у вас был статус ИП, а также количеству календарных дней в неполном месяце, в котором зарегистрировано прекращение вашей деятельности (включая день регистрации прекращения деятельности).

Фиксированный платеж за полные месяцы деятельности в качестве ИП считается так:

Фиксированный платеж за неполный месяц, в котором прекращена регистрация в качестве ИП необходимо рассчитать так:

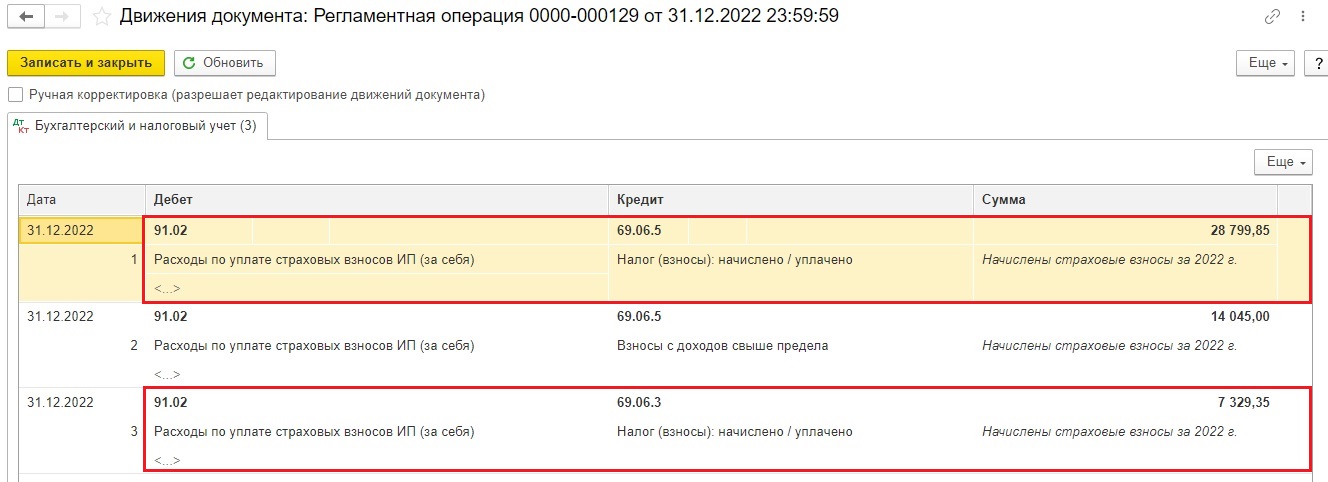

Выполним расчет взносов для нашего ИП, заодно проверим расчеты программы.

Напомним, что ИП Симонов прекратил свою деятельность 01 ноября, значит количество полных календарных месяцев в статусе ИП в течение года у него 10 (с января по октябрь).

Согласно законодательства фиксированный размер взносов ИП за себя в 2022 году установлен в размере 34 445 руб. на обязательное пенсионное страхование (ОПС) и 8 766 руб. на обязательное медицинское страхование (ОМС).

Размер фиксированных взносов ИП в связи с прекращением деятельности составит:

на ОПС: (34 445 руб. / 12 мес. x 10 мес. + 34 445 руб. / 12 мес. / 30 дн. x 1 дн.) = 28 704,17 + 95,68 = 28 799,85 руб.

на ОМС: (8 766 руб. / 12 мес. x 10 мес. + 8 766 руб. / 12 мес. / 30 дн. x 1 дн.) = 7 305 + 24,35 = 7 329,35.

Программа рассчитала всё верно!

Срок уплаты фиксированных платежей на ОПС и ОМС при закрытии ИП - не позднее 15 календарных дней с даты, когда в налоговой инспекции вас снимут с учета в качестве предпринимателя (п. 5 ст. 432 НК РФ, Письмо Минфина России от 24.12.2020 N 03-15-05/113662).

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов