Как удалить ошибочный счет-фактуру на аванс за прошлый квартал в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 07.03.2024 09:17

- Автор: Administrator

- Просмотров: 13524

Честно говоря, сходу сложно предположить в какой ещё профессии, кроме бухгалтерского дела, бывает столько нововведений ежегодно! Руку на пульсе приходится держать постоянно! И всё равно ошибки проскакивают, как не старайся. Наш мастер-класс по исправлению ошибок уже помог тысячам бухгалтеров по всей стране! В этой публикации разберем ситуацию, когда поставщик ошибочно признал поступившую оплату авансом, зарегистрировал авансовый счет-фактуру в книге продаж, сдал декларацию по НДС, а заметил ошибку только в следующем квартале. Так как от такой ошибки не застрахован никто, в том числе и опытные бухгалтеры, рассмотрим порядок её исправления в 1С: Бухгалтерии предприятия ред. 3.0.

Исправление ошибки в бухгалтерском учете

Согласно п. 5 Положения по бухгалтерскому учету "Исправление ошибок в бухгалтерском учете и отчетности" (ПБУ 22/2010)", утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

Исправление ошибки в учете НДС

Полученные денежные средства были ошибочно признаны предварительной оплатой, и с этой оплаты был ошибочно исчислен и уплачен в бюджет НДС (пп. 2 п. 1 ст. 167 НК РФ).

Согласно п. 1 ст. 81 НК РФ, если налогоплательщик обнаружил в поданной им в налоговый орган налоговой декларации факт неотражения или неполноты отражения сведений, а также ошибки, то он:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

В нашем примере ошибка привела к завышению налоговой базы по НДС во 2 квартале 2023 г. и, следовательно, суммы налога, подлежащей уплате в бюджет.

Обратимся к абзацам 2 и 3 пункта 1 ст. 54 НК РФ.

В абзаце 2 п.1 ст. 54 НК РФ сказано следующее: если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). В то же время, согласно абзаца 3 п.1 ст. 54 НК РФ, налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения):

- если невозможно определить период совершения этих ошибок (искажений);

- если такие ошибки (искажения) привели к излишней уплате налога.

Однако, при применении данных положений к исчислению НДС и представлению налоговой отчетности по НДС необходимо учитывать следующее.

Перерасчет налоговой базы по НДС в периоде обнаружения ошибки, допущенной в предыдущих налоговых периодах, постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен.

Согласно п. 3 и абз. 2 п. 11 Правил ведения книги продаж, утв. Постановлением № 1137, при необходимости аннулирования записи в книге продаж после окончания текущего налогового периода используются дополнительные листы книги продаж за тот налоговый период, в котором был зарегистрирован счет-фактура.

Несмотря на то, что данный порядок предусмотрен для исправления книги продаж в случае внесения исправлений в счета-фактуры, возможность аннулирования ошибочных регистрационных записей подтверждается и в письмах ФНС России (от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж).

Условия примера

У ООО «Организация» заключены два договора с ООО «Покупатель»: договор «Реализация товара в рублях» и договор «Реализация услуг в рублях».

31.05.2023 от покупателя поступила оплата по договору «Реализация товара в рублях», но оплату ошибочно разнесли на договор «Реализация услуг в рублях». А так как по данному договору задолженности не было, эта оплата была признана программой как аванс и, соответственно, зарегистрирован счет-фактура на аванс.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за 2 квартал 2023 года.

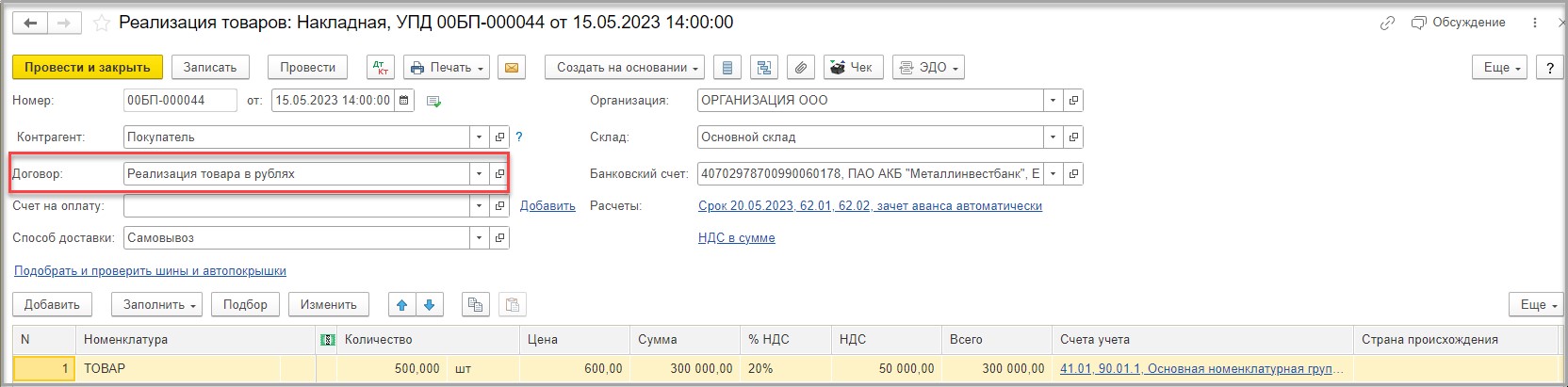

Шаг 1 - Реализация товара покупателю

15.05.2023 в адрес покупателя была проведена реализация товаров по договору «Реализация товара в рублях»:

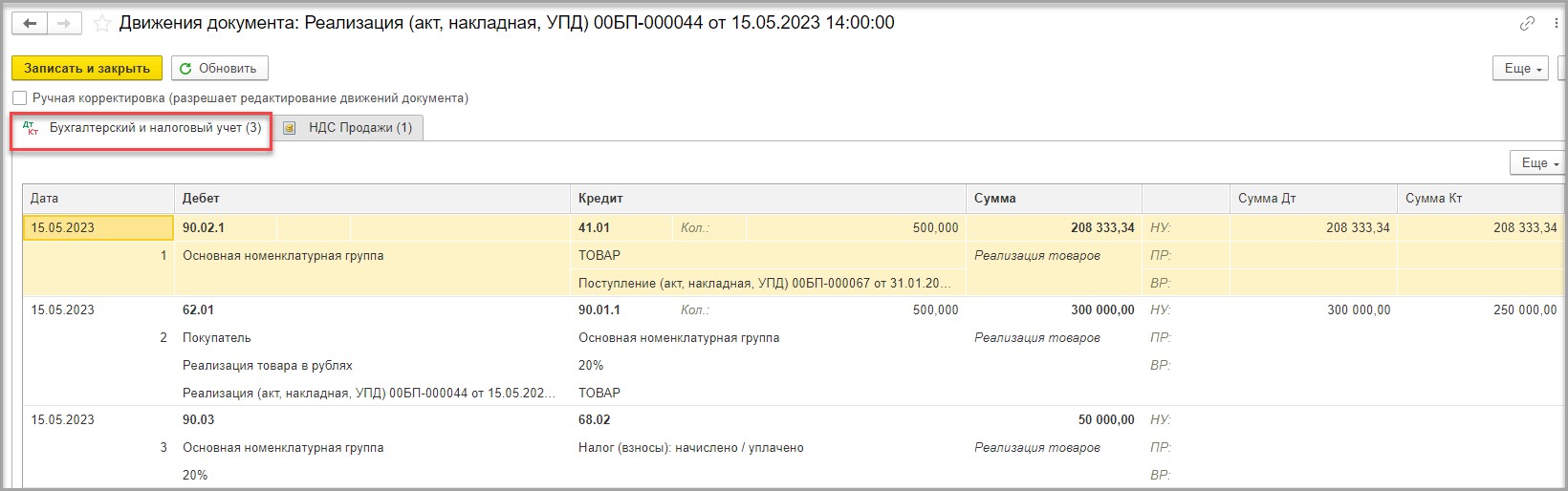

В движениях документа видим следующие проводки:

ДТ 90.02- КТ 41.01 – списана себестоимость товара;

ДТ 62.01 – КТ 90.01 – признана выручка от реализации товара;

ДТ 90.03 – КТ 68.02 – начислен НДС по реализации товара.

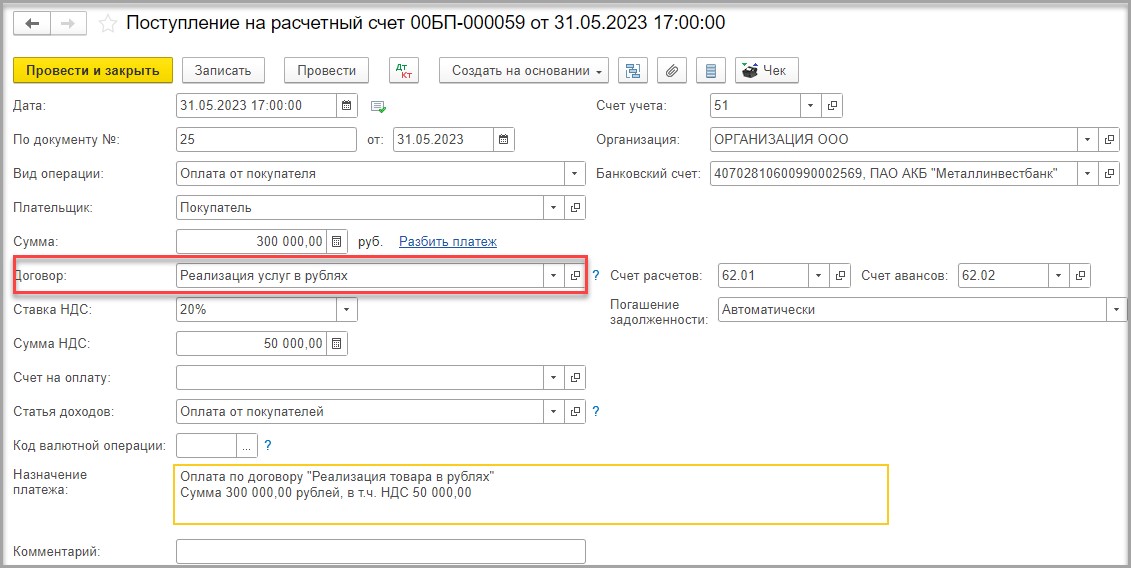

Шаг 2 - Оплата от покупателя

31.05.2023 поступила оплата от покупателя.

Оплату разнесли на договор «Реализация услуг в рублях».

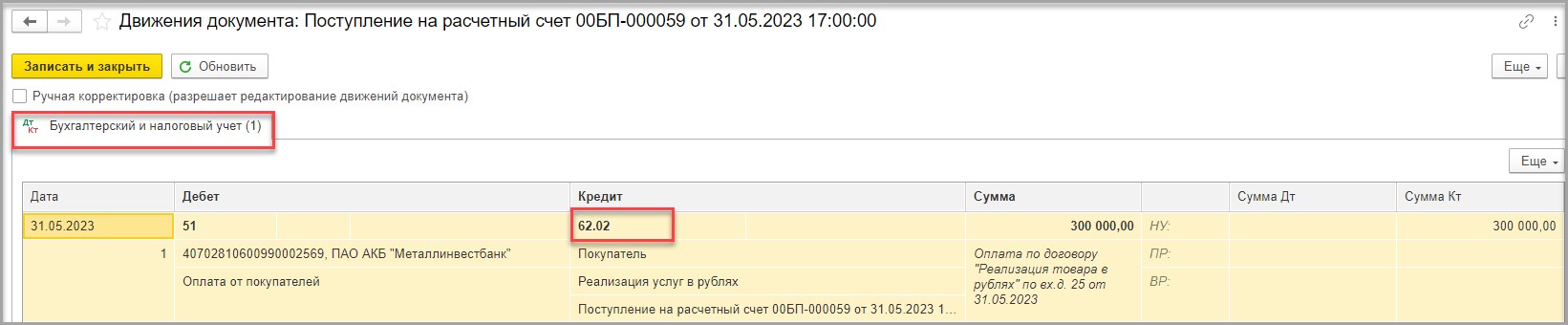

В движениях документа видим следующую проводку:

ДТ 51 – КТ 62.02 – поступил аванс от покупателя.

Покупателю товаров, перечислившему предоплату, должен быть выставлен счет-фактура не позднее пяти календарных дней, считая со дня получения предоплаты (п.1 и п. 3 ст. 168 НК РФ).

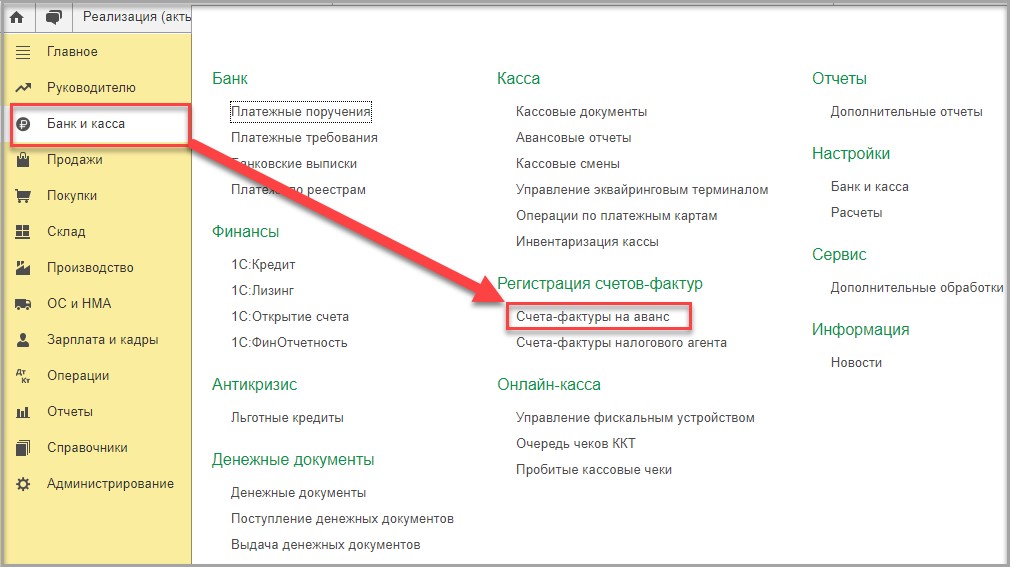

Счет-фактуру на полученную сумму предоплаты можно сформировать вручную на основании документа «Поступление на расчетный счет», либо автоматически с помощью обработки в разделе «Банк и касса» - подраздел «Регистрация счетов-фактур» - «Счета-фактуры на аванс»:

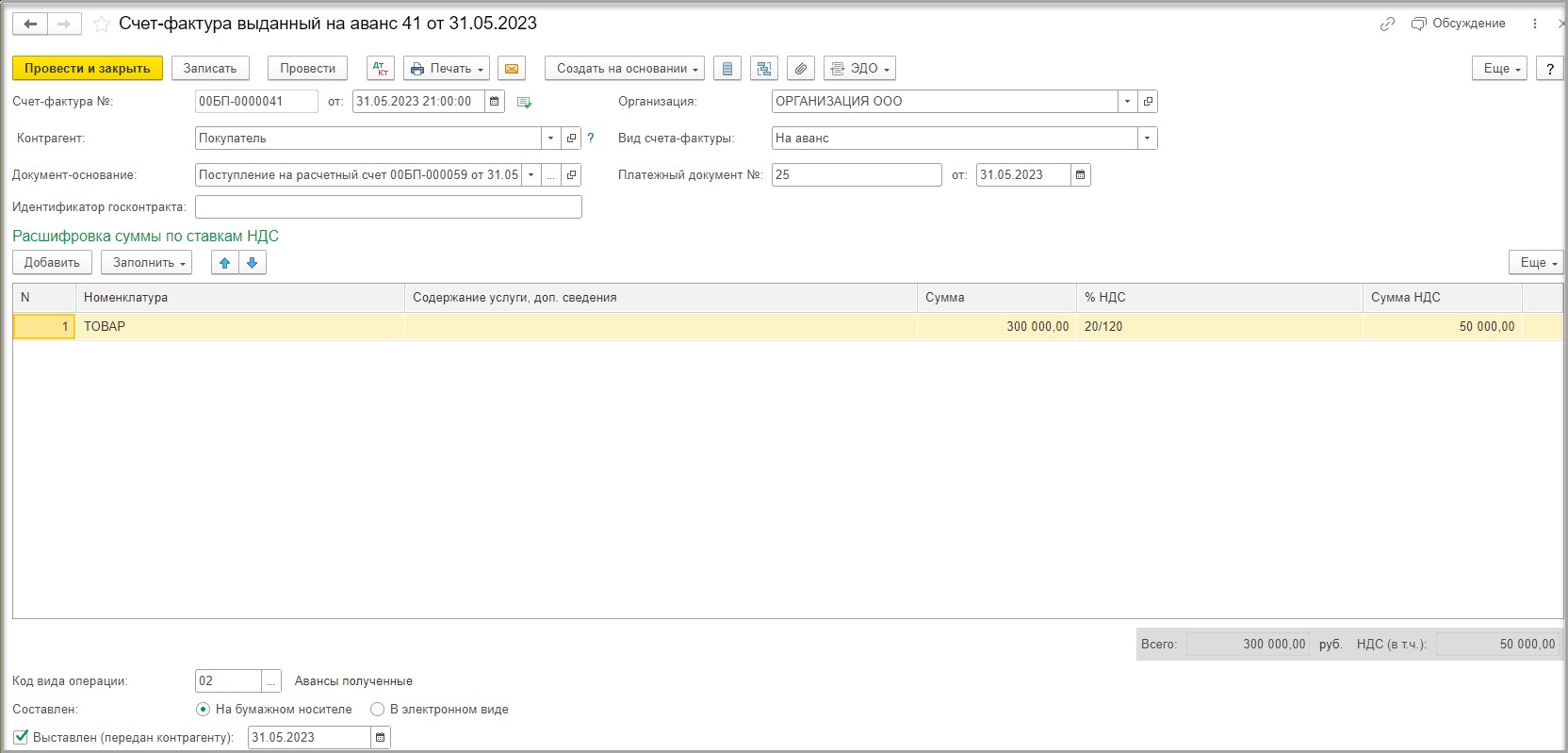

Зарегистрируем счет-фактуру на аванс:

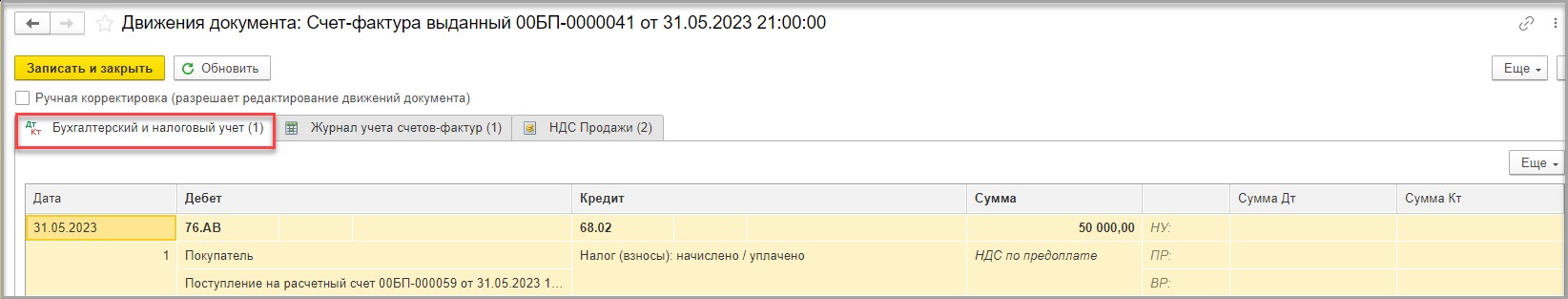

В движениях документа видим следующую проводку:

ДТ 76.АВ – КТ 68.02 – начислен НДС с предоплаты.

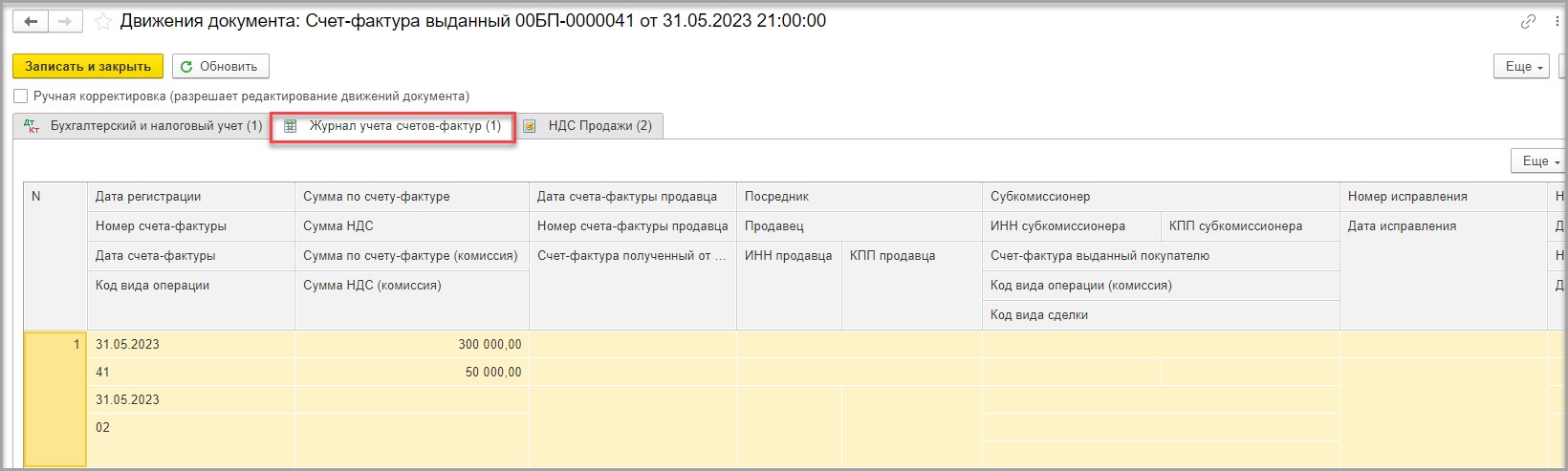

На основании документа «Счет-фактура выданный» вносится запись в регистр сведений «Журнал учета счетов-фактур»:

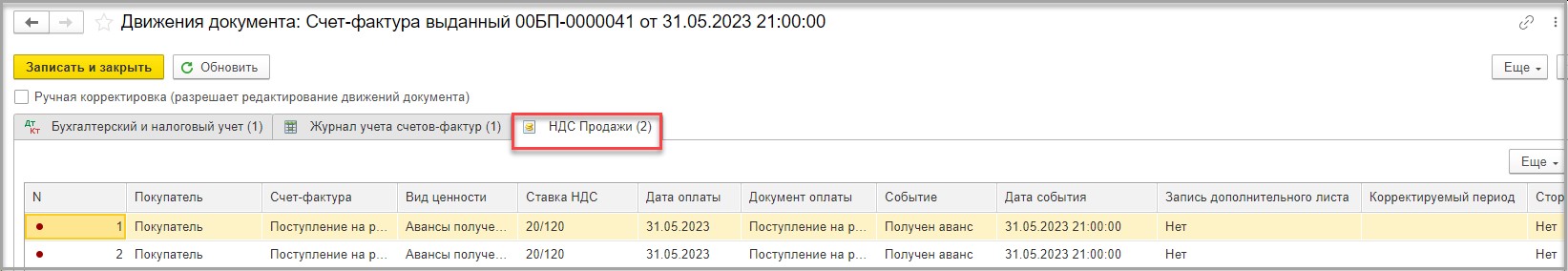

Также вносится запись в регистр накопления «НДС продажи» для книги продаж:

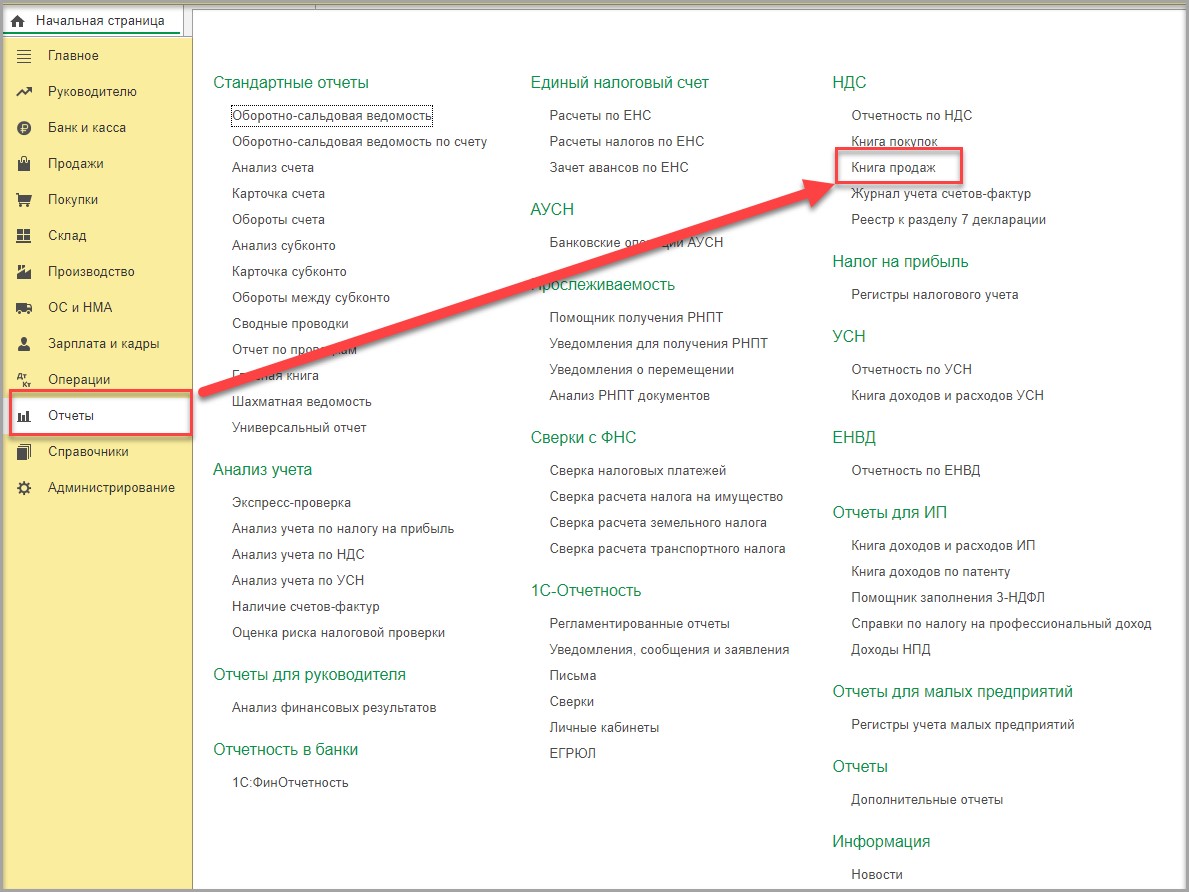

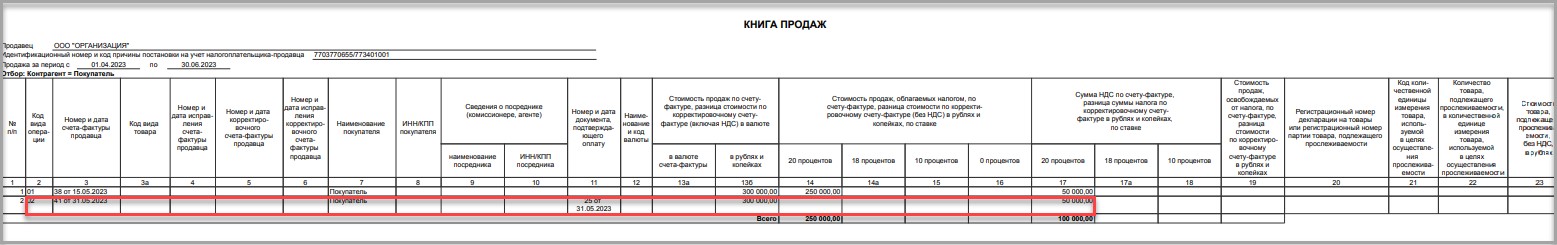

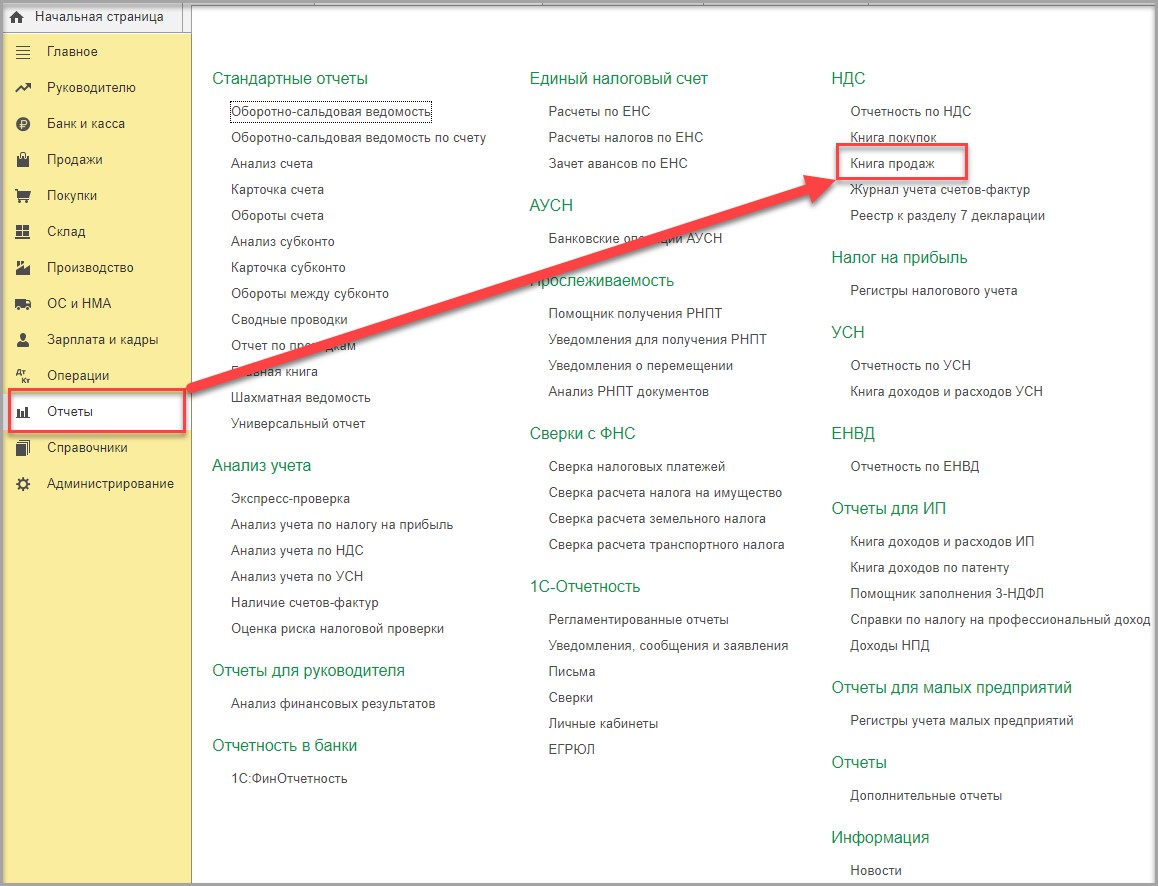

Сформируем книгу продаж в разделе «Отчеты» - подраздел «НДС» - «Книга продаж»:

В книге продаж выставленный счет-фактура в адрес покупателя регистрируется с кодом вида операции 01:

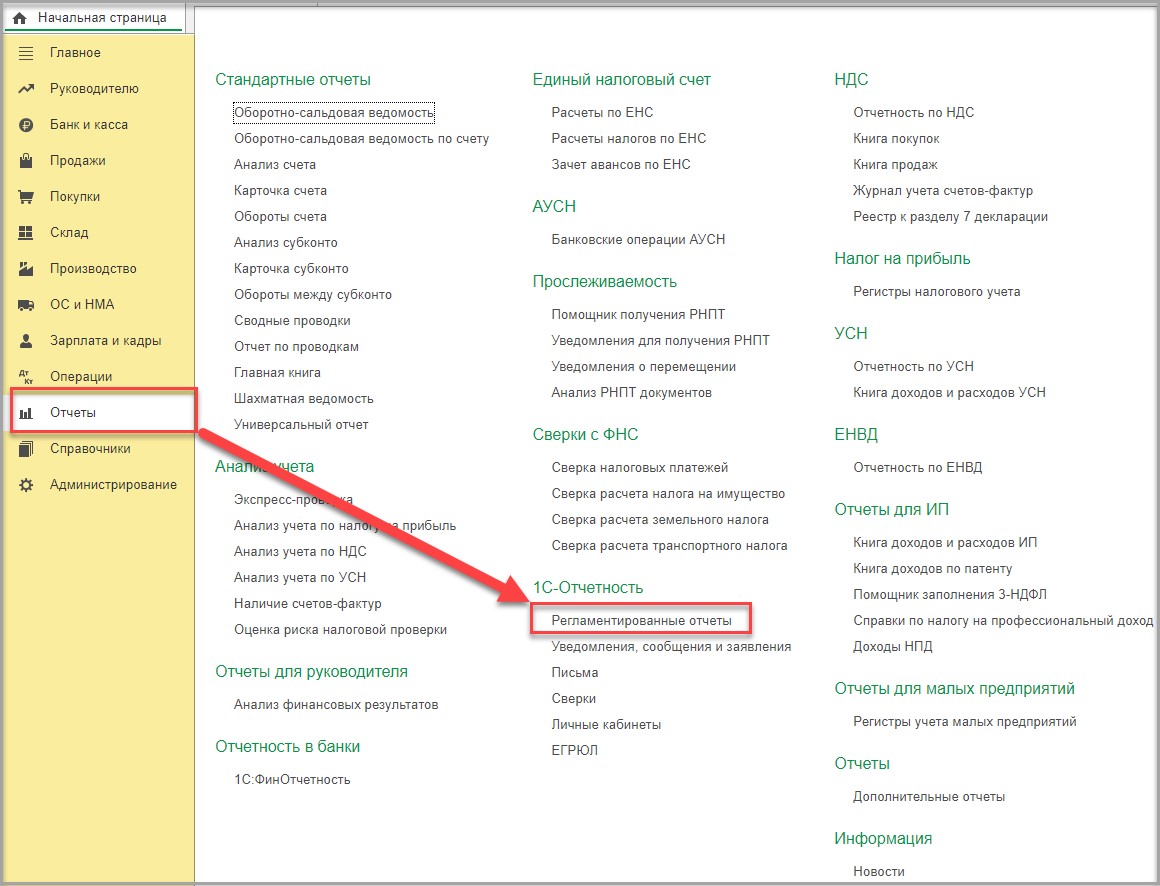

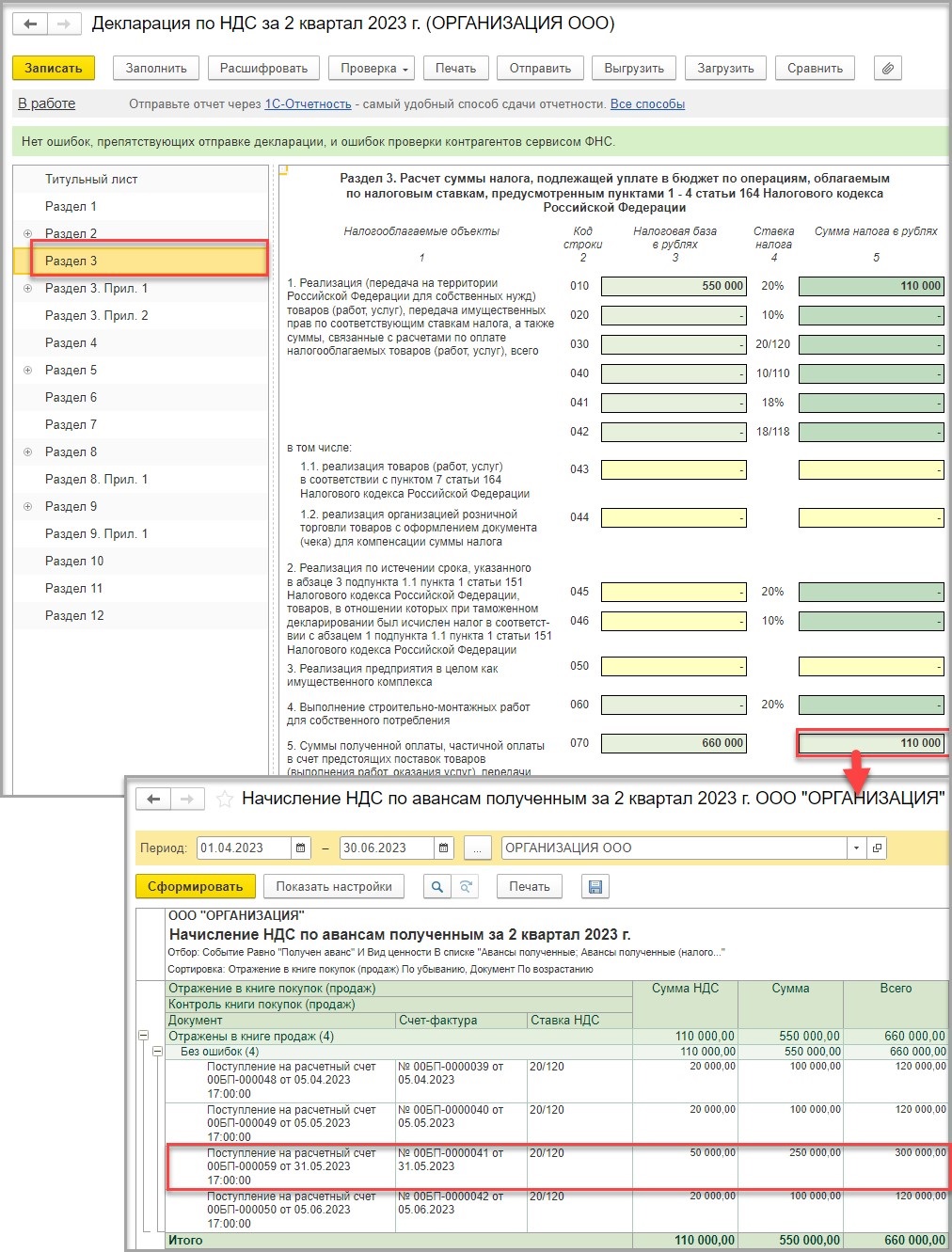

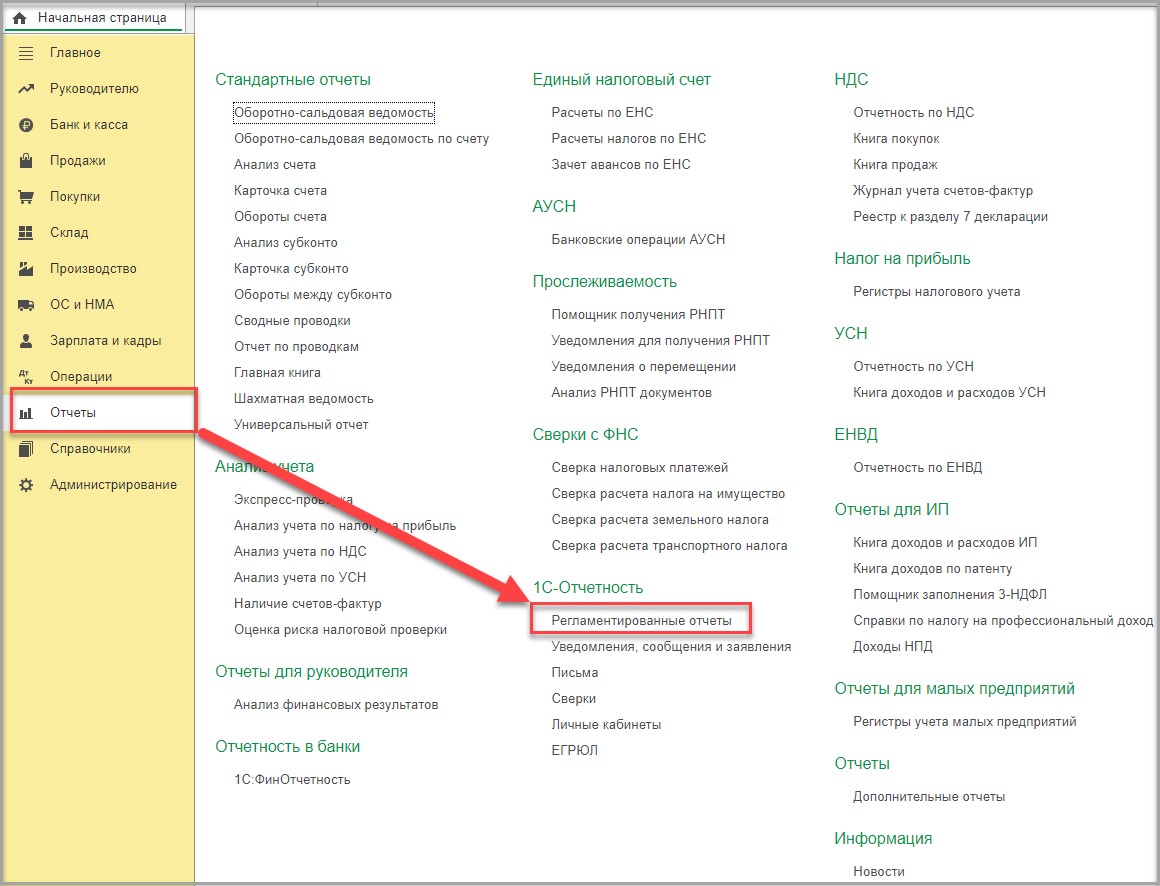

Декларацию по НДС за 2 квартал 2023 года сформируем в разделе «Отчеты» - подраздел «1С-Отчетность» - «Регламентированные отчеты»:

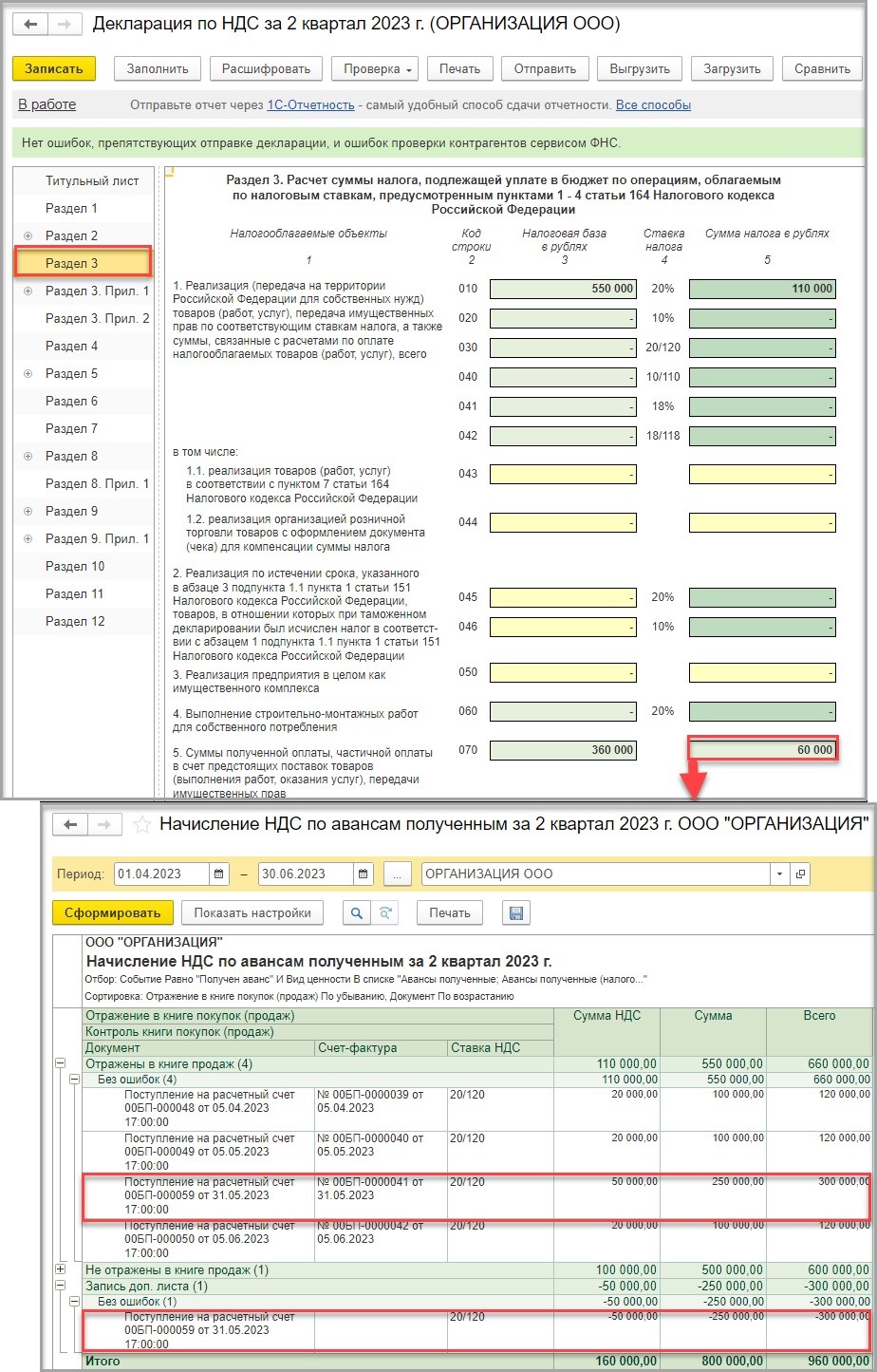

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 раздела 3 налоговой декларации по НДС за 2 квартал 2023 г.

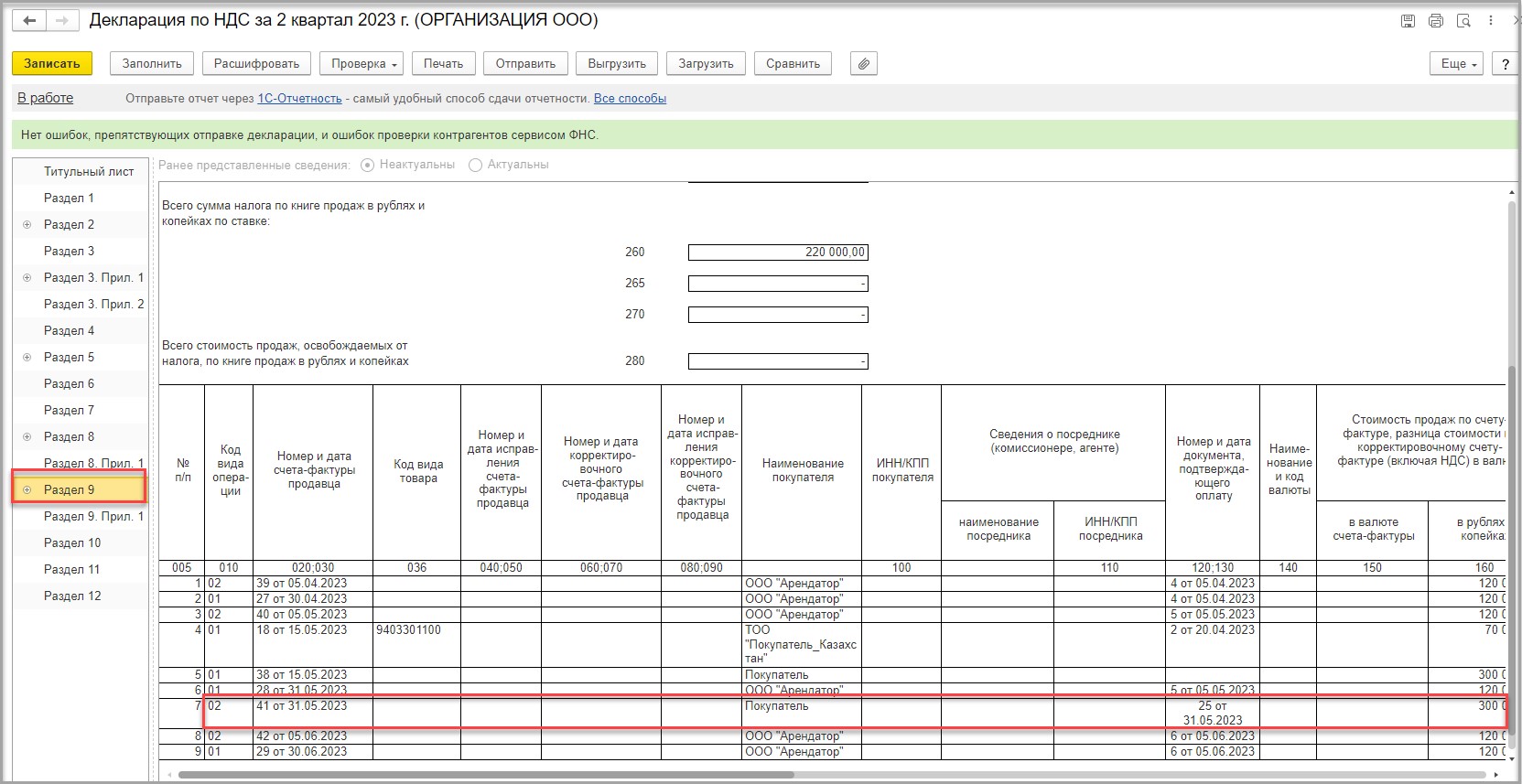

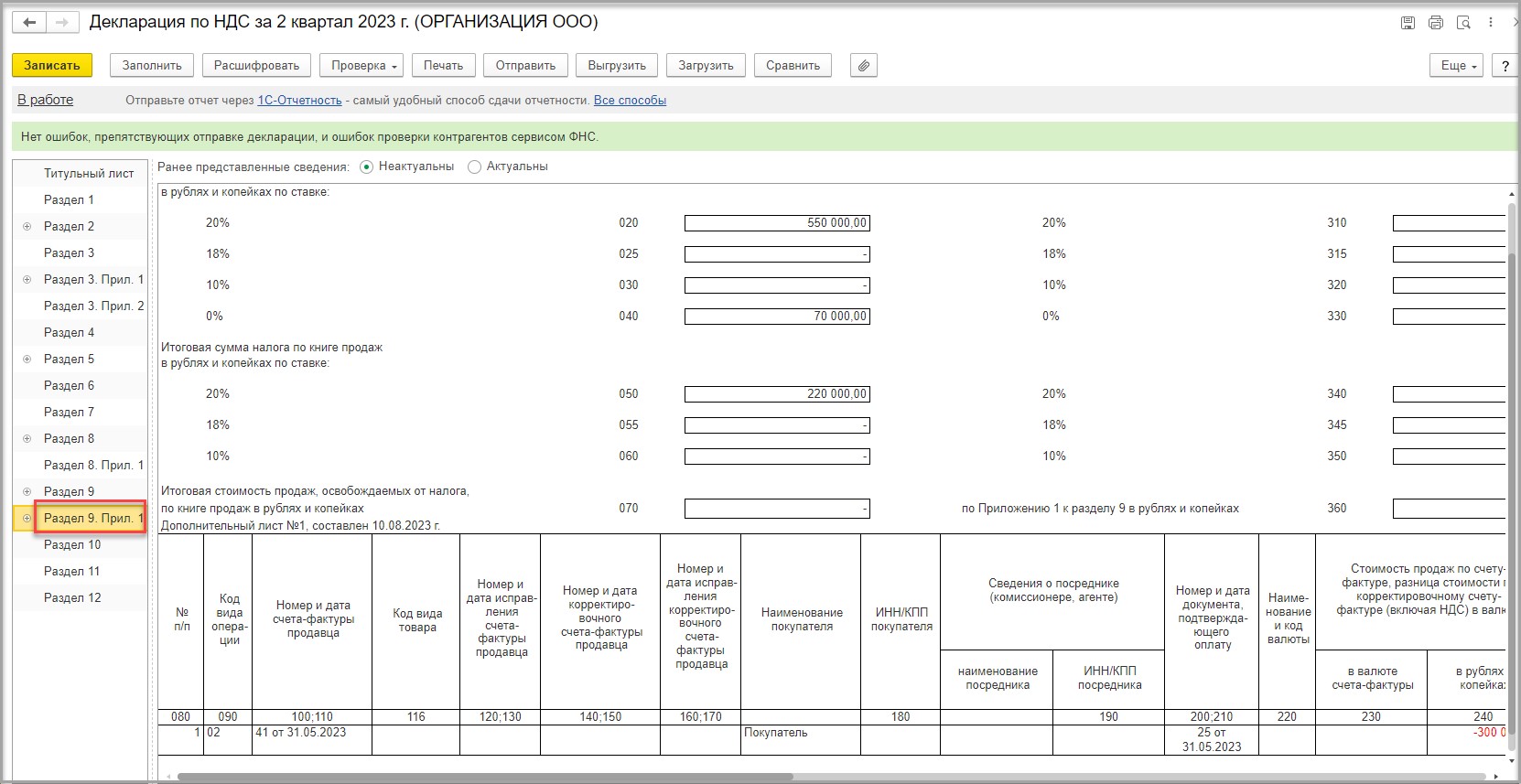

Сведения из книги продаж отражаются в разделе 9 налоговой декларации по НДС:

Шаг 3 - Исправление ошибки

1 - Корректировка долга

10 августа 2023 при сверке с контрагентом налогоплательщик обнаружил, что при разнесении оплаты от контрагента – покупателя оплата была разнесена не на тот договор.

Оплату было решено зачесть документом «Корректировка долга» и сторнировать лишний счет-фактуру на аванс.

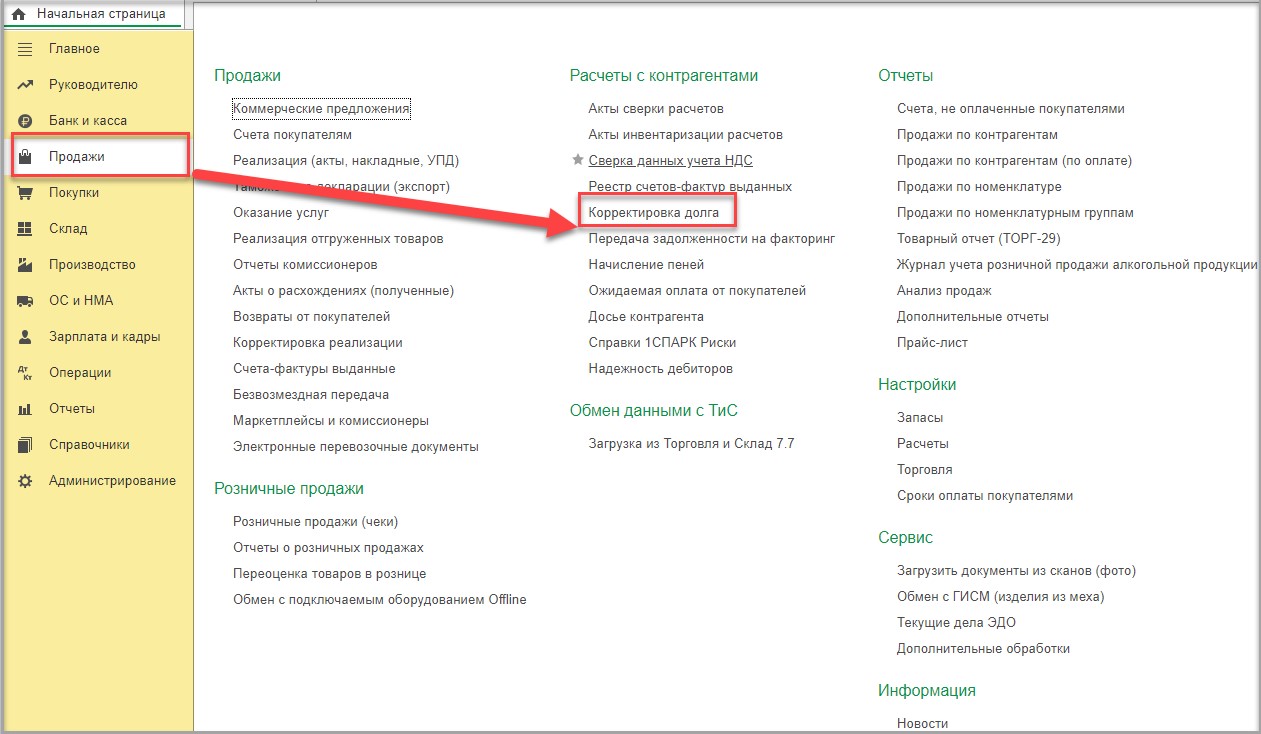

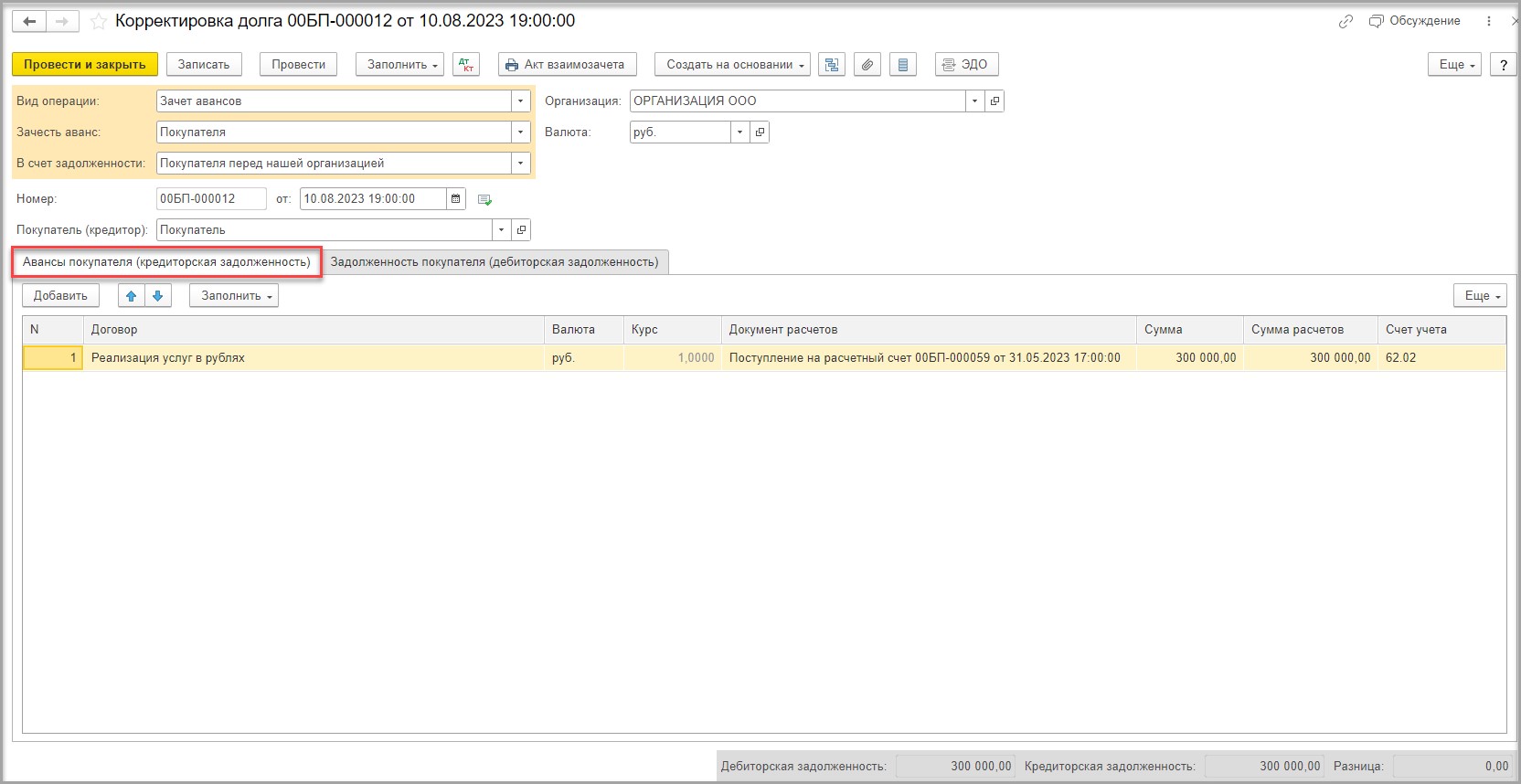

Документ «Корректировка долга» оформляется в разделе «Продажи» - подраздел «Расчеты с контрагентами» - «Корректировка долга»:

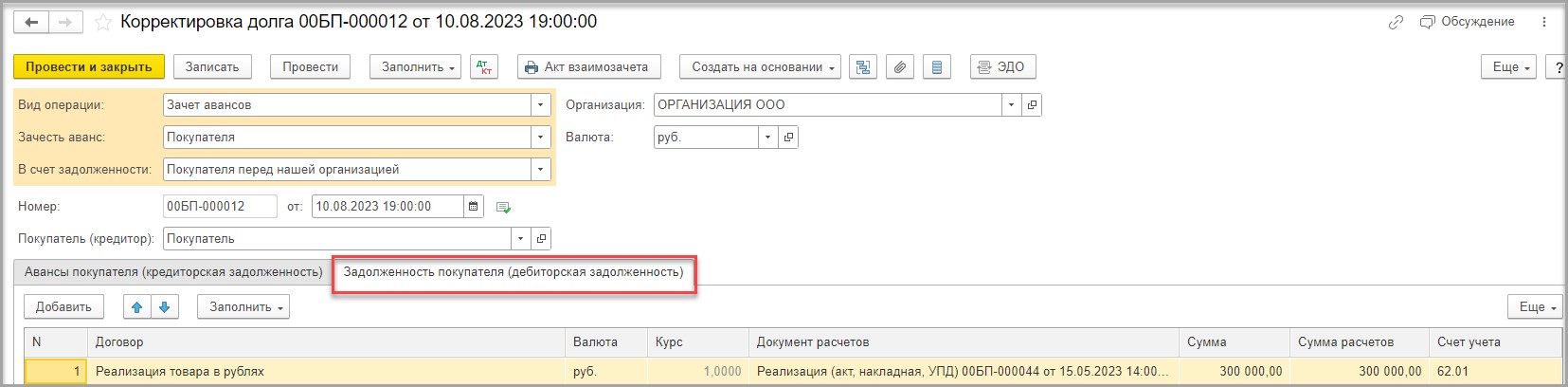

Документ «Корректировка долга» заполняем следующим образом:

- в поле «Вид операции» указываем «Зачет авансов»;

- в поле «Зачесть аванс» указываем «Покупателя»;

- в поле «В счет задолженности» указываем «Покупателя перед нашей организацией».

В поле «От» указываем дату обнаружения ошибки.

На вкладке «Авансы покупателя (кредиторская задолженность)» заполняем табличную часть с помощью команды «Заполнить».

В табличной части заполнятся следующие данные.

В графе «Договор» указан договор «Реализация услуг в рублях».

В графе «Документ расчетов» указано поступление на расчетный счет от 31.05.2023.

В графах «Сумма» и «Сумма расчетов» указана сумма аванса.

В графе «Счет учета» указан счет 62.02.

Далее, аналогичным образом с помощью команды «Заполнить» заполняем табличную часть на вкладке «Задолженность покупателя (дебиторская задолженность)».

В графе «Договор» указан договор «Реализация услуг в рублях».

В графе «Документ расчетов» указан документ реализации товаров от 15.05.2023.

В графах «Сумма» и «Сумма расчетов» указана сумма задолженности покупателя.

В графе «Счет учета» указан счет 62.01.

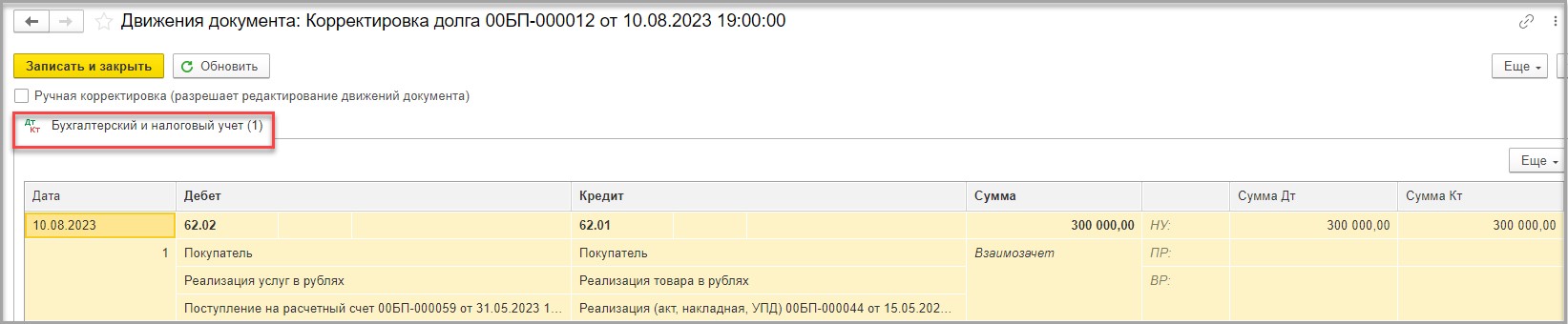

В движениях документа видим следующие проводки:

ДТ 62.02 – КТ 62.02 – зачтена оплата по одному договору покупателя в счет задолженности по другому договору.

2 - Сторно лишнего счета-фактуры

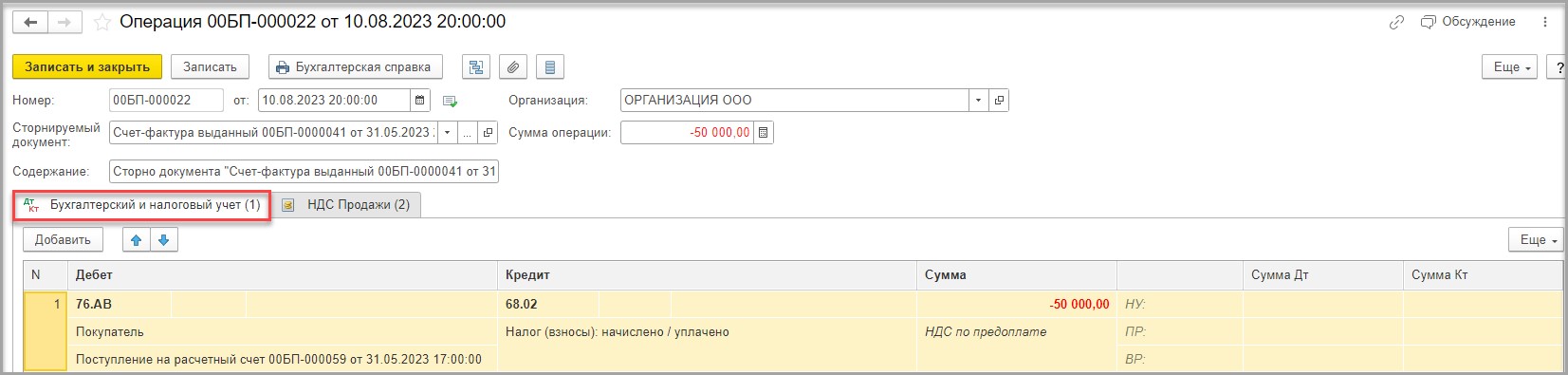

Исправлять допущенную ошибку мы будем с помощью документа «Операция» с видом операции «Сторно документа» в разделе «Операции» - подраздел «Бухгалтерский учет» - гиперссылка – «Операции, введенные вручную».

Датой документа будет дата исправления допущенной ошибки.

В поле «Сторнируемый документ» выберем ошибочно выставленный авансовый счет-фактура, и поле «Содержание» и табличная часть документа заполнятся автоматически после выбора сторнируемого документа.

На закладке «Бухгалтерский и налоговый учет» отразилась соответствующая бухгалтерская запись СТОРНО:

ДТ 76.АВ - КТ 68.02 - СТОРНО суммы НДС, исчисленной с полученной предоплаты.

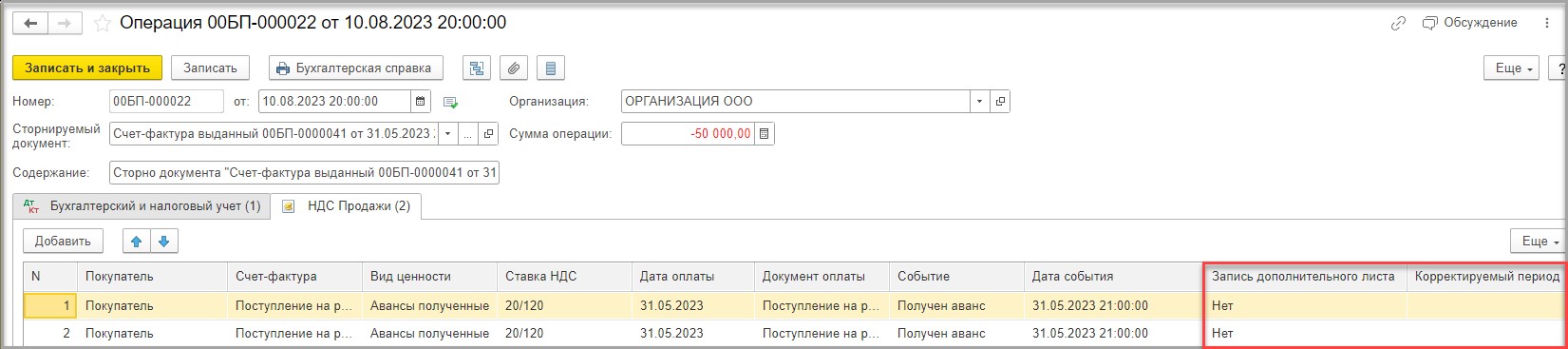

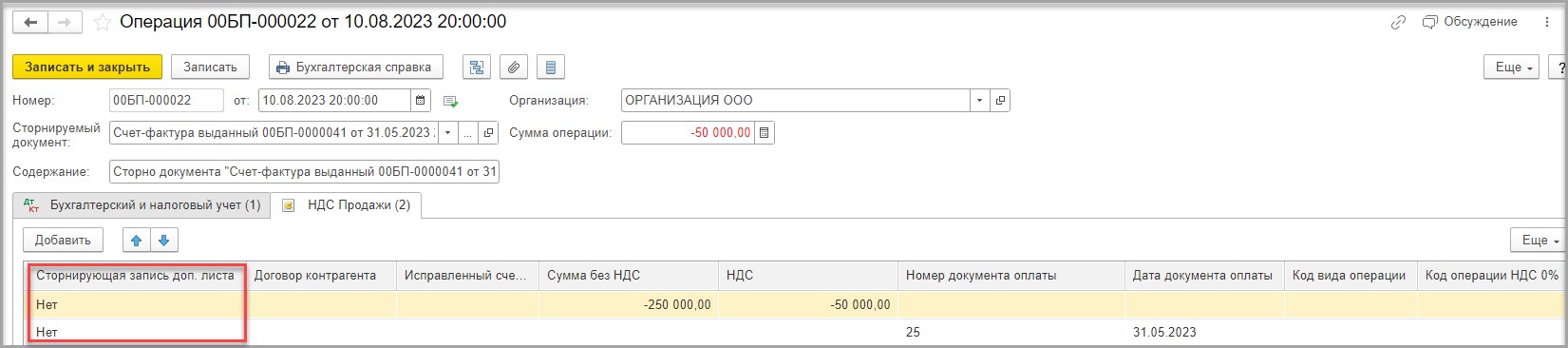

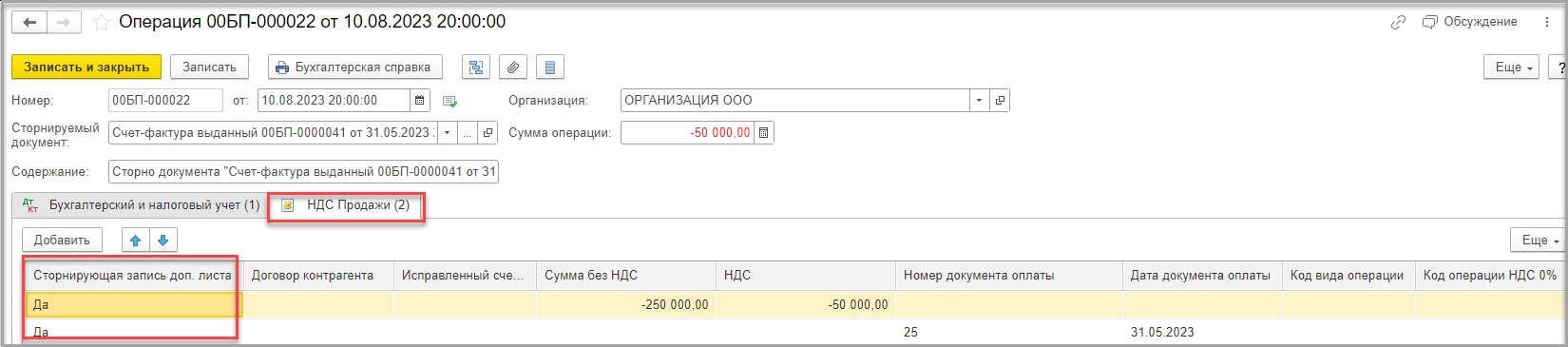

В регистр "НДС Продажи" автоматически вносится соответствующая запись СТОРНО с указанием следующих значений:

- в графе "Запись дополнительного листа" указано значение «Нет»;

- в графе "Корректируемый период" значения нет;

- в графе "Сумма без НДС" - -250 000,00;

- в графе НДС - -50 000,00.

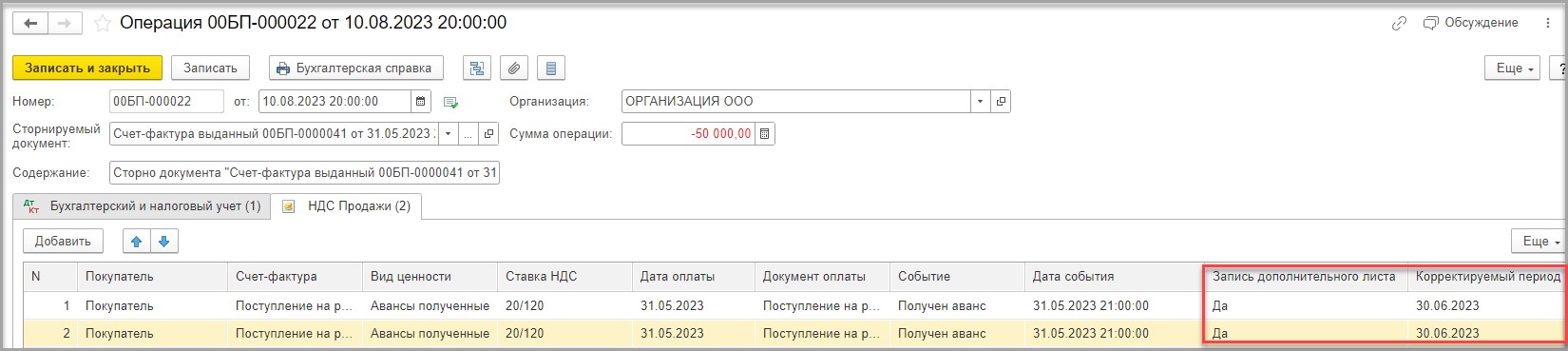

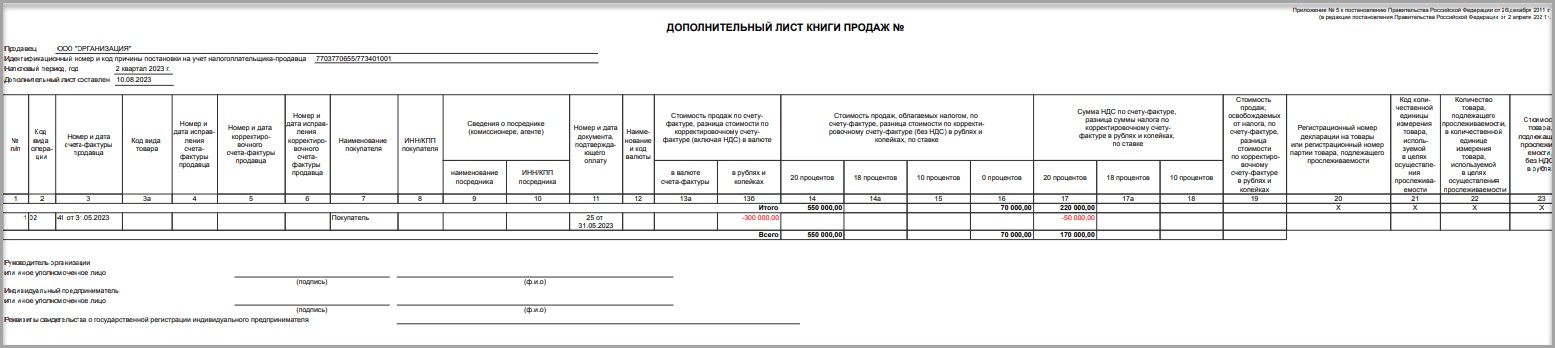

Аннулировать регистрационную запись по ошибочно выставленному счету-фактуре мы должны в дополнительном листе книги продаж периода поступления денежных средств, т.е. 2 квартала 2023 года. Поэтому мы внесем корректировку в записи регистра «НДС Продажи»:

- в графе "Запись дополнительного листа" укажем значение «Да»;

- в графе "Корректируемый период" – укажем любую дату 2 квартала 2023 г., например, 30.06.2023;

- в графе "Сторнирующая запись доп. листа" укажем значение «Да».

Поскольку при исчислении НДС с полученной суммы предоплаты запись в регистр накопления "НДС Продажи" вносилась двумя строками, то необходимо произвести соответствующую корректировку в каждой строке.

Запишем документ «Операция».

После записи документа в дополнительный лист книги продаж за 2 квартал 2023 г. будет внесена запись об аннулировании ошибочного авансового счета-фактуры.

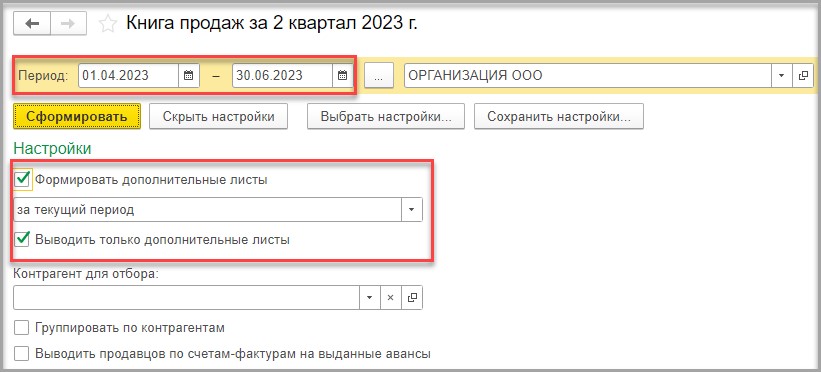

Сформируем книгу продаж в разделе «Отчеты» - подраздел «НДС» - «Книга продаж».

В настройках отчета установим:

- галочку в поле «Формировать дополнительные листы» и значение «За текущий период»;

- галочку в поле «Выводить только дополнительные листы».

3 - Уточненная декларация по НДС за 2 квартал 2023 г.

Сформируем уточненную декларацию по НДС за 2 квартал 2023 в разделе «Отчеты» - подраздел «1С-Отчетность» - «Регламентированные отчеты».

В составе уточненной декларации будут те же самые разделы, что и в составе первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) плюс приложение 1 к разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж.

На титульном листе декларации будет указан номер корректировки «1», и дата подписи 10.08.2023.

В разделе 3 уточненной налоговой декларации по строке 070 будет указана налоговая база и сумма исчисленного налога за минусом удаленного счета-фактуры на аванс:

Приложение 1 к разделу 9, в котором отражены сведения из дополнительного листа книги продаж:

Так как в первичной декларации сведения в приложении 1 к разделу 9 отсутствовали, то в строке "Ранее представленные сведения" будет проставлена отметка «Неактуальны», что соответствует признаку актуальности "0" и означает, что в ранее представленной декларации эти сведения по разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Если в саму книгу продаж изменения не вносятся, то в налоговую инспекцию сведения из раздела 9 можно повторно не выгружать, установив в строке «Ранее представленные сведения» отметку в поле «Актуальны», что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

ДТ 62.02 – КТ 62.02 – зачтена оплата по одному договору покупателя в счет задолженности по другому договору" по кредиту должен быть субсчет 62.01.