Налоговый учет положительных и отрицательных курсовых разниц в 2022 – 2024 гг. в 1С: Бухгалтерии предприятия ред. 3.0.

- Опубликовано 14.02.2023 14:23

- Автор: Administrator

- Просмотров: 59938

Казалось бы, что нового можно рассказать о налоговом учете курсовых разниц, ведь вроде бы итак всё понятно: положительные курсовые разницы в налоговом учете учитываются на дату погашения требования (обязательства), а отрицательные курсовые разницы признаются в налоговом учете по тем же правилам, что и в бухгалтерском?! Ан нет! ФНС России письмом от 26.12.2022 № СД-4-3/17561@ направила территориальным налоговым органам для использования в работе письмо Минфина России от 22.12.2022 № 03-03-10/126074, разъясняющее порядок учета для целей налога на прибыль отрицательных курсовых разниц по требованиям (обязательствам) в иностранной валюте в налоговом периоде 2022 г. И разработчики естественно не могли обойти стороной это нововведение и в релизе 3.0.122 реализовали данный функционал в 1С: Бухгалтерии предприятия ред. 3.0. Об этом и поговорим в сегодняшней публикации.

Напомним, что особый порядок учета курсовых разниц был введен в НК РФ ФЗ от 26.03.2022 № 67-ФЗ (далее – Закон № 67-ФЗ). Согласно пп. 7.1 п. 4 ст. 271 и пп. 6.1 п. 7 ст. 272 НК РФ положительная курсовая разница в 2022-2024 гг. и отрицательная курсовая разница в 2023-2024 гг. учитываются для целей налога на прибыль на дату прекращения обязательств.

Порядок признания отрицательных курсовых разниц в 2022 г. не был изменен Законом № 67-ФЗ. И вроде бы, в отношении таких курсовых разниц применяется общий порядок, закрепленный в пп. 6.1 п. 7 ст. 272 НК РФ, в соответствии с которым курсовая разница учитывается на последнее число текущего месяца вне зависимости от факта прекращения обязательств.

Однако, Минфин России в своем Письме указал, что с позиции требования экономического основания налогов (п. 3 ст. 3 НК РФ) учет отрицательных курсовых разниц в 2022 г. в полном размере без учета образовавшихся в 2022 г. положительных курсовых разниц является некорректным и формирующим искусственный несуществующий убыток.

По мнению Минфина, показателем, влияющим на реальный финансовый результат (прибыль) по итогам налогового периода 2022 г., является изменение стоимости обязательства в иностранной валюте по состоянию на конец года относительно начала года.

Поэтому отрицательная курсовая разница в 2022 г., по мнению Минфина, подлежит учету в составе расходов не в полном объеме, а только в части ее превышения над положительной курсовой разницей по соответствующему обязательству. Если же отрицательная курсовая разница не превышает положительную, то превышение положительной курсовой разницы над отрицательной учитывается не в 2022 г., а в периоде прекращения обязательства.

В итоге, по мнению Минфина, положительные и отрицательные курсовые разницы, образовавшиеся по каждому непогашенному (неисполненному) на 31 декабря 2022 года требованию (обязательству), стоимость которого выражена в иностранной валюте, должны быть сравнены между собой, и при исчислении налоговой базы по налогу на прибыль организаций за 2022 год должно быть учтено только превышение отрицательных курсовых разниц над положительными. При превышении положительных курсовых разниц над отрицательными, они будут учтены при исчислении налоговой базы в том налоговом периоде, в котором происходит погашение соответствующего требования (обязательства).

Изменения в учете курсовых разниц по 67-ФЗ уже реализованы для 1С: Бухгалтерии 3.0, начиная с версии 3.0.110.24. Об этом мы писали в статье «Признание курсовых разниц для налога на прибыль по мере погашения задолженности в 1С: Бухгалтерии предприятия ред. 3.0».

По новым правилам переоценивается только задолженность в иностранной валюте и условных единицах, учитываемая на счетах: 60, 62, 66, 67, 71 и 76.

Для активов, выраженных в иностранной валюте и учтенных на счетах денежных средств 50, 52, 55 и 57, правила переоценки остались прежними.

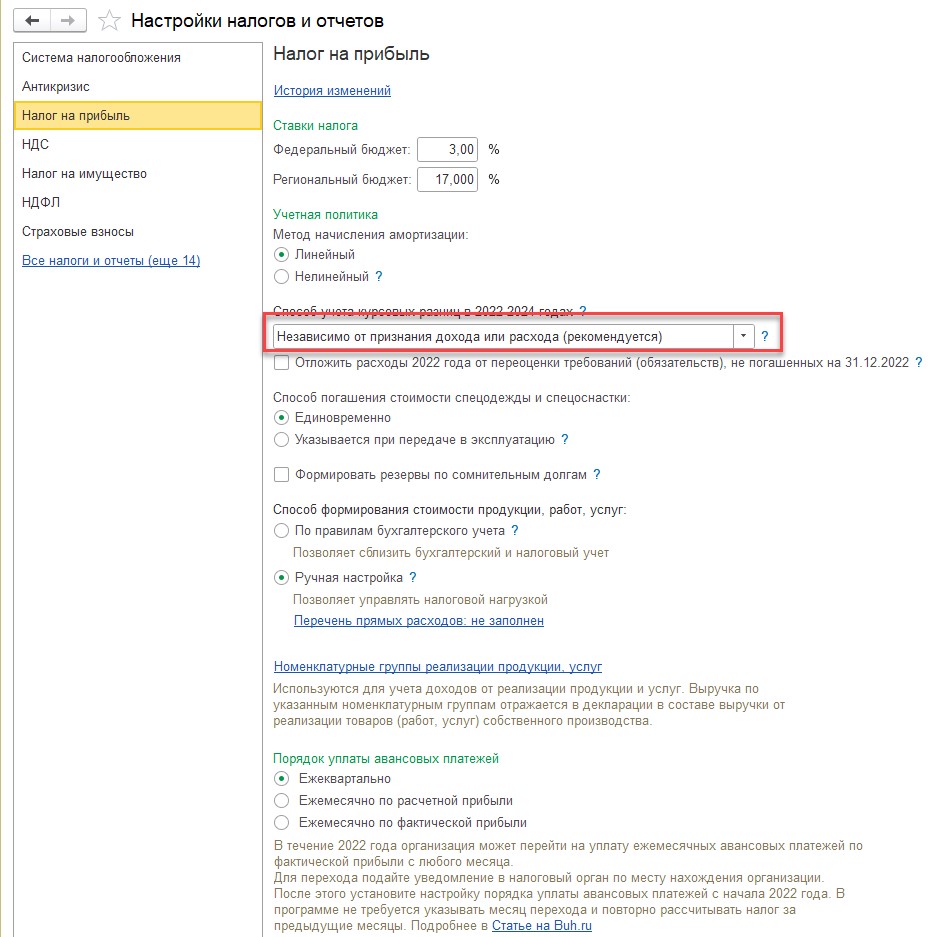

Кроме этого, с релиза 3.0.122 добавлена возможность в 2022-2024 годах учитывать курсовые разницы по ежемесячной переоценке задолженности, независимо от признания дохода или расхода для налога на прибыль. Возможность реализована во исполнение требований письма Минфина от 14 июля 2022 г. N 03-03-06/3/67959 (этот способ установится при обновлении на версию 3.0.122 автоматически, его можно переключить в настройке налогов и отчетов). При этой настройке требования (обязательства) переоцениваются ежемесячно, вне зависимости от того, признается ли в декларации внереализационный доход или расход по курсовым разницам. Непризнанные курсовые разницы учитываются на счетах 97.КР «Отложенные расходы по курсовым разницам» и 98.КР «Отложенные доходы по курсовым разницам», а внереализационные доходы или расходы по курсовым разницам признаются при погашении задолженности. Этот порядок применяется к доходам по курсовым разницам, возникшим с 2022 года, к расходам – с 2023 года. Для перерасчета курсовых разниц для налога на прибыль с начала 2022 года необходимо перепровести все документы и повторно выполнить регламентные операции по закрытию месяца, начиная с января. Именно эта настройка и будет описана в нашем примере.

31 января 2023 года вышел релиз 1С: Бухгалтерии предприятия 8 ред. 3.0 (3.0.130), в котором были реализованы два способа перехода на новый порядок курсовых разниц с 2023 года:

1. Свертка положительных и отрицательных курсовых разниц за 2022 год по непогашенной задолженности. При этом способе результат от переоценки сворачивается таким образом, чтобы по каждой непогашенной задолженности в целом за 2022 год в налоговом учете по налогу на прибыль был один результат - расход или отложенный доход по курсовым разницам. Расход получается, если расходы больше отложенных доходов, отложенный доход - если отложенные доходы больше расходов.

Расходы уменьшаются на сумму отложенных доходов, что увеличивает налоговую базу по налогу на прибыль за 2022 год. Поскольку требуется сравнивать расходы и отложенные доходы по итогам года, уменьшение расходов отражается 31.12.2022 и учитывается только в годовой декларации по налогу на прибыль.

2. Перенос на будущие периоды расходов по курсовым разницам за 2022 год по непогашенной задолженности. Если налогоплательщик выбирает этот способ, то признание расходов по курсовым разницам по требованиям (обязательствам), не погашенным на 31.12.2022, будет отложено на будущие периоды до ее погашения, а признанные в течение 2022 года расходы будут исключены из расчета налога на прибыль (ФЗ от 19.12.2022 № 523-ФЗ).

В сегодняшней статье мы рассмотрим два этих способа на конкретном примере.

Пример №1. Свертка курсовых разниц на 31.12.2022 г.

Между ООО «Покупатель» и ООО «Поставщик» заключен договор купли-продажи в у.е. Одна у.е. равна 1 USD. По условиям договора оплата товара производится следующим образом: после поставки товара четырьмя равными частями, по 25%, в течении октября, ноября, декабря 2022 и января 2023.

Настройку способа учета курсовых разниц в 2022-2024 годах установим на: «Независимо от признания дохода или расхода».

Поясним более подробно эту настройку.

При этом способе требования (обязательства) переоцениваются ежемесячно, вне зависимости от того, признается ли в декларации доход (расход). При этом может быть учтен отложенный доход на счетах 97.КР (с 2023) и 98.КР (с 2022).

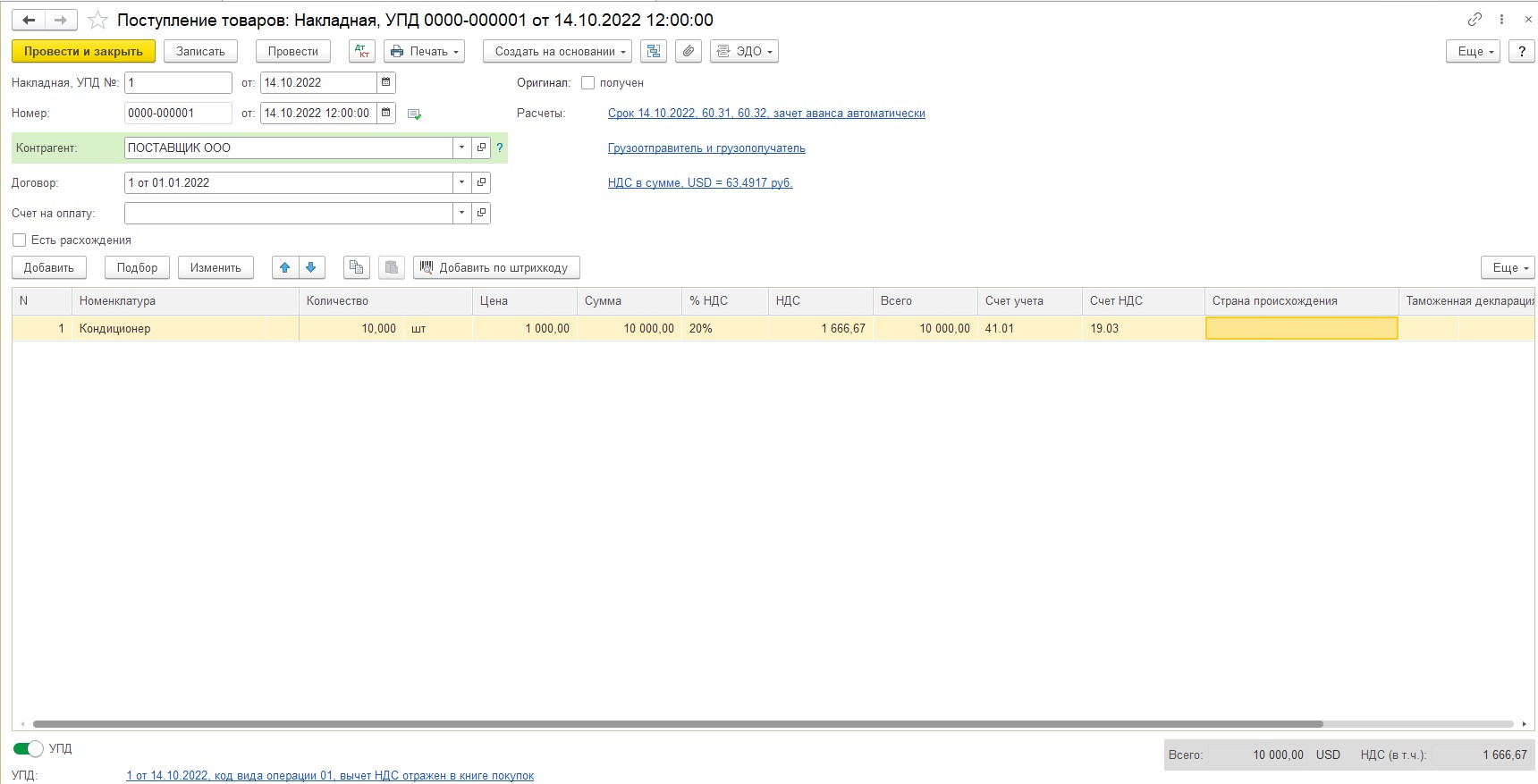

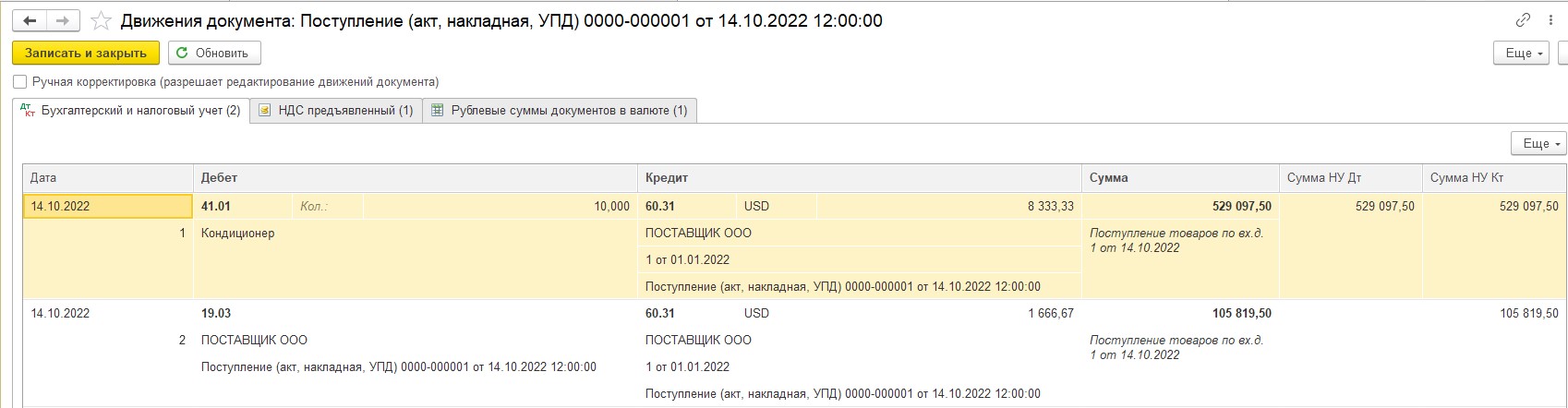

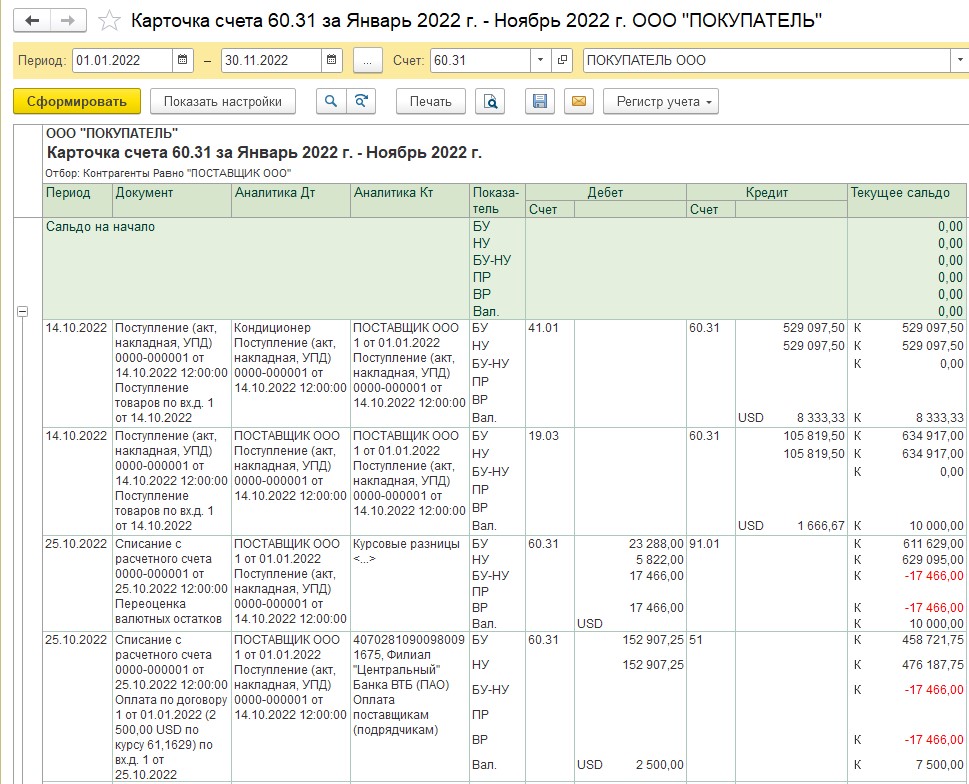

Оприходован товар от поставщика ООО «Поставщик» 14.10.2022 на сумму 10 000,00 USD по курсу 63,4917 = 634 917,00.

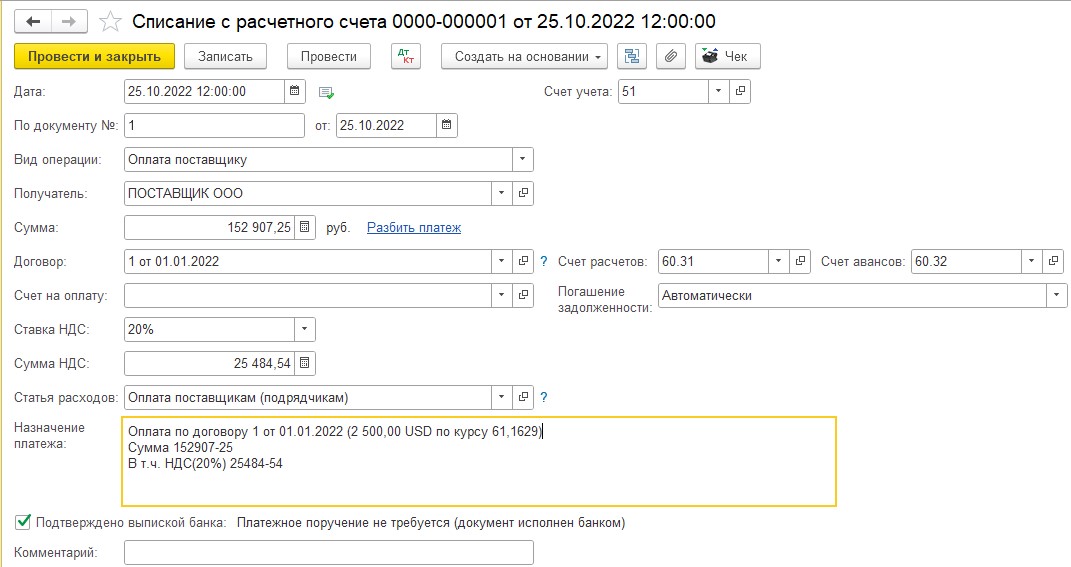

Первая оплата за товар в размере 25% от стоимости была произведена 25.10.2022 в размере 2 500,00 USD по курсу 61,1629 = 152 907,25 рублей.

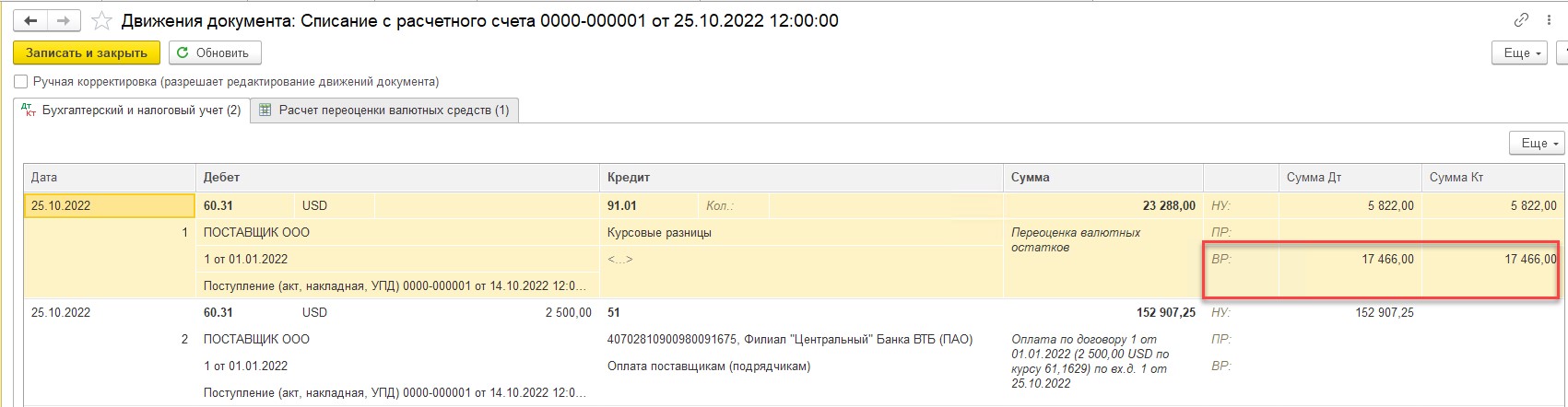

Давайте посчитаем, как получилась сумма курсовых разниц в бухгалтерском учете:

10 000,00 USD х (61,1629 (курс на 25.10.2022) - 63,4917 (курс на 14.10.2022)) = 23 288,00 рублей – положительная курсовая разница. А положительная она потому, что на дату погашения задолженности курс валюты меньше, чем на дату возникновения обязательства. Нам, как покупателю, это выгодно, поэтому для нас это – доход.

В налоговом учете положительная курсовая разница рассчиталась следующим образом:

2 500,00 USD х (61,1629 (курс на дату оплаты 25.10.2022) – 63,4917 (курс 14.10.2022) = 5 822,00 рублей.

Разница между курсовой разницей в БУ и НУ 23 288,00 – 5 822,00 = 17 466,00 – это временная разница. Она отражается в ДТ 60.31 ВР.

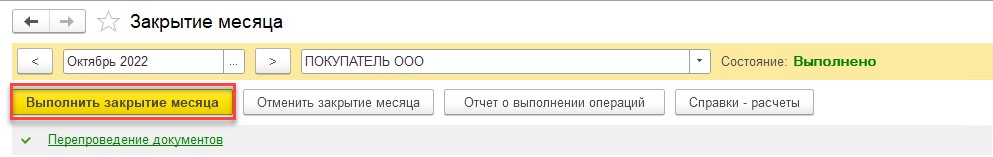

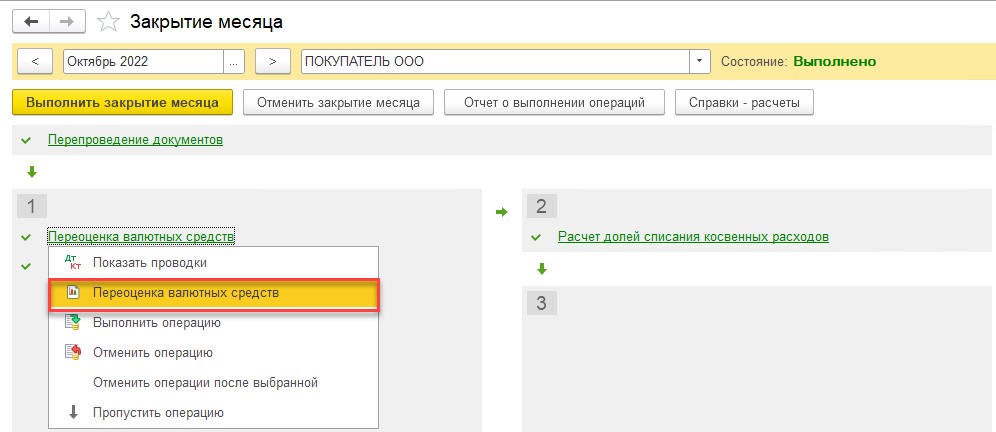

Проведем регламентную операцию «Закрытие месяца» за октябрь 2022.

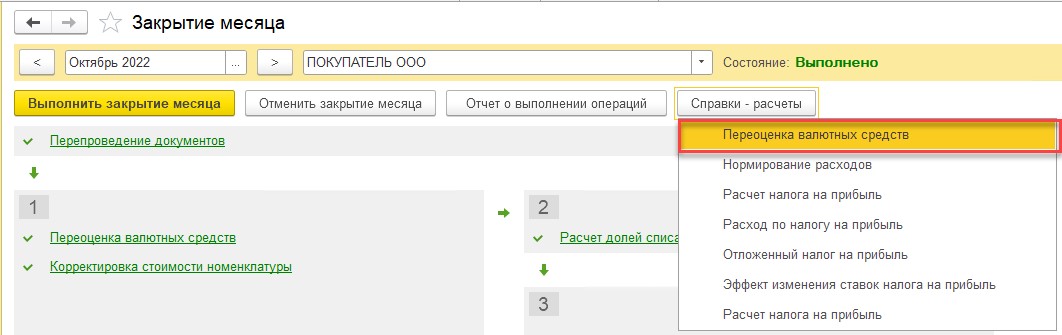

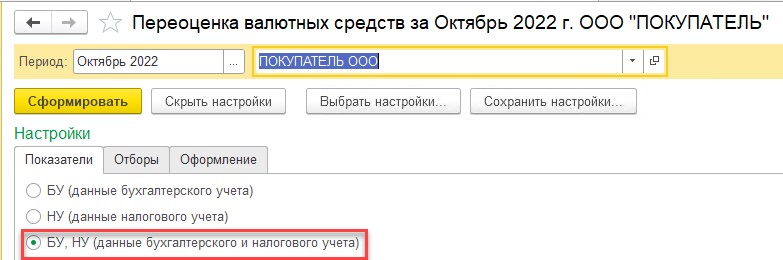

Из регламентной операции можно сформировать справку-расчет «Переоценка валютных средств» как из самой операции «Переоценка валютных средств», так и из места «Справки-расчеты»:

Проанализируем справку-расчет.

Форму справки-расчета обновили с релиза 3.0.115. Теперь в ней расшифровываются все курсовые разницы, образующиеся в БУ, НУ и ВР, в течении месяца и на конец месяца. Чтобы посмотреть расчет курсовых разниц сразу в нескольких видах учета, нужно установить галочку рядом с полем «БУ - НУ» в настройках справки-расчета.

Справка теперь состоит из нескольких разделов:

- переоценка имущества;

- переоценка требований и обязательств в течение месяца;

- переоценка требований и обязательств на конец месяца;

- итого переоценка за период.

Для лучшего понимания справку-расчет будем рассматривать по разделам.

В нашем примере мы не рассматриваем переоценку валюты в кассах и на банковских счетах, поэтому раздела «Переоценка имущества» у нас не будет.

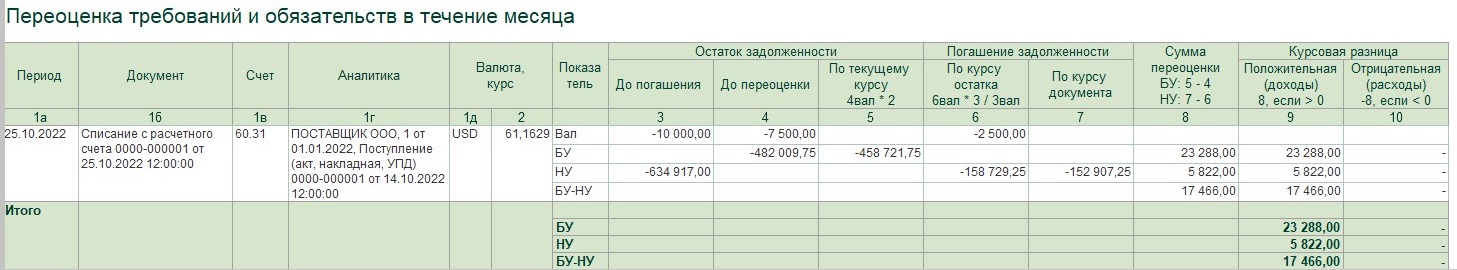

Как были рассчитаны курсовые разницы в разделе «Переоценка требований и обязательств в течении месяца» - мы уже посчитали. Эти суммы у нас были показаны в документе «Списание с расчетного счета».

Посчитаем суммы в таблице «Переоценка требований и обязательств на конец месяца»:

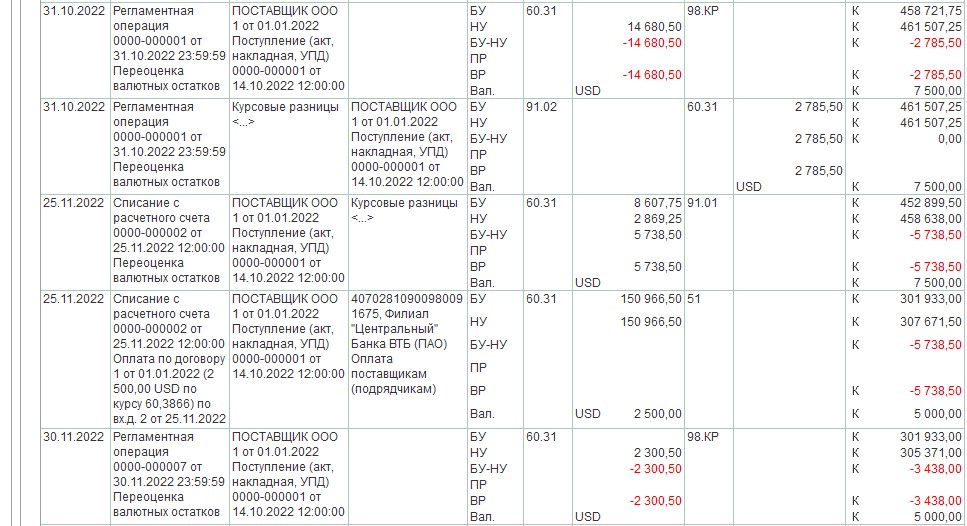

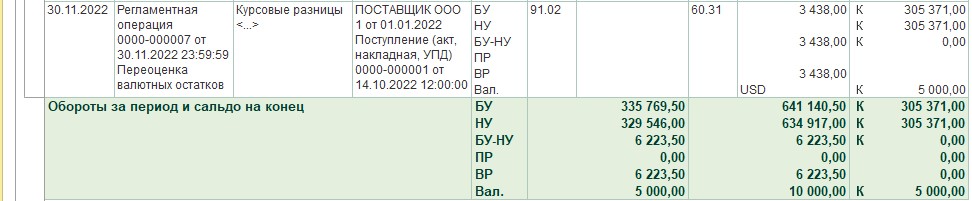

Признан расход в БУ (отрицательная курсовая разница) 2 785,50 рублей = 7 500,00 USD х (61,5343 (курс на 31.10.2022) – 61,1629 (курс на 25.10.2022)).

Отложен доход в НУ 14 680,50 рублей = 7 500,00 USD х (61,5343 (курс на 31.10.2022) – 63,4917 (курс на 14.10.2022)).

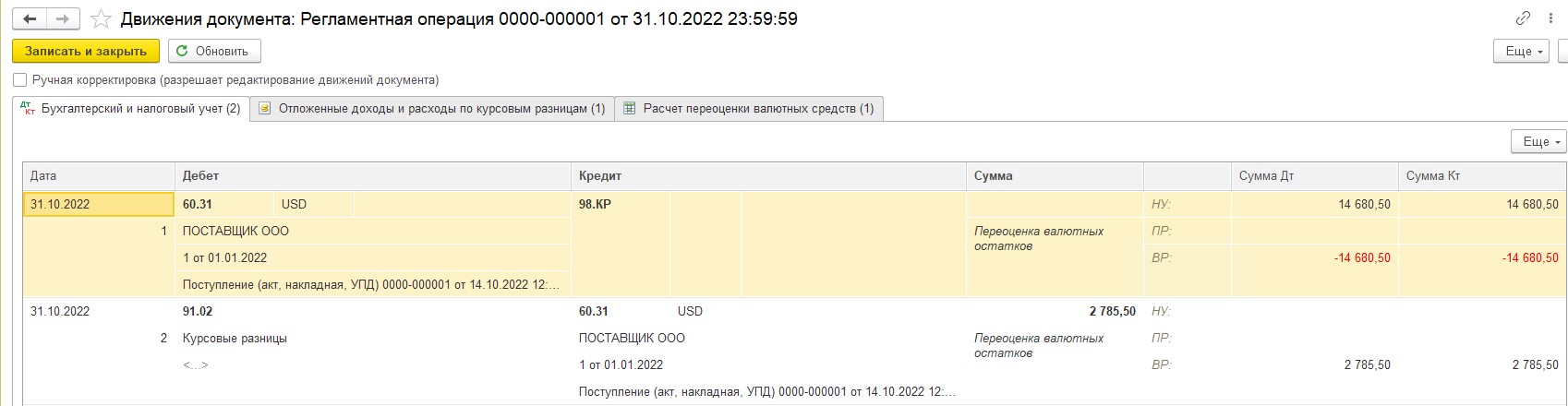

Отражен проводкой ДТ 60.31 НУ - КТ 98.КР и минус ДТ 60.31 ВР.

То есть, в ДТ 60.31 ВР у нас уже была сумма 17 466,00 с плюсом, минус сумма 14 680,50, равно 2 785,00.

В БУ у нас признается расход 2 785,00, а в НУ – нет, следовательно, эта сумма также отражается по КТ 60.31 ВР и на ВР остается сальдо 0.

В разделе «Отложенные доходы и расходы по курсовым разницам за период (налоговый учет)» мы видим сумму отложенного дохода. Она была рассчитана выше следующим образом:

14 680,50 рублей = 7 500,00 USD х (61,5343 (курс на 31.10.2022) – 63,4917 (курс на 14.10.2022)):

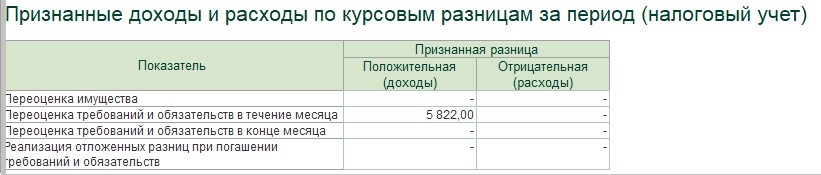

В разделе «Признанные доходы и расходы по курсовым разницам за период (налоговый учет) мы видим сумму признанного дохода, рассчитанного следующим образом:

2 500,00 USD х (61,1629 (курс на дату оплаты 25.10.2022) – 63,4917 (курс 14.10.2022) = 5 822,00 рублей:

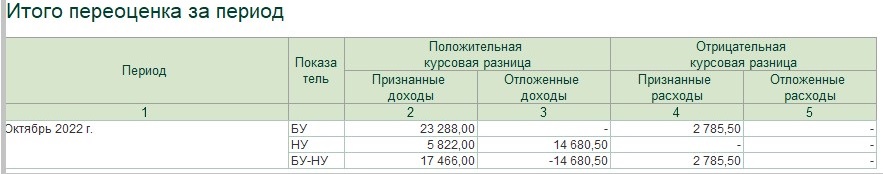

В разделе «Итого переоценка за период» мы видим, что:

В БУ у нас признаны доходы в сумме 23 288,00 и расходы в сумме 2 785,50;

В НУ признан доход 5 822,00 и отложен доход 14 680,50.

На ВР признан доход 17 466,00, из этой суммы отложен доход 14 680,50 и признан расход 2 785,50.

Посмотрим проводки документа «Переоценка валютных средств за Октябрь 2022»:

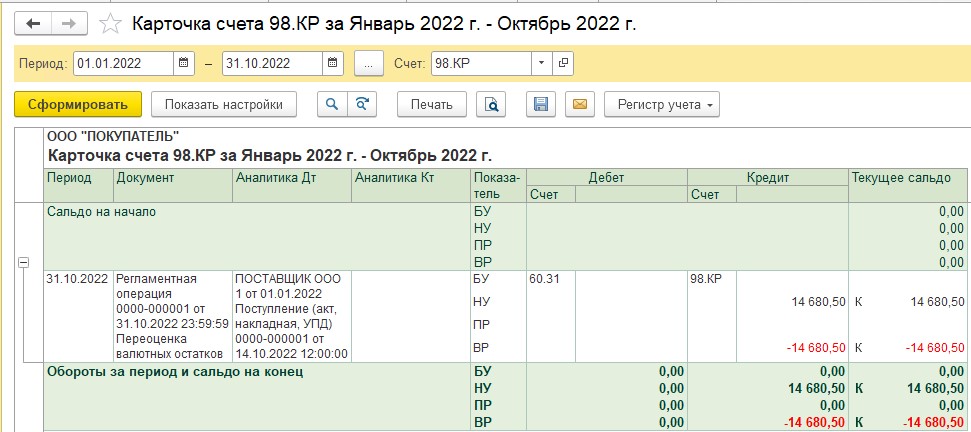

Сформируем ОСВ по счету 98.КР. Этот счет у нас работает только в НУ, поэтому в настройках отчета не забываем поставить галочку «НУ»:

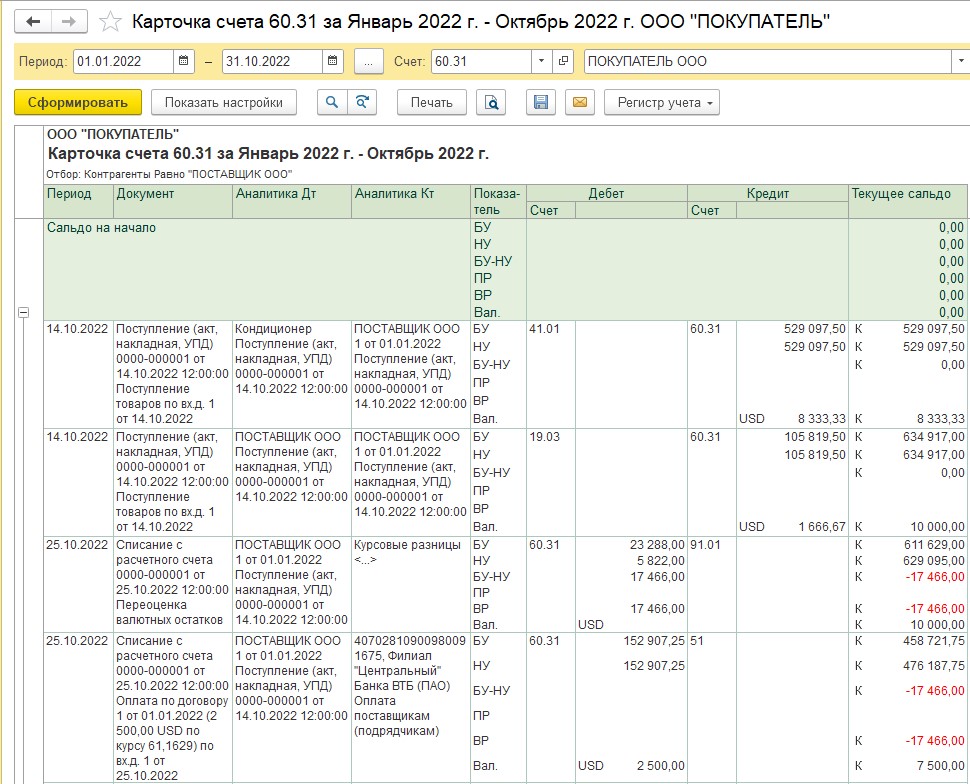

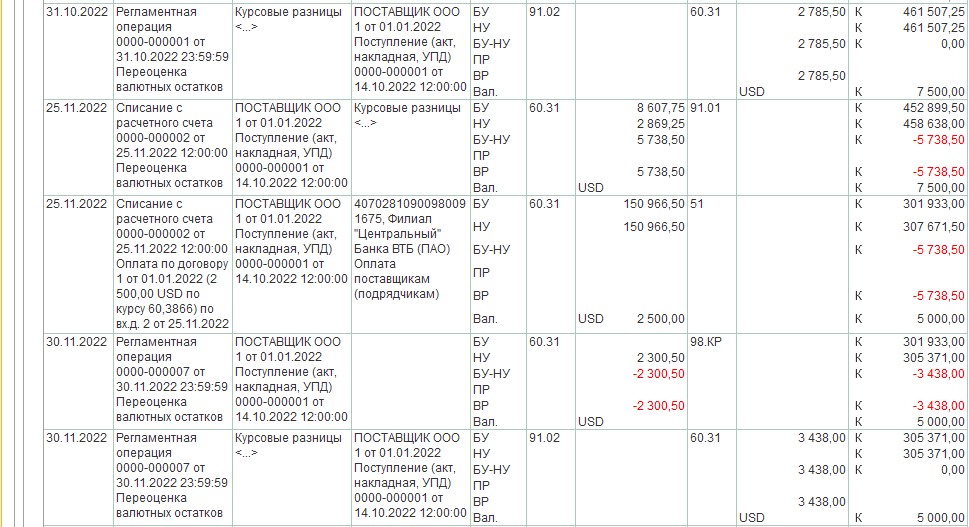

Для наглядности и большего понимания посмотрим также ОСВ по счету 60.31:

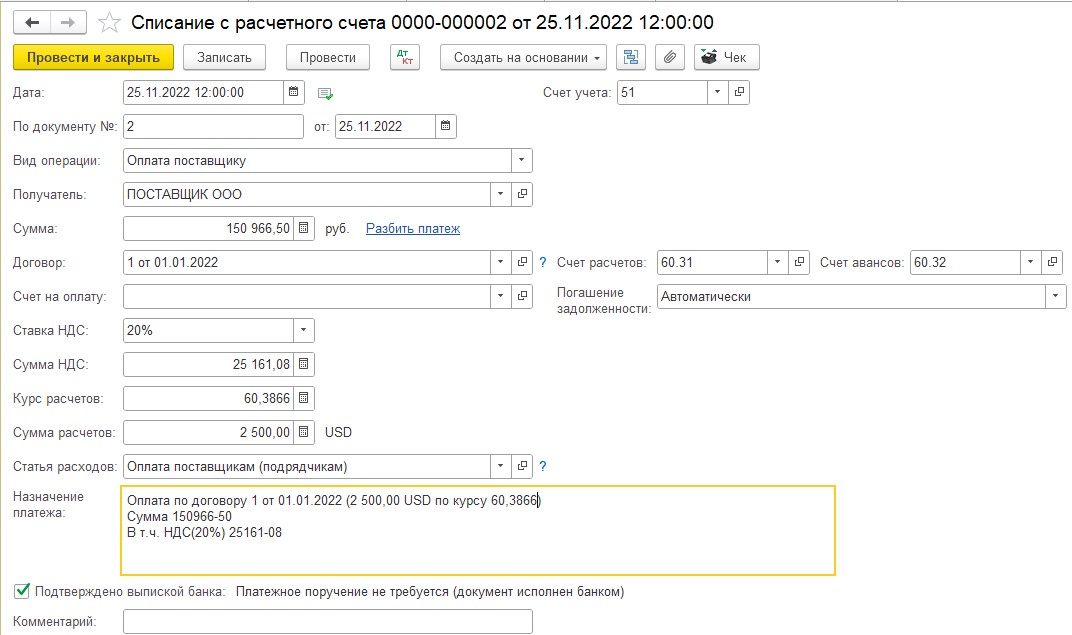

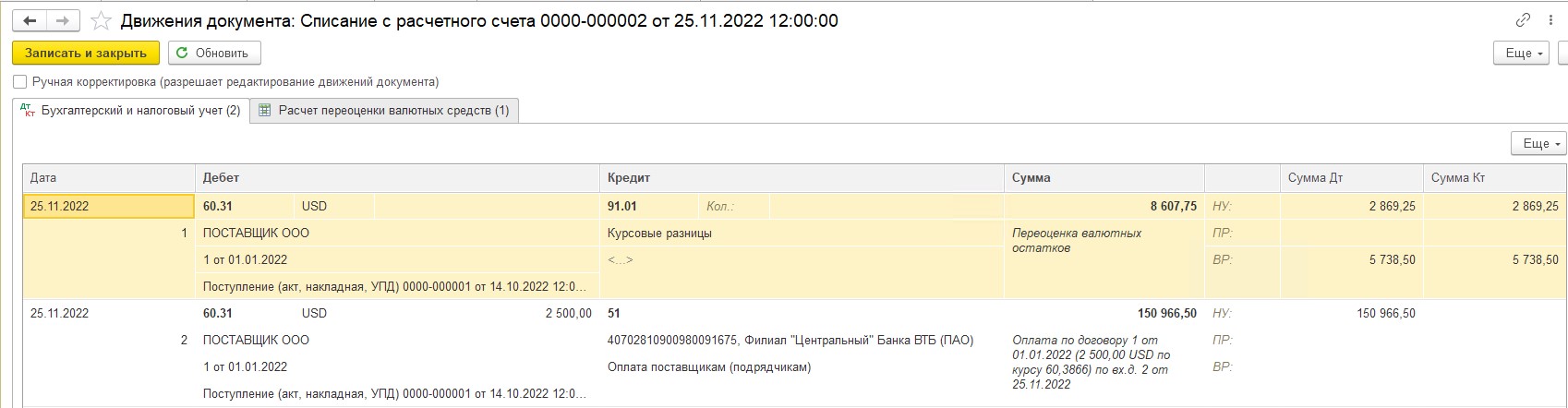

25.11.2022 производится оплата товара 2 500,00 USD по курсу на 25.11.2022 60,3866 = 150 966,50:

Посчитаем курсовые разницы в БУ, НУ и ВР:

В БУ признана в доходах положительная курсовая разница 8 607,75 = 7 500,00 USD х (60,3866 (курс на 25.11.2022) - 61,5343 (курс на 31.10.2022)).

В НУ признана в доходах положительная курсовая разница 2 869,25 = 2 500,00 USD х (60,3866 (курс на 25.11.2022) - 61,5343 (курс на 31.10.2022)).

В ДТ 60.31 ВР: 8 607,75 - 2 869,25 = 5 738,50.

Проведем регламентную операцию «Закрытие месяца» за ноябрь 2022.

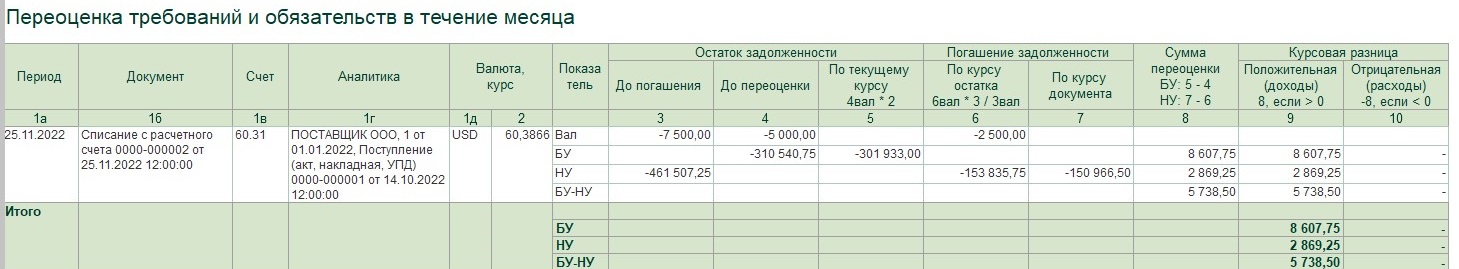

Изучим справку-расчет.

Итак, первый раздел «Переоценка требований и обязательств в течение месяца» мы уже разобрали выше.

Раздел «Переоценка требований и обязательств в конце месяца»:

В БУ признана в расходах отрицательная курсовая разница 3 438,00 = 5 000,00 USD х (61,0742 (курс на 30.11.2022) - 60,3866 (курс на 25.11.2022)).

В НУ признан отложенный доход 2 300,50 = 5 000,00 USD х (61,0742 (курс на 30.11.2022) - 61,5343 (курс на 31.10.2022)).

В ДТ 60.31 ВР уже была сумма 5 738,50 - разница между признанным доходом в БУ и признанным доходом в НУ на дату погашения обязательства, минус сумма 2 300,50 (отложенный доход) = 3 438,00.

Так как в БУ у нас признается расход, а в НУ – нет, то по КТ 60.31 ВР у нас также возникает ВР на сумму расхода 3 438,00. На ВР остается сальдо, равное 0.

Рассмотрим раздел «Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности (НУ)». В расчет реализованной разницы за период заложена следующая формула:

Погашение задолженности за период, в валюте / Остаток задолженности на начало периода, в валюте х отложенную разница на начало периода, в рублях:

2 500,00 USD / 7 500,00 USD х 14 680,50 = 4 893,50.

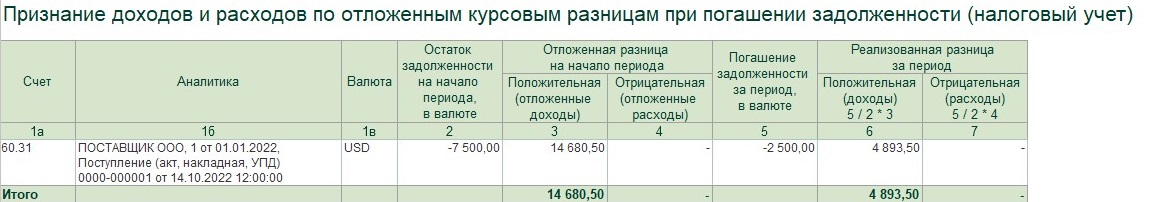

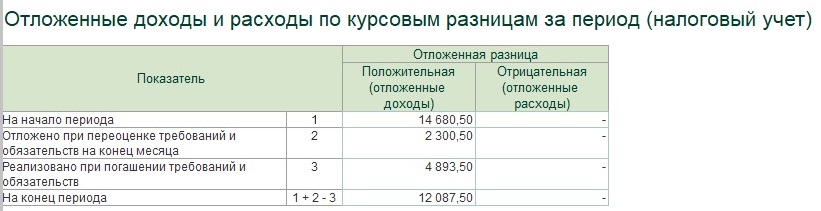

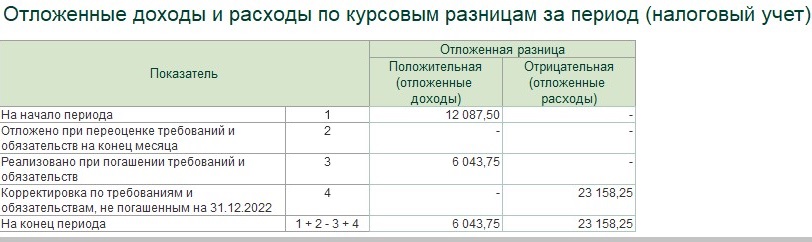

Данные в разделе «Отложенные доходы и расходы по курсовым разницам за период (налоговый учет)» следующие:

Отложенный доход на начало месяца 14 680,50 плюс отложенный доход при переоценке активов и обязательств на конец месяца 2 300,50 и минус реализованный отложенный доход при погашении требований и обязательств 4 893,50 = 12 087,50.

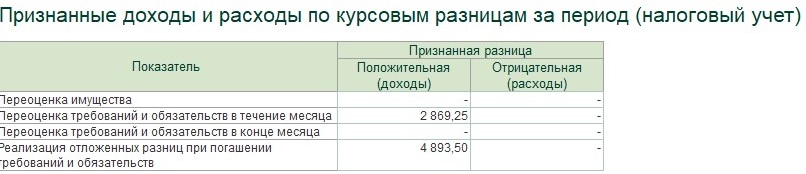

Данные в таблице « Признанные доходы и расходы по курсовым разницам за период (налоговый учет)»:

Переоценка требований и обязательств в течение месяца 2 869,25;

Реализация отложенных разниц при погашении требований и обязательств 4 893,50.

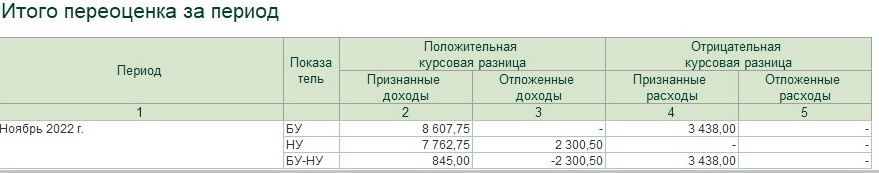

Данные в таблице «Итого переоценка за период»:

В БУ признаны доходы 8 607,75, признаны расходы 3 438,00;

В НУ признаны доходы 7 762,75, отложены доходы 2 300,50;

На ВР признаны доходы 845,00, отложены доходы 2 300,50, признаны расходы 3 438,00.

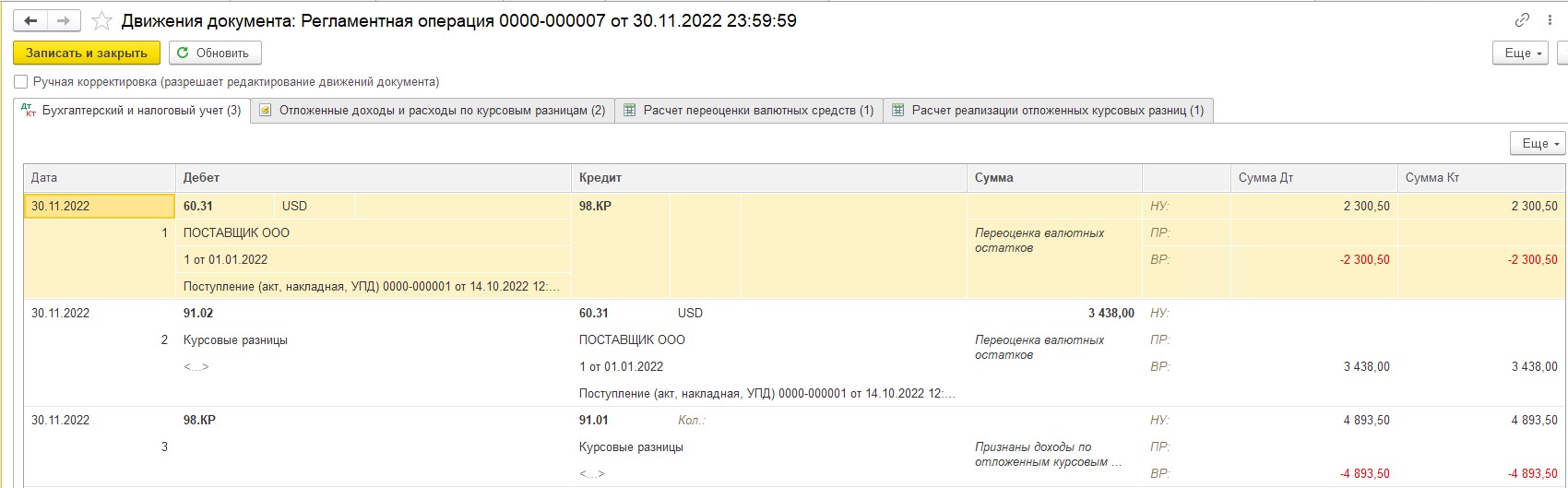

Посмотрим движения документа «Регламентная операция от 30.11.2022».

Мы видим, какие проводки сформированы по признанию доходов и расходов в БУ, НУ и ВР:

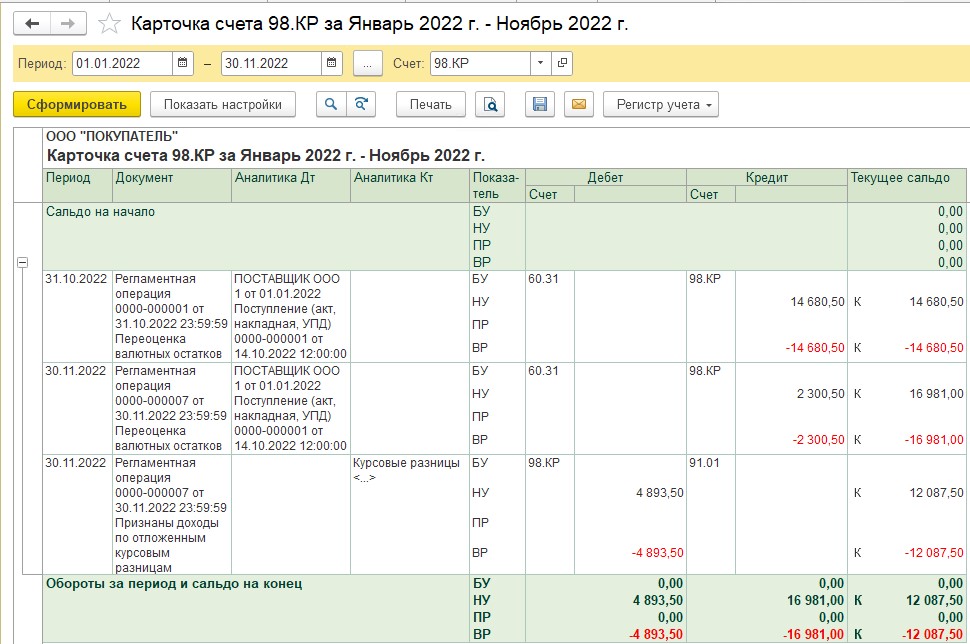

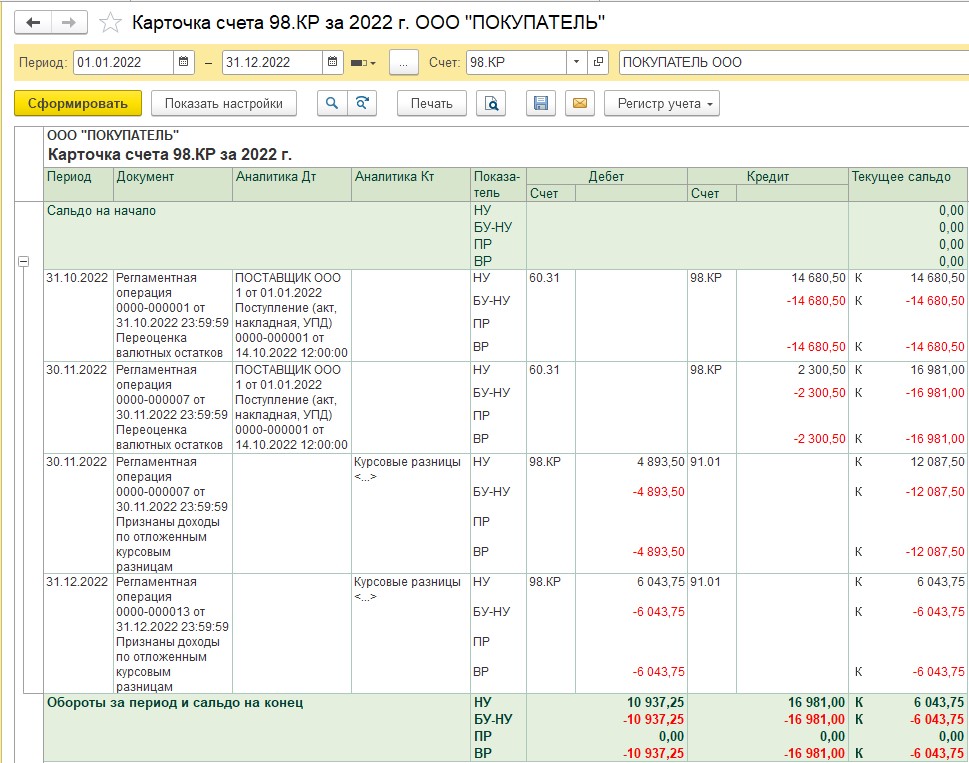

Также, посмотрим карточку счета 98.КР:

Для полноты всей картины еще посмотрим ОСВ по счету 60.31:

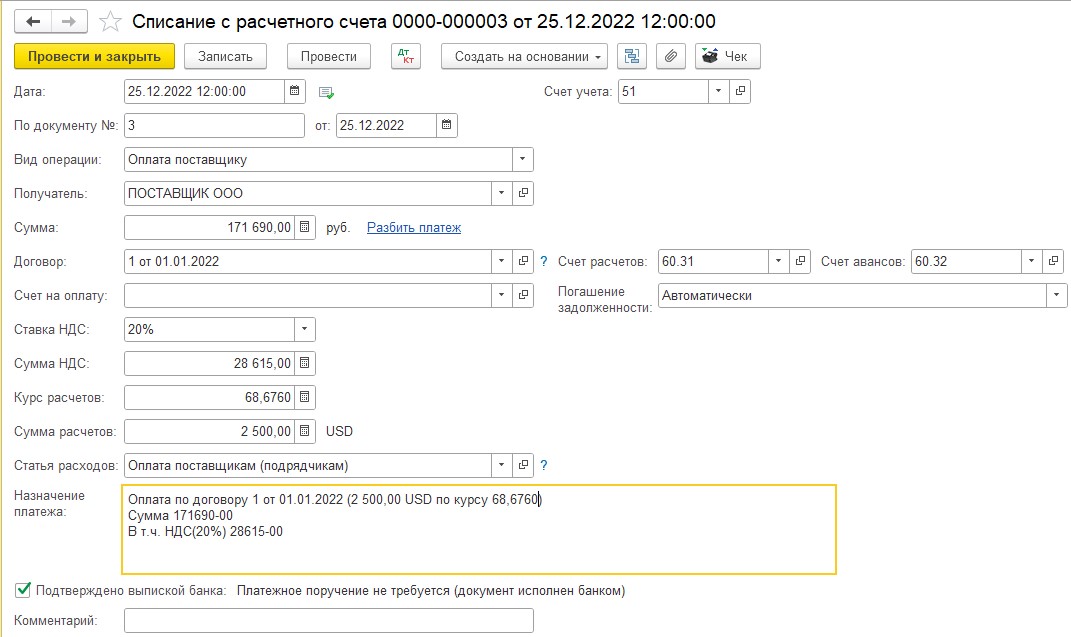

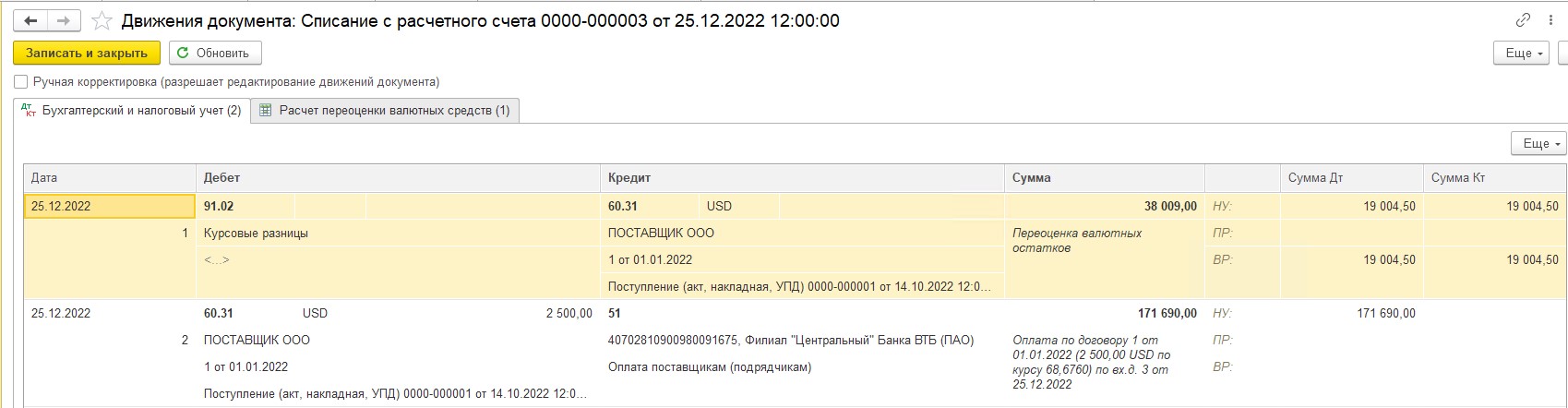

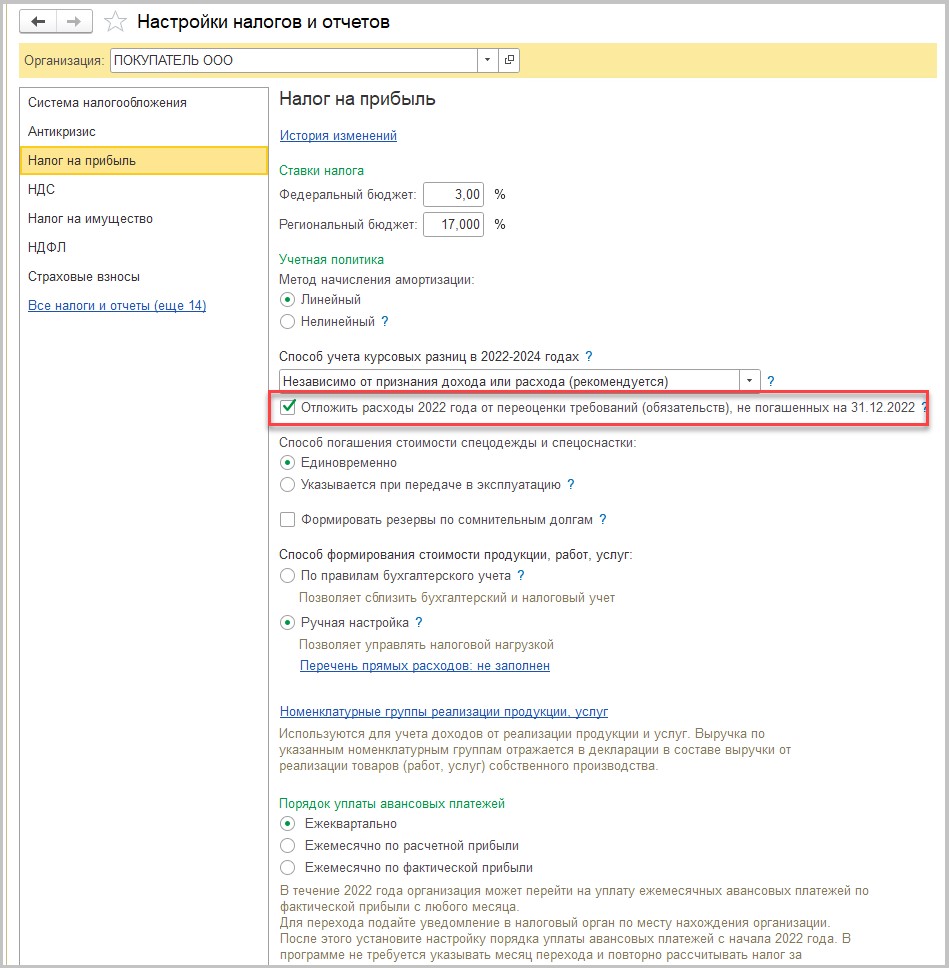

25.12.2022 производится следующая оплата товара 2 500,00 USD по курсу 68,6760 = 171 690,00:

Рассчитаем курсовые разницы в БУ, НУ и ВР:

В БУ признается в расходах отрицательная курсовая разница 38 009,00 = 5 000,00 USD х (68,6760 (курс на 25.12.2022) - 61,0742 (курс на 30.11.2022)).

В НУ признается в расходах отрицательная курсовая разница 19 004,50 = 2 500,00 USD х (68,6760 (курс на 25.12.2022) - 61,0742 (курс на 30.11.2022)).

В КТ 60.31 ВР: 38 009,00 – 19 004,50 = 19 004,50.

Проводим регламентную операцию по закрытию месяца.

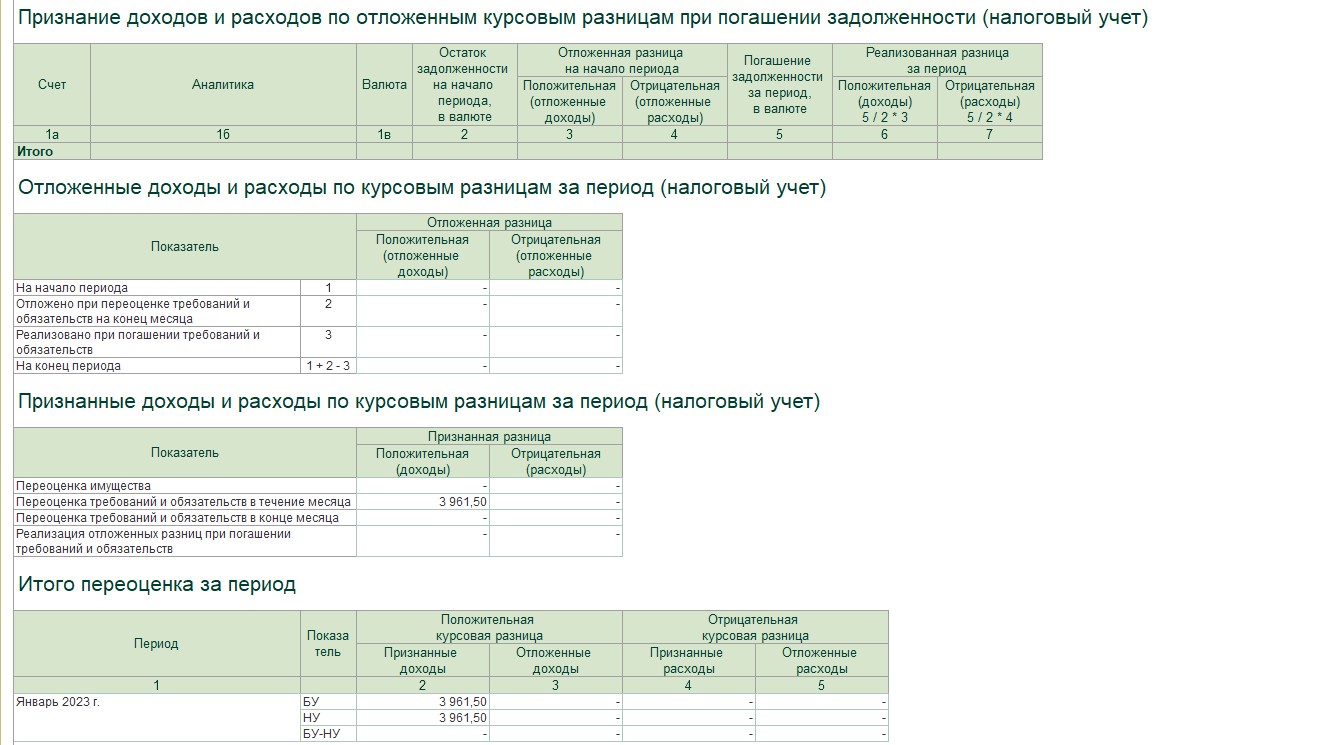

В регламентную операцию по закрытию месяца декабря 2022 добавлена операция по автоматической свертке положительных и отрицательных курсовых разниц по требованиям (обязательствам), не погашенным на 31.12.2022 (Письмо Минфина РФ от 22.12.2022 № 03-03-10/126074).

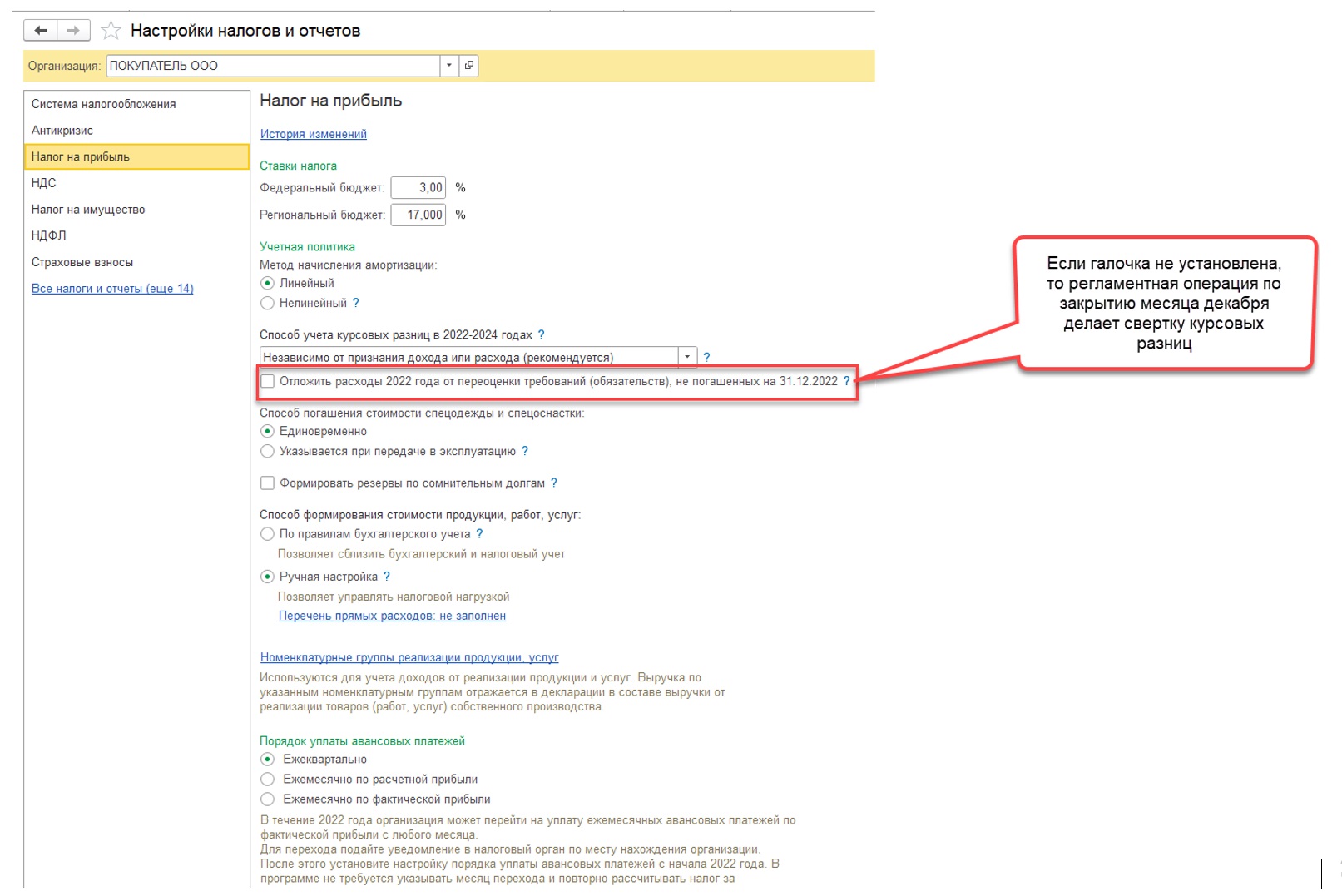

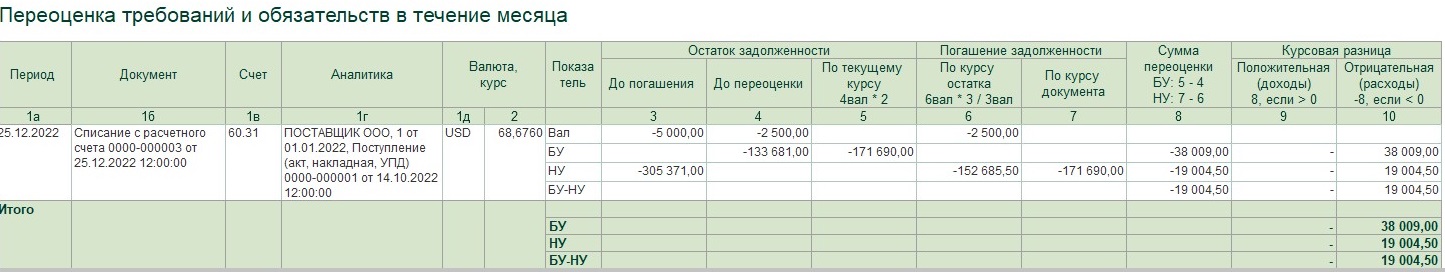

Свертка выполняется регламентной операцией "Переоценка валютных средств" за декабрь 2022 года, если организация отказалась от переноса всех расходов по курсовым разницам за 2022 год по непогашенной задолженности на будущие периоды, до момента ее погашения (Федеральный закон от 19.12.2022 № 523-ФЗ). Эта настройка устанавливается в настройках налогов и отчетов – Налог на прибыль. Если галочка в поле «Отложить расходы 2022 года от переоценки требований (обязательств), не погашенных на 31.12.2022» не установлена, то программа делает свертку курсовых разниц. Если галочку установить, то все непогашенные расходы на 31.12.2022 будут перенесены на 2023 год

Результат от переоценки сворачивается таким образом, чтобы по каждой непогашенной задолженности в целом за 2022 год в налоговом учете по налогу на прибыль был один результат - расход или отложенный доход по курсовым разницам. Расход получается, если расходы больше отложенных доходов, отложенный доход - если отложенные доходы больше расходов. Расходы уменьшаются на сумму отложенных доходов, что увеличивает налоговую базу по налогу на прибыль за 2022 год. Поскольку требуется сравнивать расходы и отложенные доходы по итогам года, уменьшение расходов отражается 31.12.2022 и учитывается только в годовой декларации по налогу на прибыль.

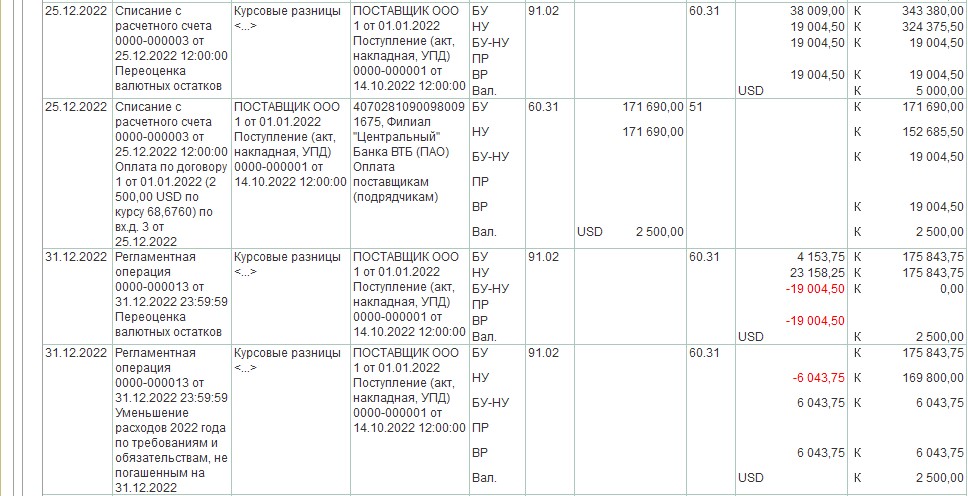

Итак, рассмотрим подробно справку-расчет «Переоценка валютных средств за декабрь 2022».

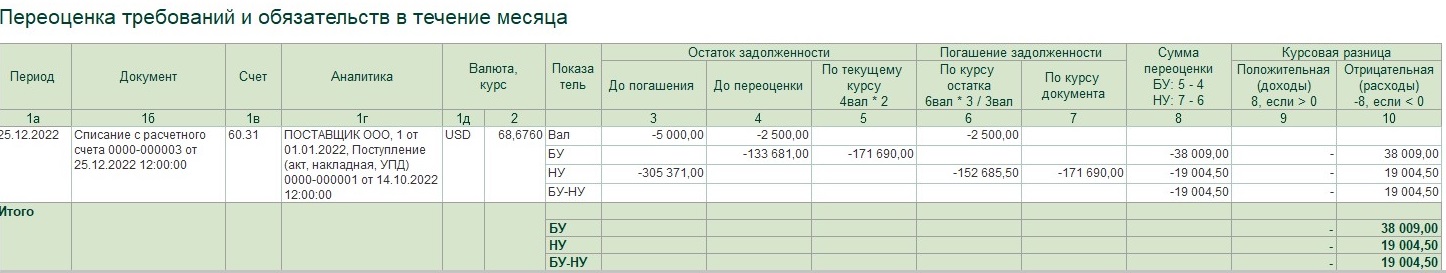

Данные, которые указаны в таблице «Переоценка требований и обязательств в течение месяца» мы уже рассмотрели выше при анализе курсовых разниц в документе «Списание с расчетного счета.

Данные в таблице «Переоценка требований и обязательств на конец месяца» следующие:

В БУ признана в расходах отрицательная курсовая разница 4 153,75 = 2 500,00 USD х (70,3375 (курс на 31.12.2022) - 68,6760 (курс на 25.12.2022)).

В НУ признана в расходах отрицательная курсовая разница 23 158,25 = 2 500,00 USD х (70,3375 (курс на 31.12.2022) - 61,0742 (курс на 30.11.2022)).

В КТ 60.31 ВР уже была сумма 19 004,50, минус сумма 19 004,50, образовавшаяся вследствие разницы межу расходами, признанными в БУ и расходами, признанными в НУ (4 153,7 - 23 158,25 = -19 004,50), итого на ВР остается сумма 0.

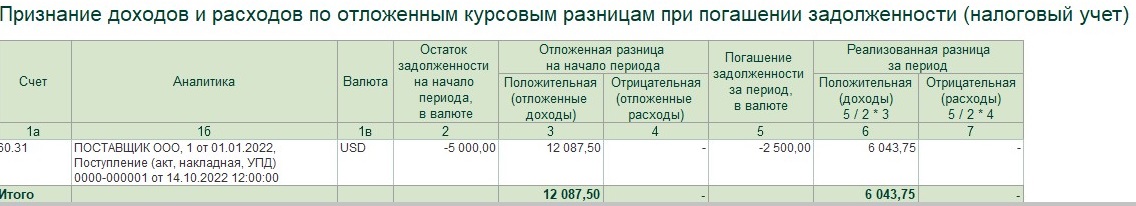

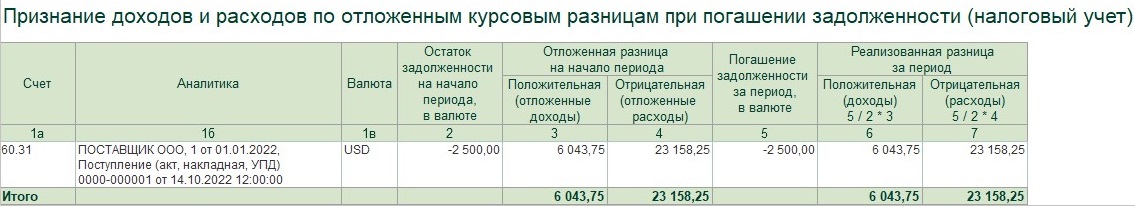

Данные в разделе «Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности (налоговый учет) рассчитаны следующим образом:

Погашение задолженности за период, в валюте / Остаток задолженности на начало периода, в валюте х отложенная разница на начало периода, в рублях:

2 500,00 USD / 5 000,00 USD х 12 087,50= 6 043,75.

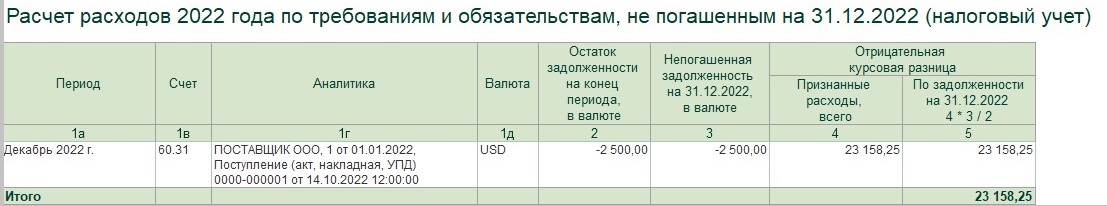

В разделе «Расчет расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (налоговый учет)» приведен расчет по признанным расходам по задолженности на 31.12.2022:

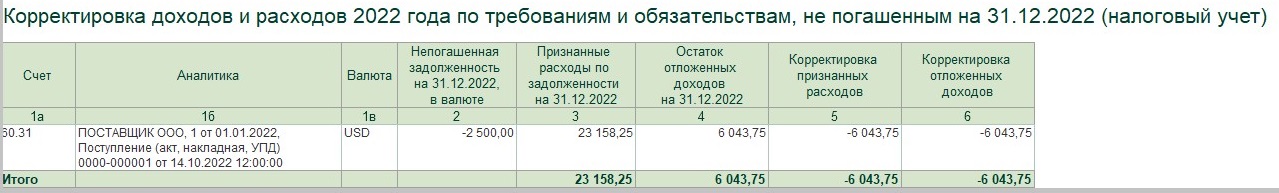

В разделе «Корректировка доходов и расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (налоговый учет)» приведен расчет корректировки между признанными расходами и отложенными доходами: признанные расходы уменьшены на сумму остатка отложенных доходов на 31.12.2022:

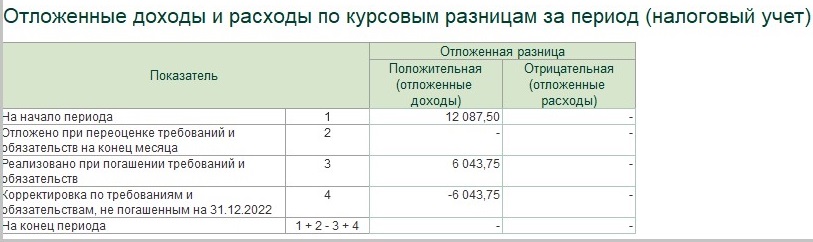

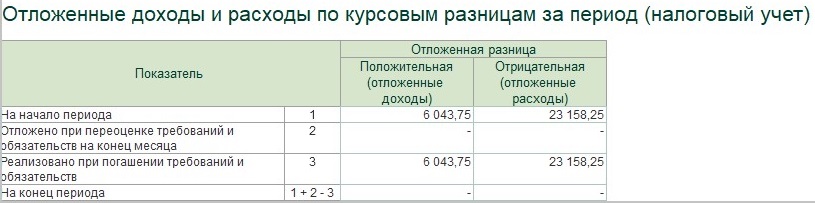

В разделе «Отложенные доходы и расходы по курсовым разницам за период (налоговый учет)» показана сумма реализованных отложенных доходов:

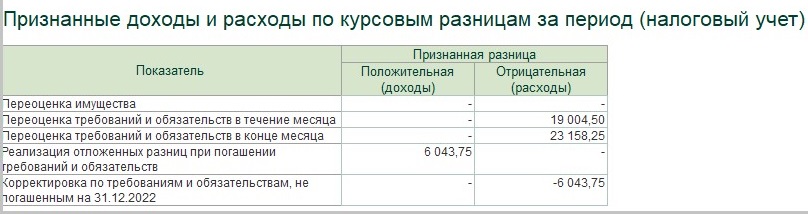

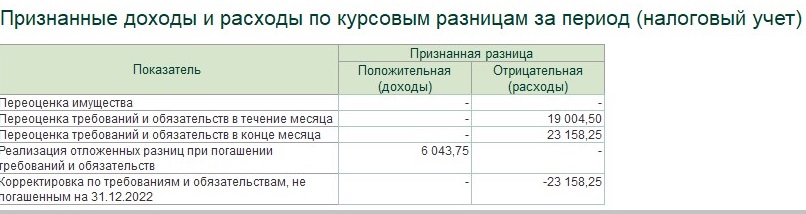

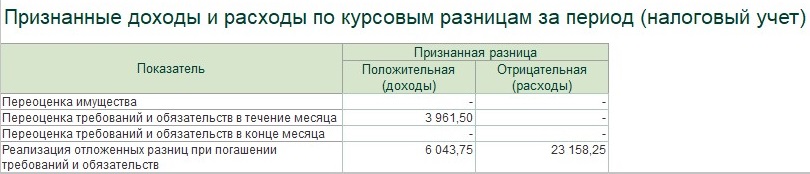

В разделе «Признанные доходы и расходы по курсовым разницам за период (налоговый учет)» показаны признанные доходы и расходы, а также корректировка доходов и расходов на 31.12.2022:

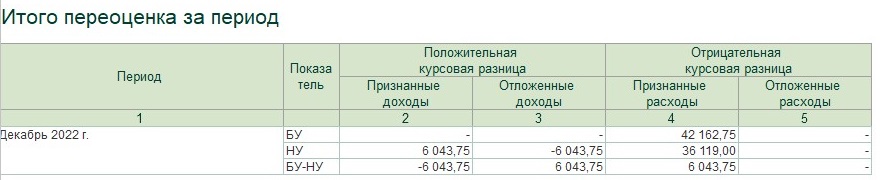

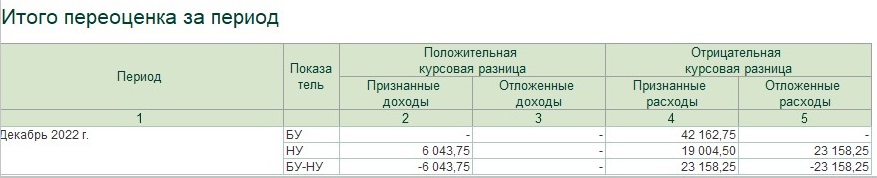

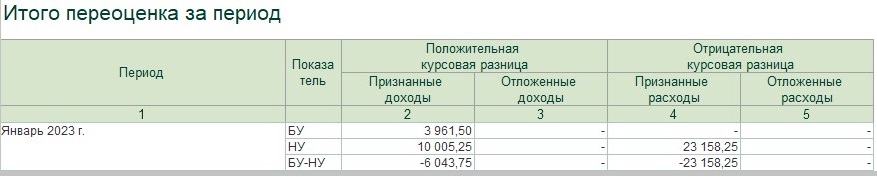

В разделе «Итого переоценка за период» показана сумма всех признанных расходов в БУ, НУ и ВР.

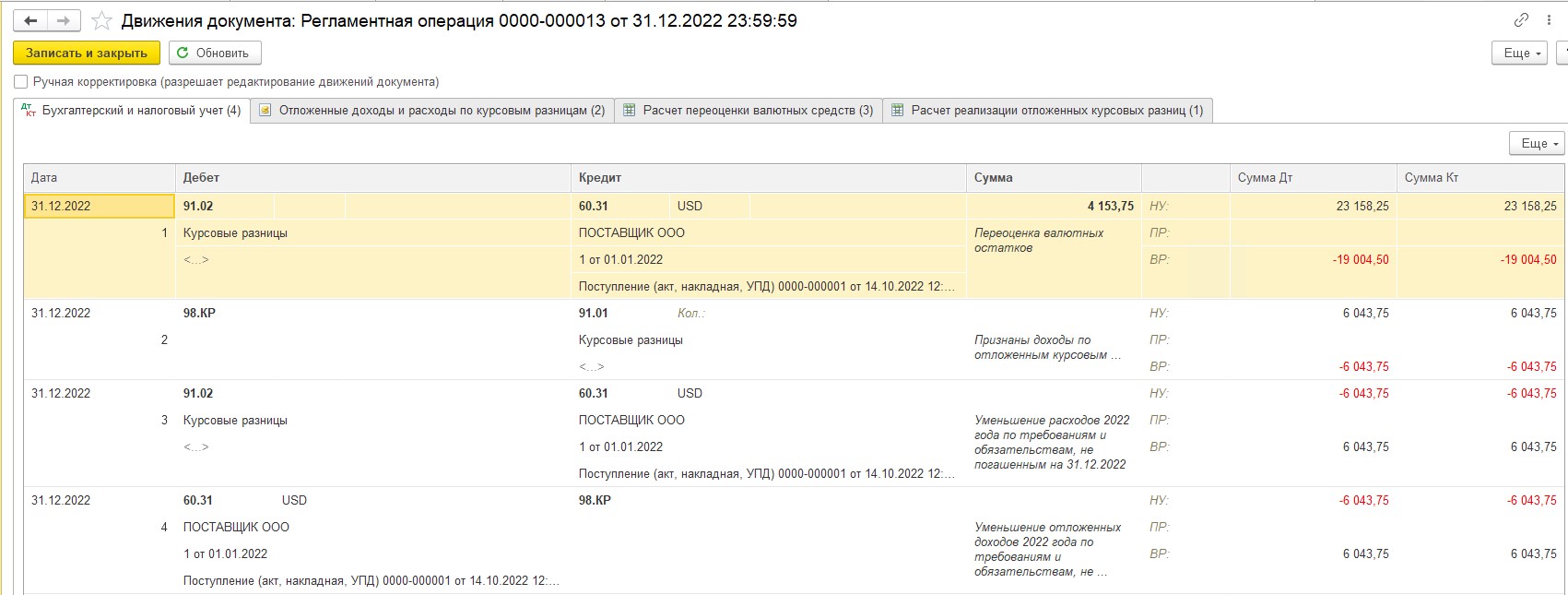

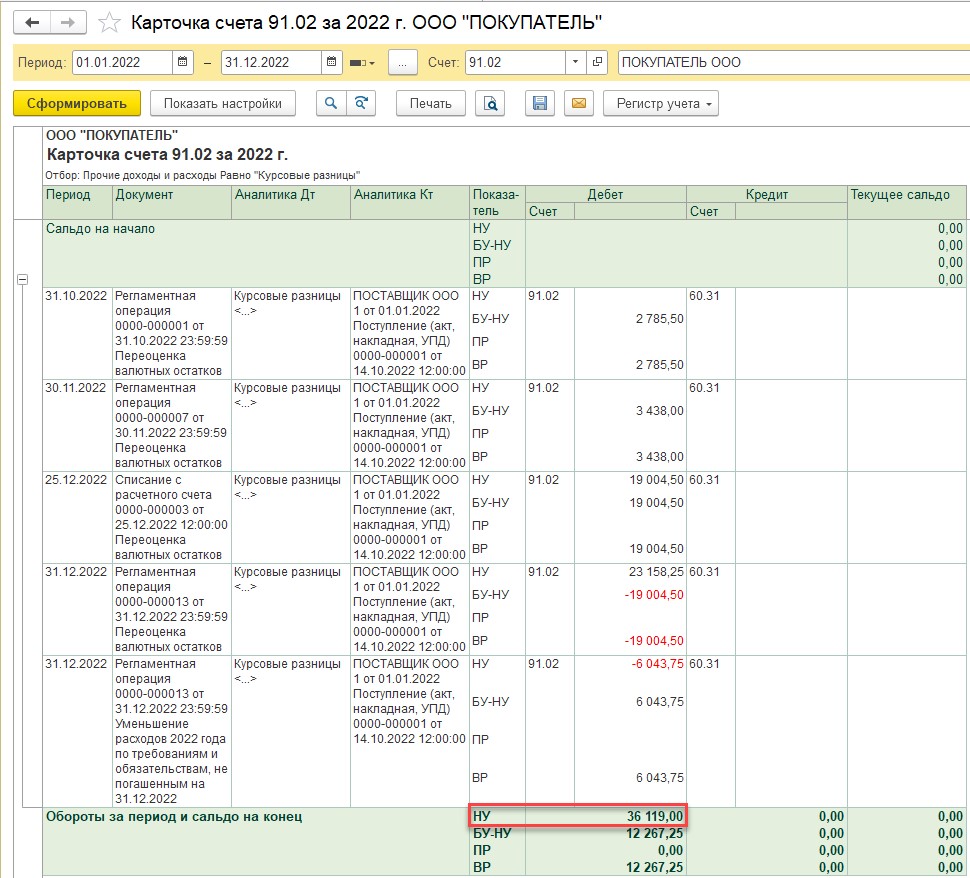

Посмотрим проводки, сформированные регламентной операцией по свертке курсовых разниц:

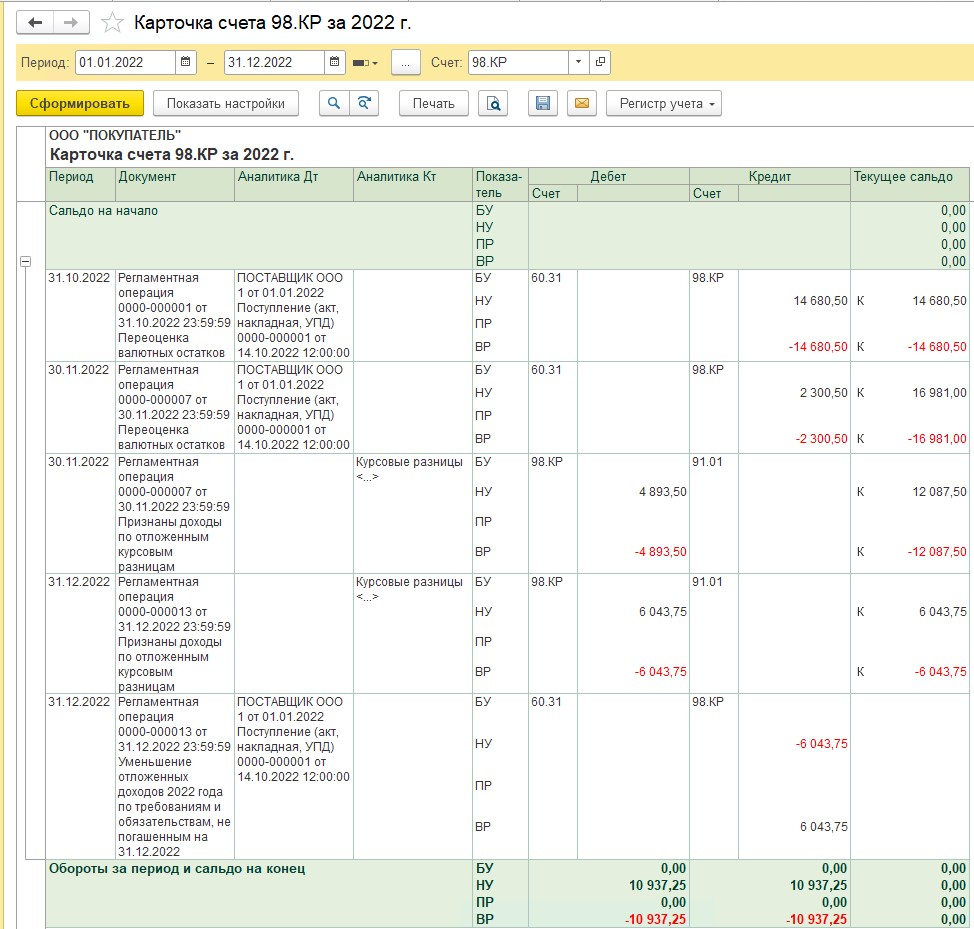

Посмотрим ОСВ по счету 98.КР на 31.12.2022:

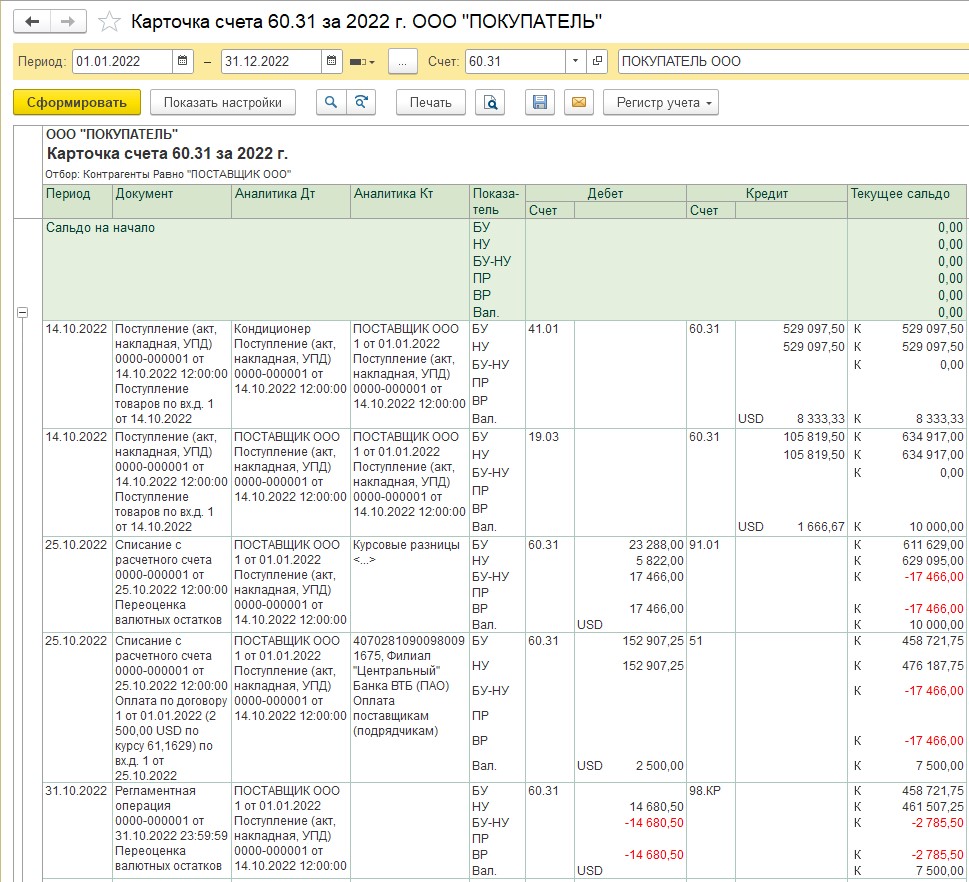

Посмотрим ОСВ по счету 60.31:

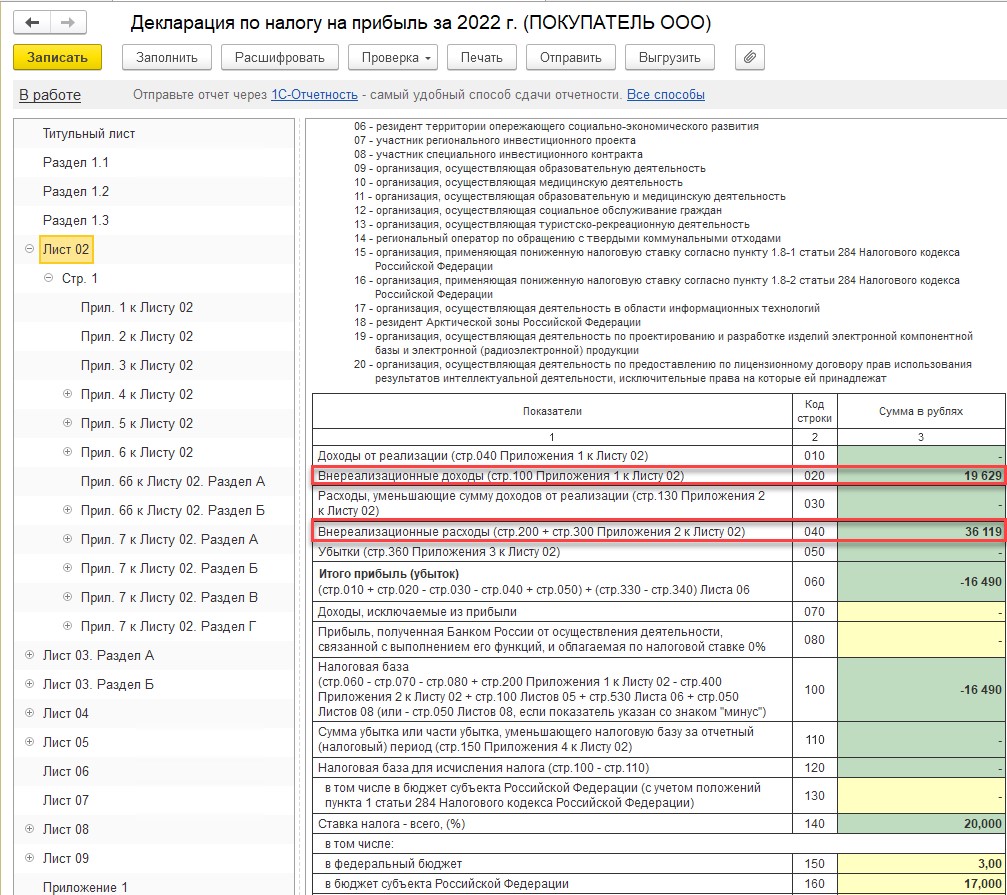

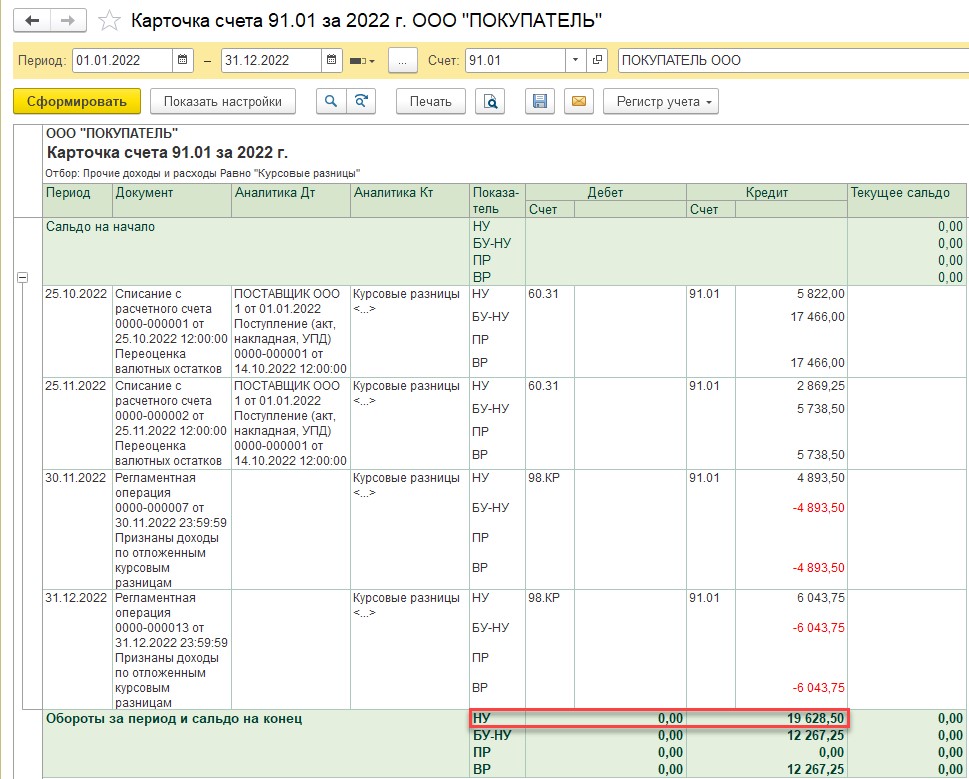

Посмотрим, как положительные и отрицательные курсовые разницы отразились в декларации по налогу на прибыль:

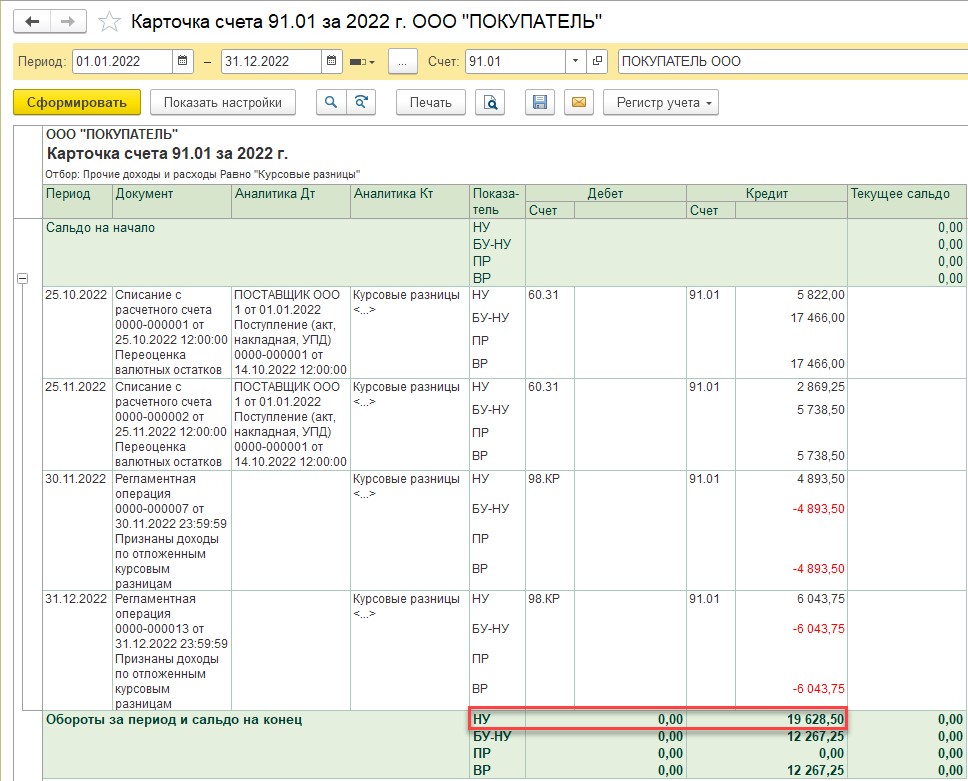

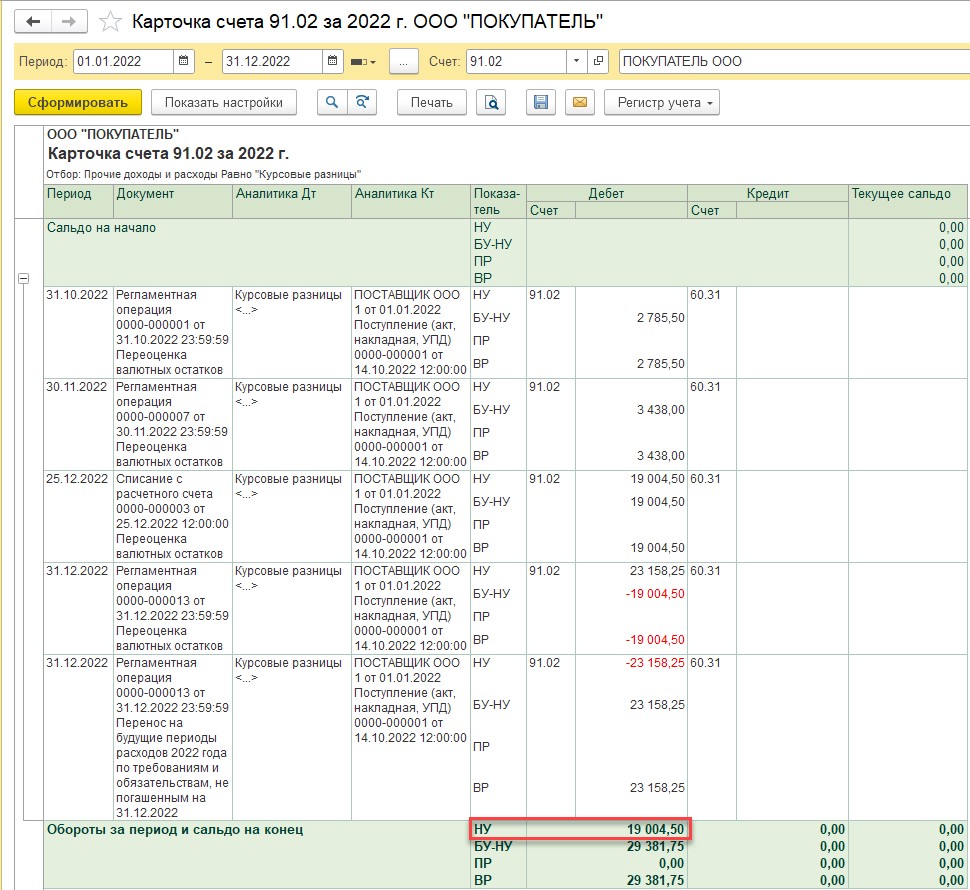

Для понимания, что за суммы отражены в декларации, посмотрим ОСВ по счетам 91.01 и 91.02 по налоговому учету.

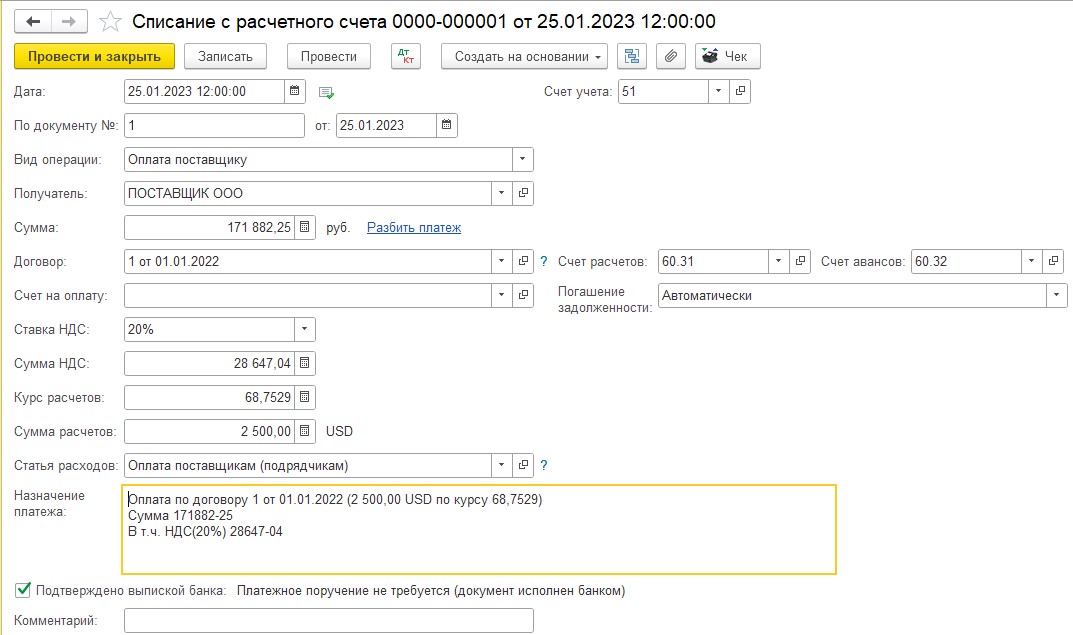

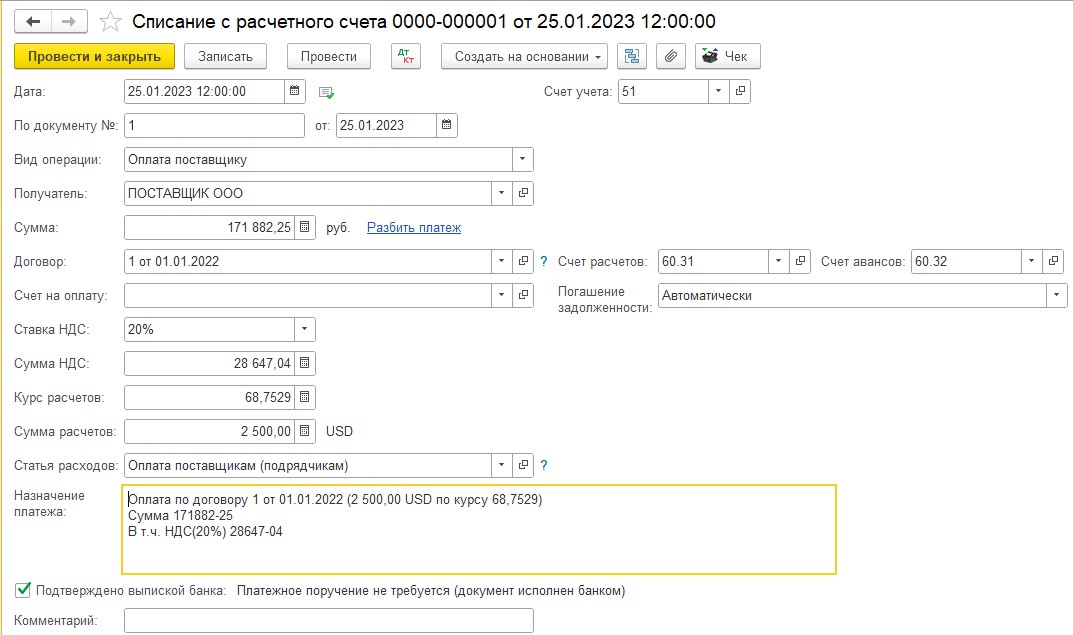

Итак, начался 2023 год, и у нас 25.01.2023 происходит последняя оплата товара 2 500,00 USD х по курсу на 25.01.2023 68,7529 = 171 882,25:

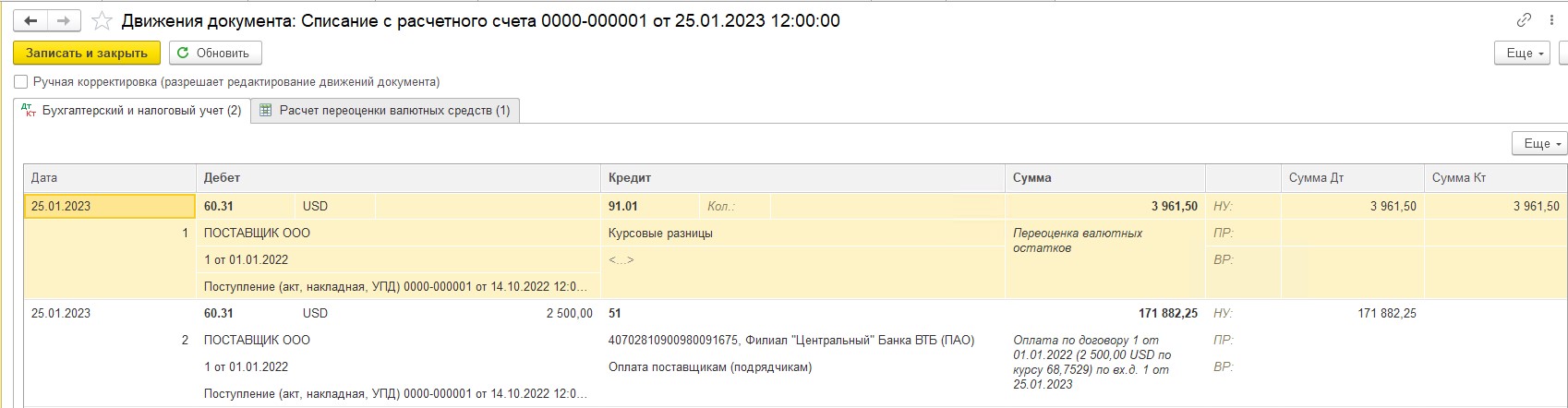

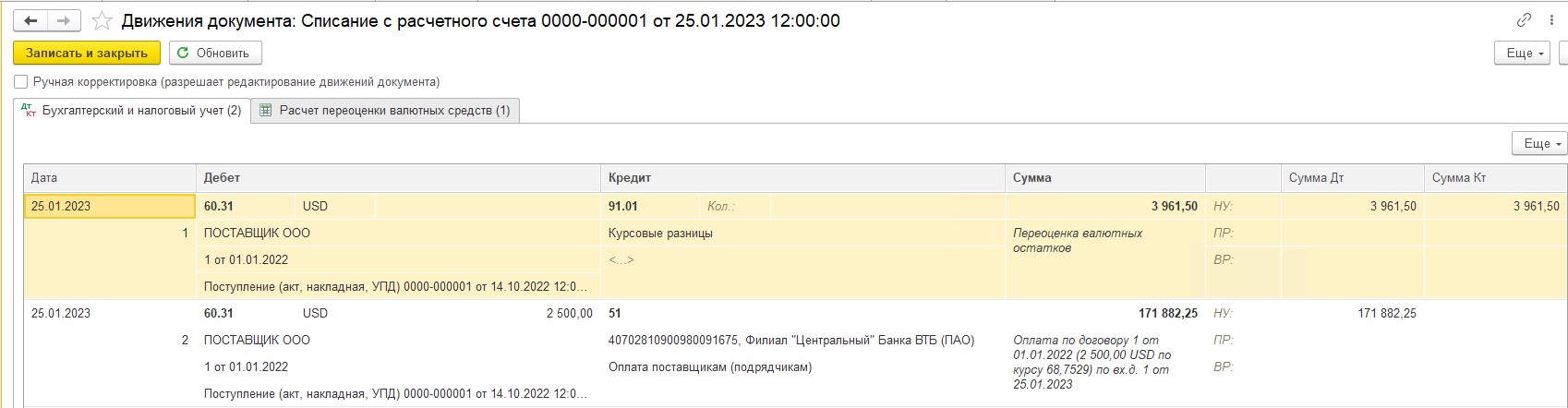

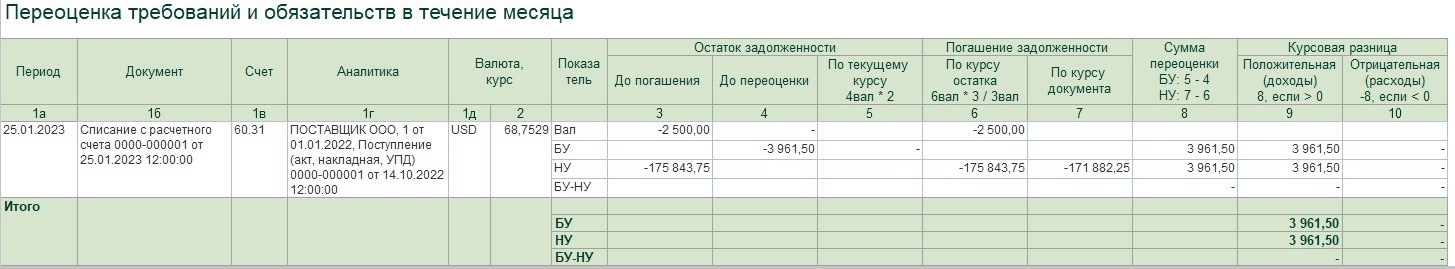

Посмотрим движения документа:

И в БУ и в НУ признана в доходах положительная курсовая разница равна 3 961,50 = 2 500,00 USD х (68,7529 (на 25.01.2023) - 70,3375 (31.12.2023)).

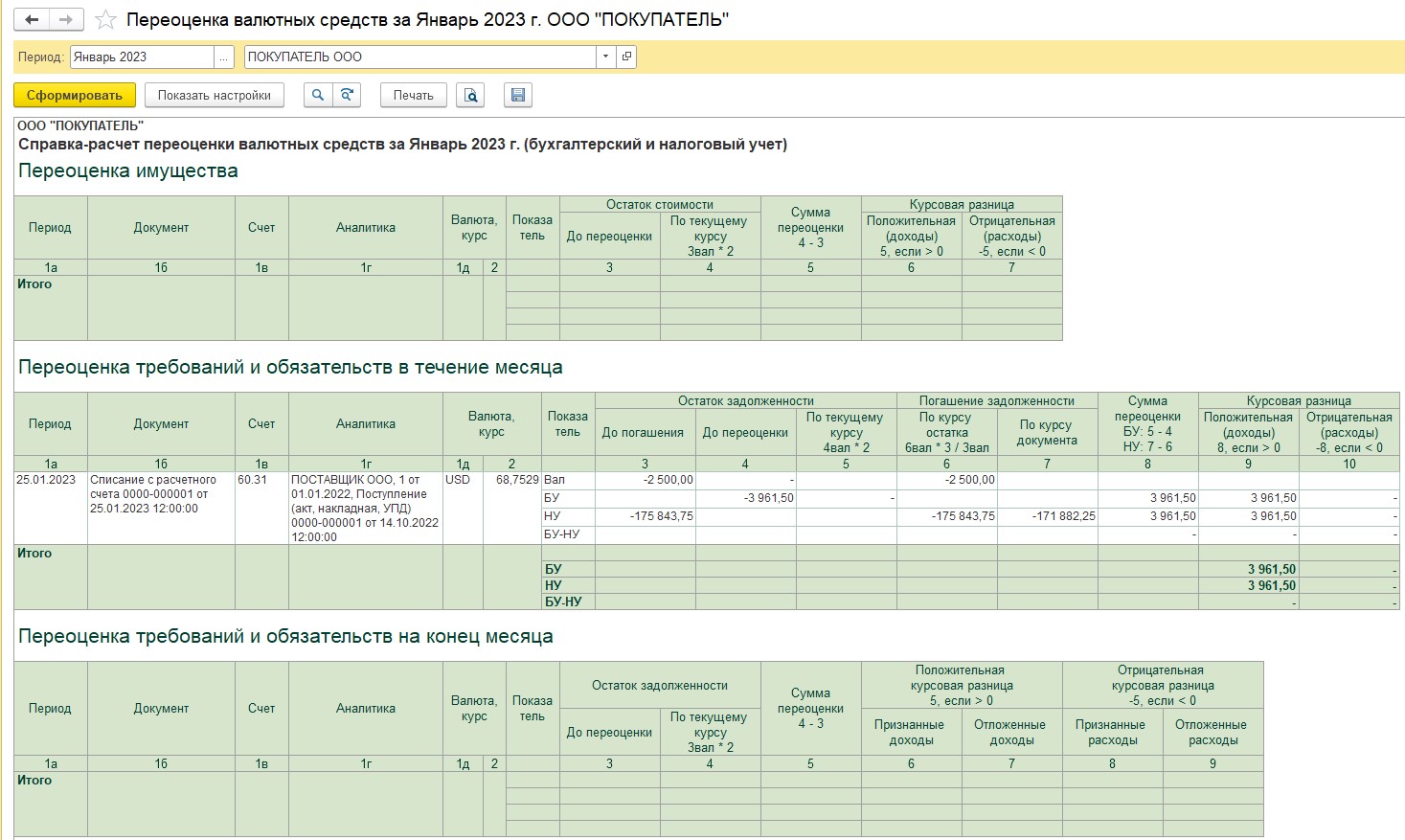

Проведем регламентную операцию «Закрытие месяца» за январь 2023 и сформируем справку-расчет за январь 2023.

Положительная курсовая разница полностью признается в доходах, так как задолженность погашена полностью.

Пример №2. Перенос на будущие периоды расходов по курсовым разницам за 2022 год по непогашенной задолженности.

На том же примере, рассмотренном выше, продемонстрируем второй способ – перенос на будущие периоды расходов по курсовым разницам за 2022 год по непогашенной задолженности.

Чтобы перенести на будущие периоды расходы по курсовым разницам за 2022 год по непогашенной задолженности, мы выполним следующую настройку в разделе «Главное» - «Налоги и отчеты»:

И снова проведем регламентную операцию «Закрытие месяца» за декабрь 2022.

Уменьшение расходов по курсовым разницам отражается 31.12.2022 регламентной операцией «Переоценка валютных средств» за декабрь 2022 года и учитывается в годовой декларации по налогу на прибыль. При этой настройке перепроводить все документы с начала года не нужно.

Сформируем справку-расчет за декабрь 2022.

В разделе «Переоценка требований и обязательств в течение месяца» следующие данные:

В БУ признается в расходах отрицательная курсовая разница 38 009,00 = 5 000,00 USD х (68,6760 (курс на 25.12.2022) - 61,0742 (курс на 30.11.2022)).

В НУ признается в расходах отрицательная курсовая разница 19 004,50 = 2 500,00 USD х (68,6760 (курс на 25.12.2022) - 61,0742 (курс на 30.11.2022)).

В КТ 60.31 ВР: 38 009,00 – 19 004,50 = 19 004,50.

Данные в таблице «Переоценка требований и обязательств на конец месяца» следующие:

В БУ признается в расходах отрицательная курсовая разница 4 153,75 = 2 500,00 USD х (70,3375 (курс на 31.12.2022) - 68,6760 (курс на 25.12.2022)).

В НУ признается в расходах отрицательная курсовая разница 23 158,25 = 2 500,00 USD х (70,3375 (курс на 31.12.2022) - 61,0742 (курс на 30.11.2022)).

В КТ 60.31 ВР уже была сумма 19 004,50, минус сумма 19 004,50, образовавшаяся вследствие разницы межу расходами, признанными в БУ и расходами, признанными в НУ (4 153,7 - 23 158,25 = -19 004,50), итого на ВР остается сумма 0.

Данные в разделе «Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности (налоговый учет) рассчитаны следующим образом:

Погашение задолженности за период, в валюте / Остаток задолженности на начало периода, в валюте х отложенная разница на начало периода, в рублях:

2 500,00 USD / 5 000,00 USD х 12 087,50= 6 043,75.

Далее все признанные в НУ расходы на конец года сторнируются и переносятся на отложенные расходы, что показано в разделе «Корректировка расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (налоговый учет)»:

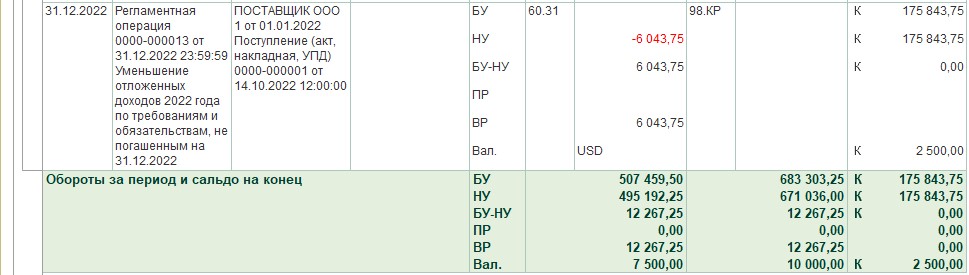

В разделе «Отложенные доходы и расходы по курсовым разницам за период (налоговый учет)» мы видим, что на конец 2022 остаются как отложенные доходы, так и отложенные расходы:

В разделе «Признанные доходы и расходы по курсовым разницам за период (налоговый учет) показаны все признанные и отложенные доходы и расходы:

В разделе «Итого переоценка за период» показаны признанные расходы и отложенные расходы:

В ОСВ по КТ 98.КР мы видим сальдо отложенных доходов на 31.12.2022:

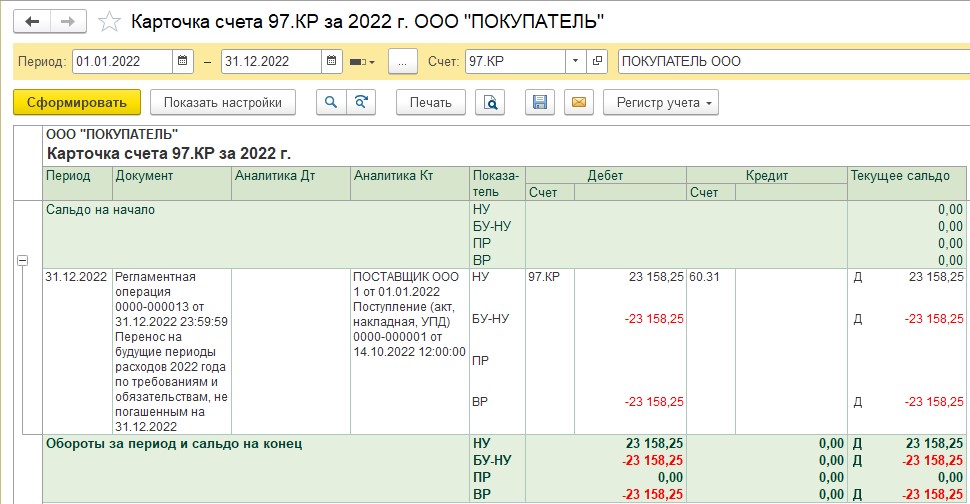

Также в ДТ 97.КР у нас появилось сальдо отложенных расходов на 31.12.2022:

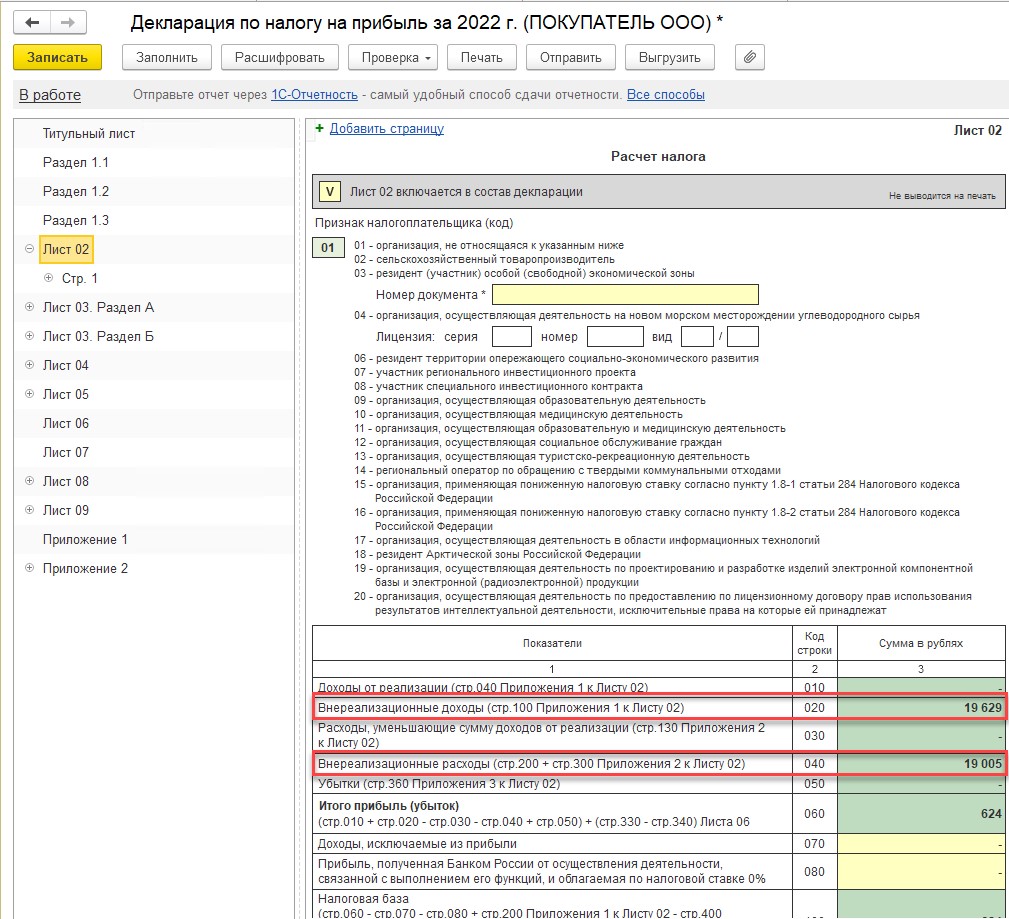

Сформируем декларацию по налогу на прибыль за 2022:

Сформируем ОСВ по счетам 91.01 и 91.02 в НУ и проверим данные в декларации:

Таким образом, сумма признанных внереализационных доходов в обоих случаях одинакова, а сумма признанных внереализационных расходов при способе переноса меньше на 23 158,25.

25.01.2023 происходит последняя оплата товара 2 500,00 USD х по курсу на 25.01.2023 68,7529 = 171 882,25:

Посмотрим движения документа:

Далее, проведем закрытие января 2023 и посмотрим, как погасились отложенные доходы и расходы при полном погашении обязательства.

Сформируем справку-расчет за январь 2023.

В разделе «Переоценка требований и обязательств в течение месяца» следующие данные:

БУ и в НУ курсовая разница рассчиталась следующим образом:

2 500,00 USD х (68,7529 (на 25.01.2023) - 70,3375 (31.12.2023)) = 3 961,50 рублей.

В разделе «Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности (налоговый учет)» показано, что и отложенный доход, и отложенный расход были признаны в НУ:

В разделе «Отложенные доходы и расходы по курсовым разницам за период (налоговый учет)» показано погашение отложенных доходов и расходов за период:

В разделе «Признанные доходы и расходы по курсовым разницам за период (налоговый учет)» показаны все признанные доходы и расходы за январь 2023:

В разделе «Итого переоценка за период» показана сумма признанных расходов за январь 2023:

Мы рассмотрели два способа переноса отложенных доходов и расходов на 2023 год. Какой способ выбрать – решает сама организация.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Есть ли в вопросах обсуждение темы: Корректировка реализации по договору в у.е. (по отгрузкам с предоплатой, постоплатой, и частичным зачетом аванса), отражение в 1С, счета учета и расчет курсовых разниц. Может быть есть отдельная статья по этой теме