НДС при списании дебиторской и кредиторской задолженности

- Опубликовано 13.12.2014 17:21

- Автор: Administrator

- Просмотров: 63075

Эта статья написана по просьбе одной из моих читательниц, но я думаю, что тема может быть интересна многим. Речь пойдет о том, что делать с НДС при списании дебиторской и кредиторской задолженности, и главное - как отразить все эти действия в программах 1С. Рассматривать будем на примере 1С: Бухгалтерии предприятия 8 редакции 3.0.

Итак, начнем с дебиторской задолженности, здесь возможны два варианта.

Первый вариант: мы заплатили поставщику аванс, он предоставил нам счет-фактуру, НДС был принят к вычету, но отгрузка товара не произошла, а задолженность списали по истечении срока давности.

Руководствуясь письмом Минфина России от 11.04.2014 № 03-07-11/16527, в данном случае в периоде списания задолженности НДС необходимо восстановить. Такая позиция спорна, так как пункт 3 ст. 170 НК РФ содержит ограниченный перечень случаев, в которых НДС, принятый к вычету, подлежит восстановлению. И в этом перечне есть только один случай, в котором НДС с сумм уплаченной предоплаты подлежит восстановлению, - это возврат аванса в результате расторжения или изменения условий договора. А вот восстановление налога при списании дебиторской задолженности, образовавшейся в результате внесения предоплаты за товары, работы или услуги, Налоговый кодекс не предусматривает.

Тем не менее, высока вероятность, что налоговая служба потребует восстановить НДС в данном случае, и противоположную точку зрения придется отстаивать в судебном порядке.

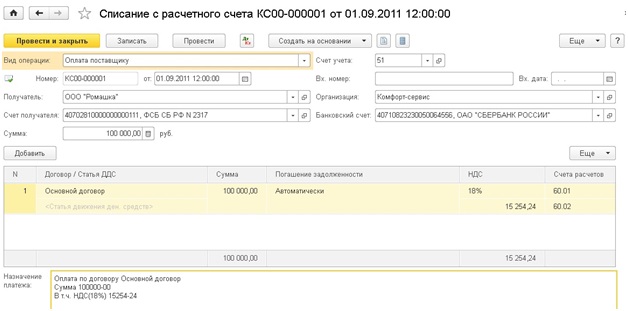

Поэтому мы рассмотрим, как в такой ситуации восстановить НДС в программе 1С: Бухгалтерия предприятия 8. Итак, предоплата на сумму 100 тыс. руб. (в т.ч. НДС (18%) 15254-24) была осуществлена в 2011 году, сделан документ "Списание с расчетного счета".

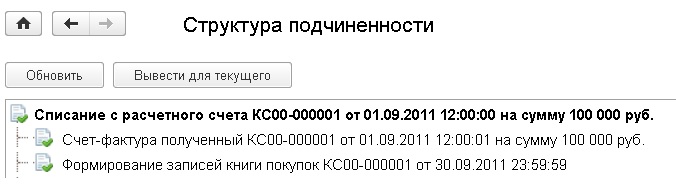

На его основании введен счет-фактура полученный на аванс, а в конце квартала сделан документ "Формирование записей книги покупок",

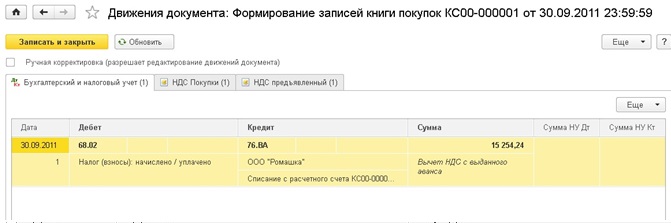

которым сформирована проводка по учету НДС:

Дт 68.02 Кт 76.ВА на сумму 15254,24 руб.

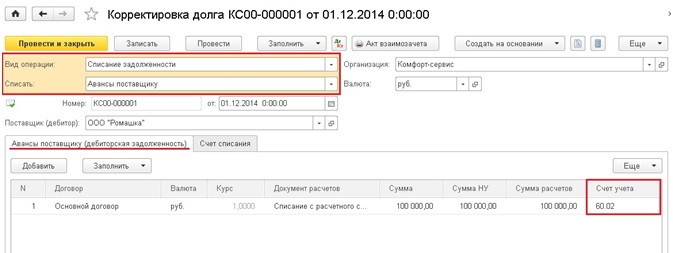

1 декабря 2014 года задолженность списывается документом "Корректировка долга", в котором указываем вид операции "Списание задолженности", списать "Авансы поставщику".

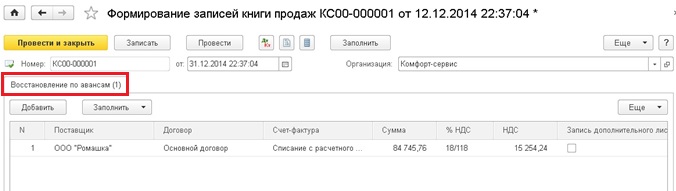

Затем создаем документ "Формирование записей книги продаж", для этого на вкладке "Операции" (в новом интерфейсе "Такси") выбираем пункт "Регламентные операции НДС" и добавляем новый документ, в котором есть всего лишь одна вкладка "Восстановление по авансам". Нажимаем кнопку "Заполнить", данные в документ должны попасть автоматически.

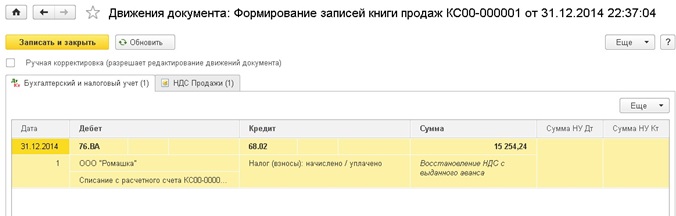

Документ формирует проводку Дт 76.ВА Кт 68.02 на сумму 15254,24 руб.

Второй вариант: была совершена отгрузка покупателю, но денежные средства не получены, в результате чего образовалась дебиторская задолженность, которая затем списана.

Поскольку в программах 1С реализован способ начисления НДС "по отгрузке", то после ввода документа реализации и счета-фактуры НДС был уплачен. При списании задолженности дополнительно ничего с ним делать не требуется.

В случае со списанием кредиторской задолженности мы рассмотрим три варианта.

Первый вариант: мы получили аванс от покупателя, заплатили НДС, но отгрузку не произвели, образовалась кредиторская задолженность, которая затем списывается.

В данном случае стоит руководствоваться письмом Минфина России от 07.12.2012 г. № 03-03-06/1/635, согласно которому при списании кредиторской задолженности НДС, исчисленный с полученного аванса, к вычету не принимается и в налоговом учете также не может быть учтен в составе расходов.

Второй вариант: товары получены от поставщика, но не оплачены, НДС был принят к вычету.

Для рассмотрения этой ситуации обратимся к письму Минфина России от 21.06.2013 г. № 03-07-11/23503, в котором говорится о том, что основание для восстановления принятого к вычету НДС при списании просроченной кредиторской задолженности по приобретенным товарам отсутствует. А в налоговом учете НДС включается в доходы в составе списываемой кредиторской задолженности и в расходах не учитывается, единственная проводка формируется документом "Корректировка долга", которым мы списываем задолженность.

Третий вариант: товары получены от поставщика, не оплачены, НДС к вычету принят не был (находится на 19 счете).

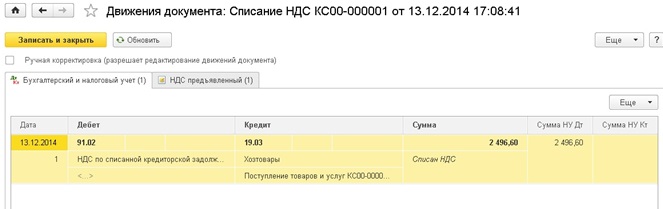

Согласно пп. 14 п. 1 ст. 265 Налогового кодекса в данном случае НДС нужно включить в состав внереализационных расходов в налоговом учете, при этом должна быть сформирована проводка

Дт 91 Кт 19

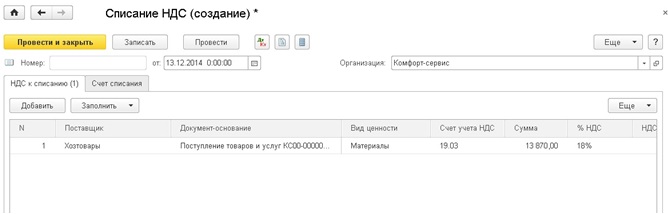

В программах 1С для этих целей предназначен документ "Списание НДС", который также можно создать в журнале "Регламентные операции НДС", распложенном на вкладке "Операции".

На закладке "Счет списания" указываем счет 91.02 и выбираем соответствующую статью прочих расходов.

Проводки документа выглядят следующим образом

Если у вас остались вопросы по учету НДС в случае списания дебиторской или кредиторской задолженности, то вы можете задать их в комментариях к статье.

А если Вы хотите, чтобы все основные вопросы, связанные с расчетом НДС и заполнением декларации, для Вас разложили по полочкам, то я советую Вам наш новый видеокурс "НДС: от понятия до декларации"! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме "теория + практика в 1С". Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Хорошо, что вы обратили на это внимание. Так сделала, и все отлично свернулось.

Методисты фирмы 1С рекомендуют в такой ситуации использовать документ "Операция", т.е. формируем просто ручную проводку. НО очень важно, чтобы эта проводка была сделана до заполнения документа "Формирование записей книги покупок", и были верно заполнены все субконто. На счете 76.АВ есть субконто "Счета-фактуры выданные", можно сформировать ОСВ по данному счету с детализацией по этому субконто и закрыть именно те счета-фактуры, на которых есть остатки. После проведения операции должна получиться ОСВ, которая будет оставаться красивой при любой детализации

Здравствуйте! Каким образом списывали на счет 91.02? Какой документ использовали?

Два последние вопроса по сути похожи, давайте сразу вместе обсудим

В данном случае стоит руководствовать ся письмом Минфина России от 07.12.2012 г. № 03-03-06/1/635, согласно которому при списании кредиторской задолженности НДС, исчисленный с полученного аванса, к вычету не принимается и в налоговом учете также не может быть учтен в составе расходов."

Что в таком случае делать с НДС на счете 76.АВ?

Я думаю, что да, нужно восстановить.

Спасибо, что вникли в суть моего учета с таким вниманием. Очень вам благодарна за ответ. Аналогичное мнение высказал методолог, с которым я консультировала сь до вашего ответа. Кроме этого сделала запрос аудиторам, жду ответа от них.

Ну тогда я что думаю - восстанавливать этот НДС нам не нужно, т.к. имущество использовалось Вашей организацией до перехода на УСН для осуществления операций, подлежащих обложению НДС, поэтому восстановление сумм НДС не производится.

Значит, его можно просто списать, например, на 91 счет. Причем эта сумма никак не повлияет на налоговый учет по УСН, не будет отражена в КУДиР. Поэтому можно сделать просто ручную проводку.

Но вообще это вопрос не столько по работе в 1С, сколько по методологи учета. Я бы лучше еще с аудиторами проконсультиров алась.

Совершенно верно то, что вы описали. К вычету был принят НДС с аванса выданного и далее ежемесячно восстанавливалс я НДС, проводки делались. Остался остаток на 76ВА, который не успел восстановиться.

То есть получается, Вы перечислили аванс и поставили НДС с аванса к вычету проводкой

Дт 68.02 Кт 76.АВ

Потом ведь были начисления лизинговых платежей и НДС постепенно восстанавливалс я проводками

Дт 76.ВА Кт 68.02?

И это получился остаток, который не успел восстановиться на момент перехода?

Или проводки Дт 76.ВА Кт 68.02 не делались?

Просто мне немного не хватает информации, т.к. с лизингом тут много нюансов.

Да, это НДС с выданного аванса. К вычету НДС был предъявлен в 3 квартале 2014г.

Здравствуйте!

Это у Вас НДС с выданного аванса? Или Вы использовали счет другим образом? Если НДС, то Вы его предъявляли к вычету? В каком налоговом периоде?

У меня на счете 76ВА осталась сумма 98 тыс.руб. от авансового платежа по лизингу. Когда брали лизинг наша организация была на ОСНО, с 2015 года перешли на УСН. Как быть с сальдо на счете 76ВА?

Здравствуйте! Так и должно быть, НДС с реализации рассчитывается к уплате, НО в этом же периоде тот НДС, который был уплачен с предварительной оплаты, должен встать к вычету. Таким образом, фактически платить эту сумму не придется.

В какой программе и какой версии Вы работаете? (1С: Бухгалтерия предприятия (2.0 или 3.0), 1С: Комплексная автоматизация, 1С: УПП и т.д.)