Перевод основного средства в долгосрочный актив к продаже (ДАП) согласно ПБУ 16/02 «Информация по прекращаемой деятельности» в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 27.02.2024 19:16

- Автор: Administrator

- Просмотров: 9370

В бухгалтерском учете выведенные из эксплуатации объекты основных средств, в отношении которых принято решение о продаже, как правило, переклассифицируют в отдельный вид оборотных активов - долгосрочные активы к продаже. То есть, проще говоря, основное средство с 01 счета переквалифицируется в некий товар на 41 счете, и его реализация проходит с использованием 90 счета «Выручка», а не 91 «Прочие доходы и расходы». Однако это подходит не для всех организаций! Кто должен это делать мы расскажем в данном материале, плюс всё осложняется неавтоматизацией таких операций в 1С на данный момент времени. Здесь вас ждет подробный алгоритм действий.

Долгосрочный актив к продаже – это объект основных средств или другой внеоборотный актив (кроме финансовых вложений), использование которого прекращено в связи с принятием решения о его продаже, имеется подтверждение того, что возобновление использования этого объекта не предполагается (руководство приняло соответствующее решение, и начаты действия по подготовке актива к продаже, заключено соглашение о продаже, другое) (п.10.1 ПБУ 16/02).

К ДАП также относятся предназначенные для продажи материальные ценности, остающиеся от выбытия, в том числе частичного, внеоборотных активов или извлекаемые в процессе их текущего содержания, ремонта, модернизации, реконструкции, за исключением случая, когда такие ценности классифицируются в качестве запасов (п. 10.1 ПБУ 16/02).

Внеоборотные активы, использование которых временно прекращено, не считаются долгосрочными активами к продаже.

Когда нужно перевести ОС в ДАП?

Согласно Рекомендации Р-84/2017 – КпР «Переклассификация основных средств в активы для продажи», перевести ОС в ДАП нужно при выполнении следующих условий:

- объект должен быть в наличии для немедленной продажи в его текущем состоянии;

- продажа объекта планируется исключительно на обычных условиях при продаже таких объектов;

- продажа объекта должна быть высоковероятной (имеют место со стороны организации активные меры по поиску покупателя и выполнению плана по продаже, активные действия по продаже актива по цене, которая является обоснованной);

- имеет место ожидание, что продажа данного объекта будет осуществлена в течение одного года с даты классификации, за исключением случаев, установленных МСФО (IFRS) 5;

- действия, требуемые для выполнения плана по продаже объекта, должны указывать на то, что значительные изменения в плане или его отмена маловероятны.

Бухгалтерский учет

Долгосрочные активы к продаже должны учитываться в составе оборотных активов обособленно от других активов (п.10.1 ПБУ 16/02).

Стоимость ДАП равна балансовой стоимости основного средства или другого ВА на момент его переклассификации. Последующая оценка ДАП осуществляется в порядке, предусмотренном для оценки запасов (п.10.2 ПБУ 16/02).

Балансовая стоимость ОС определяется как разница между его первоначальной стоимостью и суммой накопленной амортизации (п. 49 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н).

Если ОС полностью самортизировано, ДАП приходуются по нулевой стоимости.

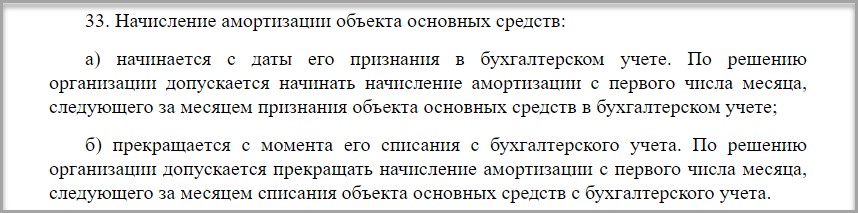

Начисление амортизации по ОС, переклассифицированному в ДАП, прекращается (подп.б п.33 ФСБУ 6/2020):

- или с первого числа месяца, следующего за месяцем переклассификации;

- или с момента переклассификации.

Доходы и расходы от реализации ДАП включаются в состав прочих доходов и расходов на дату перехода права собственности на объект к покупателю (п. 6, п. 7, п. 10.1, п. 12, п. 16 ПБУ 9/99, п. 11, п. 16, абз. 2 п. 19 ПБУ 10/99).

Налог на прибыль

В НК РФ отсутствует понятие «Долгосрочный актив к продаже», поэтому переклассификация ОС, предназначенных для продажи, в долгосрочные активы к продаже (ДАП) не производится.

По основным средствам, предназначенным для продажи, позиция Минфина такова (Письма Минфина России от 27.04.2020 № 03-03-06/1/34012, от 06.06.2019 № 03-03-06/2/41359):

- не исключать из состава амортизируемого имущества;

- продолжать начисление амортизации.

Но безопаснее не учитывать начисленную амортизацию в расходах по налогу на прибыль, поскольку такие затраты не соответствуют условиям п. 1 ст. 252 НК РФ в части экономической обоснованности и использования в деятельности, направленной на получение дохода (письма Минфина России от 23.06.2021 № 03-03-06/1/49256, от 01.04.2020 № 03-03-06/1/26179, от 27.11.2019 № 03-03-06/1/92176).

Начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем выбытия объекта из состава амортизируемого имущества по любым основаниям (п. 5 ст. 259.1, п. 8 ст. 259.2 НК РФ).

Выручка от продажи ОС признается доходом от реализации в сумме, установленной договором купли-продажи (без учета НДС) на дату реализации покупателю (п. 1 ст. 248, п. 1 ст. 249, абз. 5 ст. 248, п. 3 ст. 271 НК РФ).

Доход, полученный от реализации амортизируемого имущества, может быть уменьшен на остаточную стоимость такого имущества, определяемую в соответствии с п. 1 ст. 257 НК РФ (пп. 1 п. 1 ст. 268 НК РФ).

Прибыль или убыток от реализации амортизируемого имущества определяется на дату признания дохода или расхода (абз. 1 ст. 323 НК РФ).

Если амортизируемое имущество реализовано с убытком (его остаточная стоимость с учетом расходов на реализацию больше, чем выручка от реализации), то убыток в целях налогообложения включается в состав прочих расходов равными долями в течение оставшегося срока полезного использования (п. 3 ст. 268 НК РФ).

Убыток можно признать единовременно в периоде продажи ОС, если оставшийся на момент продажи СПИ равен нулю (письмо Минфина России от 12.07.2011 № 03-03-06/1/417).

Если в отношении основного средства применялась амортизационная премия в соответствии с абз. 2 п. 9 ст. 258 НК РФ и оно реализовано ранее 5 лет с момента введения в эксплуатацию взаимозависимому лицу, то сумма амортизационной премии, ранее признанной в составе расходов, подлежит восстановлению (включению в состав внереализационных доходов) (абз. 4 п. 9 ст. 258 НК РФ). На сумму восстановленной премии можно увеличить остаточную стоимость реализуемого основного средства (пп. 1 п. 1 ст. 268 НК РФ), то есть увеличить учитываемые при реализации расходы.

НДС

Реализация амортизируемого имущества в общем случае является объектом обложения по НДС (п. 1 ст. 146 НК РФ). При реализации ОС восстанавливать НДС, принятый к вычету при приобретении, не нужно, даже если это ОС было продано с убытком (п. 3 ст. 170 НК РФ, письмо Минфина РФ от 15.01.2015 N 03-07-11/422).

Налог на имущество

Налоговая база по налогу на имущество определяется:

- как среднегодовая стоимость недвижимого имущества для объектов, учитываемых на балансе организации в качестве основных средств (за исключением некоторых видов недвижимости) (ст. 374, п. 1 ст. 375 НК РФ);

- как кадастровая стоимость (такие объекты не обязательно учитываются на балансе организации в качестве ОС) (ст. 378.2 НК РФ).

Если объекты недвижимого имущества, переведенные в состав ДАП, облагались налогом на имущество исходя из среднегодовой стоимости, то после переквалификации они больше не подлежат обложению. А если налоговая база в отношении них до переквалификации определялась как кадастровая стоимость, то такие объекты продолжают облагаться налогом на имущество по кадастровой стоимости (письма Минфина РФ от 29.01.2020 № 03-05-05-01/5302, от 22.01.2020 № 03-05-05-01/3316, от 29.10.2019 № 03-05-05-01/83272 и № 03-05-05-01/83284).

ПБУ 18/02

Так как переклассификация ОС в ДАП производится только в БУ, а в НУ объект продолжает учитываться в качестве основного средства, то по обоим видам активов (запасы и основные средства) по ПБУ 18/02 возникают временные разницы и признаются соответствующие им ОНА и ОНО.

Если балансовая стоимость актива меньше, чем налоговая стоимость, то это вычитаемая временная разница (ВВР) и отложенный налоговый актив (ОНА).

В нашем примере балансовая стоимость основного средства равна нулю, а налоговая стоимость – нет, поэтому возникает ВВР и признается ОНА в части разницы в стоимости ОС в БУ и НУ.

Если балансовая стоимость актива больше, чем налоговая стоимость, то это налогооблагаемая временная разница (НВР) и отложенное налоговое обязательство (ОНО).

В нашем примере балансовая стоимость ДАП больше, чем налоговая стоимость (равна нулю), поэтому возникает НВР и ОНО (в части разницы в стоимости ДАП в БУ и НУ).

ОНО погашается при реализации объекта, ОНА уменьшается постепенно по мере начисления амортизации по объекту в НУ с месяца, следующего за месяцем переклассификации объекта в ДАП, и окончательно погашается при реализации объекта.

Обязательно ли применение ПБУ 16/02?

ПБУ 16/02 может не применяться организациями, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (п.п.3.1 п.1 ПБУ 16/02).

Такими организациями являются (ч. 4, 5 ст. 6 Закона о бухгалтерском учете):

- малые предприятия, бухгалтерская отчетность которых не подлежит обязательному аудиту;

- некоммерческие организации за некоторыми исключениями;

- организации - участники проекта "Сколково".

Условия примера

У организации на балансе числится штабелер, который ранее использовался в складской деятельности, но потом его перестали использовать в связи с намерением дальнейшей продажи. Штабелер исправен и пригоден к продаже в текущем состоянии.

В январе 2024 организация издает приказ о переводе штабелера из основных средств в долгосрочный актив к продаже и начинает поиск покупателя.

Шаг 1 - Создание нового счета в Плане счетов

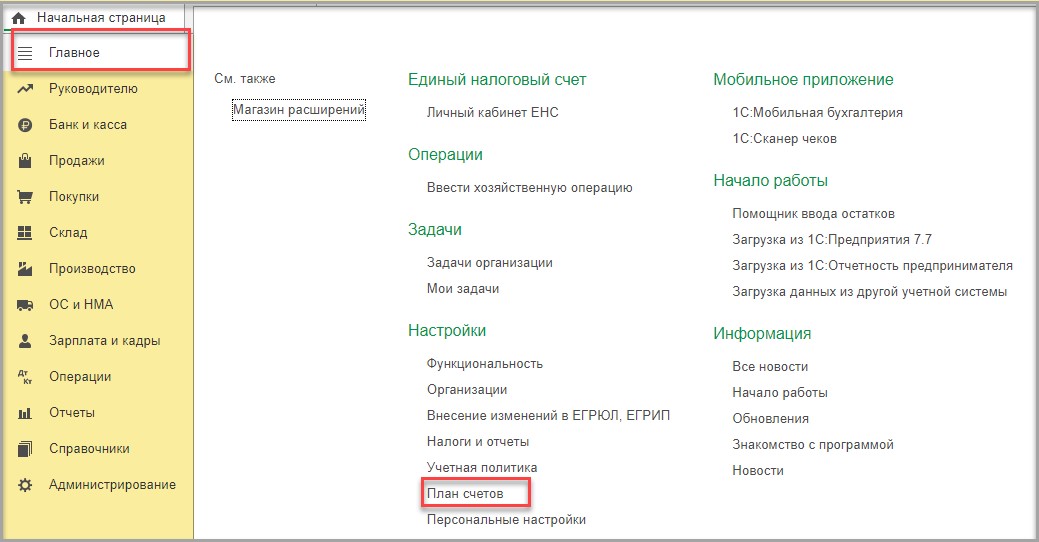

Создадим новый субсчет для счета 41 в разделе «Главное» - подраздел «Настройки» - «План счетов»:

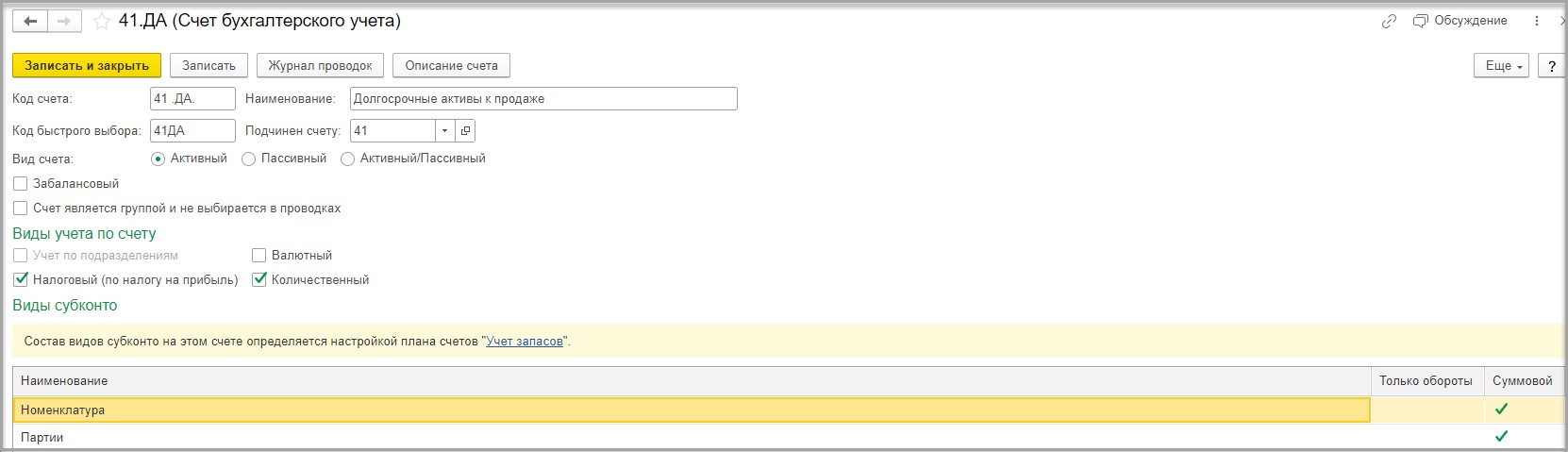

Скопируем счет 41.01, в поле Код счета» укажем 41.ДА, в поле «Наименование» укажем «Долгосрочные активы к продаже», нажмем команду «Записать и закрыть».

Шаг 2 - Перевод ОС в ДАП

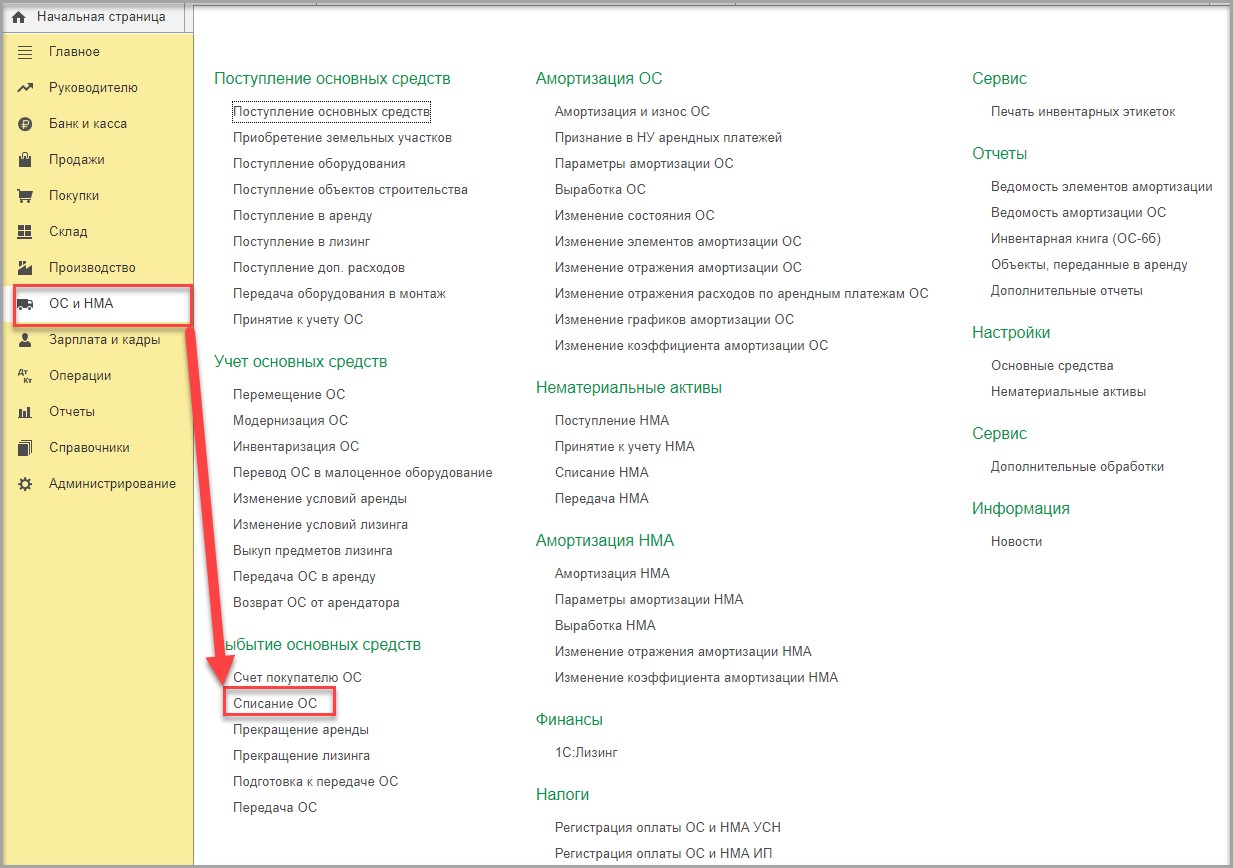

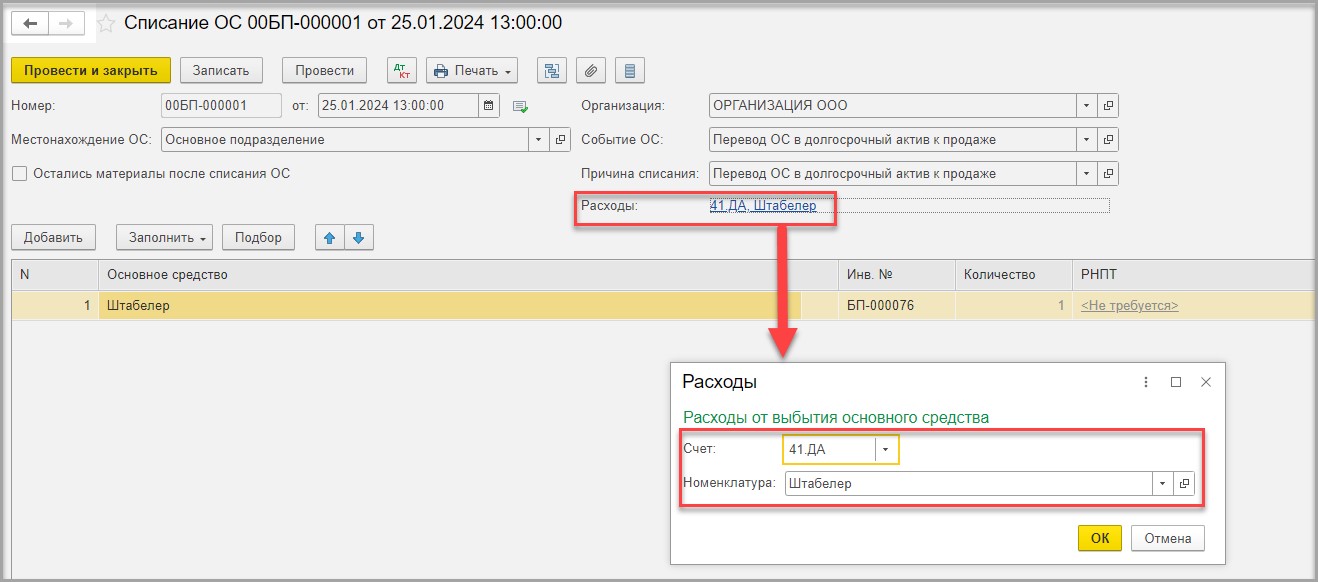

На дату приказа руководителя о переводе основного средства, штабелера, в долгосрочные активы к продаже сформируем документ «Списание ОС» в разделе «ОС и НМА» - подраздел «Учет основных средств» - «Списание ОС».

В документе «Списание ОС» в полях «Событие ОС» и «Причина списания» укажем перевод ОС в ДАП.

Проходим по синей гиперссылке в поле «Расходы» и в открывшемся окне «Расходы» указываем счет 41.ДА и номенклатуру товара – штабелер (номенклатуру необходимо создать в справочнике «Номенклатура»).

В табличной части выбираем основное средство – штабелер.

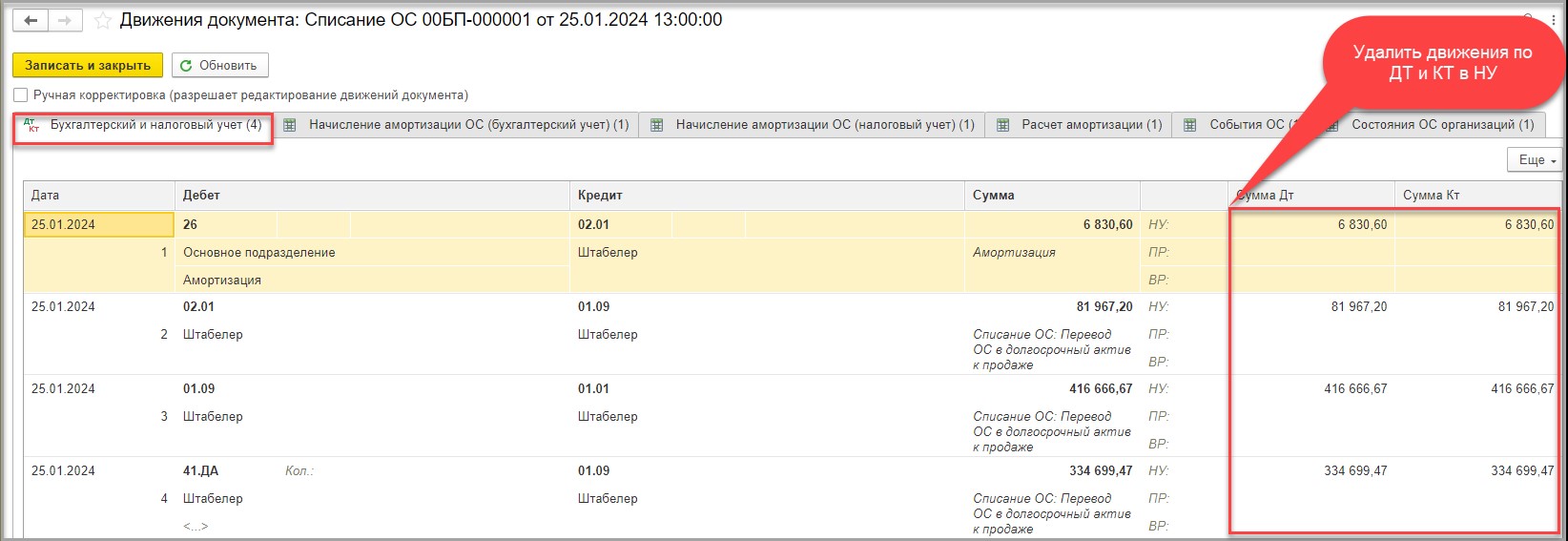

В движениях документа видим следующие проводки:

ДТ 26 – КТ 02.01 – начислена амортизация за январь месяц в БУ и НУ;

ДТ 02.01 – КТ 01.09 – списана накопленная амортизация в БУ и НУ;

ДТ 01.09 – КТ 01.01 - списана первоначальная стоимость ОС в БУ и НУ;

ДТ 41.ДА – КТ 01.09 – признан ДАП в БУ и НУ.

Но мы помним, что в налоговом учете не предусмотрена переквалификация активов, поэтому мы очистим все суммы по дебету и кредиту в НУ.

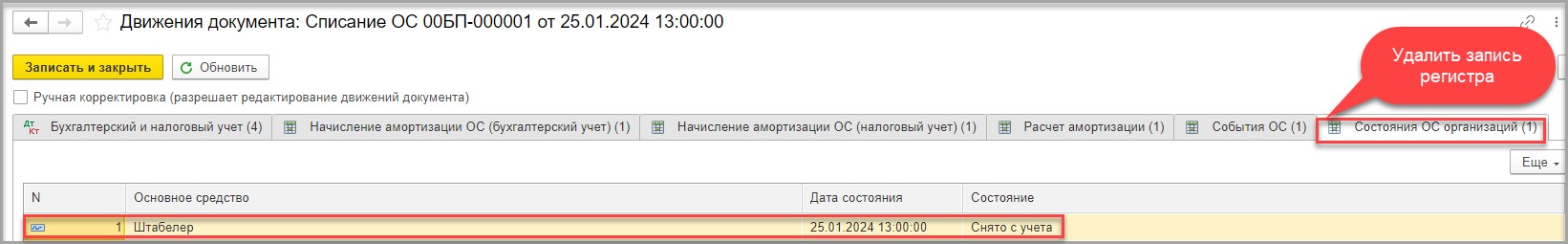

Также нам нужно удалить запись регистра «Начисление амортизации ОС (налоговый учет):

И удалить запись регистра «Состояние ОС организаций»:

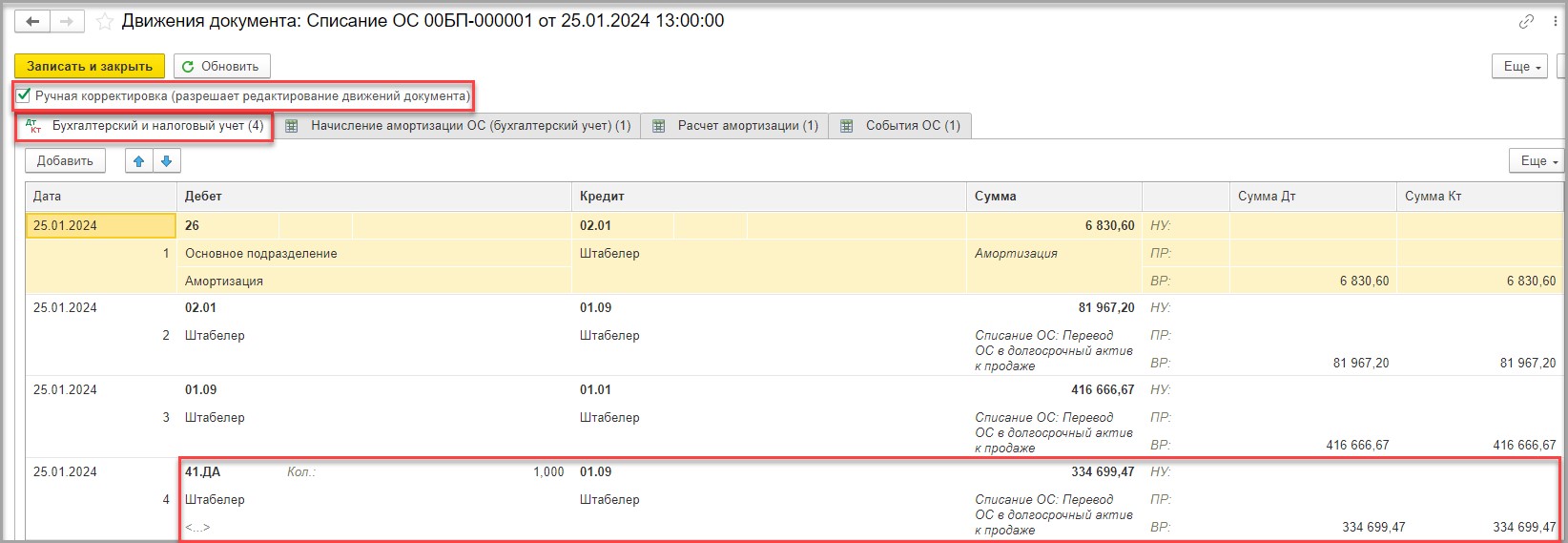

Итак, проставим галочку «Ручная корректировка» и удалим записи по ДТ и КТ в НУ.

Но! Так как у нас в настройках учетной политики стоит настройка по ПБУ 18/02 «Балансовый метод с ПР и ВР», то нам нужно будет указать временные разницы.

А также не забудем указать количество в строке ДТ 41.ДА – КТ 01.09, так как по умолчанию оно не проставляется.

Шаг 3 - Изменение способа отражения амортизации в НУ

Так как в налоговом учете ОС продолжает амортизироваться, по нему продолжается начисление амортизации. Но мы помним, что учитывать в расходах по налогу на прибыль амортизацию рискованно, поэтому нам нужно изменить способ отражения амортизации в НУ.

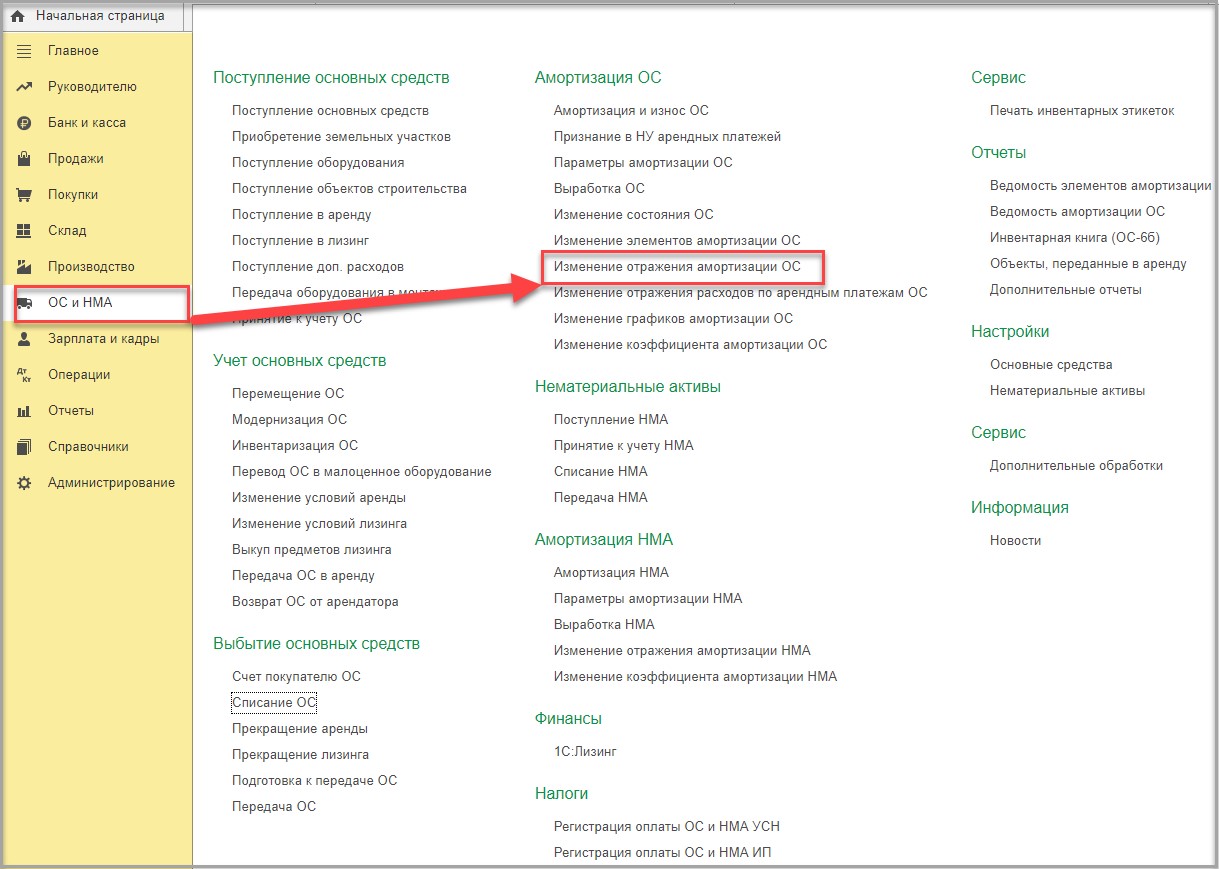

Создадим документ «Изменение отражения амортизации ОС» в разделе «ОС и НМА» - «Амортизация ОС» - «Изменение отражения амортизации ОС»:

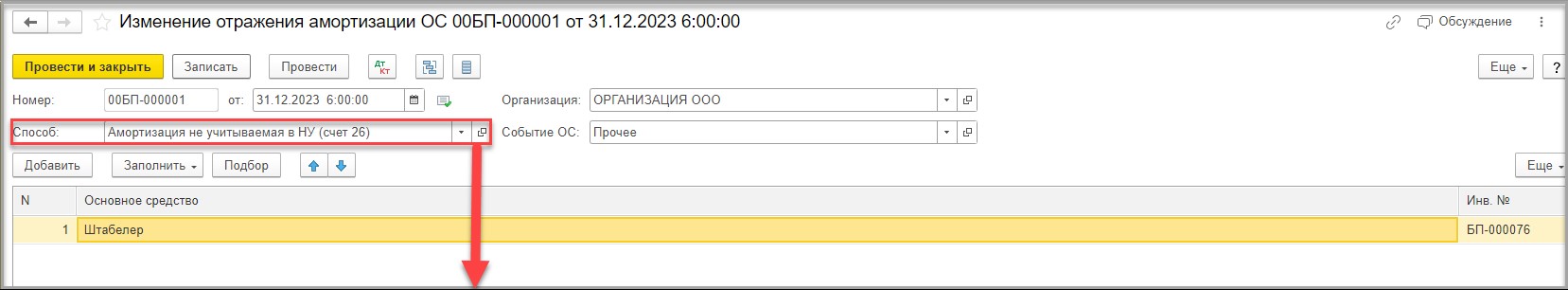

Дату документа укажем 31.12.2023, так как нужно указать дату месяца, предшествующего месяцу, в котором расходы по амортизации будут отражаться по новым правилам.

В поле «Способ» нам нужно указать новый способ отражения расходов по амортизации для ОС.

Создадим новый способ отражения расходов.

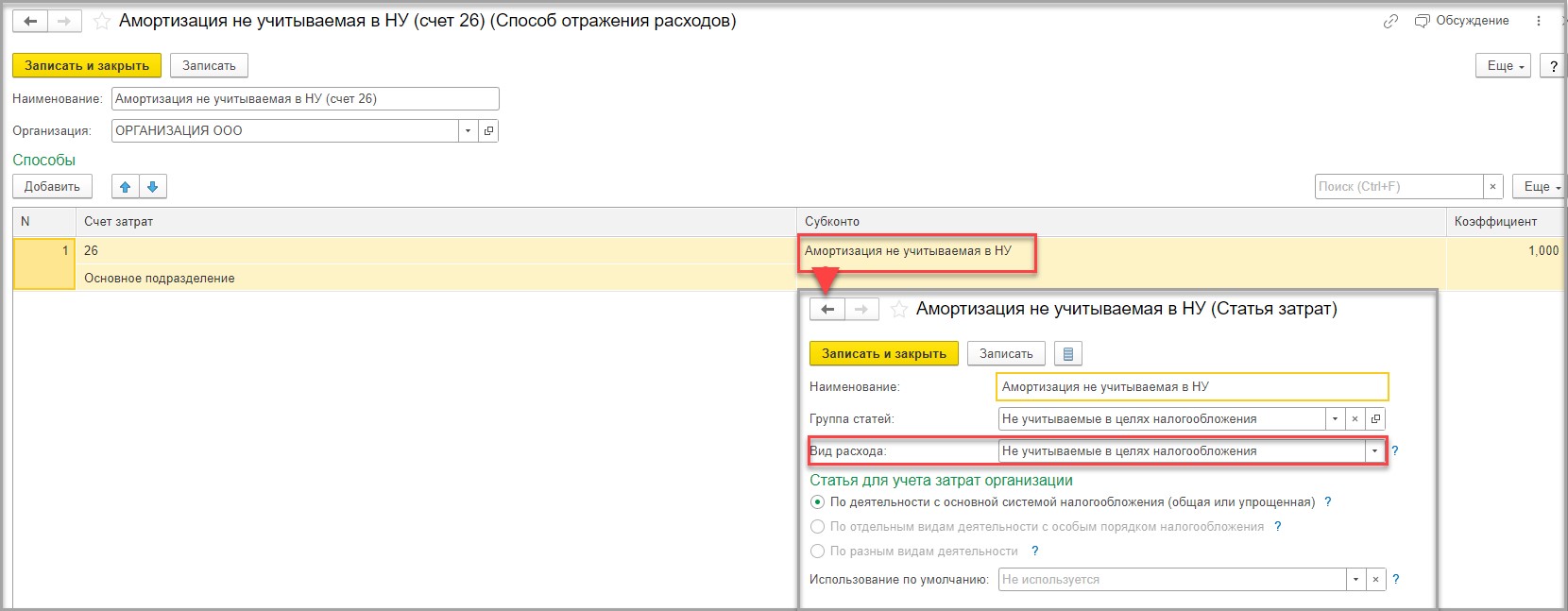

В поле «Наименование» укажем «Амортизация, не учитываемая в НУ».

В табличной части укажем счет затрат (тот же, на который амортизация начислялась ранее), выберем субконто – статью затрат с видом расхода «Не учитываемые в целях налогообложения».

Выберем созданный способ в поле «Способ», нажмем «Провести и закрыть».

Документ проводок не формирует. Новый способ отражения расходов по амортизации будет действовать с месяца, следующего за месяцем его изменения.

Шаг 4 - Начисление амортизации в налоговом учете

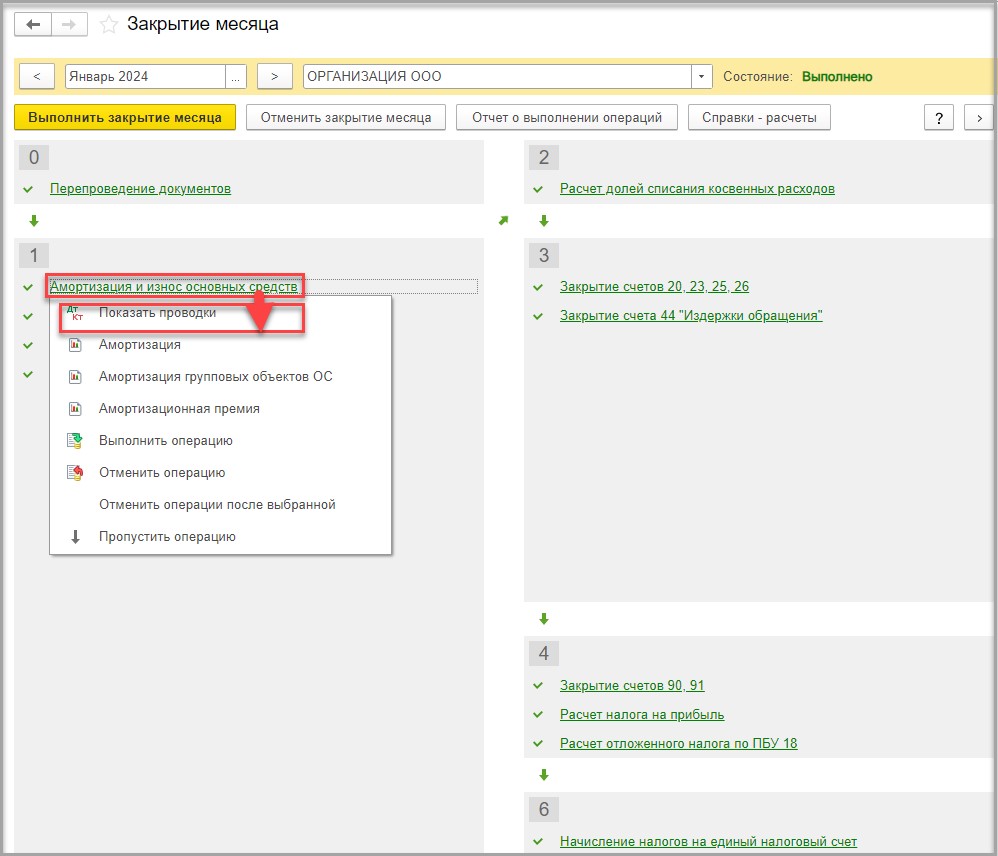

Проведем регламентную операцию «Закрытие месяца» за январь 2024.

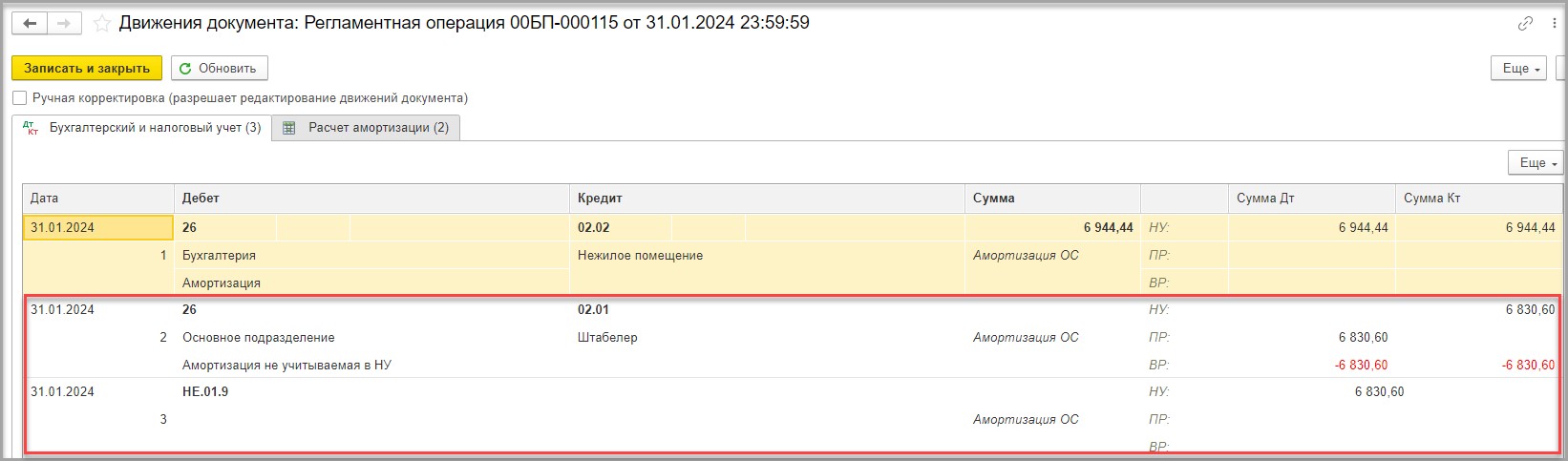

Нажмем на зеленую гиперссылку «Амортизация и износ основных средств» и выберем команду «Показать проводки».

ДТ 26 – КТ 02.01 – начислена амортизация по КТ НУ, также отражена постоянная разница по ДТ НУ.

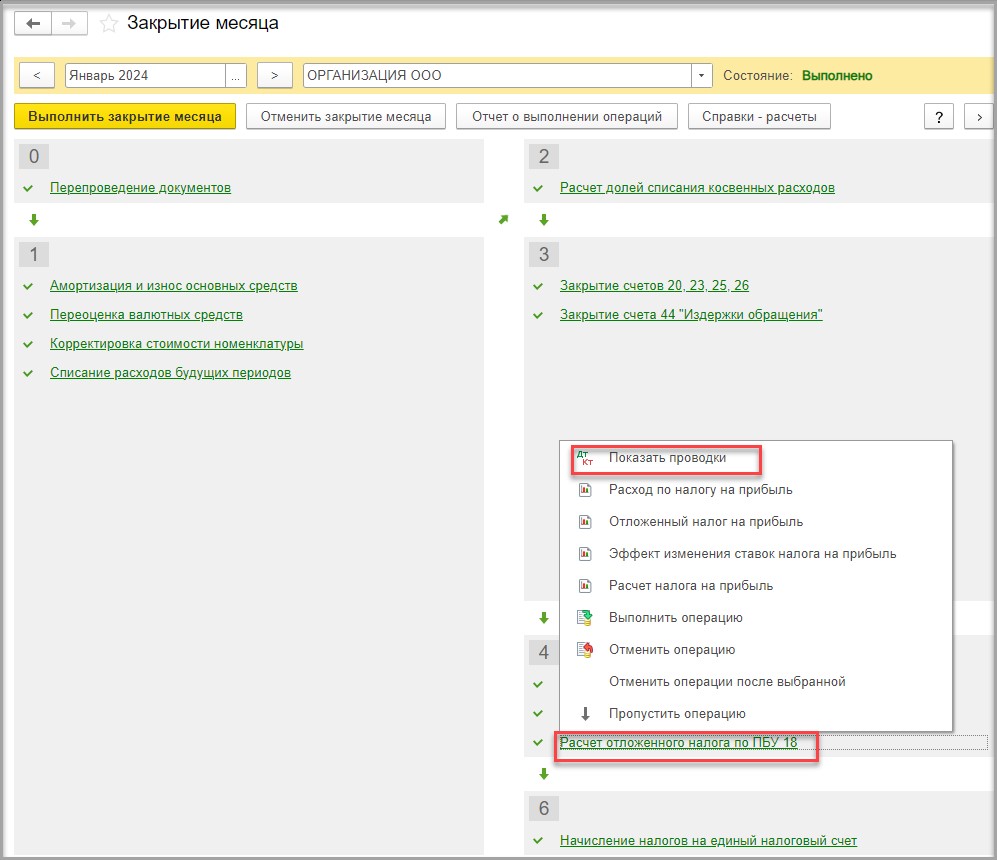

Шаг 5 - Расчет отложенного налога по ПБУ 18/02

Также посмотрим регламентную операцию "Расчет отложенного налога по ПБУ 18" в составе обработки "Закрытие месяца".

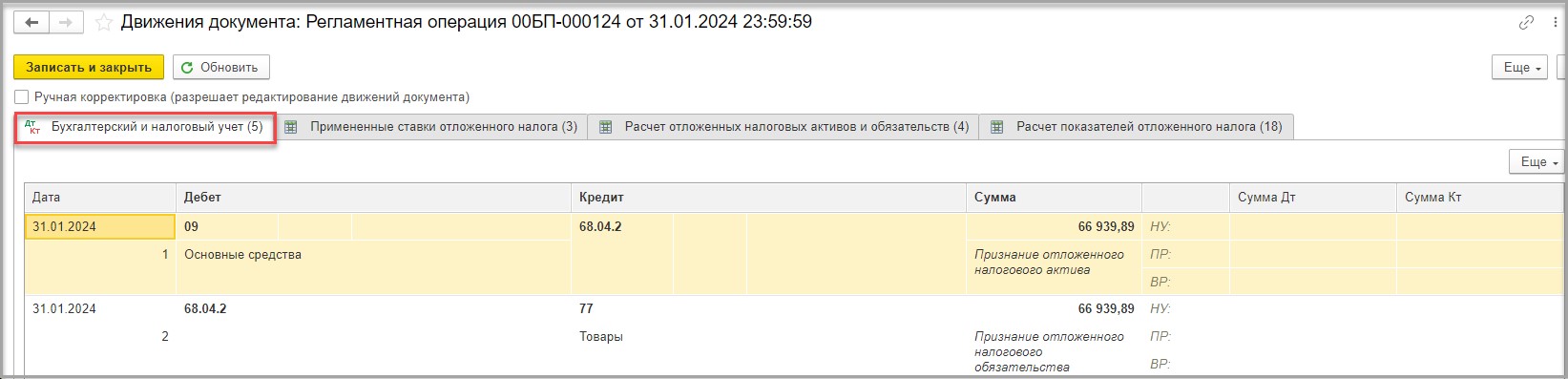

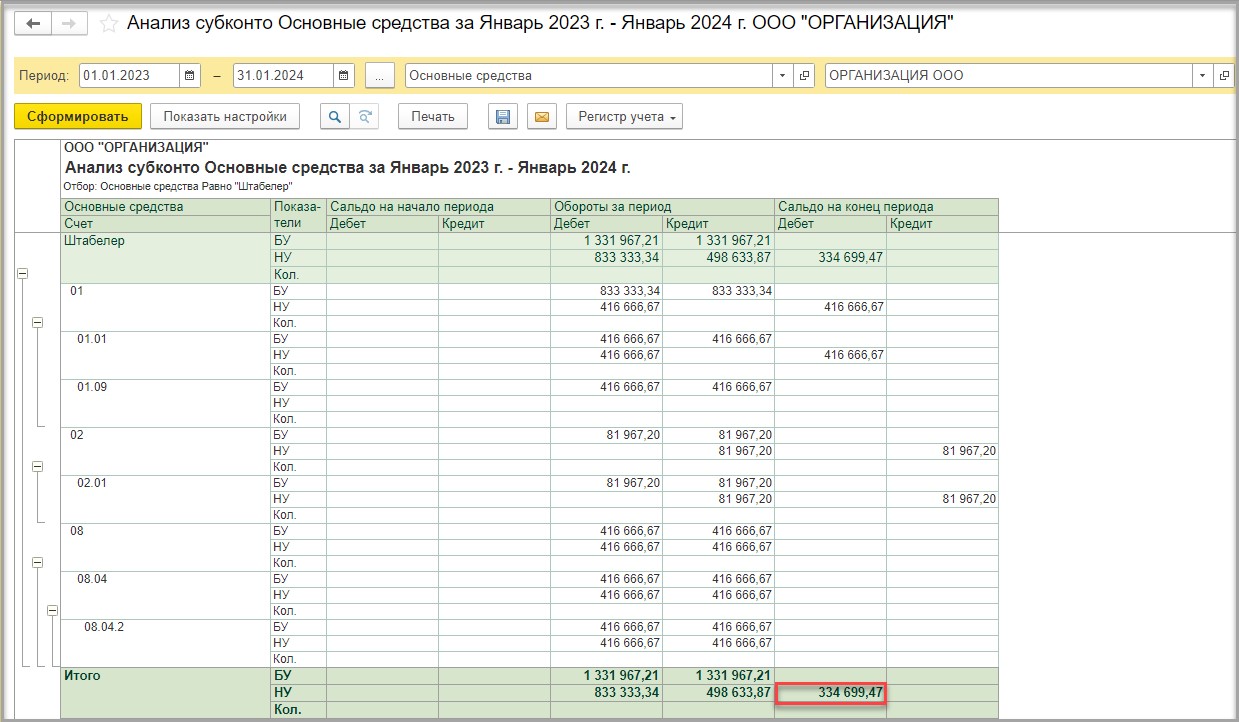

Признан отложенный налоговый актив (ОНА) с разницы между балансовой стоимостью ОС в БУ и НУ: 334 699,47 (сальдо ДТ 01) х 20% = 66 939,89.

Признано отложенное налоговое обязательство (ОНО) с разницы между балансовой стоимостью ДАП в БУ и НУ: 334 699,47 (сальдо ДТ 41.ДА) х 20% = 66 939,89

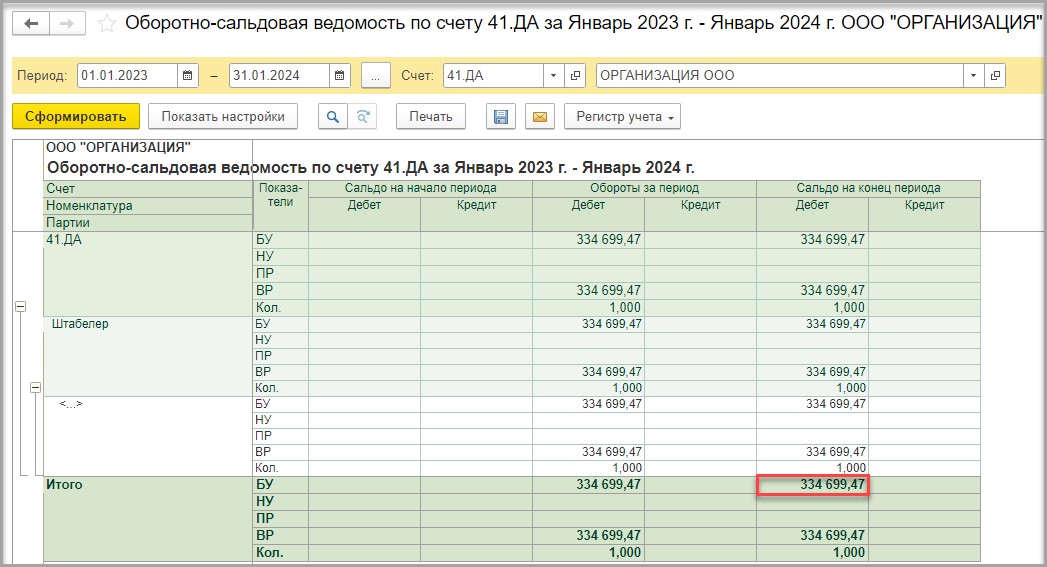

Посмотрим анализ субконто «Основные средства» и ОСВ по счету 41.ДА:

Шаг 6 - Реализация ДАП

После заключения договора на продажу штабелера проводим его реализацию.

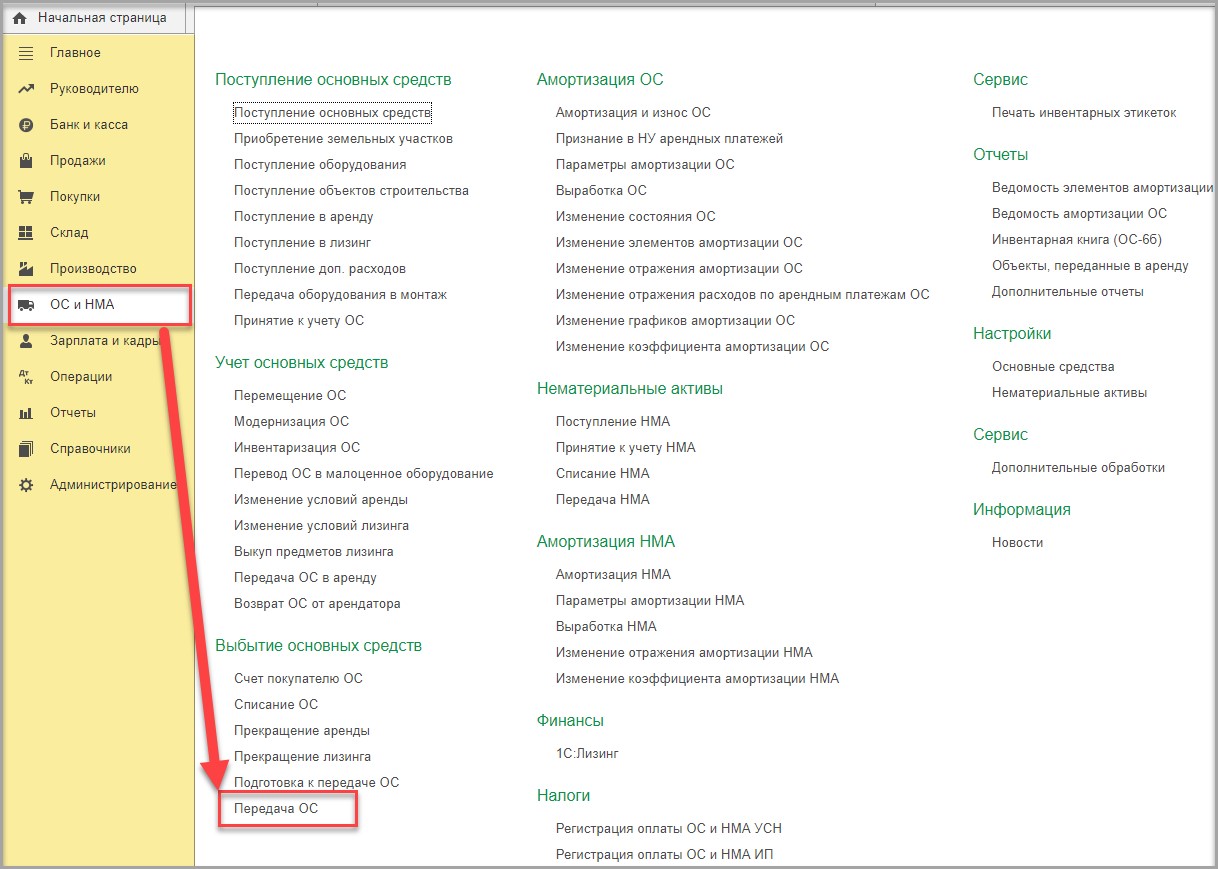

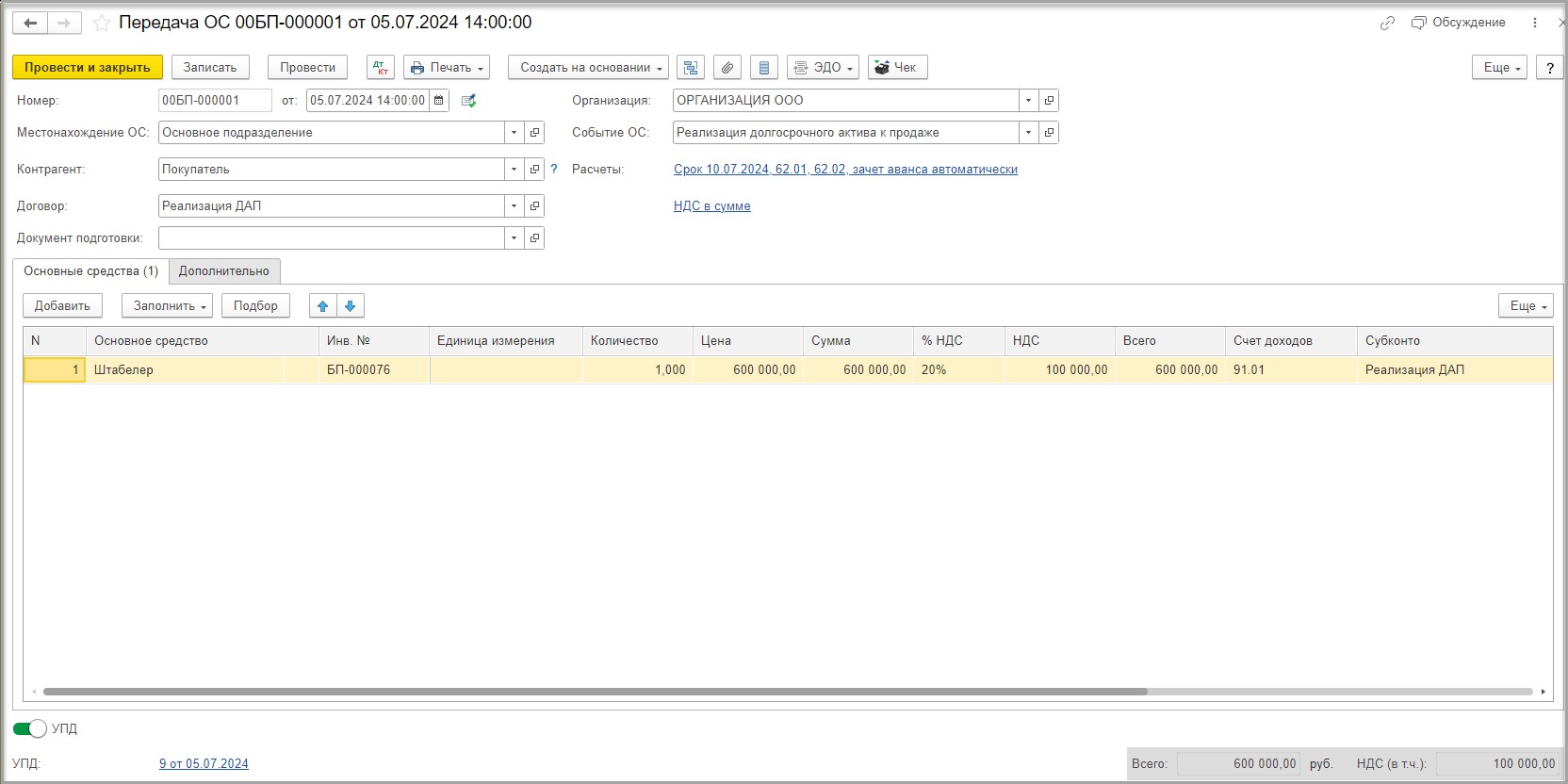

Реализацию ДАП оформим документом «Передача ОС» в разделе «ОС и НМА» - подраздел «Выбытие основных средств» - «Передача ОС».

Заполняем документ «Передача ОС».

В табличной части выбираем основное средство (штабелер), указываем количество, цену, сумму, ставку НДС 20%, сумму НДС.

Счет доходов указываем 91.01, субконто «Реализация ДАП».

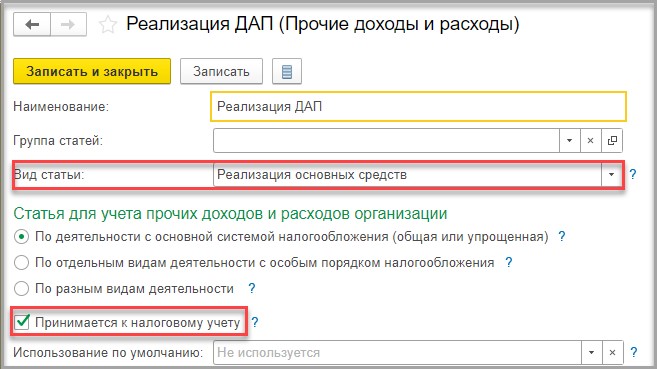

Статью «Прочие доходы и расходы» заполним следующим образом:

- вид статьи укажем «Реализация основных средств»;

- поставим галочку в поле «Принимается к налоговому учету».

Поставим галочку «Ручная корректировка» в движениях документа и добавим вручную последнюю проводку: ДТ 91.02 – КТ 41.ДА.

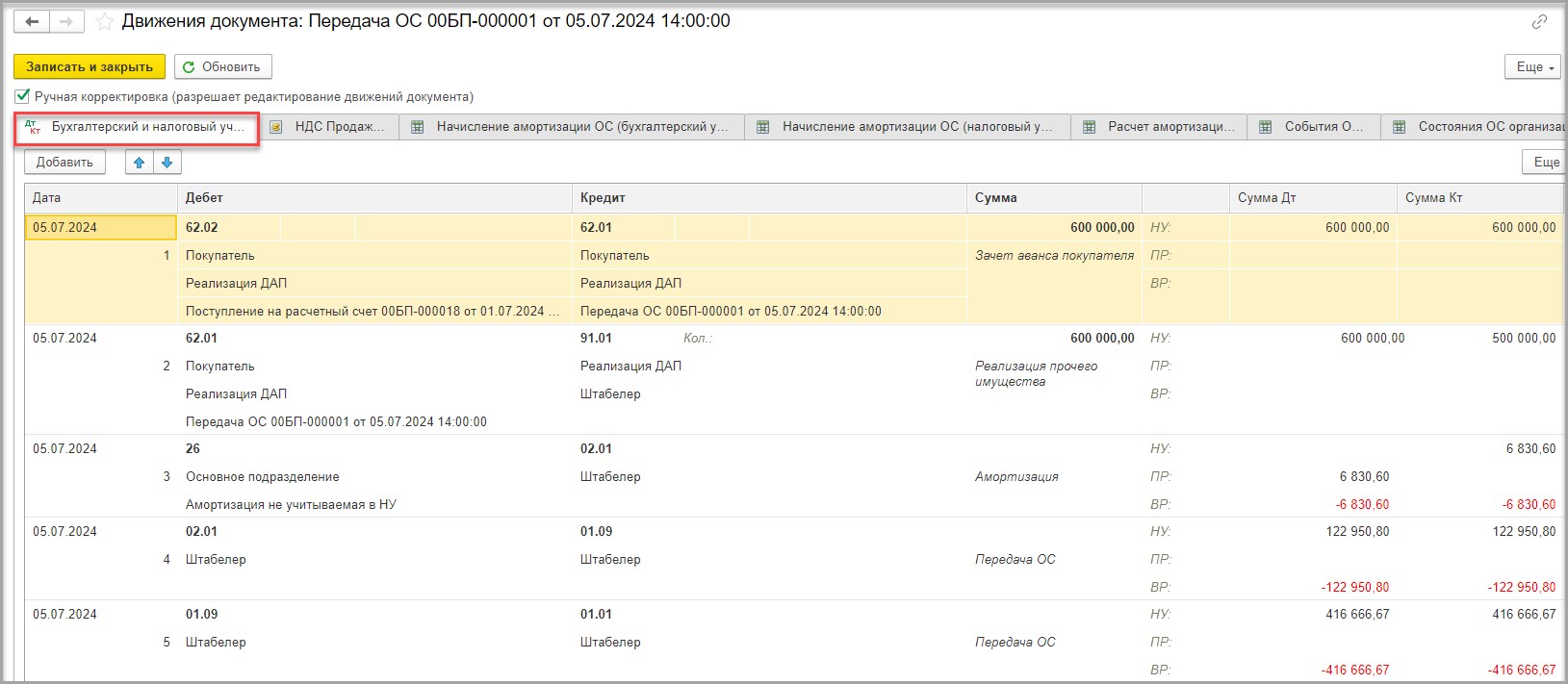

В движениях документа будут следующие проводки:

ДТ 62.02 – КТ 62.01 – зачтен аванс покупателя;

ДТ 62.01 – КТ 91.01 – признана выручка от реализации;

ДТ 26 – КТ 02.01 – начислена амортизация за июль в КТ НУ (с отражением постоянной разницы);

ДТ 02.01 – КТ 01.09 – списана начисленная амортизация в НУ;

ДТ 01.09 – КТ 01.01 – списана первоначальная стоимость в НУ;

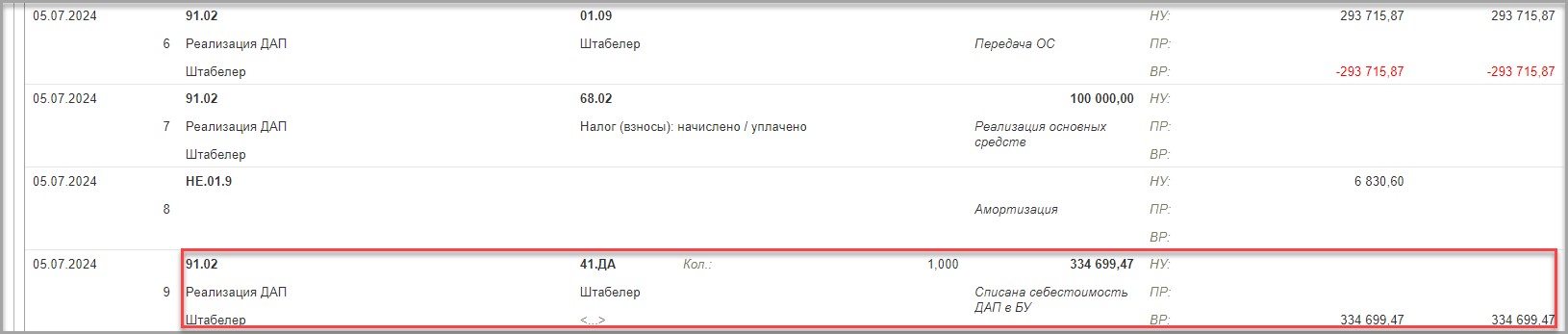

ДТ 91.02 – КТ 01.09 – списана в расходы остаточная стоимость ОС в НУ;

ДТ 91.02 – КТ 68.02 – начислен НДС по реализации ОС;

НЕ.01.9 – отражена постоянная разница по начисленной амортизации ОС в НУ;

ДТ 91.02 – КТ 41.ДА – списана себестоимость ДАП.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии