Приобретение и регистрация автотранспортного средства в 1С: Бухгалтерии ред. 3.0. – ч. 2

- Опубликовано 14.08.2020 18:16

- Автор: Administrator

- Просмотров: 23936

В предыдущей статье мы рассмотрели каким образом принять автомобиль к учету и как проверить начисляется ли автоматически амортизация по нему в программе. Сегодня закончим эту тему расчетом транспортного налога и составлением соответствующей декларации.

Транспортному налогу посвящена глава 28 НК РФ. Там можно ознакомиться со всеми нюансами: со ставками, налоговым периодом, сроками сдачи декларации и т.д. Прежде чем приступить к настройкам программы рекомендуем ознакомиться с этой главой и региональным законодательством, ведь при установлении этого налога законами субъектов Российской Федерации могут предусматриваться налоговые льготы. Так, например, в соответствии с законом г. Москвы от 09.07.2008 г. «О транспортном налоге» налогоплательщики, являющиеся организациями, не уплачивают авансовые платежи по транспортному налогу.

Выделим общие правила.

Платить транспортный налог обязаны:

• организации (за некоторыми исключениями);

• индивидуальные предприниматели;

• физлица без статуса предпринимателей.

Плательщиками транспортного налога вышеперечисленные компании/ИП/физлица становятся только в случае одновременного соблюдения двух условий (ч. 1, 2 ст. 357 НК РФ):

1) на вас зарегистрированы транспортные средства.

2) транспортные средства поименованы в п. 1 ст. 358 НК РФ в качестве объектов налогообложения.

Также хочется отметить тот факт, что транспортный налог необходимо платить вне зависимости от:

- права собственности на транспортное средство;

- фактического использования транспорта.

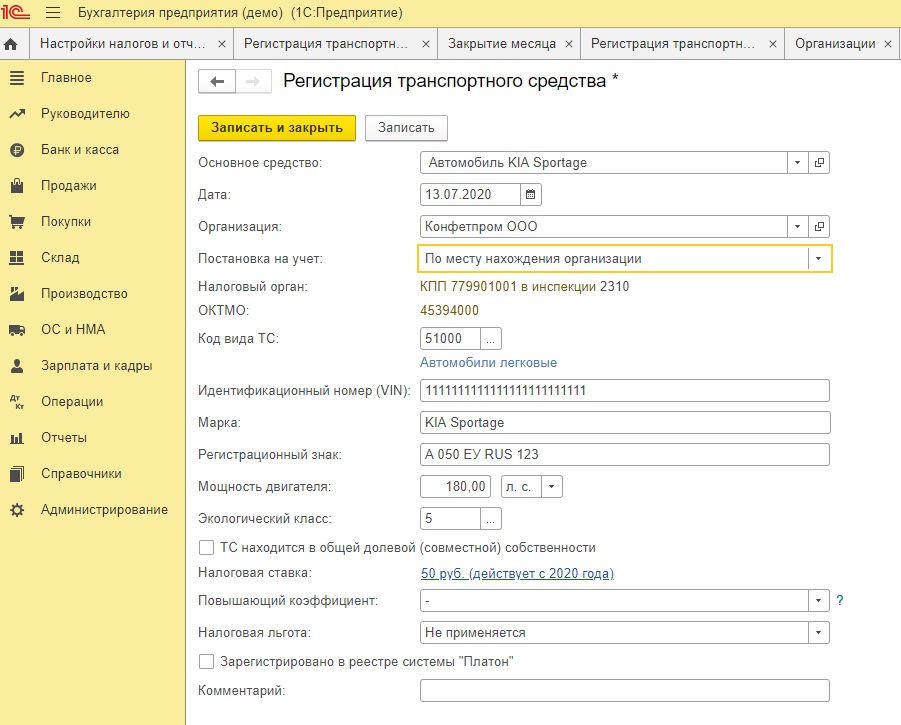

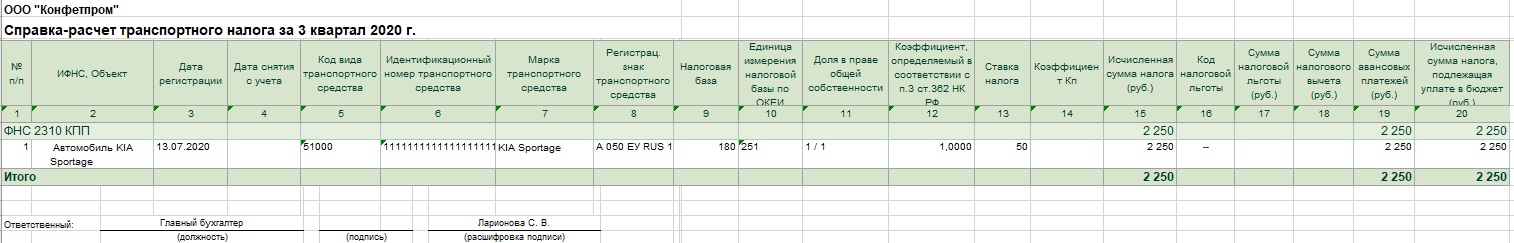

Напомним наш пример из предыдущей статьи: 07.07.2020 г. организация ООО «Конфетпром» приобретает автомобиль KIA Sportage 2020 года выпуска стоимостью 2 300 500,00 руб. (в т.ч. НДС 20% – 383 416,67 руб.) с мощностью двигателя 180 л.с. Автомобиль введен в эксплуатацию 09.07.2020 г. и 13.07.2020 г. зарегистрирован в ГИБДД г. Краснодара. Государственная пошлина за регистрацию автомобиля в размере 3 500,00 руб. уплачена 13.07.2020 г. и включена в расходы организации.

В Краснодарском крае введена обязанность оплачивать авансы по транспортному налогу.

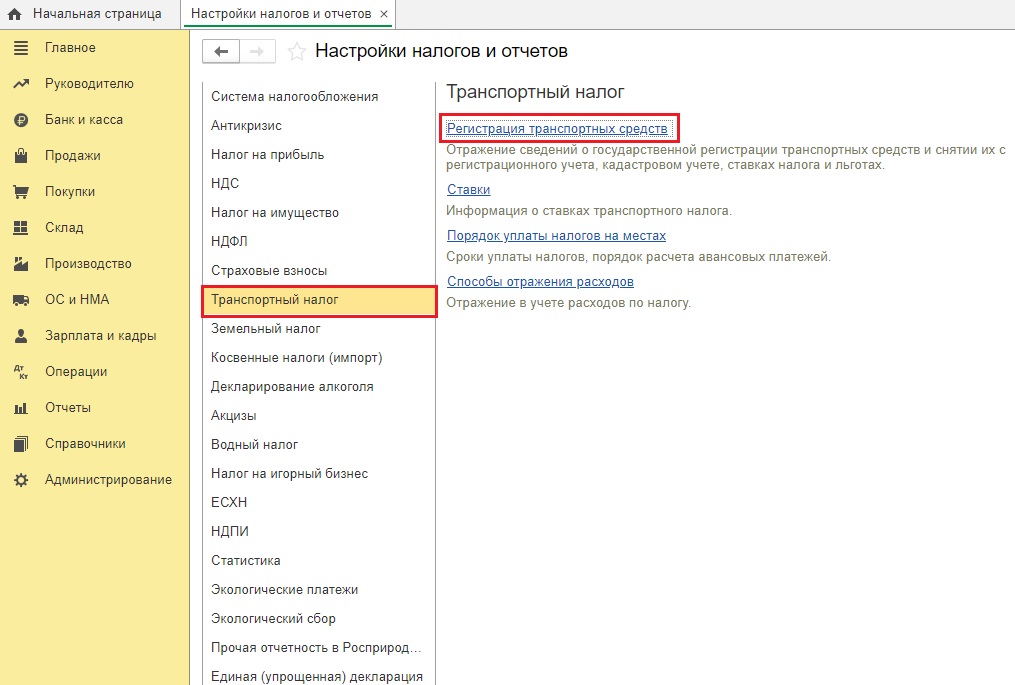

Приступим к отражению «транспортных настроек» в программе 1С: Бухгалтерия ред. 3.0.

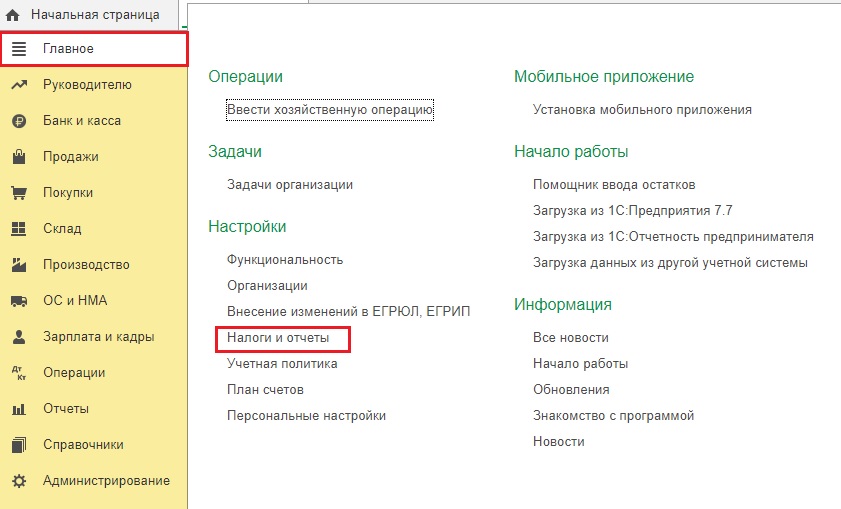

Для начала зайдем в раздел «Главное», выберем пункт «Налоги и отчеты».

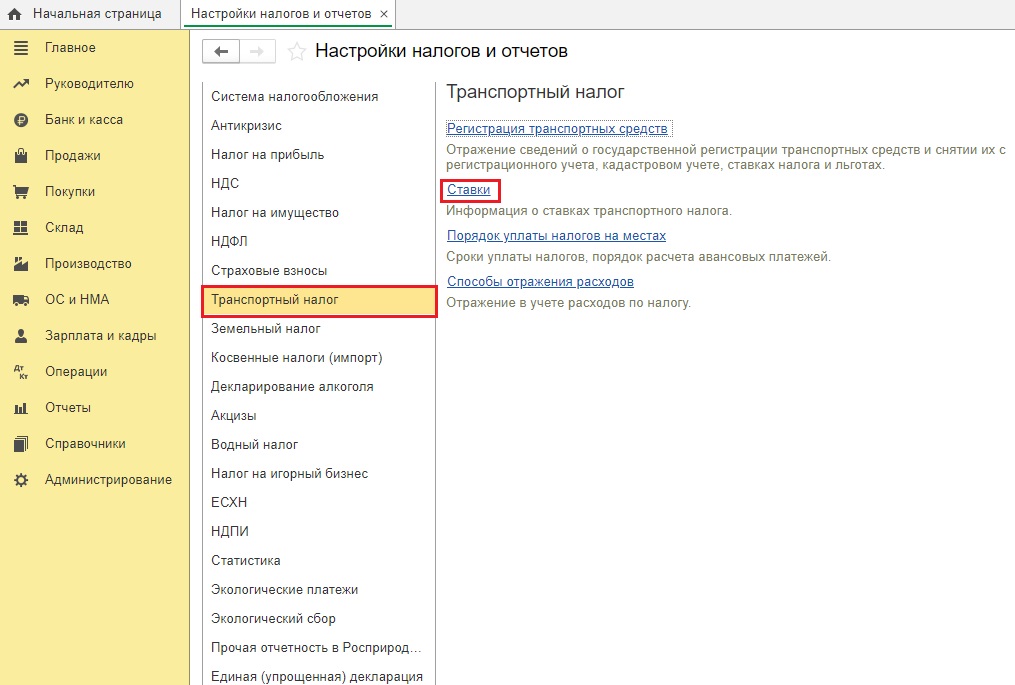

В открывшемся списке выберем нужный нам налог – транспортный. Пройдёмся по каждому пункту из этого раздела и введем первоначальные настройки.

По гиперссылке «Ставки» откроется справочник ставок транспортного налога по каждому региону нашей страны. Эта информация обновляется по мере необходимости разработчиками программы 1С. Редактировать данный справочник «руками» мы не рекомендуем, т.к. это нарушит методологию учета. Поэтому, если у вас считается налог по некорректной, на ваш взгляд, ставке, мы рекомендуем обновить программу до последнего релиза. Скорее всего, у вас устаревший релиз.

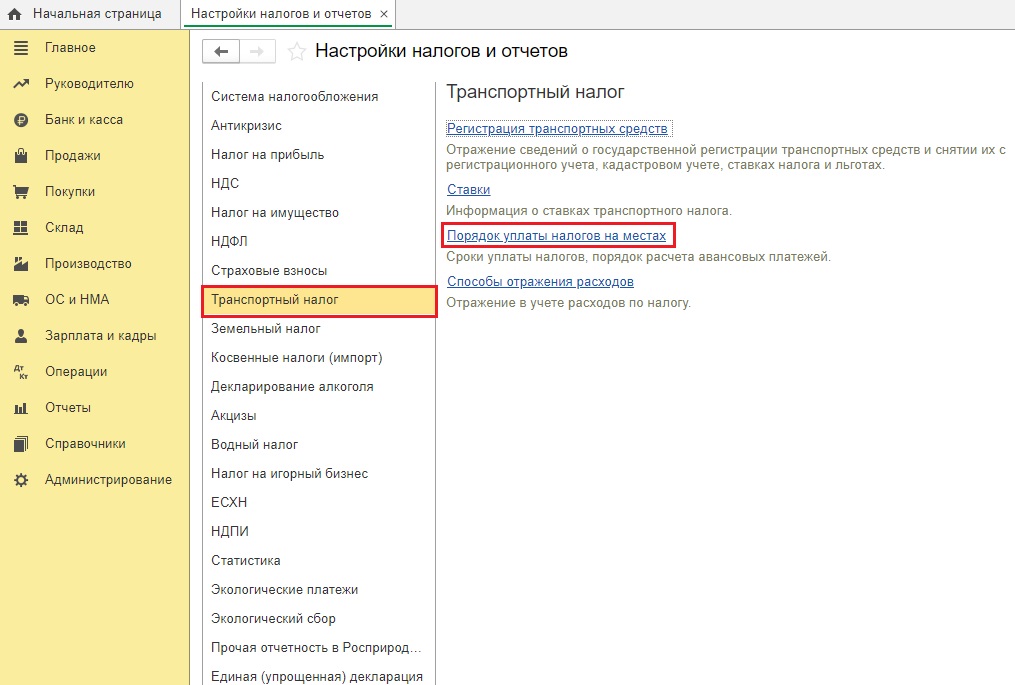

Далее разберем «Порядок уплаты налогов на местах».

При приобретении автотранспортного средства создадим новый элемент списка по кнопке «Создать».

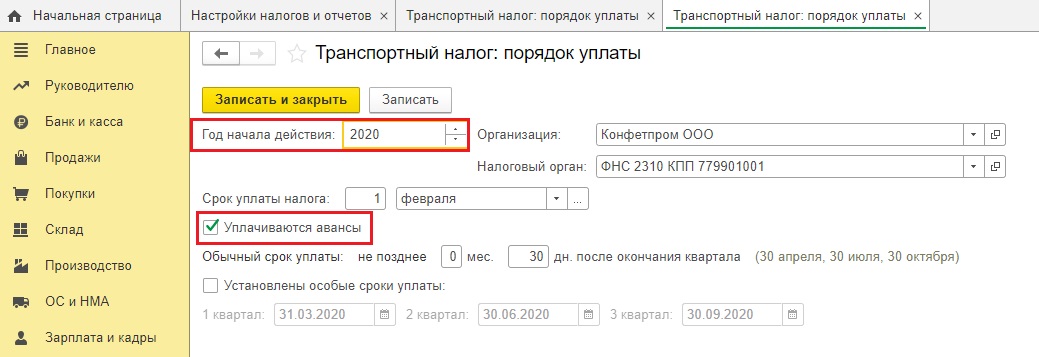

Обязательно указываем год начала действия исчисления транспортного налога.

Если ваш регион по законодательству обязан платить авансовые платежи поставьте соответствующую галочку. Далее нажать кнопку «Записать и закрыть».

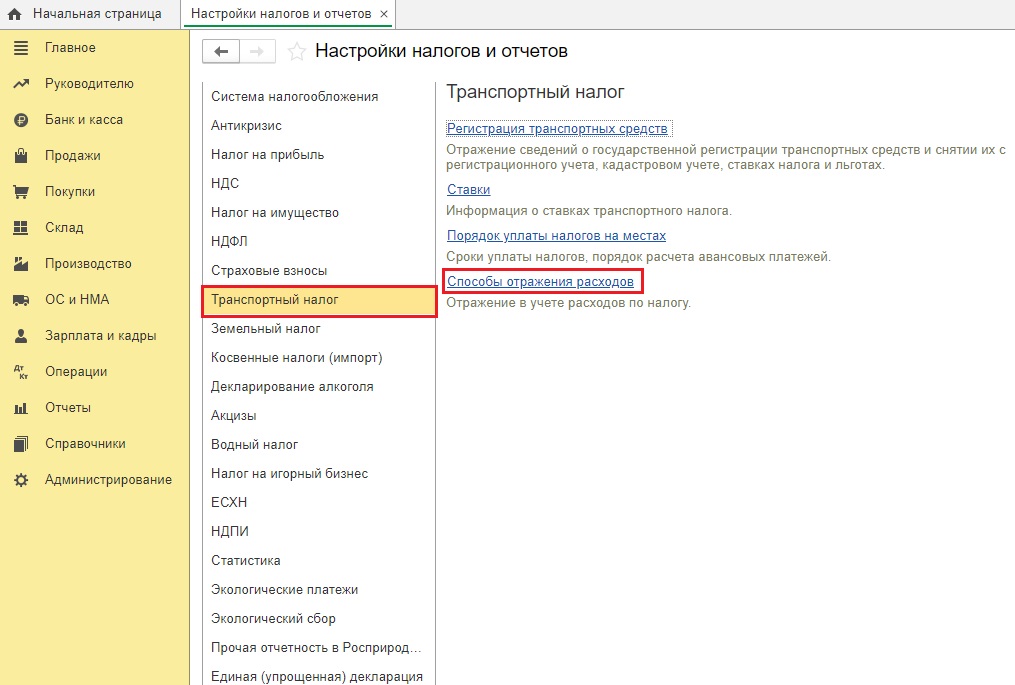

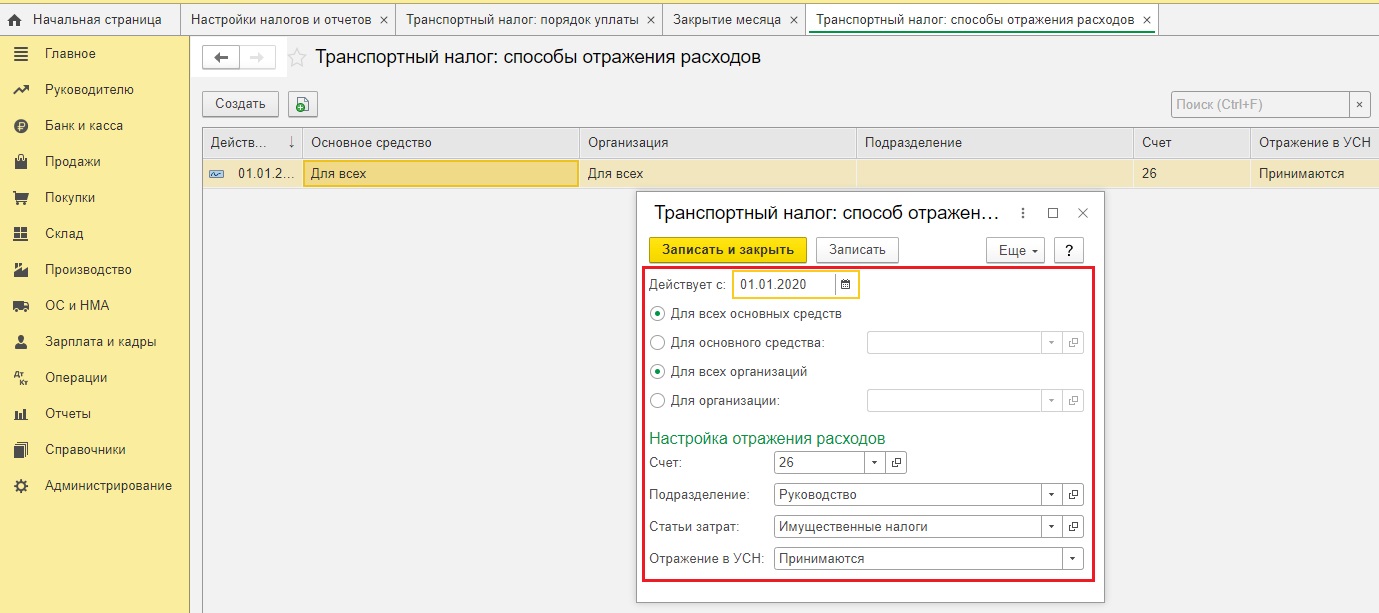

Вернемся к настройкам транспортного налога. Рассмотрим «Способы отражения расходов».

Здесь есть возможность настроить способ отражения расходов по транспортному налогу как для всех основных средств, так и для каждого индивидуально. Необходимо лишь внести нужный счет расчетов, подразделение (при наличии), статью затрат.

Итак, общие настройки транспортного налога мы рассмотрели.

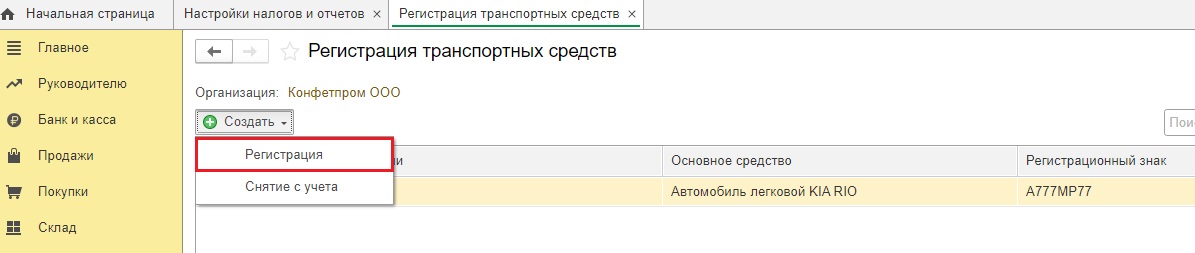

Приступим к дальнейшей регистрации автотранспортного средства.

По кнопке «Создать» приступим к регистрации.

Обращаем ваше внимание на тот факт, что в случае продажи автотранспортного средства, ранее поставленного на учет в программе, необходимо сделать операцию «Снятие с учета». Если же данный шаг не будет выполнен, то программа будет продолжать начислять авансовые платежи и напоминать о необходимости составления итоговой декларации.

Проведем регистрацию транспортного средства. Заполним все данные по машине из документов, полученных в ГИБДД: VIN, марку, регистрационные номерные знаки, мощность двигателя.

Налоговая ставка подтянется программой автоматически. В поле «Повышающий коэффициент» введите коэффициент для транспортного средства, если его стоимость попадает под норму п. 2 ст. 362 НК РФ.

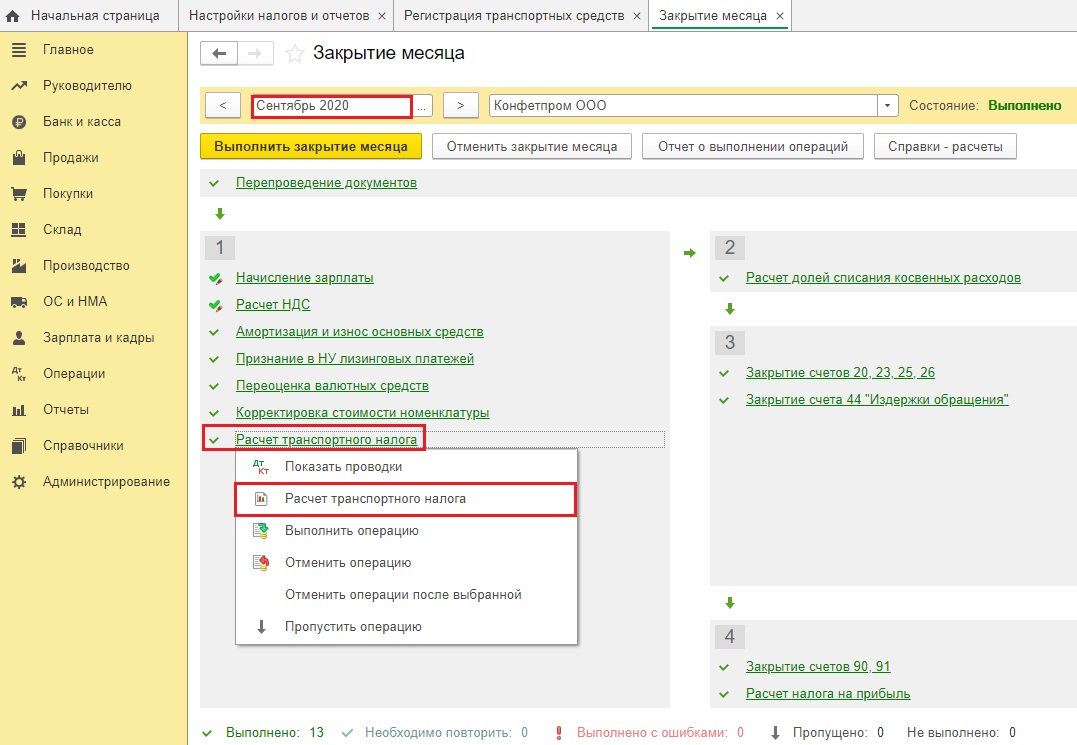

Если вы всё сделали верно, то в операции «Закрытие месяца» в конце каждого квартала появится новая регламентная операция «Расчет транспортного налога». Напоминаем, что данная операция будет доступна только тем, кто согласно законодательства уплачивает авансовые платежи по транспортному налогу.

Щёлкнем левой кнопкой мыши по позиции «Расчет транспортного налога», из выпадающего меню выберем «Расчет транспортного налога».

Для корректного составления годовой декларации по транспортному налогу необходимо выполнить операцию «Закрытие месяца» до конца года.

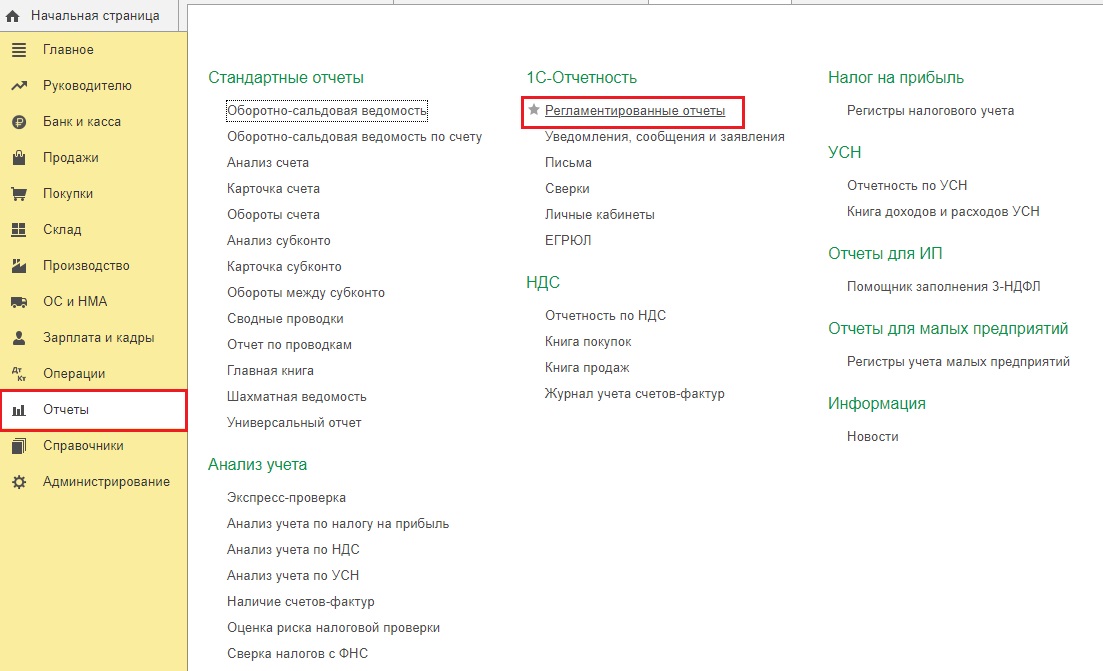

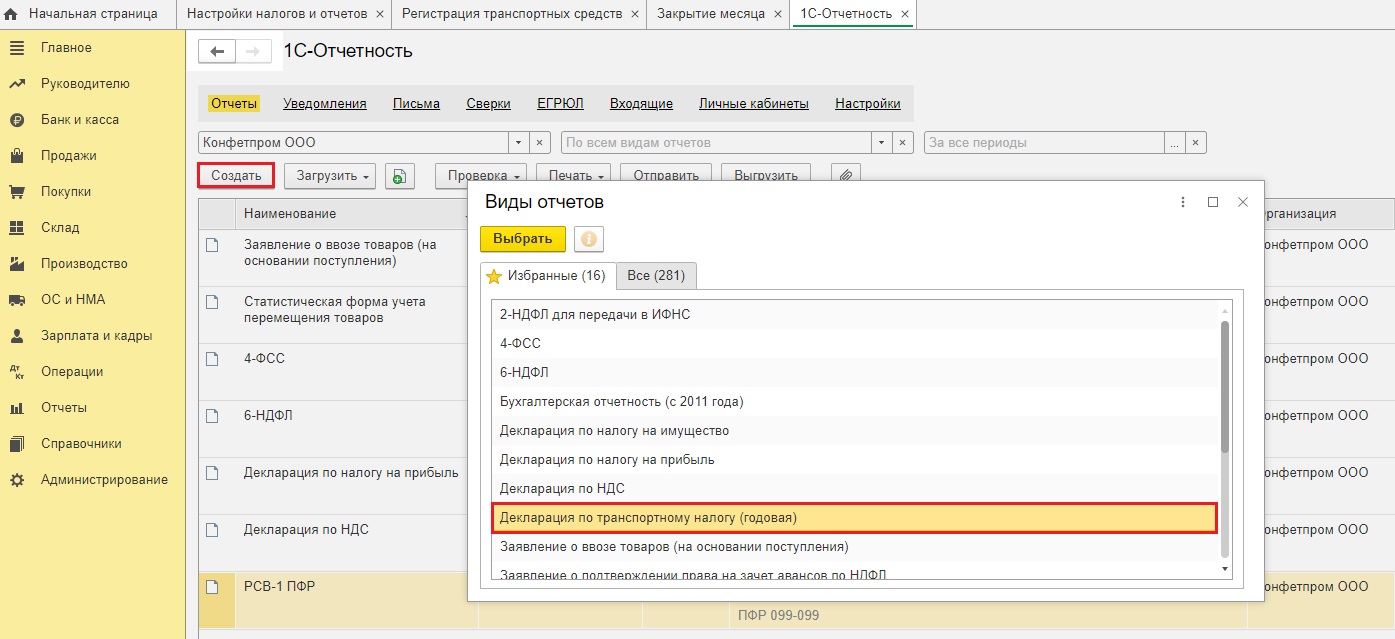

Декларация находится в стандартном списке отчетов. Найти ее можно в разделе «Отчеты» – «Регламентированные отчеты».

По кнопке «Создать» выберем из списка нужную нам декларацию.

Вот таким образом происходит полная регистрация автомобиля в программе 1С: Бухгалтерия ред. 3.0 Как видите – ничего сложного. Главное – верно всё внести, а дальше просто наслаждаться автоматизацией процесса.

Авторы статьи:

Ирина Плотникова

Оксана Кузнецова

Понравилась статья? Подпишитесь на рассылку новых материалов