Расходы на бытовую технику при ОСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 02.04.2024 10:22

- Автор: Administrator

- Просмотров: 23258

Как же здорово, когда работодатель заботится о своих сотрудниках и предпринимает меры, направленные на комфортное пребывание в стенах офиса. Одной из таких мер является оборудование комнаты для приема пищи соответствующей бытовой техникой, мебелью, посудой. Организуя такое пространство, важно понимать, что не во всех случаях расходы можно учесть в целях налогообложения. Это зависит от того, какую систему налогообложения применяет организация. В данной статье мы рассмотрим особенности расходов на бытовую технику при применении ОСН в 1С: Бухгалтерии предприятия ред. 3.0 на 4 практических примерах! А в следующей публикации коснемся этого вопроса у организаций, применяющих УСН.

Налог на прибыль

В соответствии с пп. 49 п. 1 ст. 264 НК РФ перечень прочих расходов не является исчерпывающим и закрытым.

Расходы на покупку бытовой техники можно учесть в прочих расходах по налогу на прибыль. Главное условие - эта техника должна служить для обеспечения нормальных условий труда, а расходы на ее приобретение должны быть экономически обоснованы и документально подтверждены (ст. ст. 163, 216.3 ТК РФ, п. 1 ст. 252, пп. 7 п. 1 ст. 264 НК РФ, Письмо Минфина России от 02.10.2015 N 03-03-06/56359).

Поэтому можно уменьшить налогооблагаемую базу при расчете налога на прибыль и принять к расходам покупку холодильника, электрического чайника, кофемашины, микроволновой печи, увлажнителя воздуха, кондиционера, обогревателя, вентилятора, устройства для дезинфекции воздуха, ламп для дополнительного освещения, кулера и питьевой воды, аптечки для оказания первой медицинской помощи, пылесоса, кухонной мебели, одноразовой посуды и других предметов кухонного инвентаря.

Мы привели в пример наиболее популярные покупки. Но этот список могут пополнить и другие приобретения. Работодатель вправе самостоятельно решить какие расходы можно учесть, оборудуя кухонное помещение. А чтобы споров с налоговиками о признании таких дорогих покупок в расходах не возникло, позаботьтесь о документальном обосновании. Например, в ЛНА (коллективном договоре, положении об охране труда и организации отдыха и др.) закрепите, что та же кофемашина используется для создания комфортных условий труда сотрудников, для поддержания положительного имиджа организации в глазах потенциальных покупателей и обеспечения благоприятной атмосферы в переговорном процессе. А, следовательно, такие расходы связаны с получением экономической выгоды. Или, допустим, на улице похолодало, системы центрального отопления не справляются, поэтому вы купили обогреватели своим сотрудникам. В качестве доказательств использования обогревателей в предпринимательской деятельности, вы можете произвести замеры показателей температуры воздуха в офисном помещении. Оформите их актами, которые подпишут сотрудники, назначенные руководителями, для фиксации температуры в офисе.

Для сравнения приведем примеры покупок при оборудовании кухни, расходы на которые включать в налогооблагаемую базу будет опасно: настольные игры, аквариумы, картины, вазы, украшения, скульптуры и т.д. Отстоять свою правоту в случае спора с налоговой инспекцией будет очень сложно, поэтому такие затраты мы крайне не рекомендуем брать к налоговому учету.

Также важно понимать, что налоговики могут оценить необходимость приобретения тех или иных ТМЦ, смотреть их рыночные цены. То есть когда у вас, например, 5 сотрудников работает и для них в офис приобретается кухонный гарнитур, оборудованный по последнему слову техники и моды, то это может вызвать спор. Еще воспользоваться этим послаблением в законодательстве любит руководство и за счет организации покупает дорогостоящую мебель и бытовую технику себе домой в личное использование. Конечно так делать нельзя, к расходам такие суммы не принимаются ни в учете по налогу на прибыль, ни по НДС, более того эти суммы облагаются НДФЛ и страховыми взносами. Поэтому советуем заранее подумать, как вы сможете в случае проверки не только обосновать такие суммы расходов, но и обеспечить фактическое нахождение этих товарно-материальных ценностей в офисе.

НДС

Что касается НДС, то по расходам на обеспечение нормальных условий труда налог принимается к вычету в обычном порядке.

Важный нюанс: если стоимость бытовой техники для кухни расходы по налогу на прибыль вы не включаете, то входной НДС принять к вычету не сможете.

Алгоритм действий бухгалтера в 1С: Бухгалтерии предприятия ред. 3.0

Прежде чем принимать то или иное оборудование к учету нужно понять, что оно из себя представляет: это запасы, малоценное оборудование или основные средства? Разобраться с этим вам поможет наша публикация.

Давайте рассмотрим порядок организации учета расходов на оборудование кухни для сотрудников при ОСН на 4 практических примерах в 1С: Бухгалтерии предприятия ред. 3.0 (поступление запасов, малоценного оборудования, основных средств и непринимаемых к расходам ТМЦ).

Пример № 1 - Поступление запасов (лампочки, посуда (в т.ч. одноразовая))

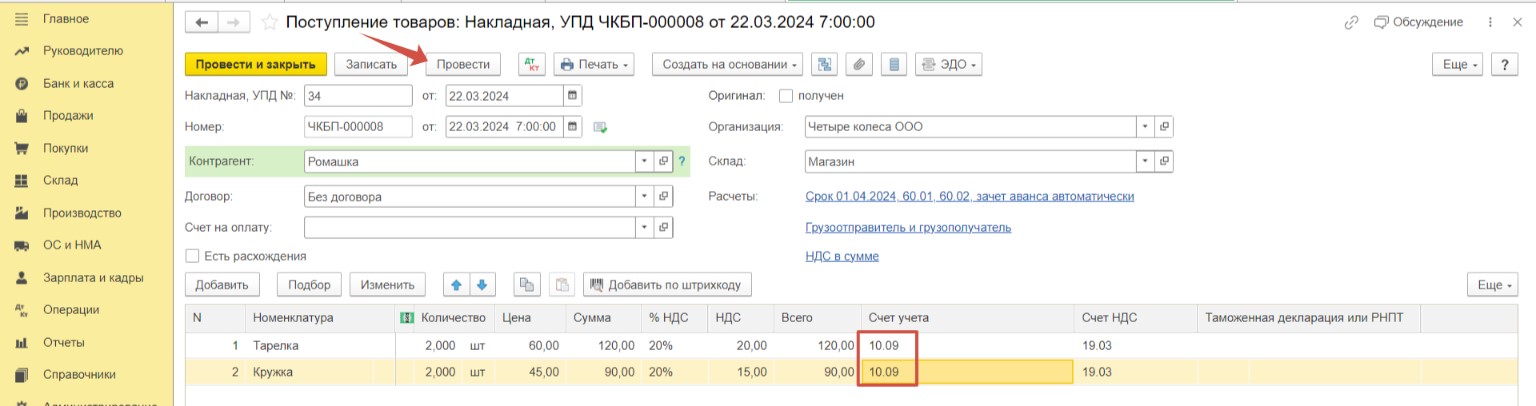

Допустим, организация ООО «Четыре колеса» в целях обеспечения нормальных условий труда приобрела для сотрудников отдела продаж посуду. Это обычные запасы организации, не малоценное оборудование и уж тем более не основные средства.

Отразим поступление в программе в разделе «Покупки», выбрав «Поступление (акты, накладные, УПД)» с видом документа «Товары (накладная, УПД)».

Отнесем посуду на счет 10.09, проведем документ.

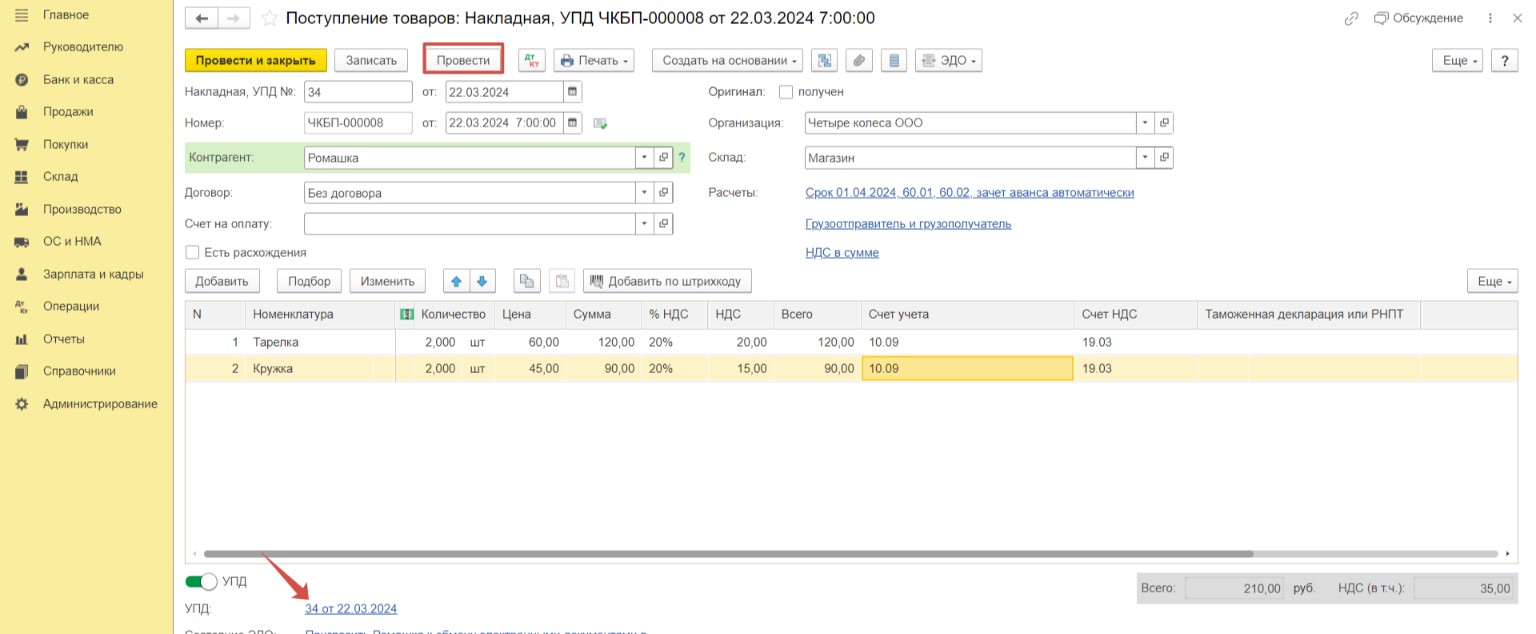

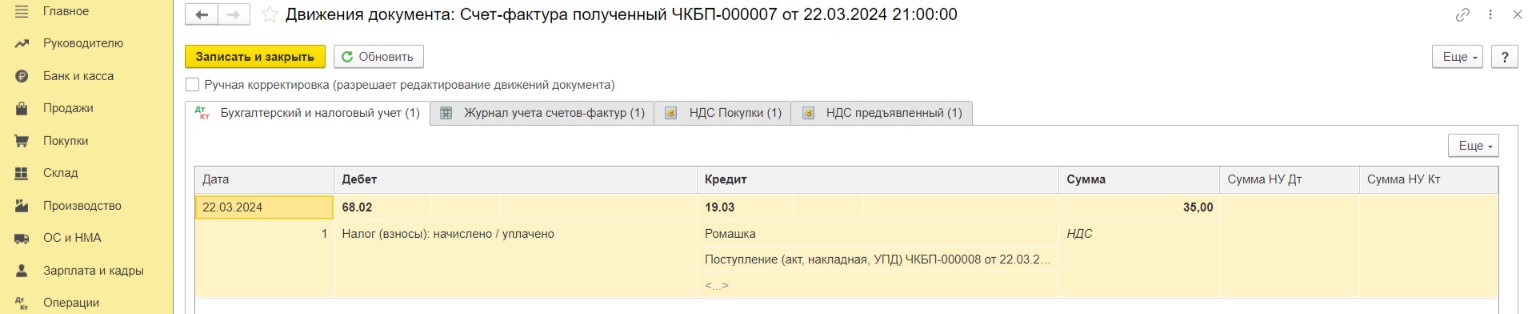

Для применения вычета по «входному» НДС в подвале документа зарегистрируем счет-фактуру, активировав флаг «УПД».

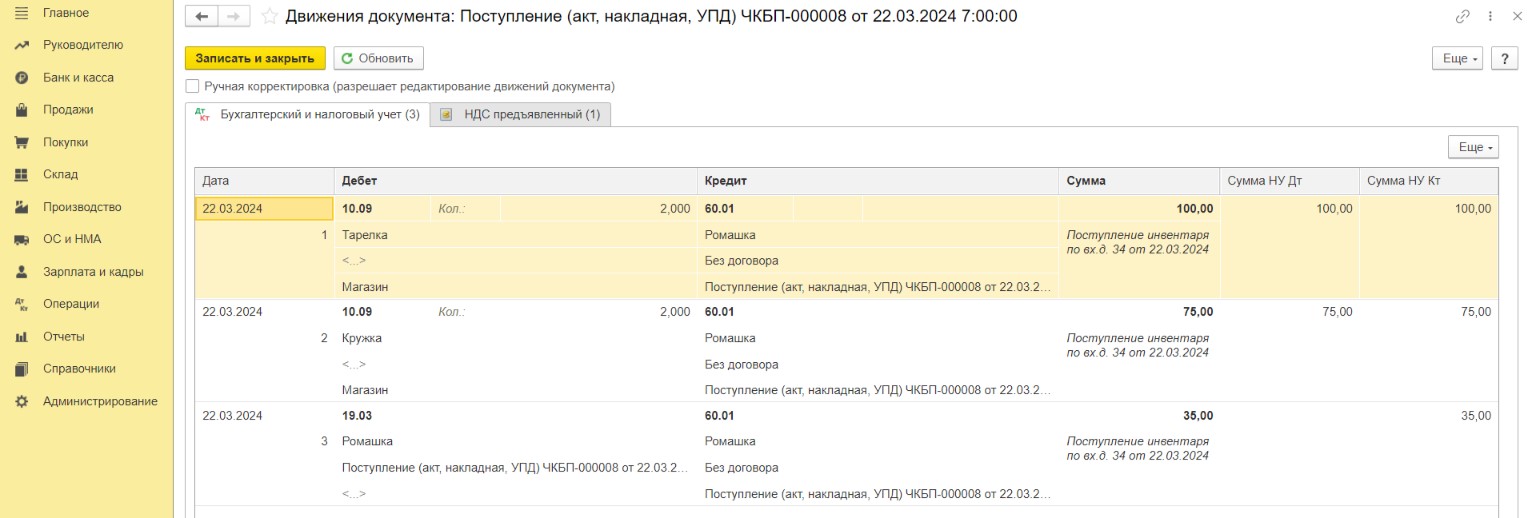

Проводки документа поступления будут следующие.

НДС принят к вычету.

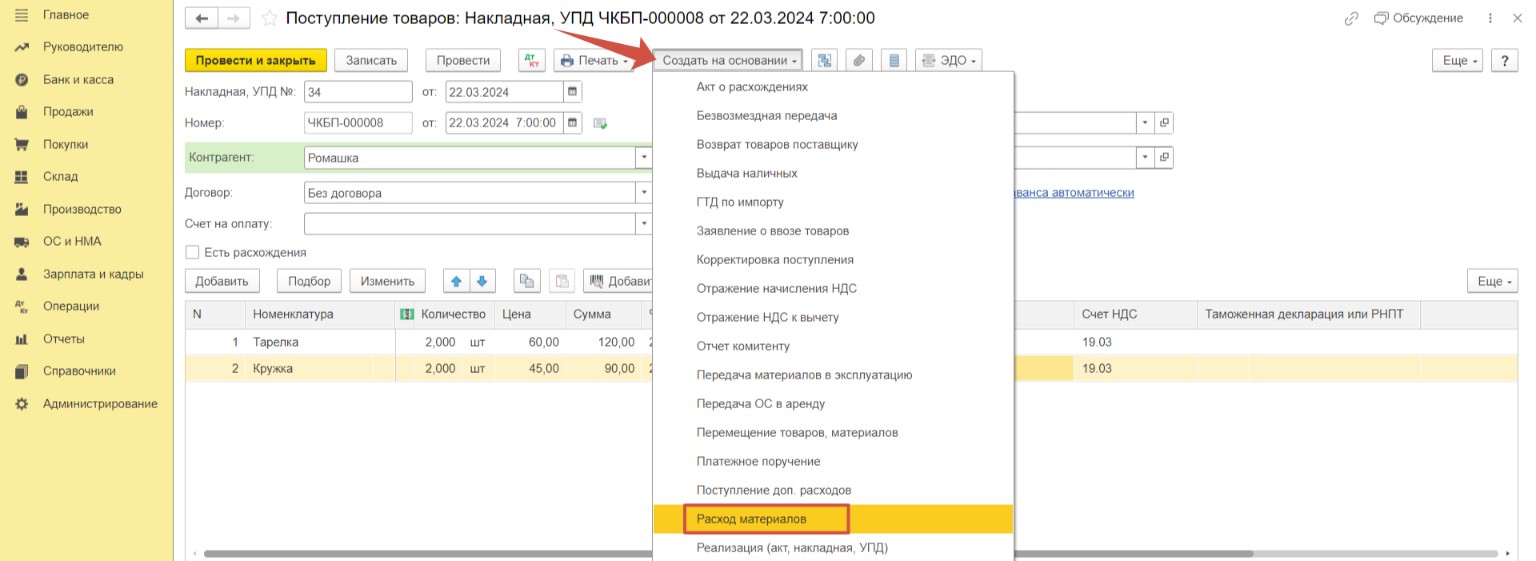

Теперь стоимость посуды можно списать на затраты. Для этого по кнопке «Создать на основании» документа поступления введем «Расход материалов».

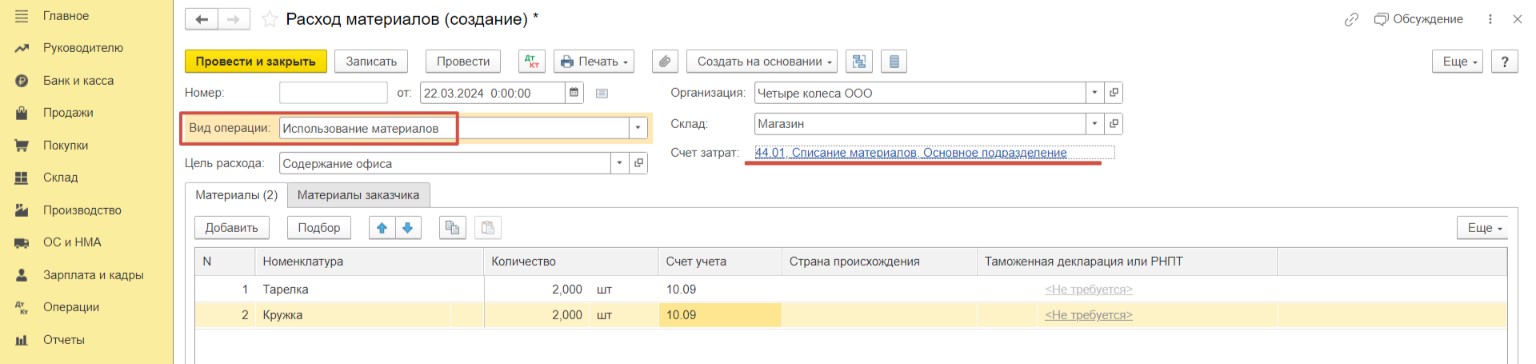

Выберем вид операции «Использование материалов» для списания стоимости посуды в расходы. В поле «Счет затрат» выберем счет 44, поскольку посуда будет использоваться сотрудниками отдела продаж.

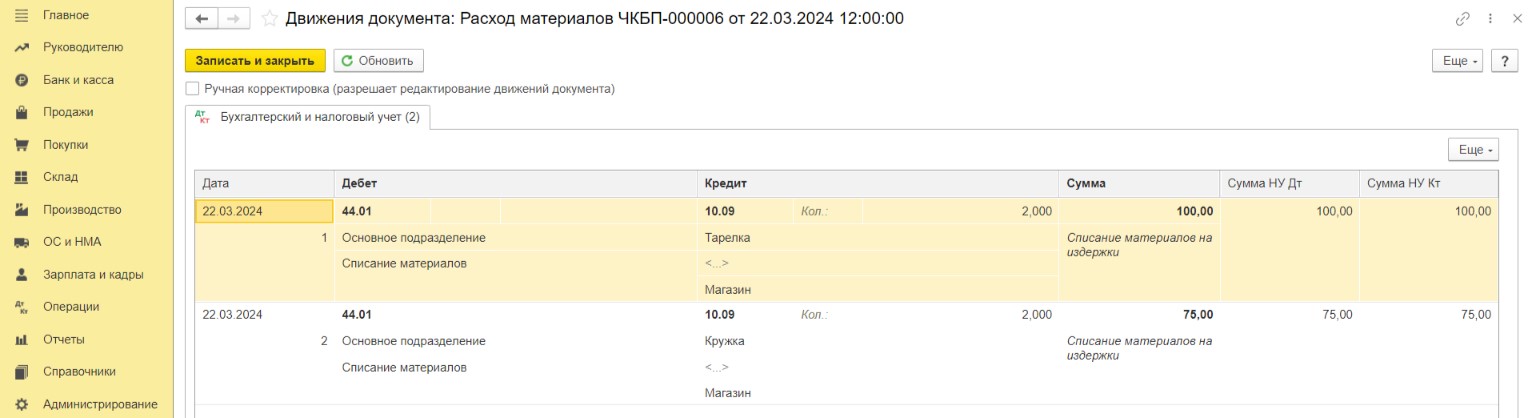

Проверим проводки документа. Стоимость посуды корректно отнесена на расходы.

Пример №2 - Поступление малоценного оборудования (недорогой бытовой техники: холодильников, микроволновых печей, кондиционеров, обогревателей и т.д.)

Еще раз заостряем ваше внимание на том, как важно ознакомиться с нашей публикацией и понять для себя точно ли у вас купленные позиции относятся к малоценному оборудованию или всё же это уже основное средство!

В нашем примере организация ООО «Четыре колеса» в целях обеспечения нормальных условий труда приобрела для сотрудников отдела продаж холодильник стоимостью 80 000 рублей (в т.ч. НДС 20% 13 333,33 руб.). В целях сближения бухгалтерского и налогового учета организация закрепила в учетной политике правило, что основным средством будет признано имущество стоимостью свыше 100 тысяч рублей как в БУ, так и в НУ. Поэтому в этом случае покупку холодильника необходимо провести как приобретение малоценного оборудования.

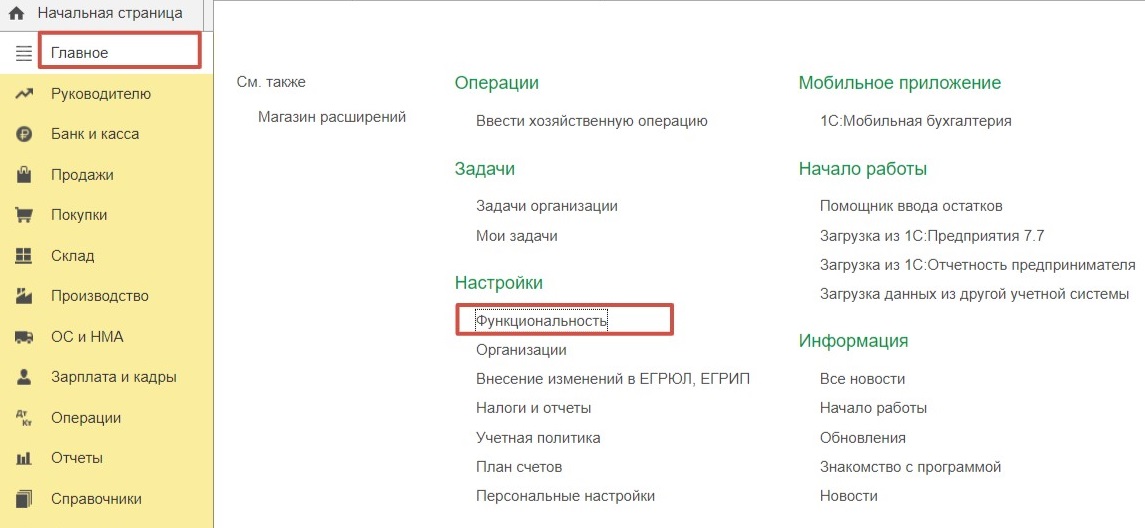

Сначала проверим функциональность программы. Перейдем в раздел «Главное», выберем пункт «Функциональность».

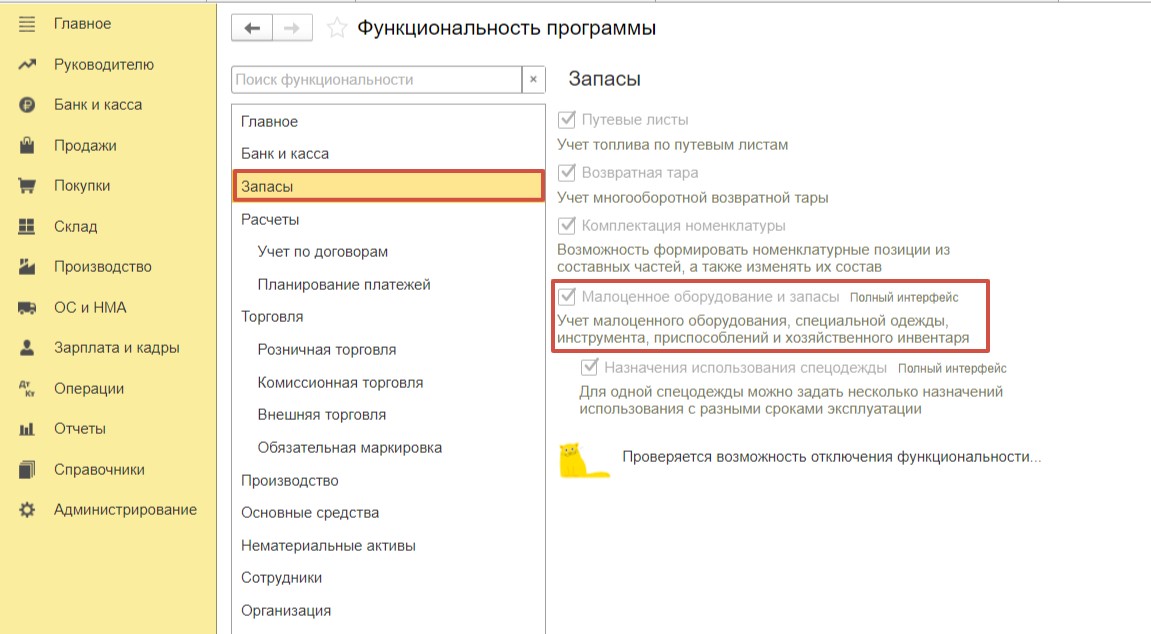

Для учета малоценного оборудования в программе на вкладке «Запасы» должна быть установлена соответствующая галочка.

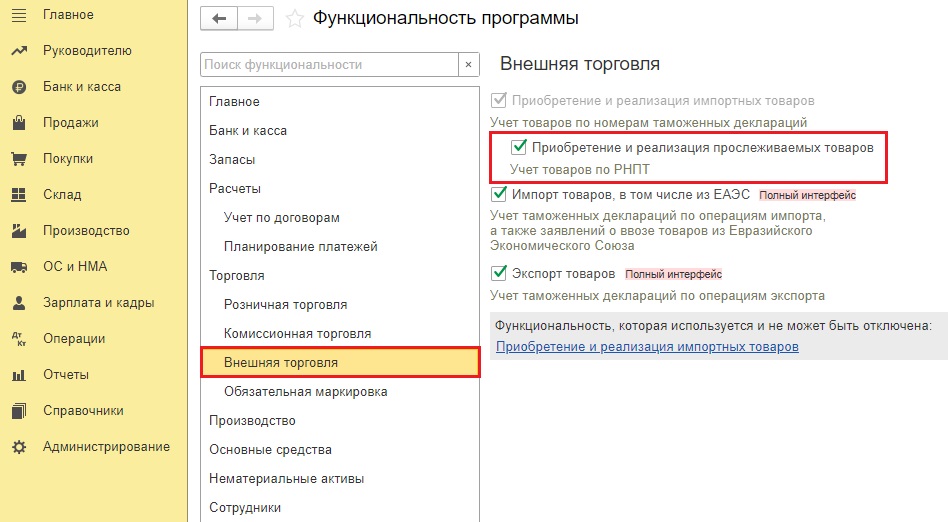

Не забываем еще и о том, что холодильник входит в перечень прослеживаемых товаров. Поэтому проверим и эту функциональность. На вкладке «Внешняя торговля» должна быть установлена галочка «Приобретение и реализация прослеживаемых товаров».

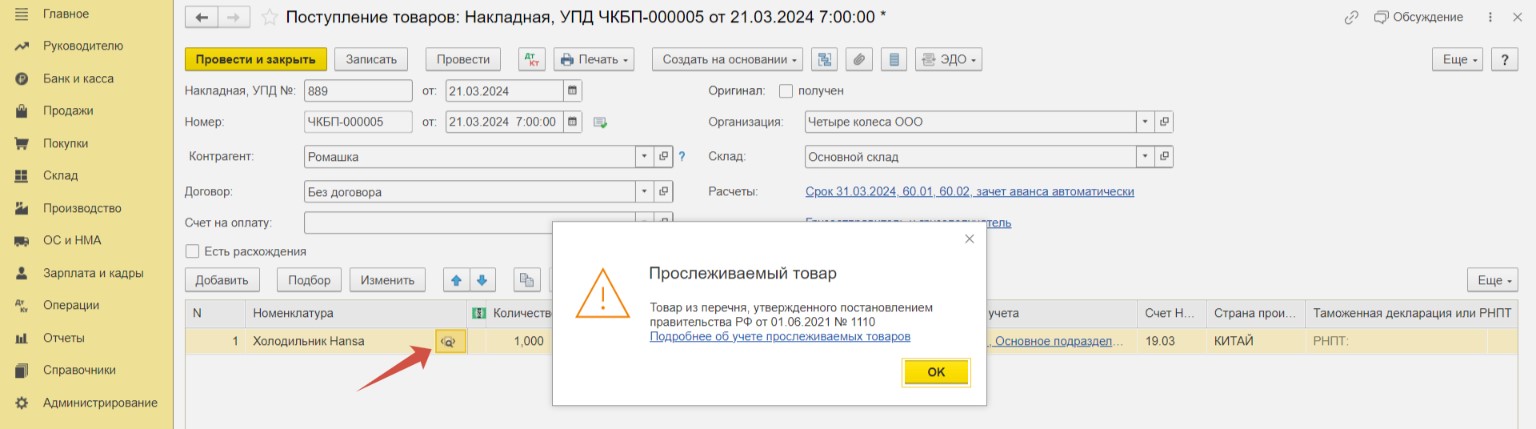

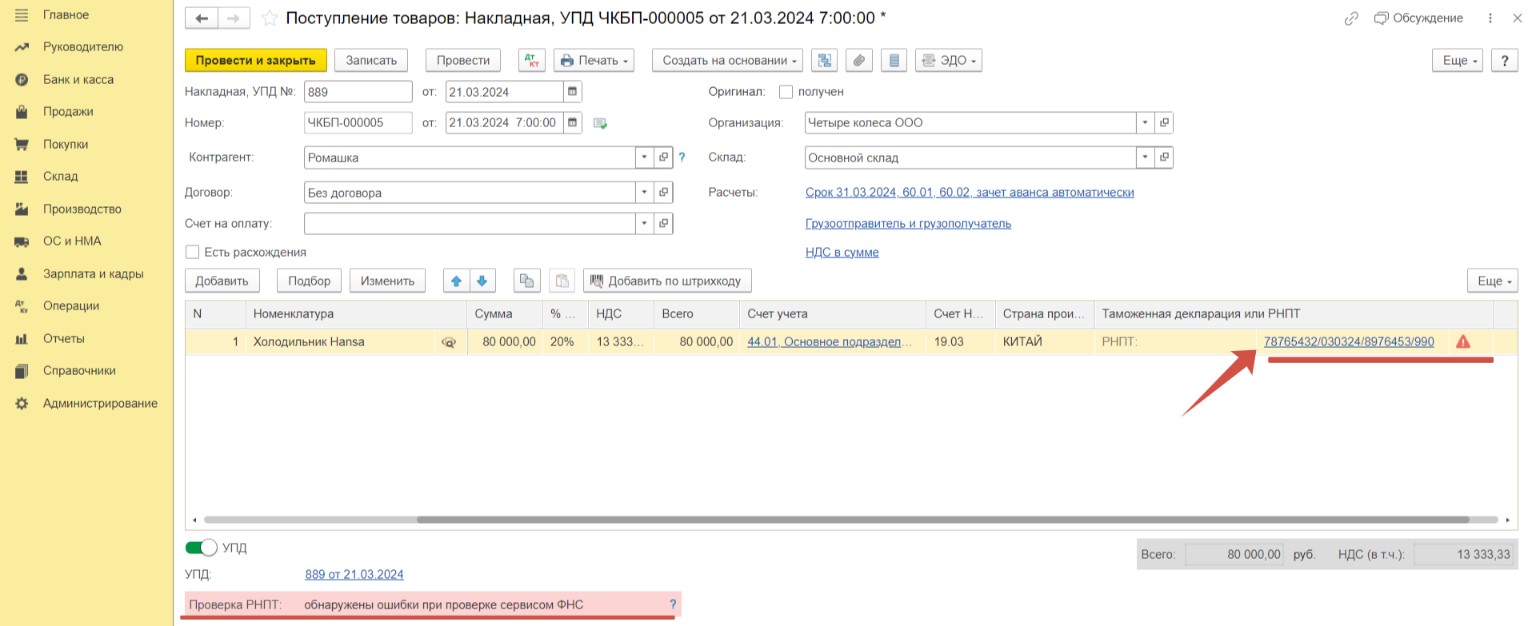

Отразим поступление в программе в разделе «Покупки», выбрав пункт «Поступление (акты, накладные, УПД)» с видом документа «Товары (накладная, УПД)». Напоминаем вам о том, что документ, содержащий прослеживаемый товар, поставщик должен выставить, а вы принять через ЭДО. Это обязательно с 01.01.2024 г.

Обратите внимание, рядом с номенклатурой «Холодильник» есть значок «Прослеживаемый товар».

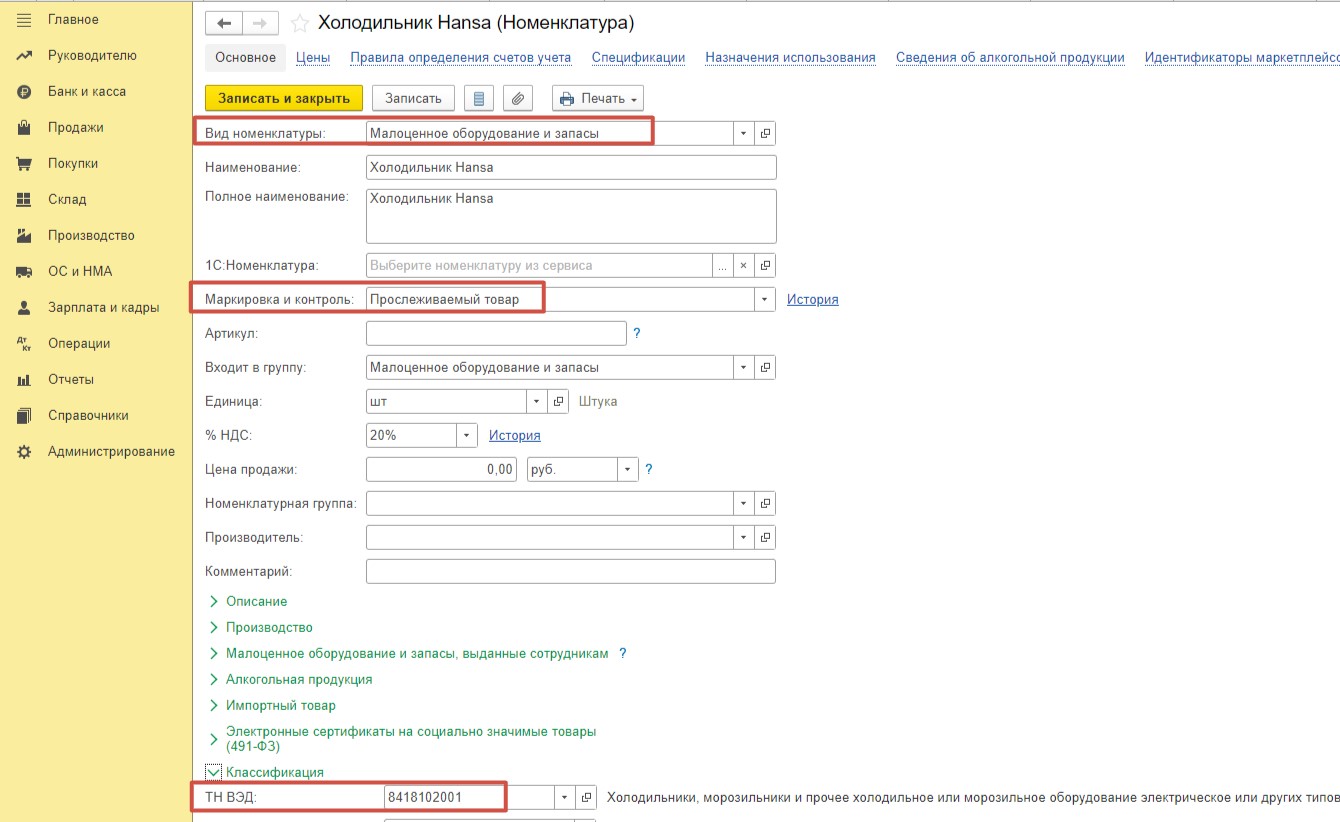

Для того, чтобы появился такой значок, в карточке номенклатуры в графе «Маркировка и контроль» необходимо указать, что товар подлежит прослеживаемости, а в строке «ТН ВЭД» обязательно указать соответствующий код. Мы определили, что будем приходовать холодильник как малоценное оборудование. Отметим это в поле «Вид номенклатуры».

Обязательным является заполнение графы «Таможенная декларация или РНПТ».

После того, как вы внесли изменения в карточку номенклатуры, необходимо в табличной части документа поступления снова перевыбрать эти позицию (или удалить и снова добавить). Только так значок прослеживаемости появится в документе.

Далее необходимо внести РНПТ из документа поставщика.

В нашем примере программа сообщила нам об ошибке. Мы не будем обращать на это внимание, поскольку номер РНПТ вымышленный. У вас таких предупреждений быть не должно.

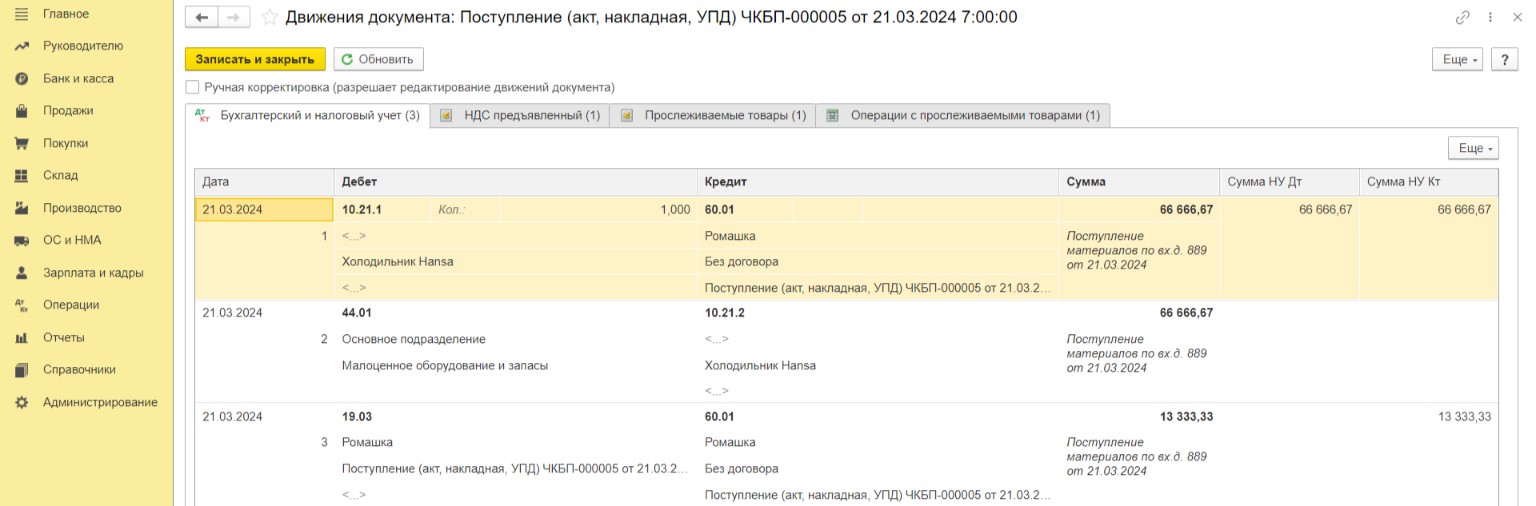

Проводки документа следующие:

Обратите внимание: проводка в корреспонденции со счетом 10.21.2 имеет сумму только по бухгалтерскому учету. Это корректное поведение программы. По налоговому учету стоимость холодильника попадет в расходы только при передаче в использование.

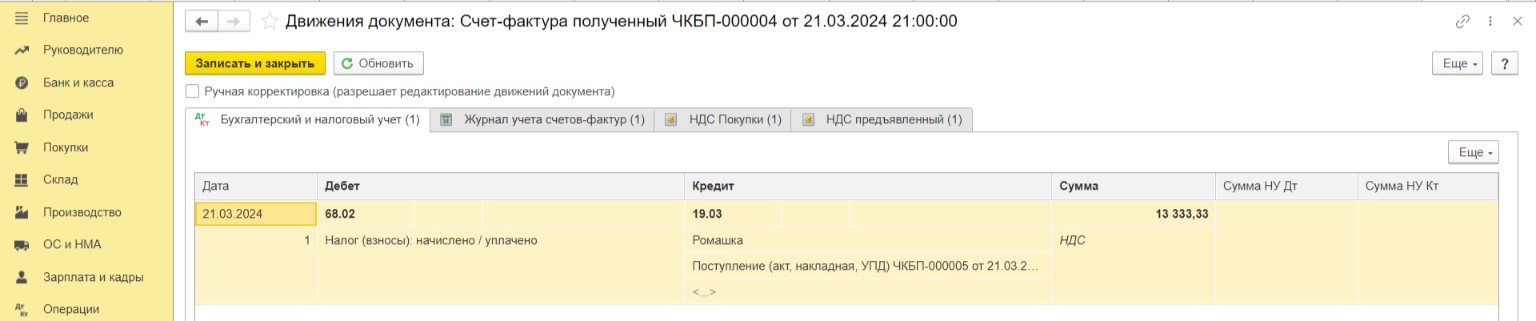

И сформированы проводки по счет-фактуре. Теперь НДС по приобретённому холодильнику принят к вычету.

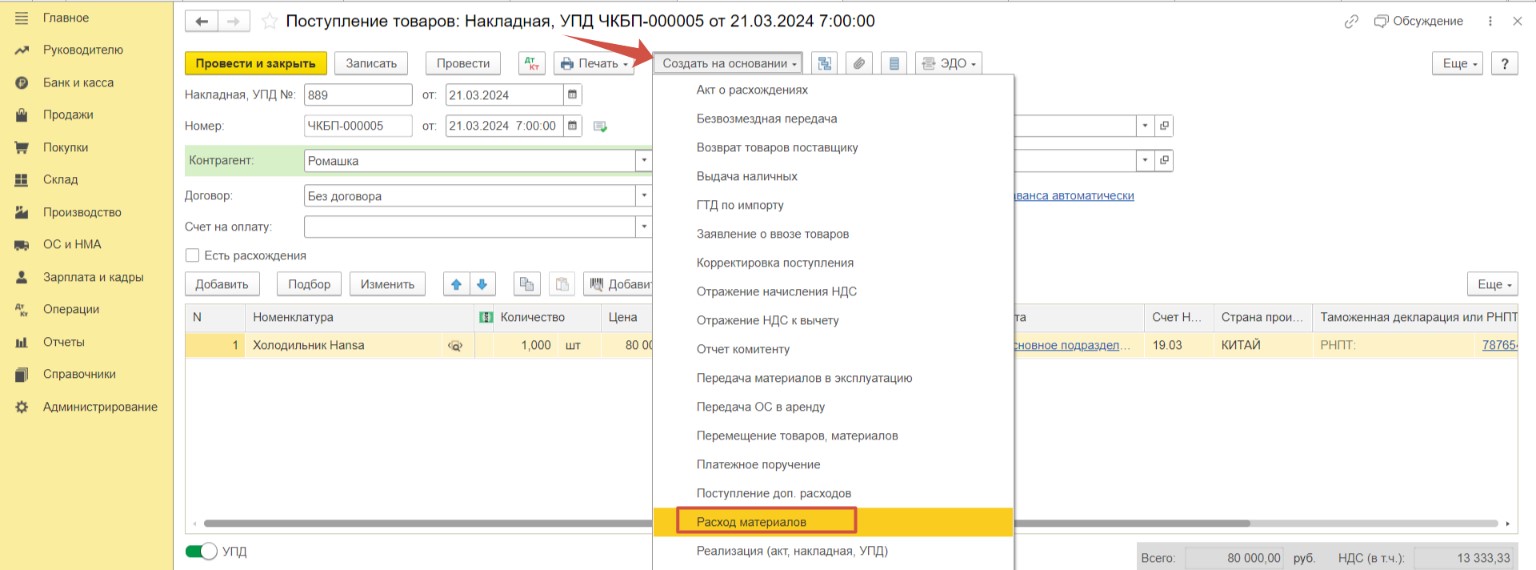

Теперь передадим наше оборудование сотруднику. Для этого на основании документа поступления создадим на его основании документ «Расход материалов».

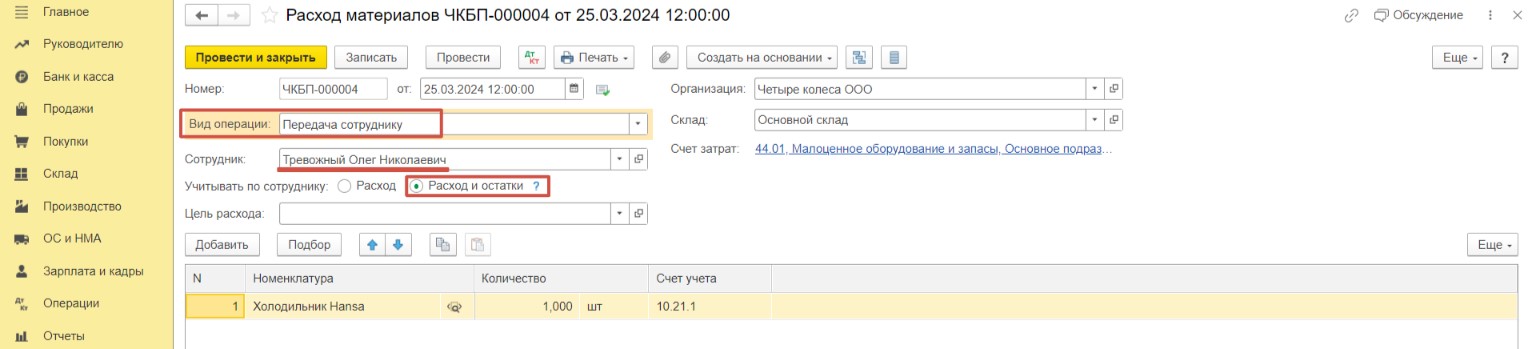

При заполнении данного документа нужно выбрать вид операции «Передача сотруднику», в поле «Сотрудник» выбрать ответственное лицо. Поскольку прослеживаемый товар не выбывает из организации, а остается в ней, в поле «Учитывать по сотруднику» необходимо выбрать «Расход и остатки».

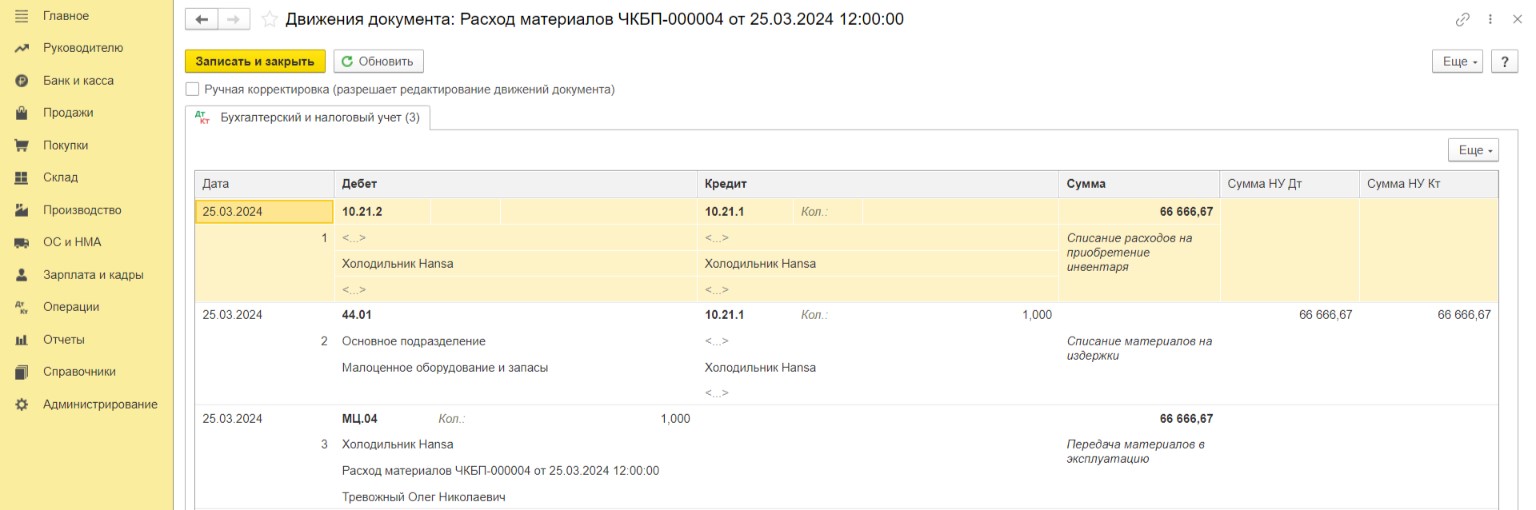

После проведения документа сформировались следующие проводки:

Теперь расходы и по налоговому учету отнесены на счет затрат. И обратите внимание на забалансовый счет МЦ.04. За указанным сотрудником теперь закреплено малоценное оборудование – холодильник. Руководство сможет контролировать эксплуатацию холодильника.

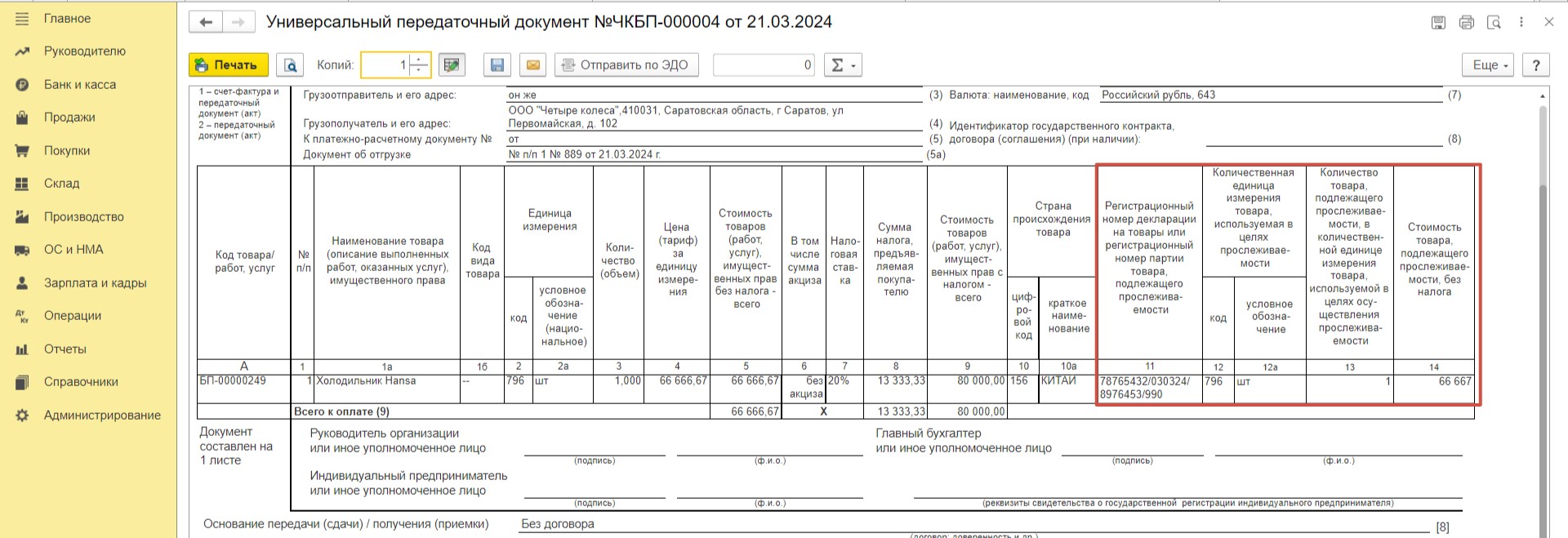

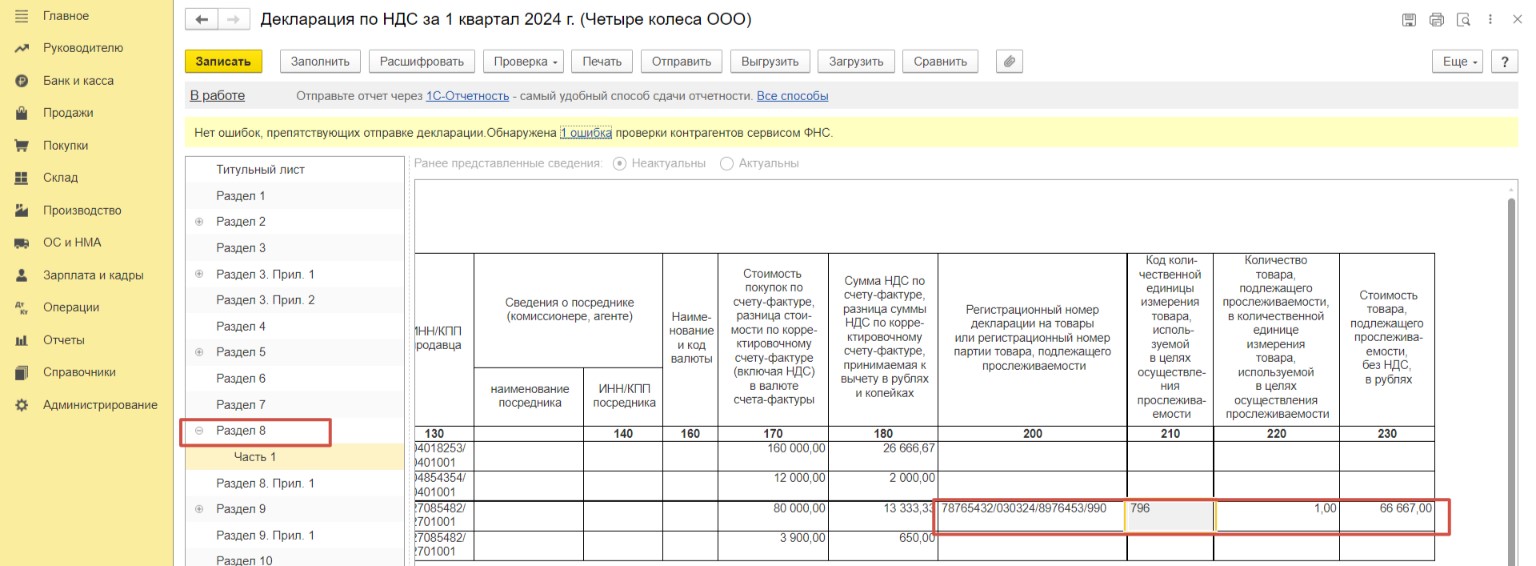

Напоминаем вам об обязанности отчитываться по прослеживаемым товарам. После того как мы провели документ поступления и счет-фактуру, реквизиты прослеживаемости будут отображены в счет-фактуре (УПД) и, соответственно, попадут в декларацию по НДС.

Если у вас было приобретено малоценное оборудование с дополнительными расходами (например, доставка, сборка, монтаж), то необходимо произвести комплектацию малоценного оборудования.

Пример №3 – Поступление основных средств (дорогостоящих кофемашин, холодильников, кухонных гарнитуров)

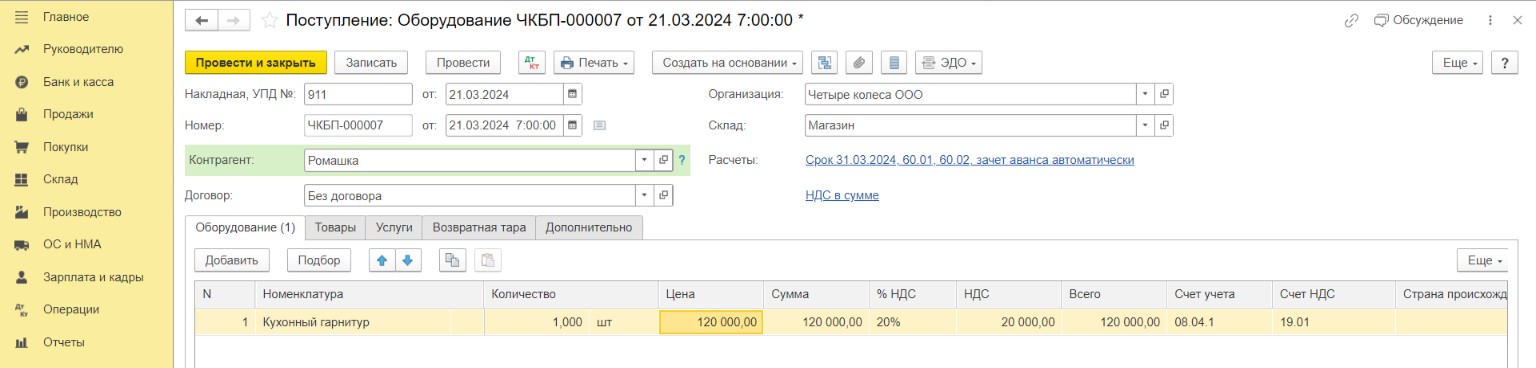

Наша организация ООО «Четыре колеса» продолжает в целях обеспечения нормальных условий труда обустраивать для сотрудников отдела продаж помещение для приема пищи. В этот раз был куплен кухонный гарнитур стоимостью 120 000 рублей (в т.ч. НДС 20% - 20 000 руб.) с дополнительными расходами на доставку стоимостью 6 000 руб. (в т.ч. НДС 20% - 1 000 руб.).

Рассмотрим покупку мебели как приобретение основного средства. Мы воспользуемся стандартным способом (не упрощенным) для поступления основных средств. Какие способы существуют еще подробно рассказывали в нашей статье.

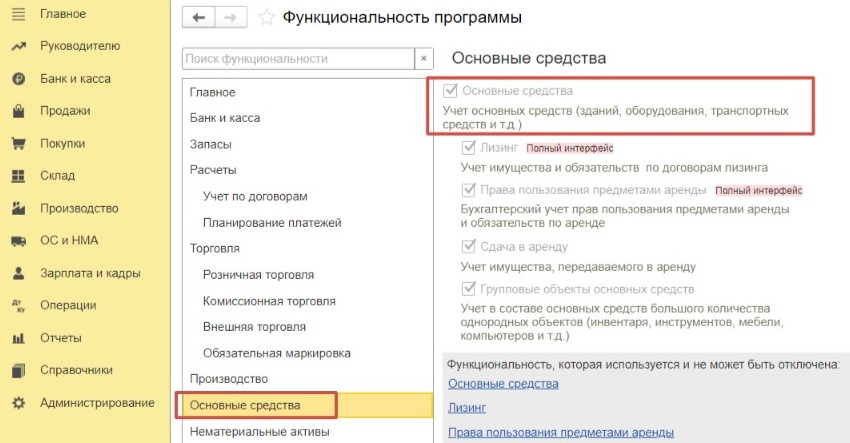

Для возможности учета ОС в программе 1С должны быть произведены определенные настройки.

В разделе меню «Главное» - «Функциональность» на вкладке «Основные средства» проверим галочку «Основные средства».

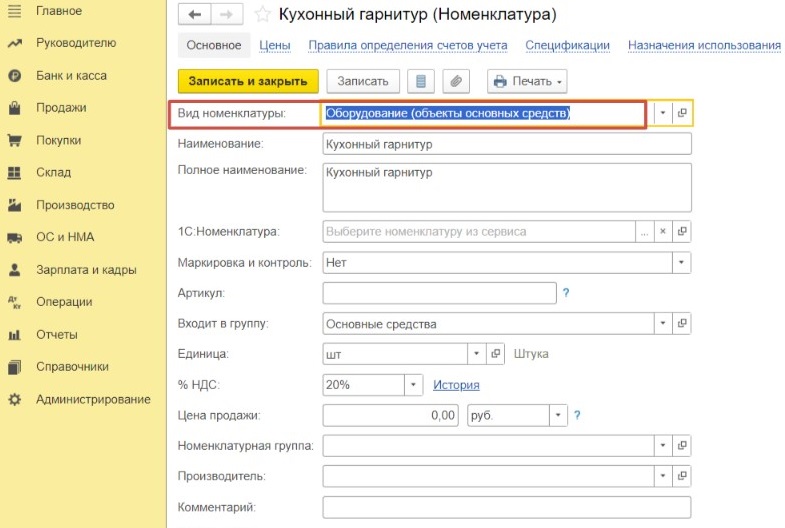

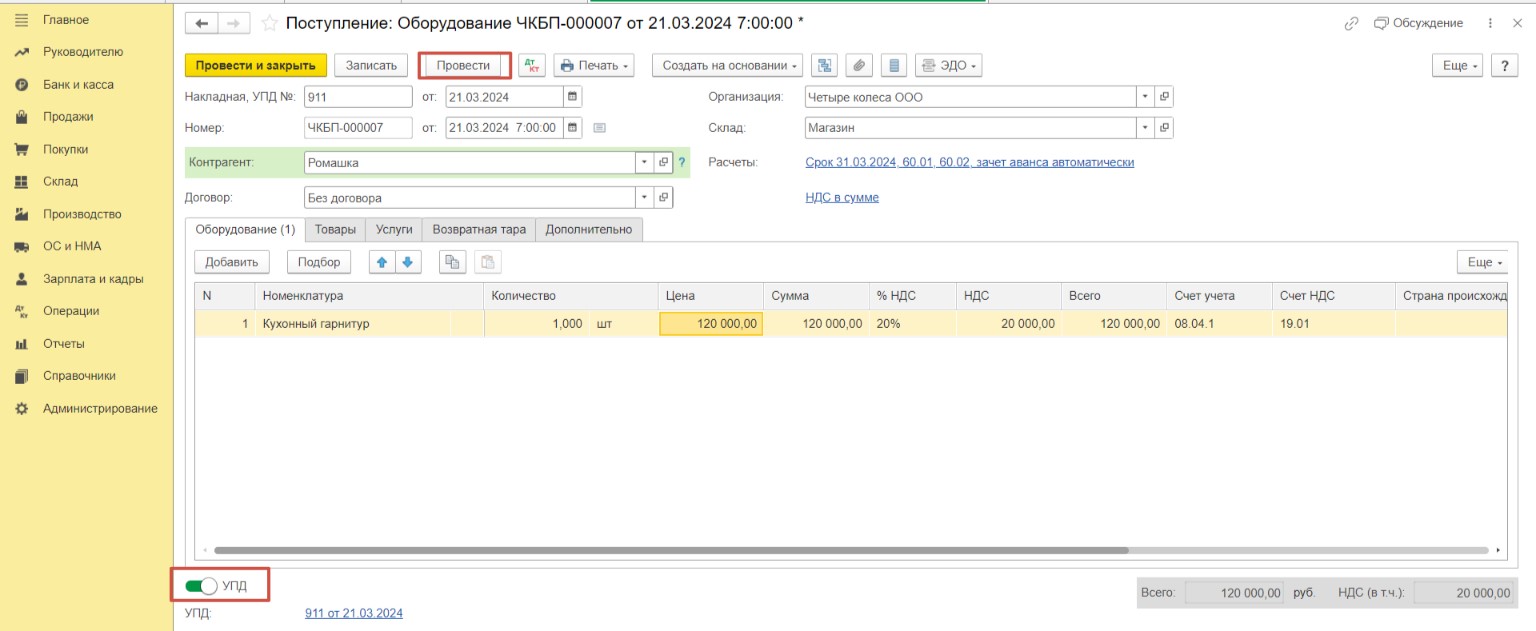

В разделе меню «ОС и НМА» - «Поступление оборудования» создадим новый документ. На вкладке «Оборудование» заполним табличную часть – выберем заранее созданную номенклатуру «Кухонный гарнитур», укажем стоимость.

При создании номенклатуры важно корректно указать ее вид.

Установим флаг УПД в подвале документа и проведем его.

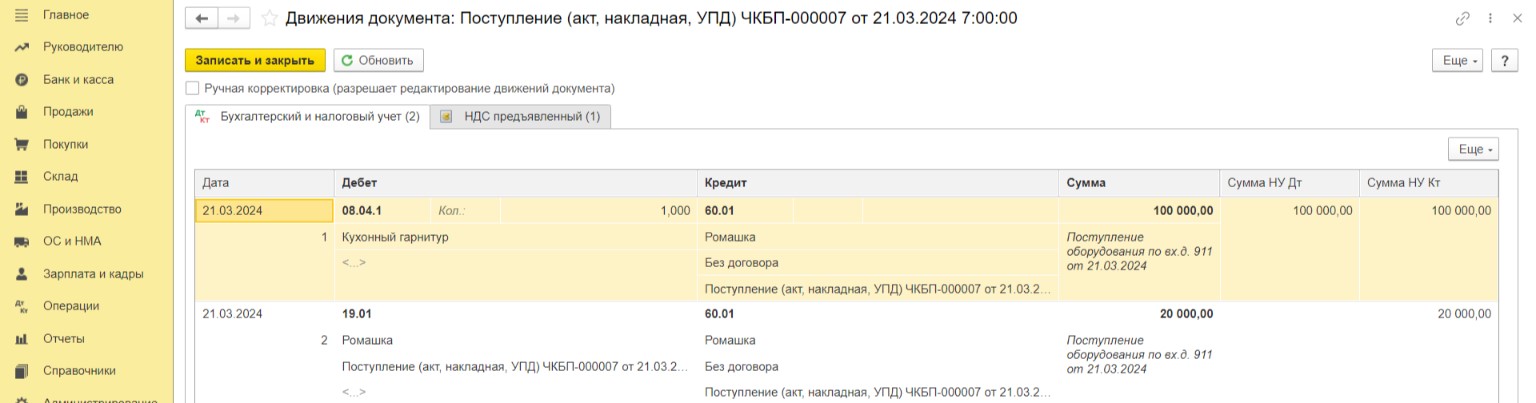

Проверим проводки после проведения. Отражено все корректно. Стоимость гарнитура отнесена на счет 08.04.1., а сумма «входного» НДС на 19.01.

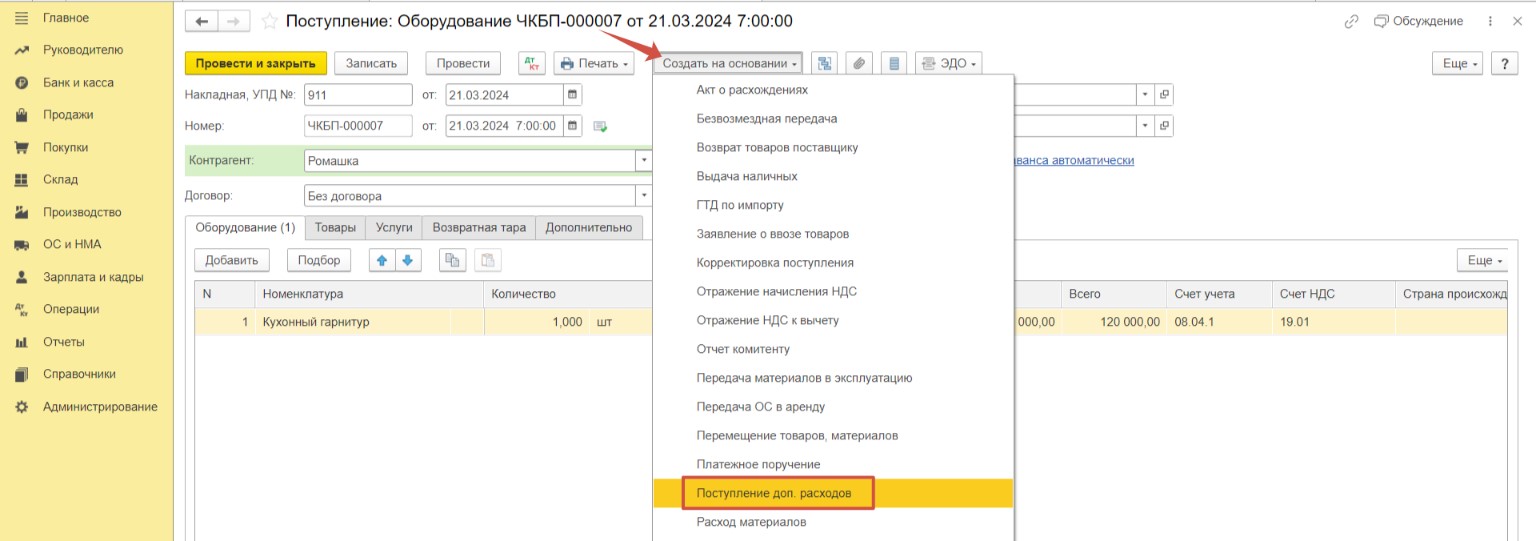

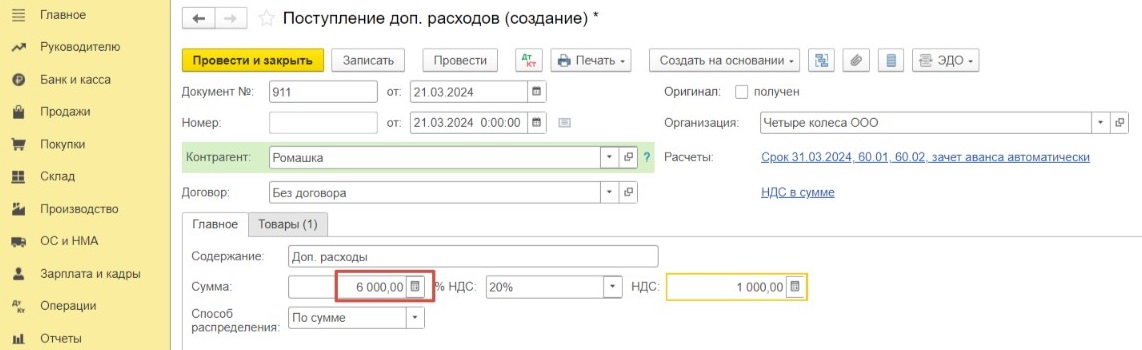

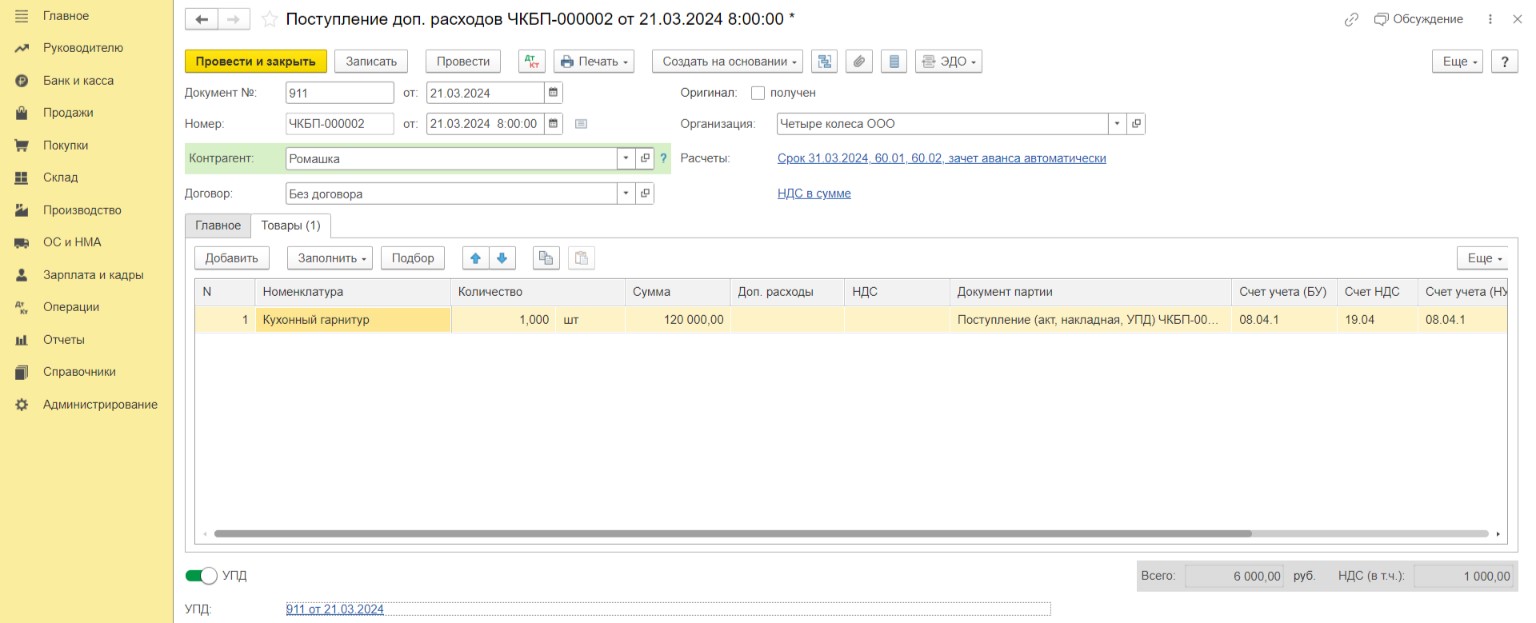

Для накопления затрат по основному средству на счете 08.04.1 добавим дополнительные расходы по доставке. По кнопке «Создать на основании» документа поступления оборудования введем документ «Поступление доп. расходов».

На вкладке «Главное» укажем общую сумму доставки.

Вкладка «Товары» заполнилась автоматически на основании документа-основания. Осталось взвести переключатель «УПД» и провести документ.

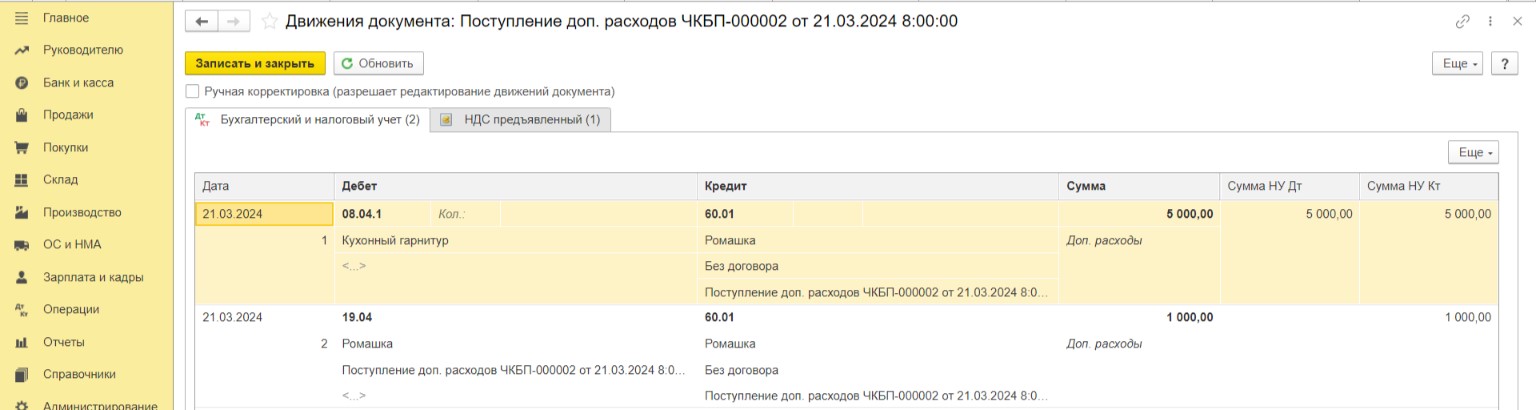

Проверим сформированные проводки. Все верно, стоимость доставки отнесена на счет 08.04.1, а сумма «входного» НДС попала на 19.04.

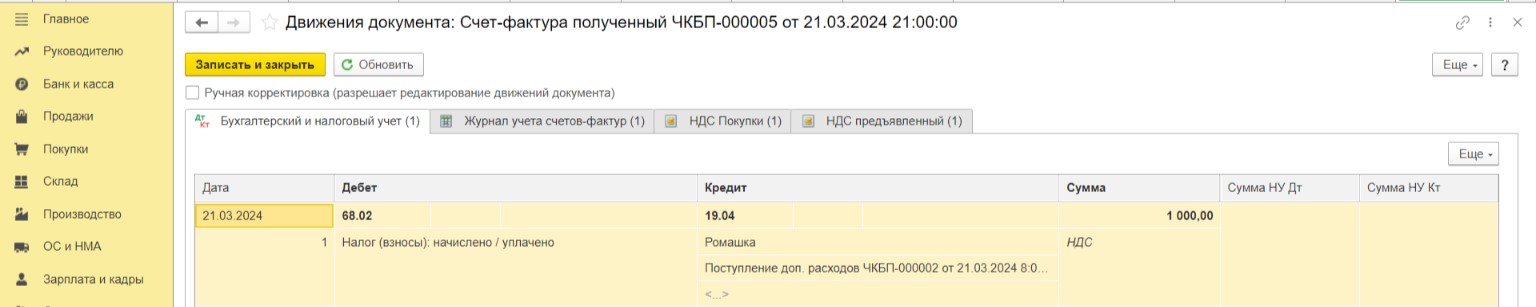

Проводки счет-фактуры свидетельствуют о том, что сумма НДС по услугам доставки успешно принята к вычету.

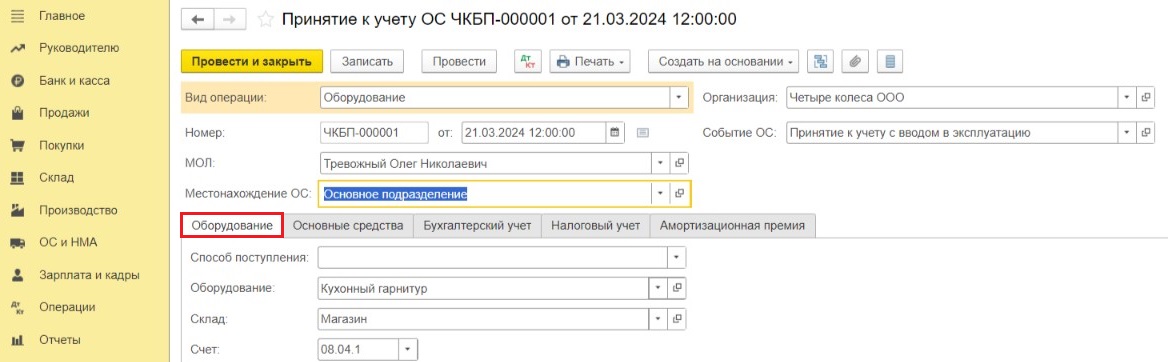

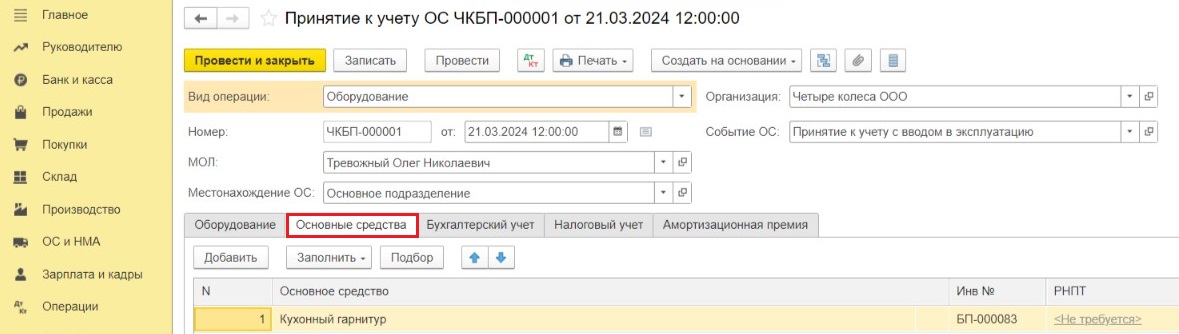

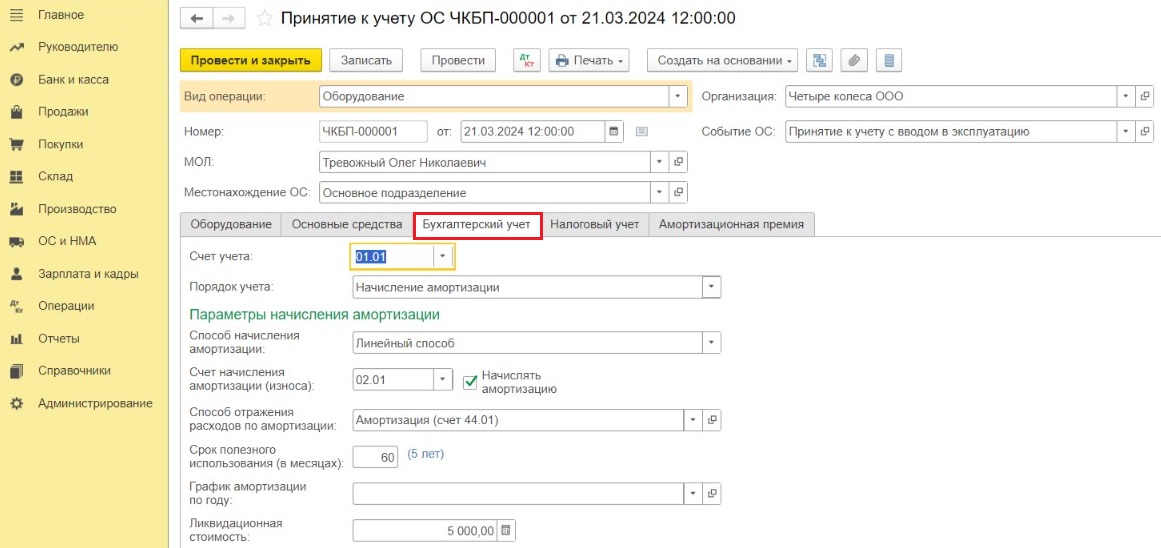

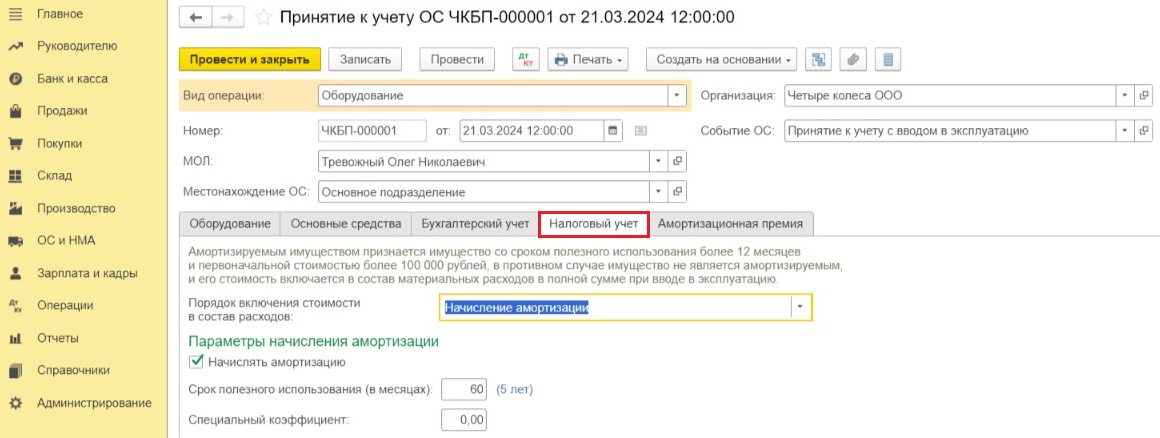

Теперь перейдем в раздел меню «ОС и НМА» - «Принятие к учету ОС» и создадим новый документ «Принятие к учету ОС». Последовательно заполним все вкладки:

- «Оборудование»,

- «Основные средства»,

- «Бухгалтерский учет»,

- «Налоговый учет».

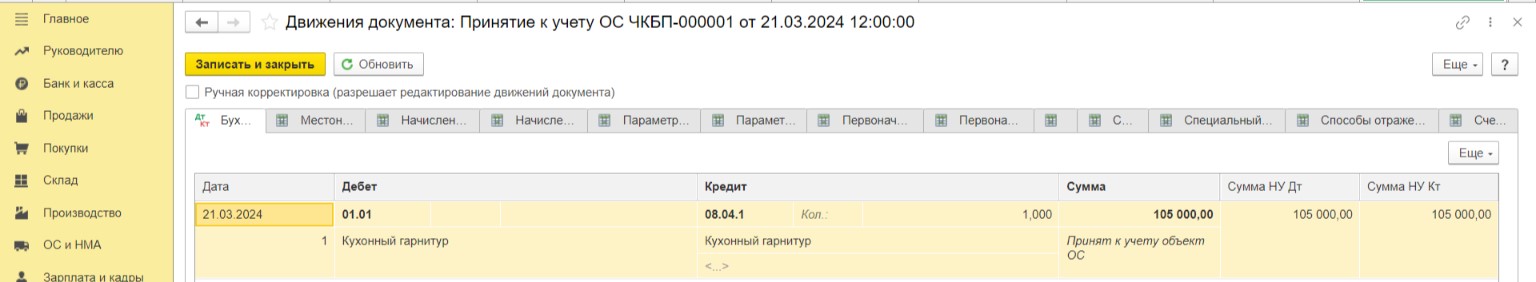

После проведения проконтролируем проводки. Теперь общая сумма отнесенных ранее на счет 08.04.1 затрат попала на счет 01.01.

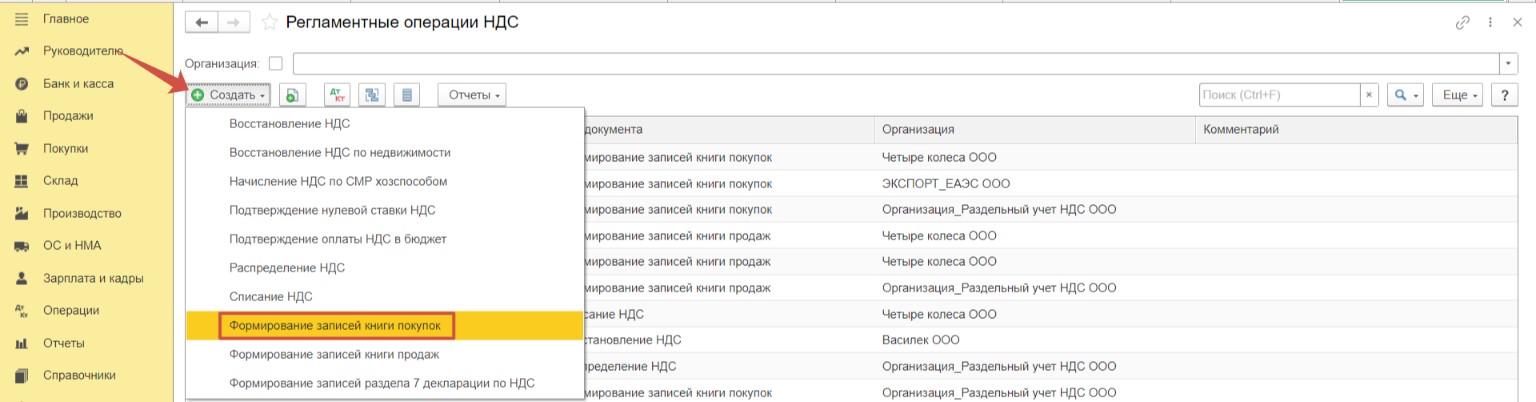

Принятие к вычету входного НДС по приобретенным основным средствам не происходит при регистрации счета-фактуры. В этом случае мы должны зайти в раздел «Операции» и выбрать «Регламентные операции НДС». В открывшемся журнале создадим новый документ «Формирование записи книги покупок».

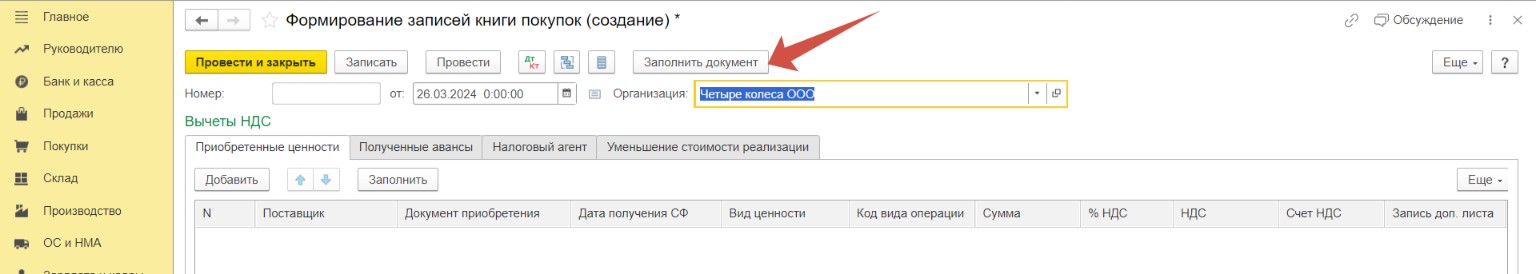

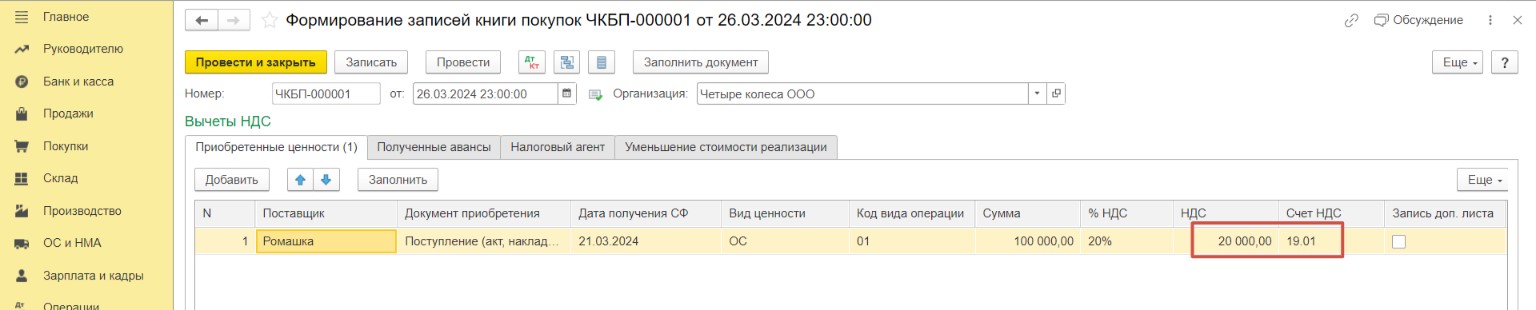

Нас будет интересовать первая вкладка «Приобретенные ценности». Для заполнения документа данными нажмем «Заполнить документ».

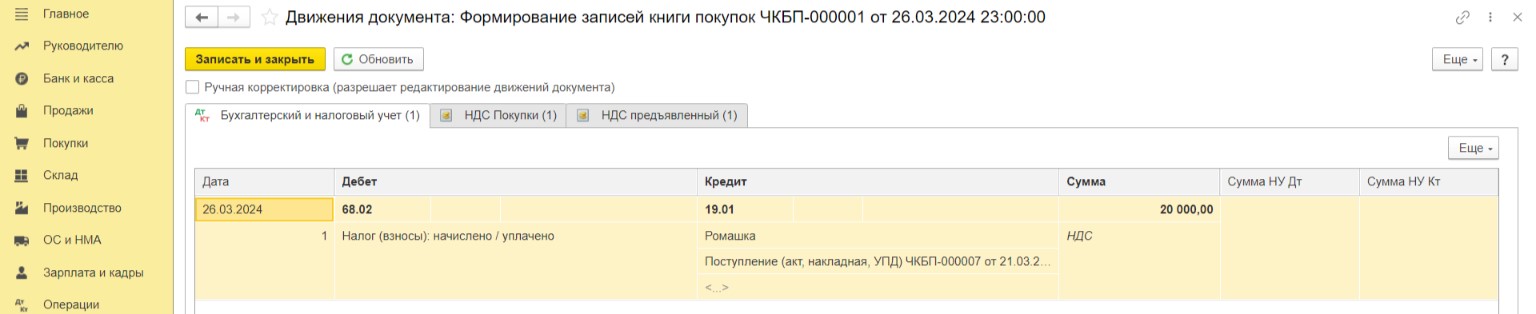

Проведем документ и откроем проводки, чтобы убедиться в корректности проведения операции. Сумма НДС принята к вычету.

Пример № 4 – Поступление непринимаемых к расходам товарно-материальных ценностей

Наша организация ООО «Четыре колеса» приобрела аквариум для украшения кухонного помещения за 18 000 рублей, в т.ч. НДС 3 000 рублей. К расходам эти суммы принять нельзя, поэтому приступим к особому порядку отражения таких затрат.

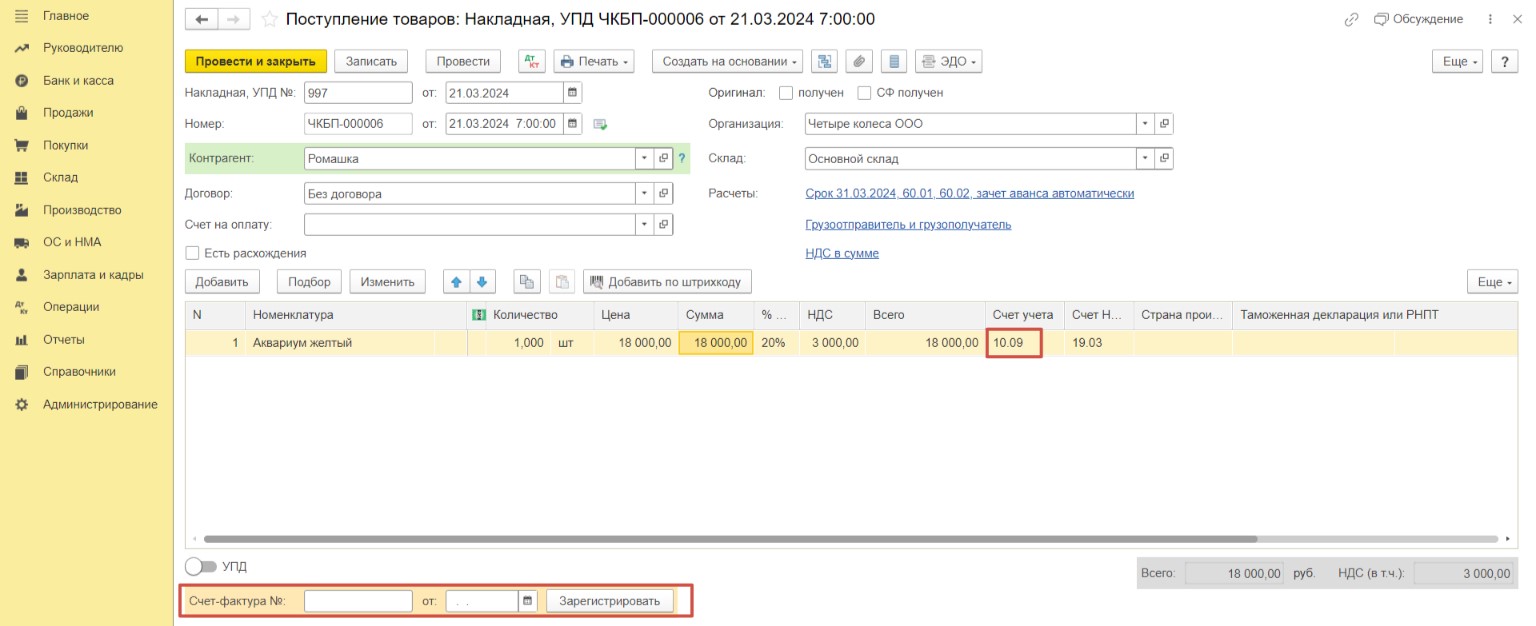

Создадим поступление в программе в разделе меню «Покупки», выбрав пункт «Поступление (акты, накладные, УПД)» с видом документа «Товары (накладная, УПД)».

Отнесем аквариум на счет 10.09. И обратите внимание, мы не будем регистрировать в подвале документа счет-фактуру, поскольку в этом случае мы не сможем принять НДС к вычету.

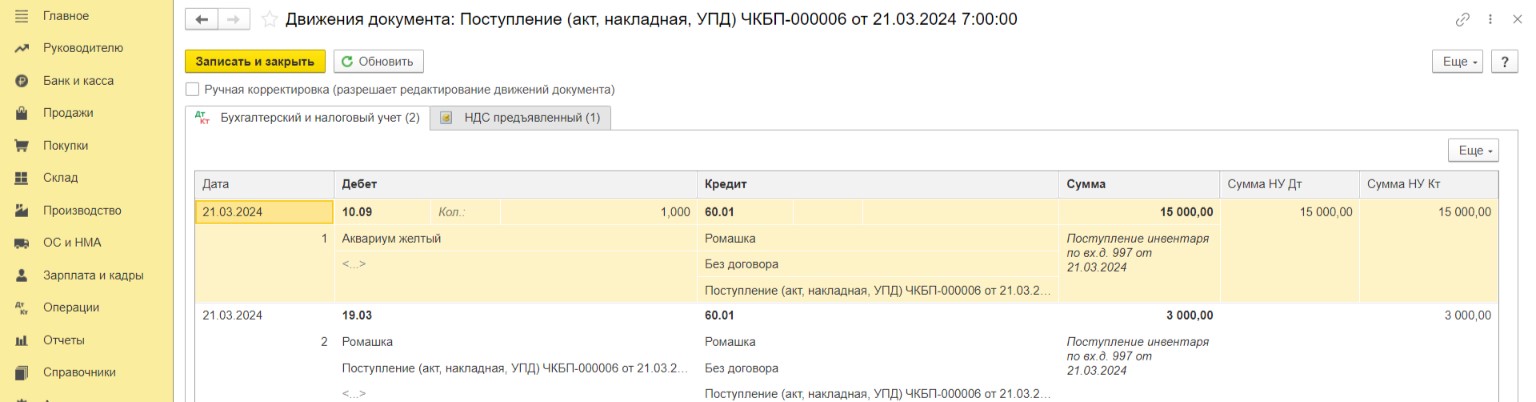

Проводки проведенного документа такие:

Аквариум оприходован на счет 10.09 «Инвентарь и хозяйственные принадлежности». Второй проводкой сумма НДС выделена на счет 19.03.

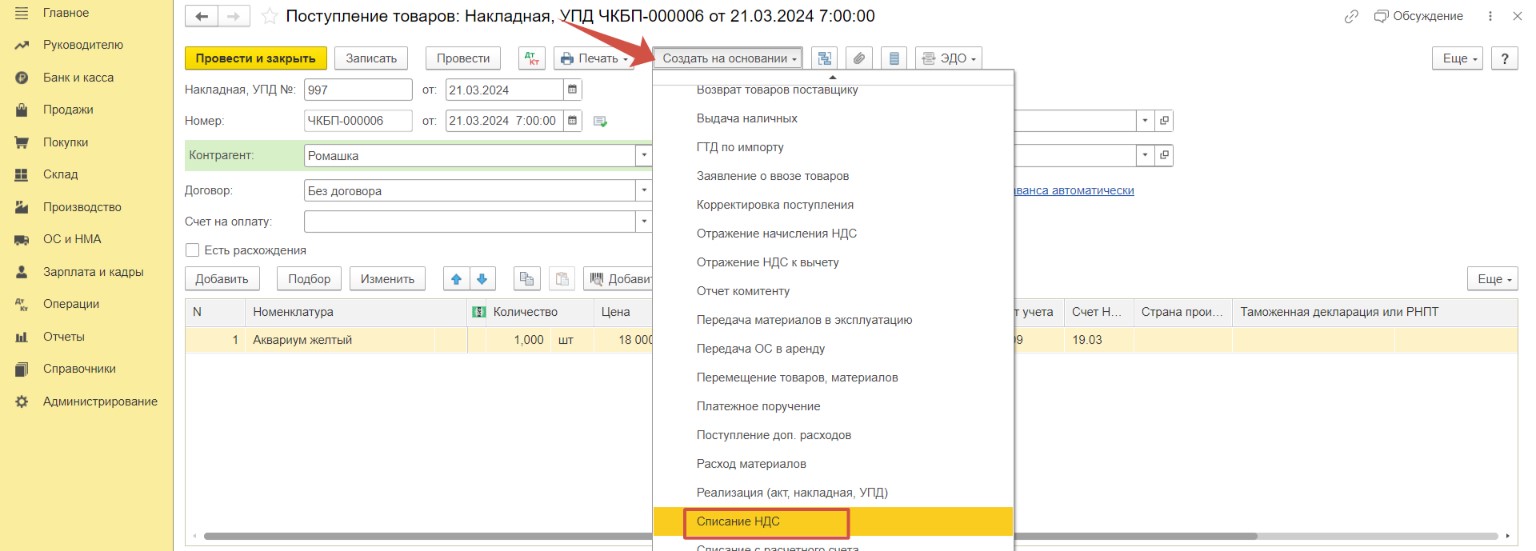

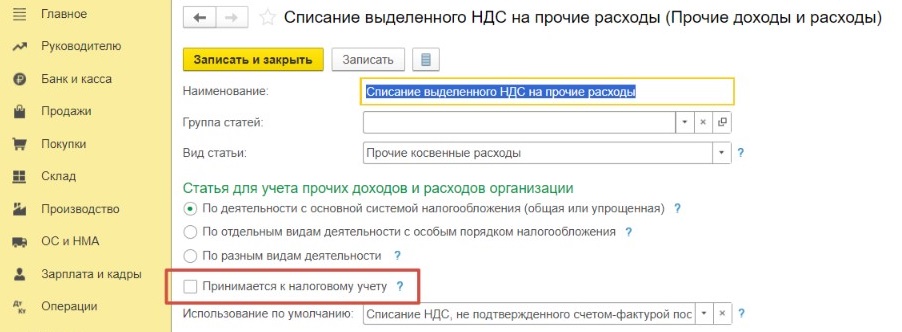

Теперь мы должны списать сумму НДС, которая появилась у нас после оприходования аквариума. Для этого по кнопке «Создать на основании» в документе поступления создадим документ «Списание НДС».

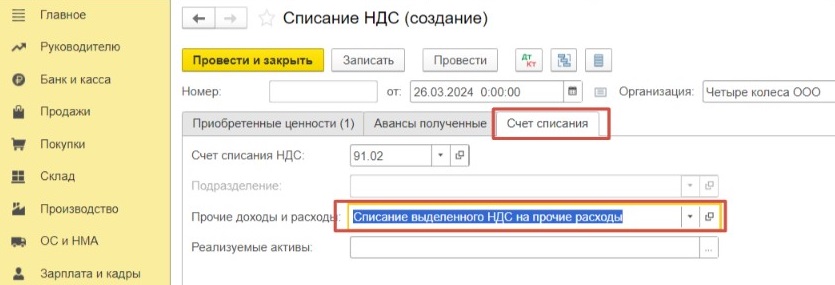

Вкладки заполнятся автоматически. Обратите внимание, на вкладке «Счет списания» уже установлен корректный счет списания 91.02 со статьей учета, которая не принимается к налоговому учету.

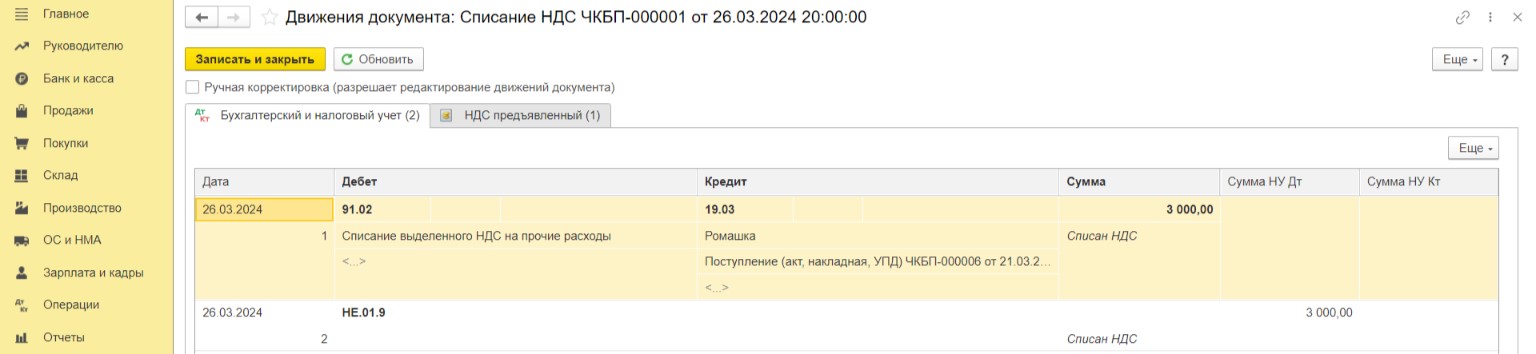

И проверим проводки документа.

Теперь необходимо списать себестоимость аквариума, которую мы не можем принять к налоговому учету.

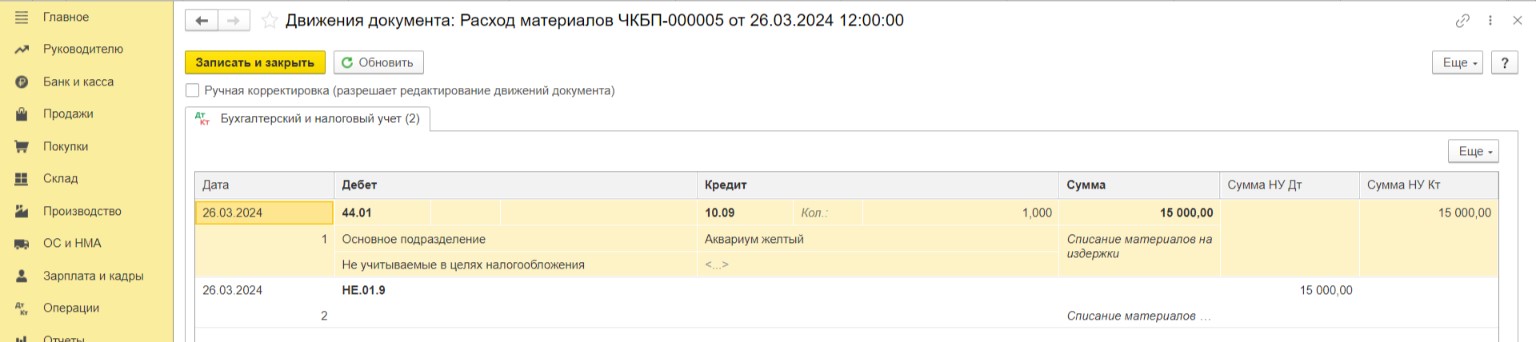

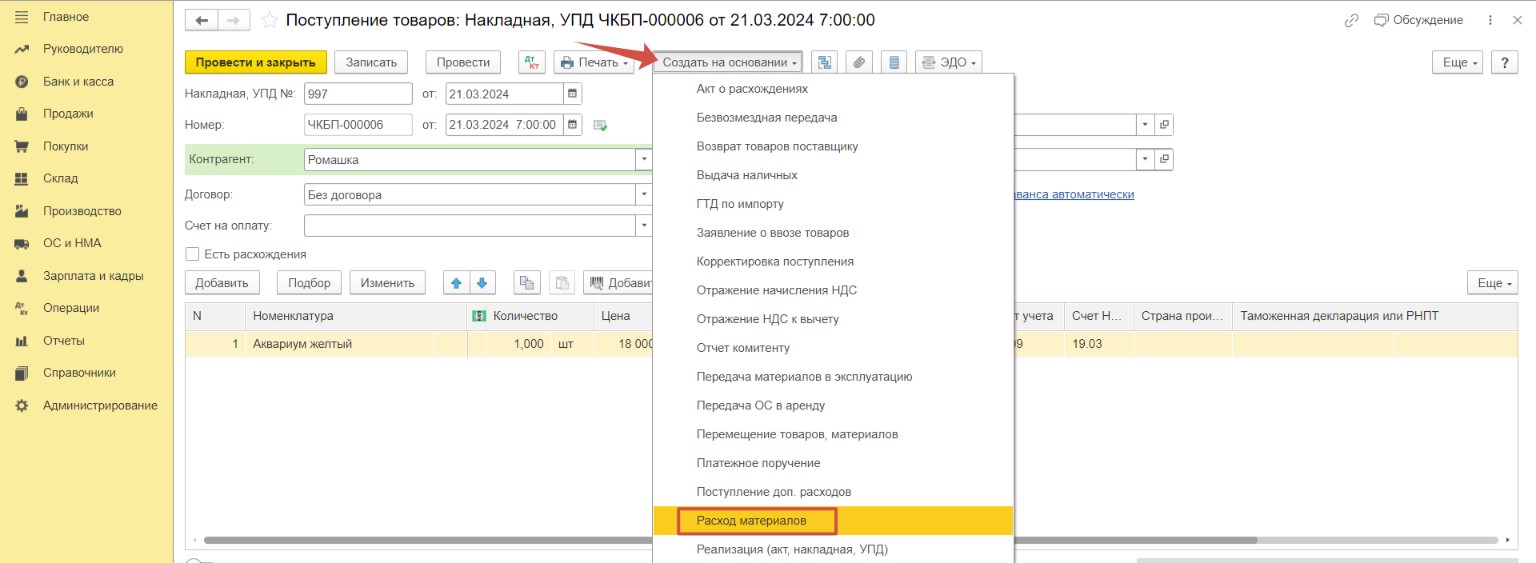

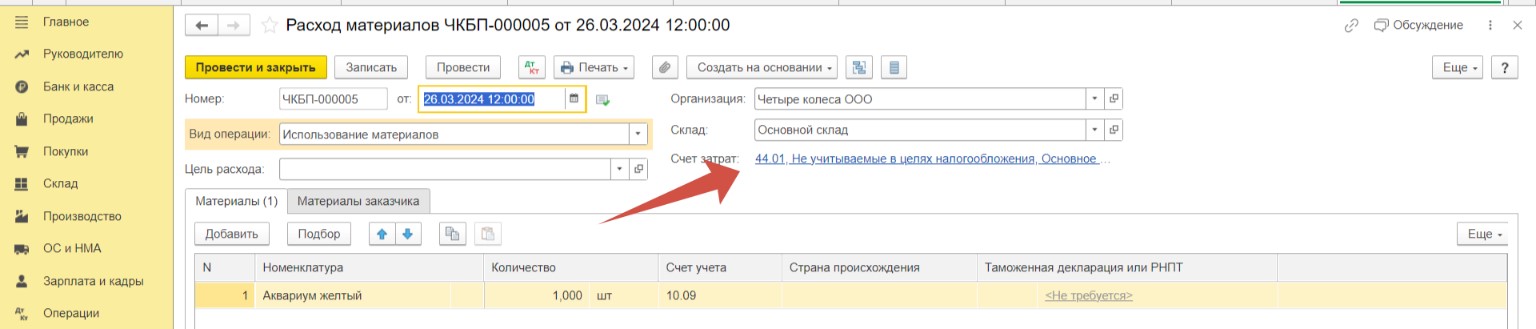

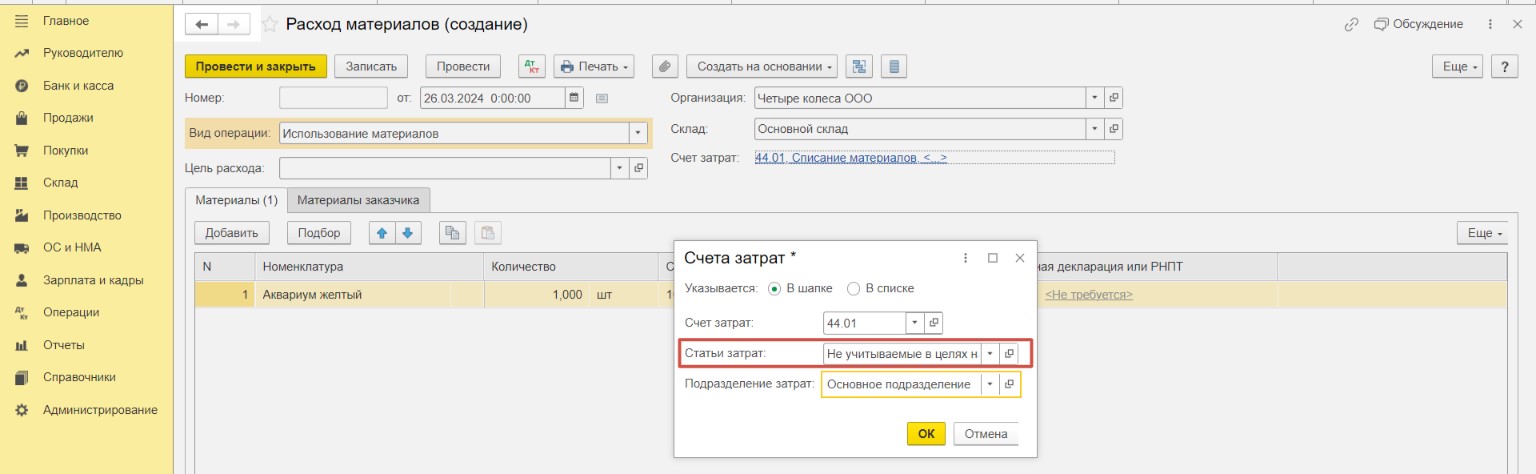

Создадим документ «Расход материалов» на основании нашего поступления.

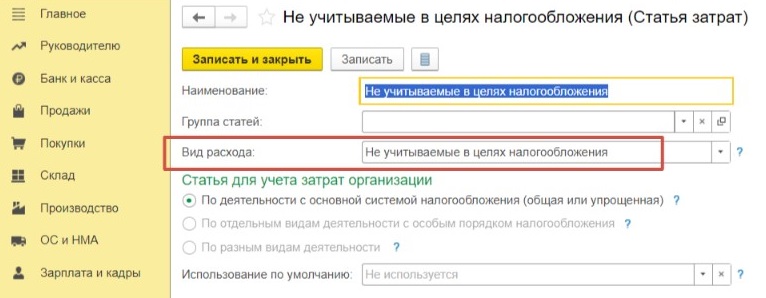

В документе необходимо корректно выбрать статью затрат. Подойдет та, которая не принимается к налоговому учету.

После проведения должны сформироваться такие проводки.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов