Расходы, не принимаемые к налоговому учету при УСН, в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 29.11.2021 10:27

- Автор: Administrator

- Просмотров: 45299

Упрощенная система налогообложения, действительно, только на первый взгляд кажется легкой: сплошные ограничения и условия. Продолжим вас знакомить с тонкостями работы на этом спецрежиме. В этой публикации поговорим о расходах, не принимаемых к налоговому учету при УСН, в программе 1С: Бухгалтерия предприятия ред. 3.0. Ведь их гораздо больше, чем расходов, разрешенных законодательством РФ. Разберем самый распространенный пример: закупка питьевой воды в организацию. Этот вопрос часто вызывает сомнения у бухгалтеров. Ведь, с одной стороны, эти расходы в УСН принять можно, а с другой – нельзя.

У организации могут возникать дополнительные расходы, связанные с обеспечением нормальных условий труда работников. Статья 226 ТК РФ «Финансирование мероприятий по улучшению условий и охраны труда» определяет, что такие расходы могут быть в размере не менее 0,2 процента суммы затрат на производство продукции (работ, услуг). Состав таких расходов утвержден в типовом перечне, в который включается и «Приобретение и монтаж установок (автоматов) для обеспечения работников питьевой водой» (п. 18 перечня).

Но, согласно ст. 346.16 НК РФ, которая содержит четкий закрытый перечень расходов, учитываемых при расчете УСН, к таким расходам не относятся расходы на обеспечение нормальных условий труда. Потому при отражении в учете на УСН такие расходы относят к не принимаемым в целях налогообложения.

В составе расходов допускается учитывать только затраты на приобретение воды для технологических целей. Этот момент разъясняется в Письме Минфина России от 24.10.2014 № 03-11-06/2/53908.

Рассмотрим покупку питьевой воды (5 бутылей) для сотрудников офиса на примере программы 1С: Бухгалтерия предприятия, редакция 3.0

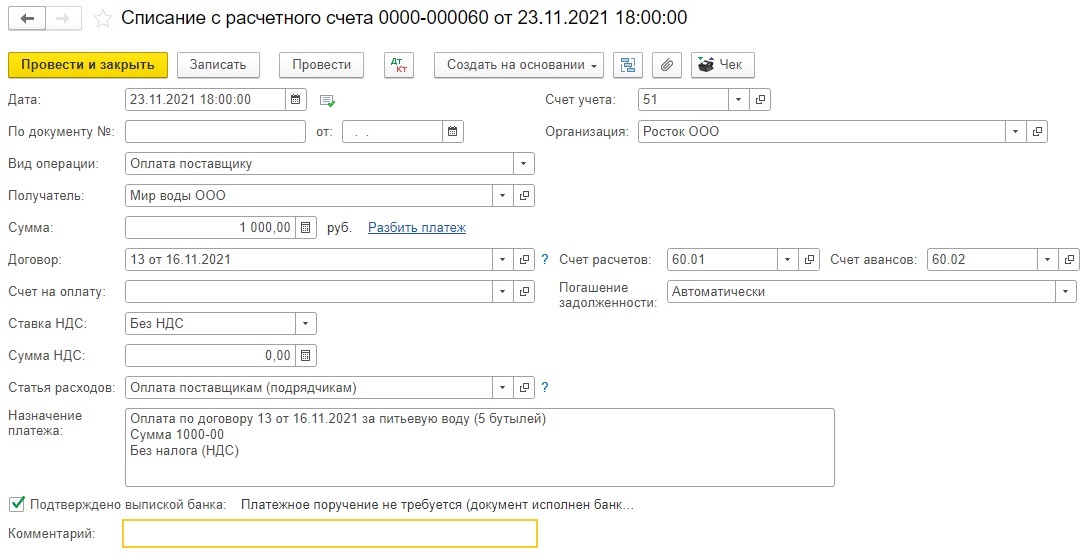

Шаг 1. Отразим оплату поставщику за воду.

Перейдем в раздел «Банк и касса» - «Банковские выписки» и введем документ «Списание с расчетного счета».

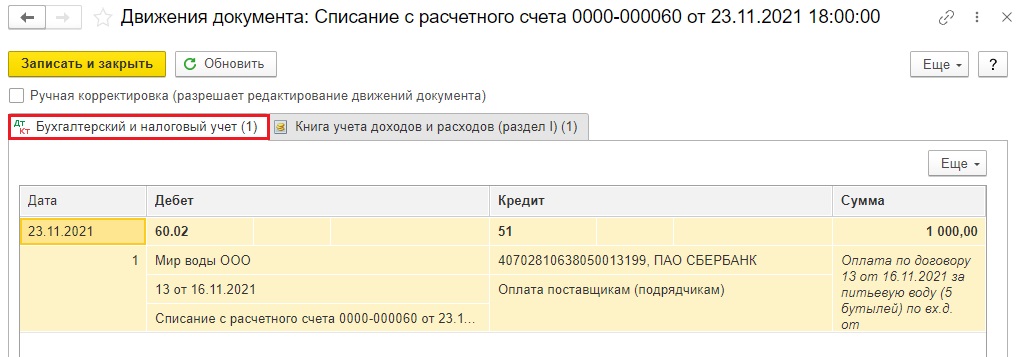

Посмотрим проводки этого документа.

В регистре «Бухгалтерский и налоговый учет» видим, что аванс поставщику оплачен.

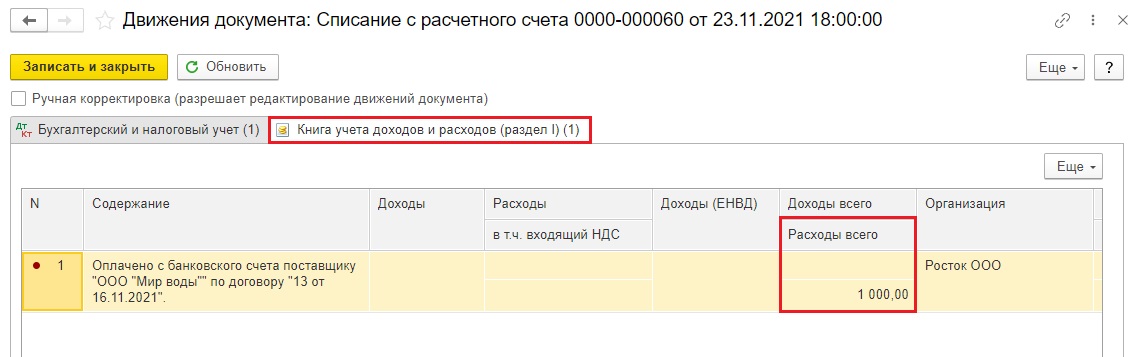

В соседнем регистре «Книга учета доходов и расходов» отразилась запись уплаченной суммы в столбце «Расходы всего».

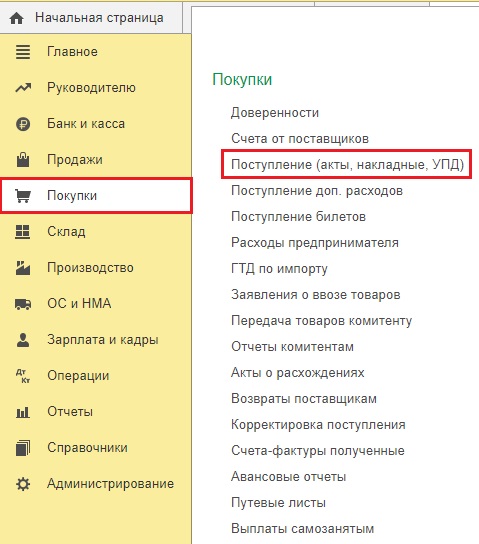

Шаг 2. Далее отразим поступление воды в организацию.

Перейдем в раздел «Покупки» - «Поступление (акты, накладные, УПД)».

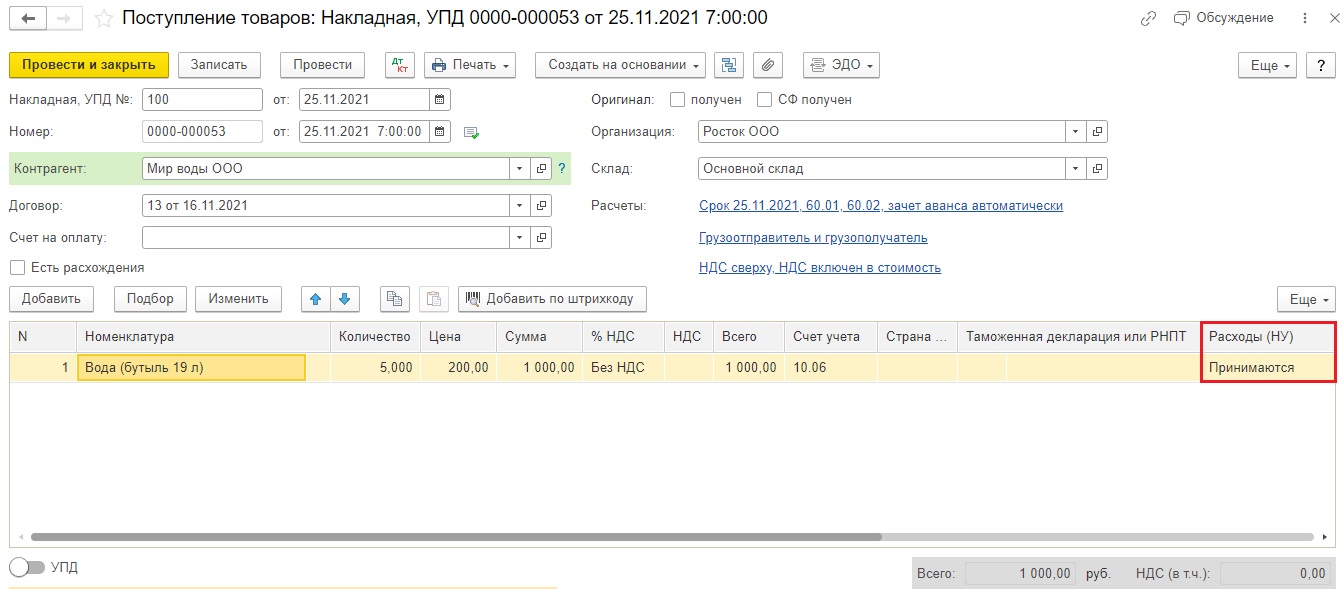

Введем документ оприходования ТМЦ.

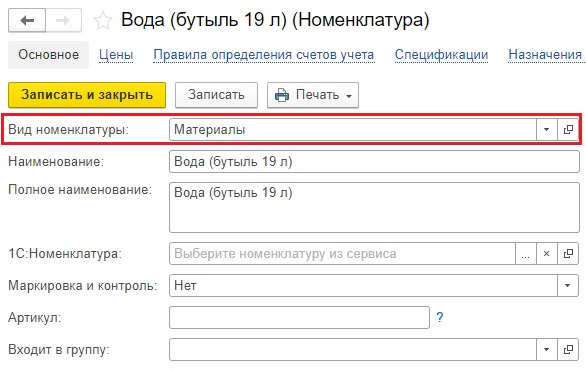

Вода относится к материалам. Соответственно, для принятия к расходам материалов необходимо выполнение двух условий: такие ТМЦ должны быть оплачены и оприходованы.

Соответственно, всего один шаг отделяет расходы принимаемые от непринимаемых – это значение в колонке «Расходы (НУ)».

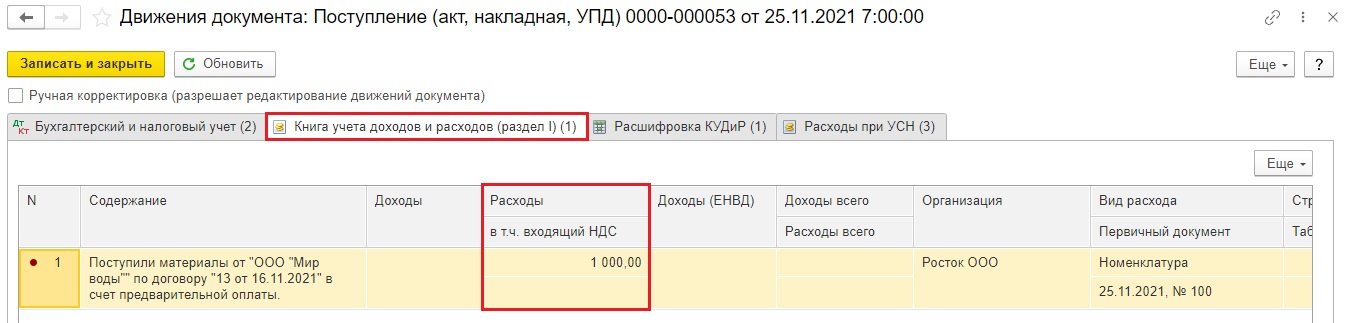

Если выбираем позицию «Принимаются», то тогда в проводках этого документа появляется регистр «Книга учета доходов и расходов», где сумма прихода попадает в расходы, ведь оба условия выполняются (материалы оплачены и оприходованы).

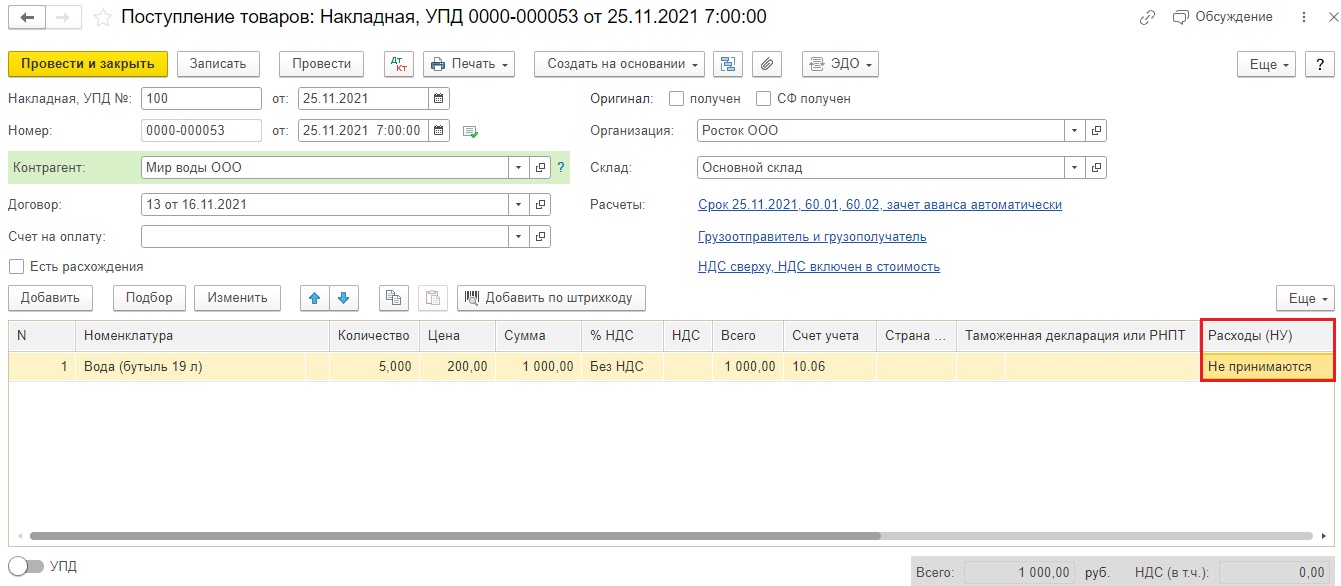

Однако в связи с тем, что в данном случае эти суммы не учитываются в целях налогообложения, то в столбце «Расходы (НУ)» выберем значение «Не принимаются».

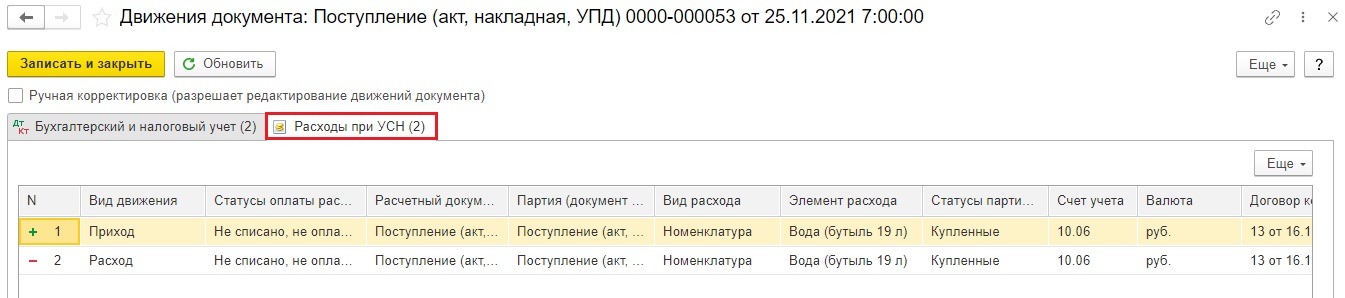

В результате вместо регистра «Книга учета доходов и расходов», отвечающего за попадание расходов в КУДиР, появляется другой служебный регистр «Расходы при УСН».

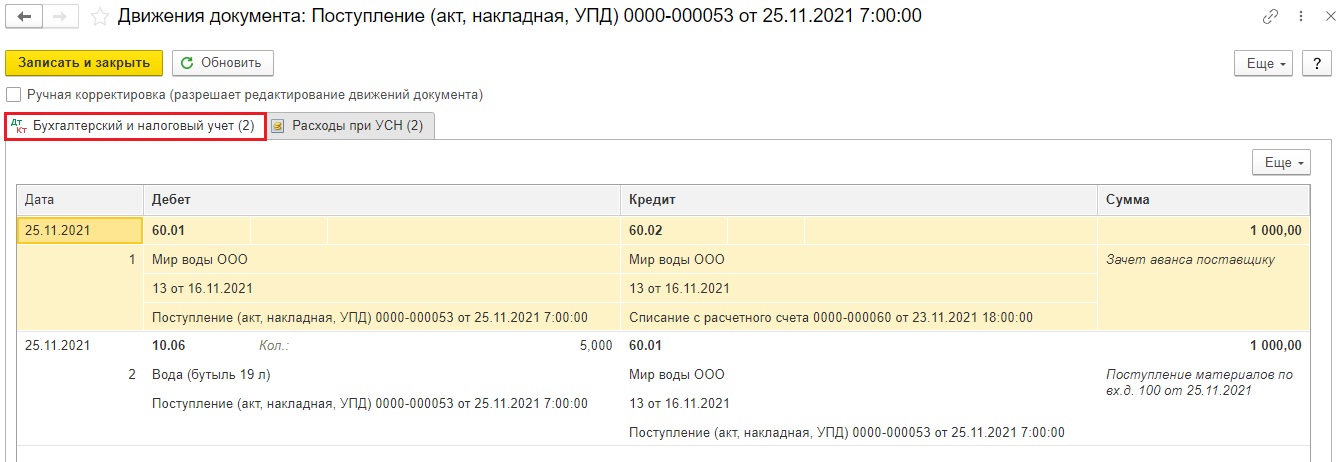

В привычном нам регистре «Бухгалтерский и налоговый учет» видим зачет аванса поставщику и поступление 5 бутылей воды.

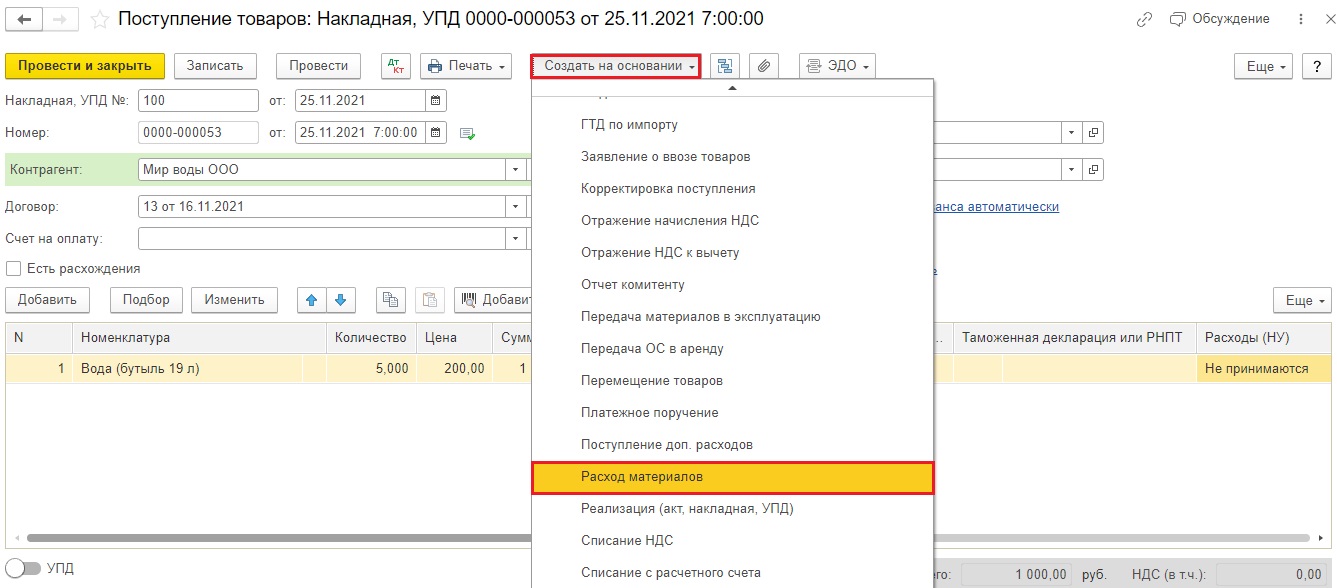

Из документа поступления можно сразу ввести документ на списание воды.

Шаг 3. Нажмите кнопку «Создать на основании» и выберите документ «Расход материалов».

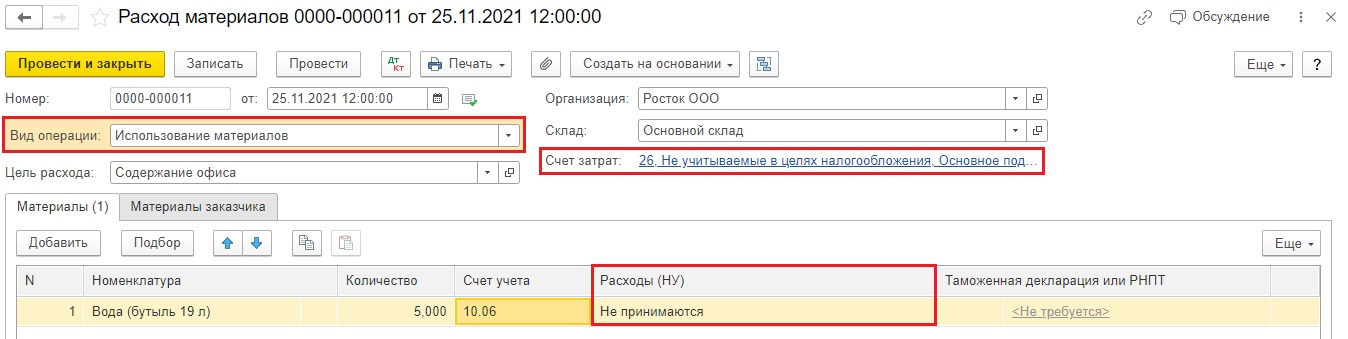

Заполним документ «Расход материалов»:

- в строке «Вид операции» выберем «Использование материалов»,

- в табличной части в столбце «Расходы (НУ)» поставим значение «Не принимаются».

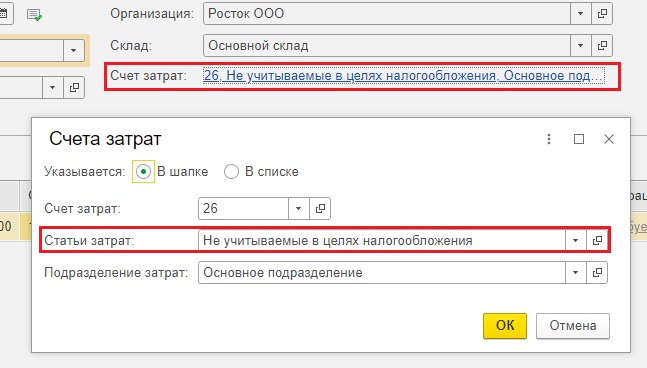

На закладке «Счет затрат» укажем счет отнесения затрат в соответствии с учетной политикой. В нашем примере используем счет 26 «Общехозяйственные расходы». Статью затрат укажите «Не учитываемые в целях налогообложения».

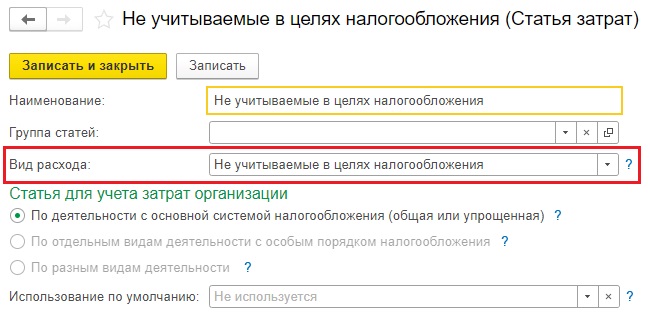

Пользователь может самостоятельно добавлять статьи расходов для их детализации, задавая наименование по своему усмотрению. При этом необходимо правильно выбрать «Вид расходов». В нашем примере используется позиция «Не учитываемые в целях налогообложения».

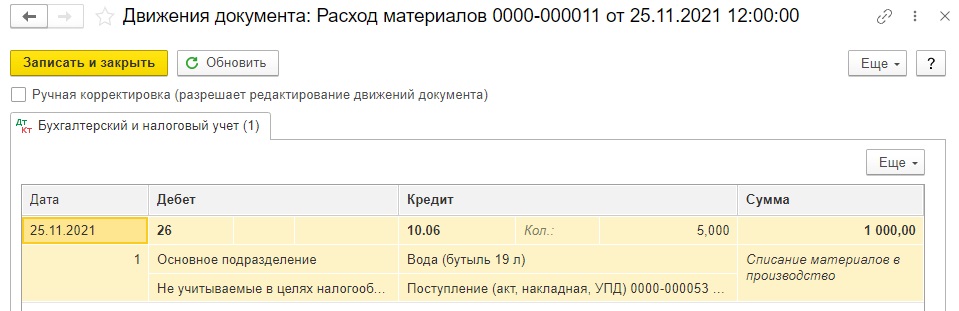

Проводки документа «Расход материалов» свидетельствуют о том, что ТМЦ списаны, но их себестоимость при этом не попала в затраты.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии