Реализация товаров по договору в у.е. по курсу, на который установлена наценка в % к курсу ЦБ РФ в 1С: Бухгалтерии предприятия ред. 3.0 (учет у продавца)

- Опубликовано 08.07.2022 07:21

- Автор: Administrator

- Просмотров: 30863

Прошлая статья, зеркально касающаяся учета у покупателя, вызвала большой интерес. Поэтому сегодня рассмотрим реализацию товаров по договору в у.е. с курсом, на который установлена наценка в %, с позиции поставщика в 1С: Бухгалтерии предприятия ред. 3.0.

Поставщик ООО «Василек» и покупатель ООО «БЕТА» заключили договор поставки товара в у.е., на сумму 900,00 USD. По условиям договора 1 у.е. равна 1 USD по курсу ЦБ + 5%. Также условиями договора предусмотрены следующие условия:

- аванс 200 USD;

- аванс 300,00 USD.

Оставшуюся задолженность в сумме 400,00 USD покупатель должен внести после отгрузки товара.

Так как все расчеты по договору должны быть произведены в у.е., 1 у.е. равна 1 USD по курсу ЦБ + 5%, то нам нужно в справочник валют добавить валюту USD+5% (если такой валюты в справочнике не было).

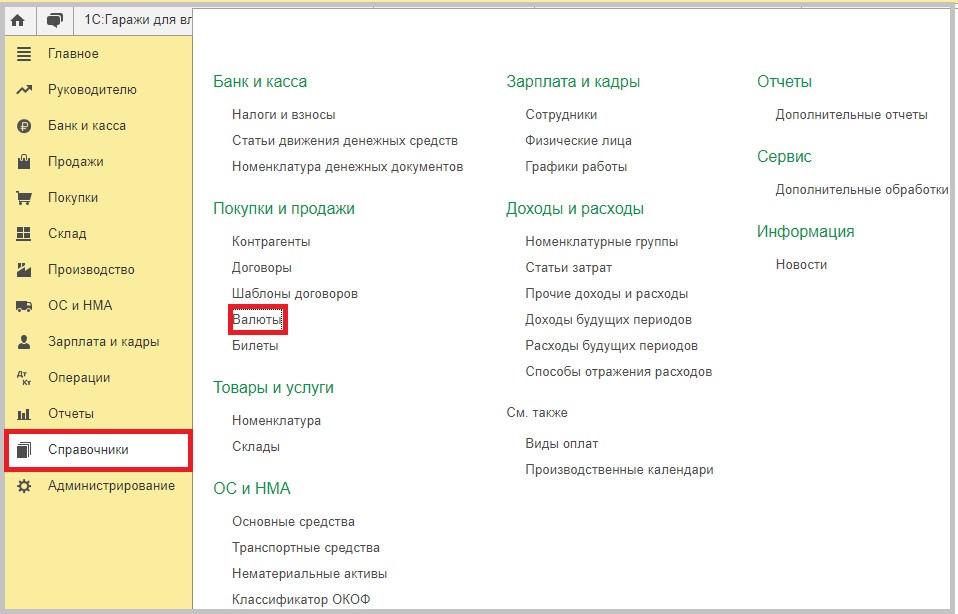

Для этого заходим на вкладку «Справочники» - «Валюты»:

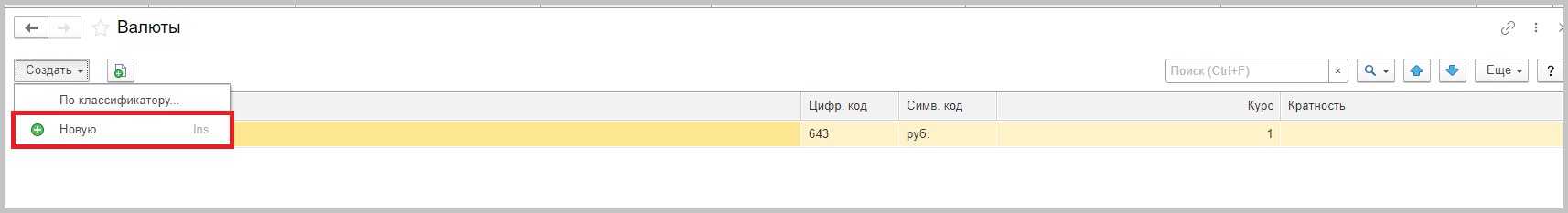

Нажимаем кнопку «Создать», добавить «+Новая»:

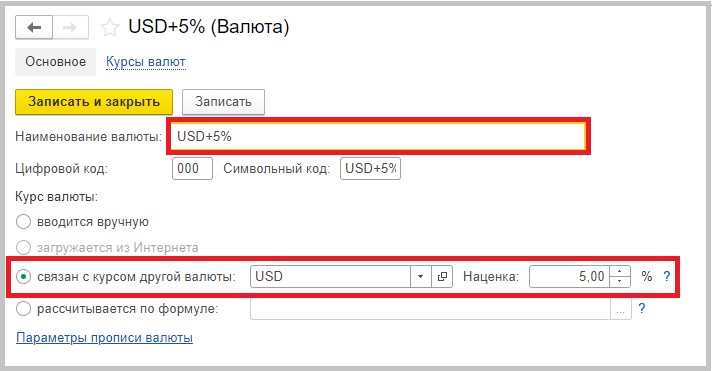

Наименование валюты указываем USD+5%, чтобы в списке валют ее можно было отличить от других, установим галочку в поле «Связан с курсом другой валюты», укажем эту валюту (USD) и установим % наценки:

Далее нажмем «Записать и закрыть».

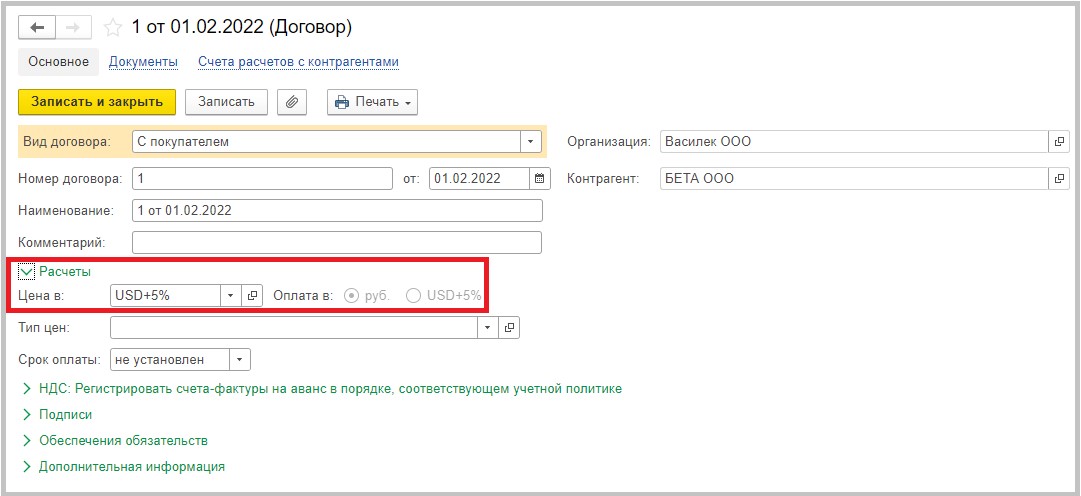

Теперь нужно подтянуть эту валюту в договор с покупателем и установить галочку в поле «Оплата в руб.»:

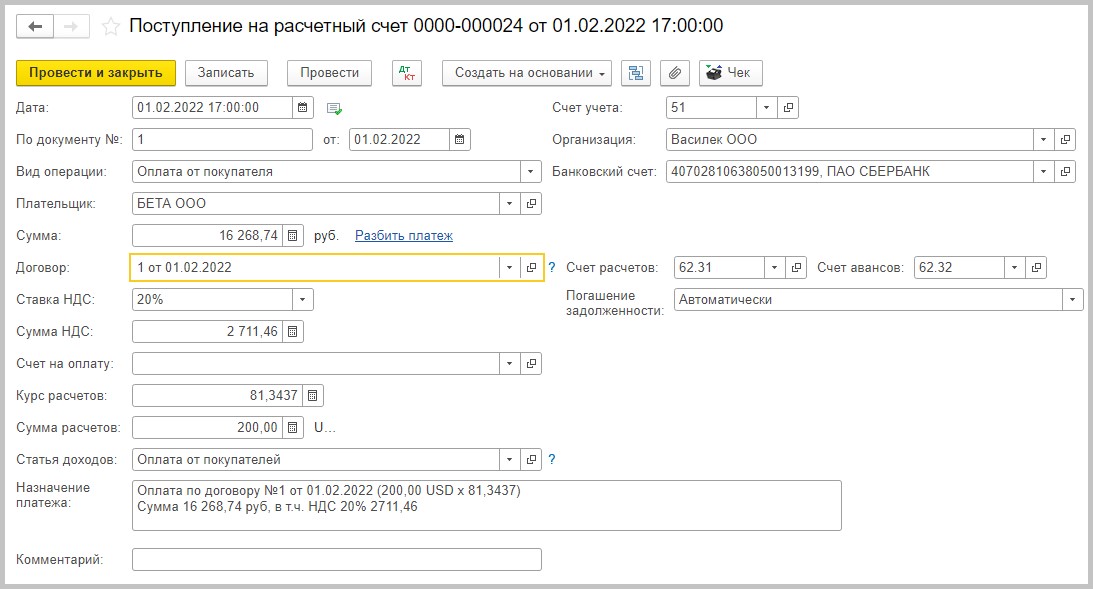

01.02.2022 г. покупатель ООО «БЕТА» перечисляет первый аванс в сумме 200,00 USD:

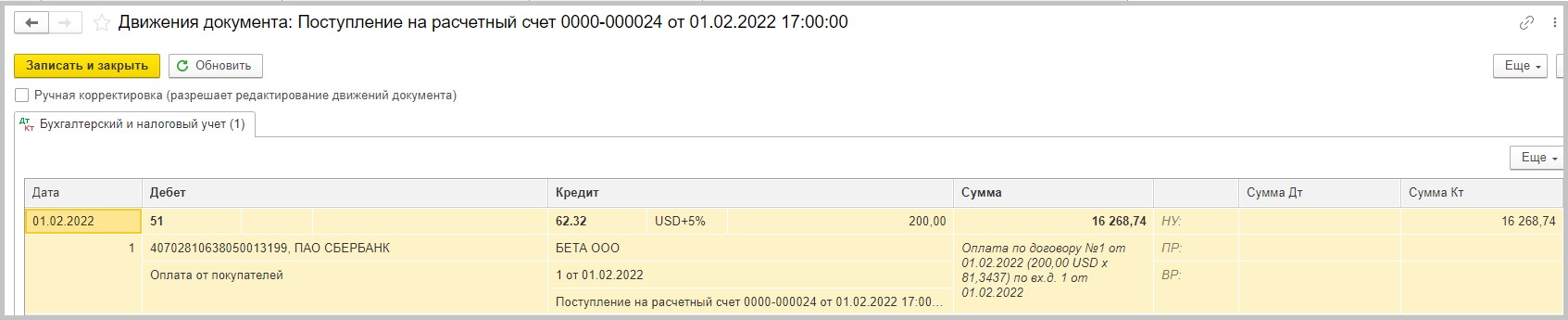

Посмотрим движения документа и проверим расчет рублевой суммы аванса:

200,00 USD х 77,4702 (курс на 01.02.2022 г.) + 5% = 16 268,74 рублей. Все правильно.

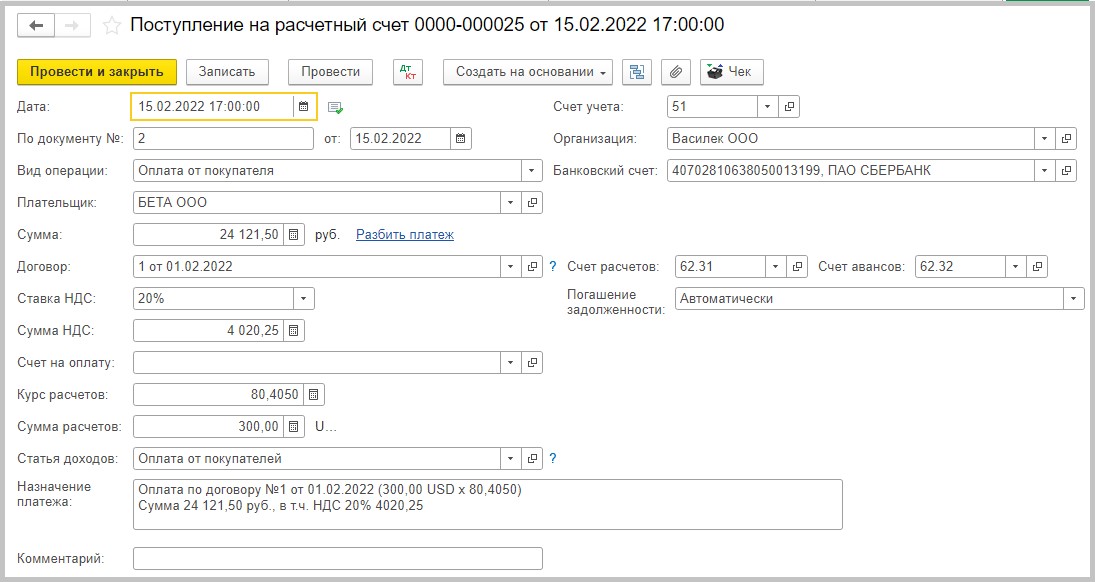

Далее 15.02.2022 г. покупатель перечисляет второй аванс в сумме 300,00 USD:

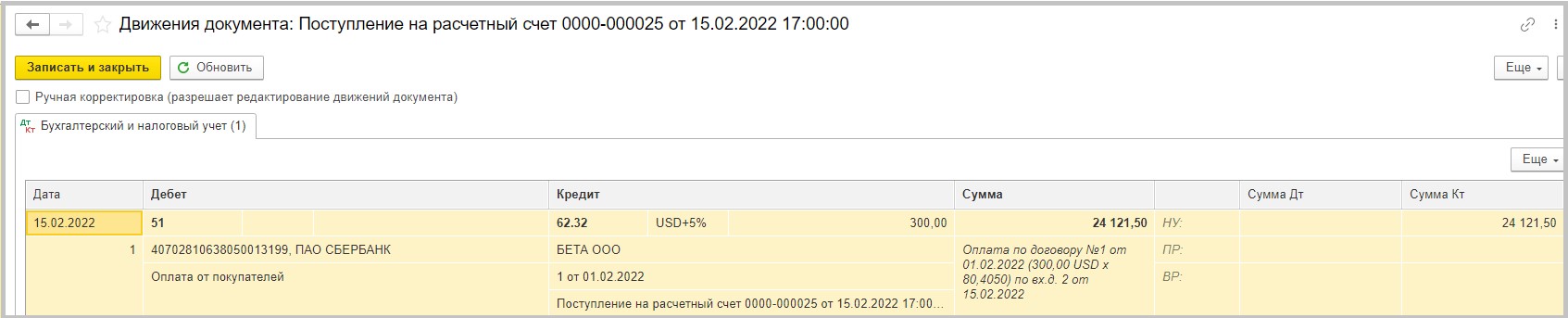

Посмотрим движения документа:

Тоже рассчитано все верно.

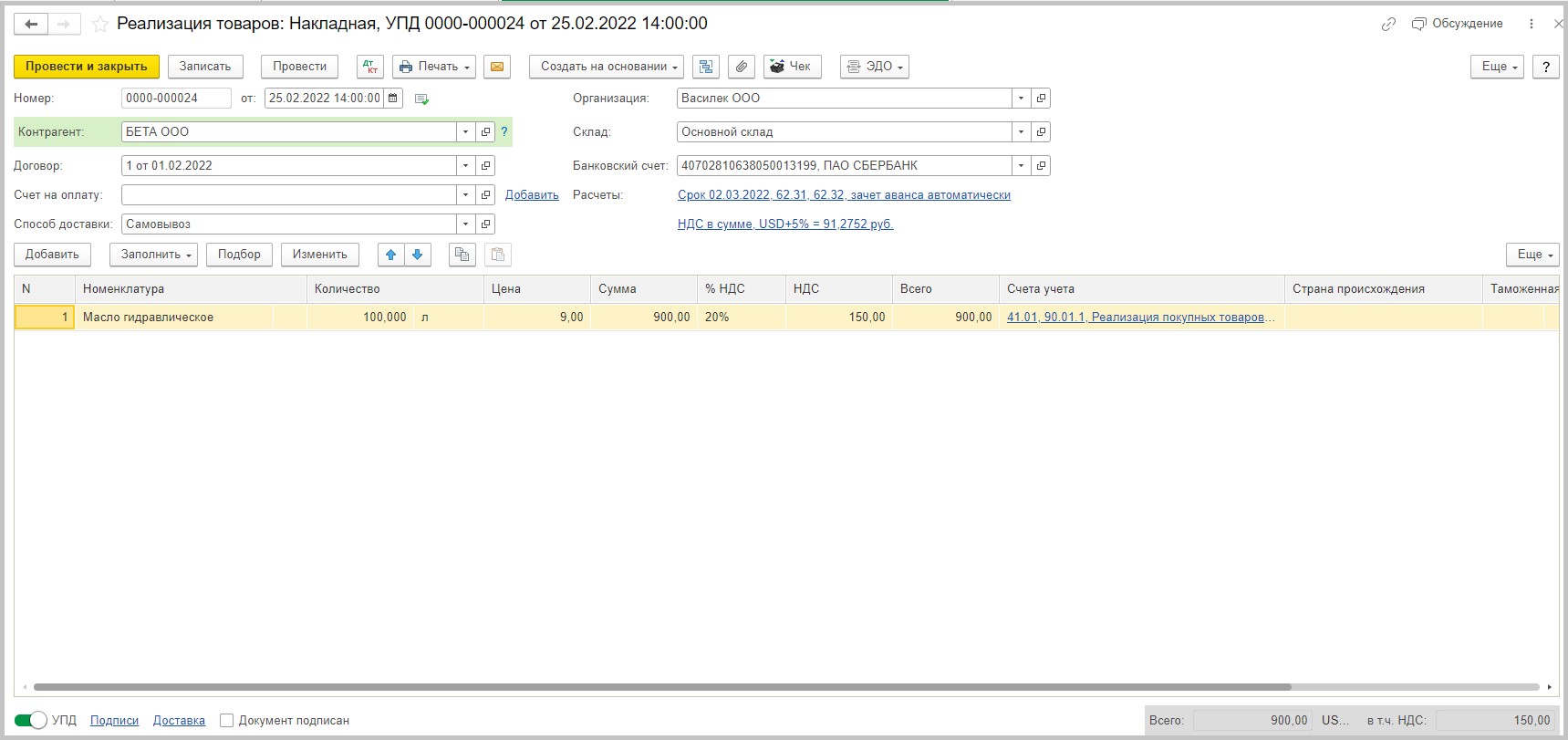

Далее 25.02.2022 г. ООО «Василек» проводит у себя в учете реализацию в адрес покупателя ООО «БЕТА» на сумму 900,00 USD:

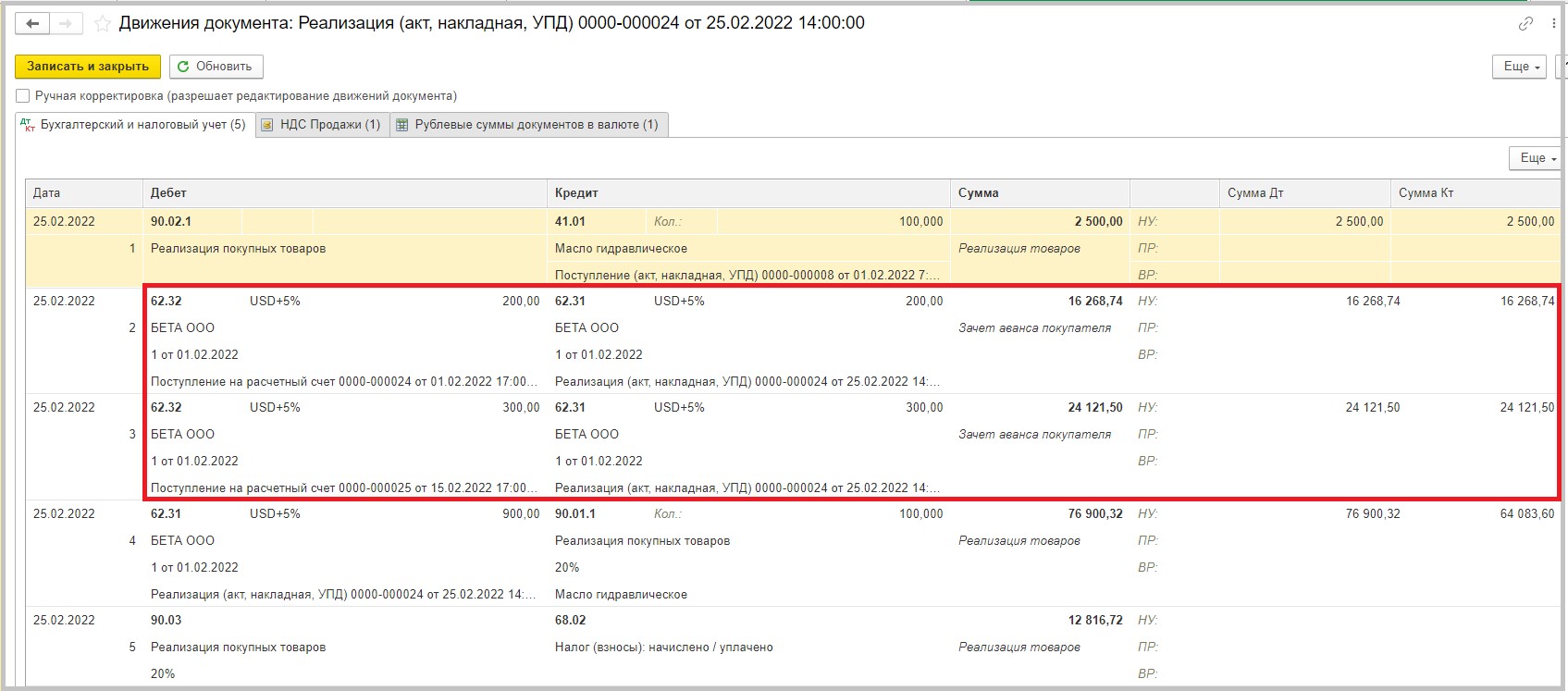

Посмотрим движения документа:

Проверим расчет рублевой суммы реализации:

Зачтен первый аванс покупателя 200,00 USD х 81,3437 (курс USD на 01.02.2022 г. + 5%) = 16 268,74 рублей.

+

Зачтен второй аванс покупателя 300,00 USD х 80,4050 (курс USD на 15.02.2022 г. + 5%) = 24 121,50 рублей.

+

Неоплаченная часть 400,00 USD х 91,2752 (курс USD на 25.02.2022 г. + 5%) = 36 510,08 рублей.

ИТОГО рублевая сумма: 76 900,32 рублей, в т.ч. НДС 12 816,72.

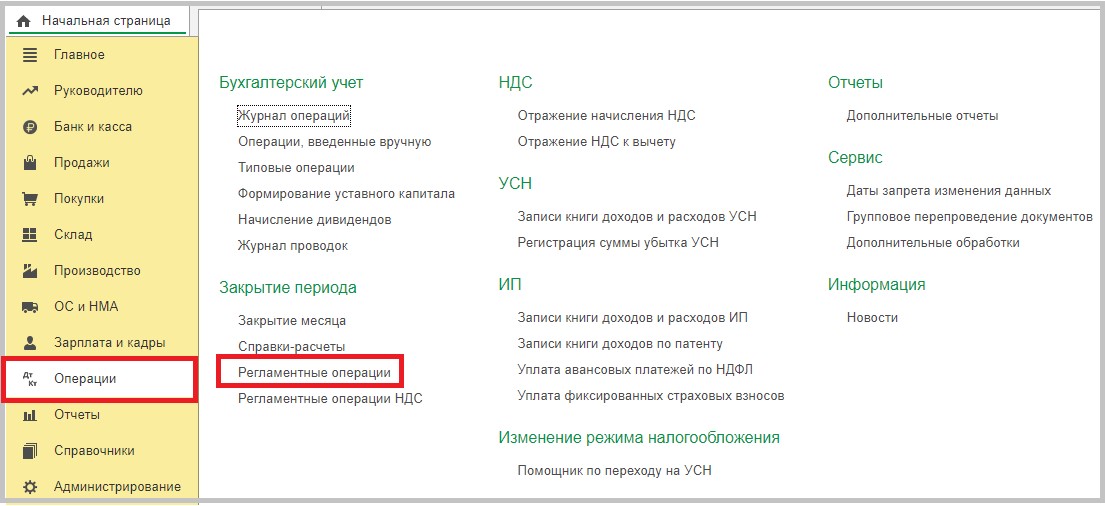

Далее проведем закрытие месяца за февраль 2022 г. и посмотрим регламентную операцию для расчета курсовых разниц в БУ и НУ.

Нажимаем вкладку «Операции» - «Регламентные операции»:

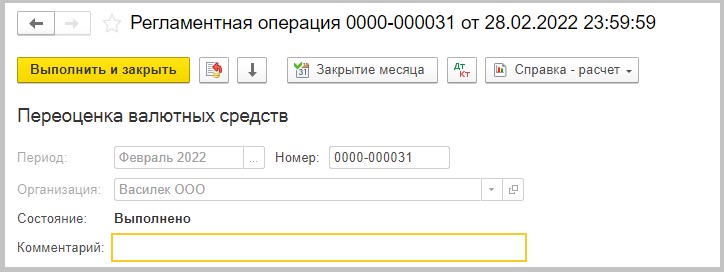

Сформируем регламентную операцию «Переоценка валютных средств»:

Выведем на печать справку-расчет:

Проверим данные справки-расчета.

Курсовая разница в БУ рассчитана следующим образом:

400,00 USD х (87,7259 (курс на 28.02.2022 г.) – 91,2752 (курс на 25.02.2022 г.)) = -1 419,72.

Так как курс валюты на отчетную дату меньше по сравнению с курсом на дату возникновения задолженности, то для ООО «Василек» это - отрицательная курсовая разница, которая в БУ списывается в расходы.

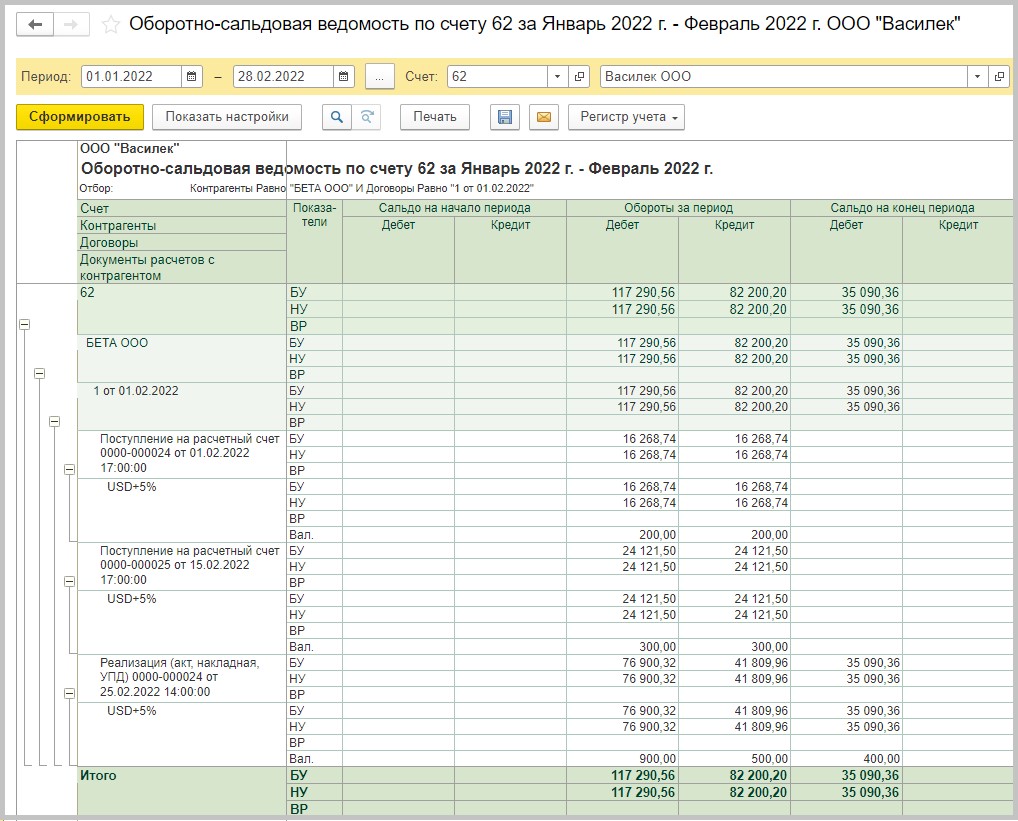

А теперь посмотрим в ОСВ по счету 62 начисление курсовой разницы в НУ.

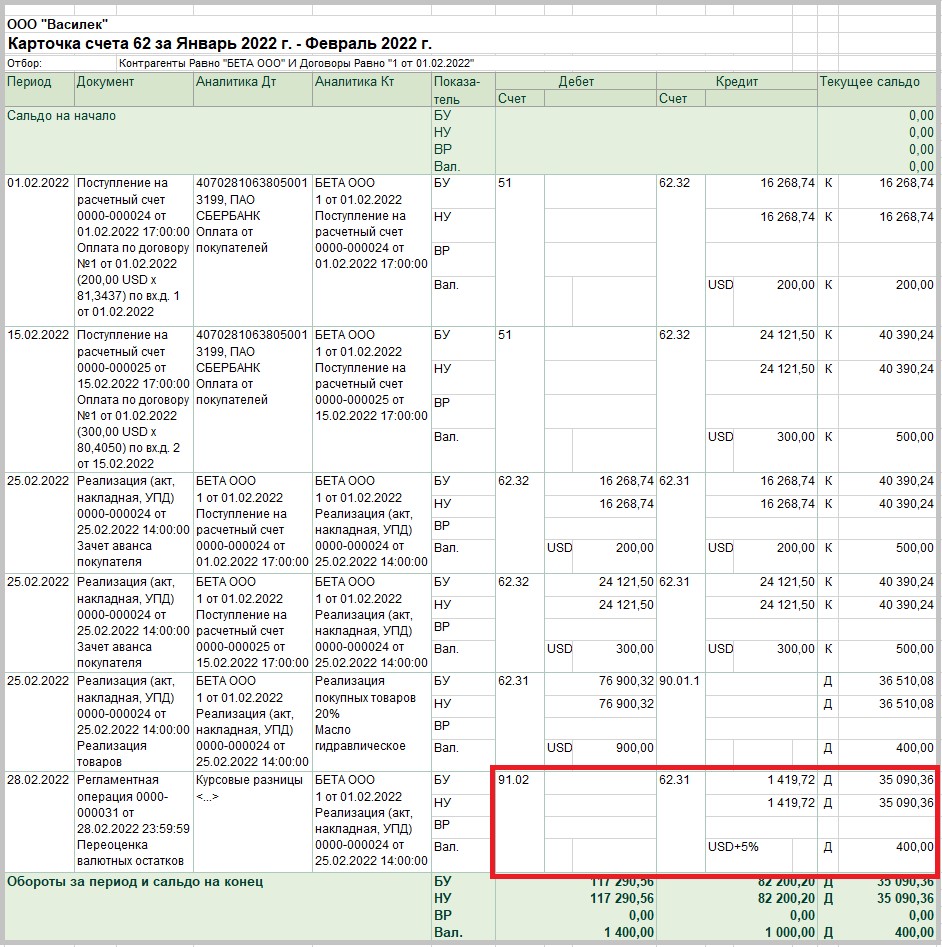

Посмотрим карточку счета:

Так как курсовая разница у нас отрицательная, то и в БУ и в НУ она рассчиталась одинаково и списалась в расходы на дату проведения регламентной операции. Как мы помним, для отрицательных курсовых разниц действие ФЗ от 26.03.2022 г. № 67-ФЗ с 01.01.2022 г. вступит в силу только 1 января 2023 года (ч. ч. 2 и 4 ст. 5 закона).

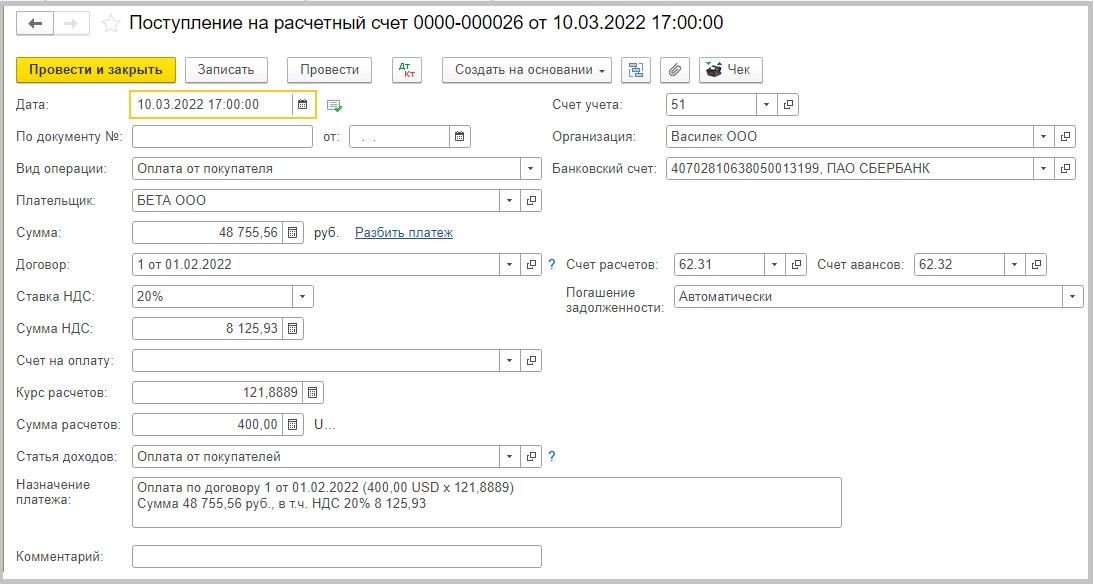

Далее 10.03.2022 г. ООО «БЕТА» перечисляет ООО «Василек» остаток долга в размере 400,00 USD:

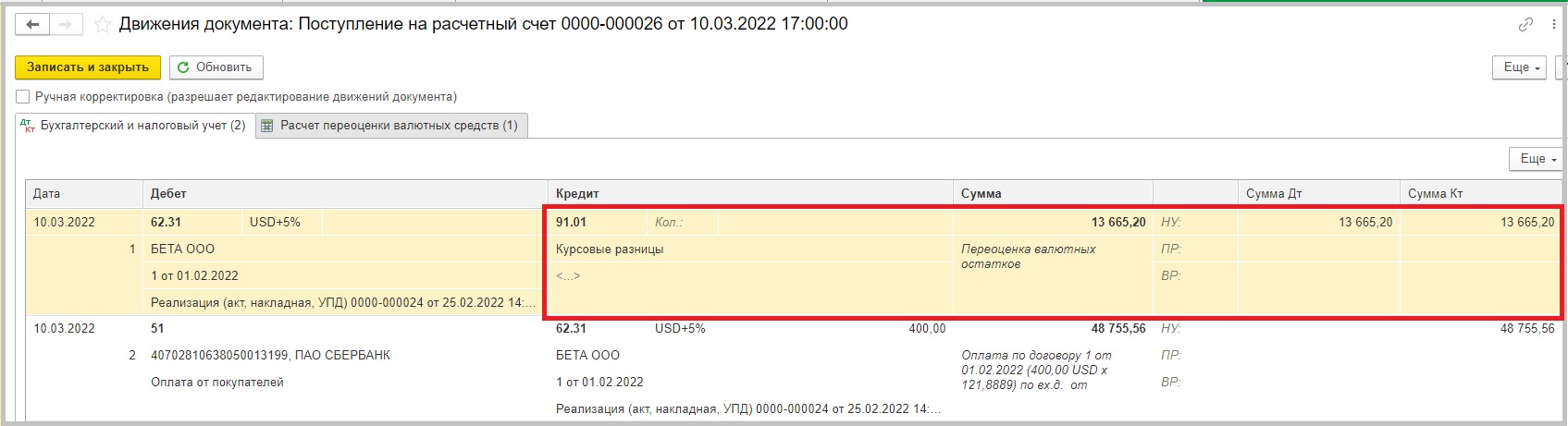

Посмотрим движения документа:

Проверим расчет курсовой разницы.

И в БУ и в НУ расчет у нас одинаковый:

400,00 USD х (121,8889 (курс на 10.03.2022 г.) – 87,7259 (курс на 28.02.2022 г.)) = 13 665,20 рублей.

Так как курс валюты на дату погашения обязательства больше, чем на дату последнего пересчета, курсовая разница получается положительная. Но почему же тогда она начислена и в НУ?

А потому что в НУ в 2022-2024 годах положительные курсовые разницы нужно признавать в доходах и расходах на дату прекращения или исполнения требования либо обязательства (п. п. 12 и 13 ст. 2 закона). А у нас произошло именно погашение обязательства, поэтому положительная курсовая разница в НУ, так же, как и в БУ относится в доходы на дату погашения обязательства и никаких временных разниц между БУ и НУ не возникает.

Таким образом, мы разобрали на примере, как у поставщика и покупателя ведутся взаиморасчеты по договору в у.е. с курсом, на который дополнительно предусмотрена наценка в % к курсу ЦБ РФ, а также начисление курсовых разниц в БУ и НУ.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Тел. 8-926-819-00-12 .