Учет расходов на уборку в организации при ОСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 20.05.2024 08:38

- Автор: Administrator

- Просмотров: 17549

Организации регулярно реализуют комплекс мер, направленных на поддержание чистоты офиса, производственных помещений, а также прилегающих территорий. К сопутствующим затратам в этом случае можно отнести: расходы на приобретение бытовой химии (моющих, чистящих средств), инвентаря (швабры, метлы, лопаты, совки и т.д.), бытовой техники и оборудования (пылесосы, стеклоочистители, моечные машины и т.д.), прочих хозяйственных принадлежностей (мусорные корзины, салфетки, губки и т.д.), оплату труда сотрудников, занятых в уборке, оплату услуг клининговых и других обслуживающих компаний, а также оплату за услуги по вывозу мусора. В данной статье мы поговорим об особенностях учета расходов на уборку в организации, находящейся на основной системе налогообложения, рассмотрим практические примеры отражения таких затрат в программе 1С: Бухгалтерия предприятия ред. 3.0, а также расскажем, кто, какую отчетность и в какие сроки должен сдавать в Росприроднадзор.

Бухгалтерский учет

Затраты на уборку в бухгалтерском учете признаются расходами по обычным видам деятельности в размере стоимости, определенной договором (без учета НДС) (п. п. 5, 6, 6.1, 7, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. Приказом Минфина России от 06.05.1999 №33н).

Бухгалтерский учет расходов на уборку ведется в общем порядке в соответствии с правилами, предусмотренными для учета материальных ценностей и услуг.

Выбор счета затрат напрямую зависит от того, для какого помещения или территории были произведены расходы. Например, для отражения клининговых услуг по уборке производственных помещений следует использовать счет 20, а для торговых площадей – счет 44 и т.д.

Материальные ценности могут быть приняты к учету в качестве запасов, малоценного оборудования или основного средства. Наша публикация не даст вам ошибиться и поможет понять различия в этом непростом вопросе - ТМЦ, купленные для хоз. нужд — это запасы, малоценное оборудование или основные средства?

Налоговый учет

Расходы на уборку относятся к затратам на хозяйственные нужды. В налоговом учете организация вправе включить затраты в составе материальных расходов:

- на приобретение инвентаря, моющих средств и других подобных материальных ценностей, задействованных в процессе уборки помещений и прилегающих территорий;

- на оплату услуг по уборке, оказанных сторонними клининговыми и другими обслуживающими компаниями;

- на оплату услуг по вывозу мусора (пп. 1 п. 2 ст. 253, пп. 6 п. 1 ст. 254 НК РФ, пп. 2 п. 1 ст. 254 НК РФ).

Кроме этого, имеется положительная судебная практика, когда решениями суда было установлено, что моющие, чистящие и иные аналогичные средства используются с целью соблюдения установленных санитарно-гигиенических предписаний и содержания рабочих помещений в надлежащем состоянии, а затраты на их приобретение можно включить в расходы для исчисления налога (Письмо УФНС России по г. Москве от 06.10.2006 N 20-12/89121.1, Постановление ФАС Поволжского округа от 03.07.2007 по делу N А65-20634/06, Постановление ФАС Московского округа от 25.12.2006, 27.12.2006 N КА-А40/12681-06 по делу N А40-20791/06-118-198).

Напоминаем вам о неизменном правиле - расходы, принимаемые к налоговому учету, должны быть экономически обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ). Поскольку установленных критериев обоснованности в кодексе не закреплено, стоит понимать, что расходы, принятые для уменьшения налоговой базы, должны быть разумны и целесообразны. Например, не стоит принимать к учету покупку стеклоочистителя, если в помещении нет окон и других стеклянных поверхностей, либо отражать в учете приобретение дорогостоящего пылесоса, рассчитанного на уборку больших по площади помещений, если таковых у организации нет и т.д.

НДС

Сумму НДС по счет-фактуре, предъявленную продавцом или исполнителем, организация вправе принять к вычету в общем порядке (пп. 1 п. 2 ст. 171, п.1 ст. 172, п. 2 ст. 169 НК РФ).

Декларация о плате за НВОС

Организации и индивидуальные предприниматели, которые оказывают негативное влияние на окружающую среду (НВОС), должны отчитываться в Росприроднадзор.

Однако, даже если в процессе деятельности вашей организации не происходит выбросов в окружающую среду и у вас заключен договор с региональным оператором на вывоз мусора, это не означает, что вы полностью освобождены от сдачи Декларации о плате за НВОС. Здесь имеет значение, какой мусор вы накапливаете.

Если у вас в процессе работы появляются только ТКО (твердые коммунальные расходы – бытовой, офисный мусор: пластик, бумага, пакеты, канцелярия и т.д.), то при заключенном договоре с региональным оператором платить и отчитываться в Росприроднадзор не надо. За вас это сделает оператор.

Если помимо ТКО ваша организация накапливает мусор, который нельзя отнести к бытовому (например, ртутные термометры, батарейки, строительные отходы, люминесцентные лампы и т.д.), то появляется обязанность внести плату за НВОС и подать декларацию. Причем такую обязанность не отменяет даже заключенный договор с региональным оператором.

Внести плату за НВОС по реквизитам территориального органа Росприроднадзора следует в срок до 1 марта года, следующего за отчетным.

Представить декларацию о плате за НВОС в территориальный орган Росприроднадзора следует до 10 марта года, следующего за отчетным. Для сдачи можно использовать личный кабинет Росприроднадзора, сервис «1С-Отчетность» либо другие сервисы ЭДО.

В случае непредставления декларации и недостоверного отражения информации в ней предусмотрены штрафы (примечание к ст. 2.4, ст. 8.5 КоАП РФ):

• для должностных лиц организации (ИП) - от 3 000 до 6 000 рублей;

• для юридических лиц – от 20 000 до 80 000 рублей.

В случае если плата за НВОС не будет внесена полностью или частично в установленные сроки, предусматривается привлечение к административной ответственности (Письмо Минприроды России от 21.07.2016 N 05-12-44/17614), а также штрафы (примечание к ст. 2.4, ст. 8.41):

• для должностных лиц организации (ИП) - от 3 000 до 6 000 рублей;

• для юридических лиц – от 50 000 до 100 000 рублей.

Форма 2-ТП (отходы)

Обязанность по представлению формы 2-ТП (отходы) «Сведения об образовании, обработке, утилизации, обезвреживании, размещении отходов производства и потребления» (утв. Приказом Росстата от 09.10.2020 N 627) возложена только на лиц, осуществляющих деятельность в области обращения с отходами производства и потребления.

Индивидуальные предприниматели и организации, относящиеся к субъектам малого и среднего предпринимательства, не сдают форму 2-ТП (отходы) при одновременном соблюдении следующих условий):

• образуются только твердые коммунальные отходы массой менее 0,1 тонны;

• заключен договор с региональным оператором;

• не осуществляется деятельность в области обращения с отходами производства и потребления (обработка, утилизация, обезвреживание, размещение отходов).

Однако, если хотя бы одно из условий не выполняется, организация или индивидуальный предприниматель обязан представить заполненную форму в территориальный орган Росприроднадзора по месту нахождения в срок до 1 февраля года, следующего за отчетным.

Если организация или индивидуальный предприниматель является арендатором помещений, на которых происходит накопление отходов, следует обратиться к договору аренды. Условиями договора должно быть установлено – кто из участников (арендатор или арендодатель) несет ответственность за организацию обращения с отходами и его вывоза. На того, кто в соответствии с договором определен ответственным, возлагается обязанность сдачи формы 2-ТП (отходы), в случае если хотя бы одно из условий, указанных выше не соблюдено.

В случае непредставления формы 2-ТП (отходы) и недостоверного отражения информации в ней предусмотрены штрафы при первичном нарушении (ст. 2.4, ч. 1 ст. 13.19 КоАП РФ):

• для должностных лиц организации (ИП) – от 10 000 до 20 000 рублей;

• для юридических лиц - от 20 000 до 70 000 рублей;

предусмотрены штрафы при повторном нарушении (ст. 2.4, ч. 2 ст. 13.19 КоАП РФ):

• для должностных лиц организации (ИП) – от 30 000 до 50 000 рублей;

• для юридических лиц – от 100 000 до 150 000 рублей.

Перейдем к рассмотрению практических примеров в программе 1С: Бухгалтерия предприятия ред. 3.0.

Пример №1 - Расходы на покупку бытовой химии и мелких хозяйственных принадлежностей

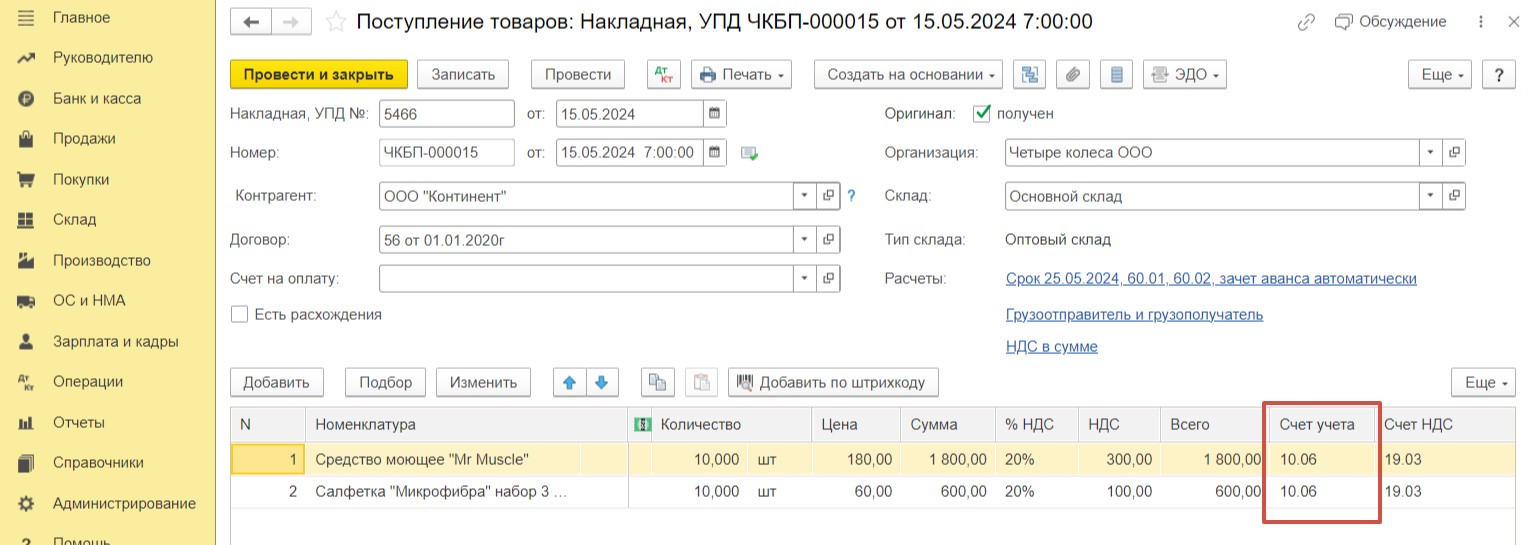

Организация приобрела моющие средства и салфетки для уборки производственных помещений на сумму 2 400 рублей (в т.ч. НДС 400 руб.).

В разделе «Покупки» выберем пункт «Поступление (акты, накладные, УПД)» и создадим новый документ поступления с видом «Товары (накладная, УПД)». Заполним его в соответствии с представленным документом поставщика. Для приобретаемых ценностей выберем вид номенклатуры «Материалы» и счет учета 10.06.

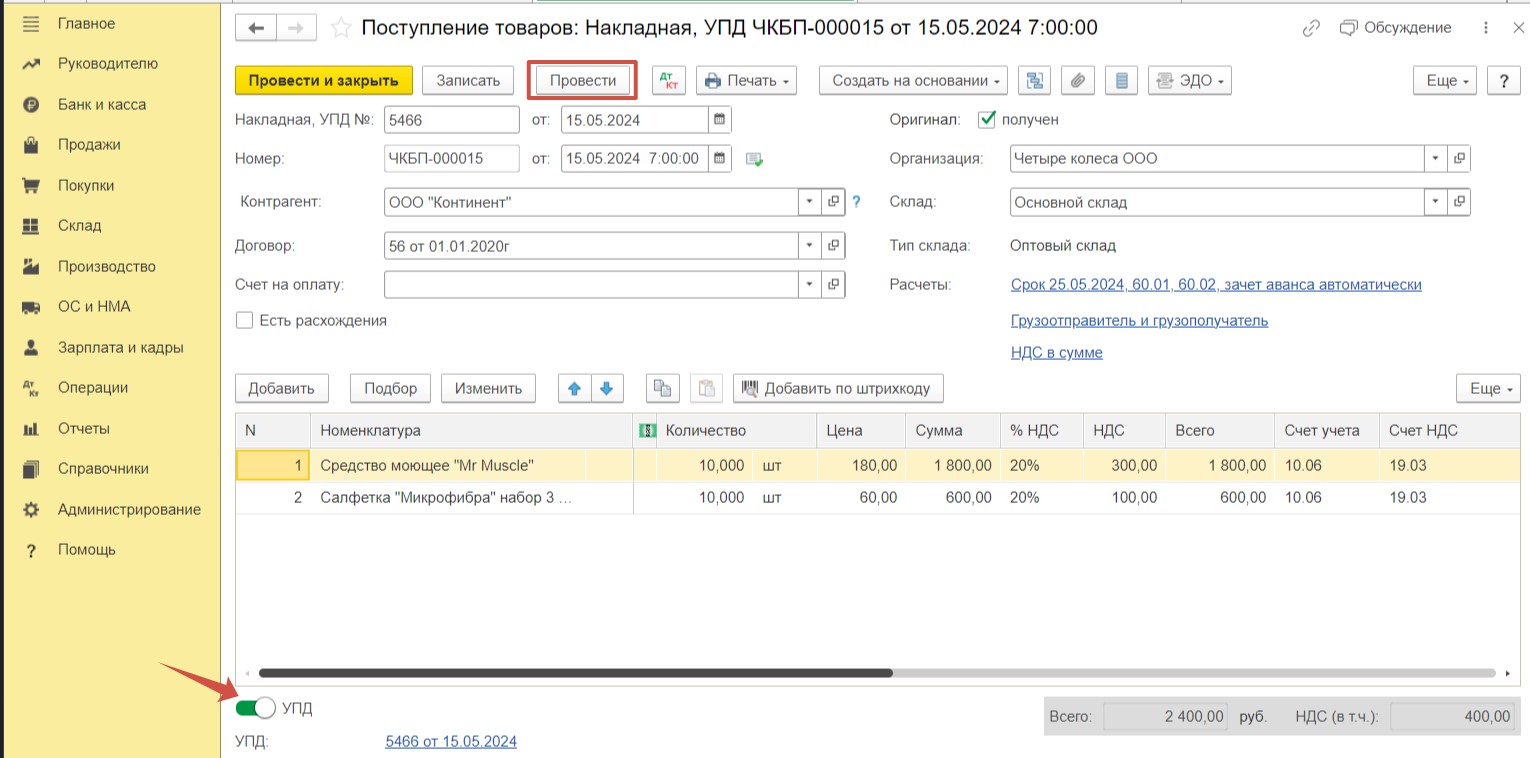

В левой нижней части документа взведём флаг «УПД» и проведем документ.

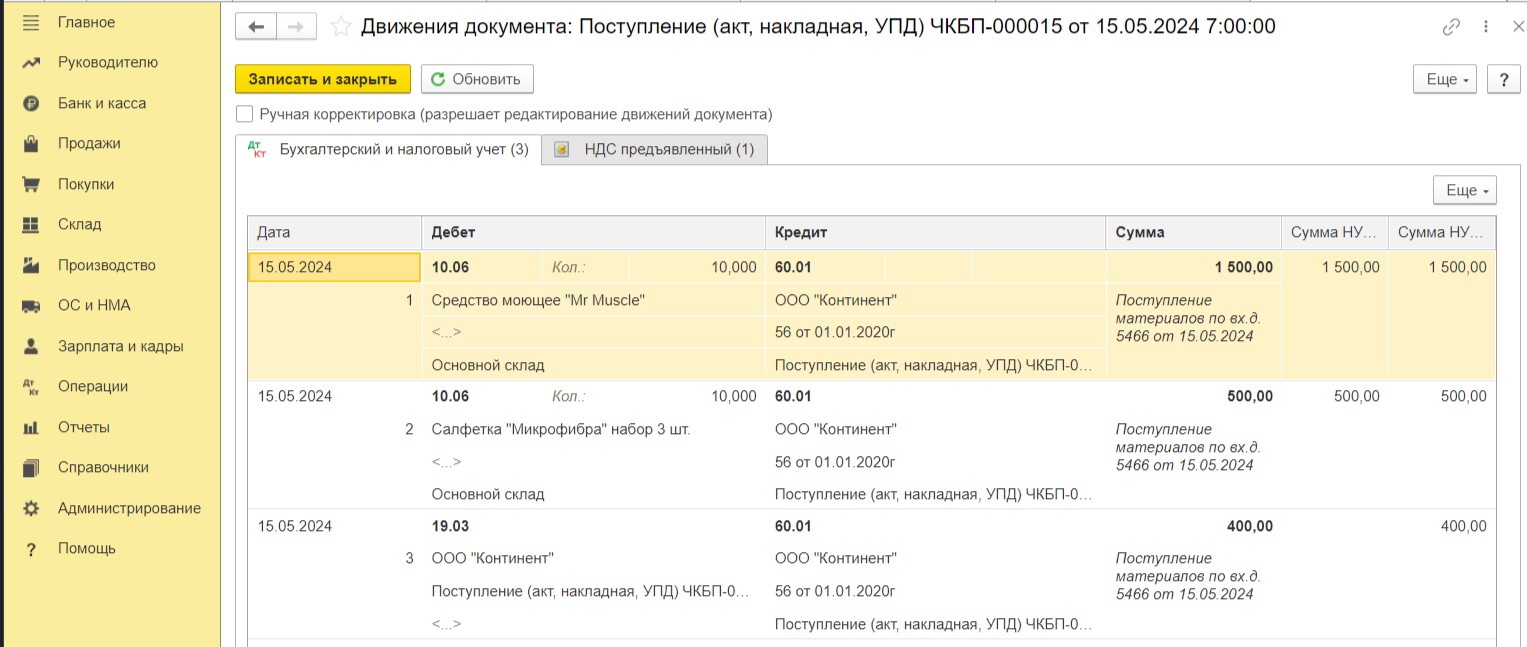

Проверим сформированные проводки. Стоимость приобретенных материалов без учета НДС корректно отражена на счете 10.06. Входной НДС учтен на счете 19.03.

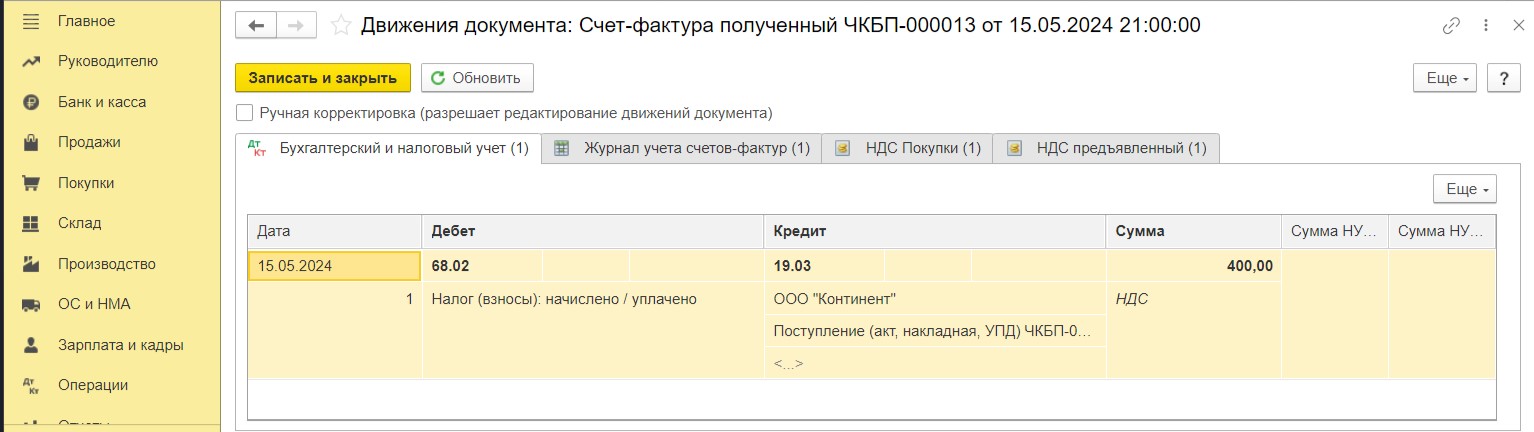

Теперь перейдем к проводкам, которые были сформированы при проведении счета-фактуры. НДС в сумме 400 рублей принят к вычету.

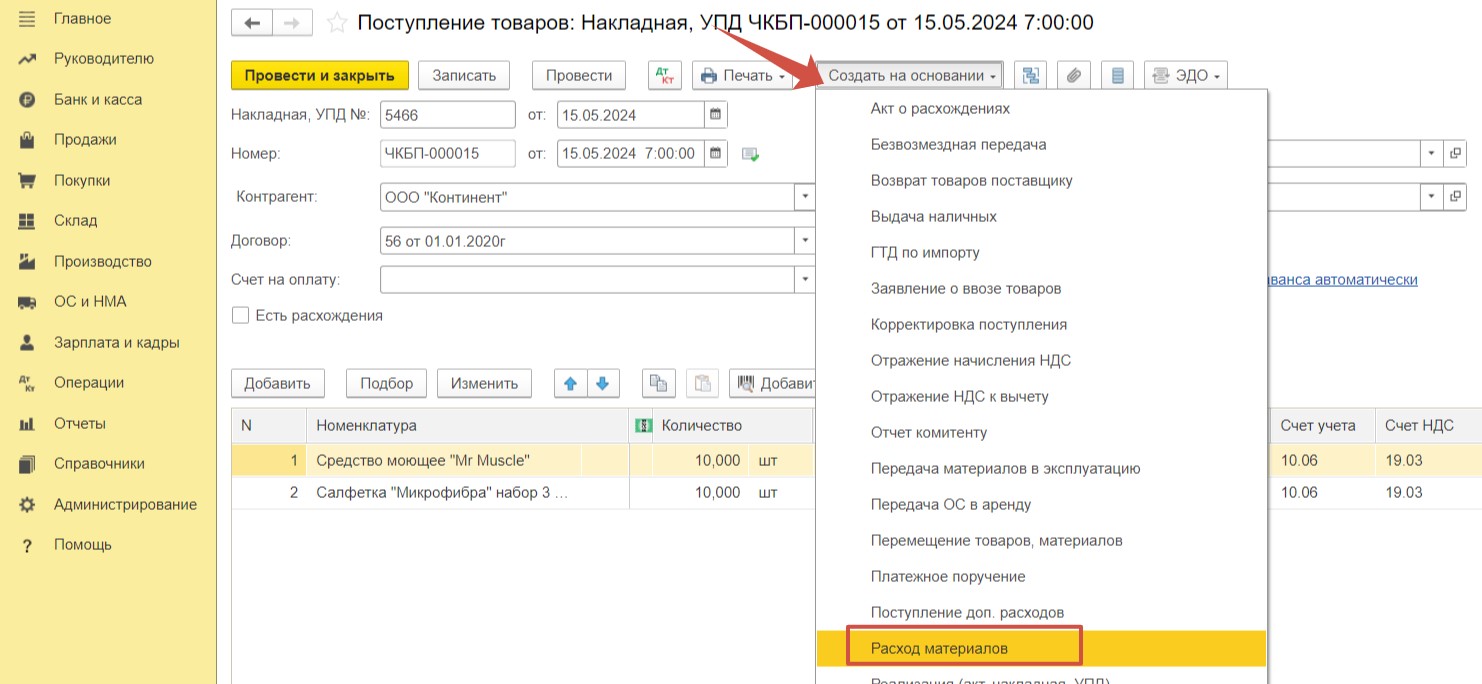

После того, как материалы были переданы ответственным лицам, их необходимо списать. Для этого на основании документа поступления по одноименной кнопке «Создать на основании» сформируем документ «Расход материалов».

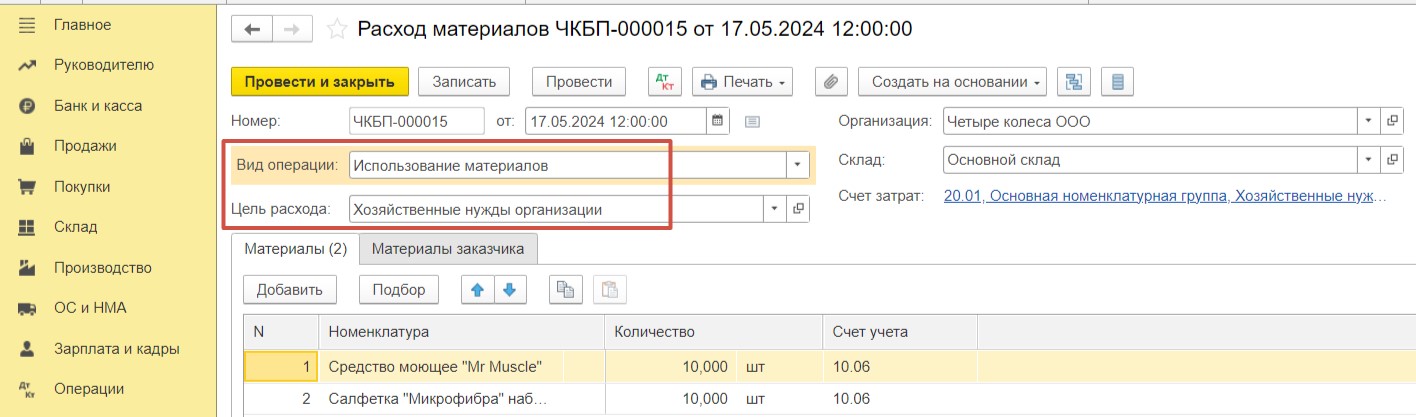

Программа автоматически установила корректный вид операции «Использование материалов». Укажем цель расхода, например, «Хозяйственные нужды организации».

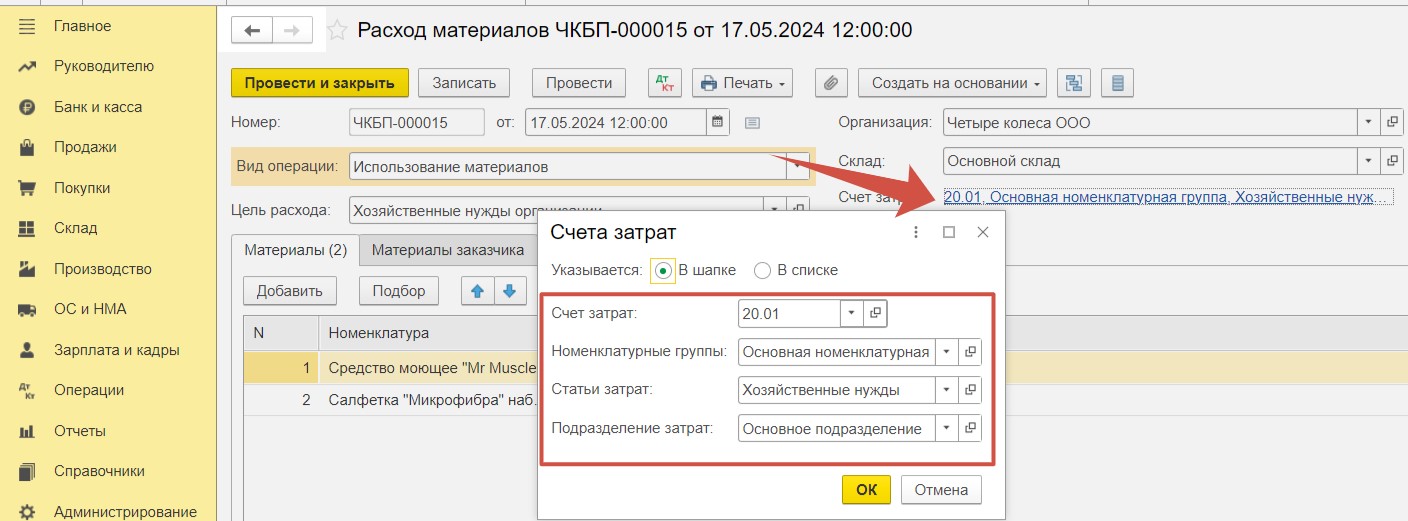

Перейдем к заполнению счета затрат. В нашем случае материалы израсходованы для уборки только производственных помещений, поэтому мы выбрали счет 20.

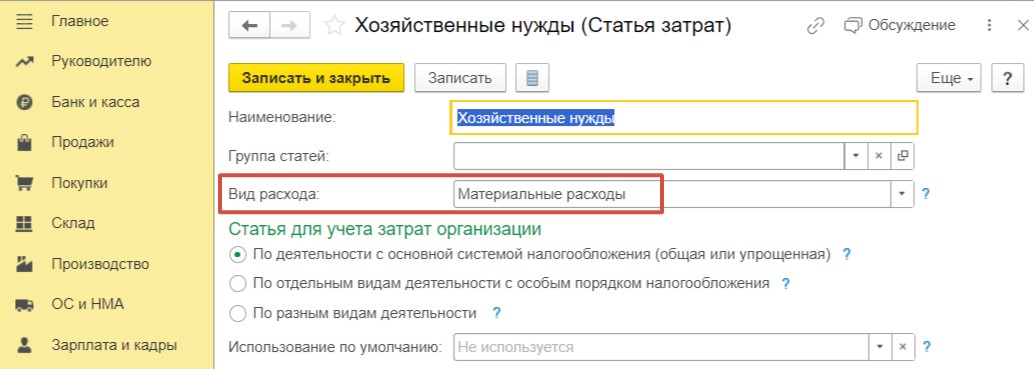

При этом выбрали статью расхода «Хозяйственные нужды» с видом расхода «Материальные расходы».

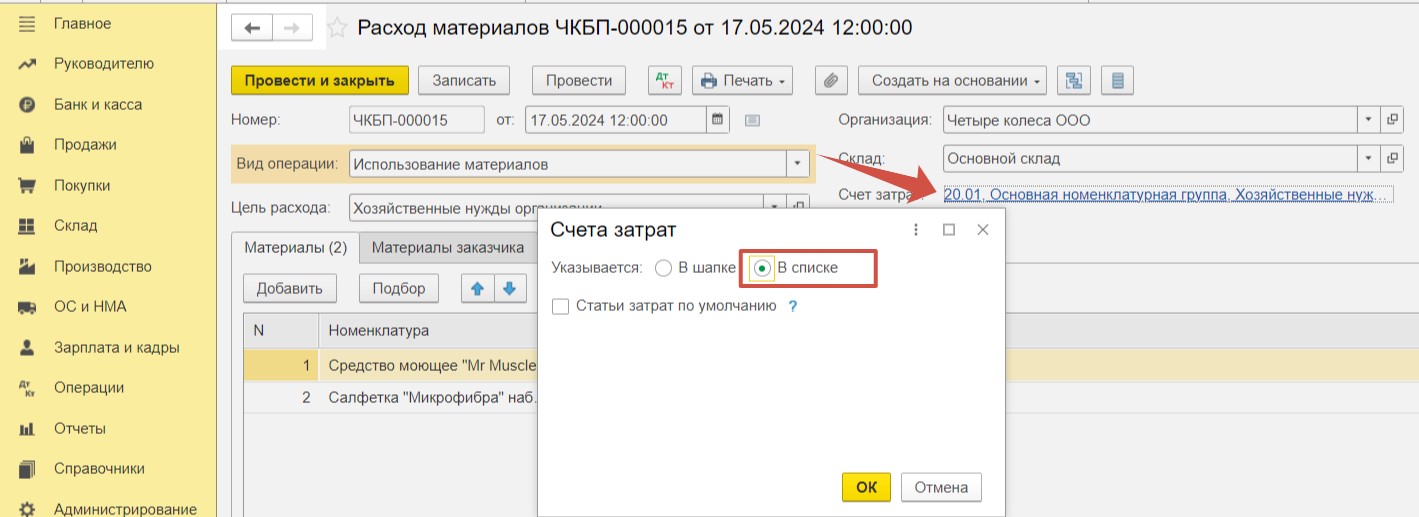

Если у вас есть необходимость списывать материалы на разные счета затрат в одном документе «Расход материалов», нужно пройти по гиперссылке «Счет затрат» и выбрать «В списке».

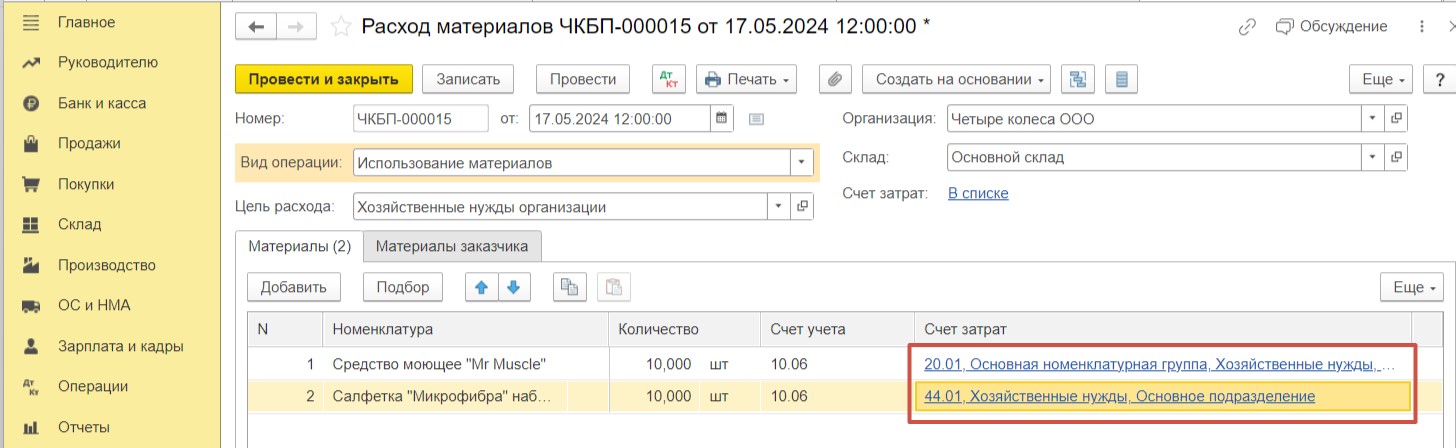

Тогда в табличной части для каждого материала можно выбрать свой счет затрат, например, счет 44.01.

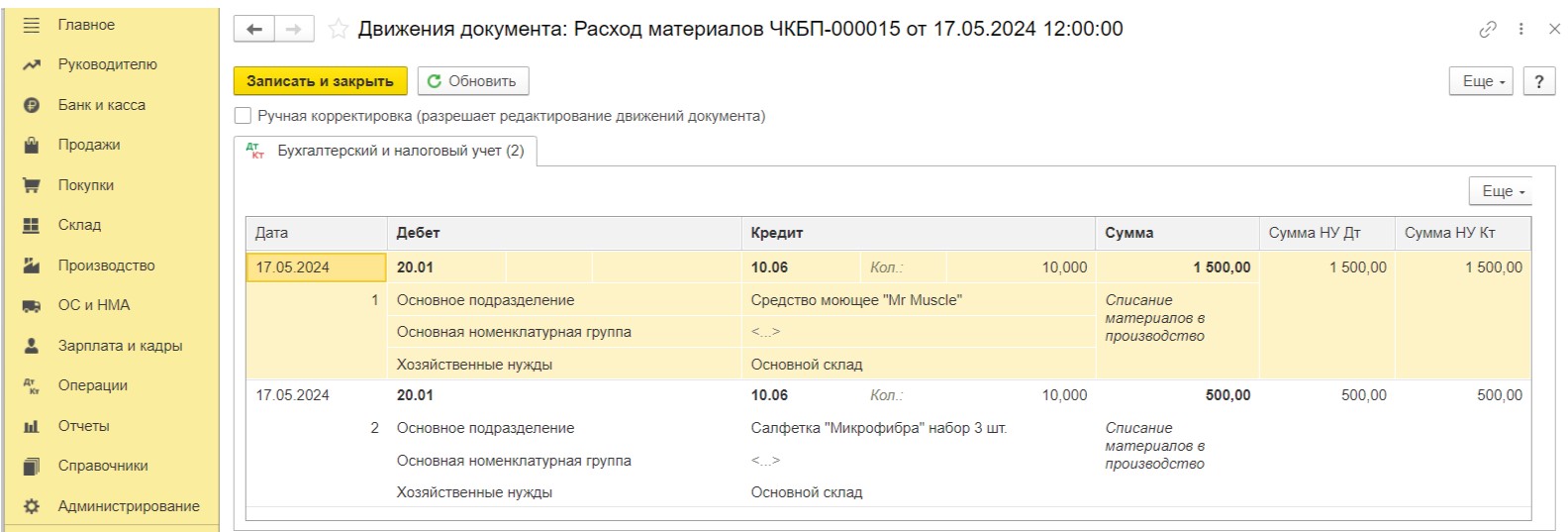

В нашем примере все затраты по дезинфицирующим материалам необходимо отнести на 20 счет, поэтому укажем вместо счета 44.01 счет 20.01. Проведем документ и проверим, правильно ли сформированы проводки. Материалы списаны со склада, их стоимость отнесена за счет затрат.

Пример №2 - Расходы на покупку малоценного оборудования и хозяйственного инвентаря

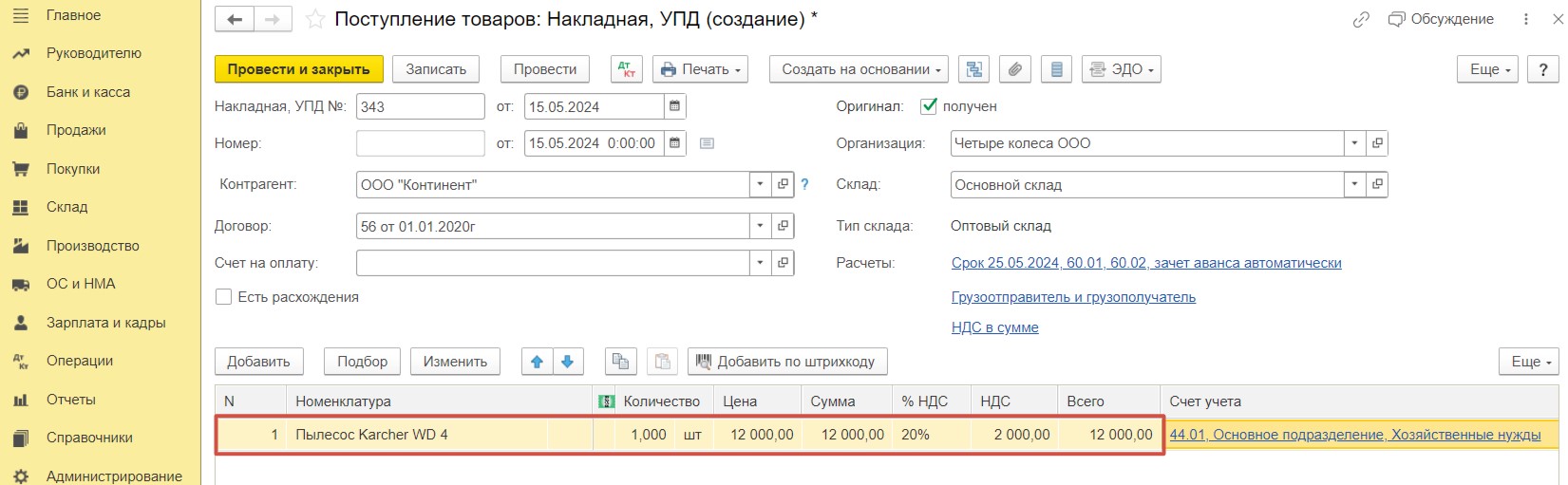

Организация приобрела пылесос для уборки торговых помещений на сумму 12 000 рублей (в т.ч. НДС 2 000 руб.).

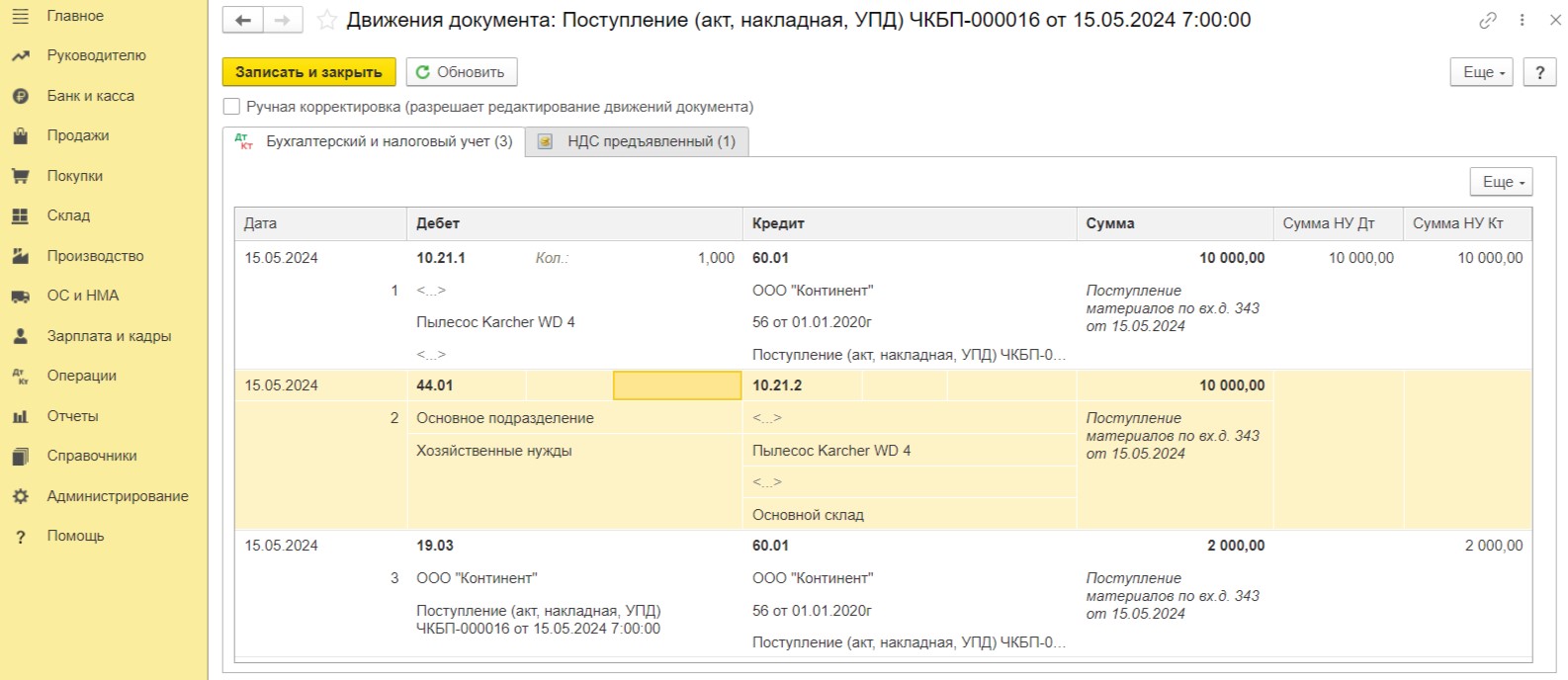

Отразим покупку пылесоса в качестве поступления малоценного оборудования. Создадим документ поступления с видом «Товары (накладная, УПД)» в разделе «Покупки» - «Поступление (акты, накладные, УПД)».

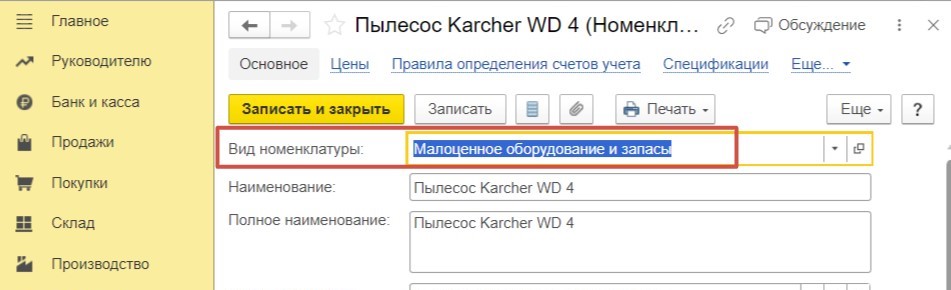

Обратите внимание, вид номенклатуры для пылесоса «Малоценное оборудование и запасы».

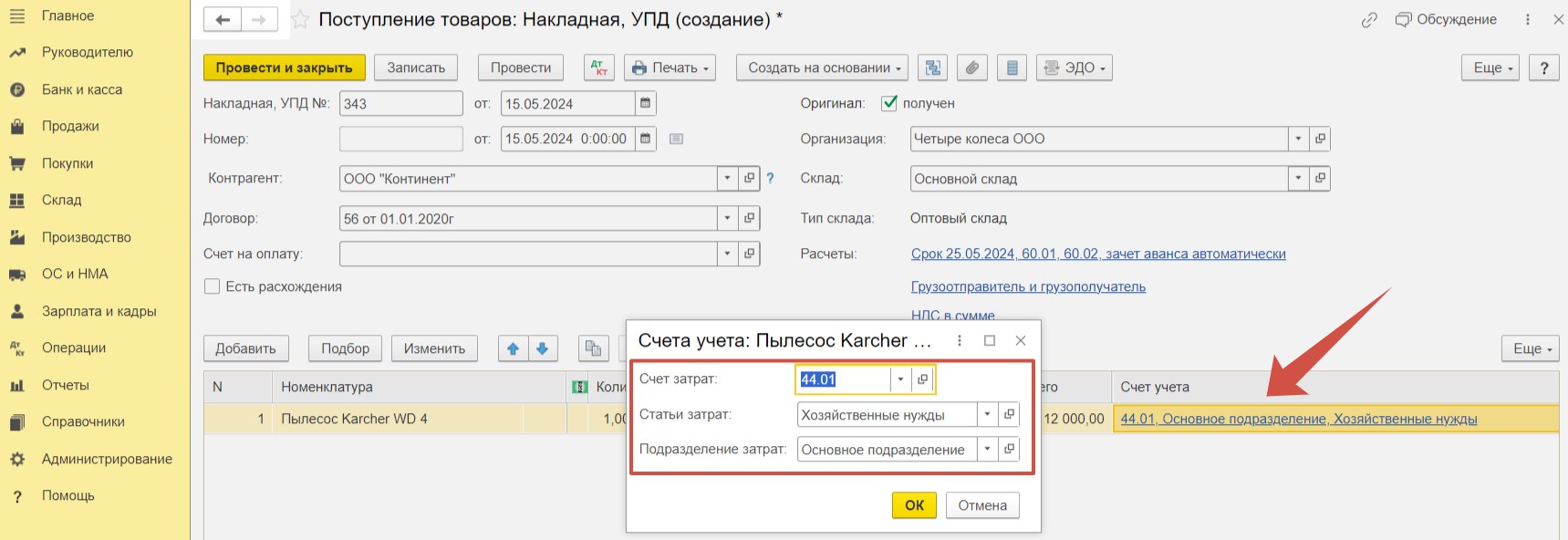

Используя такой вид номенклатуры, появляется возможность сразу выбрать счет затрат в табличной части. укажем счет затрат 44, так как пылесос будет использоваться в торговом помещении.

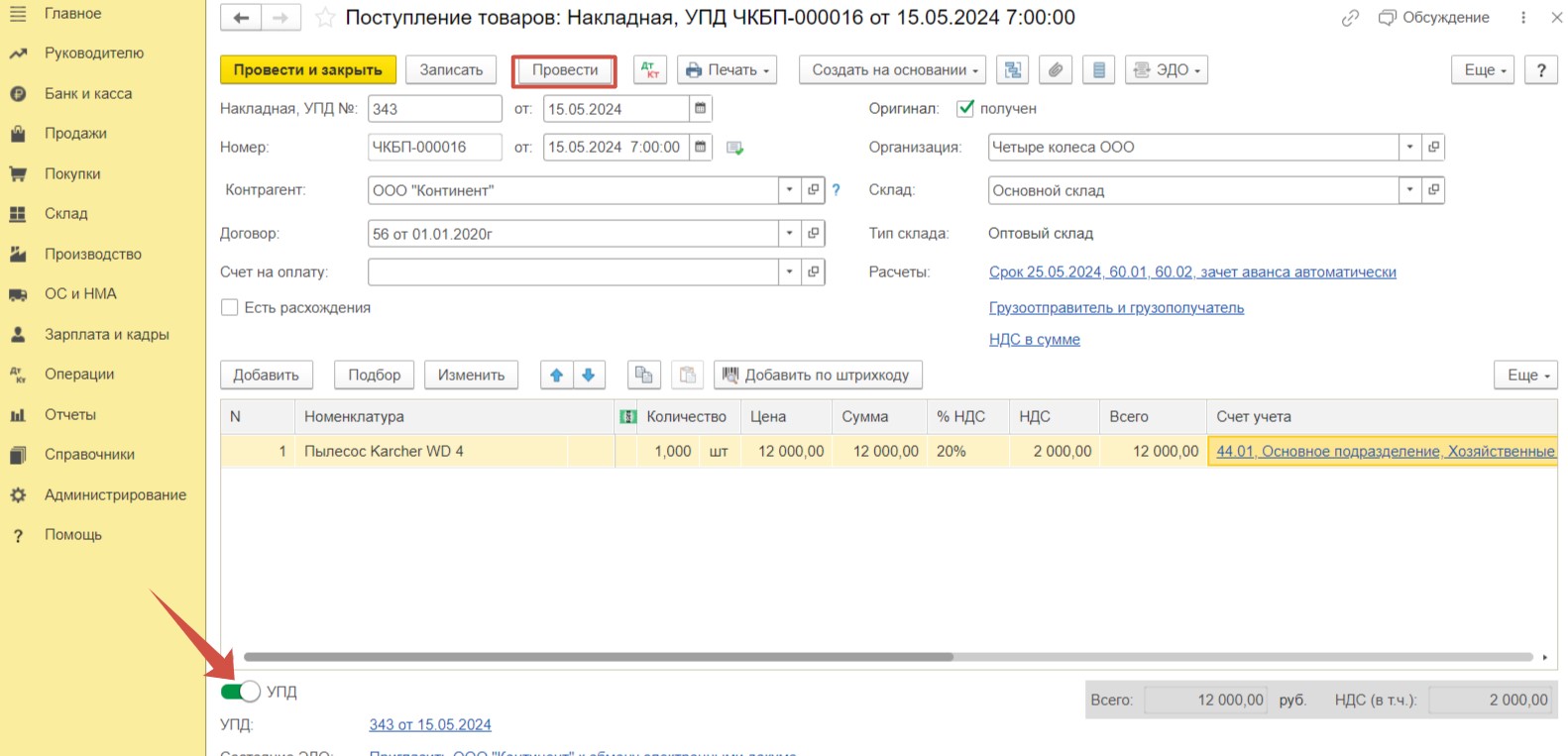

Для применения вычета НДС по приобретенному оборудованию установим флаг «УПД» и проведем документ.

Обратимся к проводкам. Стоимость пылесоса отнесена на счет затрат по бухгалтерскому учету. В налоговом учете стоимость будет включена в расходы на счет 44 после оформления передачи в использование.

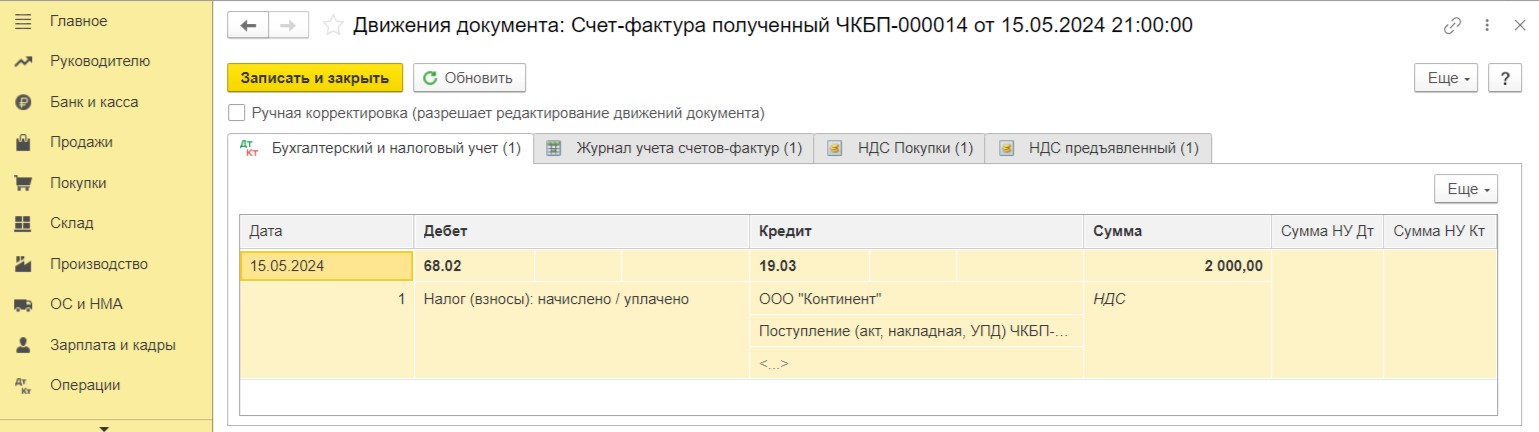

Также проверим проводки счета-фактуры. Видим, что вычет НДС применен.

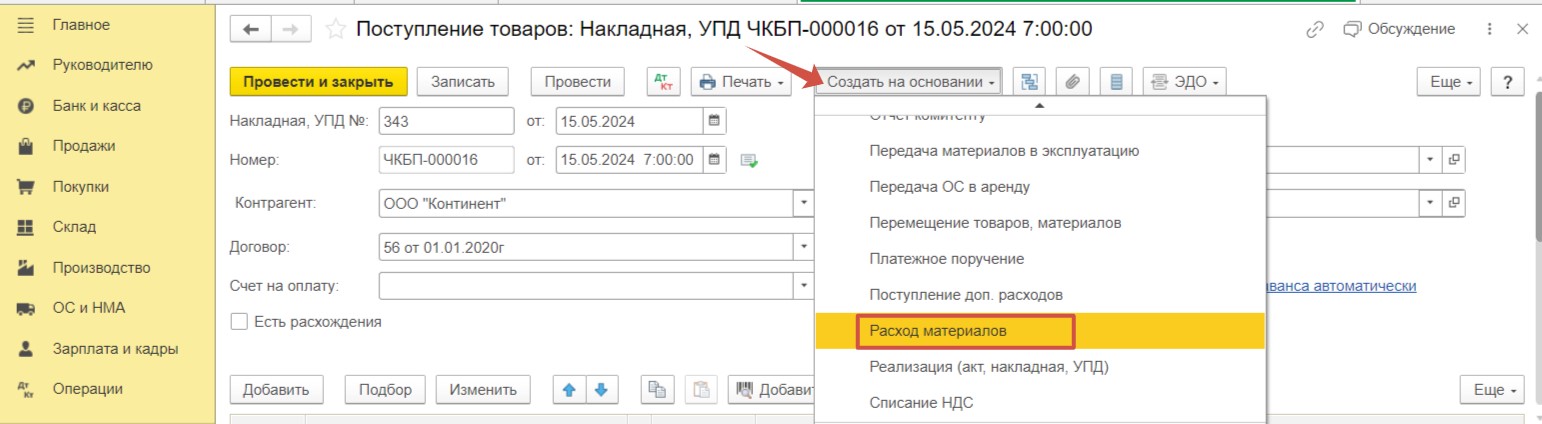

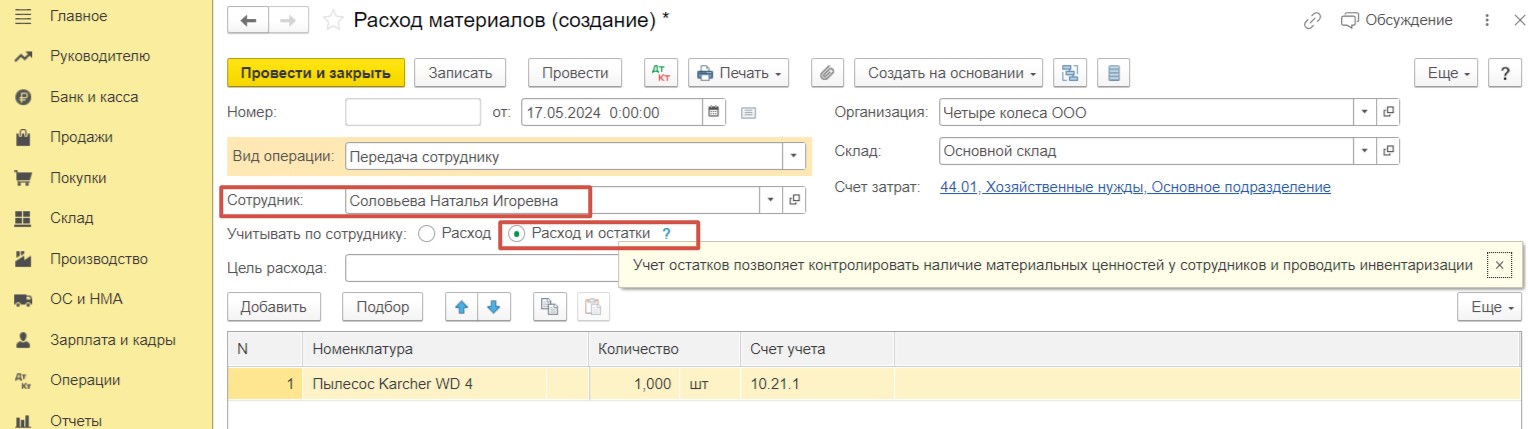

Отразим в программе передачу пылесоса в использование ответственному лицу. Проще всего сделать на основании документа поступления документ «Расход материалов».

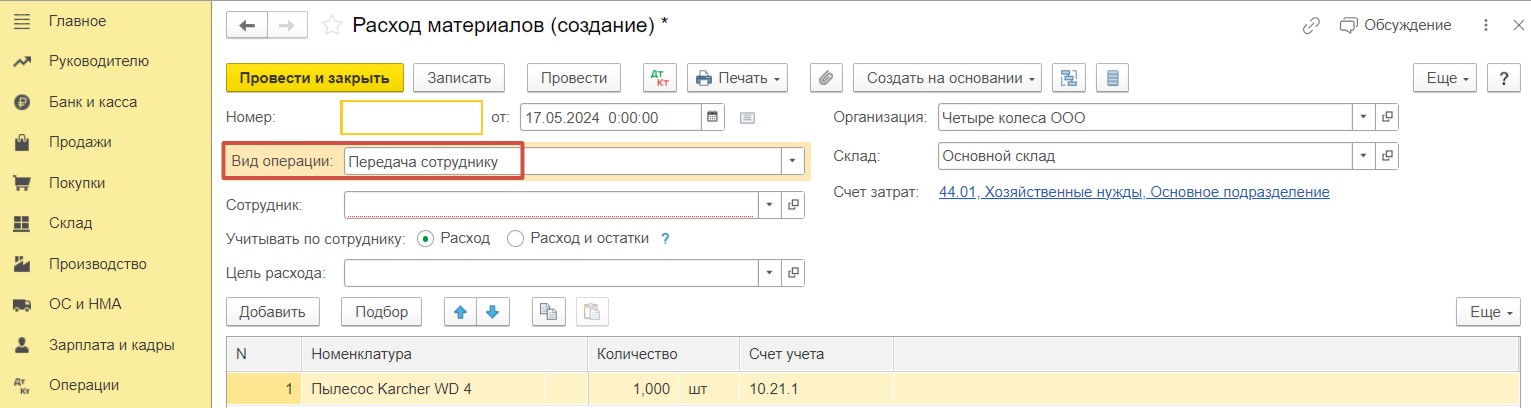

Важно выбрать верный вид операции «Передача сотруднику». После этого станет доступно новое поле «Сотрудник», расположенное ниже.

Укажем сотрудника и выберем «Расход и остатки». Такая настройка позволит осуществить контроль наличия оборудования у сотрудника. Пылесос – это не копеечная ценность, его нельзя отнести к расходным материалам (таким как моющие средства, салфетки, губки и т.д.), и после того, как мы передали его в использование, он остается в организации.

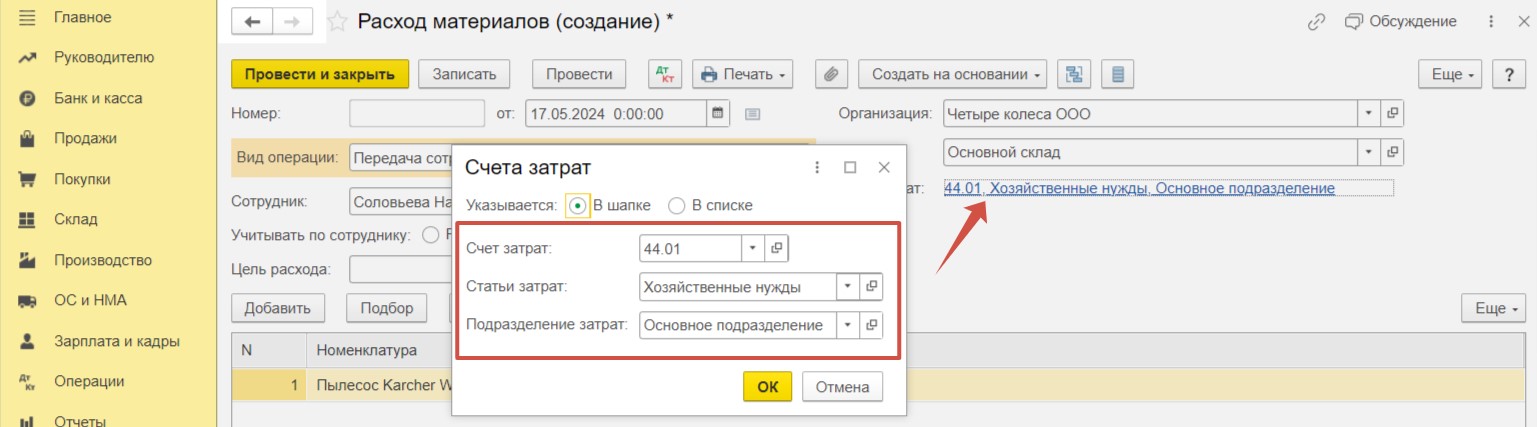

Выберем нужный счет затрат для списания стоимости пылесоса в налоговом учете и проведем документ.

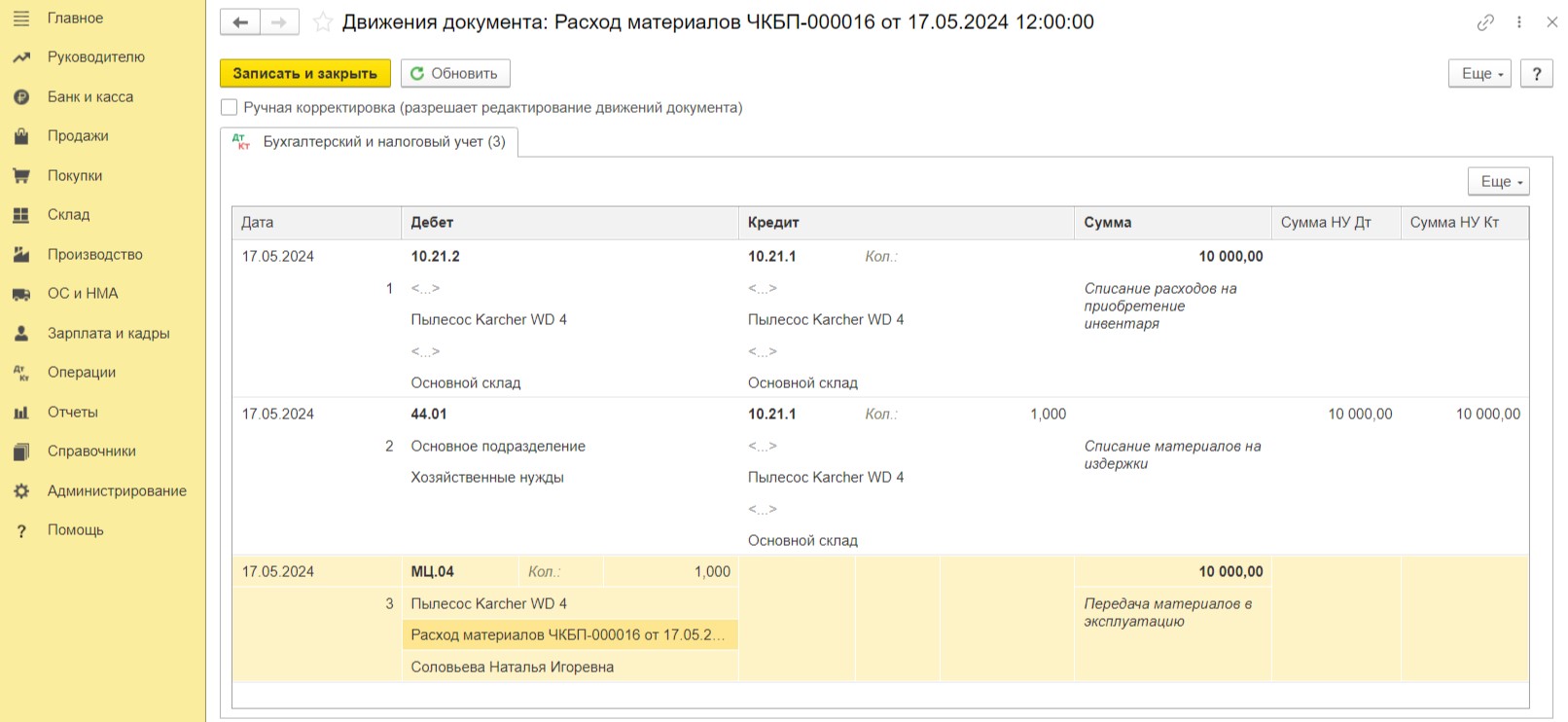

Анализируя проводки, видим, что сумма стоимости оборудования отнесена на счет 44 и по налоговому учету. Забалансовый счет МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации» теперь будет хранить информацию о ценностях, переданных сотруднице Соловьевой Н.И.

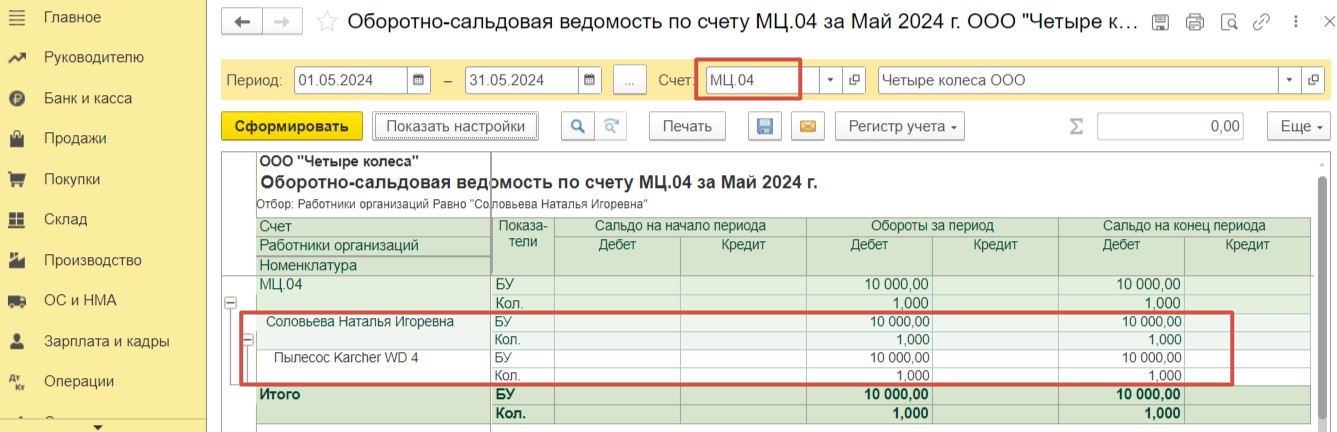

Для контроля сохранности оборудования следует формировать оборотно-сальдовую ведомость по счету МЦ. 04 в разделе «Отчеты».

Пример №3 - Расходы на оплату труда сотрудников, занятых уборкой

Учитывая специфику деятельности организации, затраты на оплату труда могут быть отнесены на счет 20, 23, 25, если сотрудник занят в уборке только производственных помещений, на счет 26, если сотрудник занят в уборке кабинетов административного отдела (бухгалтера, директора, отдела кадров), на счет 44, если сотрудник обслуживает помещения торгового назначения. В случае, если один сотрудник убирает все помещения, например, и офисные, и производственные, как правило, выбирают счет 26 «Общехозяйственные расходы». Такой выбор следует закрепить в учетной политике.

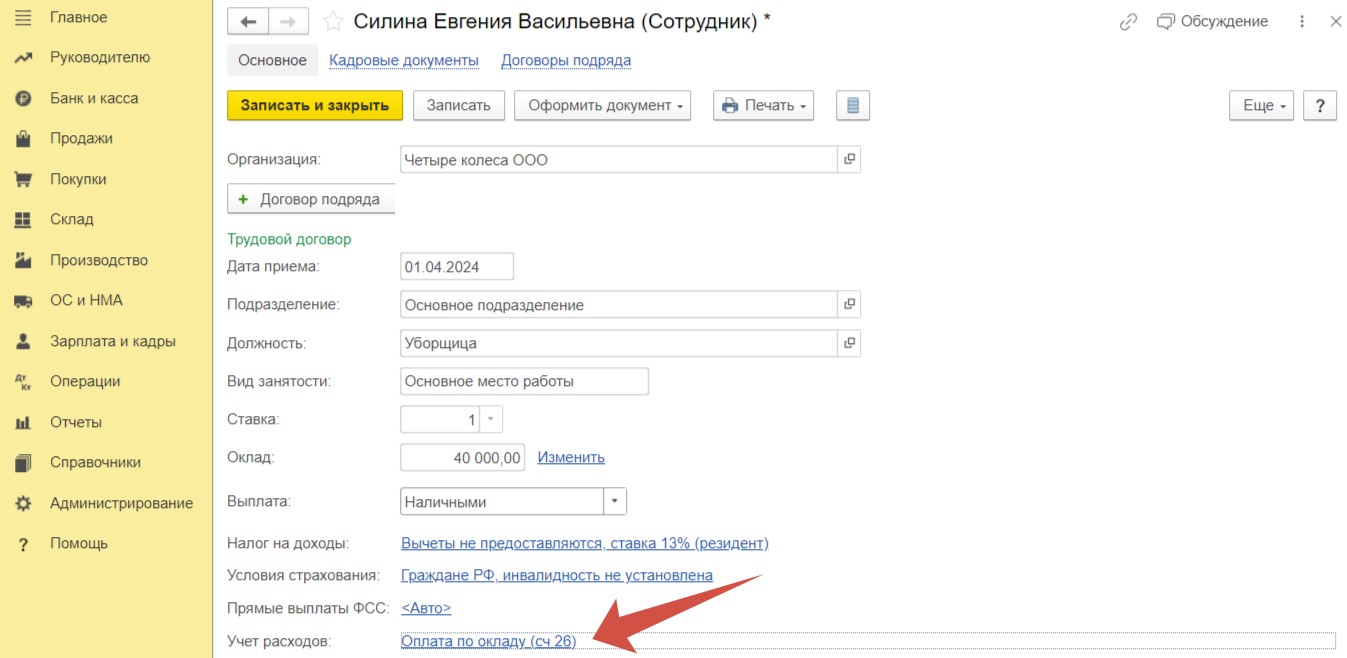

Рассмотрим, как отразить в программе расходы на оплату труда уборщицы, занятой в уборке кабинетов административного персонала.

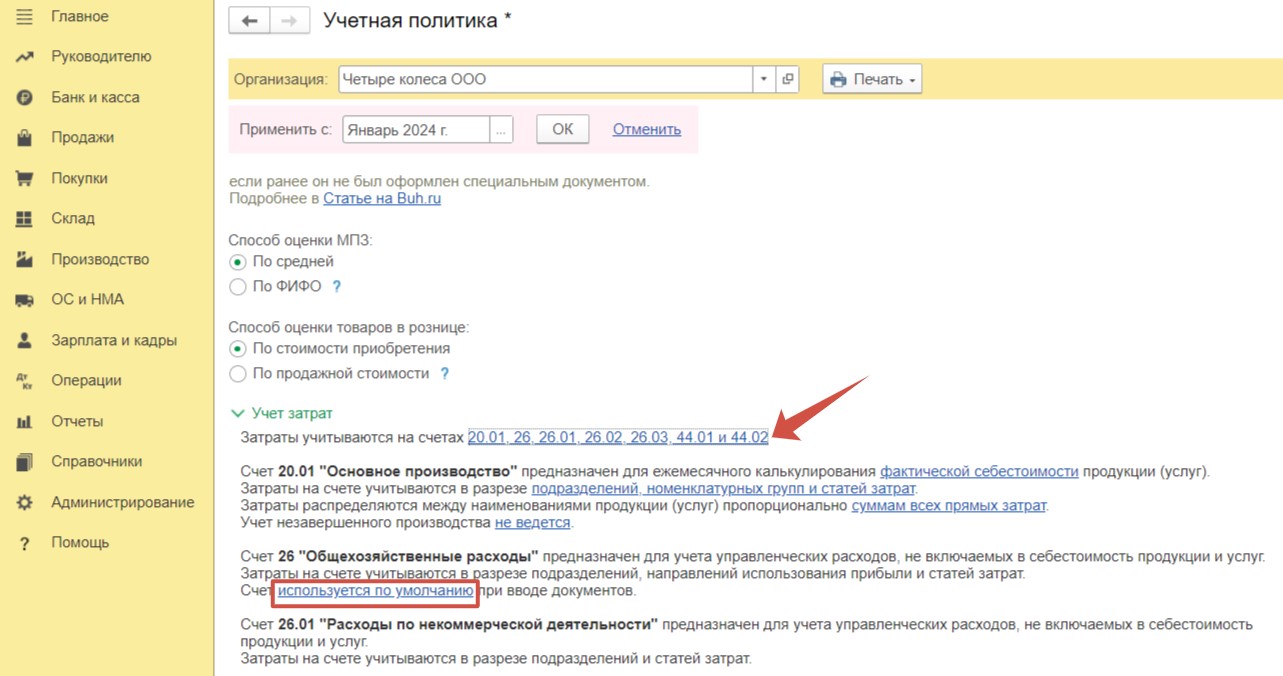

Способ отражения затрат на оплату труда можно зафиксировать в настройках учетной политики, если заработную плату всех или большинства сотрудников можно отнести на один счет. Для этого в разделе «Главное» - «Учетная политика» в подразделе «Учет затрат» должен быть зафиксирован счет, используемый по умолчанию.

Также настройку счета затрат можно установить прямо в карточке сотрудника. При этом, нужно иметь ввиду, что настройка в карточке сотрудника является приоритетной. Это значит, что, если в настройках учетной политики по умолчанию указан один счет, а в карточке другой, программа будет руководствоваться условием, заданным в карточке сотрудника.

Вернемся к зарплате уборщицы.

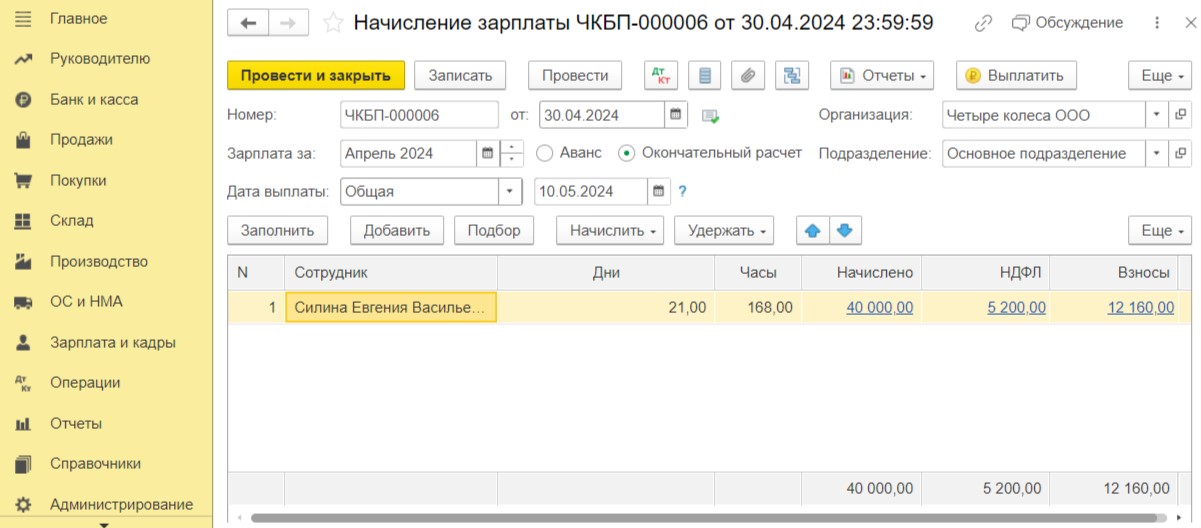

В разделе «Зарплата и кадры» перейдем во «Все начисления» и создадим новый документ «Начисление зарплаты» с признаком «Окончательный расчет».

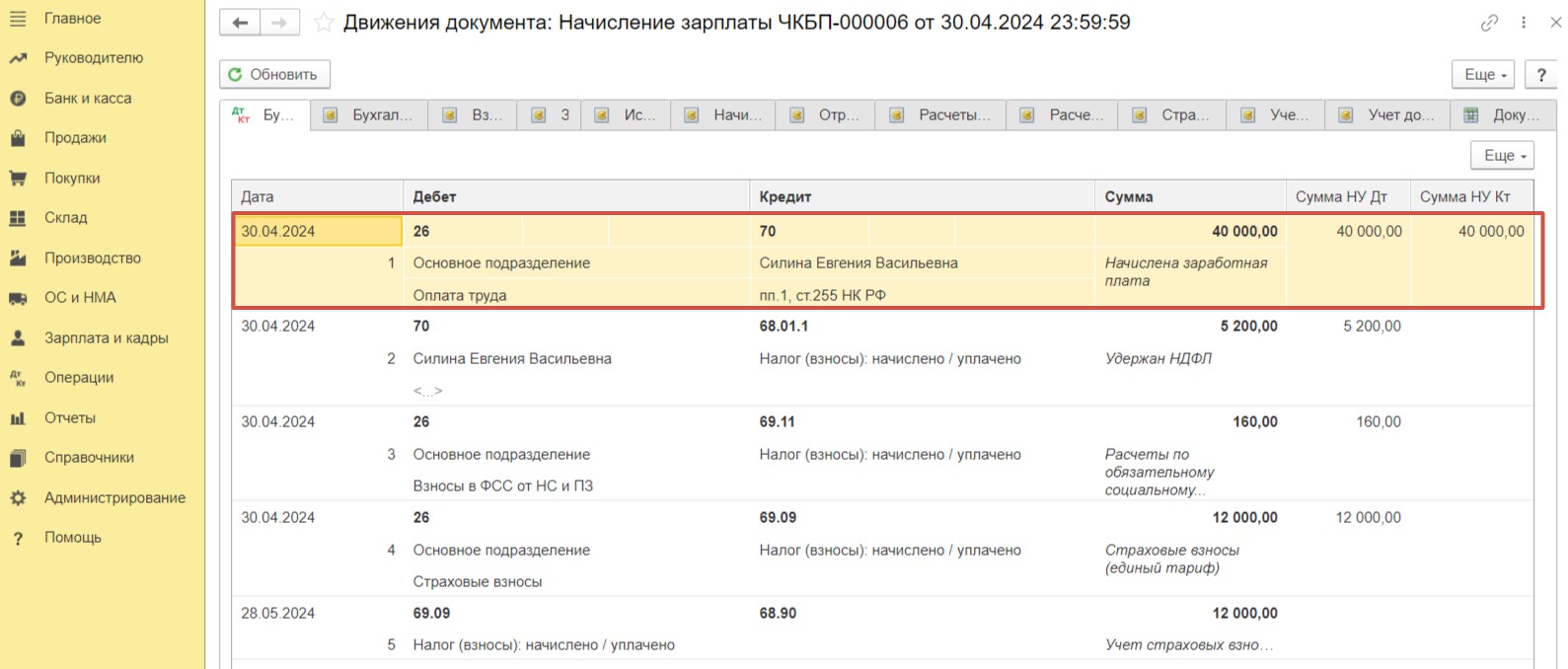

Проводки сформированного документа свидетельствуют о том, что затраты корректно отнесены на счет 26.

Пример №4 - Расходы на оплату услуг клининговых и других обслуживающих компаний, услуг по вывозу мусора

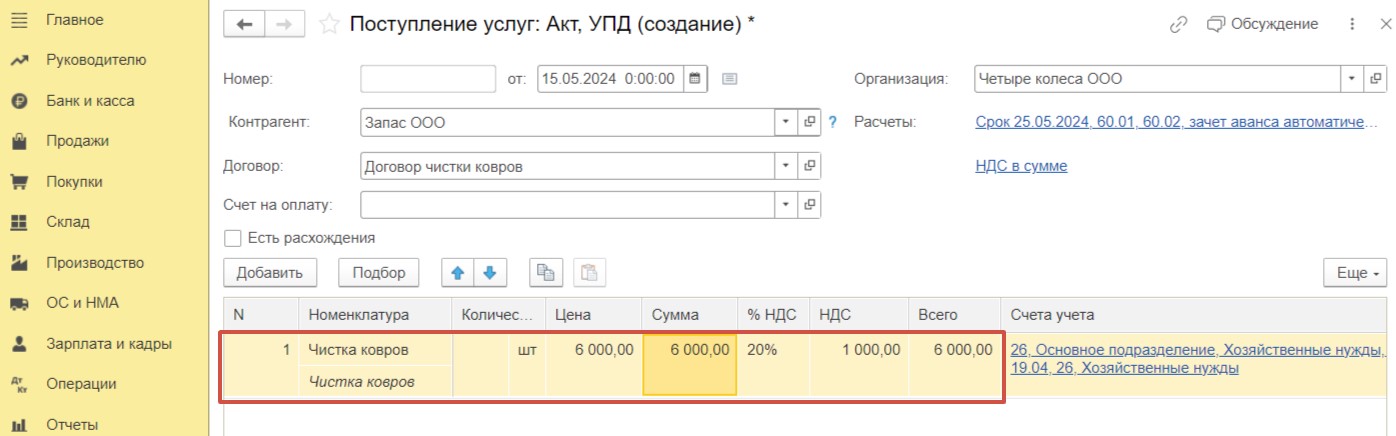

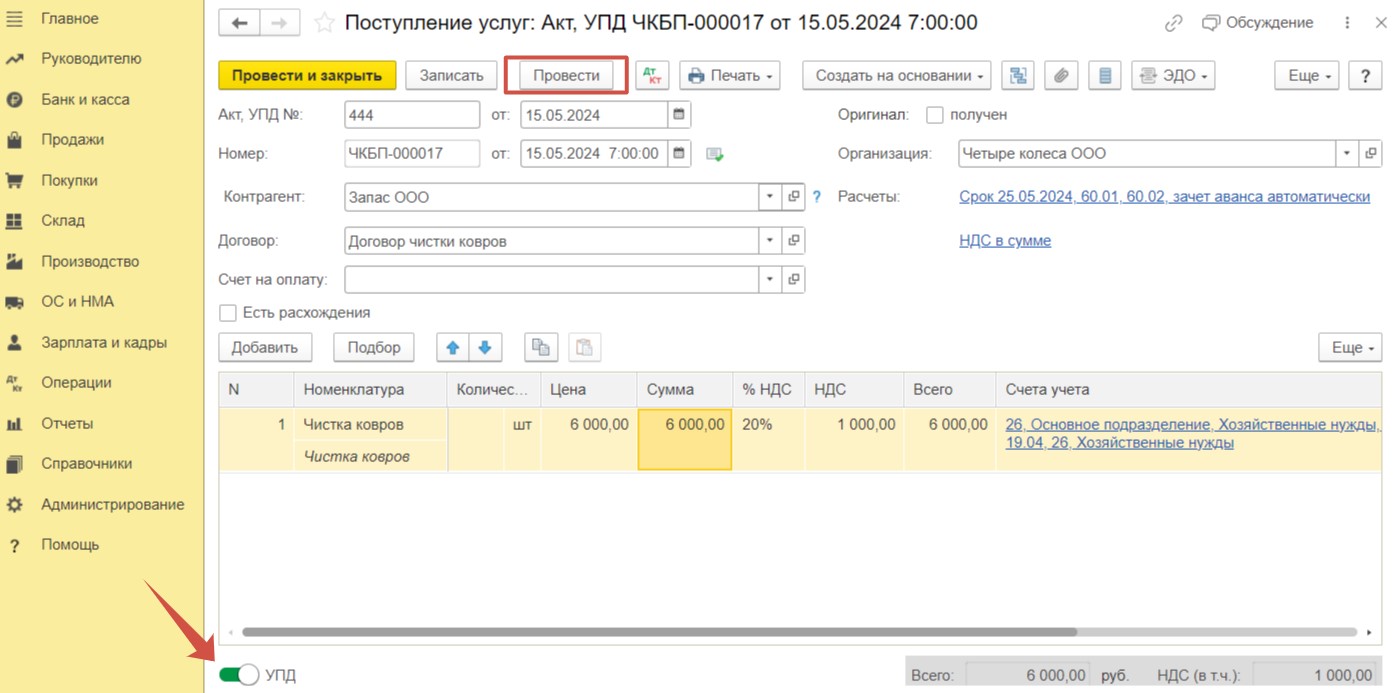

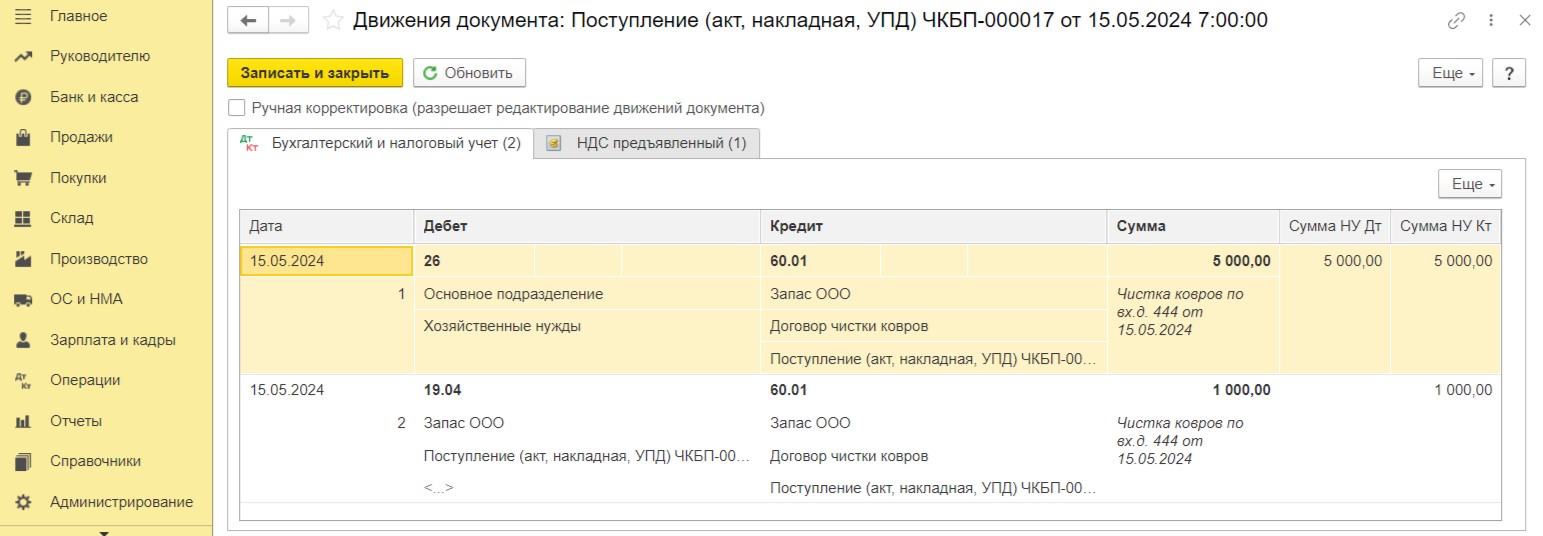

Организация ООО «Четыре колеса» заключила договор с клининговой компанией для чистки ковров в кабинетах административного персонала.

Отразим поступление услуг в разделе «Покупки»- «Поступление (акты, накладные, УПД)». Для этого создадим документ поступления с видом «Услуги (акт, УПД)». Заполним табличную часть в соответствии с первичными документами.

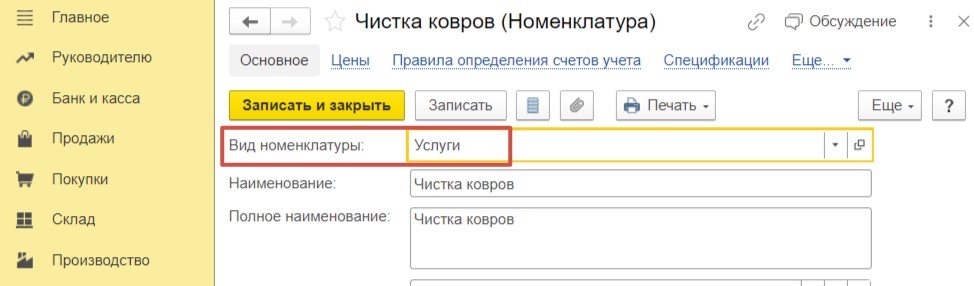

Вид номенклатуры выберем «Услуги».

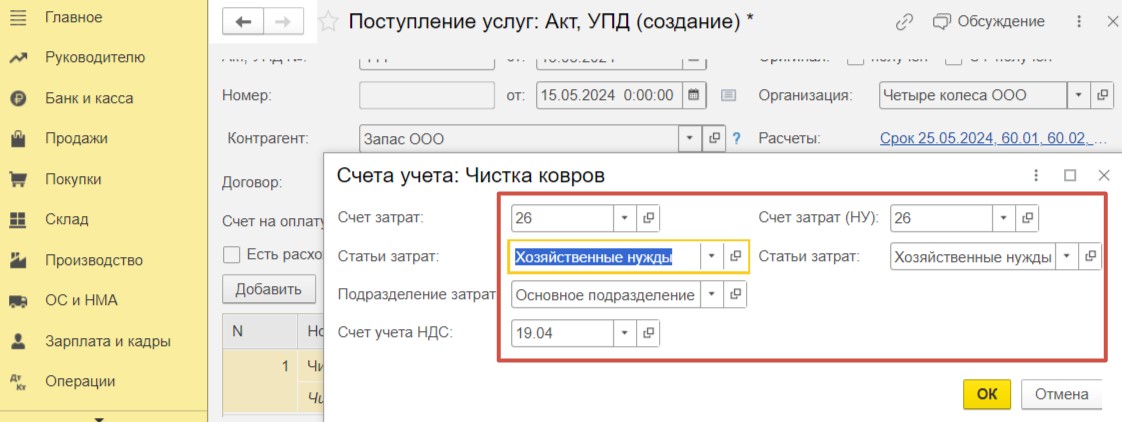

И перейдем к заполнению поля «Счета учета».

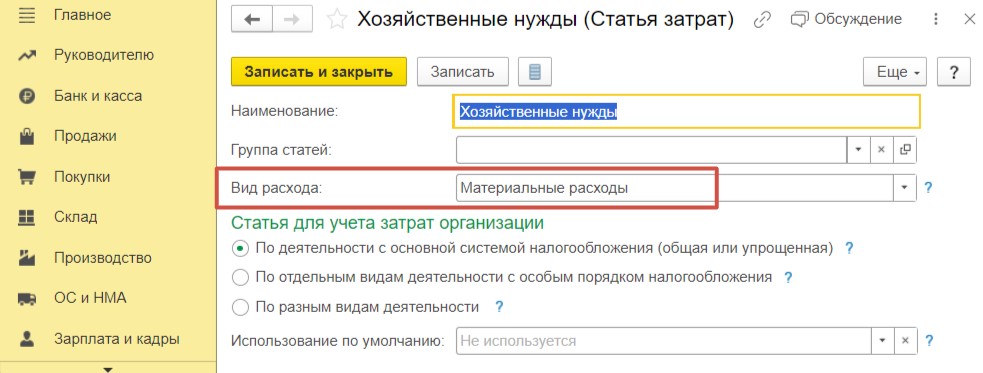

Затраты на услуги чистки будут учтены в составе материальных расходов.

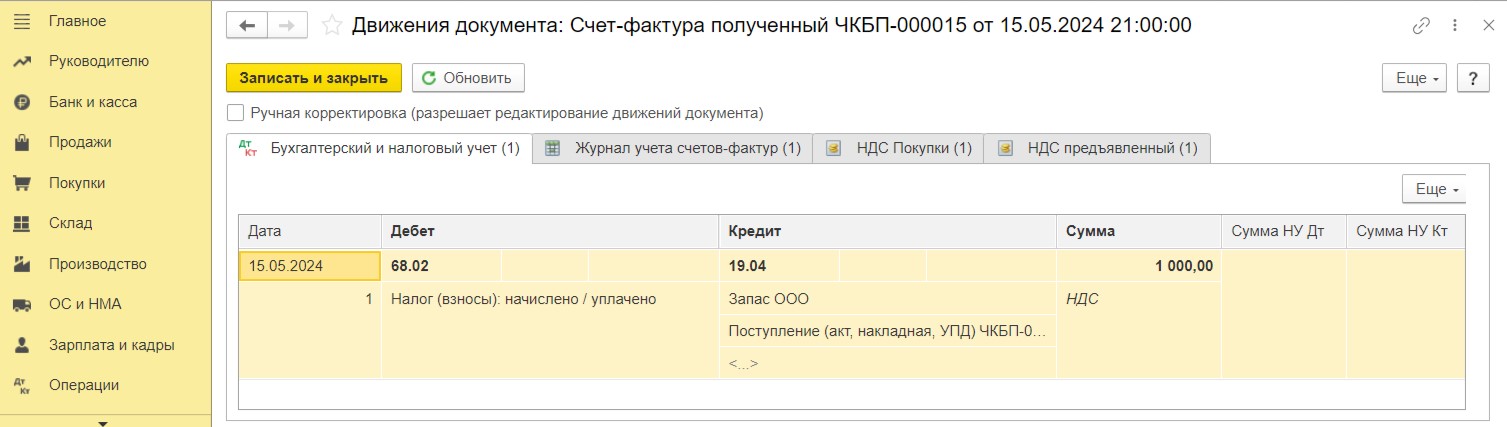

Для того чтобы воспользоваться вычетом НДС, включим флаг «УПД» и проведем документ.

Стоимость услуг по чистке ковров отнесена на счет 26, а входной НДС принят к вычету.

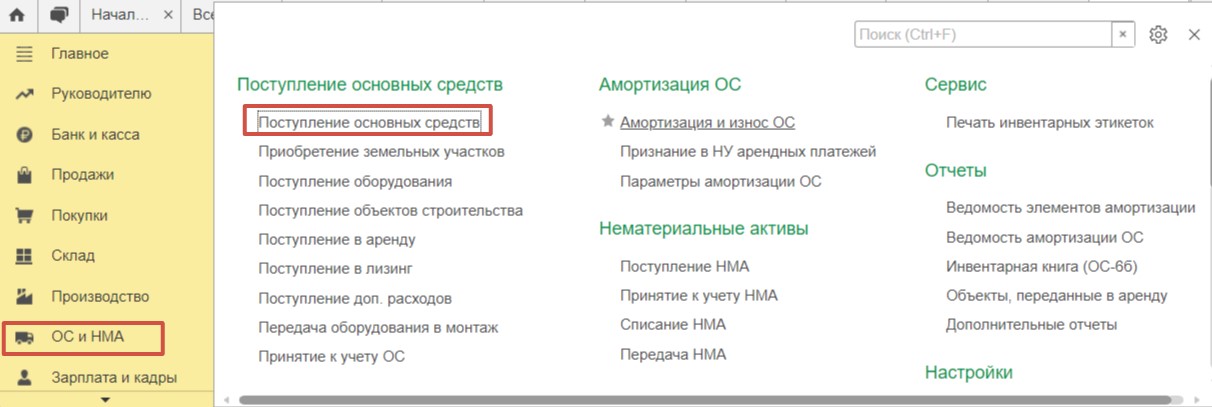

Пример №5 - Расходы на покупку основных средств (напольные моечные машины, строительные пылесосы и другое дорогостоящее оборудование)

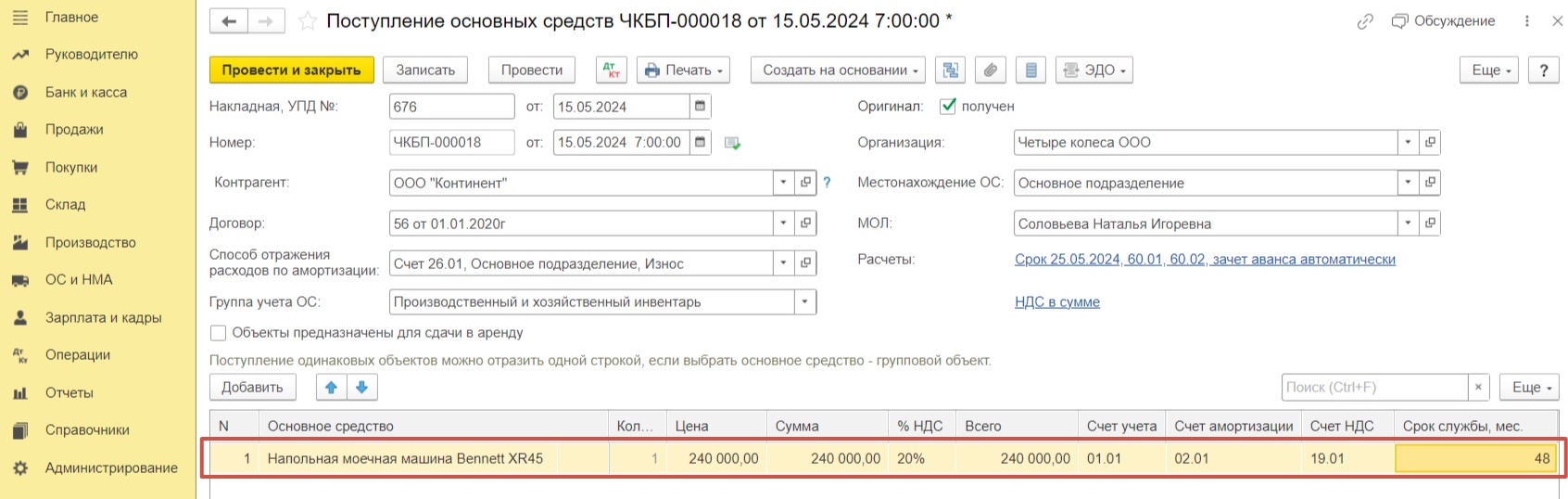

Организация приобрела для уборки торговых площадей напольную моечную машину стоимостью 240 000 руб. (в т.ч. НДС – 40 000 руб.).

Отразим поступление оборудования в качестве основного средства. Будем использовать упрощенный способ. Однако такой способ использовать можно не всегда, подробнее об этом здесь.

В разделе «ОС и НМА» перейдем в «Поступление основных средств» и создадим одноименный документ.

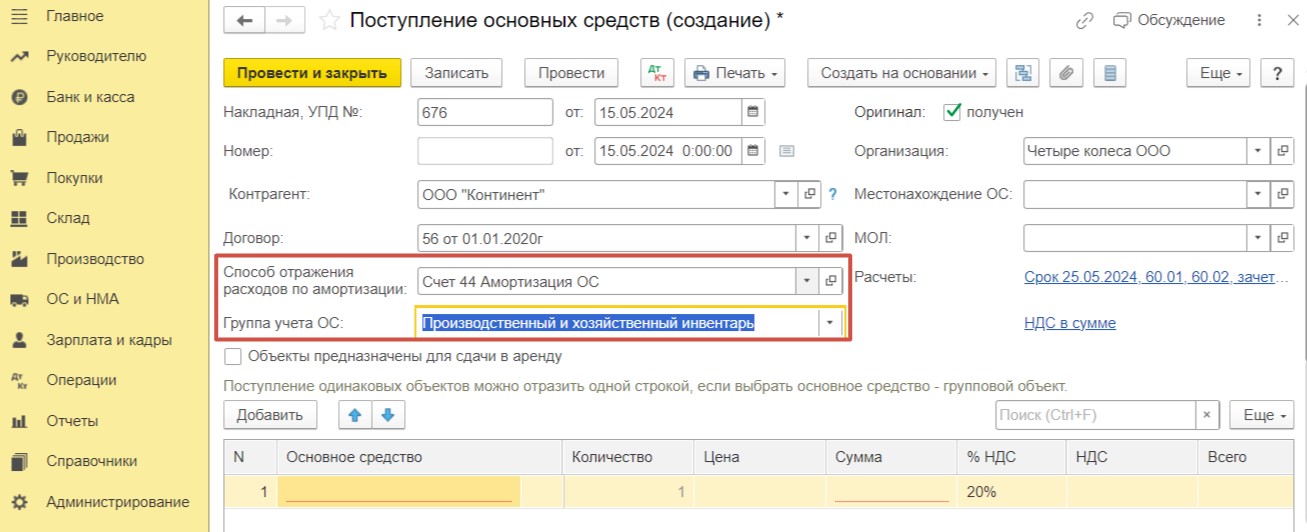

В соответствии со спецификой деятельности организации заполним поле «Способ отражения расходов по амортизации». Отнесем оборудование к группе «Производственный и хозяйственный инвентарь».

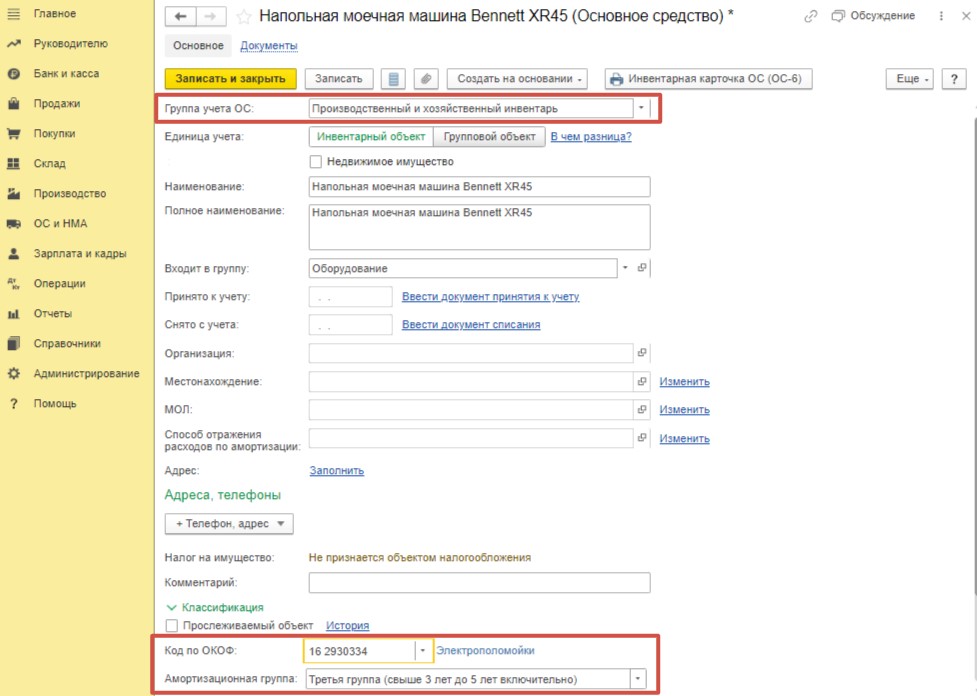

В табличную часть добавим созданное основное средство. При заполнении карточки основного средства важно корректно выбрать код по ОКОФ.

И заполним остальные поля – стоимость и срок службы.

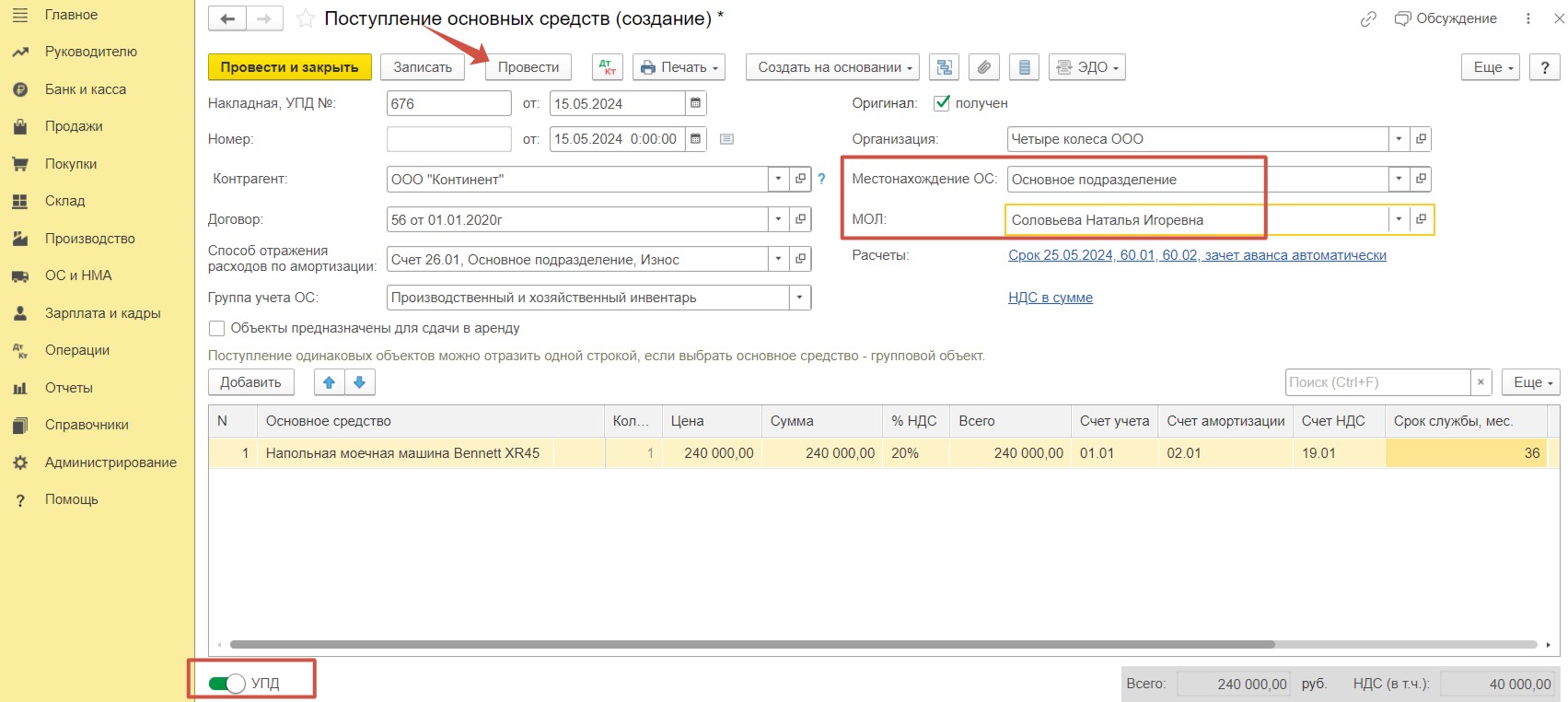

Укажем местонахождение ОС, ответственного сотрудника. Взведем флаг «УПД» и проведем документ.

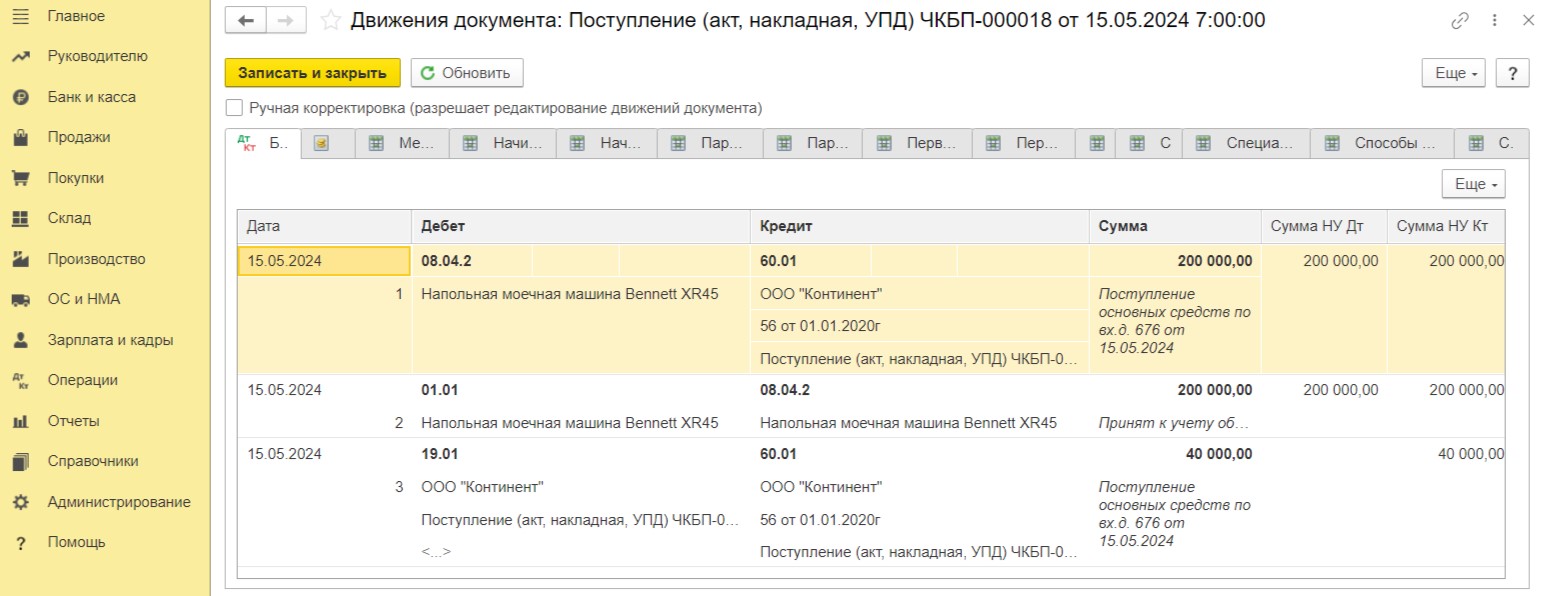

Мы использовали быстрый способ оприходования основного средства, поэтому программа перенесла стоимость со счета 08.04.2 на 01.01.

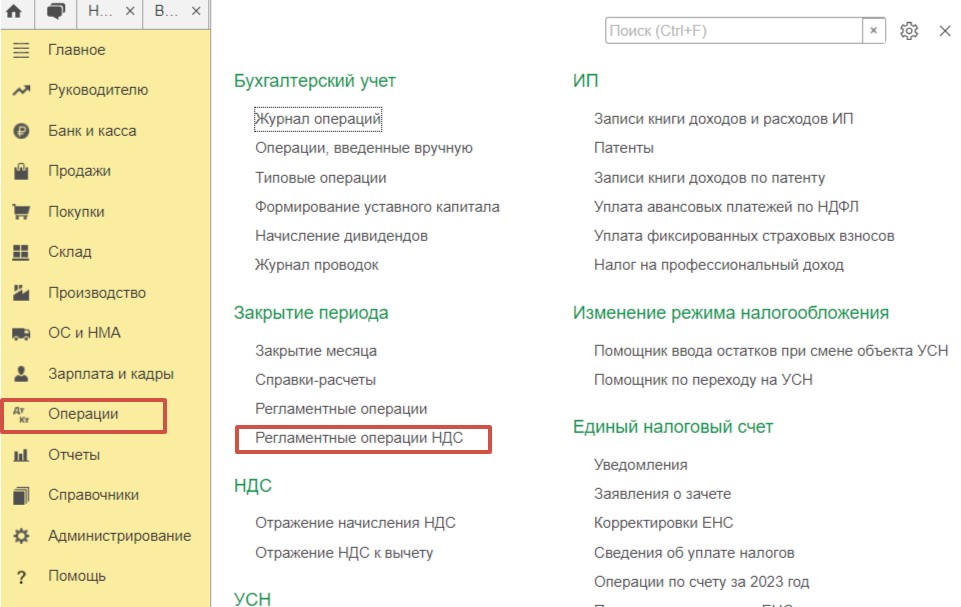

Для применения вычета при покупке основного средства ввести счет-фактуру недостаточно. Перейдем в раздел «Операции» и выберем «Регламентные операции НДС».

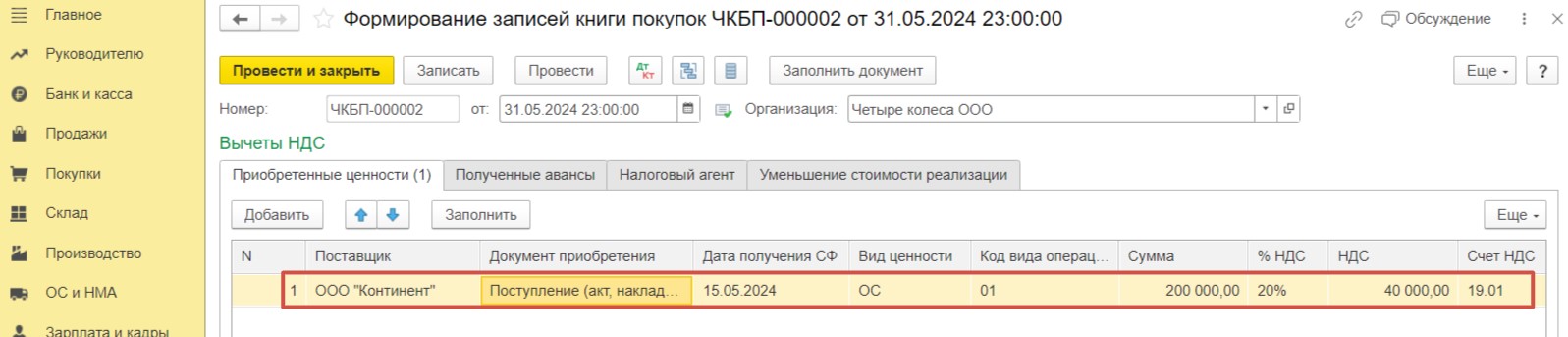

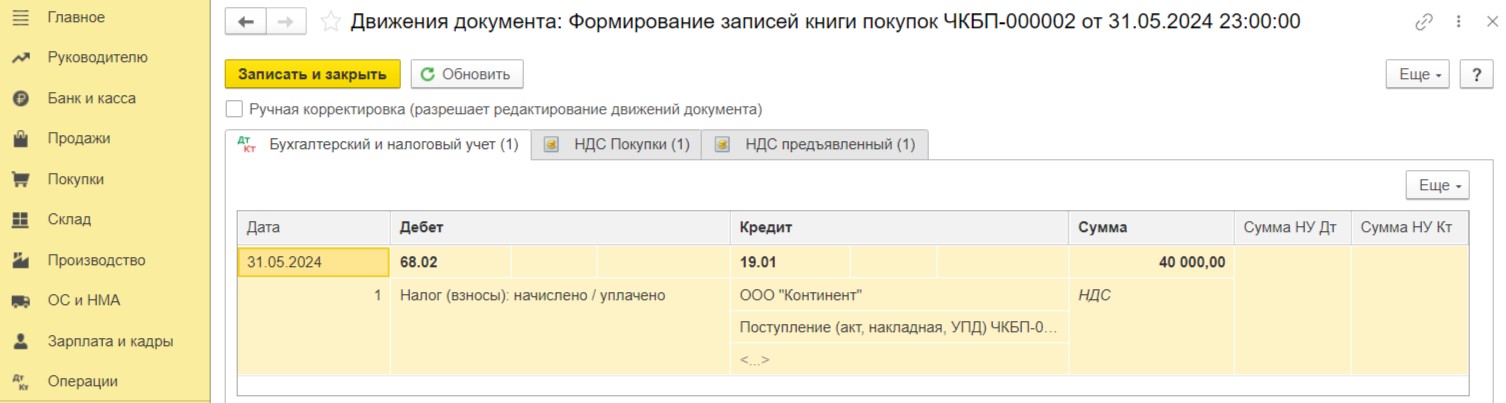

Создадим документ «Формирование записей книги покупок» и заполним его. На вкладке «Приобретенные ценности» видим строку с суммой НДС по основному средству. Проведем документ.

Теперь вычет при приобретении основного средства применен.

Начиная со следующего месяца при выполнении операции «Закрытие месяца» в разделе «Операции» стоимость основного средства через амортизацию будет попадать в расходы организации.

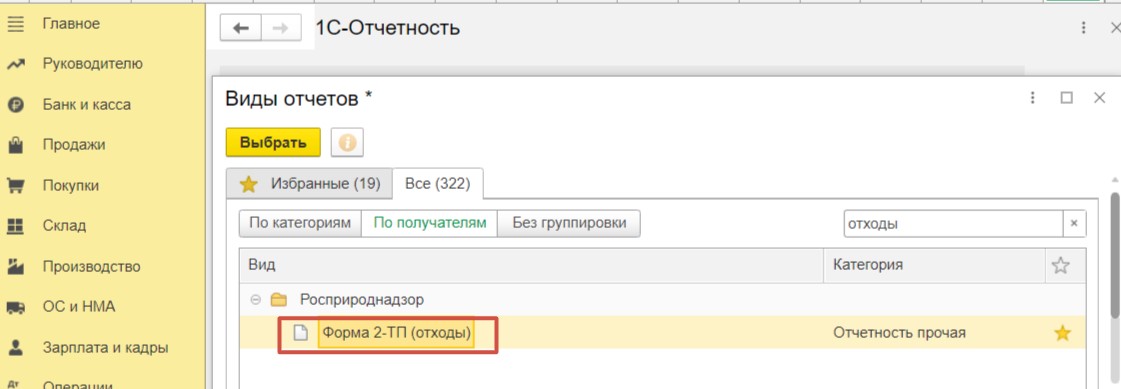

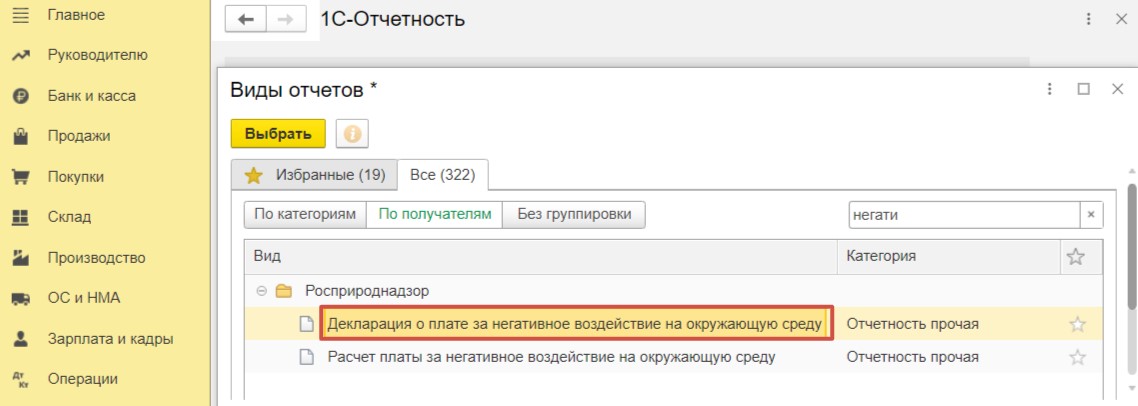

Отчетность в Росприроднадзор

В программе предусмотрено ручное заполнение Формы 2-ТП (отходы) и декларации о плате за негативное воздействие на окружающую среду.

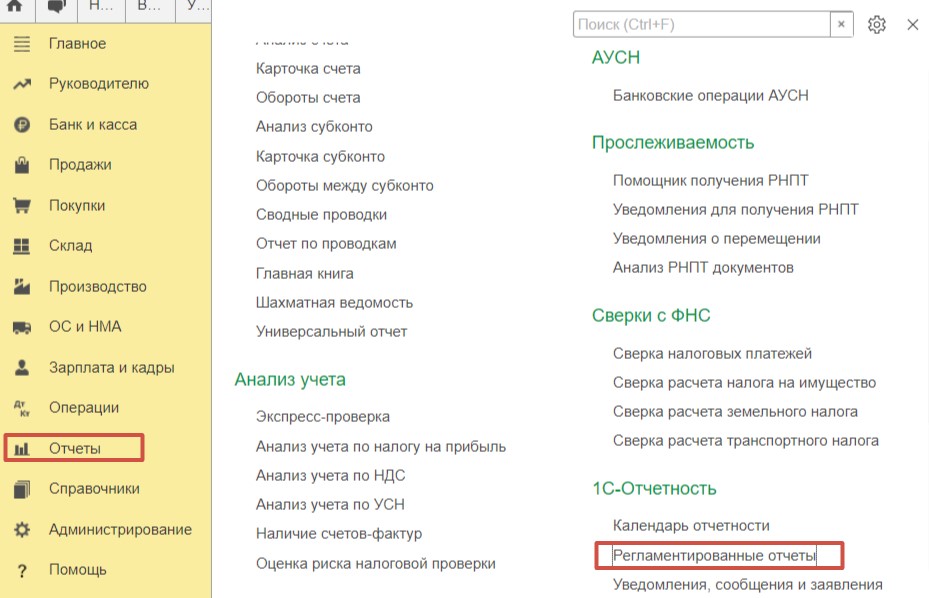

Соответствующие формы отчетности можно заполнить в разделе «Отчеты»-«Регламентированные отчеты».

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов