Учет спецодежды согласно ФСБУ 5/2019 в 1С: Бухгалтерии предприятия ред. 3.0 (принятие к учету, передача в эксплуатацию, возврат, списание и реализация при увольнении)

- Опубликовано 19.08.2022 09:48

- Автор: Administrator

- Просмотров: 106786

Спецодежда относится к средствам индивидуальной защиты (СИЗ) и выдается работникам, занятым на работах с вредными и (или) опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением (Приложение от 9 декабря 2014 г. N 997н). Порядок выдачи спецодежды и срок ее эксплуатации утверждается в Типовых нормах либо улучшенных нормах, установленных ЛНА или коллективным договором организации (Письмо Минтруда от 30.09.2016 N 15-2/ООГ-3519). В этой статье мы хотим подробно рассказать, какие есть способы учета спецодежды согласно новому ФСБУ 5/2019 в 1С: Бухгалтерии ред. 3.0. А вы уже самостоятельно решите, какой из способов будете использовать в учете. Учет спецодежды, принимаемой в качестве основных средств, разберем в следующей статье.

На каждого работника, получившего спецодежду, оформляется карточка выдачи СИЗ. За полученную спецодежду работник расписывается либо в самой карточке, либо в ведомости выдачи спецодежды, либо в накладной (п. 13 Правил обеспечения спецодеждой).

С 01.01.2022 года учет спецодежды регламентируется сразу двумя ФСБУ: ФСБУ 5/2019 и ФСБУ 6/2020.

Спецодежда, срок эксплуатации которой не превышает 12 месяцев и стоимостью меньше установленного лимита в организации, учитывается в составе запасов, согласно ФСБУ 5/2019. Стоимость такой спецодежды в полном объеме включается в состав материальных расходов на дату ее передачи в эксплуатацию в БУ и НУ. Для контроля за ее сохранностью такая спецодежда учитывается на забалансовом счете.

Спецодежда, срок эксплуатации которой превышает 12 месяцев (или продолжительность операционного цикла организации, если он больше 12 месяцев), стоимостью выше установленного лимита в организации и свыше 100 000,00 рублей в НУ– в составе ОС, согласно ФСБУ 6/2020. Стоимость спецодежды, учитываемой по правилам ФСБУ 6/2020, амортизируется в течении срока полезного использования в БУ и НУ. Такая спецодежда учитывается на счете 01 в составе основных средств организации. По правилам ФСБУ 6/2020 для начисления амортизации нужно определить также ликвидационную стоимость. Для спецодежды его можно принять равным нулю, т.к. в отличие от других основных средств, специальная одежда обычно полностью изнашивается (п. 30 ФСБУ 6/2020).

Также, согласно п. 5 ФСБУ 6/2020 либо на основании рекомендации Фонда «НРБУ «БМЦ» Р-100/2019-КпР, организация может принять решение не применять ФСБУ 6/2020 в отношении спецодежды, срок эксплуатации которой больше 12 месяцев, но ее стоимость меньше лимита, установленного в организации и меньше 100 000,00 рублей в НУ. Такая спецодежда также может учитываться в составе малоценного оборудования и запасов. Стоимость такой спецодежды в БУ списывается на расходы в момент принятия к учету, в НУ - при передаче в эксплуатацию. Для такой спецодежды также должен быть организован забалансовый учет (абз. 2 п. 5 ФСБУ 6/2020).

При увольнении сотрудник должен сдать выданную ему для работы спецодежду.

Возврат спецодежды фиксируется в личной карточке учета выдачи СИЗ, в которой ранее сделана отметка о выдаче работнику спецодежды. Если сотрудник не вернул спецодежду или вернул ее испорченной, то он обязан возместить причиненный прямой действительный ущерб организации (ч. 1 ст. 238 ТК РФ). Исключение составляют случаи, когда спецодежда была утрачена работником или испорчена в результате нормального хозяйственного риска или из-за того, что не обеспечены надлежащие условия ее хранения, а также в других случаях, указанных в ст. 239 ТК РФ.

Самым лучшим решением будет, если работник возместит ущерб добровольно с учетом ч. 4 ст. 248 ТК РФ. Если работник не согласится, то взыскать ущерб можно распоряжением руководителя при условии, что сумма не превышает среднего месячного заработка работника и со дня установления организацией размера ущерба не прошел один месяц (ч. 1 ст. 248 ТК РФ). Но до издания распоряжения нужно соблюсти специальную процедуру, в частности: провести инвентаризацию и установить размер ущерба (ориентируясь на стоимость спецодежды, которая обычно указывается в бухгалтерских документах, с учетом степени износа), истребовать у работника письменное объяснение (ч. 1, 2 ст. 247 ТК РФ).

Если же месячный срок истек или сумма превышает средний месячный заработок работника, взыскать ущерб можно только в судебном порядке (ч. 2 ст. 248 ТК РФ). Прежде чем обратиться в суд, нужно убедиться, что не истек срок использования спецодежды, которую работник не вернул или испортил. В случае истечения такого срока суды, как правило, отказывают организациям в возмещении ущерба.

В этой статье мы рассмотрим возврат спецодежды, ее передачу другому сотруднику или реализацию при увольнении сотрудника по правилам ФСБУ 5/2019.

Учет спецодежды со сроком эксплуатации менее 12 месяцев, учитываемая в составе запасов согласно ФСБУ 5/2019 (принятие к учету, передача в эксплуатацию, возврат, списание и реализация спецодежды при увольнении)

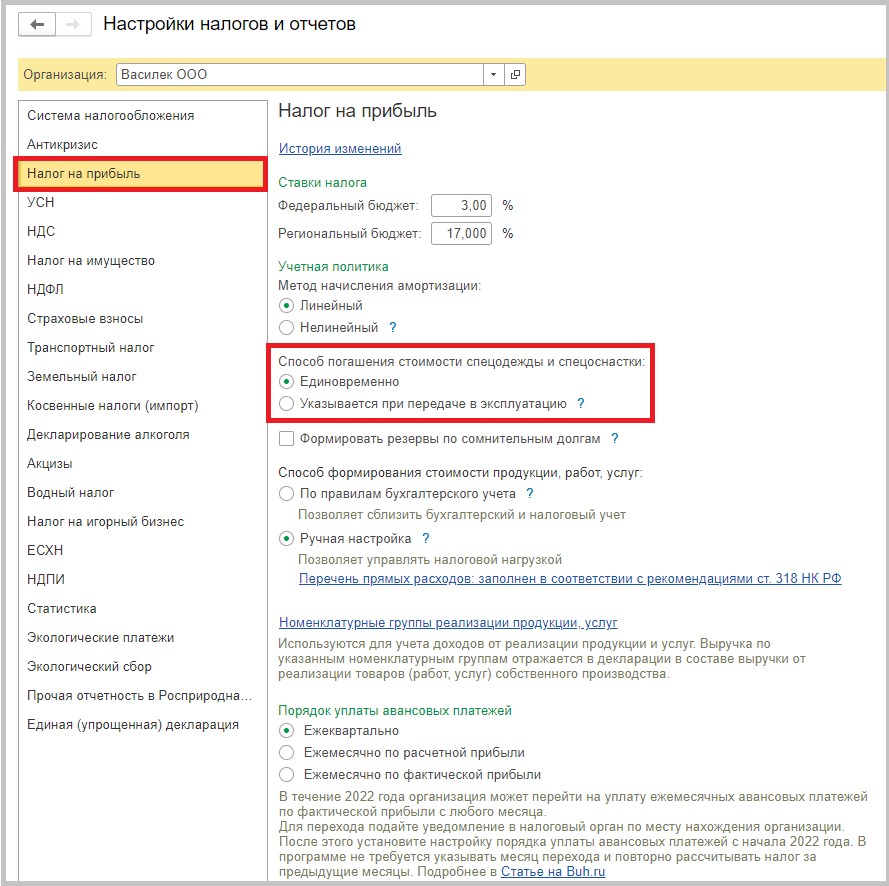

Для начала нам нужно произвести необходимые настройки в программе для налога на прибыль, а именно настроить способ погашения стоимости спецодежды в НУ.

При установке галочки в поле «Единовременно» программа сразу будет списывать стоимость спецодежды на затраты при передаче ее в эксплуатацию, независимо от настроек в БУ.

Если установить галочку в поле «Указывается при передаче в эксплуатацию», то способ погашения стоимости спецодежды указывается непосредственно в документе «Передача материалов в эксплуатацию». К выбору доступны три способа: линейный, погашать стоимость при передаче в эксплуатацию, пропорционально объему продукции (работ, услуг).

Далее, нужно проверить, установлена ли настройка в функциональности программы для указания срока полезного использования спецодежды.

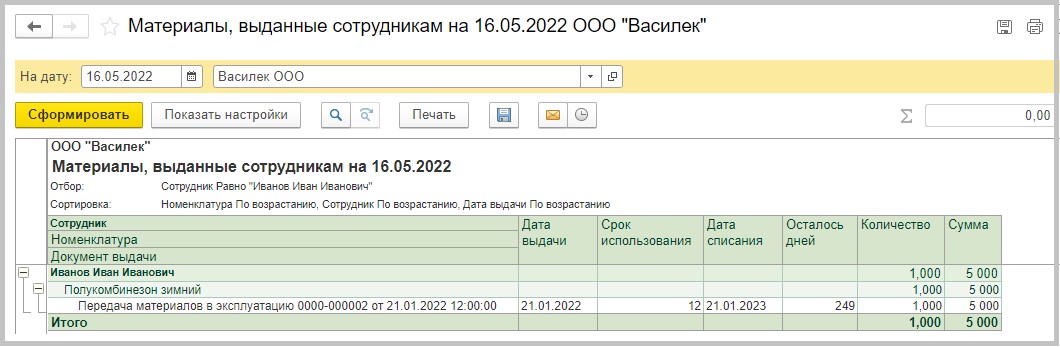

Благодаря этой настройке, можно контролировать оставшийся срок полезного использования спецодежды с помощью отчета «Материалы, выданные сотрудникам». А также с ее помощью можно заполнять документ «Списание материалов из эксплуатации» по остаткам ТМЦ с истекшим сроком эксплуатации. Срок полезного использования ТМЦ начинает отсчитываться от даты документа «Передача материалов в эксплуатацию».

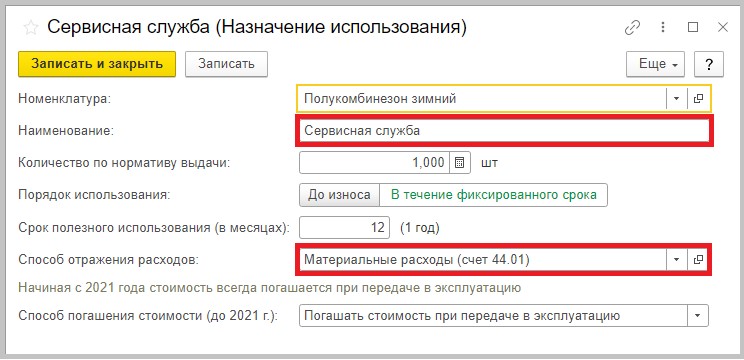

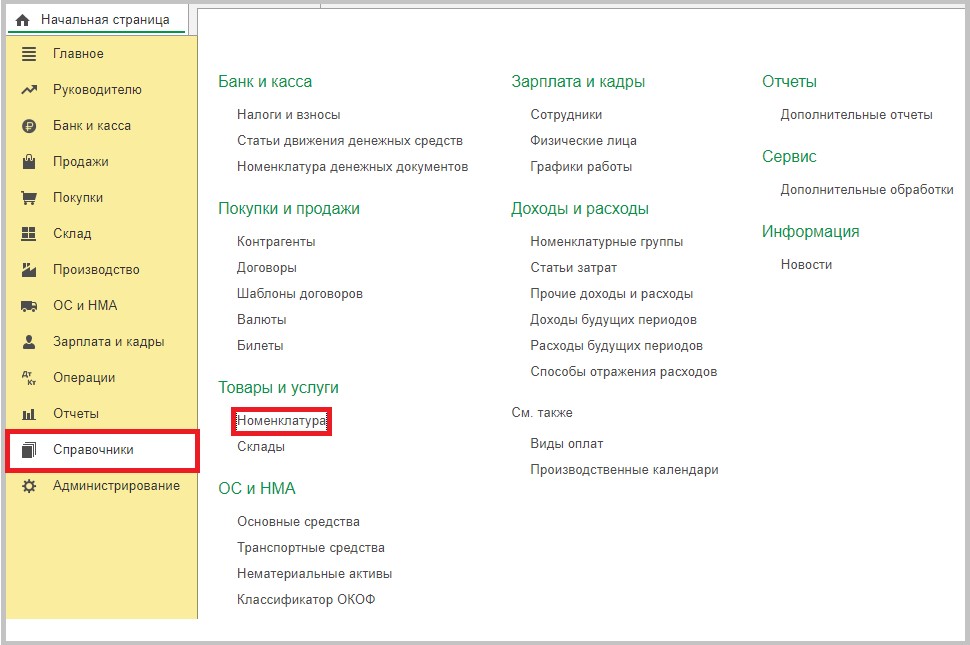

Срок использования спецодежды можно установить либо в справочнике «Номенклатура» (для номенклатурной единицы), либо, если установлена соответствующая функциональность, в назначении использования спецодежды (выбирается в документе передачи спецодежды в эксплуатацию – «Передача материалов в эксплуатацию»).

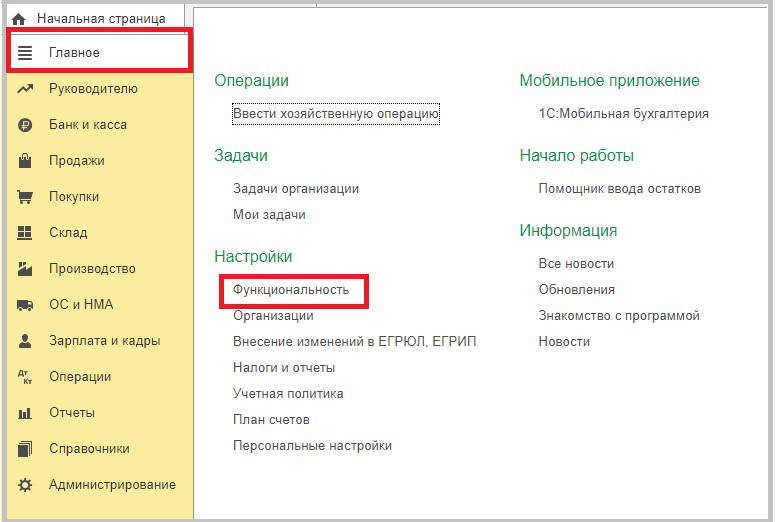

В разделе «Главное» нужно зайти в настройку «Функциональность»:

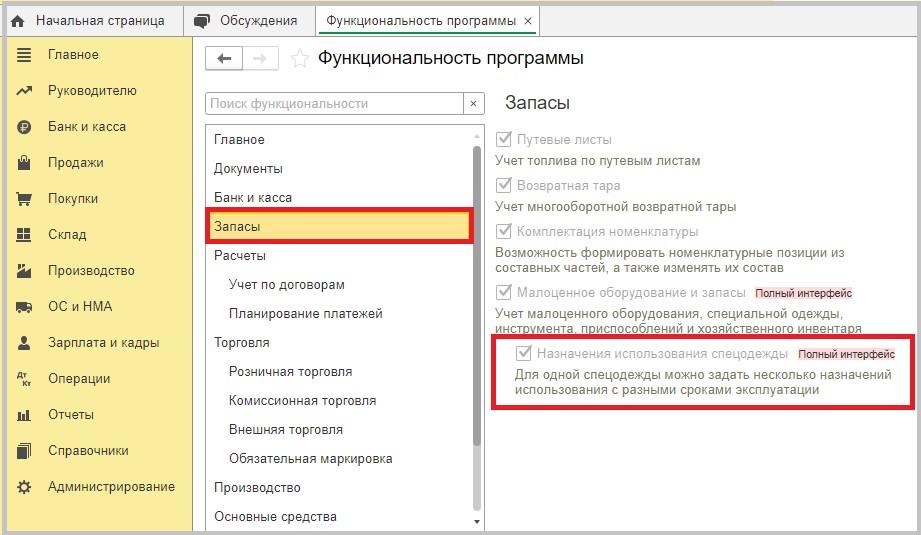

В списке слева нужно выделить блок «Запасы» и справа установить флажок «Назначения использования спецодежды»:

Если флажок установить, то в программе будет доступен справочник «Назначения использования спецодежды». В этом случае срок использования спецодежды можно указать как в самой номенклатуре при ее создании, так и в документе «Передача материалов в эксплуатацию». В этом документе в колонке «Назначение использования» можно выбрать необходимое назначение использования спецодежды со сроком эксплуатации. Если значение не заполнять, то срок эксплуатации спецодежды будет назначаться из справочника «Номенклатура».

Если флажок снят, то срок использования спецодежды устанавливается непосредственно в справочнике «Номенклатура».

При этом доступны варианты «До износа» или «В течение фиксированного срока».

В документах передачи спецодежды в эксплуатацию («Передача материалов в эксплуатацию» и «Требование-накладная») срок эксплуатации не указывается.

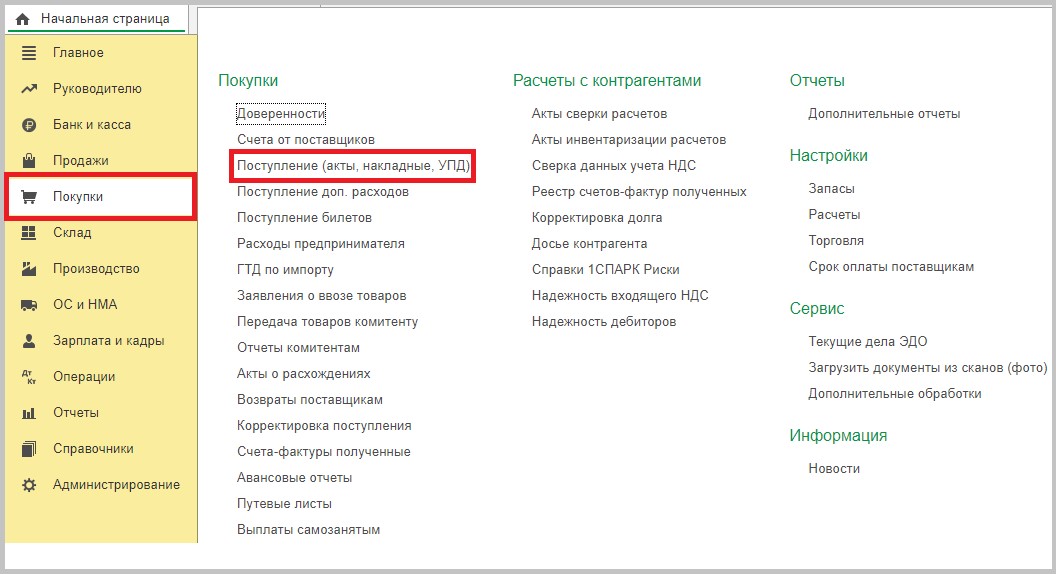

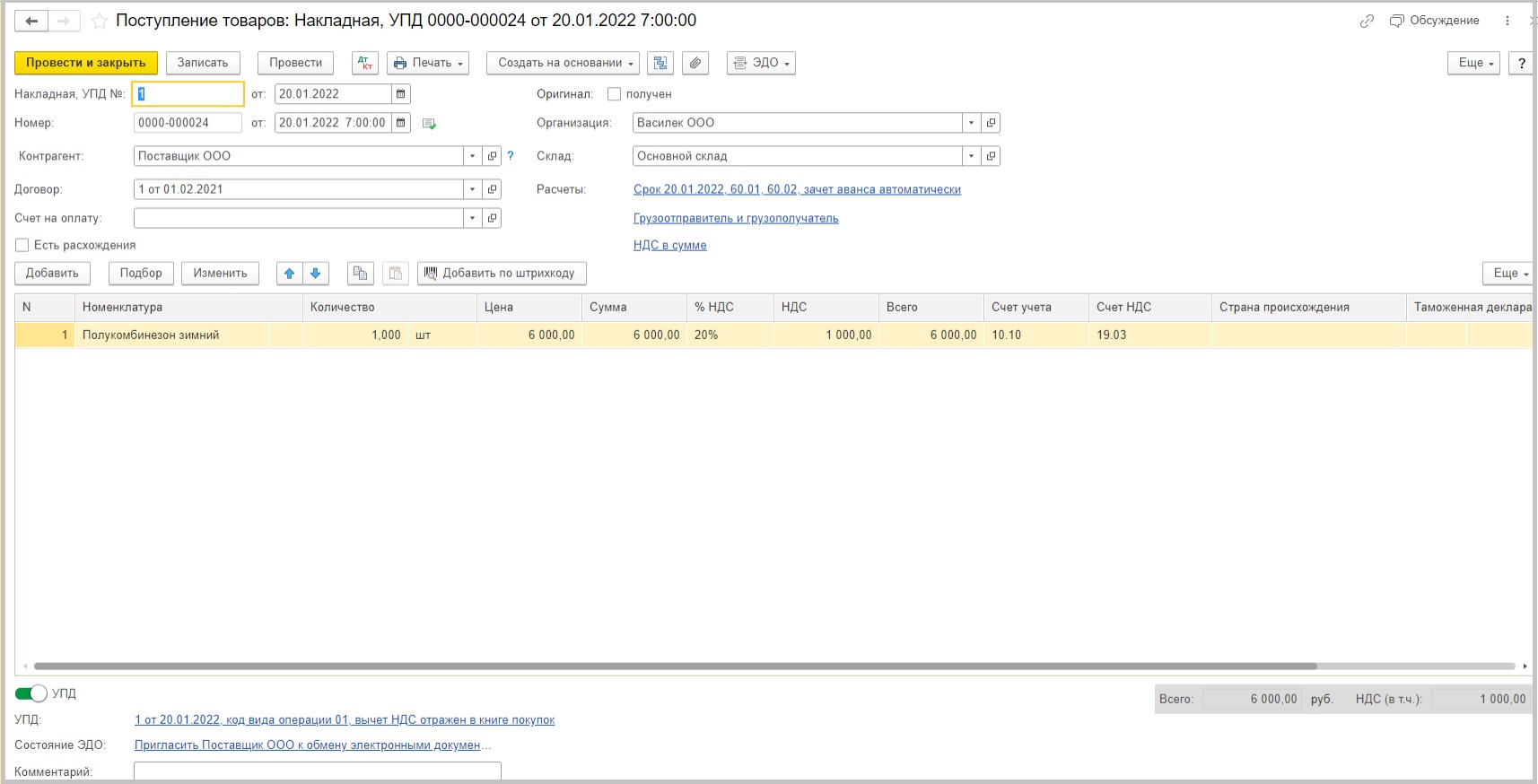

По условиям примера для Иванова И.И. приобретен полукомбинезон зимний, стоимостью 6000,00 рублей, в т.ч. НДС. Срок эксплуатации полукомбинезона установлен ЛНА организации в 12 месяцев. Полукомбинезон мы принимаем к учету документом «Поступление (акты, накладные, УПД)» - «Поступление товаров»:

В документе заполняем все необходимые поля.

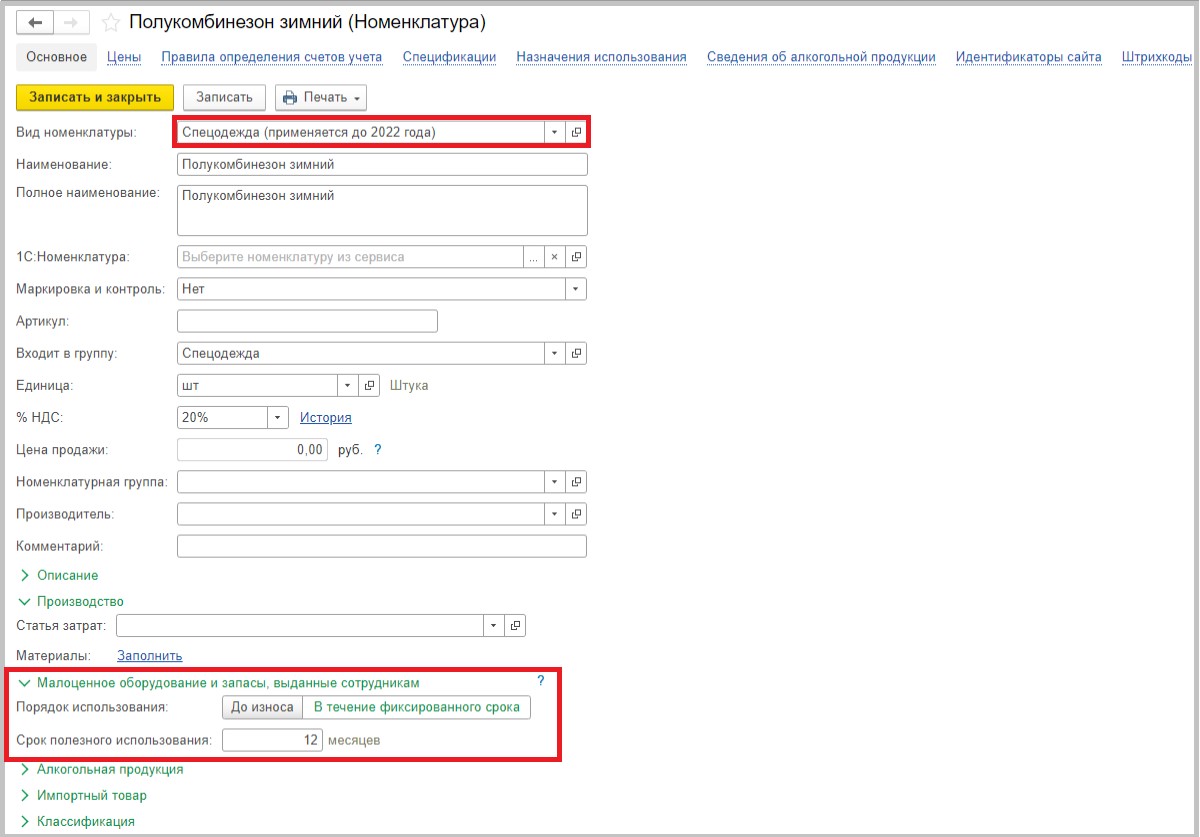

При создании карточки номенклатуры вид номенклатуры выбираем «Спецодежда (применяется до 2022 года)». Это совсем не означает, что этот вид номенклатуры нельзя использовать после 01.01.2022 года.

Вид номенклатуры «Спецодежда (применяется до 2022 года)» выбиралась при учете спецодежды до 2022 года, учитываемой на счете 10.10, которая имела срок полезного использования более 12 месяцев, учитывалась до 2022 года в составе запасов, ее стоимость включалась в расходы в бухгалтерском и налоговом учете в момент передачи в эксплуатацию.

В 2022 году этот вид номенклатуры используется для спецодежды, которая имеет срок полезного использования не более 12 месяцев, является запасами, ее стоимость включается в расходы в бухгалтерском и налоговом учете в момент передачи в эксплуатацию (применяется без ограничений как до 2022 года, так и после).

Далее нам нужно прописать порядок использования. Можно установить галочку в поле «До износа» или в поле «В течение фиксированного срока».

Мы выберем второй вариант и установим срок 12 месяцев.

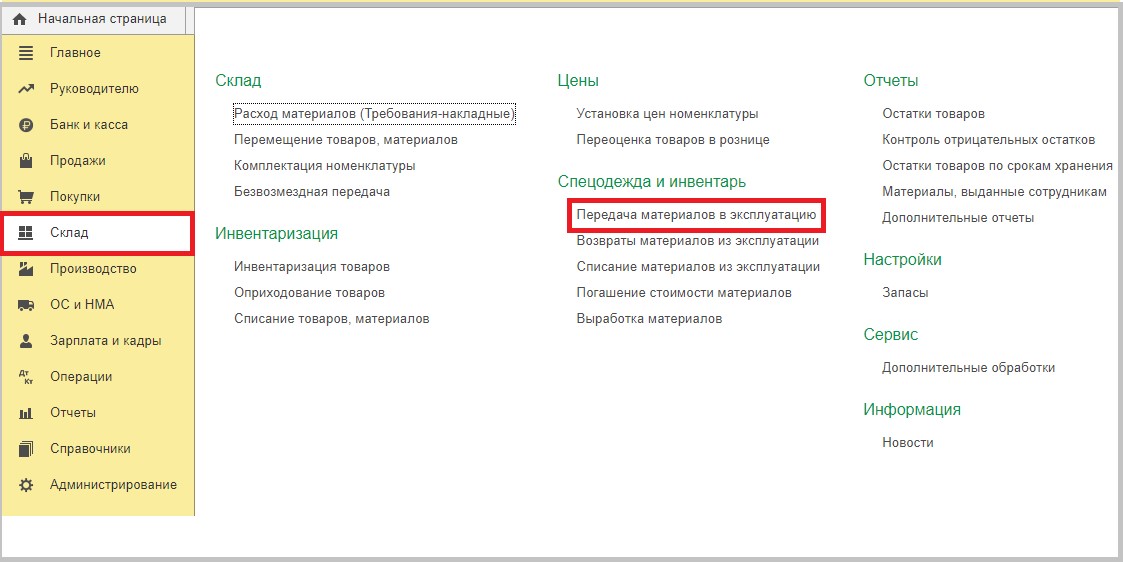

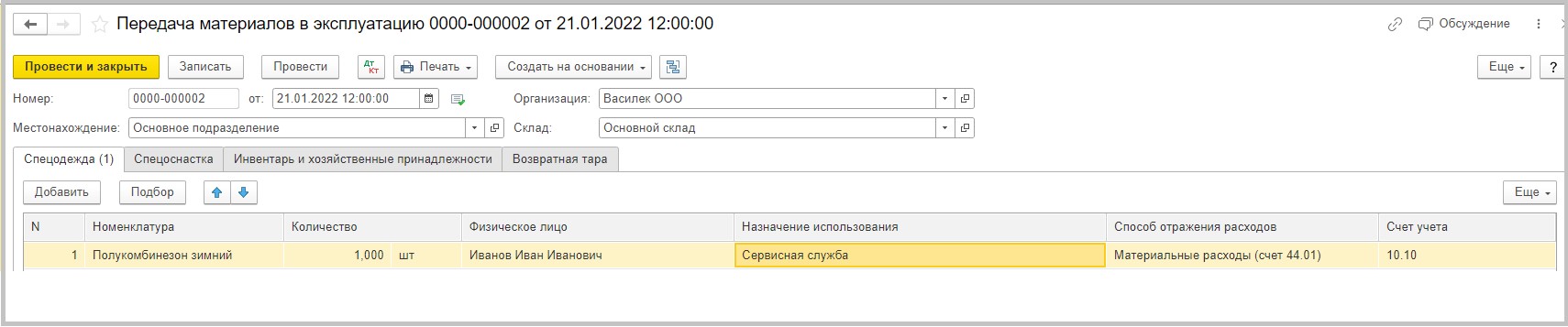

Оформим передачу в эксплуатацию полукомбинезона зимнего Иванову И.И. документом «Передача материалов в эксплуатацию» в разделе «Склад»:

Почему не стоит использовать документ «Расход материалов (Требования-накладные)»?

Потому что этот документ сформирует проводку на забалансовый счет МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации», а нам нужен счет МЦ.02 «Спецодежда в эксплуатации». Поэтому для корректного списания спецодежды воспользуемся документом «Передача материалов в эксплуатацию».

Создаем такой документ.

В нём нам нужно указать «Назначение использования».

В наименовании указать подразделение, куда будут отнесены затраты, способ отражения расходов, СПИ. Способ погашения стоимости можно было выбрать до 2021 года, после этого он единственный – при передаче в эксплуатацию.

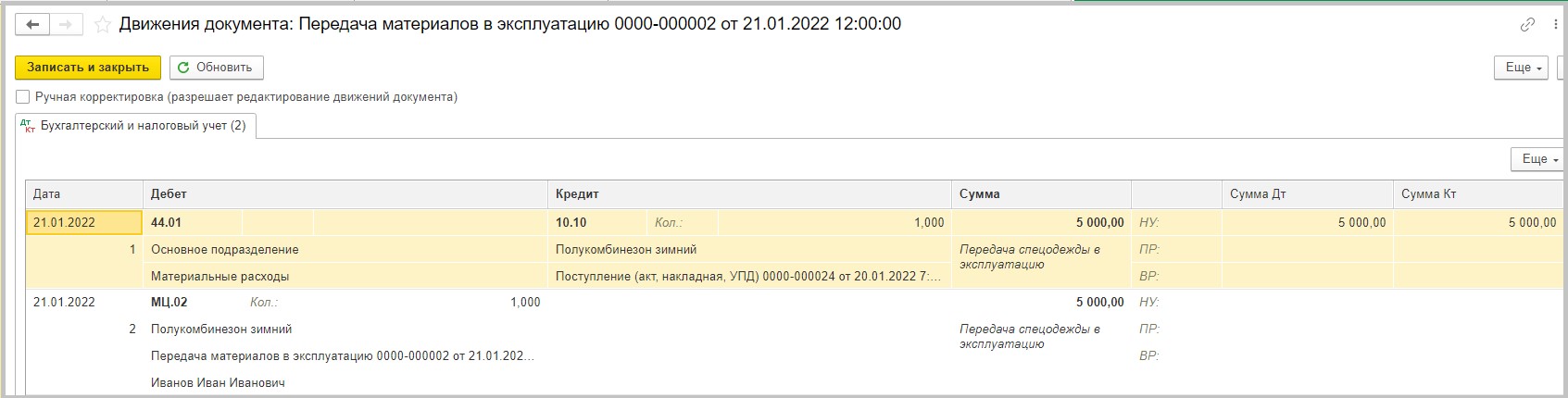

Посмотрим проводки документа. Мы видим, что и в БУ и в НУ вся стоимость спецодежды списалась на затраты единовременно.

Предположим, что 16 мая 2022 года сотрудник увольняется.

Спецодежду он должен либо сдать на склад, либо передать другому сотруднику, либо ее стоимость должна быть удержана из заработной платы.

Следует отметить, что спецодежда, возвращенная на склад уволившимся работником, пригодная для дальнейшей эксплуатации по назначению, после проведения мероприятий по уходу за ней может быть выдана в пользование другому работнику (п. 22 Межотраслевых правил, письмо Роструда от 19.02.2021 № ПГ/01831-03-3).

Проведем возврат спецодежды на склад сотрудником Ивановым И.И.

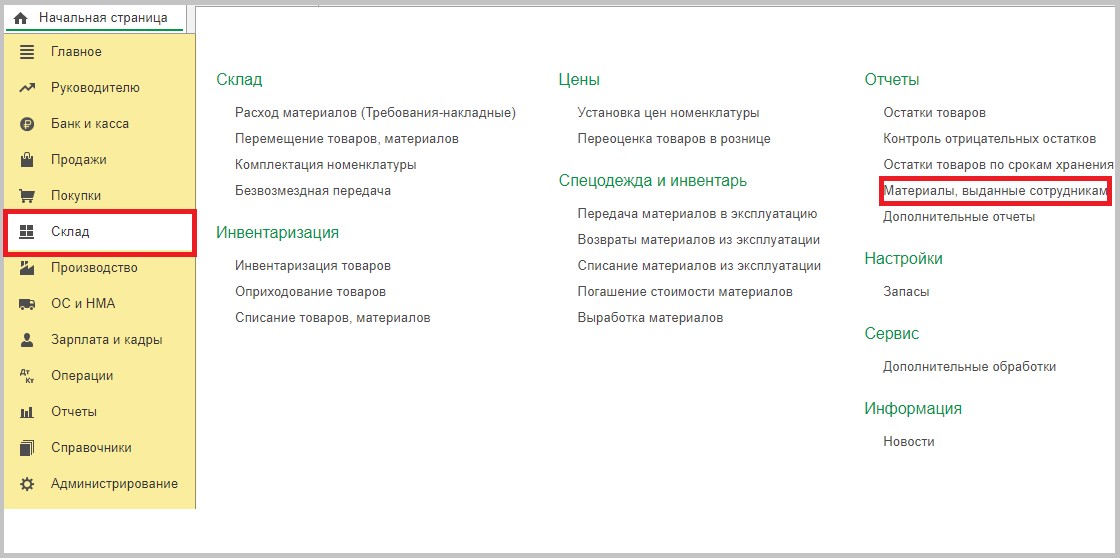

Какая спецодежда числится за сотрудником на момент увольнения и какой срок эксплуатации еще остался можно по отчету «Материалы, выданные сотрудникам» в разделе «Склад».

До 2021 года возврат спецодежды из эксплуатации оформлялся документом «Возврат материалов из эксплуатации». Этот документ можно было ввести на основании документа «Передача материалов в эксплуатацию». С 2021 года документ «Возврат материалов из эксплуатации» для возврата спецодежды срабатывает некорректно.

Поэтому чтобы оформить возврат спецодежды на склад, теперь нам нужно оформить две операции в программе.

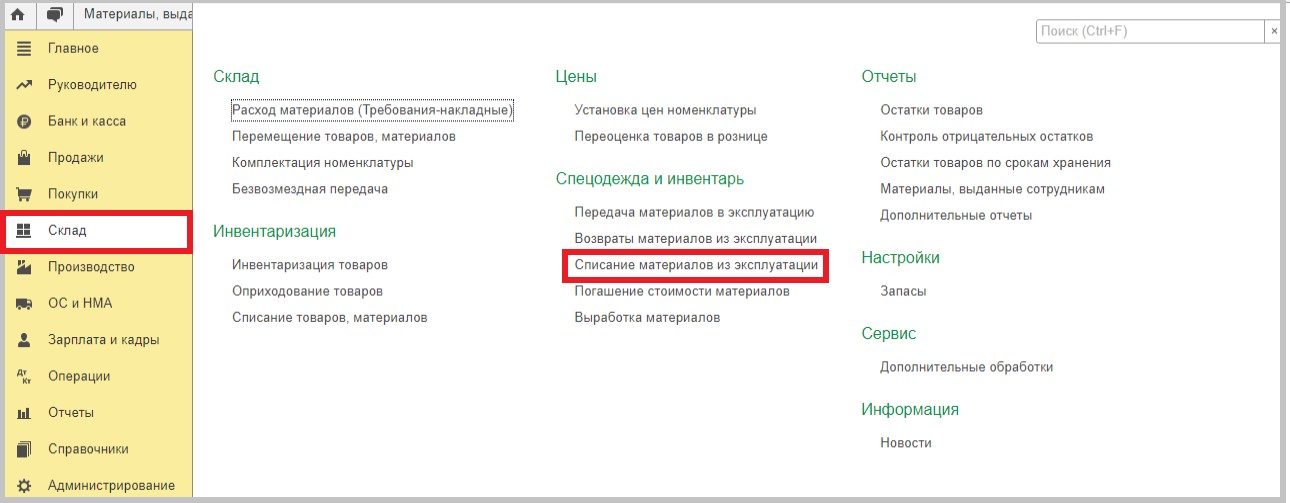

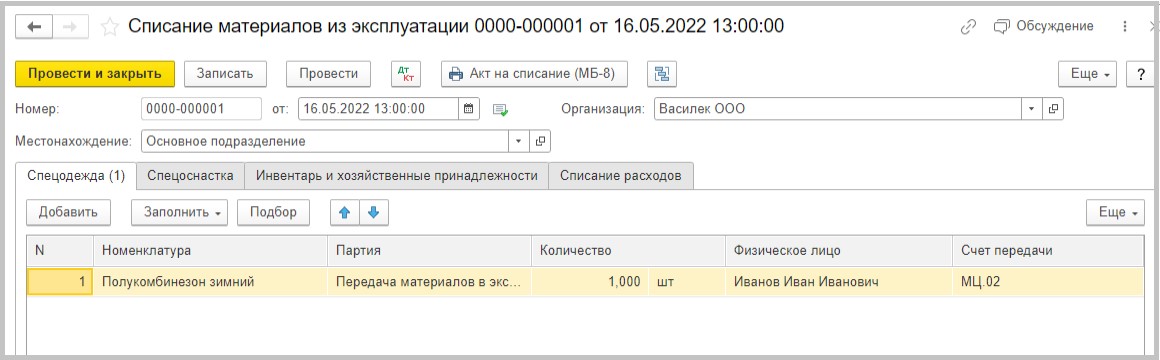

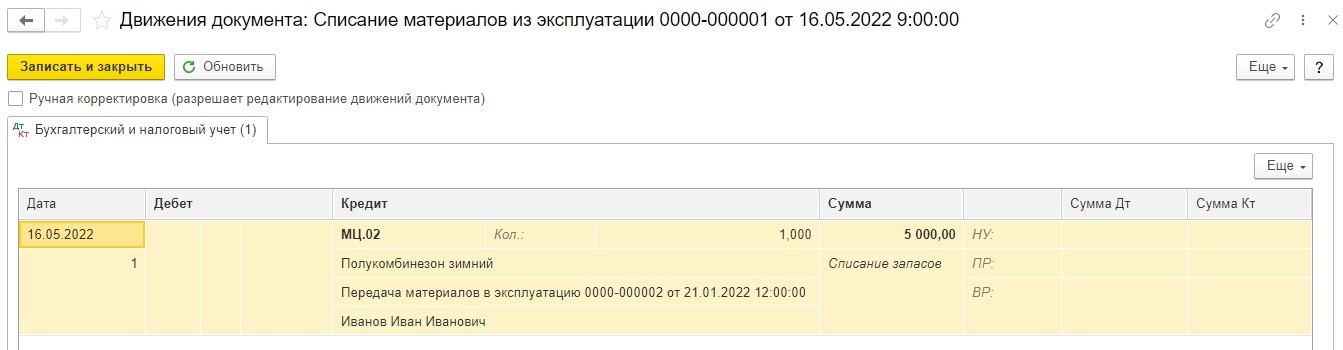

Первая операция – «Списание материалов из эксплуатации» в разделе «Склад»:

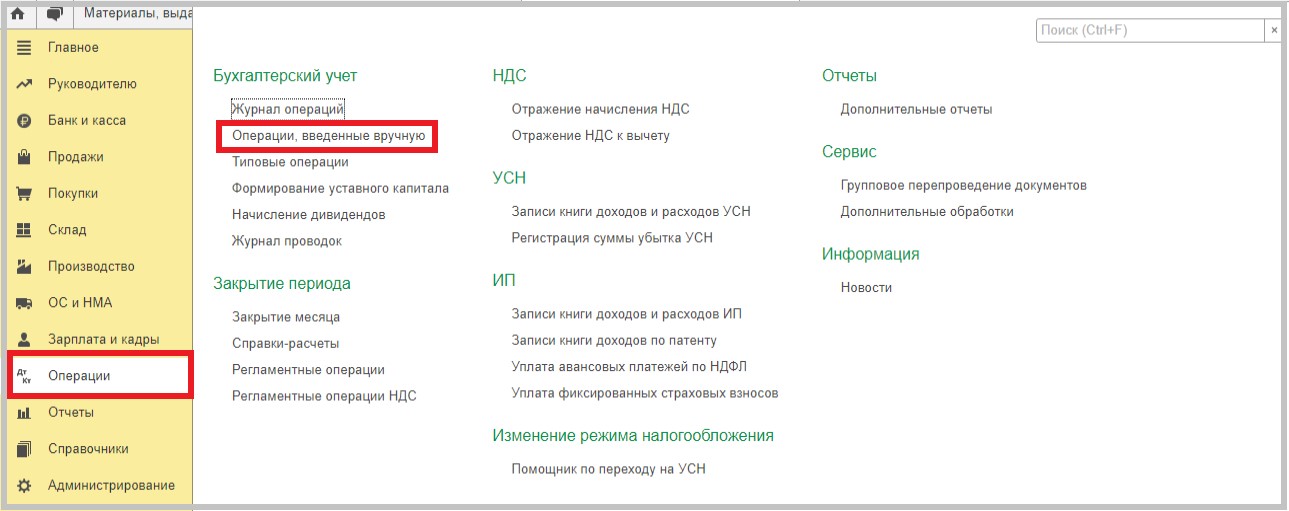

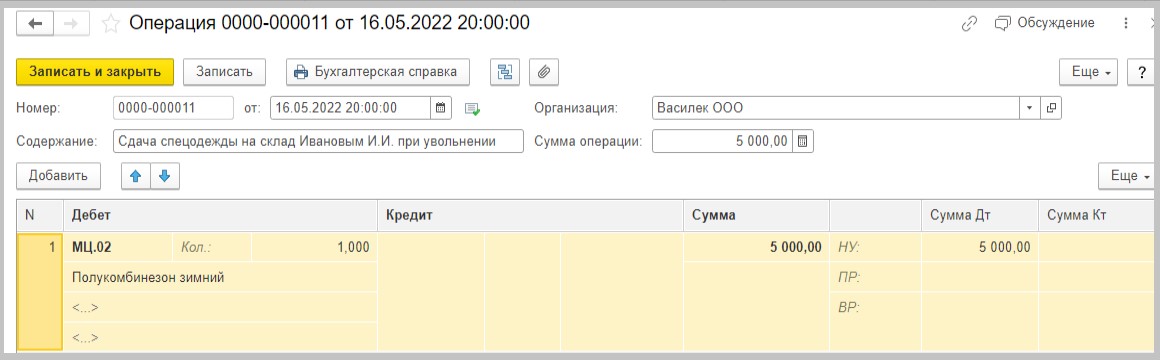

Вторая операция – принятие спецодежды на склад. Оформляется операцией вручную в разделе «Операции»:

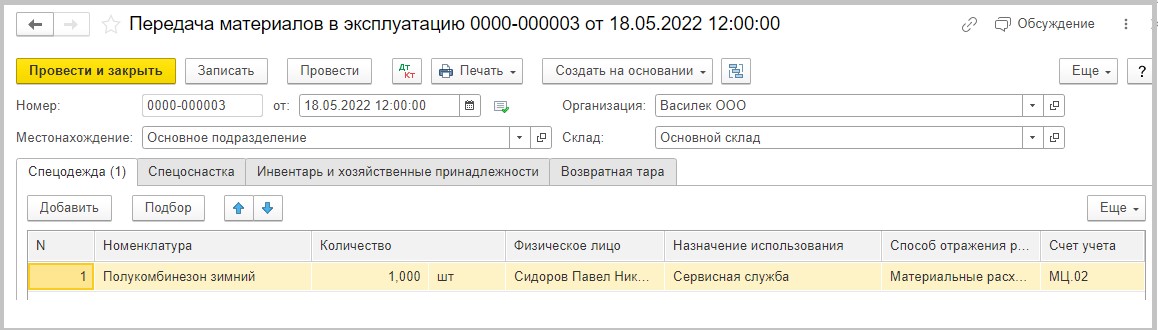

Предположим, что далее спецодежда была выдана новому сотруднику. Оформляем это также документом «Передача материалов в эксплуатацию»:

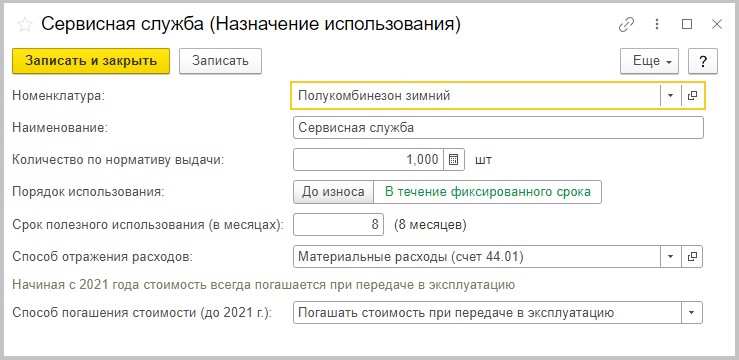

В этом документе нам нужно в графе «Назначение использования» завести новую карточку. В ней нужно указать срок полезного использования с учетом износа спецодежды предыдущим сотрудником:

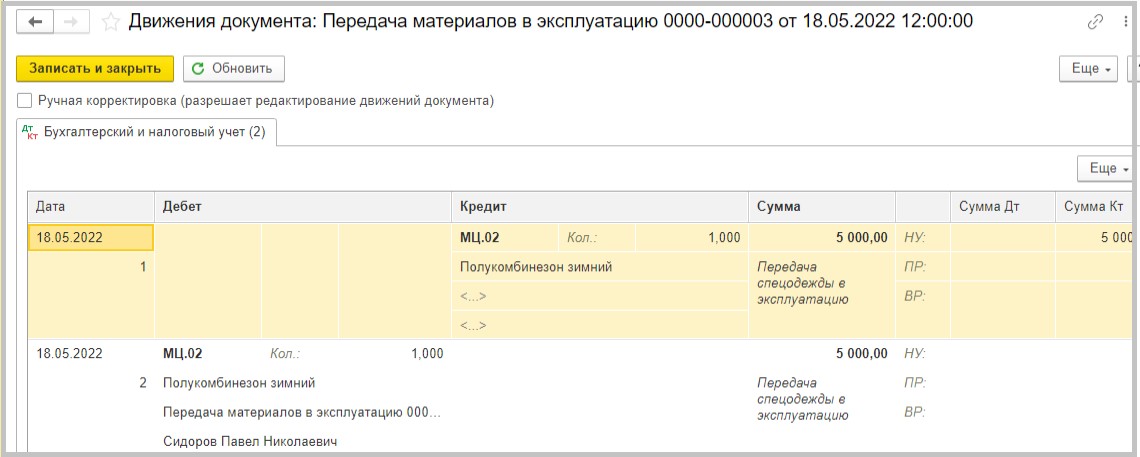

Посмотрим движения документа:

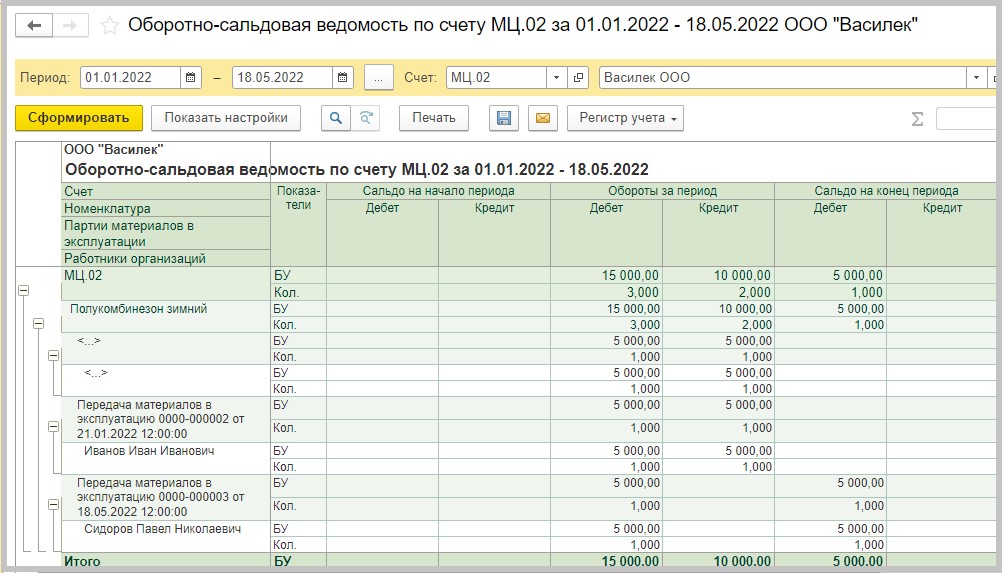

По ОСВ счета МЦ 02 мы видим все перемещения данной спецодежды:

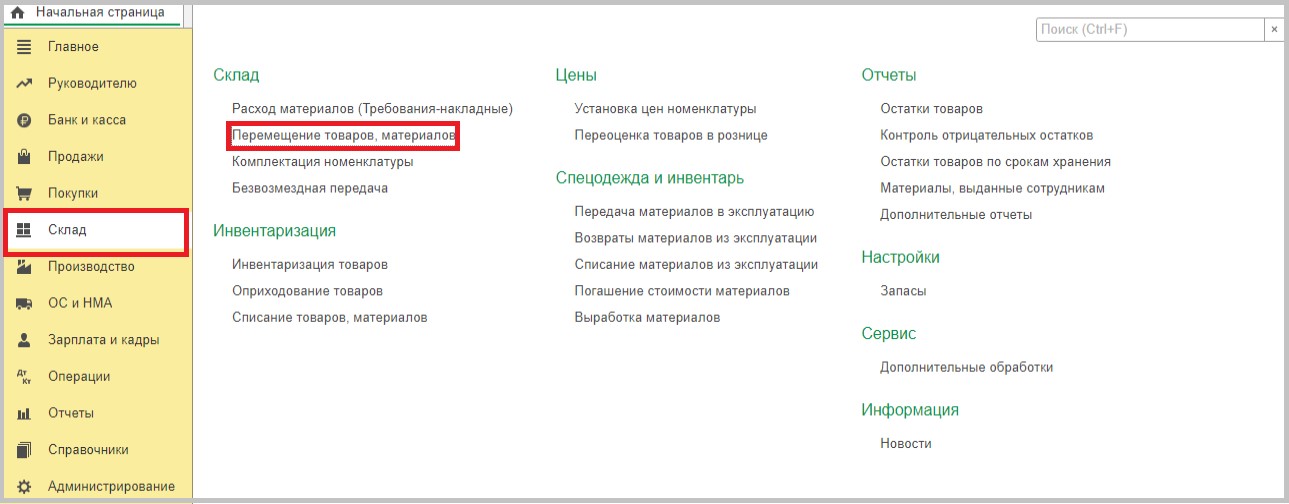

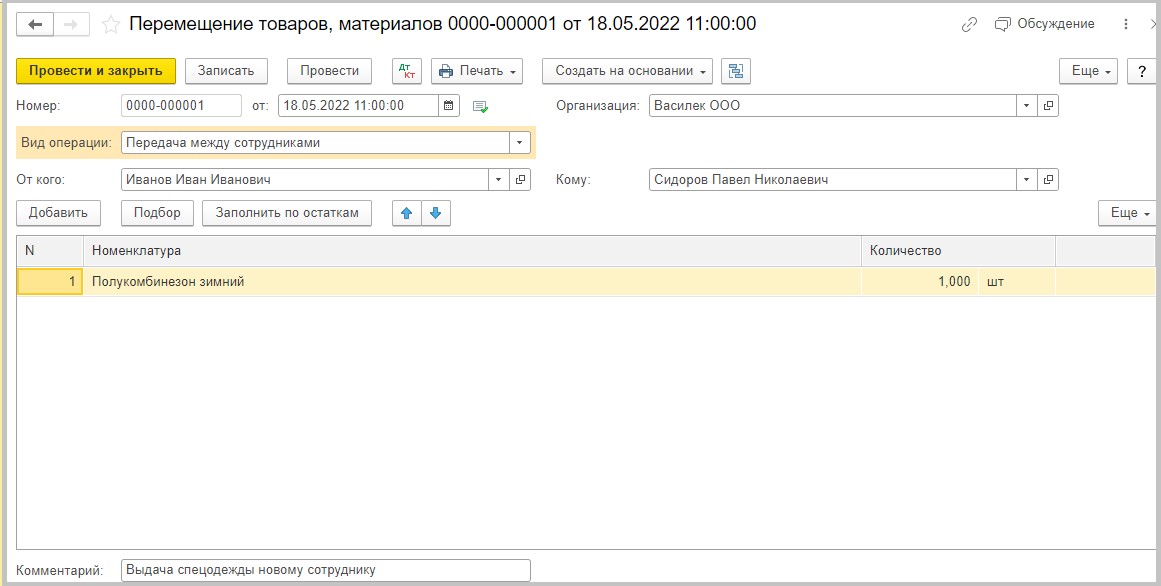

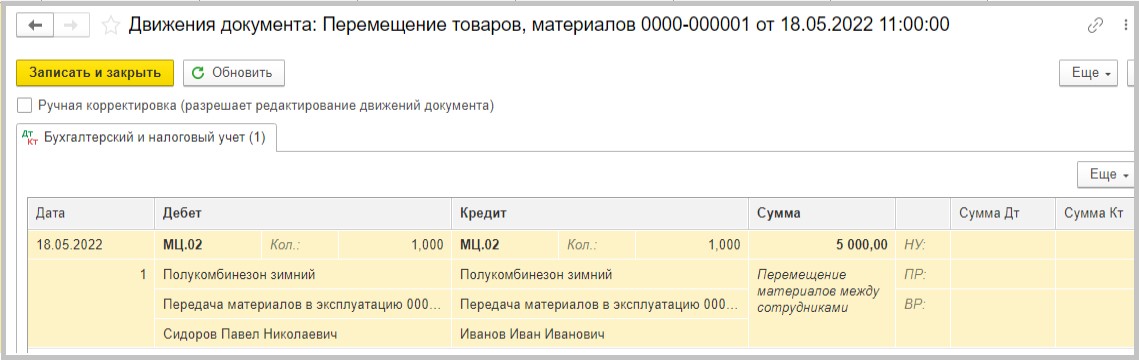

Если при увольнении сотрудник не сдает спецодежду на склад, а сразу передает ее другому сотруднику, то оформить эту операцию можно документом «Перемещение товаров (материалов)» с видом операции «Передача между сотрудниками»:

Далее рассмотрим процедуру выкупа сотрудником спецодежды.

Если работник выкупает спецодежду при увольнении, то право собственности на спецодежду переходит от организации к работнику (п. 2 ст. 209, п. 2 ст. 218 ГК РФ). Оплата спецодежды производится путем удержания из заработной платы с согласия работника, по заявлению.

Такая реализация признается объектом налогообложения по НДС (п. 1 ст. 39, пп. 1 п. 1 ст. 146, п. 3 ст. 38 НК РФ). Налоговая база определяется на дату передачи права собственности на спецодежду работнику исходя из ее стоимости (без НДС), установленной соглашением сторон (п. 1 ст. 154, пп. 1 п. 1, п. 3 ст. 167 НК РФ). Налогообложение производится по ставке 20% (п. 3 ст. 164 НК РФ).

Допустим, что сотрудник ООО «Василек» Иванов И.И. выкупает спецодежду при увольнении.

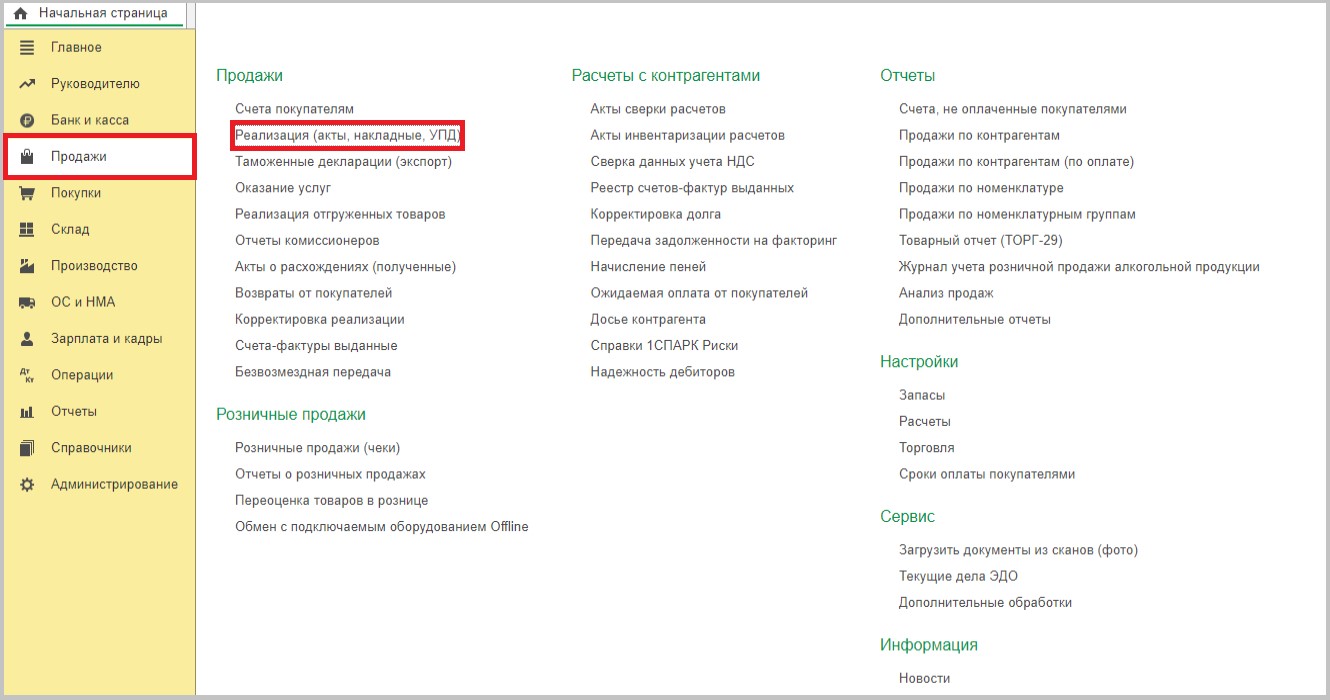

Заходим в раздел «Продажи», выбираем документ «Реализация (акты, накладные, УПД)»:

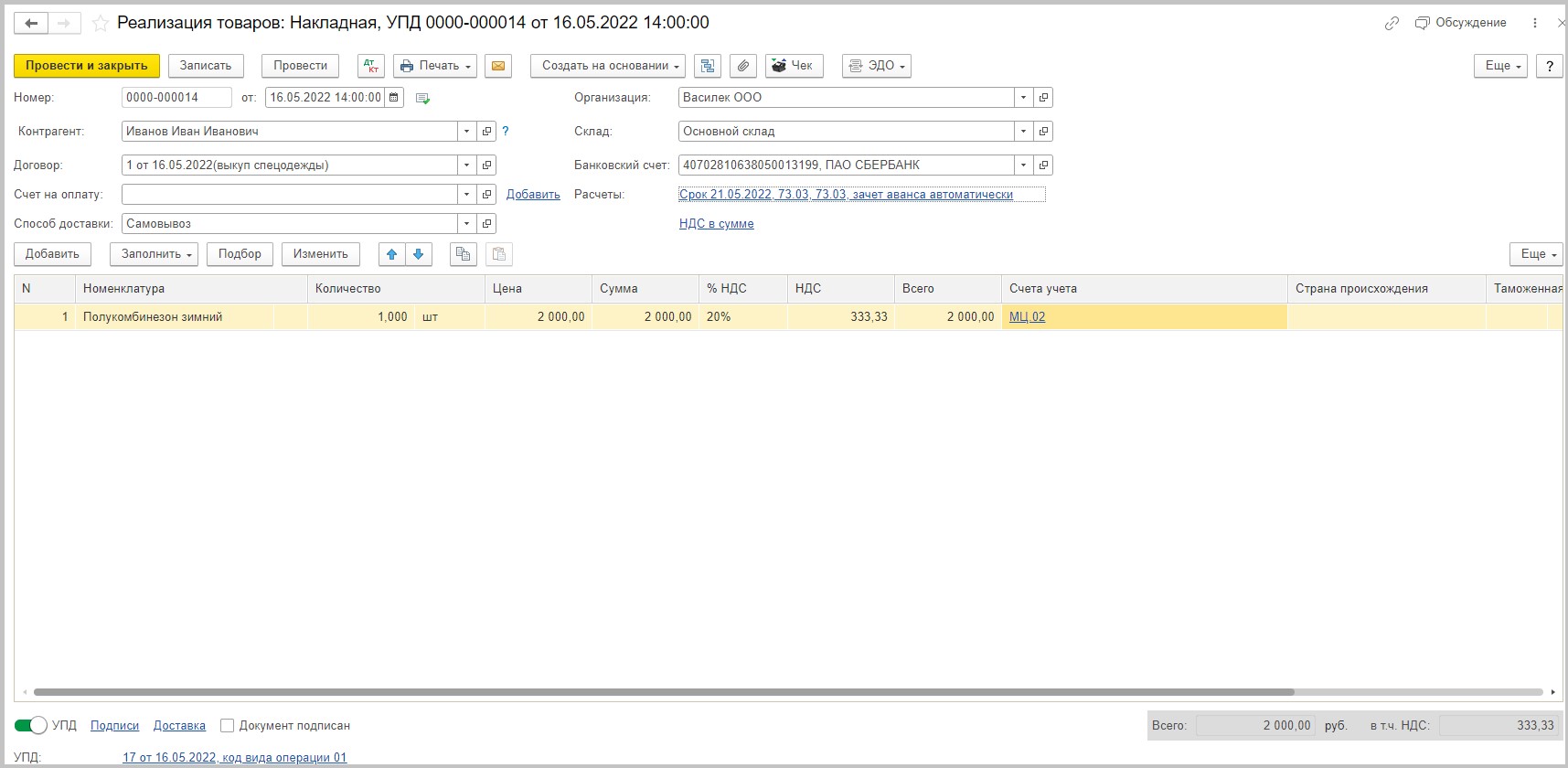

Формируем документ реализации, в котором указываем покупателем сотрудника Иванова И.И., в номенклатуре указываем спецодежду, количество и сумму продажи (рыночная стоимость спецодежды с учетом износа).

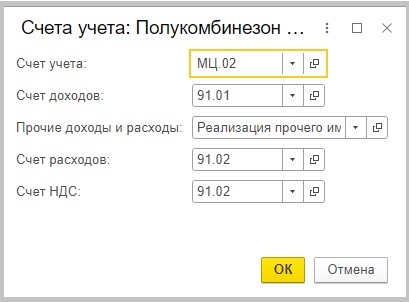

Счет учета нужно поставить МЦ.02, счет доходов и расходов 91 «Реализация прочего имущества»:

Так как стоимость спецодежды будет удержана с заработной платы сотрудника (по его заявлению), то вместо привычного счета контрагента 62 укажем счет 73.03 (или 76.06).

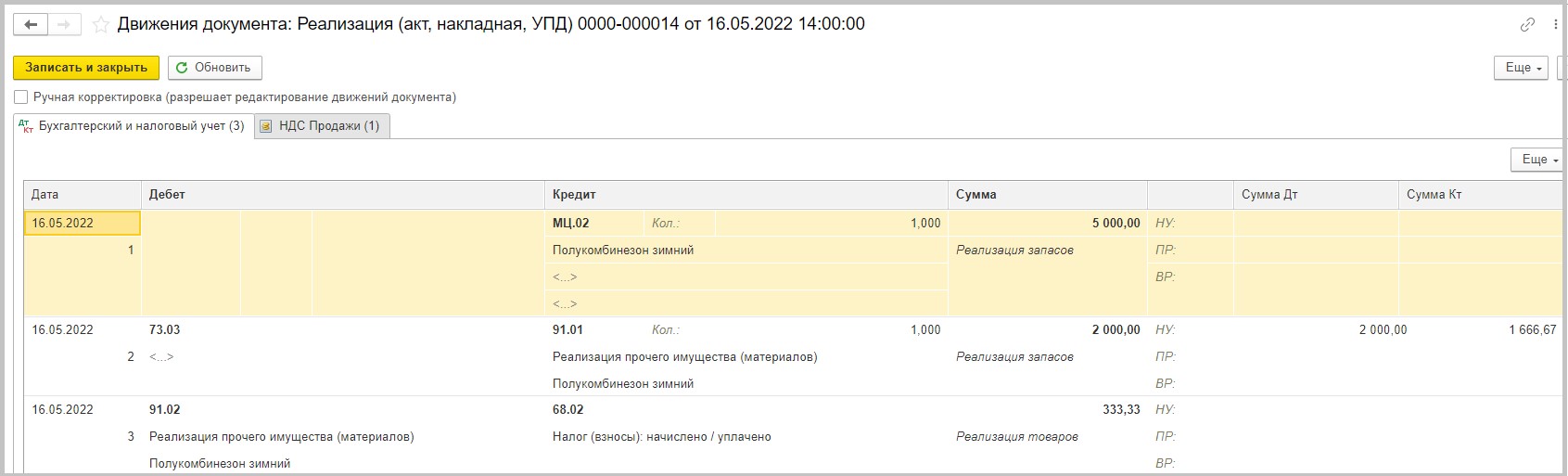

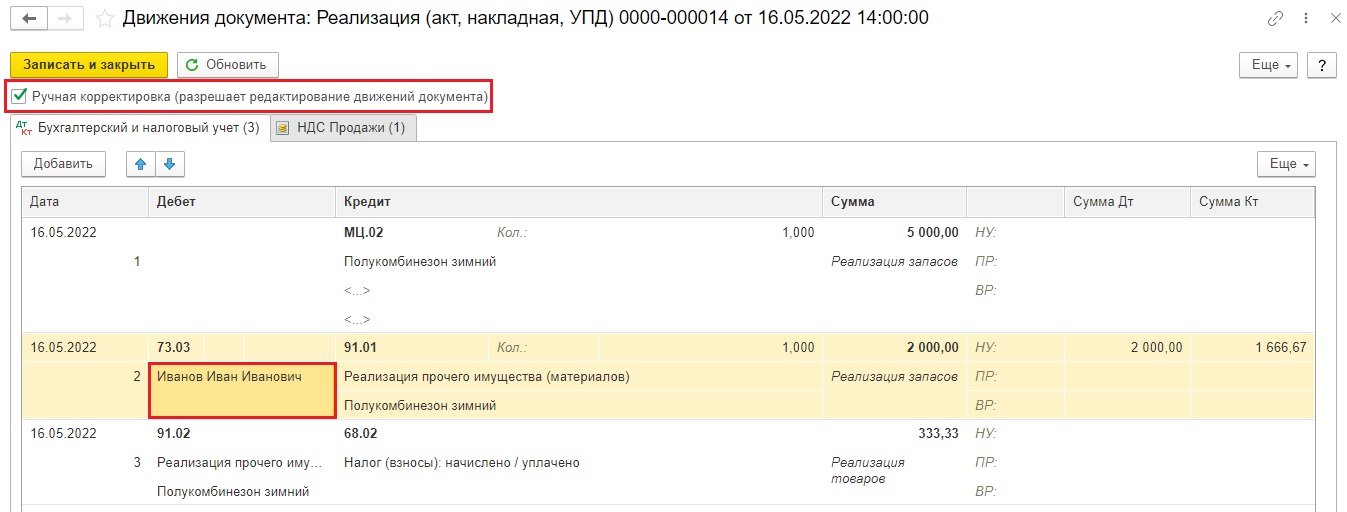

Посмотрим движения документа:

К сожалению, пока программа автоматически не заполняет аналитику по 73 счету в разрезе физических лиц, поэтому ставим галочку ручной корректировки и добавляем нужное физическое лицо.

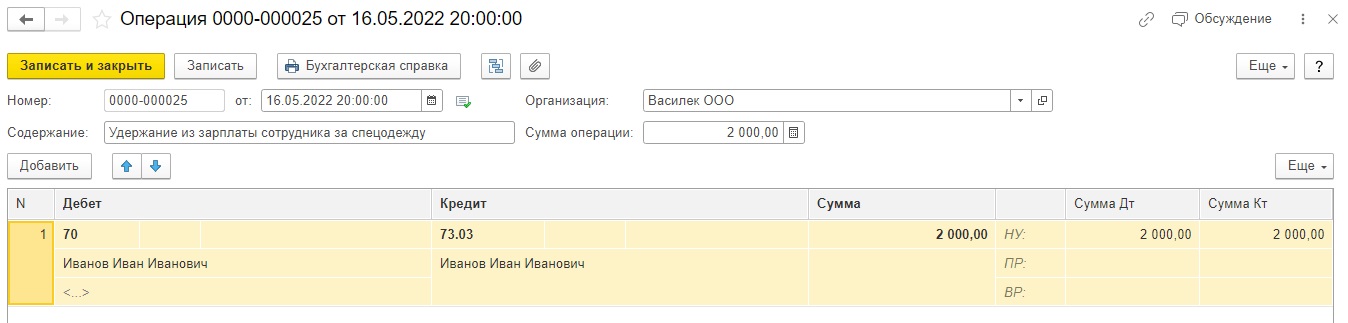

Для удержания стоимости спецодежды из зарплаты нам необходимо сформировать ручную операцию с проводкой: Дт 70 Кт 73.03 (76.06):

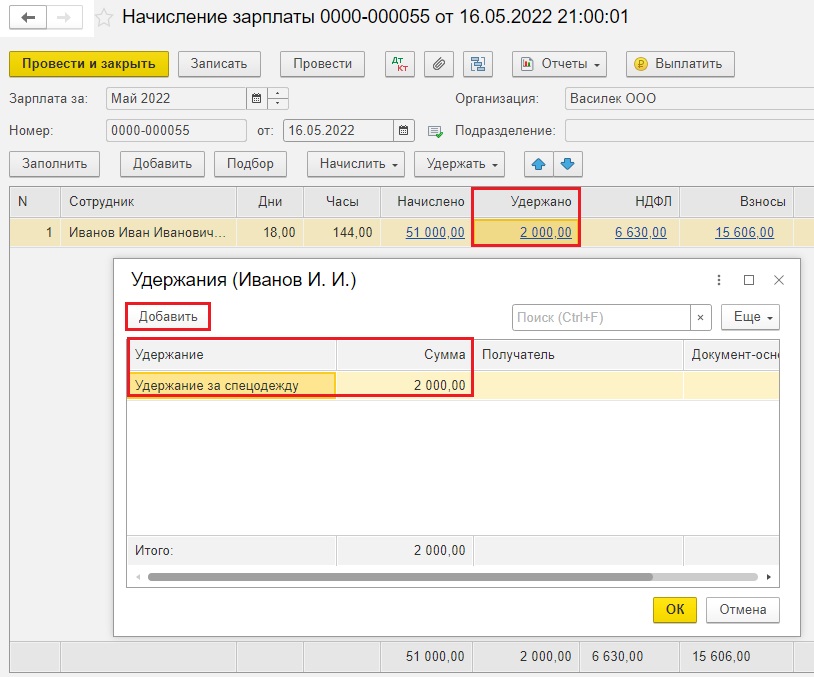

Удержим эту сумму при начислении заработной платы:

Учет спецодежды со сроком эксплуатации более 12 месяцев и стоимостью менее установленного лимита организации (В НУ – менее 100 000,00 рублей) согласно ФСБУ 5/2019

Организация может закрепить в своей учетной политике решение не применять стандарт ФСБУ 6/2020 в отношении активов, отвечающих всем признакам основных средств, но не соответствующим критериям существенности, установленным организацией (п. 5 ФСБУ 6/2020, Рекомендация БМЦ N Р-122/2020-КпР), а затраты на приобретение и создание таких активов признавать расходами в периоде их понесения.

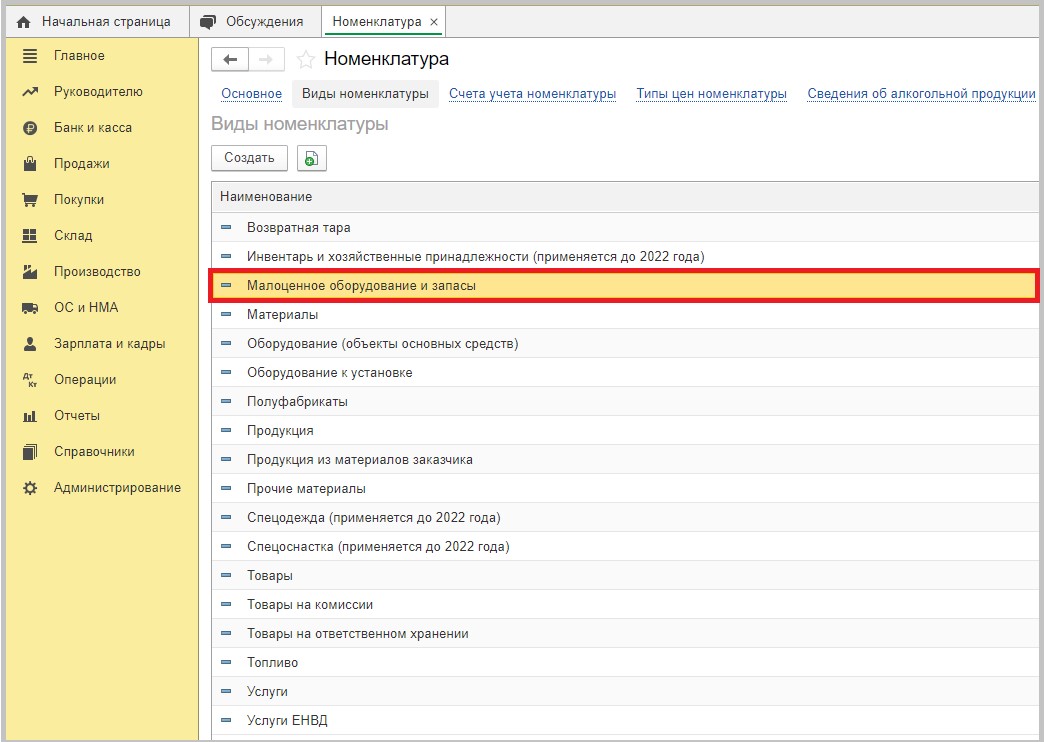

В программе 1С: Бухгалтерия предприятия ред. 3.0 для малоценных активов предназначен специальный вид номенклатуры «Малоценное оборудование и запасы». Он используется, если надо учесть в затратах стоимость малоценных объектов сразу при поступлении.

Использование данного вида номенклатуры обеспечивает автоматическое списание стоимости этих активов в расходы в БУ в момент приобретения; в НУ — по мере их использования в производстве (для управленческих нужд, передачи работникам).

Учет активов ведется на счете 10.21 «Малоценное оборудование и запасы» с субсчетами:

10.21.1 «Приобретение малоценного оборудования и запасов»;

10.21.2 «Выбытие малоценного оборудования и запасов».

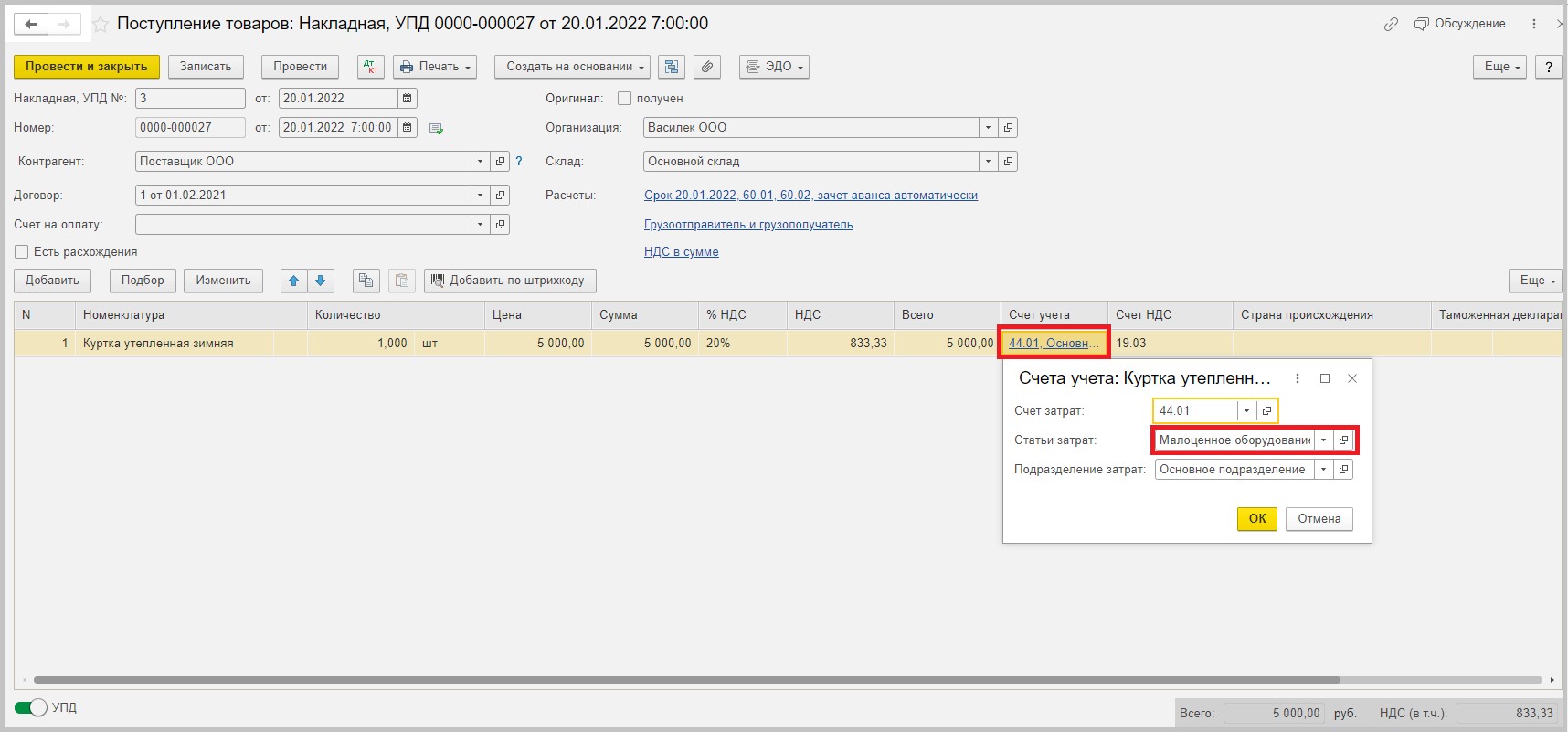

Приходуем спецодежду документом «Поступление товаров». В поле «Счет учета» у нас автоматически подставляется счет затрат, т.к. при заведении карточки номенклатуры мы выбрали вид номенклатуры «Малоценное оборудование и запасы»:

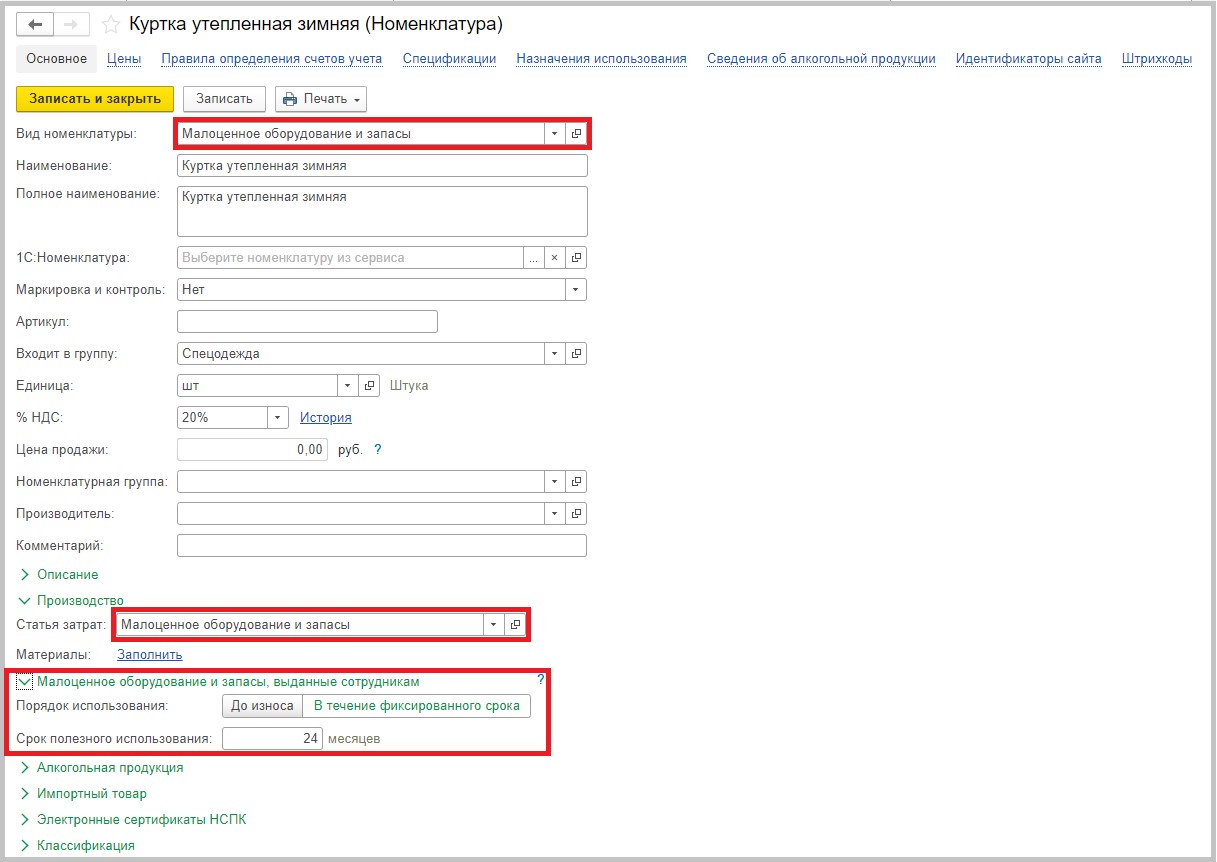

Заведем для спецодежды карточку номенклатуры. Вид номенклатуры выберем «Малоценное оборудование и запасы». Установим срок полезного использования 24 месяца:

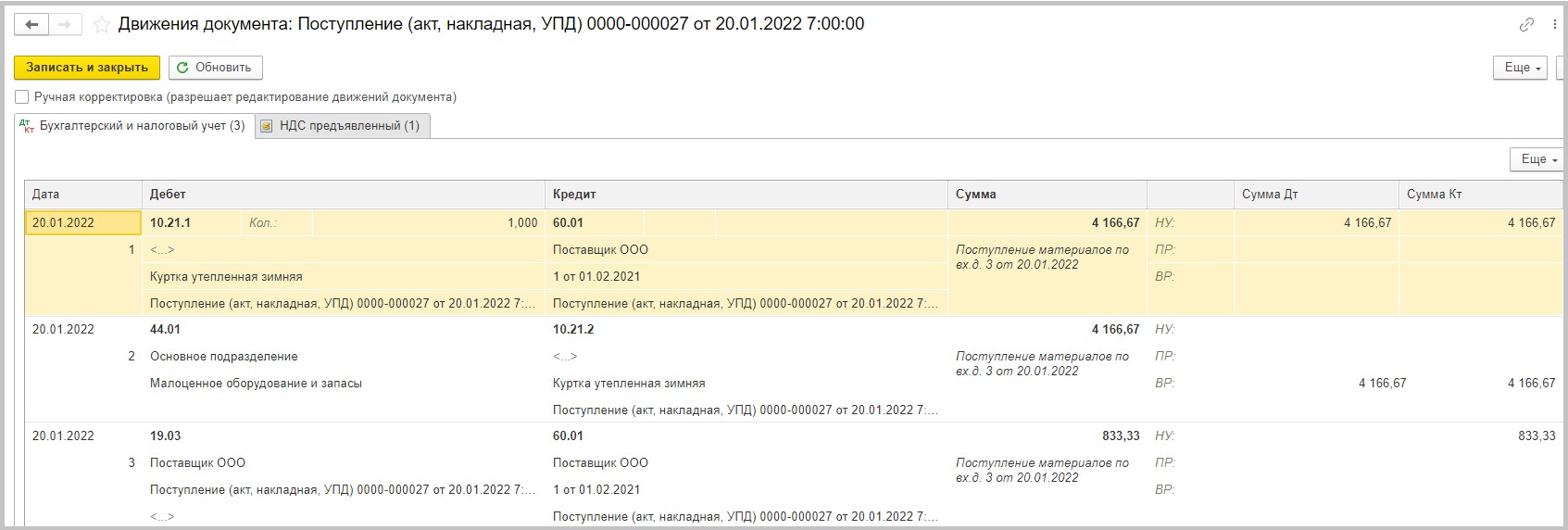

В движениях документа мы видим, что стоимость спецодежды в БУ списалась при проведении документа «Поступление (акт, накладная)», в НУ стоимость такой спецодежды спишется при передаче в эксплуатацию, поэтому образовалась временная разница:

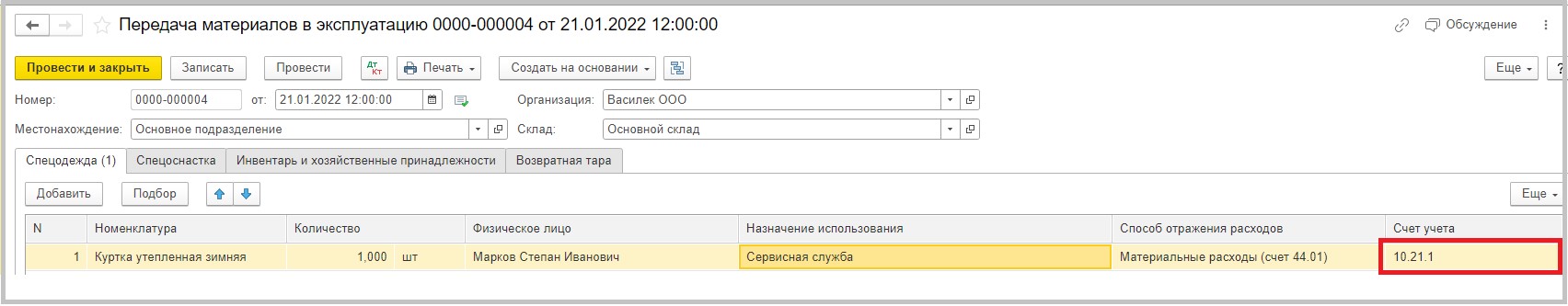

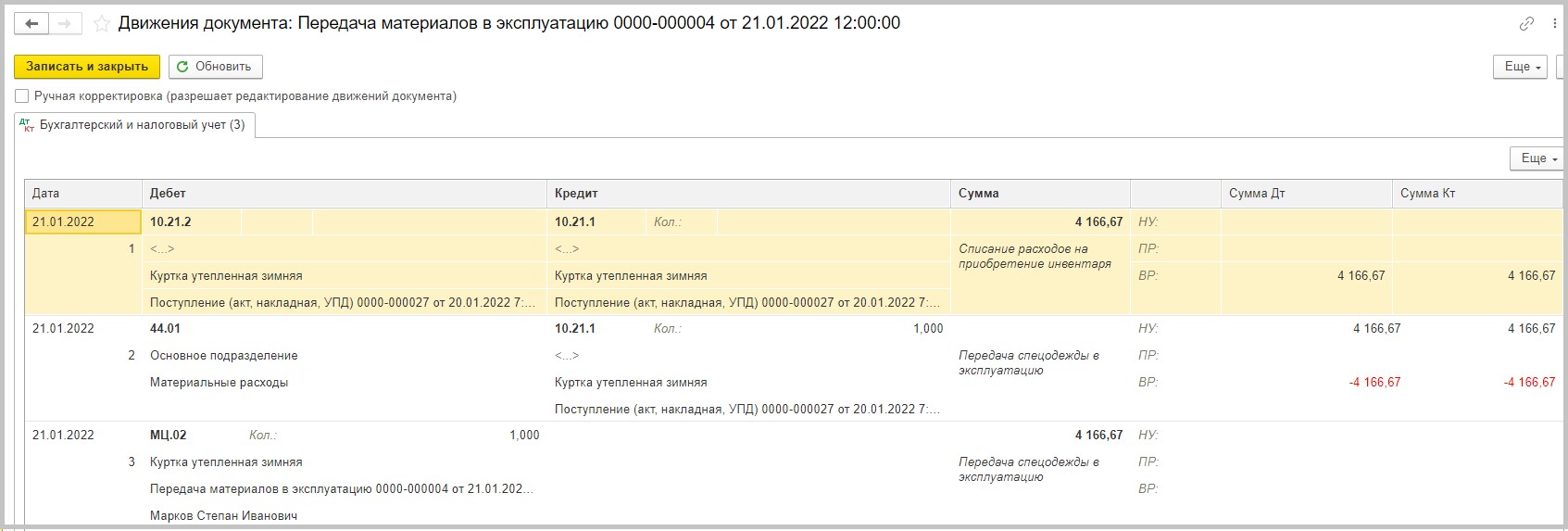

Далее, формируем документ «Передача материалов в эксплуатацию»:

В движениях документа мы видим, что стоимость спецодежды списалась теперь и в НУ, в БУ спецодежда переместилась на забалансовый счет МЦ 02:

Все остальные операции с данной спецодеждой такие как перемещение, возврат на склад, передача другому сотруднику, списание, реализация, оформляются также, как и в примере, разобранном в первом пункте этой статьи.

В следующей статье разберем учет спецодежды по ФСБУ 6/2020 «Основные средства».

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии