Монитор налогов и отчетности в 1С: Бухгалтерии предприятия 8 (ред. 3.0)

- Опубликовано 02.11.2020 09:15

- Автор: Administrator

- Просмотров: 9173

Сегодня завершается очередная отчетная кампания за 9 месяцев. Кто-то с легкостью справился с этой задачей, а кому-то пришлось изрядно попотеть над декларациями. Но наверняка каждый из вас хоть раз, но задавался вопросами: «А не пропустил ли я срок сдачи отчета? А налог точно уплачен вовремя? Как же легко и быстро проверить полноту и своевременность уплаты налогов и отправки деклараций в программе?» Для получения ответов на эти вопросы в программе 1С: Бухгалтерия предприятия предназначен сервис «Монитор налогов и отчетности». Сегодня раскроем основные секреты настройки этого помощника в вашей работе.

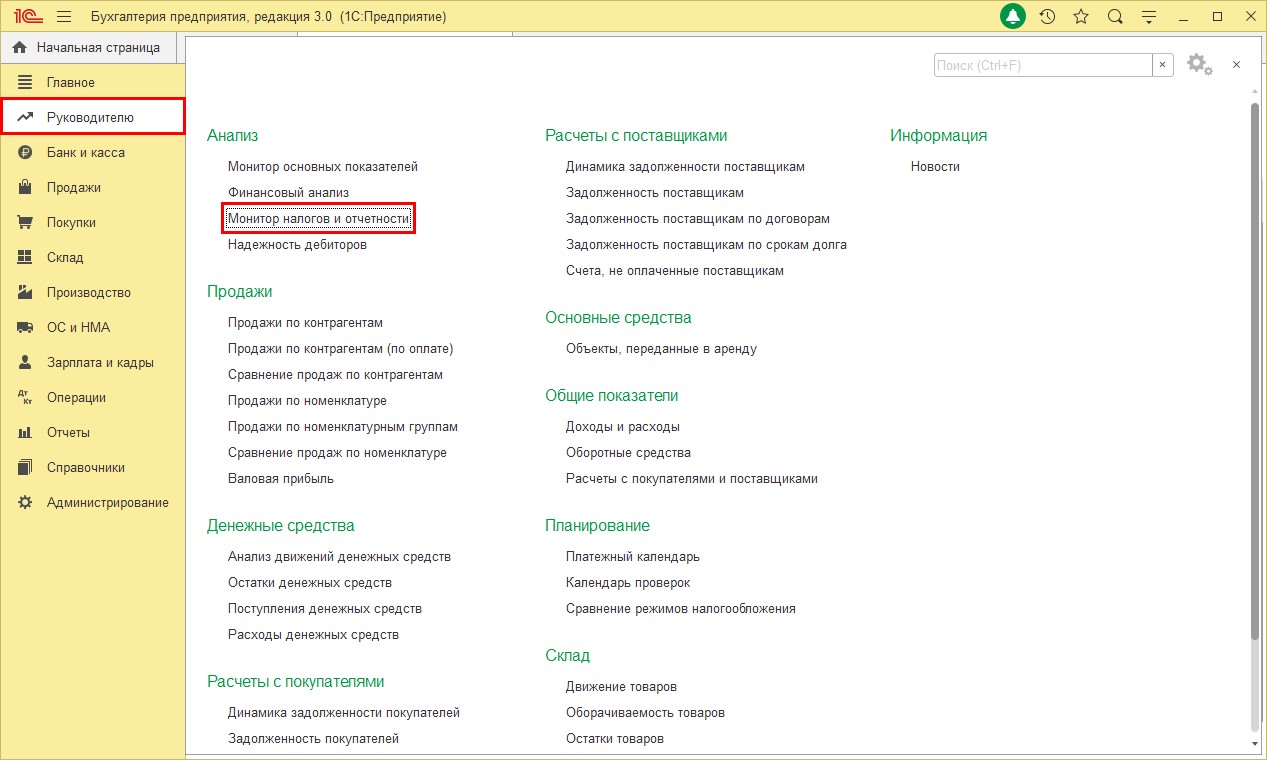

Найти этот сервис можно в разделе «Руководителю» - «Анализ».

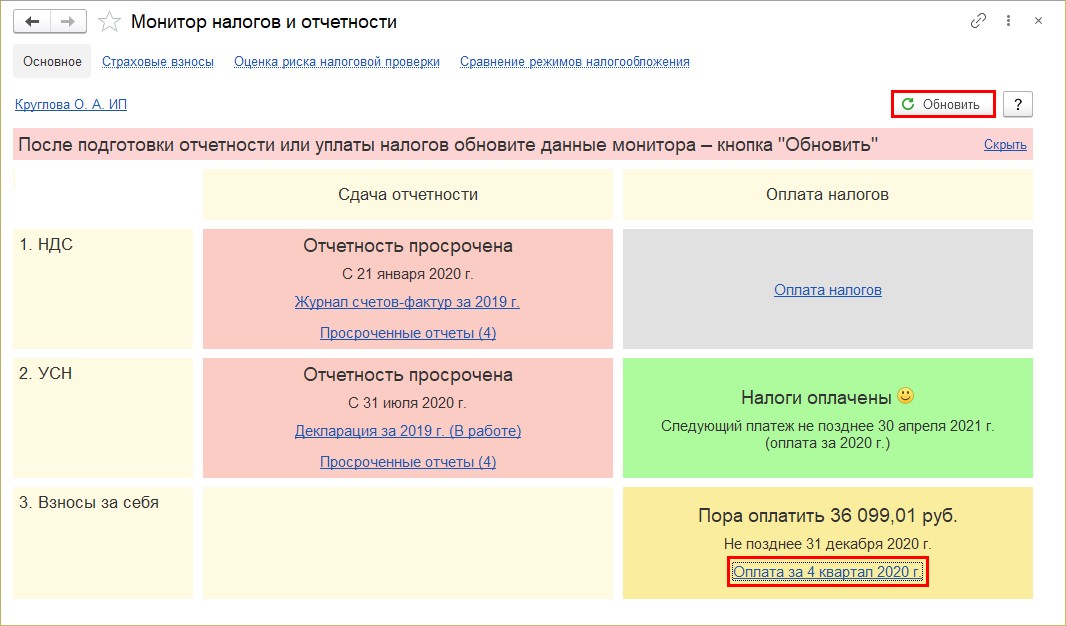

Интерфейс «Монитора налогов и отчетности» представлен в виде таблицы с разделами анализа:

• Сдача отчетности;

• Оплата налогов.

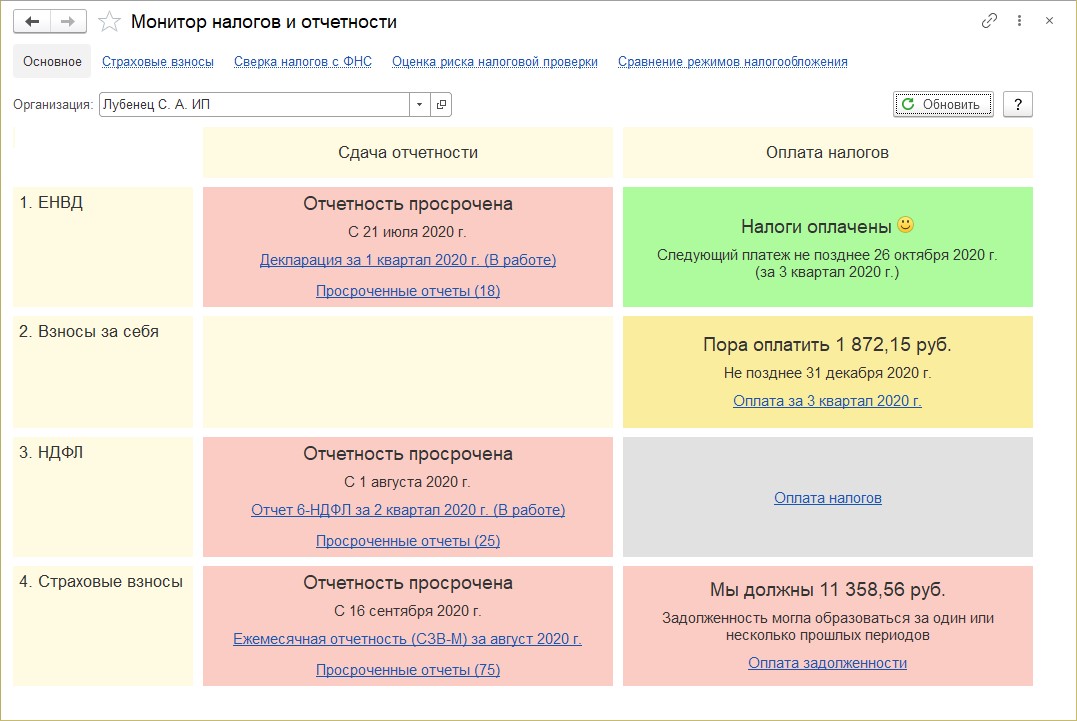

Не по всем налогам и отчетам программа отслеживает их уплату. Те разделы, которые не контролируются программой, выделены серым цветом. Остальные аналитические данные выделяются определенным цветом, в зависимости от состояния проверки:

• Красным цветом – срок сдачи отчета пропущен, налог не уплачен;

• Желтым цветом – приближается срок сдачи отчетности или уплаты налога;

• Зеленым цветом – отчетность сдана в срок, налог уплачен.

Состав показателей для анализа различен, в зависимости от варианта системы налогообложения организации, установленной в программе. От этого меняется и интерфейс «Монитора налогов отчетности».

Для организации с системой налогообложения «ЕНВД» монитор выделяет разделы:

• ЕНВД;

• Взносы на себя;

• НДФЛ;

• Страховые взносы.

Последние два пункта включаются, если у организации имеются наемные работники.

Как бы ни хотели многие бухгалтеры продления этого режима налогообложения, к сожалению, совсем скоро он прекратит свое существование. Мы можем помочь вам разобраться с переходом на другие режимы с помощью мастер-класса «Отмена ЕНВД».

При системе налогообложения «Общая система налогообложения» (ОСН) разделы анализа «Монитора налогов и отчетности» включают в себя данные по категориям:

• Бухгалтерская отчетность;

• Налог на прибыль;

• НДС;

• НДФЛ;

• Страховые взносы.

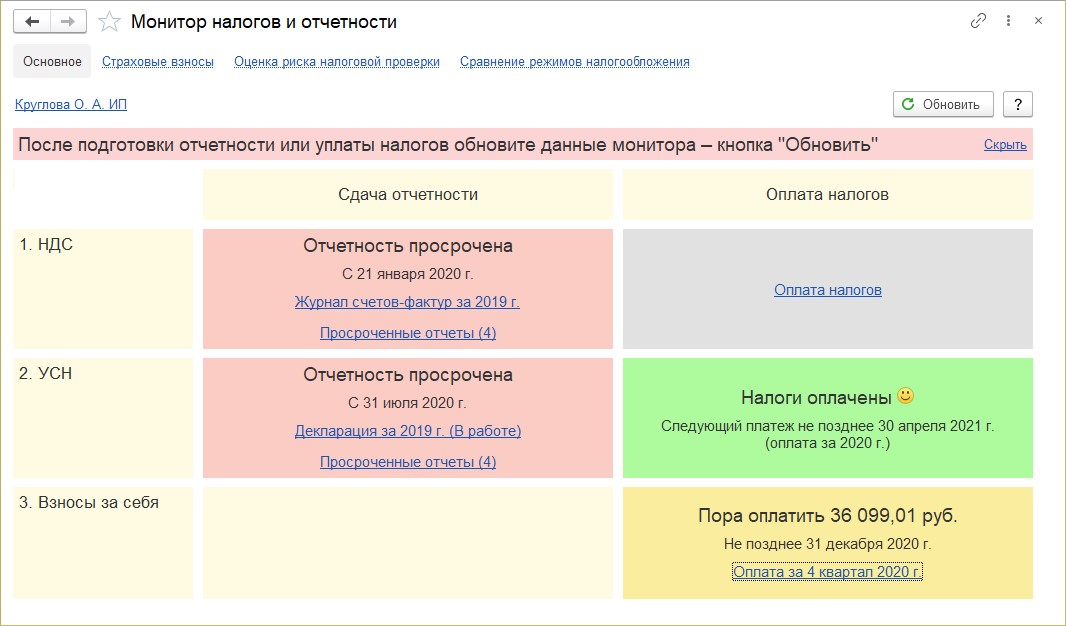

При системе налогообложения «УСН» вместо налога ЕНВД или налога на прибыль добавлен раздел по анализу сдачи отчетности и уплате налога по УСН. Интерфейс «монитора» и включает разделы:

• Бухгалтерская отчетность;

• УСН;

• НДФЛ;

• Страховые взносы.

Если у организации (или ИП) не имеется наемных работников, «монитор» не включает разделы «НДФЛ» и «Страховые взносы».

Как быть, если «Монитор» показывает «недостоверную» информацию и причины этому? Каким образом определяется сдача отчетности в программе 1С?

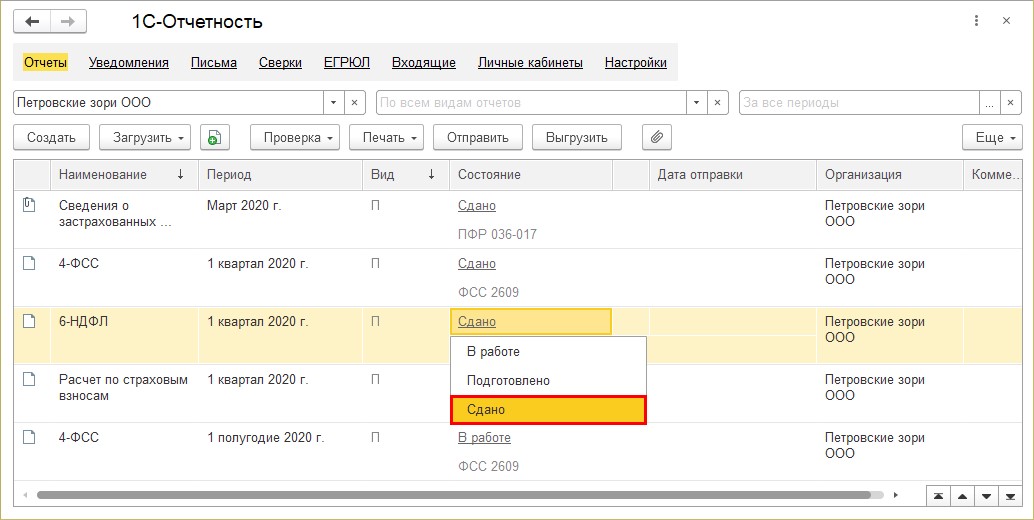

Если пользователь не подключен к сервису «1С-Отчетность», то после сдачи отчетности вручную устанавливается отметка «Состояние» - «Сдано». Если отметка не установлена, то система считает, что вы просрочили сдачу отчетность.

Для пользователей сервиса «1С-Отчетность» после принятия отчетности отметка о сдаче устанавливается автоматически.

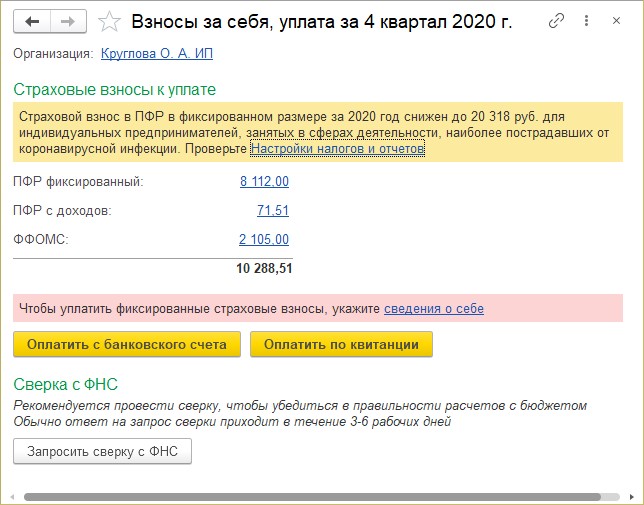

Переходя по гиперссылкам в соответствующих разделах, пользователь может проверить состояние отчетности и данные об уплате налогов.

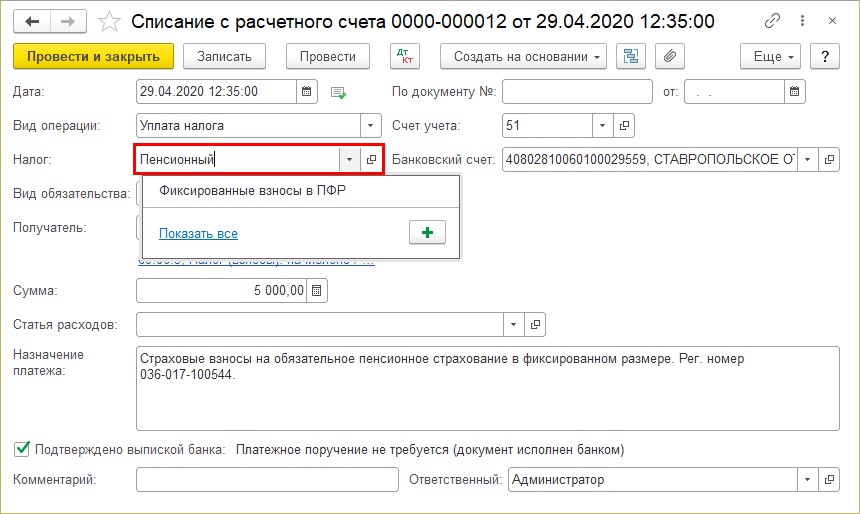

Может возникнуть ситуация, что сервис напоминает об уплате, но сумма стоит не та, хотя уплата налога разнесена в программу. В такой ситуации обратите внимание на правильность налога, указанного в платежном документе.

Например, вместо налога «Фиксированные взносы в ПФР» в документе списания указан вид налога, введенный пользователем самостоятельно – «Пенсионный». Программа «не понимает» что это за налог, т.к. данные «монитора» формируются на основании предопределенных видов налогов и платежей.

После исправления документа, «монитор» отобразит корректные данные.

Изменив данные, нажмите кнопку «Обновить».

Информация отображена верно.

Так, выполняя правильно «разноску» документов и правильно устанавливая отметки на отчетах, пользователь получает достоверную информацию с помощью инструмента «Монитор налогов и отчетности». Из данного сервиса можно вводить документы оплаты налогов, нажав соответствующие кнопки в форме.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов