Заполнение декларации по налогу на прибыль при наличии обособленного подразделения

- Опубликовано 23.07.2019 23:59

- Автор: Administrator

- Просмотров: 108910

В этой статье мы хотим дать вам шпаргалку по заполнению Приложения №5 к листу 02 декларации по налогу на прибыль. Что нужно учесть при работе с декларацией в данном случае? Рассмотрим порядок расчета основных показателей, а также разберем небольшой практический пример.

Заполняя декларацию при наличии обособленного подразделения, необходимо:

- заполнить основные разделы декларации и дополнительно Приложение №5 к листу 02 по головному подразделению, то есть по организации в целом,

- заполнить необходимое количество Приложений №5 (по количеству обособленных подразделений в организации, включая закрытые в течение года),

- отправить декларацию, включая все Приложения №5 по обособленным подразделениям, в ИФНС по месту учета головной организации и только необходимые разделы для ОП.

Состав декларации одного обособленного подразделения выглядит так:

Титульный лист

указываете код ОП - КПП;

куда подается декларация - код ИФНС по месту регистрации ОП;

по месту нахождения обособленного подразделения ставите код «220»

полное наименование ОП прописываете

Раздел 1.1, заполняя графы

040 и 050 ставятся прочерки, так как ОП платит налог в бюджет субъекта РФ

070 –данные из стр. 100 Прил. №5 листа 02

80 –данные из стр. 110 Прил. №5 листа 02

Раздел 1.2

необходим при исчислении и уплате ежемесячных авансовых платежей в течение квартала

графы 120, 130, 140 - ставятся прочерки, так как ОП платит налог в бюджет субъекта РФ

графы 220, 230, 240 - отражаются показатели 1/3 суммы стр. 120 Прил. №5 листа 02

В отчете за год, данный раздел не заполняется (порядок заполнения декларации п. 1.1)

Приложение N 5 Листа 02 по обособленному подразделению

В самой форме есть подсказки заполнения, по графе «Расчет составлен (код)»

- ставите показатель "2", если заполняете прил. ОП

- ставите показатель "3", если заполняете прил. по закрытому ОП

КПП – проставляется код по ОП

Чтобы заполнить остальные строки, надо вычислить долю налоговой базы. Исчислить налог в бюджет субъекта РФ в целом по организации и по каждому подразделению.

Доля прибыли (стр. 040 Приложения 5) рассчитывается по итогам отчетного и налогового периода по формуле (п. 2 ст. 288 НК РФ):

| Доля прибыли ОП = ( |

Удельный вес среднесписочнойчисленности работников ОП или расходов на оплату труда ОП |

+ | Удельный вес остаточной стоимости амортизируемого имущества соответствующего ОП | ) /2 |

Организация сама закрепляет в учетной политике показатель, который будет использовать: рассчитывать среднесписочную численность работников ОП или расходы на оплату труда, не изменять его в течение отчетного (налогового) периода.

1) Исчисляем среднесписочную численность работников ОП, для этого:

| СреднеСписочнаяЧисленность работников ОП__________________ СреднеСписочнаяЧисленность работников по организации в целом |

*100% |

2) Исчисляем расходы на оплату труда ОП, для этого:

| Сумму расходов на оплату труда ОП___________ Расходы на оплату труда в целом по организации |

*100% |

3) Исчисляем удельный вес остаточной стоимости имущества ОП в остаточной стоимости имущества всей организации (в соответствии с п. 1 ст. 257, п.3 ст. 256 НК РФ):

| Средняя ст-ть амортизируемых ОС, используемых ОП Средняя ст-ть амортизируемых ОС всей организации |

*100% - |

Средняя стоимость считается по данным НУ (п. 4 ст. 376 НК РФ)

За отчетный период = (Сумма остаточной стоимости ОС на 1 января + на 1 февраля + ... + Остаточная стоимость ОС на 1-е число последнего месяца отчетного периода + Остаточная стоимость ОС на 1-е число месяца, следующего за отчетным периодом), деленная на количество месяцев в отчетном периоде + 1 (т.е. 4 (это квартал), 7 (это полугодие) или 10 (это 9 месяцев).

За налоговый период (год) = (Сумма остаточной стоимости ОС на 1 января + на 1 февраля + ... + Остаточная стоимость ОС на 31 декабря), деленная на количество месяцев в отчетном периоде + 1 (т.е. 13 (это за налоговый период)).

В том случае, если обособленное подразделение образовано в течение года, то остаточную стоимость его основных средств необходимо рассчитывать по тем же формулам. А за месяцы, когда ОП еще не было образовано, остаточная стоимость его ОС в расчете получается равной нулю.

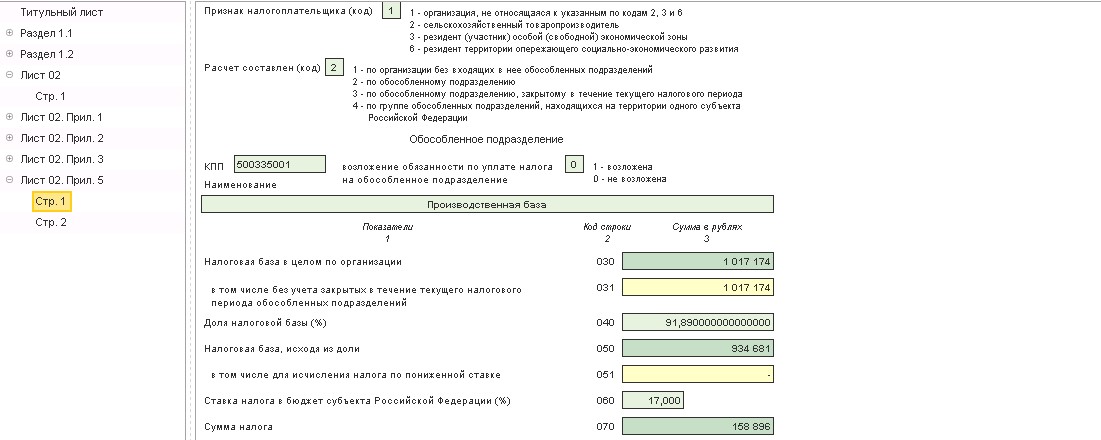

Пример:

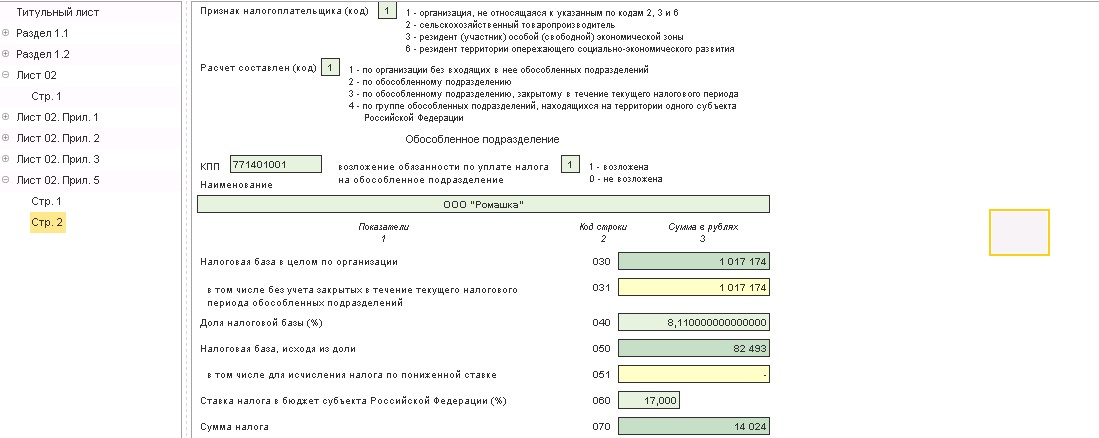

ООО «Ромашка» состоит на учете в г. Москве и открыло в 2015г. одно обособленное подразделение в Московской области

В учетной политике закреплен для расчета показатель «Среднесписочная численность работников».

За I квартал 2019 г. прибыль в целом по организации составила 1 017 174 руб. (стр. 100 Листа 02). Ставка налога на прибыль в бюджет субъекта по данному региону составляет 17%.

Удельный вес среднесписочной численности работников ОП = 83,78%

| ГП | ОП | всего | УВ (31/37*100) |

| 6 | 31 | 37 | 83,78 |

Удельный вес остаточной стоимости амортизируемого имущества обособленного подразделения = 100%

Так как в ОП находится все имущество, то берем показатель за 100%

Доля прибыли ОП за I квартал 2019г. составляет = 91,89% (83,78+100)/2

Сумма налога на прибыль по ОП за I квартал (стр. 070 Прил. 5)= 158896 руб. (база (стр. 030 равна 1017174*стр. 040 равна 91,89%*ставку 17%):

Доля прибыли ГП за I квартал 2019г. составляет = 8,11% (100-91,89)

Сумма налога на прибыль по ОП за I квартал (стр. 070 Прил. 5)= 14024 руб. (база (стр. 030 равна 1017174*стр. 040 равна 8,11%*ставку 17%):

Если вы оплачиваете ежемесячные авансы по налогу, то сумма налога распределяется в течение квартала равными долями. Ежемесячный платеж равен 1/3 авансового платежа, исчисленного по итогам предыдущего квартала. По итогам отчетного периода нужно рассчитать еще и квартальный авансовый платеж. Если его сумма будет больше суммы ежемесячных авансовых платежей, уплаченных в течение квартала, то эту разницу должны доплатить в бюджет. Если меньше, то по итогам квартала доплачивать ничего не нужно.

Также необходимо заполнить другие строки Прил. 5 листа 02. Взаимосвязь с показателями Листа 02 декларации покажем в таблице:

О.П.- это отчетный период.

П.О.П. – предыдущий отчетный период

|

Раздел |

1кв | полугодие (2 кв) | 9 месяцев (3кв) | год (4кв) |

| раздел 1.1. | ФБ строка 270 (к доплате) или 280 (к уменьшению) РБ 100 (к доплате) или 110 (к уменьшению) приложения №5 |

ФБ строка 270 (к доплате) или 280 (к уменьшению) РБ 100 (к доплате) или 110 (к уменьшению) приложения №5 |

ФБ строка 270 (к доплате) или 280 (к уменьшению) РБ 100 (к доплате) или 110 (к уменьшению) приложения №5 |

ФБ строка 270 (к доплате) или 280 (к уменьшению) РБ 100 (к доплате) или 110 (к уменьшению) приложения №5 |

| раздел 1.2. | ФБ строка 300/поделить на 3 части | ФБ строка 300/ поделить на 3 части | ФБ строка 300/ поделить на 3 части | Не включается |

| РБ строка 120 прил. 5 листа 02/ поделить на 3 части | РБ строка 120 прил. 5 листа 02/ поделить на 3 части | РБ строка 120 прил. 5 листа 02/ поделить на 3 части | Не включается |

лист 02

| ст.200 | равна ст.070 всех приложений №5 | равна ст.070 всех приложений №5 | равна ст.070 всех приложений №5 | равна ст.070 всех приложений №5 |

| ст.210 | ст.290 п.о.п. (из 9 мес пр. года) | ст.180 п.о.п. (1кв)+ст.290 п.о.п.(1кв) | ст.180 п.о.п. (2кв)+ст.290 п.о.п.(2кв) | ст.180 п.о.п.(3кв)+ст.290 п.о.п.(3кв) |

|

ст.290 (если <0, то строка не заполняется) |

ст. 180 о.п. (1кв) | ст.180 о.п.(2кв)-ст.180п.о.п (1кв) | ст.180 о.п.(3кв)- ст.180п.о.п (2кв) начисл. авансы на 1 кв след года |

не заполняется строка |

| ст.320,330,340 | заполняется в декларации за 9 мес = строке 290 о.п. |

Приложение №5 к листу 02

|

ст.080 |

ст.121 за 9 мес. прошлого года |

ст.070 п.о.п(1кв)+ст.120 п.о.п. (1кв) |

ст.070 п.о.п(2кв)+ст.120 п.о.п. (2кв) | ст.070 п.о.п(3кв)+ст.120 п.о.п. (3кв) |

| ст.100 | ст. 070-ст.080 отчетного периода | ст. 070-ст.080 отчетного периода | ст. 070-ст.080 отчетного периода | ст. 070-ст.080 отчетного периода |

| ст.110 | ст.080-ст.070 отчетного периода | ст.080-ст.070 отчетного периода | ст.080-ст.070 отчетного периода | ст.080-ст.070 отчетного периода |

| ст.120 | ст.310 о.п. лист 2*ст.040- доля о.п. | ст.310 о.п. лист 2*ст.040- доля о.п. | ст.310 о.п. лист 2*ст.040- доля о.п. | ничего не ставить |

| ст.121 | заполняется в декларации за 9 мес = строке 120 |

ничего не ставить |

Автор статьи: Оксана Калинина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Подскажите пожалуйста доля налоговой базы по обособленному подразделению необходимо пересчитывать ежегодно?