Как настроить стандартные вычеты по НДФЛ в 1С

- Опубликовано 13.10.2014 16:31

- Автор: Administrator

- Просмотров: 175408

От своих клиентов я часто слышу вопросы, касающиеся расчета НДФЛ в программах 1С, и большое внимание приходится уделять именно корректному применению стандартных налоговых вычетов. В этой статье я расскажу о том, какие настройки нужно выполнить в программах 1С: Зарплата и управление персоналом 8, 1С: Комплексная автоматизация 8 и 1С: УПП 8 для того, чтобы закрепить право сотрудника на определенные виды вычета.

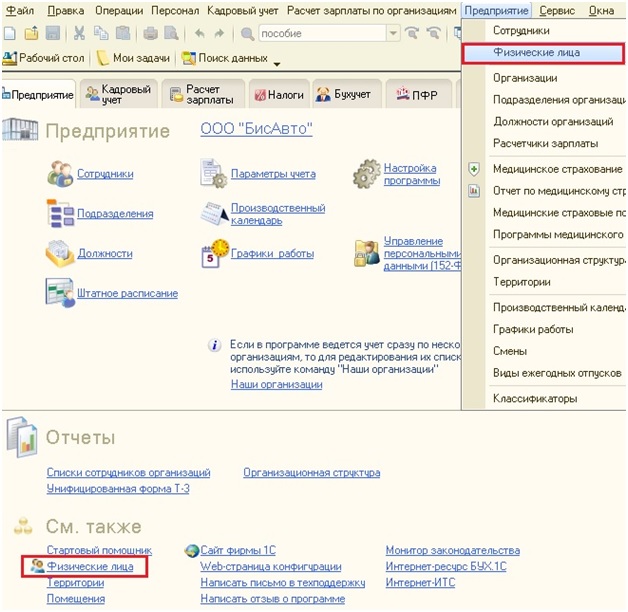

Для ввода информации необходимо открыть справочник "Физические лица", который находится на вкладке "Предприятие".

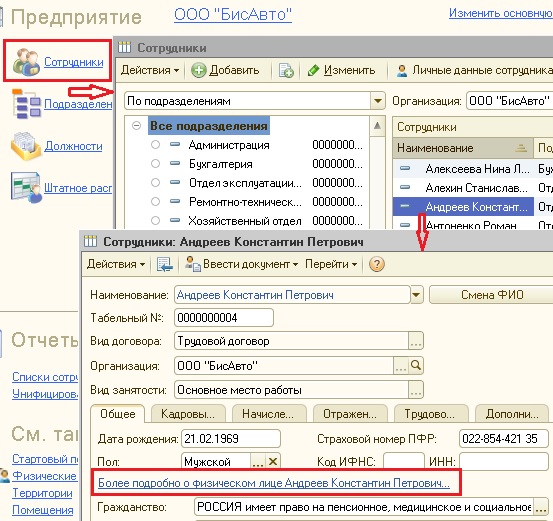

Либо можно зайти в справочник "Сотрудники" и щелкнуть на ссылку "Более подробно и физическом лице ...".

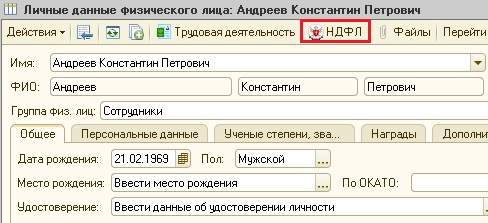

В форме выбранного физлица нажимаем кнопку "НДФЛ", расположенную на верхней панели.

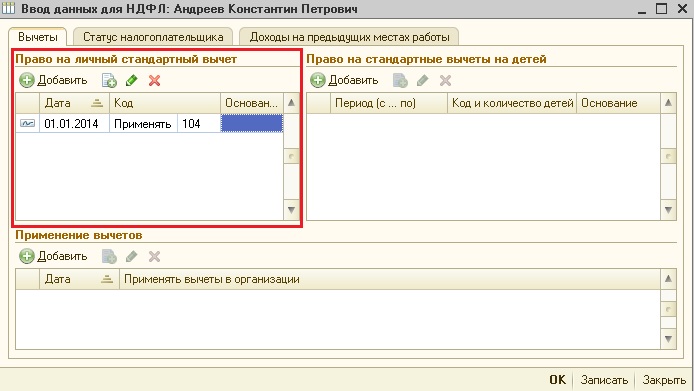

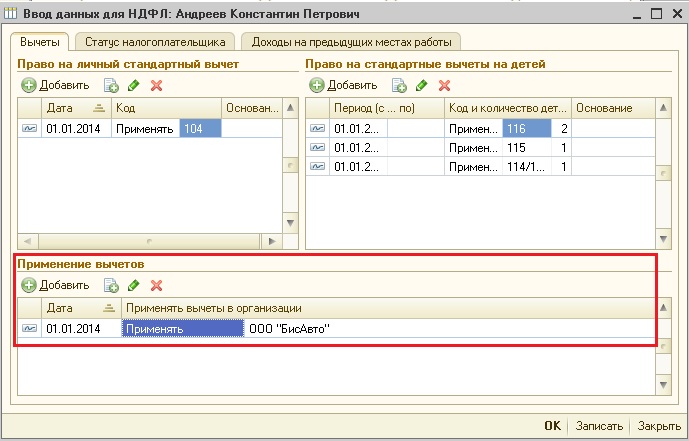

Открывается окно с тремя таблицами. В верхней левой таблице вводится информация о праве на личные вычеты. До 2012 года всем сотрудникам организации предоставлялся личный вычет в размере 400 рублей (код 103), но в настоящее он отменен, поэтому в данной таблице есть возможность зарегистрировать право только на предоставление ежемесячного вычета в 500 рублей (код 104) или 3000 рублей (код 105). Однако, данные вычеты положены лишь отдельным категориям граждан (Герои Советского Союза и РФ, инвалиды I и II групп, пострадавшие в ходе ликвидации аварий на атомных объектах и др.), полный перечень которых содержится в ст. 218 Налогового кодекса РФ.

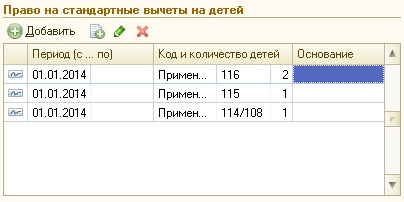

В верхней правой таблице регистрируется информация о праве на стандартные вычеты на детей. Новая строка добавляется нажатием кнопки "Добавить", необходимо указать период, с которого предоставляется вычет (это может быть дата устройства сотрудника на работу или дата рождения ребенка), причем указывается именно первое число соответствующего месяца. Также можно указать дату окончания периода предоставления вычета (достижение ребенком определенного возраста или окончание обучения в ВУЗе на очной форме), но можно и оставить это поле пустым. Информация о каждом ребенке вводится с новой строки и каждому соответствует отдельный код вычета (для третьего и последующих используется одна строка, в которой просто указывается количество детей). Вычет на первого и второго ребенка - 1400 рублей (коды 114 и 115), вычет на третьего и последующих - 3000 рублей (код 116). Например, для сотрудника с четырьмя детьми таблица будет заполнена следующим образом (в данному случае вычеты предоставляются на всех детей).

Также отдельные коды предусмотрены для вычетов в двойном размере (единственному родителю и др.), список кодов с описанием доступен для выбора в этой таблице.

Также необходимо обязательно заполнить нижнюю таблицу данной формы. В ней указывается, в какой из организаций должны применяться вычеты. Необходимо эта информация в том случае, когда сотрудник работает одновременно в нескольких компаниях или увольняется из одной организации и устраивается в другую. Но даже если Вы ведете учет только по одной организации, эту информацию все равно необходимо указать, иначе вычеты не будут применяться.

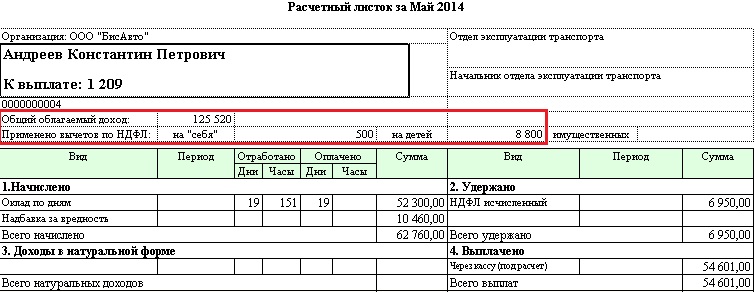

Предоставляются вычеты на детей до того момента, пока облагаемый годовой доход нарастающим итогом не превысит 280 тыс. рублей. Посмотреть информацию о текущей сумме дохода можно в расчетном листке сотрудника, который находится на вкладке "Расчет зарплаты". Также здесь можно увидеть информацию о сумме вычетов, примененных в выбранном месяце.

Если у Вас остались вопросы по настройке права на стандартные вычеты, то Вы можете задать их в комментариях к статье.

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день, Ирина.

Очень бы хотелось вам помочь, но вряд ли сможем. Программа снята с поддержки.

Переходите на версию 3.0 и будем помогать настраивать учет.

Программа 1С 8.2 у нас не обновляется.

С августа у сотрудницы годовой доход превысил 280 тыс.руб. и вычет на ребенка не предоставился.

в справочнике внесли изменения, установив облагаемый годовой доход 350тыс.руб.

Но вычет на ребенка программа так и не учитывает. В чем может быть причина?

Наталия, добрый день. Причин раздробленности вычета много.

Возможно, начисленная зарплата маленькая? Допустим, почасовая оплата 230,5 рублей в час, человек отработал 2 часа всего и больше не работал. Итого зарплата 461 рубль. И вычет тоже 461 рубль.

Возможно, маленькая сумма вычета связана с тем, что это остаток вычета за месяц? Например, был начислен больничный, там применился вычет, например 850 рублей. При начислении зарплаты за месяц, программа тянет остаток вычета 1400-850=550 рублей.

Гадать можно долго) Напишите более подробно Вашу ситуацию, в какой программе начисляете зарплату? Посмотрите предыдущие расчетные листки сотрудника, нет ли там дробления вычета.

Данные по выплатам и отпускным рассчитаны верно, но в Регистре налогового учета НДФЛ имеются данные:

Месяц налогового периода Август

Доход налогоплательщи ка, исчисленный нарастающим итогом с начала периода 102 440,20

126

-

1 400,00

Итого за месяц:

1 400,00

Итого с начала налогового периода

11 200,00

Месяц налогового периода Сентябрь

Доход налогоплательщи ка, исчисленный нарастающим итогом с начала периода 111 085,20

126

-

2 800,00

Итого за месяц:

2 800,00

Итого с начала налогового периода

14 000,00

Месяц налогового периода Октябрь

Доход налогоплательщи ка, исчисленный нарастающим итогом с начала периода 118 404,16

126

-

1 400,00

Итого за месяц:

1 400,00

Итого с начала налогового периода

15 400,00

Последовательность ввода документов соблюдена. В чём может быть ошибка?

Добрый день!

1) Возможно начисляли отпуск в декабре переходящий на январь 2018 и в документе "Начисление отпуска" был сделан вычет за январь.

2) Проверить настроены ли вычеты на детей для данного сотрудника: Справочник "Физические лица" - кнопка НДФЛ (правый верхний угол), должны быть введены строки в таблицы "Право на стандартные вычеты на детей", "Применение вычетов".

Здравствуйте!

На основании п. 4 ст. 218 НК: налоговый вычет за КАЖДЫЙ месяц налогового периода распространяетс я на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок, т.к. в организации 1 сотрудник уже получил вычет в июне, то в организации 2 он может получать вычеты с июля.

Наша система:

1С:Предприятие 8.2 (8.2.19.130)

Управление производственны м предприятием, редакция 1.3 (1.3.101.3)

Вот у нас какая задачка текущая:

Физическое лицо:

- работал до 20.06.2017 в организации1.

- начал работать с 21.06.2017 в организации2.

Есть вычет за одного ребёнка.

В Июне этот вычет (1400 р.) должен быть начислен:

- и на старом месте работы (не превышена норма)

- и на новом месте работы.

Но в 1С не удаётся сделать такую настройку!

В форме "Ввод данных для НДФЛ" нет возможности установить точные даты окончания и начала работы в разделе "Применение вычетов". В строке, в поле "Дата" - можно указать только первое число месяца!

Ну и получается, что за Июнь месяц только в одной организации можно сделать вычет...

А как сделать вычет в обоих организациях?

Спасибо!

Здравствуйте! Общая сумма дохода за год не превысила к августу 350 тыс. рублей?

И еще один вопрос.После того как выплачиваю плановый аванс и заполняю зарплату к выплате на оставшуюся зарплату,то программа выдает всю зарплату за месяц,без вычета планового аванса,хоть я и оформила ведомость в банк на плановый аванс.Подскажит е с чем это может быть связано.

Можно в приеме на работу убрать начисление по окладу (или другое основное начисление, которое у вас используется), тогда программа должна позволить провести отпуск с первого дня

Здравствуйте, Юлия! Да, такая ситуация вполне возможна. Вычеты по НДФЛ применяются нарастающим итогом с начала года, т.е. сотрудница при увольнении в октябре имеет право на вычеты за 10 месяцев текущего года.

Если сумма вычетов равна или больше полученного дохода, то исчисленный НДФЛ равен нулю.

В 6-НДФЛ в данном случае заполняется только дата получения дохода и сумма дохода, остальные поля в группе строк будут пустыми

Подскажите, пожалуйста, следующий момент. Использую 1С:Предприятие 8.2 (8.2.19.130) Зарплата и Управление Персоналом, редакция 2.5 (2.5.116.1). Работник до 01.04.2017 включительно работал по основному месту работы, с 03.04.2017 - по совместительств у. Работал и работает на 0,25 ставки. оклад 2500 в месяц. У него 4 детей и в месяц вычетов получается на 8800 руб. За апрель еще ему вычеты предоставлялись , а с мая уже не должны, т.к. теперь он совместитель (в программе заведено 2 работника, но одно физическое лицо). Во вкладке НДФЛ в справочнике физ.лиц в правой верхней таблице поставила даты, по какие применяются вычеты - 30.04.2017, в нижней таблице указала что с 01.05.2017 вычеты не применяются (при этом правда программа не ставит организацию, хотя я пытаюсь ее выбрать, но если выбираю организацию, то автоматически ставится "применять"). Считаю зарплату за май, и по этому сотруднику применяется вычет за май. Так ведь не должно быть, с мая уже ндфл должен считаться, несмотря на то, что за январь-апрель сумма всех детских вычетов превышает начисленную за этот период зарплату. Подскажите, пожалуйста, где может быть ошибка?

Добрый вечер! Очень интересно, как Вы решили этот вопрос, у меня тоже самое с арендой офиса у директора. 1с 8.3 Упрощенка 3.0.49.18.

Добрый день! При создании нового сотрудника (по внешнему совместительств у), вы создавали новое физическое лицо в справочнике "Физические лица" или выбирали старое?

Если больничный переходящий на март, то в февральских начислениях, возможно, программа сделала вычет 2 раза (за февраль и март), в марте вычет применяться не будет. Если больничный не переходящий, то советую пересчитать данного сотрудника в документе "Начисление зарплаты организации".

Добрый день! Т.к. отпуск начинается с марта 2017 года, то программа автоматически ставит вычет на детей уже с мартовских выплат, далее когда будет рассчитывать остатки з/п за март по данному сотруднику, вычет на детей в марте применяться не будет.

Что делаем не так?

Ольга Шулова, добрый вечер! Спасибо Вам за консультацию!!!

Здравствуйте! НДФЛ в Вашем случае может быть отрицательным за месяц, налоговая база определяется нарастающим итогом с начала года, т.е. при каждом расчете НДФЛ программа анализирует доход, исчисленный налог и вычеты за весь текущий год. Поэтому возникновение отрицательного налога в каком-то месяце вполне обоснованно, не нужно ничего исправлять. Я бы только порекомендовала сформировать справку 2-НДФЛ по данному сотруднику и убедиться в том, что сумма налога за год рассчитана корректно.

Применяемая программа – 1С: Бухгалтерия предприятия, редакция 3.0 (3.0.43.52)

При расчете з/п за декабрь сумма “детских” вычетов работника превысила саму сумму начисления (связано с тем, что весь предыдущий месяц сотрудник был в отпуске). При начислении з/п сумма НДФЛ показана с минусом.

В итоге в платежной ведомости сумма к оплате искажена на этот минус. Но как отразить начисление декабрьской зп в 1С, если сумма всех начислений меньше суммы налоговых вычетов по НДФЛ? По идее, НДФЛ равен нулю (доходы и вычеты считаются нарастающим итогом. Получается, что налоговая база в декабре меньше суммы вычетов. НДФЛ к уплате должен быть равен нулю). Пробовал при начислении з/п в “Все начисления” – “НДФЛ” проставить галку “Корректировать НДФЛ” и уменьшить его сумму до величины начисления. В регистры по НДФЛ суммы попадают корректные, но в регистр накопления “Зарплата к выплате” попадает некорректная сумма: записана не только з/п, но отдельной строкой и сумма превышения по вычету (сумма вычета минус сумма з/п, она не должна превышать сумму з/п). Программа при этом ссылается на док-т начисления з/п. Но там эта сумма удалена!!! (в графе Налог вкладки НДФЛ пустое значение).

Спасибо!!!

Здравствуйте! Будет предоставлять по всем кодам, нужно разбираться, почему не получается заполнить дату окончания действия вычета.

Здравствуйте! Нижняя таблица "Применение вычетов" заполнена? Даты начала применения в обеих таблицах указаны корректно? (по умолчанию программа ставит текущий месяц)

Здравствуйте! Нет, такой возможности, к сожалению, не предусмотрено. Но если после начисления зарплаты произойдет превышение порога, то программа сторнирует вычет, т.к. расчет НДФЛ всегда идет нарастающим итогом с начала года

Стандартный налоговый вычет на ребенка предоставляется с первой выплаты за текущий месяц (например, с отпускных). Есть ли возможность настроить так, чтобы вычет предоставлялся при начислении зарплаты, когда уже точно понятно, есть ли превышение порога в 350 тысяч.

Здравствуйте! Речь идет об отпусках, переходящих с одного месяца на другой? Вы работаете в программе 1С: Бухгалтерия 8 редакции 3.0 или 1С: Зарплата и управление персоналом 8 редакции 3.0?

Здравствуйте! Действительно, может оказаться и так, что сумма налоговых вычетов за год окажется больше суммы облагаемых доходов. Налоговый период у нас год, налогообложение НДФЛ идет нарастающим итогом с начала года, поэтому и все решения по вычетам и НДФЛ мы принимаем в конце года. В таком налоговом периоде база по НДФЛ принимается равной нулю. А отрицательная разница между вычетами и доходами на следующий год не переносится, так утверждает Минфин в письме от 19 января 2012 г. № 03-04-05/8-36.

Здравствуйте! Не воспроизводится у меня такая ситуация, вычет применяется только один раз, не сторнируется. Но задам несколько уточняющих вопросов. Вы зарплату начисляете двумя документами: 10 числа и в конце месяца? Сумма, которая начисляется 10-го числа больше 1400? И уточните еще полный номер релиза, эту информацию можно посмотреть в справке о программе, должно быть 3.0.... и еще два последних числа важны.

Да, абсолютно верно! и желательно, чтобы в заявлении работник написал, что старший из тройни является вторым по счету ребенком, средний третьим и младший четвертым с указанием имен. Тогда будет все идеально!

Да, первый ребенок у него 2008 года рождения и стоит вычет с кодом 114, а в феврале 16-го года родилась тройня. Я сделала на одного ребенка код 115, а двух 116, и указала, что их двое. Верно?

для того, чтобы корректно указать коды вычетов, необходимо знать какие по счету дети у этого сотрудника? есть еще старшие? сколько их и какой возраст?

Здравствуйте! Сама программа называется 1С: Бухгалтерия предприятия или 1С: Зарплата и управление персоналом? У сотрудника не было в конце года переходящего отпуска с декабря на январь? В настройках дата начала применения вычета указана как 01.07?

Здравствуйте! Напишите, пожалуйста, название конфигурации 1С, в которой работаете, и полный номер релиза (версии). Это важно в данном случае.

Почему так происходит? Почему не одна строка с минусом? Откуда берутся два даты получения дохода?

Здравствуйте! А какой код вычета сейчас установлен? С какого периода действует? И с какого периода нужно изменить?

Спасибо за ответ

Если действительно в расчетах применен, то можно поставить. Но не могу однозначно дать такой совет, т.к. ситуация странная. Нужно внимательно смотреть по базе, почему так произошло, вдруг там какой-то неожиданный вариант :)

Да

По поводу второго вопроса нужно все-таки найти, в каком месяце есть расхождение. Может, переходящие отпускные были. В расчетных листках в каждом месяце всё идеально? Посмотрите сам документ начисления зарплаты, на вкладке НДФЛ в нем можно посмотреть колонки по вычетам. Если они не отображаются, то щелкнуть правой кнопкой и включить их через настройку списка.

Здравствуйте! Если Вы в программе просто уберете право на вычет для сотрудницы, то она пересчитает НДФЛ в следующем месяце и удержит эти суммы из зарплаты. Налоговый период по НДФЛ - год, поэтому корректировки такого плана пока возможны. Сумма заработной платы позвонит это сделать? Или начисление совсем небольшое?

Здравствуйте! С какого месяца применяются вычеты? Что Вы указали при их вводе? И за какой месяц в данный момент рассчитывается зарплата? Может быть, просто вычет увеличился из-за того, что в предыдущих месяцах этого года право на вычеты не было реализовано в полном объеме?

При начислении зарплаты по коду 116 применяет вычет 7000. Как исправить?

Спасибо за ответ!

Здравствуйте! Налоговый период по НДФЛ - один год. Если Вы установили, что сотрудник имеет право на вычет с февраля, но эти вычеты не предоставлялись , то программа при очередном начислении в течение года применяет все вычеты, которые должны были быть учтены ранее, чтобы в целом по году сумма была верной. В следующем месяце уже будет применена сумма 2800.

Здравствуйте! Нужно добавить в справочник физлиц строку с кодом двойного вычета, указать дату, с которой он должен был применяться. При следующем начислении заработной платы программа сама пересчитает прошлые периоды в пределах текущего года.

Здравствуйте! Для того, чтобы ответить на этот вопрос, нужна более подробная информация. В какой из программ 1С Вы работаете и какой версии (Зарплата и управление персоналом (редакция 2.5 или 3.0), Комплексная автоматизация, Бухгалтерия предприятия и т.д.)? Какие это вычеты (виды, коды) и как их вносили в программу? В каком месяце возникает проблема и какова сумма общегодового дохода сотрудника на данный момент (возможно, вычеты ему уже не положены)?