Нестандартные случаи удержания НДФЛ в программе 1С: Бухгалтерия предприятия 8

- Опубликовано 21.07.2015 17:43

- Автор: Administrator

- Просмотров: 71751

В этой статье речь пойдет об отражении в 1С: Бухгалтерии предприятия 8 НДФЛ с доходов, не являющихся заработной платой сотрудников. Такие операции бывают во многих организациях, и очень часто бухгалтер, сделав необходимые проводки по удержанию налога, удивляется: "Почему же сумма не попадает в справки 2-НДФЛ? Может, не хватает какой-то галочки?". Вот о том, чего программе не хватает в таком случае, мы и поговорим в данной статье.

Итак, в каких же ситуациях необходимо удерживать НДФЛ с доходов, не являющихся зарплатой?

1) В случае аренды имущества у физических лиц

Этот пункт несколько спорен с нормативной точки зрения, т.к. иногда я встречаю мнение, что НДФЛ в данном случае исчислять не нужно. Не буду вдаваться в законодательные тонкости, их тут предостаточно, просто поговорим именно об отражении в программе данной ситуации, в том случае, если вы решили НДФЛ удержать (в пользу такой позиции говорит, например, письмо Минфина России от 07.03.2014 № 03-04-06/10173).

2) В случае предоставления сотруднику беспроцентного займа (или займа с процентной ставкой, ниже 2/3 от ставки рефинансирования ЦБ РФ)

В данном случае сотрудник получает материальную выгоду от экономии на процентах за пользование заемными средствами (пп. 1 п. 2 ст. 212 НК РФ), которая облагается НДФЛ по ставке 35%.

3) И наоборот, в том случае, если организация получила процентный заем, например, от учредителя, с суммы дохода физлица в виде процентов нужно исчислить НДФЛ по ставке 13%.

4) НДФЛ с доходов в виде дивидендов также необходимо удерживать и отражать в 2-НДФЛ.

Это всего лишь несколько достаточно популярных примеров, на самом деле ситуаций в жизни может быть намного больше, но смысл операций будет аналогичен рассмотренными примерам.

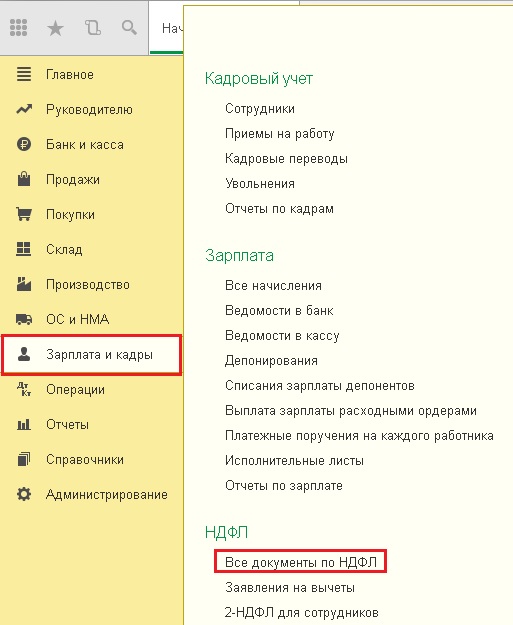

Теперь несколько слов об отражении таких ситуаций в программе. Они все похожи друг на друга и отражаются практически одними и теми же документами. Как правило, это всегда ручные проводки по начислению НДФЛ, которые бухгалтеры делают достаточно легко и быстро, поэтому на данном этапе мы не будем останавливаться (если кому-то интересно, вопросы в комментариях к статье принимаются). Но одних проводок программам 1С восьмой версии может быть недостаточно. О том, почему так происходит, я подробно рассказывала в статье Ручные проводки - почему 8-ка их "не любит"? Поэтому нам необходимо сделать еще один документ, который называется "Операция учета НДФЛ". Найти данный документ можно, перейдя на вкладку "Зарплата и кадры" и выбрав пункт "Все документы по НДФЛ".

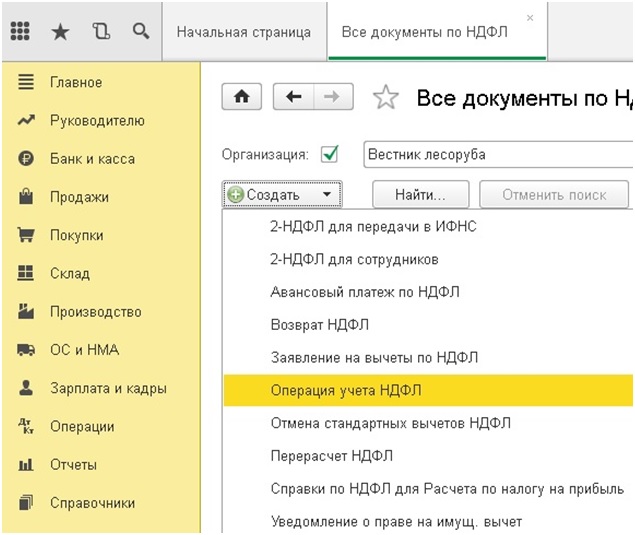

В открывшемся окне нажимаем кнопку "Создать" и выбираем "Операция учета НДФЛ".

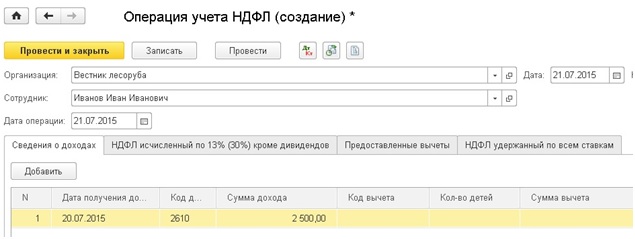

Создается новый документ, в шапке которого необходимо заполнить поля "Организация", "Сотрудник" и "Дата операции". Несмотря на то, что поле называется "Сотрудник", выбор осуществляется из справочника "Физические лица", поэтому в данном случае можно выбрать человека, не принятого на работу в организацию.

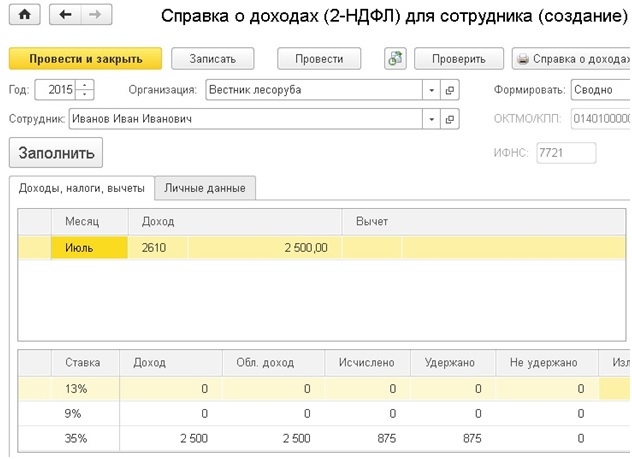

В табличной части документа есть 4 закладки. Первую "Сведения о доходах" необходимо заполнять для каждого из примеров, перечисленных в начале статьи. Выбираем дату получения дохода и его код (я буду выбирать код 2610 - "Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами"), указываем сумму.

В том случае, если на полученный доход могут распространяться какие-либо вычеты и человек имеет на них право, необходимо внести информацию об этом в соответствующие колонки (тут программа вас проконтролирует и позволит это сделать не для всех кодов, например, для кода 1010 (дивиденды) возможен код вычета 610).

Если вы работаете с НДФЛ, исчисленным с дивидендов, необходимо также заполнить колонку "НДФЛ, исч. по дивидендам, ставкам 9%, 35%". В нашем случае эта колонка также должна быть заполнена, т.к. НДФЛ с материальной выгоды рассчитывается по ставке 35%.

В колонке Включать в декл. по прибыли по умолчанию флажок не установлен и суммы попадут в справку 2-НДФЛ для передачи в налоговый орган. Если флажок установить, то данные попадут в документ Справки по НДФЛ для Расчета по налогу на прибыль для заполнения Приложения № 2 к Декларации по налогу на прибыль.

Следующая вкладка - "НДФЛ исчисленный по 13% (30%) кроме дивидендов" заполняется, например, в случае аренды имущества у физических лиц или при удержании НДФЛ с доходов в виде процентов по займам, т.е. НДФЛ по ставке 13% (или 30% для нерезидентов). В таблице необходимо указать месяц получения дохода и сумму налога. В том случае, если доход был получен в обособленном подразделении организации, соответствующая колонка также должна быть заполнена.

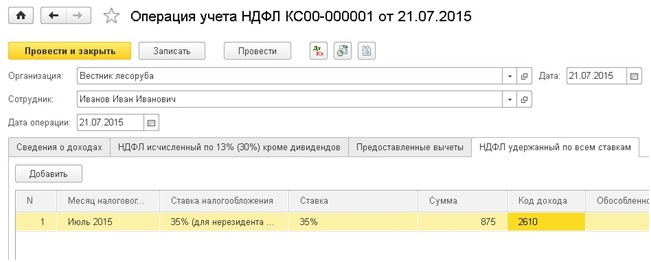

Еще обязательна к заполнению для всех рассмотренных случаев вкладка "НДФЛ удержанный по всем ставкам". В справке 2-НДФЛ есть специальное поле, включающее информацию об удержанных суммах НДФЛ. Для того, чтобы оно заполнилось, необходимо внести информацию на данную закладку.

Выбираем месяц получения дохода, указываем ставку, сумму НДФЛ и код дохода.

После проведения документа можно попробовать сформировать справку 2-НДФЛ и проверить корректность отражения данных.

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Как изменить в документе списание с расчетного счета при разнесении по сотрудникам ставку ? с автоматической 13% на 35% если там даже выбора нет для этого? (((( Помогите, пожалуйста.

Добрый день.

Ольга, после "Разбивки по сотрудникам" 2-НДФЛ формирует правильно, а если формировать Регистр налогового учета по НДФЛ, то там эти суммы отражаются по ставке 13%. Это на что-то повлияет?

Добрый день! Данные по перечислению НДФЛ в бюджет берутся из банковской выписки (документ "Списание с расчетного счета", уплата налога по счету 68.01), чтобы указать какая сумма перечисляется по работнику возле поля "Сумма" есть гиперссылка "Разбить по сотрудникам".

Добрый день! К сожалению верно, документ "Зарплат к выплате" не учитывает физ.лиц. акционеров, которые не введены в справочнике "Сотрудники". Можно действовать следующим образом:

1) Ввести документ "Начисление дивидендов", для верного отражения в отчетности по НДФЛ.

2) Документом "Операции введенные вручную" сделать проводки по начислению дивидендов и удержанию НДФЛ.

3) Документ РКО (или банковским) выплатить дивиденды, вид документа "Прочий расход", выбрать нужный счет учета и субконто - физ.лицо акционер.

Добрый день! В вашем случае нужно заполнять три закладки: Доходы, Исчислено по 13% (кроме дивидендов)" и удержано по всем ставкам. В регистре "Расчеты налогоплательщи ков с бюджетом по НДФЛ" должно быть две записи (приход и расход), одна из записей учитывает доход в 6-НДФЛ.

Я попыталась заполнить документ Отражение ЗП в рег.учете на закладке Доп.начисления, но при выборе физлица открывается список сотрудников. Учредители не являются сотрудниками. Ольга, подскажите,пожа луйста, решить проблему?

арендуем машину у физического лица.

сделала ручную операцию по аренде и удержанию НДФЛ. Также сформировала операцию учета НДФЛ.Но сумма эта сумма налога не попадает в отчет 6-НДФЛ. Почему такое может быть? Если просматривать движение документа, то на вкладке "учет доходов для исчисления НДФЛ" в поле "Не учитывать доход в 6-НДФЛ" стоит НЕТ. может быть это как-то вляет. Заранее спасибо.

Добрый день! Документ "Начисление дивидендов" проводок не дает, все проводки из блока по учета ЗУП, в конфигурации КА,отражаются в документе "Отражение зарплаты в регламентирован ном учете".На основание документа (Действие - на основании) "Начисление дивидендов" можно сделать документ "Зарплата к выплате организаций", на основании которого банковский или кассовый документ выплаты. Если у вас есть подписка на ИТС (бесплатно можно оформить демо-версию на 7 дней), по вашей теме есть хорошая статья: its.1c.ru/.../...

Для начисления дивидендов я выполняю действия:

1. в "Операциях" начислила дивиденды физ.лицам и удержала НДФЛ

2.Заполнила "Корректировку учета по НДФЛ"

3?Я еще заполнила документ "Начисление дивидендов",но он не дает проводок.

На основании этого док-та можно сделать "Зарплату к выплате(начисле нные суммы)"

Но вот этот документ у меня не заполнился. Что я сделала неправильно?

Вопрос совсем не глупый. Да, в случае с дивидендами ФЛ эту галочку устанавливать нужно.