Передача товаров на благотворительность в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 20.05.2022 08:44

- Просмотров: 73513

В настоящее время теме благотворительности уделяется большое внимание. Добрые дела, помощь в рамках благотворительной деятельности имеют важное значение и актуальны в последние годы. Нам стало интересно, а есть ли какие-то поблажки по налогам бизнесменам, кто безвозмездно помогает, причем не важно деньгами или, например, товарами. Вот как раз о товарах и поговорим в этой публикации. Рассмотрим, как такие операции отражаются в 1С: Бухгалтерии предприятия ред. 3.0 и затронем нюансы учета НДС и прибыли в этой нелегкой, но очень гуманной теме.

При безвозмездной передаче имущества в целях благотворительности стоимость такого имущества в бухгалтерском учете признается в составе прочих расходов и отражается по дебету счета 91.02 «Прочие расходы» в корреспонденции со счетами учета передаваемого имущества (абз. 7 п. 12, п. 17, п. 19 ПБУ 10/99; Инструкция по применению плана счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н). Другие расходы, связанные с благотворительной деятельностью, также учитываются в составе прочих расходов.

В целях налогового учета при безвозмездной передаче имущества у передающей стороны не возникает доходов, признаваемых в целях главы 25 НК РФ (письмо Минфина России от 27.10.2015 № 03-07-11/61618). Также стоимость безвозмездно переданного имущества и связанные с передачей затраты не включаются в состав расходов (п. 16 ст. 270 НК РФ).

В целях учета НДС по общему правилу безвозмездная передача товаров (выполнение работ, оказание услуг) признается реализацией и облагается НДС (пп. 1 п. 1 ст. 146 НК РФ). Но передача товаров (выполнение работ, оказание услуг) в рамках благотворительной деятельности (ст. 1, п. 1 ст. 2 Федерального закона от 11.08.1995 № 135-ФЗ "О благотворительной деятельности и добровольчестве (волонтерстве)") освобождается от обложения НДС (пп. 12 п. 3 ст. 149 НК РФ).

Приведем условный пример: ООО «Пончик», находящееся на ОСН, приобрело у ООО «Комус» бумагу формата А4 в количестве 200 шт. на сумму 60 000 руб. (в т.ч. НДС), а затем передало ее в качестве благотворительной помощи Детскому Дому «Малютка».

Шаг 1. Для начала отразим покупку товаров, предназначенных для передачи на благотворительность.

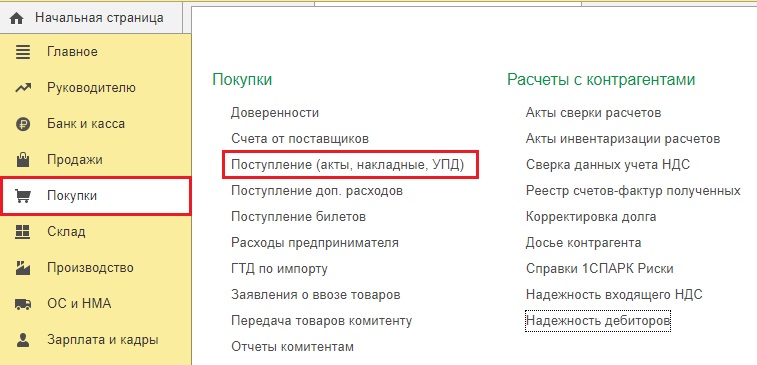

Для этого перейдем в раздел меню «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)».

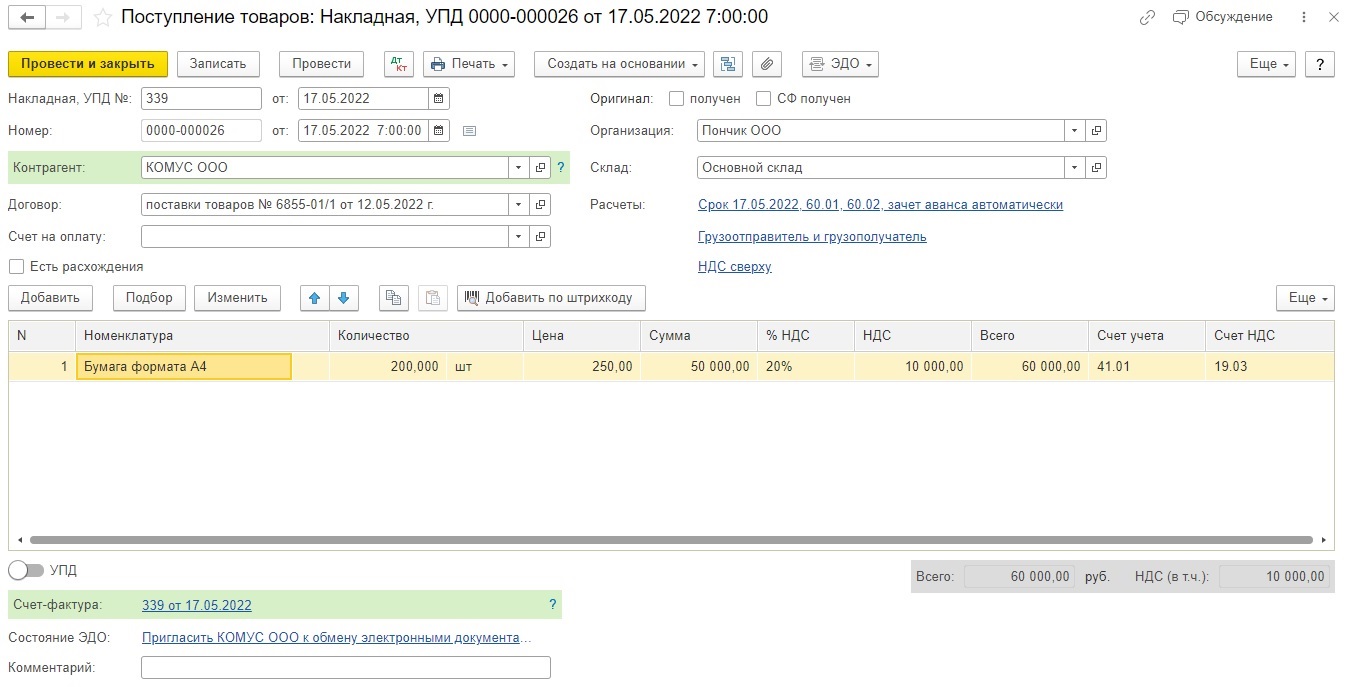

Создадим документ поступления бумаги. Укажем в нем важные данные: контрагента, договор, склад, счета расчетов установим 60.01 и 60.02, способ погашения аванса выберем «Автоматически» в целях автоматизации расчетов.

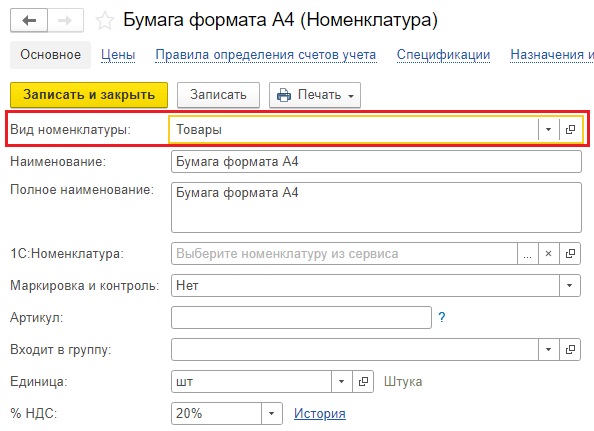

В табличной части при вводе номенклатуры товарно-материальной-ценности обязательно указывайте вид номенклатуры «Товары».

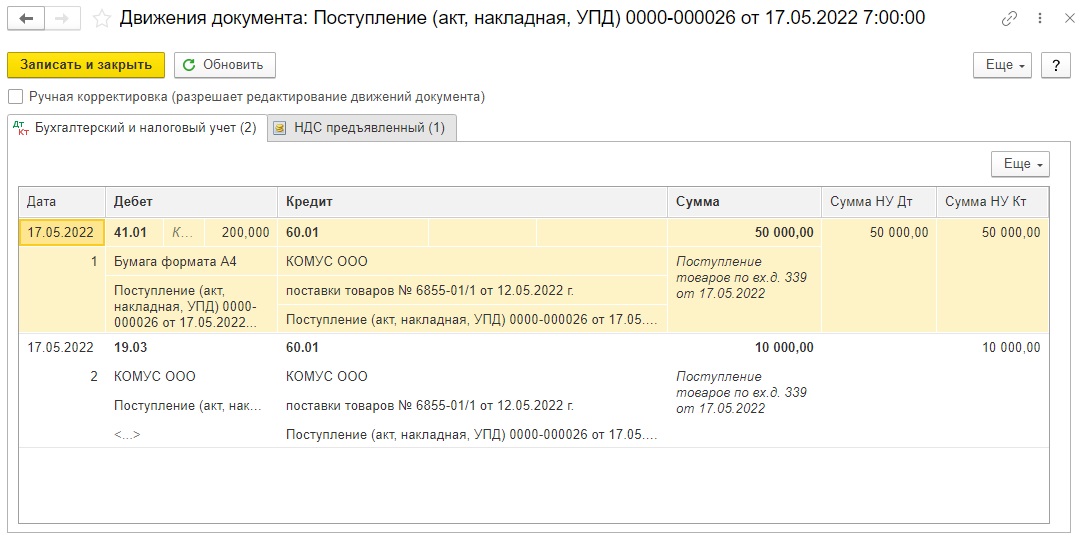

По кнопке посмотрим проводки документа:

посмотрим проводки документа:

Теперь проверим, чтобы НДС был принят к вычету.

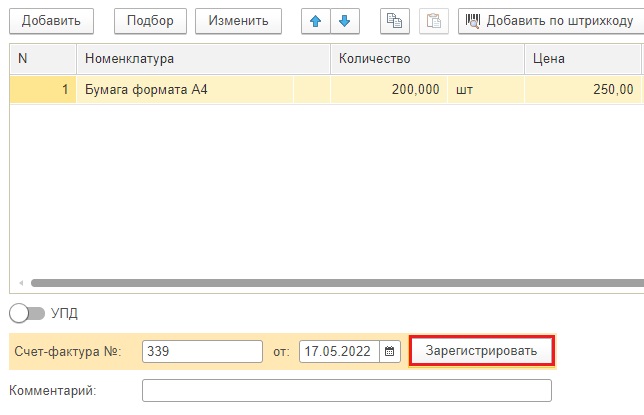

Для этого в подвале документа поступления ТМЦ зарегистрируем счет-фактуру:

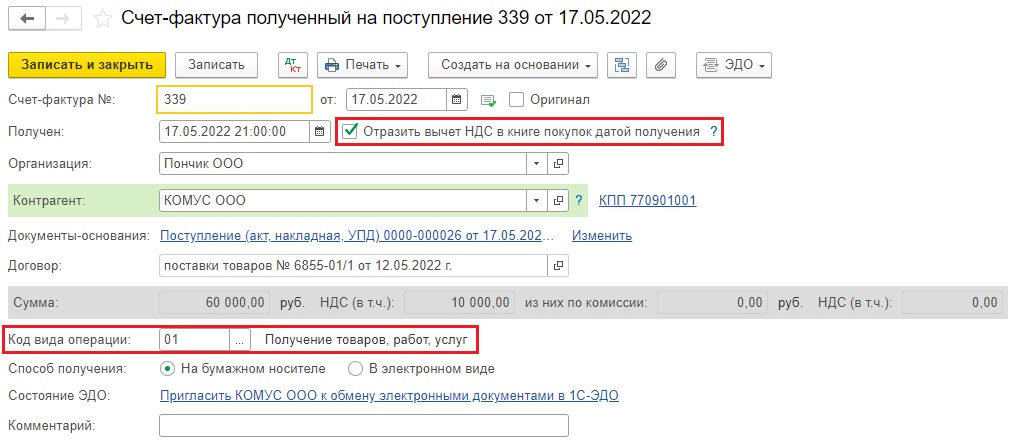

Провалившись в счет-фактуру, проверим чтобы стояла галочка «Отразить вычет НДС в книге покупок датой получения» и код вид операции был 01 «Получение товаров, работ, услуг».

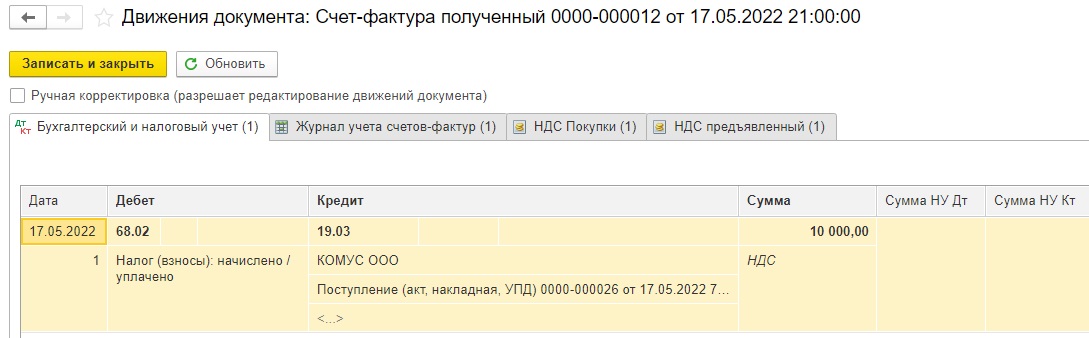

По кнопке удостоверимся, что НДС был принят к вычету:

удостоверимся, что НДС был принят к вычету:

Шаг 2. Осуществим безвозмездную передачу товаров Детскому дому «Малютка».

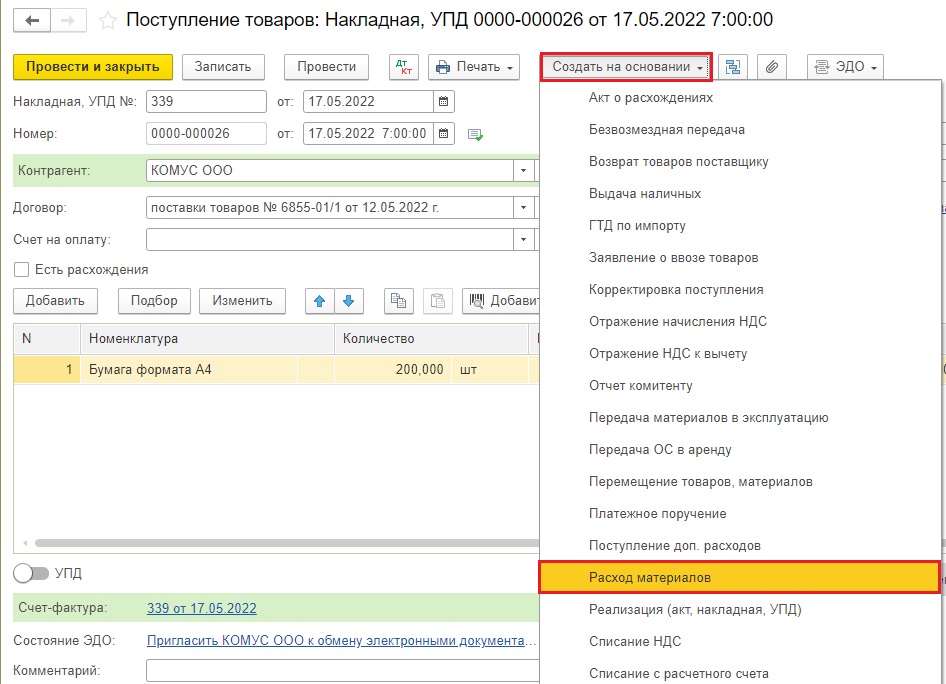

Для этого из документа поступления ТМЦ по кнопке «Создать на основании» выберем команду «Расход материалов».

Безусловно у вас возникнет вопрос: «А почему нельзя выбрать документ «Безвозмездная передача»? Он же по логике должен подходить»!

К сожалению, этот документ не формирует нужные нам проводки восстановления НДС, поэтому его использовать не получится.

Документ «Безвозмездная передача» используйте для оформления безвозмездной передачи товаров по договору дарения!

Вернемся к нашему документу «Расход материалов».

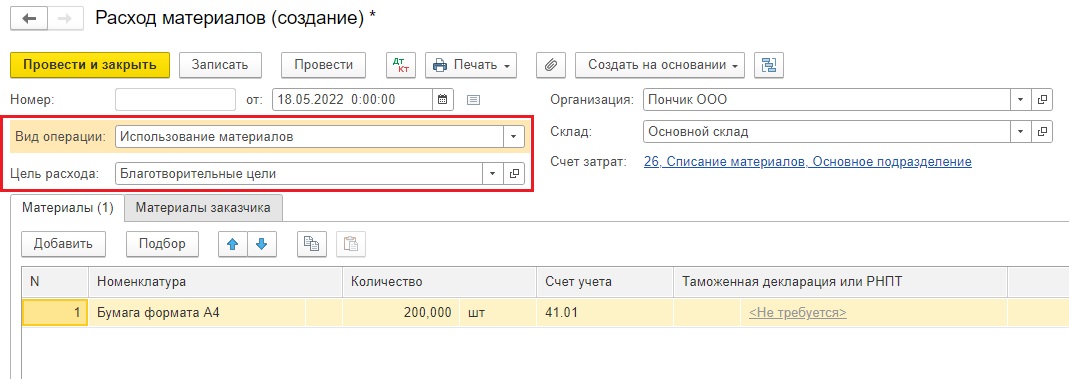

Укажем вид операции «Использование материалов», цель расхода введем самостоятельно. Табличная часть с количеством бумаги у нас сформировалась автоматически.

В верхнем правом углу отразился основной счет затрат – 26 «Общехозяйственные расходы», который организация указала в своей учетной политике в разделе «Главное».

Однако этот вариант нам не подходит.

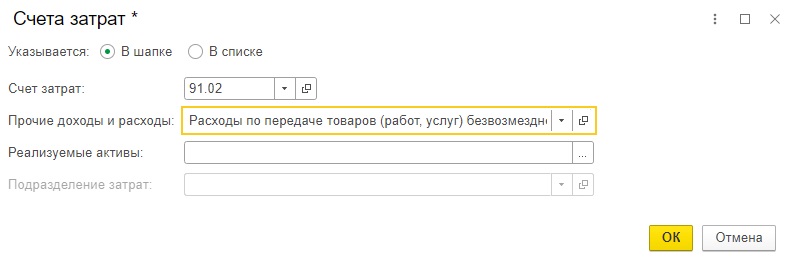

Поэтому провалимся в него и счет 26 изменим на счет 91.02.

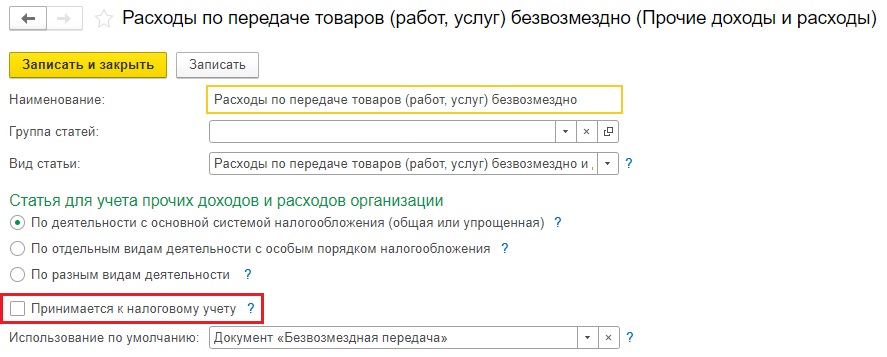

В строке «Прочие доходы и расходы» из предлагаемого программой списка выберем «Расходы по передаче товаров, (работ, услуг) безвозмездно».

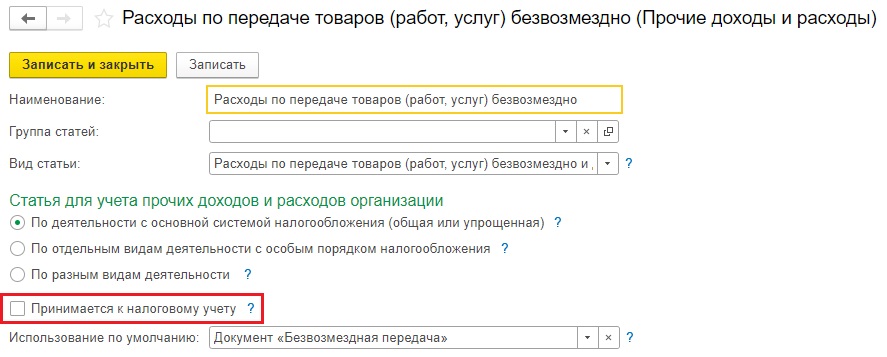

Обратите внимание, что данный вид прочих доходов и расходов должен не приниматься к налоговому учету.

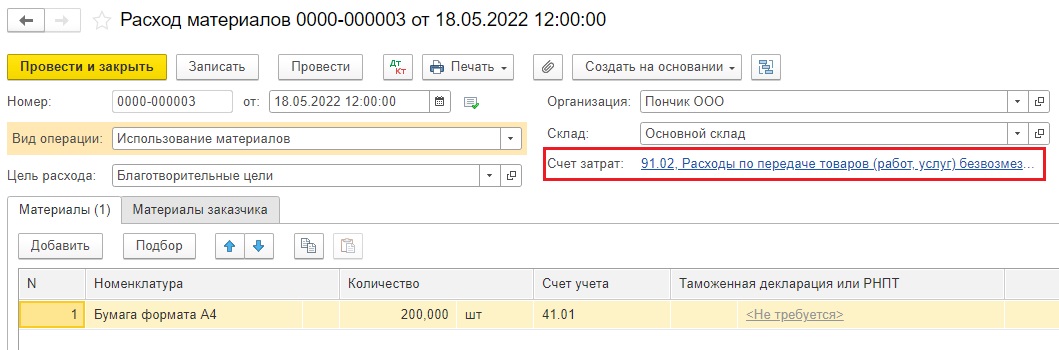

Окончательный вид документа «Расход материалов» должен выглядеть так:

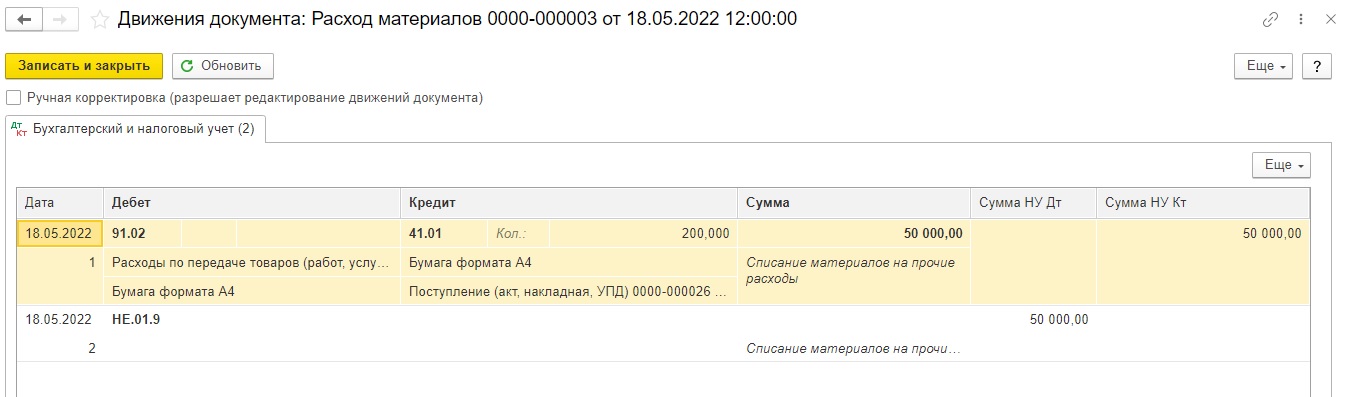

По кнопке посмотрим проводки документа:

посмотрим проводки документа:

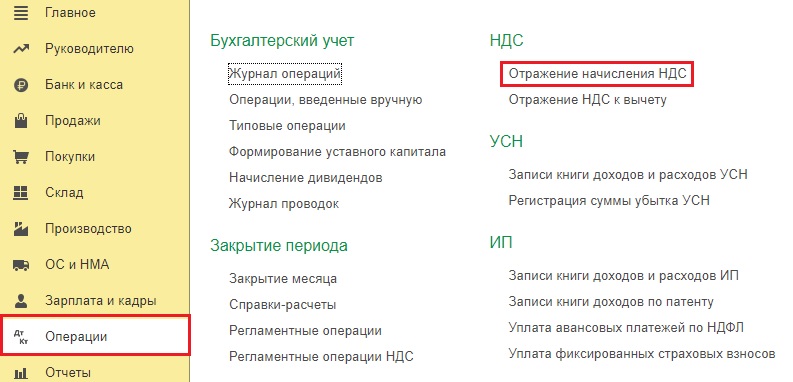

Шаг 3. Восстановим НДС документом «Отражение начисления НДС» раздела «Операции».

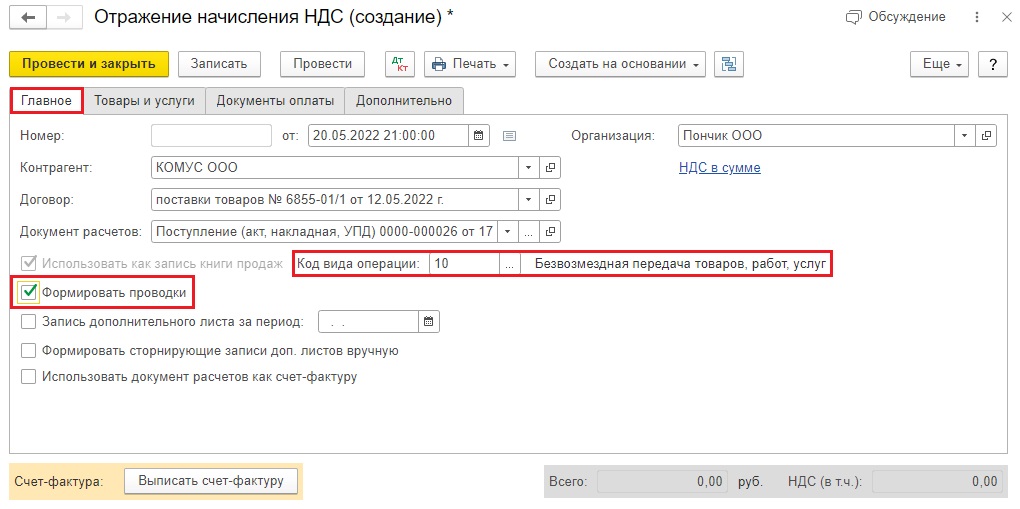

На вкладке «Главное» заполним контрагента, договор, документ расчетов, код вида операции обязательно должен быть 10 «Безвозмездная передача товаров, работ, услуг» плюс галочка «Формировать проводки».

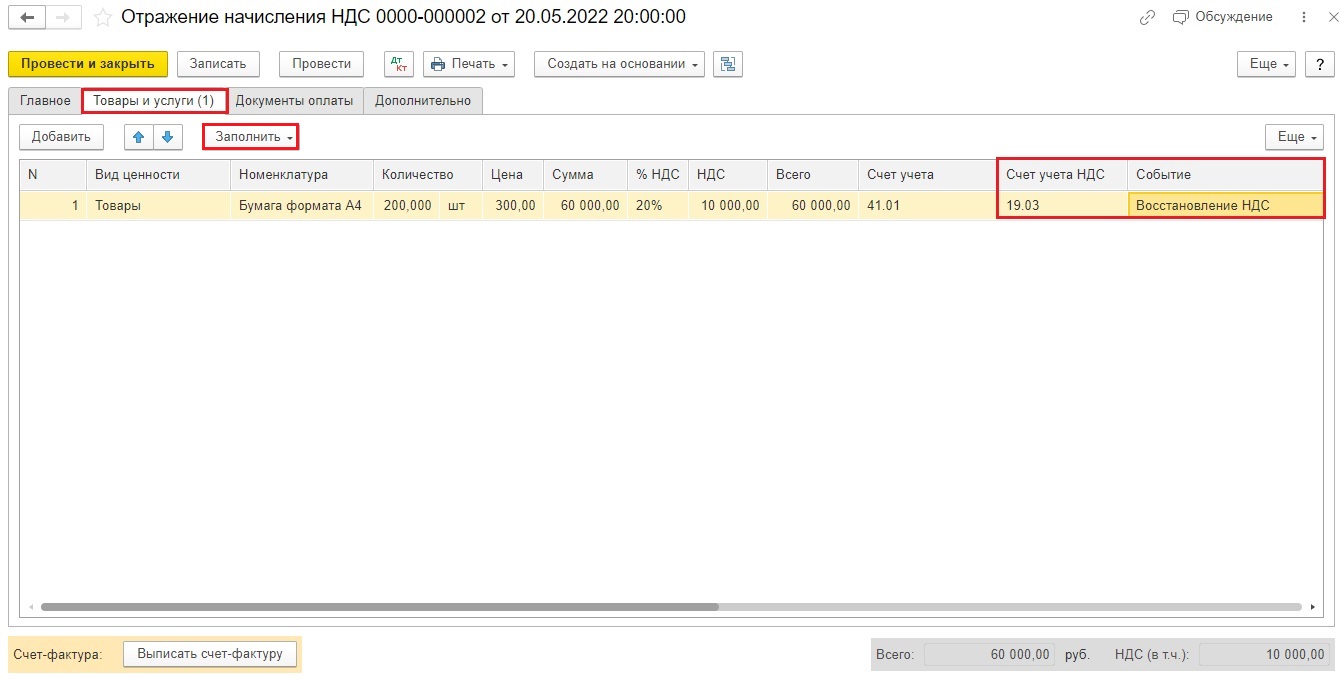

На вкладке «Товары и услуги» по кнопке «Заполнить» укажем счет учета НДС 19.03 и событие «Восстановление НДС».

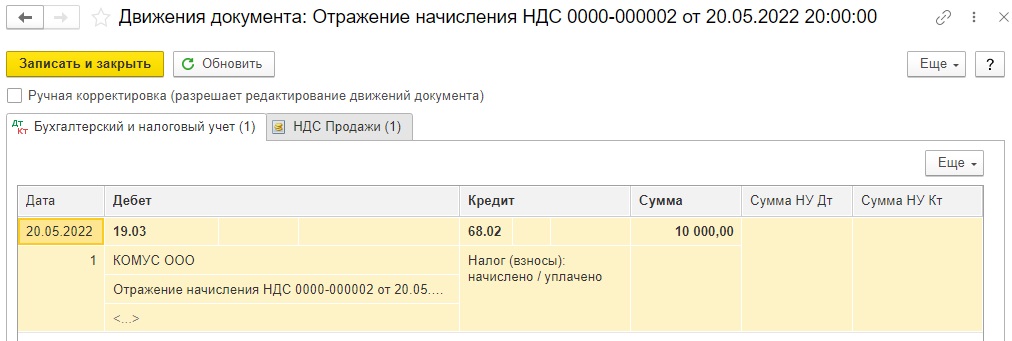

По кнопке посмотрим проводки документа:

посмотрим проводки документа:

Сумма восстановленного НДС отражается в графе 5 строки 080 Раздела 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 – 4 статьи 164 Налогового кодекса Российской Федерации» налоговой декларации по НДС.

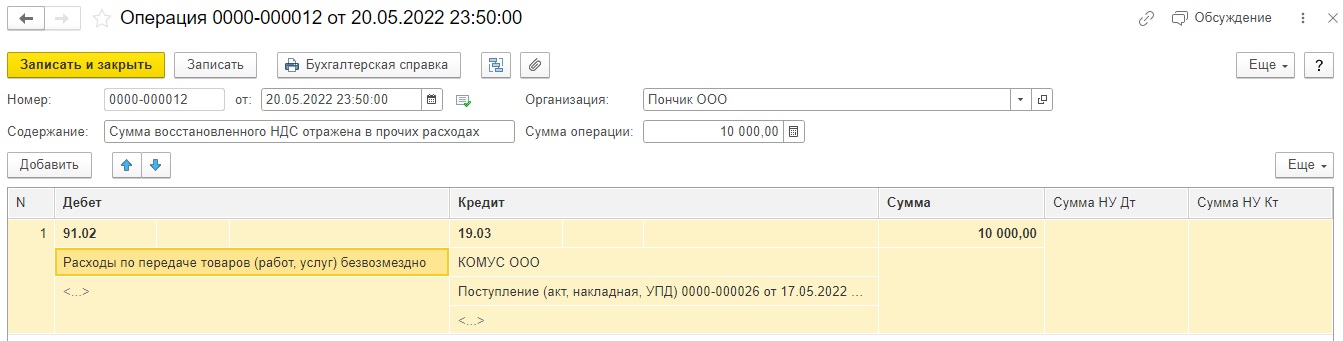

Шаг 4. Спишем НДС с 19 счета на счет прочих расходов с помощью «Операции, введенной вручную».

Напоминаем, что галочка НУ должна быть снята.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Или просто списываем тмц, восстанавливаем ндс и все?

*у нас ООО на ОСНО, оказываем помощь СВО(фбу войсковая часть).

Виалетта, добрый день.

Перечень расходов, которые можно признать на УСНО с объектом "доходы минус расходы", содержится в п. 1 ст. 346.16 НК РФ. Он является закрытым, и расходы в виде благотворительн ой помощи в нем не поименованы. Однако, есть исключение для благотворительн ых пожертвований, в рамках которых безвозмездно передается имущество для борьбы с коронавирусом, его диагностики и лечения.

При безвозмездной передаче имущества, предназначенног о для предупреждения, предотвращения распространения , а также диагностики и лечения коронавируса, учитывайте следующее.

Вы можете учесть в расходах стоимость такого имущества (включая денежные средства), если применяете УСН с объектом "доходы минус расходы" (пп. 23.1 п. 1 ст. 346.16 НК РФ).

Это возможно, если получателем имущества (денежных средств) являются:

- медицинские НКО;

- органы государственной власти и управления;

- органы местного самоуправления;

- государственные и муниципальные учреждения;

- государственные и муниципальные унитарные предприятия.

Теперь по действиям в 1С. Если вы передаете денежные средства, то конечно вся схема, представленная в статье, вам не подойдет. Если ваша благотворительн ость не связана с помощью по коронавирусу, то вам нужно в списании с расчетного счета выбрать вид операции "Прочее списание", указать получателя, сумму, ниже в строке "Расходы УСН" ставите позицию "Не принимаются".

По учету в НКО, к сожалению, не консультируем.