Курсовые разницы, отложенные доходы и расходы в 1С: Комплексной автоматизации ред. 2.5 и в 1С: ERP ред. 2.5

- Опубликовано 05.09.2023 08:26

- Просмотров: 23682

Чем больше мы публикуем статьи по такому сложному программному продукту как 1С: Комплексная автоматизация, тем больше просьб от наших читателей поступает продолжать это делать. Ведь информации в свободном доступе практически нет. Сегодня разберем вопрос курсовых разниц и отложенных доходов и расходов, причем данный материал подходит не только пользователям 1С: Комплексной автоматизации ред. 2.5, но и бухгалтерам, работающим в 1С: ERP ред. 2.5.

Курсовые разницы в бухгалтерском учете

Бухгалтерский учет курсовых разниц регулируется ПБУ 3/2006.

Курсовая разница – это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода (п. 3 ПБУ 3/2006).

Иными словами, бухгалтерский учет курсовых разниц у нас не изменился. Курсовые разницы признаются на дату погашения задолженности и на последнее число месяца, как и прежде, в доходах или расходах, в зависимости от колебаний курсов валют.

Курсовые разницы в налоговом учете

В налоговом учете до вступления в силу закона № 67-ФЗ от 26.03.2022 переоценка и учет курсовых разниц (положительных — в доходах, отрицательных — в расходах) проводились на каждую из дат (п. 8 ст. 271, п. 10 ст. 272 НК РФ):

- последнее число текущего месяца;

- дату погашения требования или обязательства, в том числе частичного.

Законом от 26.03.2022 № 67-ФЗ введены специальные правила учета курсовых разниц по обязательствам и валютным банковским вкладам, депозитам (подп. 7.1 п. 4 ст. 271 и подп. 6.1 п. 7 ст. 272 НК РФ):

- в 2022-2024 годах признавать положительные курсовые разницы в доходах только на дату погашения обязательств;

- в 2023 – 2024 годах признавать расходы в виде отрицательных курсовых разниц только на дату погашения обязательств (в 2022 году отрицательные разницы признаются расходами в обычном порядке, как при погашении, так и на конец месяца).

То есть, рассчитанные в обычном порядке (не при погашении обязательств) на последнее число положительные или отрицательные курсовые разницы становятся отложенными доходами или расходами и учитываются на счетах 98.КР и 97.КР до погашения задолженности. Как это реализовано в программах 1С: ERP и 1С: Комплексная автоматизация мы подробно рассмотрим на примере.

Особенности ведения учета в программах 1С: ERP и 1С: Комплексная автоматизация.

Особенностью этих программных продуктов является возможность ведения нескольких видов учета: оперативного, управленческого, регламентированного и международного.

Все документы сначала записываются в регистры оперативного учета, а потом отражаются в регламентированном учете. Мы не будем подробно останавливаться на этом вопросе, а только обозначим регистры, которые участвуют в накоплении информации для расчета курсовых разниц.

Регистрами - источниками для расчета курсовых разниц являются следующие:

- ДенежныеСредстваБезналичные;

- ДенежныеСредсваВПути;

- ДенежныеСредстваНаличные;

-ДенежныеСредстваВКассахККМ;

- ДенежныеСредсваУПодотчетныхЛиц;

- ДенежныеДокументы;

- РасчетыПоФинансовымИнструментам;

- РасчетыСКлиентамиПоСрокам;

- РасчетыСПоставщикамиПоСрокам;

- РезервыПоСомнительнымДолгам;

- Международный;

- Хозрасчетный.

Настройки программы для расчета курсовых разниц в оперативном контуре

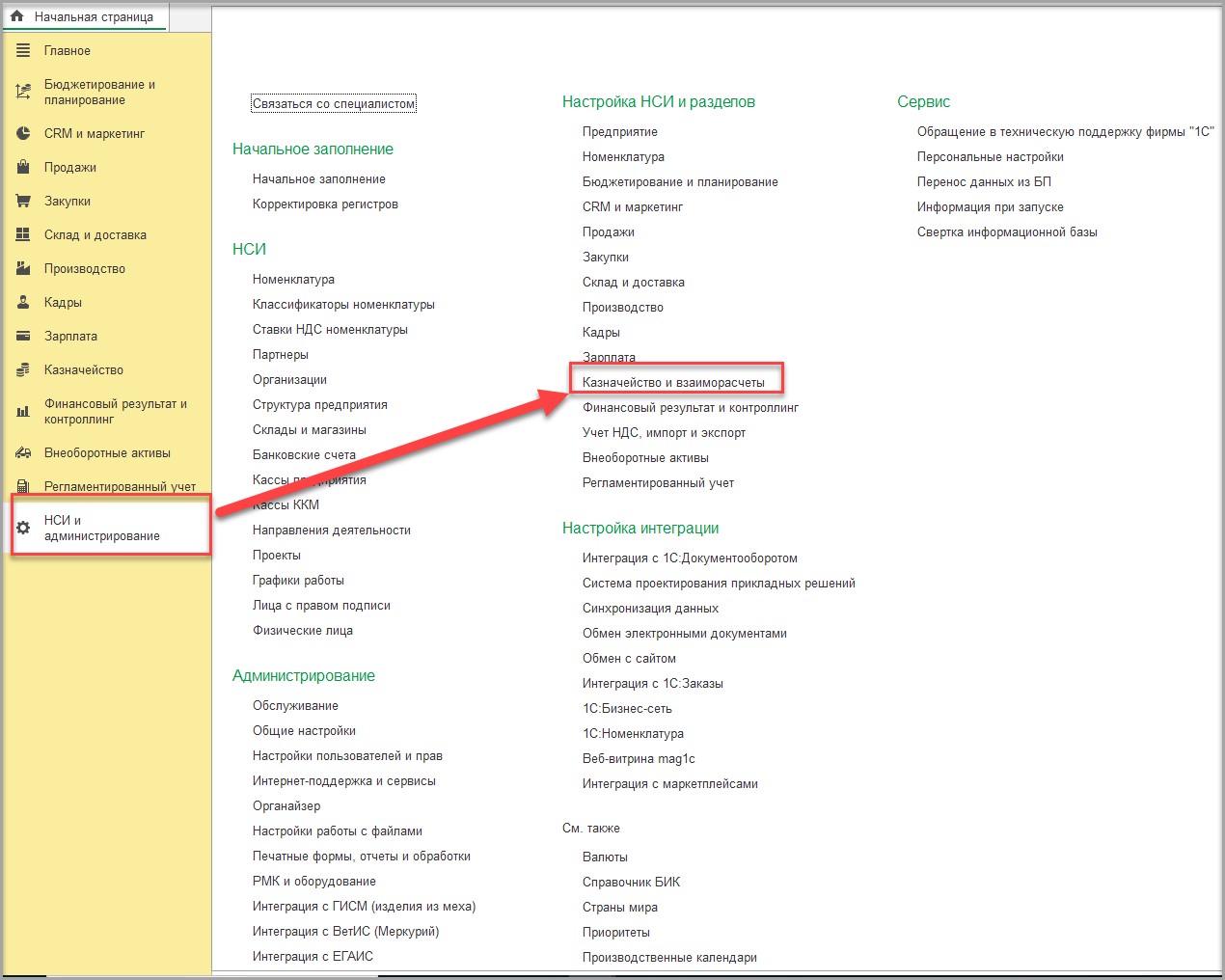

Настройка программы для расчета курсовых разниц для оперативного учета производится в разделе «НСИ и администрирование» - «Казначейство и взаиморасчеты»:

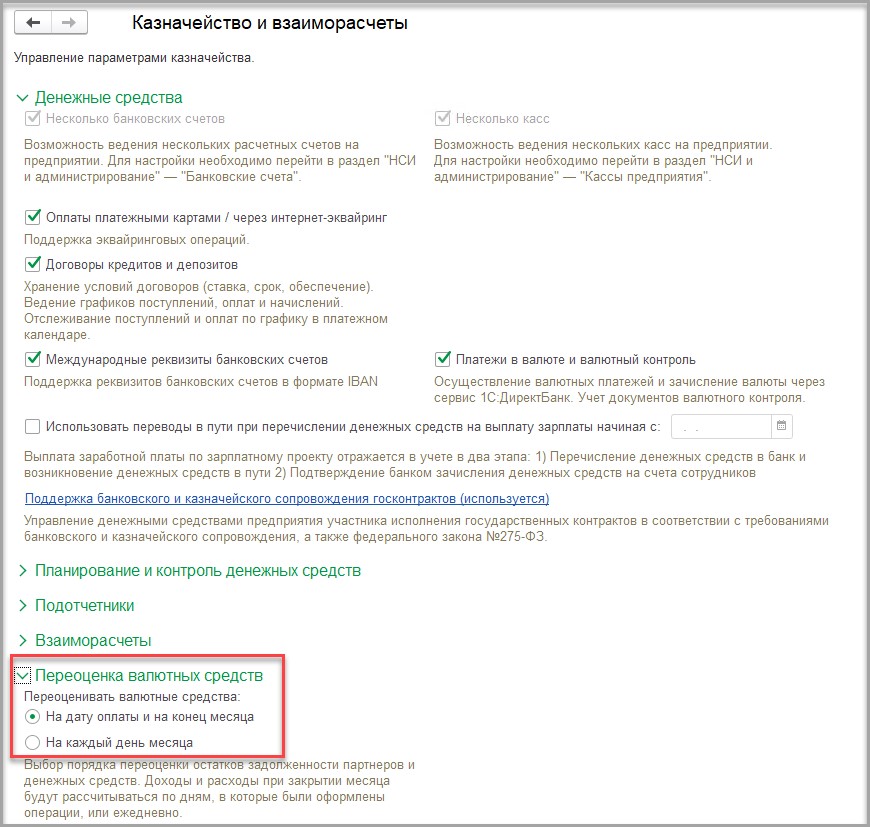

В разделе «Переоценка валютных средств» нужно поставить настройку, на какую дату необходимо переоценивать валютные средства: на дату оплаты и конец месяца или на каждый день месяца. Мы выбираем способ «На дату оплаты и конец месяца»:

Для бухгалтерского учета настройка учетной политики не требуется. Все настройки производятся в договорах с контрагентами при выборе необходимых ГФУ расчетов с партнерами.

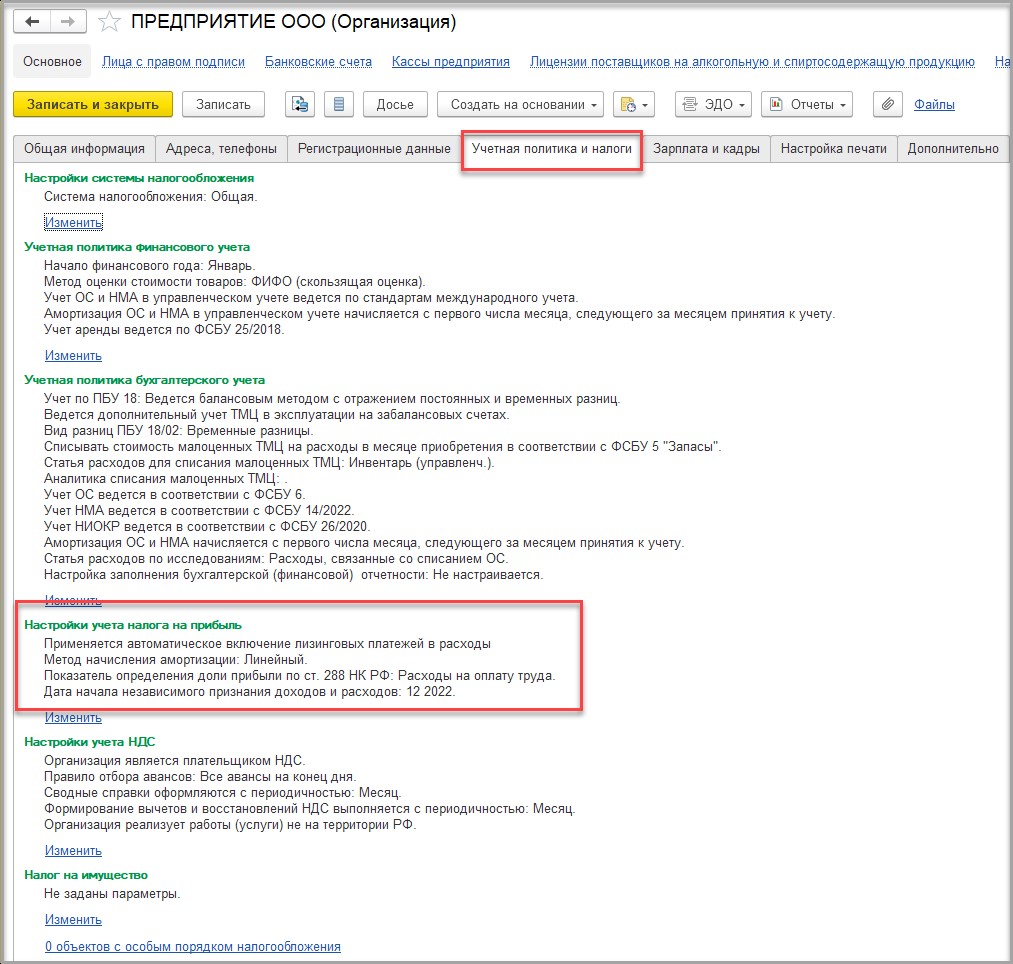

Настройка учетной политики по НУ

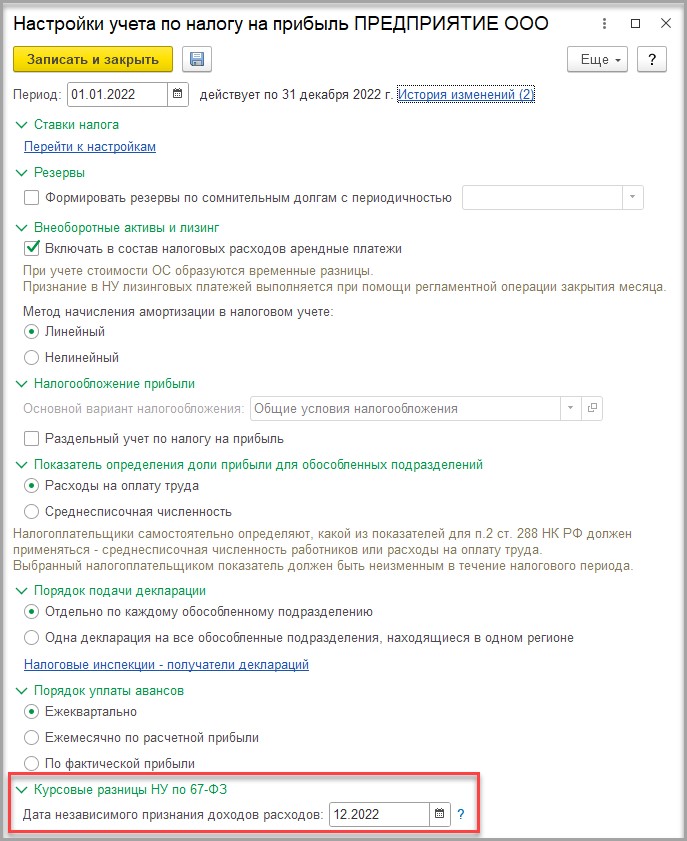

Для учета курсовых разниц в НУ по 67-ФЗ разработчиками была сделана настройка, которую нам тоже необходимо установить – дата независимого признания доходов и расходов в 2022 году. Можно указать любой месяц 2022 года. Мы установим декабрь 2022.

Алгоритм расчета курсовых разниц в программах 1С: ERP 2.5 и 1С: Комплексная автоматизация 2.5

Разработчиками заложен следующий алгоритм расчета курсовых разниц:

• берется сумма остатков (денежных средств или задолженности в разрезе расчетных счетов, касс или объектов расчетов) в валюте;

• на эту же дату берутся текущие суммы в регламентированной и управленческой валюте;

• валютная сумма умножается на курсы на дату переоценки для регламентированной и управленческой валюты;

• полученные суммы сравниваются с хранимой в учете оценкой;

• возникающие дельты и есть курсовые разницы.

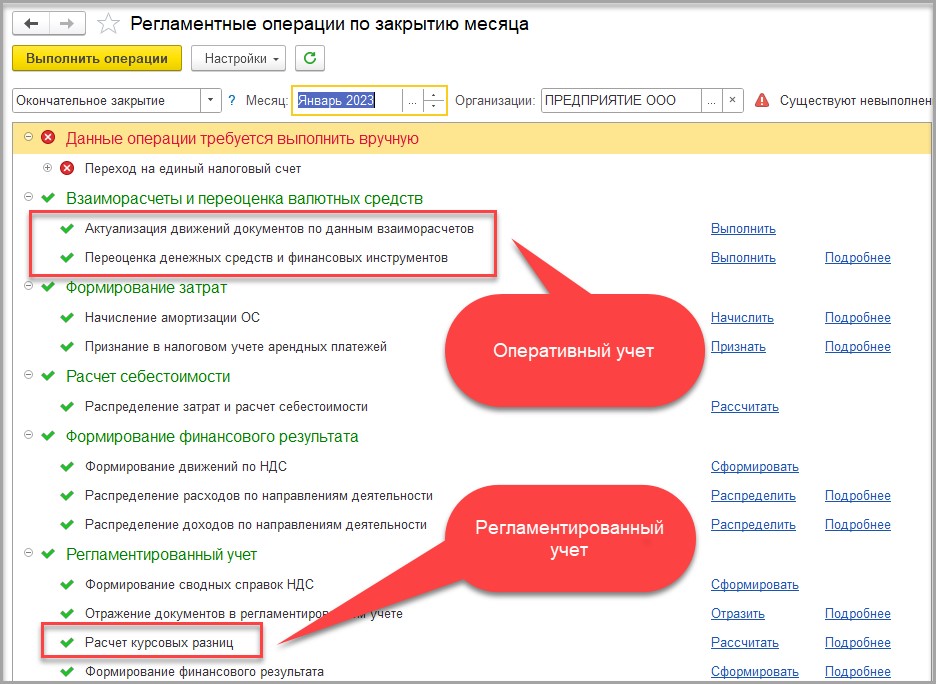

Курсовые разницы рассчитываются при проведении регламентной операции по закрытию месяца.

В блоке «Взаиморасчеты и переоценка валютных средств» переоценка производится по данным регистров оперативного учета.

Курсовые разницы по расчетам с поставщиками и клиентами рассчитывается регламентной операцией «Актуализация движений документов по данным взаиморасчетов».

Курсовые разницы по счетам денежных средств и финансовых инструментов рассчитываются регламентной операцией «Переоценка денежных средств и финансовых инструментов».

В блоке «Регламентированный учет», операция «Расчет курсовых разниц» переоценка производится по данным плана счетов.

Эти регламентные операции находятся в следующих разделах.

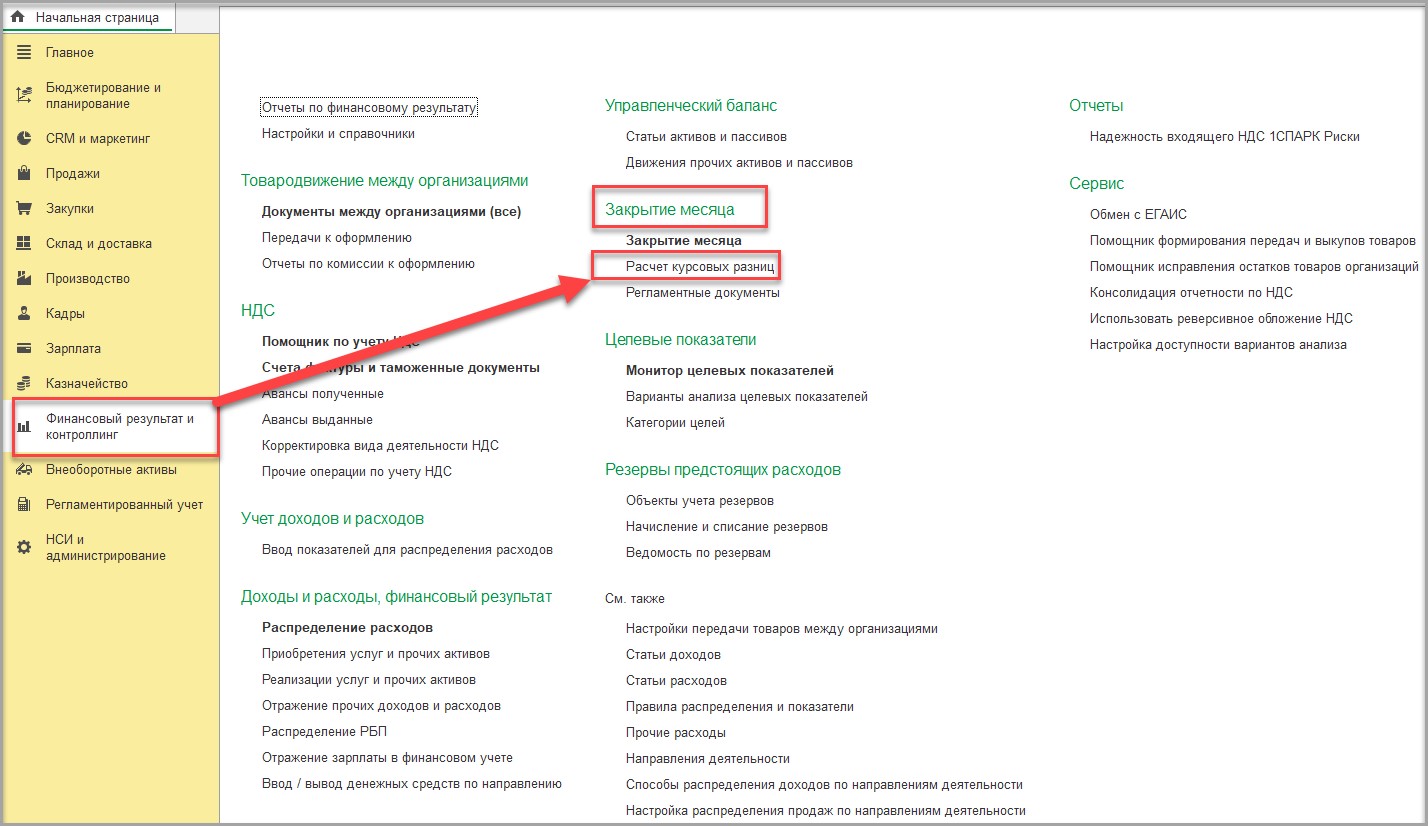

Оперативный учет: «Финансовый результат и контроллинг» - «Закрытие месяца» - «Расчет курсовых разниц»:

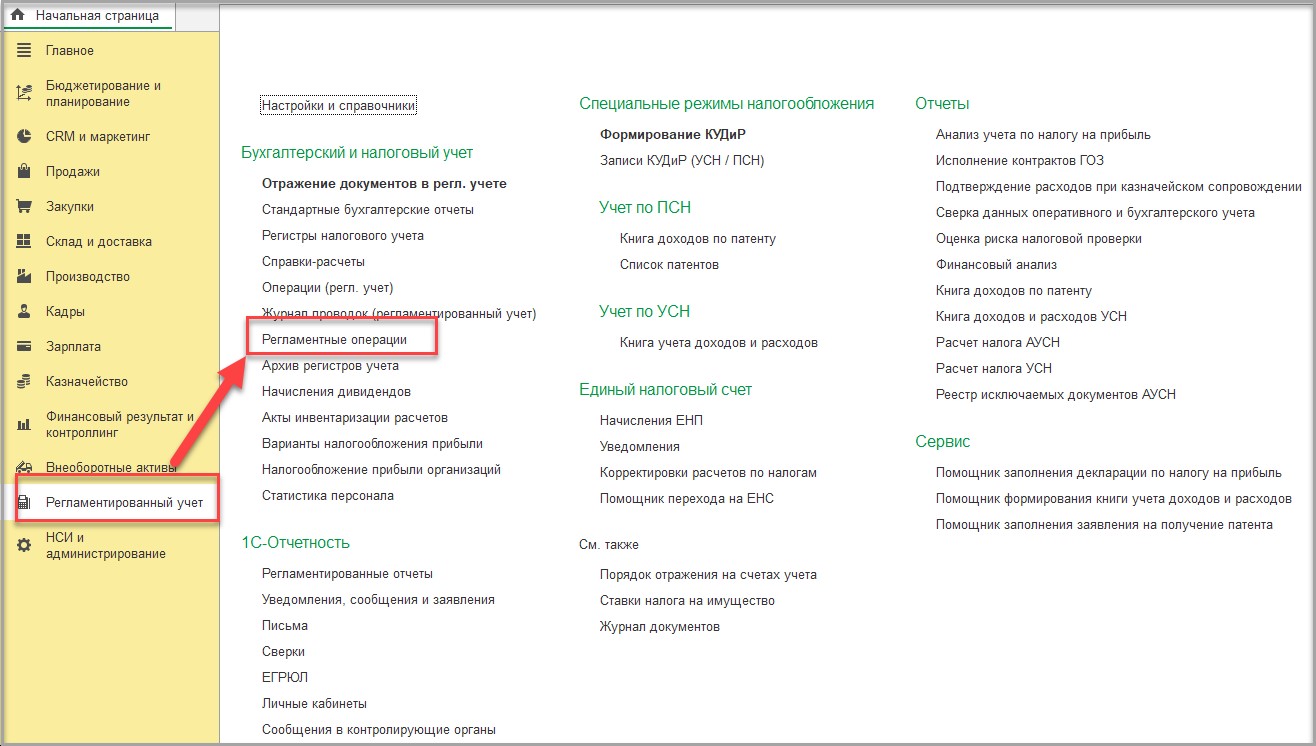

Регламентные операции по регламентированному учету находятся в разделе «Регламентированный учет» - «Регламентные операции»:

Условия примера

Заключен договор с поставщиком на покупку товара. Стоимость товара выражена в у.е., 1 у.е. равна 1 USD, и составляет 300 000,00 USD. Оплата товара производится в рублях по курсу ЦБ РФ на дату оплаты. По условиям договора предусмотрена оплата после отгрузки тремя равными частями.

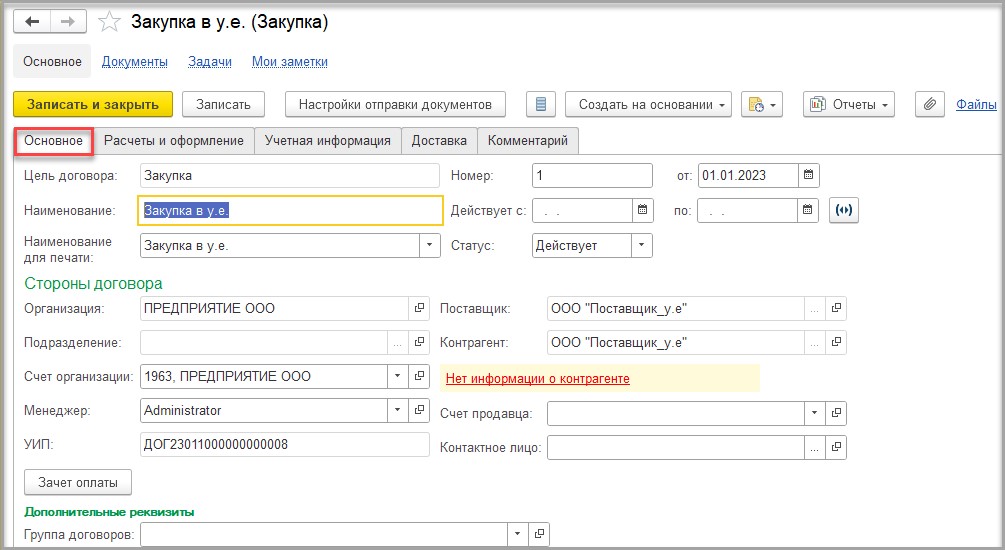

Заведем договор с поставщиком.

На вкладке «Основное» указываем цель договора, наименование договора, номер, дату, стороны договора:

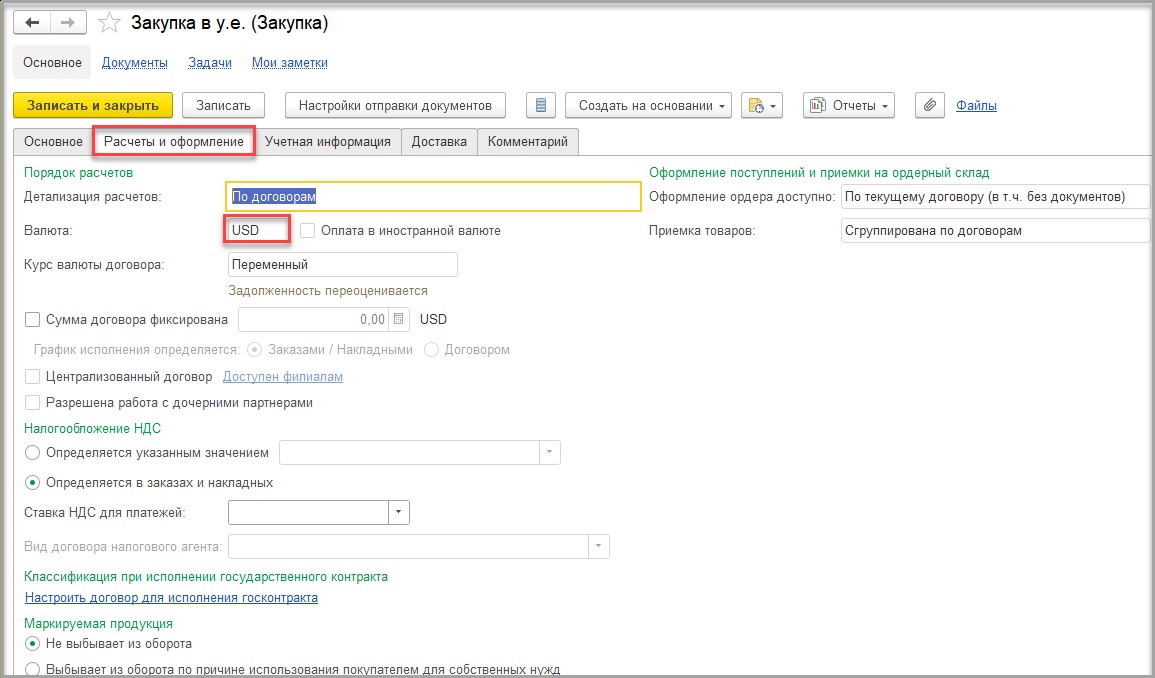

На вкладке «Расчеты и оформление» указываем порядок расчетов, валюту (у нас USD, но галочку в поле «Оплата в иностранной валюте» не ставим, так как у нас оплата будет производиться в рублях):

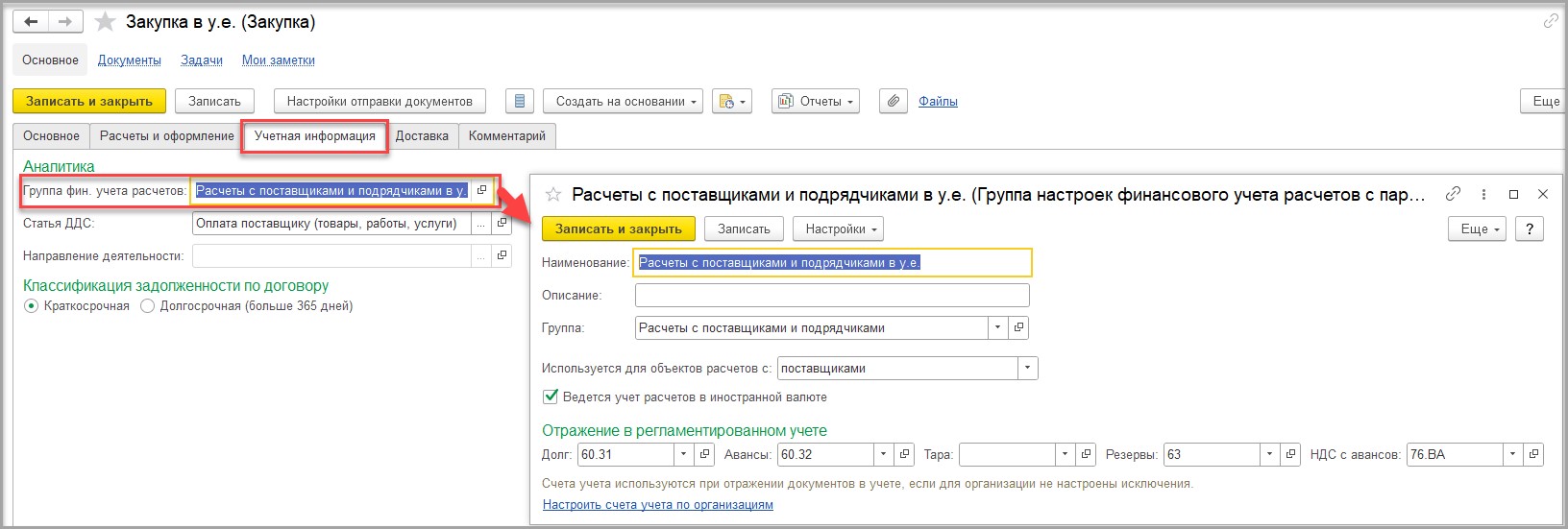

На вкладке «Учетная информация» выбираем ГФУ расчетов с партнерами «Расчеты с поставщиками и подрядчиками в у.е.» с настройками счетов 60.31 и 60.32:

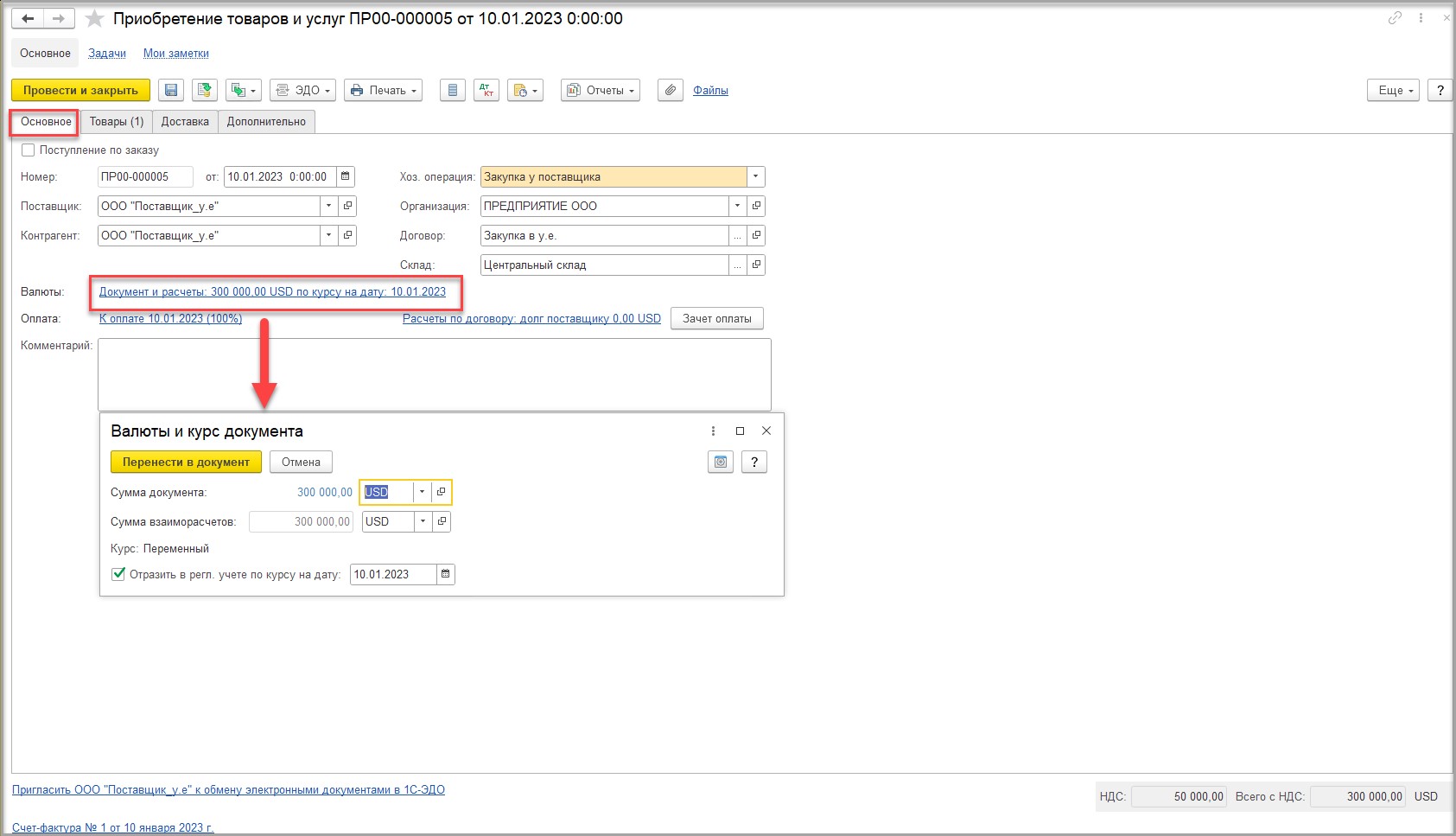

10.01.2023 проводим в учете поступление товара от поставщика на сумму 300 000,00 USD х 70,3002 (курс на 10.01.2023) = 21 090 060,00 рублей.

На вкладке «Основное» по гиперссылке «Документ и расчеты» устанавливаем валюту документа и взаиморасчетов, ставим галочку в поле «Отразить в регламентированном учете по курсу на дату» и устанавливаем дату 10.01.2023:

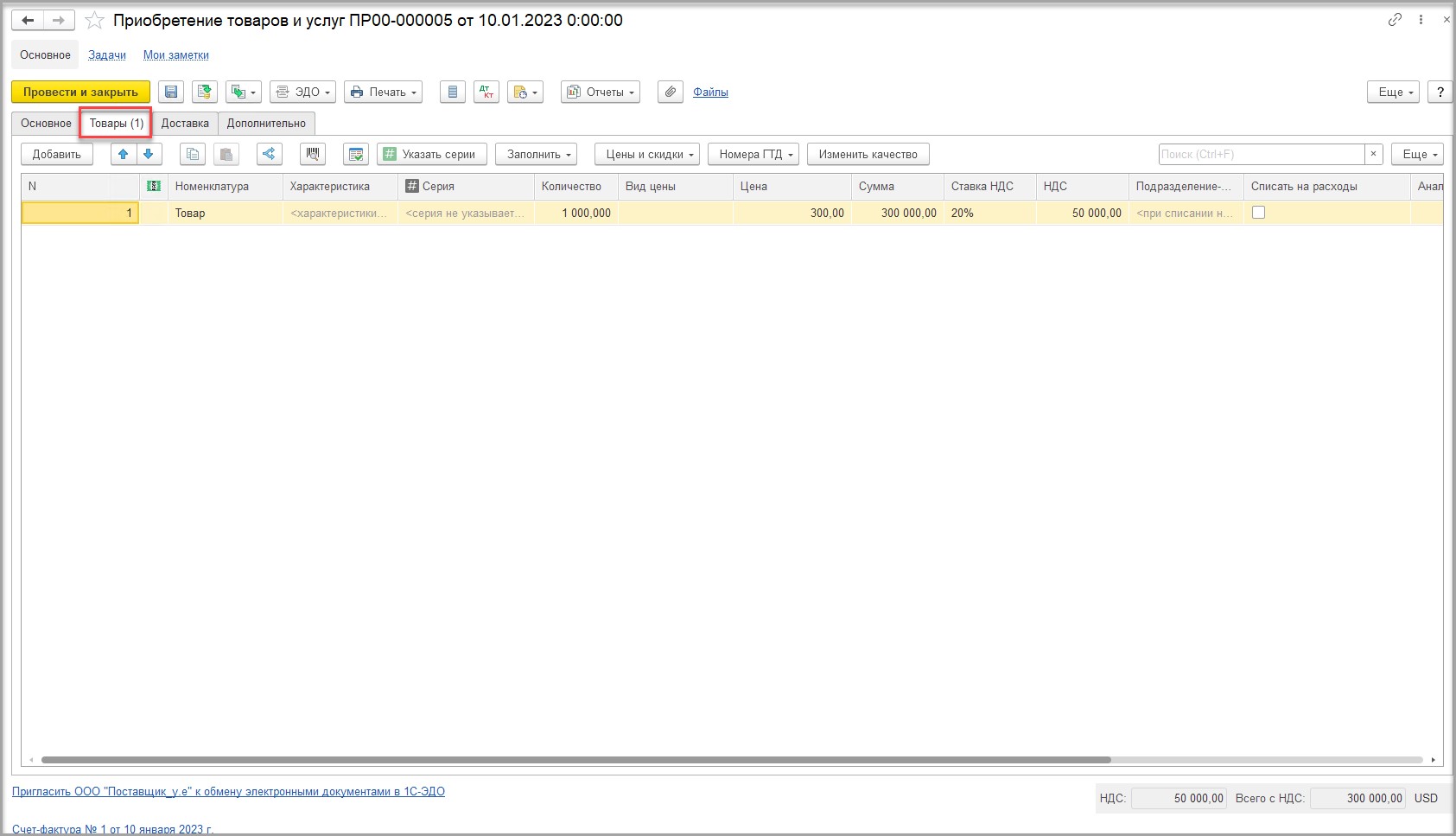

На вкладке «Товары» заполняем табличную часть (номенклатура, количество, цена, сумма, НДС):

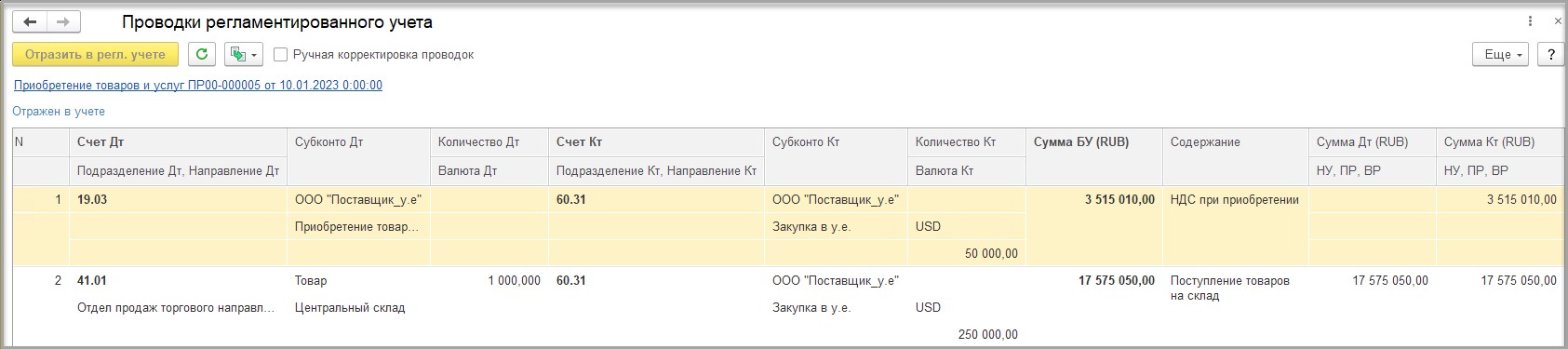

В движениях документа видим следующие проводки:

ДТ 19.03 – КТ 60.31 – отражена сумма НДС, предъявленного поставщиком;

ДТ 41.01 – КТ 60.31 – оприходованы товары.

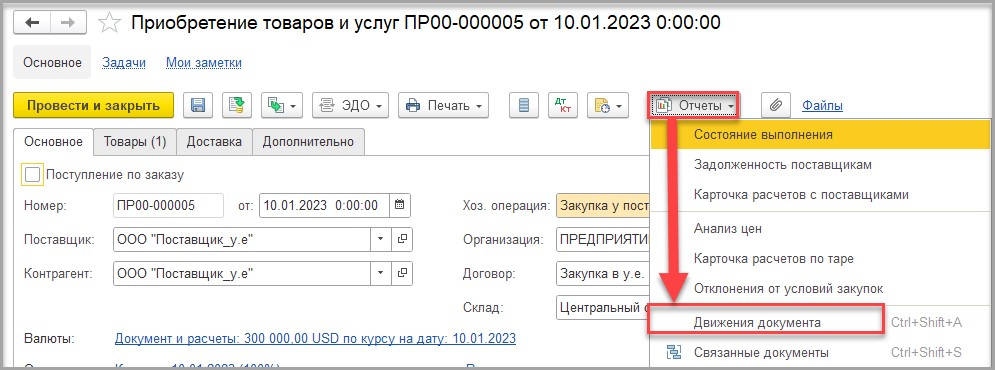

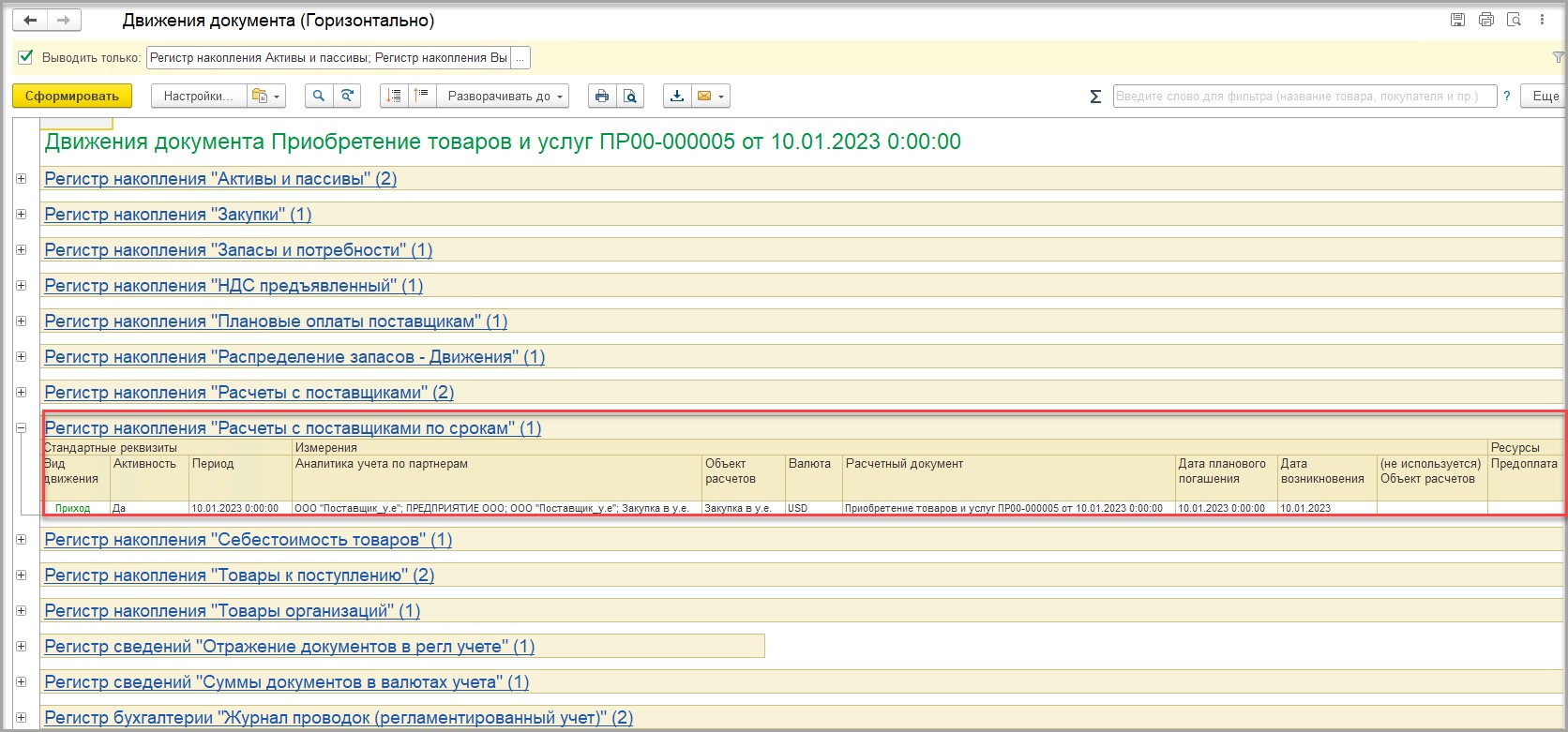

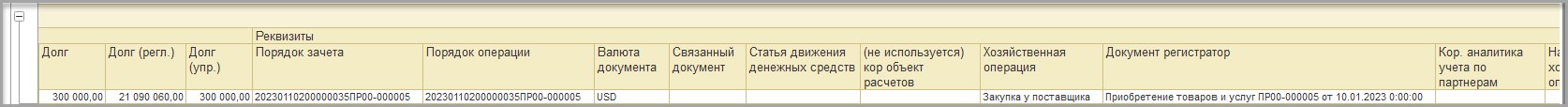

Посмотрим запись в регистре накопления «РасчетыСПоставщикамиПоСрокам» на нашем примере в документе «Приобретение товаров и услуг». Чтобы посмотреть запись в регистре, нужно нажать на кнопку «Отчеты» - «Движения документа»:

В движениях документа будут видны все регистры, в которых была произведена запись при проведении документа. Нас интересует только один, который будет является источником для расчета курсовых разниц:

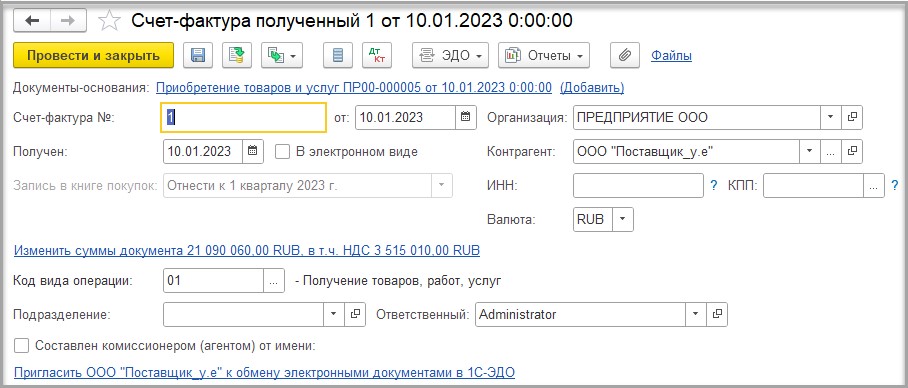

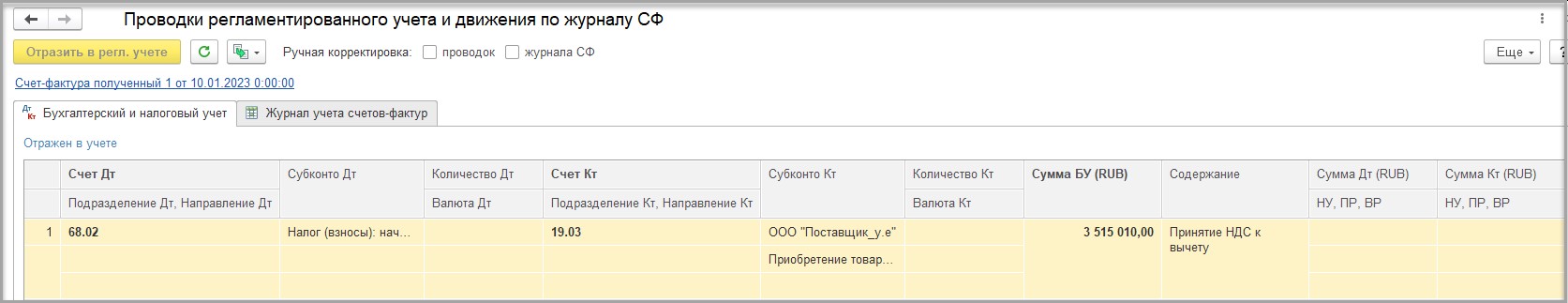

Зарегистрируем счет-фактуру, полученный от поставщика:

В движениях документа видим проводку:

ДТ 68.02 – КТ 19.03 – НДС принят к вычету.

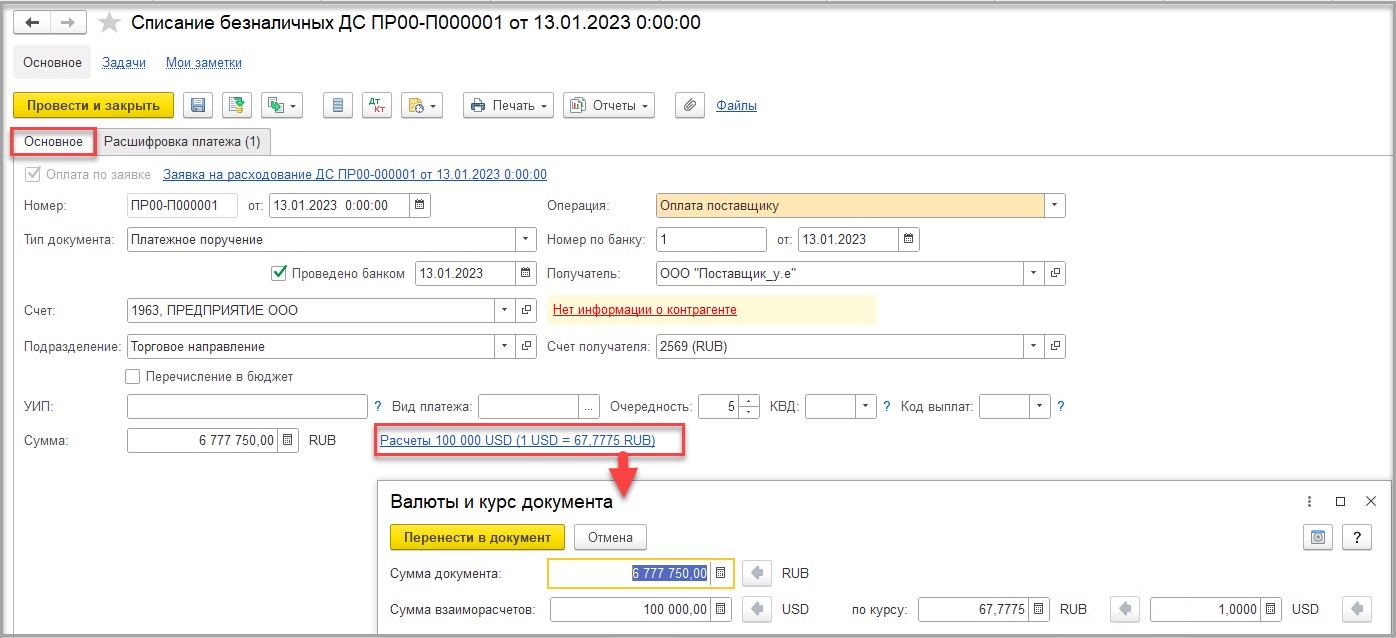

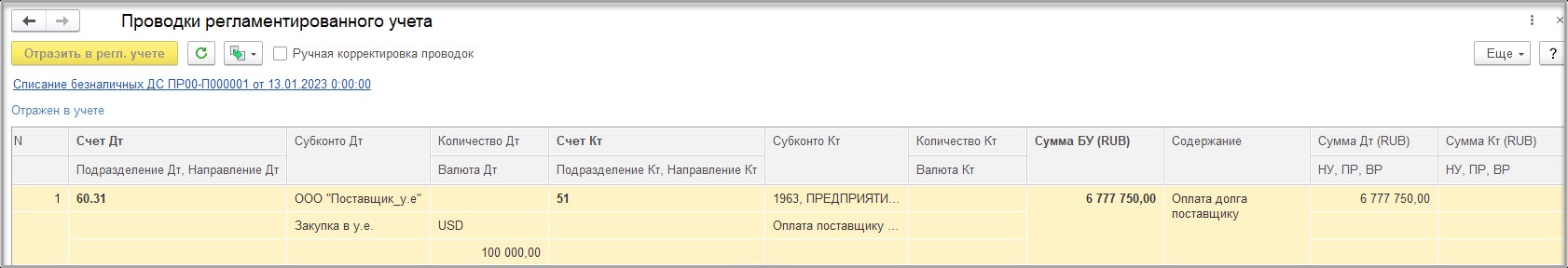

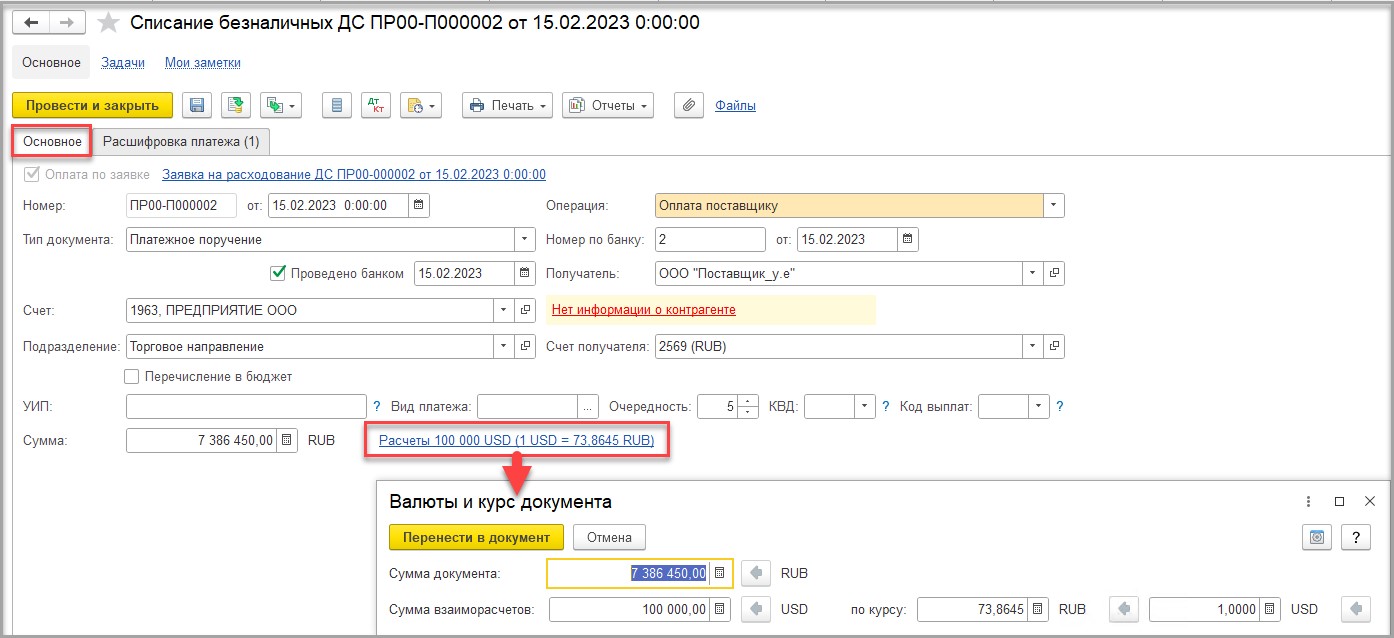

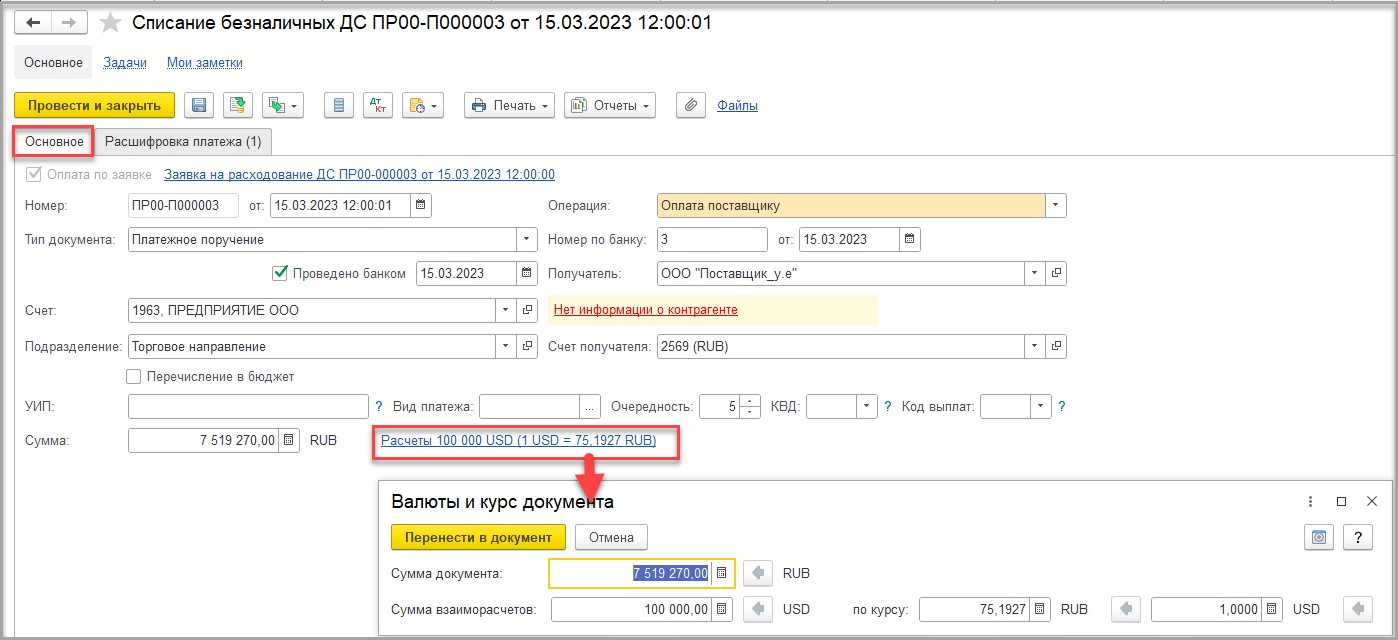

13.01.2023 производим первую оплату поставщику на сумму 100 000,00 USD по курсу на 13.01.2023 67,7775 = 6 777 750,00. На вкладке «Основное» нажимаем гиперссылку «Расчеты» и указываем в поле «Сумма документа» сумму в рублях, в поле «сумма взаиморасчетов» сумму в USD, курс валюты:

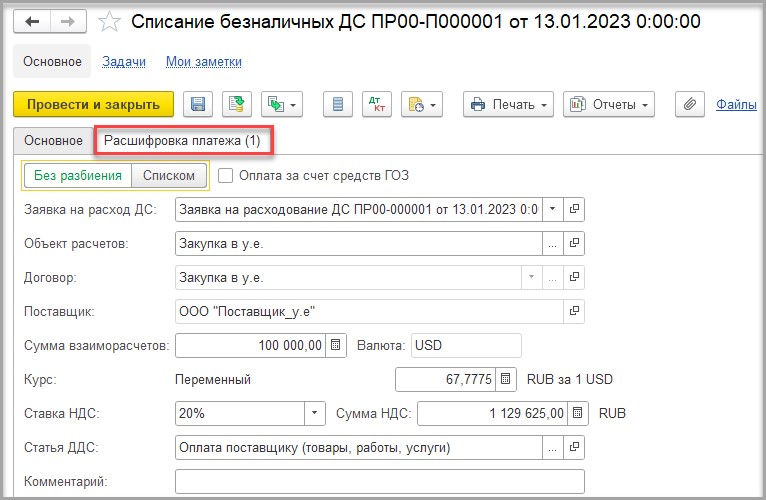

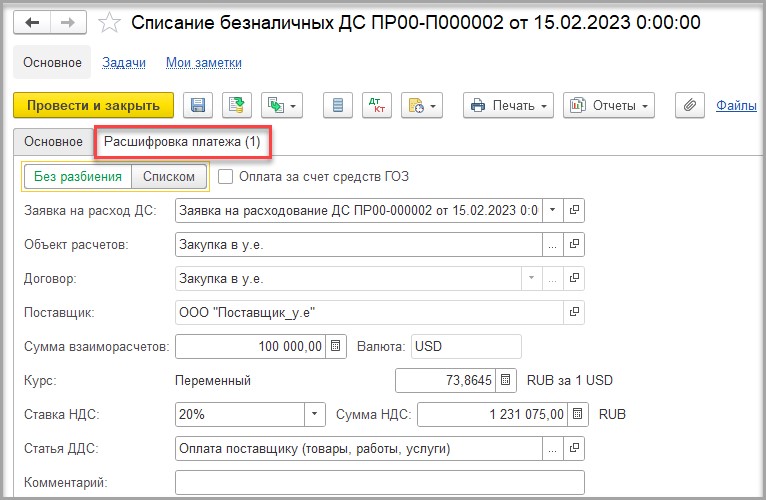

Заполняем данные на вкладке «Расшифровка платежа»: объект расчетов, поставщика, сумму взаиморасчетов, валюту, курс, ставку НДС, статью ДДС:

В движениях документа видим следующую запись:

ДТ 60.31 – КТ 51 – оплата задолженности поставщику.

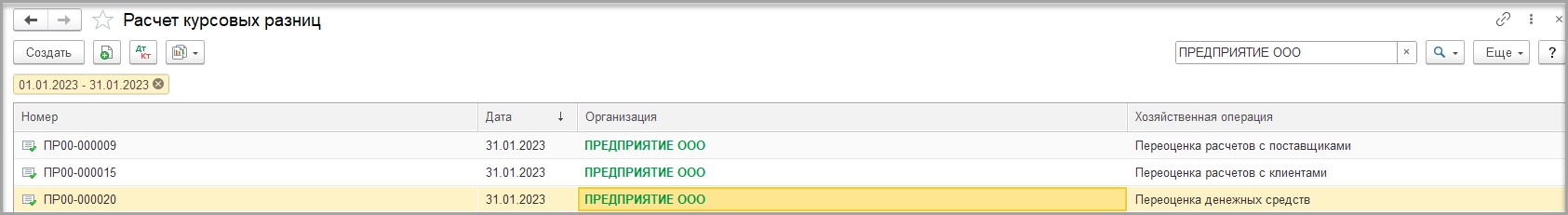

Курсовые разницы рассчитываются при выполнении регламентной операции «Закрытие месяца».

Для информации: с релиза 2.5.12.53 при отражении в регламентированном учете документов «Расчет курсовых разниц» проводки формируются не последним числом месяца (как было до этого), а на дату переоценки требований и обязательств.

Посмотрим регламентные операции по расчету курсовых разниц в оперативном учете:

Посмотрим движения документа «Переоценка расчетов с поставщиками:

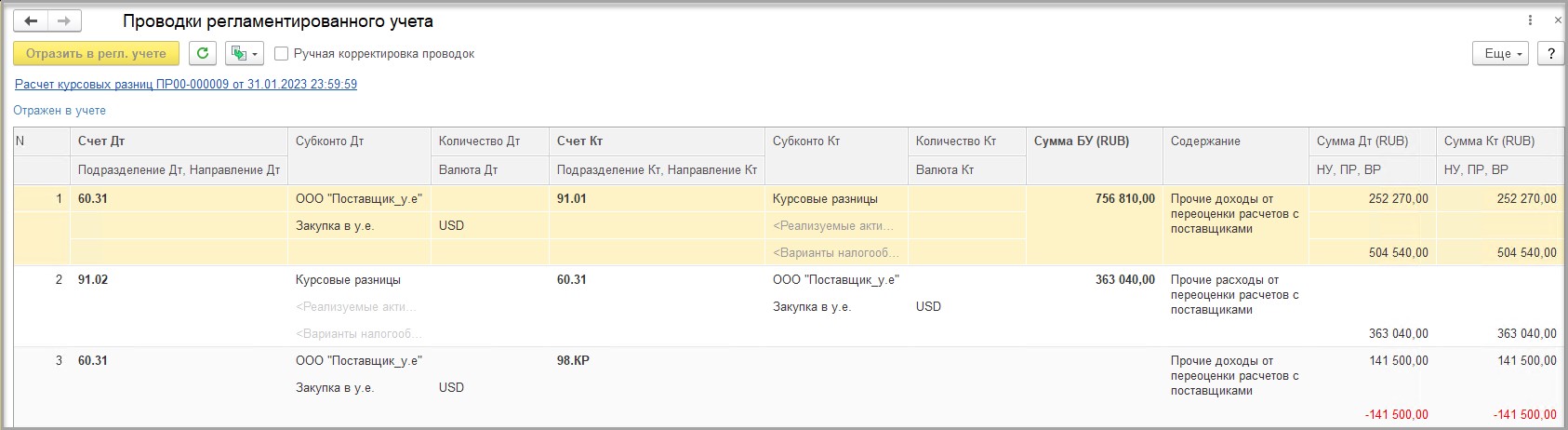

И мы видим в движениях документа проводки по регламентированному учету:

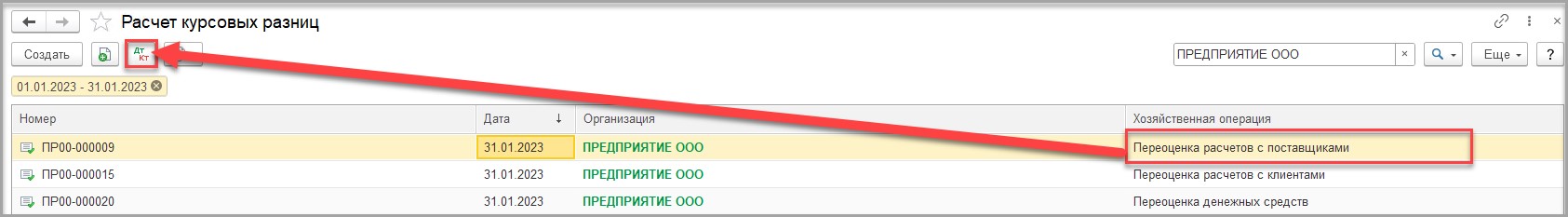

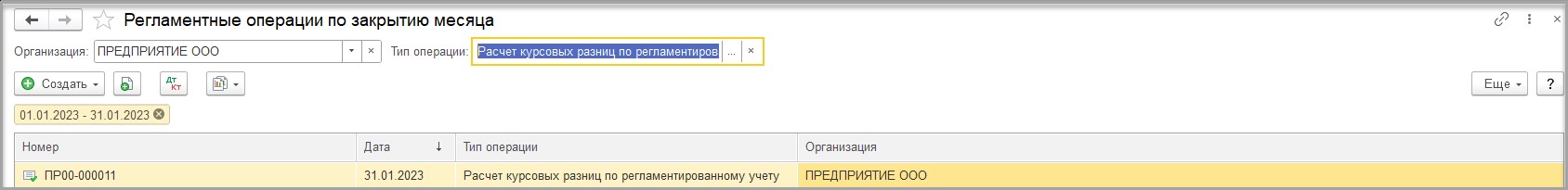

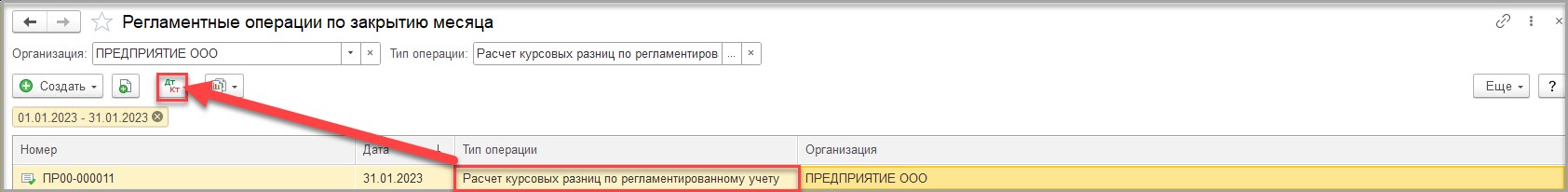

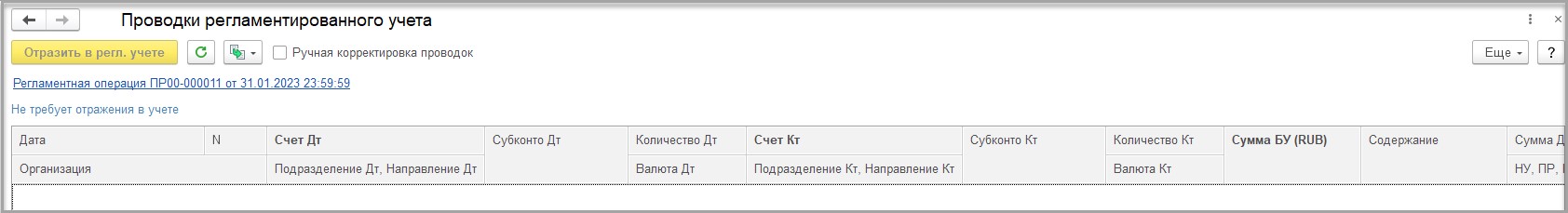

Посмотрим регламентную операцию по расчету курсовых разниц в регламентированном учете:

А теперь посмотрим движения документа:

В движениях документа у нас проводок нет:

Почему же так происходит?

Это опять же особенность программ 1С: ERP и 1С: Комплексная автоматизация, когда все движения отражаются в регламентных операциях оперативного контура. Регламентной операцией в регламентированном учете программа может отразить только расхождения в копейках, если они есть. То есть, если бы у нас между оперативным и регламентированным учетом была разница в расчете курсовых разниц, выраженная в копейках, то эти копейки были бы отражены здесь.

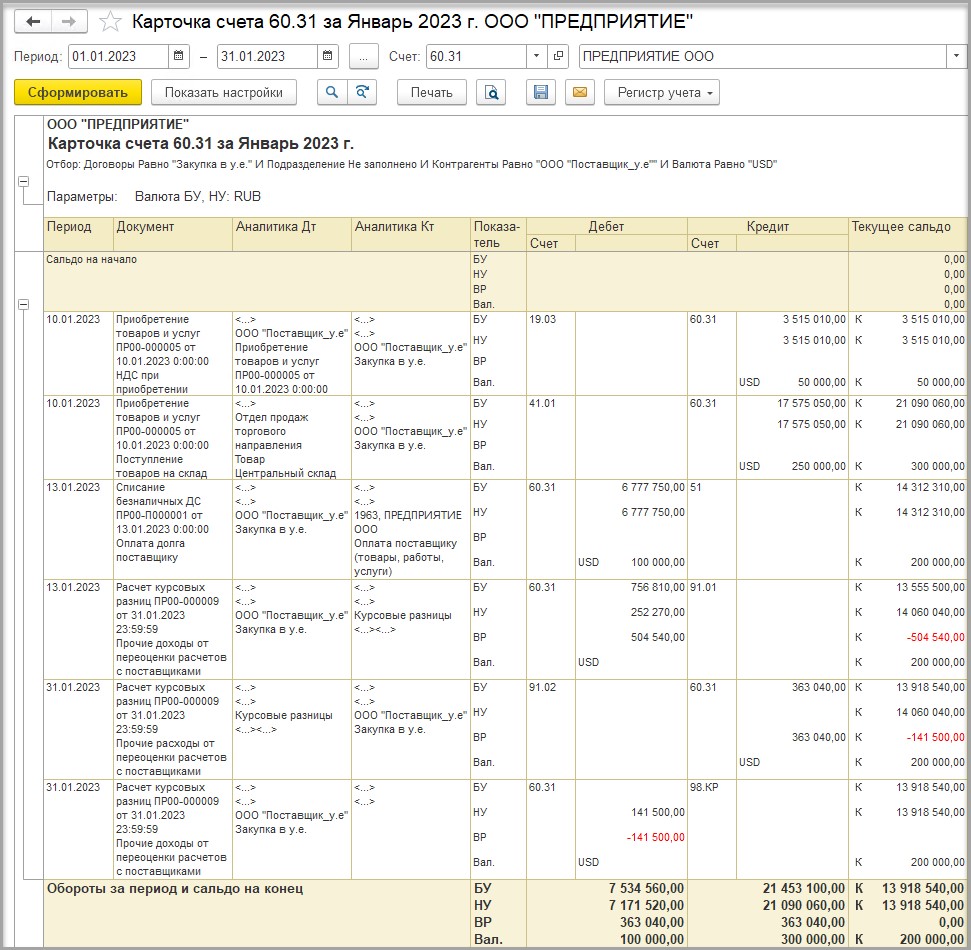

Посмотрим карточку счета 60.31 на 31.01.2023.

В карточке счета мы видим рассчитанные на 13.01.2023 и 31.01.2023 курсовые разницы в БУ и НУ, а также отложенные доходы в НУ.

Рассмотрим, как были рассчитаны курсовые разницы в бухгалтерском учете, а расчет курсовых разниц в налоговом учете рассмотрим ниже в справке-расчете.

Расчет курсовых разниц в БУ на 13.01.2023:

(300 000,00 USD х 67,7775 (курс на 13.01.2023)) – (300 000,00 USD х 70,3002 (курс на 10.01.2023)) = 756 810,00.

Расчет курсовых разниц в БУ на 31.01.2023:

(200 000,00 USD х (69,5927 (на 31.01.2023)) – (200 000,00 USD х 67,7775 (на 13.01.2023)) = 363 040,00.

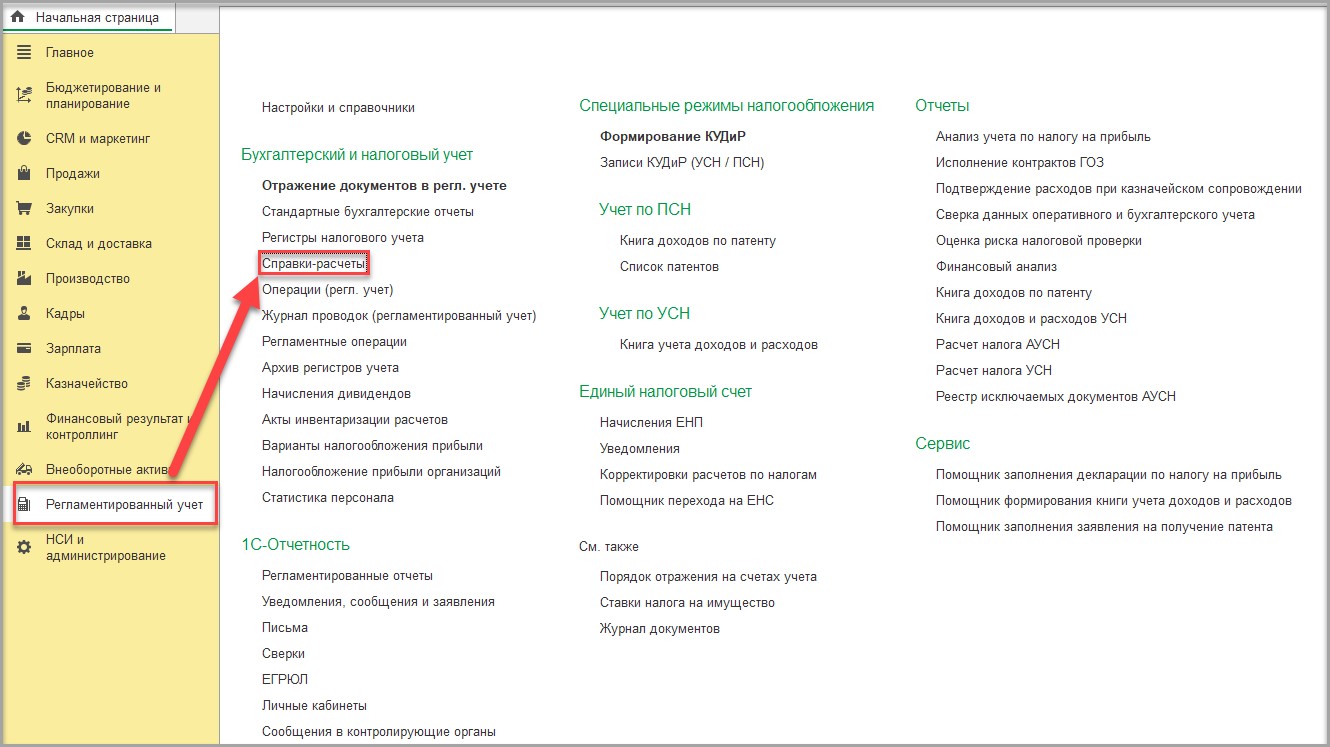

Расчет курсовых разниц в НУ можно проверить с помощью справки – расчета переоценки валютных средств в НУ. Она находится на вкладке «Регламентированный учет» - «Справки-расчеты»:

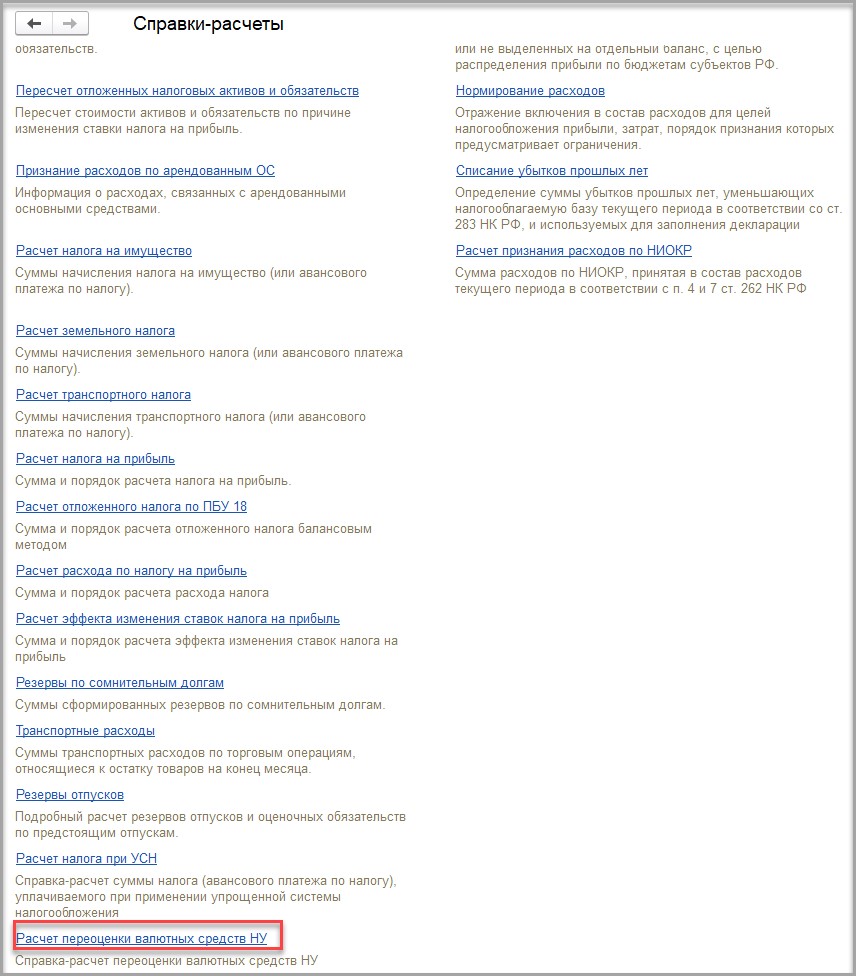

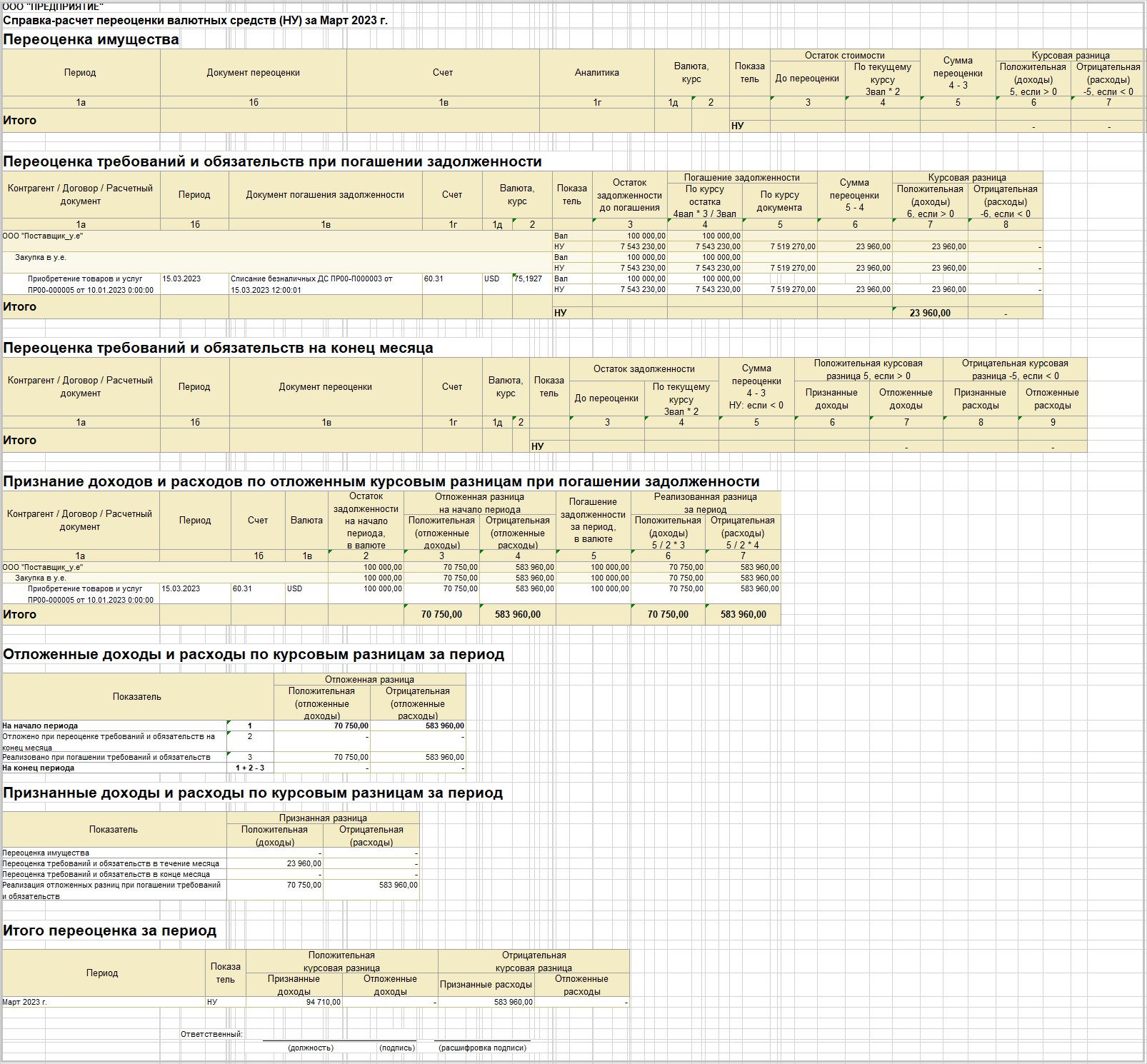

Рассмотрим подробно справку – расчет.

Переоценки имущества у нас нет, поэтому этот блок у нас в справке пустой.

Переоценка требований и обязательств при погашении задолженности:

При частичном погашении задолженности в налоговом учете у нас рассчитывается курсовая разница, но не на всю сумму задолженности, а только на сумму частичного погашения.

(100 000,00 USD х 67,7775 (курс на 13.01.2023)) – (100 000,00 USD х 70,3002 (курс на 10.01.2023)) = 252 270,00 – положительная курсовая разница, признается в доходах.

Переоценка требований и обязательств на конец месяца:

На остаток задолженности на конец месяца рассчитывается курсовая разница, которая не признается в доходах, а образует отложенный доход.

(200 000,00 USD х (69,5927 (на 31.01.2023)) – (200 000,00 USD х 70,3002 (на 10.01.2023)) = 141 500,00 – отложенный доход.

Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности.

В расчет реализованной разницы за период заложена следующая формула:

Погашение задолженности за период, в валюте / Остаток задолженности на начало периода, в валюте х отложенную разница на начало периода, в рублях. У нас пока этот блок пустой.

Отложенные доходы и расходы по курсовым разницам за период.

Отражены все отложенные доходы (141 500,00) и расходы (таких у нас пока нет) за месяц.

Признанные доходы и расходы по курсовым разницам за период.

Отражены все признанные доходы и расходы по курсовым разницам за месяц. Мы видим сумму 252 270,00 – это положительная курсовая разница, возникшая при погашении задолженности 13.01.2023 и признанная в доходах.

Итого переоценка за период.

В этом блоке отражены все отложенные и признанные доходы и расходы за месяц.

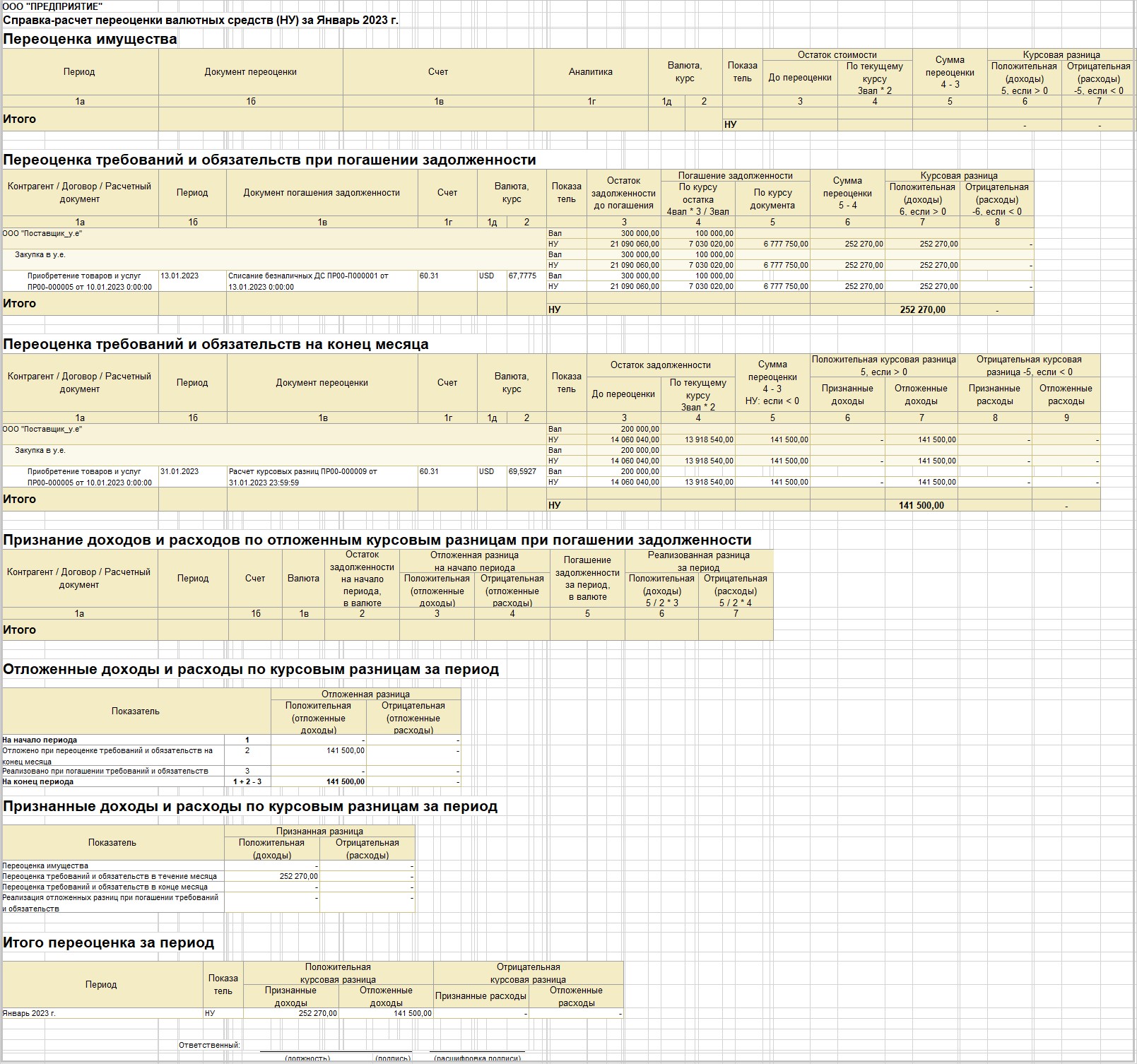

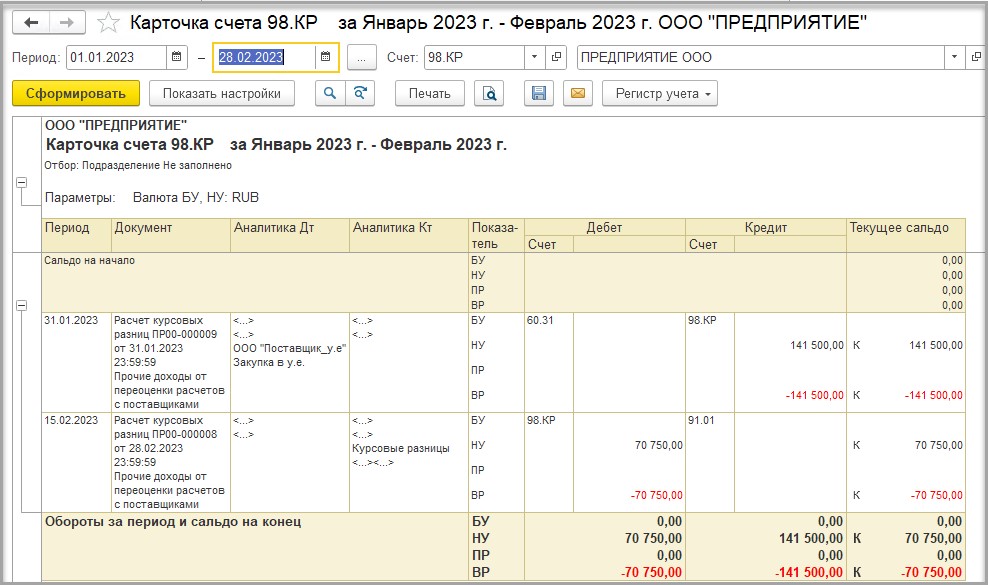

Посмотрим ОСВ по счету 98.КР. Мы видим сумму отложенного дохода 141 500,00, отраженную по КТ 98.КР:

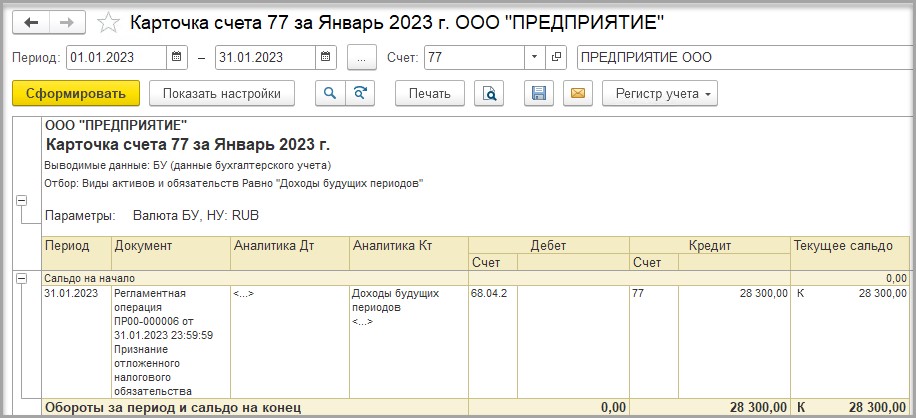

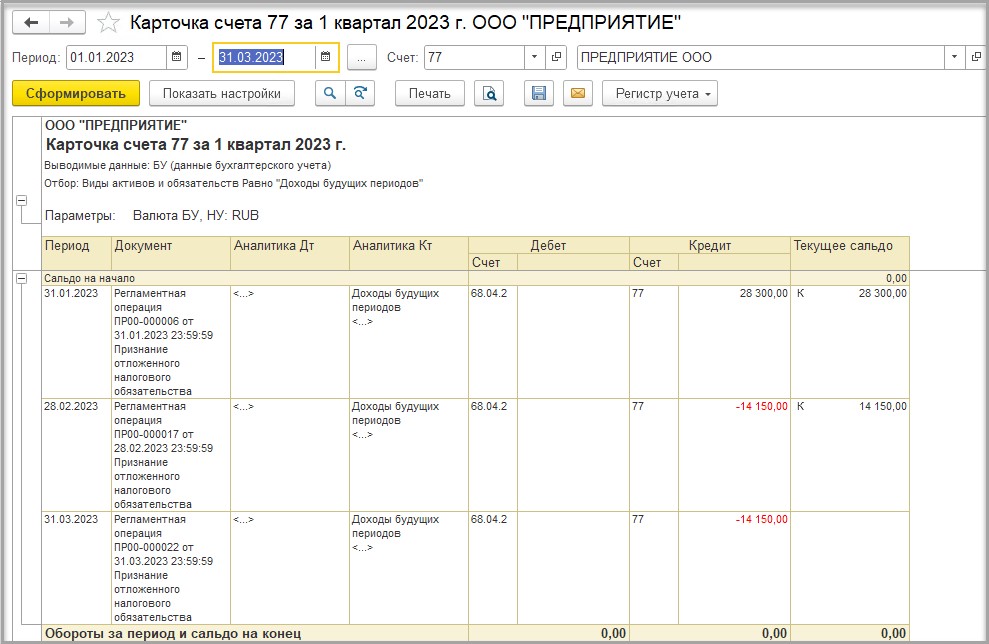

Так как у нас образовался отложенный доход только в налоговом учете (и налогооблагаемая временная разница, соответственно, в сумме 141 500,00), то у нас возникает отложенное налоговое обязательство 141 500,00 х 20% = 28 300,00 по КТ счета 77 в корреспонденции с ДТ счета 68.04.2.

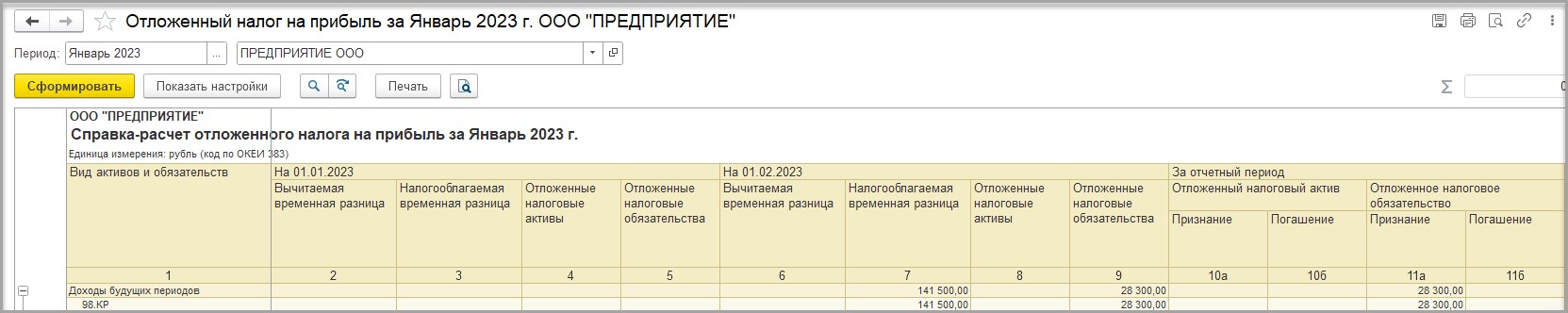

Посмотрим справку – расчет по отложенным налогам за январь:

По виду активов и обязательств «Доходы будущих периодов» отражена налогооблагаемая временная разница в сумме 141 500,00 и признано отложенное налоговое обязательство в сумме 28 300,00.

Посмотрим ОСВ по счету 77 за январь 2023:

ФЕВРАЛЬ 2023.

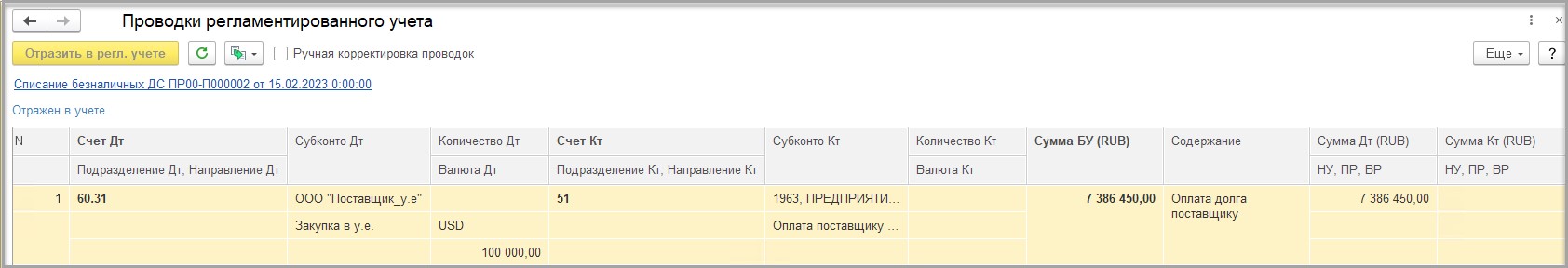

15.02.2023 перечислена вторая часть задолженности в сумме 100 000,00 USD по курсу на 15.02.2023 73,8645 = 7 386 450,00:

В движениях документа мы видим следующую запись:

ДТ 60.31 – КТ 51 – оплата задолженности поставщику.

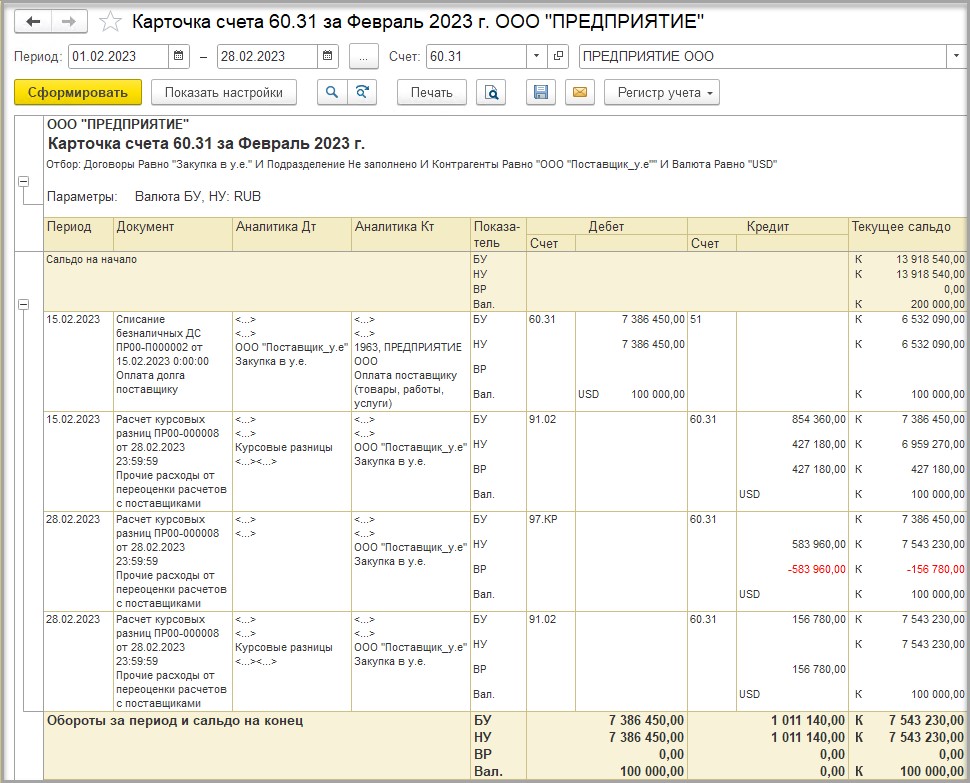

Посмотрим ОСВ по счету 60.31 на 28.02.2023:

Расчет курсовых разниц в БУ на 15.02.2023:

(200 000,00 USD х 73,8645 (курс на 15.02.2023)) – (200 000,00 USD х 69,5927 (курс на 31.01.2023)) = 854 360,00.

Расчет курсовых разниц в БУ на 28.02.2023:

(100 000,00 USD х 75,4323 (курс на 28.02.2023)) - 100 000,00 USD х 73,8645 (курс на 15.02.2023)) = 156 780,00.

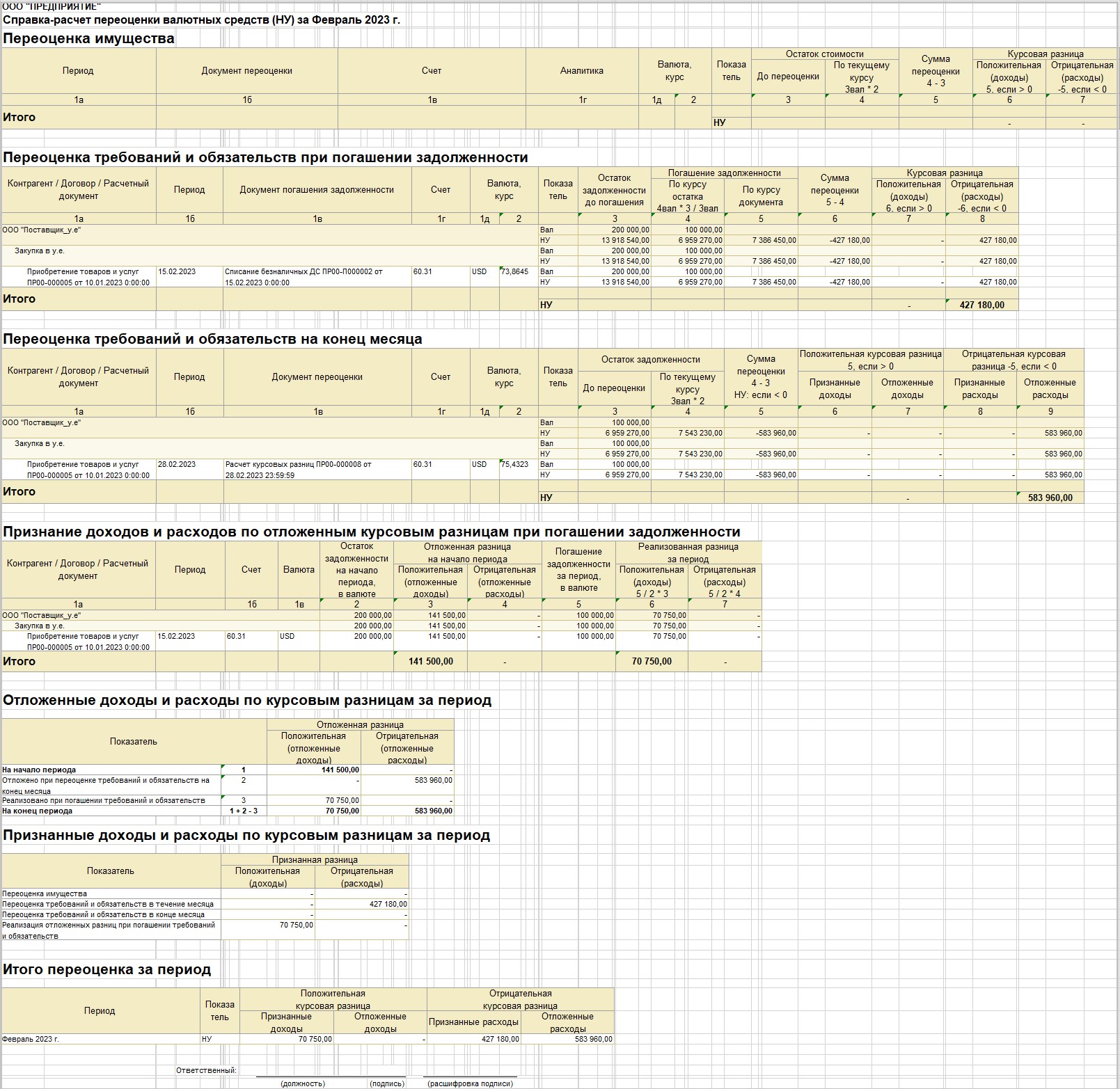

Проверим расчет курсовых разниц в НУ по справке – расчету за февраль 2023:

Переоценки имущества у нас нет, поэтому этот блок у нас в справке пустой.

Переоценка требований и обязательств при погашении задолженности:

При частичном погашении задолженности в налоговом учете у нас рассчитывается курсовая разница, но не на всю сумму задолженности, а только на сумму частичного погашения. Почему на дату 15.02.2023 курсовая разница у нас – отрицательная? Потому что курс валюты на дату оплаты выше, чем на дату предыдущей переоценки.

(100 000,00 USD х 73,8645 (курс на 15.02.2023)) - 100 000,00 USD х 69,5927 (курс на 31.01.2023)) = 427 180,00.

Переоценка требований и обязательств на конец месяца:

На остаток задолженности на конец месяца рассчитывается курсовая разница, которая не признается в расходах, а образует отложенный расход. Почему же в феврале у нас образовался отложенный расход, а не доход? Все дело в том, что курс валюты на 28.02.2023 выше, чем на 31.01.2023, а, значит, сумма нашей задолженности поставщику увеличилась, а это – наши расходы.

(100 000,00 USD х 75,4323 (курс на 28.02.2023) - 100 000,00 USD х 69,5927 (курс на 31.01.2023)) = 583 960,00 – отложенный расход.

Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности.

Сумму реализованной разницы за период рассчитаем по следующей формуле:

Погашение задолженности за период, в валюте / Остаток задолженности на начало периода, в валюте х отложенную разницу на начало периода, в рублях:

100 000,00 USD / 200 000,00 USD х 141 500,00 = 70 750,00.

Отложенные доходы и расходы по курсовым разницам за период.

Отражены отложенные доходы (в феврале у нас таких нет), реализованные доходы (70 750,00), а также отложенные расходы (583 960,00) за месяц.

Признанные доходы и расходы по курсовым разницам за период.

В этом блоке отражаются признанные доходы и расходы по курсовым разницам за месяц.

В феврале месяце у нас признается доход только в сумме разницы 70 750,00. Также есть признанный расход в сумме 427 180,00.

Итого переоценка за период.

Отражены суммы всех отложенных и признанных доходов и расходов за месяц.

В ОСВ по счету 98.КР мы видим сумму 70 750,00, признанную в доходах:

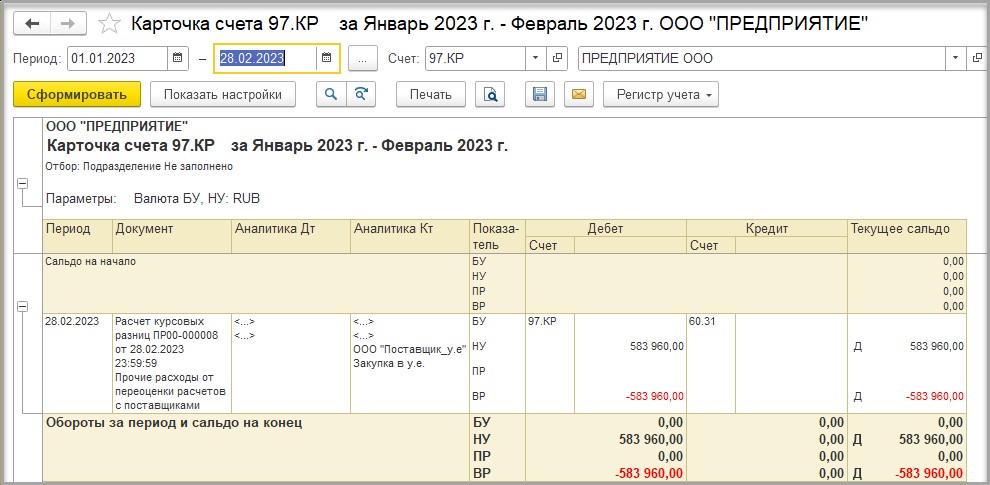

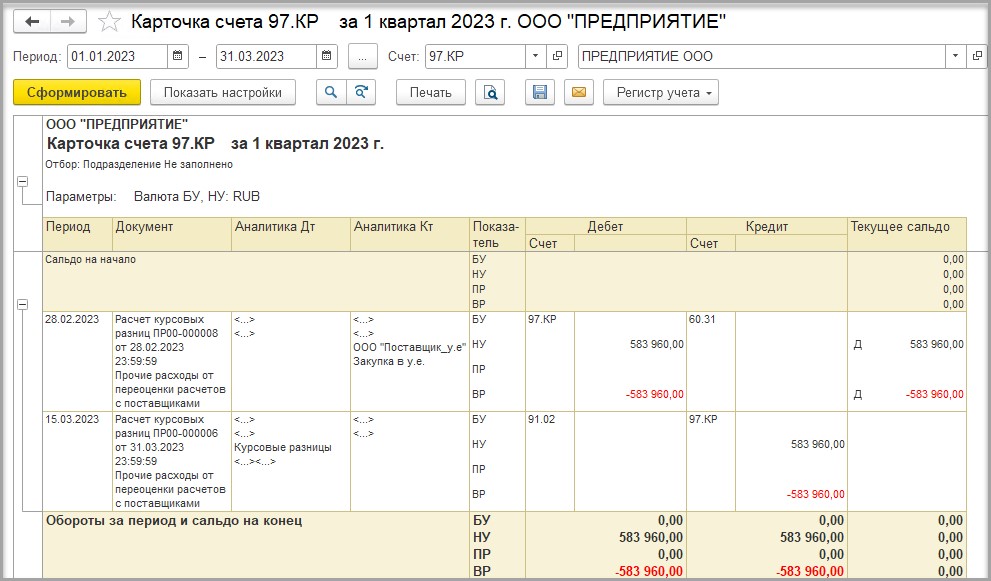

В карточке счета 97.КР мы видим сумму отложенного расхода 583 960,00 в ДТ счета 97.КР:

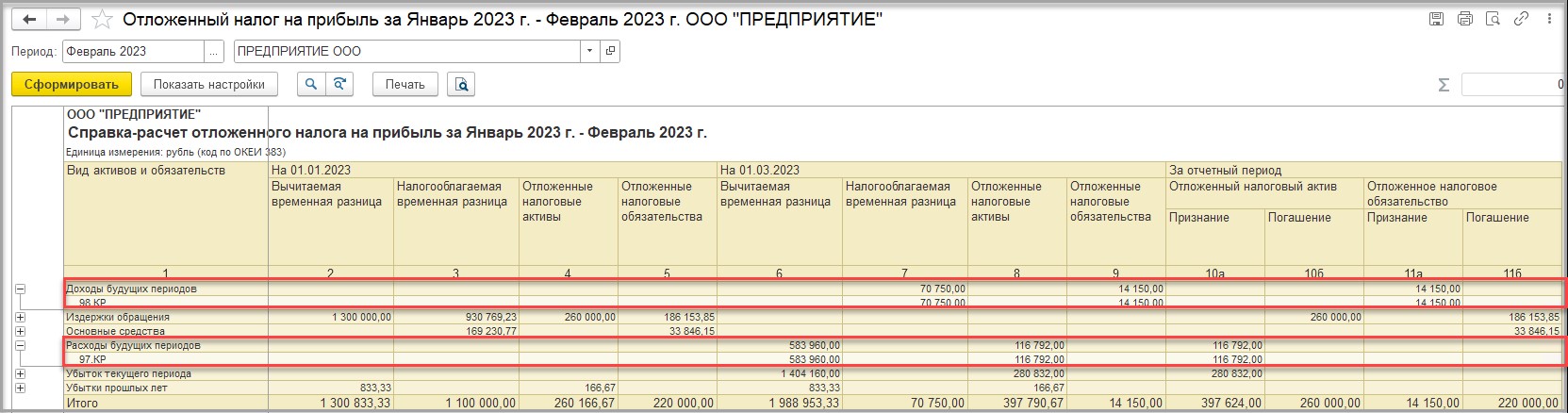

Посмотрим справку – расчет отложенных налогов за февраль 2023:

По виду активов и обязательств «Доходы будущих периодов» отражена налогооблагаемая временная разница в сумме 70 750,00 (сальдо по счету 98.КР на 28.02.2023) и признано ОНО в сумме 14 150,00.

По виду активов и обязательств «Расходы будущих периодов» отражена сумма отложенного расхода в размере 583960,00 и признан ОНА в размере 20% от этой суммы – 116 792,00.

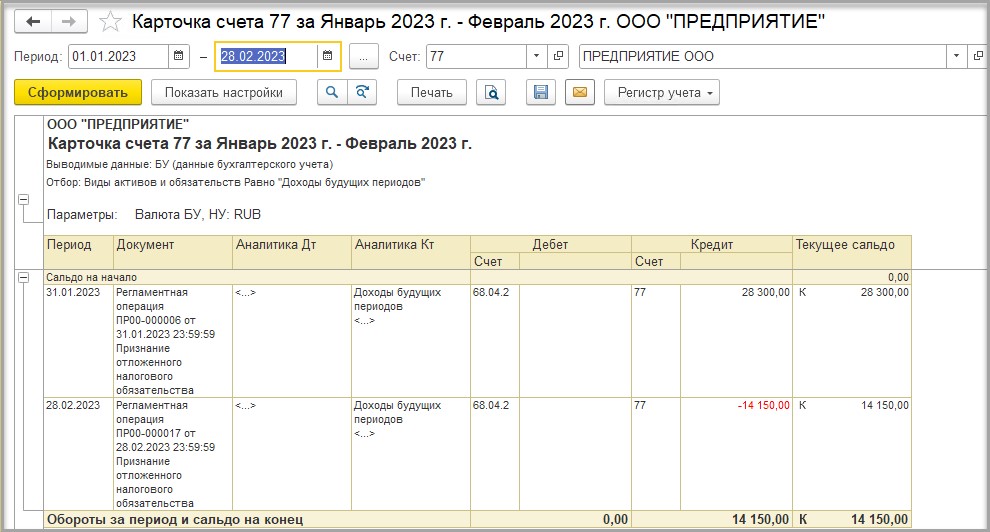

Посмотрим ОСВ по счету 77:

В карточке счета 77 видим уменьшение признанного ОНО в сумме 14 150,00 и сальдо на 28.02.2023 в сумме 14 150,00.

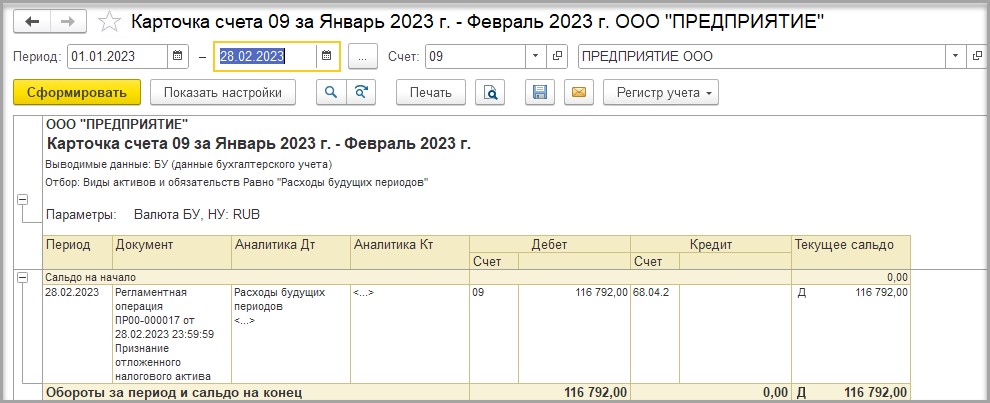

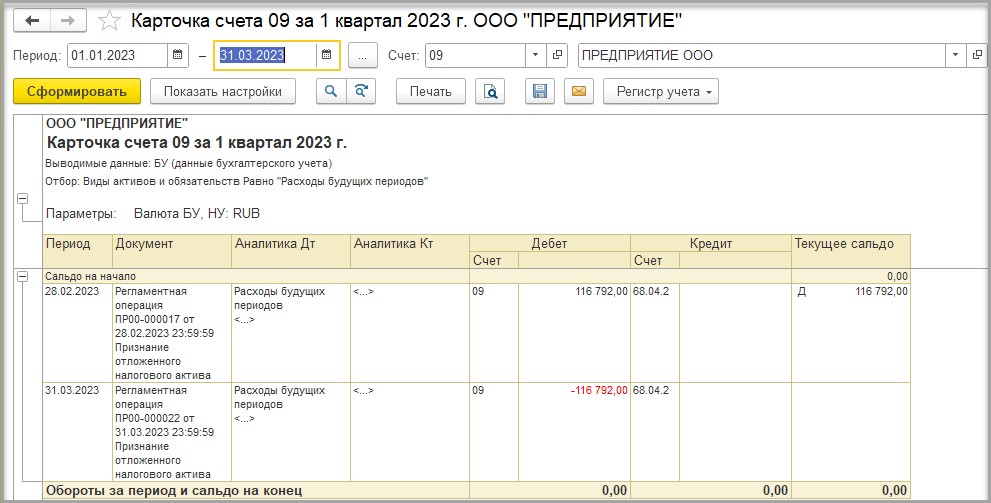

Посмотрим ОСВ по счету 09, в карточке видим сумму признанного ОНА в сумме 116 792,00:

МАРТ 2023.

15.03.2023 ООО «ПРЕДПРИЯТИЕ» оплачивает поставщику остаток задолженности 100 000,00 USD по курсу на 15.03.2023 – 75,1927:

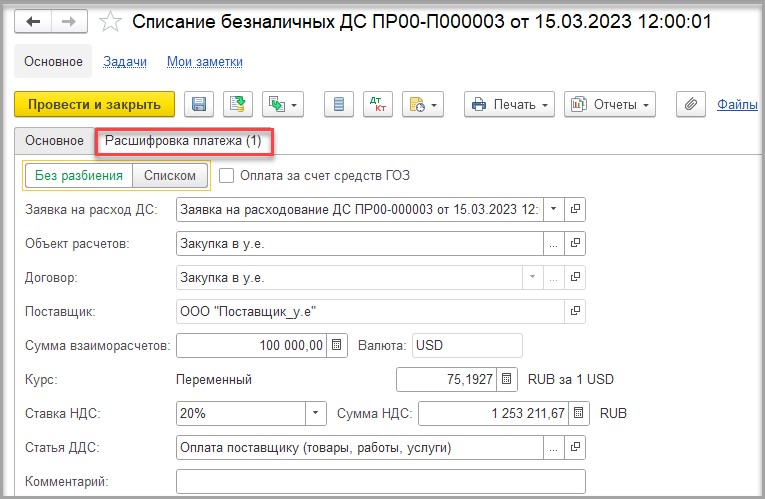

В движениях документа мы видим следующую проводку:

ДТ 60.31 – КТ 51 – погашение задолженности поставщику.

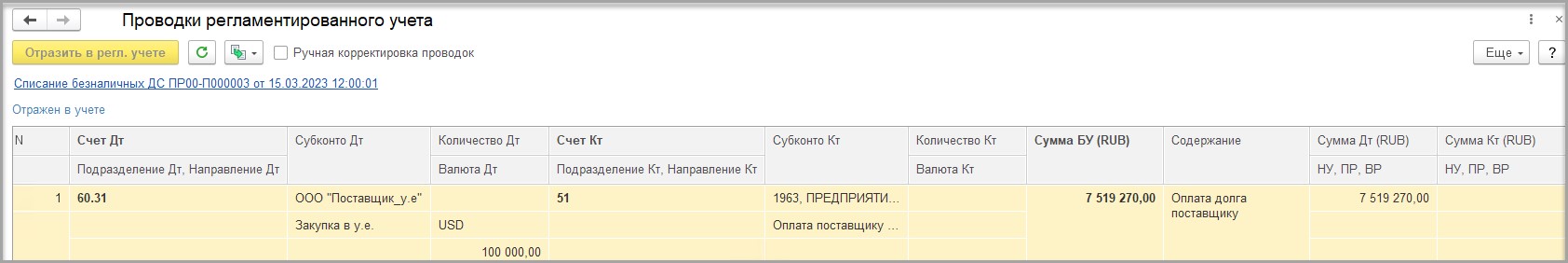

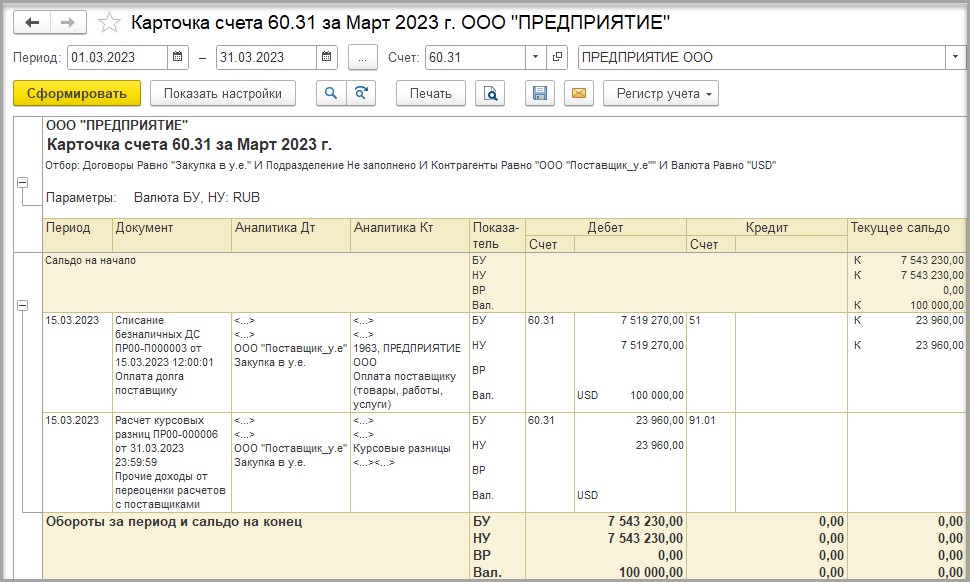

Посмотрим ОСВ по счету 60.31 на 31.03.2023.

Так как у нас 15.03.2023 задолженность была полностью погашена, курсовые разницы в БУ и НУ у нас будут одинаковые:

100 000,00 USD х 75,1927 (курс на 15.03.2023)) - 100 000,00 USD х 75,4323 (курс на 28.02.2023)) = 23 960,00 – положительная курсовая разница, признается в доходах, так как задолженность полностью погашена.

В карточке счета 60.31 мы видим сумму положительной курсовой разницы, признанной в доходах в БУ и НУ:

Рассмотрим подробнее справку – расчет.

Переоценки имущества у нас нет, поэтому этот блок у нас в справке пустой.

Переоценка требований и обязательств при погашении задолженности:

100 000,00 USD х 75,1927 (курс на 15.03.2023)) - 100 000,00 USD х 75,4323 (курс на 28.02.2023)) = 23 960,00 – положительная курсовая разница, признается в доходах, так как задолженность полностью погашена.

Переоценка требований и обязательств на конец месяца.

Переоценки нет, так как вся задолженность была погашена 15.03.2023.

Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности.

Сумму реализованной разницы за период рассчитаем по следующей формуле:

Погашение задолженности за период, в валюте / Остаток задолженности на начало периода, в валюте х отложенную разницу на начало периода, в рублях:

Для отложенных доходов:

100 000,00 USD / 100 000,00 USD х 70 750,00 = 70 750,000.

Для отложенных расходов:

100 000,00 USD / 100 000,00 USD х 583 960,00 = 583 960,00.

Отложенные доходы и расходы по курсовым разницам за период.

Отложенных доходов и расходов за месяц у нас нет, все признаны.

Признанные доходы и расходы по курсовым разницам за период.

Отражены все признанные доходы 70 750,00 и расходы 583 960,00 по курсовым разницам за март 2023.

Итого переоценка за период.

Отражены все отложенные и признанные доходы и расходы за период.

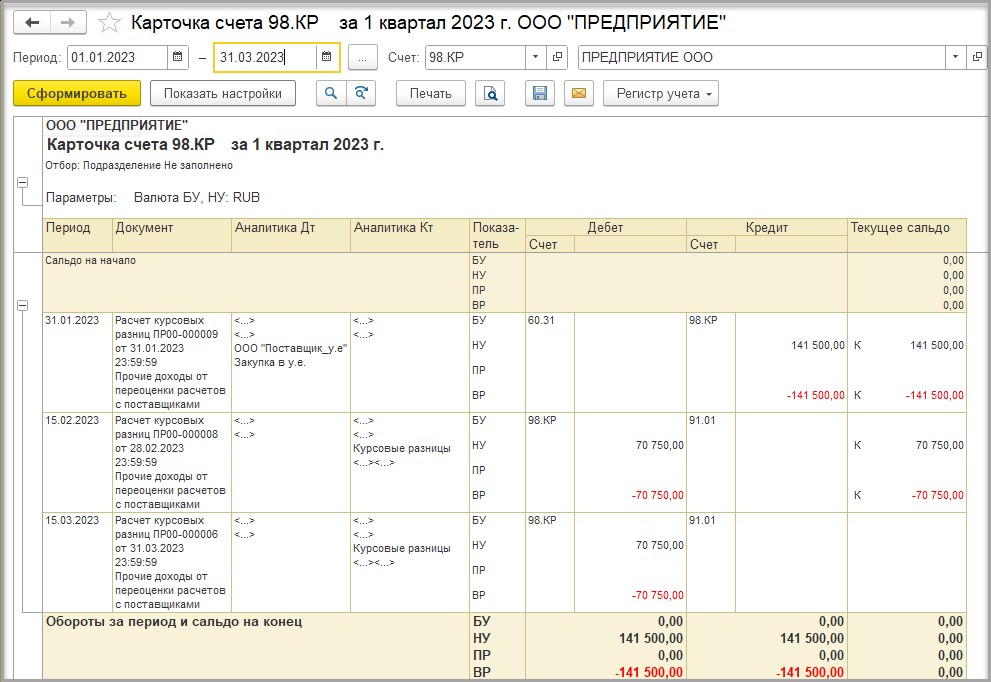

Посмотрим ОСВ по счету 98.КР за 1 квартал 2023. В карточке счета видим все отложенные и признанные доходы за период:

Посмотрим ОСВ по счету 97.КР за 1 квартал 2023. Мы видим все отложенные и признанные расходы за период:

Так как у нас были признаны все отложенные доходы и расходы, то происходит уменьшение признанных ОНА и ОНО.

Посмотрим ОСВ по счету 77:

Посмотрим ОСВ по счету 09:

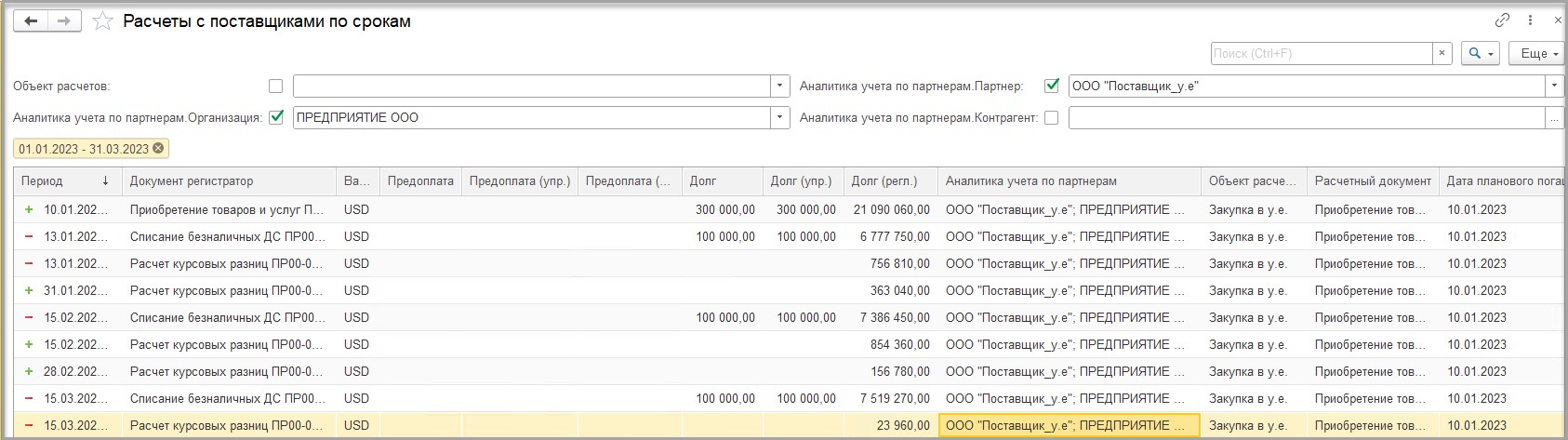

Посмотрим все записи в регистре накопления «Расчеты с поставщиками по срокам». Мы видим, что каждый документ и регламентная операция делает запись в этот регистр:

Итак, мы рассмотрели, как в 2023 году рассчитываются положительные и отрицательные курсовые разницы в бухгалтерском и налоговом учете, как возникают отложенные доходы и расходы в НУ и как они признаются в доходах и расходах при частичном и полном погашении задолженности. Также мы рассмотрели, какие виды временных разниц, ОНА и ОНО образуются при отложенных доходах и расходах, как происходит уменьшение данных ОНА и ОНО в периоде признания отложенных доходов и расходов.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии