Перевод ТМЦ из облагаемой деятельности в необлагаемую при ведении раздельного учета НДС в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 04.07.2024 09:42

- Просмотров: 4476

Раздельный учет НДС – сложная тема, в которой есть много нюансов, деталей и подводных камней. Не вдаваясь в глубокие подробности, в данной публикации мы коротко остановимся на том, в каких случаях обязательно нужно вести раздельный учет, а когда можно избежать этого. Кроме этого поговорим о том, какие настройки нужно сделать в программе 1С: Бухгалтерии предприятия ред. 3.0. для ведения раздельного учета. А также рассмотрим алгоритм действий в 1С: Бухгалтерии предприятия ред. 3.0 для ситуации, которая часто встречается на практике - когда товар изначально был приобретен для деятельности, облагаемой НДС, а затем ввиду определенных обстоятельств был использован в деятельности, не облагаемой НДС. Обратный пример, когда ТМЦ нужно перевести из необлагаемой деятельности в облагаемую, рассмотрим в следующей статье.

Когда появляется обязанность вести раздельный учет?

У организации появляется обязанность вести раздельный учет, если в процессе её работы:

1) одновременно присутствуют операции с облагаемой НДС деятельностью и операции:

- освобожденные от налога в соответствии со ст. 149 НК РФ;

- не являющиеся объектом обложения налога в соответствии с п.2 ст. 146;

- по производству и реализации товаров, при этом местом реализации не признается территория РФ;

2) одновременно присутствуют операции, по которым право на вычет возникает в разном порядке;

3) приобретаются товары за счет бюджетных инвестиций или субсидий, при этом товары не определены заранее;

4) реализуются товары с длительным производственным циклом, и НДС начисляется на момент отгрузки.

Важно! Если налогоплательщик осуществляет облагаемые и необлагаемые налогом операции, и при этом не ведет раздельный учет, то сумма «входного» НДС не подлежит вычету и не может быть включена в расходы при исчислении налога на прибыль (НДФЛ).

Когда можно не вести раздельный учет?

Раздельный учет можно не вести, если:

- в процессе работы присутствуют операции, облагаемые НДС, и при этом есть необлагаемые доходы, не являющиеся выручкой от реализации (проценты по депозиту, ценным бумагам (Письма Минфина России №03-07-11/1282 от 16.01.2017г, №03-07-05/41205 от 18.08.2014г);

- совмещаются операции, облагаемые НДС по ставкам 20%, 10%, 20/120%, 10/110% и операции по ставке 0% (реализация несырьевых товаров, драг. металлов госфондам и банкам (пп.1, 6 п.1 ст. 164, п. 10 ст.165, п. 3 ст. 172 НК РФ);

- организация является банком, страховщиком, НПФ или иными лицами, поименованными в п. 5 ст. 170 НК РФ.

Как организовать раздельный учет?

Методику раздельного учета НДС организация вправе разработать самостоятельно, опираясь на требования гл. 21 НК РФ, и отразить её в учетной политике для целей налогообложения (п.4 ст. 170 НК РФ).

В методике следует закрепить:

- порядок раздельного учета облагаемых и необлагаемых операций;

- порядок учета «входного» НДС по облагаемым и необлагаемым операциям;

- будет ли применяться правило 5 % (п. 4ст.170 НК РФ);

- порядок расчета пропорции для распределения «входного» НДС по товарам (работам, услугам), которые используются как для облагаемых, так и не для облагаемых операций.

Алгоритм действий в 1С: Бухгалтерии предприятия ред. 3.0 при переводе ТМЦ из облагаемой деятельности в необлагаемую

Перейдем к рассмотрению практического примера в программе.

Организация ООО "Организация Раздельный учет НДС" применяет общую систему налогообложения, при этом совмещает операции, облагаемые и необлагаемые НДС - осуществляет торговлю бытовой техникой и производит гарантийный ремонт (соблюдаются условия пп. 37 п. 3 ст. 149 НК РФ, п. п. 1, 2, 6, 7 ст. 5, п. п. 1-3 ст. 18 Закона от 07.02.1992 N 2300-1 «О защите прав потребителей»).

Операции, которые следует отразить в программе:

15.01. – на склад организации поступили запасные части для холодильников в количестве 100 шт. на сумму 450 000 руб. (в т.ч. НДС - 75 000 руб.) для дальнейшей перепродажи;

15.02. – часть приобретенных ранее запасных частей (1 штука) передана для осуществления гарантийного ремонта холодильника (в момент, когда НДС еще не предъявлен к вычету, то есть в текущем квартале);

15.04 - часть приобретенных ранее запасных частей (1 штука) передана для осуществления гарантийного ремонта холодильника (в момент, когда НДС уже предъявлен к вычету, то есть в следующем квартале).

Шаг 1 - Настройка программы

Для начала ведения раздельного учета НДС в программе должны быть установлены определенные функциональные опции.

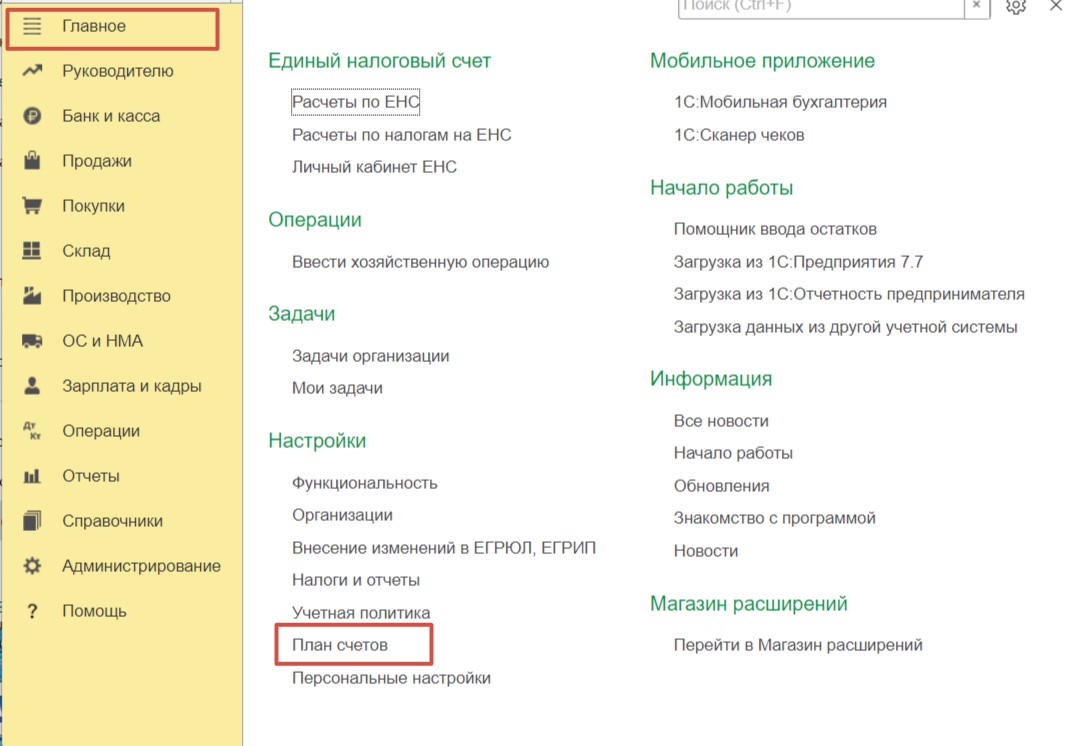

Перейдем в раздел меню «Главное» и выберем пункт «План счетов».

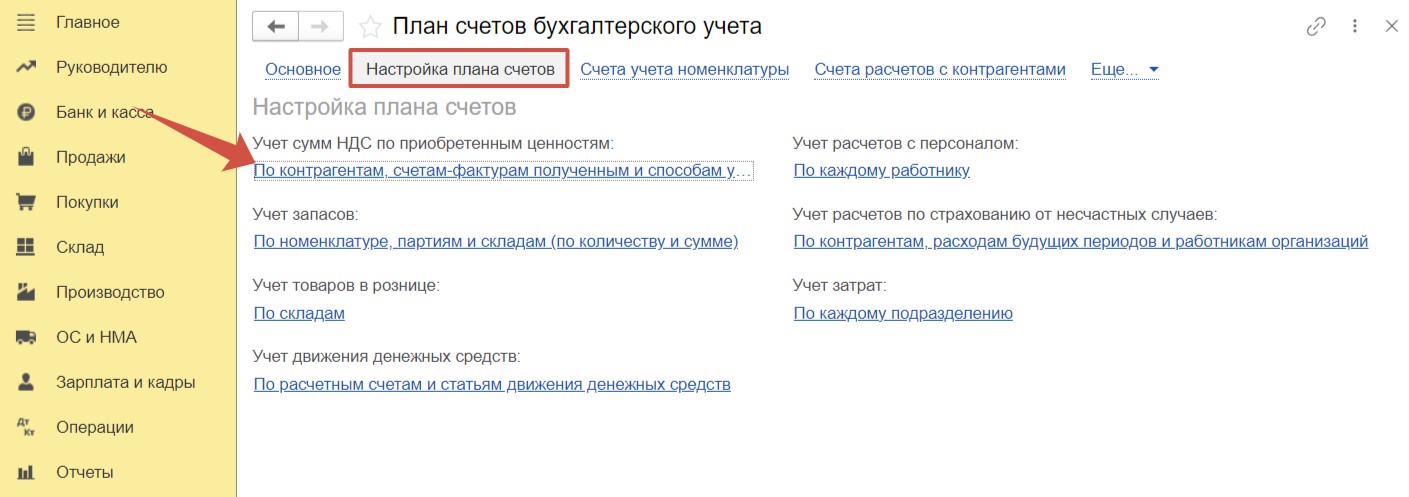

На вкладке «Настройка плана счетов» в разделе «Учет НДС по приобретенным ценностям» перейдем по гиперссылке ниже. В нашем случае она уже имеет название «По контрагентам, счетам-фактурам полученным и способам учета».

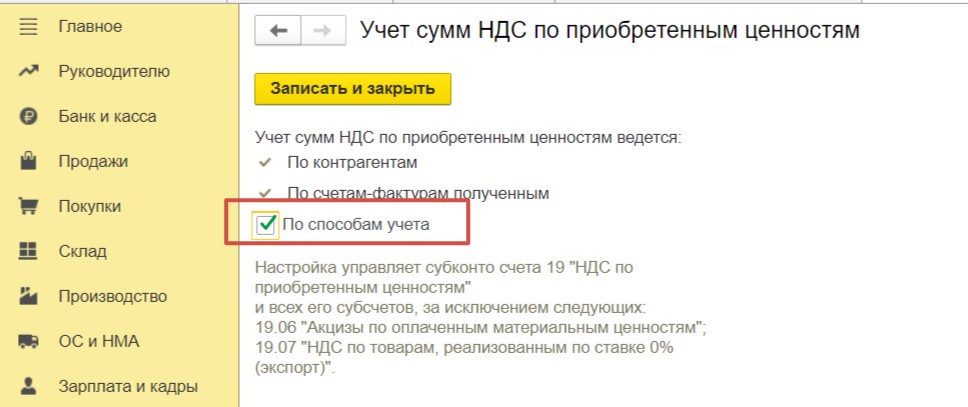

Для корректной работы программы в части раздельного учета НДС необходимо, чтобы был установлен флажок «По способам учета».

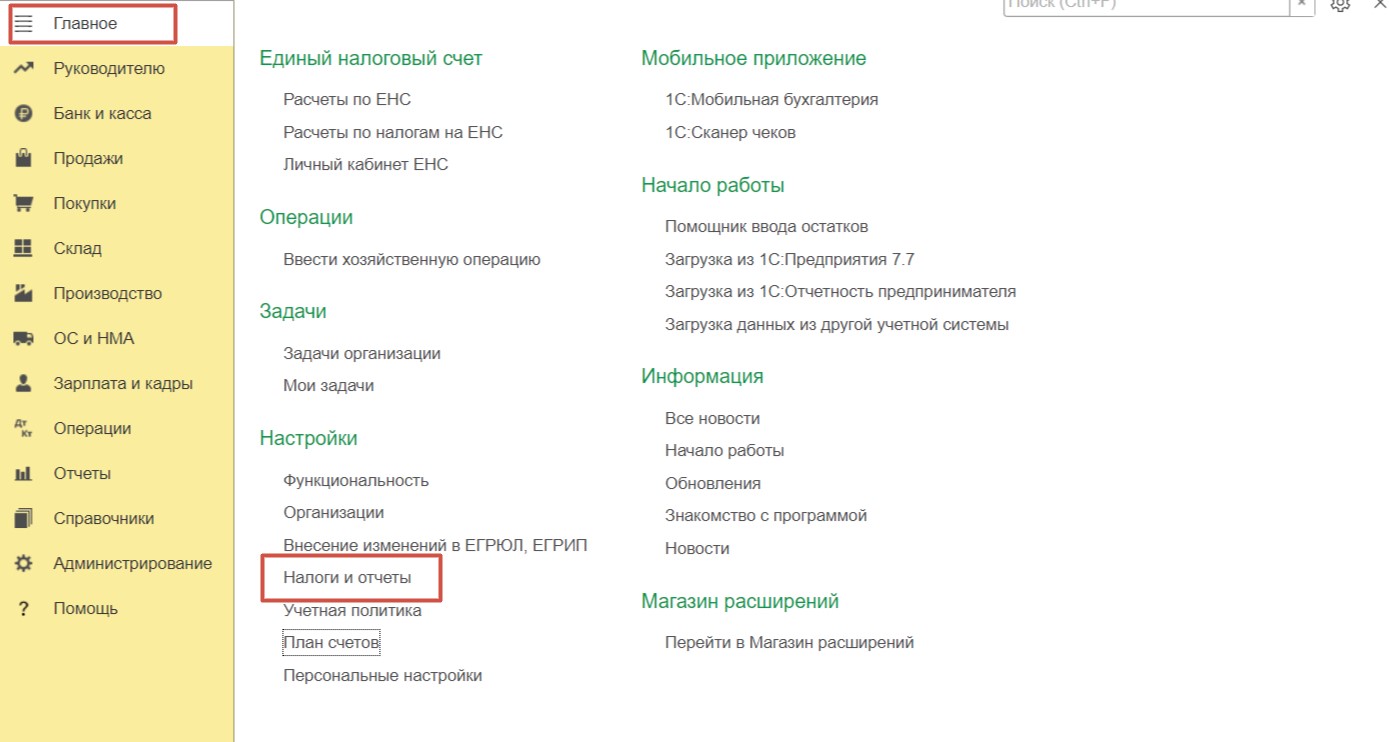

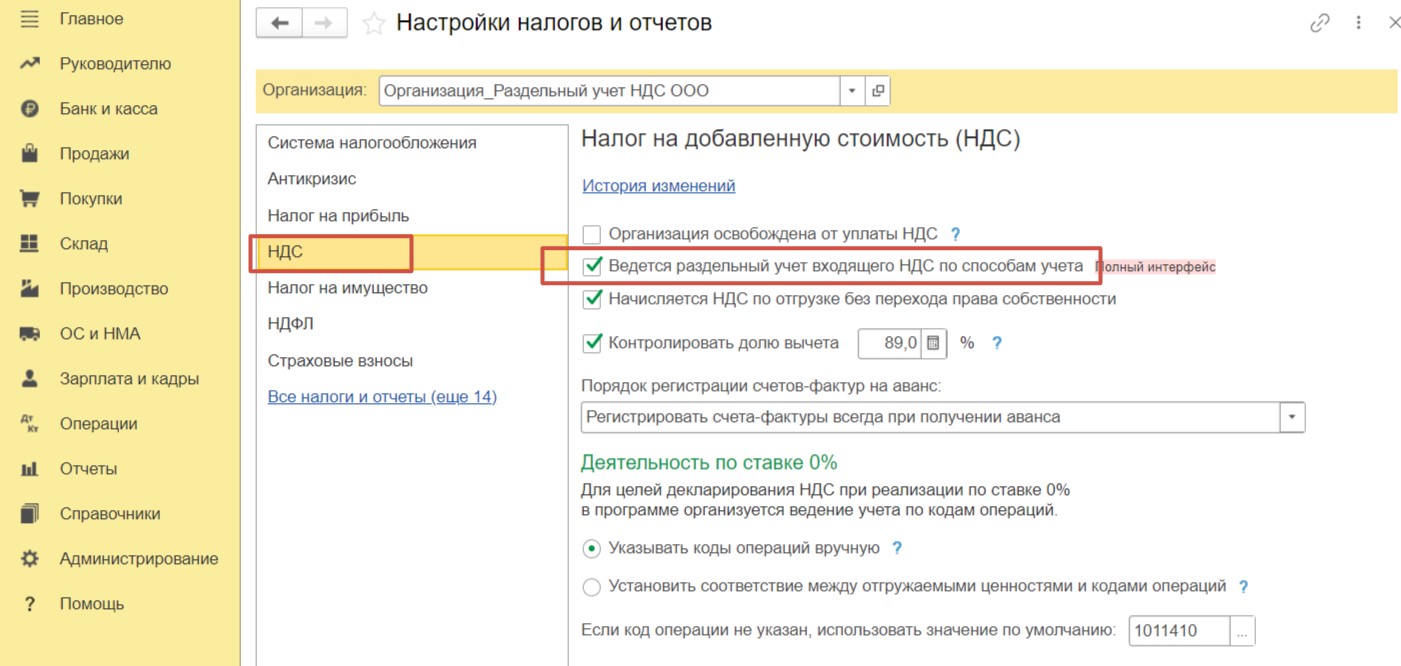

Теперь вернемся в раздел «Главное» для выбора подраздела «Налоги и отчеты».

Здесь после выбора нужной организации перейдем на вкладку «НДС». Флаг «Ведется раздельный учет входящего НДС по способам учета» должен быть установлен.

Шаг 2 – Поступление на склад товаров для дальнейшей перепродажи

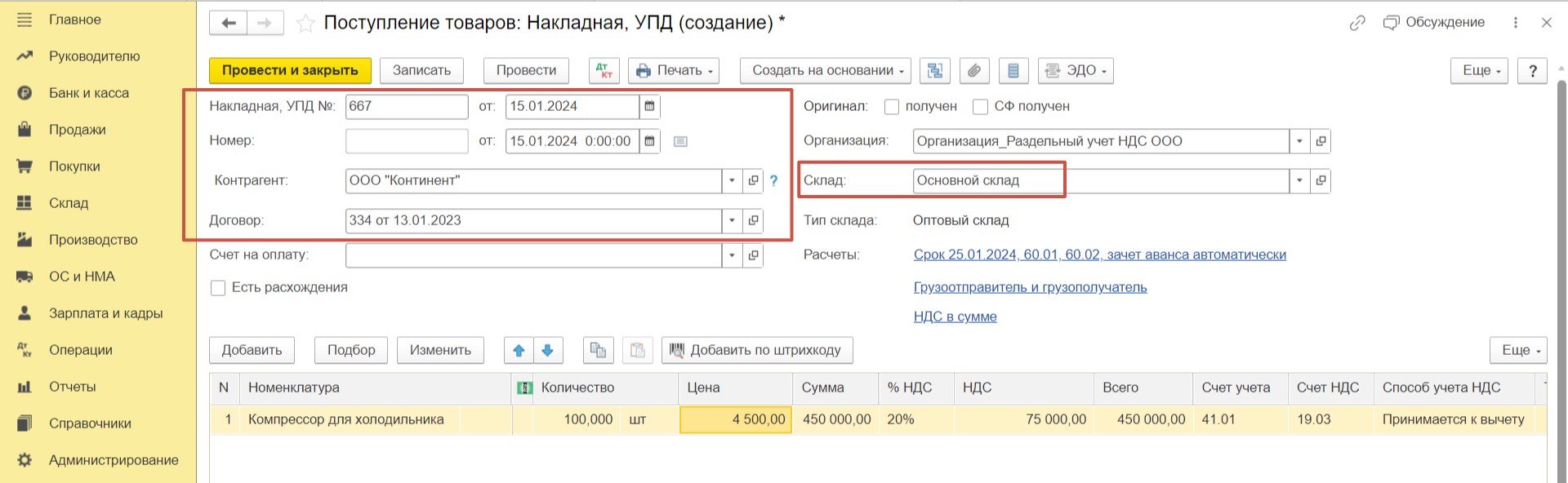

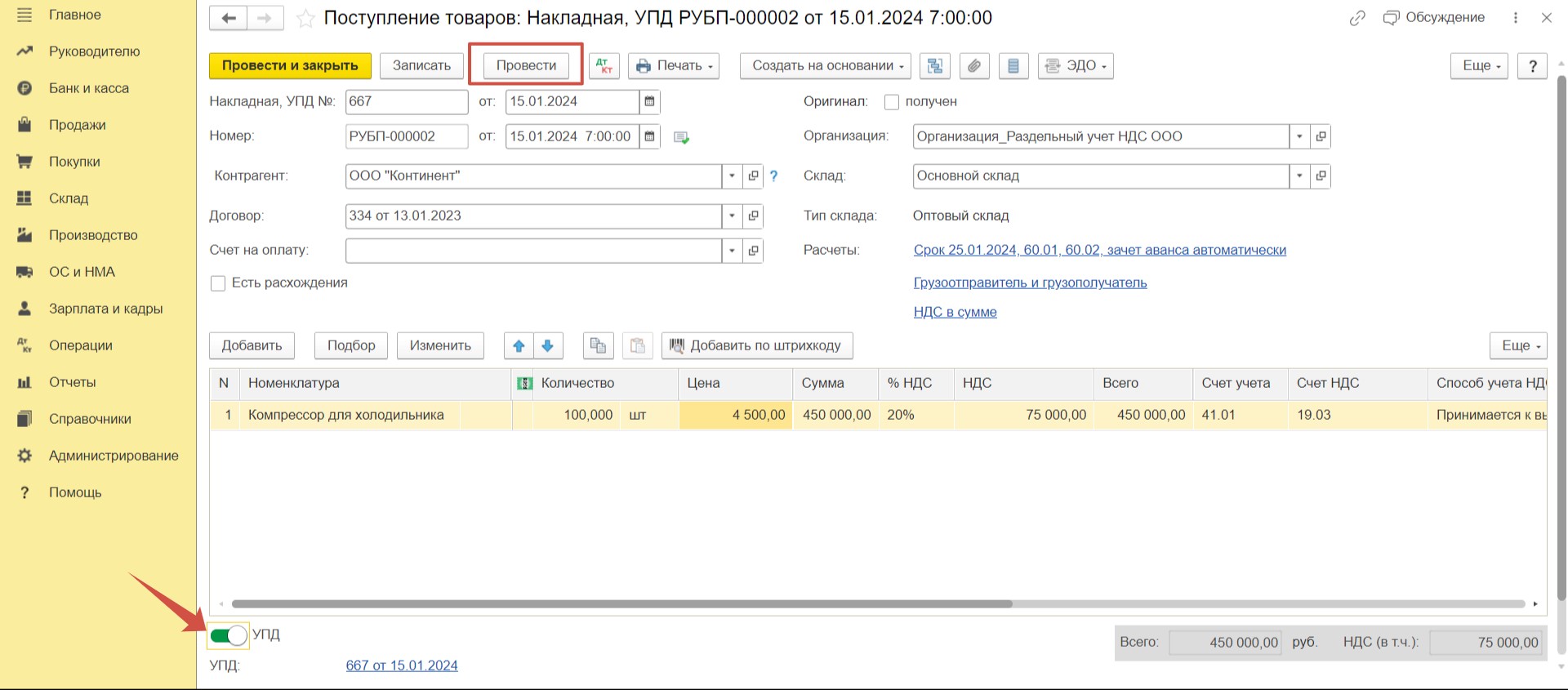

В разделе «Покупки» - «Поступление (акты, накладные, УПД)» создадим документ с видом «Товары (накладная, УПД)».

Заполним необходимые поля в шапке документа – укажем номер, дату, выберем контрагента, договор и склад, на который будет оприходован товар.

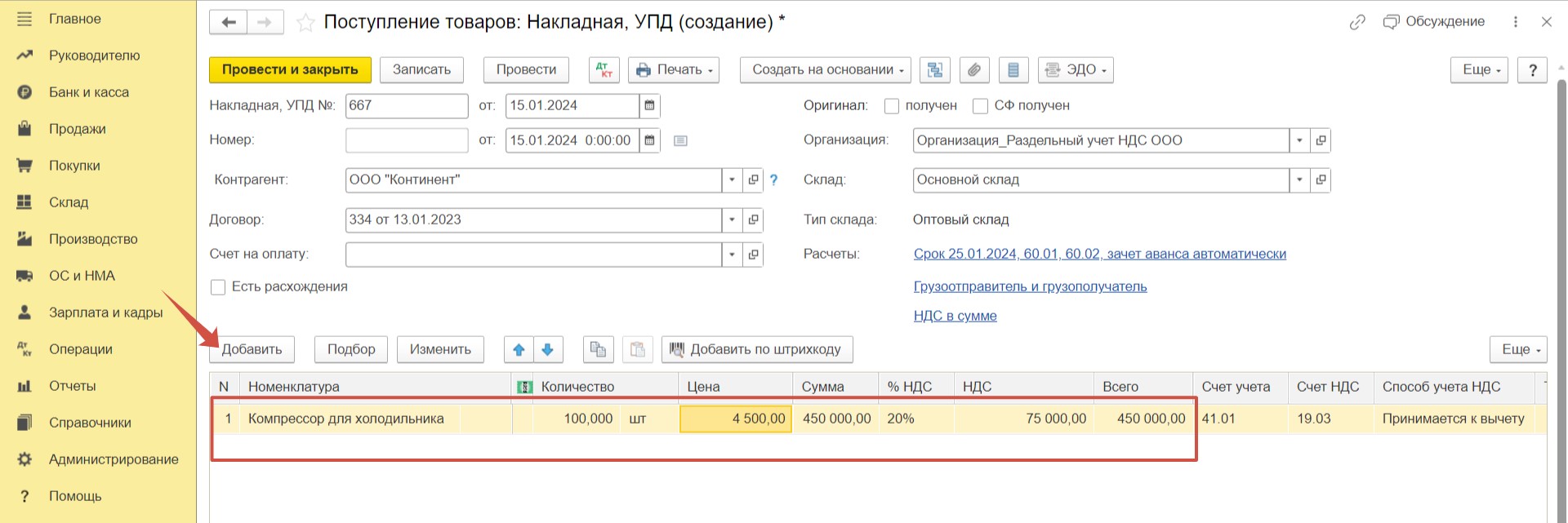

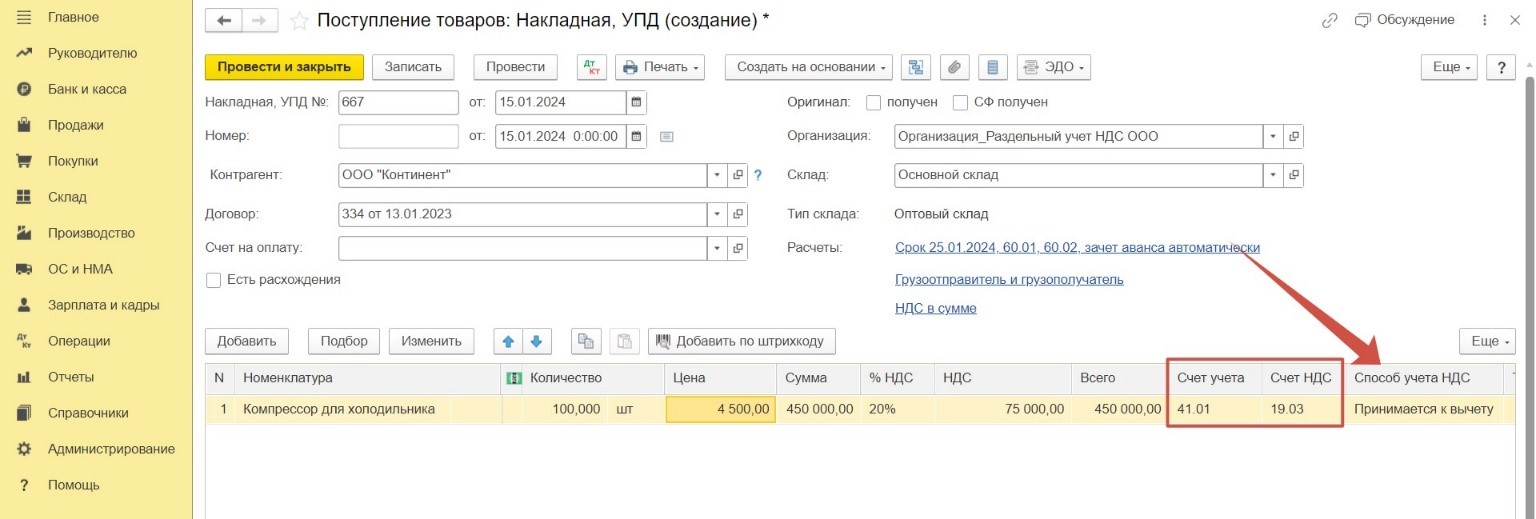

Перейдем к заполнению табличной части документа. По кнопке «Добавить внесём необходимый товар, укажем количество и цену приобретения.

Счет учета 41.01 – поскольку на данный момент мы приобретаем запасные части в качестве товаров для перепродажи. И счет учета НДС - 19.03.

Обратите внимание на колонку «Способ учета НДС». Мы выбираем «Принимается к вычету», поскольку предполагаем, что данные товары будут в последствии использованы в деятельности, облагаемой НДС.

Взведем флаг «УПД» в подвале документа и проведем его.

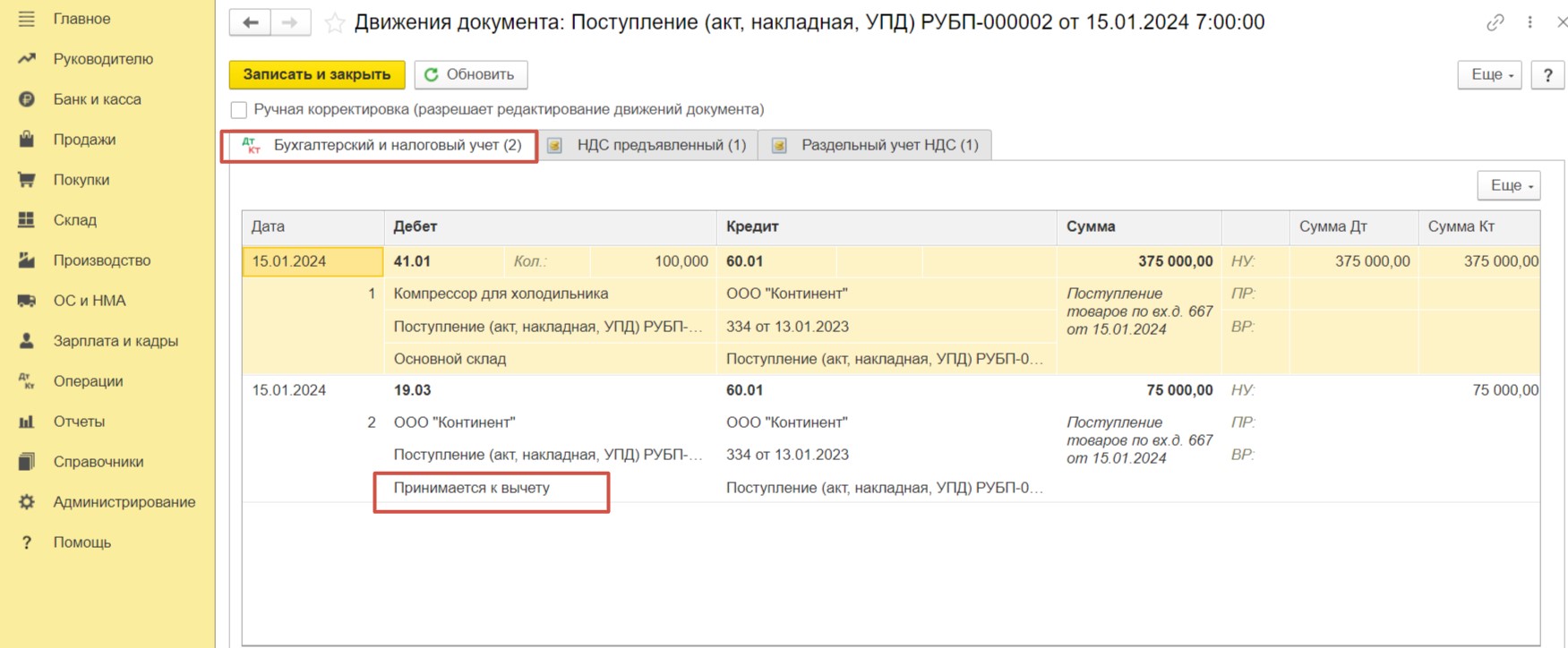

Оценим результат проведения документа. Товары оприходованы на склад. И обратите внимание на счет 19. По третьему субконто мы видим заданный нами в документе поступления способ учета НДС «Принимается к вычету».

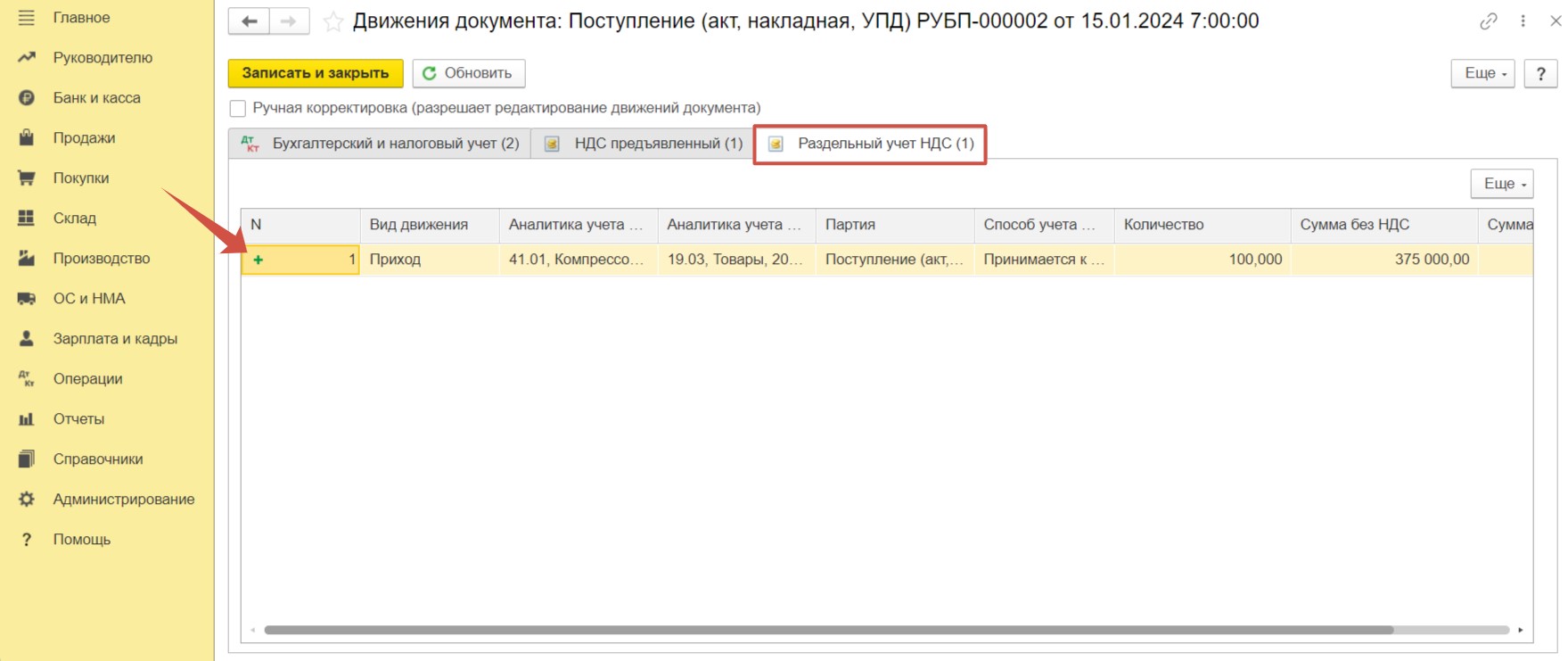

Кроме этого сформирован регистр накопления «Раздельный учет» с видом движения «Приход», который наряду с субконто «Способы учета НДС» к счету 19 обеспечивают корректное ведение раздельного учета в программе.

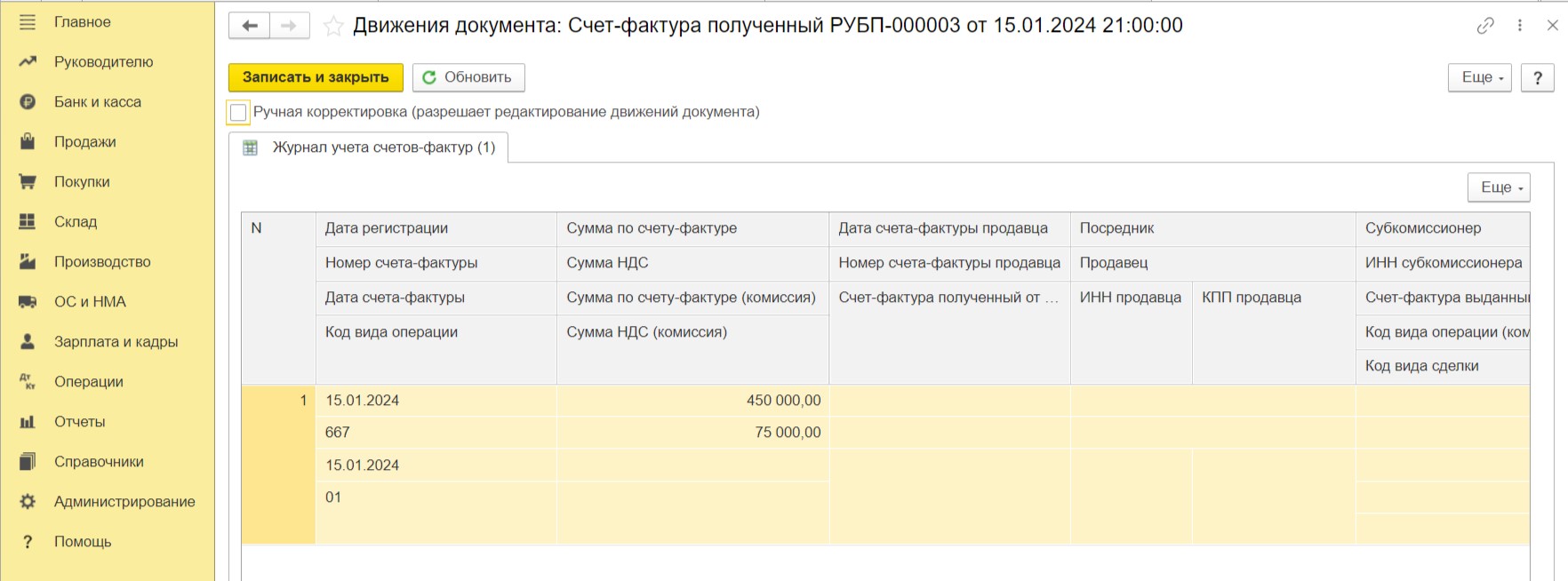

Есть еще одна особенность, о которой следует сказать. Для применения вычета НДС по приобретаемым ценностям будет недостаточно счет-фактуры, поскольку в данном случае её проведение не формирует проводок в программе, вносится лишь регистрационная запись в регистр "Журнал учета счетов-фактур». Как применить вычет мы рассмотрим чуть позже (Шаг 4).

Шаг 3 – Товар, сумма НДС по которому еще не предъявлена к вычету, передан для осуществления гарантийного ремонта

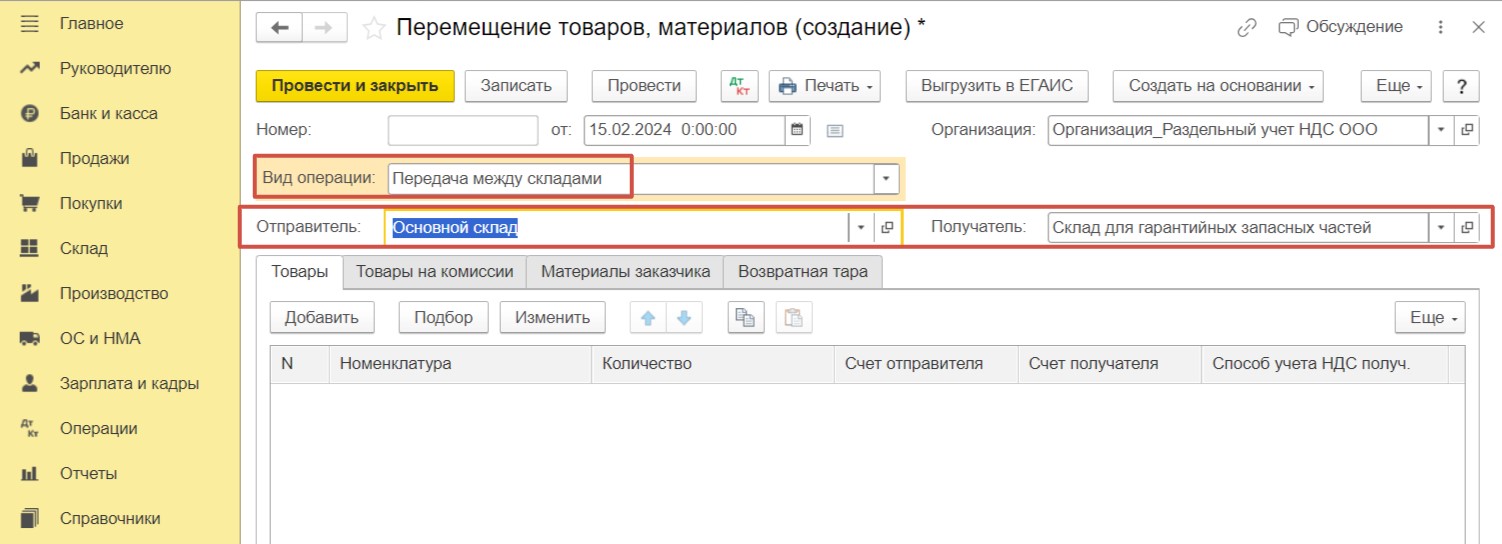

В разделе меню «Склад» - «Перемещение товаров, материалов» создадим одноименный документ.

Выберем вид операции «Передача между складами», заполним поле «Отправитель» и «Получатель».

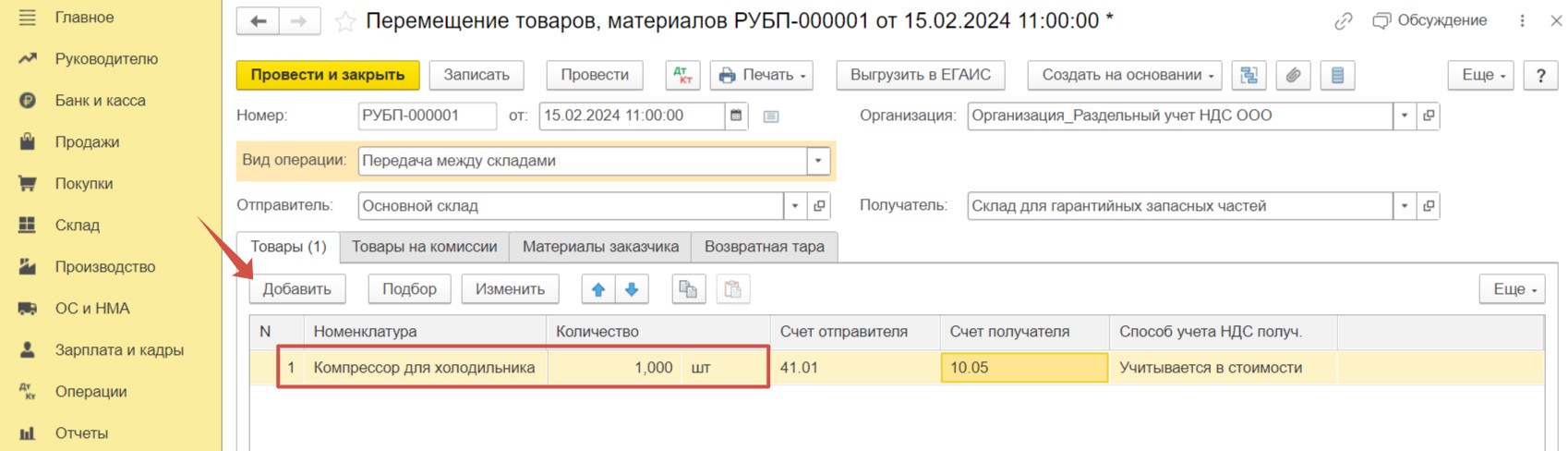

По кнопке «Добавить» внесем товар и укажем количество, требуемое для проведения гарантийного ремонта.

Поле «Счет отправителя» оставляем без изменений с указанным значением «41.01». А счет получателя меняем на счет 10.05 «Запасные части».

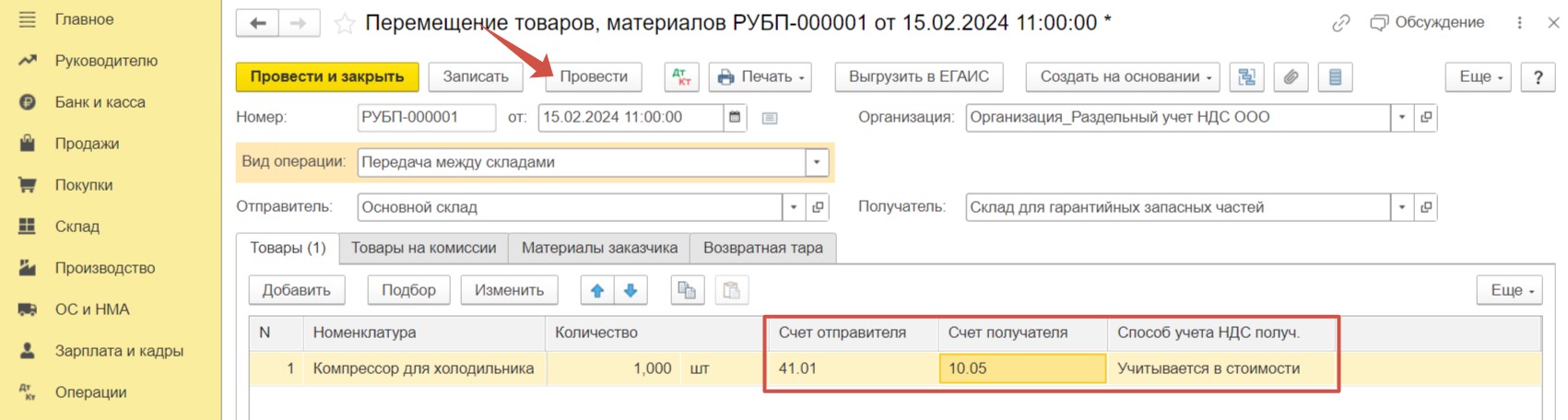

В связи с тем, что товар, который ранее мы приобретали для деятельности, облагаемой НДС, то есть для продажи, мы передаем для осуществления гарантийного ремонта, операции по которому не облагаются НДС, мы должны изменить значение в колонке «Способ учета НДС получ.» на «Учитывается в стоимости». Проведем документ.

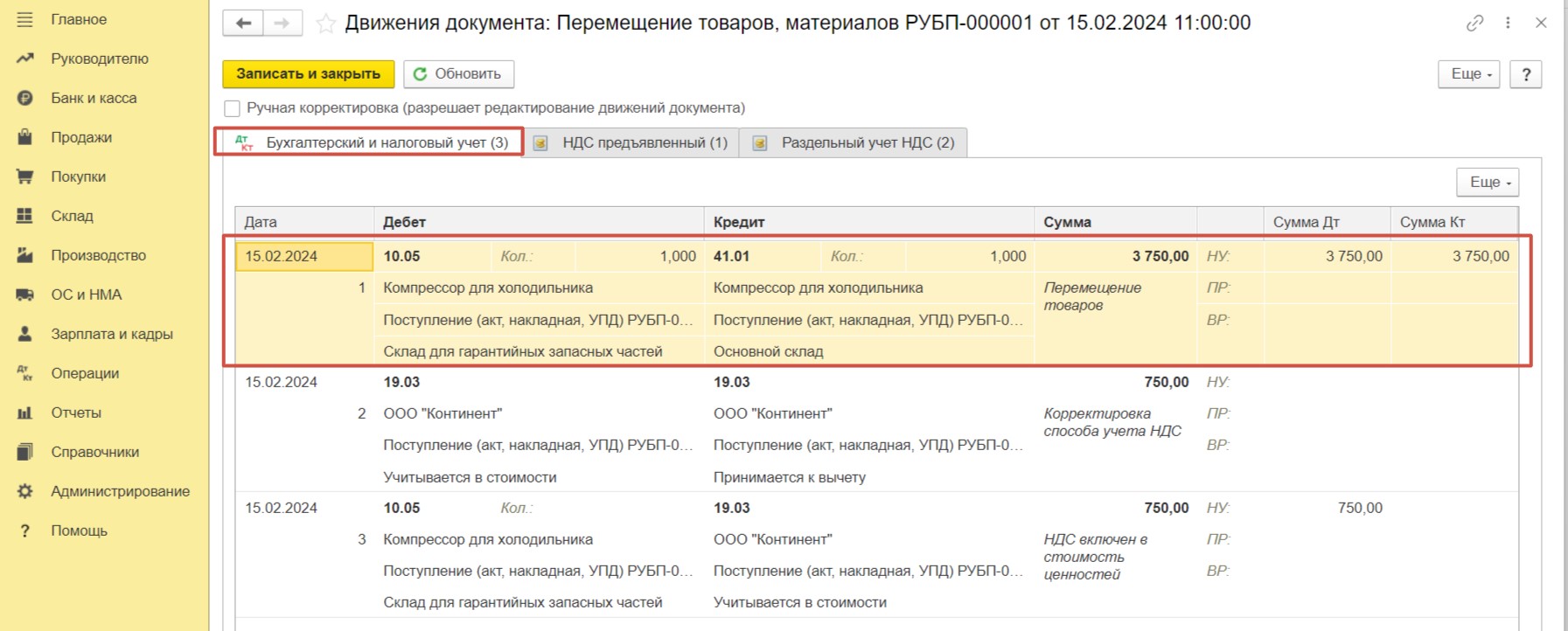

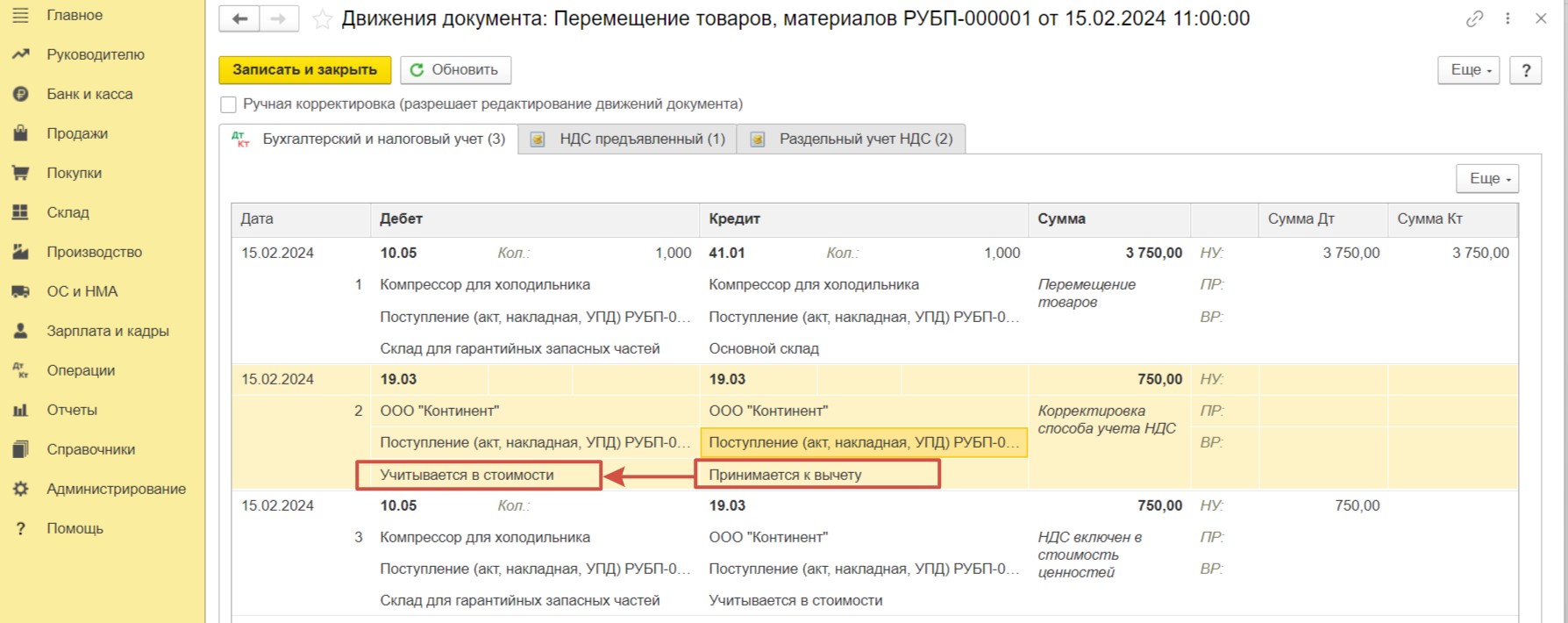

Обратимся к проводкам, которые сформированы после проведения.

Первой проводкой фиксируется перенос ТМЦ со счета 41.01, предназначенного для учета товаров, на счет 10.05 «Запасные части». Однако сумма определена в размере 3 750 руб. Это сумма без НДС. А нам необходимо, чтобы сумма на счете 10.05 учитывала и сумму НДС. Поэтому далее следуют проводки, которые скорректируют этот момент.

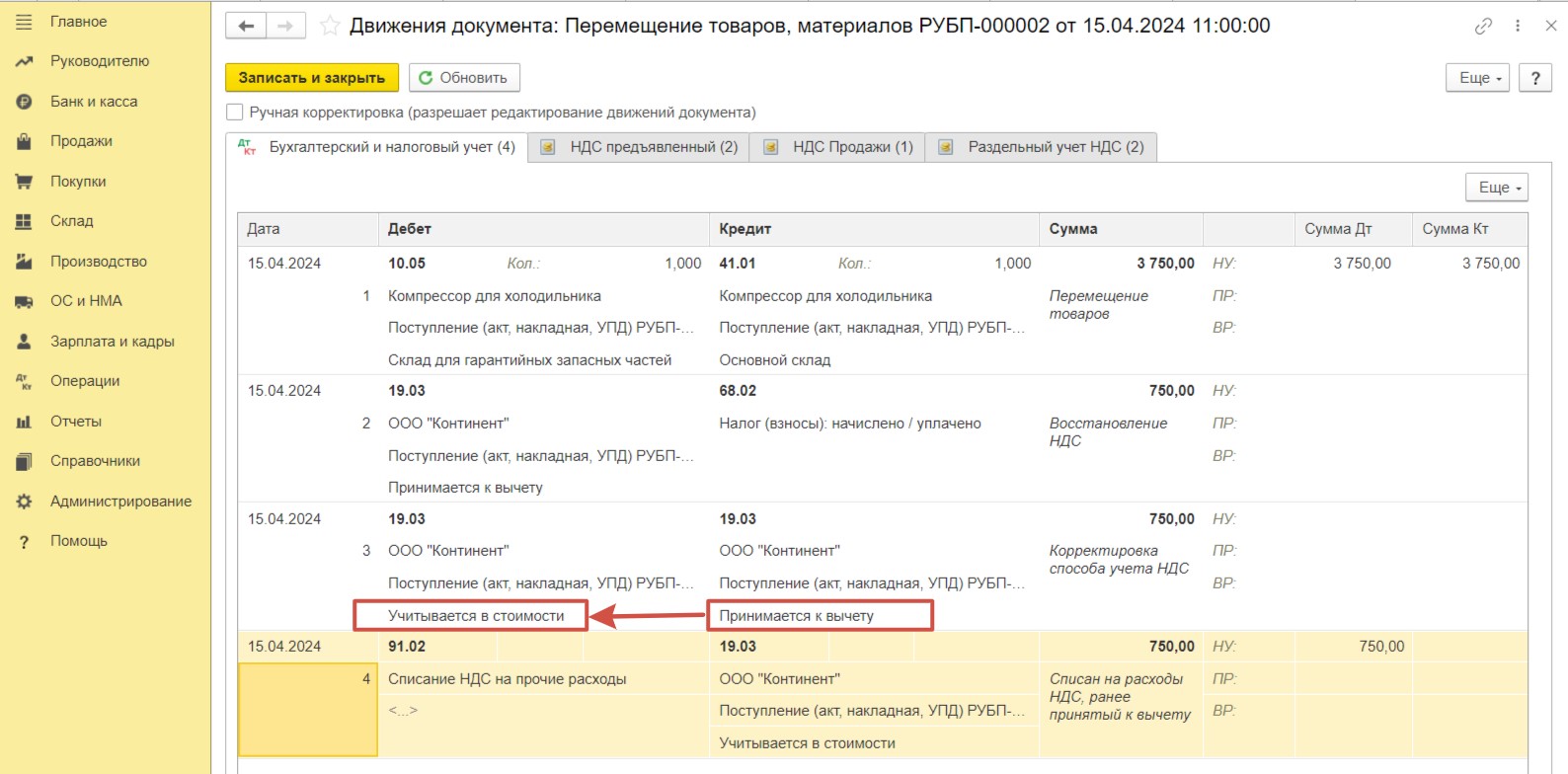

Вторая проводка заменяет значение третьего субконто по счету 19, для того чтобы в третьей проводке сумма НДС была учтена по счету 10.05 в стоимости запасной части.

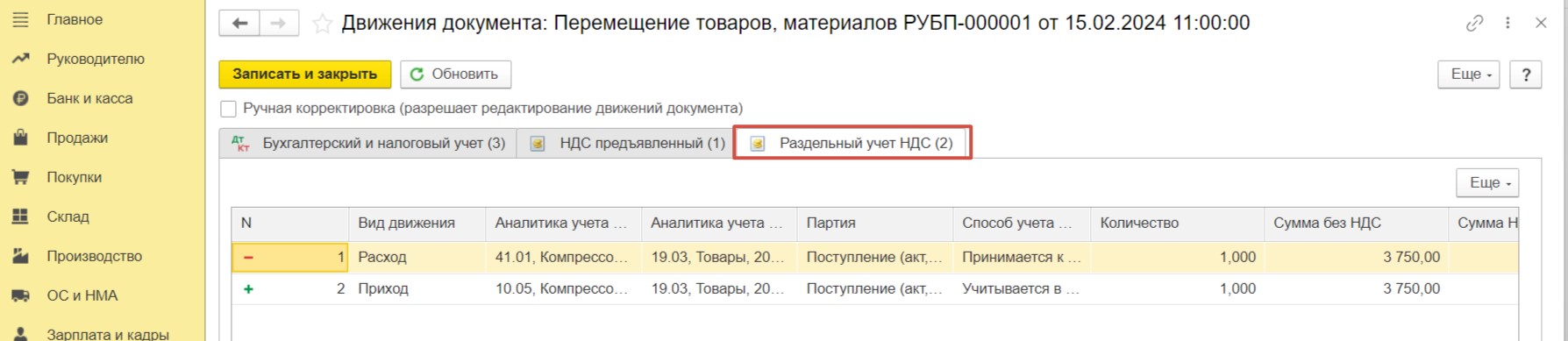

Регистр накопления «Раздельный учет НДС» также фиксирует изменения в способе учета НДС.

Шаг 4 – Применение вычета НДС по приобретенным ценностям

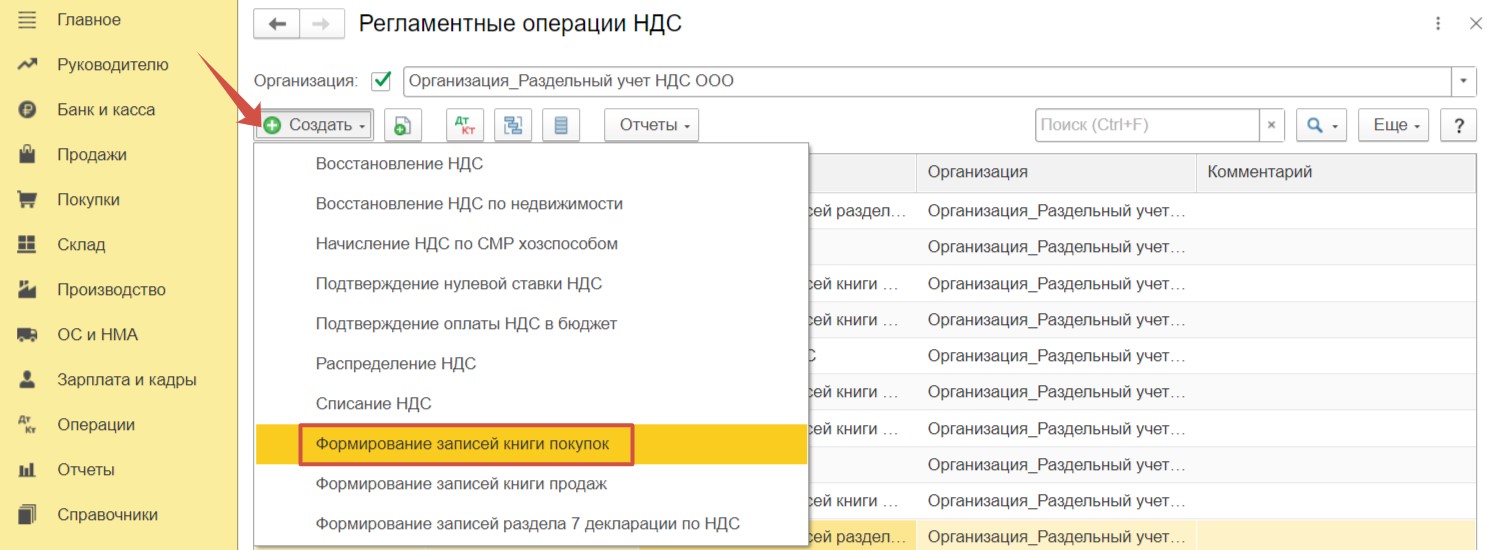

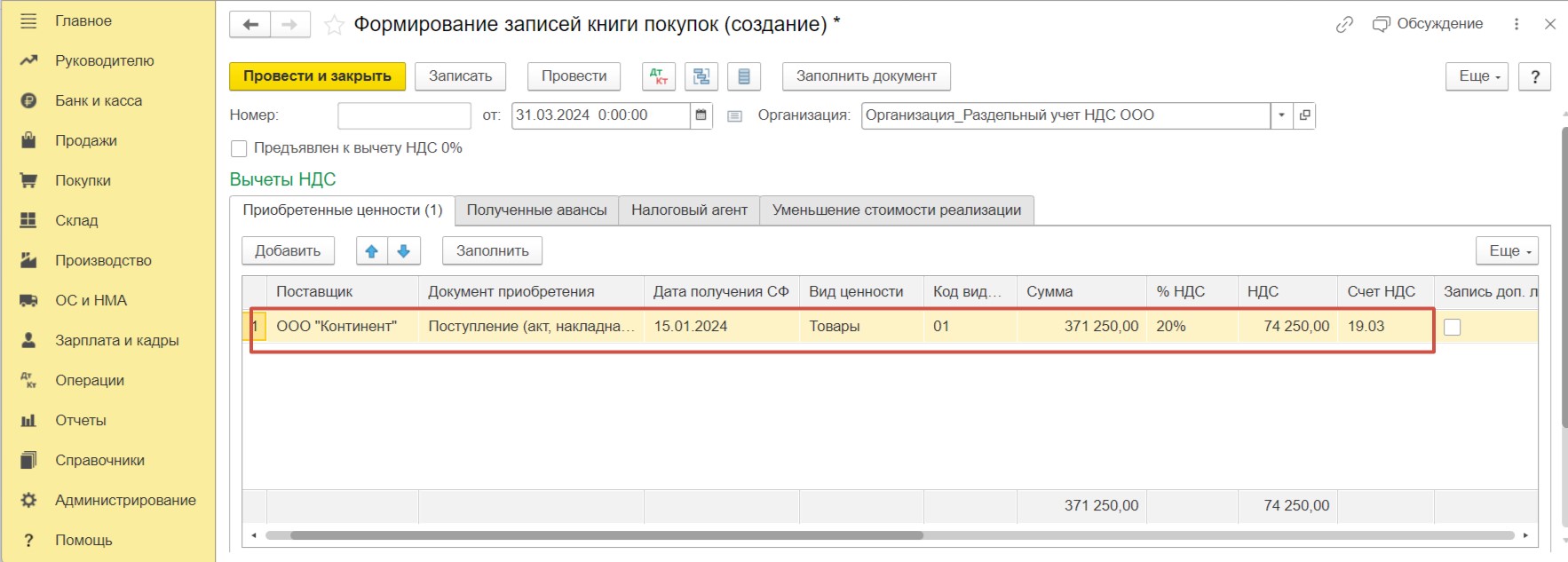

В разделе «Операции» - «Регламентные операции НДС» создадим новый документ «Формирование записей книги покупок».

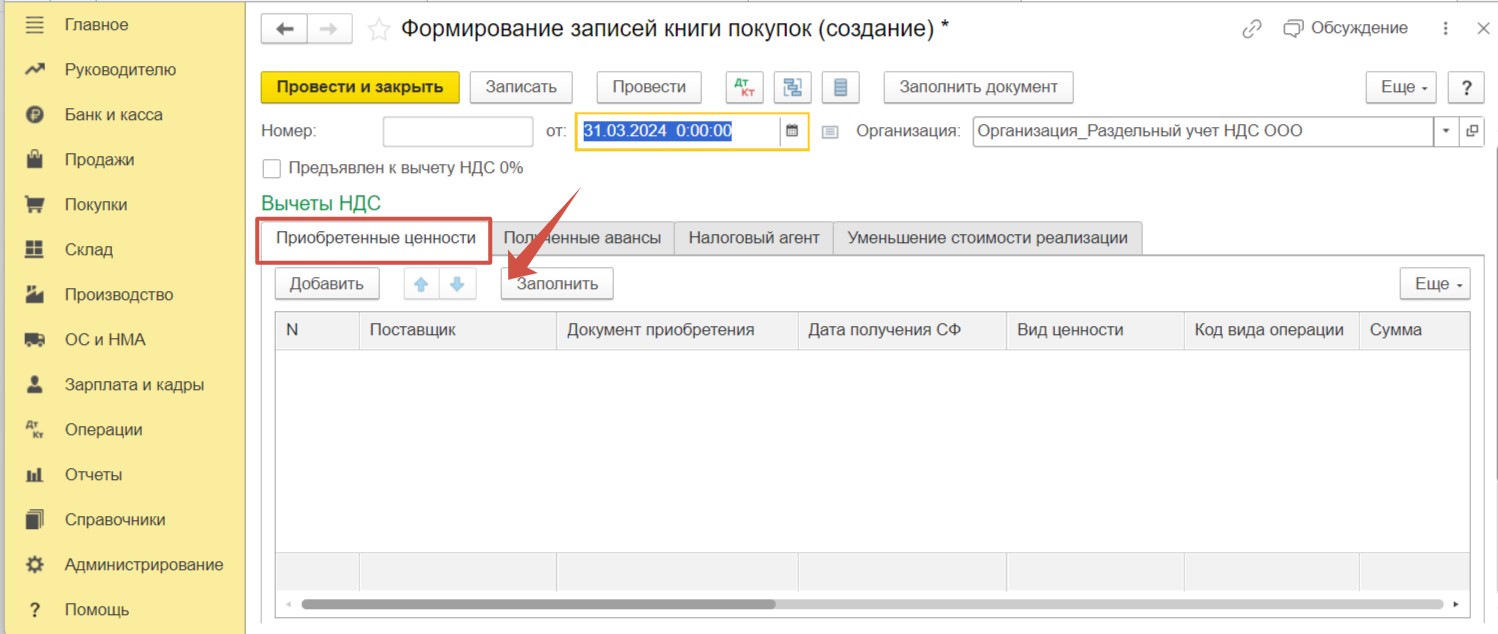

Для автоматического заполнения вкладки «Приобретенные ценности» нажмем на кнопку «Заполнить».

После этого строка в табличной части будет заполнена необходимыми данными.

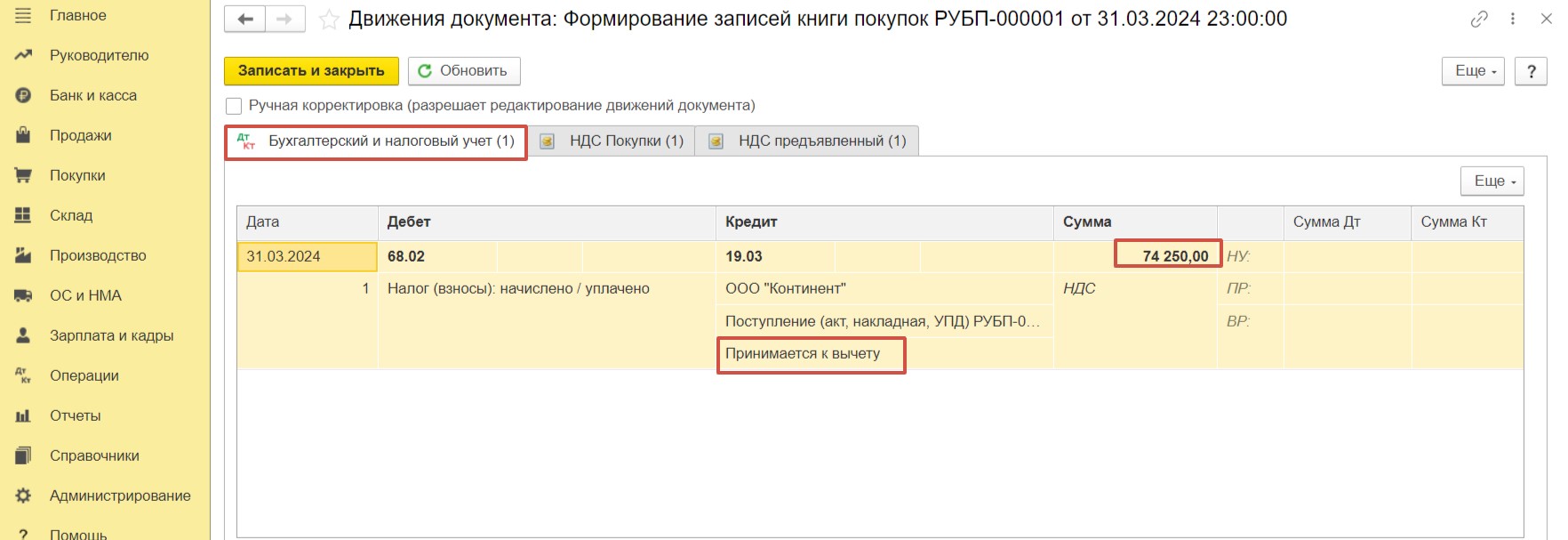

В результате проведения сформирована проводка на сумму предъявленного НДС к вычету. Эта сумма равна той, что была накоплена к моменту заполнения данного документа по счету 19.03, субконто «Принимается к вычету».

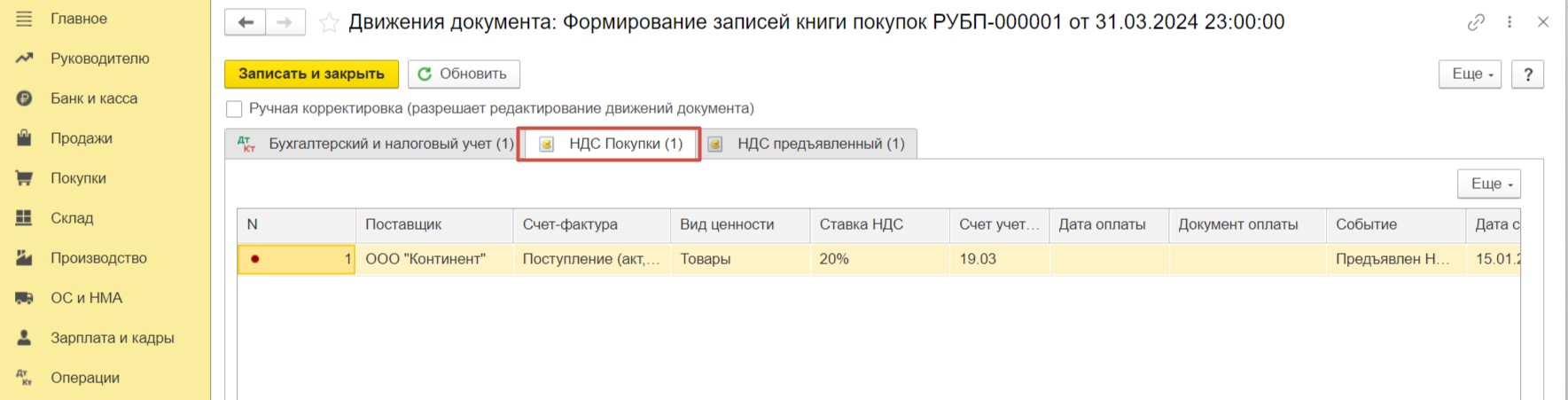

Кроме этого, сформирован регистр «НДС Покупки». Это значит, что данная сумма будет включена в книгу покупок при её формировании.

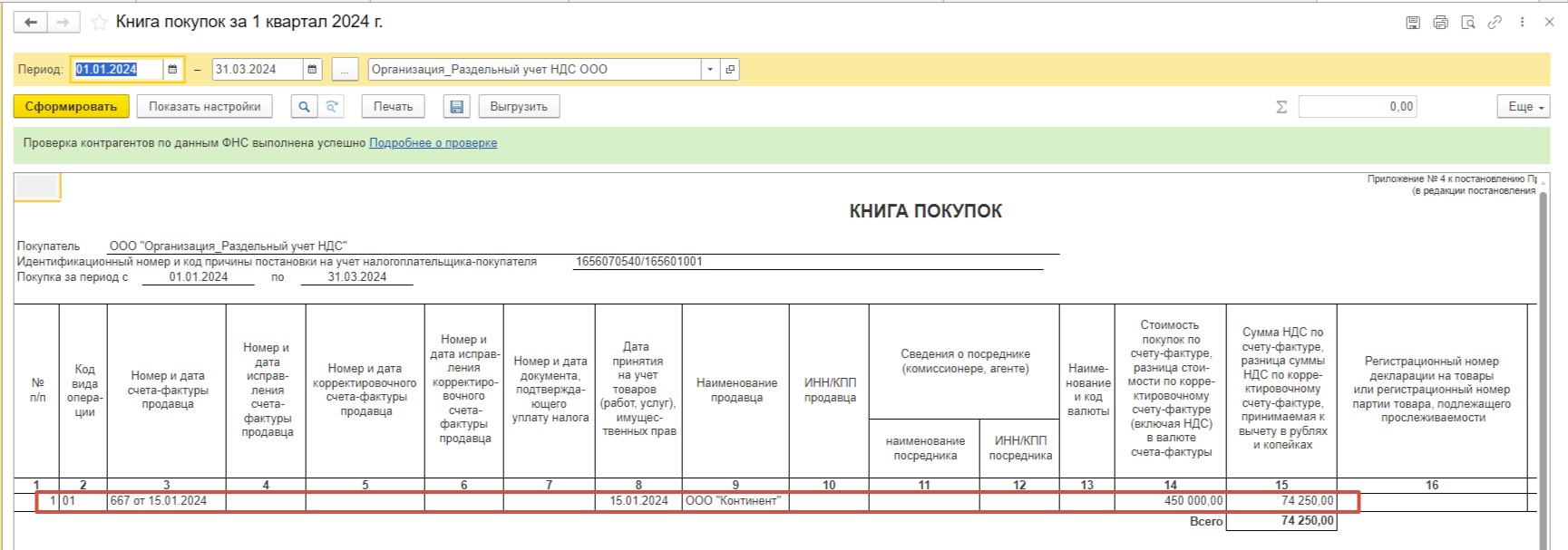

Давайте в этом убедимся. Для этого перейдем в раздел «Отчеты» и в подразделе «НДС» выберем отчет, который называется «Книга покупок». Сформируем отчет за 1 квартал.

Видим, что счет-фактура, полученная от поставщика успешно зарегистрирована в книге покупок на корректную сумму.

Шаг 5 – Товар, сумма НДС по которому уже предъявлена к вычету, передан для осуществления гарантийного ремонта

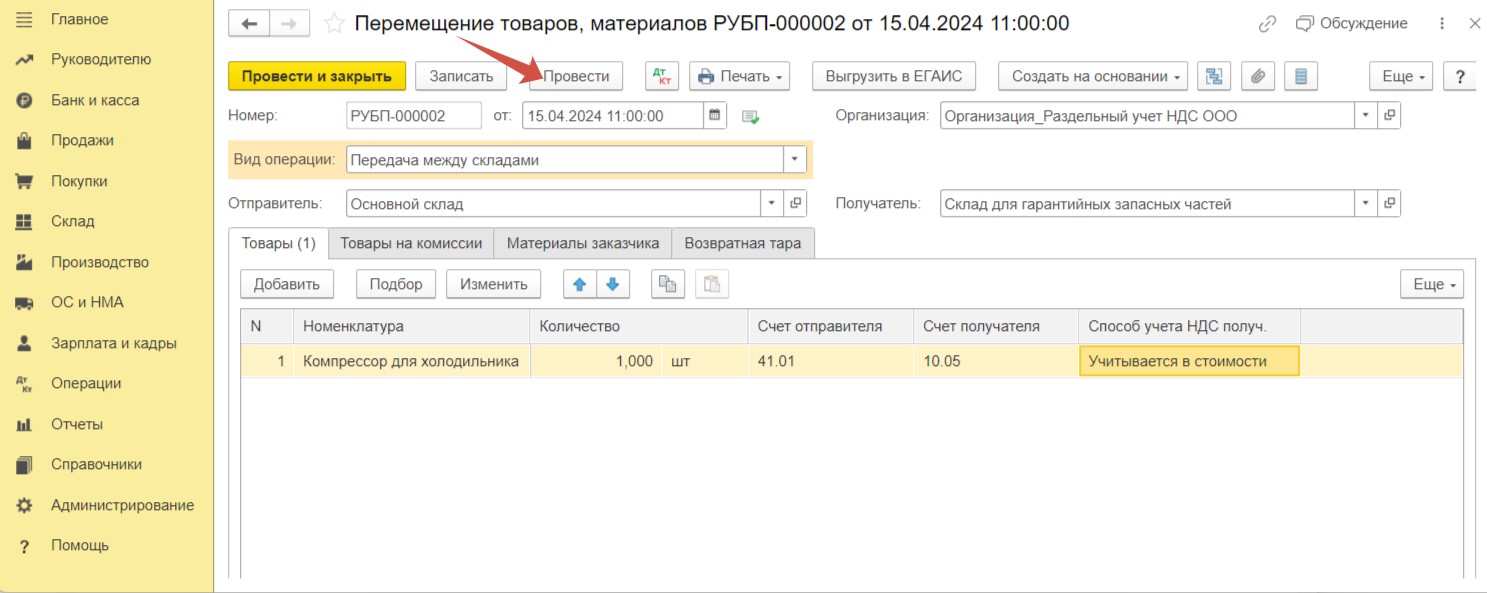

В разделе меню «Склад» - «Перемещение товаров, материалов» создадим еще один документ перемещения для проведения гарантийного ремонта.

Заполним документ, аналогично действиям алгоритма - Шаг 3.

Несмотря на то, что мы создали такой же документ, как и ранее, проводки будут отличаться.

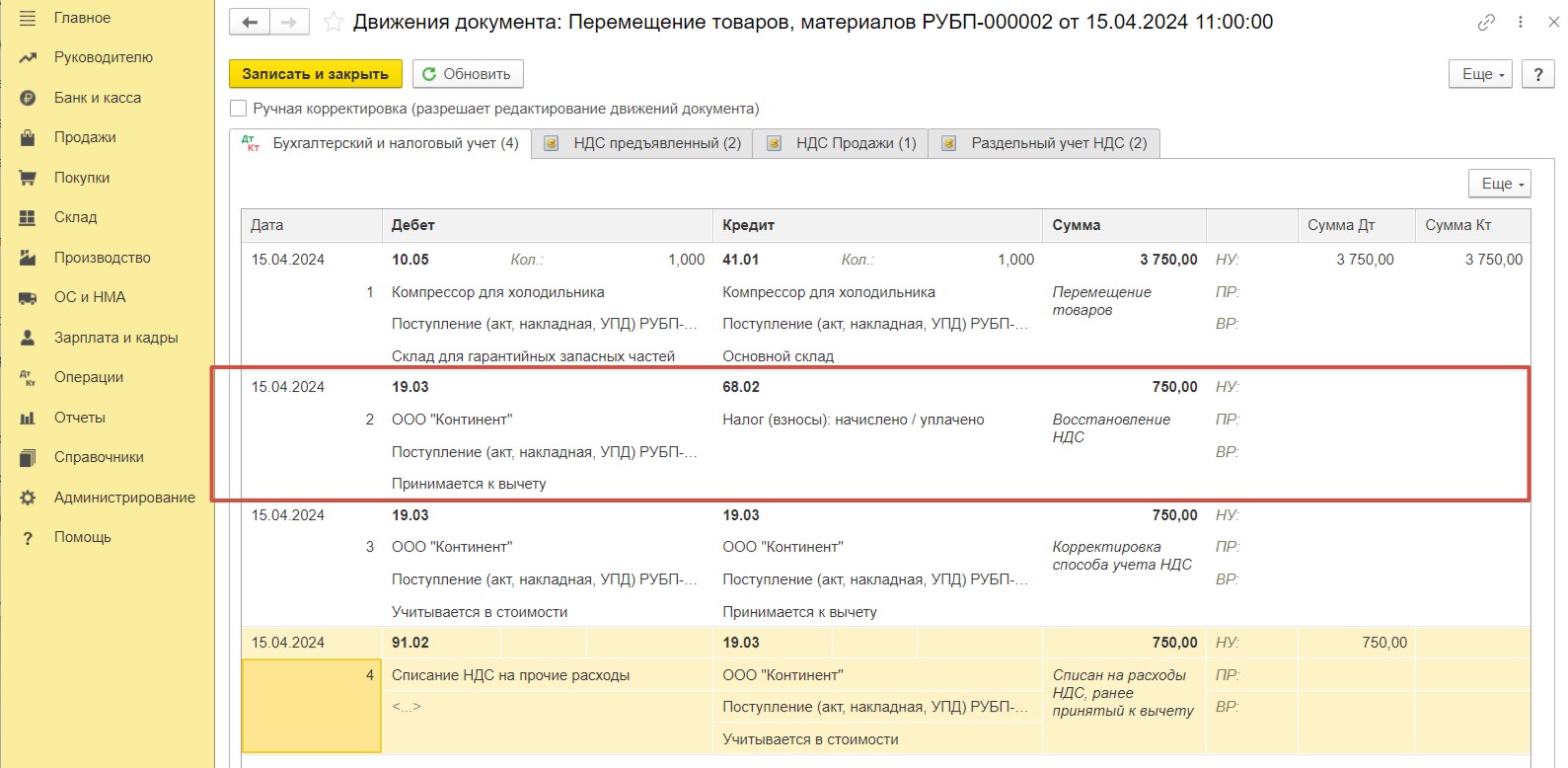

Итак, первой проводкой перенесли товар на другой счет учета. Теперь это счет 10.05 «Запасные части».

Вторая проводка свидетельствует о восстановлении НДС. В нашей ситуации изменилось назначение приобретенного товара. Теперь, используя запасную часть в деятельности, необлагаемой НДС, мы потеряли право на применение вычета. Поэтому программа провела процедуру восстановления.

Третья проводка уже знакома для нас. Происходит корректировка способа учета НДС на «Учитывается в стоимости». И последняя проводка производит списание суммы НДС, ранее принятой к вычету.

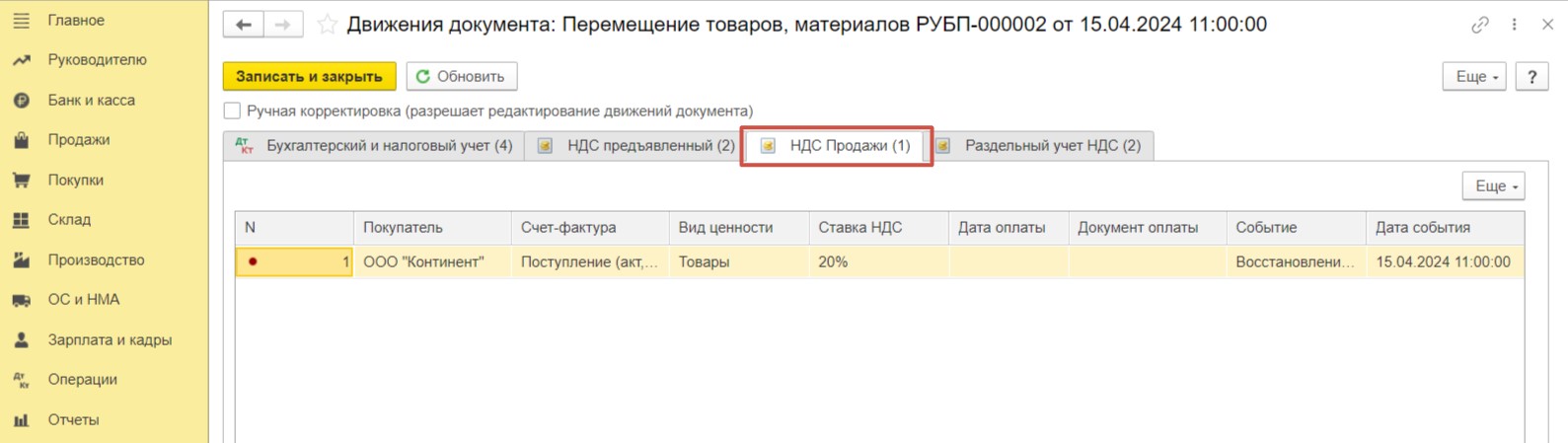

Видим, что сформирован регистр «НДС Продажи», благодаря которому сумма НДС по данному событию будет зарегистрирована в книге продаж.

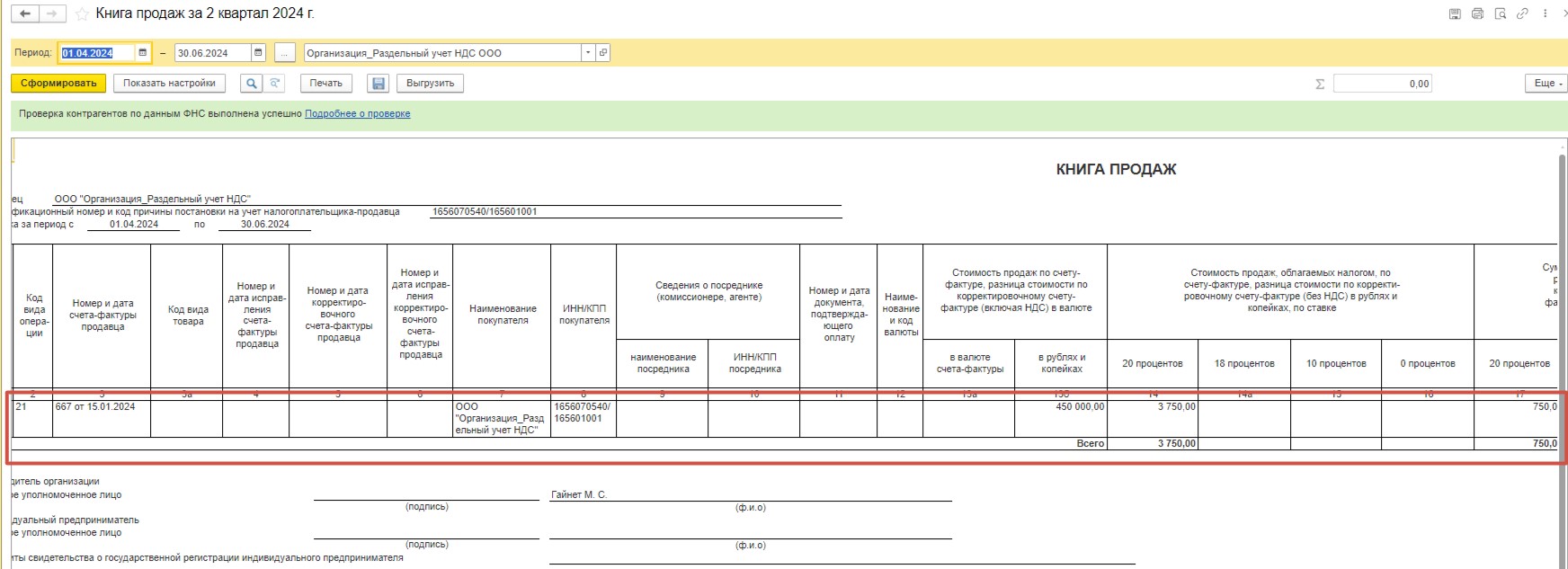

Перейдём в раздел «Отчеты» и выберем пункт «Книга продаж». Сформируем отчет за 2 квартал. Видим, что сумма восстановленного НДС по счет-фактуре зарегистрирована в книге продаж.

Мы рассмотрели, как можно изменить способ учета НДС при использовании документа «Перемещение товаров, материалов» в разделе «Склад». Но в программе предусмотрена возможность корректировки способа учета НДС, используя и другие документы учета ТМЦ, а именно «Комплектация номенклатуры» в разделе «Склад» и «Расход материалов (Требования-накладные)» в разделе «Склад» либо «Производство».

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов